Узнать ИНН организации онлайн за 1 минуту

Политика конфиденциальности (далее – Политика) разработана в соответствии с Федеральным законом от 27.07.2006. №152-ФЗ «О персональных данных» (далее – ФЗ-152). Настоящая Политика определяет порядок обработки персональных данных и меры по обеспечению безопасности персональных данных в сервисе vipiska-nalog.com(далее – Оператор) с целью защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну. В соответствии с законом, сервис vipiska-nalog.com несет информационный характер и не обязывает посетителя к платежам и прочим действиям без его согласия. Сбор данных необходим исключительно для связи с посетителем по его желанию и информировании об услугах сервиса vipiska-nalog.com.

Основные положения нашей политики конфиденциальности могут быть сформулированы следующим образом:

Мы не передаем Ваши персональную информацию третьим лицам.

Собираемая информация

Мы собираем персональную информацию, которую Вы сознательно согласились раскрыть нам, для получения подробной информации об услугах компании. Персональная информация попадает к нам путем заполнения анкеты на сайте vipiska-nalog.com. Для того, чтобы получить подробную информацию об услугах, стоимости и видах оплат, Вам необходимо предоставить нам свой адрес электронной почты, имя (настоящее или вымышленное) и номер телефона. Эта информация предоставляется Вами добровольно и ее достоверность мы никак не проверяем.

Использование полученной информации

Информация, предоставляемая Вами при заполнении анкеты, обрабатывается только в момент запроса и не сохраняется. Мы используем эту информацию только для отправки Вам той информации, на которую Вы подписывались.

Предоставление информации третьим лицам

Мы очень серьезно относимся к защите Вашей частной жизни. Мы никогда не предоставим Вашу личную информацию третьим лицам, кроме случаев, когда это прямо может требовать Российское законодательство (например, по запросу суда). Вся контактная информация, которую Вы нам предоставляете, раскрывается только с Вашего разрешения. Адреса электронной почты никогда не публикуются на Сайте и используются нами только для связи с Вами.

Мы никогда не предоставим Вашу личную информацию третьим лицам, кроме случаев, когда это прямо может требовать Российское законодательство (например, по запросу суда). Вся контактная информация, которую Вы нам предоставляете, раскрывается только с Вашего разрешения. Адреса электронной почты никогда не публикуются на Сайте и используются нами только для связи с Вами.

Защита данных

Администрация Сайта осуществляет защиту информации, предоставленной пользователями, и использует ее только в соответствии с принятой Политикой конфиденциальности на Сайте.

Узнать название организации

Компаний с одинаковыми названиями существует очень много, но узнать настоящее название юридического лица можно через интернет. Для этого нужно знать ИНН или ОГРН. Эти сведения содержатся в Едином государственном реестре юридических лиц, в котором ФНС публикует основные сведения о всех компаниях, имеющих регистрацию на территории РФ.

Чтобы получить выписку из ЕГРЮЛ или ЕГРИП в бумажном виде, необходимо подать письменный запрос в Федеральную налоговую службу.

Электронный вариант выписки с ЭЦП (электронной цифровой подписью) можно получить с помощью онлайн-сервиса Федеральной налоговой службы, но проще воспользоваться веб-сервисами для проверки контрагентов. Это связано с тем, что они собирают сведения из огромного количества источников, у Примы-Информ источников больше 45, а сбор отчета занимает от нескольких секунд до минуты.

У нас также есть возможность найти действующие организации по ФИО руководителя или учредителей, в отчете вы увидите все организации, связанные с этими людьми.

Также стоит учитывать, что некоторые компании иногда меняют название. Номер ИНН при этом остается прежним, но наименование ЕГРЮЛ станет другим.

При проверке контрагентов нужно обязательно узнать его действующее название, поскольку изменение регистрационных данных часто используется в мошеннических схемах.

Узнать актуальное название компании может потребоваться в следующих случаях:

- сотрудничество с поставщиком, который требует предоплату;

- проведение расследований, связанных с мошенничеством или другими преступлениями;

- проверка участников тендера.

Поиск компаний по ИНН, ОГРН, поиск фирмы по ИНН, найти организацию по ОГРН, найти информацию о компании, найти телефон компании и проверить по ИНН организацию, узнать ИНН и ОГРН в IGK Online / ИГК онлайн

Полная экспресс-справка доступна после онлайн платежа в одной из указанных платежных систем на Портале или для зарегистрированных пользователей

Проверь контрагента прямо сейчас!

На сегодняшний день ведение бизнеса, особенно связанного с торговыми кредитами, авансовыми платежами, требует особого подхода. Перед тем как заключать какие-либо договора или вступать во взаимоотношения с другими предприятиями, как правило, нужно быть хорошо осведомленным в информационном плане. К сожалению, недостаточная информированность при доверительных отношениях часто приводит к разрыву партнерства или даже образованию долгов. Именно поэтому сейчас огромной популярностью пользуются услуги, позволяющие быстро и недорого проверить по ИНН организацию, с которой вы собираетесь сотрудничать, или например, узнать о компании по ОГРН ту информацию, которая интересует вас или вашего начальника. Интернет-портал ИГК Online позволяет узнать максимум информации об интересующей вас компании в режиме онлайн. Ждать, гонять письма туда-обратно нет необходимости. Наш проект позволяет быстро и удобно осуществлять поиск компании по ОГРН, а также поиск предприятия по ИНН, для того чтобы можно было получить необходимую информацию, в том числе узнать о платежеспособности организации.

Перед тем как заключать какие-либо договора или вступать во взаимоотношения с другими предприятиями, как правило, нужно быть хорошо осведомленным в информационном плане. К сожалению, недостаточная информированность при доверительных отношениях часто приводит к разрыву партнерства или даже образованию долгов. Именно поэтому сейчас огромной популярностью пользуются услуги, позволяющие быстро и недорого проверить по ИНН организацию, с которой вы собираетесь сотрудничать, или например, узнать о компании по ОГРН ту информацию, которая интересует вас или вашего начальника. Интернет-портал ИГК Online позволяет узнать максимум информации об интересующей вас компании в режиме онлайн. Ждать, гонять письма туда-обратно нет необходимости. Наш проект позволяет быстро и удобно осуществлять поиск компании по ОГРН, а также поиск предприятия по ИНН, для того чтобы можно было получить необходимую информацию, в том числе узнать о платежеспособности организации.

Новые компании из поиска

(ОГРН: 1185053027466) ООО «ДОЗОР МЕД», (ОГРН: 309030915900136) Индивидуальный предприниматель Пуляев Михаил Геннадьевич, (ОГРН: 1111690017625) ООО «МОСПРОМТРАНСГАЗ», (ОГРН: 1169658121148) ООО «УТИЛИЗИРУЮЩАЯ КОМПАНИЯ «ОМЕГА», (ОГРН: 1203800018784) ООО «КОРВЕТ», (ОГРН: 1072224003301) ООО «АЛЬТЕРНАТИВА-СИБИРЬ», (ОГРН: 318505300073817) Индивидуальный предприниматель Нагорнов Алексей Васильевич, (ОГРН: 1175029020528) ООО «ПАРТНЕР ЭСТЕЙТ», (ОГРН: 1190280003715) ООО «АРКАИМСТРОЙ», (ОГРН: 1207700349614) ООО «УК «ПРОФКАДРЫ», (ОГРН: 1047000117988) АО «ТПЗ», (ОГРН: 1112932000202) ООО «СТРОЙ ЦЕНТР», (ОГРН: 1157746334470) ООО «МФК», (ОГРН: 1072703002954) ООО ПКФ «АТМ», (ОГРН: 1155027006177) ООО «СТРОЙ СИТИ», (ОГРН: 1157451002378) ООО » РТК», (ОГРН: 1025202199791) Центр культуры и досуга — оп ФГУП «РФЯЦ-ВНИИЭФ», (ОГРН: 315230100007389) Индивидуальный предприниматель Васильев Владимир Владимирович, (ОГРН: 1135543024913) ООО «ВЕКТРА-ФОРМ», (ОГРН: 1023102361545) АО «ОПРС»,

Найти предприятие по ОГРН

ИНН и ОГРН являются индивидуальными кодами для идентификации каждого отдельного субъекта предпринимательской деятельности. Они присваиваются налоговой инспекцией, а их наличие является обязательным условием для ведения самостоятельной деятельности.

Они присваиваются налоговой инспекцией, а их наличие является обязательным условием для ведения самостоятельной деятельности.

ОГРН – это набор из 13 цифр, которые являются доказательством легальной деятельности компании. Узнать о фирме или проверить компанию по ОГРН, чтобы иметь возможность подтвердить факт существования данной компании, очень легко. Для того, чтобы найти предприятие по ОГРН нужно только проставить соответствующий код в соответсвующем окне. Информация о компании по ОГРН предоставляется практически мгновенно. Проверить фирму по ОГРН значит сразу выйти на нужное Вам предприятие. У нас вы можете произвести не только поиск организации по ОГРН, но и проверить предприятие на предмет задолженности.

Найти предприятие по ИНН

Проверка предприятия по ИНН проходит быстро и просто. Поиск компании по названию дает возможность уточнить данные в том случае, если вы знаете название компании. Но этого не всегда достаточно, так как аналогичное название могут иметь сразу несколько предприятий.

Обращаем ваше внимание, что у нас возможно не только проверить компанию по ОГРН, но и найти компанию по ИНН бесплатно. Проверка компании по ИНН в режиме онлайн занимает всего пару минут. Кроме этого возможность найти предприятие по ИНН – это далеко не все, на что способен сервис Интернет-Портала ИГК Online. Вы сможете, например, уточнить название компании по ИНН, найти телефон компании по ИНН, другие данные о компании по ИНН. Наш информационный сайт предоставляет базу данных по ИНН не только активных компаний РФ, но и негативную информацию из базы данных банкротств. Информация о фирме по ИНН сможет дать вам ответ на вопрос «Стоит ли начать бизнес отношения?» или «Можно ли кредитовать?»

Также наш ресурс придет на помощь и тем, кому нужны регистрационные данные компании, реквизиты какого-либо предприятия в полном объеме. Например, когда вас интересует ИНН или ОГРН компании. У нас вы сможете узнать ИНН по названию организации, или же наоборот, узнать название компании по ИНН. Если вам известна только часть реквизитов, вы можете узнать ИНН организации по ОГРН, или опять-таки узнать ИНН по названию фирмы. Это в дальнейшем поможет искать информацию о фирме быстрее.

Например, когда вас интересует ИНН или ОГРН компании. У нас вы сможете узнать ИНН по названию организации, или же наоборот, узнать название компании по ИНН. Если вам известна только часть реквизитов, вы можете узнать ИНН организации по ОГРН, или опять-таки узнать ИНН по названию фирмы. Это в дальнейшем поможет искать информацию о фирме быстрее.

Портал IGK O

относительно дальнейшего сотрудничества с Вашим контрагентом

Поиск юридического лица по ИНН на сайте налоговой

При регистрации юридического лица в налоговую инспекцию отправляется пакет документов. Если все они собраны верно, инспекция вносит новое юридическое лицо в Единый реестр.

Единый государственный реестр юридических лиц (ЕГРЮЛ) – это большая открытая база. В ней содержится информация о юридических лицах, которые законно осуществляют свою предпринимательскую деятельность на территории Российской Федерации. Уполномоченный орган по ведению ЕГРЮЛ – Федеральная налоговая служба.

Уполномоченный орган по ведению ЕГРЮЛ – Федеральная налоговая служба.

Так как ЕГРЮЛ является открытым реестром, сведения из него может бесплатно получить любое заинтересованное лицо. В том числе с помощью поиска на сайте ФНС.

Чем полезен поиск ЮЛ на сайте налоговой?

Проверка контрагентов на благонадёжность необходима, чтобы в будущем избежать возможные претензии со стороны налоговых органов.

Свежая выписка из Единого реестра – это подтверждение того, что контрагент действительно зарегистрирован и состоит на учёте. Помимо этого, такая выписка поможет в проверке реквизитов, которые контрагент указал в договорах и других документах.

А порой стоит проверить и своих конкурентов – для того, чтобы узнать, не используют ли они фирмы-однодневки с целью облегчить свой налоговый груз.

Не помешает ввести на сайте и свой ИНН. Иногда можно обнаружить в реестре неожиданную информацию, которая может повлиять на имидж компании.

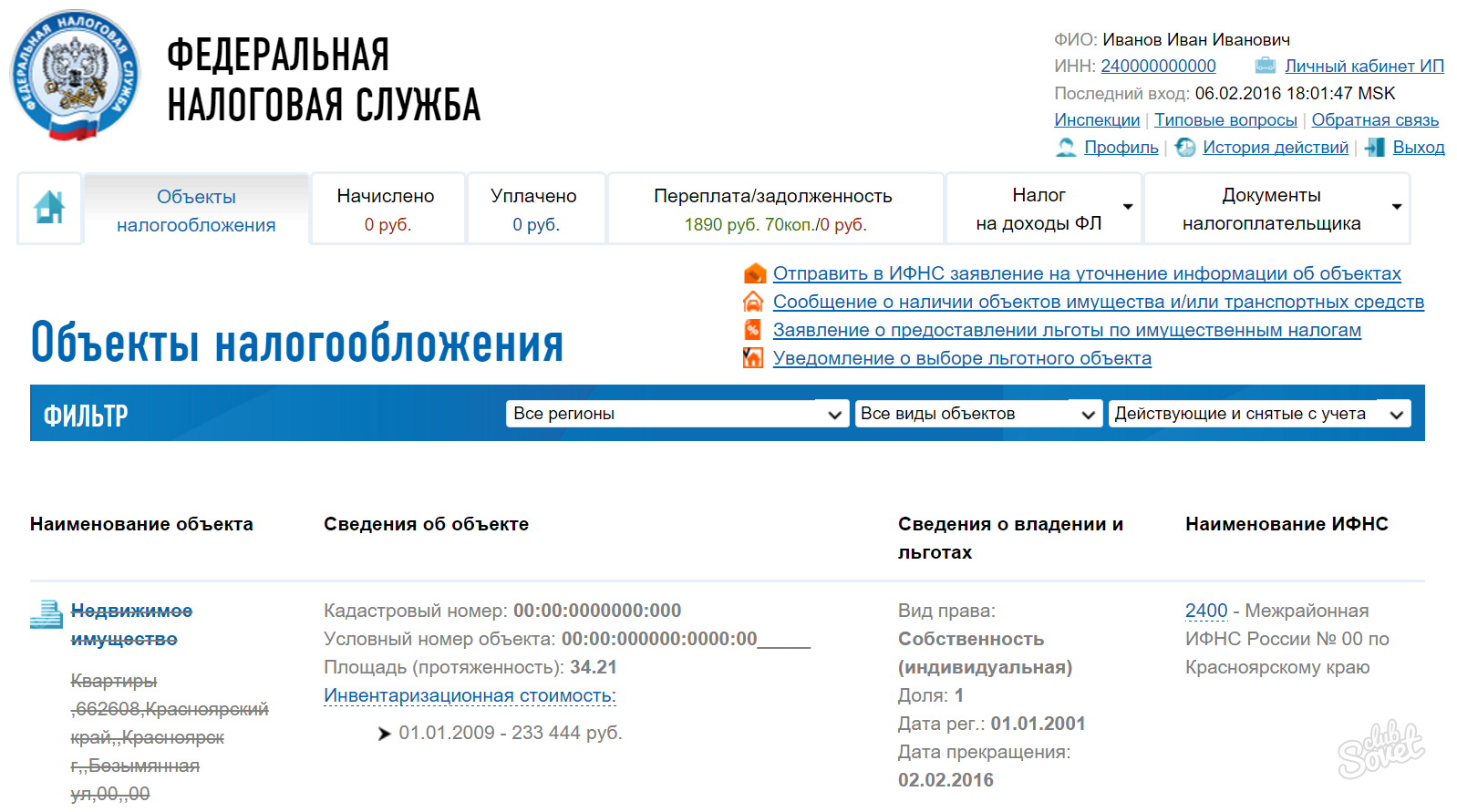

В ЕГРЮЛ содержится целый перечень сведений о ЮЛ – таких как дата регистрации фирмы, юридический адрес и организационно-правовая форма.

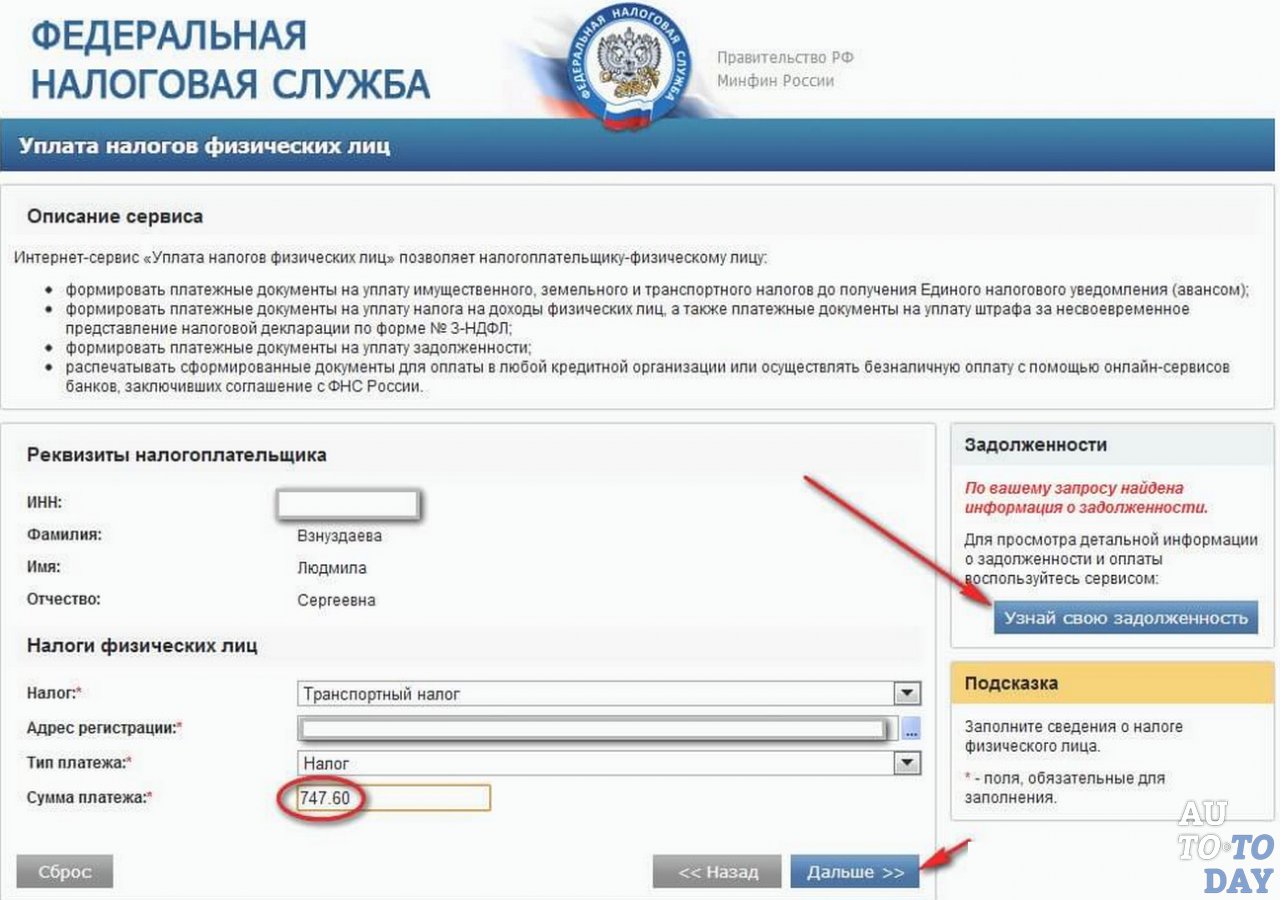

Как найти юридическое лицо на сайте налоговой?

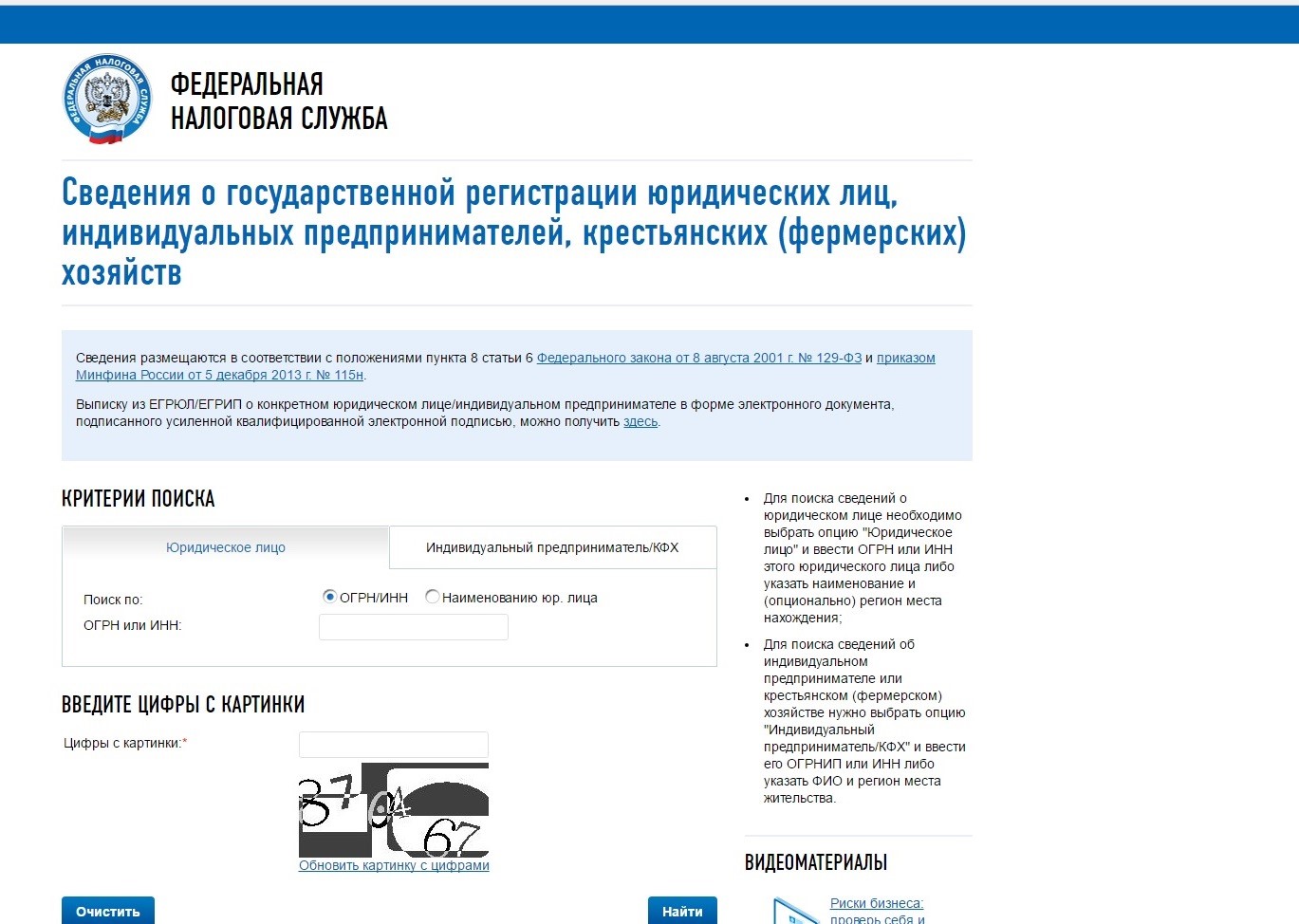

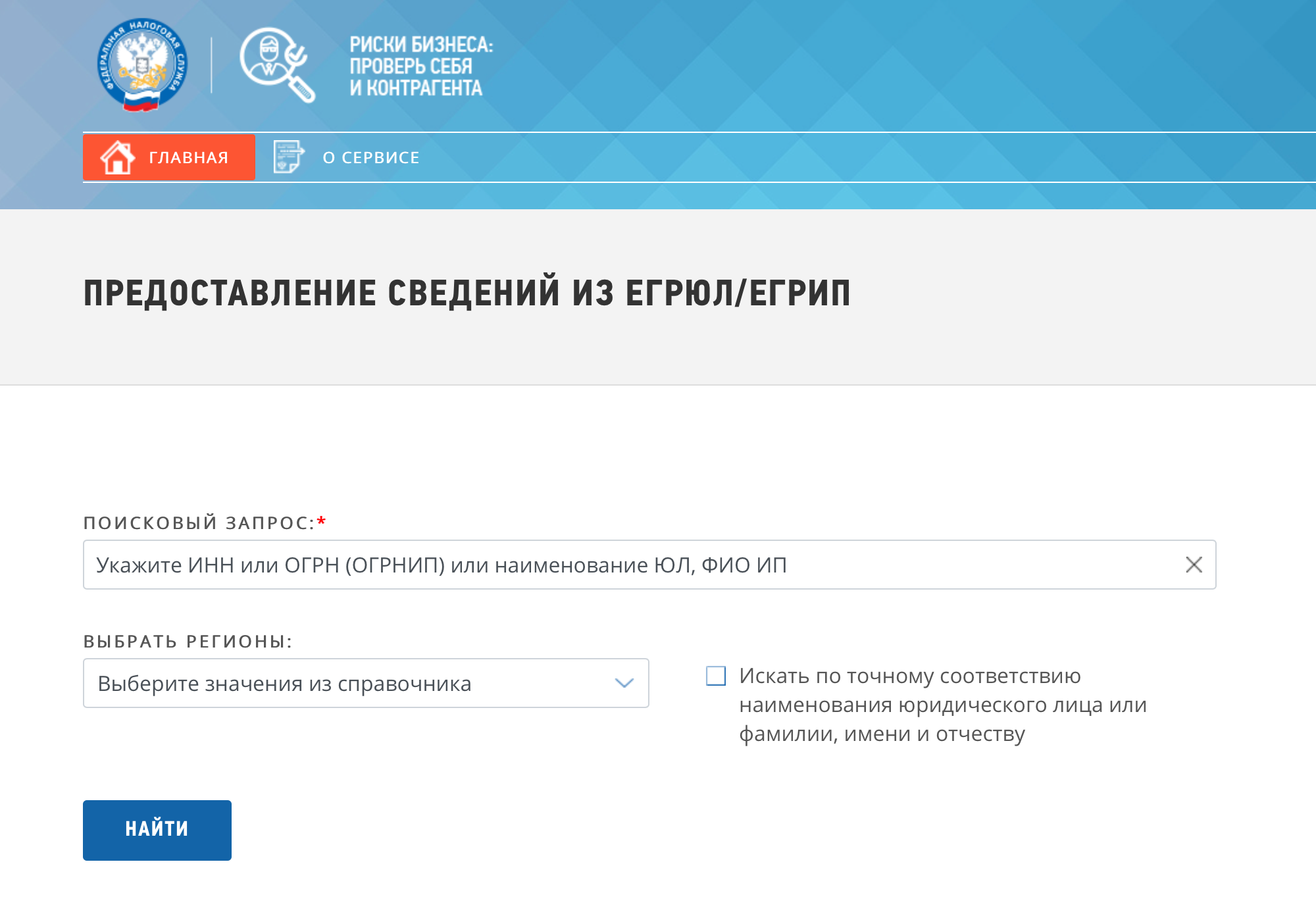

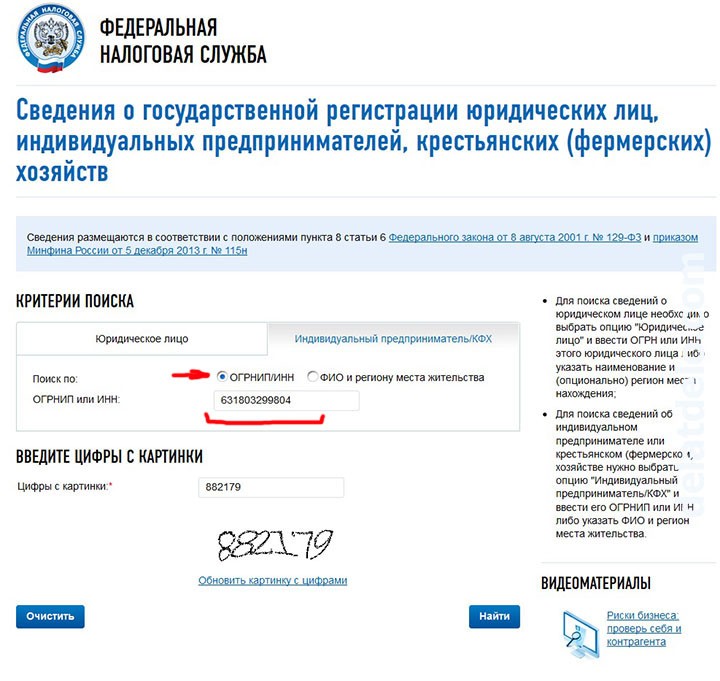

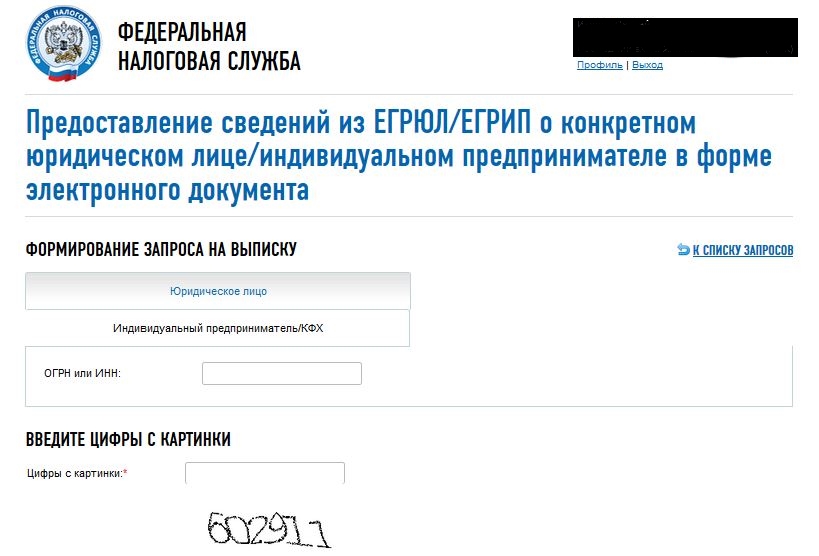

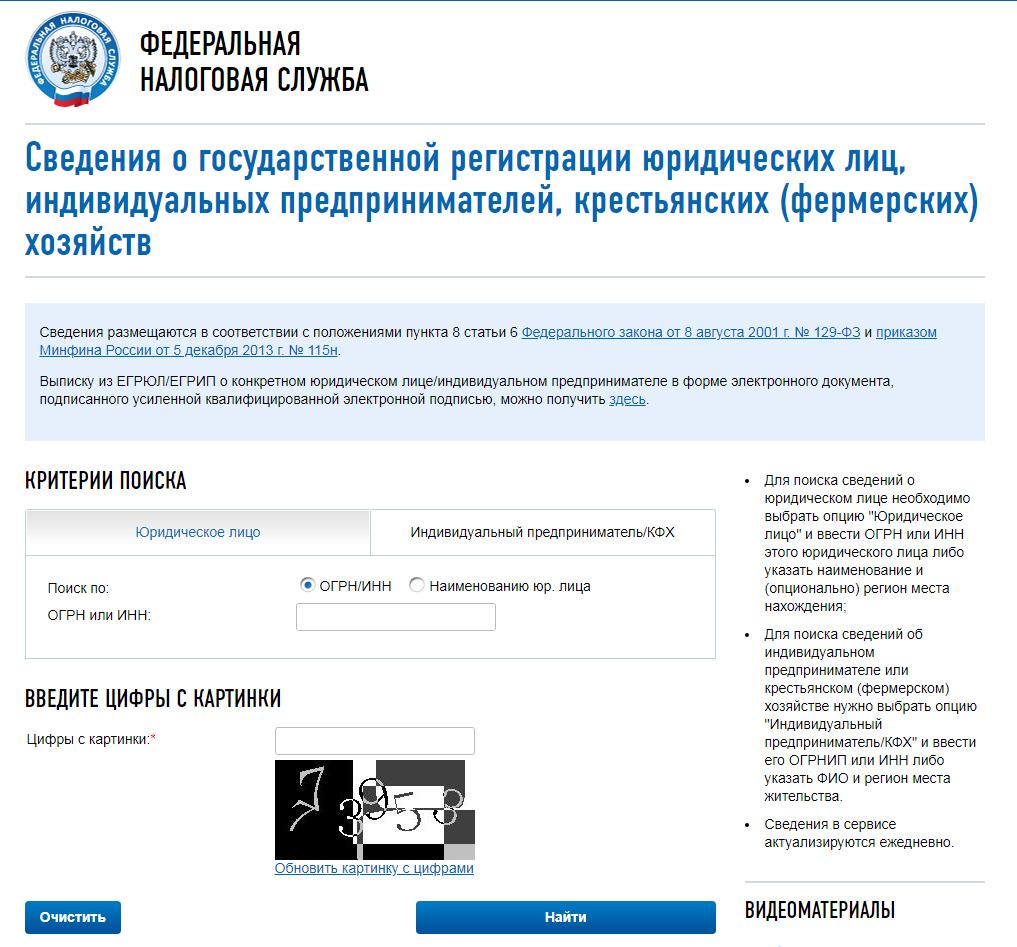

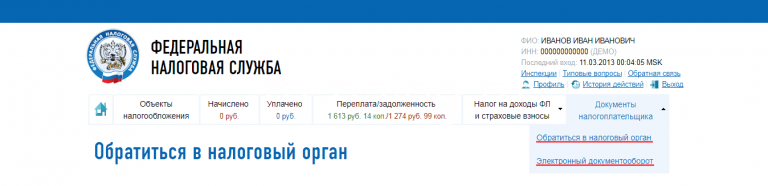

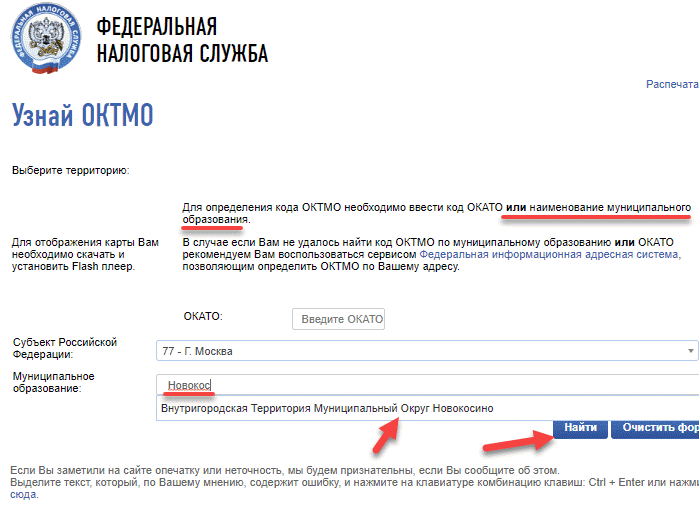

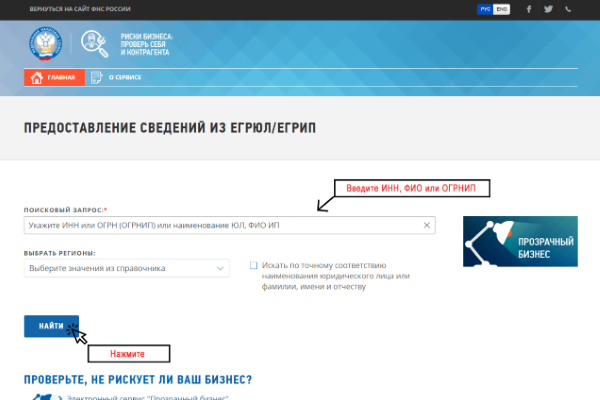

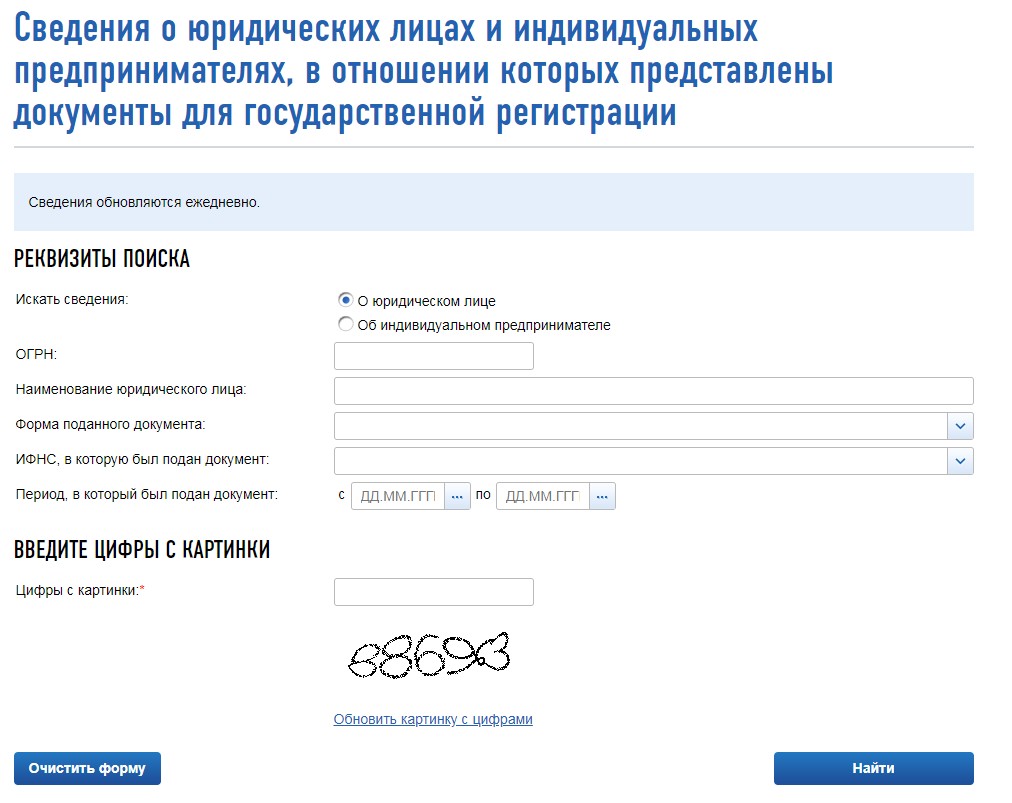

1.Открыть официальный сайт ФНС, раздел под названием «Предоставление сведений из ЕГРЮЛ/ЕГРИП».

2.В окне «поисковый запрос» ввести известные вам сведения. Список данных, по которым можно найти ЮЛ:

3.При необходимости выбрать регион из справочника и нажать кнопку «Найти».

Получить выписку из ЕГРЮЛ или ЕГРИП можно моментально – с помощью Астрал.СКРИН Сервис поможет легко найти информацию о руководителях и учредителях организации, а также об их взаимосвязях.

Вся информация в Астрал.СКРИН достоверна и актуальна, потому что взята из официальных источников. Сервис наглядно укажет вам на сомнительные компании и фирмы-однодневки. Сотрудничайте только с надёжными организациями!

Как узнать реквизиты организации по названию в 2020 и 2021 году

В деловой среде часто возникает необходимость проверить реквизиты компании-контрагента или уточнить их. В статье рассмотрим несколько проверенных способов, как узнать реквизиты организации, если знаешь только ее название.

В статье рассмотрим несколько проверенных способов, как узнать реквизиты организации, если знаешь только ее название.

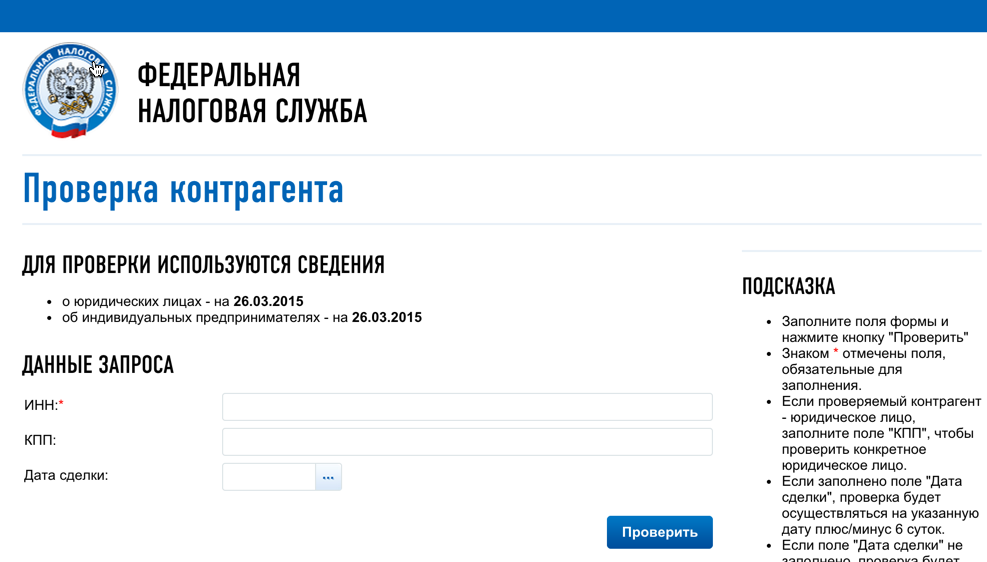

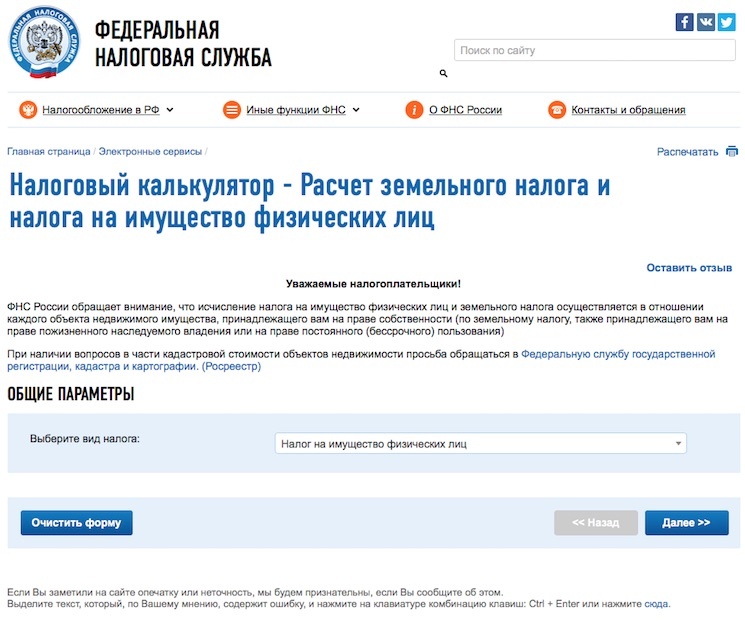

Способ первый. Спроси у ФНС

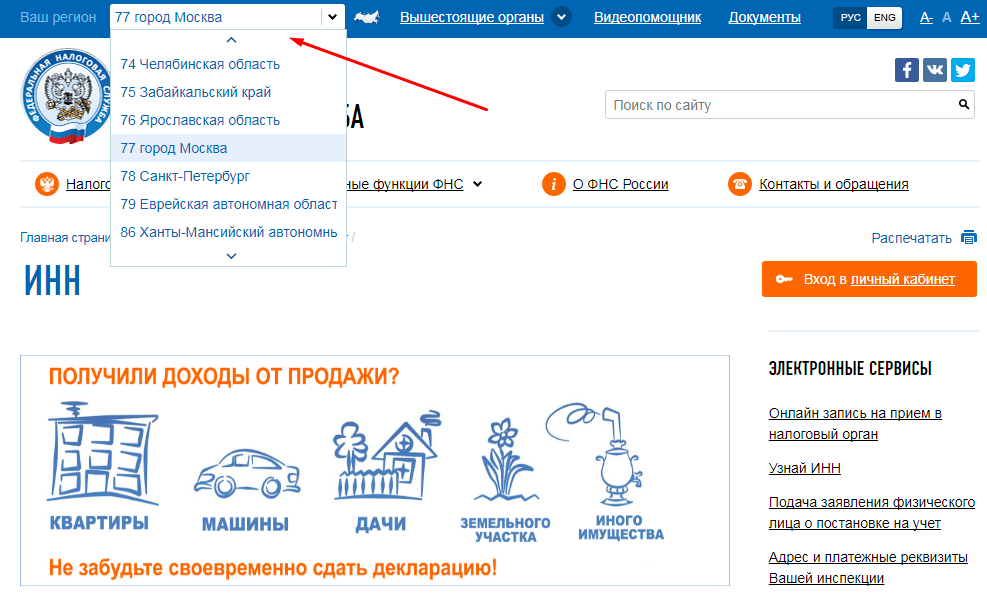

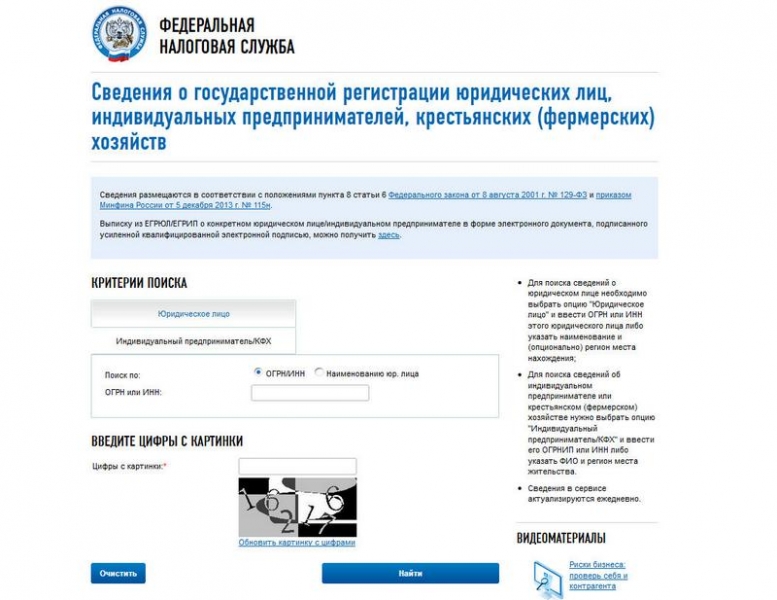

Федеральная налоговая служба России — один их главных поставщиков проверенной информации о юридических лицах, ИП, фермерах и частнопрактикующих гражданах. Найти организацию по реквизитам помогают бесплатные онлайн-сервисы, среди которых наибольшей популярностью пользуется запрос выписки из ЕГРЮЛ (ЕГРИП).

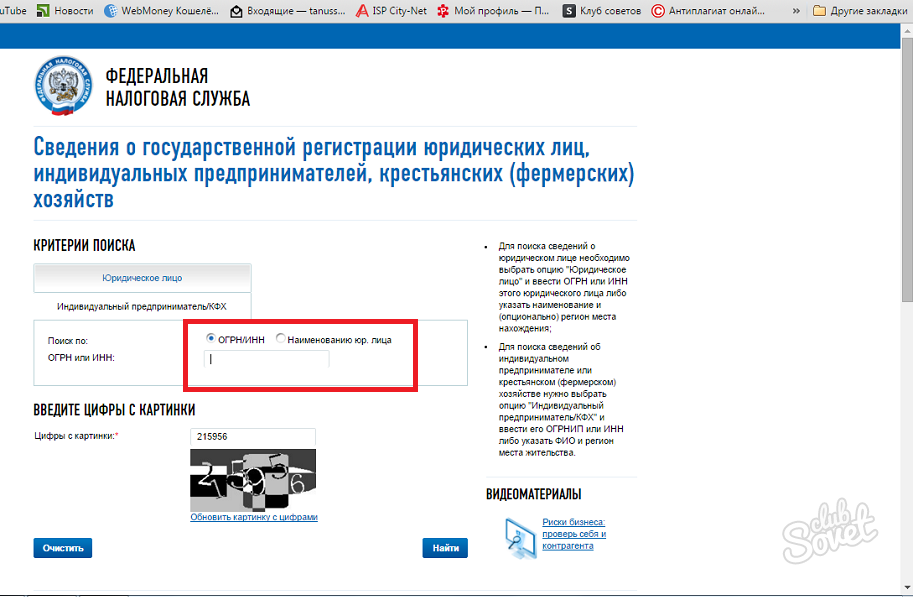

Чтобы узнать про компанию больше, заходим на сайт egrul.nalog.ru. Сначала выбираем, о ком нужны сведения — о юридическом лице или о частном предпринимателе. Затем вводим либо ИНН/ОГРН, либо наименование (ФИО и регион регистрации ИП). Для отправки запроса нужно еще ввести цифровой код с картинки.

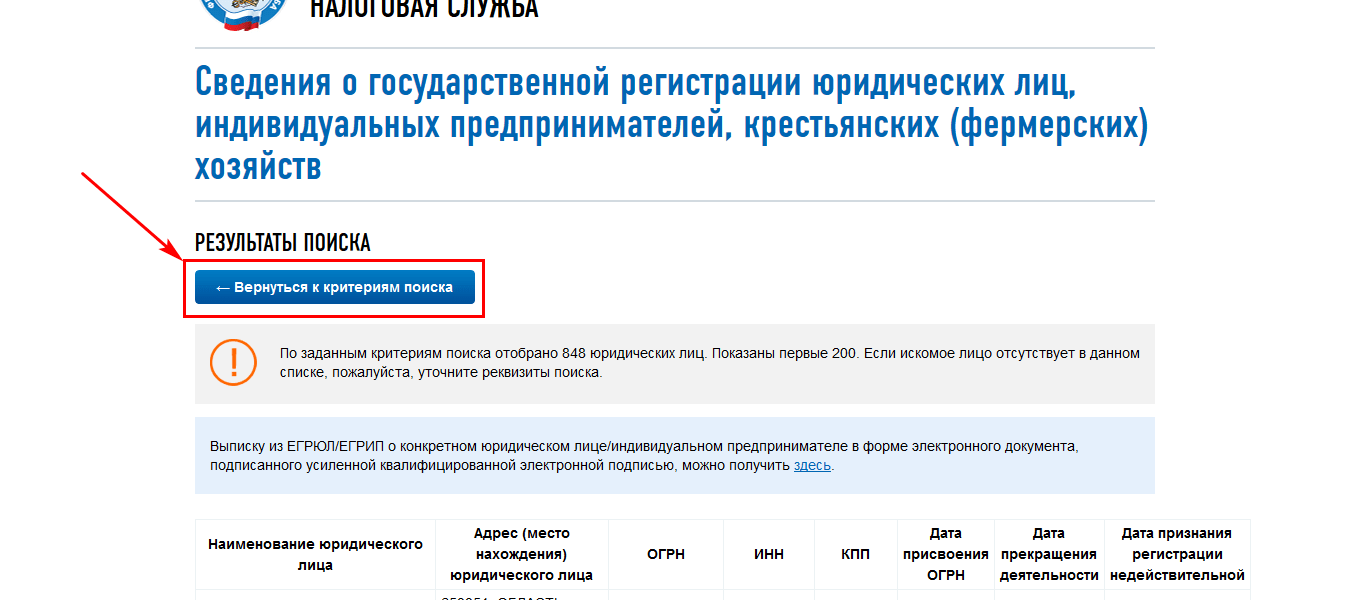

Результаты поиска могут быть неоднозначными. Например, мы искали Сбербанк, расположенный в Санкт-Петербурге, а получили две дочерние фирмы кредитной организации.

Очевидно, нужно задавать иные критерии поиска. И если компания имеет подразделения, лучше просто писать ее название, не уточняя регион осуществления деятельности. Тогда высветятся все возможные варианты.

И если компания имеет подразделения, лучше просто писать ее название, не уточняя регион осуществления деятельности. Тогда высветятся все возможные варианты.

Когда организация по названию и региону найдется, нажимайте на ее название (столбец слева, все буквы заглавные и синего цвета). Автоматически начнется скачивание выписки из реестра в виде файла в формате .pdf. Сведения проверяются ежедневно, поэтому в выписке указывается дата, на которую они актуальны.

Вот как выглядит в нашем случае страница 1 из 22. В этом документе размещены все данные, которые чаще всего нужны, — ИНН, КПП, номера в ФСС и ПФР, кодах по ОКВЭД, сведения об учредителях и руководителе.

Способ второй. Обратись в саму компанию

Если у вас есть название организации и вы знаете, в каком регионе она зарегистрирована или работает, контактную информацию всегда можно найти в справочниках типа «Желтые страницы». В интернете полно платных и бесплатных сайтов и программ, которые позволят найти и адрес, и телефон нужной организации.

Необходимые сведения также можно найти на интернет-странице компании. Сегодня такой источник общедоступной информации имеется практически у любой фирмы.

Способ третий. Закажи платную услугу

Желающих заработать в интернете много, поэтому по запросу в любой поисковой системе вы получите огромный перечень сайтов, с помощью которых можно узнать больше информации о компании по ее названию. Но учитывайте, что можете получить то же самое, что дает ФНС в бесплатной выписке. Либо некоторые данные будут непроверенными.

Как узнать банковские реквизиты организации

Как правило, банковские реквизиты нужны для перечисления денег. А в таком случае стороны всегда составляют и подписывают договор. В самом низу этого документа и найдется необходимая информация.

Банковские реквизиты также можно посмотреть в счете на оплату.

Еще один вариант — обратиться в банк, где предположительно открыт счет. Но, скорее всего, вам откажут, поскольку распространение такой информации незаконно.

Отметим также, что для взыскания долга по решению суда банковские реквизиты компании узнавать не надо. Достаточно обратиться в кредитное учреждение и предоставить бумаги, подтверждающие необходимость удержать определенную сумму и перечислить ее на другой счет. Банк сделает все сам.

Как узнать ИНН организации

Идентификационный номер налогоплательщика

Идентификационный номер налогоплательщика (ИНН) – это индивидуальный код, который выдается всем гражданам Российской Федерации, прошедшим процедуру регистрации в налоговой службе. ИНН имеет любое юридическое лицо, зарегистрированное на территории Российской Федерации, даже иностранное предприятие.

ИНН организации состоит из набора цифр, первые три из которых определяют код субъекта федерации, в котором зарегистрировано предприятие, следующие — номер налоговой инспекции, и остальные — номер записи в реестре юридических лиц.

7t6uuBSOk8YhVsMKApBI0LhTgnlDs5UuKl4HpXkoEUrQmJ3qfhCBO8oDyFEcfVrtucYu5U24AuC92oOizNfyJaotxgU1:uUfX5ooTMBcM4jsRTounP4s-6lWHKib_qHUWAX7YECeswycUXvtUSU1XckN2DMWwRk8xVnjpTJ-Ai6C3-AKZl-vPX4c1 Что можно искать

Название компании, адрес, телефон, сайт, домен, ФИО руководителя, совладельца, доверительного управляющего, ИНН, ОГРН, ОКПО, БИК

Зачем существует ИНН

Идентификация налогоплательщиков как физических, так и юридических лиц, введена в 1993 году. Вслед за мировыми практиками в России было решено сделать прозрачным учет плательщиков налогов в государстве и облегчить работу налоговых органов.

Вслед за мировыми практиками в России было решено сделать прозрачным учет плательщиков налогов в государстве и облегчить работу налоговых органов.

Идентификатор присваивается организации или физическому лицу один раз и на все время существования. Этот номер является неотъемлемым признаком налогоплательщика и в любой момент может подтвердить его идентичность. Например, при наличии нескольких компаний с одинаковым наименованием, не исключена их регистрация по одному адресу, но исключено наличие у двух предприятий одного идентифицирующего признака. Поэтому поиск по ИНН юридического лица стал сегодня первым шагом в проверке контрагента на реальность ведения хозяйственной деятельности.

Где можно узнать ИНН организации

Итак, одним из обязательных пунктов проверки контрагента является необходимость удостовериться, что организация является зарегистрированной в установленном законом порядке и на дату заключения сделки не ликвидирована или не признана банкротом. Иными словами, задача найти организацию по ИНН – это та ежедневная практика, которую осуществляет практически каждый бизнес.

Поэтому очень удобно, что вся информация о ИНН находится в открытом доступе.

Есть несколько способов узнать ИНН:

- на сайте ФНС (ЕГРЮЛ/ЕГРИП)

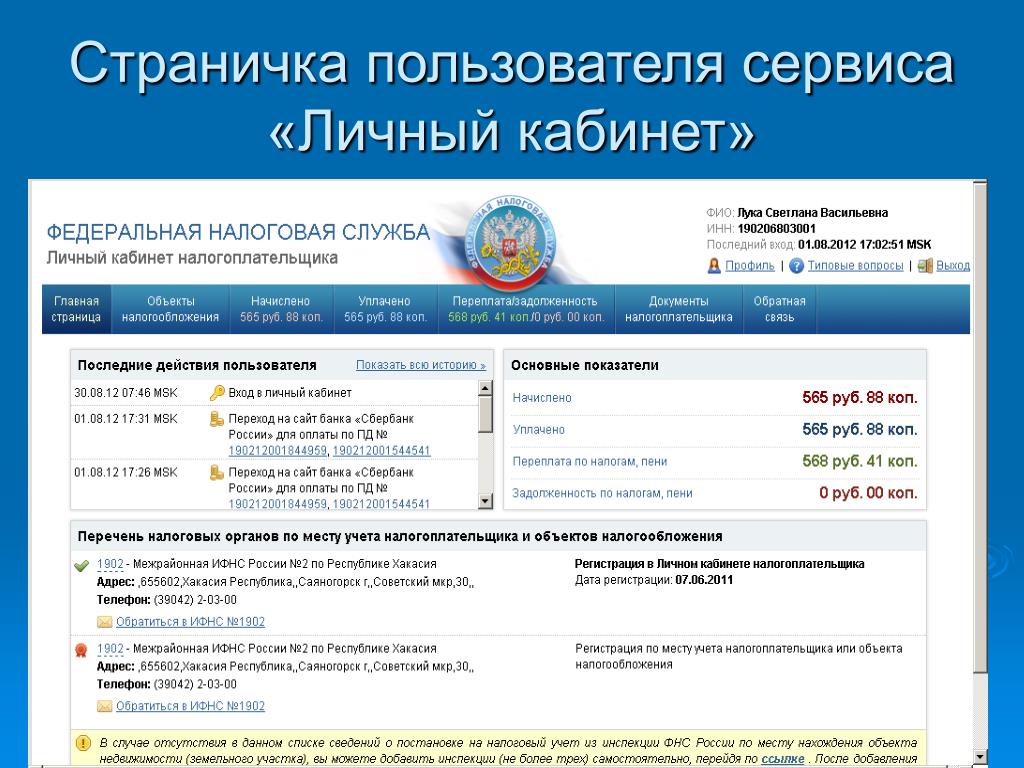

- в едином федеральном реестре, содержащем информацию о деятельности юридических лиц и индивидуальных предпринимателей (Федресурс)

- в СПАРКе

Как узнать ИНН организации

Рассмотрим подробнее процедуру поиска организации по ИНН и идентификацию физического лица по этому номеру.

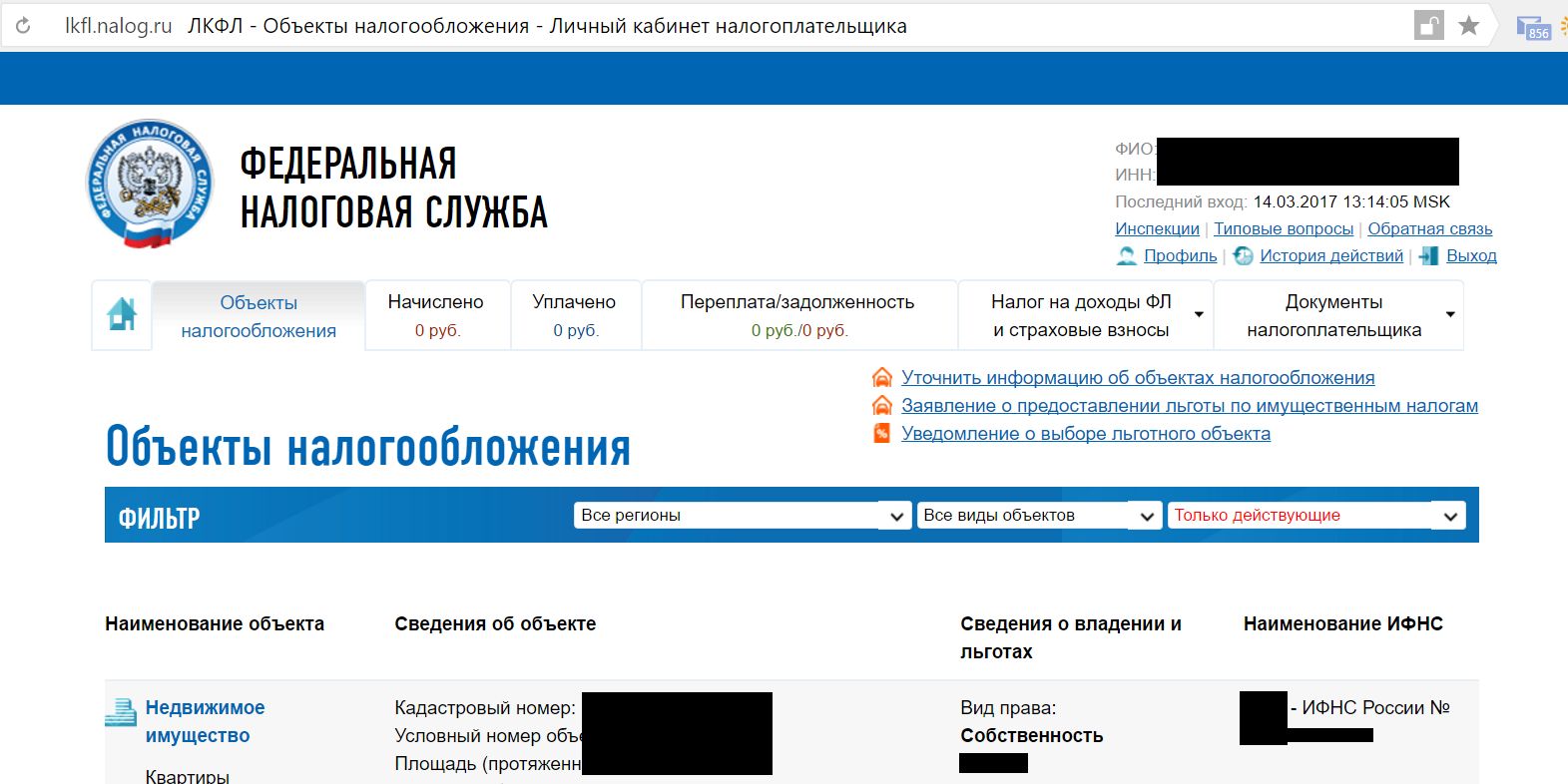

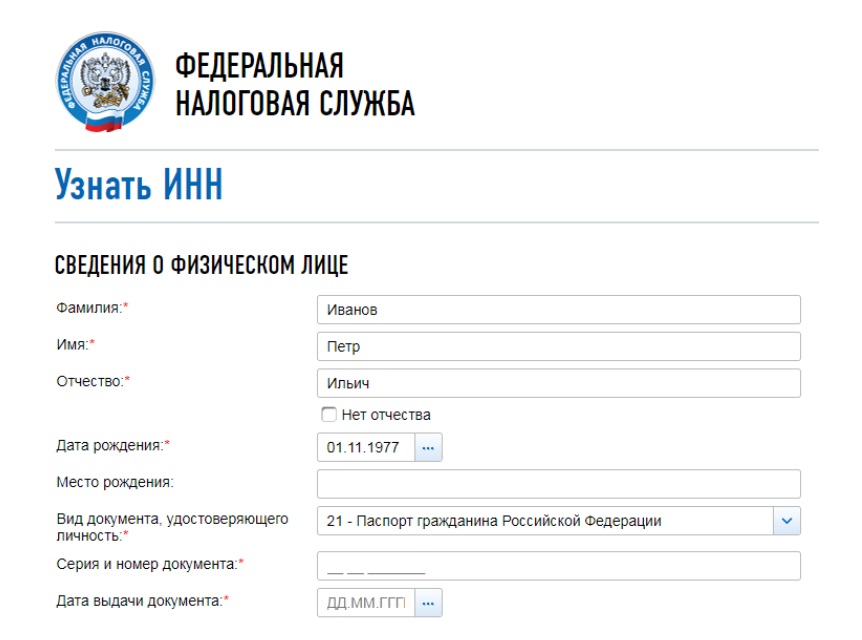

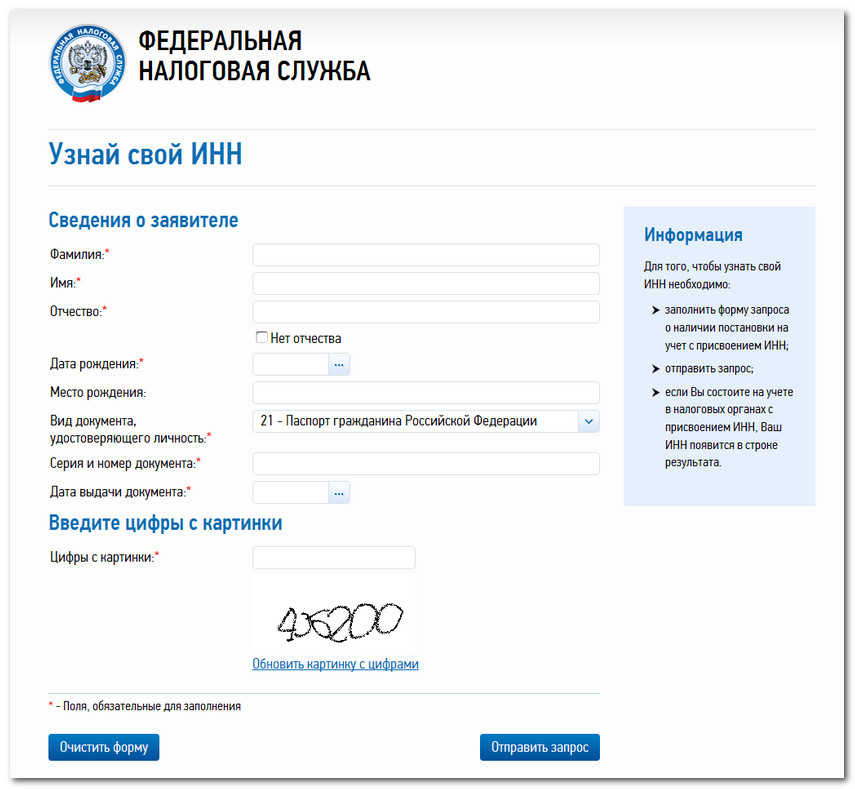

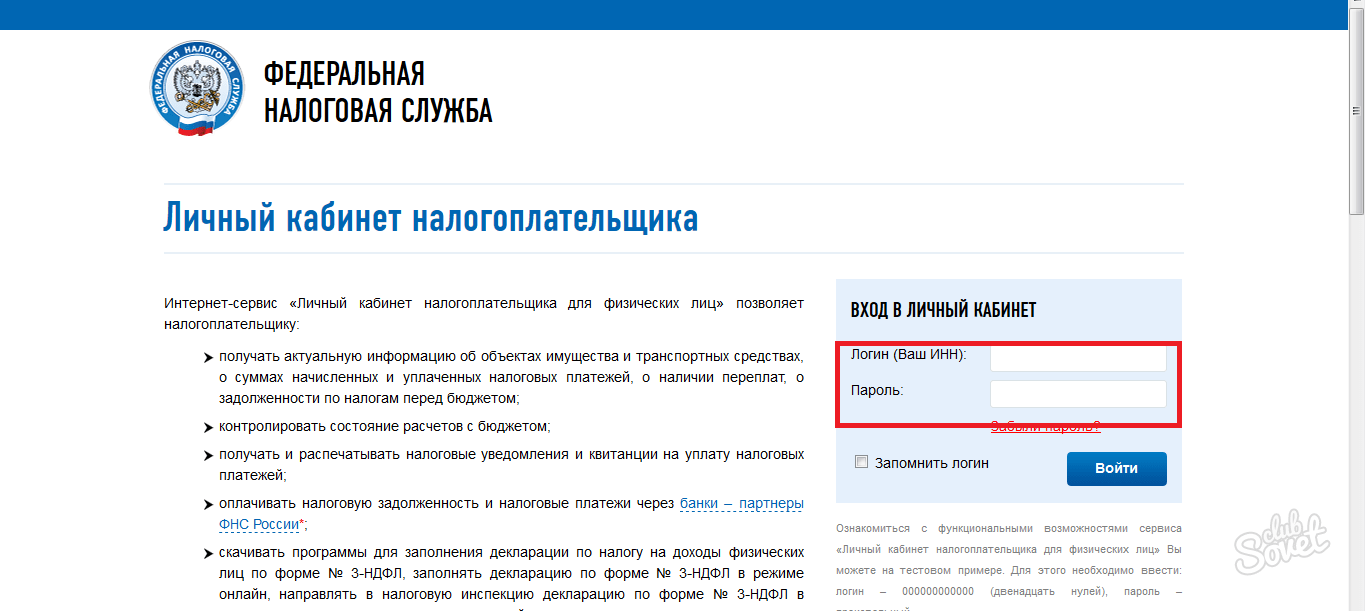

ИНН физического лица на сайте ФНСНа сайте ФНС в разделе «Узнать ИНН» вам будет предложено заполнить поля с ФИО, датой рождения физического лица, номер документа, удостоверяющего личность, его серию, номер и дату выдачи документа, а также цифры с картинки, после чего система выполнит поисковый запрос и покажет результаты.

ЕГРЮЛ/ЕГРИПНа сайте https://egrul.nalog.ru/ выберите вкладку «Юридическое лицо» или «Индивидуальный предприниматель/КФХ» и введите ОГРН или наименование юридического лица и регион местонахождения, а также заполните поле с цифрами с картинки. В качестве результата вы получите справку с указанием регистрационных данных, сведениях о юридическом адресе и других идентификационных кодах юридического лица или ИП.

В качестве результата вы получите справку с указанием регистрационных данных, сведениях о юридическом адресе и других идентификационных кодах юридического лица или ИП.

По сути, основным инструментом для поиска любой информации в СПАРКе является строка поиска – сюда можно вбить название интересующей организации или любой из кодов или ФИО индивидуального предпринимателя. Поиск контрагента по ИНН в СПАРКе не составит труда.

Выбрав интересующую вас организацию и перейдя в карточку компании, вы сможете узнать ИНН в блоке с регистрационными данными. Таким образом, ваш поиск будет осуществлён всего в один клик!

ИНН также можно увидеть в разделе «Регистрационные данные»:

Читайте также:

Реквизиты

Реквизиты для клиентов ВТБ (ПАО) и экс Банка Москвы (ПАО)

Филиал «Центральный» Банка ВТБ (ПАО) г. Москва

Корсчёт: к/с: 30101810145250000411 в Главном управлении Банка России по Центральному федеральному округу г. Москва

Москва

БИК: 044525411

ИНН: 7702070139

КПП: 770943002

SWIFT:VTBRRUM2MS2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Северо-Западный» Банка ВТБ (ПАО) г. Санкт-Петербург

Корсчёт: 30101810940300000832 в Северо-Западном главном

управлении Центрального банка Российской Федерации

БИК: 044030832

ИНН: 7702070139

КПП: 783543011

SWIFT: VTBRRUM2SP3

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Уральский» Банка ВТБ (ПАО) г. Екатеринбург

Корсчёт: 30101810765770000545 в Расчётно-кассовом центре Уральского главного управления Центрального банка Российской Федерации

БИК: 046577545

ИНН: 7702070139

КПП: 665843003

SWIFT: VTBRRUM2EK2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Дальневосточный» Банка ВТБ (ПАО) г. Южно-Сахалинск

Корсчёт: 30101810364010000818 в Отделении по Сахалинской области Дальневосточного главного управления Центрального банка Российской Федерации

БИК: 046401818

ИНН: 7702070139

КПП: 650143001

SWIFT: VTBRRUM2Kh3

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Сибирский» Банка ВТБ (ПАО) г. Новосибирск

Новосибирск

Корсчёт: 30101810850040000788 в Сибирском главном управлении Центрального банка Российской Федерации

БИК: 045004788

ИНН: 7702070139

КПП: 540643001

SWIFT: VTBRRUM2NS2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Приволжский» Банка ВТБ (ПАО) г. Нижний Новгород

Корсчёт: 30101810922020000728 в Расчётно-кассовом центре

Советский г. Нижний-Новгород

Волго-Вятского Главного управления Центрального банка Российской

Федерации

БИК: 042282728

ИНН: 7702070139

КПП: 526043001

SWIFT: VTBRRUM2NI2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Северо-Кавказский» Банка ВТБ (ПАО) г. Ставрополь

Корсчёт: 30101810707020000802 в Отделении по Ставропольскому краю Южного главного управления Центрального банка Российской Федерации

БИК: 040702802

ИНН: 7702070139

КПП: 263443001

SWIFT: VTBRRUM2ST2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал «Южный» Банка ВТБ (ПАО) г. Ростов-на Дону

Ростов-на Дону

Корсчёт: 30101810160150000063 в Отделении по Ростовской области

Южного главного управления

Центрального банка Российской Федерации

БИК: 046015063

ИНН: 7702070139

КПП: 616443001

SWIFT: VTBRRUM2RN2

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Филиал № 6602 Банка ВТБ (публичное акционерное общество) в г. Екатеринбурге

Корсчёт: 30101810165770000501

БИК: 046577501

ИНН: 7702070139

КПП: 667143002

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 6602 in Ekaterinburg

SWIFT: VTBRRUM2EK3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 7806 Банка ВТБ (публичное акционерное общество) в г. Санкт-Петербурге

Корсчёт: 30101810240300000707

БИК: 044030707

ИНН: 7702070139

КПП: 783543012

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

Ознакомиться со стандартом безопасной деятельности >>

VTB Bank (public joint-stock company) Branch N 7806 in Saint-Petersburg

SWIFT: VTBRRUM2SP3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 6318 Банка ВТБ (публичное акционерное общество) в г. Самаре

Самаре

Корсчёт: 30101810422023601968

БИК: 043601968

ИНН: 7702070139

КПП: 631543002

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 6318 in Samara

SWIFT: VTBRRUM2SA3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 5440 Банка ВТБ (публичное акционерное общество) в г. Новосибирске

Корсчёт: 30101810450040000719

БИК: 045004719

ИНН: 7702070139

КПП: 540143001

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 5440 in Novosibirsk

SWIFT: VTBRRUM2NS3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 3652 Банка ВТБ (публичное акционерное общество) в г. Воронеже

Корсчёт: 30101810545250000855

БИК: 042007855

ИНН: 7702070139

КПП: 366643002

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 3652 in Voronezh

SWIFT: VTBRRUM2VR3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 2351 Банка ВТБ (публичное акционерное общество) в г. Краснодаре

Краснодаре

Корсчёт: 30101810703490000758

БИК: 040349758

ИНН: 7702070139

КПП: 231043002

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 2351 in Krasnodar

SWIFT: VTBRRUM2KD3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 2754 Банка ВТБ (публичное акционерное общество) в г. Хабаровске

Корсчёт: 30101810708130000713

БИК: 040813713

ИНН: 7702070139

КПП: 272143002

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 2754 in Khabarovsk

SWIFT: VTBRRUM2Kh4

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Филиал № 7701 Банка ВТБ (публичное акционерное общество) в г. Москве

Корсчёт: 30101810345250000745

БИК: 044525745

ИНН: 7702070139

КПП: 770943003

№ счёта: № счёта получателя

Получатель: Фамилия, имя, отчество

VTB Bank (public joint-stock company) Branch N 7701 in Moscow

SWIFT: VTBRRUM2MS3

with PJSC VTB BANK, MOSCOW,

SWIFT: VTBRRUMM

Освобождение от налогов для гостиниц — Государственный департамент США

Освобождение от налогов, взимаемых с покупок проживания в отелях и другого жилья (включая краткосрочную аренду собственности и договоренности о корпоративном жилье) в Соединенных Штатах на основании дипломатического или консульского статуса закупающего иностранного представительства или аккредитованного члена представительства или иждивенца разрешено предъявлением действующей дипломатической карты освобождения от уплаты налогов во время платежа. Характер предоплаченного онлайн-бронирования не позволяет предъявить карту освобождения от налогов; поэтому в таких ситуациях налоговые льготы не могут быть гарантированы.Управление иностранных представительств (OFM) Департамента не может предоставить какую-либо помощь иностранным представительствам или их членам в получении освобождения от уплаты налогов или возмещения налогов, взимаемых с покупок, совершаемых через Интернет.

Характер предоплаченного онлайн-бронирования не позволяет предъявить карту освобождения от налогов; поэтому в таких ситуациях налоговые льготы не могут быть гарантированы.Управление иностранных представительств (OFM) Департамента не может предоставить какую-либо помощь иностранным представительствам или их членам в получении освобождения от уплаты налогов или возмещения налогов, взимаемых с покупок, совершаемых через Интернет.

Департамент настоятельно рекомендует путешественникам заранее уведомлять отели об их освобождении от налогов. Путешественникам также следует выделить достаточно времени, особенно при выезде, для решения вопросов о налоговых льготах.

Освобождение от уплаты налогов для должностных лиц / миссий

Карты освобождения от уплаты налогов миссий используются иностранными представительствами для освобождения от некоторых налогов, включая налоги на проживание в отелях и жилье, на покупки в Соединенных Штатах, которые необходимы для операций и функций миссии. OFM считает официальные расходы, связанные с проживанием сотрудников иностранных представительств, представителей правительства отправляющего государства или других путешественников, принимаемых иностранным представительством, освобожденными от налогообложения, когда:

OFM считает официальные расходы, связанные с проживанием сотрудников иностранных представительств, представителей правительства отправляющего государства или других путешественников, принимаемых иностранным представительством, освобожденными от налогообложения, когда:

a) иностранное представительство имеет действующую карту освобождения от уплаты налогов, которая позволяет освобождать от уплаты таких налогов;

b) поездки вышеупомянутых лиц совершаются для выполнения дипломатических или консульских функций представительств; и

c) расходы на проживание оплачиваются чеком, кредитной картой или банковским переводом на имя иностранного представительства.Миссиям сообщается, что наличные не являются приемлемой формой оплаты.

Налоговая карта представительства не может использоваться для освобождения от налогов на гостиницу или расходы на проживание, не связанные с дипломатическими или консульскими функциями представительства, например, связанные с туризмом, лечением или туристическими поездками.

Освобождение от налогов для физических лиц

Карты освобождения от уплаты налогов выдаются исключительно в интересах лиц, указанных на карте и изображенных на них. OFM считает личные расходы на проживание освобожденными от налогообложения, когда:

a) физическое лицо имеет действующую карту освобождения от уплаты налогов, которая позволяет освобождать от уплаты таких налогов;

b) номер (а) зарегистрирован на имя физического лица, указанного в карточке освобождения от уплаты налогов; и

c) расходы на проживание оплачивает лицо, указанное в Карте освобождения от уплаты налогов, с использованием любой формы оплаты.

Общие вопросы освобождения гостиниц от налогов

Департаменту стало известно, что иностранные представительства предоставляют письменные документы различным поставщикам и налоговым органам в Соединенных Штатах, в которых говорится, что некоторые члены посольства освобождены от налогообложения. Департамент — единственная организация в Соединенных Штатах, имеющая законные полномочия разрешать дипломатические и консульские льготы по освобождению от налогов. Иностранные представительства не могут независимо претендовать на разрешение или иным образом подтверждать продавцу или регулирующему налоговому органу наличие льгот по освобождению от налогов для посольства, его консульских учреждений или членов.

Департамент — единственная организация в Соединенных Штатах, имеющая законные полномочия разрешать дипломатические и консульские льготы по освобождению от налогов. Иностранные представительства не могут независимо претендовать на разрешение или иным образом подтверждать продавцу или регулирующему налоговому органу наличие льгот по освобождению от налогов для посольства, его консульских учреждений или членов.

Если отель или другой поставщик желают проверить право на освобождение от уплаты налогов, иностранные представительства и их члены должны попросить поставщика использовать онлайн-систему проверки налоговых карт Департамента по адресу https://ofmapps.state.gov/tecv/ или позвонить по телефону OFM в обычное рабочее время.

Вопросы или замечания также можно направлять в OFM в Вашингтоне, округ Колумбия, по телефону 202-895-3500, добавочный 2, или [email protected].

Государственные налоги на жилье

Специальные общегосударственные налоги на жилье — по штату

В следующей таблице указаны ставки государственного налога на проживание. Имейте в виду, что эти налоги часто взимаются в дополнение к местным налогам на проживание и / или продажам.

Имейте в виду, что эти налоги часто взимаются в дополнение к местным налогам на проживание и / или продажам.

Контактное лицо: Джексон Брейнерд

| Государство | Налог с продаж | Налог на проживание | Всего государственная пошлина |

|---|---|---|---|

Алабама | НЕТ | 4.0% [1] | 4,0% |

Аляска | Нет государственного налога с продаж | НЕТ | Нет |

Аризона | НЕТ | 5,5% | 5,5% |

Арканзас | 6.5% | 2,0% | 8,5% |

Калифорния | НЕТ | НЕТ | Нет |

Колорадо | 2,9% | НЕТ | 2,9% |

* Коннектикут | НЕТ | 15. | 15,0% |

* Делавэр | Нет государственного налога с продаж | 8,0% | 8,0% |

Флорида | 6,0% | НЕТ | 6,0% |

Грузия | 4.0% | 5 $ плата за комнату | 4,0% |

* Гавайи | 4,0% | 10,25% | 14,25% |

Айдахо | 6,0% | 2,0% | 8,0% |

Иллинойс | НЕТ | 6.0% | 6,0% |

Индиана | 7,0% | НЕТ | 7,0% |

Айова | НЕТ | 5,0% | 5,0% |

Канзас | 6. | Нет данных [2] | 6,5% |

Кентукки | 6,0% | 1,0% | 7,0% |

Луизиана | 4,45% | НЕТ | 4,45% |

* Мэн | НЕТ | 9.0% | 9,0% |

Мэриленд | 6,0% | НЕТ | 6,0% |

Массачусетс | НЕТ | 5,7% | 5,7% |

Мичиган | 6.0% | 6,0% [3] | 12,0% |

Миннесота | 6,875% | НЕТ | 6,875% |

Миссисипи | 7,0% | НЕТ | 7,0% |

Миссури | 4. | НЕТ | 4,225% |

Монтана | 3,0% [4] | 4,0% | 7,0% |

Небраска | 5,5% | 1,0% | 6,5% |

Невада | НЕТ | Нет данных [5] | Нет |

* Нью-Гэмпшир | Нет государственного налога с продаж | 9.0% | 9,0% |

Нью-Джерси | 6,625% | 5,0% | 11,625% |

Нью-Мексико | 5,125% | НЕТ | 5,125% |

Нью-Йорк | 4.0% | НЕТ | 4,0% |

Северная Каролина | 4,75% | НЕТ | 4,75% |

Северная Дакота | 5,0% | НЕТ | 5,0% |

Огайо | 5. | НЕТ | 5,75% |

Оклахома | 4,5% | НЕТ | 4,5% |

Орегон | Нет государственного налога с продаж | 1,8% [6] | 1,8% |

Пенсильвания | НЕТ | 6.0% | 6,0% |

Род-Айленд | 7,0% | 5,0% | 12,0% |

Южная Каролина | 5,0% [7] | 2,0% | 7,0% |

Южная Дакота | 4.5% | 1,5% [8] | 6,0% |

Теннесси | 7,0% | НЕТ | 7,0% |

Техас | НЕТ | 6,0% | 6,0% |

Юта | 4. | 0,32% | 5,02% |

Вермонт | НЕТ | 9,0% | 9,0% |

Вирджиния | 4,3% [9] | 0,0% | 4,3% |

Вашингтон | 6.5% | НЕТ | 6,5% |

Западная Вирджиния | 6% | НЕТ | 6% |

Висконсин | 5% | НЕТ | 5% |

Вайоминг | 4% | 5% | 9% |

Округ Колумбия | НЕТ | 14.95% | 14,95% |

Пуэрто-Рико | НЕТ | 9% | 9% |

Виргинские острова | НЕТ | 12,5% | 12,5% |

N / A = налог на жилье не взимается

* = без дополнительного местного налога на проживание

[1] Ставка государственного налога на жилье повышена до 5. 0% в районе горных озер.

0% в районе горных озер.

[2] Государственный налог на жилье взимается только в специально отведенных законом районах редевелопмента по ставке 5,0%.

[3] Размер государственного налога на жилье варьируется. Конференц-отели, расположенные в пределах квалифицированной единицы местного самоуправления с 81–160 номерами, составляют 3,0% и 6,0% для отелей с более чем 160 номерами. Все остальные гостиницы на 81–160 номеров составляют 1,5% и 5,0% для гостиниц более чем на 160 номеров.

[4] Специальный налог с продаж, взимаемый с жилых помещений. В штате нет общего налога с продаж.

[5] Округа должны взимать налог на жилье в размере 1% или 2% в зависимости от численности населения.

[6] Ставка станет 1,5% после 01.07.2020.

[7] Государственная пошлина с продаж жилья снижена до 5,0%.

[8] Сезонный (июнь-сентябрь)

[9] Дополнительные 0,7% могут быть включены в ставку в определенных районах планирования.

Что такое налог на жилье? | Справка

Владельцы и управляющие недвижимостью обязаны платить налог на жилье при сдаче в аренду комнаты или собственности в определенных штатах или населенных пунктах. В некоторых регионах налог на проживание может также называться другим названием, например: налог на проживание, налог на проживание, налог на номер, налог с продаж, туристический налог или налог на гостиницу.

В некоторых регионах налог на проживание может также называться другим названием, например: налог на проживание, налог на проживание, налог на номер, налог с продаж, туристический налог или налог на гостиницу.Требования к налогу на жилье различаются в зависимости от города, округа, региона, штата и страны. Налоги на проживание могут взиматься в зависимости от стоимости проживания, за ночь или из расчета на человека.

Владельцы и управляющие недвижимостью несут ответственность за уплату любых налогов, связанных с арендой собственности, за исключением юрисдикций, которые требуют от нас сбора и перевода налога на проживание при онлайн-бронировании.Чтобы посмотреть список этих юрисдикций, посмотрите: Какие налоги на проживание / проживание вы собираете и перечисляете?

Мы предлагаем решения, которые упростят вам управление налогами, которые вы собираете и уплачиваете в налоговые органы. Вы получите электронное письмо, когда эти решения станут доступны в вашей юрисдикции, а также увидите варианты, доступные на странице налоговых настроек. Проверьте: Как я могу управлять своими налогами на жилье? для дополнительной информации.

Проверьте: Как я могу управлять своими налогами на жилье? для дополнительной информации.

В этой статье затронуты темы:

Как мы собираем и перечисляем налог на жильеКак проверить, собираем и перечисляем ли мы налоги за вашу собственность

Как налоги отображаются на вашей панели управления

Как собирать и перечислять дополнительные налоги

Суммы арендной платы, облагаемые налогом на проживание

Предоставляемая нами информация в юрисдикции

Как проверить, что было уплачено в вашей юрисдикции

Налоговые декларации

Информация о налогах, которую могут увидеть путешественники

Как мы собираем и перечисляем налог на жилье

Мы собираем и перечисляем налог на проживание в необходимых юрисдикциях, когда бронирование и оплата аренды производятся на нашей платформе.Мы сообщим вам, когда начнем собирать и переводить налог на проживание в вашем районе.В юрисдикциях, где мы несем ответственность, мы взимаем налог на подачу налога с путешественника, когда он бронирует номер, а затем переводим налоги в соответствующий налоговый орган ежемесячно, ежеквартально или ежегодно.

Каждый владелец и управляющий недвижимостью несет ответственность за понимание и соблюдение законов и постановлений, применимых к их списку собственности.

Вы также несете ответственность за сбор и перевод налогов на жилье, если мы не обязаны это делать, в том числе в следующих случаях:

- Ваша недвижимость была забронирована до и за день до того, как мы начали сбор и перевод налога на проживание в юрисдикции вашей собственности.

- Бронирование осуществляется без использования нашей онлайн-системы.

- Вы используете внешнее программное обеспечение для интеграции с нашей онлайн-системой.

Как проверить, собираем и перечисляем ли мы налоги за вашу собственность

Чтобы узнать, взимаем ли мы и перечисляем ли мы налог на жилье для конкретного объекта недвижимости:- Войдите в свою учетную запись.

- Щелкните Календарь в левом меню навигации

- Щелкните Ставки .

- Нажмите на шестеренку для Настройки ставок .

- Нажмите Налоги . Вы узнаете, какие налоги мы собираем и перечисляем за ваше объявление.

Если вы не видите в списке никаких налогов на проживание, это означает, что мы не собираем этот налог, и вы по-прежнему несете ответственность за сбор и перевод налогов с ваших гостей.

Чтобы увидеть полный список юрисдикций, в которых мы в настоящее время собираем и перечисляем налоги, щелкните здесь.

Как налоги отображаются в вашем личном кабинете Если мы собираем и перечисляем налоги на вашу собственность, под налогами будут показаны один или два раздела:

- В первом разделе показаны налоги, которые мы обязаны взимать с путешественников и перечислять непосредственно в вашу юрисдикцию.

- Во втором разделе отображаются налоги, по которым вы обязаны платить. Вы можете выбрать, чтобы эти налоги собирались с путешественников и отправлялись вам для перевода в вашу юрисдикцию. Этот раздел появляется только в некоторых юрисдикциях.

Мы будем следить за применимыми налоговыми ставками, чтобы вы могли перечислить надлежащую сумму налога в вашу юрисдикцию.

Мы будем следить за применимыми налоговыми ставками, чтобы вы могли перечислить надлежащую сумму налога в вашу юрисдикцию.

Вы не можете отказаться от нашего сбора и перевода налога на жилье в юрисдикциях, где мы обязаны собирать и переводить по закону или где у нас есть соглашение с налоговым органом.

Как собирать и перечислять дополнительные налоги

Если мы собираем и перечисляем определенные налоги на вашу собственность, возможно, существуют дополнительные налоги, за которые вы несете ответственность.Мы предлагаем варианты управления вашими налогами в некоторых юрисдикциях. Однако, если эти возможности недоступны в вашей юрисдикции, вам придется взимать этот налог со своих путешественников отдельно. Вы больше не можете добавлять налог на нашей странице настроек налогов.

Однако, если эти возможности недоступны в вашей юрисдикции, вам придется взимать этот налог со своих путешественников отдельно. Вы больше не можете добавлять налог на нашей странице настроек налогов.Для получения дополнительной информации о вариантах сбора налогов, включая список юрисдикций, в которых они доступны в настоящее время, посетите: Как я могу управлять своими налогами на жилье?

Чтобы получить дополнительные налоги с путешественников, вы можете сделать одно из следующих действий:

- Сделайте запрос на дополнительную оплату налога

- Получите этот налог от путешественника по прибытии

- Измените цитату, чтобы добавить требуемый налог, и отдельно сообщите путешественнику сумму налога.

Суммы арендной платы, облагаемые налогом на проживание В каждой юрисдикции действуют разные правила, определяющие, какие суммы подлежат обложению налогами.

Как правило, налоги применяются к сумме аренды (в деньгах или стоимости), уплаченной путешественником, включая любые сборы владельца (например, плата за уборку или плату за домашнее животное). Возмещаемый залог возмещения убытков, как правило, не облагается налогом, но может облагаться налогом в определенных юрисдикциях, если залог не возвращается полностью.Некоторые юрисдикции требуют, чтобы мы взимали налоги с наших сервисных сборов.

Если ваше объявление находится в Северной Америке, посетите MyLodgeTax, чтобы узнать больше о конкретных сборах и сборах, которые облагаются налогом в вашем регионе.

Информация, которую мы предоставляем юрисдикциям

Когда проживание забронировано и оплачено через нашу платформу в юрисдикции, где мы несем ответственность за уплату налога на проживание, мы определим сумму собранных налогов и переведем ее в юрисдикцию. Этот налог перечисляется в налоговой декларации, поданной в юрисдикцию на счет налогоплательщика HomeAway. com, Inc.

com, Inc.

Ваше имя, налоговый номер вашей юрисдикции, название вашей компании, адрес и / или другие данные, относящиеся к вашей собственности, не будут указаны в налоговой декларации, поскольку предоставленная налоговая информация идентифицирует HomeAway.com, Inc. как налогоплательщик. Детали транзакции могут быть предоставлены налоговой юрисдикции после аудита и в соответствии с соответствующим юридическим процессом.

Если ваша юрисдикция свяжется с вами и хочет получить информацию о налогах, которые мы собираем и перечисляем, обратитесь к нам в налоговый орган.Вам следует проверить требования к отчетности для вашей конкретной юрисдикции или проконсультироваться со своим налоговым специалистом, чтобы избежать штрафных санкций за непредставление отчетности.

Как проверить, сколько было уплачено в вашей юрисдикции

Эту информацию можно найти в отчете о налоге на жилье на панели инструментов вашего партнера. Чтобы просмотреть этот отчет, щелкните Менеджер по резервированию в своей учетной записи, выберите Финансовая отчетность , затем щелкните вкладку Налог на жилье . Обратите внимание, что вы увидите вкладку «Налог на жилье» только в том случае, если у вас была хотя бы одна транзакция по налогу на проживание при предыдущем бронировании.

Обратите внимание, что вы увидите вкладку «Налог на жилье» только в том случае, если у вас была хотя бы одна транзакция по налогу на проживание при предыдущем бронировании.Налоговые декларации

Возможно, вам все равно придется подавать налоговую декларацию после того, как мы начнем собирать и перечислять налоги в вашем районе. Во многих юрисдикциях вы должны подавать налоговую декларацию по налогам на проживание, даже если сумма собранных вами налогов равна 0 долларам США. Кроме того, если ваша недвижимость указана на нескольких сайтах, у вас все равно может быть налоговая декларация при бронировании на других сайтах. Вам следует проверить требования к отчетности для вашей конкретной юрисдикции или проконсультироваться со своим налоговым специалистом, чтобы избежать штрафов и пени за непредставление отчетности.

Информация для путешественников о налогах

Начиная с даты начала сбора и отправки денежных средств, путешественники будут видеть в своем расценке отдельный сбор под названием «Налог на проживание», который будет добавлен к общей сумме, которую они платят за свое бронирование.

Если ваш путешественник сделал бронирование на нашей платформе до даты, когда мы начнем сбор и перевод налогов, но зарегистрируется после даты, когда мы начнем сбор и перевод налогов, вы остаетесь ответственным за сбор и перевод налога для этого бронирования.Мы взимаем налоги только во время бронирования. Если у вас есть раздельные платежи, мы собираем все налоги во время бронирования, независимо от графика платежей.

Если ваш путешественник просит у вас налоговую квитанцию, направьте его к счету на плату за обслуживание в области сведений о платежах в приложении Vrbo. Налоги также указаны в расценках путешественника и подтверждении оплаты. После даты начала сбора и уплаты налога сумма налога на проживание будет четко отображаться для путешественника.

Если путешественник просит возместить налог на проживание, пожалуйста, свяжитесь с нашей командой или попросите путешественника связаться с нами, нажав кнопку Свяжитесь с нами ниже.

Питание и комнаты (аренда) Часто задаваемые вопросы по налогам

Нужна помощь?

Звоните (603) 230-5920Пн – Пт с 8:00 до 16:30

Уведомление о налогах на питание и комнаты (аренду). Обязательно проверьте номер лицензии перед подачей заявки. Используйте самый последний номер лицензии, выданный Налоговым управлением штата Нью-Гэмпшир.

Обязательно проверьте номер лицензии перед подачей заявки. Используйте самый последний номер лицензии, выданный Налоговым управлением штата Нью-Гэмпшир.

Что такое налог на питание и комнаты (аренду)?

Налог в размере 9% взимается с посетителей отелей (или любого объекта со спальными местами) и ресторанов за комнаты и питание стоимостью в долларах.36 или больше. Также взимается налог в размере 9% при аренде автомобилей. Сборы за автотранспортные средства, за исключением налога на аренду автотранспортных средств, администрируются Департаментом безопасности NH (RSA 261). Для получения дополнительной информации о сборах за автотранспортные средства, пожалуйста, обращайтесь по телефону

. NH Департамент безопасности

Хазен Драйв, 10

Конкорд, NH 03305

(603) 271-2382

Кто это платит?

Налог уплачивается потребителем и собирается операторами отелей, ресторанов или других предприятий, предоставляющих облагаемое налогом питание, аренду комнат и аренду автомобилей. Утвержденные сезонные операторы должны подавать отчеты за каждый месяц утвержденного сезона, даже если налог не взимается.

Утвержденные сезонные операторы должны подавать отчеты за каждый месяц утвержденного сезона, даже если налог не взимается.

Когда подлежит уплате налог?

Налог уплачивается 15 числа месяца, следующего за налоговым периодом. Электронная подача документов через Granite Tax Connect доступна операторам питания и аренды помещений. При подаче в электронном виде бумажный отчет не требуется, но операторы должны сохранять ведомость «Питание и комнаты (аренда)».

Как мне стать утвержденным сезонным оператором?

См. Кодекс административных правил NH Rev 706.04 для инструкций, использованных в запросе. Отправьте CD-100 в: Отдел сбора налоговой администрации Нью-Гэмпшира

Налоговое управление штата Нью-Гэмпшир

Коллекционный отдел

А / я 454

Конкорд, NH 03302-0454

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920 или посетите

Налоговое управление штата Нью-Гэмпшир

Губернатор штата Хью Галлен Парк

109 Pleasant Street (Медико-хирургический корпус)

Конкорд, NH 03302-1467

Какие записи мне нужно хранить и как долго?

Храните все записи, используемые для записи и отчетности по налогу на питание и арендную плату в течение трех (3) лет. Это включает в себя рабочий лист с телефоном, распечатки экрана электронного файла, журналы кассовых чеков, журнал выплат наличных, главную бухгалтерскую книгу, ведомости заработной платы, полные кассеты кассовых аппаратов, гостевые чеки и регистрационные карты, банковские выписки со всеми приложениями и любой другой исходный документ, используемый в вашем бухгалтерские записи. Если вы продаете как налогооблагаемые, так и не облагаемые налогом предметы, вы должны вести записи для обоснования продаж, не облагаемых налогом. Для получения дополнительной информации см. TIR 2002-010.

Это включает в себя рабочий лист с телефоном, распечатки экрана электронного файла, журналы кассовых чеков, журнал выплат наличных, главную бухгалтерскую книгу, ведомости заработной платы, полные кассеты кассовых аппаратов, гостевые чеки и регистрационные карты, банковские выписки со всеми приложениями и любой другой исходный документ, используемый в вашем бухгалтерские записи. Если вы продаете как налогооблагаемые, так и не облагаемые налогом предметы, вы должны вести записи для обоснования продаж, не облагаемых налогом. Для получения дополнительной информации см. TIR 2002-010.

Каким налогом облагаются хлебобулочные изделия?

Все хлебобулочные изделия, продаваемые в ресторанах в количестве менее шести штук, облагаются налогом.Пекарня классифицируется как ресторан, если она предлагает на продажу другие налогооблагаемые товары, такие как, помимо прочего, кофе, газированные напитки, бутерброды, салат-бары и / или полуфабрикаты. Налогообложение хлебобулочных изделий не зависит от того, подаются ли хлебобулочные изделия для употребления в помещении или на условиях «на вынос».

Облагаются ли налогом чаевые и плата за обслуживание?

Чаевые и другие сборы за обслуживание не облагаются налогом, если размер сбора составляет:

. (a) не используется в качестве надбавки или вместо заработной платы, или для управленческих премий;

(b) выплачивается обслуживающему персоналу, оказывающему услугу, за которую было начислено вознаграждение;

(c) отдельно указывается в квитанции или контракте с жильцом;

(г) обычное и обычное; и

(e) должны вестись записи, подтверждающие распределение чаевых.

Для получения дополнительной информации см. TIR 2002-004.

Нужна ли отдельная лицензия для общественного питания?

Да, требуется дополнительная отдельная лицензия для подачи блюд в различных местах для таких случаев, как, помимо прочего, банкеты, свадьбы, барбекю, прогулки, пикники и т. Д.

Облагаются ли тарелки для вечеринок налогом? Даже если я не обслуживаю?

Да, праздничные тарелки, такие как, помимо прочего, овощи, мясо, десерты, фрукты, закуски, облагаются налогом вне зависимости от того, доставлены, забраны, поданы или нет.

Освобождаются ли некоммерческие организации от налога на питание и аренду номеров?

Не существует «полного освобождения» для некоммерческих организаций от налога на питание и проживание (аренду). Однако существуют ограниченные исключения для инструментов штата Нью-Гэмпшир, федерального правительства, школ и медицинских учреждений. См. Критерии в Кодексе административных правил NH Rev 702.

Если у вас есть какие-либо вопросы о продажах, освобожденных от налогов, пожалуйста, позвоните в Департамент для получения разъяснений по телефону (603) 230-5920.Штат Нью-Гэмпшир не выдает сертификаты об освобождении от налогов на питание и комнаты (аренду).

Как мне обращаться с купонами и скидками?

Налог должен применяться к сумме продажи после того, как будет произведена скидка или уменьшение купона.

Как я могу определить, оплачивается ли кредитная карта, выданная правительством США или штатом Нью-Гэмпшир на имя сотрудника, непосредственно правительством или штатом, а не возмещением сотруднику?

Информация доступна на веб-сайте GSA Smart Pay по адресу https: // smartpay. gsa.gov.

gsa.gov.

Когда долгосрочная аренда комнаты облагается налогом на питание и комнаты (аренда)?

Налог необходимо взимать при аренде комнат менее 185 дней подряд. Когда посетитель достигает 185-го дня пребывания подряд, оператор должен вернуть ему собранные налоговые деньги. Вы можете подать заявку на получение кредита на постоянное жительство в соответствии с Rev 703.04.

Примечание: Операторы не могут использовать какие-либо суммы кредита, пока они не получат кредитовое авизо от Департамента.

Нужно ли мне публиковать свою лицензию на питание и комнаты (аренду)?

Да, лицензия на питание и комнаты (аренда) должна быть на видном месте в общественном месте в помещении, к которому она относится. Кроме того, любое объявление о краткосрочной аренде в печати, демонстрации, публикации, распространение или онлайн-размещение, предлагающее краткосрочную аренду, должно включать номер лицензии оператора на питание и номера. Краткосрочная аренда — это одна или несколько комнат в жилом доме, предназначенные для использования в туристических или временных целях на срок менее 185 дней подряд.

Облагается ли налогом аренда служебных помещений?

Да, аренда любого номера в отеле (или любом объекте со спальными местами) облагается налогом.

Где я могу получить копию законов и правил о налогах на питание и комнаты (аренду)?

Питание и комнаты (аренда) Налоговый закон (RSA 78-A)

Питание и комнаты (аренда) Налоговые правила (Глава 700)

Нужно ли мне подавать декларацию каждый месяц, даже если у меня нет активности?

Да, вы должны подать декларацию, даже если у вас не было активности, если только вы не подали заявку на участие в сезонной подаче.

Почему я должен повторно подавать заявление на получение налоговой лицензии на питание и проживание (аренду) каждые два года?

RSA 78-A: 4 требует, чтобы каждый владелец / оператор регистрировался в Департаменте до открытия отеля, предложения спальных мест, продажи облагаемого налогом обеда или аренды автомобилей путем подачи заявления на получение налоговой лицензии на питание и аренду. Этот закон также гласит, что срок регистрации / лицензии истекает 30 июня каждого нечетного года. Таким образом, для продления лицензии, начиная с мая каждого нечетного года, Департамент будет отправлять Форму CD-100 лицензированным операторам, если владелец (и) / оператор не имеет задолженности по налогам, процентам или штрафам от любых налогов, администрируемых Департамент с просьбой к операторам обновить любую информацию, которая изменилась.Если, однако, лицензированный владелец (-и) / оператор имеет задолженность по каким-либо неуплаченным налогам, процентам или штрафам из любого налога, администрируемого Департаментом, Департамент направит владельцу (-ям) / оператору уведомление о просрочке, и возобновление лицензии должно не произойдет до тех пор, пока о просрочке не будет сообщено в Департамент.

Этот закон также гласит, что срок регистрации / лицензии истекает 30 июня каждого нечетного года. Таким образом, для продления лицензии, начиная с мая каждого нечетного года, Департамент будет отправлять Форму CD-100 лицензированным операторам, если владелец (и) / оператор не имеет задолженности по налогам, процентам или штрафам от любых налогов, администрируемых Департамент с просьбой к операторам обновить любую информацию, которая изменилась.Если, однако, лицензированный владелец (-и) / оператор имеет задолженность по каким-либо неуплаченным налогам, процентам или штрафам из любого налога, администрируемого Департаментом, Департамент направит владельцу (-ям) / оператору уведомление о просрочке, и возобновление лицензии должно не произойдет до тех пор, пока о просрочке не будет сообщено в Департамент.

Какие сборы, связанные с арендой автомобиля, облагаются налогом?

Все сборы, включенные в договор аренды, облагаются налогом, включая, помимо прочего, сборы аэропорта, сборы за высадку и сборы за несовершеннолетних. Следующие предметы не облагаются налогом, если это отдельно указано в договоре:

Следующие предметы не облагаются налогом, если это отдельно указано в договоре:

а) сборы за топливо;

(б) сборы за страхование;

(c) Сборы за ущерб.

Облагается ли алкоголь налогом на питание и проживание (аренду)?

Да, пиво, вино и спиртные напитки, подаваемые в ресторане, облагаются налогом, даже если подаются без еды.

Можно ли отказать в уплате комиссии за своевременную подачу заявки в размере 3%?

Операторы могут получить комиссию 3%, только если они соответствуют всем следующим требованиям:

(1) Вести предписанные записи;

(2) Своевременно подайте декларацию;

(3) своевременно уплачивать причитающийся налог;

(4) не иметь причитающегося непогашенного остатка; и

(5) Подайте декларацию надлежащим способом (электронная подача требуется для всех операторов, имеющих налогооблагаемую выручку в размере 25 000 долларов США или более за календарный год).

Операторы, которые должны подавать документы в электронном виде, но предпочитают подавать документы в бумажном виде, не имеют права удерживать комиссию в размере 3%.

Регистрационная информация

Регистрационная информация

- Что мне нужно сделать перед регистрацией в DRS?

- Каким будет бизнес-субъект вашего бизнеса?

- Вы покупаете существующий бизнес или корпорацию?

- Кто должен зарегистрироваться в DRS?

- Какие типы налогов мне нужно регистрировать в DRS?

- Сколько стоит мой регистрационный взнос?

- Делаете ремесленную ярмарку / блошиный рынок?

- Готовы зарегистрироваться? Как мне получить разрешение на налог с продаж?

- На какой срок действует налоговое разрешение на продажу и использование?

- Какова текущая ставка налога с продаж?

- Налоговые формы с продаж

- Налоги с продаж

- Положение о налогах с продаж и использования

Что мне нужно сделать перед регистрацией в DRS?

Информационный КОНТРОЛЬНЫЙ СПИСОК, который поможет вам в создании вашего предприятия.

- Определите все ваши требования к лицензированию и регистрации, чтобы начать свой бизнес. Обратитесь на горячую линию для деловых людей Коннектикута в Центре экономических ресурсов Коннектикута по телефону 800-392-2122.

- Федеральный идентификационный номер работодателя (FEIN), , если применимо , он выдается налоговой службой (IRS) — узнайте, нужен ли он вам

- Уточните наличие желаемого названия юридического лица у Секретаря штата Коннектикут (SOTS)

- Если вы покупаете бизнес ПЕРЕД покупкой, обязательно получите Свидетельство об освобождении от налогов, в противном случае вы можете нести ответственность за любые налоговые обязательства от предыдущего владельца.

Выбор типа юридического лица для вашего бизнеса (не полный список)

- ИП — принадлежит и управляется одним физическим лицом.

- Партнерство — отношения между двумя или более лицами, которые объединяются для ведения торговли или бизнеса.

- Corporation — — это юридическое лицо, созданное в соответствии с законодательством штата, которое существует отдельно от своих акционеров.

- Общества с ограниченной ответственностью (LLC) — , включая компанию с ограниченной ответственностью с одним участником (SMLLC), является еще одной организацией, созданной в соответствии с законодательством штата, юридически существующей отдельно от своих участников.

- Некоммерческая — любое социальное, гражданское, религиозное, политическое подразделение или образовательная организация, признанная на федеральном уровне, что дает им право освобождаться от налогов с продаж и использования Коннектикута. Организация, которой было выдано федеральное письмо об освобождении от налогов в соответствии с разделом 50l (c) (3) или (13) Налогового кодекса, является «соответствующей организацией» для целей освобождения от налогов с продаж и использования.

Покупка существующего бизнеса или корпорации

Чтобы избежать ответственности правопреемника, покупатель должен получить Свидетельство об освобождении от налогов для уплаты налогов с продаж и использования или налога на допуск и сборы, или и того, и другого, прежде чем он приобретет существующий бизнес.Покупатель бизнеса должен запросить свидетельство об освобождении от налогов между моментом, когда покупатель берет на себя обязательство купить бизнес, и закрытием. Департамент налоговых служб (DRS) рекомендует покупателю запросить справку о налоговом освобождении по крайней мере за 90 дней до закрытия.

Кто должен зарегистрироваться в DRS?

Вы должны получить разрешение на продажу и использование налога в Департаменте налоговых служб (DRS), если вы намереваетесь заниматься какой-либо из следующих видов деятельности в Коннектикуте:

- Продажа, аренда или аренда товаров;

- Продажа налогооблагаемой услуги; или

- Эксплуатация гостиницы, мотеля, общежития или пансионата.

Какие типы налогов я могу регистрировать?

в штате:

За пределами штата:

Внештатные подрядчики — существует 2 типа подрядчиков-иногородних: проверенных или непроверенных

Проверенные подрядчики — С ними обращаются так же, как с постоянными подрядчиками. Главный или генеральный подрядчик не требует удержания 5%.

Шаги для прохождения верификации:

- Зарегистрируйтесь в DRS через REG-1 для получения всех соответствующих налогов — SUT & WTH, COR или BET и PSC;

- Отправить Форма AU-960 , Запрос подрядчика-нерезидента о статусе проверенного подрядчика .Если у вас есть трехлетняя история регистрации в DRS и нет просрочки, просто выполните шаги 1 и 2, в противном случае перейдите к шагу 3;

- Отправить AU-961 , Verification Bond .

В случае проверки подрядчик получит «Уведомление о подтвержденном статусе», которое он покажет генеральному или генеральному подрядчику, нанявшему его. Проверка рассчитана на 2 года с 01.01.14 по 31.12.15. После проверки подрядчику за пределами штата не нужно будет подавать какие-либо другие облигации для работ, начатых в течение двухлетнего периода.По истечении 2 лет они представят еще один AU-960 с запросом на следующие 2 года, то есть с 01.01.16 по 31.12.17. Проверка и привязка не заменяют никаких налоговых деклараций, которые должны быть получены от компании.

Проверка рассчитана на 2 года с 01.01.14 по 31.12.15. После проверки подрядчику за пределами штата не нужно будет подавать какие-либо другие облигации для работ, начатых в течение двухлетнего периода.По истечении 2 лет они представят еще один AU-960 с запросом на следующие 2 года, то есть с 01.01.16 по 31.12.17. Проверка и привязка не заменяют никаких налоговых деклараций, которые должны быть получены от компании.

Иногородний непроверенный

- Главный или генеральный подрядчик, который нанял непроверенного субподрядчика, удержит 5% своего контракта. Непроверенный нерезидент может запросить высвобождение денег, отправив форму AU-967 «Запрос на сертификат соответствия». Она должна быть подписана Prime / General и субподрядчиком-нерезидентом и отправлена в течение 90 дней с даты завершения.

- Если будет выдан Сертификат соответствия, DRS проинструктирует компанию, удерживающую 5%, передать удержанную сумму подрядчику-нерезиденту.

- Если сертификат соответствия отклонен или не запрошен в течение 90 дней после завершения, компания, удерживающая 5%, переведет удержанную сумму в своей собственной налоговой декларации с продаж и использования

- Задержка в размере 5% не заменяет налоговые декларации, подлежащие уплате от непроверенного подрядчика-нерезидента.

На ярмарке ремесел / барахолке

Вы должны получить разрешение на продажу и использование налога в Департаменте доходов Коннектикута, если вы будете продавать на блошином рынке, выставке ремесел, выставке, антикварной выставке, ярмарке и т. Д. В Коннектикуте, даже если вы будете совершение продаж за один день. Вы должны разместить разрешение на видном месте в своей будке или на столе. Смотрите нашу информационную страницу о ярмарках / распродажах на барахолках.

Готовы зарегистрироваться? Вот как получить разрешение на налог с продаж и использование

Для регистрации необходимо заполнить форму REG-1, Заявление о регистрации налога на прибыль .

- Онлайн через Центр обслуживания налогоплательщиков

- Лично, посетив любой из наших офисов

Сколько стоит мой регистрационный взнос?

- Регистрационный взнос составляет 100 долларов США за разовое разрешение.

Каков срок действия налогового разрешения с продаж и использования?

Ваше разрешение по налогу на продажи и использование истекает каждые два года и автоматически продлевается и отправляется вам бесплатно, пока ваша учетная запись активна.Ваше разрешение не будет продлено, если у вас есть непогашенные обязательства, и вы не предприняли никаких мер для их оплаты. Убедитесь, что у нас есть ваш правильный почтовый адрес, чтобы вы могли своевременно получить продление.

Какова текущая ставка налога с продаж?

Существует одна ставка налога с продаж на уровне штата. Общая ставка, применяемая к розничной продаже, аренде или аренде большинства товаров и налогооблагаемых услуг, составляет 6,35%.

Налоги на размещение в гостиницах | Остин, Техас.gov

A Гостиница — это любое здание или здания, в которых люди могут получить спальные места за 2 доллара или больше каждый день в течение 30 дней подряд или меньше. Сюда входят, помимо прочего, отели, мотели, туристические дома, аренда на время отпуска владельцем, дома или суды, общежития, гостиницы, общежития, частные дома, кровать и завтрак, краткосрочная аренда на время отпуска или другие здания, где комнаты меблированы за отдельную плату. . Сюда не входят больницы, санатории и дома престарелых.

Сюда входят, помимо прочего, отели, мотели, туристические дома, аренда на время отпуска владельцем, дома или суды, общежития, гостиницы, общежития, частные дома, кровать и завтрак, краткосрочная аренда на время отпуска или другие здания, где комнаты меблированы за отдельную плату. . Сюда не входят больницы, санатории и дома престарелых.

Доход, полученный от налога на размещение в отеле, используется для развития туризма, а также индустрии конгрессов и гостиничного бизнеса в Остине.

Регистрация

Новые зарегистрированные лица — отели, мотели, ночлеги и завтракиЕсли отель еще не зарегистрирован в Управлении контролера, заполните регистрационную форму, чтобы создать свою учетную запись.

Новые владельцы — Краткосрочная аренда

Если отель предназначен для краткосрочной аренды и регистрируется в городе Остин впервые, сначала необходимо получить лицензию на краткосрочную аренду, и для того, чтобы она функционировала, ее необходимо ежегодно продлевать.Посетите www.austintexas.gov/str, чтобы узнать больше об этом процессе. Пожалуйста, обратите внимание: даже если постановление STR к вам не применяется, постановления, касающиеся сбора и перевода налогов на проживание в отеле, продолжают действовать.

Департамент кодекса Остина потребует подтверждения того, что ежеквартальные налоговые отчеты о заполнении отеля подаются за каждый квартал в рамках процесса получения лицензии STR.

Ставки налога

Ставка налога на проживание в гостиницах города Остин составляет 11 процентов, включая 9 процентов налога на размещение и 2 процентов дополнительного налога на строительство объекта.Закон штата Техас требует, чтобы каждый счет или другая квитанция об оплате отеля, подлежащего обложению налогом, взимаемым за проект объекта, содержала заявление на видном месте, в котором говорится: «Город Остин требует взимания дополнительного налога в размере двух процентов (2%) на каждую плату за гостиницу с целью финансирования проекта объекта «.

Городской налог добавляется к 6-процентной ставке, установленной штатом Техас, которая должна перечисляться в штат отдельно. Для получения информации о государственном налоге на проживание в отелях посетите их веб-сайт или позвоните по телефону 1-800-252-1385.

Требования к отчетности

Каждое лицо, от которого требуется взимать налог на проживание в отеле, должно подать отчет о налоге на проживание в отеле в Контролерскую инспекцию города Остин с указанием суммы вознаграждения, уплаченного за все заселение номеров в предыдущем квартале, суммы постоянных (30 дней) и других льгот. предоставлено, и сумма налога, взимаемого с таких занятий. К отчету должен прилагаться платеж в размере собранной суммы налога.

Отчеты и платежи должны быть произведены в последний день месяца, следующего за каждым квартальным отчетным периодом (квартал, заканчивающийся 31 марта, должен быть произведен 30 апреля, квартал, закончившийся 30 июня, должен быть произведен 31 июля, квартал, заканчивающийся сентября30 до 31 октября и квартал, заканчивающийся 31 декабря, до 31 января). Отчет требуется, даже если в течение квартала налоги не взимались.

Если срок платежа приходится на выходные или праздничные дни, сроком платежа будет следующий рабочий день. Для клиентов, осуществляющих оплату онлайн, датой платежа будет дата совершения платежа онлайн. Для тех, кто отправляет чек по почте, датой платежа будет считаться действительная дата почтового штемпеля Почтовой службы США. Кроме того, офис городского контролера должен получить ваш отчет в течение пяти рабочих дней с даты почтового штемпеля, иначе отчет будет считаться просроченным, если просрочен.

В первый день после даты подачи отчета взимается штраф в размере 5 процентов от суммы подлежащего уплате налога. На 61-й день после установленной даты взимается дополнительный штраф в размере 5 процентов от неуплаченного налога. По просроченным налогам начисляются проценты по ставке 10 процентов годовых, начиная с 61-го дня с даты уплаты. Просроченные платежи в первую очередь относятся к пени и пени.

ВладельцыSTR и управляющие компании обязаны хранить копии всех налоговых отчетов о размещении в гостиницах.Департамент кодекса Остина потребует подтверждения того, что ежеквартальные налоговые отчеты о занятости отеля были поданы за каждый квартал в рамках ежегодного процесса продления лицензии STR.

Полезные ссылки

Город:

Город Остин Код

Часто задаваемые вопросы (FAQ)

Матрица налогообложения доходов отелей

Регистрационная форма

Отчет о налоговой форме за размещение в гостиницах

Лицензирование краткосрочной аренды

Штат:

Штат Техас Налоговая информация о размещении в гостиницах

Свидетельство об освобождении от уплаты налога на проживание в отеле Техас

База данных об освобождении от налогов штата Техас

Освобождение от налога на проживание в отеле «Постоянный резидент»

Часто возникают вопросы о том, применимо ли освобождение постоянного жителя от налога штата и местного налога на проживание в отеле в конкретной ситуации, и в какой момент гость освобождается от уплаты налогов.Это практическое руководство предоставляет владельцам отелей ответы на их наиболее часто задаваемые вопросы о «30-дневном освобождении» и предписывает процедуры для обеспечения надлежащего документирования этого освобождения для целей аудита.

Что такое освобождение от налога на проживание в отеле для постоянных резидентов?

Когда в 1959 году впервые был принят налог на проживание в отеле, Законодательный орган Техаса признал необходимость освобождения постоянных гостей от уплаты налогов на проживание в отеле. Это освобождение гарантирует, что гости отеля, проживающие более 30 дней, будут облагаться налогом так же, как и жители, проживающие в отелях для длительного проживания, квартирах, объектах корпоративной аренды и арендных домах.Законодательное собрание Техаса по-прежнему признает важность этого принципа и предусматривает освобождение постоянных жителей от налогов штата и местных налогов на проживание в отелях для гостей, независимо от типа жилья, которое выбирает гость.

Кто считается «постоянным жителем»?

Налоговый кодекс Техаса гласит, что любое «лицо», которое имеет право использовать или владеть жилым помещением не менее 30 дней подряд, освобождается от государственных и местных налогов на размещение в отеле, при условии, что в течение этого периода оплата за номер не будет прервана. период.В Техасе «человек» также включает корпорацию или бизнес. Таким образом, следует обратить внимание на то, платило ли одно и то же физическое или юридическое лицо или предприятие за комнату за весь этот период.

Когда гость имеет право на освобождение от налога на постоянное жительство?

Если заранее или при регистрации заезда гость предоставит письменное уведомление о намерении занять номер на 30 дней или дольше, налог не будет взиматься за любую часть пребывания гостя, если гость проживает более 30 дней.Подписанная регистрационная карточка, указывающая на намерение гостя проживать в номере на 30 дней или дольше, является достаточным доказательством. Письменное бронирование или подтверждение бронирования, в котором указано, что пребывание будет более 30 дней, также является достаточным уведомлением.

Кроме того, отелю разрешено соблюдать 30-дневное освобождение от налога на постоянное проживание даже в городах, где требуется 30-дневный выезд, если гость немедленно возвращается, чтобы пребывание оставалось непрерывным в соответствии с требованиями законодательства штата.

Если гость не предоставит уведомление о намерении остаться на 30 дней или дольше, когда гость освобождается от налога на размещение в отеле?

Если при регистрации заезда не предоставляется уведомление, которое может быть документально подтверждено письменным соглашением (бронирование гостя, подтверждение, регистрация, лист или отдельное соглашение), первые 30 дней пребывания гостя не освобождаются от налогов. Однако гость автоматически освобождается от уплаты налогов на 31-й день пребывания — независимо от того, было ли ранее уведомление о намерении гостя остаться на 30 дней или более, если не было перерывов в оплате за номер и оплата за номер из одних рук за весь период времени.

Если гость забронировал номер на срок более 30 дней, может ли отель продолжать взимать налог на размещение в отеле во время пребывания гостя?

THLA рекомендует отельерам взимать с гостя налог на размещение в отеле в течение первых 30 дней пребывания гостя. На 31-й день пребывания гостя, при условии, что оплата за номер не прервана и имеется письменное уведомление или бронирование, указывающее на намерение гостя остаться на 30 дней или дольше, отель должен возместить собранные налоги на размещение тридцать дней.Это защищает отель от налоговых обязательств, если гость выезжает до прибытия не менее чем за 30 дней. Возможно исключение, если гость внесла предоплату за все 30 дней и не предусмотрена возможность возврата денег в случае раннего выезда.

Что делать, если гость выселяется раньше, чем он или она оставались 30 дней?

Если гость выезжает до прибытия в течение 30 дней подряд, налог за размещение в отеле взимается за весь период пребывания, независимо от того, было ли письменное уведомление или договоренность о том, что гость будет оставаться на 30 дней или дольше.Опять же, THLA рекомендует отельерам взимать налог на размещение в течение первых 30 дней пребывания гостя, чтобы избежать ответственности отеля за уплату налога в случае раннего выезда гостя.

Через несколько дней после заселения гость направляет письменное уведомление о своем намерении остаться на 30 дней или дольше. Когда гость освобождается от уплаты налога на размещение в отеле?

В этой ситуации гость не будет освобождаться от налогов в течение тех дней, когда эта комната была занята до уведомления собственности о своем намерении остаться на 30 или более дней.Скорее всего, гость будет освобожден от уплаты налогов в день, когда отель получил уведомление, хотя отель должен продолжать взимать налог на размещение в отеле в течение следующих 30 дней. Спустя тридцать один день после того, как гость уведомит отель о том, что гость намерен остаться на 30 дней или дольше, отель должен вернуть собранный налог с даты, когда гость предоставил уведомление для предъявления.

Если гость выезжает на день или не производит оплату за занятый номер, повлияет ли это на его / ее статус освобождения от налогов?

Налоговый кодекс Техаса требует непрерывных платежей в течение тридцати дней подряд для физического лица или компании, чтобы иметь право на освобождение от налога на постоянное жительство.Если гость не производит оплату или не выезжает из гостиницы до завершения 30-дневного пребывания, он не имеет права на освобождение от налога на постоянное проживание.

Обратите внимание, однако, что постоянные жители не обязаны физически занимать гостиничный номер. Гость может покинуть номер на длительный период времени, при условии, что гость все еще оплачивает номер, и гость по-прежнему имеет право занимать номер.

Имеет ли компания право на освобождение от налога на постоянное жительство, если она снимает комнату более чем на 30 дней, но размещает в арендованной комнате других сотрудников?