Какой процент налога на доход платят американцы в США

Основной источник пополнения государственной казны США – подоходный налог. Его выплачивают граждане страны, которые проживают и трудятся на её территории.

Все доходы, которые человек получил за определённый период учитываются при расчете платежа.

Содержание

Налоги и законодательство Америки

Закон о налоговой реформе был подписан Дональдом Трампом в 2017 году. Для предприятий и людей это облегчило налоговый груз.

Налог на доходы юридических лиц, которые действовали за границей и вернулись в страну, был снижен.

- 8% — для безналичного расчета;

- 15,6% — для наличного расчета.

С юридических лиц так же будут вычитываться деньги на капитальные расходы.

История

В 1861 году во времена гражданской войны впервые ввели подоходный платеж. Его разработали для финансирования военных действий. Далее в 1862 году Конгресс США принял закон о внутренних доходах. В это же время создали федеральную систему налогообложения.

Далее в 1862 году Конгресс США принял закон о внутренних доходах. В это же время создали федеральную систему налогообложения.

Тариф Уилсона-Громана был утвержден в 1894 году, после завершения войны. При доходе более 4000$ налог составлял 2%. В 1895 году Верховный суд его отменил. Шестнадцатую поправку в Конституцию внесли в начале 20 века. С этого момента Конгресс получил право на получение налогов с личных доходов граждан.

«В 1914 году выпустили первую форму подоходного налога. Она имела название «Форма 1040». И даже сейчас она является основой подоходной пошлины, но практически каждый год её переиздают». С 1916 года действует закон о доходах. В этом же году отредактировали шкалы доходов и налоговые ставки. Повысили верхнюю черту до 2 млн. долларов.

Увеличение ставки:

- Для верхнего уровня – 25%;

- Для нижнего уровня – 2%.

В 1924 году максимальная ставка была 44% для недвижимости, которую оценили в 10 млн. В 1941 ставка выросла до 77% на сумму более 50 млн.

Оплата в 2021

14-38% насчитывает ставка. На размер дани влияет размер прибыли. Уровень загруженности налогами в США полностью зависит от годового дохода гражданина. Чем больше доход – тем выше ставка.

Приблизительный объем выплат:

| Штат | Размер зарплаты за месяц (доллары США) | Годовая зарплата (доллары США) | % налога (доллары США) | Сумма налога (доллары США) |

|---|---|---|---|---|

| Нью-Йорк | 8,2 тыс. | 100 тыс. | 23 | 23 058 |

| Техас | 4,1 тыс. | 50 тыс. | 16,6 | 8 357 |

Как посчитать

Чтобы узнать количество пошлины, нужно поделить свой годовой доход и сделать подсчёт окончательной суммы. Так же необходимо учесть налоговую ставку.

Доходы американцев

Средние зарплаты жителей США после оплаты налогов:

- 12 967$ — стоматолог;

- 10 168$ — маркетолог;

- 5 906$ – медсестра;

- 4 537$ – учитель;

- 3 915$ – дальнобойщик;

- 2 241$ – пекарь;

- 1 947$ – водитель скорой помощи;

- 1 850$ – мастер маникюра;

- 1 811$ – посудомойщик;

- 1 750$ – кассир;

- 1 700$ – официант.

Способ оплаты

Декларация о сборах подаётся ежегодно с 1 января по 15 апреля. План действий:

- Выбор налоговой формы;

- Заполнение формы;

- Отправка формы в IRS.

Заполняется форма на компьютере либо от руки. В первом варианте документ отправляется на сайт Правительства США в электронном виде, во втором – почтой.

Дополнительные сборы с зарплаты

Дополнительно взимаются:

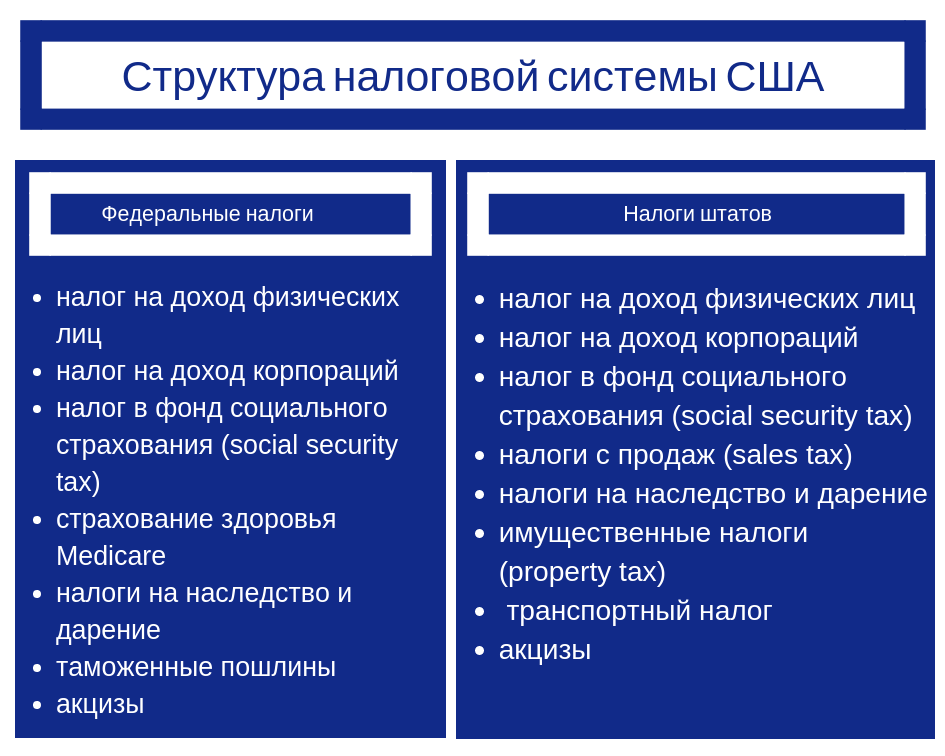

- MEDICARE;

- Налог соцобеспечения.

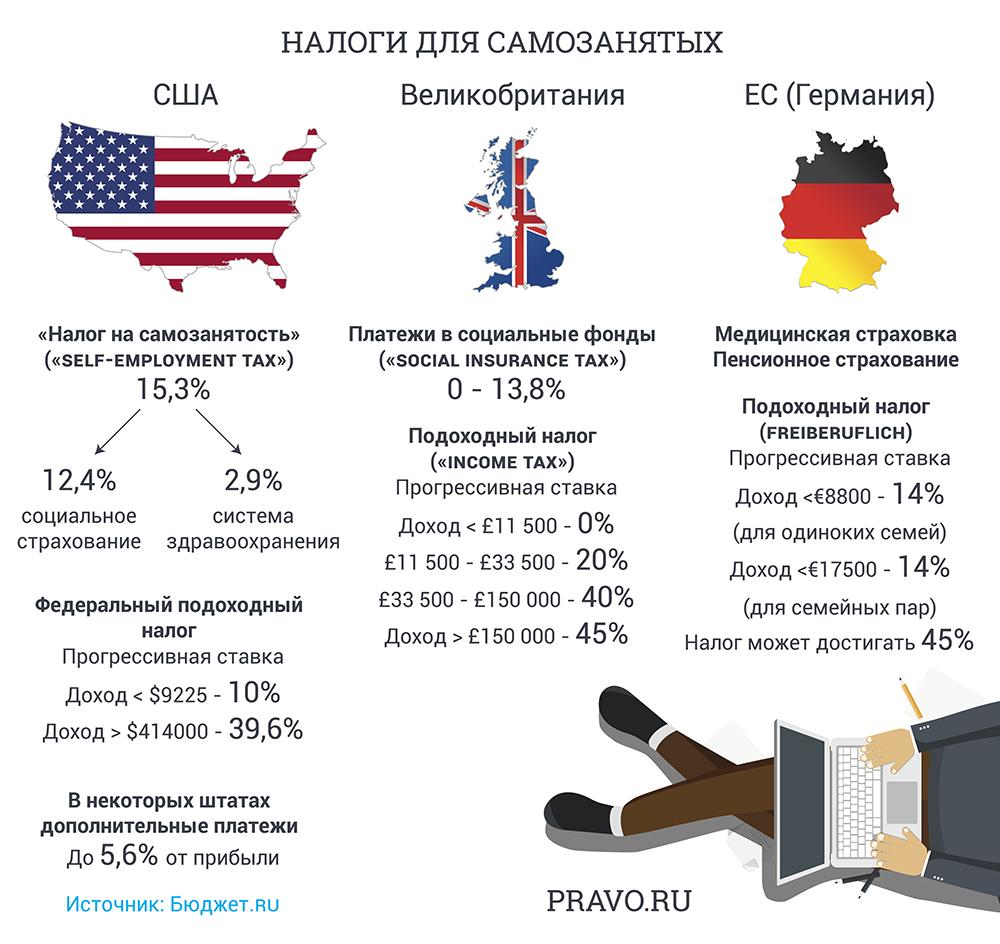

Medicare Tax высчитывают из всей зарплаты. Налог составляет 1,46%. Аналогичная ставка для нанимателя. При условии, что человек работает на себя, ставка будет 2,8% от дохода. Мыто социального обеспечения так же высчитывают с полной суммы заработной платы. Ставка составляет 4,3%.

Погашением платежа занимается наниматель. Работник не занимается ни декларацией, ни документами. Дополнительно нужно оплатить нанимателю 6,3%. При условии, что человек работает на себя, он будет иметь ставку 2,8% от дохода.

Размер оплаты для юридического лица

Income Tax – корпоративная дань, которую платят предприниматели. В США нельзя создавать офшорные компании. Все организации и компании обязаны платить данный налог. От результата деятельности предприятия зависит размер выплаты: чем больше прибыль, тем выше процент дани.

Корпоративный сбор выплачивают и резиденты, и иностранные компании, действующие на территории Америки. В зависимости от размера прибыли налоговая ставка находится в пределах 16-35%. Все штаты должны оплачивать не только федеральные сборы, а также устанавливать свои корпоративные платежи.

Уклонение от налогов

Игнорирование выплат в государственную казну является опасным действием. Ответственность за налоговые преступления не предусмотрены уголовным законодательством США.

Это относится и к федеральным законам и законам отдельных штатов. Как было установлено, ответственность за такое нарушение регулируется законами о дани.

В Америке за нарушение налогового законодательства будет открыто уголовное и гражданское преследование. Выбор вида наказания регулируется специальными установлениями.

Выбор вида наказания регулируется специальными установлениями.

Подоходный налог других стран

| Страна | % налоговой ставки |

|---|---|

| Южная Америка | 5-40 |

| Франция | 5,5-75 |

| Норвегия | 9,5-39 |

| Болгария | 10 |

| Казахстан | 10 |

| Россия | 13 |

| Беларусь | 13 |

| Литва | 15 |

| Венгрия | 15 |

| Канада | 15-39 |

| Румыния | 15 |

| Великобритания | 20-45 |

| Испания | 24-52 |

| Португалия | До 47,9 |

| Бельгия | До 49,9 |

| Дания | До 55,5 |

| Швеция | До 56 |

Заключение

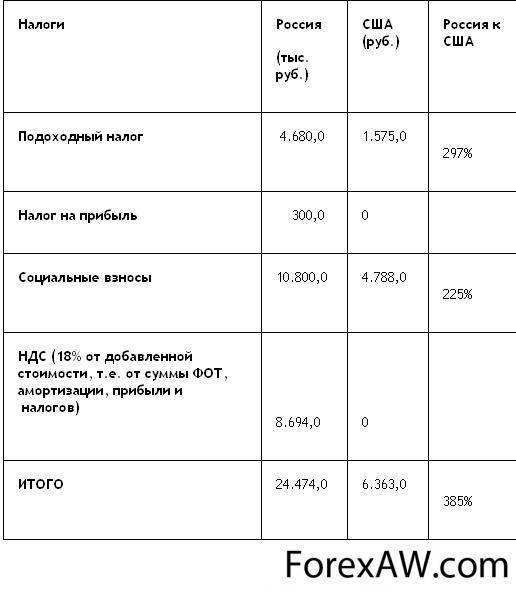

В США налоговое законодательство развито намного лучше, чем в станах СНГ. Нагрузка с граждан, особенно из бедных слоёв населения, снижается благодаря прогрессивному налогообложению.

Жители Америки делают огромные взносы в казну страны. В особенности это относится к предпринимателям США и другим богатым жителям страны.

Хоть налоговая система в Америке сложная, она действует безотказно. Основное преимущество заключается в отсутствии НДС, который тормозит развитие экономики.

Поделиться с друзьями:

Твитнуть

Поделиться

Поделиться

Отправить

Класснуть

Байден решил ввести налог в 20% на доходы миллиардеров — РБК

adv.rbc.ruadv.rbc.ru

Скрыть баннеры

Ваше местоположение ?

ДаВыбрать другоеРубрики

Курс евро на 22 июляEUR ЦБ: 100,66 (-1,18) Инвестиции, 21 июл, 18:57 Курс доллара на 22 июля

USD ЦБ: 90,38 (-0,47) Инвестиции, 21 июл, 18:57

Кадыров осудил акцию мусульман в Москве Политика, 06:19

Грузовой поезд сошел с рельсов в американском штате Монтана Общество, 06:15

Власти сообщили, что делать при сигнале тревоги на Крымском мосту Политика, 05:51

adv. rbc.ru

rbc.ru

adv.rbc.ru

Минобороны сообщило об отбитых атаках ВСУ на авдеевском направлении Политика, 05:49

Месси провел дебютный матч за клуб Бекхэма Спорт, 05:27

В Никарагуа заявили о неудаче по навязыванию Зеленского Латинской Америке Политика, 05:20

Как выглядит премиальный электрокроссовер Voyah снаружи и внутри РБК Стиль и Voyah, 05:00

Видите в ChatGPT конкурента?

Узнайте, как превратить нейросеть в помощника, в новом интенсиве РБК Pro

Купить интенсив

В России предложили отказаться от массовой вакцинации против COVID-19 Общество, 04:44

Вильфанд рассказал о «тепловом взрыве», идущем на юг Турции Общество, 04:37

Медведев вспомнил песню American Idiot после шутки Байдена про ИИ Политика, 03:51

КНДР выпустила несколько крылатых ракет в сторону Желтого моря Политика, 03:27

Взрывы раздались в Краматорске и Славянске Политика, 02:55

Байден пригласил директора ЦРУ присоединиться к его кабинету Политика, 02:54

Новости, политика и турецкие сериалы: что смотрят телезрители РБК и Триколор, 02:49

adv. rbc.ru

rbc.ru

adv.rbc.ru

adv.rbc.ru

Инициатива затронет 700 домохозяйств, обладающих имуществом стоимостью более $100 млн. Власти считают, что за десять лет такой налог поможет сократить бюджетный дефицит на $360 млрд

Американский президент Джо Байден предложит ввести новый «минимальный подоходный налог для миллиардеров», который установит налоговую ставку в размере 20% для домохозяйств с общей стоимостью активов, превышающей $100 млн. Об этом сообщают американские СМИ, в частности телеканалы CNBC и CNN, а также газета The Washington Post, со ссылкой на источники и документы, подготовленные в Белом доме.

По их данным, администрация Байдена намерена предложить новый налог в рамках бюджета на 2023 год. Как пишет WP, имуществом свыше $100 млн обладают более 700 домохозяйств.

«Минимальный подоходный налог для миллиардеров гарантирует, что самые богатые американцы будут платить налог по ставке не менее 20% от своего полного дохода, включая нереализованную прибыль», — приводит CNN выдержку из документа. В нем говорится, что «самые богатые американцы больше не будут платить более низкий налог, чем учителя и пожарные».

В нем говорится, что «самые богатые американцы больше не будут платить более низкий налог, чем учителя и пожарные».

adv.rbc.ru

Если налог будет введен, как ожидается, это позволит в течение следующего десятилетия сократить бюджетный дефицит примерно на $360 млрд.

adv.rbc.ru

По оценке американских властей, которую Белый дом представил в сентябре прошлого года, за период с 2010 по 2018 год 400 самых богатых семей в США заплатили среднюю ставку федерального подоходного налога в размере 8,2%, на $1,8 трлн дохода.

Инициативу ввести «налог на миллиардеров» в прошлом году озвучил сенатор-демократ от штата Орегон Рон Уайден. Согласно его плану наиболее богатые люди в США будут обязаны ежегодно платить налог в 23,8% с прироста стоимости торгуемых акций и облигаций. По замыслу демократов, закон позволит профинансировать социальную программу администрации Байдена.

Против этого выступил экс-президент США Дональд Трамп, который посчитал, что рост налоговых сборов заставит миллиардеров покинуть страну. Глава SpaceX Илон Маск также не поддержал инициативу, указал на то, что даже «установление стопроцентного налога» не решит долговой вопрос США.

Глава SpaceX Илон Маск также не поддержал инициативу, указал на то, что даже «установление стопроцентного налога» не решит долговой вопрос США.

16-я поправка к Конституции США: Федеральный подоходный налог (1913 г.)

Увеличить Ссылка для скачивания

Образец цитирования: 16-я поправка, 15 марта 1913 г .; ратифицированные поправки 1795–1992 годов; Общие отчеты правительства Соединенных Штатов; Группа записи 11; Национальный архив.

Просмотреть все страницы в каталоге Национального архива

Просмотреть стенограмму

Принятая Конгрессом 2 июля 1909 г. и ратифицированная 3 февраля 1913 г. 16-я поправка установила право Конгресса вводить федеральный подоходный налог.

Имея далеко идущие социальные и экономические последствия, поправка о подоходном налоге стала частью Конституции в результате любопытной серии событий, кульминацией которых стало небольшое политическое маневрирование, которое пошло наперекосяк.

Финансовые потребности Гражданской войны привели к введению первого американского подоходного налога в 1861 году. Сначала Конгресс ввел фиксированный трехпроцентный налог на все доходы свыше 800 долларов, а затем изменил этот принцип, включив в него дифференцированный налог. Конгресс отменил подоходный налог в 1872 году, но эта концепция не исчезла.

После Гражданской войны растущие промышленные и финансовые рынки восточной части Соединенных Штатов в целом процветали. Но крестьяне юга и запада страдали от низких цен на свои сельскохозяйственные продукты, в то время как они были вынуждены платить высокие цены за промышленные товары. На протяжении 1860-х, 1870-х и 1880-х годов фермеры формировали такие политические организации, как Мыза, Партия зеленых, Национальный фермерский союз и Народная (популистская) партия. Все эти группы выступали за многие реформы (см. Закон о торговле между штатами), считавшиеся радикальными для того времени, включая дифференцированный подоходный налог.

В 1894 году в рамках законопроекта о высоких тарифах Конгресс ввел 2-процентный налог на доход свыше 4000 долларов. Этот налог был почти сразу же отменен решением Верховного суда пятью голосами против четырех, хотя суд подтвердил конституционность налога времен Гражданской войны еще в 1881 году. Хотя фермерские организации осудили решение суда как яркий пример союза правительства и бизнеса против фермера, общее возвращение процветания на рубеже веков смягчило требования реформ. Однако платформы Демократической партии под руководством трехкратного кандидата в президенты Уильяма Дженнингса Брайана постоянно включали планку подоходного налога, и прогрессивное крыло Республиканской партии также поддерживало эту концепцию.

В 1909 году прогрессисты в Конгрессе снова приложили положение о подоходном налоге к законопроекту о тарифах. Консерваторы, надеясь убить эту идею навсегда, предложили поправку к конституции, вводящую такой налог; они считали, что поправка никогда не будет ратифицирована тремя четвертями штатов. К их большому удивлению, поправка была ратифицирована одним законодательным собранием штата за другим, и 25 февраля 1913 года с удостоверения госсекретаря Филандера К. Нокса 16-я поправка вступила в силу. Еще в 1913, из-за щедрых льгот и отчислений менее 1 процента населения платило подоходный налог по ставке всего 1 процент чистого дохода.

К их большому удивлению, поправка была ратифицирована одним законодательным собранием штата за другим, и 25 февраля 1913 года с удостоверения госсекретаря Филандера К. Нокса 16-я поправка вступила в силу. Еще в 1913, из-за щедрых льгот и отчислений менее 1 процента населения платило подоходный налог по ставке всего 1 процент чистого дохода.

Этот документ урегулировал конституционный вопрос о том, как облагать налогом доход, и тем самым произвел кардинальные изменения в американском образе жизни.

Обучение с помощью этого документа.

Этот документ доступен на DocsTeach, онлайн-инструменте для обучения с использованием документов из Национального архива. Найдите обучающие задания, включающие этот документ, или создайте собственное онлайн-занятие.

Стенограмма

Шестьдесят первый Конгресс Соединенных Штатов Америки, первая сессия,

Начавшаяся и состоявшаяся в городе Вашингтон в понедельник, пятнадцатого марта тысяча девятьсот девятого года.

СОВМЕСТНАЯ РЕЗОЛЮЦИЯ

Предложение поправки к Конституции Соединенных Штатов.

Принято Сенатом и Палатой представителей Соединенных Штатов Америки на собрании Конгресса (две трети каждой палаты согласны с этим), Предлагается следующая статья в качестве поправки к Конституции Соединенных Штатов, которая после ратификации законодательным собранием трех четвертей нескольких штатов станет действительной во всех отношениях как часть Конституции:

» СТАТЬЯ XVI. , и без учета какой-либо переписи или переписи».

[Подтверждения]

Исторические ставки налога на прибыль | Wolters Kluwer

Исторические ставки налога на прибыль | Вольтерс КлюверНа выбранном языке доступен только ограниченный материал. Весь контент доступен на глобальном сайте.

Америка

Европа

Азия и Тихоокеанский регион

Tax & AccountingDecember 30, 2022

By: Mark Luscombe, JD, LLM, CPA

Хотя первый федеральный подоходный налог был введен в 1861 году, во время Гражданской войны, это был фиксированный налог, который был отменен в 1872 году. 13, с ратификацией поправки 16 th и принятием Закона о доходах 1913 года.

13, с ратификацией поправки 16 th и принятием Закона о доходах 1913 года.

Максимальная ставка индивидуального предельного подоходного налога имела тенденцию к увеличению с течением времени в начале 1960-х годов, с некоторыми дополнительными скачками в годы войны. Максимальная ставка подоходного налога превышала 90% с 1944 по 1963 год, достигнув пика в 1944 году, когда крупнейшие налогоплательщики платили подоходный налог по ставке 94 % со своего налогооблагаемого дохода.

Начиная с 1964 года начался период снижения ставки подоходного налога, закончившийся в 1987. С 1987 года по настоящее время максимальная ставка подоходного налога колеблется в диапазоне 30-40%.

Примечание. На протяжении большей части налоговой истории максимальная ставка подоходного налога рассчитывается путем добавления ставки «дополнительного налога» к базовой ставке.

Исторический взгляд на максимальную предельную ставку подоходного налога

| Обычный | ПРИБЫЛЬНЫЙ НАЛОГ | ИТОГО МАКСИМАЛЬНАЯ СТАВКА | |

1913–1915 | |||

1918–1921 | |||

1922–1923 | |||

1925–1931 | |||

1932–1933 | |||

1934–1935 | |||

1936–1940 | |||

1942–1919 гг. | |||

1945–1963 | |||

1965–1981 | |||

1982–1986 | |||

1988–90* | |||

1991–1992 | |||

1993–2000 | |||

2003–2012 | |||

2013–2017 | |||

2018-2022 |

* В 1988–1990 годах налог на верхний доход нельзя было определить без использования рабочего листа, но 33%, по-видимому, были самой высокой ставкой.

43

43