Народный рейтинг Банки.ру — отзывы о реструктуризации кредитов банка Альфа-Банка, мнения пользователей и клиентов банка | Банки.ру

Потратил весь день,бросив свою работу и дела, собирая необходимые документы для получения кредита.

В районе 7 я был в отделении банка, как мне была назначена встреча, по адресу: ул.Перерва 56/2, что на Братиславской. Кредит был при этом, как обычно, предварительно одобрен. Просидел в очереди часа полтора, пока вызовут, работало всего 2 окна из 6 возможных, в одном девушка вовсе отказалась принимать, встала и ушла. Спустя ещё приличное кол…

Читать далее

В районе 7 я был в отделении банка, как мне была назначена встреча, по адресу: ул.Перерва 56/2, что на Братиславской. Кредит был при этом, как обычно, предварительно одобрен. Просидел в очереди часа полтора, пока вызовут, работало всего 2 окна из 6 возможных, в одном девушка вовсе отказалась принимать, встала и ушла.

По ходу общения с сотрудниками оказалось, что у меня в личном кабинете есть спец.предложение от банка на перекредитование, уже одобренное, поэтому кредит мне не нужен. Решили оформлять перекредитование, долго оформляли, при этом перекидывая, как ненужного с одного специалиста на другого, видимо дела были поважнее. За это время я назвал горе-сотрудникам код из смс раз 20 не меньше и успел пообщаться с тремя менеджерами, оказавшись уже не за стойками, а за ними, в другом помещении. В общем, после очередного оформления, получил отказ от банка, к тому моменту, он уже закрылся. То есть отказ на уже одобренное мне спец.предложение.

Далее сотрудники предложили оформить кредит, который до этого сами отменили. По ходу мне было навязано оформление полиса ДМС, как сказала сотрудница, которая это сделала, для большей вероятности одобрения кредита. При этом у меня даже не спросили, нужен ли он мне и есть ли у меня с собой деньги, просто задним числом попросили оплатить.

В общем, как итог, меня попросили подождать, «5-7 минут» ещё, чтобы дождаться решения банка. Ни через 5, ни через 7, ни через 15 минут его не было. И, ребятам, видимо, уже, наконец, надо было домой, поэтому меня попросили уйти, «заботясь о моём времени», о котором не заботились весь день. Со словами из серии «ждите решения», «приходите завтра»

Завтра действительно пришлось прийти, понадобилась вдруг дата выдачи на справке по форме банка. Тут обо мне снова заботились, а-ля можете отправить электронно на почту, но документ я завёз, чтобы ускорить процесс. С того момента я терпеливо ждал «быстрого» решения 5 дней, банк за это время не удосужился связаться со мной ни в одной из доступных форм, телефон горячей линии: 8-800-200-00-00 вне зависимости от времени года, времени суток и дня недели не отвечает и сбрасывает.

В итоге, дозвонился через телефон отдела взыскания задолженности, которой нашёл в интернете, прослушав попутно лицемерные сообщения, что банк заботится о своих сотрудниках, в связи с пандемией, именно поэтому сервис может быть хуже, качество услуг и время ожидания тоже, в общем, во всём виновата пандемия. А, главное, всё решается, наберите чуть позже, вскоре будет лучше. Набирал так два дня с огромными ожиданиями, пока не плюнул и решил всё-таки дождаться, закрыв эту ситуацию.

Как итог: кредит оказался не одобрен, тот, что был одобрен по 4 документам, по перекредитованию, которое одобрено было, как спец.предложение тоже был отказ. А год назад где-то была же ещё кредитная карта, которую мне долго навязывали и просили забрать, как одобренную, но, в итоге, тоже в ней тогда отказали. Отсюда вывод: господа, в ваш банк я больше не ногой, чего и всем желаю, а вам желаю, поскорее закрыться с таким свинским и потребительским отношением к людям. Ненужный вам клиент.

Ипотека в «Росбанк Дом» | Взять ипотечный кредит на выгодных условиях

Ипотека от «Росбанк Дом» — простой и надежный инструмент, который позволит Вам быстро купить собственное жилье в Москве или другом городе России. Благодаря узкому направлению деятельности и многолетнему опыту работы мы готовы предложить экспертные решения в сфере ипотечного кредитования для индивидуальных потребностей каждого клиента. Ознакомьтесь с банковскими продуктами или воспользуйтесь помощью менеджеров «Росбанк Дом», чтобы подобрать подходящее решение с учетом своих финансовых возможностей и различных вариантов использования льгот.

Благодаря узкому направлению деятельности и многолетнему опыту работы мы готовы предложить экспертные решения в сфере ипотечного кредитования для индивидуальных потребностей каждого клиента. Ознакомьтесь с банковскими продуктами или воспользуйтесь помощью менеджеров «Росбанк Дом», чтобы подобрать подходящее решение с учетом своих финансовых возможностей и различных вариантов использования льгот.

В «Росбанк Дом» вы можете не просто подобрать ипотечную программу на покупку квартир, домов, комнат и долей, а управлять вашим кредитом: устанавливать оптимальный график платежей, назначать ставку, выбирать параметры страхования, использовать дополнительные возможности сделать для вас обслуживание ипотеки максимально выгодным и комфортным. Жилье может относиться к первичному или вторичному рынку и быть приобретено под залог покупаемой или имеющейся в собственности клиента недвижимости. Кроме того, в «Росбанк Дом» максимально просто и быстро рефинансировать ипотечный кредит другого банка и сделать условия кредитования более выгодными и комфортными.

Стать клиентом «Росбанк Дом» и приблизиться на шаг к собственному жилью очень просто:

Заполните онлайн заявку на ипотечный кредит самостоятельно на сайте, используя сервис «Госуслуги», от вас потребуется минимум документов, а банк сможет в течение пары минут предоставить предварительное решение;

Воспользуйтесь помощью персонального менеджера, заполните короткую форму онлайн заявки на сайте и специалист банка свяжется с вами максимально оперативно, поможет подобрать лояльные условия кредитования, рассчитает финансовую нагрузку и предоставит подробную консультацию на всех этапах подачи заявки и оформления кредита;

Оцените преимущества получения ипотечного кредита в «Росбанк Дом»:

Помощь на каждом этапе сотрудничества, начиная от подачи онлайн-заявки и заканчивая регистрацией недвижимости в пользу заемщика.

Программы ипотеки ориентированы на различные категории граждан. Мы постарались сделать условия и процесс кредитования удобными и выгодными для заемщиков и продавцов недвижимости.

Низкие процентные ставки. Для зарплатных и корпоративных клиентов Росбанка предусмотрено дополнительное снижение процентов.

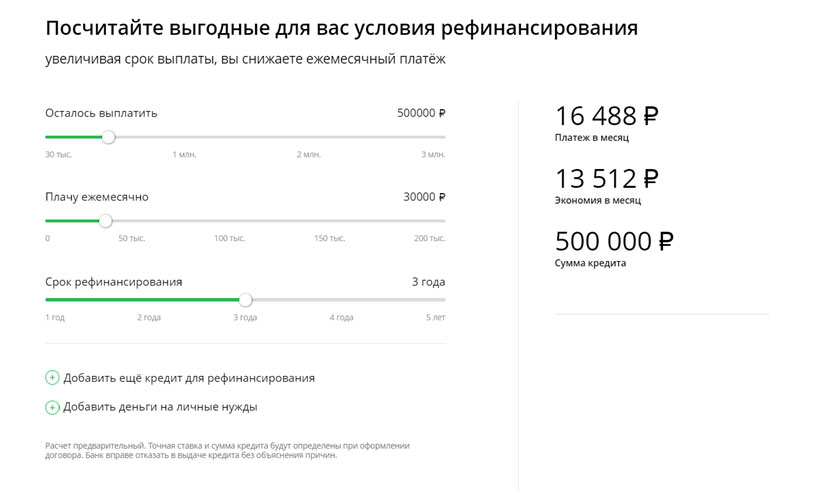

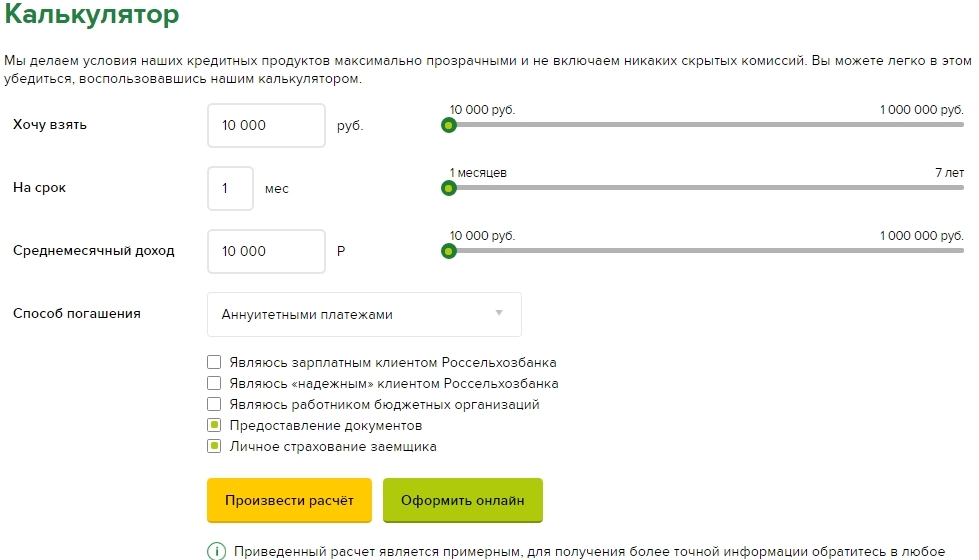

Удобный ипотечный калькулятор, с помощью которого вы за несколько минут рассчитаете на официальном сайте параметры кредита и подберете подходящую программу и условия погашения ипотеки.

Возможность применения льгот. При оформлении ипотеки будут задействованы доступные тому или иному заемщику субсидии, в том числе материнский капитал.

Мы не просто банк, дающий ипотеку, мы работаем на рынке сделок с недвижимостью более 20-ти лет и верим, что ипотека – это уникальный финансовый инструмент, который позволяет вам улучшать качество жизни каждый раз, когда вам это необходимо. Мы стремимся предоставлять вам лучший сервис и оптимальное финансовое решение, чтобы претворять в жизнь Ваши мечты о собственной доме.

ПодробнееHome

ING Wholesale Banking – бизнес-подразделение группы, которое является одним из ведущих иностранных финансовых институтов в России, и предоставляет услуги более 1000 иностранным и локальным корпоративным клиентам. В России ING Wholesale Banking работает с 1993 года (юридическое название ИНГ БАНК (ЕВРАЗИЯ) АО).

В России ING Wholesale Banking работает с 1993 года (юридическое название ИНГ БАНК (ЕВРАЗИЯ) АО).

Наша миссия

Наши стейкхолдеры

ING осуществляет свою деятельность на основе четко сформулированных бизнес принципов. В нашей деятельности мы учитываем интересы всех лиц, заинтересованных в результатах работы ING: клиентов, сотрудников компании, бизнес-партнеров и подрядчиков, акционеров и общества в целом. ING придерживается принципа социальной ответственности во всех аспектах своей деятельности.

Наша стратегия

Клиенты и сотрудники занимают центральное место в стратегии ING. ING Wholesale Banking в России стремится стать банком, которому клиенты отдают свое предпочтение, надежным партнером в бизнесе, придерживаясь следующих трех основных стратегических приоритетов:

Клиентоориентированности — путем предоставления комплексных решений своим клиентам, отводя им первостепенное место во всем, что мы делаем;

Высоких стандартов ведения бизнеса — посредством повышения эффективности операционных процессов и, следовательно, снижения уровня операционных рисков

Статуса престижного работодателя — путем обеспечения высоких стандартов трудовой деятельности и вовлеченности сотрудников

Наша корпоративная ответственность

ING строит свое будущее на получении прибыли, опираясь на этические нормы ведения бизнеса, социальную ответственность и уважение к своим акционерам и всем стейкхолдерам.

12 лучших кредиторов по рефинансированию ипотечного кредита на апрель 2021 года

ПРИМЕЧАНИЕ: из-за вспышки коронавируса рефинансирование может быть сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

В финансовом руководстве NerdWallet по COVID-19.

Зачем рефинансировать ипотеку?

Есть несколько причин для рефинансирования ипотеки.Люди обычно рефинансируют, чтобы сэкономить деньги, в краткосрочной или долгосрочной перспективе, а иногда и для того, чтобы занять средства под собственный капитал. Вот некоторые из основных причин рефинансирования:

Чтобы получить более низкую ставку по ипотеке. Если процентные ставки по ипотеке упадут после того, как вы получите ссуду, вы сможете рефинансировать ее по более низкой ставке. Это может привести к меньшим ежемесячным платежам.

Для сокращения срока. Рефинансирование с 30-летней ипотеки на более краткосрочную ссуду (обычно на 15 или 20 лет) может увеличить ваш ежемесячный платеж (даже при более низкой процентной ставке), но это снижает общий процент, который вы платите в течение срока действия ссуды. .

Избавиться от ипотечного страхования. При покупке дома с первоначальным взносом менее 20% необходимо оплатить ипотечную страховку. Рефинансирование — это один из способов прекратить платить частную ипотечную страховку, и единственный способ избавиться от ипотечной страховки FHA.

Рефинансирование — это один из способов прекратить платить частную ипотечную страховку, и единственный способ избавиться от ипотечной страховки FHA.

Для замены ипотеки с регулируемой процентной ставкой, или ARM, ссудой с фиксированной процентной ставкой. Вместо того, чтобы терпеть неопределенность ежегодных корректировок процентной ставки с помощью ARM, вы можете рефинансировать ссуду с фиксированной ставкой, чтобы не беспокоиться о том, что ставка вырастет.

Чтобы получить доступ к собственному капиталу. При рефинансировании с выплатой наличных вы берете в долг сумму, превышающую ваш текущий остаток по кредиту, а разницу получаете наличными. Рефинансирование с выплатой наличных — популярный способ оплаты ремонта дома.

Общие требования к рефинансированию

Чтобы получить право на рефинансирование ипотечного кредита, вам необходимо соответствовать критериям, установленным вашим кредитором и программой ссуды:

Кредитный рейтинг: более высокий кредитный рейтинг может помочь вам обеспечить самые низкие проценты по рефинансированию показатель. Ссуды рефинансирования, обеспеченные государством, обычно имеют более низкие требования к кредитному рейтингу, чем обычные ссуды. Например, при рефинансировании с выплатой наличных средств FHA минимальное требование составляет 500 баллов. При обычном рефинансировании это не менее 620. Но кредиторам разрешается устанавливать более высокие минимумы, если они того пожелают.

Ссуды рефинансирования, обеспеченные государством, обычно имеют более низкие требования к кредитному рейтингу, чем обычные ссуды. Например, при рефинансировании с выплатой наличных средств FHA минимальное требование составляет 500 баллов. При обычном рефинансировании это не менее 620. Но кредиторам разрешается устанавливать более высокие минимумы, если они того пожелают.

Отношение долга к доходу: отношение долга к доходу — это часть вашего валового дохода, которая идет на выплату долга. Многие кредиторы требуют DTI ниже 36%. Вы можете рефинансировать ипотеку с более высоким DTI, но вы можете платить более высокую процентную ставку.

Собственный капитал: ваш собственный капитал — это стоимость вашего дома за вычетом суммы долга по ипотеке. Сумма капитала, необходимого для рефинансирования, зависит от кредитора и типа ипотеки, но 20% капитала является обычным требованием.

Период ожидания рефинансирования: хотя вы можете рефинансировать так часто, как захотите, некоторые кредиторы требуют периода «выдержки» между займами..jpg) Например, при обычном рефинансировании с выплатой наличных вам придется подождать шесть месяцев. Если вы рефинансируете ипотеку FHA, VA или USDA, время ожидания варьируется от шести до 12 месяцев.

Например, при обычном рефинансировании с выплатой наличных вам придется подождать шесть месяцев. Если вы рефинансируете ипотеку FHA, VA или USDA, время ожидания варьируется от шести до 12 месяцев.

Типы рефинансирования ипотеки

Если вы хотите рефинансировать обычную ипотеку или ипотеку с государственной поддержкой, обычно существует три типа рефинансирования:

Ставка и срок рефинансирования: рефинансирование по ставке и сроку — это именно то, что это звучит так: вы рефинансируете ипотеку, чтобы снизить процентную ставку, сократить срок ссуды или и то, и другое.

Рефинансирование с выплатой наличных: Рефинансирование с выплатой наличных — это когда вы заменяете ипотечный кредит на новый на сумму, превышающую ваш текущий остаток по ссуде.Разница достается домовладельцу в виде наличных денег, которые можно использовать для ремонта дома или других финансовых обязательств. Существуют как обычные варианты рефинансирования, так и варианты рефинансирования с выплатой наличных средств FHA и VA.

Оптимизированное рефинансирование: FHA, VA и USDA предлагают оптимизированные варианты рефинансирования, которые могут позволить вам пропустить обычную оценку и проверку кредитоспособности, сэкономив ваше время и деньги. Оптимизация FHA и VA IRRRL требуют, чтобы рефинансирование приносило финансовую выгоду: либо снижение вашего ежемесячного платежа, либо процентной ставки.

Выбор кредитора для рефинансирования

Если вы ищете охват традиционного банка или индивидуальное обслуживание кредитного союза, всегда выбирайте нескольких кредиторов и сравнивайте процентную ставку и условия, предлагаемые каждым кредитором. Несмотря на то, что рефинансирование у вашего текущего ипотечного кредитора может быть легким, он может предложить не самую лучшую сделку.

Все можно договориться. Ваш кредитор должен предоставить вам смету кредита после того, как вы подадите заявку. Сравните сборы, указанные в документе в разделе «Сборы за оформление».Если вас не устраивает комиссия, договоритесь об ее снятии или уменьшении.

Какова реальная стоимость вашей ипотеки? Посмотрите на годовую процентную ставку или годовую процентную ставку. Этот номер покрывает все расходы по ипотеке, включая процентную ставку и комиссии.

Лучшие компании по рефинансированию ипотеки в 2021 году

ВМС Федеральный кредитный союз

Такие преимущества, как гарантия совпадения ставок, программа Military Choice для ветеранов, исчерпавших право на получение ссуды VA, и их бесплатная блокировка ставок — вот лишь некоторые из причин, по которым NFCU является лучшей компанией по рефинансированию ипотечных кредитов для ветеранов.

ПлюсыПрограмма Military Choice для тех, кто воспользовался льготами по ссуде VA

Блокировка скорости защищает от повышения скорости

Они не продают свои ссуды

Гарантия совпадения ставок

Один из ведущих кредиторов VA, Navy Federal Credit Union (NFCU), может сделать гораздо больше для ветеранов, которые хотят рефинансировать свою ипотеку, чем просто предложить программу ссуд VA. Благодаря таким программам, как Military Choice, гарантия совпадения ставок и блокировка ставок, Navy Federal — наш любимый выбор для ветеранов.

Благодаря таким программам, как Military Choice, гарантия совпадения ставок и блокировка ставок, Navy Federal — наш любимый выбор для ветеранов.

Их программа Military Choice предоставляет аналогичные ставки и условия программе ссуд VA для тех, кто использовал льготу по ссуде VA. Блокировка скорости сохраняет вашу ставку неизменной во время внесения, если ставки повышаются. Если ставки упадут, у вас есть 60 дней, чтобы заблокировать их по более низкой ставке.

Их ссуды VA имеют процентную ставку от 2,250%, годовую ставку от 2,718% на срок от 10 до 30 лет. Эти ставки требуют комиссии за выдачу кредита в размере 1%, но при желании от нее можно отказаться, повысив процентную ставку на 0,25%.Ссуда VA в размере 250 000 долларов США, рефинансированная на срок 15 лет под 2,250% годовых и 2,718% годовых, будет иметь ежемесячную выплату основной суммы и процентов в размере 1 637 долларов США.

Их программа «Военный выбор» имеет процентные ставки от 4%, годовую процентную ставку до 4,276% и срок от 16 до 30 лет. Хотя это не так низко, как ссуда VA, это очень конкурентоспособная программа рефинансирования для ветеранов, которые исчерпали свой вариант ссуды VA.

Хотя это не так низко, как ссуда VA, это очень конкурентоспособная программа рефинансирования для ветеранов, которые исчерпали свой вариант ссуды VA.

Вы должны быть членом Федерального кредитного союза ВМС, чтобы иметь право на участие в их программах рефинансирования.Вы можете претендовать на вступление в NFCU, если попадаете в одну из следующих категорий:

- Действующая служба, пенсионеры или ветераны любого рода вооруженных сил США

- Семьи и члены домашних хозяйств этих лиц (включая бабушек, дедушек и внуков)

- Сотрудники Министерства обороны, подрядчики, пенсионеры и аннуитанты

NFCU выполняет тщательное андеррайтинг, поэтому они учитывают все, от доходов и долга до истории погашения кредита. Хотя у них нет установленного минимума кредита, самые низкие процентные ставки по ипотеке зарезервированы для заявителей с кредитным рейтингом не менее 740 и соотношением долга к доходу (DTI) ниже 36%.

Подходит большинство типов домов, включая мобильные и промышленные дома. К последнему существует несколько минимальных требований для рефинансирования НФЦУ:

К последнему существует несколько минимальных требований для рефинансирования НФЦУ:

- Дом должен быть постоянно прикреплен к земле, колеса, оси, сцепки сняты

- Постоянные подключения к водопроводу и канализации

- Земля и дом должны облагаться налогом вместе

- Должен быть построен после 15 июня 1976 г. и занимать площадь не менее 600 квадратных футов.

Варианты обслуживания клиентов включают круглосуточную поддержку по телефону, онлайн-чат и социальные сети, безопасную электронную почту и личную встречу в филиале.NFCU предоставляет ссуды в 50 штатах и имеет филиалы по всему миру везде, где есть военные объекты.

Федеральный кредитный союз военно-морского флота был образован в 1933 году и вырос до 10 миллионов членов-владельцев. Некоммерческая компания была признана самой авторитетной компанией в сфере финансовых услуг в 2019 году по версии Reputation Institute и заняла первое место по качеству обслуживания клиентов среди многоканальных банков и кредитных союзов в исследовании Forrester по индексу качества обслуживания клиентов в США за 2019 год.

Прочтите полный обзор Федерального кредитного союза военно-морского флота.

лучших кредиторов по рефинансированию ипотечного кредита в 2021 году

Ставки по ипотеке заманчиво низкие, поэтому, если вы думаете о рефинансировании, обязательно воспользуйтесь этим и получите самую низкую ставку и самую выгодную сделку. Bankrate упростил вам сравнение предложений рефинансирования, просмотрев десятки ипотечных кредиторов в нескольких ключевых областях, включая отзывы клиентов, низкие комиссии и быстрые сроки утверждения и закрытия. Основываясь на этих контрольных показателях, вот наш путеводитель по лучшим кредиторам, занимающимся рефинансированием ипотеки в 2021 году.

Лучшие кредиторы для рефинансирования ипотеки

Wyndham Capital Mortgage

Компания Wyndham Capital Mortgage, г. Шарлотта, штат Северная Каролина, — это цифровой кредитор, который предоставил займы на сумму более 18 миллиардов долларов и обслужил более 60 000 заемщиков. Имея одни из самых низких ставок рефинансирования, кредитор является конкурентоспособным выбором для домовладельцев, стремящихся сэкономить.

Имея одни из самых низких ставок рефинансирования, кредитор является конкурентоспособным выбором для домовладельцев, стремящихся сэкономить.

Варианты рефинансирования Wyndham Capital Mortgage включают рефинансирование по ставке и сроку, при котором вы изменяете процентную ставку или срок ипотеки, либо и то, и другое; рефинансирование с выплатой наличных, при котором вы обналичиваете капитал в своем доме; FHA оптимизировать рефинансирование; и VA оптимизировать рефинансирование (ссуда рефинансирования с понижением процентной ставки или IRRRL).Кредитор также предлагает упрощенный вариант рефинансирования, который позволяет заемщикам рефинансировать по более низкой ставке без ипотечного страхования и без минимальных требований к кредиту.

Кроме того, кредитор не взимает комиссию и не навязывает вам скрытые расходы, а также обеспечивает быстрое автоматическое предварительное одобрение, чтобы вы могли быстро сравнивать его предложения refi с другими предложениями, а также целесообразные электронные закрытия, которые сокращают время закрытия.

Wyndham Capital Mortgage не имеет обычных офисов, поэтому вы не можете подать заявку на рефинансирование лично.

Better.com

Better.com — это цифровой кредитор, известный своим 100-процентным онлайн-процессом, благодаря которому вы можете получать доступ к ставкам, ресурсам и предварительному одобрению кредита 24/7. Кредитор был назван одним из лучших ипотечных кредиторов Bankrate в целом и лучшим онлайн-ипотечным кредитором в 2021 году.

Better.com предлагает варианты рефинансирования, включая рефинансирование по ставке и сроку и рефинансирование с выплатой наличных по обычным кредитам и займам FHA. Как и у других кредиторов в этом списке, у этого также одни из самых низких ставок рефинансирования на рынке.

Что также помогает Better.com выделиться, так это то, что вы не будете платить комиссию за оформление при рефинансировании, и, если вы предоставите более выгодное предложение от другого кредитора, кредитор либо превзойдет его, либо заплатит вам 100 долларов. Благодаря быстрой платформе и технологиям вы также можете получить ценовое предложение за секунды, письмо с предварительным одобрением в течение трех минут и закрытие сделки менее чем за три недели.

Благодаря быстрой платформе и технологиям вы также можете получить ценовое предложение за секунды, письмо с предварительным одобрением в течение трех минут и закрытие сделки менее чем за три недели.

К недостаткам Better.com относится тот факт, что здесь нет обычных офисов — процесс кредитования осуществляется полностью в цифровом формате — и что кредитор не выдает ссуды во всех штатах.

NBKC Bank

NBKC Bank — это обычное онлайн-финансовое учреждение, которое предоставляет различные кредиты и услуги по всей стране. Что касается ипотеки, то предложения банка по рефинансированию включают рефинансирование по ставкам и срокам, рефинансирование с выплатой наличных, оптимизированное рефинансирование FHA и оптимизированное рефинансирование VA (IRRRL), а также специальный вариант рефинансирования для некоторых заемщиков, все с конкурентоспособными ставками.

Что делает NBKC Bank достойным внимания, так это его репутация в области безупречного обслуживания клиентов и быстрой реакции кредитных специалистов. Отзывы клиентов также в подавляющем большинстве положительные.

Отзывы клиентов также в подавляющем большинстве положительные.

Обратите внимание, что вам придется заплатить комиссию кредитору за рефинансирование в NBKC Bank, хотя, если вы являетесь участником Costco, вы можете иметь право на скидку. Также есть только четыре отделения, которые вы можете посетить лично, и все они находятся в районе Канзас-Сити.

Bank of America

Рефинансирование в Bank of America, втором по величине банке США, занявшем 2-е место по версии J.D. Power по удовлетворенности клиентов, предоставляющих ипотечные кредиты, в 2020 году может дать определенные преимущества.Предложения банка по рефинансированию ипотеки включают рефинансирование по ставкам и срокам, рефинансирование за счет наличных средств и рефинансирование FHA и VA.

Вы можете значительно сэкономить на рефинансировании в Bank of America, который имеет одни из самых низких ставок рефинансирования. Тем не менее, вы можете найти еще более низкую цену или лучшую сделку в другом месте, поэтому обязательно присмотритесь к магазинам.

Через Интернет в Bank of America вы можете легко пройти предварительную квалификацию и подать заявку на рефинансирование, а также подать документы в цифровом виде. Вы также можете иметь право на автоматическую оплату или другие скидки на комиссию за оформление, если вы уже являетесь клиентом.Один недостаток: комиссии кредиторов Bank of America не разглашаются, поэтому вам придется проконсультироваться с кредитным специалистом, чтобы получить эту информацию.

Costco Mortgage

Costco — это не просто место, где можно купить продукты, мебель или шины. Если вы являетесь участником Costco, вы также можете делать покупки для некоторых из самых низких и наиболее конкурентоспособных предложений по рефинансированию на ипотечном рынке Costco с вариантами, включая рефинансирование по ставке и сроку и рефинансирование с выплатой наличных.

Однако предложения по рефинансированию не финансируются и не подписываются Costco; розничный продавец просто позволяет вам сравнивать ставки от кредиторов-партнеров с особыми преимуществами, поскольку вы являетесь участником.

Если вы являетесь участником Costco исполнительного уровня, комиссия кредитора за рефи через ипотечную торговую площадку не превысит 250 долларов. Точно так же, если вы являетесь участником Gold Star, вы заплатите 550 долларов или меньше. Каждое полученное вами предложение ссуды также содержит прозрачную оценку комиссии, и, согласно Costco, участвующие кредиторы финансируют ссуды быстрее, чем в среднем по отрасли.

Разумеется, недостаток: вы должны быть участником Costco, что требует собственных затрат.

Какие существуют виды рефинансирования ипотеки?

Как правило, существует два основных типа рефинансирования ипотеки:

- Ставка и срок рефинансирования , который включает замену текущей ипотечной ссуды на новую ссуду с другой процентной ставкой, другим сроком ссуды или и тем, и другим.

- Рефинансирование с выплатой наличных , которое позволяет вам использовать капитал в вашем доме (в виде единовременной выплаты, выплачиваемой при закрытии сделки) в дополнение к снижению вашей ставки

Когда лучше всего рефинансировать ипотеку?

Это может быть хорошее время, чтобы подумать о рефинансировании ипотечной ссуды, когда процентные ставки упадут ниже уровня, который был на момент получения текущей ссуды — в идеале — на половину или три четверти процентного пункта ниже.

Также может быть разумным рефинансирование, если ваш кредит улучшился, и теперь вы можете претендовать на новый кредит с более низкой процентной ставкой.

Поскольку рефинансирование связано с затратами на закрытие, вы также должны учитывать точку безубыточности: время, когда вы можете рассчитывать окупить эти затраты, исходя из того, сколько вы сэкономите на ежемесячном платеже. Если вы не планируете оставаться в своем доме достаточно долго, чтобы окупиться, рефинансирование может оказаться не лучшим способом, если ваша цель — сэкономить деньги.

В конечном счете, подходящее время для рефинансирования ипотеки — это когда это имеет для вас наибольший финансовый смысл.Это будет зависеть от нескольких факторов, в том числе:

Почему вам следует рефинансировать ипотеку?

Есть много веских причин рассмотреть возможность рефинансирования ипотечного кредита, в том числе возможность:

- Заработать на более низкой процентной ставке, которая может уменьшить ваши ежемесячные платежи по ипотеке и привести к уменьшению процентов, выплачиваемых в течение срока действия вашего кредита

- Сократите срок ссуды, чтобы вы могли погасить ее раньше и выплачивать меньше процентов в целом, или продлите срок ссуды, чтобы снизить ежемесячные платежи

- Заменить ипотеку с регулируемой ставкой на ипотеку с фиксированной ставкой

- Вывести наличными из собственного капитала вашего дома для финансирования ремонта, консолидации долга, финансирования образования или оплаты любых других расходов

- Снимите ипотечную страховку, если ваш дом стал стоить

Каковы требования для рефинансирования ипотеки?

Есть несколько требований для получения права на рефинансирование ипотеки.

- Кредитный рейтинг — Для рефинансирования вам необходимо будет соответствовать требованиям кредитного рейтинга, как и при получении первой ипотеки. Исключениями являются оптимизированное рефинансирование FHA и оптимизированное рефинансирование VA (IRRRL), которые не требуют проверки кредитоспособности.

- Отношение долга к доходу (DTI) — Некоторые кредиторы ищут отношение долга к доходу (DTI) на уровне 50 процентов или меньше, а многие предпочитают не более 36 процентов. Коэффициент DTI — это ваши общие ежемесячные долговые обязательства, разделенные на ваш ежемесячный валовой доход.

- Собственный капитал — У вас должно быть достаточное количество собственного капитала в вашем доме для рефинансирования. Большинство кредиторов предпочитают, чтобы у вас было не менее 20 процентов.

- Приправа — Для большинства кредиторов вам также потребуется выполнить требование «приправы», то есть период времени, который вам нужно подождать, прежде чем вы сможете рефинансировать.

Обычно это минимум шесть месяцев с момента последнего рефинансирования или покупки дома.

Обычно это минимум шесть месяцев с момента последнего рефинансирования или покупки дома.

Следует ли вам рефинансировать у вашего текущего кредитора?

От вас не требуется рефинансировать ипотеку у текущего кредитора, и разумно искать предложения.Тем не менее, у вашего текущего кредитора могут быть преимущества. Во-первых, ваш кредитор может пожелать сопоставить или превзойти более низкую ставку, установленную другим кредитором. Во-вторых, часто бывает проще рефинансировать у вашего существующего кредитора, потому что у кредитора уже есть большая часть вашей финансовой информации. В-третьих, ваш кредитор может снизить или отказаться от некоторых сборов за рефинансирование, чтобы вы оставались клиентом.

Как рефинансировать ипотеку

Рефинансирование ипотеки включает несколько этапов.Вот краткий обзор того, чего ожидать:

- Определите свои цели. Чего вам поможет рефинансирование? Важно знать, сколько собственного капитала вы накопили, чтобы вы могли лучше определить свои цели.

- Посчитайте. Рассчитайте точку безубыточности для закрытия расходов и подумайте, достаточно ли вы пробудете дома, чтобы их окупить. Сейчас хорошее время также решить, будете ли вы оплачивать заключительные расходы авансом или добавить их в новую ссуду.

- Проверьте свой кредитный отчет и работайте над улучшением своей оценки или исправлением ошибок, если это необходимо.

- Сделайте покупки около и получите котировки ставок рефинансирования от нескольких кредиторов.

- Применить. Когда вы найдете лучшее предложение, самое время заполнить заявку. Обязательно подготовьте всю свою финансовую информацию и будьте готовы предоставить ее при подаче заявления и на протяжении всего процесса андеррайтинга.

- Подготовьтесь к оценке дома — вероятно, ваш кредитор потребует ее.

- Соберите средства , которые понадобятся вам для покрытия заключительных расходов, если вы планируете их выплатить в последний день.

Подробнее:

8 лучших компаний по рефинансированию ипотеки за апрель 2021 года

Лучшие кредиторы по рефинансированию ипотеки на 2021 год

Мы выбрали следующих кредиторов в качестве лучшего рефинансирования компаний, потому что у них большой опыт, хорошие варианты кредитования и сильные рейтинги удовлетворенности клиентов.

Мы рекомендуем сравнить несколько из этих кредиторов, чтобы увидеть, какой из них лучше всего подходит для вашей ситуации.

Лучшая рефинансирующая компания для вас будет зависеть от ваш текущий кредит, ваши финансы и ваши долгосрочные цели.

Проверьте свои ставки рефинансирования сегодня (24 апреля 2021 г.)Компания | Оценка удовлетворенности клиентов J.D. Power 2019 1 | Жалобы на 1000 клиентов 2 | Минимальный кредитный рейтинг |

Быстрые займы | 880/1000 | 0. 47 47 | 580 |

Fairway Independent Mortgage Co. | 865/1000 | 0,08 | 580 |

Ипотечная компания «Гильдия» | 864/1000 | 0,28 | 620 |

Банк США | 852/1000 | 0,92 | 620 |

кредит Депо | 849/1000 | 0.59 | 580 |

Гарантированный тариф | 846/1000 | 0,33 | 580 |

США * | 900/1000 | 0,75 | 620 |

ВМС Федеральный кредитный союз * | 882/1000 | 0,74 | 580 |

)

)* USAA и Navy Federal Credit Union обслуживают только e нынешний и бывший U.С. Военнослужащие и их супруги

Примечание редактора: отчеты по ипотеке могут быть компенсированы некоторыми из этих кредиторов, если вы решите работать с ними. Однако это не влияет на наши обзоры. Смотрите наши полные редакционные раскрытия.

В этой статье (Перейти к…)

Лучшие рефинансирующие компании: Наши отзывы

Чтобы найти восемь лучших ипотечных кредитов рефинансировать кредиторов, мы начал со списка 25 самых популярных ипотечных компаний в U.С.

Затем мы сузили выбор по нескольким ключевым критериям:

Вот почему мы выбираем лучший вариант рефинансирования ипотеки компания выделялась среди остальных.

Найдите лучшего кредитора для рефинансирования (24 апреля 2021 г.)8 лучших компаний по рефинансированию ипотечных кредитов

1. Быстрые займы

>> Прочитать полный обзор Quicken Loans

Quicken Loans быстро выросла и стала одной из

Крупнейшие в Америке ипотечные кредиторы и кредиторы рефинансирования. И вы понимаете почему.

И вы понимаете почему.

В 2019 году Квикен возглавил школу J.D. Power в США. Исследование удовлетворенности получением ипотеки 10-й год подряд. И это имеет рейтинг A + от Better Business Bureau.

Помимо отличного обслуживания клиентов, есть еще ряд преимущества рефинансирования с Quicken:

- Кредит варианты — Quicken предлагает широкий спектр вариантов рефинансирования, включая ссуды FHA и VA. Кроме того, он предлагает 30- и 15-летние ссуды, большие ссуды, и продукт под названием «ВАША кредит», который позволяет вам самостоятельно выбирать срок кредита.

- Заемщик требования — Quicken говорит, что клиенты могут рефинансировать, начиная с кредитного рейтинга. всего 580, а отношение долга к доходу достигает 50 процентов, хотя фактические требования будут различаться в зависимости от заемщика.

Клиенты также могут иметь возможность рефинансировать с высоким соотношением суммы кредита к стоимости, если они имеют право на оптимизированное рефинансирование FHA..jpg)

Ракетная ипотека

Rocket Mortgage — это 100% дочерняя компания Quicken Loans. Итак, мы объединяем и то, и другое вместе.

Основное различие между ними заключается в том, что Rocket еще больше ориентирован на онлайн-заявки и обработку ссуд.

Если вы технофил, возможно, вам понравится Rocket Mortgage. Получить рефинансирование можно быстро и легко, практически без участия человека. Но если это ваш кошмар, придерживайтесь Quicken.

Получите ставки рефинансирования от Rocket Mortgage сегодня (24 апреля 2021 г.)

2. Независимая ипотека Fairway

Fairway заняла второе место в рейтинге J.D. Power 2019, сразу после Quicken Loans. Итак, вот еще один кредитор, который знает, как удовлетворить своих клиентов. Предлагает:

- Широкий портфель продуктов рефинансирования, включая FHA, VA, USDA, обычные, большие и фиксированные и регулируемые ссуды

- Slick онлайн-обработка, подтвержденная исчерпывающей информацией на ее веб-сайте

- Удобный телефонный доступ к профессиональным консультантам

- Отличное мобильное приложение

- Ссуды лицам с кредитным рейтингом от 620

Единственная нарекание? Вы должны передать большой объем личной информации, прежде чем сможете получить расценку на ставку рефинансирования от Fairway. Но с такими звездными оценками обслуживания клиентов это может стоить дополнительных усилий.

Но с такими звездными оценками обслуживания клиентов это может стоить дополнительных усилий.

3. Ипотечная компания «Гильдия»

Гильдияотстала всего на одно очко от Fairway в опросе J.D. Power 2019 года. Таким образом, вы можете предположить, что его обслуживание клиентов столь же исключительное.

Guild меньше Quicken и Fairway, но по-прежнему входит в десятку крупнейших ипотечных кредиторов Америки. Доставляет:

- Достаточно обширный портфель рефинансируемых ссуд, аналогичный другим.Но это не так уж важно для крупных кредитов.

- Лицензия на выдачу ипотечных кредитов в 48 штатах.

- . Возможности для личных встреч с филиалами в 31 штате, на западе и юге страны. или 580 для ссуд VA и 600 для ссуд USDA.

- Рассмотрим альтернативные источники кредита, которые другие часто игнорируют.

Следует отметить один недостаток: комиссии кредиторов Гильдии часто выше, чем у некоторых других кредиторов.

4.

Банк США

Банк США>> Прочитать полный обзор US Bank

US Bank занимает почетное четвертое место в рейтинге J.D. Опрос степени удовлетворенности клиентов.

Но больше его клиентов жалуются в CFPB по сравнению с другими кредиторами в этом списке. И это относительно количество выданных ипотечных кредитов.

Тем не менее, это надежный выбор для вашего короткого списка потому что предлагает:

Обратная сторона? В нашем сравнении цен мы обнаружили, что рекламируемые тарифы и затраты US Bank не всегда были самыми низкими.

5. ссудный депозит

>> Прочитать полный обзор CreditDepot

Digital-first заемDepot — один из самых быстрорастущих ипотечных кредиторов в стране.

Его рост в значительной степени был основан на технологических инновациях, подкрепленных «внимательной заботой о клиентах», что означает большую личную поддержку со стороны профессионалов.

LoanDepot предлагает:

- «mello smartloan», запатентованная технология, которая, по утверждению компании, может сократить время, необходимое для обработки ссуды и закрытия.

- Полный спектр продуктов рефинансирования, за исключением ссуд USDA. личная альтернатива тем, кто живет рядом с ним

- Минимальный кредитный рейтинг 580, хотя вам, вероятно, понадобится более высокий для большинства кредитных продуктов

Что касается недостатков, это еще один кредитор, который хочет знать много о вас, прежде чем дать вам хотя бы намек на сделку, на которую вы можете претендовать.

6. Гарантированный тариф

>> Прочитать полный обзор гарантированных ставок

Каждая компания в нашем списке лучших ипотечных кредитов Кредиторы рефинансирования имеют первоклассную репутацию в сфере обслуживания клиентов. И Гарантированная ставка не исключение.

Но этот кредитор предлагает нечто большее: ставки рефинансирования, которые не только конкурентоспособны, но и на самом деле лучше многих других.

Ключевые особенности гарантированной ставки:

- Лучше ставок, чем у многих его конкурентов, но только для тех, у кого хорошие или отличные кредит

- Лицензировано предоставляет ссуды в 50 штатах и управляет физическими филиалами в 46

- Великих онлайн-технологии для тех, кто предпочитает работать в киберпространстве, а также хорошие поддержка по телефону

- Broad портфель продуктов рефинансирования

Прежде чем обращаться за кредитными предложениями в Гарантированную ставку, знайте, что этот кредитор лучше всего работает с высококвалифицированными заемщиками.

Если ваш кредит находится в нижней части диапазона, вы можете поискать варианты рефинансирования ипотеки в другом месте.

Лучшие компании по рефинансированию VA

У большинства ипотечных компаний нет проблем с обслуживанием и рефинансированием кредитов VA. Но есть несколько кредиторов, которые специализируются на кредитовании VA — и это одни из лучших компаний по рефинансированию.

- Федеральный сберегательный банк США — набрал 900 баллов по опросу J.D. Power по сравнению с 880 баллами Quicken Loans.Прочтите полный обзор USAA

- Navy Federal Credit Union — набрал 882 балла и имеет одни из самых низких показателей VA, которые мы когда-либо видели. Прочтите полный обзор ипотечного кредитования ВМС США

Мы не включая USAA и Navy Federal вместе с другими ведущими компаниями по рефинансированию, потому что эти кредиторы ограничивают членство военнослужащим.

Чтобы претендовать на ипотеку или рефинансирование с одним из

этим кредиторам вы должны быть действующим военнослужащим, ветераном или

имеющий право супруг.

Если что действительно относится к вам, тогда мы рекомендуем начать с одной из этих компаний в ваш поиск лучшей ставки рефинансирования.

Проверьте свое право на участие у ведущих кредиторов VA сегодня (24 апреля 2021 г.)

Ставки рефинансирования сегодня

Посмотреть текущие ставки рефинансирования в реальном времени можно здесь

Ставки рефинансирования резко упали наряду с другими процентными ставками по ипотеке в 2020 году в связи с пандемией коронавируса потрясла экономику.

Квалифицированный домовладельцы смогли рефинансировать огромные сбережения, в том числе те, кто купил только год или два назад, когда цены уже считались «исторически сложившимися» низкий.’

Имейте в виду, что ставки рефинансирования, как и ставки покупки жилья, уникальны для каждого клиента. Ваша собственная оценка зависит от размера вашей ссуды, кредита, долгов и множества других факторов.

Если вы заемщик «высшего уровня» с отличной кредитной историей,

большой первоначальный взнос и мало долгов, вам могут предложить гораздо более низкую

ставка рефинансирования по сравнению со средними показателями, которые вы видите в рекламе.

Аналогично, ожидайте увидеть более высокие процентные ставки, если у вас более низкий кредитный рейтинг, более высокий долг уровни или очень маленький капитал.

Узнайте актуальные ставки рефинансирования по ссылке ниже.

Проверьте свою ставку рефинансирования здесь (24 апреля 2021 г.)Прогноз ставки рефинансирования

Возможно, вы не начнете рефинансирование на этой неделе или даже в этом месяце. В этом случае вы, вероятно, задаетесь вопросом, какие ставки рефинансирования будет выглядеть в следующем году.

Чтобы дать вам представление о том, чего ожидать, мы провели рефинансирование в 2021 году. прогнозы рейтингов от некоторых из ведущих жилищных властей США

Рефинансирование ставки в 2021 году — прогнозы от ведущих авторитетов

| Жилищное управление | Прогноз ставки по ипотеке на 30 лет на 2021 год |

| Fannie Mae | 2. 7% 7% |

| Фредди Мак | 3,2% |

| Ассоциация ипотечных банкиров | 3,3% |

Долгосрочные Прогнозы процентных ставок, конечно, никогда не бывают жесткими.

В 2019 г. например, эти агентства ожидали, что ставки останутся на уровне от 3,6% до 3,8%. в течение 2020 года. Никто не ожидал пандемии коронавируса и ее влияния на ипотечные рынки.

Но это мы знаем наверняка: с учетом того, что ставки находятся на историческом минимуме, сейчас отличный время рефинансировать существующую ипотеку.

Найдите и зафиксируйте низкую ставку рефинансирования (24 апреля 2021 г.) Лучшая компания по рефинансированию ипотеки для васВся идея этой статьи — рассказать вам о лучших компаниях по рефинансированию ипотечных кредитов.

Но давайте будем честными: лучший кредитор для одного человека может не быть лучшим для другого.

Это потому, что ваши ставки рефинансирования будут уникальными. тебе. Они основаны на таких факторах, как:

тебе. Они основаны на таких факторах, как:

- Ваш кредитный рейтинг и кредитный отчет

- Размер вашего первоначального взноса относительно рыночной стоимости дома

- Какая часть вашего ежемесячного дохода идет на другие долги

И каждая компания взвешивает эти факторы по-разному — что означает ваши затраты на рефинансирование будет варьироваться от одного кредитора к другому.

Сравните оценки ведущих кредиторов рефинансирования (24 апреля 2021 г.)Как определяются ставки рефинансирования?

Ваш ставка рефинансирования основана на трех основных факторах:

- Рынок — Как правило, ставки повышаются или понижаются в то время, когда вы рефинансирование?

- Кредитор — Может ли кредитор предложить низкую ставку по ссуде, которую вы хотите? Некоторые кредиторы рефинансирования обслуживают определенных клиентов или типы ссуд, поэтому у вас есть найти тот, который будет работать в ваших обстоятельствах

- Вы — Ваша ставка также зависит от индивидуальных факторов, таких как

кредитный рейтинг, отношение долга к доходу, стоимость дома, собственный капитал и т.

д.Ты будешь

получить самые низкие ставки с высоким кредитным рейтингом (думаю, 720 и выше), низкими долгами,

и не менее 20% собственного капитала в вашем доме

д.Ты будешь

получить самые низкие ставки с высоким кредитным рейтингом (думаю, 720 и выше), низкими долгами,

и не менее 20% собственного капитала в вашем доме

Это означает, что ваш текущий кредитор может быть не лучшим для вас ставка на рефинансирование.

Если ваши личные обстоятельства изменились с тех пор, как вы купил ваш дом, другой жилищный кредит компания может теперь будьте лучше подготовлены, чтобы заботиться о вас.

То же самое относится и к рекомендациям, которые вы получаете от семьи и друзей. Если только их профиль заемщика не очень как и ваш, их идеальный кредитор, вероятно, не будет вашим.

Найдите лучшего кредитора для рефинансирования

Фактически, единственный способ найти лучшую ипотеку компании рефинансирования для вас, чтобы присмотреться.

В конце концов, немногие из нас проверяют только одного продавца, когда

покупка новой машины, телевизора или омывателя. И экономия, которую вы получите, выбрав

Лучшее рефинансирование ипотеки намного больше, чем те.

В 2018 году Фредди Мак провел опрос, в результате которого было получено:

«Наше исследование показывает, что заемщики могут сэкономить в среднем 1500 долларов в течение срока кредита, получив одно дополнительное предложение по ставке и в среднем около 3000 долларов на пять предложений.

« Заемщики могут сэкономить в среднем 1500 долларов США… за счет получения одного дополнительного предложения по ставке и в среднем около 3000 долларов США на пять предложений. ”- Фредди Мак

«Тем не менее, почти половина потребителей не делает покупки по более выгодным ценам, прежде чем взять ипотечный кредит на покупку или рефинансирование дома. Хуже того, многие потребители, похоже, не осознают, что ставки, предлагаемые кредитными учреждениями, сильно различаются ».

Бюро финансовой защиты потребителей соглашается, заявляя: «Исследование Бюро показывает, что отсутствие сравнительного анализа ипотечного кредита обходится среднему покупателю жилья примерно в 300 долларов в год и во многие тысячи долларов в течение срока действия ссуды. ”

”

Как получить одобрение лучших компаний по рефинансированию ипотечных кредитов

Получить одобрение лучших сделок от лучших кредиторов по рефинансированию теоретически достаточно просто. Но когда дело доходит до практичности, может быть сложнее.

Есть три основных стратегии:

- Повысьте свой кредитный рейтинг — Оплачивайте каждый счет вовремя, не увеличивайте остатки на кредитных картах и не открывайте новые счета и не закрывайте существующие в месяцы, предшествующие вашей подаче заявки

- Выплата долгов — Чем меньше доля вашего дохода, которую вы должны выплачивать, чтобы поддерживать текущие долги, тем лучше

- Накопите сбережения — Если вы можете оплатить заключительные расходы за столом, вам не придется вкладывать их в ссудить или принять более высокую процентную ставку

Выплатить долги и накопить сбережения? Это может потребовать некоторых жертв. Просто помните, ваш кредитор, скорее всего, вознаградит вас за это.

Просто помните, ваш кредитор, скорее всего, вознаградит вас за это.

Другой способ получить наилучшую ставку рефинансирования — это сравнить цены и внимательно сравнить получаемые вами предложения.

>> По теме: Как получить лучшую ставку рефинансирования

Повредит ли мой кредитный рейтинг проверка ставок рефинансирования?

Вы, наверное, читали, что каждый раз, когда вы подаете заявку на ссуду, ваш кредитный рейтинг мало что теряет. И это верно в большинстве случаев.Но не тогда, когда вы покупаете ипотечный кредит. По крайней мере, если вы делаете это в течение определенного периода времени.

FICO® — компания, которая стоит за наиболее широко используемыми в Америке технологиями кредитного скоринга. И объясняет, как работает его последняя версия:

«Для этих типов ссуд [ипотека и рефинансирование ипотеки] FICO Scores игнорирует запросы, сделанные за 30 дней до оценки. Таким образом, если вы найдете ссуду в течение 30 дней, запросы не повлияют на ваши оценки, пока вы оцениваете покупки.

«Если вы найдете ссуду в течение 30 дней, запросы не повлияют на ваши оценки, пока вы оцениваете покупки». –FICO

Кроме того, FICO Scores проверяет ваш кредитный отчет на предмет запросов на расценки старше 30 дней. Если ваши оценки FICO найдут некоторые из них, ваши оценки будут рассматривать запросы, которые приходятся на типичный период покупок, как всего один запрос. “

Тем не менее, вы можете предпочесть направлять все запросы на котировки рефинансирования в течение 14 дней.Это потому, что старые версии FICO использовали этот период, и некоторые кредиторы все еще используют их.

И VantageScore, который является основным конкурентом FICO, по-прежнему дает вам всего две недели.

Сравните ставки рефинансирования здесь (24 апреля 2021 г.)Когда рефинансировать ипотеку

Большинство домовладельцев рефинансируют по одной из двух причин:

- Чтобы получить более низкую ставку по ипотеке, а также уменьшить их ежемесячный платеж

- Чтобы извлечь часть капитала, который они создали в своем доме, используя «рефинансирование наличными»

Прочтите другие, не менее законные причины, чтобы рефинансирование. Но сначала давайте кратко рассмотрим эти два.

Но сначала давайте кратко рассмотрим эти два.

Ставка и срок рефинансирования

Вы можете сократить ежемесячные выплаты по ипотеке, рефинансировав более низкую процентную ставку. Просто убедитесь, что сумма, которую вы сэкономите, соответствует сумме, которую вы заплатите для покрытия расходов по новому займу.

Воспользуйтесь нашим калькулятором рефинансирования, чтобы рассчитать ежемесячную экономию по более низкой ставке.

Часто вы можете сократить ежемесячный платеж, даже если вы не получаете существенно более низкую ставку. Это потому, что вы будете переставлять часы по ипотеке.

Предположим, у вас есть существующий 30-летний кредит на 10 лет. Если вы перефинансируете новую 30-летнюю ипотеку, вы распределите стоимость покупки дома на 40 лет, а не на 30 лет.

Больше платежей = меньше платежей. Это просто базовая арифметика.

Но помните: переустановка часов стоит вам в долгосрочной перспективе, потому что вы платите проценты дольше.

Обмен ARM на ипотеку с фиксированной процентной ставкой

Если вы имеете ипотеку с регулируемой процентной ставкой (ARM), и ваша низкая начальная ставка установлена на уровне истекает срок действия, вы можете перейти на ипотеку с фиксированной ставкой, выполнив рефинансирование.

После их вводные ставки истекают, регулируемые ставки по кредитам меняются каждый год в зависимости от ипотечные рынки. Это означает, что вы рискуете потерять процентную ставку и платеж. будет расти, если рынки изменят направление.

Сейчас, из Конечно, сейчас отличное время, чтобы зафиксировать фиксированную ставку на длительный срок.

Рефинансирование при обналичивании

Если вы накопили какой-то значительный капитал в своем доме, вы можете получить часть его в виде наличных денег (или, что более вероятно, чека или банковского перевода).

И вы можете потратить деньги на все, что захотите: от капитального ремонта или покупки второго дома до открытия нового бизнеса.

Но не надейтесь, что сумеете извлечь весь свой домашний капитал.

Многие программы и кредиторы захотят, чтобы у вас была «подушка» собственного капитала. Это может составлять 20% от рыночной стоимости дома. Но правила различаются.

Проверьте свое право на получение рефинансирования (24 апреля 2021 г.)Рефинансирование для более раннего погашения кредита

Чем дольше вы должны большую сумму денег, тем больше вы будете платить проценты.И это применимо даже при низком ставка по ипотеке.

Вот почему некоторые домовладельцы рефинансируют срок.

Возможно, вы захотите торговать в течение 30-летнего ипотека на 10, 15 или 20 лет. И некоторые кредиторы дадут вам еще большая гибкость, позволяющая выбрать срок погашения кредита самостоятельно.

Это отличный способ сэкономить деньги в долгосрочной перспективе. Но он открыт не для всех, потому что это означает, что ваши ежемесячные платежи будут стрелять.

Так что вам нужно иметь много свободных денег в конце каждого месяца, чтобы серьезно подумать об этом варианте.

Сколько? Воспользуйтесь калькулятором рефинансирования, чтобы вычислить

Рефинансирование для избавления от ипотечного страхования

Когда рыночная стоимость вашего дома как минимум на 20% превышает остаток по ипотечному кредиту, вы обычно можете попросить своего кредитора прекратить взимать с вас страхование ипотечного кредита.

Но это не работает со всеми программами, включая ссуды FHA.

Если у вас есть одна из них, вам нужно рефинансировать другую программу, чтобы освободиться от этих ужасных взносов по ипотечному страхованию.

Рефинансирование с небольшим капиталом или без него

Все вышеперечисленные варианты, вероятно, потребуют от вас, по крайней мере, некоторого капитала, а возможно, и довольно большого. И вам, вероятно, тоже понадобится приличный кредитный рейтинг.

Но некоторые ипотечные программы предлагают помощь домовладельцам с небольшим капиталом или низкой кредитной историей.

Возможно, вы даже сможете рефинансировать, если вы «находитесь под водой» — это означает, что вы задолжали по дому больше, чем оно того стоит в настоящее время.

Если это описывает вас, загляните в одну из этих программ рефинансирования:

Оптимизация ссуд рефинансирования не требует проверки кредитоспособности и оценки жилья.

Это означает, что вы можете снизить свои ежемесячные платежи, даже если ваш баланс по ипотеке превышает рыночную стоимость вашего дома. И даже если ваш кредитный рейтинг упал.

Но имейте в виду — вы не сможете снять наличные с помощью этих программ. И вам нужно будет своевременно вносить платежи по ипотеке за период, прежде чем вы получите право на участие в программе.

Тем не менее, для многих эти программы рефинансирования невероятно ценны.

Проверьте свое право на упрощение рефинансирования (24 апреля 2021 г.)FAQ по рефинансированию ипотеки

Следует ли мне рефинансировать в моей текущей ипотечной компании?Ваша текущая ипотечная компания может предложить вам лучшую сделку по рефинансированию.Действительно, некоторые кредиторы награждают лояльность домовладельцев более низкими ставками, если они продолжают заниматься рефинансированием.

Однако от вас не требуется рефинансирование в вашей текущей ипотечной компании. Многие домовладельцы экономят тысячи, делая покупки вокруг и находя компанию по рефинансированию, которая может предложить им более низкую ставку.

Сколько времени нужно на рефинансирование?Обычно рефинансирование дома занимает от 35 до 45 дней. Но сколько времени займет рефинансирование и , будет зависеть от многих факторов, в том числе от эффективности вашего кредитора и от того, как быстро вы подадите документы.

Фактически, просрочка с документами — одна из самых больших задержек рефинансирования. Так что заранее соберите все документы, которые могут вам понадобиться. И обязательно отвечайте на вопросы и запросы как можно быстрее, чтобы ускорить процесс.

Каковы средние затраты на закрытие рефинансирования?Для основного рефинансирования ожидайте, что вы заплатите примерно от 2% до 5% стоимости вашего дома в счетах закрытия.

Как скоро вы сможете рефинансировать ипотеку?Часто вы можете начать новое рефинансирование до того, как чернила высохнут на ваших последних.Многие из лучших компаний по рефинансированию ипотечных кредитов (и другие кредиторы) не устанавливают лимитов между рефинансированием. Однако вам, вероятно, придется подождать шесть месяцев до рефинансирования, если у вас есть ссуда, обеспеченная VA, FHA или USDA. Некоторые кредиторы применяют этот лимит и для негосударственных займов.

Вредит ли рефинансирование вашей кредитной истории?Проверка ставок рефинансирования не повредит вашему кредитному рейтингу, если вы получите все котировки ставок с интервалом от двух недель до месяца. Единственный способ, которым может пострадать ваш кредитный рейтинг, — это если ваша ипотека будет вашей единственной кредитной ссудой.Это может повлиять на ваш «средний возраст аккаунтов» (AAoA). Однако AAoA составляет всего 15% от вашего кредитного рейтинга. И у большинства людей есть другие кредитные линии помимо ипотеки. Так что не стоит терять сон.

Что делать, если моя существующая ипотека имеет штраф за предоплату?Это маловероятно, но возможно, что ваша существующая ипотека была предоставлена с штрафом за досрочное погашение, особенно если вы получили ссуду до 2014 года.

В этом случае вам нужно будет сбалансировать штраф в своем анализе затрат.Если ваши сбережения от рефинансирования превышают ваши расходы по займу, вы все равно можете сэкономить с новым займом.

Глоссарий по рефинансированию ипотеки

Эти определения могут помочь вам сориентироваться в наших обзорах:

Ипотека — Успешное оформление новой ипотеки или рефинансирования. Таким образом, «originator» и «originate» — всего лишь вариации этого

.Рефинансирование при поддержке государства — Включая те, которые частично гарантированы Федеральной жилищной администрацией (ссуды FHA), Департаментом по делам ветеранов (ссуды VA) и Министерством сельского хозяйства (ссуды USDA)

Jumbo-ипотечные кредиты —Jumbo-ипотечные кредиты позволяют брать кредиты, превышающие стандартные лимиты (в настоящее время 548 250 долларов США и выше, в зависимости от того, где вы живете).Таким образом, вы можете занять несколько миллионов долларов, если вы соответствуете требованиям

.Обычные ссуды — A.K.A. «Соответствующие ссуды» — это ссуды, которые соответствуют руководящим принципам кредитования, установленным Fannie Mae и Freddie Mac

.Отношение долга к доходу — Отношение долга к доходу (DTI) — это пропорция вашего ежемесячного дохода, которая идет на погашение всех ваших долгов, включая вашу новую ипотеку. Чем он ниже, тем лучше

Отношение суммы кредита к стоимости — Коэффициент отношения кредита к стоимости (LTV) — это пропорция рыночной стоимости вашего дома, которую вы берете в долг.Думайте об этом как о противоположности вашего первоначального взноса (для покупки) или суммы капитала, который вы оставляете (для рефинансирования). Итак, если ваш первоначальный взнос составляет 3%, ваш LTV составляет 97%, а если вы кладете 20%, ваш LTV составляет 80%

Минимальный первоначальный взнос — Минимальная сумма, которую вы можете внести для финансирования дома. Зависит от ипотечного продукта:

- Ссуды VA и USDA — нулевой первоначальный взнос

- Ссуды FHA — 3,5% от рыночной стоимости дома или более

- Обычные ссуды — 3% от рыночной стоимости дома или более

- Если вы положите вниз на 20% , а иногда и меньше, можно избежать ипотечного страхования

Все еще неясно? Щелкните ссылки в каждом описании для получения более подробных объяснений.

Начните рефинансирование сегодня

Большинство домовладельцев найдут то, что им нужно, в одном из восемь лучших компаний рефинансирования, перечисленных выше.

Чтобы получить лучшую ставку рефинансирования и низкие затраты на закрытие, сделайте убедитесь, что вы сравниваете ссуды от нескольких разных компаний, прежде чем рассчитываться на одной.

Подтвердите новую ставку (24 апреля 2021 г.)1 Показатели удовлетворенности J.D. Power взяты из исследования удовлетворенности первичной ипотечной ссудой в США за 2019 год.Общие баллы основаны на рейтингах 4 602 респондентов. Оцениваемые области включают: процесс подачи заявки / утверждения, общение, закрытие ссуды и предложения ссуды

2 Жалобы на 1000 клиентов на основе количества официальных жалоб, поданных против компании, деленного на общее количество источников рефинансирования этой компании в 2018 году. Источником жалоб является база данных жалоб Бюро финансовой защиты потребителей (CFPB), и информация о происхождении взята из отчета CFPB о тенденциях в области ипотечного кредитования за 2018 год)

8 лучших компаний по рефинансированию ипотеки за апрель 2021 года

Лучшие кредиторы по рефинансированию ипотеки на 2021 год

Мы выбрали следующих кредиторов в качестве лучшего рефинансирования компаний, потому что у них большой опыт, хорошие варианты кредитования и сильные рейтинги удовлетворенности клиентов.

Мы рекомендуем сравнить несколько из этих кредиторов, чтобы увидеть, какой из них лучше всего подходит для вашей ситуации.

Лучшая рефинансирующая компания для вас будет зависеть от ваш текущий кредит, ваши финансы и ваши долгосрочные цели.

Проверьте свои ставки рефинансирования сегодня (24 апреля 2021 г.)Компания | Оценка удовлетворенности клиентов J.D. Power 2019 1 | Жалобы на 1000 клиентов 2 | Минимальный кредитный рейтинг |

Быстрые займы | 880/1000 | 0.47 | 580 |

Fairway Independent Mortgage Co. | 865/1000 | 0,08 | 580 |

Ипотечная компания «Гильдия» | 864/1000 | 0,28 | 620 |

Банк США | 852/1000 | 0,92 | 620 |

кредит Депо | 849/1000 | 0.59 | 580 |

Гарантированный тариф | 846/1000 | 0,33 | 580 |

США * | 900/1000 | 0,75 | 620 |

ВМС Федеральный кредитный союз * | 882/1000 | 0,74 | 580 |

* USAA и Navy Federal Credit Union обслуживают только e нынешний и бывший U.С. Военнослужащие и их супруги

Примечание редактора: отчеты по ипотеке могут быть компенсированы некоторыми из этих кредиторов, если вы решите работать с ними. Однако это не влияет на наши обзоры. Смотрите наши полные редакционные раскрытия.

В этой статье (Перейти к…)

Лучшие рефинансирующие компании: Наши отзывы

Чтобы найти восемь лучших ипотечных кредитов рефинансировать кредиторов, мы начал со списка 25 самых популярных ипотечных компаний в U.С.

Затем мы сузили выбор по нескольким ключевым критериям:

Вот почему мы выбираем лучший вариант рефинансирования ипотеки компания выделялась среди остальных.

Найдите лучшего кредитора для рефинансирования (24 апреля 2021 г.)8 лучших компаний по рефинансированию ипотечных кредитов

1. Быстрые займы

>> Прочитать полный обзор Quicken Loans

Quicken Loans быстро выросла и стала одной из Крупнейшие в Америке ипотечные кредиторы и кредиторы рефинансирования.И вы понимаете почему.

В 2019 году Квикен возглавил школу J.D. Power в США. Исследование удовлетворенности получением ипотеки 10-й год подряд. И это имеет рейтинг A + от Better Business Bureau.

Помимо отличного обслуживания клиентов, есть еще ряд преимущества рефинансирования с Quicken:

- Кредит варианты — Quicken предлагает широкий спектр вариантов рефинансирования, включая ссуды FHA и VA. Кроме того, он предлагает 30- и 15-летние ссуды, большие ссуды, и продукт под названием «ВАША кредит», который позволяет вам самостоятельно выбирать срок кредита.

- Заемщик требования — Quicken говорит, что клиенты могут рефинансировать, начиная с кредитного рейтинга. всего 580, а отношение долга к доходу достигает 50 процентов, хотя фактические требования будут различаться в зависимости от заемщика.

Клиенты также могут иметь возможность рефинансировать с высоким соотношением суммы кредита к стоимости, если они имеют право на оптимизированное рефинансирование FHA.

Ракетная ипотека

Rocket Mortgage — это 100% дочерняя компания Quicken Loans. Итак, мы объединяем и то, и другое вместе.

Основное различие между ними заключается в том, что Rocket еще больше ориентирован на онлайн-заявки и обработку ссуд.

Если вы технофил, возможно, вам понравится Rocket Mortgage. Получить рефинансирование можно быстро и легко, практически без участия человека. Но если это ваш кошмар, придерживайтесь Quicken.

Получите ставки рефинансирования от Rocket Mortgage сегодня (24 апреля 2021 г.)

2. Независимая ипотека Fairway

Fairway заняла второе место в рейтинге J.D. Power 2019, сразу после Quicken Loans. Итак, вот еще один кредитор, который знает, как удовлетворить своих клиентов. Предлагает:

- Широкий портфель продуктов рефинансирования, включая FHA, VA, USDA, обычные, большие и фиксированные и регулируемые ссуды

- Slick онлайн-обработка, подтвержденная исчерпывающей информацией на ее веб-сайте

- Удобный телефонный доступ к профессиональным консультантам

- Отличное мобильное приложение

- Ссуды лицам с кредитным рейтингом от 620

Единственная нарекание? Вы должны передать большой объем личной информации, прежде чем сможете получить расценку на ставку рефинансирования от Fairway.Но с такими звездными оценками обслуживания клиентов это может стоить дополнительных усилий.

3. Ипотечная компания «Гильдия»

Гильдияотстала всего на одно очко от Fairway в опросе J.D. Power 2019 года. Таким образом, вы можете предположить, что его обслуживание клиентов столь же исключительное.

Guild меньше Quicken и Fairway, но по-прежнему входит в десятку крупнейших ипотечных кредиторов Америки. Доставляет:

- Достаточно обширный портфель рефинансируемых ссуд, аналогичный другим.Но это не так уж важно для крупных кредитов.

- Лицензия на выдачу ипотечных кредитов в 48 штатах.

- . Возможности для личных встреч с филиалами в 31 штате, на западе и юге страны. или 580 для ссуд VA и 600 для ссуд USDA.

- Рассмотрим альтернативные источники кредита, которые другие часто игнорируют.

Следует отметить один недостаток: комиссии кредиторов Гильдии часто выше, чем у некоторых других кредиторов.

4.Банк США

>> Прочитать полный обзор US Bank

US Bank занимает почетное четвертое место в рейтинге J.D. Опрос степени удовлетворенности клиентов.

Но больше его клиентов жалуются в CFPB по сравнению с другими кредиторами в этом списке. И это относительно количество выданных ипотечных кредитов.

Тем не менее, это надежный выбор для вашего короткого списка потому что предлагает:

Обратная сторона? В нашем сравнении цен мы обнаружили, что рекламируемые тарифы и затраты US Bank не всегда были самыми низкими.

5. ссудный депозит

>> Прочитать полный обзор CreditDepot

Digital-first заемDepot — один из самых быстрорастущих ипотечных кредиторов в стране.

Его рост в значительной степени был основан на технологических инновациях, подкрепленных «внимательной заботой о клиентах», что означает большую личную поддержку со стороны профессионалов.

LoanDepot предлагает:

- «mello smartloan», запатентованная технология, которая, по утверждению компании, может сократить время, необходимое для обработки ссуды и закрытия.

- Полный спектр продуктов рефинансирования, за исключением ссуд USDA. личная альтернатива тем, кто живет рядом с ним

- Минимальный кредитный рейтинг 580, хотя вам, вероятно, понадобится более высокий для большинства кредитных продуктов

Что касается недостатков, это еще один кредитор, который хочет знать много о вас, прежде чем дать вам хотя бы намек на сделку, на которую вы можете претендовать.

6. Гарантированный тариф

>> Прочитать полный обзор гарантированных ставок

Каждая компания в нашем списке лучших ипотечных кредитов Кредиторы рефинансирования имеют первоклассную репутацию в сфере обслуживания клиентов. И Гарантированная ставка не исключение.

Но этот кредитор предлагает нечто большее: ставки рефинансирования, которые не только конкурентоспособны, но и на самом деле лучше многих других.

Ключевые особенности гарантированной ставки:

- Лучше ставок, чем у многих его конкурентов, но только для тех, у кого хорошие или отличные кредит

- Лицензировано предоставляет ссуды в 50 штатах и управляет физическими филиалами в 46

- Великих онлайн-технологии для тех, кто предпочитает работать в киберпространстве, а также хорошие поддержка по телефону

- Broad портфель продуктов рефинансирования

Прежде чем обращаться за кредитными предложениями в Гарантированную ставку, знайте, что этот кредитор лучше всего работает с высококвалифицированными заемщиками.

Если ваш кредит находится в нижней части диапазона, вы можете поискать варианты рефинансирования ипотеки в другом месте.

Лучшие компании по рефинансированию VA

У большинства ипотечных компаний нет проблем с обслуживанием и рефинансированием кредитов VA. Но есть несколько кредиторов, которые специализируются на кредитовании VA — и это одни из лучших компаний по рефинансированию.

- Федеральный сберегательный банк США — набрал 900 баллов по опросу J.D. Power по сравнению с 880 баллами Quicken Loans.Прочтите полный обзор USAA

- Navy Federal Credit Union — набрал 882 балла и имеет одни из самых низких показателей VA, которые мы когда-либо видели. Прочтите полный обзор ипотечного кредитования ВМС США

Мы не включая USAA и Navy Federal вместе с другими ведущими компаниями по рефинансированию, потому что эти кредиторы ограничивают членство военнослужащим.

Чтобы претендовать на ипотеку или рефинансирование с одним из этим кредиторам вы должны быть действующим военнослужащим, ветераном или имеющий право супруг.

Если что действительно относится к вам, тогда мы рекомендуем начать с одной из этих компаний в ваш поиск лучшей ставки рефинансирования.

Проверьте свое право на участие у ведущих кредиторов VA сегодня (24 апреля 2021 г.)

Ставки рефинансирования сегодня

Посмотреть текущие ставки рефинансирования в реальном времени можно здесь

Ставки рефинансирования резко упали наряду с другими процентными ставками по ипотеке в 2020 году в связи с пандемией коронавируса потрясла экономику.

Квалифицированный домовладельцы смогли рефинансировать огромные сбережения, в том числе те, кто купил только год или два назад, когда цены уже считались «исторически сложившимися» низкий.’

Имейте в виду, что ставки рефинансирования, как и ставки покупки жилья, уникальны для каждого клиента. Ваша собственная оценка зависит от размера вашей ссуды, кредита, долгов и множества других факторов.

Если вы заемщик «высшего уровня» с отличной кредитной историей, большой первоначальный взнос и мало долгов, вам могут предложить гораздо более низкую ставка рефинансирования по сравнению со средними показателями, которые вы видите в рекламе.

Аналогично, ожидайте увидеть более высокие процентные ставки, если у вас более низкий кредитный рейтинг, более высокий долг уровни или очень маленький капитал.

Узнайте актуальные ставки рефинансирования по ссылке ниже.

Проверьте свою ставку рефинансирования здесь (24 апреля 2021 г.)Прогноз ставки рефинансирования

Возможно, вы не начнете рефинансирование на этой неделе или даже в этом месяце. В этом случае вы, вероятно, задаетесь вопросом, какие ставки рефинансирования будет выглядеть в следующем году.

Чтобы дать вам представление о том, чего ожидать, мы провели рефинансирование в 2021 году. прогнозы рейтингов от некоторых из ведущих жилищных властей США

Рефинансирование ставки в 2021 году — прогнозы от ведущих авторитетов

| Жилищное управление | Прогноз ставки по ипотеке на 30 лет на 2021 год |

| Fannie Mae | 2.7% |

| Фредди Мак | 3,2% |

| Ассоциация ипотечных банкиров | 3,3% |

Долгосрочные Прогнозы процентных ставок, конечно, никогда не бывают жесткими.

В 2019 г. например, эти агентства ожидали, что ставки останутся на уровне от 3,6% до 3,8%. в течение 2020 года. Никто не ожидал пандемии коронавируса и ее влияния на ипотечные рынки.

Но это мы знаем наверняка: с учетом того, что ставки находятся на историческом минимуме, сейчас отличный время рефинансировать существующую ипотеку.

Найдите и зафиксируйте низкую ставку рефинансирования (24 апреля 2021 г.) Лучшая компания по рефинансированию ипотеки для васВся идея этой статьи — рассказать вам о лучших компаниях по рефинансированию ипотечных кредитов.

Но давайте будем честными: лучший кредитор для одного человека может не быть лучшим для другого.

Это потому, что ваши ставки рефинансирования будут уникальными. тебе. Они основаны на таких факторах, как:

- Ваш кредитный рейтинг и кредитный отчет

- Размер вашего первоначального взноса относительно рыночной стоимости дома

- Какая часть вашего ежемесячного дохода идет на другие долги

И каждая компания взвешивает эти факторы по-разному — что означает ваши затраты на рефинансирование будет варьироваться от одного кредитора к другому.

Сравните оценки ведущих кредиторов рефинансирования (24 апреля 2021 г.)Как определяются ставки рефинансирования?

Ваш ставка рефинансирования основана на трех основных факторах:

- Рынок — Как правило, ставки повышаются или понижаются в то время, когда вы рефинансирование?

- Кредитор — Может ли кредитор предложить низкую ставку по ссуде, которую вы хотите? Некоторые кредиторы рефинансирования обслуживают определенных клиентов или типы ссуд, поэтому у вас есть найти тот, который будет работать в ваших обстоятельствах

- Вы — Ваша ставка также зависит от индивидуальных факторов, таких как кредитный рейтинг, отношение долга к доходу, стоимость дома, собственный капитал и т. д.Ты будешь получить самые низкие ставки с высоким кредитным рейтингом (думаю, 720 и выше), низкими долгами, и не менее 20% собственного капитала в вашем доме

Это означает, что ваш текущий кредитор может быть не лучшим для вас ставка на рефинансирование.

Если ваши личные обстоятельства изменились с тех пор, как вы купил ваш дом, другой жилищный кредит компания может теперь будьте лучше подготовлены, чтобы заботиться о вас.

То же самое относится и к рекомендациям, которые вы получаете от семьи и друзей. Если только их профиль заемщика не очень как и ваш, их идеальный кредитор, вероятно, не будет вашим.

Найдите лучшего кредитора для рефинансирования

Фактически, единственный способ найти лучшую ипотеку компании рефинансирования для вас, чтобы присмотреться.

В конце концов, немногие из нас проверяют только одного продавца, когда покупка новой машины, телевизора или омывателя. И экономия, которую вы получите, выбрав Лучшее рефинансирование ипотеки намного больше, чем те.

В 2018 году Фредди Мак провел опрос, в результате которого было получено:

«Наше исследование показывает, что заемщики могут сэкономить в среднем 1500 долларов в течение срока кредита, получив одно дополнительное предложение по ставке и в среднем около 3000 долларов на пять предложений.

« Заемщики могут сэкономить в среднем 1500 долларов США… за счет получения одного дополнительного предложения по ставке и в среднем около 3000 долларов США на пять предложений. ”- Фредди Мак

«Тем не менее, почти половина потребителей не делает покупки по более выгодным ценам, прежде чем взять ипотечный кредит на покупку или рефинансирование дома. Хуже того, многие потребители, похоже, не осознают, что ставки, предлагаемые кредитными учреждениями, сильно различаются ».

Бюро финансовой защиты потребителей соглашается, заявляя: «Исследование Бюро показывает, что отсутствие сравнительного анализа ипотечного кредита обходится среднему покупателю жилья примерно в 300 долларов в год и во многие тысячи долларов в течение срока действия ссуды.”

Как получить одобрение лучших компаний по рефинансированию ипотечных кредитов

Получить одобрение лучших сделок от лучших кредиторов по рефинансированию теоретически достаточно просто. Но когда дело доходит до практичности, может быть сложнее.

Есть три основных стратегии:

- Повысьте свой кредитный рейтинг — Оплачивайте каждый счет вовремя, не увеличивайте остатки на кредитных картах и не открывайте новые счета и не закрывайте существующие в месяцы, предшествующие вашей подаче заявки

- Выплата долгов — Чем меньше доля вашего дохода, которую вы должны выплачивать, чтобы поддерживать текущие долги, тем лучше

- Накопите сбережения — Если вы можете оплатить заключительные расходы за столом, вам не придется вкладывать их в ссудить или принять более высокую процентную ставку

Выплатить долги и накопить сбережения? Это может потребовать некоторых жертв.Просто помните, ваш кредитор, скорее всего, вознаградит вас за это.

Другой способ получить наилучшую ставку рефинансирования — это сравнить цены и внимательно сравнить получаемые вами предложения.

>> По теме: Как получить лучшую ставку рефинансирования

Повредит ли мой кредитный рейтинг проверка ставок рефинансирования?

Вы, наверное, читали, что каждый раз, когда вы подаете заявку на ссуду, ваш кредитный рейтинг мало что теряет. И это верно в большинстве случаев.Но не тогда, когда вы покупаете ипотечный кредит. По крайней мере, если вы делаете это в течение определенного периода времени.

FICO® — компания, которая стоит за наиболее широко используемыми в Америке технологиями кредитного скоринга. И объясняет, как работает его последняя версия:

«Для этих типов ссуд [ипотека и рефинансирование ипотеки] FICO Scores игнорирует запросы, сделанные за 30 дней до оценки. Таким образом, если вы найдете ссуду в течение 30 дней, запросы не повлияют на ваши оценки, пока вы оцениваете покупки.

«Если вы найдете ссуду в течение 30 дней, запросы не повлияют на ваши оценки, пока вы оцениваете покупки». –FICO

Кроме того, FICO Scores проверяет ваш кредитный отчет на предмет запросов на расценки старше 30 дней. Если ваши оценки FICO найдут некоторые из них, ваши оценки будут рассматривать запросы, которые приходятся на типичный период покупок, как всего один запрос. “