Лизинг и кредит — в чем отличия и что выгоднее?

Сегодня многие люди до сих пор еще не полностью понимают, чем отличается лизинг от кредита. Это два различных финансовых инструмента. И между ними существует серьезная разница.

Обычно лизинг предоставляется на длительный период времени. С учетом этого лизинговый процент уже содержит в себе затраты, прибыль, которую получает компания. Они составляют 4-22%. Процент, который нужно заплатить за кредит, всегда выше и составляет 10-30%.

Подписанный лизинговый договор подразумевает, что клиент превращается в арендатора имущества на длительный период времени. Весь этот срок он должен платить за аренду до полной выплаты всей стоимости имущества с учетом процентов за его использование. После погашения всей суммы полноценным владельцем имущества становится уже не предприятие, которое предоставляло его в аренду, а юр или физ лицо, на которого был оформлен лизинговый договор.

Чтобы узнать, какой финансовый инструмент выгодный и хороший, нужно понимать его назначение.

Чем лизинг отличается от кредита простыми словами

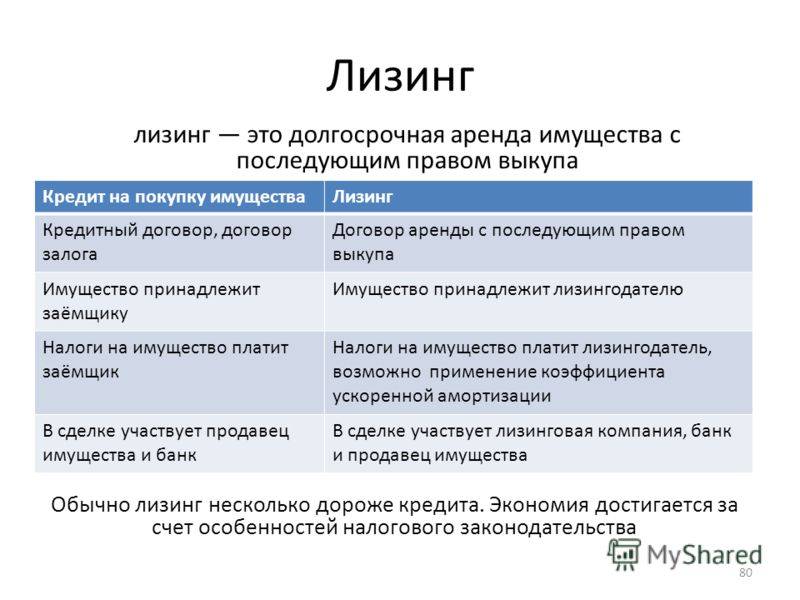

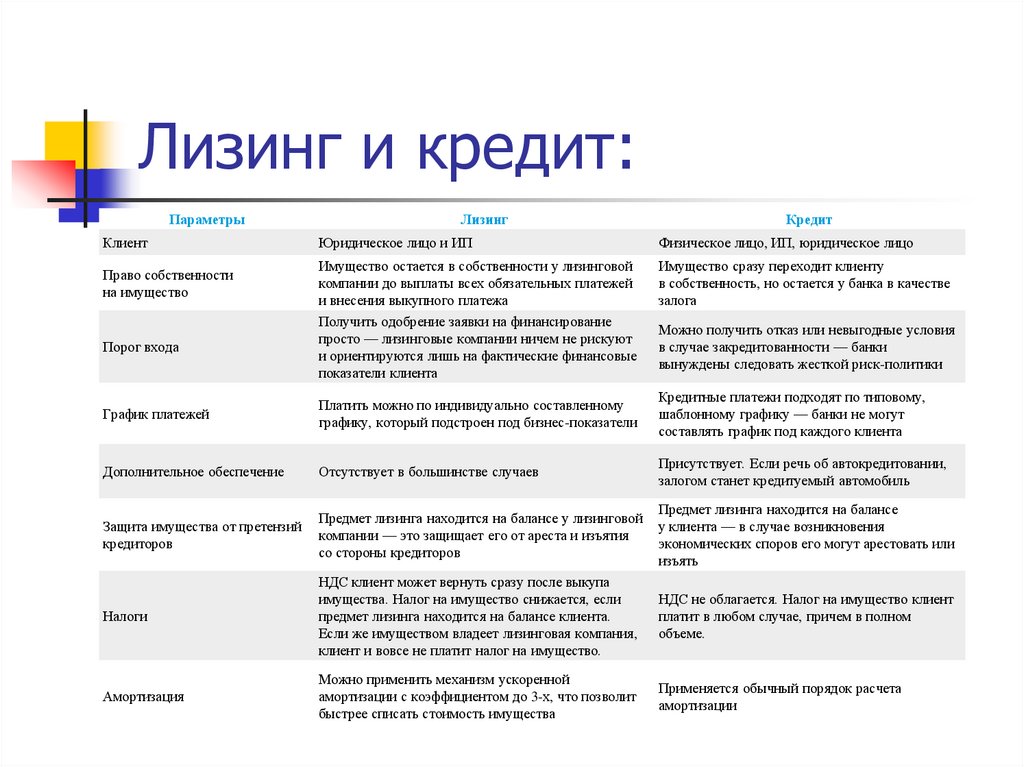

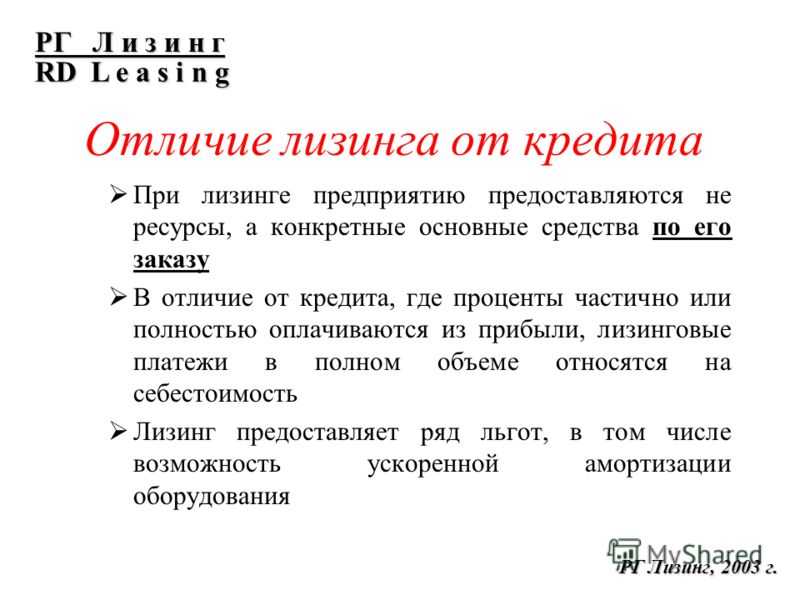

Главное отличие лизинга от кредита – предмет передачи. Лизинг подразумевает использование определенного имущества, а кредит – финансовых средств. Различие еще можно заметить и в процентах, выплачиваемых клиентом.

Лизинг

Лизинг – финансовая аренда, обязательными участниками которой являются: лизингодатель (организация, решившая приобрести оборудование или имущество в аренду), продавец (лицо, решившее выкупить оборудование у лизингодателя), получатель лизинга.

Лизинг подразумевает подписание нескольких соглашений. Первый договор – купля-продажа между всеми участниками отношений. Второй документ – лизинговый договор, содержащий все необходимые условия, процедуру осуществления платежей.

Первый договор – купля-продажа между всеми участниками отношений. Второй документ – лизинговый договор, содержащий все необходимые условия, процедуру осуществления платежей.

После завершения договора получатель лизинга становится полноценным владельцем оборудования при отсутствии в договоре других условий. До завершения действия лизингового договора имущество находится в собственности лизингодателя.

Кредит

Кредит – специальный и выгодный банковский продукт, который выгодно взять для реализации намеченных целей. Обычно это денежная ссуда, которая выдается под конкретный процент. Кредит может предоставляться под совершение конкретной покупки или для любых целей его получателя.

Кредит подразумевает участие банка и заемщика. Кредитор предоставляет ссуду, которую заемщик должен вернуть через конкретный период времени с уплатой процентов за использование банковских финансов. Кредитование доступно практически каждому юридическому и физическому лицу.

Во время осуществления сделки продавец может даже и не знать, что покупатель для приобретения имущества использовать кредитный ресурс.

Плюсы и минусы каждой стороны

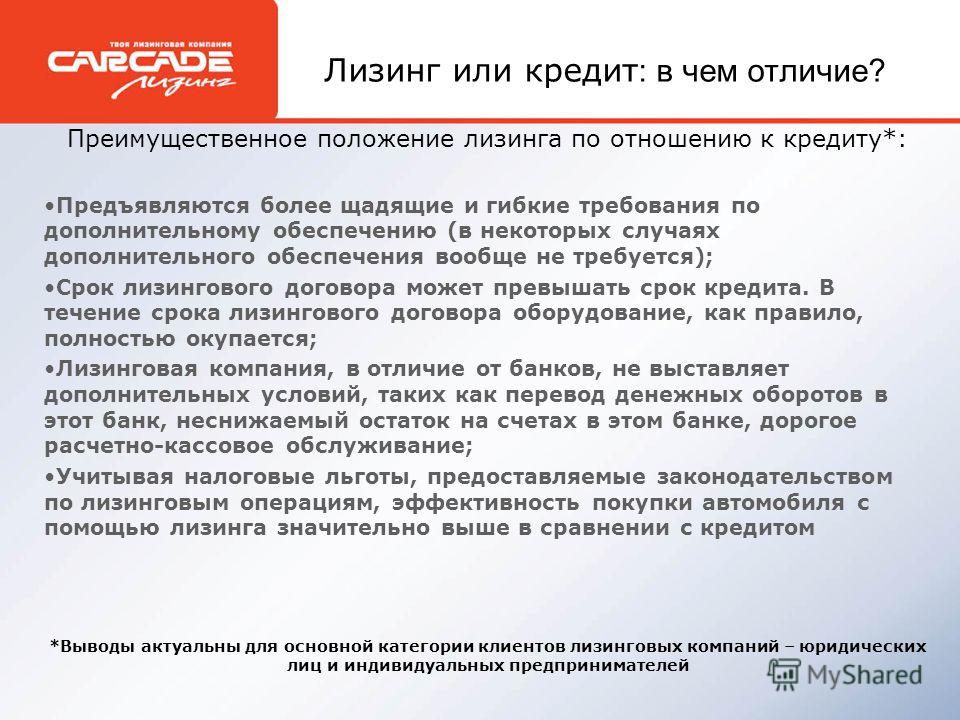

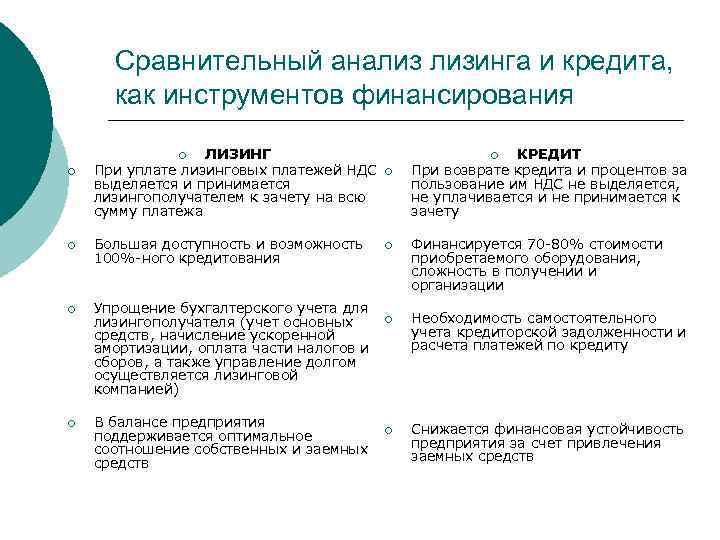

Проведенный анализ финансовых инструментов позволил понять, чем отличается лизинг от кредита. Главное преимущество лизинга — наличие возможно купить б/у имущество, долгий срок для выплаты всей суммы лизингодателю (до 10 лет), гибкий график платежей, наличие возможности увеличить период для выплаты, ускоренная амортизация, низкая ставка процента, небольшой срок изучения лизинговой заявки, простые требования в отношении лизингополучателя, наличие возможности поставить на расход платежи и осуществить возврат НДС.

Однако кроме большого количества плюсов у лизинга есть и некоторые недостатки. Его получатель не имеет права распоряжаться имуществом до полной его оплаты. Им владеет лизинговая организация, которая имеет законное право его взыскать при необходимости. Еще один минус лизинга – нужно заплатить НДС за платежи по арендному договору.

Еще один минус лизинга – нужно заплатить НДС за платежи по арендному договору.

Основные преимущества, которыми обладает кредит:

- Оформление покупки имущества, его полный переход в собственность лица, которое взяло заем.

- Собственность, которая была получена в кредит, остается уже у заемщика при выполнении им своих обязательств.

- Маленький и выгодный период для погашения долга.

В качестве главного минуса кредита можно назвать жесткие условия, на которых финансовое учреждение предоставляет заем. Заемщик должен платить каждый месяц необходимую сумму согласно зафиксированной дате.

Последствия неплатежеспособности при лизинге и при кредите

Если просрочка по выплате составляет более 60 дней финансовое учреждение обладает законным правом привлечь специальные организации, которые занимаются возвратом долгов. Такой вариант не подразумевает участие судебных органов, способен помочь получить положительный результат.

При отсутствии возможности погасить долг после привлечения дополнительных лиц банк может обратиться в суд. Судебное решение становится основанием для изъятия имущества заемщика, выплаты всей суммы долга, возбуждения уголовной ответственности в отношении лица или организации, взявшей кредит.

Что выбрать юридическому лицу?

Каждый юридический субъект, который хочет взять заемные ресурсы, должен учитывать ряд определенных нюансов: текущую кредитную историю, запланированный процент по будущим платежам, имущество, которое необходимо приобрести, действующий статус организации, ее платежеспособность.

Необходимо еще учитывать скорость получения имущества, период для возврата взятого долга, который устанавливает банк или юридический субъект.

Кредит или лизинг хорошо брать с учетом конкретных потребностей. При этом они могут существенно отличаться по условиям. Подбор лучшего предложения по лизингу в Infull.

Что выгодней лизинг или кредит на автомобиль?

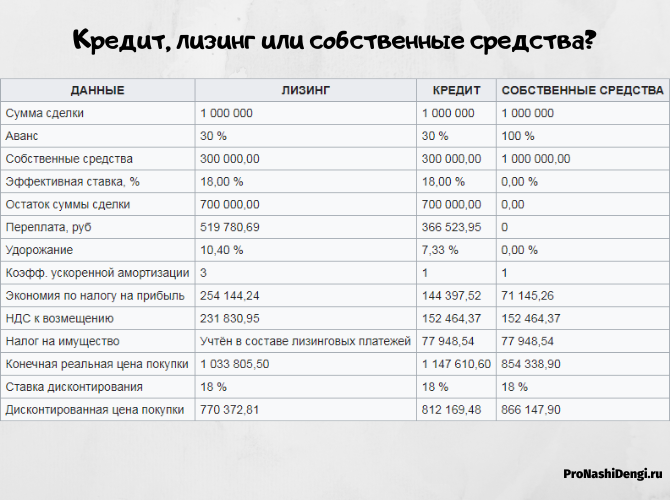

Автомобиль, приобретенный для организации за счет использования заемных средств – прекрасное средство уменьшить сумму прибыли для налогообложения, оптимизировать затраты фирмы. Даже приобретение авто за счет банковских средств с обязательной уплатой процента может принести хорошую выгоду с учетом снижения налогооблагаемой базы для покупки. Выгодно будет так приобрести машину юридическому лицу, которое работает с НДС, на ОСНО. Каждый кредитный автомобиль будет поставлен на баланс НДС принимается к зачету. А после подписания лизингового соглашения размер налога на прибыль будет снижен с учетом суммарных расходов, которые пришлись на автолизинг.

Лизинг

Лизинговый договор (соглашение финансовой аренды) подразумевает возникновение у заемщика права выкупить авто после завершения действия договора. Если кредитование еще считается не завершенным, задолженность не была погашен, компания, которая решила взять транспортное средство, продолжает использовать его в аренду. Машина не принадлежит ее настоящему владельцу. Физическое или юридическое лицо может при наличии желании отдать автомобиль в салон после прекращения действия кредитного договора, выкупить авто и получить его полностью в свое распоряжение.

Машина не принадлежит ее настоящему владельцу. Физическое или юридическое лицо может при наличии желании отдать автомобиль в салон после прекращения действия кредитного договора, выкупить авто и получить его полностью в свое распоряжение.

Компания, решившая выбрать автолизинг, ставит машину на свой баланс. И до завершения действия договора ее не имеет право купить генеральный директор, другое лицо. При нарушении условия у лизингодателя появляется возможность изъять предмет соглашения. С учетом данного факта банковские учреждения, лизинговые организации постоянно проверяют условия эксплуатации авто.

Можно выделить следующие главные положения каждого лизингового договора:

- При выборе автолизинга соглашение подписывается на срок, который связан с амортизацией машины. Обычно это 50% от всего периода морального износа. В качестве исключения можно назвать оперативный лизинг, по которому контракт заключается до 3 лет.

- Во время подписания лизингового договора в документе указываются ставки за использование транспортного средства.

- После завершения кредитных обязательств арендатор имеет право на различные действия. При нарушении подписанных договоренностей владелец авто забирает его у заемщика.

- Обычно автолизинг – выгодное средство для аренды, приобретения коммерческого транспорта. Он также позволяет купить легковую машину для ее применения в административных целях.

Кредит

Кредит подразумевает подписание заемного договора для получения финансовых средств от банковского учреждения, приобретения автомобиля сразу, а не после погашения задолженности.

Целевой кредит предоставляется продавцу транспортного средства. Его собственник управляет им ограниченный период времени, так как автомобиль считается предметом для обеспечения сделки. Машину, приобретенную за заемные ресурсы, нельзя продать до полной выплаты по ней долга с процентами.

Что лучше лизинг или кредит на авто?

Однозначно лизинг выгоднее чем кредит.

Лизинг и кредит считается платной услугой, позволяющей автолюбителю получить транспортное средство с обязательной в дальнейшем выплатой платежей, прописанных в кредитном договоре. В каждом случае владелец машины должен полностью погасить свой долг.

Преимущества лизинга автомобиля

Лизинг подразумевает включение всех затрат в составленное лизинговое соглашение. Они ложатся на затраты организации, что помогает ей сэкономить на налогах.

Заявка на лизинг обычно оформляется довольно быстро. С учетом интересов и возможностей клиента для него составляется индивидуальный график платежей.

Преимущества кредита на машину

Кредит можно взять даже при отсутствии солидной суммы для совершения первого платежа за автомобиль. Данный финансовый инструмент хорошо подходит для автосалона, кредитора.

Взяв кредит, автолюбитель сразу получает транспортное средство. Если у него хорошая кредитная история, постоянный доход он может получить от банка более выгодные условия для получения заемных средств.

Сегодня можно выгодно составить различные кредитные программы с учетом требуемого графика платежей, суммы каждого из них, периода для выплаты займа.

Где дешевле всего взять авто в лизинг?

Чтобы найти выгодное предложение по получению авто в лизинг нужно проанализировать условия банков или обратиться к нам.

Что подходит именно вам?

При рассмотрении вопроса о приобретении оборудования для вашего бизнеса вы, возможно, задавались вопросом: «Должен ли я выбрать лизинг или кредит?» В зависимости от вашей отрасли, типа оборудования, которое вы собираетесь приобрести, и потребностей вашего бизнеса кредит может быть лучшим вариантом по сравнению с лизингом. Итак, в чем разница?

Аренда оборудования При аренде вы не являетесь владельцем оборудования. Скорее кредитор покупает оборудование у продавца и сдает его вам в аренду за ежемесячную плату. По истечении срока аренды вы можете приобрести оборудование, продлить аренду или вернуть оборудование. Существует два основных вида аренды оборудования: операционная аренда и капитальная аренда .

Существует два основных вида аренды оборудования: операционная аренда и капитальная аренда .

Операционная аренда обычно имеет более низкие ежемесячные платежи, поскольку предполагает высокую остаточную стоимость (аналогично аренде автомобилей). Платежи обычно рассматриваются как расходы и не облагаются налогом. Этот тип аренды дает владельцу бизнеса возможность владеть оборудованием в конце срока аренды, заплатив покупную цену по справедливой рыночной стоимости (FMV).

Операционная аренда может быть хорошим вариантом, если у вас есть ограниченные потребности или краткосрочные контракты, и вы не знаете, как долго вам понадобится оборудование. Общая сумма арендных платежей обычно ниже первоначальной стоимости оборудования, что снижает ваши финансовые обязательства и обеспечивает гибкость при изменении контрактов.

Капитальная аренда обычно имеет более высокие ежемесячные платежи, чем операционная аренда, структурирована больше как кредит и обычно имеет более низкий остаток, чем операционная аренда. Долг и соответствующий ему актив, включая амортизацию, отражаются в балансе, как и традиционный кредит. Несмотря на то, что это похоже на аренду, у нее нет всех преимуществ традиционной аренды.

Долг и соответствующий ему актив, включая амортизацию, отражаются в балансе, как и традиционный кредит. Несмотря на то, что это похоже на аренду, у нее нет всех преимуществ традиционной аренды.

С помощью кредита клиент соглашается приобрести оборудование у дилера. Кредитор предоставляет финансирование от имени клиента. Со временем вы платите основную сумму плюс проценты. После внесения последнего платежа оборудование становится бесплатным и чистым. Оборудование будет отображаться в балансе как актив вместе с соответствующим обязательством. Кредиты на оборудование становятся все более популярными в последние годы из-за Раздела 179.— налоговый вычет, который позволяет вашему предприятию потенциально списать всю покупную цену соответствующего оборудования за налоговый год, в котором это оборудование было приобретено. При операционной аренде налоговый вычет предоставляется арендодателю/кредитору.

плюсы и минусы| Аренда | Кредиты | |

Плюсы

|

|

|

| Минусы |

|

|

Вопросы и соображения

При принятии решения о приобретении оборудования важными факторами, которые следует учитывать, являются срочность потребности и спрос на ваше текущее оборудование. Понимание этих вопросов поможет вам определить, какой вариант приобретения наиболее целесообразен: аренда или кредит. Если вы готовы сделать следующий шаг в финансировании нового или подержанного оборудования, есть несколько вопросов, которые вы должны задать себе при подготовке к разговору с кредитором:

Понимание этих вопросов поможет вам определить, какой вариант приобретения наиболее целесообразен: аренда или кредит. Если вы готовы сделать следующий шаг в финансировании нового или подержанного оборудования, есть несколько вопросов, которые вы должны задать себе при подготовке к разговору с кредитором:

- Является ли мой бизнес прибыльным в настоящее время и что я могу себе позволить в месяц?

- Есть ли у меня средства для первоначального взноса или вместо этого я предпочитаю 100% финансирование?

- У меня краткосрочный контракт или это покупка для долгосрочной потребности?

- Хочу ли я в конечном итоге владеть оборудованием или иметь возможность сдать его и уйти?

Знание своего оборудования и бизнес-требований поможет вам оценить наилучшие варианты и условия аренды по сравнению с кредитом. Имея это в виду, вот несколько дополнительных факторов, которые следует учитывать в отношении стоимости и срока службы оборудования:

- Как долго вы собираетесь владеть оборудованием?

- Каково ожидаемое использование оборудования (т.

е. количество часов работы)?

е. количество часов работы)? - Какой вид работ выполняется и на каком материале?

- Насколько и как быстро ожидается амортизация оборудования?

- Соответствует ли амортизация кредита вашим целям в отношении потенциальной стоимости перепродажи или обмена?

Позвоните в CCG. Мы можем помочь вам оценить ваши возможности. Если вы работаете в сфере строительства, производства, транспорта или переработки отходов и нуждаетесь в оборудовании, у Commercial Credit Group Inc. (CCG) есть варианты, соответствующие вашему бюджету и потребностям компании.

Как ваш финансовый партнер, CCG просматривает всю вашу историю. Ваш характер, залог и денежный поток — все это влияет на наши кредитные решения, и мы хотим помочь вам добиться успеха. Мы расскажем вам о доступных вариантах и настроим решение по финансированию для вашего бизнеса.

Кредиты и аренда

Кредиты и арендаНаглядное сравнение

Ниже приводится высокоуровневое сравнение ключевых различий между структурами кредита и аренды.

Если вам нужны дополнительные разъяснения или если вы хотите обсудить ваши варианты напрямую

пожалуйста, не стесняйтесь обращаться к нам в чате или по телефону 800-451-5361.

КРЕДИТ: Обычно требуется, чтобы конечный пользователь вложил первоначальный взнос в оборудование. Кредит финансирует оставшуюся сумму.

АРЕНДА: Не требует первоначального взноса и финансирует только стоимость оборудования, которое, как ожидается, будет израсходовано в течение срока аренды. Арендатор обычно имеет опцион на покупку оборудования по остаточной стоимости в конце срока аренды.

КРЕДИТ: Требует от заемщика залога других активов в качестве залога.

АРЕНДА: Само финансируемое оборудование, как правило, все, что необходимо для обеспечения лизинговой сделки.

КРЕДИТ: Обычно требует двух расходов в течение первого платежного периода; авансовый платеж в начале и платеж по кредиту в конце.

АРЕНДА: Аренда требует только арендного платежа в начале первого платежного периода, который обычно намного ниже первоначального оплата.

КРЕДИТ: Конечный пользователь несет все риски обесценивания оборудования из-за новых технологий.

АРЕНДА: Конечный пользователь передает все риски устаревания арендодателю, так как нет обязательства владеть оборудованием в конце срока арендовать.

КРЕДИТ: Конечные пользователи могут требовать налогового вычета в отношении части платежа по кредиту, которая представляет собой проценты, и амортизации, которая связана к графикам амортизации IRS.

АРЕНДА: Когда договоры аренды структурированы как настоящие договоры аренды, конечный пользователь может потребовать весь арендный платеж в качестве налогового вычета. Оборудование

списание привязано к сроку аренды, который может быть короче, чем графики амортизации IRS, что приводит к увеличению налоговых вычетов каждый год.

е. количество часов работы)?

е. количество часов работы)?