Куда инвестировать 10 тысяч тенге в Казахстане и при этом получить прибыль?

Отвечаем на вопрос: куда в стране можно вложить пусть даже небольшие финансовые активы и можно ли с них получить прибыль.

Когда мы слышим слово «инвестиция», в голове сразу возникают мысли о крупном бизнесе и миллионах. Однако инвестировать можно и 10 тысяч тенге. На вопрос: куда можно было бы вложить пусть даже скромную сумму в 10-50 тысяч тенге в Казахстане? Редакции Liter.kz ответил ведущий аналитик департамента консалтинговых услуг AERC Галымжан Айтказин.

Эксперт отмечает, что сумму в 10-50 тысяч тенге можно вложить на депозит в банки второго уровня под 10% годовых. Учитывая инфляцию в стране за год 5-6%, к концу года можно получить «чистыми» примерно 4-5%.

«Депозиты в банки второго уровня являются очень популярной и доступной опцией для большинства населения. По моему мнению, они являются среди вышеупомянутых опций самой низкорискованной», — отметил эксперт.

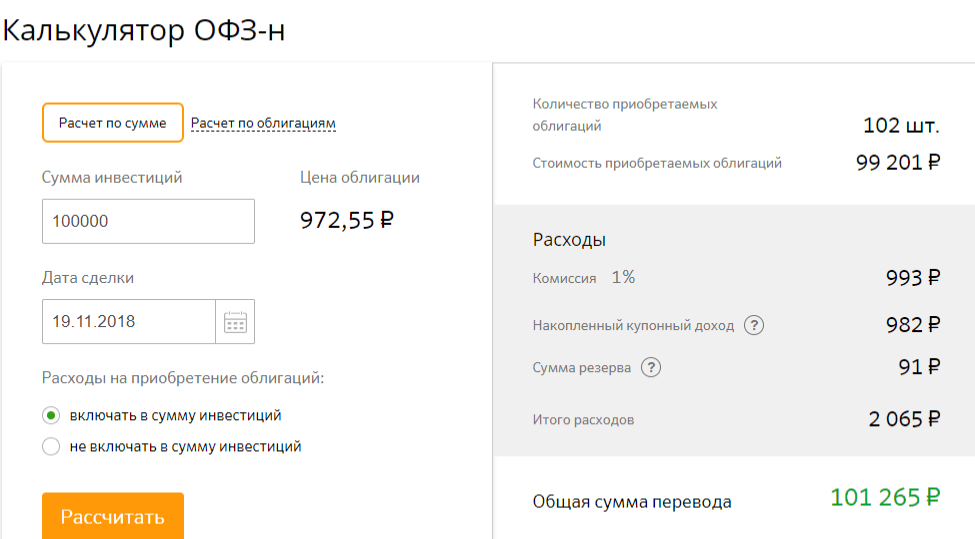

«Хоть сумма и небольшая, на данный момент существуют инвестиционные фонды, которые позволяют работать на бирже с небольшим бюджетом и зарабатывать даже ежедневно. По сравнению с депозитом, инвестиционная деятельность на рынке финансовых инструментов может быть очень прибыльна, позволяя зарабатывать на изменении котировок акций компаний по всему миру, на долговых инструментах (бондах), как государственных, так и корпоративных. Но стоит помнить, что такая деятельность всегда сопряжена с высоким риском потерь», — предложил еще один из вариантов заработка Айтказин.

Наконец, «must have» в портфеле каждого человека — это инвестиция в собственные знания и навыки. На вопрос: «Что дает нам обладание определенными знаниями и навыками?», эксперт отметил конкурентоспособность на рынке.

«Когда встает вопрос об инвестициях, все сразу думают о бизнесе, совсем забывая о ценности знаний, которые впоследствии пригодятся и станут отличным подспорьем при заработке. Можно и нужно инвестировать деньги в собственный капитал знаний, а конкретно в онлайн курсы. Я бы посоветовал Coursera, DataCamp и самообучение. Необходимые знания и умения, как работать или заниматься чем либо, могут увеличить вашу ценность на рынке труда. Если знать и уметь, как торговать на биржевом рынке, что безусловно требует знаний, умений и опыта, то можно со временем перейти на вторую опцию. Таким образом, сложно переоценить значение, ценность знаний и умений в данном случае», — отметил ведущий аналитик.

Что стоит помнить, если начинаете инвестировать:

- Читайте и «поглощайте» как можно больше информации о том, чем вы занимаетесь;

- Вкладывать деньги стоит только в понятные для вас механизмы.

Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счет чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать;

Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счет чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать; - Необходимо понимать, что инвестируя, вы можете терять и это нормально. Примечательно то, что чем выше заявленная доходность, тем выше риски;

- Очень высокая доходность — это всегда повод для сомнения. Чаще всего так действуют обманщики;

- Важно не ставить все деньги на одну финансовую высокорисковую лошадку. Лучше разделить их и вложить разными способами. Если один из них не сработает, у вас всегда останется надежда на другие.

«Если вы начали инвестировать по одному из трех вышеописанных путей, либо в несколько параллельно, то стоит помнить, что терпение и усердие окупятся сполна. Неважно, депозит это или онлайн-курсы. Не проявив терпения и стараний, вы не достигнете конечной цели, которой могут стать проценты к концу года или успешно пройденное собеседование на стажировку в компанию мечты через полгода», — сказал Айтказин.

Источник: Liter.kz

Первое банковское банкротство с марта Напоминание о проверке страховых лимитов вашего счета

Джордж Роуз / Getty Images

Логотип банковского рейтингаБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Первое банкротство банка с марта является своевременным напоминанием о необходимости убедиться, что ваши банковские депозиты соответствуют правилам федерального страхования.

В понедельник First Republic стал третьим банком, потерпевшим крах в этом году.

Обычно каждый год банкротится несколько банков. Но в 2022, 2021, 2018, 2006 и 2005 годах банкротов не было.

Банкротство банка — напоминание о том, что нужно оценить страховое покрытие. Это также хорошая возможность посмотреть, сколько зарабатывают ваши счета, и посмотреть, сможете ли вы получить лучшую процентную ставку по сбережениям в другом банке, застрахованном FDIC.

Как проверить страховое покрытие FDIC

Электронный оценщик страхования депозитов FDIC (EDIE) — один из лучших способов проверить, соответствуют ли ваши счета требованиям страхового покрытия. Хотя это отличный инструмент для оценки вашей страховки, всегда обращайтесь в свой банк, чтобы подтвердить страховое покрытие на основе ваших счетов и банковских отношений.

Стандартная сумма страхования вкладов FDIC составляет 250 000 долларов США на вкладчика, на банк, застрахованный FDIC, на каждую категорию собственности.

«Другие варианты или нюансы, о которых следует знать, — это различные федеральные страховки депозитов или возможность получить дополнительное федеральное страхование депозитов путем присвоения счетам различных названий», — говорит Грег Макбрайд, CFA, главный финансовый аналитик Bankrate. «Так, например, индивидуальный счет застрахован отдельно от совместного счета».

Таким образом, если у супружеской пары есть свои индивидуальные сберегательные счета в ABC Bank с 250 000 долларов на каждом счете, и у них есть совместный счет с 500 000 долларов на нем, весь 1 миллион долларов покрывается лимитами покрытия FDIC. Это связано с тем, что отдельные счета (принадлежащие одному лицу) в этом банке застрахованы на 250 000 долларов на каждого владельца, а совместные счета (принадлежащие двум или более людям) застрахованы на 250 000 долларов на совладельца.

Это связано с тем, что отдельные счета (принадлежащие одному лицу) в этом банке застрахованы на 250 000 долларов на каждого владельца, а совместные счета (принадлежащие двум или более людям) застрахованы на 250 000 долларов на совладельца.

«Итак, супружеская пара с общим счетом, и каждый из которых имеет индивидуальный счет, может застраховать до миллиона долларов», — говорит Макбрайд. «Только через это. Очевидно, что есть и другие нюансы, которые могут способствовать этому, например, пенсионные счета и трастовые счета».

Остерегайтесь скрытых отношений с банками, которые влияют на страховые лимиты

Например, если вы работаете как в Citizens Bank, так и в Citizens Access, депозиты в обоих банках рассматриваются как одна и та же организация для страховых лимитов FDIC. Citizens Access является подразделением Citizens Bank, N.A. Поэтому важно знать, имеет ли ваш банк какие-либо отношения или разделяет ли какие-либо подразделения с другими банками для целей FDIC. Некоторые отношения с банками могут быть не так легко обнаружить, например, Axos Bank и UFB. Прямой. Оба этих банка застрахованы одним и тем же сертификатом FDIC.

Некоторые отношения с банками могут быть не так легко обнаружить, например, Axos Bank и UFB. Прямой. Оба этих банка застрахованы одним и тем же сертификатом FDIC.

«Банковские холдинги могут иметь несколько разных банков», — говорит Макбрайд. «И поэтому вы не можете просто идти по известности только по имени. Вы хотите проверить номер сертификата FDIC на веб-сайте FDIC. Это действительно разграничивает то, что является отдельным учреждением от другого».

Вы можете найти свой банк здесь, на веб-сайте FDIC.

«Вы должны знать, с каким банком имеете дело, — говорит Макбрайд. «И если у вас уже есть другие счета в этом банке, они также могут подпадать под тот же лимит в 250 000 долларов».

Сейчас самое время оценить текущую банковскую ситуацию.

«Вы хотите убедиться, в каком банке вы застрахованы, и убедиться, что вы ищете правильный банк, чтобы у вас случайно не оказалось слишком много денег под одной крышей или вы искали не под тем деревом, — говорит Макбрайд. «Вы думаете, что у вас есть деньги в одном банке, но на самом деле они в другом с таким же названием в другом штате».

«Вы думаете, что у вас есть деньги в одном банке, но на самом деле они в другом с таким же названием в другом штате».

Как убедиться, что ваш кредитный союз находится в пределах лимитов покрытия

Для кредитных союзов: Национальная администрация кредитных союзов (NCUA) — это правительственное агентство США, которое предлагает защиту через Национальный фонд страхования акций кредитных союзов (NCUSIF). У NCUA также есть собственный калькулятор, чтобы вы могли видеть, превышают ли ваши счета страховые лимиты. Но всегда обращайтесь в свой кредитный союз, чтобы подтвердить свое индивидуальное страховое покрытие на основе ваших счетов и банковских отношений.

Стандартная сумма страхования акций для счетов кредитных союзов, защищенных NCUSIF, составляет 250 000 долларов США на одного владельца акций, на застрахованный кредитный союз, для каждой категории собственности.

Как инвестировать 2 миллиона долларов для получения дохода

Только что достигли своей цели по сбережениям в 2 миллиона долларов? Только что продали свой бизнес? Просто унаследовал эти деньги? Или, может быть, только что выиграли в лотерею?

У вас сейчас на счету 2 миллиона долларов. Поздравляю с накоплением этого богатства!

Поздравляю с накоплением этого богатства!

Теперь большой вопрос: что вы с ним делаете? Как вы используете эти 2 миллиона долларов, чтобы увеличить свой доход? Как вы можете инвестировать его, чтобы получать стабильный поток дохода?

Вложение такой большой суммы денег может быть ошеломляющим, но с правильными стратегиями и рекомендациями вы сможете максимально использовать свое состояние и обеспечить себе комфортное финансовое будущее.

В этом блоге мы рассмотрим различные варианты инвестиций и предоставим вам экспертную информацию о том, как инвестировать 2 миллиона долларов для получения дохода. Давайте шаг за шагом рассмотрим, как лучше всего превратить эти деньги в устойчивый доход.

Ключевые выводы- Консультации с финансовым консультантом, диверсификация вашего портфеля и время от времени ребалансировка вашего портфеля — три важных правила инвестирования

- Получение достаточного регулярного дохода, чтобы жить за счет инвестиций в 2 миллиона долларов, зависит от типа, продолжительности и рыночных условий инвестиций.

до выхода на пенсию

до выхода на пенсию - Аннуитеты, облигации, недвижимость и биржевые фонды — хорошие варианты для вашего портфеля

Содержание этой статьи предназначено только для образовательных целей. Они не предназначены для использования в качестве источника профессиональной финансовой консультации. Здесь вы найдете экспертов по недвижимости, финансовому планированию и управлению активами. Подробнее об отказе от ответственности здесь.

3

Золотые правила инвестирования Обратитесь к финансовому консультанту или управляющему капиталом Прежде чем подумать о том, чтобы разориться или инвестировать эти 2 миллиона долларов, проконсультируйтесь с финансовым консультантом или управляющим капиталом. Они подскажут вам, как лучше всего управлять своими деньгами и заставить их работать на вас в долгосрочной перспективе. Даже после того, как вы разработали четкий инвестиционный план и выполнили его, не забывайте регулярно связываться со своим консультантом, просто чтобы быть уверенным, что вы всегда в курсе дел и достигаете своих финансовых целей.

Каждая ваша инвестиция сопряжена с риском, поскольку такова природа отрасли. Однако вы можете снизить эти риски, диверсифицируя свои инвестиции в зависимости от своей инвестиционной стратегии. Как говорится в народной поговорке, не кладите все яйца в одну корзину. Тот же принцип применяется, когда дело доходит до инвестирования. Распределяйте разные активы по разным инвестиционным инструментам, чтобы максимизировать прибыль и минимизировать риски.

Время от времени перебалансируйте свой портфельУчитывая постоянно меняющиеся рыночные курсы, важно регулярно проверять свои деньги, чтобы убедиться, что вы не уделяете слишком много внимания одной категории активов, игнорируя другие. Это поможет вам легко контролировать свои активы, сводя к минимуму риски.

Какой доход принесут 2 миллиона? Сумма дохода, которую могут принести 2 миллиона долларов, зависит от различных факторов, таких как тип инвестиций, продолжительность инвестиций и преобладающие рыночные условия. Как правило, диверсифицированный инвестиционный портфель, включающий в себя акции, облигации и другие активы, приносящие доход, может приносить средний годовой доход от 4% до 6%.

Как правило, диверсифицированный инвестиционный портфель, включающий в себя акции, облигации и другие активы, приносящие доход, может приносить средний годовой доход от 4% до 6%.

Исходя из этого, инвестиционный портфель в 2 миллиона долларов потенциально может приносить годовой доход от 80 000 до 120 000 долларов. Однако важно отметить, что возврат инвестиций не гарантируется, и всегда существует риск потери части или всей основной суммы инвестиций. Кроме того, налоги и другие сборы также могут повлиять на чистую прибыль, полученную от инвестиционного портфеля.

Поэтому очень важно проконсультироваться с финансовым консультантом, который поможет вам составить индивидуальный инвестиционный план, основанный на ваших финансовых целях, допустимости риска и общей финансовой ситуации. Свяжитесь со знающим финансовым консультантом сегодня и начните принимать разумные инвестиционные решения.

Сможете ли вы прожить на 2 миллиона инвестиций? Сможете ли вы прожить на 2 миллиона инвестиций, зависит от вашего образа жизни, покупательских привычек и других финансовых факторов.

При коэффициенте снятия средств в размере 4% инвестиционный портфель в 2 миллиона долларов потенциально может обеспечить годовой доход в размере 80 000 долларов. Тем не менее, этой суммы может быть недостаточно для некоторых лиц или семей, чтобы покрыть свои расходы на проживание, особенно если они имеют высокую стоимость жизни или живут в дорогом районе. С другой стороны, люди с более низкими расходами и более скромным образом жизни могут комфортно жить на этот доход.

Также важно учитывать, что возврат инвестиций не гарантируется, и колебания рынка могут повлиять на стоимость вашего инвестиционного портфеля. Поэтому крайне важно работать с финансовым консультантом, который может помочь вам составить всеобъемлющий финансовый план, учитывающий ваши потребности в доходах, инвестиционные цели и устойчивость к риску.

Как долго продержатся 2 миллиона долларов на пенсии? 2 миллиона долларов могут хватить вам на десятилетие или два, но все зависит от нескольких факторов. Продолжительность, в течение которой на пенсии хватит 2 миллионов долларов, зависит от различных факторов, таких как привычки человека к расходам, доходность инвестиций и инфляция.

Продолжительность, в течение которой на пенсии хватит 2 миллионов долларов, зависит от различных факторов, таких как привычки человека к расходам, доходность инвестиций и инфляция.

Предполагая, что годовой уровень снятия средств составляет 4%, что является обычно рекомендуемым безопасным уровнем снятия средств, портфель в 2 миллиона долларов потенциально может обеспечить годовой доход в размере 80 000 долларов. Это означает, что если человек тратит 80 000 долларов в год, его портфель потенциально может длиться около 25 лет.

Однако, если физическое лицо снимает более 4% в год, средства в портфеле потенциально могут закончиться раньше. Более того, если на рынке произойдут значительные спады или непредвиденные расходы, это также может повлиять на долговечность портфеля.

Важно отметить, что планирование выхода на пенсию — сложный процесс, требующий индивидуального подхода. Крайне важно работать с консультантом по пенсионному планированию, который может помочь вам составить всеобъемлющий финансовый план, учитывающий ваши потребности в доходах, инвестиционные цели и устойчивость к риску.

Регулярные проверки и корректировки плана также могут быть необходимы для обеспечения того, чтобы он оставался на пути к достижению ваших финансовых целей на протяжении всего выхода на пенсию.

Умные инвестиционные стратегииЕсли в вашем распоряжении есть 2 миллиона долларов, вот несколько разумных способов инвестирования для получения дохода.

АннуитетыАннуитеты — это тип страхового полиса, по которому вы платите периодические страховые взносы или единовременную выплату, а затем взамен получаете регулярные платежи сразу или в течение определенного периода времени в будущем.

Выплаты могут продолжаться до дня вашей смерти или в течение заранее определенного периода. Это все зависит от типа аннуитета, который у вас есть, поскольку существуют разные типы.

Если вы ищете инвестиции с низким уровнем риска, но и с низким ростом, это хороший вариант для вас.

Облигации Облигации представляют собой структурированные долговые обязательства, продаваемые федеральным правительством/его агентствами и муниципальными властями для сбора средств. Обычно проценты не облагаются налогом. Они являются предпочтительным типом инвестиций для многих из-за их стабильного характера и процентных платежей.

Обычно проценты не облагаются налогом. Они являются предпочтительным типом инвестиций для многих из-за их стабильного характера и процентных платежей.

Для начала инвесторы покупают облигации, оплачивая основную сумму, которая представляет собой авансовые первоначальные инвестиции. Когда срок действия облигации истекает, инвесторам возвращается их основная сумма. Периодически инвесторы обычно получают фиксированный процентный платеж от учреждения, выпустившего облигацию.

Цены на облигации обычно зависят от срока погашения, процентных ставок и рейтинга.

Дивидендные акцииДля инвесторов, ищущих регулярный доход, дивидендные акции — отличный выбор. Дивидендные акции — это компании, которые регулярно выплачивают дивиденды или распределяют часть дохода, полученного компанией, среди своих инвесторов. Некоторые инвесторы могут продолжить наращивание своих портфелей, реинвестируя свои дивиденды, чтобы купить больше акций.

Хорошо зарекомендовавшие себя компании обычно выплачивают дивиденды своим инвесторам. Этот тип инвестиций может добавить некоторую стабильность вашему инвестиционному портфелю, и они обычно считаются малорисковыми.

Этот тип инвестиций может добавить некоторую стабильность вашему инвестиционному портфелю, и они обычно считаются малорисковыми.

Важно отметить, что суммы дивидендов могут колебаться в зависимости от прибыли, полученной компанией, а также от колебаний цен на акции. Кроме того, дивидендные акции подлежат двойному налогообложению, поскольку корпорации обычно платят налог на свою прибыль до выплаты дивидендов, а затем индивидуальные инвесторы также платят дополнительный налог на полученный доход.

Прежде чем выплачивать дивиденды, они обычно утверждаются правлением компании, которое также имеет право отменить дивиденды.

Биржевые фонды (ETF)Биржевые фонды представляют собой пул инвестиций, таких как акции или облигации, которые позволяют физическим лицам инвестировать в несколько ценных бумаг одновременно. Они упакованы в отдельные акции, которые торгуются как обычные акции на фондовом рынке.

Принцип работы ETF заключается в том, что поставщик фонда остается владельцем всех базовых активов. Поставщик фонда — это тот, кто продает акции инвесторам и отслеживает их результаты. Следовательно, это означает, что акционеры владеют только частью ETF, но не базовыми активами. Акционеры имеют право на долю прибыли, такую как проценты или дивиденды периодически.

Поставщик фонда — это тот, кто продает акции инвесторам и отслеживает их результаты. Следовательно, это означает, что акционеры владеют только частью ETF, но не базовыми активами. Акционеры имеют право на долю прибыли, такую как проценты или дивиденды периодически.

ETF часто имеют более низкую комиссию, чем другие типы фондов, а также легче торгуются.

Генеральное товарищество с ограниченной ответственностью (MLP)Генеральное товарищество с ограниченной ответственностью (MLP) представляет собой вариант инвестирования, который публично торгуется на бирже. MLP предлагают сочетание налоговых льгот частного партнерства с ликвидностью, которую предлагают публично торгуемые ценные бумаги, такие как облигации и акции.

Также важно отметить, что MLP ограничены компаниями в секторах природных ресурсов и недвижимости.

Если вы инвестор, который ищет вариант инвестирования с высокой доходностью, MLP — это то, что вам следует рассмотреть, поскольку прибыль облагается налогом только один раз. Распределения MLP аналогичны дивидендам от акций или взаимных фондов, выплачивающих дивиденды.

Распределения MLP аналогичны дивидендам от акций или взаимных фондов, выплачивающих дивиденды.

Вы можете инвестировать в MLP напрямую или через фонды.

Привилегированные акцииНаличие акций компании означает, что вы владеете капиталом или некоторой долей участия в компании или фирме.

Привилегированные акции отличаются от обыкновенных акций тем, что дивиденды по привилегированным акциям имеют фиксированную процентную ставку, и дивиденды по этим акциям обычно выплачиваются раньше, чем по обыкновенным акциям.

Что касается дивидендов, привилегированные акции обычно имеют более высокую доходность, чем обыкновенные акции, и могут выплачиваться ежемесячно или ежеквартально. Процентные ставки по привилегированным акциям обычно являются эталонными ставками, используемыми Лондонской межбанковской ставкой предложения (LIBOR).

Одноранговое кредитование Одноранговое кредитование (P2P), также известное как «социальное кредитование» или «массовое кредитование», представляет собой форму кредитования, при которой деньги отдельных инвесторов используются для непосредственного кредитования других Это упрощает задачу, поскольку исключает посредников. 0003

0003

При кредитовании P2P прибыль может быть высокой, но риски выше, особенно из-за неплательщиков, которые могут не погасить свои кредиты. Еще одна вещь, на которую следует обратить внимание, — это комиссии, взимаемые с различных транзакций.

НедвижимостьЕще один способ, которым вы могли бы инвестировать свои 2 миллиона долларов, — покупка сдаваемой в аренду недвижимости. Этот тип инвестиций может предложить высокую прибыль, если вы выберете правильный рынок.

Инвестиции в недвижимость могут обеспечить вам финансовую безопасность, так как ежемесячный денежный поток. Многие инвесторы рассматривают инвестиции в недвижимость как отличный вариант, поскольку это гарантированный доход, и благодаря этому вы можете позволить себе тот образ жизни, который вы хотите.

Инвестиционные фонды недвижимости (REIT) REIT — это компания, которая владеет или управляет коммерческой недвижимостью, приносящей доход. Они могут управлять самой собственностью или ипотекой на эту собственность.

REIT являются хорошим инвестиционным выбором для людей, которые хотят инвестировать в сдачу в аренду, приносящую доход, или владеть ипотечным кредитом на такое имущество, не имея при этом необходимости владеть сдаваемым в аренду имуществом. Обычно REIT сосредоточены на жилой и коммерческой недвижимости, но вы также можете найти гибриды, которые объединяют различные активы. Если вы хотите приобрести акции REIT, вы можете сделать это через компанию или фонд.

В целом, REIT являются хорошим вариантом для инвестиций, если одним из ваших приоритетов является диверсификация портфеля, поскольку они предлагают высокую доходность и меньшие риски.

Прочие ценные бумагиИндексные фонды с низкими затратами — еще один инструмент инвестирования, для покупки которого даже не требуется миллион долларов. Доступны недорогие альтернативы для приобретения диверсифицированного портфеля, который пассивно отслеживает индекс.

Обеспечьте свое будущее Разумное вложение 2 миллионов долларов может обеспечить ваше финансовое будущее и обеспечить вам стабильный поток дохода, но очень важно принимать обоснованные решения.

Сделайте первый шаг к финансовой свободе и проконсультируйтесь с авторитетным финансовым консультантом, который поможет вам составить комплексный инвестиционный план с учетом ваших потребностей, целей и допустимого риска.

Не упустите эту возможность, начните свой путь к финансовому успеху уже сегодня! Свяжитесь со знающим финансовым консультантом сегодня и начните принимать разумные инвестиционные решения.

Bay Street Capital HoldingsBay Street Capital Holdings — независимая компания, специализирующаяся на инвестиционном консультировании, управлении активами и финансовом планировании со штаб-квартирой в Пало-Альто, Калифорния. Они управляют портфелями с целью поддержания и увеличения общих активов и доходов с высоким приоритетом управления общим риском и волатильностью. Хотя многие консультанты могут сосредоточиться на максимизации прибыли, они уделяют больше внимания управлению общим риском и волатильностью.

Наш основатель, Уильям Хьюстон, основал Bay Street после 13 лет поддержки крупнейшей в США пенсионной программы ($650 млрд) Thrift Savings Plan. Он признан 100 лучшими финансовыми консультантами Investopedia на 2021 год. В Калифорнии только две фирмы, принадлежащие чернокожим, из девятнадцати фирм получили это признание.

Он признан 100 лучшими финансовыми консультантами Investopedia на 2021 год. В Калифорнии только две фирмы, принадлежащие чернокожим, из девятнадцати фирм получили это признание.

В Скоттсдейле, Аризона, Ekenna Anya-Gafu CFP, AAMS признан одним из лучших финансовых консультантов за его отзывчивость, дружелюбие, готовность помочь и детализацию. Bay Street была основана для защиты разнообразных и новых управляющих фондами и предпринимателей. В 2021 году Бэй-стрит была выбрана финалистом из более чем 900 фирм в США в категории «Управляющий активами в области корпоративной социальной ответственности» (CSR).

Вы заинтересованы в том, чтобы поговорить с финансовым партнером, который поможет вам выбрать варианты инвестирования? Запланируйте встречу с Bay Street сегодня, чтобы обсудить лучшие варианты инвестиций, соответствующие вашим финансовым целям.

Источникиhttps://smartasset.com/financial-advisor/how-to-invest-2-million-dollars-for-income

https://www.

Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счет чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать;

Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счет чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать;

до выхода на пенсию

до выхода на пенсию