Куда вложить деньги?

Каждый из нас хотел бы иметь источник пассивного дохода, но не каждый знает ответ на вопрос«Куда выгодно вложить деньги?».Предлагаем вам ознакомиться с наиболее популярными видами пассивного заработка и выбрать для себя подходящий вариант.

Каждый преуспевающий человек в уверенностью скажет, что пассивный доход является верным путем к достижению финансовой независимости. Конечно, неплохая заработная плата позволит не умереть с голоду, но нужно ли вам это? Ведь пассивный доход может принести вам целое состояние. Давайте разберемся, куда вложить деньги чтобы они работали.

Самые популярные виды пассивного дохода

1. Сдача недвижимости в аренду.

Надежный, прибыльный и наиболее распространенный вид пассивного дохода. Если у вас есть квартира или другая площадь, которую можно сдать в аренду, то чего же вы ждете? Таким образом вы наверняка сможете заработать неплохие деньги.

2. Авторское право.

Авторское право.

Еще один прибыльныйвид пассивного дохода. Написав книгу или компьютерную программу, вы будете получать гонорар с каждой продажи. А если книга будет пользоваться большим спросом среди читателей, вы станете практически миллионером. Взять хотя бы писательницу Джоан Роулинг, известную всем благодаря серии книг о Гарри Поттере. Некогда безработная мать-одиночка с единственным источником дохода – пособием, вмиг сколотила капитал после первой книги о юном волшебнике.

3. Свой интернет ресурс.

Чтобы зарабатывать хорошие деньги вам нужно просто создать свой сайт и качественно его поддерживать. Чем больше людей посетят ваш ресурс, тем больше вам поступит предложений о размещении рекламы, и, соответственно, тем больше денег вы сможете заработать.

4. Свой бизнес.

Безусловно,это самый прибыльный, но и самый сложный вид дохода. Чтобы собственное дело приносило постоянную прибыль, нужно хорошенько потрудится. Если вы боитесь, что для этого вам потребуется огромный стартовый капитал, отбросьте эти мысли. Многим людям удалось сколотить многомиллионный капитал с нуля. Например, Стив Джобс, открывший компанию в своем собственном гараже, или Марк Цукенберг, основавший социальную сеть Facebook.Какова суть этих примеров? Главное не капитал – а идея!

Если вы боитесь, что для этого вам потребуется огромный стартовый капитал, отбросьте эти мысли. Многим людям удалось сколотить многомиллионный капитал с нуля. Например, Стив Джобс, открывший компанию в своем собственном гараже, или Марк Цукенберг, основавший социальную сеть Facebook.Какова суть этих примеров? Главное не капитал – а идея!

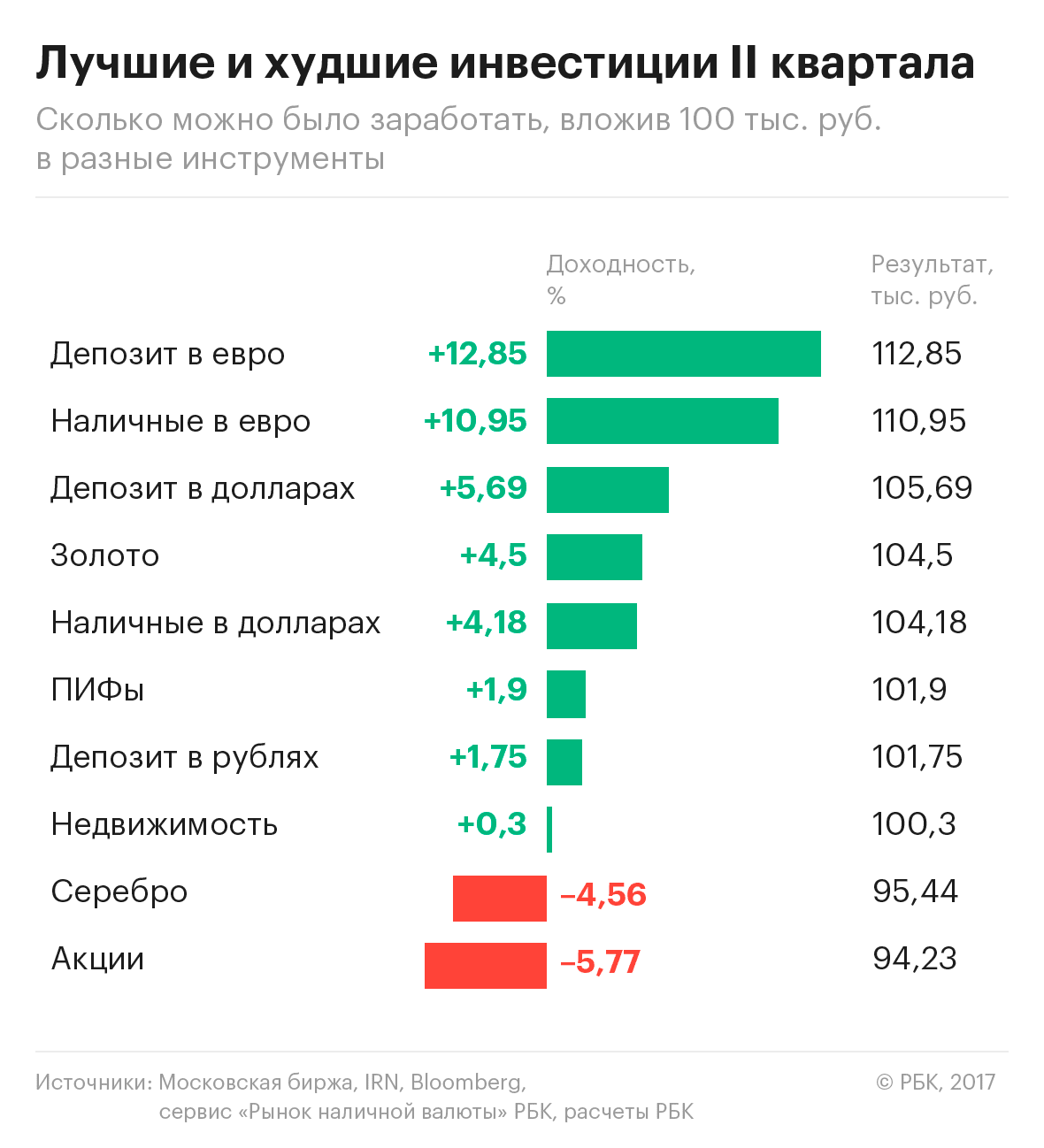

5. Инвестиции.

Один из наиболее привлекательных видов дохода для многих людей. Но чтобы начать зарабатывать, вам нужно обладать специальными знаниями и иметь небольшой стартовый капитал.

Кроме того, нужно определиться с предметом инвестиций. Это могут быть:

– ценные бумаги;

– инвестиционные фонды;

– ПАММ – счета.

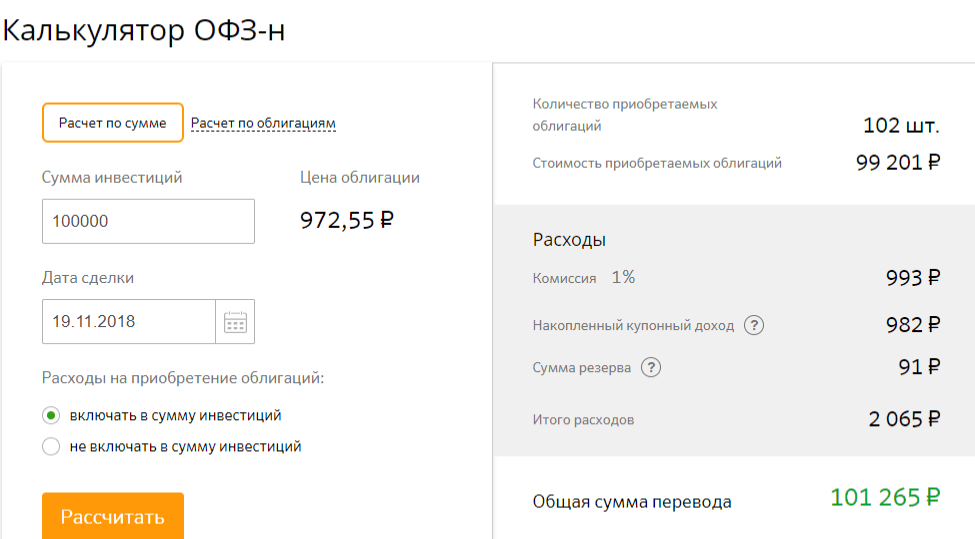

6. Банковские депозиты.

Один из самых простых источников пассивного дохода, не требующего от человека практически никаких действий. Все, что от Вас требуется — положить деньги на депозитный счет и получать проценты каждый месяц.

Главным преимуществом такого дохода является полное отсутствие риска. Но есть и возможный недостаток — низкая процентная ставка. Многиеэксперты рекомендуют использовать банковские вклады, как инструмент диверсификации средств и стратегического накапливания, но данный совет актуален только при наличии крупных сумм.

Но есть и возможный недостаток — низкая процентная ставка. Многиеэксперты рекомендуют использовать банковские вклады, как инструмент диверсификации средств и стратегического накапливания, но данный совет актуален только при наличии крупных сумм.

Но самый правильный ответ на вопрос «Куда вложить деньги, чтобы заработать миллион?» дал Дональд Трамп, ответив: «Инвестируйте в свой мозг, в свое образование, постоянно учитесь чему-то новому, стремитесь совершенствовать то, что вы делаете. И неважно кем вы работаете и чем занимаетесь, таким образом вы сможете заработать миллиард».

Возможно вам будут интересны следующие новости:

Личностное саморазвитие: с чего начать?

а также

Открытие счета за границей: какие проблемы могут возникнуть?

Multitrade Global – ищем криптовалюты, куда вложить деньги с ежемесячным доходом

Даже при высоком заработке и наличии значительного капитала важно правильно управлять имеющимися средствами. Идеальный вариант — получение пассивного дохода с делегированием полномочий по управлению деньгами профессионалам. Потенциальным инвесторам, которые не знают, куда вкладывать деньги, чтобы приносили ежемесячный доход, следует всегда держать руку на пульсе, так как велик риск потерять все свои ресуры: деньги и время. Чтобы этого не допустить, следует грамотно распределять полученную информацию, с чем поможет Multitrade Global. Зарегистрированная компания (в реестре организаций под номером 13700888) имеет штат квалифицированных экспертов в сфере трейдинга, большой опыт успешного инвестирования в криптовалюты, а также широкую линейку услуг и тарифов, выступает в роли посредника между клиентами и криптовалютными биржами.

Идеальный вариант — получение пассивного дохода с делегированием полномочий по управлению деньгами профессионалам. Потенциальным инвесторам, которые не знают, куда вкладывать деньги, чтобы приносили ежемесячный доход, следует всегда держать руку на пульсе, так как велик риск потерять все свои ресуры: деньги и время. Чтобы этого не допустить, следует грамотно распределять полученную информацию, с чем поможет Multitrade Global. Зарегистрированная компания (в реестре организаций под номером 13700888) имеет штат квалифицированных экспертов в сфере трейдинга, большой опыт успешного инвестирования в криптовалюты, а также широкую линейку услуг и тарифов, выступает в роли посредника между клиентами и криптовалютными биржами.

Перспективы краткосрочных инвестиций в криптовалюты

Среди всех активов, которыми торгуют трейдеры, наибольшей популярностью отличаются криптовалюты, и в этом нет ничего удивительного:

Среди всех активов, которыми торгуют трейдеры, наибольшей популярностью отличаются криптовалюты, и в этом нет ничего удивительного:

- с каждый годом возрастает доверие к виртуальной наличности;

- постоянно появляются новые виды крипты, в которые выгодно инвестировать;

- курс Биткоина и других известных монет стабильно растет;

- цифровые деньги не привязаны к золотому запасу стран, поэтому их курс меняется преимущественно под влиянием рыночных тенденций, которые при наличии определенных знаний и навыков, можно спрогнозировать;

- есть возможность одновременно делать вклады в разные виды виртуальной наличности, тем самым перекрывая неудачные сделки и добиваясь солидной суммарной прибыли через месяц;

- на нескольких удачных сделках можно заработать внушительную сумму благодаря значительной волатильности активов;

- заключать сделки можно в круглосуточном режиме и без привязки к конкретному месту и времени.

В полной мере ощутить преимущества вложений в виртуальные монеты смогут те, кто доверится профессионалам, поскольку неспециалисту распознать движение тренда проблематично, к тому же на анализ и непосредственно трейдинг уходит немало времени. Multitrade Global предлагает свои услуги клиентам, беря на себя обязанности по распределению средств и заключению удачных сделок с полностью открытой статистикой для клиента.

Куда вложить деньги с ежемесячным доходом: анализ криптоактивов от Multitrade Global

- Дает возможность выбрать один из нескольких тарифов с подходящей услугой.

- Полностью открывает транзакции, заключая свыше 75% успешных сделок в режиме 24/7.

- Обеспечивает поддержку клиентам на всех этапах сотрудничества.

- Предоставляет бонусы в виде системы лояльности.

- Применяет умеренные, комбинированные и агрессивные стратегии для достижения лучших результатов.

- Проводит постоянный мониторинг новостной ленты и составляет точные прогнозы изменения котировок, что позволяет успешно зарабатывать на росте и снижении цены криптовалют.

- Выполняет страхование рисков. Включая опции ребалансирования и компенсирования по нереализованной прибыли из специального резервного фонда.

- Отстраняется от сложных интерфейсов, не тратя массу усилий и времени на урегулирование формальностей.

Как действует надежный посредник

Пока кто-то хранит накопленные средства дома или в банке, другие активно пользуются теми возможностями, которые дает инвестирование в криптовалюты. Вместе с Multitrade Global клиенты могут приумножить сбережения и в будущем продолжить сотрудничество с надежным финансовым партнером. Для участия необходимо:

Вместе с Multitrade Global клиенты могут приумножить сбережения и в будущем продолжить сотрудничество с надежным финансовым партнером. Для участия необходимо:

- внимательно изучить сведения на этапе регистрации, представленные на официальном сайте;

- пройти процедуру регистрации, указав данные для создания персонального профиля;

- определиться с наиболее подходящим тарифным планом;

- активировать услугу;

дождаться обработки заявки и получить доступ к транзакциям и информации.

Пенсионный доход: 5 инвестиционных вариантов

Основные выводы

Увеличение ожидаемой продолжительности жизни означает, что ваших пенсионных сбережений может хватить на 20 и более лет.

Инвестиции, такие как аннуитеты, инвестиционные фонды недвижимости (REIT) и приносящие доход акции, могут обеспечить дополнительный пенсионный доход помимо социального обеспечения, пенсий, сбережений и других инвестиций.

Средняя продолжительность жизни человека в возрасте 65 лет в США составляет примерно 85 лет. 1 И это только среднее значение.

Примерно каждый третий 65-летний сегодня доживает до 90 лет, а примерно каждый седьмой доживает до 95 лет. 2 все еще нужно, чтобы ваши пенсионные сбережения длились почти 30 лет. Это большое давление на традиционный пенсионный счет.

Пенсионное пособиеSocial Security заменит лишь около 40% вашего предпенсионного заработка. Вам нужно будет дополнить свои льготы пенсией, сбережениями или инвестициями.

Пенсионные пособия по социальному обеспечению, предназначенные в большей степени для низкооплачиваемых работников, заменят лишь около 40% вашего предпенсионного заработка; для пенсионера, который зарабатывал 100 000 долларов в год, социальное обеспечение заменит только 33% его допенсионного заработка.

Вот пять распространенных вариантов пенсионных инвестиций, которые помогут вам получать доход.

1. Доходный аннуитет

Подоходный аннуитет — это договор между вами и страховой компанией, по которому вы платите определенную сумму денег, и эти деньги возвращаются вам посредством регулярных платежей. Аннуитеты могут помочь вам создать гарантированный поток доходов в течение определенного периода времени или на всю оставшуюся жизнь.

Вы платите определенную сумму страховой компании с пониманием того, что деньги будут распределены между вами позднее. Пока деньги находятся в страховой компании, они могут накапливаться на основе отложенного налогообложения. Когда вы начнете получать выплаты, вы можете выбрать постоянный поток доходов или учитывать рост стоимости жизни в соответствии с инфляцией. Вы также можете выбрать, будет ли этот доход выплачиваться в течение всей вашей жизни или в течение всей жизни вас и другого человека (например, вашего супруга).

Когда вы начнете получать выплаты, вы можете выбрать постоянный поток доходов или учитывать рост стоимости жизни в соответствии с инфляцией. Вы также можете выбрать, будет ли этот доход выплачиваться в течение всей вашей жизни или в течение всей жизни вас и другого человека (например, вашего супруга).

Аннуитеты могут обеспечить безопасность, долгосрочный рост и доход для части ваших пенсионных активов. Пенсионеры часто используют аннуитеты в дополнение к гарантированным источникам дохода, чтобы компенсировать расходы, которые не исчезают. Поскольку они обеспечивают гарантии дохода, их часто используют в качестве страховки от того, чтобы не дожить до пенсионных сбережений.

Некоторые аннуитеты имеют функцию ликвидности, согласно которой вы или ваши наследники получите обратно всю сумму инвестиций.

Аннуитеты могут обеспечить:

- Стабильный, предсказуемый источник дохода после выхода на пенсию, независимо от колебаний рынка.

- Рост с отложенным налогом и прибыль с льготным налогообложением.

- Гибкость в том, как вы откладываете и получаете деньги на пенсию.

- Возможность продолжения выплат получателям после вашей смерти.

Вызовы аннуитетов:

- Гарантии зависят от платежеспособности базовой страховой компании.

- Ликвидность может быть ограничена.

- Снятие средств с аннуитетов до достижения возраста 59,5 лет может облагаться 10-процентным налоговым штрафом.

- Риски могут быть выше, если ваш аннуитет не гарантирован страховой компанией с высоким рейтингом.

2. Инвестиционный подход к совокупному доходу

Подход к совокупному доходу обеспечивает доход от вашего инвестиционного портфеля в виде процентов, дивидендов и прироста капитала. Этот тип портфеля инвестирует в сбалансированное и разнообразное сочетание фондов акций и облигаций.

В этом контексте «общая» доходность означает расходование части среднегодовой нормы прибыли — дохода и прироста — в течение более длительного периода (10–20 лет), а не сосредоточение внимания на конкретной годовой норме прибыли или просто использование портфельного дохода . Цель состоит в том, чтобы этот общий доход соответствовал или превышал скорость вывода средств.

Цель состоит в том, чтобы этот общий доход соответствовал или превышал скорость вывода средств.

«Это способ создать пенсионный портфель для удовлетворения потребностей людей, готовящихся к выходу на пенсию, который может длиться от 20 до 30 лет или дольше», — говорит Роб Хаворт, старший директор по инвестиционной стратегии в банке США. «Это может предложить способ получения более высокой общей прибыли по сравнению с другими инвестиционными подходами, традиционно используемыми на пенсии».

Что касается коэффициента вывода средств, подход к общей доходности следует стратегии «систематического вывода средств», при которой определенный процент ваших инвестиций ежегодно распределяется. Сумма распределения обычно составляет от 3 до 5% от общей стоимости портфеля.

Подход, основанный на совокупном доходе, может обеспечить:

- Способ удовлетворения ваших немедленных потребностей в денежных средствах, продолжая накапливать сбережения для будущих расходов, которые, вероятно, со временем возрастут из-за инфляции.

- Возможность использовать более широкий спектр активов, чем в случае с более типичными подходами к пенсионному доходу.

- Поток изъятий из портфеля, который может быть вызван главным образом приростом капитала, потенциально более эффективной с точки зрения налогообложения формой дохода.

Проблемы, связанные с подходом к полному доходу:

- Нет никакой гарантии, что средств хватит на весь период выхода на пенсию.

- Значение вашего точного дохода может варьироваться от года к году (конкретной скорости вывода средств нет).

- Снятие средств с аннуитетов до достижения возраста 59,5 лет может облагаться 10-процентным налоговым штрафом.

- Активы могут закончиться до окончания срока выхода на пенсию, особенно в обстоятельствах, когда инвестиции претерпевают значительное снижение в первые годы выхода на пенсию.

3. Публичные инвестиционные фонды недвижимости (REIT)

Недвижимость часто привлекает пенсионеров для получения дохода. Хотя вы можете напрямую владеть и управлять арендуемой недвижимостью, для большинства более практичным вариантом является инвестирование в REIT. Этот инвестиционный инструмент можно сравнить со смешанным фондом; однако вместо того, чтобы владеть ценными бумагами, он инвестирует в приносящую доход недвижимость.

Хотя вы можете напрямую владеть и управлять арендуемой недвижимостью, для большинства более практичным вариантом является инвестирование в REIT. Этот инвестиционный инструмент можно сравнить со смешанным фондом; однако вместо того, чтобы владеть ценными бумагами, он инвестирует в приносящую доход недвижимость.

Публично торгуемые REIT котируются на основных фондовых биржах, поэтому вы можете покупать и продавать этот тип REIT так же легко, как и торговать акциями. Цены колеблются ежедневно. «Это колебание цен является важным фактором для инвесторов, потому что на цену влияет не только базовая стоимость активов, хранящихся в REIT», — говорит Хаворт. «То, что вы платите за REIT, или цена, которую вы получаете при продаже REIT, может зависеть от внешних факторов, влияющих на более широкую инвестиционную среду».

REITS часто сосредотачиваются на определенных типах собственности (например, жилой недвижимости, офисной недвижимости, складских/производственных помещениях и т. д. ) и получают доход от арендной платы, уплачиваемой арендаторами принадлежащей собственности. Большинство REIT классифицируются как долевые REIT и ориентированы на получение стабильного дохода от сдачи в аренду недвижимости. Может быть некоторый потенциал прироста капитала, если недвижимость будет продана. Ипотечные REITS получают доход за счет кредитов другим владельцам и операторам недвижимости. Гибридные REIT сочетают в себе обе стратегии.

) и получают доход от арендной платы, уплачиваемой арендаторами принадлежащей собственности. Большинство REIT классифицируются как долевые REIT и ориентированы на получение стабильного дохода от сдачи в аренду недвижимости. Может быть некоторый потенциал прироста капитала, если недвижимость будет продана. Ипотечные REITS получают доход за счет кредитов другим владельцам и операторам недвижимости. Гибридные REIT сочетают в себе обе стратегии.

Публичные REIT могут предоставить:

- Источник регулярного дохода, который может способствовать долгосрочной стратегии пенсионных денежных потоков.

- Диверсификация портфеля, состоящего в основном из акций и облигаций.

- Ликвидный актив, который легко купить или продать на открытом рынке.

- Возможность выбора из широкого спектра REIT, каждый из которых имеет определенную инвестиционную направленность.

Проблемы публично торгуемых REIT:

- Базовая стоимость инвестиции подвержена ежедневным колебаниям цен, которые часто отражают не фактическую стоимость собственности, а другие рыночные факторы.

- Ограниченный потенциал прироста капитала; REIT обязаны выплачивать 90% дохода инвесторам, оставляя ограниченные средства для реинвестирования.

- Доход, полученный инвесторами, облагается налогом по более высоким обычным ставкам подоходного налога.

- Плата за управление REIT может превышать комиссию для других типов управляемых инвестиций, таких как взаимные фонды.

4. Неторгуемые инвестиционные фонды недвижимости (REIT)

Неторгуемые REIT — это форма инвестиций в недвижимость, которая позволяет вам инвестировать в профессионально управляемый портфель коммерческой недвижимости. Это неликвидный актив, который инвесторы обычно держат в течение срока действия траста, пока он не будет ликвидирован управленческой командой. Таким образом, он отличается от публично торгуемых REIT, которые можно покупать и продавать на публичных рынках.

Неторгуемый портфель REIT может включать недвижимость для отдыха, многоквартирные дома, отели, центры обработки данных, медицинские учреждения, офисные здания, торговые центры, склады, склады и лесные угодья. Другие потенциальные инвестиции могут также включать инфраструктуру, такую как вышки сотовой связи, энергетические трубопроводы и оптоволоконные кабели. Большинство неторгуемых REIT сосредоточены на одном типе собственности.

Другие потенциальные инвестиции могут также включать инфраструктуру, такую как вышки сотовой связи, энергетические трубопроводы и оптоволоконные кабели. Большинство неторгуемых REIT сосредоточены на одном типе собственности.

Эти портфели активно управляются профессионалами, которые взимают плату за свои услуги. Менеджер REIT обычно назначает управляющего недвижимостью для надзора за повседневными операциями с недвижимостью, принадлежащей REIT. Менеджеры собирают арендную плату за недвижимость и оплачивают расходы, а затем распределяют любой доход в качестве дивидендов инвесторам.

«На неторгуемые REIT не влияет ежедневная волатильность цен, как в случае с публично торгуемыми REIT», — говорит Хаворт. Он предупреждает, что в периоды экономического кризиса неторгуемые REIT могут столкнуться с некоторыми проблемами. «Поскольку временами могут возникать сложные обстоятельства, неблагоприятные для рынка недвижимости в целом, инвесторы должны рассматривать это как долгосрочную инвестицию».

Неторгуемые REIT могут предоставить:

- Потенциал получения дохода от недвижимости без необходимости нести ответственность за управление недвижимостью.

- Возможность установить долю собственности в нескольких свойствах и типах собственности.

- Регулярный поток дохода (в большинстве типов неторгуемых REIT).

- Диверсификация портфеля, состоящего в основном из акций и облигаций.

Проблемы неторгуемых REIT:

- Часто имеют высокие комиссии за управление и транзакции.

- Неторгуемые REIT не имеют ликвидности; вы заблокированы на срок действия REIT или подвергаетесь штрафам за досрочное снятие средств.

- Инвестиции ограничены одним сектором рынка.

- С учетом изменений национальных, региональных и местных экономических условий, таких как инфляция и колебания процентных ставок.

- Сложные инвестиции, требующие от инвесторов соблюдения определенных требований по доходам и собственному капиталу.

5. Приносящие доход акции

Хотя люди в основном инвестируют в акции для получения прироста капитала в портфеле, некоторые акции приносят доход в виде дивидендов. Публичные компании часто делятся своей прибылью с акционерами, выплачивая дивиденды. Не по всем акциям выплачиваются дивиденды, а среди тех, по которым выплачиваются дивиденды, дивиденды по некоторым акциям, как правило, выше, чем по другим.

«Дивиденды по акциям стали гораздо более привлекательными, когда мы столкнулись с крайне низкими процентными ставками на рынке облигаций», — говорит Хаворт. «Это может быть эффективным способом диверсификации вашего потока доходов и получения конкурентоспособной доходности».

Дивиденды по акциям обычно выплачиваются ежеквартально. Иногда компании могут выплачивать «специальные дивиденды» из-за необычных обстоятельств, но это редкость, и вам не следует на это рассчитывать. Однако, в отличие от большинства облигаций, дивиденды по акциям могут меняться в зависимости от периода выплаты. Вы должны быть готовы к некоторой неопределенности с выплатой дивидендов.

Вы должны быть готовы к некоторой неопределенности с выплатой дивидендов.

Если вы в первую очередь хотите инвестировать в акции с целью получения дохода, важно просмотреть историю выплаты дивидендов. Акции с надежной историей стабильных или постоянно растущих дивидендных выплат, вероятно, будут наиболее привлекательными для этой цели.

Акции, приносящие доход, могут обеспечить:

- Регулярный поток доходов, выплачиваемый компаниями, которые генерируют высокие доходы и регулярно выплачивают дивиденды.

- Возможность воспользоваться потенциалом прироста стоимости акций, которые также приносят доход.

- «Встроенный доход» от ваших инвестиций в акции независимо от динамики цены акций.

- Диверсифицированный источник дохода для пенсионного портфеля.

Проблемы приносящих доход акций:

- Основная стоимость подвержена большим колебаниям, чем другие традиционные средства получения дохода, такие как облигации.

- Не все компании надежны и последовательны в выплате дивидендов.

- Дивиденды по акциям могут стать менее привлекательными по мере роста процентных ставок.

- Доход в виде дивидендов облагается налогом по более высоким обычным ставкам подоходного налога.

Варианты инвестиций, которые вы выбираете на пенсии, должны учитывать ваши сроки и уровень допустимого риска. Финансовый специалист может помочь вам лучше понять эти варианты и определить, подходят ли один или несколько из них для вашей стратегии получения пенсионного дохода. Чем лучше вы понимаете свои возможности и общую финансовую картину, тем лучше вы будете подготовлены к выходу на пенсию (или продолжению) с уверенностью.

Узнайте, как мы можем помочь вам спланировать свою стратегию пенсионного обеспечения.

Метки:

Выход на пенсию

Инвестирование

Поделиться:

Связанные статьи

3 стратегии вывода средств после выхода на пенсию

То, как вы снимаете средства со своих инвестиционных счетов, должно соответствовать вашим целям и потребностям. Вот три стратегии отказа и другие факторы, которые следует учитывать.

Вот три стратегии отказа и другие факторы, которые следует учитывать.

продолжить чтение

Инвестирование в недвижимость: 4 способа диверсификации вашего портфеля

От вашего дома и арендуемой недвижимости до REITS и ценных бумаг, обеспеченных ипотекой, вот несколько вещей, которые следует учитывать при изучении возможностей инвестирования в недвижимость.

продолжить чтение

Найдите консультанта или банкира

Раскрытие информации

Начало раскрытия содержанияСноска

Вернуться к содержанию, сноска

https://www.

cdc.gov/nchs/data/hus/2019/004-508.pdf

cdc.gov/nchs/data/hus/2019/004-508.pdfhttps://www.ssa.gov/pubs/EN-05-10529.pdf

Начало раскрытия содержания

Инвестиционные и страховые продукты и услуги, включая аннуитеты:

Не депозит ● Не застрахован FDIC ● Может потерять стоимость ● Не гарантирован банком ● Не застрахован каким-либо федеральным государственным агентством.

Управление активами США – Банк США | US Bancorp Investments — это маркетинговый логотип банка США и его филиала U.S. Bancorp Investments.

Начало раскрытия содержания

U.S. Bank, U.S. Bancorp Investments и их представители не предоставляют налоговые или юридические консультации. Налоговая и финансовая ситуация каждого человека уникальна. Вам следует обратиться к своему налоговому и/или юридическому консультанту за советом и информацией о вашей конкретной ситуации.

Налоговая и финансовая ситуация каждого человека уникальна. Вам следует обратиться к своему налоговому и/или юридическому консультанту за советом и информацией о вашей конкретной ситуации.

Эта информация представляет собой мнение банка США и банка США Bancorp Investments и носит образовательный и информативный характер. Взгляды могут быть изменены в любое время в зависимости от рыночных или других условий и актуальны на дату, указанную в материалах. Это не предназначено для того, чтобы быть прогнозом будущих событий или гарантией будущих результатов. Он не предназначен для предоставления рекомендаций и / или конкретных советов относительно пенсионных счетов или планирования инвестиций. Его не следует рассматривать как предложение ценных бумаг или рекомендацию инвестировать. Не для использования в качестве основного основания для принятия инвестиционных решений. Не следует истолковывать как удовлетворение потребностей какого-либо конкретного инвестора. Не представление или ходатайство или предложение продать/купить какую-либо ценную бумагу. Инвесторы должны проконсультироваться со своим специалистом по инвестициям за советом относительно их конкретной ситуации.

Инвесторы должны проконсультироваться со своим специалистом по инвестициям за советом относительно их конкретной ситуации.

Начало раскрытия содержания

Для банка США:

Equal Housing Lender. Депозитные продукты предлагает Национальная ассоциация банков США. Член FDIC. Ипотечные, жилищные и кредитные продукты предлагаются Национальной ассоциацией банков США. Утверждение кредита зависит от утверждения кредита и руководящих принципов программы. Не все кредитные программы доступны во всех штатах для всех сумм кредита. Процентные ставки и условия программы могут быть изменены без предварительного уведомления.

U.S. Bank не несет ответственности и не гарантирует продукты, услуги или результаты деятельности U. Bancorp Investments, Inc.

U.S. Bank не предлагает страховые продукты. Страховые продукты доступны через нашу дочернюю компанию US Bancorp Investments.

Начало раскрытия содержания

Для US Bancorp Investments:

Инвестиционные и страховые продукты и услуги, включая аннуитеты, доступны через U. S. Bancorp Investments, торговое название U.S. Bancorp Investments, Inc., члена FINRA и SIPC, инвестиции советник и брокерская дочерняя компания U.S. Bancorp и дочерняя компания U.S. Bank.

S. Bancorp Investments, торговое название U.S. Bancorp Investments, Inc., члена FINRA и SIPC, инвестиции советник и брокерская дочерняя компания U.S. Bancorp и дочерняя компания U.S. Bank.

U.S. Bancorp Investments зарегистрирована в Комиссии по ценным бумагам и биржам как брокер-дилер и инвестиционный консультант. Чтобы понять, чем отличаются брокерские и инвестиционные консультационные услуги и сборы, вы можете ознакомиться с Резюме взаимоотношений с клиентами и Положением о раскрытии наилучшей заинтересованности.

Страховые продукты доступны через различные аффилированные небанковские страховые агентства, которые являются дочерними компаниями Bancorp в США. Продукты могут быть доступны не во всех штатах. Страховая лицензия CA № 0E24641.

В соответствии с Законом о фондовых биржах от 1934 г. компания US Bancorp Investments обязана предоставлять клиентам определенную финансовую информацию. Отчет о финансовом состоянии US Bancorp Investments доступен для ознакомления, распечатки и загрузки.

Правило 2267 Управления по регулированию финансовой отрасли (FINRA) предусматривает, что BrokerCheck позволяет инвесторам узнать о профессиональном опыте, деловой практике и поведении фирм-членов FINRA или их брокеров. Чтобы запросить такую информацию, свяжитесь с FINRA по бесплатному номеру 1-800‐289.-9999 или через https://brokercheck.finra.org. Брошюра для инвесторов с описанием BrokerCheck также доступна через FINRA.

Информация об обработке заказов U.S. Bancorp Investments.

Образование и защита муниципальных ценных бумаг – U.S. Bancorp Investments зарегистрирована в Комиссии по ценным бумагам и биржам США и Совете по разработке правил муниципальных ценных бумаг (MSRB). Брошюра для инвесторов, в которой описаны средства защиты, которые могут быть предоставлены вам правилами MSRB, и порядок подачи жалобы в соответствующий регулирующий орган, доступна на веб-сайте MSRB по адресу www.msrb.org.

7 способов инвестировать для получения дохода: типы активов, преимущества, риски

Наши эксперты отвечают на вопросы читателей об инвестировании и пишут объективные обзоры продуктов (вот как мы оцениваем инвестиционные продукты). Платное неклиентское продвижение: В некоторых случаях мы получаем комиссию от наших партнеров. Наше мнение всегда принадлежит нам.

Платное неклиентское продвижение: В некоторых случаях мы получаем комиссию от наших партнеров. Наше мнение всегда принадлежит нам.

- Целью инвестирования с целью получения дохода является получение надежного денежного потока от ваших активов с низким уровнем риска.

- Активы обычного инвестиционного дохода включают в себя акции, приносящие дивиденды, облигации, недвижимость, аннуитеты, депозитные сертификаты и счета денежного рынка.

- Хотя они традиционно ассоциируются с инвесторами старшего возраста, любой портфель должен включать некоторые активы, приносящие доход.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Вы можете разделить инвесторов на два основных типа. Есть те, кто хочет признательности и инвестирует в рост. А есть такие, которые просят от своих активов «покажи мне деньги — сейчас».

Есть те, кто хочет признательности и инвестирует в рост. А есть такие, которые просят от своих активов «покажи мне деньги — сейчас».

Последний тип мы называем доходными инвесторами. Инвестирование дохода включает в себя создание портфеля с использованием акций, приносящих дивиденды, облигаций, недвижимости и других активов, предназначенных для получения денежных средств на периодической основе.

При инвестировании дохода после покупки актива больше нечего делать. Это пассивное инвестирование по принципу «купи и держи» в лучшем виде.

Существует множество типов инвестиционных доходных активов и способов инвестирования для получения дохода. Вот краткое изложение наиболее распространенных. Если вы хотите начать, ознакомьтесь со списком лучших инвестиционных приложений для начинающих от Insider.

1. Акции, выплачивающие дивиденды

Что это такое: Акции, выплачивающие дивиденды, выпускаются компаниями, которые выплачивают денежные средства за акцию, как правило, ежеквартально, в зависимости от того, насколько хорошо работает компания. Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Как они работают: Дивиденды по обыкновенным акциям устанавливаются советом директоров компании ежеквартально. Вы не будете знать сумму или даже то, будут ли дивиденды, пока совет директоров не примет решение.

Дивиденды по привилегированным акциям более регулярны: заранее определенные, фиксированные выплаты в течение определенного периода времени. Кроме того, привилегированные акционеры получают свои дивиденды раньше, чем акционеры обыкновенных акций.

Хотя дивиденды по обыкновенным акциям более рискованны, вы можете получить больше. Дивиденды по привилегированным акциям менее рискованны, но обычно ниже.

Что нужно знать: Наиболее надежными и постоянными плательщиками дивидендов, как правило, являются акции крупных, хорошо зарекомендовавших себя корпораций.

Так как же определить, хорошие ли дивиденды? Посмотрите не только на сумму в долларах, но и на дивидендную доходность, которая представляет собой годовой дивиденд компании, разделенный на цену ее акций и умноженный на 100. (Это часто указывается в онлайн-листинге акций). % до 6% дивидендной доходности. Это соотношение указывает на достойную выплату по отношению к прибыли компании и рыночной оценке и помогает вам избежать компаний, которые могут брать чрезмерные займы для завышения своих дивидендов.

(Это часто указывается в онлайн-листинге акций). % до 6% дивидендной доходности. Это соотношение указывает на достойную выплату по отношению к прибыли компании и рыночной оценке и помогает вам избежать компаний, которые могут брать чрезмерные займы для завышения своих дивидендов.

2. Облигации

Что это такое: Облигации — это ссуды правительству или компании. Ваш доход от облигаций поступает в виде выплат с фиксированной процентной ставкой. Как держатель облигаций (кредитор) вы регулярно получаете фиксированную сумму процентного дохода. Когда срок кредита заканчивается, вы получаете свои первоначальные инвестиции обратно.

Как они работают: Процентная ставка, которую вы получаете по облигации, зависит от продолжительности ее срока — чем дольше, тем выше — кредитоспособности заемщика и условий рынка. Существует три основных типа облигаций:

- Государственные облигации, также известные как казначейские облигации, считаются чрезвычайно надежными, поскольку они обеспечены правительством США, но компромиссом является относительно низкая процентная ставка.

- Муниципальные облигации — это государственные облигации, выпущенные штатами, городами, округами и другими государственными органами. Проценты освобождаются от федерального подоходного налога, а также часто от государственных и местных налогов.

- Корпоративные облигации выпускаются компаниями (как государственными, так и частными) и поэтому более рискованны, чем государственные облигации. По этой причине они платят более высокую процентную ставку, чем государственные облигации. в зависимости от кредитоспособности эмитента.

Что нужно знать: Цены на облигации имеют тенденцию расти, когда фондовый рынок падает, что делает облигации хорошим инструментом для баланса риска от акций, а также источником дохода.

3. Недвижимость

Что это такое: Несмотря на то, что недвижимость может дорожать и действительно растет, она также часто обеспечивает солидный денежный поток. Доход происходит от арендной платы, выплачиваемой арендаторами жилой, промышленной или коммерческой недвижимости, а иногда также от процентов по ипотеке на недвижимость. Вам не нужно становиться арендодателем: REITS и RELP являются распространенными способами косвенного инвестирования в недвижимость.

Вам не нужно становиться арендодателем: REITS и RELP являются распространенными способами косвенного инвестирования в недвижимость.

Как они работают: Инвестиционные фонды недвижимости (REITS) позволяют вам покупать акции публично торгуемой компании, которая выплачивает вам дивиденды так же, как акции. Дивиденды могут различаться как по сумме, так и по частоте. REIT инвестируют в различные проекты и считаются постоянными долгосрочными инвестициями.

Товарищество с ограниченной ответственностью в сфере недвижимости (RELP) позволяет вам объединить свои деньги с другими инвесторами для покупки или развития объектов недвижимости в рамках частных (т. е. непубличных) инвестиций. RELP, созданный для работы в течение нескольких лет, предлагает отличные выплаты дивидендов ежегодно, хотя большие деньги поступают через распределения, когда проекты завершены и проданы ближе к концу. Как и в случае с REIT, RELP выплачивает колеблющиеся дивиденды в зависимости от типа инвестиций в недвижимость, которые он делает.

Что нужно знать: Дивиденды в обоих случаях не фиксированы, но могут варьироваться в зависимости от дохода от прибыли/ренты, полученного REIT или RELP. Вы можете получить больше с RELP за определенный, более короткий период времени, чем с REIT. Однако, поскольку они не торгуются на публичных биржах, выгрузить RELP может быть сложнее; REIT намного более ликвидны.

4. Фонды денежного рынка

Что это такое: Фонды денежного рынка (MMF) — это особый тип взаимных фондов с фиксированным доходом, которые инвестируют в краткосрочные долговые ценные бумаги с низким уровнем риска, по которым выплачиваются дивиденды, как и по большинству других доходов. производство инвестиций.

Как они работают: MMF — это инвестиции с низкой волатильностью, которые могут облагаться налогом или освобождаться от него в зависимости от типа удерживаемых ценных бумаг. MMF работают по стандарту стоимости чистых активов (NAV), что означает, что они пытаются поддерживать стоимость акций на уровне 1 доллар. Любой избыток распределяется в виде дивидендов.

Любой избыток распределяется в виде дивидендов.

Что нужно знать: Инвесторам нравится стандарт NAV, поскольку он требует от управляющих фондами регулярных выплат дивидендов инвесторам, что обеспечивает инвесторам стабильный доход от денежных потоков.

5. Депозитные сертификаты

Что это такое: Банки также продают приносящие доход продукты, которые многие инвесторы включают в свои портфели из-за их относительно низкого риска. Одним из наиболее распространенных являются депозитные сертификаты (CD).

Как они работают: CD — это вид сберегательного счета, срок действия которого варьируется от шести месяцев до пяти лет. Чем дольше вы должны хранить свои деньги на компакт-диске, тем выше процентная ставка.

Что нужно знать: Если вы хотите получить доход (проценты) от своих компакт-дисков, большинство банков позволит вам снять их, поскольку они зарабатываются по фиксированной ставке. Ваш директор, однако, обычно заблокирован на время компакт-диска.

Ваш директор, однако, обычно заблокирован на время компакт-диска.

6. Счета денежного рынка

Что это такое: Счета денежного рынка, иногда называемые сберегательными счетами денежного рынка, являются еще одним распространенным банковским продуктом. Они платят более высокие проценты, чем обычные сберегательные счета, но имеют больше ограничений и часто требуют более высокого начального баланса, чтобы получить лучшую процентную ставку.

Как они работают: Вы можете снимать деньги (включая проценты) со своего счета денежного рынка до шести раз в месяц.

Что нужно знать: Счета денежного рынка (и депозитные сертификаты тоже) не считаются крупными доходными инвестициями, а скорее сберегательными инструментами. Тем не менее, они приносят некоторый доход и, конечно же, очень ликвидны: доступ так же близок, как и к ближайшему отделению банка. И оба застрахованы FDIC.

7. Аннуитеты

Что это такое: Аннуитеты — это контракты, продаваемые страховыми компаниями, которые осуществляют регулярные выплаты вам в течение установленного периода или пожизненно. Вы инвестируете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, процесс, известный как аннуитизация. Платежи, как правило, состоят из основной суммы и процентов.

Вы инвестируете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, процесс, известный как аннуитизация. Платежи, как правило, состоят из основной суммы и процентов.

Как они работают: Существуют три основных типа аннуитетов:

- Фиксированные, по которым выплачивается установленная процентная ставка

- Переменные, процентная ставка по которым колеблется в зависимости от выбранных вами инвестиций (обычно взаимных фондов)

- Индексированные , которые обеспечивают доход на основе индекса, такого как S&P 500.

Риск зависит от базовой стабильности страховой компании и типа аннуитета: фиксированный является наименее рискованным и наиболее переменным.

Что нужно знать: По сравнению с другими видами инвестиций, аннуитеты часто критикуют за высокие комиссии и расходы.

Суть инвестирования в доход

Инвестирование в доход часто ассоциируется со старшими, часто вышедшими на пенсию инвесторами: Здравый смысл финансовой мудрости часто предполагает переход портфелей от роста к доходу по мере старения их владельцев. Тем не менее, все инвесторы могут и должны включать в свой портфель некоторых источников дохода — в качестве противовеса активам с агрессивным ростом, если не больше.

Тем не менее, все инвесторы могут и должны включать в свой портфель некоторых источников дохода — в качестве противовеса активам с агрессивным ростом, если не больше.

Вообще говоря, чем на больший риск вы готовы пойти или чем дольше вы готовы позволить своим деньгам работать, тем более высокую норму прибыли вы получите.

Тем не менее, основной целью инвестирования доходов является получение денежного потока с разумным уровнем риска. Приносящие доход акции, облигации и другие ценные бумаги должны стать стабильной основой вашего портфеля.

И вы всегда можете еще больше диверсифицировать свой риск, инвестируя в ориентированные на доход биржевые фонды (ETF) и взаимные фонды. Часто обозначаемые словами «дивиденд», «доход» или «высокая доходность» в своих названиях, они инвестируют во все, от недвижимости до избранных привилегированных акций и корпоративных облигаций.

Джим Пробаско

Внештатный писатель и редактор с 1990-х годов, Джим Пробаско написал сотни статей о личных финансах и бизнес-контенте, написал книги и учебные материалы в области музыкального образования и образа жизни пожилых людей, был главным автором серии Public Радиовещательная служба (PBS) выпускала специальные выпуски и создавала короткометражные радиокомедии.

cdc.gov/nchs/data/hus/2019/004-508.pdf

cdc.gov/nchs/data/hus/2019/004-508.pdf