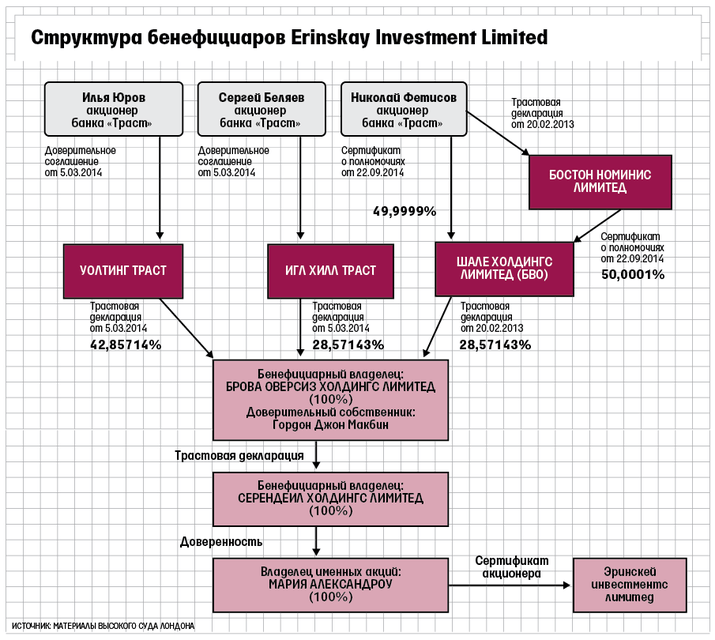

Инструмент смены собственника (бенефициарного владельца) иностранной компании / Instrument of Transfer of Beneficial Rights

Бумажные и Интернет СМИ , 17.08.2021, Выпускник GSL Law&Consulting, Дария Симонова

Публикация

Кратко расскажем, кто такой бенефициар иностранной компании, какая информация о собственнике попадает в публичный доступ, как происходит смена владельца иностранной компании, какие документы нужно для этого подготовить.

В юридическую практику термин «бенефициарный собственник» был позаимствован из института англосаксонского траста.

Трасты зародились во времена Крестовых походов. Наиболее близкий по своему происхождению аналог траста известен как «feoffment to uses» и получил свое распространение в XIV веке. «Feoffment to uses» использовался в качестве инструмента, позволяющего преодолеть средневековые ограничения на передачу земли.

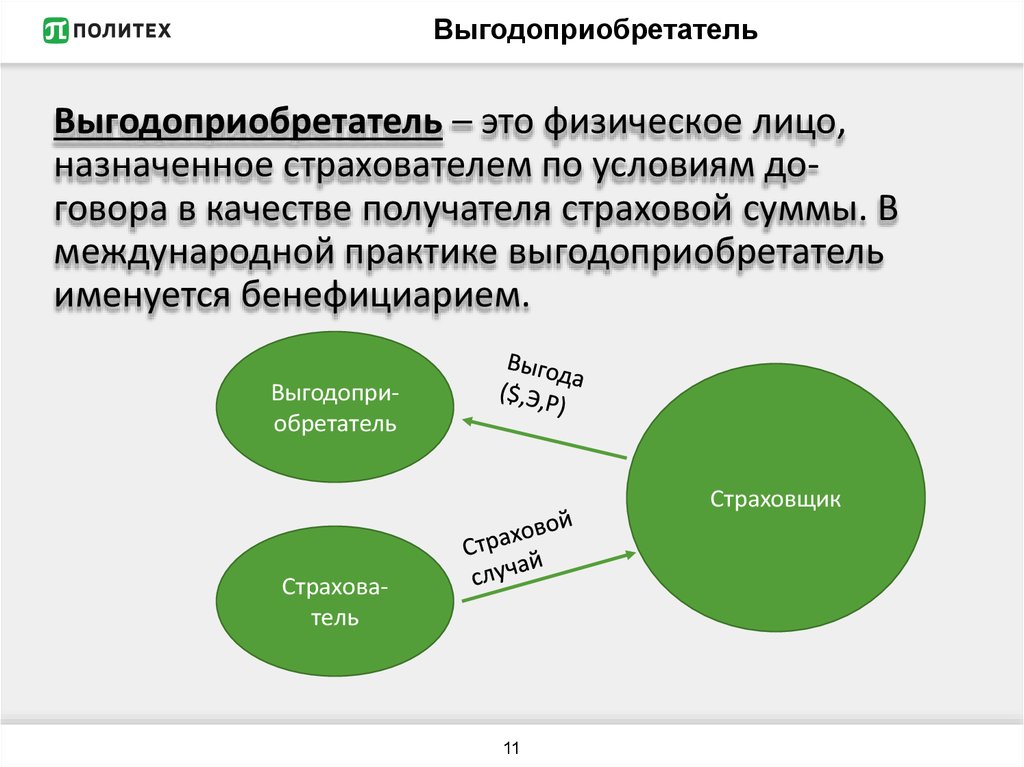

Не вдаваясь в существенные подробности, под трастом следует понимать правоотношения, где одно лицо – доверительный собственник (trustee) владеет и распоряжается имуществом в пользу другого лица или лиц – бенефициара.

В современной юриспруденцией под термином бенефицарный собственник понимается следующее:

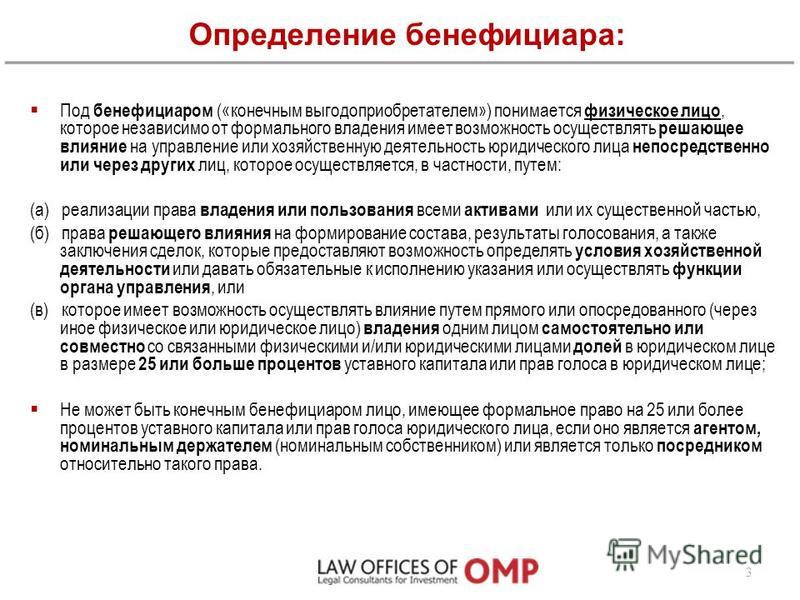

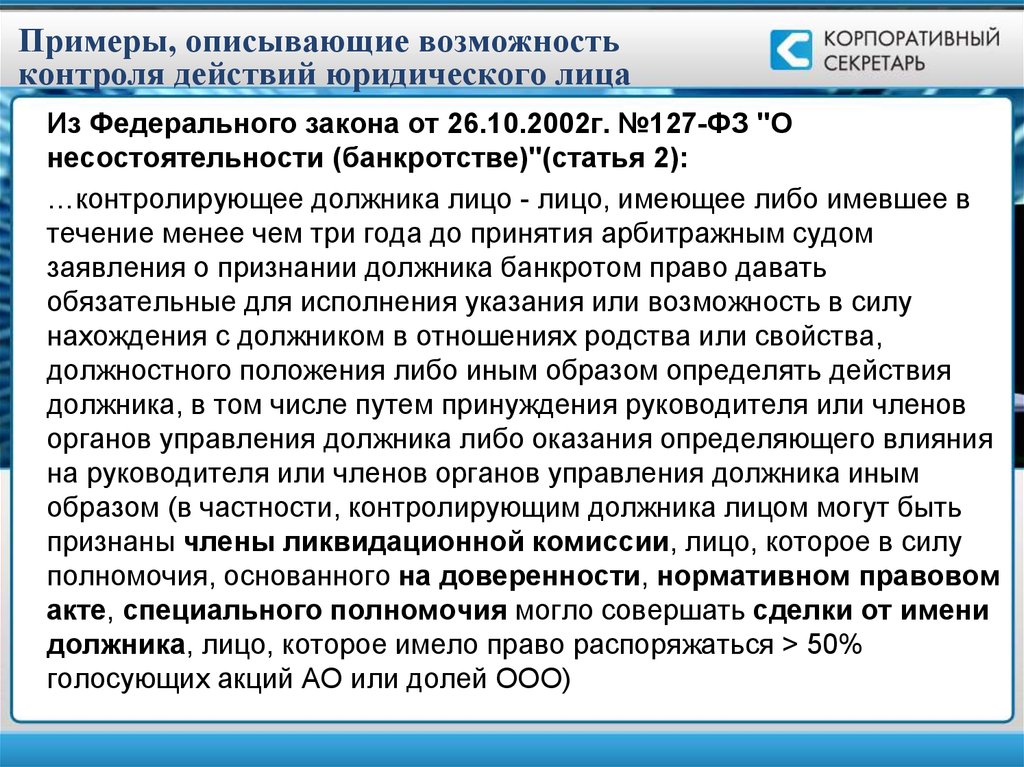

Бенефициарный собственник или, как принято его называть, «бенефициар» – это физическое или юридическое лицо, которое владеет прямо или косвенно организацией, и может прямо осуществлять контроль за его действиями. Под «владеть организацией» имеется в виду владение в юридическом лице более 25% уставного капитала.

В организации может и не быть бенефициарного собственника, но только в том случае, если это некоммерческая организация, целью которой не является получение прибыли. В отношении юридических лиц, которые ведут коммерческую деятельность, обязательно должен быть назначен тот, кто получает прибыль от их деятельности.

В юридическом лице бенефициаром может быть как один, так и несколько фактических собственников компании, которые контролируют его деятельность напрямую или через других физических и юридических лиц.

Бенефициарный собственник вправе:

- Получать доход от результатов деятельности компании;

- Участвовать в собраниях и принимать решения согласно размеру своей доли;

- Контролировать соблюдение и исполнение руководством компании своих обязанностей;

- Открывать и управлять банковскими счетами организации;

- Распоряжаться собственной долей в уставном капитале организации.

На практике, в правоустанавливающих документах организации может не быть указан настоящий бенефициарный собственник компании. При этом он будет фактическим собственником всех активов и будет извлекать выгоду от деятельности организации.

Например, нередко конечные бенефициарные собственники скрываются за рядом номинальных лиц, их представляющих, но при этом продолжают получать прямую выгоду от деятельности компании.

Поскольку в ответ на запросы контролирующих органов и при заключении договоров компании обязаны раскрыть информацию о собственнике, то существует практика, когда компании прибегают к услугам номинальных сервисов для сокрытия реального бенефициара. Хотя надо отметить, что данные услуги чаще всего находятся за пределами правового поля.

отвечает

Большинство Европейских стран для соблюдения норм Четвертой Директивы ЕС по борьбе с отмыванием денег (Fourth EU Anti-Money Laundering Directive) имеют централизованные базы данных, содержащие сведения о конечных бенефициарных собственниках компаний, так называемые реестры бенефициаров.

Более подробно о реестрах бенефициарах можно прочитать в нашей статье: Реестр бенефициаров в Европе: Великобритания, Венгрия, Кипр, Люксембург, Мальта, Нидерланды, Румыния, Франция

В реестре о конечном бенефициарном собственнике организации содержится следующая информация:

- ФИО бенефициара;

- Дата рождения;

- Гражданство;

- Страна проживания;

- Описание непосредственного владения в структуре, а именно наименование и процент владения.

Сбор подобной информации проводится для достижения наибольшей прозрачности в действиях самой организации, а также для выявления ее настоящего владельца.

Если банк способствует сокрытию информации о бенефициарах компании, то это может повлечь за собой наложение на него штрафов или приостановление деятельности, вплоть до отзыва лицензии.

Одними из самых надежных банков во всем мире признаются банки Швейцарии. На их примере рассмотрим, как банки проводят процедуры проверки собственников.

Швейцарские банки проявляют должную осмотрительность, рекомендуемую Законом о борьбе с отмыванием денег и Уголовным кодексом Швейцарии.

Внутренний Compliance департамент банка может потребовать дополнительное установление личности бенефициарного собственника компании в том случае, если у него будут сомнения относительно того, является ли настоящий контрагент настоящим бенефициарным владельцем.

Обязательным условием открытия счета в швейцарском банке является заполнение Формы А, в которую вносится информация с указанием личности бенефициарного собственника.

Настоящее правило применяется к следующим обстоятельствам:

- Открытие счетов и сберегательных книжек;

- Открытие счетов ценных бумаг;

- Заключение фидуциарных сделок;

- Заключение договоров управления активами, переданными третьими лицами;

- Совершение операций с ценными бумагами, иностранной валютой, а также драгоценными металлами и другими товарами на сумму, превышающую 25 000 швейцарских франков.

В том случае, если сумма денежного перевода превышает 25 000 швейцарских франков, то банк должен потребовать от контрагента предоставить декларацию с указанием личности бенефициарного собственника. Банк должен будет зарегистрировать надлежащим образом предоставленную декларацию.

При установлении личности бенефициарного собственника компании банку необходимо проявлять должную осмотрительность. Банк может заподозрить, что бенефициар является номинальным, если выявит следующие случаи, которые вызывают сомнения:

- Когда доверенность предоставляется лицу, которое явно не будет иметь достаточно тесных связей с бенефициаром;

- Когда банку известно финансовое положение лица, желающего осуществить одну из операций, описанных выше в статье. Например о том, что активы, подлежащие передаче или предоставлению, несоразмерны финансовому положение указанного лица;

- Когда в ходе взаимоотношений с клиентом банк делает другие подобные необычные наблюдения.

У каждого банка есть своя внутренняя процедура «Знай своего клиента» (KYC), согласно которой он имеет право запросить любые документы, которые сочтет необходимым, чтобы подтвердить прозрачность и законность проводимой компанией транзакции.

Образец Формы А

В более ранних версиях Формы А была предусмотрена строка, которая настораживала многих номинальных бенефициаров, и они раскрывали всю правду о настоящих конечных собственниках организации: «Умышленное внесение ложной информации в такой форме является уголовным преступлением (статья 251 Уголовного кодекса Швейцарии, подделка документов; наказывается лишением свободы на срок до пяти лет или тюремным заключением)»

Несмотря на то, что в последней редакции Формы А не содержится вышеуказанная фраза, это не отменяет уголовное наказание лицу, которое не раскрывает точную информацию о конечном бенефициарном собственнике организации, если он прибегает к услугам номинала.

Традиционно, номинальный собственник представляет собой физическое или юридическое лицо, но чаще физическое лицо, которое управляет организацией в пользу третьих и не принимает прямого участия в процессе принятия решений.

В общем понимании номинальный акционер является лишь формальным собственником компании, его данные заносятся в правоустанавливающие документы, хотя сам он не может претендовать на пользование и распоряжение имуществом компании, как это делает настоящий собственник компании.

С правовой точки зрения, лицо будет признаваться реальным собственником компании в том случае, если его данные указаны в правоустанавливающих документах. То есть не будут иметь значения какие-либо устные, так и письменные договоренности между номинальным и реальным собственником организации.

Однако в России существуют нормы о КИК, которые обязывают российских резидентов заявлять налоговым органами о владении иностранными компаниями. В связи с этим в российской практике было сформировано определение номинального владельца компании и звучит оно следующим образом:

«Номинальный владелец имущества — лицо, осуществляющее права собственника имущества в интересах и (или) по поручению физического лица на основании договора номинального владения имуществом»

Иногда использование номинальных собственников является неотъемлемой частью работы компании, поскольку присутствие номиналов может быть обязательным. Так, например, в Гонконге или Объединенных Арабских Эмиратах, на законодательном уровне закреплено, что в учредителях компании должен быть зарегистрирован хотя бы один резидент.

Так, например, в Гонконге или Объединенных Арабских Эмиратах, на законодательном уровне закреплено, что в учредителях компании должен быть зарегистрирован хотя бы один резидент.

Да, подобная практика существует, и ни для кого не секрет, что сейчас по рынку ходят предложения о назначении так называемых «номинальных бенефициаров» в лице нерезидентов РФ.

Пока нельзя с уверенностью сказать, что данный метод будет панацеей от КИК. Сразу необходимо сделать оговорку, что это крайне рискованная затея.

Видео YouTube

Во-первых, пока фактический владелец компании владеет бенефициарными правами, он имеет юридическое основание заявлять, что компания принадлежит ему, несмотря на наличие традиционного номинального сервиса в структуре. Передавая эти права так называемому «номинальному бенефициару», фактический владелец это делает на свой страх и риск, потому что теперь юридически «номинальный бенефициар» будет являться владельцем компании.

Во-вторых, если физ. лицо решило воспользоваться услугами «номинального бенефициара» на коммерческой основе, поскольку не нашло подходящей кандидатуры на эту позицию в своем окружении, то услуги такого номинала будут стоить, откровенного говоря, недешево, учитывая, что все вышеописанные риски сохраняются.

Нам известны случаи, когда бизнесмены нанимали «номинальных бенефициаров», но когда этих «номиналов» приглашали на допрос местные правоохранительные органы по запросу российских структур, то они все рассказывали. Ведь ни один номинал не будет «ложиться грудью на амбразуру» за фактического владельца. Конечно, этот сервис обеспечивает некую конфиденциальность, но никаких гарантий никто не дает.

Пока нельзя с уверенностью сказать, что данный метод будет панацеей от КИК. Сразу необходимо сделать оговорку, что это крайне рискованная затея.

Сразу необходимо сделать оговорку, что это крайне рискованная затея.

По нашей многолетней практике мы знаем, что сейчас все иностранные банки, включая офшорные, при открытии счета запрашивают информацию о бенефициаре компании. При наличии номинального бенефициара в компании счет, соответственно, будет открыт на «номинального бенефициара». Ведь в этом и заключается суть номинального бенефициара – во всех документах будет его имя, и юридически он будет считаться фактическим владельцем и выгодополучателем компании.

Видео YouTube

В этой связи возникает еще один вопрос: в каком банке откроют счет такому «бенефициару»? Во-первых, «номинальные бенефициары» – это, как правило, обычные люди без соответствующей квалификации. За последние несколько лет в иностранных банках уровень due diligence значительно вырос, и если такой «бенефициар» придет в банк, то счет ему, скорее всего, не откроют. Конечно, можно попробовать найти квалифицированного человека, который согласится оказывать фидуциарные услуги именно в таком формате, но тогда это будут совсем другие деньги. В этом случае к уже существующим рискам добавляется вопрос рентабельности подобного проекта.

Конечно, можно попробовать найти квалифицированного человека, который согласится оказывать фидуциарные услуги именно в таком формате, но тогда это будут совсем другие деньги. В этом случае к уже существующим рискам добавляется вопрос рентабельности подобного проекта.

В бизнесе могут произойти разного рода ситуации, которые требуют произвести смену бенефициарного собственника. Причины для такого юридического действия могут быть самыми разными.

Пошаговая процедура смены бенефициарного собственника выглядит так:

- Принимается решение о смене бенефициара;

- Готовится необходимый пакет документов для проведения смены;

- Проводится Compliance проверка нового бенефициарного собственника;

- Проводится подписание документов по смене бенефициарного собственника;

- Подаются документы в регистрар страны регистрации компании по изменениям в структуре компании;

- Получаются документы с новым бенефициаром.

Так же обязательно нужно учитывать, что, как и для любой смены в структуре компании, смена бенефициарного владельца требует основания, которое будет указывать на завершение не только юридической, но и экономической составляющей, поскольку понятия бенефициарного владельца и конечного выгодоприобретателя в компании неразрывно связаны.

Самым распространенным основанием смены бенефициарного владельца является подготовка и подписание договора купли-продажи, в результате которого текущий владелец передает принадлежащие ему доли в компании покупателю, при этом продавец может передать не только компанию, но и текущий счет новому владельцу. И здесь немаловажно отметить, что как только происходит смена собственника, Compliance офицеры банка запускают процесс KYC проверки не только нового владельца, но и деятельности, которую он намеревается осуществлять посредством текущего счета.

При этом не всегда Банк соглашается обслуживать нового бенефициара и новую активность, поэтому перед приобретением компании и счета новому владельцу компании настоятельно рекомендуется ознакомиться с политикой банка, в котором обслуживается текущий счет и всегда иметь при себе вариант открытия альтернативного счета на случай негативного исхода в результате Compliance проверки

Дополнительно стоит отметить, что на текущий момент не все страны приняли поправки к файлированию данных о бенефициарных владельцах, поэтому требование по хранению данных о конечных выгодоприобретателях остается за регистрационным агентом.

И в данном случае можно говорить о некоторой анонимности бенефициара для третьих лиц и кредиторов, при условии использования номинального сервиса. Однако порог указанной анонимности ограничивается открытием банковского счета, и, учитывая тот факт, что многие страны подписали соглашение об автоматическом обмене информацией, сохранение абсолютной конфиденциальности на текущий момент достаточно затруднительное предприятие. Но можно сказать, что на данный момент у конечного бенефициарного собственника все еще есть немного времени для пересмотра своей бизнес-структуры и выстраивания конфиденциального барьера вокруг своих активов.

отвечает Дария Симонова

Помощник юрисконсульта GSL Law&Consulting

Так же нужно помнить о том, что если в компании несколько бенефициарных владельцев и один из них планирует выйти из состава конечных выгодоприобретателей с передачей своих прав третьему лицу, одним из ключевых факторов является получение подтверждения/согласие на смену совладельцев компании.

По итогу, если все вопросы с совладельцами, агентом и Банком решены, новому бенефициару можно приступать к своим полномочиям и пользоваться своими правами, в том числе в рамках распределения прибыли компании.

Compliance проверка агента перед проведением смены включает в себя проверку личности и данных нового участника, а так же определение будущей деятельности компании и регионов ведения бизнеса.

Данная процедура требуется для того, чтобы понять какой тип бизнеса планирует вести новый владелец компании, чтобы определить готов ли будет агент предоставлять услуги номинального сервиса (при их текущем наличии), а так же потребует ли новая активность получения лицензии или дополнительных разрешений согласно законодательству юрисдикции, в которой компания зарегистрирована.

К сожалению, зачастую текущий владелец не интересуется, чем будет заниматься компания после его выхода из состава бенефициаров, поэтому необходимость получения данной информации ложится на обслуживающего агента.

Необходимо отметить, что агент может отказать в обслуживании компании, если новый собственник планирует вести запрещенную законодательством страны деятельность, либо деятельность, требующую получения лицензии без ее оформления.

В таком случае, владельцу потребуется переводить компанию к другому агенту и нести издержки за свой счет, что может привести к конфликту старого и нового владельца. Поэтому мы рекомендуем заранее, до продажи/приобретения компании, обсуждать с текущим агентом смену и сопутствующие ведению бизнеса вопросы

К сожалению, встречаются случаи, когда сделка по купле-продаже компании проводится без уведомления обслуживающего агента. Крайне неприятная ситуация для всех сторон, т.к. в результате, содержащаяся в реестрах информация не соответствует действительности и юридически компания продолжает принадлежать прошлому собственнику, а оформление и подача документов по смене задним числом приводит к серьезным штрафам, а так же судебному разбирательству в ряде стран.

При этом риски кроются и для прошлого собственника, поскольку новый владелец может вести неправомерную деятельность, уклоняться от налогов и т.д., при этом все обязательства, согласно реестру, будут накладываться на лицо, которое в нем указано. Кредиторы так же будут обращаться к прошлому бенефициару, требуя выполнить обязательства компании перед ними.

После успешной Compliance проверки нового бенефициарного собственника юристом будут подготовлены и подписаны с клиентом следующе документы:

- Инструмент передачи бенефициарных прав / Instrument of Transfer of Beneficial Rights;

- Трастовая Декларация /Declaration of Trust;

- Письменное подтверждение текущего бенефициарного владельца о сложении своих полномочий / Beneficial Owner declaration / Beneficial Owner letter

Представляет собой инструмент передачи бенефициарных прав от старого бенефициарного собственника новому. А новый бенефициар в свою очередь, подписывая документ, тем самым выражает свое согласие на принятие перечисленных бенефициарных прав на себя.

Образец Instrument of Transfer of Beneficial Rights

Данный документ юридически подтверждает переход бенефициарной доли. Инструмент передачи не может быть подписан в скане, текущий и будущий собственники подписывают только оригинал в присутствии своих свидетелей, а так же представителя Агента либо нотариуса.

Свидетелями могут выступать только дееспособные лица, достигшие совершеннолетия. На момент подписания Инструмента передачи прав, текущий владелец должен передать новому весь имеющийся у него профайл компании и бухгалтерские документы.

Важно понимать, что с переходом бенефициарных прав на компанию новый владелец принимает на себя не только права, но и обязательства, а именно решение всех незакрытых вопросов, в т.ч. и по аудиту, в случае если компания аудируемая, поэтому так важно получить полный файл компании для последующей работы.

Трастовая декларация (Declaration of Trust) будет подписываться только в том случае, если владение компанией осуществляется через номинального акционера. В этом случае номинальный акционер подписывает трастовую декларацию в пользу нового бенефициарного собственника.

В этом случае номинальный акционер подписывает трастовую декларацию в пользу нового бенефициарного собственника.

Образец Трастовой Декларации /Declaration of Trust

Трастовая декларация, выпущенная на заменяемого бенефициара, должна быть отменена путем проставления на ней отметки “CANCELLED” и возвращена старому бенефициарному собственнику в случае, если речь не идет о смене бенефициара в Кипрской компании. Согласно общим инструкциям, отменная Декларация должна храниться у Агента в архивах.

Примечательно, что в Гонконге, к примеру, трастовую декларацию можно проштамповать в Inland Revenue Department (Налоговом департаменте) в течение 30 дней с даты выпуска документа, но только при условии, что будет предоставлено подтверждение перевода consideration fee (сумма вознаграждения, уплачиваемая одной стороной сделки другой) в рамках смены бенефициара. В данном случае, потребуется предоставить выписку со счета нового бенефициара об уплате consideration; или, если сумма consideration небольшая, то есть потенциальная возможность указать, что средства были уплачены наличными по расписке.

Письменное подтверждение текущего бенефициарного владельца о сложении своих полномочий (Beneficial Owner declaration / Beneficial Owner letter) подписывается в случае проведения смены бенефициарного владельца в аудируемых юрисдикциях как дополнительное уведомление Агента о планируемой смене.

Данный документ хранится исключительно в архиве Агента на случай спорных ситуаций или запросов со стороны Регистрара.

Образец Beneficial Owner declaration

После подписания документов по смене бенефициарного собственника компании, оригиналы документов отправляются регистрационному агенту страны регистрации компании, для дальнейшего внесения изменений в реестры бенефициаров.

Момент вступления нового бенефициарного собственника в свою новую должность наступает при подписании Инструмента передачи бенефициарных прав, т.е. следует четко понимать, что смена бенефициарного владельца возможна только текущим числом.

На практике, процедура смены бенефициара происходит при юристе и личном присутствии всех лиц, участвующих в смене.

По желанию, подписи лиц могут быть нотариально заверены.

В настоящее время для соблюдения всех мер безопасности и в связи с закрытием границ, нашей компанией предусмотрена возможность проведения смены удаленно при помощи видеосвязи.

Наши юристы проведут верификацию будущего бенефициарного собственника и подпишут со всеми сторонами ранее направленный комплект документов по смене.отвечает Эльвира Кутуева

Ведущий специалист по международной банковской деятельности

Нужна консультация от специалиста?

Поделиться в социальных сетях:

Метки

бенефициар

Установление юридическим лицом собственных бенефициарных владельцев

Оглавление:

- Общие положения

- Обязанности юридического лица

Внимание!

При ознакомлении с информацией ниже, пожалуйста, учитывайте ОГОВОРКИ.

Дата актуализации материала — 06.03.2018. Уточнить актуальность информации Вы можете, связавшись с нами.

Общие положения

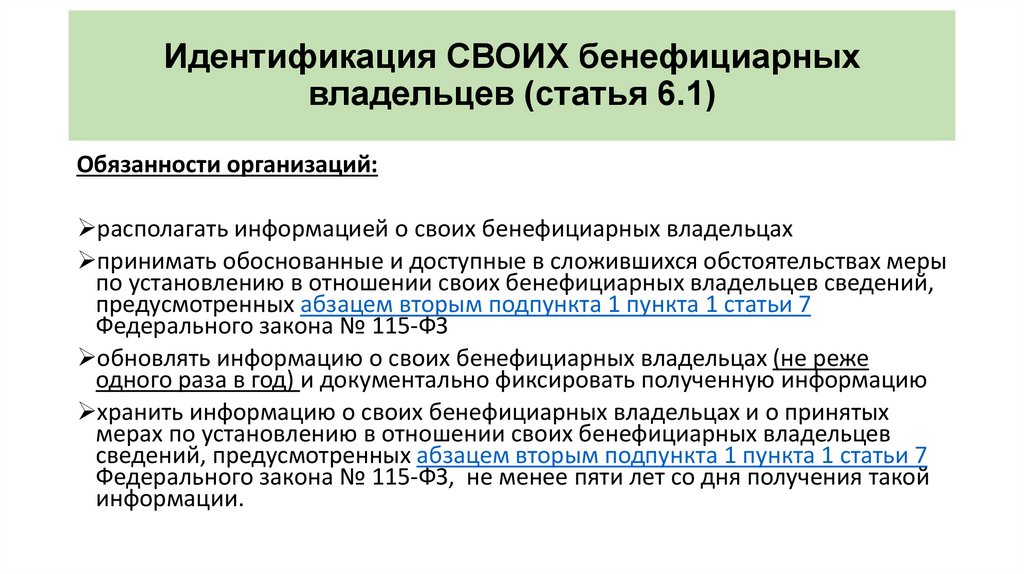

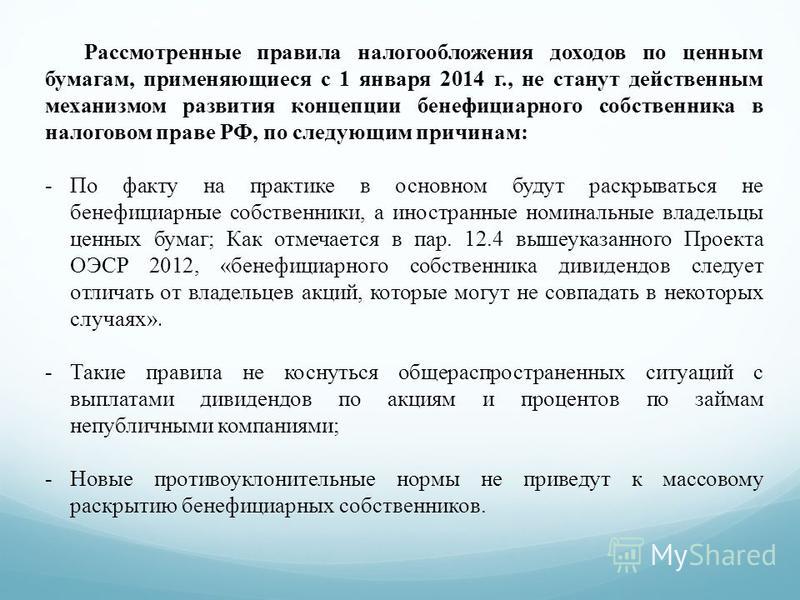

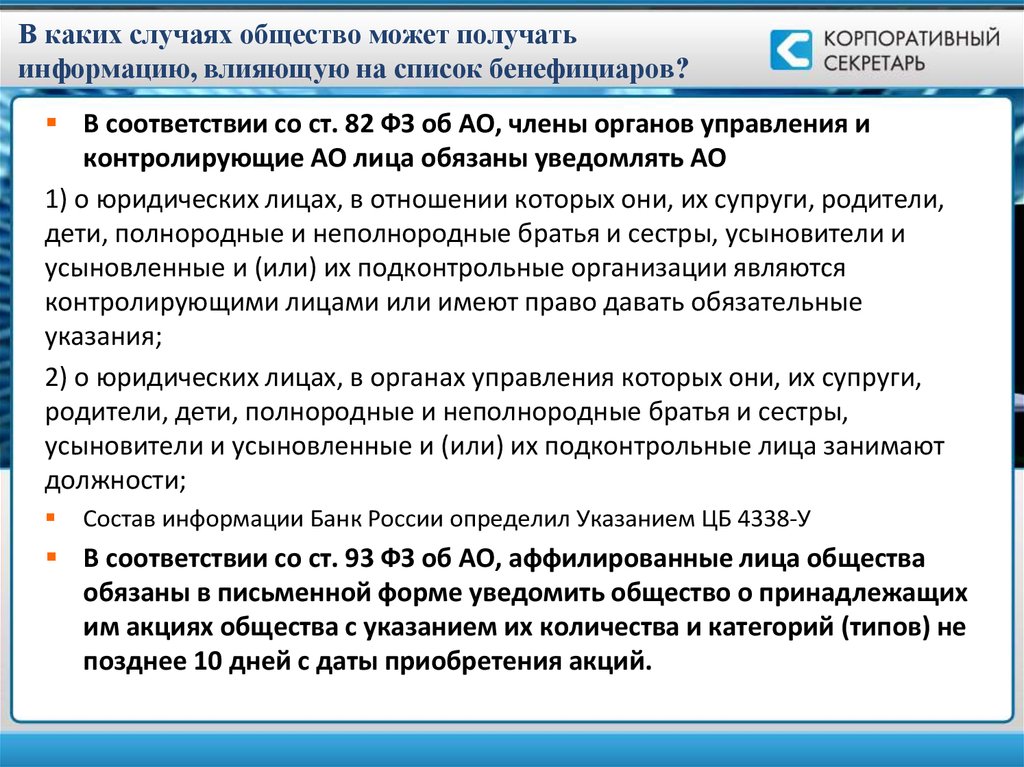

Статья 6.1 Федерального закона N 115-ФЗ предусматривает обязанность юридического лица по установлению своих бенефициарных владельцев и раскрытию информации о них.

Важно

В отличие от иных статей Федерального закона N 115-ФЗ статья 6.1 распространяет свое действие не только на субъектов ПОД/ФТ, но и на большинство обычных организаций.

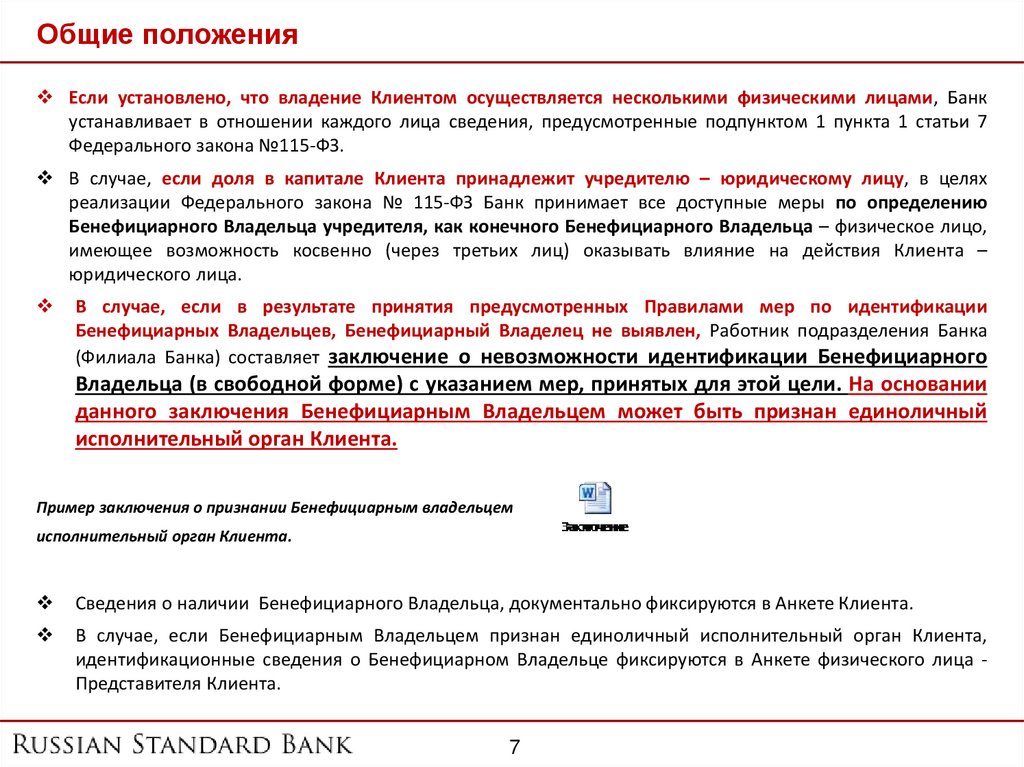

Под бенефициарным владельцем понимается физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) юридическим лицом либо имеет возможность контролировать его действия.

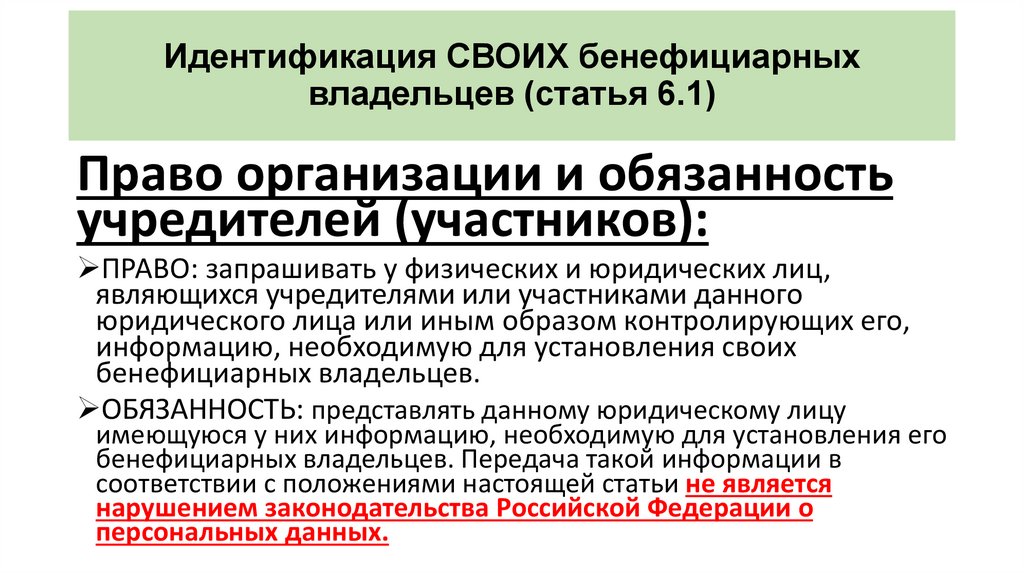

Юридическому лицу предоставлено право запрашивать у физических и юридических лиц, являющихся учредителями или участниками данного юридического лица или иным образом контролирующих его, информацию, необходимую для установления своих бенефициарных владельцев.

В свою очередь, физические и юридические лица, являющиеся учредителями или участниками юридического лица или иным образом контролирующие его, обязаны представлять юридическому лицу имеющуюся у них информацию, необходимую для установления его бенефициарных владельцев. Передача такой информации в соответствии с положениями настоящей статьи не является нарушением законодательства Российской Федерации о персональных данных.

Важно

Законодательством не установлены меры ответственности лиц, являющихся учредителями или участниками юридического лица или иным образом контролирующих его, за непредставление юридическому лицу информации, необходимой для установления его бенефициарных владельцев.

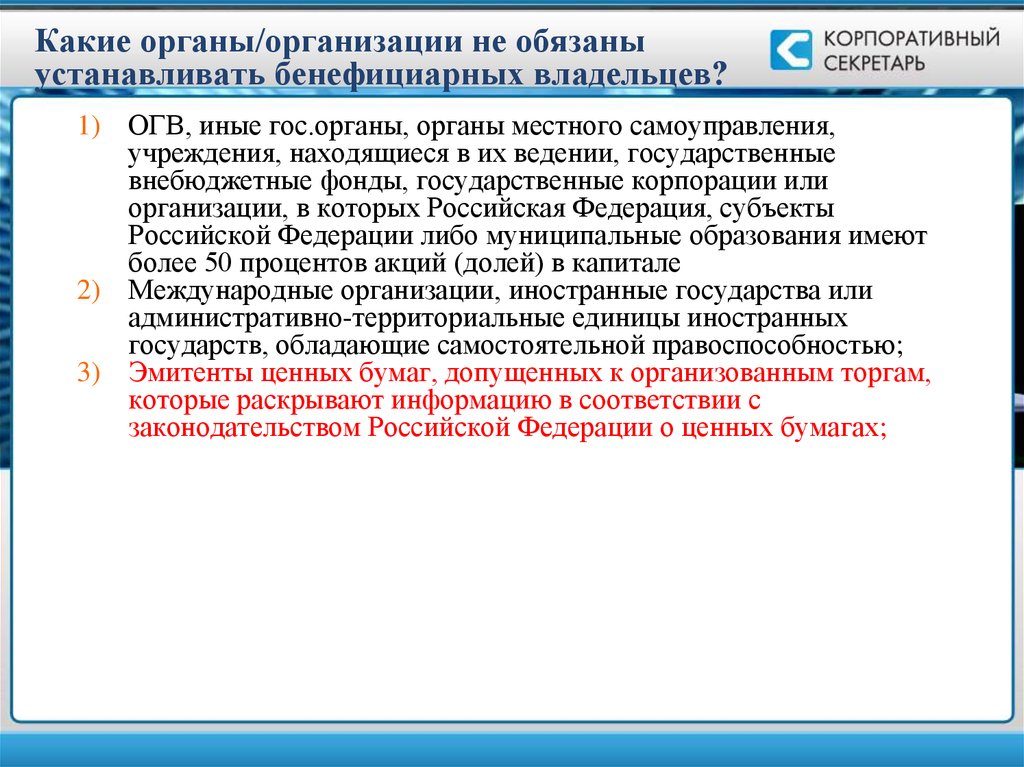

Предусмотрены исключения из общего правила о необходимости располагать информацией о своих бенефициарных владельцах и принимать меры по установлению в отношении них сведений.

Соответствующая обязанность может не выполняться:

- органами государственной власти, иными государственными органами, органами местного самоуправления, учреждениями, находящимися в их ведении, государственными внебюджетными фондами, государственными корпорациями или организациями, в которых Российская Федерация, субъекты Российской Федерации либо муниципальные образования имеют более 50 процентов акций (долей) в капитале;

- международными организациями, иностранными государствами или административно-территориальными единицами иностранных государств, обладающими самостоятельной правоспособностью;

- эмитентами ценных бумаг, допущенных к организованным торгам, которые раскрывают информацию в соответствии с законодательством Российской Федерации о ценных бумагах;

- иностранными организациями, ценные бумаги которых прошли процедуру листинга на иностранной бирже, входящей в перечень, утвержденный Банком России;

- иностранными структурами без образования юридического лица, организационная форма которых не предусматривает наличия бенефициарного владельца, а также единоличного исполнительного органа.

Обязанности юридического лица

На юридическое лицо возлагаются следующие обязанности:

- располагать информацией о своих бенефициарных владельцах;

- принимать обоснованные и доступные в сложившихся обстоятельствах меры по установлению в отношении своих бенефициарных владельцев ряда сведений;

- регулярно, но не реже одного раза в год обновлять информацию о своих бенефициарных владельцах и документально фиксировать полученную информацию;

- хранить информацию о своих бенефициарных владельцах и о принятых мерах по установлению в отношении них сведений не менее пяти лет со дня получения такой информации;

- представлять информацию о своих бенефициарных владельцах либо о принятых мерах по установлению сведений о них по запросу уполномоченного органа или налоговых органов;

Важно

Правительством Российской Федерации определен порядок и сроки представления информации о бенефициарных владельцах юридического лица и о принятых мерах по установлению сведений в отношении таких бенефициарных владельцев.

- раскрывать информацию о бенефициарных владельцах в отчетности юридического лица, когда это предусмотрено законодательством Российской Федерации.

Важно

Действующее законодательство не содержит прямого указания на случаи, когда необходимо раскрывать информацию о бенефициарных владельцах в отчетности юридического лица.

В состав устанавливаемых о бенефициаре сведений входят:

- фамилия, имя, а также отчество (если иное не вытекает из закона или национального обычая),

- гражданство,

- дата рождения,

- реквизиты документа, удостоверяющего личность,

- данные миграционной карты,

- данные документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации,

- адрес места жительства (регистрации) или места пребывания,

- идентификационный номер налогоплательщика (при его наличии).

Хронология регулирования обязанности юридических лиц по установлению своих бенефициарных владельцев |

Поделиться в соцсетях:

Понимание правила бенефициарного владения и его влияния на вас — Hitachi Solutions

Сеть по борьбе с финансовыми преступлениями (FinCEN) внедрила «правило», вступившее в силу 11 мая 2018 года, которое предназначено для пресечения и борьбы с незаконной финансовой деятельностью, такой как как отмывание денег, уклонение от уплаты налогов, мошенничество и другие преступления. Известный как Правило о бенефициарном владении (иногда называемое Правилом должной осмотрительности клиентов), BFO требует, чтобы банковские и финансовые учреждения собирали соответствующую информацию от своих клиентов.

Известный как Правило о бенефициарном владении (иногда называемое Правилом должной осмотрительности клиентов), BFO требует, чтобы банковские и финансовые учреждения собирали соответствующую информацию от своих клиентов.

Несмотря на то, что правило уже действует, у многих организаций возникают вопросы, касающиеся этого правила и того, как его следует соблюдать. Ниже приводится обзор, который послужит руководством для финансовых учреждений, стремящихся внести ясность в Правило о бенефициарном владении.

Правило о бенефициарном владении 101

Согласно законодательству FinCEN, Правило о бенефициарном владении гласит, что «банк должен установить и поддерживать письменные процедуры, которые должным образом разработаны для идентификации и проверки бенефициарного(ых) собственника(ов) клиентов-юридических лиц, и включать такие процедуры в своей программе соблюдения требований по борьбе с отмыванием денег». Перевод: все подпадающие под действие финансовые учреждения должны собирать и проверять информацию обо всех значительных владельцах юридических лиц и их счетов. Они должны собрать всю эту информацию при открытии новой учетной записи.

Они должны собрать всю эту информацию при открытии новой учетной записи.

Терминология, используемая в законодательстве, немного двусмысленна, поэтому давайте начнем с разбивки ключевых игроков, на которых распространяется новое правило.

Юридическое лицо: Корпорация, ООО, товарищество, полное товарищество, другое юридическое лицо, созданное путем подачи официального документа в Государственный секретарь или аналогичный орган, или любое подобное юридическое лицо, созданное в соответствии с законодательством иностранной юрисдикции, которое открывает счет.

Бенефициарный владелец: Каждое физическое лицо, прямо или косвенно владеющее 25% или более долей в уставном капитале юридического лица.

Юридическое лицо может иметь не менее одного и не более пяти бенефициарных собственников. Это самый низкий порог доли в акционерном капитале, установленный FinCEN. Банки могут иметь более строгий порог собственного капитала, который определяет «бенефициарного владельца», но это остается на усмотрение отдельных учреждений.

Правило о бенефициарном владении идет дальше и описывает организационную структуру бенефициарных собственников юридического лица – есть контрольный компонент и последующие компоненты владения. Контрольная ветвь, которая должна быть одна, — это лицо, имеющее наибольший контроль и ответственность за клиента, например, генеральный директор, главный операционный директор или президент компании. Субъекты владения — это любое лицо, которому принадлежит 25% или более долей участия в счете.

Как и в любом правительственном постановлении, существуют исключения и изъятия. Если вы подпадаете под одну из этих категорий, вам не нужно предоставлять тот же уровень личной информации, что и бенефициарному владельцу.

Примечание. Эти исключенные стороны не требуют сбора доказательств, подтверждающих их исключение.

Примечание. Стороны в этой группе должны заполнить форму с подробным описанием причин освобождения, подписанную НПД, и потребуется при открытии первого счета после 11 мая 2018 г.

Каковы шаги для обеспечения соответствия?

На самом базовом уровне соблюдения Правил о бенефициарных владельцах финансовые учреждения должны идентифицировать, проверять и хранить следующую информацию обо всех бенефициарных владельцах:

- Имя

- Дата рождения

- Адрес

- Идентификационный номер (идентификационный номер социального обеспечения и налогоплательщика)

Похоже, это не самые строгие требования безопасности, поэтому большинству банков требуется дополнительная информация. Другая информация, которую запрашивают многие банки, включает информацию о лицензии / удостоверении личности, процент владения, статус проживания и многое другое. Согласно FinCEN, банкам и финансовым учреждениям необходимо будет установить процедуры для ведения этих записей, в том числе:

- Стандартные формы сертификации

- Описания всех документов или других методов, используемых для проверки личности

- Описание расхождений разрешения

Правило бенефициарного владения/надлежащей проверки клиентов затронуло все счета, открытые после крайнего срока 11 мая. Но как быть с предыдущими клиентами. Банки не обязаны задним числом проверять существующих клиентов. Однако, согласно юридической фирме Ballard Spahr и публикации FinCEN FAQ , «обязательство по получению или обновлению информации возникает, когда в ходе обычного мониторинга финансовому учреждению становится известна информация, в том числе об изменении информации о бенефициарном владении, соответствующей для оценки или переоценки общего профиля риска клиента. Таким образом, в рамках реализации правила о бенефициарном владении вы должны определить, исходя из рисков, какие события вызовут необходимость сбора или обновления информации о бенефициарном владении. Хотя простое изменение адреса бенефициарного владельца может потребовать только обновления, смена бенефициарного владельца вызовет необходимость получить новый сертификат и подтвердить личность нового владельца».

Но как быть с предыдущими клиентами. Банки не обязаны задним числом проверять существующих клиентов. Однако, согласно юридической фирме Ballard Spahr и публикации FinCEN FAQ , «обязательство по получению или обновлению информации возникает, когда в ходе обычного мониторинга финансовому учреждению становится известна информация, в том числе об изменении информации о бенефициарном владении, соответствующей для оценки или переоценки общего профиля риска клиента. Таким образом, в рамках реализации правила о бенефициарном владении вы должны определить, исходя из рисков, какие события вызовут необходимость сбора или обновления информации о бенефициарном владении. Хотя простое изменение адреса бенефициарного владельца может потребовать только обновления, смена бенефициарного владельца вызовет необходимость получить новый сертификат и подтвердить личность нового владельца».

Если срок действия учетной записи истек, требование для ведения записей о бенефициарном праве составляет пять лет. Банки также должны хранить формы, используемые для проверки, а также описания любых бездокументарных методов, которые использовались для подтверждения статуса бенефициарных владельцев.

Банки также должны хранить формы, используемые для проверки, а также описания любых бездокументарных методов, которые использовались для подтверждения статуса бенефициарных владельцев.

Советы по соблюдению бенефициарных владельцев

Сбор, обновление и мониторинг всей проверенной информации для каждого бенефициарного владельца каждой учетной записи — это масштабная работа. Несколько человек будут нести ответственность за мониторинг счетов, чтобы отмечать любое тревожное банковское поведение и действия клиентов с высоким уровнем риска.

FinCEN также рекомендует разрабатывать профили рисков для клиентов на основе понимания характера и цели взаимоотношений с клиентами с постоянным мониторингом для:

- выявления подозрительных действий и сообщения о них

- Поддерживать и обновлять информацию о клиентах на основе рисков

Эти пошлины ложатся дополнительным бременем на банки, что может потенциально повлиять на малый бизнес, как предполагают некоторые.

«Каждый час, который сотрудник банка тратит на соблюдение нормативных требований, — это час, который сотрудник не может потратить на то, что для нас важнее всего, — помощь нашим клиентам в достижении финансового успеха», — Далия Мартинес, исполнительный вице-президент IBC Bank (полная статья)

Но банки и финансовые учреждения также могут воспользоваться этими проблемами и добиться соответствия путем внедрения эффективных цифровых приложений, организованных внутренних процедур и постоянного тщательного мониторинга.

Чтобы свести к минимуму неэффективность, организациям следует рассмотреть современные технологические подходы, которые поддерживают не только консолидацию традиционных хранилищ данных, но и методы, которые также включают управление аналитической информацией, управление качеством данных и технологии прогнозирования.

Успешные подходы включают программы, направленные на ряд областей воздействия, в конечном итоге направленные на сокращение общих (ручных) усилий по комплексной проверке и обеспечение большей автоматизации и интеллектуальных возможностей для конечных пользователей и руководителей. Основные направления деятельности должны включать

Основные направления деятельности должны включать

- Управление мастер-данными (MDM), определение единой справочной записи и процессы проверки

- Определение и автоматизация структур собственности для физических лиц и предприятий (домохозяйств и супердомохозяйств)

- Регистрация клиентов, сбор данных и автоматизация форм

- Проверка организации и проверка на соответствие

- Текущий мониторинг, оповещения и уведомления

- Аудит и управление изменениями данных в соответствии с нормативными требованиями

В сочетании с обучением, образованием и интеллектуальными технологиями организации могут лучше справляться с этими проблемами и сокращать усилия конечных пользователей с помощью традиционных процессов и более эффективно работать в разных подразделениях и направлениях бизнеса. Это хорошо для принятия решений, но еще лучше для клиентов.

Хотите узнать больше о том, как Hitachi Solutions может помочь вашему финансовому учреждению соблюдать Правила бенефициарного владения? Наши специалисты здесь, чтобы помочь. В Hitachi Solutions мы специализируемся на обеспечении успеха бизнес-приложений на базе Microsoft Cloud. Мы помогаем клиентам из разных отраслей соответствовать постоянно меняющимся отраслевым нормам с помощью бизнес-решений мирового класса. Чтобы начать, начните общение с нами сегодня.

В Hitachi Solutions мы специализируемся на обеспечении успеха бизнес-приложений на базе Microsoft Cloud. Мы помогаем клиентам из разных отраслей соответствовать постоянно меняющимся отраслевым нормам с помощью бизнес-решений мирового класса. Чтобы начать, начните общение с нами сегодня.

Казначейство США издает окончательное правило, определяющее требования к отчетности о «бенефициарном владении»

Риск мошенничества и соблюдение требованийБретт Вольф Регуляторный отдел

· 5 минут чтения

Бретт Вольф Регуляторный отдел

· 5 минут чтения

Подразделение по борьбе с отмыванием денег Министерства финансов США недавно выпустило окончательное правило, в котором указывается, какие типы юридических лиц должны будут сообщать Министерству финансов информацию об их истинном или «бенефициарном» праве собственности

Последнее правило — это попытка правительства США приподнять завесу анонимности, предлагаемую подставными компаниями, которой долгое время злоупотребляли преступники, коррумпированные чиновники и другие лица.

Примечательно, что окончательное правило не решает вопрос , кто будет иметь доступ к данным о бенефициарном праве, что является жизненно важным вопросом для финансовых учреждений, которые уже обязаны собирать информацию о бенефициарном праве от клиентов в рамках их надлежащей проверки клиентов. (CDD) и может использовать предоставленные данные для проверки.

Правило, изданное Сетью по борьбе с финансовыми преступлениями Министерства финансов США (FinCEN), «затруднит преступникам, организованным преступным группировкам и другим незаконным субъектам скрывать свою личность и отмывать свои деньги через финансовую систему», — заявила министр финансов Джанет Йеллен. говорится в письменном заявлении.

Во время недавних слушаний в Конгрессе высокопоставленный чиновник Министерства финансов неоднократно называл стремление создать базу данных о бенефициарных собственниках одним из главных приоритетов Министерства финансов в области регулирования. «Слишком долго преступникам, российским олигархам и другим злоумышленникам было слишком легко финансировать свою незаконную деятельность, скрывая и переводя деньги через анонимные подставные компании и другие корпоративные структуры прямо здесь, в Соединенных Штатах», — заявил исполняющий обязанности FinCEN. Директор Химамули Дас в объявлении FinCEN.

Директор Химамули Дас в объявлении FinCEN.

330-страничное правило FinCEN, изданное в соответствии с Законом о корпоративной прозрачности (CTA) и частью Закона о борьбе с отмыванием денег от 2020 года, не вступит в силу до 1 января 2024 года. Некоторые эксперты выразили скептицизм в отношении того, что FinCEN его запланированная база данных — так называемая система безопасности бенефициарного владения (BOSS) — будет готова и запущена вовремя, чтобы начать получать, обрабатывать и надлежащим образом распространять огромный объем данных, которые он будет получать о миллионах организаций.

«FinCEN продолжает развивать инфраструктуру для администрирования этих требований в соответствии со строгими требованиями безопасности и конфиденциальности CTA, включая систему информационных технологий, которая будет использоваться для хранения информации о бенефициарном праве», — говорится в резюме министерства финансов. правило.

Субъекты, подпадающие под действие правила FinCEN отметил, что компании, которые должны сообщать информацию о бенефициарном праве в соответствии с окончательным правилом, будут включать (с учетом применимости конкретных исключений) товарищества с ограниченной ответственностью, деловые трасты и большинство товариществ с ограниченной ответственностью, кроме того корпорациям и компаниям с ограниченной ответственностью (LLC), «поскольку такие организации обычно создаются путем подачи заявления государственному секретарю или аналогичному органу».

FinCEN также отметил, что другие типы юридических лиц, включая некоторые трасты, «исключаются из определений в той мере, в какой они не создаются путем подачи документа государственному секретарю или аналогичному органу. FinCEN признает, что во многих штатах создание большинства трастов обычно не требует подачи такого учредительного документа».

В соответствии с последним правилом, бенефициарный владелец включает любого, кто прямо или косвенно либо осуществляет существенный контроль над отчитывающейся компанией, либо владеет или контролирует не менее 25% долей участия в отчитывающейся компании. В правиле далее описывается ряд действий, которые могут представлять собой существенный контроль над отчитывающейся компанией.

Доступ к отчетной информации Это правило является одним из трех, которые FinCEN планирует издать в соответствии с CTA. Второе правило, которое еще даже не обсуждалось общественностью, будет определять, кто может получить доступ к информации о бенефициарном праве, которую FinCEN собирает в своей базе данных, для какой цели она может использоваться и какие меры предосторожности будут приняты.

И в данном случае можно говорить о некоторой анонимности бенефициара для третьих лиц и кредиторов, при условии использования номинального сервиса. Однако порог указанной анонимности ограничивается открытием банковского счета, и, учитывая тот факт, что многие страны подписали соглашение об автоматическом обмене информацией, сохранение абсолютной конфиденциальности на текущий момент достаточно затруднительное предприятие. Но можно сказать, что на данный момент у конечного бенефициарного собственника все еще есть немного времени для пересмотра своей бизнес-структуры и выстраивания конфиденциального барьера вокруг своих активов.

И в данном случае можно говорить о некоторой анонимности бенефициара для третьих лиц и кредиторов, при условии использования номинального сервиса. Однако порог указанной анонимности ограничивается открытием банковского счета, и, учитывая тот факт, что многие страны подписали соглашение об автоматическом обмене информацией, сохранение абсолютной конфиденциальности на текущий момент достаточно затруднительное предприятие. Но можно сказать, что на данный момент у конечного бенефициарного собственника все еще есть немного времени для пересмотра своей бизнес-структуры и выстраивания конфиденциального барьера вокруг своих активов. По желанию, подписи лиц могут быть нотариально заверены.

По желанию, подписи лиц могут быть нотариально заверены.