Транспортный налог при лизинге автомобилей

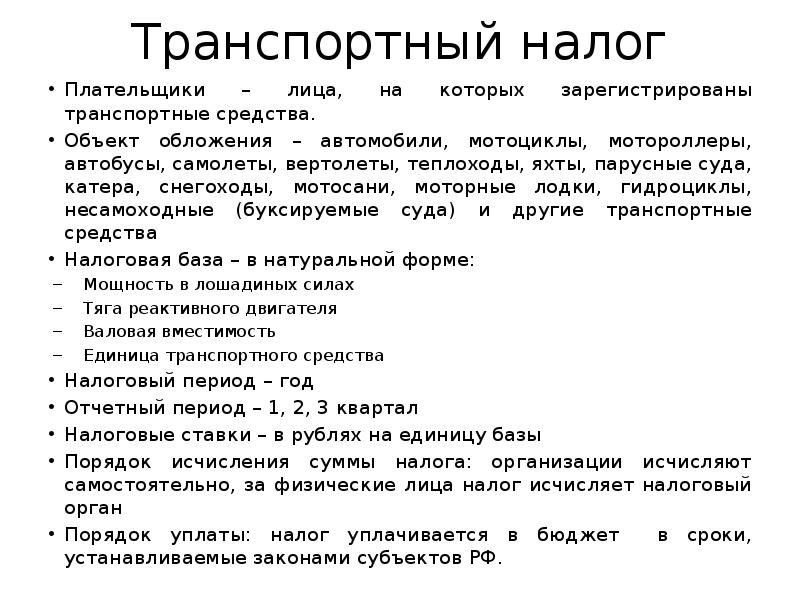

Согласно действующему законодательству лица, на которых зарегистрированы транспортные средства, являются плательщиками транспортного налога (глава 28 Налогового кодекса РФ).

При лизинге автомобилей возможна регистрация приобретаемого транспорта как на лизингодателя, так и на лизинговую компанию.

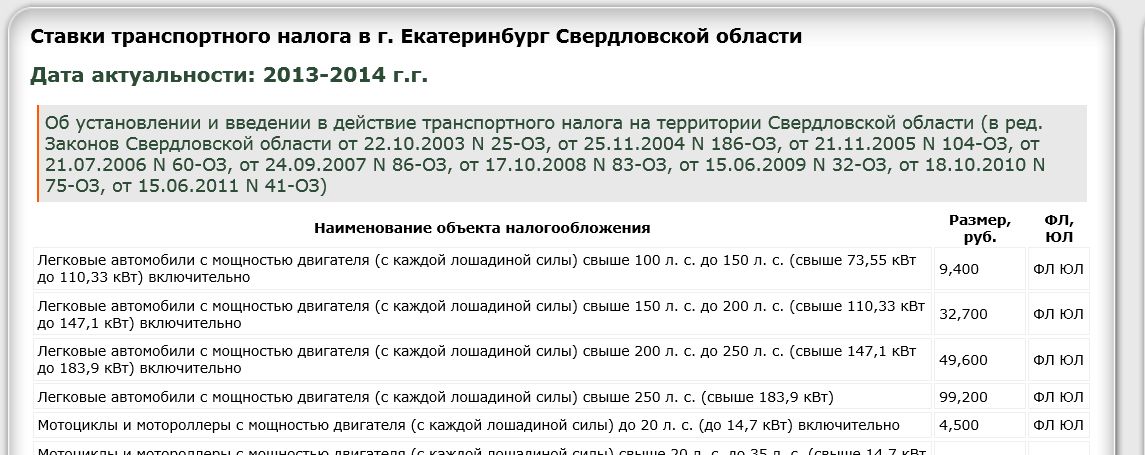

При регистрации автомобилей на лизинговую компанию транспортный налог будет рассчитан по ставкам, действующим в регионе, в котором находится лизинговая компания. Если в вашем регионе высокие ставки транспортного налога, можно найти лизинговую компанию из региона с более низкими ставками и таким образом сэкономить на налоге.

В случае, если передаваемые в лизинг автомобили будут зарегистрированы на лизингодателя, транспортный налог будет включён в лизинговые платежи. При этом суммы возмещения транспортного налога в графике платежей будут увеличены на НДС в размере 20% от суммы транспортного налога.

При регистрации покупаемых в лизинг автомобилей в ГИБДД на лизингодателя необходимо, чтобы была оформлена доверенность на управление на сотрудника лизингополучателя. Следует своевременно контролировать продление доверенности на управление автомобилем, т.к. в ряде случаев доверенность выдаётся не на максимально возможный срок – 3 года, а на меньший срок, например, на 1 год, а иногда и на 1 месяц. Это делается как своеобразная страховка от неисполнения обязательств лизингополучателем по договору. Например, в случае просрочки платежей по лизингу новая доверенность не будет выдана до тех пор, пока лизингополучатель не погасит задолженность по лизинговым платежам.

При регистрации приобретаемых в лизинг автомобилей на лизингодателя возможна постановка транспорта на временный учёт на лизингополучателя. В этом случае транспортный налог уплачивается лизингодателем (пункт 40 Методических рекомендаций по применению главы 28 «Транспортный налог» Налогового кодекса РФ, утвержденных приказом МНС от 09.04.2003 г. № бг-3-21/177).

В этом случае транспортный налог уплачивается лизингодателем (пункт 40 Методических рекомендаций по применению главы 28 «Транспортный налог» Налогового кодекса РФ, утвержденных приказом МНС от 09.04.2003 г. № бг-3-21/177).

Выбор порядка регистрации приобретаемых в лизинг автомобилей в ГИБДД – один из многих вопросов, который необходимо проанализировать и согласовать с лизинговой компанией при заключении договора лизинга автомобилей.

Специалисты нашей компании готовы оказать вам бесплатную помощь в выборе наиболее выгодных условий лизинга исходя из ваших пожеланий.

На нашем сайте размещён

Оформите на нашем сайте онлайн заявку на лизинг и получите предложения по лизингу нескольких десятков лизинговых компаний

- каждая заявка обрабатывается индивидуально, вы получаете комментарии по возможным условиям лизинга и рекомендации, повышающие вероятность получения финансирования;

- вы не будете тратить время на поиск лизинговых компаний, которые готовы рассмотреть вашу заявку, и переговоры с менеджерами;

- мы не занимаемся массовой рассылкой контактов клиентов в лизинговые компании.

Вашу заявку увидят только лизингодатели, способные предложить оптимальные условия финансирования с учётом ваших пожеланий.

Вашу заявку увидят только лизингодатели, способные предложить оптимальные условия финансирования с учётом ваших пожеланий.

Кто платит транспортный налог при лизинге

Лизинг — заманчивое предложение для автолюбителей, которые хотят получить транспортное средство немедленно, но не имеют возможности приобрести его сразу. Эта финансовая сделка позволит владеть имуществом до определённого срока, а в последующем предоставит возможность выкупить его. Несмотря на некоторые минусы в виде кредита и санкций лизингодателя, многие соглашаются на привлекательные условия. Но прежде чем заключить договор, потенциальные лизингополучатели интересуются налоговой стороной вопроса. Кто обязан оплачивать транспортные сборы при лизинге, и в каком порядке это происходит — рассмотрим далее в статье.

Транспортные налоги при лизинге

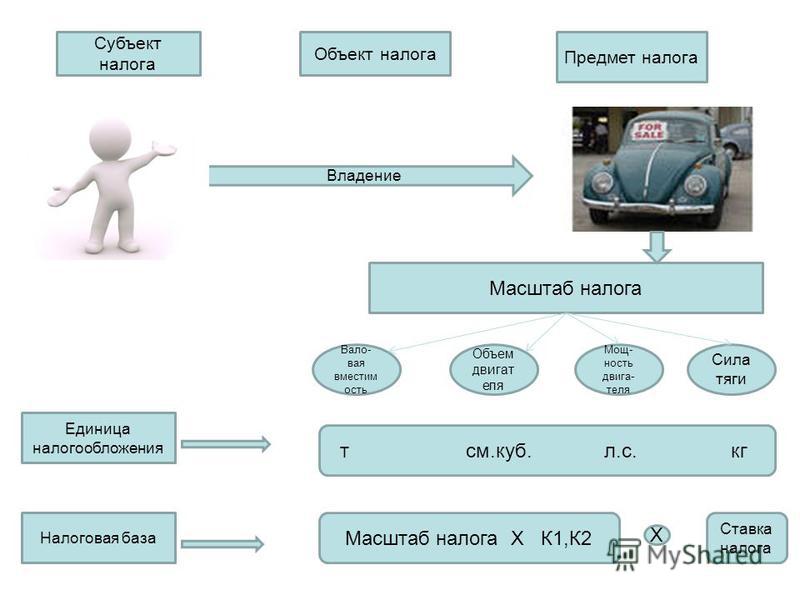

Транспортным налогом (ТН) считается обязательный государственный взнос за автомобиль. Он оплачивается согласно законодательству РФ лицом, которому принадлежит данное средство передвижения. Это может быть как лизингодатель, так и лизингополучатель.

Он оплачивается согласно законодательству РФ лицом, которому принадлежит данное средство передвижения. Это может быть как лизингодатель, так и лизингополучатель.

Важно! Декларации сдают до 1 февраля года, следующего за отчётным. В случае несвоевременного предоставления накладывается штраф.

Сумма ТН определяется:

- Мощностью двигателя в лошадиных силах.

- Валовой вместимостью.

- Реактивной тягой.

Особенности расчёта обязательного сбора важны в случае, когда лизингодатель покрывает его и включает в платежи.

В каком порядке оплачивается налог при лизинге

Оплата транспортного налога напрямую зависит от того, на кого зарегистрирован автомобиль.

Закон допускает три ситуации:

- Когда средство оформляется на лизингодателя до момента передачи лизингополучателем.

- Когда имущество закрепляется в начале за лизингодателем, а после лизингополучатель оформляет на себя временную регистрацию.

- Когда транспорт изначально зарегистрирован на лизингополучателя на весь установленный период.

В первом случае расходы берёт на себя лизингодатель, в двух остальных — лизингополучатель. Право закрепления за собой транспортного средства и, соответственно, оплата налога оговариваются сторонами. В ГИБДД следует направить письмо, в котором указываются данные лица, на которое регистрируется имущество.

Важно! Договор может нарушаться, например, когда выплаты производятся несвоевременно. В этой ситуации лизингодатель может сохранить за собой имущество.

В последующем по месту регистрации автомобиля владельцу необходимо осуществить оплату налога. Договор по передаче движимого средства заключается или на временное пользование, или на постоянное с дальнейшим выкупом.

Постоянная регистрация

Такой вид оформления предусматривает, что в будущем арендатор может стать владельцем автомобиля.

Временная регистрация

Временная регистрация уместна тогда, когда арендатор не желает в будущем выкупить транспортное средство. Следовательно, по документам владельцем автомобиля является лизингодатель. Согласно договору, лизингополучатель выплачивает аренду лизинговой фирме, а она, в свою очередь, — сбор государству.

Рекомендуем для прочтения:Особенности налогообложения при лизинге

Транспортный налог будет во многом зависеть от типа регистрации, поэтому, заключая договор с лизингодателем, выбирайте более выгодный вариант и обращайте внимание на следующие нюансы:

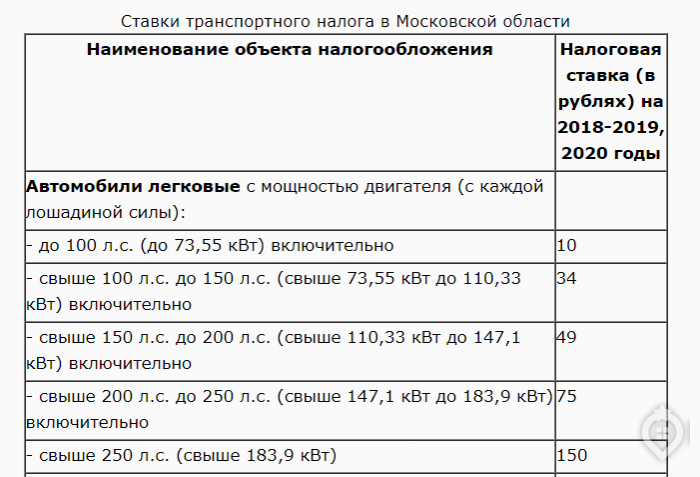

- Ставка по налогу определяется местной властью, поэтому в разных регионах она будет колебаться.

Допускается отклонение в 10 раз. Стоит закреплять машину за той стороной, в регионе которой меньшая ставка.

Допускается отклонение в 10 раз. Стоит закреплять машину за той стороной, в регионе которой меньшая ставка. - На некоторых территориях государством предусмотрены скидки. Следовательно, как и в первом случае, транспортное средство оформляется на лицо, регион которого обеспечивается льготами.

- Размер налога определяется техническими характеристиками автомобиля.

- Владелец машины обязан оплатить транспортный налог после получения уведомления с учётом правил определённого региона. Платёж может быть авансовым или единовременным.

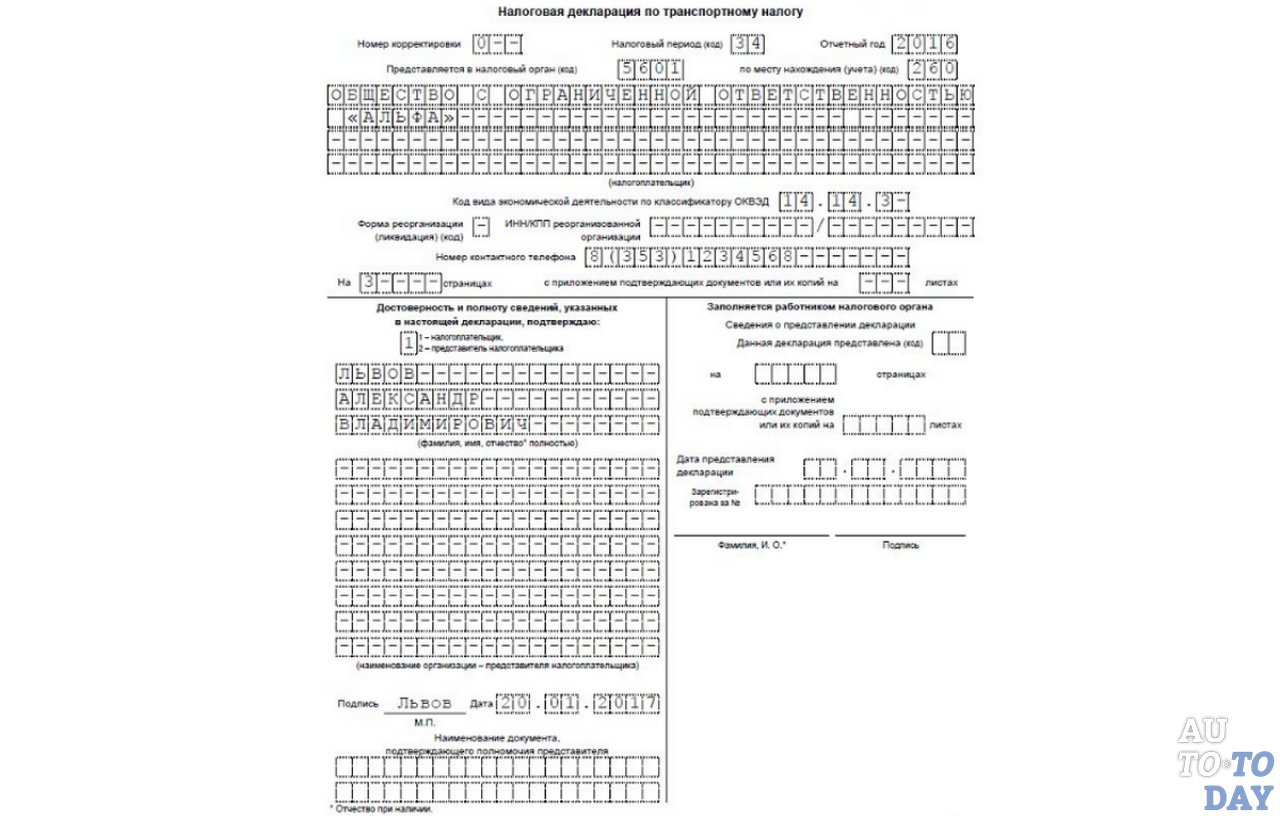

Декларация по транспортному налогу

Отчитываться по транспортному сбору лизинговые компании должны ежегодно в налоговые органы по месту нахождения транспортных средств или по месту постановки на учёт налогоплательщика. Для этой цели они заполняют декларацию.

Бланк декларации по транспортному налогу

Рассмотрев процедуру оплаты транспортного налога, можем подвести итоги. Прежде, чем заключать лизинговое соглашение, подумайте над более удобным типом регистрации. Если берёте автомобиль на короткий срок и через некоторый период планируете его сменить, то выбирайте временное оформление. В таком случае лизингодатель оплатит госпошлину сам, а вам удастся сэкономить средства.

Прежде, чем заключать лизинговое соглашение, подумайте над более удобным типом регистрации. Если берёте автомобиль на короткий срок и через некоторый период планируете его сменить, то выбирайте временное оформление. В таком случае лизингодатель оплатит госпошлину сам, а вам удастся сэкономить средства.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Должен ли ИП платить транспортный налог при лизинге транспортного средства?

ИП купил авто в лизинг (на балансе у лизингополучателя). Надо ли платить транспортный налог? Какую еще дополнительно отчетность необходимо сдавать?

Плательщиком транспортного налога будет или лизингодатель, или лизингополучатель, в зависимости от того, на чье имя зарегистрировано данное транспортное средство в ГИБДД (Письмо Минфина РФ от 17. 08.2015 N 03-05-06-04/47422).

08.2015 N 03-05-06-04/47422).

Если транспортное средство передано лизингодателем лизингополучателю во временное владение на основании договора лизинга, то оно регистрируется за лизингополучателем на срок действия договора по адресу места нахождения лизингополучателя (п. п. 48 и 48.2 Правил регистрации автомототранспортных средств в ГИБДД). ГИБДД, в свою очередь, передает сведения о владении транспортным средством в ИФНС по месту регистрации лизингополучателя (п. 4 ст. 85 НК РФ).

Налогоплательщики-физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (п. 3 ст. 363 НК РФ).

Таким образом, ИП-лизингополучатель уплачивает транспортный налог за лизинговое имущество на основании уведомления, полученного из ИФНС по месту своей регистрации.

Если ИП не получил налоговое уведомление об уплате налога, то он обязан обратиться в ИФНС и подать сообщение о зарегистрированном на его имя транспортном средстве с приложением документа о его регистрации в ГИБДД до 31 декабря года, следующего за истекшим налоговым периодом (п.

2.1 ст. 23 НК РФ).

В случае непредставления или несвоевременного представления сведений предусмотрен штраф в размере 20% от неуплаченной суммы налога в отношении транспортного средства, по которому не представлено (несвоевременно представлено) сообщение (п. 3 ст. 129.1 НК РФ).

Никакой отчетности по транспортному налогу ИП сдавать не требуется.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Кто платить транспортный налог за машину в лизинге

С недавних пор лизинг стал очень популярным. С помощью такой системы можно получить практически любую машину во владение за короткое время. Но использование лизинга все еще вызывает немало вопросов у водителей. И основная их часть связана с налогообложением. Ниже мы рассмотрим, кто платит транспортный налог при лизинге.

Стороны в лизинге

Лизинговый процесс – это сделка, в которой участвуют три стороны:

- лизингодатель;

- лизингополучатель;

- продавец.

Лизинговая сделка оформляется посредством составления договора. В таком документе прописывается, что обязанность по уплате транспортного налога ложится на лицо, которое владеет автомобилем. Собственником лизинговой машины может выступать и лизингодатель, и лизингополучатель, что зависит от договоренностей между сторонами.

С правовой точки зрения данный вопрос регулируется статьей 357 НК РФ. Согласно ей налог обязан оплачивать тот, на кого была зарегистрирована машина. Соответственно, если фактически автомобиль принадлежит лизингодателю, то он и будет платить пошлину. Если же транспортное средство перерегистрировалось на имя получателя лизинга, то платить налог придется ему.

Некоторые особенности процесса

При определении лица, которое будет платить налог на машину, нужно учитывать, что в разных регионах устанавливаются разные ставки и льготы. Например, в Краснодарском крае уменьшен налог для компаний, которые работают в сфере сельского хозяйства. Если не учесть такие моменты, то итоговая стоимость лизинга может существенно возрасти.

Если не учесть такие моменты, то итоговая стоимость лизинга может существенно возрасти.

Как оплачивается транспортный налог

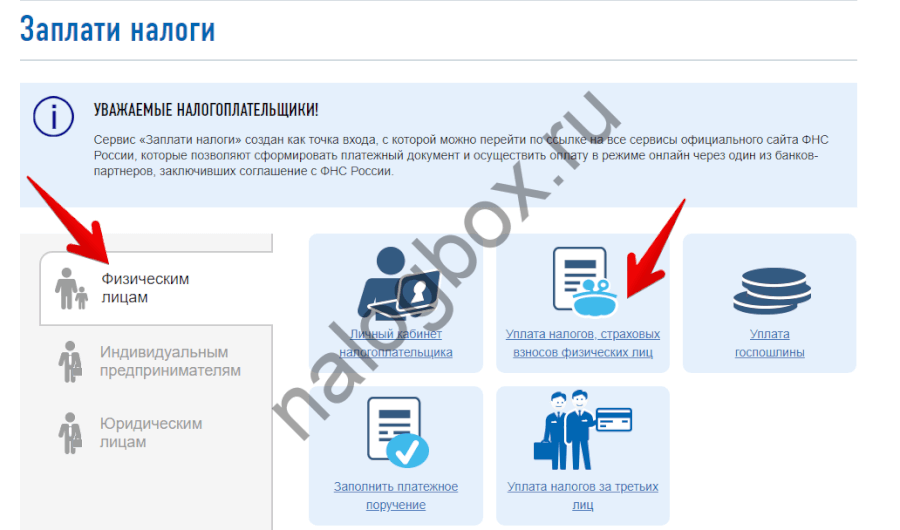

Если обязанность по уплате налога ложится на плечи лизингополучателя, то ему ничего не придется рассчитывать. Уже рассчитанная сумма налога будет приходить ему в специальном налоговом уведомлении от ФНС.

Если говорить об уплате налога юридическим лицом, то есть лизингодателем, то процедура отличается. Компания может оплачивать пошлину:

- каждый квартал авансовыми платежами;

- раз в год по окончании отчетного периода.

Организациям приходится самостоятельно проводить все расчеты, касающиеся суммы налога на транспорт. Проверить правильность расчетов можно с помощью составления декларации, которая подается в ФНС в конце отчетного периода.

Что будет, если просрочить выплату по транспортному налогу

За каждый день просрочки по выплате транспортного налога начисляется пеня, а также отдельный штраф за игнорирование норм закона. Если будет доказано, что владелец машины не оплатил налог умышленно, то сумма штрафа составит 40% от суммы задолженности. Если же налог не был уплачен по неосторожности, то штраф составит 20% от требуемого платежа.

Если будет доказано, что владелец машины не оплатил налог умышленно, то сумма штрафа составит 40% от суммы задолженности. Если же налог не был уплачен по неосторожности, то штраф составит 20% от требуемого платежа.

Когда просрочка по оплате идет со стороны юридического лица, то дополнительно будут наложены ограничения на использование расчетных счетов. Также у налогоплательщика могут изъять имущество или запретить выезд из страны (применяется в отдельных случаях).

Кроме того, штрафные санкции предусмотрены за следующие виды нарушений:

- отсутствие регистрации машины по договору лизинга;

- задержки по отправке налоговой декларации;

- предоставление ложных сведений в налоговые органы.

На кого выгоднее регистрировать машину по договору лизинга

При выборе стороны, на которую будет зарегистрировано авто, следует опираться не только на возможные налоговые льготы, но и на условия самого контракта. Регистрация машины может осуществляться по одному из двух вариантов:

- На лизингодателя.

На весь период действия договора оплачивать транспортный налог будет юридическое лицо.

На весь период действия договора оплачивать транспортный налог будет юридическое лицо. - На лизингополучателя. Машина становится собственностью физлица. Такая сделка выгодна в том случае, если по договору им планируется полный выкуп автомобиля.

Иногда договор составляется таким образом, что в нем четко не прописывается, кто будет платить транспортный налог. В таком случае необходимо оформить дополнительное соглашение-приложение к договору, в котором будет прописано, кто именно несет ответственность за уплату государственной пошлины.

Такой вариант с приложением к договору позволяет проанализировать все моменты с точки зрения налоговой выгоды. В то же время лизингополучателям следует быть осторожными. Недобросовестные лизингодатели могут перекидывать обязанность по оплате пошлины на пользователя машины, но при этом в размер платежей по лизингу вписывается сумма транспортного налога.

Вконтакте

Google+

Транспортный налог при лизинге — уплата транспортного налога при лизинге

При лизинге налог платит лизингополучатель либо лизингодатель — в зависимости от того, на кого из них зарегистрирован автомобиль (Письмо Минфина от 17. 08.2015 N 03-05-06-04/47422).

08.2015 N 03-05-06-04/47422).

Согласно статье 357 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 Кодекса.

В соответствии со статьей 20 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Согласно Правилам регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации (далее — Правила), утвержденным приказом МВД России от 24.11.2008 N 1001 «О порядке регистрации транспортных средств», предусмотрена возможность регистрации транспортных средств, используемых по договору лизинга, за одним из участников договора лизинга по их письменному соглашению.

Кроме того, указанными Правилами предусмотрена также возможность временной, на срок действия договора лизинга, регистрации за лизингополучателем транспортного средства, зарегистрированного за лизингодателем.

Таким образом, если транспортные средства, находящиеся в собственности лизингодателя (но не зарегистрированные за ним), по договору лизинга переданы и временно зарегистрированы за лизингополучателем, налогоплательщиком транспортного налога является лизингополучатель.

Если по договору лизинга транспортные средства, в отношении которых осуществлена государственная регистрация за лизингодателем, временно передаются по месту нахождения лизингополучателя и временно ставятся на учет в органах Госавтоинспекции МВД России по месту нахождения лизингополучателя, то плательщиком транспортного налога является лизингодатель по месту государственной регистрации транспортных средств.

Кто платит транспортный налог при лизинге

Сегодня лизинг набирает все большую популярность среди частных лиц и предпринимателей. Это объясняется тем, что он дает возможность купить транспортное средство, не имея на руках его полной стоимости. К тому же лизинговая сделка заключается быстрее, чем кредит. Клиент, подписавший договор и внесший сумму аванса, может в этот же день получить автомобиль и уехать на нем.

Это объясняется тем, что он дает возможность купить транспортное средство, не имея на руках его полной стоимости. К тому же лизинговая сделка заключается быстрее, чем кредит. Клиент, подписавший договор и внесший сумму аванса, может в этот же день получить автомобиль и уехать на нем.

Однако несмотря на простоту и скорость оформления, у лизингополучателя возникают вопросы, связанные с налогообложением автотранспортного средства. В частности, кому надлежит уплачивать транспортный налог, если автомобиль в лизинге – пользователь или собственник?

Как рассчитывается налог при лизинге

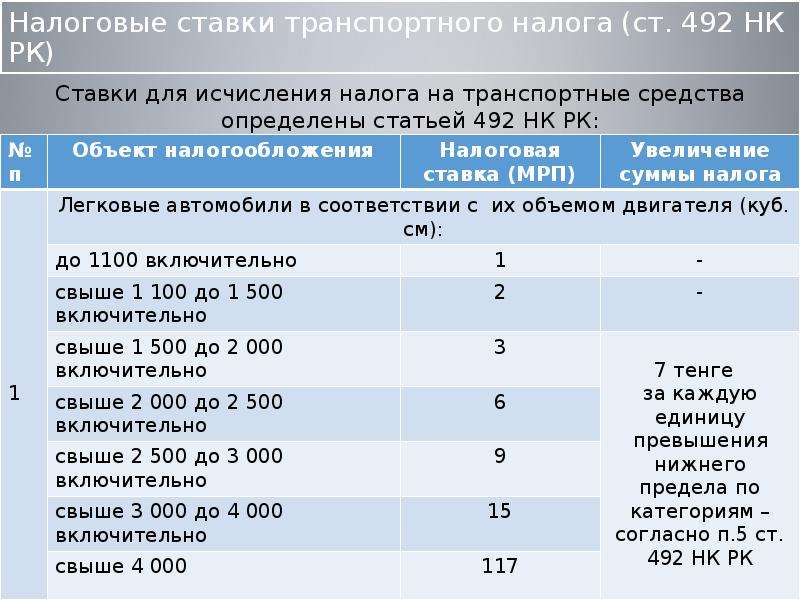

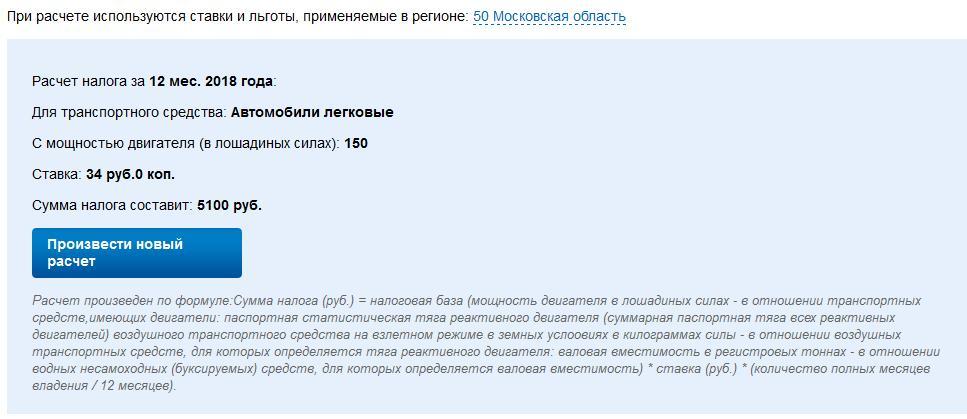

Критериями для исчисления размера транспортного сбора выступают:

- Мощность двигателя. Она определяется в лошадиных силах;

- Налоговая ставка на одну лошадиную силу, отдельно принятая в каждом субъекте федерации.

В течение срока действия лизинговой сделки государственный сбор рассчитывается по обычной схеме, как в любых других случаях. Исключением является последний месяц, когда вносится выкупной платеж и право собственности переходит к пользователю.

В этом месяце сложности возникают, если изначально налог платила лизинговая компания, а ее расходы были включены в ежемесячные платежи. В стандартных случаях (вне лизинга) сбор на авто начисляется за весь месяц . В связи с этим новый хозяин должен был бы оплатить сбор дважды: в виде ежемесячного платежа, куда уже входит его сумма и самого налога, вносимого уже от своего имени.

Во избежание двойного налогообложения в договор включается специфическое условие. На его основании новый хозяин оплачивает государственный сбор за фактическое число дней месяца, в которые он являлся официальным собственником. К этой сумме прибавляется часть, уже оплаченная лизинговой компанией. Благодаря чему налоговые органы не имеют претензий к новому владельцу транспортного средства.

Кому надлежит уплачивать транспортный налог

Согласно ст. 357 Налогового Кодекса РФ налог на транспортное средство платит лицо, являющееся его юридическим собственником — гражданин или предприятие. Однако в лизинговых правоотношениях в этой части между сторонами возникают разногласия. Поэтому следует детально разобраться в том, кто должен платить налог на транспорт, если автомобиль в лизинге.

Однако в лизинговых правоотношениях в этой части между сторонами возникают разногласия. Поэтому следует детально разобраться в том, кто должен платить налог на транспорт, если автомобиль в лизинге.

Отношения сторон сделки регулируются Федеральным Законом № 164-ФЗ. Согласно его нормам, владеть имуществом может как лизингодатель, так и лизингополучатель. Условие о том, на чье имя временно или постоянно регистрируется предмет сделки, обязательно включается в договор либо фиксируется дополнительным соглашением.

Это значит, что плательщиками транспортного налога признаются:

- Лизингодатель, если по договору он выступает фактическим владельцем имущества, пусть даже оно передано в пользование третьему лицу;

- Лизингополучатель, при условии, что он оформил временную регистрацию на арендованное основное средство на свое имя в ГИБДД, и такое условие имеется в договоре. Это же правило относится и к договорам сублизинга.

Как платить

Способ оплаты зависит от способа регистрации ТС при передаче его в лизинг. Закон предусматривает три варианта постановки на учет:

- Регистрация автотранспортного средства в органах ГИБДД входит в обязанности лизинговой компании, которая является его собственником в течение всего срока действия правоотношений;

- При покупке автомобиля у поставщика лизингодатель регистрирует его на свое имя. После подписания договора с клиентом, последний оформляет на себя временную регистрацию, действующую до завершения срока сделки;

- Машина ставится на временный учет в МРЭО сразу после ее передачи от поставщика к лизингодателю и считается временно зарегистрированной на имя клиента.

В первом и втором пункте обязан платить лизингодатель, как единственный хозяин. В последнем эту обязанность берет на себя получатель. К тому же после выкупа автомобиля он должен зарегистрировать его на свое и поставить на постоянный учет по месту собственной регистрации.

Оплата налога производится двумя способами, каждый из которых принят в ряде областей РФ:

- ежеквартально, с обязательной предоплатой в начале квартала;

- ежегодно, единовременным платежом.

Плательщик самостоятельно определяет размер сбора, подлежащего уплате. Для проверки достоверности в конце каждого отчетного периода он подает налоговую декларацию.

Кто владелец по договору

И вышеописанного ясно, что налог на транспортное средство платит его собственник. Как сказано ранее, принадлежность автомобиля на период лизинга должна определяться договором. Итак, стороны могут назначить владельцем:

- Лизингодателя – он отчуждает свое право собственности на автотранспортное средство, находящееся на своем балансе, в пользу клиента, оплатившего выкупную стоимость имущества. Это происходит в последний месяц срока действия договора;

- Лизингополучателя – если сторонами предусмотрена постановка на временный учет, то в МРЭО предоставляется договор лизинга, где указано это условие и имя временного владельца – лизингополучателя.

Увидеть его можно в особых отметках, имеющихся в ПТС.

Увидеть его можно в особых отметках, имеющихся в ПТС.

Несколько важных моментов

При исчислении транспортного сбора имеются некоторые особенности, которые учитываются и в том случае, если транспортные средства приобретены в лизинг.

Во всех регионах приняты различные ставки, которые сильно отличаются друг от друга. Иногда условия сделки допускают использование автомобиля в другом регионе. Если плательщиком налога в этом случае выступает компания, то размер ежемесячного платежа увеличивается или уменьшается на размер местной налоговой ставки. Эта норма должна быть прописана в договоре или зафиксирована дополнительным соглашением.

Второй особенностью можно считать региональные льготы, применяемые к хозяйствующим субъектам. Например, в некоторых областях лизинговые компании, имеющие отношение к особым экономическим зонам, имеют скидку на транспортный налог. Такую же скидку получают в ряде областей предприятия, занимающиеся сельскохозяйственной деятельностью.

Некоторые виды транспортных средств не облагаются налогом. К ним относятся:

- легковые автомобили, обустроенные для использования инвалидом;

- сельскохозяйственная спецтехника, используемая в соответствии с целевым назначением;

- транспортные средства, принадлежащие некоторым органам исполнительной власти.

Оптимизировать налогообложение поможет правильный выбор лица, на чье имя будет зарегистрирован автомобиль после заключения сделки. Известно, что налоговые ставки в разных областях разные. Так, сэкономить на сборах можно, выбрав лизинговую компанию из соседнего региона с меньшими налоговыми тарифами. Это особенно важно для крупных перевозчиков или других компаний, приобретающих транспортные средства в лизинг.

Если лизинговая компания регистрирует транспортное средство на себя, то она обязана выдать клиенту доверенность на управление. Клиент должен удостовериться в том, что ее действие распространяется на весь срок лизинговой сделки, а не на 2 или 3 месяца.

Что будет, если не платить налог на лизинговый автомобиль

Нарушение сроков оплаты или неисполнение налогового обязательства приводит к:

- штрафу, составляющему 20% от стоимости транспортного средства;

- начислению пени за каждый день пропуска;

- аресту банковских счетов плательщика;

- аресту и реализации имущества для погашения задолженности перед государством;

- запрету на выезд за границу РФ для физического лица.

Эти санкции применяются во всех случаях, независимо от статуса объекта налогообложения и плательщика.

Баланс и налог

Многих автовладельцев, купивших автомобиль в лизинг, интересует вопрос: «Зависит ли обязанность платить налог оттого, на чьем балансе числится имущество»?

Естественно, что лизингополучатель не имеет желания платить государственную повинность, за автомобиль, хозяином которого он не является. Однако, юридически, нахождение авто в списке основных средств лизинговой компании, не влияет на налоговое обязательство сторон. Как мы уже сказали, налог платит то лицо, на чье имя автомобиль зарегистрирован, а не то, на чьем балансе он числится.

Как мы уже сказали, налог платит то лицо, на чье имя автомобиль зарегистрирован, а не то, на чьем балансе он числится.

Короткое видео по теме транспортного налога и лизинга:

О том, как рассчитывают транспортный налог организации, мы рассказывали в нашей консультации. А кто является плательщиком транспортного налога при лизинге автомобиля? Отметим сразу, что подход к вопросу «Лизинг и транспортный налог 2017-2018» не изменился.

Кто платит транспортный налог при лизинге автомобиля?

НК РФ предусматривает, что организациями-плательщиками транспортного налога считаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения (ч. 1 ст. 357 НК РФ).

Поэтому отвечая на вопрос по транспортному налогу при лизинге, кто платит этот налог, ответ зависит от условий лизингового договора.

Напомним, что в соответствии с Правилами регистрации автомототранспортных средств (утв. Приказом МВД от 24.11.2008 № 1001), транспортные средства, переданные на основании договора лизинга (или сублизинга), регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем (п. 48.1 Правил).

Приказом МВД от 24.11.2008 № 1001), транспортные средства, переданные на основании договора лизинга (или сублизинга), регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем (п. 48.1 Правил).

Если договор лизинга предусматривает регистрацию транспортных средств за лизингополучателем, то такие транспортные средства регистрируются за ним на срок действия договора лизинга. Регистрация производится по адресу места нахождения лизингополучателя или его обособленного подразделения (п. 48.2 Правил).

Зависит ли плательщик налога от того, на чьем балансе транспорт числится?

Факт отражения имущества на балансе лизингополучателя или лизингодателя не имеет значения с точки зрения уплаты налога. Поэтому транспортный налог при лизинге на балансе лизингодателя или лизингополучателя уплачивает та сторона, за которой транспорт зарегистрирован, а не та, на чьем балансе он учитывается. Конечно, лизингодателю не хочется платить транспортный налог за используемый лизингополучателем автомобиль, поэтому транспортный налог при лизинге на балансе лизингополучателя, равно как и при другом варианте, скорее все будет платить лизингополучатель.

Но, повторимся еще раз, кто оплачивает транспортный налог при лизинге зависит от того, на кого транспорт зарегистрирован (Письмо Минфина от 17.08.2015 № 03-05-06-04/47422 ). Если зарегистрирован за лизингодателем, платит транспортный налог лизингодатель, а если за лизингополучателем – лизингополучатель.

Проверить это можно, посмотрев на соответствующую отметку в паспорте транспортного средства (ПТС) или свидетельстве о регистрации транспортного средства (СТС).

Уплачивает транспортный налог та или иная сторона договора лизинга в течение срока, на который транспортное средство за ней зарегистрировано.

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

На практике организации часто становятся участниками лизинговой сделки в отношении транспортных средств. А где транспортное средство, там возникает обязанность по уплате транспортного налога. В зависимости от особенностей заключенного договора лизинга эта обязанность может возникать как у лизингодателя, так и у лизингополучателя.

Порядок уплаты транспортного налога в условиях лизинга

В соответствии со ст. 357 НК РФ плательщиками транспортного налога признаются лица (юридические и физические), на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом обложения данным налогом, если иное не предусмотрено настоящей статьей.

В силу ст. 14 НК РФ транспортный налог является региональным налогом (каждый регион вправе установить свои ставки налога и порядок его уплаты (п. 1 ст. 361, п. 1 ст. 363 НК РФ)), а потому обязанность уплачивать этот налог у указанных лиц возникает в том случае, если он введен на территории соответствующего субъекта РФ (ст. 356 НК РФ).

Кроме этого само транспортное средство должно быть поименовано в ст. 358 НК РФ в качестве объекта налогообложения.

Как сказано в п. 1 ст. 363 НК РФ, транспортный налог и авансовые платежи по нему уплачиваются налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

При этом само понятие «место нахождения транспортного средства» приведено в пп. 2 п. 5 ст. 83 НК РФ.

В данной норме это понятие раскрыто так: место нахождения транспортного средства — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством Российской Федерации зарегистрировано транспортное средство.

Таким образом, место постановки транспортных средств (за исключением морских, речных и воздушных судов) на налоговый учет — это место нахождения (жительства) собственника имущества.

Собственниками передаваемых в лизинг транспортных средств являются организации-лизингодатели.

Неопределенность относительно порядка уплаты транспортного налога по транспорту, являющемуся предметом лизинга

В случае, когда транспортное средство временно регистрируется за лизингополучателем, то возникает проблема по уплате транспортного налога по следующим основаниям:

В силу п. п. 48.1 и 48.2 Правил регистрации автомототранспортных средств в ГИБДД (утверждены Приказом МВД России от 24.11.2008 N 1001):

п. 48.1 и 48.2 Правил регистрации автомототранспортных средств в ГИБДД (утверждены Приказом МВД России от 24.11.2008 N 1001):

— Транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные физическому или юридическому лицу на основании договора лизинга или договора сублизинга во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях;

— транспортные средства, переданные лизингодателем лизингополучателю во временное владение и (или) пользование на основании договора лизинга, регистрируются за лизингополучателем на срок действия договора по адресу места нахождения лизингополучателя или его обособленного подразделения на основании договора лизинга и паспорта транспортного средства. Регистрация транспортных средств за лизингополучателем производится с выдачей свидетельств о регистрации транспортных средств и регистрационных знаков на срок, указанный в договоре лизинга или сублизинга.

Если предмет лизинга временно (на период действия договора лизинга) будет зарегистрирован за лизингополучателем, то и информация об этом транспортном средстве направляется по месту нахождения лизингополучателя.

Это обусловлено нормой п. 4 ст. 85 НК РФ, согласно которой сведения в налоговую инспекцию о зарегистрированных в ГИБДД транспортных средствах подает именно регистрационный орган (то есть ГИБДД) по месту нахождения лизингополучателя.

При этом норма главы 28 «Транспортный налог» (п. 4 ст. 362 НК РФ) содержащая правило: органы, осуществляющие государственную регистрацию транспортных средств (органы ГИБДД), обязаны сообщать в налоговые органы по месту своего (органа ГИБДД) нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение десяти дней после их регистрации или снятия с регистрации утратила силу.

В связи с этим возникает неопределенность относительно порядка уплаты транспортного налога по транспорту, являющемуся предметом лизинга.

С одной стороны, исходя из формулировки пп. 2 п. 5 ст. 83 НК РФ (в новой редакции, действующей с 24.08.2013) по зарегистрированному в установленном порядке предмету лизинга транспортный налог должен уплачивать лизингодатель как собственник по месту своего нахождения.

С другой стороны, сведения о данном транспорте (предмете лизинга) в налоговую инспекцию по месту нахождения лизингодателя в порядке, предусмотренном ст. 85 НК РФ, органы, учитывающие транспортные средства (то есть ГИБДД), теперь не сообщают.

Поскольку предмет лизинга временно (на период действия договора лизинга) зарегистрирован за лизингополучателем, информация об этом транспортном средстве будет направлена по месту нахождения лизингополучателя.

Соответственно, данный транспорт на учет в налоговую инспекцию по месту нахождения собственника-лизингодателя, даже при всем его желании исполнить обязанность по уплате транспортного налога, автоматически не попадает.

В этой ситуации следует действовать следующим образом.

Уплата транспортного налога согласно условиям договора лизинга

По общему правилу платить транспортный налог должно лицо, на которое зарегистрировано транспортное средство (ст. 357 НК РФ).

Но для автомобилей, переданных (полученных) в лизинг, есть особые условия.

Так, лизинговые автомобили могут быть зарегистрированы как на лизингодателя, так и на лизингополучателя.

Об этом говорится в п. 48.1 Правил регистрации автомототранспортных средств и прицепов к ним в ГИБДД МВД России (утв. Приказом МВД России от 24.11.2008 N 1001), согласно которому транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные физическому или юридическому лицу на основании договора лизинга или договора сублизинга во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях.

Кроме этого согласно пункту 2 ст. 20 Закона N 164-ФЗ от 29.10. 1998г. « О ФИНАНСОВОЙ АРЕНДЕ (ЛИЗИНГЕ)» предметы лизинга, подлежащие регистрации в государственных органах регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

« О ФИНАНСОВОЙ АРЕНДЕ (ЛИЗИНГЕ)» предметы лизинга, подлежащие регистрации в государственных органах регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

В Письме ФНС России от 11.12.2013 N БС-4-11/22368 приведены следующие рекомендации по вопросу уплаты транспортного налога в отношении предмета лизинга.

Если транспортные средства, находящиеся в собственности лизингодателя (но не зарегистрированные за ним в органах ГИБДД, по договору лизинга переданы и временно зарегистрированы за лизингополучателем, плательщиком транспортного налога является лизингополучатель.

В ситуации, когда по договору лизинга транспортные средства (в отношении которых государственная регистрация осуществлена за лизингодателем) временно передаются лизингополучателю и временно ставятся на учет в органах ГИБДД по месту нахождения лизингополучателя, плательщиком транспортного налога является именно лизингодатель.

Таким образом, транспортный налог уплачивает та сторона лизинговой сделки, на которую по условиям договора лизинга постоянная регистрация транспортного средства.

Получается, что участники лизинговой сделки должны сами определить, кто будет уплачивать транспортный налог.

А чтобы в дальнейшем не возникло разногласий, необходимо прописать это условие в договоре лизинга.

Бухгалтерский учет

В случае использования транспортного средства в основной деятельности, расходы по уплате транспортного налога признаются расходами по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

В случае использования транспортного средства в основной деятельности, начисление транспортного налога (авансовых платежей по этому налогу) отражается записью по дебету счета 20 «Основное производство и кредиту счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31. 10.2000 N 94н).

10.2000 N 94н).

Перечисление транспортного налога (а также авансовых платежей по транспортному налогу) оформляется записью по дебету счета 68 в корреспонденции с кредитом счета 51 «Расчетные счета».

Налог на прибыль организаций

Сумма начисленного транспортного налога (авансового платежа по транспортному налогу) для целей налогообложения прибыли учитывается в составе прочих расходов, связанных с производством и реализацией, на дату начисления (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Транспортный налог при лизинге кто платит

Порядок уплаты транспортного налога в условиях лизинга

В соответствии со ст. 357 НК РФ плательщиками транспортного налога признаются лица (юридические и физические), на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом обложения данным налогом, если иное не предусмотрено настоящей статьей.

В силу ст. 14 НК РФ транспортный налог является региональным налогом (каждый регион вправе установить свои ставки налога и порядок его уплаты (п. 1 ст. 361, п. 1 ст. 363 НК РФ)), а потому обязанность уплачивать этот налог у указанных лиц возникает в том случае, если он введен на территории соответствующего субъекта РФ (ст. 356 НК РФ).

1 ст. 361, п. 1 ст. 363 НК РФ)), а потому обязанность уплачивать этот налог у указанных лиц возникает в том случае, если он введен на территории соответствующего субъекта РФ (ст. 356 НК РФ).

Кроме этого само транспортное средство должно быть поименовано в ст. 358 НК РФ в качестве объекта налогообложения.

Как сказано в п. 1 ст. 363 НК РФ, транспортный налог и авансовые платежи по нему уплачиваются налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

При этом само понятие «место нахождения транспортного средства» приведено в пп. 2 п. 5 ст. 83 НК РФ.

В данной норме это понятие раскрыто так: место нахождения транспортного средства — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством Российской Федерации зарегистрировано транспортное средство.

Таким образом, место постановки транспортных средств (за исключением морских, речных и воздушных судов) на налоговый учет — это место нахождения (жительства) собственника имущества.

Собственниками передаваемых в лизинг транспортных средств являются организации-лизингодатели.

Неопределенность относительно порядка уплаты транспортного налога по транспорту, являющемуся предметом лизинга

В случае, когда транспортное средство временно регистрируется за лизингополучателем, то возникает проблема по уплате транспортного налога по следующим основаниям:

В силу п. п. 48.1 и 48.2 Правил регистрации автомототранспортных средств в ГИБДД (утверждены Приказом МВД России от 24.11.2008 N 1001):

— Транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные физическому или юридическому лицу на основании договора лизинга или договора сублизинга во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях;

— транспортные средства, переданные лизингодателем лизингополучателю во временное владение и (или) пользование на основании договора лизинга, регистрируются за лизингополучателем на срок действия договора по адресу места нахождения лизингополучателя или его обособленного подразделения на основании договора лизинга и паспорта транспортного средства. Регистрация транспортных средств за лизингополучателем производится с выдачей свидетельств о регистрации транспортных средств и регистрационных знаков на срок, указанный в договоре лизинга или сублизинга.

Регистрация транспортных средств за лизингополучателем производится с выдачей свидетельств о регистрации транспортных средств и регистрационных знаков на срок, указанный в договоре лизинга или сублизинга.

Если предмет лизинга временно (на период действия договора лизинга) будет зарегистрирован за лизингополучателем, то и информация об этом транспортном средстве направляется по месту нахождения лизингополучателя.

Это обусловлено нормой п. 4 ст. 85 НК РФ, согласно которой сведения в налоговую инспекцию о зарегистрированных в ГИБДД транспортных средствах подает именно регистрационный орган (то есть ГИБДД) по месту нахождения лизингополучателя.

При этом норма главы 28 «Транспортный налог» (п. 4 ст. 362 НК РФ) содержащая правило: органы, осуществляющие государственную регистрацию транспортных средств (органы ГИБДД), обязаны сообщать в налоговые органы по месту своего (органа ГИБДД) нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение десяти дней после их регистрации или снятия с регистрации утратила силу.

В связи с этим возникает неопределенность относительно порядка уплаты транспортного налога по транспорту, являющемуся предметом лизинга.

С одной стороны, исходя из формулировки пп. 2 п. 5 ст. 83 НК РФ (в новой редакции, действующей с 24.08.2013) по зарегистрированному в установленном порядке предмету лизинга транспортный налог должен уплачивать лизингодатель как собственник по месту своего нахождения.

С другой стороны, сведения о данном транспорте (предмете лизинга) в налоговую инспекцию по месту нахождения лизингодателя в порядке, предусмотренном ст. 85 НК РФ, органы, учитывающие транспортные средства (то есть ГИБДД), теперь не сообщают.

Поскольку предмет лизинга временно (на период действия договора лизинга) зарегистрирован за лизингополучателем, информация об этом транспортном средстве будет направлена по месту нахождения лизингополучателя.

Соответственно, данный транспорт на учет в налоговую инспекцию по месту нахождения собственника-лизингодателя, даже при всем его желании исполнить обязанность по уплате транспортного налога, автоматически не попадает.

В этой ситуации следует действовать следующим образом.

Уплата транспортного налога согласно условиям договора лизинга

По общему правилу платить транспортный налог должно лицо, на которое зарегистрировано транспортное средство (ст. 357 НК РФ).

Но для автомобилей, переданных (полученных) в лизинг, есть особые условия.

Так, лизинговые автомобили могут быть зарегистрированы как на лизингодателя, так и на лизингополучателя.

Об этом говорится в п. 48.1 Правил регистрации автомототранспортных средств и прицепов к ним в ГИБДД МВД России (утв. Приказом МВД России от 24.11.2008 N 1001), согласно которому транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные физическому или юридическому лицу на основании договора лизинга или договора сублизинга во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях.

Кроме этого согласно пункту 2 ст. 20 Закона N 164-ФЗ от 29.10. 1998г. » О ФИНАНСОВОЙ АРЕНДЕ (ЛИЗИНГЕ)» предметы лизинга, подлежащие регистрации в государственных органах регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

20 Закона N 164-ФЗ от 29.10. 1998г. » О ФИНАНСОВОЙ АРЕНДЕ (ЛИЗИНГЕ)» предметы лизинга, подлежащие регистрации в государственных органах регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

В Письме ФНС России от 11.12.2013 N БС-4-11/22368 приведены следующие рекомендации по вопросу уплаты транспортного налога в отношении предмета лизинга.

Если транспортные средства, находящиеся в собственности лизингодателя (но не зарегистрированные за ним в органах ГИБДД, по договору лизинга переданы и временно зарегистрированы за лизингополучателем, плательщиком транспортного налога является лизингополучатель.

В ситуации, когда по договору лизинга транспортные средства (в отношении которых государственная регистрация осуществлена за лизингодателем) временно передаются лизингополучателю и временно ставятся на учет в органах ГИБДД по месту нахождения лизингополучателя, плательщиком транспортного налога является именно лизингодатель.

Таким образом, транспортный налог уплачивает та сторона лизинговой сделки, на которую по условиям договора лизинга постоянная регистрация транспортного средства.

Получается, что участники лизинговой сделки должны сами определить, кто будет уплачивать транспортный налог.

А чтобы в дальнейшем не возникло разногласий, необходимо прописать это условие в договоре лизинга.

Как высчитывается ТН при лизинге

При вычислении транспортного налога определяющими факторами являются:

- Мощность, которую развивает двигатель транспортного средства. Она определяется по ПТС. Единица измерения – лошадиная сила, если в паспорте другие единицы, то мощность пересчитывается.

- Ставка налога, которая устанавливается местными властями из расчета на одну лошадиную силу. В каждом из регионов она своя.

В течение действия лизингового договора налог высчитывается, как в любом обычном случае, но за исключением последнего месяца. То есть того самого месяца во время которого право собственности на автомашину перешло к лизингополучателю (в том варианте, если это предусмотрено договором).

Особенности по расчету транспортного налога в месяце передачи права на собственность авто всплывают при случае, если плательщиком является лизингодатель, который включает его в объем лизинговых платежей. В обычных случаях транспортный налог начисляется на полный месяц, и тогда перед новым собственником авто возникает угроза двойного налогообложения. Так как за один объект налогообложения он может заплатить в этом месяце дважды.

В обычных случаях транспортный налог начисляется на полный месяц, и тогда перед новым собственником авто возникает угроза двойного налогообложения. Так как за один объект налогообложения он может заплатить в этом месяце дважды.

Поэтому при перерегистрации автотранспортного средства по окончании действия лизингового договора была введена определенная норма. На ее основании новый владелец платит с учетом фактического числа месяцев, в течение которых он был владельцем авто с учетом уже оплаченной части налога лизингодателем.

Об оплате транспортного налога на авто в лизинге расскажет данное видео:

Оплата сборов

Для того чтобы избежать подобных или каких-то других нестыковок при оплате транспортного налога, важно понимать что это такое при лизинге.

Кто платит транспортный налог при лизинге

В Российском налоговом кодексе плательщиком транспортного налога названо лицо, на которое данное автотранспортное средство зарегистрировано. Это может быть как гражданин, так и компания.

Это может быть как гражданин, так и компания.

Но при действии лизингового соглашения в этом вопросе могут возникнуть разночтения, поэтому надо разобраться подробнее, кто же будет считаться плательщиком транспортного налога при лизинге авто.

Как оплачивать

Как оплачивать транспортный налог при лизинге авто, зависит в полной мере от того, какой вариант регистрации транспортного средства выбрали участники сделки. Всего законодательно предусмотрено таких вариантов три:

- Регистрация автомашины на полный срок выполнения договора закрепляется за лизингодателем, который является ее официальным собственником до момента передачи лизингополучателю.

- Автомашина вначале регистрируется как собственность лизингодателя, но, как только договор вступает в силу, лизингополучатель оформляет на себя временную регистрацию до конца действия соглашения.

- Автотранспортное средство сразу же временно зарегистрировано на имя лизингополучателя на весь период действия договора о лизинге.

В первом и втором случае на время действия договора транспортный налог обязан платить лизингодатель. А в последнем транспортный налог при лизинге взимается с лизингополучателя. Причем в том случае, если после окончания действия договора он становится полновластным собственником авто – перерегистрация на постоянную основу обязательна.

В связи с этим появляется требование обязательного упоминания в договоре лизинга имени участника сделки, на кого будет зарегистрировано авто и порядка регистрации. Если этого там нет, то необходимо оформлять дополнительное соглашение.

Важные нюансы и полезные советы

В том случае, если автомашина зарегистрирована на лизингодателя, на ее управление необходимо оформлять доверенность, при этом следует проконтролировать срок ее действия, так как иногда лизингодатели оформляют данный документ не на всю продолжительность действия договора, а, например, на месяц.

На отдельные виды автотранспорта выплата транспортного налога не распространяется. Это:

Это:

- Инвалидные легковые авто.

- Трактора и спецмашины, используемые в сельском хозяйстве.

- Автомобильная техника некоторых исполнительных государственных органов (предусмотренных законом).

Важным фактором для оптимизации расходов является выбор лица, на которое будет зарегистрировано авто на период действия договора. Так как ставки транспортного налога по регионам разнятся, может быть, выбор лизинговой компании в соседнем регионе позволит вам сэкономить. Это особенно актуально для больших транспортных компаний, работающих по лизинговой схеме.

В видео ниже дана полезная информация по вопросу уплаты транспортного налога на авто в лизинге:

Зависит ли плательщик налога от того, на чьем балансе транспорт числится?

Факт отражения имущества на балансе лизингополучателя или лизингодателя не имеет значения с точки зрения уплаты налога. Поэтому транспортный налог при лизинге на балансе лизингодателя или лизингополучателя уплачивает та сторона, за которой транспорт зарегистрирован, а не та, на чьем балансе он учитывается. Конечно, лизингодателю не хочется платить транспортный налог за используемый лизингополучателем автомобиль, поэтому транспортный налог при лизинге на балансе лизингополучателя, равно как и при другом варианте, скорее все будет платить лизингополучатель.

Поэтому транспортный налог при лизинге на балансе лизингодателя или лизингополучателя уплачивает та сторона, за которой транспорт зарегистрирован, а не та, на чьем балансе он учитывается. Конечно, лизингодателю не хочется платить транспортный налог за используемый лизингополучателем автомобиль, поэтому транспортный налог при лизинге на балансе лизингополучателя, равно как и при другом варианте, скорее все будет платить лизингополучатель.

Но, повторимся еще раз, кто оплачивает транспортный налог при лизинге зависит от того, на кого транспорт зарегистрирован (Письмо Минфина от 17.08.2015 № 03-05-06-04/47422). Если зарегистрирован за лизингодателем, платит транспортный налог лизингодатель, а если за лизингополучателем – лизингополучатель.

Проверить это можно, посмотрев на соответствующую отметку в паспорте транспортного средства (ПТС) или свидетельстве о регистрации транспортного средства (СТС).

Уплачивает транспортный налог та или иная сторона договора лизинга в течение срока, на который транспортное средство за ней зарегистрировано.

Интересные статьи:

- Налоги и бюджет

НДС: федеральный или региональный Актуально на: 18 февраля 2019 г. В соответствии с Налоговым кодексом…

- Налоги с больничного

Вычитается ли из больничного пособия НДФЛ Начисляется ли подоходный налог на больничный лист? Ответ на…

- КБК подоходного налога

Как заполнить платежку Форма документа утверждена Положением ЦБ РФ от 19.06.2012 № 383, порядок заполнения…

- Лизинг при УСН

Бухучет Разберём, какие нужно сделать основные проводки по лизингу при УСН «доходы минус расходы». ОС…

Платите ли вы налог с продаж при выкупе аренды?

В штатах, которые взимают налог с продаж с автомобилей, вам придется платить этот налог, если вы арендуете автомобиль. Когда вы арендуете автомобиль, правила о том, когда и сколько нужно платить налога с продаж, различаются в зависимости от штата. Если вы купите арендованный автомобиль по окончании срока аренды, вам может потребоваться уплатить налог с продаж как часть покупки.

Что такое выкуп при аренде?

Выкуп в лизинг, который обычно происходит в конце срока аренды, — это когда вы предпочитаете оставить арендованный автомобиль себе, а не возвращать его дилеру.

При выкупе аренды вы оплачиваете остаточную стоимость автомобиля (ее стоимость в конце срока аренды) плюс все применимые налоги и сборы. Не все договоры аренды допускают выкуп аренды, поэтому ознакомьтесь с условиями договора аренды.

Применяется ли налог с продаж к выкупу моего лизинга?

Налог на аренду автомобиля варьируется от штата к штату, поэтому лучше всего ознакомиться с местным законодательством. В зависимости от вашего штата вы, возможно, уже заплатили весь требуемый налог с продаж. По крайней мере, вы, вероятно, уже заплатили хотя бы часть налога с продаж за автомобиль, поэтому маловероятно, что вам нужно будет платить налоги с полной первоначальной цены арендованного автомобиля.

В большинстве штатов налог с продаж включается в ежемесячный платеж по аренде автомобиля, хотя в некоторых штатах требуется, чтобы весь налог с продаж для всех ваших платежей по лизингу уплачивался заранее. В паре штатов, например в Техасе, арендаторы должны платить налог с продаж на полную стоимость арендованного автомобиля, а не только налог на платежи во время аренды.

В паре штатов, например в Техасе, арендаторы должны платить налог с продаж на полную стоимость арендованного автомобиля, а не только налог на платежи во время аренды.

Как мне рассчитать налог с продаж при выкупе арендного договора?

Прежде чем вы сможете рассчитать налог с продаж при выкупе лизинга, вам необходимо знать остаточную стоимость автомобиля.Ваши арендные платежи частично зависят от разницы между первоначальной стоимостью автомобиля и его остаточной стоимостью.

Лучший способ рассчитать сумму налога с продаж при выкупе аренды — это просмотреть исходные документы аренды, где вы можете найти разбивку налогов.

Затем обратитесь в Департамент транспортных средств вашего штата или посетите его веб-сайт, чтобы уточнить, как рассчитывается налог с продаж на арендованные автомобили в вашем штате. Это поможет вам узнать, чего ожидать от налога с продаж при выкупе аренды.

Когда следует рассматривать вопрос о выкупе аренды?

При определении целесообразности выкупа аренды необходимо учитывать несколько факторов. Во-первых, проверьте, стоит ли ваша машина не меньше суммы выплаты. В противном случае это, вероятно, хороший признак того, что выкуп аренды — не лучший вариант.

Во-первых, проверьте, стоит ли ваша машина не меньше суммы выплаты. В противном случае это, вероятно, хороший признак того, что выкуп аренды — не лучший вариант.

Еще один фактор, который следует учитывать, — это состояние автомобиля по окончании срока аренды. Если вы превысили допустимый пробег или ваш автомобиль сильно изношен, с вас могут взиматься дополнительные сборы, если вы сдадите автомобиль.В зависимости от суммы, которую вы будете платить, может иметь смысл выкуп аренды.

Итоги

Принятие решения о покупке арендованного автомобиля зависит от нескольких факторов. Знание того, нужно ли вам платить налог с продаж (и сколько) при покупке арендованного автомобиля, может сыграть роль в принятии решения о том, имеет ли это смысл для вас. Законы различаются в зависимости от штата, поэтому проверьте свои документы об аренде и проверьте в Департаменте транспортных средств своего штата правила о налоге с продаж там, где вы живете.

Помните также, что вы можете сдать арендованный автомобиль или выкупить арендованный автомобиль у любого франчайзингового дилера, продающего вашу марку. Если вам неудобно работать с дилером, через которого вы изначально арендовали автомобиль, просто перенесите свой бизнес в другое представительство.

Если вам неудобно работать с дилером, через которого вы изначально арендовали автомобиль, просто перенесите свой бизнес в другое представительство.

Подробнее:

Включают ли платежи по аренде авто налог с продаж? | Малый бизнес

Автор: Chron Contributor Обновлено 20 октября 2020 г.

Аренда автомобиля через ваш бизнес часто позволяет использовать арендные платежи в качестве вычета коммерческих расходов. Лизинг структурирован иначе, чем покупка, и вы фактически платите за использование автомобиля, а не за автомобиль.В результате в большинстве штатов с каждого арендного платежа взимается налог с продаж.

Как работает налог на арендованный автомобиль

Когда вы арендуете автомобиль, в большинстве штатов вы не платите налог с продаж на цену или стоимость автомобиля. Вместо этого к каждому ежемесячному арендному платежу будет добавлен налог с продаж. Например, если срок аренды составляет 400 долларов в месяц, а налог с продаж на арендованный автомобиль в вашем районе составляет 7 процентов, ваш фактический арендный платеж составит 400 долларов плюс 28 долларов налога, или 428 долларов в месяц. Арендный платеж и сумма налога с продаж будут указаны в листе аренды автомобиля.Калькулятор аренды автомобиля может дать вам представление о том, чего ожидать.

Арендный платеж и сумма налога с продаж будут указаны в листе аренды автомобиля.Калькулятор аренды автомобиля может дать вам представление о том, чего ожидать.

Проверьте свой штат

В некоторых штатах не взимается налог на аренду с использованием метода налога на платежи. В Огайо вы платите налог с продаж авансом на капитализированную стоимость аренды. В некоторых штатах, в том числе в Техасе и Иллинойсе, взимается налог с продаж с покупной цены автомобиля, даже если он сдан в аренду. Этот налог должен быть оплачен заранее. В Нью-Джерси вы можете выбрать, платить ли авансовый налог с продаж либо на покупную цену, либо на общую сумму арендных платежей.Законы штата о налоге с продаж могут измениться, поэтому дилер, у которого вы арендуете автомобиль, объяснит, как и когда вы платите налог с продаж.

Принятие решения о сокращении капитальных затрат

Снижение капитальных затрат — это срок аренды авансового платежа. Это происходит, если вы вкладываете денежные средства или торговый капитал, чтобы снизить капитализированную стоимость арендованного автомобиля. Снижение капитальных затрат снижает арендную плату, поэтому сумма налога с продаж также будет уменьшена, если налог взимается ежемесячно. С точки зрения владельца бизнеса, учитывая тот факт, что арендные платежи могут вычитаться из налогооблагаемой базы, более низкие арендные платежи могут не принести особой выгоды, поэтому решение о сокращении капитализированных затрат следует рассматривать с учетом других налоговых последствий.

Это происходит, если вы вкладываете денежные средства или торговый капитал, чтобы снизить капитализированную стоимость арендованного автомобиля. Снижение капитальных затрат снижает арендную плату, поэтому сумма налога с продаж также будет уменьшена, если налог взимается ежемесячно. С точки зрения владельца бизнеса, учитывая тот факт, что арендные платежи могут вычитаться из налогооблагаемой базы, более низкие арендные платежи могут не принести особой выгоды, поэтому решение о сокращении капитализированных затрат следует рассматривать с учетом других налоговых последствий.

Учитывайте налоговые последствия

При сравнении покупки с арендой, введение налога на оплату арендованного автомобиля снизит первоначальные затраты на посадку в транспортное средство. С налогами, включенными в платеж, вы не платите налог на полную стоимость автомобиля, но вы платите налог с продаж на финансовые расходы. Деньги подоходного налога, которые ваш бизнес может сэкономить за счет вычета арендных платежей, вероятно, перекрывает любые различия в налоге с продаж, уплаченных между покупкой и лизингом.

Кто платит налог на недвижимое имущество за арендованный автомобиль? | Бюджетирование денег

В штатах, где взимается налог на личную собственность, вы можете платить процент от рыночной стоимости вашего автомобиля в государственную казну.На транспортных средствах не так много места для маневра, поскольку у государства уже есть регистрационная информация, включая год, марку и модель вашего автомобиля. Однако если вы сдаете в аренду, вы не являетесь законным владельцем и не несете ответственности. Все зависит от договора аренды, который предлагает дилер.

TL; DR (слишком долго; не читал)

Когда вы арендуете автомобиль, дилер сохраняет право собственности. Они платят налог на личную собственность за транспортное средство, если иное не указано в вашем договоре аренды.

Налоги на личную собственность

В некоторых штатах взимается «адвалорный» налог в зависимости от стоимости собственности, которой вы владеете. Это может включать автомобиль, который в большинстве домашних хозяйств является относительно ценным имуществом. Если действуют налоги на личное имущество, вы должны подать декларацию и декларировать всю неиспользованную собственность, а также ее стоимость. Налог взимается в виде фиксированного процента от стоимости и варьируется в зависимости от округа. Например, в Александрии, штат Вирджиния, «автомобильный налог» составляет 5 долларов на каждые 100 долларов оценочной стоимости , в то время как в округе Фэрфакс оценка составляет 4 доллара.57 за 100 долларов.

Это может включать автомобиль, который в большинстве домашних хозяйств является относительно ценным имуществом. Если действуют налоги на личное имущество, вы должны подать декларацию и декларировать всю неиспользованную собственность, а также ее стоимость. Налог взимается в виде фиксированного процента от стоимости и варьируется в зависимости от округа. Например, в Александрии, штат Вирджиния, «автомобильный налог» составляет 5 долларов на каждые 100 долларов оценочной стоимости , в то время как в округе Фэрфакс оценка составляет 4 доллара.57 за 100 долларов.

Право собственности и налоговые декларации

Дилерское представительство, которое сдает в аренду автомобиль , сохраняет право собственности . Условия аренды будет решать ответственная сторона по налогам на личное имущество. Во всех случаях налоговый инспектор выставит счет дилерскому центру на уплату налогов, а дилерский центр будет платить. Если в договоре аренды указано, что вы несете ответственность за эти налоги, вы получите счет от дилерского центра.

Если в договоре аренды указано, что вы несете ответственность за эти налоги, вы получите счет от дилерского центра.

Это может быть разовый годовой платеж , или он может быть включен в ежемесячные платежи, которые вы производите за аренду.Если вам необходимо зарегистрировать автомобиль, вам может потребоваться справка или квитанция от дилерского центра об уплате налога на личное имущество.

Что такое дублированные платежи

Если вы должны декларировать личную собственность для целей налогообложения, никогда не включайте какие-либо автомобили (или другое имущество), которые вы арендуете. Налоговые органы всегда выставляют счет стороне, которая сохраняет право собственности на транспортное средство. Если вы декларируете и оплачиваете самостоятельно, вы все равно получите счет от дилерского центра; вам придется заплатить эту сумму, а затем потребовать возмещения от государства, что может занять довольно много времени, усилий и документов.

Изучение налоговых вычетов

Если вы платите налог на личное имущество за арендованный автомобиль, вы можете вычесть эти расходы в своей федеральной налоговой декларации. Налоговая служба требует, чтобы эти вычитаемые «адвалорные» налоги основывались на стоимости автомобиля и взимались государством ежегодно. Вам необходимо перечислить вычеты в Приложении A , чтобы принять это списание; вы не можете использовать стандартный вычет, а также вычет по налогу на имущество физических лиц.IRS также позволяет удерживать регистрационные сборы, основанные на стоимости автомобиля.

Ссылки

Автор биографии

Основатель / президент инновационного справочного издательства The Archive LLC, Том Стрейссгут был частным предпринимателем, независимым продавцом книг и внештатным автором на рынке школ / библиотек. Имея степень бакалавра Йельского университета, Стрейссгут опубликовала более 100 работ по истории, биографии, текущим событиям и географии для юных читателей.

| Обмен на замену и гарантия

преимущества. Если вы часто меняете автомобили, лизинг предлагает определенные

преимущества. Например, по окончании аренды вы можете сдать автомобиль,

оплатить все причитающиеся сборы и арендовать или купить другой автомобиль. Ты не

необходимо оговорить стоимость транспортного средства при обмене по окончании срока аренды.

(Однако, если вы арендуете другой автомобиль, вам придется оговорить условия

нового договора аренды и оплатить все причитающиеся авансовые платежи, включая первую ежемесячную

оплата и любой гарантийный депозит.) Еще одно преимущество, если вы любите менять

часто бывает, что чем короче срок аренды, тем больше

вероятность того, что автомобиль останется на гарантии в течение полного

срок аренды. Неожиданные амортизационные преимущества. В закрытых договоров аренды, вы также не несете ответственности за амортизацию транспортное средство ниже остаточной стоимости транспортного средства при окончании планового срока аренды (как указано в вашем договоре аренды).(Однако вы заплатите за амортизацию ниже до остаточной стоимости в рамках вашей аренды.) В конце срока аренды срок, вы могли заплатить более или менее амортизационных отчислений, чем сумма, автомобиль фактически изношен. См. Раздел Будущее Значение. Остаточная стоимость, установленная в вашем договоре аренды, может быть выше, чем остаточная стоимость. стоимость, опубликованная в одном из справочников по остаточной стоимости аренды. Если так, ваша остаточная стоимость, вероятно, будет выше, чем фактическая стоимость обмена вашего автомобиля в конце срока аренды.Поэтому, когда вы меняете транспорт, и если остаточная стоимость, указанная в вашем договоре аренды, превышает указанную в путеводителе стоимость, вы заплатите меньше амортизации, чем сумма, которую фактически обесценились. | Экономические преимущества.

Если вы держите свой автомобиль в течение длительного периода (например, более

5 лет), вы можете сэкономить, купив автомобиль и продолжая водить

это после того, как вы закончите свои ежемесячные платежи.Если вы финансируете

ваш автомобиль, вы сразу же будете владеть им после того, как произведете все платежи

требуется в соответствии с вашим финансовым соглашением. Однако чем дольше вы держите

транспортного средства, тем больше вероятность того, что вы можете понести расходы после

Срок действия оригинальной гарантии производителя истек. Если вы обменяете или продаете купленный автомобиль, вам придется вести переговоры цена обмена или продажи, и вы можете понести расходы на рекламу или продам автомобиль.См. Раздел «Возврат автомобиля». Кроме того, вы не будете знать точную рыночную стоимость автомобиля, которым владеете. или его фактическая амортизация, пока вы не продадите или не обменяете его. См. Раздел Будущая стоимость. | Налоговые эффекты.

Во многих штатах налог с продаж или налог на использование взимается только с суммы ежемесячной аренды.

платежей и любого сокращения капитализированных затрат, а не на полное

покупная цена автомобиля. В этих штатах вы можете платить меньше налога с продаж.

или используйте налог, если вы арендуете конкретный автомобиль и возвращаете его в конце срока аренды

чем если вы его купите.Примечание: это преимущество исчезает, если вы покупаете

автомобиль в конце лизинга, потому что вы платите налог с продаж с покупной цены. В большинстве этих штатов вы платите налог с продаж или налог за пользование в то время, когда делать ежемесячные платежи. В некоторых штатах требуется оплата всей суммы в начале аренды. В этом случае вы можете оплатить сумму авансом или для капитализации налогов и оплаты дополнительной арендной платы. В некоторых штатах налог с продаж или налог на использование взимается со всей стоимости автомобиля. и требуют оплаты в начале аренды.Вы можете выбрать оплату сумма аванса или для капитализации налогов и доплаты за аренду заряжать. | Налоговые эффекты. Если вы покупаете автомобиль, вы платите налог с продаж с полной покупной цены. Эта сумма подлежит оплате во время продажи. В некоторых штатах, если вы торгуете в транспортном средстве ваш налог с продаж рассчитывается только на основе разницы, полученной при обмене. Если вы живете в штате, который взимает налог на имущество физических лиц или аналогичный налог на автомобили, размер которых зависит от стоимости транспортного средства, эти налоги будет снижаться с годами. |

Комиссии, которые вам придется заплатить при аренде автомобиля

Аренда автомобиля предполагает определенные сборы, которые вам обычно не нужно платить, если вы покупаете автомобиль.Многие люди сбиты с толку, когда слышат «без денег» по аренде, думая, что это буквально означает, что вы уезжаете с нулевым первоначальным взносом — это не всегда так.

Первоначальный взнос по договору аренды составляет только одну часть денежных средств, подлежащих уплате при подписании договора аренды.

Вот где большинство людей сбиты с толку. (Примечание: некоторые договоры аренды позволяют включать все сборы в ежемесячный арендный платеж, но это не норма)

Давайте посмотрим на все сборы и налоги, с которыми вы, вероятно, столкнетесь при аренде:

Комиссия за приобретение:

- Иногда называется банковской комиссией — это сумма, взимаемая лизинговой компанией за оформление договора аренды. По сути, для них это еще один источник прибыли в дополнение к расходам на финансирование.

Комиссия за приобретение обычно колеблется от 250 до 1000 долларов (автомобили повышенной комфортности стоят дороже).

Плата за приобретение иногда может быть предметом переговоров, но это случается редко. Часто плата добавляется к капитализированной стоимости (цене транспортного средства), чтобы она включалась в ежемесячный арендный платеж. В противном случае он будет оплачен авансом как часть наличных при подписании.

Залог:

- Не все договоры аренды требуют внесения залога, а с теми, которые требуют, иногда можно договориться.Гарантийный депозит обычно равен или немного превышает ваш ежемесячный арендный платеж и подлежит оплате при подписании.

Залог будет возвращен вам в конце срока аренды, если у вас не будет чрезмерного износа или превышения лимита пробега, и в этом случае соответствующая сумма будет снята до вашего возмещения (если у вас еще есть остаток).

Мы советуем вам попытаться договориться об отмене этой платы, если это возможно, особенно если у вас есть хороший кредит или если вы арендовали аренду у той же компании в прошлом.

Комиссия за ликвидацию

- Если вам повезет, с вас не будут взимать эту плату, но в большинстве договоров аренды взимается плата за распоряжение в размере от 200 до 450 долларов. Этот сбор компенсирует лизинговой компании расходы на утилизацию транспортного средства после его возврата. (В основном уборка и продажа автомобиля — обычно на аукционе).

Если вы приобретаете автомобиль в конце лизинга, с вас обычно не взимается плата.

Первоначальный взнос

- Первоначальный взнос является необязательным во многих договорах аренды, и мы обычно советуем вам не вносить первоначальный взнос из-за риска потери, если ваш автомобиль будет подсчитан или украден в течение срока аренды.Некоторые договоры аренды требуют первоначального взноса — обычно от 1500 до 5000 долларов. Любой авансовый платеж, который вы предоставите, снизит ваш ежемесячный арендный платеж.

В большинстве штатов с любого авансового платежа взимается налог с продаж.

Плата за документацию, тег, название, регистрацию и лицензионные сборы

- Как и при обычной покупке автомобиля, вам придется заплатить дилерский и государственный лицензионные сборы. Плата за документацию дилера может составлять от 50 до 695 долларов. Остальные сборы являются официальными государственными и местными сборами, которые дилер собирает и направляет в соответствующие государственные органы от вашего имени.Эти сборы не подлежат обсуждению, однако сборы за документацию варьируются от дилера к дилеру, и в некоторых штатах ограничивается сумма, которую дилеры могут взимать.

Выплата за первый месяц

- Автолизинг похож на аренду дома — платежи нужно вносить в начале каждого месяца. С автокредитом вы платите в конце каждого месяца.

По этой причине арендная плата за первый месяц обычно должна быть уплачена при подписании договора аренды. Технически это не дополнительная плата, но это то, что застает людей врасплох.Иногда случаются сделки по аренде, при которых не взимается плата за первый месяц. Это означает, что вы получаете скидку на один месяц, а не на то, что платеж будет переведен в платежи за будущий месяц.

Налог с продаж

- В большинстве штатов вам нужно заплатить налоги только за часть автомобиля (амортизированную часть, которую вы израсходуете во время аренды). Налоги включены в ваш ежемесячный арендный платеж, поэтому вам не нужно беспокоиться об уплате авансом.

Однако правила различаются от штата к штату.В Иллинойсе и Техасе вы должны платить налог с продаж на полную стоимость транспортного средства, а в некоторых штатах налог взимается авансом. Эти законы постоянно меняются, поэтому проконсультируйтесь с вашим местным DMV, чтобы узнать конкретную ситуацию в вашем штате.

Об авторе

Грегг Фидан — основатель RealCarTips. После того, как его ограбили при первой покупке автомобиля, он посвятил несколько лет поиску лучших способов избежать мошенничества и вести переговоры. лучшие автомобильные предложения.Он написал сотни статей на тему покупки автомобилей и научил тысячи покупателей автомобилей, как получать самые выгодные предложения.Сборы и налоги, связанные с лизингом автомобилей (Полное руководство)

Автолизинг может оказаться сложной финансовой задачей.

Представьте себе: вы целый день проводите с дилером, обсуждая единую ежемесячную арендную плату за ваш новый автомобиль. Все кажется кристально чистым, и вы готовы заполнять бумаги.

Тогда БАМ! Дилер взимает с вас два авансовых платежа, плату в конце срока аренды И налог с продаж.Стоимость, которую, как вы думали, вы собираетесь заплатить, резко возрастает, и вы чувствуете себя идиотом, потому что либо:

- Вы заплатили и вас обманом заставили заплатить за услуги и услуги, которых вы не понимали.

- Вы не заплатили и ушли, а это значит, что весь день был потрачен впустую, и вам придется снова проходить процесс аренды.

Этого не должно происходить. Лизинг транспортных средств может быть гораздо менее стрессовым, если вы подготовитесь ко всем ожидаемым расходам. Мы поможем вам:

- Затраты на начало аренды

- Единовременные платежи лизинговой компании или представительства

- Государственный и местный налог с продаж

- Лицензионные и регистрационные сборы

По некоторым из них можно договориться, по другим — нет.В любом случае, знание сборов и налогов, связанных с арендой, придаст вам уверенности в поиске лучшей финансовой сделки.

Итак, приступим.

Затраты при начале аренды автомобиля

Многие лизинговые сделки требуют от вас уплаты фиксированной суммы в начале срока аренды. Эта сумма складывается из нескольких платежей, которые называются авансовыми или наличными.

В зависимости от предложения, авансовые расходы могут достигать нескольких тысяч долларов, вплоть до пятизначной суммы для дорогих автомобилей класса люкс.

Некоторые сделки по аренде сопровождаются нулевыми наличными расходами. В этих случаях сборы, которые вы обычно платите вначале, включаются в ежемесячный арендный платеж.

Это замечательно, если у вас нет свободных денег в начале аренды, но обычно увеличивает общую стоимость аренды.

Первоначальный взнос

Первоначальный взнос вносится авансом и напрямую вычитается из стартовой цены нового автомобиля. Вам решать, сколько отложить вообще.

При расчете аренды все авансовые платежи, скидки, обмены и переговоры вычитаются из покупной цены транспортного средства, которая может быть меньше рекомендованной рекомендованной ценой.