Кредиты под залог векселей — статьи типографии ПРОФФ ПРИНТ

Главная — Статьи — Кредиты под залог векселей

Если Ваша организация планирует выпустить собственные векселя, то на нашем сайте Вы всегда купите бланки векселей простых, переводных, дисконтных или процентных, с номером и без и конечно с защитами. У нас Вы можете купить как готовый чистый бланк векселя, так и заказать свой бланк с индивидуальным неповторимый дизайном.

Купить бланки векселей

Вексель — это разновидность ценных бумаг, обращение и выпуск коей строго определено положением в законодательстве. Эта ценная бумага свидетельствует о денежных обязательствах между должником и кредитором. Вексель может быть передан третьим лицам по желанию кредитора и без согласия на то должника.

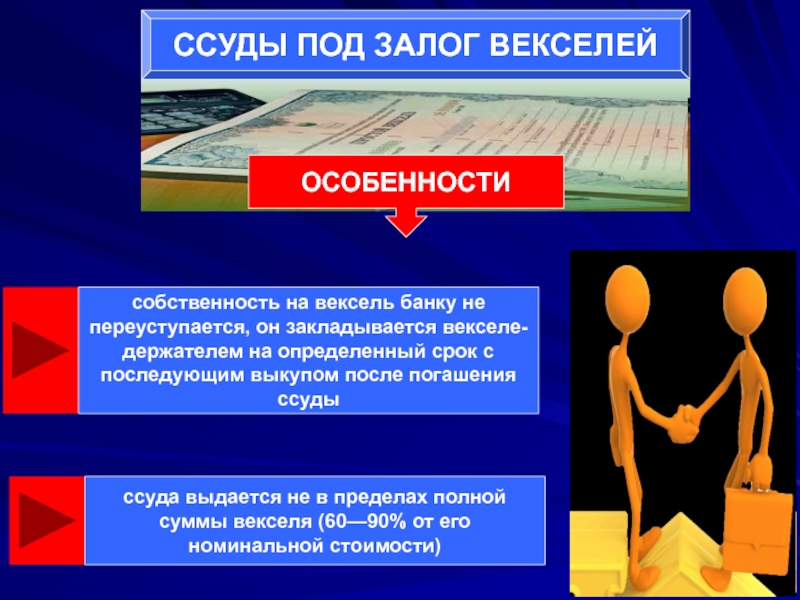

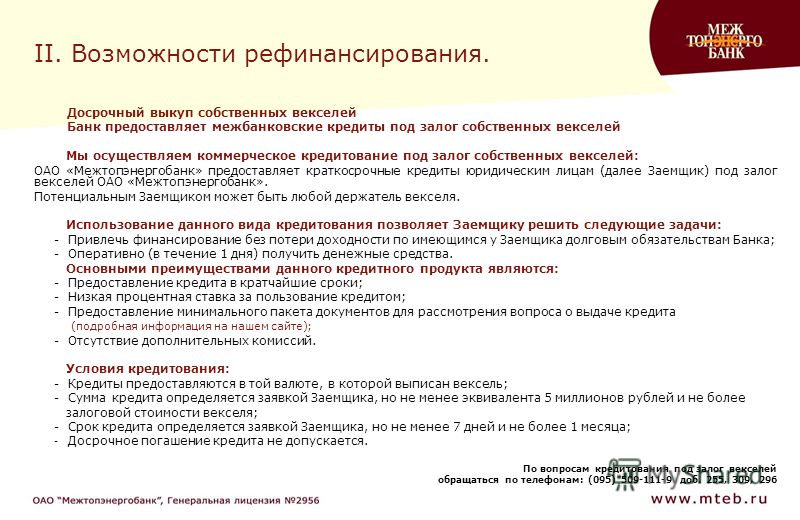

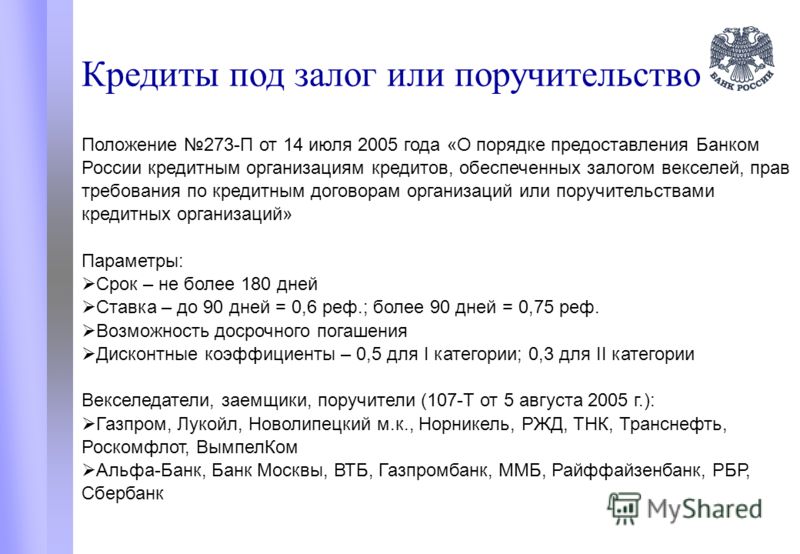

Коммерческие банки могут принимать векселя в качестве обеспечения по взятому кредиту или выкупать их еще до наступления срока погашения. При получении кредита под залог векселей, держатель ценных бумаг не теряет права на них, а лишь отдает его на определенный срок, как гарант возврата ссуды.

Особенности кредитования под залог векселя

У подобного вида кредитования есть свои особенности, а именно порядок предоставления кредитных средств, хранение и материализация залога.

Кредиты, выдаваемые под залог векселя, могут подразделяться на несколько видов:- кредит до востребования — вид кредита, в котором точный срок возврата финансовых средств не указывается. Такие кредиты, как правило, подлежат полному возврату в срок наступления погашения векселя из залога.

- срочный кредит – кредит, дата погашения коего установлена по письменной договоренности банка с заемщиком.

Cрочный кредит обычно носит разовый характер. При заключении подобного договора, специалисты банка досконально проверяют и анализируют благонадежность векселя с экономической и юридической сторон. В случае если банком выносится одобрение по данному векселю, с потенциальным заемщиком заключают договор залога векселя и договор о предоставлении денежных средств в кредит. Как правило, срок погашения кредита зависит от срока погашения залога.

Кредиты же до востребования выдаются заемщику, который постоянно нуждается в наличии средств для оборота. Кредитная задолженность в таких обстоятельствах учитывается на ссудном счете заемщика.

Кредит векселем в банке

Чтобы получит деньги в кредит под залог векселей со ссудного счета в банке, клиент предоставляет в банк стандартный пакет документов и векселя, вместе с их реестрами. Сотрудники банка проводят экспертизу ценных бумаг, и если предоставленные векселя благонадежны, то по ним рассчитывается банком сумма предоставляемого кредита. После этого между финансовым учреждением и заемщиком заключается договор о кредитовании, который, в свою очередь, в обязательном порядке содержит несколько условий:

- 1) ограничение суммы кредита;

- 2) максимальное соотношение между ценой векселей и суммой получения кредитных средств;

- 3) размер процентной ставки по кредиту и комиссия банка;

- 4) банк оставляет за собой право повышение процентной ставки, заблаговременно предупреждая заемщика об этом;

- 5) также банк вправе потребовать от клиента дополнительного материального обеспечения, в противном случае заблокировать счета заемщика в любое время;

- 6) банк, при просрочке может погашать задолженность по кредиту из любых счетов заемщика, находящихся в этом банке;

- 8) клиент банка может на свое усмотрение заменять одни векселя другими, но лишь до срока их уплаты;

- 9) Предпочтительней чтобы векселя, используемые в качестве залога хранились в данном финансовом учреждении.

Погашать сумму по кредитному договору под залог векселей заемщик может снятием средств с его текущего счета или перечислением денежных средств на Займовый счет платежей, которые поступают от лица первоначально выдавшего векселя, позже переданные в залог.

Залог простого векселя \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Залог простого векселя

Подборка наиболее важных документов по запросу Залог простого векселя (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Бухгалтерский учет:

- Авансовые платежи по налогу на прибыль проводки

- Авансовый отчет бухгалтерские проводки

- Авансовый отчет проводки

- Аккредитив проводки

- Акт инвентаризации резерва

- Показать все

- Бухгалтерский учет:

- Авансовые платежи по налогу на прибыль проводки

- Авансовый отчет бухгалтерские проводки

- Авансовый отчет проводки

- Аккредитив проводки

- Акт инвентаризации резерва

- Показать все

- Вексель:

- Акт приема передачи векселя

- Акцепт векселя

- Аллонж

- Без оборота на меня

- Бланк векселя

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Залог документарных ценных бумаг

(Абрамова Е. Н.)

Н.)

(«Вестник арбитражной практики», 2019, N 2)Поэтому ошибочной является позиция о том, что денежное требование о возврате денежного долга «можно заложить иначе (не только заложив требование о возврате денежного долга. — Е.А.): должник может выдать кредитору простой вексель, в который будет инкорпорировано требование об уплате денежной суммы, и предметом залога будет уже не требование, а ценная бумага — вексель, в который оно было инкорпорировано» . В данном примере ничего общего с залогом ценной бумаги или другого предмета залога найти невозможно. Выдача должником по денежному требованию простого векселя кредитору не может быть квалифицирована как залог векселя. Должник по денежному требованию не становится залогодателем, он становится векселедателем, т.е. первым и основным должником по векселю, который будет нести ответственность перед всеми векселедержателями независимо от совершения протеста или от каких-либо условий (в том числе независимо от того, будет ли им оплачен долг по основному обязательству). Обязанность по возвращению денежного долга у должника остается, но к ней присоединяется и другая обязанность по новому принятому им на себя обязательству — оплатить вексель в срок, указанный на векселе, кредитору (векселедержателю). Доказать обратное, даже в судебном порядке, представляется затруднительным, поскольку вексель является абстрактной ценной бумагой и его действительность не зависит от наличия или действительности основания. Должник может думать, что, выдав вексель, обеспечил свое обязательство по возврату денежного долга, на самом деле он взял на себя еще и вексельное обязательство. Конечно, должник по денежному требованию может его обеспечить, передав в залог вексель, но для этого он должен быть векселедержателем, владельцем векселя, выданного третьим лицом. Заложить право может только тот, кто им обладает, а никак не должник. Как верно отмечается в литературе, «единственным обязанным лицом по векселю не может быть сам залогодатель… обратная ситуация повлечет за собой установление вексельного обязательства, помимо основного, которое стороны собирались обеспечить» .

Обязанность по возвращению денежного долга у должника остается, но к ней присоединяется и другая обязанность по новому принятому им на себя обязательству — оплатить вексель в срок, указанный на векселе, кредитору (векселедержателю). Доказать обратное, даже в судебном порядке, представляется затруднительным, поскольку вексель является абстрактной ценной бумагой и его действительность не зависит от наличия или действительности основания. Должник может думать, что, выдав вексель, обеспечил свое обязательство по возврату денежного долга, на самом деле он взял на себя еще и вексельное обязательство. Конечно, должник по денежному требованию может его обеспечить, передав в залог вексель, но для этого он должен быть векселедержателем, владельцем векселя, выданного третьим лицом. Заложить право может только тот, кто им обладает, а никак не должник. Как верно отмечается в литературе, «единственным обязанным лицом по векселю не может быть сам залогодатель… обратная ситуация повлечет за собой установление вексельного обязательства, помимо основного, которое стороны собирались обеспечить» .

Информационное письмо Президиума ВАС РФ от 21.01.2002 N 67

Как следовало из материалов дела, между истцом (продавцом) и ответчиком (покупателем) был заключен договор купли — продажи. Обязательства покупателя по своевременной оплате товаров обеспечивались залогом простого векселя.

против необеспеченного долга: в чем разница?

Кредиты и другие виды финансирования, доступные для потребителей, обычно делятся на две основные категории: обеспеченный долг и необеспеченный долг. Основное различие между ними заключается в наличии или отсутствии обеспечения для защиты кредитора в случае дефолта заемщика.

Основные выводы

- Обеспеченные долги — это долги, по которым заемщик вносит активы в качестве залога по кредиту.

- Риск дефолта по обеспеченному долгу, как правило, относительно низок.

- Необеспеченный долг не имеет залогового обеспечения.

- Кредиторы выдают средства в виде необеспеченного кредита исключительно на основании кредитоспособности заемщика и обещания погасить долг.

- Поскольку обеспеченный долг представляет меньший риск для кредитора, процентные ставки по нему обычно ниже.

Нажмите «Играть», чтобы узнать все о необеспеченном и обеспеченном долге

Что такое обеспеченный долг?

Обеспеченные долги — это те, по которым заемщик вносит какой-либо актив в качестве залога по кредиту. Обеспеченный долг просто означает, что в случае дефолта кредитор может конфисковать актив, чтобы получить средства, которые он предоставил заемщику.

Распространенными видами обеспеченного долга для потребителей являются ипотечные кредиты и автокредиты, в которых финансируемый объект становится залогом для финансирования. В случае автокредита, если заемщик не вносит своевременные платежи, эмитент кредита может в конечном итоге получить право собственности на автомобиль. Когда физическое или юридическое лицо берет ипотечный кредит, соответствующее имущество используется для обеспечения условий погашения; фактически, кредитное учреждение сохраняет за собой долю (финансовый интерес) в собственности до тех пор, пока ипотека не будет полностью выплачена.

Кредит под залог собственного капитала или кредитная линия под залог собственного капитала (HELOC) — это еще один тип обеспеченного долга, также обеспеченный домом заемщика. Домовладельцы, у которых есть достаточный капитал, могут одновременно иметь как традиционную ипотеку, так и ссуду под залог дома или HELOC на одну и ту же недвижимость.

Точно так же предприятия могут брать обеспеченные кредиты, используя недвижимость, капитальное оборудование, инвентарь, счета-фактуры или наличные деньги в качестве залога.

Из-за снижения рисков обеспеченные кредиты обычно имеют более мягкие кредитные требования, чем необеспеченные. Например, кредитный рейтинг 620 обычно считается достаточным для получения обычной ипотеки, в то время как ссуды Федерального жилищного управления (FHA), застрахованные государством, устанавливают порог еще ниже, на уровне 500. Однако, как и в случае с необеспеченными кредитами, чем лучше ваш балл, чем ниже может быть ваша процентная ставка или тем больше денег вам может быть разрешено занять.

Однако, как и в случае с необеспеченными кредитами, чем лучше ваш балл, чем ниже может быть ваша процентная ставка или тем больше денег вам может быть разрешено занять.

Основное различие между обеспеченным и необеспеченным долгом заключается в наличии или отсутствии залога — того, что используется в качестве гарантии от невыплаты кредита.

Что такое необеспеченный долг?

Необеспеченный долг не имеет залогового обеспечения: он не требует обеспечения, как следует из названия. Если заемщик не выполняет своих обязательств по этому типу долга, кредитор должен инициировать судебный процесс, чтобы попытаться взыскать то, что он должен.

Кредиторы выдают необеспеченные кредиты, основываясь исключительно на кредитоспособности заемщика и обещая погасить. Поэтому банки обычно взимают более высокую процентную ставку по этим так называемым подписным кредитам. Кроме того, требования кредитного рейтинга и отношения долга к доходу обычно являются более строгими для этих типов кредитов, и кредиты предоставляются только наиболее привлекательным заемщикам. Например, вам, как правило, потребуется кредитный рейтинг не менее 670, чтобы претендовать на получение необеспеченного личного кредита.

Например, вам, как правило, потребуется кредитный рейтинг не менее 670, чтобы претендовать на получение необеспеченного личного кредита.

Однако, если вы можете соответствовать строгим требованиям, вы можете претендовать на лучшие доступные личные кредиты.

Помимо кредитов в банке, примеры необеспеченных долгов включают медицинские счета, определенные розничные договоры в рассрочку, такие как членство в тренажерном зале, и непогашенные остатки по большинству кредитных карт. Когда вы приобретаете кусок пластика, компания-эмитент кредитной карты, по сути, выдает вам кредитную линию без каких-либо залоговых требований. Но он взимает высокие процентные ставки на любые деньги, которые вы занимаете, чтобы оправдать риск.

Необеспеченный долговой инструмент, такой как облигация, обеспечивается только надежностью и кредитоспособностью эмитента, поэтому он несет более высокий уровень риска, чем обеспеченная облигация, ее аналог, обеспеченный активами. Поскольку риск для кредитора выше по сравнению с обеспеченным долгом, процентные ставки по необеспеченному долгу, как правило, выше.

Необеспеченный государственный долг может быть особым случаем. Например, выпущенные правительством США казначейские векселя (казначейские векселя), хотя и не имеют обеспечения, имеют более низкие процентные ставки, чем многие другие виды долга. Это потому, что правительство имеет право печатать дополнительные доллары или взимать налоги для погашения своих обязательств, что делает этот вид долгового инструмента практически свободным от любого риска дефолта.

Инвестопедия / Джессика Ола

Что лучше: обеспеченный или необеспеченный долг?

С точки зрения кредитора, обеспеченный долг может быть лучше, поскольку он менее рискован. С точки зрения заемщика, обеспеченный долг несет в себе риск того, что им придется лишиться своего залога, если они не смогут его погасить. С положительной стороны, однако, он, вероятно, будет иметь более низкую процентную ставку, чем необеспеченный долг.

Что такое обеспеченная кредитная карта?

Хотя большинство кредитных карт не имеют обеспечения, некоторые кредиторы также выпускают обеспеченные кредитные карты. С защищенной картой владелец карты вносит денежную сумму в банк, которая затем становится кредитным лимитом карты. Обеспеченные кредитные карты часто используются людьми с плохой кредитной историей или без кредитной истории, чтобы установить кредит и в конечном итоге получить право на обычную, необеспеченную карту.

С защищенной картой владелец карты вносит денежную сумму в банк, которая затем становится кредитным лимитом карты. Обеспеченные кредитные карты часто используются людьми с плохой кредитной историей или без кредитной истории, чтобы установить кредит и в конечном итоге получить право на обычную, необеспеченную карту.

Являются ли потребительские кредиты обеспеченными или необеспеченными?

Хотя потребительские кредиты обычно считаются необеспеченными, они могут быть и тем, и другим. Примеры типа имущества, которое может быть использовано в качестве залога для обеспеченного личного кредита, включают автомобили, лодки, драгоценности, акции и облигации, полисы страхования жизни или деньги на банковском счете.

Итог

Кредиты могут быть обеспеченными или необеспеченными. Обеспеченные кредиты требуют определенного залога, такого как автомобиль, дом или другой ценный актив, который кредитор может конфисковать, если заемщик не выполнит обязательства по кредиту. Необеспеченные кредиты не требуют залога, но требуют, чтобы заемщик был достаточно кредитоспособным в глазах кредитора. Вообще говоря, обеспеченные кредиты будут иметь более низкие процентные ставки, чем необеспеченные из-за их более низкого предполагаемого риска.

Необеспеченные кредиты не требуют залога, но требуют, чтобы заемщик был достаточно кредитоспособным в глазах кредитора. Вообще говоря, обеспеченные кредиты будут иметь более низкие процентные ставки, чем необеспеченные из-за их более низкого предполагаемого риска.

Что такое купчая и что это значит для вашего бизнеса

Что такое купчая?

Проще говоря, договор купли-продажи использует автомобиль (или другие товары) в качестве обеспечения кредита. Согласно купчей, ваш кредитор будет владеть товаром, пока вы не погасите кредит. В случае, если вы не будете своевременно оплачивать свои платежи, кредитор может забрать и продать ваш товар без обращения в суд. Прежде чем выставить купчую, ваш кредитор должен сообщить вам основные факты о соглашении, чтобы вы точно знали, на что подписываетесь. Вы также получите Информационный лист клиента, в котором будет рассказано, что такое купчая, как она работает и каковы ваши обязанности во время соглашения.

Что делать, если я пропущу платеж?

В соответствии с соглашением будет установлен график платежей.

Если вы пропустите платежи, существует риск, что ваши товары могут быть конфискованы и проданы для погашения долга, если только вы не придете к какому-либо соглашению об оплате со своим кредитором.

Если вы пропустите платежи, существует риск, что ваши товары могут быть конфискованы и проданы для погашения долга, если только вы не придете к какому-либо соглашению об оплате со своим кредитором. Я хочу расторгнуть соглашение

Вы можете расторгнуть соглашение самостоятельно, если ваш кредитор еще не выпустил уведомление о невыполнении обязательства. Если вы в настоящее время выполняете условия соглашения, вы можете вернуть товар и не платить никаких дополнительных денег, если товар находится в приемлемом состоянии. Убедитесь, что вы сделали фотографию, чтобы показать фактическое состояние, чтобы защитить себя в момент передачи.

Мой кредитор хочет расторгнуть договор

Прежде чем это может произойти, ваш кредитор обязан отправить вам уведомление о просроченной задолженности и уведомление о невыполнении обязательств в соответствии с Законом о потребительском кредите 1974 года. Затем у вас есть 14 дней, чтобы восполнить любые недостающие платежи.

Перед тем, как забрать товар, должны быть соблюдены два сценария:

Перед тем, как забрать товар, должны быть соблюдены два сценария:- Ваш кредитор должен попытаться достичь реалистичного соглашения о погашении с вами.

- Вы также должны были пропустить сумму, равную двум последним ежемесячным платежам (или последним четырем еженедельным платежам, если вы платите еженедельно).

Что происходит, когда мой кредитор забирает товар?

Ваш кредитор должен подождать как минимум пять дней , прежде чем продавать товары. Этот срок возрастает до 14 дней с, если кредитор является членом CCTA (Ассоциация торговли потребительскими кредитами), организации, представляющей предприятия, предоставляющие кредиты потребителям. Если вы все еще должны деньги своему кредитору после продажи, вы можете рассматривать этот долг как неприоритетный долг и сделать предложение платежа в соответствии с вашим бюджетом.

Если кредитор не примет ваше предложение, он может подать заявку на CCJ на сумму, которую вы должны.

Если кредитор не примет ваше предложение, он может подать заявку на CCJ на сумму, которую вы должны.Я хочу оставить товар

Если вы не хотите, чтобы товар был изъят, вам необходимо договориться о погашении задолженности. Покажите им, что вы можете себе позволить в соответствии с вашим бюджетом. Мы можем помочь вам в этом. Более того, если вы сможете доказать, что обращаетесь к экспертам по долгам (таким как мы) за советом по урегулированию ваших долгов, ваша учетная запись может быть приостановлена на 30 дней, чтобы дать вам некоторое время.

Препятствование вашему кредитору вернуть товар

Если вы не договорились о погашении с вашим кредитором, вы можете сделать несколько вещей:

- Проверьте, в порядке ли товарная накладная (подробнее об этом см. ниже в разделе Проверка накладной ). Если это не так, кредитор не имеет права забрать товар.

- При юридической поддержке вы можете обратиться в Верховный суд с заявлением об исключении купчей из реестра.

Если вы добьетесь успеха, кредитор не сможет вернуть товар.

Если вы добьетесь успеха, кредитор не сможет вернуть товар. - При юридической поддержке вы можете обратиться в окружной суд за судебным запретом, чтобы запретить кредитору забирать товары.

- Вы можете подать заявление на дополнительное время для оплаты в окружной суд, заполнив форму N440. Это довольно сложно и требует уплаты судебного сбора за подачу заявления. Если вы добьетесь успеха, суд может перенести и уменьшить ваши платежи, а также помешать кредитору забрать товар.

Проверьте свой счет на продажу

Чтобы быть эффективным и иметь обязательную силу, убедитесь, что ваша купчая составлена правильно и включает определенные элементы. Если они отсутствуют или неверны, купчая не будет создана должным образом. В результате ваш кредитор не будет иметь права забрать товар, даже если вы не в курсе своих платежей. Помните, что даже если купчая недействительна, вам все равно придется вернуть деньги, которые вы должны по кредитному договору.

Вот несколько определений и вещей, которые нужно проверить.

Вот несколько определений и вещей, которые нужно проверить. Вознаграждение

Это относится к общей сумме денег, которую кредитор дал вам, также известной как «сумма кредита» в соглашении. Вы должны проверить, что эта цифра — это просто деньги взаймы.

Перечень позиций

В нем должны быть указаны товары, против которых обеспечена купчая. Например, если это автомобиль, он будет включать такие вещи, как регистрационный номер.

Пересчет возмещения

Это должно быть то же число, что и сумма денег, которую кредитор дал вам — «сумма кредита», как указано в Вознаграждении.

Заявление о заинтересованности

Это должна быть простая процентная ставка — это не то же самое, что годовая процентная ставка/годовая процентная ставка.

Погашение платежей

Это платежи, указанные в купчей, которые вы должны оплатить в соответствии с соглашением.

Свидетель купчей

Агент или сотрудник компании должен засвидетельствовать купчую.

Проверить регистрацию

Чтобы он был действительным, ваш кредитор должен зарегистрировать купчую в Высоком суде в течение семи дней после заключения соглашения. Если срок кредита превышает пять лет, купчая должна перерегистрироваться каждые пять лет, чтобы оставаться в силе. При желании вы можете связаться с Королевскими судами, чтобы подтвердить, была ли зарегистрирована купчая.

Оспаривание купчей

Если у вас есть сомнения в действительности вашей купчей и ваш кредитор угрожает возвратом владения, вам следует сделать следующее:

- Напишите своему кредитору заказным письмом или заказным письмом.

- Объясните, почему вы считаете, что купчая недействительна.

- Попросите кредитора подтвердить, что он понимает, что купчая не гарантирует товар и что он не будет пытаться забрать ваш товар. Если ваш кредитор согласен с тем, что купчая недействительна, получите это в письменной форме.

Изъятие купчей из Высокого суда

Вы можете попросить суд исключить купчую из реестра Высокого суда.

Если вы добьетесь успеха, кредитор не сможет вернуть товар.

Если вы добьетесь успеха, кредитор не сможет вернуть товар.