Ипотека для коммерческой недвижимости — как получить, необходимые документы, помощь в оформлении

Понимаем ваши проблемы

Обратитесь к профессионалам за бесплатной консультацией

Обратитесь в компанию «Ипотекарь», которая выполнит полную проверку объекта и продавца на юридическую чистоту.

Мы предлагаем профессиональные консультации по ипотечным программам широкого круга банков.

Компания «Ипотекарь» дает 100% гарантию одобрения ипотечного кредита минимум в трех банках.

Наш профессиональный опыт и знание рынка позволяют с высокой точностью прогнозировать развитие событий на несколько шагов вперед.

У нас есть полное понимание рынка недвижимости по всему городу.

У нас большой опыт работы с коммерческой ипотекой, мы знаем все тонкости и «подводные камни» этого направления.

Готовы вам помочь, даже если…

- Слишком мало оборотных средств

- Недостаточный уровень подтвержденного дохода

- Не хватает средств на первоначальный взнос

- Есть нагрузки по кредитам

- Банк требует залог

- Недостаточно времени для сбора объемного пакета документов

- Вы из другого региона

- У вас плохая кредитная история

Услуга «Коммерческая ипотека»

Сначала вы оставляете заявку на сайте или по телефону (950) 014-17-76 и за дело беремся мы!

Коммерческая ипотека — это вид кредитования, при котором банки финансируют покупку коммерческой (нежилой) недвижимости как юридическим так и физическим лицам, при этом приобретаемый объект становится залогом. Компания «Ипотекарь» готова предложить своим клиентам полное сопровождение сделки по приобретению коммерческой недвижимости как на первичном, так и на вторичном рынке.

Компания «Ипотекарь» готова предложить своим клиентам полное сопровождение сделки по приобретению коммерческой недвижимости как на первичном, так и на вторичном рынке.

6 простых шагов до получения ипотеки

Combined Shape Анализируем ситуациюCombined Shape Выбираем схему выплат3 copy 2 Встречаемся один разA7720D77-0C67-4F31-8DC6-151CC9087C4B Добиваемся одобрения кредита862B11B1-0938-4AC6-91AA-E553D26773CC Согласовываем с банком выбранную квартиру 48EDE297-EC8B-4429-AECF-1D101112EE3B Согласовываем с банком сделку1. Анализ вашей ситуации

- Мы внимательно изучаем ваши условия и помогаем сформировать ключевые требования к объекту.

- Мы расскажем вам о плюсах и минусах разных типов объектов, поможем сориентироваться на рынке коммерческой недвижимости.

- Мы предоставляем вам список документов, которые будут необходимы для получения ипотечного кредита именно в вашем случае.

- Мы готовим для вас перечень банковских требований к заемщику, которым необходимо соответствовать.

2. Выбор удобной схемы платежей

Мы изучаем ваши реальные возможности и подбираем оптимальную для вас схему оплаты:

- первый взнос и ежемесячные платежи;

- максимальная выгода при 100% оплате.

3. Встреча с «Ипотекарем»

Вам достаточно приехать в наш офис всего один раз. Во время встречи:

- вы предоставляете нам необходимые документы для сканирования;

- мы осуществляем все необходимые проверки;

- обсуждаем с вами выбранный объект;

- мы согласовываем с вами все тонкости и детали, необходимые для обращения в банк.

4. Ответственный момент!

- Мы добьемся одобрения для вас ипотечного кредита.

- Мы добьемся одобрения кредита на максимально выгодных для вас условиях.

5. Подтверждение в банке и подготовка к сделке

- Мы подготовим договор купли-продажи.

- Мы проведем оценку объекта.

- Мы подберем для вас самую выгодную страховку.

6. Подписание договора

- Мы согласуем все нюансы, необходимые для завершения сделки.

- Сопроводим вас в банк.

- Проведем сделку в удобное для вас время.

После этого вы становитесь собственником объекта коммерческой недвижимости, которым можете распоряжаться, исходя из ваших потребностей.

Сплошные выгоды

FB0277B5-F4EC-472E-99E3-334731B519B3На всех этапах с вами работает персональный менеджер

96C07681-4F72-4E9B-9873-99D0397BCE42100% гарантия одобрения кредита в банке

475C41F7-2A69-440D-A5E9-7DB37A73CA65%%%Специальные ставки для клиентов компании «Ипотекарь» от банков-партнеров

Мы составим и согласуем договор купли-продажи

Мы работаем без предоплаты

32A15C64-5E6C-4583-86E5-FEAA63315745Принцип одного окна (подбор объекта и подача документов в банк за один визит)

Кроме этого вы получите

- Проверка генерального директора как физического лица — кредитная история, штрафы, проверка по линии МВД

- Анализ всех составляющих бизнеса

- Анализ действующих договоров

- Анализ ликвидности бизнеса, наличия лицензий

- Проверка договора аренды

- Проверка налоговых деклараций

- Анализ движения средств по расчетному счету

- Проверка кредитной истории

- Проверка выбранного объекта на юридическую чистоту, задолженности по коммунальным платежам, наличие обременений.

Согласовать действия всех участников рынка

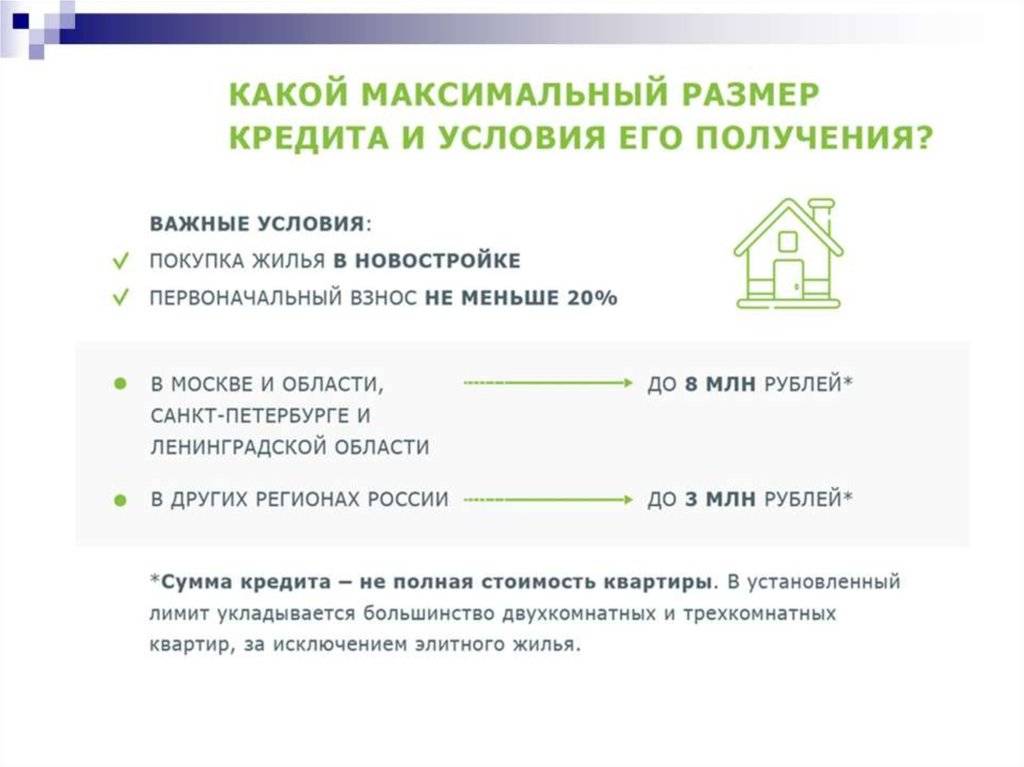

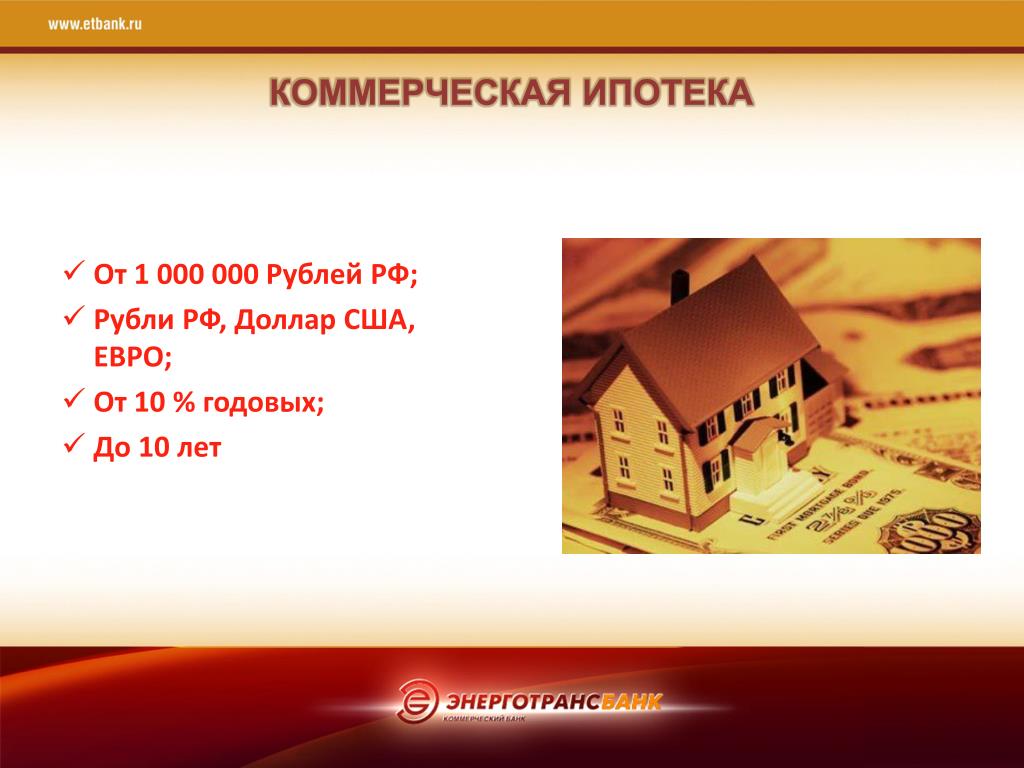

Ипотека на коммерческую недвижимость — довольно популярное явление. В Санкт-Петербурге работает большое количество банков, выдающих кредиты по программе «коммерческая ипотека». В среднем кредитные ставки на коммерческую ипотеку — от 10% до 16%. Первоначальный взнос — от 20%.

Компания «Ипотекарь» готова решить любые проблемы клиента, опираясь на его потребности и желания.

Продукт «Коммерческая ипотека» помогает согласовать деятельность всех игроков рынка: потенциальных заемщиков, банков, риелторов, оценщиков и страховщиков. Также мы готовы обеспечить безопасность сделки и оградить вас от покупки неликвидного объекта. В данный продукт входит также полная проверка как физического, так и юридического лица.

Минусы

Финансовые затраты на сделку: высокая стоимость оценки объекта, некоторые банки берут комиссию за выдачу денежных средств.

Срок кредитования для юридических лиц редко превышает 10 лет.

Большой пакет документов для юридических лиц.

Необходимо открывать еще один расчетный счет в банке-кредиторе.

Оформление сделки занимает от 1 до 2 месяцев.

Плюсы

Собственники бизнеса, работающие по трудовой книжке, могут подать заявку как физические лица.

Для собственников бизнеса и предпринимателей такой кредит позволяет заменить арендные платежи платежами по ипотечному кредиту.

Недвижимость можно сдавать в аренду и получать дополнительный доход.

Заявки от юридических лиц рассматриваются в течение 5-20 дней.

После погашения ипотечного кредита на коммерческую недвижимость заемщик приобретает хорошую репутацию в банке.

Могу ли я сдать в аренду приобретенную в кредит квартиру?

Да, можете при получении письменного согласия Банка и заключении с арендатором договора аренды/найма жилого помещения.

Кто будет являться собственником приобретаемой в ипотеку квартиры?

Приобретаемая с помощью средств ипотечного кредита квартира может быть оформлена либо в собственность Заемщика, либо в общую совместную собственность Заемщика и Созаемщика (супругов). При наличии между супругами брачного договора приобретаемая квартира оформляется только в собственность Заемщика.

При наличии между супругами брачного договора приобретаемая квартира оформляется только в собственность Заемщика.

Что происходит с квартирой, если заемщик оказывается не в состоянии погашать кредит?

Хотя квартира и является предметом залога, банк забрать квартиру и оставить вас на улице не имеет права. Квартира в этом случае будет продана по рыночной цене с публичных торгов по решению суда. Деньги от продажи квартиры в первую очередь пойдут на погашение кредита, а остальная оставшаяся сумма вернется вам. Цены на недвижимость постоянно растут, так что даже если вы и станете должником, то за счет того, что стоимость квартиры значительно вырастет по сравнению с тем, какой она была, когда вы брали кредит. Даже в случае продажи квартиры с торгов вы, скорее всего, получите на руки немаленькую сумму. Возможно, оставшейся после продажи квартиры суммы хватит вам на то, чтобы купить жилье поскромнее — и на улице вы не останетесь. Но также нужно сказать и о худшем развитии событий! Во-первых, квартира не всегда уходит по привлекательной цене, так как не каждый банк заинтересован держать на балансе неликвидный объект недвижимости.

1

2

3

Все вопросы и ответыПотребность в приобретении коммерческой недвижимости может возникнуть как у организации, так и у физического лица. При этом процедура оформления сделки будет отличаться, даже если речь идет об одном о том же объекте. «Ипотекарь» подскажет, как подобрать самый оптимальный вариант в каждом конкретном случае.

Коммерческая недвижимость должна приносить доход — начните с того, чтобы приобрести ее на самых выгодных условиях.

Что такое коммерческая ипотека

Приобретение в кредит коммерческой недвижимости давно вошло в обиход на западе, где через неё осуществляется большая часть сделок по приобретению коммерческой недвижимости.

Когда речь идёт о коммерческой ипотеке, имеется в виду приобретение в кредит под залог недвижимости из нежилого фонда для её коммерческого использования. Чаще всего это складские, производственные или торговые строения или части строений. Алгоритм оформления коммерческой ипотеки мало чем отличается от получения ипотеки на жилую недвижимость. При рассмотрении заявки оценивается в первую очередь платёжеспособность соискателя, точно так же обязательно требуется страхование, экспертная оценка приобретаемого объекта недвижимости.

А вот условия погашения кредита по сравнению с жилищной ипотекой куда менее лояльные. Ведь считается, что приобретаемая по программе коммерческой ипотеке недвижимость — не жизненная необходимость, а средство для извлечения прибыли. Значит, заёмщику неплохо было бы щедро рассчитаться с кредитором.

Коммерческая ипотека — это, прежде всего, прекрасная возможность для развития бизнеса без использования оборотных средств фирмы. При толковом управлении доход, полученный посредством коммерческой ипотеки, с лихвой окупает процентные выплаты банку.

Однако, если на западе использование коммерческой ипотеки давно поставлено на поток, и юридическое лицо так же легко может получить кредит на покупку коммерческой недвижимости, как физическое, в нашей стране, в связи с некоторыми особенностями законодательства, коммерческую ипотеку проще получить именно частному лицу, но не предприятию. Что, конечно, значительно замедляет темпы роста российского рынка коммерческой ипотеки, препятствуя её массовое использование в среднем и малом бизнесе. В чём причина? Дело в том, что российское законодательство предусматривает законное возникновение ипотеки только при залоге жилых домов и квартир, приобретение же нежилых помещений с помощью ипотечного кредита не рассматривается. Федеральный закон «Об ипотеке» не позволяет оформить закладную на объект коммерческой недвижимости до заключения сделки купли-продажи. Недвижимость сначала нужно приобрести, оформить права на него, и лишь после этого банк может взять его в залог.

В чём причина? Дело в том, что российское законодательство предусматривает законное возникновение ипотеки только при залоге жилых домов и квартир, приобретение же нежилых помещений с помощью ипотечного кредита не рассматривается. Федеральный закон «Об ипотеке» не позволяет оформить закладную на объект коммерческой недвижимости до заключения сделки купли-продажи. Недвижимость сначала нужно приобрести, оформить права на него, и лишь после этого банк может взять его в залог.

Как же юридическому лицу взять коммерческую ипотеку на недвижимость под её залог? Чаще всего, сделка делиться на две части. Первая — перевод в пользу покупателя права собственности на объект недвижимости, согласно договору купли-продажи. Вторая — регистрация в органах УФРС. После этого недвижимость оформляется в залог и осуществляется окончательный расчёт с продавцом.

Чтобы подтвердить соответствия энергопоказателей здания строительным нормам, принятым в РФ, в процессе эксплуатации или при ещё проектировании заполняется специальный документ — энергетический паспорт здания;, включающий в себя такие сведения, как тип здания, его функциональное назначение, теплотехнические и энергетические параметр, категория энергоэффективности и т.

д.

Есть в кредитных сделках с коммерческой недвижимостью и очень немаловажная для малого и среднего бизнеса возможность. В случае, если средств для приобретения недвижимости не хватает, заёмщик может, достигнув договорённости с кредитором, проставить в договоре купли-продажи условия оплаты и перехода прав собственности, которые позволят ему на законных основаниях совершить сделку по приобретению коммерческой недвижимости по ипотечной программе.

Другим обходным манёвром, способствующим оформлению нежилой недвижимости в кредит, является использование в качестве залога не приобретаемой по ипотеке недвижимости, а иной, находящейся в собственности фирмы-заёмщика. Правда, этот вариант доступен лишь представителям более или менее крупного бизнеса, располагающего ресурсами, которые могут быть предложены под залог.

Помимо прямого развития бизнеса, коммерческая ипотека даёт и другие возможности. Например, с её помощью предприниматели могут оформлять кредиты на землю или строящиеся объекты недвижимости, а также оптимизировать налоговые выплаты.

Очевидно, что на сегодняшний день потребности развивающегося малого и среднего бизнеса плохо стыкуются с законом «Об ипотеке», который делает коммерческую ипотеку доступной не для них, а для обладающего большей финансовой мощью крупного бизнеса. Но если в законодательство будет внесены соответствующие коррективы, рынок коммерческой ипотеки ожидает новый эволюционный виток.

Кредитование бизнеса

Оформление кредита для бизнеса

Хотите взять бизнес-кредит?

Для чего берутся бизнес-кредиты?

Что такое коммерческая ипотека? | Деловая ипотека

Если вы покупаете землю или имущество для деловых целей, вам понадобится коммерческая ипотека. Узнайте больше о коммерческой ипотеке.

Что такое коммерческая ипотека?

Коммерческие ипотечные кредиты представляют собой среднесрочные и долгосрочные кредиты, которые можно использовать для финансирования покупки коммерческих помещений или для покупки существующего бизнеса.

Коммерческая ипотека иногда называется бизнес-ипотекой.

Вы также можете использовать коммерческую ипотеку, чтобы высвободить капитал из существующего здания, который можно инвестировать обратно в свой бизнес.

Коммерческая ипотека также может быть использована для покупки инвестиционной собственности, которую можно сдать в аренду или сдать в аренду другому предприятию.

Кому подходит коммерческая ипотека?

Причина, по которой коммерческая ипотека иногда известна как бизнес-ипотека или бизнес-ипотечные кредиты, заключается в том, что они часто используются небольшими компаниями для финансирования планов расширения или снижения затрат; например, если они хотят купить помещение для бизнеса, а не арендовать его.

Зачем нужна коммерческая ипотека?

Если ваш бизнес перерос офисное помещение, которое вы арендуете, или арендодатель предложил болезненное повышение арендной платы, вы можете подумать о покупке собственного, более просторного помещения.

Покупая недвижимость или землю для коммерческого использования, вы будете владеть помещением как активом. Это не только избавит вас от необходимости платить арендодателю арендную плату, но и ваши платежи по ипотеке могут быть значительно дешевле.

Однако с этим активом связаны дополнительные риски, которые вам необходимо учитывать, прежде чем подписывать пунктирную линию.

Какую недвижимость я могу купить с коммерческой ипотекой?

Любое имущество, приносящее доход, может быть куплено с использованием коммерческой ипотеки.

Магазины, офисы, предприятия розничной торговли, промышленные предприятия и рестораны являются очевидными примерами.

В чем разница между жилищной и коммерческой ипотекой?

Хотя коммерческая ипотека похожа на жилую ипотеку в том смысле, что это ссуда, взятая с целью покупки недвижимости или земли, между ними есть некоторые существенные отличия.

Стоимость

Стоимость земли или имущества для коммерческой ипотеки, как правило, выше, чем для жилищной ипотеки.

Риск

При более высоких рисках кредиторы, как правило, требуют больший депозит. Действительно, большинству кредиторов потребуется коммерческий ипотечный депозит в размере от 25% до 50%.

Это означает, что вы будете искать ипотечные кредиты с максимальным отношением суммы кредита к стоимости (LTV) 75 % или ниже.

Срок ипотечного кредита

В то время как ипотечный кредит обычно выдается на срок от 25 до 30 лет, ипотечный кредит на коммерческую недвижимость обычно намного короче. Действительно, они могут быть от 1 до 25 лет, хотя многие из них ограничены 15 годами.

Полукоммерческая ипотека

Существует множество типов многофункциональных зданий, необходимых для бизнеса, например, паб или магазин с квартирой над ним. Есть также дома с пристроенными предприятиями, такими как B&B, парикмахерская или питомник.

Эти типы недвижимости, которые имеют как коммерческие, так и жилые элементы, должны быть профинансированы с использованием полукоммерческой ипотеки.

Виды коммерческой ипотеки

Существует два основных вида коммерческой ипотеки:

Ипотечные кредиты собственника

Коммерческие ипотечные кредиты такого типа выдаются, когда владелец бизнеса хочет купить недвижимость, в которой он может вести свой бизнес.

Коммерческие инвестиционные ипотечные кредиты

Их можно использовать, если вы покупаете недвижимость в качестве инвестиционной возможности, например, для сдачи недвижимости в аренду. Они считаются более рискованными, чем коммерческие ипотечные кредиты. Также можно оформить коммерческую покупку в ипотеку, которая позволяет вам приобрести недвижимость, сдаваемую в аренду одному или нескольким предприятиям.

Недостатки получения коммерческой ипотеки

Коммерческая ипотека может означать, что в конечном итоге вы будете платить меньше денег в долгосрочной перспективе, особенно если вы арендуете недвижимость, в которой ведете свой бизнес.

Если вы какое-то время снимали жилье, то внезапно столкнетесь с необходимостью нести ответственность за техническое обслуживание и безопасность своих коммерческих помещений со всеми вытекающими из этого расходами.

Возможно, вам также придется учитывать необходимость покупки оборудования, мебели, подключения телефона и подключения к Интернету и наличие соответствующей страховки.

Аренда гибкая. Если ваша компания должна расширяться или сокращаться, вы можете соответствующим образом переместить помещение, что сложнее, когда вы владеете зданием.

Коммерческая ипотека также является типом обеспеченного кредита, что означает, что имущество используется кредитором в качестве залога по кредиту. Если вы задержите свои платежи, вы можете потерять имущество, что является неприятной мыслью.

Преимущества получения коммерческой ипотеки

С помощью бизнес-ипотеки вы можете купить помещения подходящего размера в удобном для вас и ваших сотрудников месте, недалеко от железнодорожных вокзалов, автобусных маршрутов и других объектов и с парковочные места по мере необходимости.

Вы можете адаптировать, модифицировать и украсить его по своему желанию. И с финансовой точки зрения, если цены на недвижимость в этом районе вырастут, вы будете тем, кто получит выгоду от любого прироста стоимости.

И с финансовой точки зрения, если цены на недвижимость в этом районе вырастут, вы будете тем, кто получит выгоду от любого прироста стоимости.

Если вам нужно переехать в другое место, вы можете сдать свое помещение другому бизнесу и таким образом получать доход.

Вы больше не будете ежемесячно платить арендную плату арендодателю, который не только держит часть ваших денег в качестве залога, но и может увеличить арендную плату, которую вы взимаете.

Как работают процентные ставки по коммерческой ипотеке

Вам нужен больший депозит

Получение ипотеки на коммерческую недвижимость считается более рискованным, а это означает, что предлагаемые процентные ставки значительно выше, чем по ипотечным кредитам.

По этой причине коммерческие ипотечные кредиторы обычно настаивают на более высоких депозитах в процентах от стоимости имущества и на более подробных процессах подачи заявок.

Вы получаете лучший выбор тарифов

Но что интересно, в отличие от жилищной ипотеки, когда вы подаете заявку на ипотеку для бизнеса, не существует фиксированных ставок.

В Великобритании так много различных видов бизнеса, что нет шаблона, которому нужно следовать, поэтому каждое заявление должно быть тщательно рассмотрено кредитором с точки зрения его достоинств и рассчитаны связанные с ним риски.

Более того, не все отрасли одинаковы. Предприятия с более низким уровнем риска, как правило, имеют право на лучшие ставки по коммерческой ипотеке, в то время как фирмам с более высоким риском могут быть предложены более высокие процентные ставки.

Погашение коммерческой ипотеки

Коммерческая ипотека, как правило, доступна в виде продуктов с фиксированной и переменной процентной ставкой.

Если вы выберете переменную ставку, она обычно будет взиматься в процентном отношении выше либо базовой ставки Банка Англии, либо лондонской межбанковской ставки предложения (LIBOR).

Если отслеживаемая ставка увеличится или упадет, ваши платежи по ипотеке будут следовать их примеру, поэтому вы должны быть уверены, что в этой ситуации вы все равно сможете производить платежи по ипотеке.

Сборы и платежи по коммерческой ипотеке

Конечно, ни одна заявка на ипотеку не является бесплатной, поэтому вам придется учитывать некоторые дополнительные сборы.

Плата за организацию

Комиссия за организацию взимается в размере от 1 до 2% от суммы кредита для кредитов менее 1 млн. фунтов стерлингов и обычно добавляется к кредиту после его утверждения.

Плата за оценку

Как и при жилищной ипотеке, при подаче заявки на коммерческую ипотеку перед утверждением требуется осмотр имущества. Опросы могут стоить более 500 фунтов стерлингов.

Судебные издержки

Гонорары адвокатов также составляют 500 фунтов стерлингов и выше, и вам, как правило, также необходимо оплатить судебные издержки кредитора.

Как ваш кредитный отчет влияет на вашу заявку на коммерческую ипотеку

Хотя вам не обязательно иметь безупречный кредитный рейтинг, ваш кредитный отчет будет тщательно изучен, и чем лучше ваш кредитный рейтинг, тем больше шансов на одобрение.

По этой причине перед подачей заявления рекомендуется проверить информацию о вас, хранящуюся в трех кредитных агентствах Великобритании: Experian, Equifax и TransUnion, чтобы вы могли исправить любые проблемы, которые могут повлиять на ваше заявление.

К счастью, это не должно ничего стоить, так как можно получить отчеты от каждого из агентств бесплатно.

Коммерческая ипотека с плохой кредитной историей

Если у вас была плохая кредитная история в прошлом, это не обязательно означает, что вы не сможете получить коммерческую ипотеку. Ряд поставщиков ипотечных кредитов по-прежнему будут предоставлять ссуды людям с плохой кредитной историей, что довольно уныло называется ипотекой с плохой кредитной историей.

Как и следовало ожидать, ставки по ипотечным кредитам с плохой кредитной историей, как правило, довольно высоки, и от вас также ожидают внесения солидного депозита. Тем не менее, получение одного из них означает, что вы можете купить недвижимость и начать очищать свою кредитную историю.

Более того, как только ваш кредитный рейтинг улучшится, у вас будет возможность перезаложить жилье по более дешевой цене.

Как получить коммерческую ипотеку

Если вы решите подать заявку на коммерческую ипотеку и надеетесь, что вам предложат самые конкурентоспособные ставки по ипотеке для бизнеса, надлежащая подготовка будет на вес золота.

Различные кредиторы специализируются на кредитовании различных видов бизнеса, поэтому найдите время, чтобы выяснить, какой кредитор наиболее подходит для вас. Также стоит взглянуть на веб-сайты некоторых крупных кредиторов, чтобы сравнить ставки по коммерческим ипотечным кредитам, чтобы дать вам представление о том, что доступно в настоящее время.

Вы должны убедиться, что у вас есть необходимая документация, чтобы ваша заявка на коммерческую ипотеку могла быть обработана эффективно:

Удостоверение личности и адрес (паспорт или водительские права)

Личный банк на 3-6 месяцев выписки

банковские выписки за 6 месяцев

ваш текущий договор аренды или аренды

бизнес-план с подробным описанием того, как вы будете погашать кредит

Проверенная или заверенная финансовая отчетность вашего бизнеса за 3 года

Отчет об активах и пассивах

Информация об арендаторе и аренде (если применимо)

- 9000 6 Сведения об имуществе

Сведения о любых возможных изменения в вашем будущем обороте и прибыли

Подробная информация о любой другой инвестиционной собственности (если применимо)

Хотя вам могут не понадобиться все эти документы, это может сэкономить ваше время, если вы это сделаете, а также продемонстрируете кредитору что вы серьезный претендент.

Помните, что кредиторы в конечном счете хотят доказательств того, что у вас есть опыт и вы знаете, что делаете. Представление любого доказательства, которое может поддержать ваше дело, может помочь вашему заявлению.

Использование ипотечного брокера для поиска коммерческой ипотеки

Коммерческая ипотека может быть чем-то вроде минного поля, если вы не занимаетесь торговлей в течение длительного времени. Если это немного ошеломляет, к счастью, есть люди, которые могут помочь.

Наняв специалиста по коммерческому ипотечному брокеру, вы сможете воспользоваться его знанием рынка и выбрать кредитора, наиболее подходящего для вашего вида бизнеса.

Брокер избавит вас от стресса при подаче заявки на ипотеку, потому что он может посоветовать вам необходимую подтверждающую документацию и помочь вам заполнить формы, а также найти самое высокое соотношение кредита к стоимости (LTV).

Все брокеры взимают плату немного по-разному, поэтому убедитесь, что вы понимаете структуру их комиссий.

После того, как вы подали заявление и предоставили любую дополнительную документацию, юристы кредитора проведут комплексную юридическую проверку.

После этого ваша заявка перейдет на этап одобрения, и вы получите предложение по ипотеке.

Альтернативы коммерческой ипотеке

Коммерческая ипотека может оказаться не лучшим вариантом для вашего бизнеса. Альтернативные способы, которыми компании могут занять деньги, включают:

Краткосрочные бизнес-кредиты: Эти кредиты, взятые на короткий период времени, могут помочь вам с вашим денежным потоком, когда они вам понадобятся, без каких-либо долгосрочных обязательств.

Промежуточные ссуды : Эти ссуды представляют собой краткосрочные ссуды с высокой процентной ставкой, которые обычно используются физическими лицами, которым необходимо завершить покупку одной собственности, прежде чем покупать другую.

Кредит на развитие: Эти кредиты обычно берутся на срок от 6 до 18 месяцев для покупки земли или строительства зданий. Средства выдаются поэтапно и должны быть авторизованы до начала следующего этапа.

Средства выдаются поэтапно и должны быть авторизованы до начала следующего этапа.

Коммерческие ипотечные брокеры

Как улучшить свой кредитный рейтинг

Подходит ли вам промежуточный кредит?

Что такое коммерческая ипотека?

Владение своим бизнесом может дать вам больше свободы в формировании и контроле вашей деятельности и позволит вам увеличить свое благосостояние. Но коммерческая ипотека не лишена риска, поэтому важно оценить плюсы и минусы владения недвижимостью.

Вы, вероятно, знакомы с понятием жилищной ипотеки, но между жилищной и коммерческой ипотекой есть некоторые важные различия.

Кевин Келли, старший менеджер по работе с клиентами BDC, говорит, что многие из этих различий сводятся к тому факту, что коммерческая ипотека более рискованна как для кредиторов, так и для заемщиков. В результате эти кредиты, как правило, идут с более высокими процентными ставками и другими сборами.

Одна вещь, которая делает коммерческую ипотеку более рискованной, заключается в том, что собственность может быть сложнее ликвидировать. «Коммерческое здание может быть очень специфичным для бизнеса и его потребностей», — говорит Келли.

«Коммерческое здание может быть очень специфичным для бизнеса и его потребностей», — говорит Келли.

Коммерческие ипотечные кредиты, как правило, имеют более низкое отношение кредита к стоимости, чем жилищные ипотечные кредиты, а также более короткие периоды погашения. Это означает, что банк, скорее всего, ожидает, что ваш первоначальный взнос составит более высокую долю стоимости недвижимости. Они также ожидают, что вы погасите остаток кредита за меньшее время, чем домовладелец.

Зачем рассматривать коммерческую ипотеку?

Покупка коммерческой недвижимости может иметь смысл по следующим причинам.

- Вы столкнулись с ограничениями, наложенными арендодателем, или резким повышением арендной платы

Когда расходы на коммерческую недвижимость высоки, покупка может высвободить оборотный капитал за счет снижения ежемесячных расходов на аренду. - Вы хотите использовать свою коммерческую недвижимость для увеличения личного благосостояния

Владение коммерческой недвижимостью может помочь вам увеличить капитал по мере роста стоимости собственности.

- Вам необходимо обустроить свою недвижимость для узкоспециализированных целей

Среднестатистический арендодатель не будет платить за специализированное строительство, необходимое для научных исследований или производства. Кроме того, они ожидают, что вы отмените эти изменения за свой счет после того, как уйдете. - Вы нашли идеальное место для другого бизнеса

Это может быть привлекательным для различных компаний из-за таких факторов, как размер, удобства, пешеходное движение, оборудование и близость к основным поставщикам. Покупка участка и его развитие могут обеспечить дополнительный поток доходов.

Келли отмечает, что если вы являетесь покупателем, еще одним мотивирующим фактором может быть гордость за право собственности: вы можете предпочесть инвестировать, поддерживать и улучшать свою собственность способами, которые не имели бы смысла, если бы вы арендовали ее.

Какой первоначальный взнос необходим для коммерческой недвижимости?

Чем больше вы вкладываете, тем меньше вам нужно занимать и тем меньше процентов вы будете платить в течение срока действия кредита. Это хорошая идея — откладывать столько, сколько вы можете себе позволить, особенно во время роста процентных ставок.

Это хорошая идея — откладывать столько, сколько вы можете себе позволить, особенно во время роста процентных ставок.

Однако, если вы намереваетесь внести минимальную сумму (чтобы высвободить оборотный капитал), вы, скорее всего, рассчитываете на авансовый платеж в размере 20% или более от покупной цены, хотя он может быть выше или ниже в зависимости от кредитор, финансовое состояние вашего бизнеса и здание, которое вы пытаетесь приобрести.

Размер необходимого первоначального взноса тесно связан с соотношением кредита к стоимости, которое определяет максимальную сумму обеспеченного кредита на основе рыночной стоимости актива, заложенного в качестве залога.

Какой срок коммерческой ипотеки?

Коммерческие ипотечные кредиты обычно амортизируются в течение 20 лет или менее и погашаются регулярными платежами. У кредиторов, таких как BDC, можно получить более длительный период амортизации, чтобы помочь предприятиям защитить свой денежный поток.

Какие процентные ставки следует ожидать для коммерческой ипотеки в Канаде?

Как и в случае жилищной ипотеки, процентные ставки по коммерческим ипотечным кредитам будут повышаться или понижаться в зависимости от изменений в экономике. Но это не единственный фактор, влияющий на ставку, которую вы получите; есть также финансовая устойчивость вашей компании, поскольку банки используют более высокие ставки при выдаче кредитов заемщикам, которых они считают более рискованными.

Но это не единственный фактор, влияющий на ставку, которую вы получите; есть также финансовая устойчивость вашей компании, поскольку банки используют более высокие ставки при выдаче кредитов заемщикам, которых они считают более рискованными.

Как и в случае с жилищной ипотекой, ставки также связаны с условиями ипотеки. Срок действия ипотечного кредита – это время, в течение которого действует ипотечный кредит.

«Все банки предлагают фиксированные ставки, обычно от одного до 10 лет», — говорит Келли.

Процентные ставки обычно растут, когда Банк Канады пытается обуздать инфляцию.

«Когда ставки вырастут, многие скажут: «Посмотрим, что будет». Сейчас мы сделаем двухлетнюю фиксированную ставку».

Как рассчитать платеж по коммерческой ипотеке

Как и в случае с жилищной ипотекой, ваши ежемесячные платежи будут состоять как из основной суммы, так и из процентов. Основная сумма — это общая сумма кредита, разделенная на количество месяцев в периоде амортизации. Что касается процентной части, говорит Келли, разделите годовую процентную ставку на 12, чтобы получить месячную процентную ставку для вашего расчета. Добавьте основную сумму и проценты, чтобы получить ежемесячную сумму.

Что касается процентной части, говорит Келли, разделите годовую процентную ставку на 12, чтобы получить месячную процентную ставку для вашего расчета. Добавьте основную сумму и проценты, чтобы получить ежемесячную сумму.

Большинство людей используют ипотечные онлайн-калькуляторы. Это также может помочь вам выяснить, какой размер ипотечного кредита может позволить себе ваш бизнес, и оценить различные сценарии.

В BDC есть удобный коммерческий ипотечный калькулятор. Вы можете ввести сумму, которую вы берете взаймы, процентную ставку, о которой вы договорились (или ожидаете), и срок, который вы выбрали (в месяцах). Калькулятор сообщит вам, сколько будут ваши ежемесячные платежи, каковы будут ваши платежи и сколько процентов вы будете платить.

Сценарий коммерческого кредита

| Имущество | 500 000 долларов США |

| Первоначальный взнос | 20% (100 000 долларов США) |

| Ипотека | 400 000 долларов США |

| Процентная ставка | 5% |

| Амортизация период | 20 лет |

| Ежемесячные платежи | 2 639,82 $ |

| Общая сумма процентов за весь срок кредита | 233 557,51 долл. США США |

Можно ли получить ипотечный кредит на коммерческую недвижимость и наоборот?

Банки не разрешат вам использовать жилищную ипотеку для покупки коммерческой недвижимости. Тем не менее, если вы внесли значительный первоначальный взнос (от 40% до 50% от покупной цены) за свою коммерческую недвижимость и имеете кредитную линию под залог собственного капитала, вы можете использовать ее для финансирования вашей коммерческой недвижимости.

Хотя теоретически вы можете использовать коммерческую ипотеку для покупки жилой недвижимости, это не будет выгодно. Вы столкнетесь с ненужно более высокими процентными ставками и сборами, и, вероятно, вам придется внести более крупный первоначальный взнос.

Каковы риски получения коммерческой ипотеки?

Кредиты на коммерческую недвижимость могут предоставляться с комиссиями и условиями, с которыми вы, возможно, не знакомы.

Например, наряду с первоначальным взносом за подачу заявления существуют текущие ежегодные расходы, которые могут быть значительными. Обычно они составляют процент от суммы кредита и могут варьироваться от 0,5% до 1%.

Обычно они составляют процент от суммы кредита и могут варьироваться от 0,5% до 1%.

Также могут взиматься сборы, связанные с оценкой, юридической работой или исследованиями. Коммерческая ипотека также может иметь ограничения (или штрафы) на досрочное погашение или урегулирование долга до наступления срока его погашения.

Келли говорит, что важно читать мелкий шрифт в вашем контракте «дословно». Например, многие коммерческие ипотечные кредиты являются ссудами до востребования, что означает, что кредитор может потребовать их погашения в любое время. Хотя банки редко отзывают свои кредиты, это случалось и раньше, особенно в 2008–2009 гг.финансовый кризис. Чтобы быть готовым к такому событию, вам нужно знать, что вы можете быстро найти альтернативное финансирование.

Подготовка, необходимая для получения коммерческой ипотеки

Если вы решили оформить коммерческую ипотеку, каждый год готовьте вашу финансовую отчетность дипломированным профессиональным бухгалтером (CPA) и держите ее как можно лучше. Как правило, это то, на чем андеррайтер сосредоточится при оценке более крупных бизнес-кредитов.

Как правило, это то, на чем андеррайтер сосредоточится при оценке более крупных бизнес-кредитов.

«Андеррайтер должен обосновать кредит», — говорит Келли. «Они хотят знать: как вы собираетесь расплачиваться? Ваши финансовые отчеты могут содержать ответ на этот вопрос».

«Пока у вас не будет зарегистрированной финансовой отчетности за два года — даже если вы ведете бизнес дольше — вы все равно будете считаться стартапом. Это означает, что вам будет труднее получить кредит, и у вас будет доступ к меньшему количеству средств, в то время как процентная ставка может быть выше», — говорит Келли, добавляя, что если вы еще не зарегистрированы, сделайте это как можно скорее. вы можете получить эти финансовые показатели второго года.

И, наконец, говорит Келли, не запаздывайте с налогами на бизнес.

Узнайте больше о коммерческой ипотеке

Ознакомьтесь с нашим Руководством по покупке коммерческой недвижимости, чтобы узнать о том, стоит ли и как покупать недвижимость для вашего бизнеса, в том числе о том, как организовать финансирование.

д.

д.