Сибирская торговая площадка

1) Единый федеральный реестр сведений о банкротстве –https://bankrot.fedresurs.ru

2) Объявления о несостоятельности (банкротстве) на официальном сайте газеты «Коммерсантъ» –https://bankruptcy.kommersant.ru

3) Перечень аккредитованных удостоверяющих центров –https://e-trust.gosuslugi.ru/CA

4) Подтверждение подлинности электронной подписи –https://www.gosuslugi.ru/pgu/eds

5) Картотека арбитражный дел –https://kad.arbitr.ru

6) Федеральная служба государственной регистрации, кадастра и картографии –https://rosreestr.ru

7) Федеральная налоговая служба –https://www.nalog.ru

8) Предоставление сведений из ЕГРЮЛ/ЕГРИП –https://egrul.nalog.ru

9) Электронный сервис «Прозрачный бизнес» –https://pb.nalog.ru

10) Портал государственных услуг Российской Федерации –https://www.gosuslugi.ru

11) «Консультант Плюс»: законодательство РФ –http://www.consultant.ru

12) Информационно-правовой портал «Гарант. ру» – http://www.garant.ru

ру» – http://www.garant.ru

13) Официальный интернет-портал правовой информации – http://pravo.gov.ru

Саморегулируемые организации арбитражных управляющих:

14) Ассоциация саморегулируемая организация арбитражных управляющих «Межрегиональный центр экспертов и профессиональных управляющих» (Ассоциация СРО «МЦПУ») – http://www.mcpu.ru

15) Ассоциация «Межрегиональная саморегулируемая организация профессиональных арбитражных управляющих» (МСО ПАУ ) – http://www.npmsopau.ru

16) Союз «Межрегиональный центр арбитражных управляющих» (Союз «МЦАУ») – http://www.npmcau.ru

17) Союз «Саморегулируемая организация арбитражных управляющих «Альянс» (Союз «СОАУ «Альянс») – http://www.alians009.ru

18) Некоммерческое Партнерство – Союз «Межрегиональная саморегулируемая организация профессиональных арбитражных управляющих «Альянс управляющих» (НПС СОПАУ «Альянс управляющих») – http://www.sro-au.ru

19) Ассоциация Ведущих Арбитражных Управляющих «Достояние» (Ассоциация ВАУ «Достояние») – http://www. sro-dostoyanie.ru

sro-dostoyanie.ru

20) Ассоциация «Межрегиональная Северо-Кавказская саморегулируемая организация профессиональных арбитражных управляющих «Содружество» (Ассоциация «МСК СРО ПАУ «Содружество») – http://www.msksro26.ru

21) Ассоциация «Национальная организация арбитражных управляющих» (Ассоциация «НацАрбитр») – http://www.sroarbitr.ru

22) Ассоциация Арбитражных Управляющих «Солидарность» (ААУ «Солидарность») – http://www.np-solidarnost.ru

23) Ассоциация арбитражных управляющих «Сибирский центр экспертов антикризисного управления» (ААУ «СЦЭАУ») – http://www.novosibsro.ru

24) Ассоциация «Саморегулируемая организация арбитражных управляющих «Меркурий» (Ассоциация «Меркурий») – http://www.soautpprf.ru

25) Ассоциация «Межрегиональная саморегулируемая организация арбитражных управляющих «Содействие» (Ассоциация МСРО «Содействие») – http://www.msro.ru

26) Союз арбитражных управляющих «Саморегулируемая организация «Северная Столица» (Союз АУ «СРО СС») – http://www. sross.ru

sross.ru

Юлия Шилова | комментарий для «Коммерсантъ»: Спасти рядового должника

Спасти рядового должника. Суды расширяют действие моратория на банкротство за временные границы пандемии

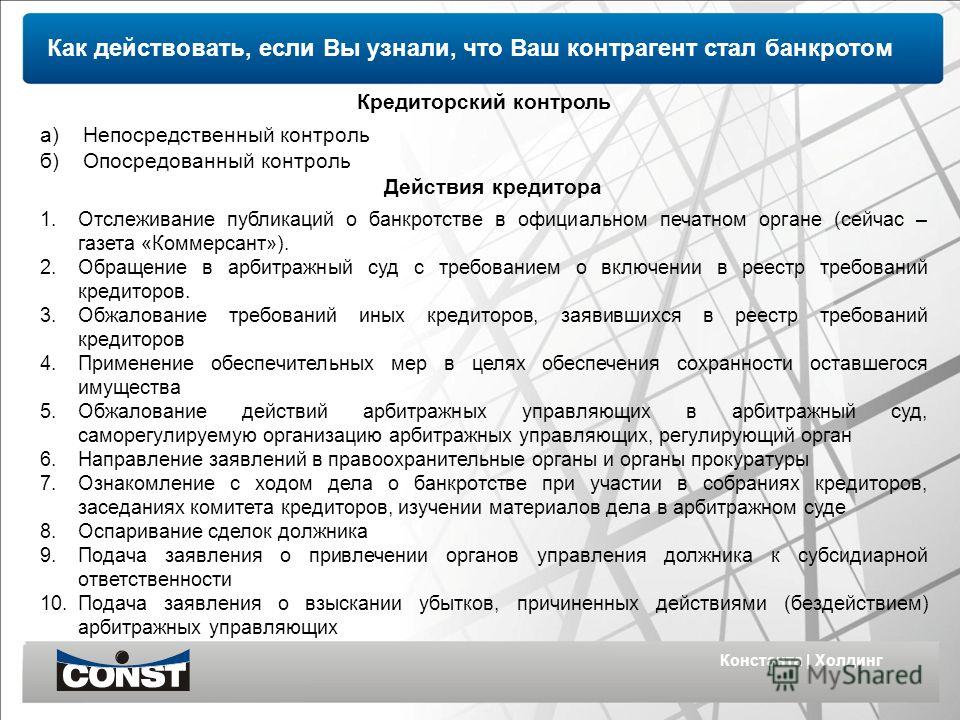

Круг спасаемых от банкротства лиц все больше расширяется. Как выяснил “Ъ”, суды защищают и тех должников, дела о банкротстве которых были возбуждены до введения моратория и даже до объявления пандемии. В ряде случаев кредиторам пришлось полгода ждать рассмотрения заявления, только чтобы узнать, что должника обанкротить не удастся. Закон напрямую такие ситуации не регулирует. Юристы поддерживают идею о помощи пострадавшим, но предупреждают о возможности злоупотреблений со стороны должников.

Мораторий на банкротство, введенный в России с 6 апреля на полгода, продолжает ставить новые вызовы перед судами. Согласно ст. 9.1 закона о несостоятельности, кредиторы не могут подать на банкротство должников (из списка пострадавших отраслей, системообразующих или стратегических предприятий) в период действия моратория. Кроме того, закон предусматривает, что если кредитор подал заявление о признании должника банкротом до моратория, но оно еще не было принято судом к производству, заявление возвращается кредитору.

Кроме того, закон предусматривает, что если кредитор подал заявление о признании должника банкротом до моратория, но оно еще не было принято судом к производству, заявление возвращается кредитору.

Однако как поступать в случае, если заявление принято, банкротное дело уже возбуждено, но ни одна из процедур еще не введена, в законе не разъясняется. В результате арбитражные суды защищают от банкротства со ссылкой на мораторий и тех должников, которых кредиторы начали банкротить задолго до пандемии и мер правительства по смягчению ее последствий.

Спасение утопающих

При наличии уже возбужденного дела о банкротстве суды отказываются вводить в отношении должника ту или иную процедуру: оставить заявление кредитора без рассмотрения, приостановить или прекратить производство по делу.

В некоторых случаях с момента обращения кредитора и до рассмотрения судом вопроса о введении банкротной процедуры проходило шесть-восемь месяцев.

Так, 22 июня арбитражный суд Астраханской области оставил без рассмотрения заявление ФНС о признании банкротом ИП Олега Полянского. Само заявление было принято к производству и дело о банкротстве возбуждено еще 23 декабря 2019 года. Процедуру наблюдения суд ввести не успел, так как заседания неоднократно откладывались, в том числе по ходатайствам должника и из-за ограничений в работе в связи с пандемией. На слушании дела в июне ИП заявил о применении моратория на банкротство, ссылаясь на то, что его основным видом экономической деятельности является «торговля автомобильными деталями, узлами и принадлежностями», на которую распространяется мораторий. Налоговики настаивали, что банкротить должника можно, ведь дело о несостоятельности возбуждено задолго до моратория.

Само заявление было принято к производству и дело о банкротстве возбуждено еще 23 декабря 2019 года. Процедуру наблюдения суд ввести не успел, так как заседания неоднократно откладывались, в том числе по ходатайствам должника и из-за ограничений в работе в связи с пандемией. На слушании дела в июне ИП заявил о применении моратория на банкротство, ссылаясь на то, что его основным видом экономической деятельности является «торговля автомобильными деталями, узлами и принадлежностями», на которую распространяется мораторий. Налоговики настаивали, что банкротить должника можно, ведь дело о несостоятельности возбуждено задолго до моратория.

В определении суда цитируется норма из ст. 9.1 закона, где говорится, что уведомление кредитора о намерении обанкротить должника с начала действия моратория утрачивает силу и не дает ему права обратиться в суд за инициированием банкротства (хотя в данном случае заявление подано до вступления в силу моратория). Отдельно суд сослался на пункт обзора практики Верховного суда РФ №1 от 21 апреля, разъясняющий, что обстоятельства и период возникновения долга не имеют значения для применения моратория: «Таким образом, у уполномоченного органа отсутствует право на подачу в арбитражный суд заявления о признании должника банкротом в течение срока действия моратория».

Основанием стало «несоблюдение досудебного порядка урегулирования спора», под которым здесь суд, вероятно, понимает публикацию уведомления кредитора о намерении обанкротить должника.

«Не навредить бизнесу»

«Закон молчит о том, как решать вопрос с принятыми до моратория к производству банкротными делами, поэтому суды сейчас самостоятельно определяют, как быть»,— отмечает адвокат практики реструктуризации и банкротства Art de Lex Юлия Шилова. Судя по всему, суды учли заданный в обзоре ВС от 21 апреля вектор «не навредить бизнесу», говорит партнер МЭФ PKF Александр Овеснов.

Тем не менее, уточняет юрист, ни в законе, ни в разъяснениях ВС действительно нет четкого указания, как поступать с делами о банкротстве, возбужденными до введения моратория.

Председатель «Банкротного клуба» Олег Зайцев отмечает, что в первой версии поправок о моратории прямо предлагалось в таких случаях приостанавливать производство по делу о банкротстве, но в итоговую версию документа этот тезис не вошел. Юлия Шилова допускает, что непринятая редакция нормы могла сыграть свою роль в толковании судами правил моратория. При этом госпожа Шилова обращает внимание, что на запущенном правительством РФ сайте стопкоронавирус.рф и сейчас говорится о приостановлении производства по принятым судами делам с еще не начатой процедурой банкротства.

Юлия Шилова допускает, что непринятая редакция нормы могла сыграть свою роль в толковании судами правил моратория. При этом госпожа Шилова обращает внимание, что на запущенном правительством РФ сайте стопкоронавирус.рф и сейчас говорится о приостановлении производства по принятым судами делам с еще не начатой процедурой банкротства.

В то же время юристы уже не видят необходимости вносить поправки в закон, учитывая, что мораторий будет действовать еще всего три месяца. «Достаточно разъяснений ВС в виде обзора судебной практики»,— полагает Юлия Шилова.

В целом юристы поддерживают позицию судов в пользу должников, отмечая лишь недостаточную обоснованность актов в их мотивировочной части.

«Задумка моратория направлена на недопущение вала банкротств, в нынешней экономической ситуации и в разгар пандемии у должника, возможно, нет шансов восстановить свое положение, что вовсе не говорит о его неплатежеспособности в целом. Поэтому оставление без рассмотрения, приостановление или прекращение процедуры в любом случае решает задачу по предотвращению одновременного массового банкротства предприятий из наиболее пострадавших сфер»,— поясняет госпожа Шилова.

«Учитывая, что мораторий был введен не сразу, как только началась пандемия, придавать решающее значение одной лишь дате возбуждения дела о банкротстве было бы явно неверно»,— соглашается Олег Зайцев. По его мнению, на применение к должнику моратория должны влиять в первую очередь причины, из-за которых лицо стало неплатежеспособным: «Цель моратория — защитить от судебной процедуры банкротства те бизнесы, которые не могут платить из-за пандемии».

Однако Александр Овеснов опасается, что поголовное прекращение дел всех должников, по которым не успели ввести процедуру банкротства, может привести к злоупотреблениям, в частности, к тому, что мораторием могут прикрываться недобросовестные лица. Он полагает, что на этапе принятия заявления кредитора к производству суд может оценить причины и время появления признаков банкротства и установить, соответствует ли должник критериям моратория: «Если к банкротству должника привели не пандемия и эпидемиологическая ситуация в стране и мире, то блокировка процедуры банкротства должна трактоваться как нарушение прав кредиторов». На таких должников, подчеркивает юрист, мораторий распространяться не должен.

На таких должников, подчеркивает юрист, мораторий распространяться не должен.

Авторы: Арбитражная группа «Ъ»

Полная версия статьи доступна здесь.

Соглашение с торговцем кредитной картой в случае банкротства: еще одно важное право должников, подающее заявление в соответствии с Главой 11 «торговое соглашение», соглашение между продавцом и торговым банком, по которому продавцу платят за продажи по кредитной карте. Апелляционный суд пришел к выводу, что торговое соглашение не является неприемлемым договором о финансовом урегулировании, даже если другая сторона соглашения, торговый банк, гарантировала обязательство продавца перед своими клиентами по предоставлению товаров и услуг, которые они приобрели с помощью кредитной карты. транзакции.

In re United Airlines , 368 F.3d 720 (7 th Cir. 2004). Это решение разрешает (по крайней мере, в Седьмом округе) горячо спорный вопрос, который возникает во многих делах по главе 11. Каждый год компании во всем мире обрабатывают миллиарды транзакций по кредитным картам. В типичной транзакции с кредитной картой участвуют четыре стороны: клиент (или держатель карты), банк, выдавший карту клиенту (банк-эмитент), продавец, товары или услуги которого клиент приобретает с помощью кредитной карты, и торговый банк. (банк, который находится в договорных отношениях с продавцом). Когда покупатель оплачивает товары или услуги продавца с помощью кредитной карты, продавец отправляет квитанцию по кредитной карте или товарный чек в банк продавца. Согласно условиям торгового соглашения, торговый банк перечисляет коммерсанту комиссию за продажу за вычетом своего вознаграждения. Затем торговый банк переводит комиссию за продажу через соответствующую карточную ассоциацию (например, Visa, MasterCard) в банк-эмитент держателя карты, который возмещает торговому банку всю сумму. Наконец, банк-эмитент выставляет держателю карты счет за комиссию за продажу в ежемесячной выписке со счета клиента.

В типичной транзакции с кредитной картой участвуют четыре стороны: клиент (или держатель карты), банк, выдавший карту клиенту (банк-эмитент), продавец, товары или услуги которого клиент приобретает с помощью кредитной карты, и торговый банк. (банк, который находится в договорных отношениях с продавцом). Когда покупатель оплачивает товары или услуги продавца с помощью кредитной карты, продавец отправляет квитанцию по кредитной карте или товарный чек в банк продавца. Согласно условиям торгового соглашения, торговый банк перечисляет коммерсанту комиссию за продажу за вычетом своего вознаграждения. Затем торговый банк переводит комиссию за продажу через соответствующую карточную ассоциацию (например, Visa, MasterCard) в банк-эмитент держателя карты, который возмещает торговому банку всю сумму. Наконец, банк-эмитент выставляет держателю карты счет за комиссию за продажу в ежемесячной выписке со счета клиента.

При определенных обстоятельствах держатели карт имеют право в соответствии с федеральным законом о потребительском кредите «отозвать» средства со счета своей кредитной карты. В этом случае банк-эмитент кредитует держателя карты и, через соответствующую ассоциацию, возвращает комиссионному банку, который должен возместить банку-эмитенту. Торговый банк обычно имеет договорное право в соответствии с торговым соглашением на получение возмещения от продавца. Но что произойдет, если продавец станет неплатежеспособным? Торговый банк берет на себя кредитный риск того, что его продавец объявит о банкротстве и не выплатит свои долги полностью, точно так же, как банк-эмитент берет на себя кредитный риск того, что его держатель карты объявит о банкротстве или иным образом не выплатит свой долг по кредитной карте.

В этом случае банк-эмитент кредитует держателя карты и, через соответствующую ассоциацию, возвращает комиссионному банку, который должен возместить банку-эмитенту. Торговый банк обычно имеет договорное право в соответствии с торговым соглашением на получение возмещения от продавца. Но что произойдет, если продавец станет неплатежеспособным? Торговый банк берет на себя кредитный риск того, что его продавец объявит о банкротстве и не выплатит свои долги полностью, точно так же, как банк-эмитент берет на себя кредитный риск того, что его держатель карты объявит о банкротстве или иным образом не выплатит свой долг по кредитной карте.

Принятие торговых соглашений: United Airlines Дело

Одним из наиболее важных полномочий, предоставляемых должнику в случае банкротства, является право, если он решит, принять на себя исполнение своих контрактов и неистекших договоров аренды.

Но есть некоторые соглашения, которые не предполагаются, в том числе контракты «предоставить ссуду или предоставить другое заемное финансирование или финансовые приспособления должнику или в его пользу». 11 США § 365(с)(2).

11 США § 365(с)(2).

Следуя этой традиции, суд United Airlines постановил, что торговое соглашение, в соответствии с которым National City Bank и National Processor обрабатывали транзакции по кредитным картам для United Airlines, не было договором о предоставлении кредита или финансового соглашения.

После того, как United объявила о банкротстве, у National была, возможно, понятная озабоченность: United может прекратить полеты, и в этом случае тысячи потребителей могут потребовать возмещения расходов по их кредитным картам за рейсы, которые они забронировали на United, которые никогда не будут выполнены.

Седьмой округ не согласился. Он с готовностью отверг первый аргумент National — что система кредитных карт позволяла United занимать деньги у National, продавая билеты (и немедленно взимая плату) за полеты в будущем:

Ответ заключается в том, что ни National Processing, ни National City Bank не кредитуют United . . . один пенни. Любой кредит выдается банком-эмитентом, а не торговым банком; кредит предоставляется клиенту банка-эмитента (пассажиру United), а не United. National Processing ничего не вносит на счет United в National City Bank до тех пор, пока банк-эмитент не предоставит кредит своему клиенту и не поместит средства в межбанковскую систему от имени клиента. . . . В этой сделке National Processing выступает в качестве проводника, а не кредитора.

In re United Airlines , 368 F.3d 720, 723 (7 th Cir. 2004).

Апелляционный суд более серьезно отнесся к другому аргументу National — что, по сути, он гарантировал условное обязательство United возместить любые сборы за билеты на рейсы в будущем, которые могут никогда не произойти, если United прекратит работу, и что National таким образом расширение финансового соглашения с United через процесс возвратного платежа. Седьмой округ признал, что гарантия была финансовым приспособлением по смыслу Раздела 365 (c) (2). И он принял аргументы о том, что в той мере, в какой возвратные платежи превышали продажи новых кредитных карт, можно сделать вывод, что National гарантировала условную ответственность United. Но Апелляционный суд постановил, что эта условная гарантия была «небольшой» частью общей сделки и что Раздел 365(c)(2) запрещал допущение только о договоре, который «в целом» мог считаться договором, расширяющим договор. финансовое размещение. Приходя к такому заключению, Седьмой округ признал, что противоположное толкование Раздела 365(c)(2) может привести к тому, что общее правило о том, что должник может принять на себя исполнение своих контрактов, станет недействительным:

Приходя к такому заключению, Седьмой округ признал, что противоположное толкование Раздела 365(c)(2) может привести к тому, что общее правило о том, что должник может принять на себя исполнение своих контрактов, станет недействительным:

В законе ставится вопрос о том, является ли договор в целом «финансовым приспособлением», а не о том, можно ли так охарактеризовать один пункт. Чтобы увидеть разницу, подумайте о контракте, который все признают, который может быть заключен: аренда операционных активов, таких как самолет United. . . . Возьмите арендный договор с оплатой в середине месяца. Эту договоренность можно было бы назвать 15-дневной ссудой от арендодателя арендатору. . . . [П]рактически в каждом договоре аренды и других исполнительных контрактах есть некоторые положения, которые можно охарактеризовать как краткосрочную ссуду той или иной стороне. . . . Принятие аргумента National Processing о том, что предположение невозможно, когда какое-либо нетривиальное положение договора влечет за собой кредит или гарантию, будет иметь большое значение для лишения должников права принимать на себя исполнительные контракты.

Несомненно, поэтому никто. . . утверждал, что должники не могут заключать договоры аренды и купли-продажи. Что ж, если договор аренды может быть заключен, несмотря на неявную ссуду, соглашение об обработке кредитных карт может быть принято, несмотря на неявную гарантию. Идент. в 724.

Наконец, Седьмой окружной суд отклонил аргумент National о том, что United не может принять на себя торговое соглашение без предоставления дополнительных гарантий. «Юнайтед» не нарушал контракт. Отметив, что Кодекс о банкротстве требует, чтобы должник предоставил надлежащие гарантии будущих результатов в качестве предварительного условия для предположения только «если» должник не выполняет свои обязательства, Седьмой судебный округ охарактеризовал аргумент National как попытку «изменить [] статут», что-то, что только Конгресс мог бы сделать. Идент. на 726. Апелляционный суд не проявил большого сочувствия к National, отметив, что, когда он заключал контракт, он мог бы договориться о большем резерве, более коротком сроке или более высокой плате за обработку.

Заключение

United Airlines является вторым решением апелляционного суда, согласно которому коммерческие соглашения могут быть приняты должником при банкротстве. См. In re Thomas B. Hamilton Co. , 969 F.2d 1013 (11 th Cir. 1992). Это решение усиливает широкие полномочия, предоставленные должнику в состоянии банкротства, для принятия на себя исполнительных контрактов, и ограниченное исключение из тех полномочий, которые предусмотрены Разделом 365(c)(2). Кроме того, в нем подчеркивается необходимость того, чтобы любая сторона, заключающая соглашение, которое может повлечь за собой материальный риск в случае неплатежеспособности другой стороны, заранее договорилась о надлежащем обеспечении или достаточной компенсации для компенсации этого риска.

За дополнительной информацией обращайтесь:

Филип Д. Анкер

Анкер

[email protected]

Суды по делам о банкротстве не имеют полномочий расторгать контракты

Банкротство нарушает финансовое положение торговца, приводя к невозможности выполнения финансовых обязательств и прекращению выплаты долгов кредиторам. Это, в свою очередь, вынуждает компанию объявлять о банкротстве, чтобы ликвидировать свои активы и справедливо распределить их стоимость между кредиторами в соответствии с правовыми положениями национального коммерческого законодательства.

В соответствии с этими законами банкротство является методом контроля над активами коммерсанта-должника, позволяющим суду защитить права кредиторов, наложив арест на оставшуюся часть средств должника и поместив их под судебный контроль, таким образом гарантируя, что средства будут не передаваться за границу или каким-либо образом незаконно присваиваться.

Торговец может объявить о своем собственном банкротстве, или это может быть запрошено кредитором или прокуратурой. Более того, банкротство будет объявлено в случае смерти купца, или его ухода из торговли в результате его смерти, или его ухода из торговли, пока он еще имеет платежи кредитору. Во всех случаях суд может принять решение об объявлении банкротства по своему усмотрению.

Более того, банкротство будет объявлено в случае смерти купца, или его ухода из торговли в результате его смерти, или его ухода из торговли, пока он еще имеет платежи кредитору. Во всех случаях суд может принять решение об объявлении банкротства по своему усмотрению.

Банкротство также имеет место в случае, если коммерсант, имеющий задолженность, нарушает какое-либо из своих финансовых обязательств перед кредиторами, поскольку порог его измеряется неуплатой коммерсантом своего долга, независимо от его финансового положения. Таким образом, коммерсант может не быть объявленным банкротом просто из-за неустойчивого финансового положения, если он все еще выполняет причитающиеся платежи своим кредиторам.

Для получения определения о признании банкротом достаточно доказать неплатежеспособность одного кредитора, следовательно, нет необходимости доказывать наличие множественной задолженности. Таким образом, вынесший решение судья должен интерпретировать представленные ему доказательства, не ограничивая требования истца, а также правильно классифицировать рассматриваемое дело.

Следует также отметить, что после объявления банкротства только суд по делам о банкротстве имеет юрисдикцию в отношении всех споров, связанных с ним, в том числе связанных с его управлением. В противном случае любые другие споры регулируются нормами египетского гражданского права.

Здесь мы ссылаемся на одно из дел, инициированных нашим управлением, где суд по делам о банкротстве вынес решение о расторжении договора аренды завода, который ответчик сдал в аренду компании, в дополнение к освобождению завода.

Решение судьи было обжаловано, в результате чего суд первой инстанции отклонил нашу апелляцию и оставил решение в силе на апелляционном уровне.

Махер Милад Искандар, адвокат, обжаловал это решение в Кассационном суде на основании отсутствия юрисдикции суда по делам о банкротстве, заявив, что спор в его применении регулируется положениями Закона об аренде зданий № 136 от 1981 г., и, следовательно, не считается спором, связанным с банкротством, в юрисдикции которого находится суд по делам о банкротстве.