как заработать на рынке ценных бумаг

При наличии свободных денег все больше людей начинают задумываться о возможности инвестирования и увеличения оборота своего капитала. Самый распространенный способ – открытие собственного дела – требует большой суммы начального капитала и личного участия. Данные обстоятельства ограничивают желание и возможности многих. Благодаря развитию Интернета и компьютерных технологий, на сегодняшний день у каждого есть возможность заниматься инвестированием в финансовый рынок акций путем торговли ценными бумагами и акциями через Интернет.

Почему торговля акциями? В отличие от рынка FOREX, торговля ценными бумагами в силу своих особенностей считается более прогнозируемой. За каждым финансовым инструментом рынка ценных бумаг стоит либо конкретное предприятие, либо группа предприятий, что позволяет учитывать не только макро, но и микроэкономические показатели. Например, акции Apple в начале 2011 года стоили в районе 300$, а к сентябрю 2011 года достигли отметки в 420$. Многие аналитики предполагали рост акций в связи с выходом новой линейки продуктов, а спекулянты смогли хорошо заработать, инвестировав в ценные бумаги данной компании.

Многие аналитики предполагали рост акций в связи с выходом новой линейки продуктов, а спекулянты смогли хорошо заработать, инвестировав в ценные бумаги данной компании.

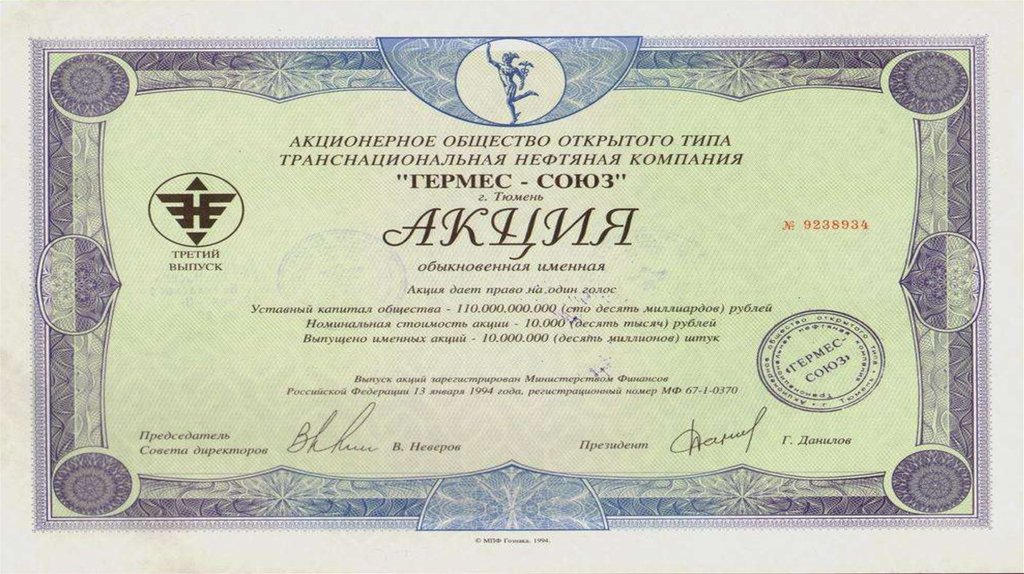

До широкомасштабного развития Интернет стоимость входа на финансовый рынок акций была большой, и инвесторы приобретали непосредственно акции желаемой компании. Сейчас торговля ведется не столько самими акциями, сколько курсом цен этих самых акций. Появились новые биржевые инструменты, которые называются контрактами на разницу цен или CFD (англ. ContractForDifference).По своей сути, покупая CFD на определенные ценные бумаги, Вы приобретаете эти же самые акции, но без материального носителя (бумаги), и имеете возможность продать их в любой момент и заработать на разнице цен.

Появление CFD позволило в разы сократить стоимость входа на фондовый рынок, поскольку в той же пропорции сократились операционные издержки при их приобретении. Также большим плюсом CFD от «материальных» акций является возможность играть на понижении, что невозможно при традиционной торговле.

Благодаря вышеописанным изменениям, активную торговлю ценными бумагами и акциями, так называемый интернет-трейдинг, можно вести с небольшим начальным капиталом от 1 000$ и меньше. Например, в ГК FOREXCLUB для торговли ценными бумагами достаточно иметь минимальный депозит в размере 300$. При этом для торговли будут доступны самые разнообразные инструменты: акции, финансовые индексы, металлы, энергоресурсы и т.д. – а также современная торговая платформа, оперативная техническая поддержка и отличные торговые условия.

Теперь для того чтобы купить ценные бумаги достаточно открыть счет в ГК FOREXCLUB и установить торговый терминал. Конечно, инвестиции в ценные бумаги и инвестиции в акции требуют определенных знаний и навыков. Для оттачивания навыков торговли имеется возможность работы на демо-счете. А для получения азов в сфере инвестиций в акции и ценные бумаги – возможность прохождения обучения в Международной Академии Биржевой Торговли (МАБТ) ГК FOREXCLUB.

У современного человека есть уникальная возможность – заставить работать деньги на себя, не имея при этом большого стартового капитала. Не упустите свой шанс!

Не упустите свой шанс!

Сколько можно заработать на фондовом рынке на ценных бумагах

Любым рассуждениям относительно того, сколько можно заработать на фондовом рынке, должны предшествовать изучение вопроса функционирования биржи ценных бумаг и анализ полученной информации. Вопрос прибыли от фондовых операций в первую очередь актуален людям, желающим найти дополнительный источник дохода.

Кому интересен заработок на фондовых рынках

В поисках альтернативных вариантов заработка многие предприимчивые люди обращаются к бирже. Сколько можно реально заработать на таких операциях и насколько велик риск потери вложенных средств? Целью совершения всех сделок на фондовых рынках является перепродажа активов с таким расчетом, чтобы между ценой приобретения и реализации осталась максимальная прибыль.

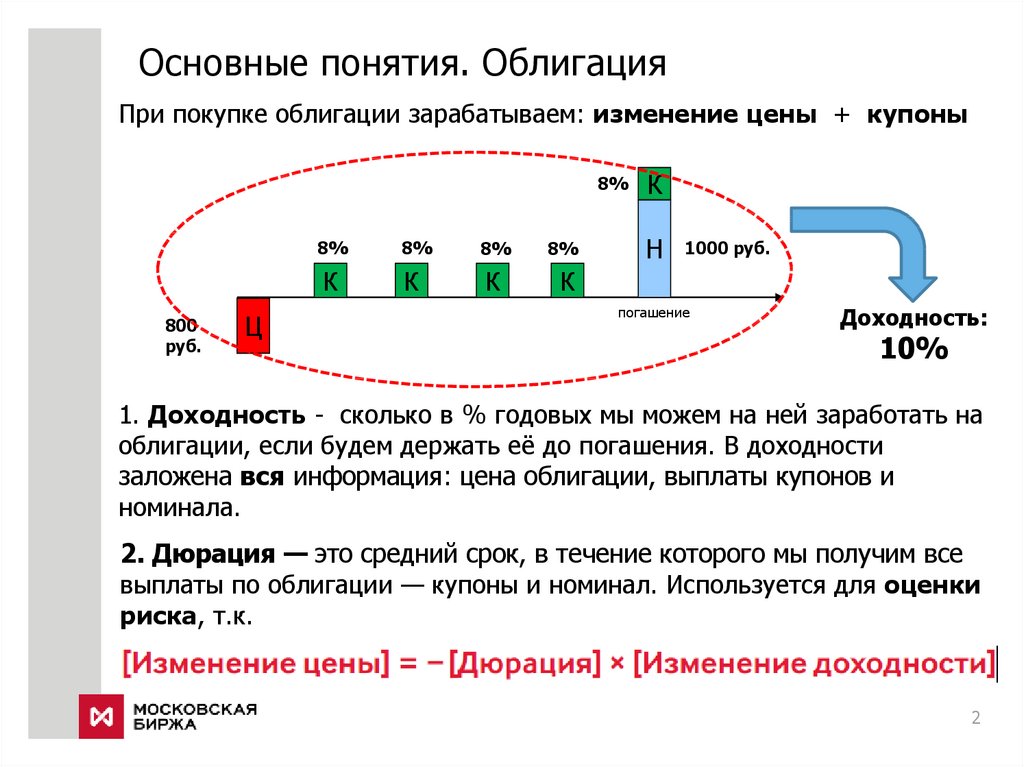

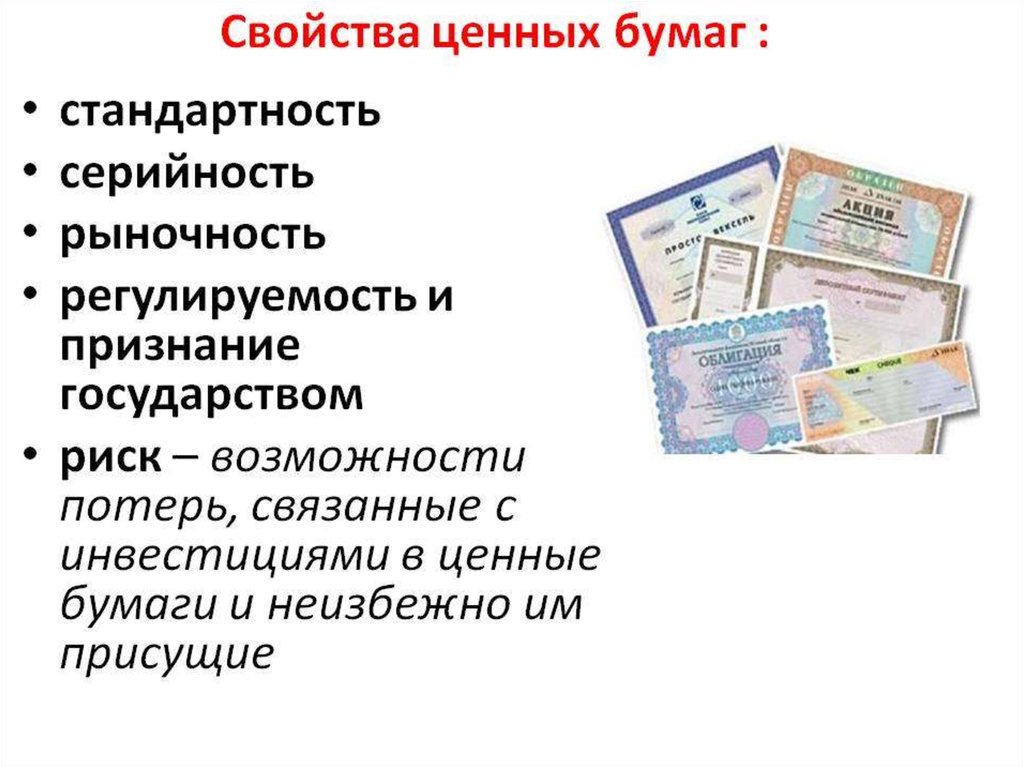

Предметом торгов на фондовом рынке являются все виды ценных бумаг: облигации, акции и т.д. Чтобы заработать на бумагах, необходимы знания и интуиция. При этом одних предчувствий недостаточно, придется досконально изучить правила торговли на подобного рода рынках.

Виды фондовых биржевых площадок

Для успешной торговли и стабильного заработка на фондовых рынках новичку необходимо понимать их классификацию. Рынок ценных бумаг бывает первичным и вторичным. Различать понятия между собой необходимо, в противном случае заработать на бирже ничего не получится.

Бумаги на первичном фондовом рынке появляются впервые, они еще не были в обороте. Пример таких ценных бумаг – акции малоизвестной компании, которая ранее не фигурировала на рынках и требует для дальнейшего развития вложения инвестиций. Характеристика такой биржи – накопление значительных инвестиций в национальной экономике страны.

На вторичном рынке ценных бумаг можно встретить акции или облигации, многократно бывшие в обороте. Заработок на фондовых рынках этого типа происходит за счет спекуляции действующими акциями: предмет торгов покупают и продают многократно, цель же всех манипуляций – извлечение максимальной прибыли.

Вторичный фондовый рынок позволяет сформировать настоящую, актуальную стоимость каждой ценной бумаги.

Сколько можно заработать на фондовом рынке

Пределы того, каким может быть заработок на фондовых рынках, неизвестен даже самым опытным игрокам. Чем стабильнее экономика отдельно взятой страны, тем более развит ее фондовый рынок. И желание заработать на инвестировании в национальную промышленность или сферу услуг является символом благополучия граждан.

Примечательно, что мировой оборот на фондовом рынке 2014 года превысил триллионы долларов США! Это огромная сумма, которая является отличным стимулом для желающих заработать на своих интеллектуальных и аналитических способностях.

Мало кто из людей откажется от дополнительного дохода, поэтому вопрос: «сколько можно «поднять» на ценных бумагах» действительно интересен большинству населения планеты. Рынок акций и облигаций настолько широк, что число игроков может быть любым. Для успешной торговли не важны физические параметры (вес, рост и цвет глаз), люди разных профессий и темпераментов могут открыть для себя новый, стабильный источник получения прибыли.

Тактика поведения на фондовом рынке

Рынок ценных бумаг не всегда был доступен всем желающим. Чтобы заработать свой первый капитал, важно определиться со стратегией поведения на бирже. Что потребуется новичку? В первую очередь – первоначальный капитал и во вторую очередь – грамотная стратегия.

Играть на фондовом рынке можно пассивно и активно. Пассивные игроки могут заработать, если отличаются следующими талантами:

- природное чутье, хорошо развитая интуиция;

- финансовая грамотность;

- аналитические навыки;

- умение прогнозировать развитие событий на долгосрочную перспективу.

Пример пассивного поведения на рынке ценных бумаг: приобретение акций молодой, но очень перспективной компании. На первых этапах развития активы малоизвестного предприятия ценятся невысоко, но мере роста прибыльности его бизнеса и авторитета стоимость каждой акции растет в геометрической прогрессии. Продав бумаги этой компании через 10-20 лет, можно очень хорошо заработать на чужих достижениях и собственных аналитических талантах.

Если игрок решил покорять фондовый рынок с помощью активной стратегии, заработать можно на многократных сделках купли-продажи отдельных активов. Краткосрочные прогнозы развития ситуации – самый популярный способ биржевого заработка.

Необходимость изучения фондового рынка

Чтобы заработать на торговле ценными бумагами, новичку придется усвоить массу новой информации:

- правила трейдинга;

- определение коэффициента Free-float;

- изменение ликвидности и многое другое.

Даже бывалым игрокам не сразу удалось заработать свои стабильные прибыли на торговле ценными бумагами, сначала им пришлось осваивать правила поведения на рынке и узнавать много нового в неизведанном до этого деле. Рынок акций, облигаций и иных бумаг представляет собой сложный, живой организм. Развитие этой площадки происходит по определенным законам, знание этих закономерностей – ключ к успеху.

Наш сервис – отличное подспорье начинающему трейдеру

Новички, которые хотят заработать на биржевых операциях, могут самостоятельно изучать вопрос в интернете. Фондовый рынок – сфера инвестиционной активности, о которой написана масса книг и специальной литературы. Но при саморазвитии возможны «слепые» пятна в сознании обучающегося, ведь некоторые важные детали могут быть истолкованы неверно или не поняты до конца.

Фондовый рынок – сфера инвестиционной активности, о которой написана масса книг и специальной литературы. Но при саморазвитии возможны «слепые» пятна в сознании обучающегося, ведь некоторые важные детали могут быть истолкованы неверно или не поняты до конца.

Неопытных игроков рынок наказывает проигрышами, постоянными крахами надежд на стабильный заработок. Заработать реальную сумму можно, если получить максимум ценной информации и хорошо ее «переварить». Курсы Красного Циркуля – пример того, как эффективно и интересно может быть изучение биржевых торговых площадок и стратегий поведения на фондовых рынках. Рынок для преподавателей курсов – не что-то абстрактное, они имеют собственный опыт успешной торговли российскими ценными бумагами.

Что такое акции и как они работают?

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

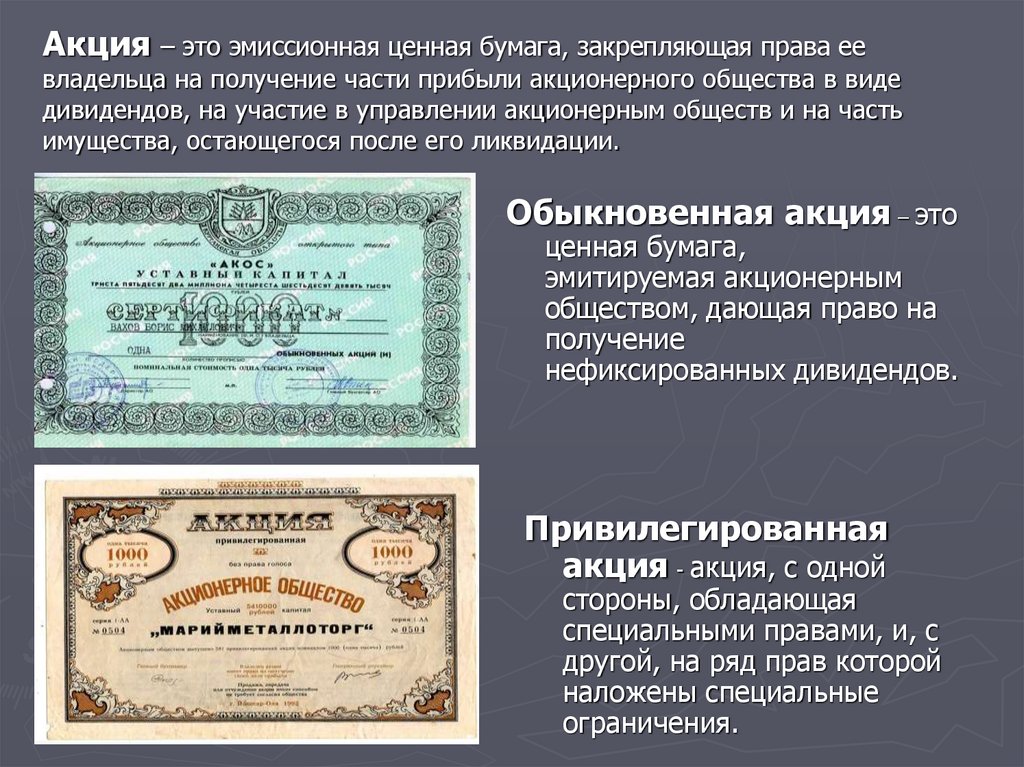

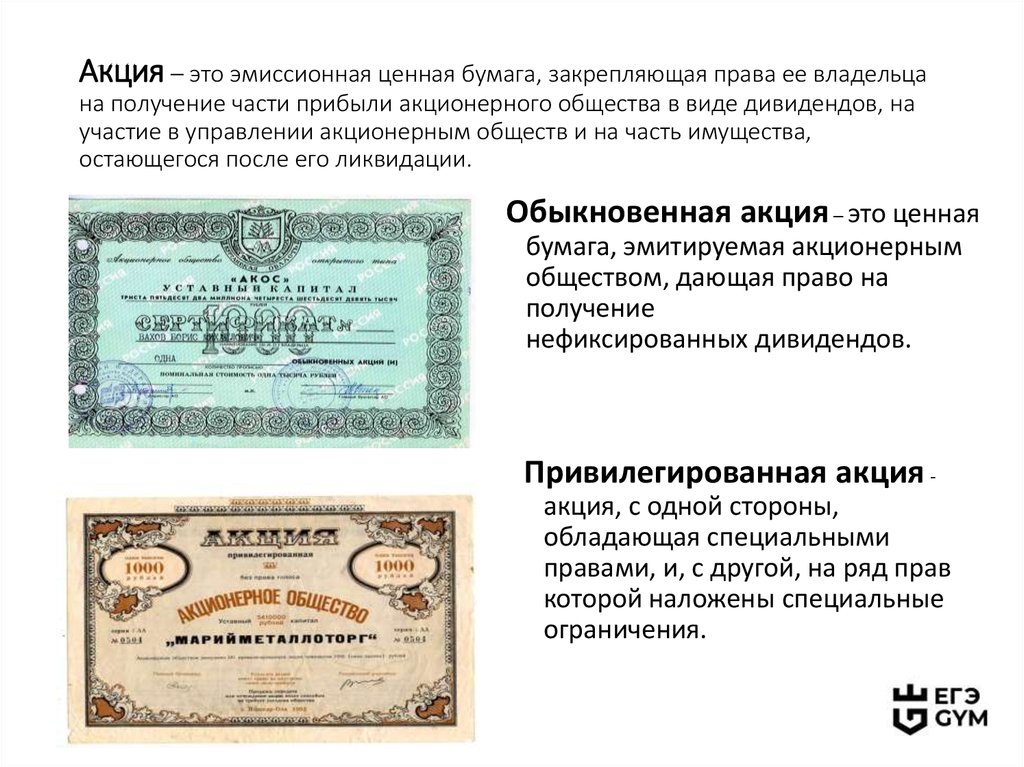

Акции — это инвестиции в компанию и прибыль этой компании. Инвесторы покупают акции, чтобы получить доход от своих инвестиций.

By

Ариэль О’Ши

Ариэль О’Ши

Ведущий ответственный редактор | Пенсионное планирование, управление инвестициями, инвестиционные счета

Ариэль О’Ши возглавляет команду по инвестициям и налогам в NerdWallet. Она занимается личными финансами и инвестициями более 15 лет и до того, как стать ответственным редактором, была старшим писателем и представителем NerdWallet. Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в данной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Обновлено

Под редакцией Robert Beaupre

Robert Beaupre

Ведущий ответственный редактор | Финансы малого бизнеса, инвестиции, банковское дело

Роберт Бопре возглавляет команду малого и среднего бизнеса в NerdWallet. Он освещал финансовые темы в качестве редактора более десяти лет. До прихода в NerdWallet он работал старшим редактором страховых сайтов QuinStreet и управляющим редактором Insure.com. Кроме того, он работал менеджером по онлайн-медиа в Университете Невады в Рино.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Что такое акции?

Акции — это инвестиции, которые означают, что вы владеете акциями компании, выпустившей акции. Проще говоря, акции — это способ создания богатства.

Вот как обычные люди инвестируют в одни из самых успешных компаний мира. Для компаний акции — это способ собрать деньги для финансирования роста, продуктов и других инициатив.

Когда вы покупаете акции компании, вы фактически покупаете долю в этой компании.

Значит ли это, что вы будете сидеть рядом с Тимом Куком на следующем собрании акционеров Apple? Нет. Но в большинстве случаев это означает, что у вас есть право голоса на этих собраниях, если вы решите им воспользоваться.

Зачем вам владеть акциями?

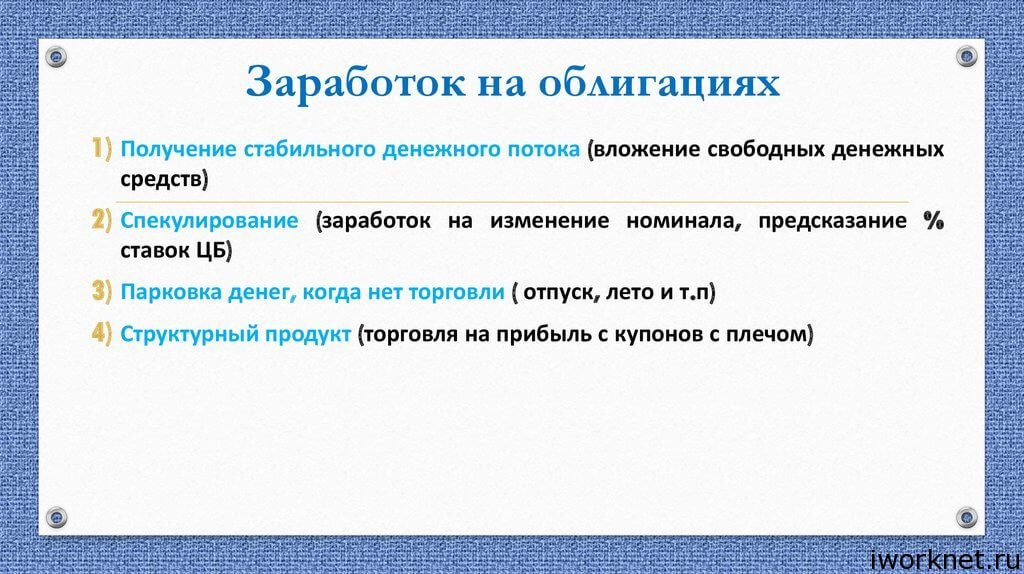

Основная причина, по которой инвесторы владеют акциями, состоит в том, чтобы получить доход от своих инвестиций. Этот доход обычно приходит двумя возможными способами:

Цена акции повышается, что означает, что она идет вверх. Затем вы можете продать акции с прибылью, если хотите.

По акциям выплачиваются дивиденды. Не по всем акциям выплачиваются дивиденды, но по многим. Дивиденды — это выплаты акционерам из доходов компании, и обычно они выплачиваются ежеквартально.

В долгосрочной перспективе среднегодовая доходность фондового рынка составляет 10%; это среднее значение падает до 7–8% после поправки на инфляцию. Это означает, что 1000 долларов, вложенных в акции 30 лет назад, сегодня будут стоить более 8000 долларов.

Это означает, что 1000 долларов, вложенных в акции 30 лет назад, сегодня будут стоить более 8000 долларов.

Важно отметить, что эта историческая доходность представляет собой среднее значение по всем акциям в S&P 500, собрании около 500 крупнейших компаний США. меньше или даже полностью провалился. Другие показали гораздо более высокую доходность.

Вот почему разумно покупать акции не одной компании, а создать комплексный портфель, включающий акции многих компаний из разных отраслей и регионов.

Реклама

Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 4,7 /5 |

Комиссия 0 долларов США за сделку для онлайн-акций США и ETF | Комиссии 0 долл. 05 Минимум аккаунта $0 | Минимум аккаунта $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму от 50 долларов США. | Акция Эксклюзивно! Резидент США открывает новый индивидуальный или совместный счет в IBKR Pro и получает скидку 0,25% на маржинальные кредиты. Применяются уровни. | Акция До 600 долларов США при инвестировании в новую учетную запись Merrill Edge® Self-Directed. |

Как работают акции?

Компании продают акции своего бизнеса, чтобы собрать деньги. Затем они используют эти деньги для различных инициатив: компания может использовать деньги, полученные от размещения акций, для финансирования новых продуктов или продуктовых линеек, для инвестиций в рост, для расширения своей деятельности или для погашения долга.

Обычно компании начинают выпуск акций в рамках процесса, называемого первичным публичным предложением или IPO. (Вы можете узнать больше об IPO в нашем руководстве.) Как только акции компании появляются на фондовом рынке, их можно покупать и продавать среди инвесторов. Если вы решите купить акции, вы часто покупаете их не у самой компании, а у другого инвестора, который хочет продать акции. Точно так же, если вы хотите продать акции, вы продадите их другому инвестору, который захочет их купить.

(Вы можете узнать больше об IPO в нашем руководстве.) Как только акции компании появляются на фондовом рынке, их можно покупать и продавать среди инвесторов. Если вы решите купить акции, вы часто покупаете их не у самой компании, а у другого инвестора, который хочет продать акции. Точно так же, если вы хотите продать акции, вы продадите их другому инвестору, который захочет их купить.

Эти сделки проводятся через фондовую биржу, где каждого инвестора представляет брокер. В наши дни многие инвесторы используют онлайн-биржевые маклеры, покупая и продавая акции через торговую платформу брокера, которая связывает их с биржами. Если у вас нет брокерского счета, он понадобится вам для покупки акций.

Что значит владение акциями?

Большинство инвесторов владеют так называемыми обыкновенными акциями, которые описаны выше. Обыкновенные акции имеют право голоса и могут выплачивать инвесторам дивиденды. Есть и другие виды акций, в том числе привилегированные акции, которые работают немного по-другому. Подробнее о различных типах акций можно прочитать здесь.

Подробнее о различных типах акций можно прочитать здесь.

Опять же, владение акциями не означает, что вы имеете большой вес в компании или что вы можете общаться с крупными шишками компании. Это также не означает, что вы владеете частью активов компании — вы не имеете права на парковочное место на стоянке компании или рабочий стол в штаб-квартире компании.

То, чем вы владеете, по сути, является долей в прибыли компании — и, надо сказать, в ее убытках. Цель, конечно, состоит в том, чтобы стоимость компании — и, как следствие, стоимость ее акций — росла, пока вы являетесь акционером.

Но хотя акции в целом имеют историю высокой доходности, они также сопряжены с риском: вполне возможно, что акция в вашем портфеле вместо этого упадет в цене. Цены на акции колеблются по разным причинам, от общей волатильности рынка до событий, характерных для компании, таких как кризис связи или отзыв продукции.

Многие долгосрочные инвесторы годами держат акции, не покупая и не продавая их часто, и хотя они видят, что эти акции со временем колеблются, их общий портфель в долгосрочной перспективе растет в цене. Эти инвесторы часто владеют акциями через взаимные фонды или индексные фонды, которые объединяют множество инвестиций. Вы можете купить большую часть фондового рынка — например, долю во всех компаниях S&P 500 — через взаимный фонд или индексный фонд.

Эти инвесторы часто владеют акциями через взаимные фонды или индексные фонды, которые объединяют множество инвестиций. Вы можете купить большую часть фондового рынка — например, долю во всех компаниях S&P 500 — через взаимный фонд или индексный фонд.

Практический результат

Акции представляют собой доли собственности в публичных компаниях. Компании выпускают их на фондовых биржах, чтобы собрать деньги, после чего инвесторы покупают и продают их, исходя из их потенциала роста стоимости или выплаты дивидендов.

Покупка и владение акциями может помочь вам увеличить свое состояние и достичь долгосрочных финансовых целей.

Об авторе: Ариэль О’Ши является авторитетом NerdWallet в области пенсионного обеспечения и инвестирования, с выступлениями на шоу «Today», «NBC Nightly News» и других национальных СМИ. Подробнее

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Инвестирование 101: Понимание фондового рынка

2. Nasdaq

Nasdaq (расшифровывается как Национальная ассоциация дилеров по ценным бумагам с автоматическим котированием) также является фондовой биржей. Однако она отличается от NYSE отсутствием физического торгового зала. Компании, торгуемые на Nasdaq, также отличаются от компаний, торгуемых на NYSE.1 На NYSE представлен меньший пул акций известных компаний, таких как Ford (F) и Exxon (XOM). Nasdaq в большей степени ориентирован на новые компании и технологические акции, такие как Amazon (AMZN), Google (GOOGL) и Facebook (FB). Nasdaq Composite Index — это рыночный индекс, который измеряет эффективность всех более чем 3400 акций, котирующихся на американской бирже Nasdaq.

3. Доу-Джонс

Промышленный индекс Доу-Джонса (DJIA) не является фондовой биржей; это индекс, который отслеживает эффективность группы акций. DJIA, также известный как Dow, представляет собой средневзвешенное значение цен 30 крупнейших публичных американских компаний на фондовом рынке. Индекс Доу-Джонса является эталоном для измерения того, насколько хорошо или плохо работает фондовый рынок в любой конкретный день.

Индекс Доу-Джонса является эталоном для измерения того, насколько хорошо или плохо работает фондовый рынок в любой конкретный день.

Зарабатывание денег на рынке

Есть два основных способа получения прибыли от инвестирования. Первый способ — купить акции или другие инвестиции на бирже, а затем продать их по более высокой цене. Вот простой пример: если вы покупаете 100 акций по 20 долларов каждая, а затем продаете их по 30 долларов каждая, вы зарабатываете 1000 долларов на своих инвестициях. Разумеется, это без учета налогов и комиссий.

Другой способ заработать деньги на рынке — инвестировать в компании, которые выплачивают инвесторам дивиденды. Дивиденд — это выплата, которую вы можете получать (обычно ежеквартально или ежегодно) в зависимости от прибыли компании и количества акций этой компании, которыми вы владеете. Дивиденды отделены от любой прибыли, которую вы получаете, если стоимость акций, которыми вы владеете, растет. Дивиденды не гарантированы, и не все компании предлагают их.

Как акции и другие ценные бумаги растут в цене?

Если ваша цель — зарабатывать деньги, инвестируя в фондовый рынок, у вас, вероятно, возникает один большой вопрос: что заставляет акции или другие инвестиции расти в цене? Цены на акции зависят от множества факторов, таких как:

- Спрос и предложение.

- Финансовое состояние компании, акции которой вы покупаете.

- Процентные ставки и инфляция.

- Глобальные экономические условия.

- Политические события.

- Настроения инвесторов.

Все эти и многие другие факторы могут привести к повышению или понижению цены конкретной акции, напрямую влияя на стоимость принадлежащих вам акций. Биржевые трейдеры и аналитики, как правило, сосредотачиваются на основных принципах, когда решают, какие акции покупать или продавать на бирже.

Основы можно определить как меру общего финансового состояния компании. Компании с хорошими фундаментальными показателями — например, хорошим денежным потоком, растущим доходом, прибыльностью и меньшей долговой нагрузкой — обычно рассматриваются как лучшие инвестиции, потому что они с большей вероятностью принесут инвесторам стабильную прибыль.

Как колебания рынка влияют на инвестиции

Одна из самых важных вещей, которые нужно знать о фондовом рынке, это то, что он движется циклически и подвержен волатильности. Когда фондовый рынок идет вверх в один день, а затем идет вниз в течение следующих нескольких дней, а затем снова растет и снова падает, это рыночная волатильность.

Волатильность цен на акции влияет на колебания рынка. Например, объявление о повышении процентной ставки или серьезном изменении внешнеторговой политики может привести к падению цен на акции. Цены для всего сектора могут вырасти, если ведущая компания в этом секторе опубликует более сильный, чем ожидалось, квартальный отчет о прибылях и убытках. Когда происходит колебание, вы можете потерять деньги или увеличить свой портфель, в зависимости от того, как оно пойдет.

Коррекция рынка — это падение цен на акции не менее чем на 10 % 2 от их последнего максимума. Коррекция может быть измерена для отдельной акции или облигации, но обычно они измеряются на основе показателей индекса, такого как DJIA или Nasdaq Composite Index. Медвежий рынок – это когда цены на акции падают на 20 % по сравнению с годовым максимумом. Настроения инвесторов, как правило, негативны, а медвежий рынок обычно характеризуется более широким экономическим спадом. На другом конце спектра находится бычий рынок, который характеризуется периодом устойчивого роста цен на акции.

Медвежий рынок – это когда цены на акции падают на 20 % по сравнению с годовым максимумом. Настроения инвесторов, как правило, негативны, а медвежий рынок обычно характеризуется более широким экономическим спадом. На другом конце спектра находится бычий рынок, который характеризуется периодом устойчивого роста цен на акции.

Коррекции, как правило, недолговечны, длятся в среднем от трех до четырех месяцев, в то время как бычий и медвежий рынки могут длиться более длительные периоды времени. Коррекция может быть предвестником медвежьего рынка, если цены на акции продолжают падать.

Do Your Homework

Инвестирование на фондовом рынке дает возможность получить большую прибыль, чем вы могли бы получить от сберегательного счета или компакт-диска. Но это также может быть рискованно. Не бойтесь искать и разговаривать с профессионалом. Доверенный финансовый консультант Synovus может помочь вам разработать надежную инвестиционную стратегию и выбрать типы инвестиций, которые наилучшим образом соответствуют вашим уникальным финансовым целям.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.