✅ АКЦИИ СБЕРБАНКА. КАК ЗАРАБОТАТЬ НА СБЕРЕ? смотреть онлайн видео от Реальные истории про инвестиции в хорошем качестве.

12+1 год и 3 месяца назад

Реальные истории про инвестиции4 подписчика

Как можно заработать на акциях Сбербанка и выйти в плюс! Весь анализ выгоды от покупки акций Сбера всего за 12 минут.

🎁 Зарегистрируйтесь в Тинькофф Инвестиции по ссылке И ПОЛУЧИТЕ МЕСЯЦ ТОРГОВЛИ БЕЗ КОМИССИИ https://tinkoff.ru/sl/6HG1s9KUVxY

🎁 Зарегистрируйтесь в Interactive Brokers и получите доступ ко всем ETF-фондам мира с минимальными комиссиями: https://ibkr.com/referral/ivan816

👉 Мгновенно узнавайте о новых видео в моем Telegram-канале (+БОНУС К ЭТОМУ ВИДЕО: ОТЛИЧИЕ ОБЫЧНЫХ АКЦИЙ СБЕРБАНКА ОТ ПРИВИЛЕГИРОВАННЫХ. КАКИЕ АКЦИИ ЛУЧШЕ КУПИТЬ?): https://t.me/investment_stories

🔥 Составление портфеля акций/ETF для трейдинга/инвестиций (КОНСУЛЬТАЦИЯ БЕСПЛАТНО): Пишите в Telegram https://t.me/ivanbossf

В этом видео вы узнаете: Прогноз цены на акции Сбербанка: ждать ли увеличения стоимости в ближайшее время? Стоит ли вообще покупать акции Сбербанка и, если да, то когда лучше всего это сделать? Вместе с Вами составим фундаментальный анализ компании Сбербанка, рассмотрим две линии стратегии покупки и продажи акции Сбербанка с выходом В ПЛЮС, а также найдем ответ на вопрос «Как ЗАРАБОТАТЬ на акции Сбербанка?».

ТАМ БОНУС: ОТЛИЧИЕ ОБЫЧНЫХ АКЦИЙ СБЕРБАНКА ОТ ПРИВИЛЕГИРОВАННЫХ. КАКИЕ АКЦИИ ЛУЧШЕ КУПИТЬ

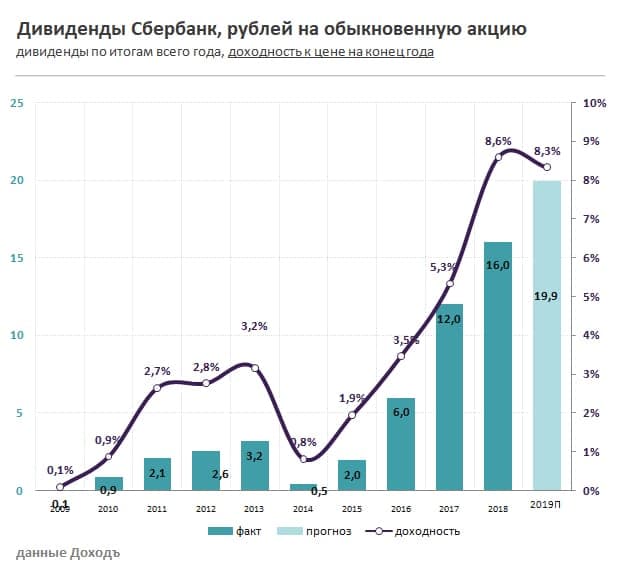

11:13 ДИВИДЕНДЫ СБЕРА

11:35 КАК БОЛЕЕ БЕЗОПАСНО КУПИТЬ АКЦИИ СБЕРБАНКА И ДРУГИХ РОССИЙСКИХ КОМПАНИЙ (ETF)

12:16 ТОП-40 САМЫХ НАДЕЖНЫХ КОМПАНИЙ РОССИИ

12:33 ПОДПИШИСЬ И НАЖМИ КОЛОКОЛЬЧИК!

===========================

Плейлисты:

✅ Инвестиции в криптовалюту https://www.youtube.com/watch?v=a7qsieP7o7A&list=PLX-QzjX460ijq2U1yF_gg2IcsGDfMwweX

✅ Инвестиции в акции https://www.youtube.com/watch?v=ZlRomst1HJo&list=PLX-QzjX460iiUCHyVe2kz9xgn4j8Ozx_5

✅ Инвестиции в ETF https://www.youtube.com/watch?v=2YLgMCj6UXQ&list=PLX-QzjX460iisaz9jYKgEsmhHD2KaXTos

✅ Инвестиции в недвижимость https://www.youtube.com/watch?v=KMKr_nK1990&list=PLX-QzjX460ig16DqXe8SFw5JAnQYjqK4H

✅ Развитие бизнеса https://youtube.com/playlist?list=PLX-QzjX460ijCkPxBqnICu8Gw324aBJ9I

✅ Как стать богатым https://www.youtube.com/watch?v=-YMAlOUSGuo&list=PLX-QzjX460iik13vCPjtn4SrhZtYGhnWj

✅ Жизнь и здоровье https://www.youtube.

ТАМ БОНУС: ОТЛИЧИЕ ОБЫЧНЫХ АКЦИЙ СБЕРБАНКА ОТ ПРИВИЛЕГИРОВАННЫХ. КАКИЕ АКЦИИ ЛУЧШЕ КУПИТЬ

11:13 ДИВИДЕНДЫ СБЕРА

11:35 КАК БОЛЕЕ БЕЗОПАСНО КУПИТЬ АКЦИИ СБЕРБАНКА И ДРУГИХ РОССИЙСКИХ КОМПАНИЙ (ETF)

12:16 ТОП-40 САМЫХ НАДЕЖНЫХ КОМПАНИЙ РОССИИ

12:33 ПОДПИШИСЬ И НАЖМИ КОЛОКОЛЬЧИК!

===========================

Плейлисты:

✅ Инвестиции в криптовалюту https://www.youtube.com/watch?v=a7qsieP7o7A&list=PLX-QzjX460ijq2U1yF_gg2IcsGDfMwweX

✅ Инвестиции в акции https://www.youtube.com/watch?v=ZlRomst1HJo&list=PLX-QzjX460iiUCHyVe2kz9xgn4j8Ozx_5

✅ Инвестиции в ETF https://www.youtube.com/watch?v=2YLgMCj6UXQ&list=PLX-QzjX460iisaz9jYKgEsmhHD2KaXTos

✅ Инвестиции в недвижимость https://www.youtube.com/watch?v=KMKr_nK1990&list=PLX-QzjX460ig16DqXe8SFw5JAnQYjqK4H

✅ Развитие бизнеса https://youtube.com/playlist?list=PLX-QzjX460ijCkPxBqnICu8Gw324aBJ9I

✅ Как стать богатым https://www.youtube.com/watch?v=-YMAlOUSGuo&list=PLX-QzjX460iik13vCPjtn4SrhZtYGhnWj

✅ Жизнь и здоровье https://www.youtube.

Спекулянт: кто это, как зарабатывает, отличия от инвестора

В этой статье:

- 1.

Кто это такой

Кто это такой - 2.Типы

- 3.Как работает

- 4.Отличия от инвестора

- 5.Риски

Кто такой спекулянт

Спекулянт — это трейдер, который пытается заработать на разнице в цене между покупкой и продажей активов. Чаще всего спекулянты оперируют краткосрочными сделками, стараясь сыграть на сиюминутном изменении в цене, что отличает их от инвесторов. Активом могут выступать как ценные бумаги, так и валюта.

Вопреки негативной коннотации, которая есть у этого термина в нашей стране, некоторые эксперты считают, что именно спекулянты обеспечивают ключевую ликвидность бумаг. Однако в истории финансовых рынков были случаи, когда именно спекулянтов обвиняли в том, что их действия ведут к высокой турбулентности на биржах. Вплоть до того, что в некоторых странах вводили запрет на сделки с коротким сроком, то есть когда актив покупается и почти сразу продается. Такие ограничения всегда имеют временный характер. Фактически спекуляция на фондовых биржах законна.

«Спекулянты — неотъемлемая часть инвестиционного рынка. Это не преступники, они никого не обманывают, а совершают честные сделки, пытаясь зарабатывать быстрыми сделками в рискованных ситуациях, когда прибыль уже возможна, но еще не очевидна для большинства долгосрочных инвесторов, — считает Сергей Погудин, руководитель направления очного обучения, аналитик УЦ «Финам». — Их присутствие на рынках полезно, так как они принимают на себя риски инвестирования в инструменты, в которые долгосрочные инвесторы, опирающиеся на фундаментальный анализ, инвестировать еще боятся из-за недостатка информации. Спекулянты как бы тестируют торговые идеи — получится или нет, подтверждая или опровергая результатами своих сделок фундаментальные рыночные идеи».

Еще один положительный эффект на рынок — это повышение ликвидности и сужение спредов по торгуемым инструментам. Кроме того, поведение спекулянтов на рынке само по себе может быть индикатором процессов и повышения или снижения привлекательности активов.

Если вы видите, что какой-то актив начал быстрый рост без видимых причин, возможно, спекулянты обнаружили за ним скрытую инвестиционную идею. «Такое бывает, например, перед новостями о будущих дивидендах, перед важными положительными корпоративными событиями или просто вблизи мощных технических уровней, до которых можно дотянуться одним быстрым движением», — говорит Погудин. Правда, такие фазы могут предвещать не только положительную динамику, поэтому рассматривать их в отрыве от контекста не стоит.

(Фото: Shutterstock)

Типы спекулянтов

Задача спекулянта не в том, чтобы купить и продать актив, а в том, чтобы заработать на разнице в стоимости сделок. Совершенно необязательно, чтобы порядок был именно такой. Спекулянтов как раз различают по типу сделок, которые они проводят, и по их поведению на рынке.

1. Бык

Бык — это тот, кто ожидает, что рыночная цена конкретной ценной бумаги или актива увеличится. Когда это происходит, спекулянт продает актив и получает прибыль от разницы цены. Однако быки всегда стоят перед риском, что актив не вырастет или вырастет настолько, что продажа не окупит комиссии брокеру и налоги.

Однако быки всегда стоят перед риском, что актив не вырастет или вырастет настолько, что продажа не окупит комиссии брокеру и налоги.

Например, бык покупает пакет из десяти акций по цене ₽15 за штуку. Он тратит в этот момент ₽150. Спустя какое-то время (возможно, даже в течение этого же дня) происходит рост актива до ₽20 за штуку. Бык продает свой пакет за ₽200. Его прибыль таким образом составит ₽50, из которых будет вычтена комиссия брокера и налоги.

2. Медведь

Медведь — это тот, кто ожидает, что рыночная цена конкретной ценной бумаги или актива упадет. Этот спекулянт продает ценные бумаги до того, как цена упадет, часто в надежде выкупить их по еще более низкой цене. Если инвестор ошибается и цена продолжает расти, а не снижаться, он может потерять потенциальную прибыль от слишком ранней продажи.

Например, медведь видит, что акции, которые сейчас котируются по ₽20 за штуку, имеют потенциал упасть в ближайшее время в цене. Он прогнозирует падение на ₽5. Он находит покупателя, который готов выкупить у него пакет из десяти акций по текущей цене. Однако медведь обещает передать эти акции через три дня. Отложенная сделка совершена. Спустя два дня акции действительно падают в цене — и медведь их покупает уже по ₽15 за штуку и передает своему покупателю. Таким образом, он получил ₽200 за пакет акций, которые приобрел позже за ₽150. Его прибыль составила ₽50. Разумеется, в такой стратегии риски намного выше.

Он находит покупателя, который готов выкупить у него пакет из десяти акций по текущей цене. Однако медведь обещает передать эти акции через три дня. Отложенная сделка совершена. Спустя два дня акции действительно падают в цене — и медведь их покупает уже по ₽15 за штуку и передает своему покупателю. Таким образом, он получил ₽200 за пакет акций, которые приобрел позже за ₽150. Его прибыль составила ₽50. Разумеется, в такой стратегии риски намного выше.

3. Скальпер

Скальпер — активный участник торгов, он не ждет долго и как правило играет на повышение, то есть является еще и быком. Основная характеристика скальперства — это заключение большого количества сделок в течение одного дня. Скальпер сбрасывает актив при минимальном изменении его цены.

Например, скальпер покупает три акции по цене ₽12 за штуку и продает их через час, когда их стоимость увеличилась до ₽12,15. Таким образом, он зарабатывает всего 45 копеек, но совершая десятки таких сделок за день, скальпер может получить внушительную прибыль.

4. Дейтрейдер

Дейтрейдеры работают примерно так же. Только сроки их сделок чуть больше. По названию понятно, что все, что они покупают, они продают в тот же день, закрывая все свои сделки. Но не обязательно в конце дня. Дейтрейдер ждет максимального роста за день, чтобы сбросить актив на его дневном пике.

Например, такой трейдер, купив акции по цене ₽12 за штуку, не станет продавать их, пока они продолжают расти. Он дождется, когда цена достигнет пика в ₽13 и сразу продаст. Таким образом, дейтрейдеры совершают меньше сделок чем скальперы.

Что такое фьючерсы: виды, особенности, преимущества и рискиОбучение,

Фьючерс,

Срочный рынок,

Прогнозы

5. Спредер

Спредеры работают на фьючерсных рынках. Они извлекают прибыль из купли-продажи взаимосвязанных фьючерсов, но с разной ценой.

Например, спредер покупает фьючерс на поставку зерна в феврале за ₽1000, а продает его с поставкой в марте за уже ₽1100.

Как работает биржевой спекулянт

Для эффективной работы трейдерам необходимо использовать знания и определенные инструменты для отслеживания изменений рынка, выбора активов и принятия решений по ним. Существует два типа анализа, которые применяют спекулянты:

Существует два типа анализа, которые применяют спекулянты:

фундаментальный, который основан на погружении в контекст рынка и вникание в работу эмитентов бумаги. Для такого анализа трейдер должен следить не только за постоянными движениями внутри биржи, но и за тем, что происходит во внешней и внутренней экономике страны, а также за деятельностью эмитента и заявлениями его управляющих. Такой подход особенно эффективен при долгосрочном инвестировании;

технический, который включает работу с терминалом. Трейдеры в таком случае постоянно отслеживают изменения в котировках бумаг. На графиках они пытаются обнаружить фигуры, которые сигнализируют о том, как будет дальше вести себя ценная бумага.

Следует отметить, что набор активов, с которыми работают спекулянты довольно широк:

- валюта — один из самых популярных активов. Из-за регулярных активных сделок на валютном рынке доллары, евро, рубли и другие денежные знаки могут существенно изменить свою стоимость в течение дня;

- фьючерсы — с точки зрения спекуляции самый удобный и наименее рискованный актив;

- акции — менее волатильный актив, хотя в зависимости от эмитента могут приносить хорошую спекулятивную прибыль;

- облигации — актив, который чаще предпочитают инвесторы, они приносят купоны и у них есть возможность погашения.

Однако спекулянт может сыграть и на них, особенно если это бумага с длительным сроком — за это время процентная ставка может снизиться, тогда стоимость актива на рынке вырастет. В этот момент трейдер получит прибыль.

Однако спекулянт может сыграть и на них, особенно если это бумага с длительным сроком — за это время процентная ставка может снизиться, тогда стоимость актива на рынке вырастет. В этот момент трейдер получит прибыль.

Зайти на рынок с пустыми карманами у трейдера не получится. В зависимости от типа сделок, который он выберет, ему потребуется капитал от $1000 и выше. Но при этом большими суммами располагать не обязательно. Для расширения диапазона сделок можно использовать заемные средства, так называемое кредитное плечо.

(Фото: Shutterstock)

Чем спекулянт отличается от инвестора

Эти два понятия не так просто перепутать. С одной стороны, и те и другие покупают и продают ценные бумаги в расчете на прибыль, но, пожалуй, этим сходства спекулянта и инвестора ограничиваются.

В чем принципиальные отличия:

- задачи. Целью обоих трейдеров является получение прибыли, однако способы достижения этой цели разные. Спекулянт выбирает активы, которые могут в краткосрочной перспективе принести доход за счет разницы между покупкой и продажей.

А вот инвестор ищет активы, которые не только будут расти много лет, но и приносить доход без продажи, например за счет дивидендов или купонов;

А вот инвестор ищет активы, которые не только будут расти много лет, но и приносить доход без продажи, например за счет дивидендов или купонов; - подход к выбору актива. Здесь спекулянт будет ориентироваться на те ценные бумаги, которые резко меняют свою стоимость, то есть волатильные. А инвестор будет обращать внимание на надежные крупные компании либо на те отрасли, где предполагается взлет в течение нескольких лет;

- срок вложений. Можно понять, что спекулянт получит свою прибыль быстро. Чаще всего такие сделки совершаются в течение нескольких дней, иногда даже часов. Инвестор вкладывает свой капитал на длительный срок — как минимум на один — три года;

- возможный доход. Этот показатель сравнивать сложно, но можно отметить, что резкое изменение цены актива происходит крайне редко. Поэтому спекулянты, как правило, оперируют небольшими прибылями, но сделки совершают часто. В то время как инвесторы могут заключить однократную сделку, приобретя пакет дивидендных акций, и несколько лет получать прибыль.

Если оценивать в рамках одной сделки, то, скорее всего, у инвестора прибыль будет выше, но и ждать ее дольше;

Если оценивать в рамках одной сделки, то, скорее всего, у инвестора прибыль будет выше, но и ждать ее дольше; - затраченные усилия. Безусловно, спекулянту приходится больше работать, все время держать руку на пульсе, проверять ситуацию на рынке и прогнозы по своим ценным бумагам. Инвестор может корректировать свой портфель раз в полгода-год.

Инвестиции,

Хеджирование,

Акции,

Фьючерс

Риски для спекулянта

В сравнении с долгосрочным инвестированием спекулирование — куда более рискованная стратегия на рынке. Что можно сделать, чтобы эти риски минимизировать и зарабатывать:

- использовать только собственный капитал для сделок;

- диверсифицировать свои активы;

- обращать внимание на надежность брокера;

- использовать комбинацию фундаментального и технического анализов;

- выбирать стратегию и придерживаться ее.

Сергей Погудин считает, что спекулянты могут много зарабатывать и много терять, поэтому необходимо наращивать профессионализм и изучать технический анализ. «Нужный размер лота и защитные ордера — гарантия отсутствия больших просадок по счету в случае убыточных сделок. Все, кто прошел свой долгий путь обучения, сумел приобрести необходимый торговый опыт и накопить положительную статистику торгов, смогут зарабатывать неплохие деньги, используя спекулятивные возможности, которые рынок раз за разом всем предоставляет», — считает он.

«Нужный размер лота и защитные ордера — гарантия отсутствия больших просадок по счету в случае убыточных сделок. Все, кто прошел свой долгий путь обучения, сумел приобрести необходимый торговый опыт и накопить положительную статистику торгов, смогут зарабатывать неплохие деньги, используя спекулятивные возможности, которые рынок раз за разом всем предоставляет», — считает он.

Планируете свои расходы и накопления? Пройдите опрос РБК на тему денег и инвестиций

Как инвестиционные банки зарабатывают деньги (JPM, GS)

Инвестиционный банк, в который входят такие компании, как Bank of America, JPMorgan Chase и Goldman Sachs, финансирует или способствует сделкам и инвестициям в крупных масштабах для институциональных клиентов. Но это слишком упрощенный взгляд на то, как инвестиционные банки зарабатывают деньги. На самом деле есть несколько аспектов того, что они делают.

Key Takeaways

- Инвестиционные банки предоставляют различные финансовые услуги, включая исследования, торговлю, андеррайтинг и консультирование по сделкам слияний и поглощений.

- Собственная торговля – это попытка получить прибыль, торгуя собственным капиталом фирмы.

- Инвестиционные банки получают комиссионные и сборы за размещение новых выпусков ценных бумаг путем размещения облигаций или IPO акций.

- Инвестиционные банки также часто выступают в качестве управляющих активами для своих клиентов.

Брокерские и андеррайтинговые услуги

Как и традиционные посредники, крупные инвестиционные банки связывают покупателей и продавцов на разных рынках. За эту услугу они берут комиссию за сделки. Сделки варьируются от простых сделок с акциями для мелких инвесторов до крупных торговых блоков для крупных финансовых учреждений.

Инвестиционные банки также предоставляют услуги андеррайтинга, когда компаниям необходимо привлечь капитал. Например, банк может купить акции в ходе первичного публичного предложения (IPO), а затем продать акции инвесторам. Есть риск, что банк не сможет продать акции по более высокой цене, поэтому инвестбанк может потерять деньги на IPO. Для борьбы с этим риском некоторые инвестиционные банки взимают фиксированную плату за процесс андеррайтинга.

Для борьбы с этим риском некоторые инвестиционные банки взимают фиксированную плату за процесс андеррайтинга.

Слияния и поглощения

Инвестиционные банки взимают комиссию за выступление в качестве консультантов по вопросам выделения компаний и слияний и поглощений (M&A). При отделении целевая компания продает часть своей деятельности, чтобы повысить эффективность или увеличить денежный поток. С другой стороны, приобретения происходят всякий раз, когда одна компания покупает другую компанию. Слияния происходят, когда две компании объединяются в одно предприятие. Часто это сложные сделки, требующие большой юридической и финансовой помощи, особенно для компаний, незнакомых с процессом.

Создание обеспеченных продуктов

Инвестиционные банки могут брать множество небольших кредитов, таких как ипотечные кредиты, а затем объединять их в одну ценную бумагу. Концепция чем-то похожа на взаимный фонд облигаций, за исключением того, что обеспеченный инструмент представляет собой совокупность более мелких долговых обязательств, а не корпоративных и государственных облигаций. Инвестиционные банки должны покупать кредиты, чтобы упаковывать и продавать их, поэтому они пытаются получить прибыль, покупая дешево и продавая по более высоким ценам на рынке.

Инвестиционные банки должны покупать кредиты, чтобы упаковывать и продавать их, поэтому они пытаются получить прибыль, покупая дешево и продавая по более высоким ценам на рынке.

Собственная торговля

При собственной торговле инвестиционный банк размещает собственный капитал на финансовых рынках. Трейдеры, которые рискуют капиталом фирмы, обычно получают компенсацию в зависимости от результатов работы: успешные трейдеры получают большие бонусы, а неудачливые трейдеры теряют работу. Собственная торговля стала гораздо менее распространенной с тех пор, как после финансового кризиса 2007-2008 годов были введены новые правила.

Темные бассейны

Предположим, институциональный инвестор хочет продать миллионы акций, размер которых достаточно велик, чтобы сразу же повлиять на рынки. Другие инвесторы на рынке могут увидеть крупный ордер, и это открывает возможность для агрессивного трейдера с высокоскоростной технологией опережать продажу в попытке получить прибыль от предстоящего движения. Инвестиционные банки создали темные пулы для привлечения институциональных продавцов на закрытые и анонимные рынки, чтобы предотвратить опережение. Банк берет комиссию за услугу.

Инвестиционные банки создали темные пулы для привлечения институциональных продавцов на закрытые и анонимные рынки, чтобы предотвратить опережение. Банк берет комиссию за услугу.

Обмен

Инвестиционные банкиры иногда зарабатывают на свопах. Свопы создают возможности для получения прибыли за счет сложной формы арбитража, когда инвестиционный банк выступает посредником в сделке между двумя сторонами, которые торгуют своими денежными потоками. Наиболее распространенные свопы происходят всякий раз, когда две стороны понимают, что они могут получить взаимную выгоду от изменения ориентира, такого как процентные ставки или обменные курсы.

Создание рынка

Инвестиционные банки часто проводят операции по созданию рынка, предназначенные для получения дохода от предоставления ликвидности на фондовых или других рынках. Маркет-мейкер показывает котировку (цена покупки и цена продажи) и зарабатывает небольшую разницу между двумя ценами, также известную как спред между ценой покупки и продажи.

Инвестиционные исследования

Крупные инвестиционные банки также могут продавать прямые исследования финансовым специалистам. Управляющие капиталом часто покупают исследования крупных организаций, таких как JPMorgan Chase и Goldman Sachs, чтобы принимать более обоснованные инвестиционные решения.

Управление активами

В других случаях инвестиционные банки напрямую выступают в роли управляющих активами крупных клиентов. В банке могут быть внутренние отделы фондов, в том числе внутренние хедж-фонды, которые часто имеют привлекательную структуру комиссионных. Управление активами может быть весьма прибыльным, поскольку клиентские портфели велики.

Наконец, инвестиционные банки иногда сотрудничают или создают фонды венчурного капитала или прямых инвестиций для привлечения денег и инвестирования в частные активы. Идея состоит в том, чтобы купить многообещающую целевую компанию, часто с большим кредитным плечом, а затем перепродать или сделать компанию публичной после того, как она станет более ценной.

Итог

В капиталистической экономике инвестиционные банкиры играют роль, помогая своим клиентам привлекать капитал для финансирования различных видов деятельности и развития своего бизнеса. Они являются финансовыми консультантами-посредниками, которые помогают оценивать капитал и распределять его для различных целей.

Хотя эта деятельность помогает сгладить колеса капитализма, роль инвестиционных банкиров подверглась тщательному анализу, поскольку есть некоторая критика за то, что им платят слишком много за предоставляемые ими услуги.

Как инвестиционные банки на самом деле зарабатывают деньги: подробный анализ

Операции инвестиционных банков могут быть очень запутанными и непонятными для посторонних. Отчасти это связано с тем, что отрасль изобилует чрезмерно сложной терминологией и жаргоном.

Однако в этой статье я простым языком опишу, как именно работают бизнес-модели инвестиционных банков и как они зарабатывают деньги.

Давайте прыгать!

Роль инвестиционных банков

Сначала рассмотрим основы.

Инвестиционные банки играют решающую роль в привлечении капитала для корпораций и правительств.

Они помогают своим клиентам по различным финансовым вопросам, таким как слияния и поглощения, первичное публичное размещение акций (IPO), выпуск долговых обязательств и реструктуризация.

Это критически важные услуги для функционирования бизнеса и мировой экономики.

Основные потоки доходов инвестиционных банков

Инвестиционные банки получают доход за счет комиссий, взимаемых за их услуги.

Как правило, они получают два вида вознаграждения:

- Плата за андеррайтинг за организацию продажи ценных бумаг (долговых или долевых) от имени клиентов

- Консультационные сборы за предоставление стратегического руководства

Они также часто начисляют бонусы в зависимости от успешности завершенных ими сделок.

Ниже приводится разбивка каждого потока доходов для инвестиционных банков:

Андеррайтинг долга

Бизнес-клиентам часто требуются кредиты для расширения, роста или ведения своего бизнеса.

Инвестиционные банки помогают в этом, предоставляя услуги «андеррайтинга долга».

Это означает, что банк выдаст ссуду компании, а затем перепродаст части этой ссуды другим инвесторам.

Хотя в конечном счете они обычно не удерживают кредит, они получают компенсацию за организацию и структурирование сделки.

Кроме того, они получают компенсацию за риск, удерживая ссуду в течение периода после закрытия сделки и до того, как банк сможет перепродать ссуду другим (обычно зарабатывая от 2% до 3% с каждой продажи).

Это рискованно, поскольку банк понесет большие убытки, если стоимость долга снизится, пока он удерживается на балансе.

Андеррайтинг акций (также известный как IPO)

Инвестиционные банки также помогают частным предприятиям стать публичными.

Это означает, что они предоставляют «андеррайтинг акций». Другими словами, они берут на себя риск, покупая акции сами, прежде чем они будут перепроданы другим инвесторам на открытом рынке.

Инвестиционные банки взимают высокую комиссию в зависимости от суммы предложения (обычно 2-8% от общей суммы сделки). В результате они зарабатывают миллионы долларов на комиссионных. Им также платят за то, что они устанавливают соответствующую цену и собирают прочную сеть энтузиастов-инвесторов в отношении долгосрочных перспектив компании.

В сфере андеррайтинга акций и IPO, как правило, доминирует небольшое число крупных инвестиционных банков, которые получают большую часть прибыли от андеррайтинга.

Консультационные услуги по слияниям и поглощениям

Многие предприятия растут за счет приобретения других предприятий. Это называется «слияние» или «поглощение».

Предприятия часто консультируются с инвестиционными банкирами по поводу этих транзакций, потому что они связаны с очень высокими ставками и обычно довольно дороги. Никогда не помешает еще раз взглянуть на важное решение!

В инвестиционных банках есть целые команды, занимающиеся консультированием по таким сделкам (так называемая «группа слияний и поглощений»).

Консультируют клиентов по правильной цене, как лучше приблизиться к цели, как провести финансовый анализ и т. д.

Инвестиционные банки иногда требуют большую плату за консультацию, которая колеблется в зависимости от того, сколько часов работы инвестиционный банкир должен провести, поскольку советы дают одни из самых опытных инвестиционных банкиров.

В отличие от других источников дохода, это не предполагает, что банк берет на себя какой-либо риск или берет на себя обязательство по своему балансу; вместо этого они предлагают только советы и получают щедрую компенсацию (например, 1-2% от стоимости сделки). Хотя иногда может быть элемент удержания, в основном это плата за успех.

Банки также могут получить бизнес по «андеррайтингу долга», консультируя по сделкам слияния и поглощения, если сделка требует дополнительного финансирования.

Процентный доход от кредитования

Выше я описал, как инвестиционные банки зарабатывают деньги, гарантируя и организуя долговые сделки.

Что ж, банки тоже зарабатывают деньги (хотя и небольшие), удерживая небольшой процент долга, который они выпускают для клиентов. Когда они удерживают долг, они получают проценты по долгу, поскольку он выплачивается заемщиком.

Как правило, задолженность инвестиционных банков делится на две группы:

- Револьверная кредитная линия — подумайте об этом как о «кредитной карте для компаний». Это позволяет компаниям получать доступ к наличным деньгам по требованию, если это необходимо. Банки не только получают проценты по займам, но также взимают комиссию за любую неиспользованную сумму .

- «Подвешенные» сделки с гарантированным долгом – Та часть подписанного долгового контракта, которую они не могут продать на выгодных условиях, сохраняется на балансе, и банк получает от этого доход в виде процентов.

Торговля и создание рынка

Многие инвестиционные банки имеют крупные отделы продаж и торговли, отвечающие за покупку, краткосрочное владение, а затем продажу акций и облигаций для обеспечения ликвидности клиентов.

Инвестиционные банки часто осуществляют рыночную деятельность для получения денег путем обеспечения ликвидности на фондовом рынке или других торговых площадках.

Маркет-мейкер показывает котировку (цена покупки и цена продажи) и получает скромную комиссию, известную как спред между ценой покупки и продажи, от разницы между двумя ценами.

На большинстве рынков эти комиссии с годами становились все меньше и меньше, поскольку рынки стали электронными, а информационная асимметрия исчезла.

Секьюритизация

Инвестиционные банки также зарабатывают деньги, упаковывая и перепродавая доли в активах (так называемая «секьюритизация»).

Например, банки могут приобрести пул активов (скажем, группу корпоративных кредитов) у коммерческих банков.

Они берут эти кредиты и создают новую ценную бумагу из целого с разными траншами, чтобы сделать ценные бумаги более привлекательными для различных инвесторов. В этом бизнесе банки обычно взимают небольшую комиссию за андеррайтинг в виде процента от каждой сделки.

Собственная торговля

Иногда инвестиционные банки инвестируют свои собственные деньги в финансовые рынки через собственную торговлю.

В торговле банк зарабатывает деньги на совершении сделок.

С тех пор как после финансового кризиса 2007–2008 годов были приняты новые законы, торговля частными активами стала значительно менее распространенной.

Управление активами

Строго говоря, комиссия за управление активами НЕ входит в обязанности инвестиционного банка, но многие крупные инвестиционные банки (например, JP Morgan, Goldman Sachs) имеют подразделения по управлению активами, поэтому я включаю их сюда.

Как правило, комиссионные за управление активами получают путем консультирования крупных клиентов о том, как инвестировать их деньги. Традиционно комиссионные, полученные банками, рассчитываются как процент от суммы вложенных денег.

Как инвестиционные банкиры зарабатывают деньги

Выше мы рассмотрели, как инвестиционные банки зарабатывают деньги.

Кто это такой

Кто это такой Однако спекулянт может сыграть и на них, особенно если это бумага с длительным сроком — за это время процентная ставка может снизиться, тогда стоимость актива на рынке вырастет. В этот момент трейдер получит прибыль.

Однако спекулянт может сыграть и на них, особенно если это бумага с длительным сроком — за это время процентная ставка может снизиться, тогда стоимость актива на рынке вырастет. В этот момент трейдер получит прибыль. А вот инвестор ищет активы, которые не только будут расти много лет, но и приносить доход без продажи, например за счет дивидендов или купонов;

А вот инвестор ищет активы, которые не только будут расти много лет, но и приносить доход без продажи, например за счет дивидендов или купонов; Если оценивать в рамках одной сделки, то, скорее всего, у инвестора прибыль будет выше, но и ждать ее дольше;

Если оценивать в рамках одной сделки, то, скорее всего, у инвестора прибыль будет выше, но и ждать ее дольше;