Как научиться инвестировать — куда вкладывать деньги и как накопить на старость / NV

NV- Новости

- Мнения

- Подкасты

- Life

- Радио

- Журнал

12 апреля 2021, 18:00

Найдите правильное применение своим деньгам и будете регулярно получать доход. Казалось бы, все понятно. Однако так получается делать далеко не у всех.

Один из вариантов заставить деньги работать на вас — выгодно их инвестировать. Наивно думать, что миллионы посыпятся сразу с первым вложением. Когда имеем дело с финансами, важна подготовка и последовательность действий.

Видео дня

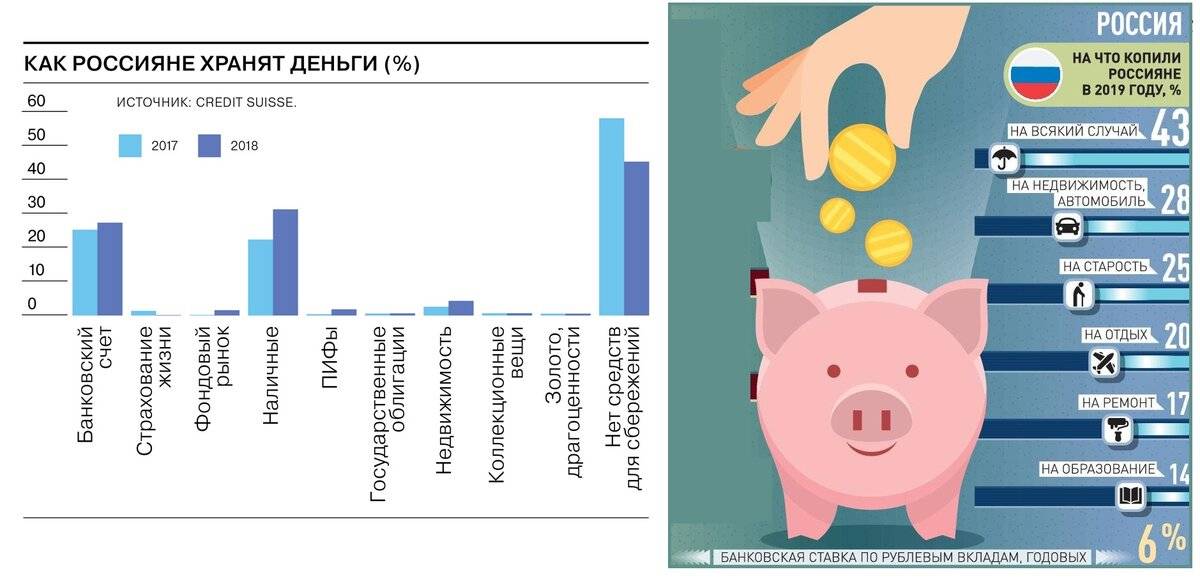

Все мы стремимся накопить денег на зимовку на Бали или любую другую мечту. Наши родители откладывали купюры буквально в копилку. Со временем мода на «деньги в банке» ушла, и многие стали искать выгодные условия для депозита. Сегодня гораздо эффективнее вложить свои средства в активы и в будущем получать от этого доход. Есть миф, что инвестиции — это то, что доступно исключительно людям с большим капиталом. На самом деле, начать можно с любой минимальной суммы.

Есть миф, что инвестиции — это то, что доступно исключительно людям с большим капиталом. На самом деле, начать можно с любой минимальной суммы.

Не опасно ли инвестировать?

Безусловно, риски есть всегда и в любом деле. Существует популярный стереотип — удачно инвестировать могут только люди с хорошим знанием экономики и финансов. В жизни реальные примеры говорят об обратном. Чтобы выгодно вкладывать деньги, достаточно разобраться с базой и с инструментом, в который вы хотите инвестировать.

При грамотном обращении с дивидендами инвестору невозможно достигнуть предела в доходах. По сути его зарплата — это доход от акций компаний. Средняя дивидендная доходность акций по рынку 4,5−7%. Разумная тактика на старте и тщательный анализ ошибок позволят с каждым разом инвестировать все увереннее и эффективнее и приумножать доход.

Исследуя рынок и пути выхода на новые уровни инвестирования, человек увеличивает шансы получать от акций регулярный средний, а позже — и высокий доход. При грамотном использовании накопленного капитала в дальнейшем дополнительный денежный поток принесет ощутимую прибавку к вашему бюджету или вовсе станет основным источником дохода.

При грамотном использовании накопленного капитала в дальнейшем дополнительный денежный поток принесет ощутимую прибавку к вашему бюджету или вовсе станет основным источником дохода.

Как найти источники финансирования

Прежде всего нужно регулярно считать свои доходы и расходы. Чтобы прийти к финансовой независимости, регулярно откладывайте деньги. Положите сумму на банковский счет, по вашему мнению, самый надежный и застрахованный. Так вы дадите старт накоплениям для будущего инвестирования.

Вклады в банке — это промежуточный этап перед более серьезными вложениями. Этот способ доступен каждому. Старайтесь выделять ежемесячно фиксированную сумму, и уже скоро сформируете свой стартовый актив.

Также новичку важно досконально разобраться в выбранном инструменте инвестирования и в рисках, которые он несет. Финансовая грамотность — это ключ к обеспеченной жизни в старости. Представьте, в Сингапуре нет пенсии, как таковой. После реформы правительство на государственном уровне внедрило обучение финансовой грамотности и таким образом мотивирует работоспособных граждан заранее позаботиться о своем благосостоянии и заработать на пенсию. Люди открывают личный счет в банке и начинают покупать доли крупных компаний, инвестировать в облигации, IPO и другие различные финансовые инструменты. Когда человек достигает пенсионного возраста, государство открывает ему доступ к этому счету. Если ежемесячно человеку удавалось откладывать на счет по $100 при инвестировании в IPO (это высокодоходный инструмент), через 20 лет у него будет миллион.

Люди открывают личный счет в банке и начинают покупать доли крупных компаний, инвестировать в облигации, IPO и другие различные финансовые инструменты. Когда человек достигает пенсионного возраста, государство открывает ему доступ к этому счету. Если ежемесячно человеку удавалось откладывать на счет по $100 при инвестировании в IPO (это высокодоходный инструмент), через 20 лет у него будет миллион.

Дайджест главных новостей

Бесплатная email-рассылка только лучших материалов от редакторов NV Рассылка отправляется с понедельника по пятницуКак прийти к первой успешной инвестиции

Определите цель вложений

Четкое понимание, зачем вы инвестируете и что планируете делать с полученным доходом поможет выбрать направление и не бросить все после первой неудачи. Цель не должна быть абстрактной. Можете даже письменно ее зафиксировать и вести подробный дневник инвестиций с желаемым и полученным результатом. Так вы наглядно увидите потраченные суммы и объем дохода, факторы, влияющие на его размер. В результате сможете грамотно распределять источники финансирования для дальнейших инвестиций.

В результате сможете грамотно распределять источники финансирования для дальнейших инвестиций.

Изучите базовую теорию

При любом варианте управления инвестициями — лично или через посредников — вам пригодятся базовые знания по работе финансового рынка. Познакомьтесь со всеми популярными инструментами инвестирования. Выясните, что означает купить долю компании и как устроен этот процесс. Определите наиболее подходящий для вас инструментарий для старта. В Украине практическим навыкам инвестирования не учат в вузах, но в альтернативных университетах подобные образовательные программы есть. Спустя месяц интенсивного обучения можно успешно инвестировать в акции Apple и получить первый внушительный доход. Понимание базового функционала торговых терминалов позволит в дальнейшем делать успешные вложения.

Сформируйте стартовый капитал

Начать инвестировать можно и с одного доллара. Даже самые минимальные вложения в перспективе реально превратить в сотни, а то и в тысячи долларов. Конечно, при условии, что вы применяете правильный инструмент и нашли прибыльный объект инвестирования.

Конечно, при условии, что вы применяете правильный инструмент и нашли прибыльный объект инвестирования.

Чтобы прийти к финансовой независимости, регулярно откладывайте деньги

Накопить необходимую сумму можно по-разному. Можно регулярно откладывать части основного дохода или поискать дополнительный заработок. Не обязательно работать фуллтайм. Возможно, ваша сфера деятельности позволяет выполнять определенные задачи удаленно, на фрилансе. Небольшие ежемесячные поступления через год могут вырасти во внушительную сумму для инвестиции. Пересмотрите свои расходы и постарайтесь отказаться от необязательных трат без вреда для комфортной жизни. Оптимизировав затраты со временем вы увидите, как приумножили копилку и сделали еще один шаг к первой инвестиции. Но помните: заниматься вложением даже небольших средств лучше, когда есть свободные деньги. Так что закройте все обременительные обязательства вроде кредитов и ипотек.

Накопление — это еще не инвестиции, а только основа всего процесса.

Выберите надежные инструменты инвестирования

К этому пункту относитесь с особой серьезностью, чтобы не прогореть в период возможной инфляции. В это время цены на товары и услуги стремительно растут. Характерная черта инфляции — снижение покупательной способности определенной валюты. Повлиять на инвестиционный портфель ситуация может по-разному. Все зависит от выбранного инструмента инвестирования. Инфляция негативно влияет на депозиты и облигации, но акции практически не затрагивает.

Зачастую ценные бумаги крупных компаний устойчивы в такой период. Они привязывают стоимость товаров к внешним денежным единицам, чтобы сохранить и прибыль и доход.

Инвесторам с фиксированной ставкой не лишним будет мониторить рынок и следить, когда инфляция достигает той или иной отметки. Всегда учитывайте уровень инфляции при оценке доходности инвестиции.

Учитесь у профессионалов и прогнозируйте риски

Лучшим учителем здесь станет практикующий инвестор, опытный предприниматель, который введет в курс дела и будет направлять вас по мере обучения. Только практик научит мыслить, как инвестор — просчитывать выгодный ход перед очередным вложением и правильно прогнозировать риски. Поддерживайте контакт с профессиональным сообществом инвесторов. Это ликвидный актив, с которым каждый новичок оперативно получает полезную информацию о тенденциях на рынках, перспективных вложениях, обзорах выходящих IPO и другие актуальные новости и лайфхаки.

Только практик научит мыслить, как инвестор — просчитывать выгодный ход перед очередным вложением и правильно прогнозировать риски. Поддерживайте контакт с профессиональным сообществом инвесторов. Это ликвидный актив, с которым каждый новичок оперативно получает полезную информацию о тенденциях на рынках, перспективных вложениях, обзорах выходящих IPO и другие актуальные новости и лайфхаки.

Теги: Инвестиции Пенсии Сбережения Советы

Показать ещё новости

Как вкладывать деньги по-взрослому? Подсмотрим у Гарварда

Дмитрий Манылов

10.06.2023 — 10:00 — Экономика

© Guido Coppa, unsplash.comНа протяжении нескольких последних десятилетий западные рантье не имели проблем с преумножением своего капитала. Классическая модель распределения денег между акциями 500 крупнейших компаний мира и облигациями казначейства США в пропорции 60 к 40 избавляла от волнений. На пике инфляции, в конце июня прошлого года, аналитики банка Goldman Sachs предупредили мир о «конце прекрасной эпохи»:

«Испытанная формула 60/40 для инвестиционных портфелей «купи и держи» показала себя наихудшим образом со времен Второй мировой войны».

Банкиры предлагают инвесторам на неопределенное время отказаться от «священной» пропорции фондового рынка и вложить треть денег в недвижимость, драгоценные металлы, предметы искусства и дорогие автомобили.

Как это обычно бывает, ценный совет появился не раньше, чем массовый инвестор начал из-за инфляции получать нешуточные убытки от своих якобы сбалансированных вложений. То есть Goldman Sachs, как заправский грибник, открыл локацию поляны боровиков и рыжиков не раньше, чем её разгадали «чайники».

В попытке опередить поворот тренда заглянем в финансовые отчёты об управлении эндаументом Гарварда. Для прозорливых умов старейшего университета США формула 60/40 никогда не была догмой. Долгосрочная структура их инвестирования уже в конце 1990-х начале 2000-х отличалась разноплановостью. Помимо акций и облигаций в ней с долей 13% присутствовали Commodities (биржевые товары, включая золото, зерно, энергоносители, стройматериалы), недвижимость (около 10%), участие в капитале небиржевых частных компаний (13%) и фонды абсолютной доходности (хеджирование, то есть снижение рисков через совершение разнонаправленных сделок – 12%).

Благодаря такой стратегии Гарвард уже 50 лет поддерживает уровень доходности своего эндаумент-фонда на уровне 10-15% годовых. До недавнего времени существенно изменялась, пожалуй, только доля вложений в чисто американские компании. В 1995 году туда шло 38% всех денег, а в 2010 уже только 11%. Значительная часть средств была перенаправлена к транснациональным или иностранным фирмам.

© Pascal Bernardon, unsplash.comСегодня макроэкономический анализ от героини известного советского детективного сериала «ТАСС уполномочен заявить» Ольги Винтер явно устарел. А в 1984 году, когда фильм вышел на экраны, «очередь к водопою» в постколониальной Африке действительно выглядела так: сначала в ту или иную страну к югу от Сахары заходит американский бизнес, и уже потом оставшееся «допивают» транснационалы.

Сегодня Гарвард почти перестал замечать и тех и других. В последние годы он вообще сводит к минимуму свои портфели акций, которые обращаются на бирже. Предпочитает входить в капитал частных фирм – аналогов российских обществ с ограниченной ответственностью и непубличных акционерных обществ.

Западные публичные компании, вероятно, оттолкнули заявлениями топ-менеджеров по поводу ESG (Environment, Social, Governance – ответственность перед обществом, природой и коллективом). Они недвусмысленно подчёркивают, что прибыль и соответственно дивиденды для них уже не главное.

Фонд Гарварда в сложном 2022 году обеспечил доходность 1,8%. В их отчёте сказано, что немногим успешным конкурентам удалось не свалиться в минус только за счёт покупки фьючерсов на углеводороды.

© Engin Akyurt, unsplash.com«Мы не проводим подобных сделок, поскольку университет привержен борьбе с последствиями изменения климата и следует стратегии «чистый ноль» [радикальное сокращение выбросов углекислого газа к 2050-му году] – объясняет компания, управляющая деньгами университета.

Во всём остальном кроме «зеленой повестки» вуз прагматичен и консервативен.

Российские инвесторы даже до введения жёстких западных санкций не могли в полной мере вкушать прелести глобального инвестирования. Например, бумаги большой тройки инвестиционных компаний (Vanguard, BlackRock и State Street Corporation), владеющей 90% мировых гигантов из состава индекса S&P 500, не торговались на Московской бирже. Только в Петербурге, да и то в усечённом виде.

Тем проще будет забыть комфортные докризисные догмы. В портфеле нового времени, конечно же, останутся российские «голубые фишки» (чего из-за санкций не могут позволить себе американцы). Не лишена смысла рекомендация Goldman Sachs (недвижимость, золото, картины, роскошные авто).

Не лишним будет и вслед за Гарвардом вложиться в реальные частные проекты. Интересные кейсы существуют, например, в сельском хозяйстве. Предположим, сто человек вынимают деньги с вкладов и скидываются на финансирование строительства тепличного комплекса. У каждого из них доля в общем деле – в виде автономной теплицы с огурцами или помидорами. Самим пахать и сеять не нужно. Технологии гидропоники позволяют нескольким квалифицированным специалистам обслуживать весь огромный комплекс. При этом ощущаете себя человеком дела, который не опасается биржевых катаклизмов и борется с инфляцией, увеличивая предложение товаров на рынке.

У каждого из них доля в общем деле – в виде автономной теплицы с огурцами или помидорами. Самим пахать и сеять не нужно. Технологии гидропоники позволяют нескольким квалифицированным специалистам обслуживать весь огромный комплекс. При этом ощущаете себя человеком дела, который не опасается биржевых катаклизмов и борется с инфляцией, увеличивая предложение товаров на рынке.

Как инвестировать деньги для начинающих, по мнению финансовых экспертов

Вы научились копить свои рождественские деньги, умеете находить выгодные предложения в Интернете и, возможно, даже получили свою первую кредитную карту, чтобы заработать кэшбэк на леггинсах и латте, но вы готов подняться в финансовом плане. Следующий шаг к тому, чтобы стать хозяином денег, — выяснить, как заставить свои деньги работать на вас , научившись инвестировать свои с трудом заработанные зарплаты.

Вопреки тому, что вы, возможно, слышали от крипто-тиктокеров или кликбейтных видеороликов на YouTube, нет никакого «секрета», чтобы разбогатеть за счет инвестиций. Но есть ряд простых, проверенных временем шагов, которые дадут вам возможность начать строить сбережения (это финансовый термин, обозначающий часть денег, спрятанных на ваше будущее), которые в конечном итоге помогут вам позволить себе бужи. , финансово-свободной жизни вы хотите.

Но есть ряд простых, проверенных временем шагов, которые дадут вам возможность начать строить сбережения (это финансовый термин, обозначающий часть денег, спрятанных на ваше будущее), которые в конечном итоге помогут вам позволить себе бужи. , финансово-свободной жизни вы хотите.

Мы обратились к некоторым финансовым экспертам, чтобы они помогли вам на вашем пути к инвестированию, предоставив полезные для начинающих советы по наиболее насущным финансовым вопросам.

Почему инвестиции важны? Разве я не могу просто сосредоточиться на своем сберегательном счете?

К сожалению, нет, из-за одного слова: инфляция . Вот когда цены растут, а то, насколько далеко простираются ваши деньги, уменьшается. «В условиях инфляции вещи со временем дорожают», — объясняет Рэйчел Готлиб, финансовый консультант и управляющий директор UBS. Деньги, хранящиеся на сберегательном счете, теряют ценность каждый год — например, то, что стоило 100 долларов в 2013 году, сегодня будет стоить 130 долларов. «Если все, за что вы платите, в этом году стоит на 5% больше, но вы получаете от банка только 0,2% годовых, этот разрыв становится значительным», — отмечает Маргарет Джайлз, журналист данных Morningstar. «Вы не хотите, чтобы ваши сбережения были съедены инфляцией».

«Если все, за что вы платите, в этом году стоит на 5% больше, но вы получаете от банка только 0,2% годовых, этот разрыв становится значительным», — отмечает Маргарет Джайлз, журналист данных Morningstar. «Вы не хотите, чтобы ваши сбережения были съедены инфляцией».

Но есть решение — вместо того, чтобы позволить вашей с трудом заработанной монете обесцениваться, пока она лежит в банке, вложение этих денег в фондовый рынок позволяет им расти в цене без особых усилий. Наличие доли на фондовом рынке также дает вам финансовую подушку безопасности для любых будущих изменений в жизни, дает вам возможность чувствовать контроль над своими деньгами и даже помогает вам создать богатство для поколений, которое будет передаваться по наследству. «Чем раньше вы начнете инвестировать, тем больше денег у вас в конечном итоге будет», — говорит Готлиб.

Как инвестиции увеличивают ваши деньги?

Забавный факт: если вы разумно инвестируете 1000 долларов со своей летней работы в фондовый рынок и не будете прикасаться к нему в течение 10 лет, ваши деньги могут удвоить — и это из-за сложных процентов , иногда называемых 8-м процентом. Чудо света.

Чудо света.

Сложные проценты — это эффект снежного кома при начислении процентов на проценты. «Например, если вы начнете со 100 долларов на фондовом рынке и за год заработаете 10% на этих инвестициях, у вас будет 110 долларов. Если вы снова заработаете 10% в следующем году, вместо того, чтобы зарабатывать 10 долларов, вы теперь заработаете 11 долларов. Два года спустя ваши 100 долларов выросли до 121 доллара, и со временем ваши деньги будут увеличиваться, поскольку на них будут начисляться проценты», — объясняет Готтлиб.

Главное, чтобы эти инвестиции оставались на фондовом рынке в течение нескольких лет, чтобы сложные проценты могли творить чудеса. Чем больше времени вы уделяете этому, тем больше ваши инвестиции могут экспоненциально увеличиваться сами по себе.

Хорошо, я в деле! Как начать инвестировать в фондовый рынок?

Несколько брокерских компаний позволяют вам покупать и продавать акции, и выбор зависит от ваших личных предпочтений. Вы можете выбрать свой собственный банк, банк ваших родителей, банк с местным отделением и т. д. Некоторые популярные брокеры — это Fidelity Investments, Charles Schwab, Robinhood, TD Ameritrade и Vanguard.

Вы можете выбрать свой собственный банк, банк ваших родителей, банк с местным отделением и т. д. Некоторые популярные брокеры — это Fidelity Investments, Charles Schwab, Robinhood, TD Ameritrade и Vanguard.

После выбора перейдите на их веб-сайт и войдите в систему. Выберите тип учетной записи из списка ниже в зависимости от ваших целей (многие эксперты предлагают начать со учетной записи Roth IRA) и создайте учетную запись в выбранной вами брокерской компании. Затем переведите деньги со своего сберегательного счета и используйте эти деньги для покупки своих первых акций.

Обратите внимание, что вам должно быть 18 лет , чтобы открыть собственный инвестиционный счет, поэтому, если вам меньше 18 лет, попросите родителей открыть для вас депозитный счет.

Если вы хотите инвестировать в создание солидного пенсионного фонда при одновременном снижении налогов , инвестируйте в фондовый рынок через пенсионные счета, такие как Roth IRAs, IRAs или 401ks. Правительство предоставляет вам различные налоговые льготы на деньги, которые вы инвестируете через эти счета, а затем вы можете снять их, начиная с 59,5 лет, за некоторыми исключениями.

Правительство предоставляет вам различные налоговые льготы на деньги, которые вы инвестируете через эти счета, а затем вы можете снять их, начиная с 59,5 лет, за некоторыми исключениями.

Обычный IRA: Джайлз объясняет: «Вы не платите подоходный налог с вложенных денег, но когда вы снимаете деньги, вы платите подоходный налог с того, насколько они выросли». Эта учетная запись хороша для тех, кто платит много налогов сейчас и ожидает, что в будущем окажется в более низкой налоговой категории.

- Назначение: Выход на пенсию

- Доступность: Любой человек с налогооблагаемым доходом может открыть один

- Снятие: Возраст 59,5

- Досрочное снятие: 10% штраф

90 013 Roth IRA: Эта учетная запись противоположна обычной IRA. . «Сейчас вы платите налоги со своего вклада, а когда вы выходите на пенсию, любой прирост, который вы получаете, полностью не облагается налогом», — отмечает Джайлз. IRA Roth — это настоятельно рекомендуемых счетов для избежания огромных подоходных налогов на все те проценты, которые вы накопите к пенсионному возрасту.

IRA Roth — это настоятельно рекомендуемых счетов для избежания огромных подоходных налогов на все те проценты, которые вы накопите к пенсионному возрасту.

- Назначение: Пенсионный фонд

- Доступность: Любой человек с налогооблагаемым доходом может открыть его 3 401k: Эти аккаунты как правило, предлагается в качестве льготы для работы на полный рабочий день. Ваш работодатель позволяет вам откладывать часть вашей зарплаты на этот инвестиционный счет до того, как ваши налоги будут вычтены, а некоторые компании даже уплачивают процент от вложенных вами денег.0005

- Назначение: Выход на пенсию

- Доступность: Должен быть предложен вашим работодателем

- Выход: Возраст 59,5

- Досрочный вывод: Штраф 10%

Если вы хотите инвестировать, но не хотите ограничиваться выходом на пенсию возраст снятия, открыть обычный брокерский счет. Вы не получите никаких налоговых льгот и должны будете платить подоходный налог с любых акций, которые вы продаете, но вы можете обналичить свои инвестиции в любое время.

Брокерский счет: Эти счета фондового рынка имеют наименьшее количество ограничений. Вы будете платить налоги с денег, которые вы положили на этот счет, и вы будете платить больше налогов, когда будете снимать деньги, но вам не придется ждать пенсионного возраста, чтобы снять деньги — вы можете продать свои акции и наличные в любое время.

- Цель: пенсионное или непенсионное инвестирование

- Доступность: любой может открыть

- Возраст вывода средств: без ограничений

Кармен Перес, создатель приложения MUCH для составления бюджета, которая недавно присоединилась к совету финансовых экспертов Secret, подчеркивает, что Начать работу на фондовом рынке не так сложно, как может показаться. «Это буквально первый шаг — открыть счет у авторитетного брокера и положить на него 5–10 долларов, второй шаг — выбрать компанию, которую вы знаете и которой доверяете, и начать инвестировать в нее», — объясняет Перес.

Тем не менее, она предостерегает от критической ошибки, заключающейся в том, чтобы положить деньги на свой инвестиционный счет, а затем забыть купить акции. «Возьмите эти деньги и купите часть акций компании, которая вам небезразлична», — говорит Перес.

Тем не менее, она предостерегает от критической ошибки, заключающейся в том, чтобы положить деньги на свой инвестиционный счет, а затем забыть купить акции. «Возьмите эти деньги и купите часть акций компании, которая вам небезразлична», — говорит Перес.Как узнать, какие акции покупать? Должен ли я беспокоиться о потере денег?

Вы можете выбрать компании, у которых вы делаете покупки, предприятия, которым вы доверяете, или индексные фонды, которые отслеживают весь фондовый рынок. Но что, если мы скажем вам, что речь идет не столько о выборе правильных акций, сколько о том, чтобы как можно дольше удерживать ваши деньги на фондовом рынке?

«Если ваш друг говорит, что акции отличные, не покупайте и не продавайте сразу же, основываясь только на их словах», — предупреждает Мелани Мортимер, президент Фонда SIFMA. Это касается и советов TikTok о покупке определенных акций. Вместо этого сосредоточьтесь на долгосрочном долголетии.

«На рынке всегда бывают взлеты и падения, но вы хотите со временем увеличивать эту инвестиционную стоимость и получать прибыль от сложных процентов. Люди, которые оставляют свои деньги на долгий период времени, обычно преуспевают».

«На рынке всегда бывают взлеты и падения, но вы хотите со временем увеличивать эту инвестиционную стоимость и получать прибыль от сложных процентов. Люди, которые оставляют свои деньги на долгий период времени, обычно преуспевают».И если цены на акции падают, не паникуйте и продавайте. Когда акция, в которую вы искренне верите, что она будет продолжать расти в цене, временно стоит меньше в долларах, считайте ее доступной для покупки по этой более низкой цене. «Это похоже на то, как если бы вы пришли в магазин и увидели скидку 20%. Вы хотите купить что-то со скидкой, верно? Вы не хотите покупать полную цену», — говорит Готлиб. «Вы получаете эти акции со скидкой или на распродаже».

Сколько я должен инвестировать?

Большинство инвестиционных счетов не имеют минимума. Вы можете начать всего с доллара. Но если вы хотите накопить определенную сумму, вы можете использовать простой пенсионный калькулятор, чтобы узнать, сколько времени вам потребуется, чтобы добраться до этой суммы.

Поиграйтесь с калькулятором и посмотрите, во что могут превратиться ваши инвестиции благодаря «волшебству» сложных процентов. Например, предположим, что вам 17 лет, и вы собираетесь выйти на пенсию в возрасте 65 лет. Если до этого момента вы ежемесячно вносите 150 долларов в месяц на свой пенсионный счет, предполагая, что процентная ставка составляет 8%, у вас будет приятная сумма в 1 011 000 долларов. банк к моменту выхода на пенсию.

«Понятно, интересно представить, что, скажем, 150 долларов превращаются в миллион долларов, — говорит Мортимер. «Несмотря на то, что это требует времени, если вы осознаете влияние сложных процентов, это будет способствовать оценке долгосрочного разговора о выходе на пенсию».

Когда мне *не* следует инвестировать?

Может показаться, что ваши деньги утекают в сотни разных направлений. Между студенческими кредитами, расходами на проживание, развлечениями и выходом на пенсию, как вы узнаете, когда отложить что-то на второй план?

Джайлз предлагает сначала спросить себя, что вам нужно решить.

«Вы можете не сразу заняться инвестициями из-за долгов», — отмечает она. «Если процентные ставки по вашему кредиту выше, чем процентные ставки, которые вы можете заработать на инвестициях, вам лучше погасить долг, прежде чем инвестировать».

«Вы можете не сразу заняться инвестициями из-за долгов», — отмечает она. «Если процентные ставки по вашему кредиту выше, чем процентные ставки, которые вы можете заработать на инвестициях, вам лучше погасить долг, прежде чем инвестировать».Перес, с другой стороны, говорит, что хотела бы быть более уравновешенной при выплате долга. «Мое дело в том, что когда я выплачивал свой долг, я не инвестировал. Поэтому я потерял два года на рынке», — признается Перес. «Я хотел бы инвестировать, потому что, когда я выплатил свой долг, знаете что? У меня не было долга, но я все еще был на мели. Так что найдите баланс и постарайтесь сосредоточиться на паре целей, чтобы добиться значимого прогресса».

Похожие статьи

- Творческие способы заработка в колледже

- Что нужно знать перед получением первой кредитной карты

- 13 лучших способов сэкономить деньги в подростковом возрасте

Ханна О

Ханна — помощник редактора отдела моды и электронной коммерции в Seventeen.

Она освещает все вопросы, связанные со стилем, покупками и деньгами. Семнадцать научили ее, как одеваться, когда она была моложе, и теперь она проводит свое рабочее время, передавая свой опыт.

Она освещает все вопросы, связанные со стилем, покупками и деньгами. Семнадцать научили ее, как одеваться, когда она была моложе, и теперь она проводит свое рабочее время, передавая свой опыт.Как инвестировать деньги | Инвестирование для начинающих от Napkin Finance

Инвестирование — это использование ваших денег в надежде получить прибыль.

Вероятно, вы уже вкладываете деньги во все подряд. Когда вы инвестируете в свое образование, доход, который вы надеетесь получить, может быть более высокой заработной платой в будущем или перспективной работой. Когда вы инвестируете в дизайнерскую обувь, вы, возможно, надеетесь получить отдачу в виде комплиментов или социального статуса.

Однако когда дело доходит до ваших финансов, инвестирование означает вложение ваших денег в акции, облигации или какое-либо другое предприятие в надежде получить прибыль.

Зачем инвестировать?

Инвестирование может быть мощным способом увеличения вашего благосостояния, поскольку такие инвестиции, как акции, исторически приносили большую прибыль в течение длительного периода времени.

Подумайте, как выросла бы сумма в 10 000 долларов, если бы вы хранили ее на сберегательном счете с доходом 0,1%, по сравнению с тем, если бы вы инвестировали ее в акции США, долгосрочная среднегодовая доходность которых составляет 10%.

Первоначальные инвестиции Скорость возврата Вложено на Конечная сумма Сбережения 10 000 долларов 0,1%/год 20 лет 10 202 долл. США Запасы 10 000 долларов 10%/год 20 лет 67 275 долларов США Конечно, в реальном мире инвестиции могут как расти, так и падать, и обычно они не приносят стабильной прибыли каждый год. Но в долгосрочной перспективе инвестиции обычно увеличивают ваши деньги быстрее, чем альтернативы.

«Сколько вы знаете миллионеров, которые разбогатели, вкладывая средства в сберегательные счета?»

— Роберт Г. Аллен

Как работает инвестирование

В долгосрочной перспективе фондовый рынок обычно растет, потому что экономика обычно растет — благодаря росту населения и развитию технологий. Чем больше людей в мире, тем больше людей покупают вещи. А технологические достижения могут повысить производительность труда и способствовать новым открытиям.

Оба эти фактора помогают компаниям продавать больше товаров и со временем получать большую прибыль. Инвестирование позволяет получить кусок пирога.

Вот основной процесс:

- Шаг 1 : Вы инвестируете, покупая долю в компании (например, покупая акции) или одалживая деньги компании (например, покупая облигацию).

- Шаг 2 : Компания продает свою продукцию и растет.

- Шаг 3 : Ваша доля теперь стоит больше, так что вы можете продать ее с прибылью.

Или компания возвращает деньги, которые она заняла у вас с процентами.

Или компания возвращает деньги, которые она заняла у вас с процентами.

Виды инвестиций

Среди наиболее распространенных видов инвестиций:

Тип Что это Акции Крошечная доля собственности в публичной компании Облигации долговая расписка; вы одалживаете деньги эмитенту (например, корпорации или местному правительству), и он возвращает вам деньги с процентами Паевые инвестиционные фонды и ETF Коллекция различных ценных бумаг (акции, облигации и т. д.) Если вам это не подходит, имейте в виду, что инвестирование — это больше, чем просто фондовый рынок. Вы можете инвестировать в недвижимость, валюту, старинные автомобили, изобразительное искусство и многое другое.

Как выбрать

Не существует идеального инвестиционного решения для всех.

Оценивая каждый вариант, спросите себя:

Оценивая каждый вариант, спросите себя:- Сколько стоит инвестировать?

- Какова ожидаемая доходность?

- Насколько велик риск, связанный с этими инвестициями, и каков мой уровень риска?

- Насколько легко продать эту инвестицию (известную как ликвидность)?

- Есть ли налоговые льготы?

- Служит ли это моим инвестиционным целям и помогает ли мне диверсифицировать?

Заключение

Инвестирование — это процесс вложения ваших денег во что-то в надежде получить больше денег взамен. Варианты инвестиций варьируются от акций и облигаций до искусства и недвижимости. В долгосрочной перспективе инвестиции обычно приносят большую прибыль, чем сберегательный счет или деньги, засунутые под матрас. Однако все инвестиции сопряжены с риском, и нет никакой гарантии, что они принесут вам деньги.

Интересные факты

- Искусство может стать отличной инвестицией. По сообщениям, картина Бэнкси «Девушка с воздушным шаром» удвоилась в цене после того, как она самоуничтожилась на аукционе Southeby’s в 2018 году.

- Чтобы разбогатеть, не нужно начинать богатым. Состояние Уоррена Баффета началось с его доходов от газетного маршрута. Он сделал свои первые инвестиции в акции в возрасте 11 лет (это была Cities Service, нефтяная компания, которая впоследствии стала Citgo).

Ключевые блюда на вынос

- Инвестирование — это использование ваших денег в надежде получить прибыль или прибыль.

- Вложение денег в акции, облигации и другие инвестиции может обеспечить мощный рост с течением времени.

- Инвестирование работает, потому что экономика со временем растет, а это означает, что компании могут продавать больше товаров и получать большую прибыль.

- Рассмотрите риск, вознаграждение и свои инвестиционные цели, прежде чем выбрать вариант инвестирования.

Позвоните своему брокеру, если вам нужен совет по поводу ваших инвестиций, и позвоните своей маме, если вам нужен непрошенный совет о вашей жизни. — Салфетка Финанс

Каталожные номера

https://www.

Тем не менее, она предостерегает от критической ошибки, заключающейся в том, чтобы положить деньги на свой инвестиционный счет, а затем забыть купить акции. «Возьмите эти деньги и купите часть акций компании, которая вам небезразлична», — говорит Перес.

Тем не менее, она предостерегает от критической ошибки, заключающейся в том, чтобы положить деньги на свой инвестиционный счет, а затем забыть купить акции. «Возьмите эти деньги и купите часть акций компании, которая вам небезразлична», — говорит Перес. «На рынке всегда бывают взлеты и падения, но вы хотите со временем увеличивать эту инвестиционную стоимость и получать прибыль от сложных процентов. Люди, которые оставляют свои деньги на долгий период времени, обычно преуспевают».

«На рынке всегда бывают взлеты и падения, но вы хотите со временем увеличивать эту инвестиционную стоимость и получать прибыль от сложных процентов. Люди, которые оставляют свои деньги на долгий период времени, обычно преуспевают».

«Вы можете не сразу заняться инвестициями из-за долгов», — отмечает она. «Если процентные ставки по вашему кредиту выше, чем процентные ставки, которые вы можете заработать на инвестициях, вам лучше погасить долг, прежде чем инвестировать».

«Вы можете не сразу заняться инвестициями из-за долгов», — отмечает она. «Если процентные ставки по вашему кредиту выше, чем процентные ставки, которые вы можете заработать на инвестициях, вам лучше погасить долг, прежде чем инвестировать». Она освещает все вопросы, связанные со стилем, покупками и деньгами. Семнадцать научили ее, как одеваться, когда она была моложе, и теперь она проводит свое рабочее время, передавая свой опыт.

Она освещает все вопросы, связанные со стилем, покупками и деньгами. Семнадцать научили ее, как одеваться, когда она была моложе, и теперь она проводит свое рабочее время, передавая свой опыт.

Или компания возвращает деньги, которые она заняла у вас с процентами.

Или компания возвращает деньги, которые она заняла у вас с процентами. Оценивая каждый вариант, спросите себя:

Оценивая каждый вариант, спросите себя: