Глава 13 Определение банкротства

Что такое Глава 13?

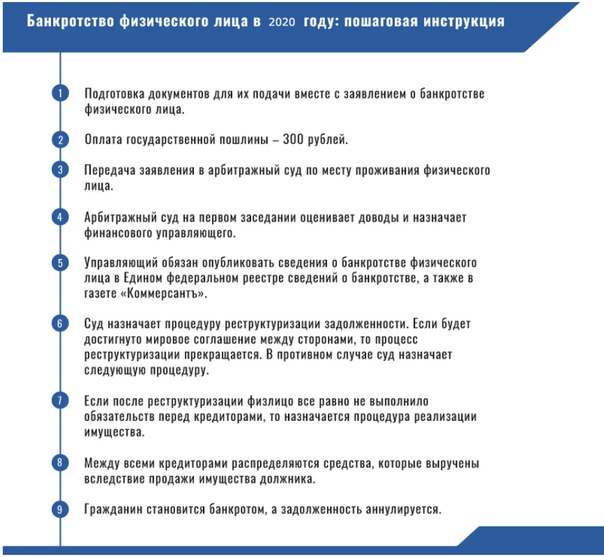

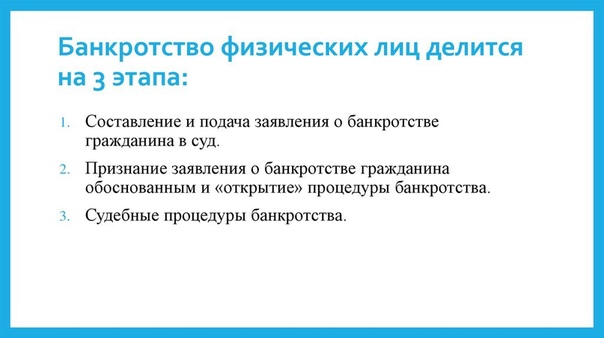

Глава 13 относится к процедуре банкротства в США, в ходе которой должники проводят реорганизацию своих финансов под надзором и одобрением судов. Физические лица и супружеские пары, даже если они работают не по найму или управляют некорпоративным бизнесом, имеют право подать заявление о банкротстве в соответствии с главой 13.

В рамках реорганизации в соответствии с главой 13, которая также известна как план для наемных работников, должники должны представить и выполнить план погашения задолженности перед кредиторами в течение трех-пяти лет.

В большинстве случаев план погашения должен обеспечивать значительную выплату кредиторам — по крайней мере, равную тому, что они получили бы при других формах банкротства, — и при необходимости он должен использовать 100% располагаемого дохода должника для погашения.

Ключевые выводы

- В рамках финансовой реорганизации согласно Главе 13 должник должен представить и выполнить план погашения задолженности перед кредиторами в течение трех-пяти лет.

- При банкротстве по главе 13, также известном как «план наемного работника», физические лица ежемесячно выплачивают согласованную сумму назначенному беспристрастному доверенному лицу.

- Закон CARES включает ряд изменений в законы о банкротстве, призванные сделать этот процесс более доступным для предприятий и частных лиц, находящихся в неблагоприятном экономическом положении из-за пандемии COVID-19.

В случае банкротства по главе 13 должники должны составить список всех кредиторов, а также сумму денег, причитающуюся каждому, список любого принадлежащего имущества, информацию о суммах и источниках дохода, а также подробную информацию о ежемесячных расходах.

Затем должник выплачивает согласованную ежемесячную сумму назначенному беспристрастному управляющему по вопросам банкротства, фактически объединяя долги в одну ежемесячную сумму. Доверительный управляющий, в свою очередь, распределяет деньги между кредиторами должника. Должники не имеют прямого контакта с кредиторами в соответствии с защитой главы 13.

Люди имеют право использовать Главу 13 только в том случае, если их долги ниже определенных пределов: 419 275 долларов США для необеспеченного долга и 1 257 850 долларов США для обеспеченного долга по состоянию на февраль 2019 года (увеличение происходит с трехлетним интервалом). Заявители также должны пройти кредитное консультирование, чтобы быть считается подходящим для главы 13.

Глава 13 против Главы 7

Глава 7 является наиболее распространенной формой банкротства, поскольку она позволяет людям списать свой существующий долг и начать все заново. К сожалению, от лиц, подающих документы по главе 7, часто требуется сдать свой дом. После возбуждения дела о банкротстве по главе 13 любое производство по обращению взыскания на дом прекращается.

Должник может быть мотивирован выбрать Главу 13 вместо Главы 7, чтобы спасти свой дом.

Глава 13 против Главы 11

Банкротство по главе 11 — это еще один план, в котором долг реструктурируется и выплачивается с течением времени.

Хотя он доступен для отдельных лиц, супружеских пар и предприятий, он чаще всего подается предприятиями, потому что это дорого и сложно.

Хотя он доступен для отдельных лиц, супружеских пар и предприятий, он чаще всего подается предприятиями, потому что это дорого и сложно.Глава 13 дает заявителям, которые зарабатывают слишком много денег, чтобы их можно было рассматривать в соответствии с главой 7, более простую альтернативу главе 11. Подача заявления о банкротстве в соответствии с главой 13 может также защитить лиц, подписавших ссуды должника, от привлечения к ответственности за них.

Глава 13 и Закон CARES

Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES), подписанный президентом 27 марта 2020 года, внес ряд изменений в законы о банкротстве, призванные сделать этот процесс более доступным для предприятий и частных лиц, находящихся в экономически неблагоприятном положении из-за COVID. -19 пандемия.

Для главы 13 они включают исключение федеральных экстренных выплат в связи с COVID-19 из «текущего ежемесячного дохода» и «располагаемого дохода» и разрешение продлевать планы погашения до семи лет.

Изменения применяются к делам о банкротстве, зарегистрированным после вступления в силу Закона CARES и прекращающим свое действие через год.

Изменения применяются к делам о банкротстве, зарегистрированным после вступления в силу Закона CARES и прекращающим свое действие через год.Пример главы 13 Банкротство

После того, как Эрик потерял работу, а его муж Джоуи перенес медицинский кризис, из-за которого он не мог работать, они просрочили выплату по ипотеке и задолжали 25 000 долларов. Банк инициировал процедуру обращения взыскания как раз в тот момент, когда Эрик получил предложение о работе, а Джоуи открыл небольшой бизнес.

Каковы требования для банкротства?

В этой статье:

- Почему люди подают документы на банкротство?

- Кто имеет право на банкротство по главе 7?

- Кто имеет право на банкротство по главе 13?

- Как подача заявления о банкротстве влияет на ваш кредит?

- Как начать восстановление кредита после банкротства

- Как обратиться за профессиональной консультацией

Если вы боретесь с горой долгов, банкротство может помочь вам уменьшить или ликвидировать свои долги и снова встать на ноги в финансовом отношении.

Однако, прежде чем продолжить, знайте, что банкротство следует рассматривать только как крайний вариант. Его финансовые и кредитные последствия серьезны и потребуются годы, чтобы оправиться от них.

Однако, прежде чем продолжить, знайте, что банкротство следует рассматривать только как крайний вариант. Его финансовые и кредитные последствия серьезны и потребуются годы, чтобы оправиться от них.Чтобы подать заявление о банкротстве, вы должны выполнить ряд требований, которые могут различаться в зависимости от типа банкротства, к которому вы стремитесь. Например, лица, подающие заявление о банкротстве, должны пройти кредитное консультирование и соответствовать определенным требованиям к доходам, прежде чем они смогут продолжить процесс.

Два распространенных типа индивидуальных банкротств — это Глава 7 и Глава 13. Банкротство по главе 7 включает в себя погашение различных необеспеченных долгов, таких как счета по кредитным картам, в течение нескольких месяцев. Согласно главе 13 о банкротстве вы должны погасить свои долги в течение трех-пяти лет. Если вы изучаете банкротство по главе 7 или главе 13, вот что вам нужно знать о требованиях.

Почему люди подают документы на банкротство?

Когда дело доходит до банкротства, ни у кого не бывает одинаковых финансовых обстоятельств.

Но многие лица, подающие заявления о банкротстве, обращаются в суд по тем же причинам. По данным Американского института банкротства, вот три наиболее частые причины подачи заявления о банкротстве:

Но многие лица, подающие заявления о банкротстве, обращаются в суд по тем же причинам. По данным Американского института банкротства, вот три наиболее частые причины подачи заявления о банкротстве:- Потеря работы: потеря работы может привести к огромным финансовым проблемам, таким как задержка платежей по ипотеке, автокредитам и другим долгам. .

- Медицинские расходы: Проблемы со здоровьем, такие как катастрофическая болезнь или травма, могут привести к тому, что вам придется бороться с медицинским долгом.

- Развод: Расторжение брака может привести к тому, что долги лягут на одного из супругов или на обоих супругов. Изменение финансового положения может еще больше затруднить погашение этих долгов.

Кто имеет право на банкротство согласно главе 7?

Банкротство по главе 7, также называемое прямым или ликвидационным банкротством, может уничтожить многие виды необеспеченных долгов. Однако не каждый может подать заявление о банкротстве по главе 7.

Вот некоторые из требований для проведения банкротства по главе 7.

Вот некоторые из требований для проведения банкротства по главе 7.- Средний ваш месячный доход за предыдущие шесть месяцев должен быть ниже среднего дохода домохозяйства того же размера в вашем штате; в противном случае вы должны пройти так называемый тест на нуждаемость. Этот тест определяет, достаточно ли высок ваш располагаемый доход, чтобы производить частичные платежи необеспеченным кредиторам. Если вы не пройдете тест на нуждаемость, не отчаивайтесь: вы все равно можете претендовать на банкротство по главе 13.

- Вы не могли подавать заявление о банкротстве по главе 7 в течение предыдущих восьми лет.

- Вы не могли подавать заявление о банкротстве по главе 13 в течение предыдущих шести лет.

- Если вы пытались подать заявление о банкротстве по главе 7 или 13, но ваше дело было отклонено, вы должны подождать 181 день или более, прежде чем подавать повторное заявление.

- Как правило, вы должны пройти индивидуальный или групповой курс кредитного консультирования, предлагаемый утвержденным агентством кредитного консультирования, в течение 180 дней до того, как вы подадите заявление о банкротстве.

- Даже если вы имеете право объявить себя банкротом, судья может закрыть ваше дело, если обнаружит, что вы пытаетесь обмануть кредиторов. Пример: вы увеличиваете расходы по кредитной карте с целью объявить себя банкротом, чтобы избежать выплаты долга.

Кто имеет право на банкротство согласно главе 13?

Требования для банкротства по главе 13 отличаются от требований для банкротства по главе 7. Вот некоторые из них.

- У вас должен быть достаточный доход, чтобы ежемесячно выплачивать долги, указанные в вашем плане банкротства.

- Ваши необеспеченные долги (такие как кредитные карты и медицинские счета) должны быть менее 419 275 долларов США, а ваши обеспеченные долги (такие как ипотечные платежи и платежи за автомобиль) должны быть менее 1 257 850 долларов США. Эти суммы в долларах действуют до апреля 2022 года. Лимиты долга меняются каждые три года.

- Если вы пытались подать заявление о банкротстве по главе 7 или 13, но ваше дело было отклонено, вы должны подождать 181 день или более, прежде чем подавать повторное заявление.

- Вы должны предоставить подтверждение того, что вы подавали налоговые декларации по федеральному налогу и налогу штата за последние четыре года.

- Как правило, вы должны пройти индивидуальный или групповой курс кредитного консультирования, предлагаемый утвержденным агентством кредитного консультирования, в течение 180 дней до того, как вы подадите заявление о банкротстве.

Как подача заявления о банкротстве влияет на ваш кредит?

Подача заявления о банкротстве — одна из худших вещей, которые вы можете сделать для своего кредита, поскольку это сигнал будущим кредиторам о том, что вы не в состоянии выполнить свои долговые обязательства. К счастью, заявление о банкротстве не оставляет необратимого следа в ваших кредитных отчетах, и вы можете начать восстанавливать свою кредитную историю, пока пытаетесь привести свои финансы в порядок.

Независимо от того, подали ли вы заявление о банкротстве по главе 7 или главе 13, это будет отображаться в кредитных отчетах для эмитентов карт и других кредиторов.

Скорее всего, кредиторы примут во внимание ваше банкротство, когда вы подаете заявку на кредит. После того, как вы завершите процесс банкротства, в ваших кредитных отчетах будет указано, что банкротство и долги, охваченные вашей регистрацией, были погашены.

Скорее всего, кредиторы примут во внимание ваше банкротство, когда вы подаете заявку на кредит. После того, как вы завершите процесс банкротства, в ваших кредитных отчетах будет указано, что банкротство и долги, охваченные вашей регистрацией, были погашены.Банкротство по главе 7 останется в ваших кредитных отчетах и повлияет на вашу кредитную историю в течение 10 лет с даты подачи вашего дела в суд; банкротство по главе 13 остается в вашем кредите в течение семи лет. Однако с течением времени влияние банкротства на ваши результаты постепенно уменьшается.

Когда вы подаете заявку на получение кредита, кредиторы могут не одобрить вашу заявку до тех пор, пока банкротство не будет отменено. Даже в этом случае вам может быть трудно получить определенные виды кредитов. Если ваша заявка будет одобрена, вы можете столкнуться с высокими процентными ставками и другими менее чем благоприятными условиями кредитования.

Стоит отметить, что некоторые кредиторы могут относиться к подаче заявления по Главе 13 менее негативно, чем к подаче заявления по Главе 7.

Почему? Они могут счесть, что заявитель по Главе 13 несет меньший кредитный риск, чем заявитель по Главе 7. Это связано с тем, что в деле по главе 13 вы полностью или частично погашаете свои долги в течение трех-пяти лет, тогда как в деле по главе 7 долги списываются.

Почему? Они могут счесть, что заявитель по Главе 13 несет меньший кредитный риск, чем заявитель по Главе 7. Это связано с тем, что в деле по главе 13 вы полностью или частично погашаете свои долги в течение трех-пяти лет, тогда как в деле по главе 7 долги списываются.Кроме того, имейте в виду, что если ваш балл FICO ® ☉ был хорошим до подачи заявления о банкротстве, вы, вероятно, увидите более резкое падение вашего балла, чем если бы ваш балл уже был низким.

Как начать восстанавливать свою кредитную историю после банкротства

Одна из самых важных вещей, которую следует помнить о банкротстве, это то, что оно не останется в ваших кредитных отчетах навсегда. Еще одна хорошая новость: вы можете многое сделать, чтобы начать восстанавливать свою кредитную историю до того, как информация о банкротстве исчезнет из ваших кредитных отчетов. Вот шесть шагов, которые нужно сделать.

- Всегда своевременно вносите платежи. Когда рассчитывается ваш кредитный рейтинг, ваша платежная история играет важную роль в наиболее часто используемых моделях кредитного скоринга.

Своевременные платежи по кредитным картам и кредитам демонстрируют, что вы ответственный заемщик, и могут помочь улучшить ваш кредитный рейтинг.

Своевременные платежи по кредитным картам и кредитам демонстрируют, что вы ответственный заемщик, и могут помочь улучшить ваш кредитный рейтинг. - Обработка просроченных счетов. Если вы пропустите платежи по домашним счетам, например, за коммунальные услуги и услуги мобильной связи, счета могут быть списаны и переданы сборщикам счетов. Когда счет идет на сборы, это может повредить вашему кредиту. Получение текущих сведений о просроченных счетах может помешать им снизить ваши оценки.

- Повысьте свой кредитный рейтинг. Своевременная оплата счетов также может помочь улучшить ваш кредитный рейтинг, если вы воспользуетесь преимуществами Experian Boost ® ø . Эта бесплатная услуга учитывает ваши своевременные ежемесячные платежи в вашем кредитном отчете, что может привести к мгновенному повышению вашего кредитного рейтинга Experian.

- Держите баланс кредитной карты на низком уровне. Знаете ли вы, что вам не нужно поддерживать баланс на кредитной карте, чтобы сохранить хороший кредит в целом? На самом деле, ежемесячное погашение полного остатка по кредитной карте может стать одним из самых быстрых путей к улучшению кредитной истории.

- Создать резервный фонд. Откладывая немного денег на непредвиденные обстоятельства, такие как неожиданный ремонт автомобиля или медицинские счета, вы можете уберечь себя от просрочки платежей по счетам или увеличения долга по кредитной карте. Даже накопление достаточного количества денег, чтобы покрыть только один ежемесячный платеж за аренду, может помочь вам избежать финансовых проблем.

- Рассмотрим защищенную кредитную карту. В отличие от необеспеченных кредитных карт, обеспеченные карты требуют залога. Это позволяет компаниям выдавать кредитные карты тем, кто не обязательно имеет отличные оценки. Если вы пропустите платежи по обеспеченной кредитной карте, эмитент может удержать ваш депозит. Сумма залога обычно определяет ваш кредитный лимит. Убедитесь, что эмитент защищенной карты сообщит о вашей платежной деятельности во все три кредитных бюро (Experian, TransUnion и Equifax). Использование обеспеченной кредитной карты может помочь улучшить вашу кредитную историю, но пропущенные платежи и невыполнение обязательств могут привести к еще худшему положению, чем раньше.

Как обратиться за профессиональной консультацией

Вам не нужно действовать в одиночку, когда вы решаете, подать ли заявление о банкротстве по главе 7 или главе 13, а затем, если вы решите продолжить. Ознакомьтесь с этими ресурсами.

- Адвокат по банкротству : Вы можете подать заявление о банкротстве без адвоката, но вы можете посетить его, если не знаете, как действовать дальше.

- Консультационное агентство по кредитам : Консультационное агентство по кредитам может помочь вам разработать план погашения долга, чтобы вы могли избежать банкротства. Министерство юстиции США ведет список кредитных консультационных агентств, утвержденных на федеральном уровне.

- Финансовый консультант : Финансовый консультант может помочь вам составить бюджет и составить план погашения долга.

Практический результат

Подача заявления о банкротстве является серьезным шагом к улучшению вашего финансового положения, поэтому важно тщательно все обдумать, прежде чем действовать.

Хотя он доступен для отдельных лиц, супружеских пар и предприятий, он чаще всего подается предприятиями, потому что это дорого и сложно.

Хотя он доступен для отдельных лиц, супружеских пар и предприятий, он чаще всего подается предприятиями, потому что это дорого и сложно. Изменения применяются к делам о банкротстве, зарегистрированным после вступления в силу Закона CARES и прекращающим свое действие через год.

Изменения применяются к делам о банкротстве, зарегистрированным после вступления в силу Закона CARES и прекращающим свое действие через год. Однако, прежде чем продолжить, знайте, что банкротство следует рассматривать только как крайний вариант. Его финансовые и кредитные последствия серьезны и потребуются годы, чтобы оправиться от них.

Однако, прежде чем продолжить, знайте, что банкротство следует рассматривать только как крайний вариант. Его финансовые и кредитные последствия серьезны и потребуются годы, чтобы оправиться от них. Но многие лица, подающие заявления о банкротстве, обращаются в суд по тем же причинам. По данным Американского института банкротства, вот три наиболее частые причины подачи заявления о банкротстве:

Но многие лица, подающие заявления о банкротстве, обращаются в суд по тем же причинам. По данным Американского института банкротства, вот три наиболее частые причины подачи заявления о банкротстве: Вот некоторые из требований для проведения банкротства по главе 7.

Вот некоторые из требований для проведения банкротства по главе 7.

Скорее всего, кредиторы примут во внимание ваше банкротство, когда вы подаете заявку на кредит. После того, как вы завершите процесс банкротства, в ваших кредитных отчетах будет указано, что банкротство и долги, охваченные вашей регистрацией, были погашены.

Скорее всего, кредиторы примут во внимание ваше банкротство, когда вы подаете заявку на кредит. После того, как вы завершите процесс банкротства, в ваших кредитных отчетах будет указано, что банкротство и долги, охваченные вашей регистрацией, были погашены. Почему? Они могут счесть, что заявитель по Главе 13 несет меньший кредитный риск, чем заявитель по Главе 7. Это связано с тем, что в деле по главе 13 вы полностью или частично погашаете свои долги в течение трех-пяти лет, тогда как в деле по главе 7 долги списываются.

Почему? Они могут счесть, что заявитель по Главе 13 несет меньший кредитный риск, чем заявитель по Главе 7. Это связано с тем, что в деле по главе 13 вы полностью или частично погашаете свои долги в течение трех-пяти лет, тогда как в деле по главе 7 долги списываются. Своевременные платежи по кредитным картам и кредитам демонстрируют, что вы ответственный заемщик, и могут помочь улучшить ваш кредитный рейтинг.

Своевременные платежи по кредитным картам и кредитам демонстрируют, что вы ответственный заемщик, и могут помочь улучшить ваш кредитный рейтинг.