КАК РАСЧЕТ ROI: Подробное руководство

Вы рассматриваете возможность инвестирования в сдаваемое в аренду имущество или недвижимость? Знание того, как рассчитать ROI (возврат инвестиций), имеет решающее значение перед принятием каких-либо финансовых решений. В этом руководстве мы покажем вам, как рассчитать процент рентабельности инвестиций в сдаваемую в аренду недвижимость и как рассчитать рентабельность инвестиций в недвижимость. Следуя этим простым шагам, вы сможете принимать обоснованные инвестиционные решения и обеспечивать свой финансовый успех.

Что такое рентабельность инвестиций (ROI)?

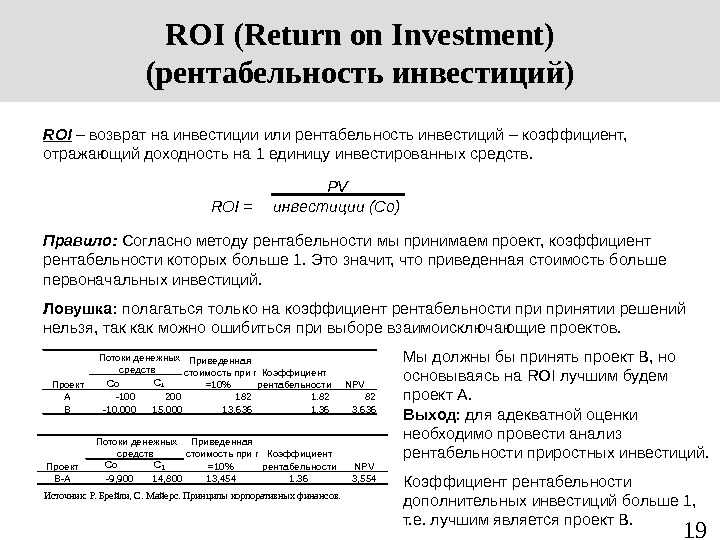

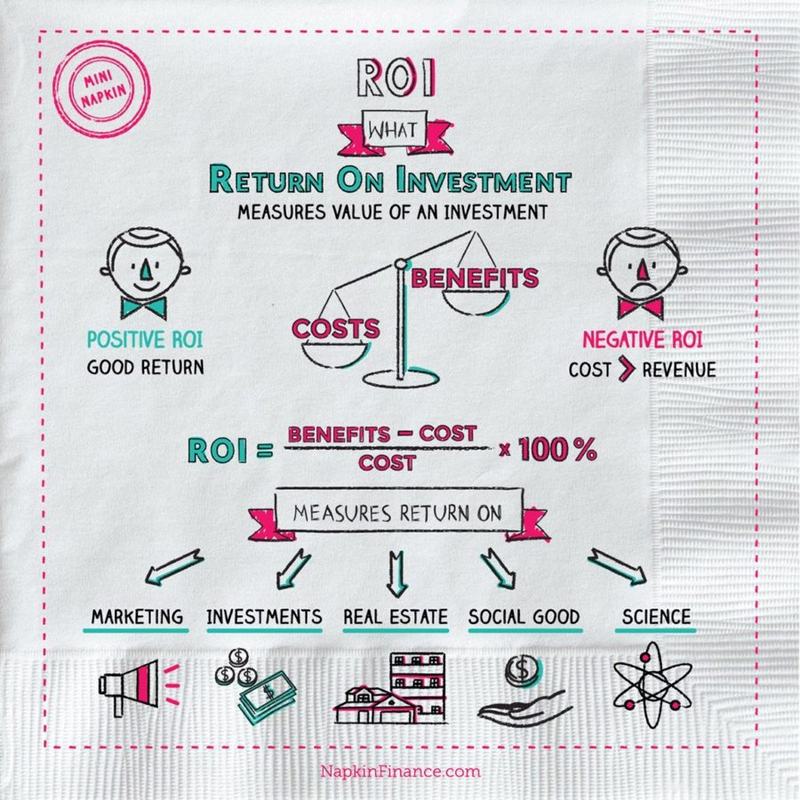

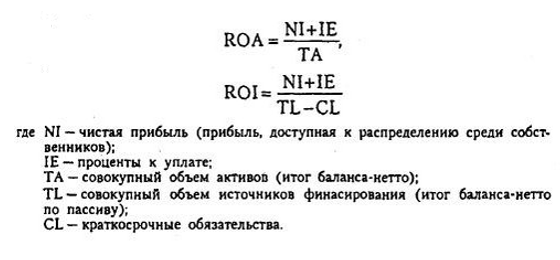

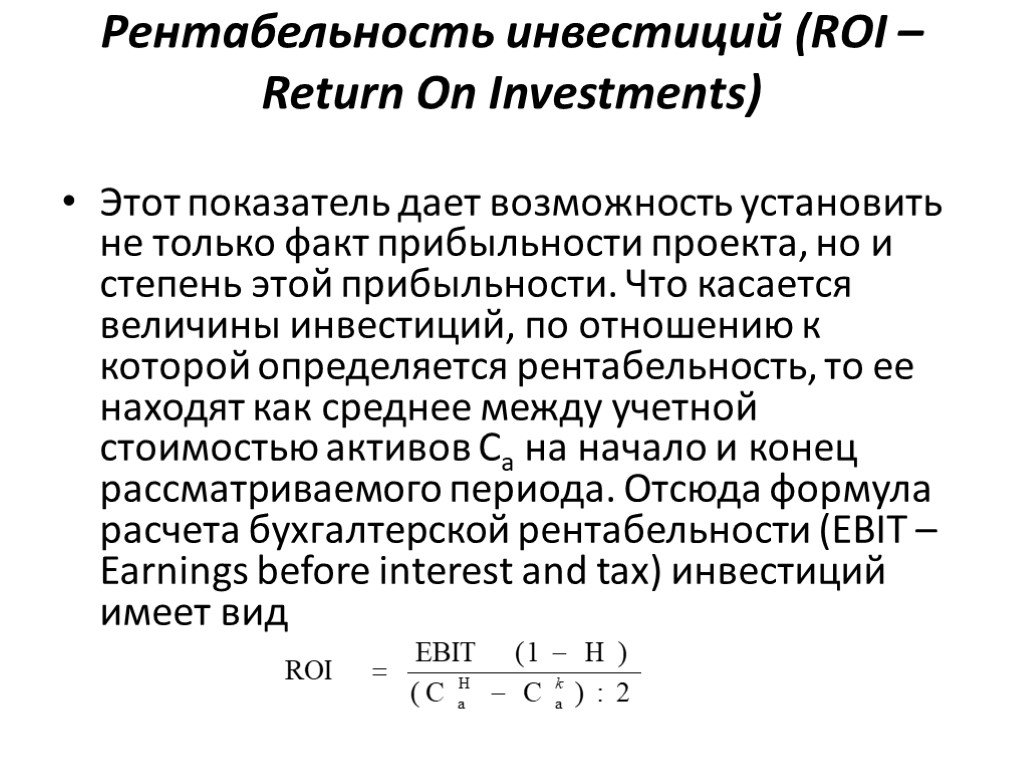

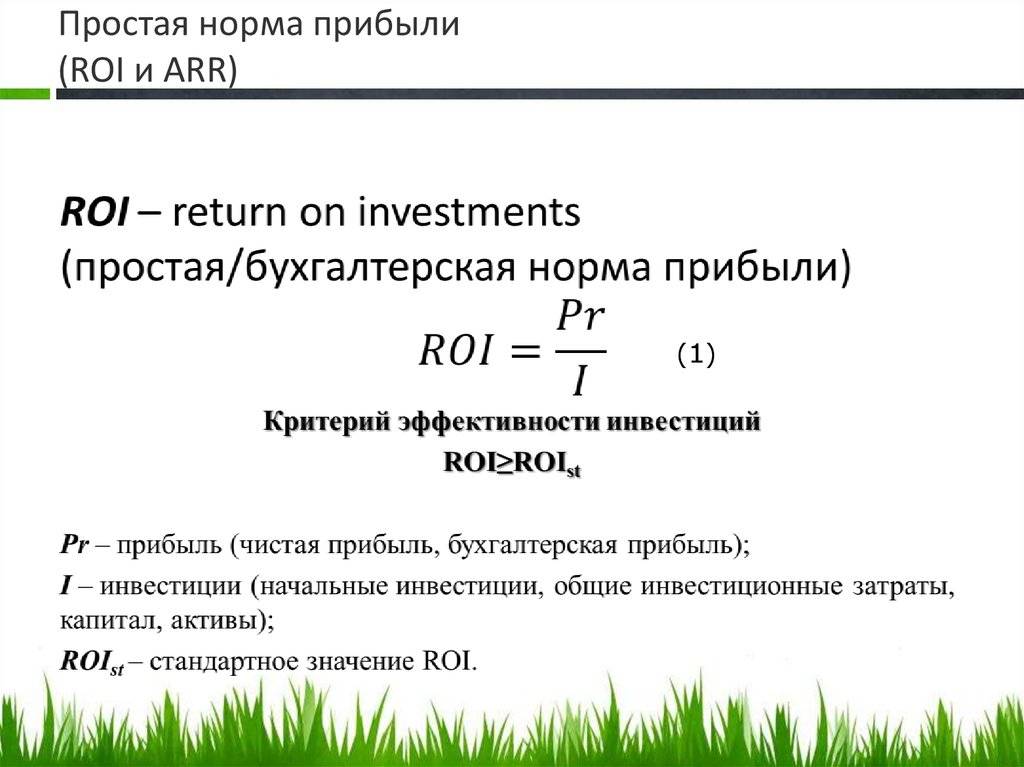

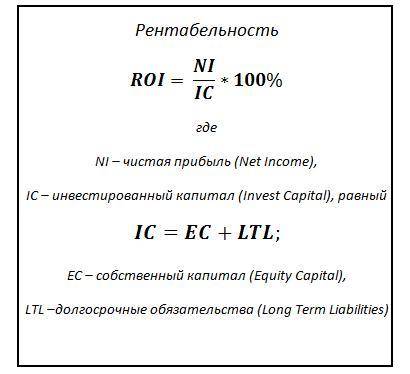

Возврат инвестиций (ROI) — это финансовый термин, используемый для оценки прибыльности бизнеса путем сопоставления суммы прибыли с суммой, первоначально инвестированной. Расчет рентабельности инвестиций (ROI) является ценным инструментом для оценки стоимости отдельных инвестиций или всего инвестиционного портфеля. Перед инвестированием или после того, как оно было продано, инвестор или компания могут использовать рентабельность инвестиций (ROI) для измерения чистой процентной прибыли. Поскольку не все инвестиции приносят прибыль, цены покупки и продажи могут повлиять на рентабельность инвестиций.

Поскольку не все инвестиции приносят прибыль, цены покупки и продажи могут повлиять на рентабельность инвестиций.

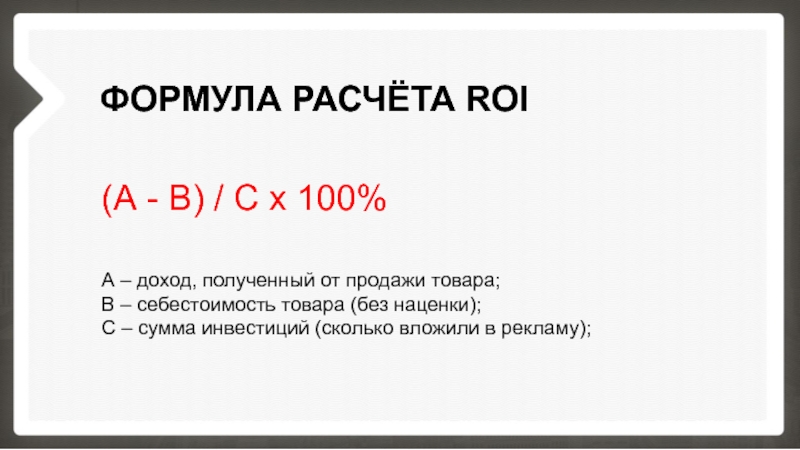

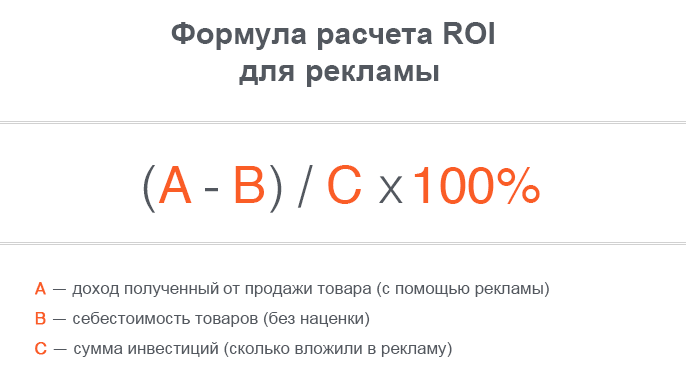

Хотя рентабельность инвестиций является полезной метрикой для измерения доходности инвестиций, она не учитывает временную стоимость денег и не корректирует доходность в зависимости от продолжительности удержания инвестиций. Рассчитать рентабельность инвестиций (ROI) так же просто, как умножить числитель (ваша прибыль или убыток) на знаменатель (ваши первоначальные инвестиции). Есть два дополнительных типичных метода расчета ROI, которые дают одинаковые или очень похожие результаты, поэтому это лишь один из многих возможных подходов.

Из-за своей адаптируемости и простоты использования окупаемость инвестиций является широко используемой статистикой. Проще говоря, окупаемость инвестиций (ROI) — это мера того, насколько успешными были инвестиции. Возврат инвестиций (ROI) — это прибыль, полученная от инвестиций (например, акций) или деятельности (например, продажи дома) с целью получения прибыли.

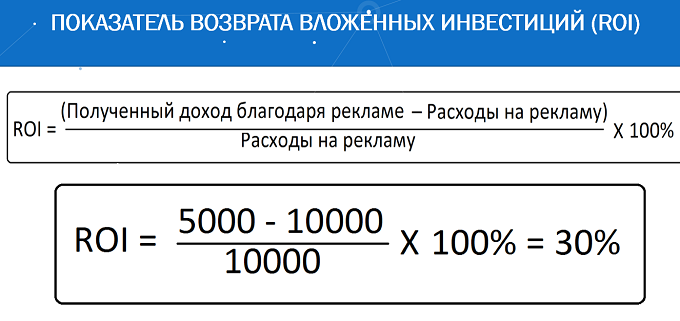

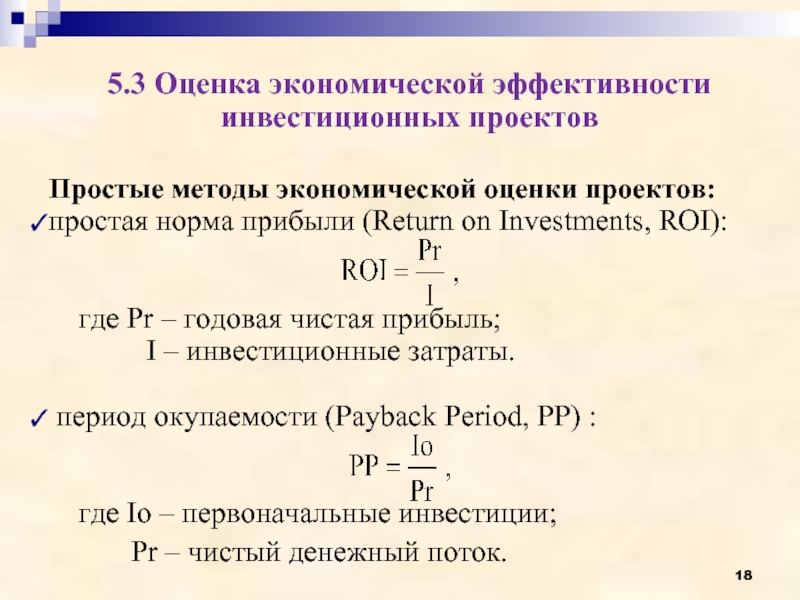

Как рассчитать рентабельность инвестиций

Существуют различные способы расчета рентабельности инвестиций. Два наиболее распространенных подхода к измерению рентабельности инвестиций:

Стратегия 1

Ниже приведены процедуры для реализации этой формулы:

ROI = чистая прибыль от инвестиций / стоимость инвестиций, умноженная на 100%.

№1. Определите чистую отдачу от инвестиций

Гипотетически вы потратили 300,000 60,000 долларов на частный дом. Из-за большого спроса и ограниченного предложения вы смогли продать такой же дом через год на 360,000 18,000 долларов дороже, т. е. за 2.5 3 долларов. Поскольку продавец несет ответственность за выплату комиссионных обоим агентам, допустим, вы потратили 10,800 60,000 долларов (15,000 процента на каждого агента) из продажной цены имущества. Вы можете использовать условное депонирование для передачи документа и получения выручки от продажи дома, и это добавляет XNUMX% к цене продажи или XNUMX XNUMX долларов США. Налог на прирост капитала при увеличении стоимости на XNUMX XNUMX долларов обойдется вам дополнительно в XNUMX XNUMX долларов (точная сумма может варьироваться в зависимости от вашей годовой зарплаты).

Налог на прирост капитала при увеличении стоимости на XNUMX XNUMX долларов обойдется вам дополнительно в XNUMX XNUMX долларов (точная сумма может варьироваться в зависимости от вашей годовой зарплаты).

Давайте посмотрим на математику, используя данные, которые у нас есть:

(360 300 – 100 18,000) = 10,800 15,000 ROI (чистые инвестиции). – 16,200 XNUMX долларов США – XNUMX XNUMX долларов США – XNUMX XNUMX долларов США = XNUMX XNUMX долларов США

Теперь вам нужно выяснить, сколько денег вы заработали на продаже своего дома, вычитая первоначальные инвестиции из окончательной цены продажи, а также любые другие сборы, связанные с покупкой или продажей дома. Все расходы, например, связанные с процессом условного депонирования и любым применимым налогом на прирост капитала, включены.

№ 2. Определить стоимость инвестиций

Инвестиционные затраты – это первоначальные затраты капитала. Допустим, вы внесли 20% на дом за 300,000 60,000 долларов, используя обычный кредит, или 60,000 XNUMX долларов. Ваши наличные инвестиции составят XNUMX XNUMX долларов.

Ваши наличные инвестиции составят XNUMX XNUMX долларов.

Общая стоимость инвестиций = 60,000 XNUMX долларов США.

№3. Разделите чистую прибыль на инвестиции на стоимость инвестиций и умножьте на 100%.

Третий шаг включает в себя преобразование вашего чистого дохода от инвестиций в размере 16,200 60,000 долларов США в проценты путем деления его на стоимость приобретения в размере 100 XNUMX долларов США на втором этапе, а затем умножения результата на XNUMX%.

ROI = 0.27 x 100 % = 27 % Чистая рентабельность инвестиций = 16,200 60,000 долл. США / Инвестиционные затраты = XNUMX XNUMX долл. США

Стратегия 2

Ниже приведены процедуры для реализации этой формулы:

Возврат инвестиций (ROI) можно рассчитать следующим образом: ROI = (Конечная стоимость инвестиций – Начальная стоимость инвестиций) / Стоимость инвестиций x 100%

№1. Определите, а затем вычтите окончательную стоимость инвестиций из ее первоначальной стоимости.

Найдите первоначальную стоимость инвестиций. Ваш дом стоил 200,000 300,000 долларов, когда вы впервые его купили, но сейчас он стоит 360,000 18,000 долларов. Вычтите прибыль от продажи дома в размере 10,800 15,000 долларов из чистой стоимости инвестиций. Вы отдали более XNUMX XNUMX долларов США агентам покупателя и продавца в виде комиссионных, XNUMX XNUMX долларов США в виде комиссии за условное депонирование и XNUMX XNUMX долларов США в виде налога на прирост капитала в связи с повышением стоимости имущества в течение года. Таким образом, ваши инвестиции в конечном итоге окупятся:

Ваш дом стоил 200,000 300,000 долларов, когда вы впервые его купили, но сейчас он стоит 360,000 18,000 долларов. Вычтите прибыль от продажи дома в размере 10,800 15,000 долларов из чистой стоимости инвестиций. Вы отдали более XNUMX XNUMX долларов США агентам покупателя и продавца в виде комиссионных, XNUMX XNUMX долларов США в виде комиссии за условное депонирование и XNUMX XNUMX долларов США в виде налога на прирост капитала в связи с повышением стоимости имущества в течение года. Таким образом, ваши инвестиции в конечном итоге окупятся:

Общий доход от инвестиций составляет 316,200 18,000 долларов США, что представляет собой сумму 10,000 15,000 долларов США, XNUMX XNUMX долларов США и XNUMX XNUMX долларов США.

Вычитание конечного результата из начального результата, а затем деление его на общую стоимость инвестиций дает следующее:

Вычитание конечного значения из начального значения дает доход в размере 16,200 316,200 долларов США или 300,000 XNUMX долларов США минус XNUMX XNUMX долларов США.

№ 2. Разделите это число на стоимость инвестиций

Первый подход дал 16,200 20 долларов, поэтому мы можем разделить это на инвестиционную стоимость, которая, как мы теперь знаем, представляет собой 60,000% первоначальный взнос, который вы сделали по традиционному ипотечному кредиту, который вы использовали для покупки недвижимости (второй метод дает тот же результат). Общая сумма составила 0.27 XNUMX долларов. Однако результирующее десятичное число после этой операции равно XNUMX.

№3. Возьмите число и умножьте его на 100%

Наконец, увеличьте результат шага 2 на 100, чтобы получить ROI 27%. Поскольку мы не учитывали никаких дополнительных расходов, это число совпадает с нашей первой оценкой. Кроме того, два приведенных здесь расчета ROI эквивалентны; вы можете выбрать любой из них, который более удобен для вас.

Как рассчитать рентабельность инвестиций в аренду недвижимости

Чтобы рассчитать рентабельность инвестиций в сдаваемое в аренду имущество, просто вычтите текущие расходы из дохода от аренды и разделите полученную цифру на стоимость ипотечного кредита. С другой стороны, существует несколько методов расчета рентабельности инвестиций или потенциального возврата инвестиций для данного объекта недвижимости. Кроме того, для вас, чтобы рассчитать рентабельность инвестиций в недвижимость, необходимо определить рентабельность инвестиций, полученных от собственности.

С другой стороны, существует несколько методов расчета рентабельности инвестиций или потенциального возврата инвестиций для данного объекта недвижимости. Кроме того, для вас, чтобы рассчитать рентабельность инвестиций в недвижимость, необходимо определить рентабельность инвестиций, полученных от собственности.

№1. Расчет рентабельности денежных потоков

После оплаты ежемесячных эксплуатационных расходов недвижимость с денежным потоком обеспечивает постоянный поток денежных средств. Окупаемость инвестиций легко рассчитать на основе денежного потока:

Денежный поток = валовая арендная плата – затраты

Техническое обслуживание, ремонт, улучшения, налоги, страхование и маркетинг во время вакансий — все это примеры эксплуатационных расходов на сдаваемую в аренду недвижимость. Вы также можете рассчитать свою ежемесячную прибыль от сдачи в аренду недвижимости, используя формулу ROI денежного потока, которая учитывает только доходы и расходы в процентах от собственности.

№ 2. Максимальная ставка

Ожидаемая норма прибыли от инвестиционной собственности известна как ставка капитализации. Ставка капитализации рассчитывается путем деления NOI собственности на цену покупки.

Ставка капитализации рассчитывается как Ставка капитализации = NOI / NPV x 100.

Более высокая ставка капитализации может свидетельствовать о большем риске при инвестировании в сдаваемое в аренду имущество, тогда как более низкая ставка указывает на меньший риск.

№3. Чистый операционный доход

NOI, или чистый операционный доход, — это деньги, оставшиеся после оплаты всех расходов на содержание собственности и потери денег из-за вакансий. Прибыль от аренды имущества можно рассчитать следующим образом:

NOI также рассчитывается следующим образом: доход от аренды – операционные расходы – убытки от вакантных площадей.

Чистый операционный доход (NOI) — это показатель прибыльности, который учитывает только операционные расходы и потери вакансий. Более того, если вам нужен кредит на покупку дома, платеж по ипотеке не включается в эту сумму. Поскольку для расчета NOI не требуется информация об ипотеке, она может быть полезна при сравнении нескольких объектов, сдаваемых в аренду.

Поскольку для расчета NOI не требуется информация об ипотеке, она может быть полезна при сравнении нескольких объектов, сдаваемых в аренду.

Что такое формула ROI в Excel?

Общепринятой практикой является использование одной из четырех установленных формул при оценке рентабельности инвестиций (вручную или в Excel). Используйте один или несколько из следующих, чтобы получить более точную картину результатов ваших маркетинговых кампаний, в зависимости от стратегий контент-маркетинга, которыми занимается ваша компания:

№ 1. Чистая прибыль

Рассчитайте рентабельность инвестиций в процентах, умножив чистую прибыль на сумму первоначальных инвестиций. Проще говоря, это лучшая формула для расчета рентабельности инвестиций. Математическое выражение для этого:

Отношение рентабельности инвестиций к первоначальным инвестиционным затратам

№ 2. Прирост капитала

Возврат инвестиций выражается в виде процентной прибыли или убытка по формуле прироста капитала. Он сравнивает текущую цену акций и первоначальную цену инвестиций. Введите уравнение в следующем виде: рентабельность инвестиций (ROI) = чистая прибыль / общие расходы.

Он сравнивает текущую цену акций и первоначальную цену инвестиций. Введите уравнение в следующем виде: рентабельность инвестиций (ROI) = чистая прибыль / общие расходы.

№3. Годовой доход

Рентабельность инвестиций (ROI) рассчитывается как среднегодовая прибыль или убыток на акцию инвестиционного капитала за период времени, начинающийся с первого года инвестирования. Вы даете процент в качестве ответа. Вы также можете рассчитать эту формулу как:

Используя эту формулу: ROI = [(Окончательное значение / Начальное значение) (1 / Количество лет)], где годы = (Дата окончания — Дата начала) / 365 и Y = -1

Что такое хороший ROI?

По общему мнению, инвестиции в акции с рентабельностью инвестиций (ROI) 7% или более в год приносят хорошие результаты. Однако среднегодовая доходность S&P 500 после инфляции примерно столько же. Это среднее значение, поэтому в некоторые годы доход может быть выше, чем в другие. Тем не менее, общая эффективность будет в среднем соответствовать этой цифре.

Как бизнес анализирует свой коэффициент рентабельности инвестиций?

Единых критериев оценки доходности инвестиций нет из-за большого разнообразия активов (ROI). Ваши выводы можно интерпретировать и по-другому. Кроме того, вы можете получить представление о том, какой может быть типичная норма прибыли для такой компании, как ваша, изучив похожие малые предприятия в вашем секторе и записав среднюю рентабельность их инвестиций. При оценке успеха вашей компании вы можете использовать эти цифры в качестве ориентира.

Как рассчитать рентабельность инвестиций в бизнес?

Как правило, рентабельность инвестиций (ROI) рассчитывается следующим образом: ROI = 100 процентов * чистая прибыль / первоначальные инвестиции. Эта формула гласит, что для расчета ROI необходимо знать как чистую прибыль, так и общую стоимость инвестиций. Затем умножьте результат, разделив чистую прибыль на общую стоимость на 100. Окончательное число — это ваш коэффициент рентабельности инвестиций.

Как рассчитать процент рентабельности инвестиций

ROI (возврат инвестиций) — это финансовый показатель, используемый для измерения прибыльности инвестиций. Он выражается в процентах и рассчитывается следующим образом:

Он выражается в процентах и рассчитывается следующим образом:

ROI (%) = (Чистая прибыль / Стоимость инвестиций) x 100

Чтобы рассчитать процент рентабельности инвестиций, выполните следующие действия.

- Определить чистую прибыль. Вычтите общие расходы, связанные с инвестициями, из общего дохода, полученного от инвестиций. Результат – чистая прибыль.

- Определить стоимость инвестиций. Сложите все затраты, связанные с инвестициями, включая первоначальную стоимость, текущие расходы и любые другие затраты, понесенные в течение инвестиционного периода.

- Разделите чистую прибыль на стоимость инвестиций: Разделите чистую прибыль на стоимость инвестиций.

- Умножьте результат на 100: умножьте результат на 100, чтобы выразить его в процентах. Например, если инвестиции принесли чистую прибыль в размере 50,000 100,000 долларов США, а стоимость инвестиций составила XNUMX XNUMX долларов США, рентабельность инвестиций будет:

ROI (%) = (50,000 100,000 долл. США / 100 50 долл. США) x XNUMX = XNUMX %

США / 100 50 долл. США) x XNUMX = XNUMX %

Заключение

Возврат инвестиций (ROI) — это простой и понятный способ измерить успех финансовых затрат. Этот общий метод анализа гарантирует, что все инвестиционные возможности оцениваются одинаково. Но инвесторы не могут использовать саму рентабельность инвестиций (ROI), поскольку она требует точного измерения всех затрат и не принимает во внимание риск или временной горизонт. Возврат инвестиций (ROI) может быть полезным, но он не должен быть вашим единственным показателем при оценке покупки.

Часто задаваемые вопросы

Как рассчитать ROI вручную?

ROI определяется путем вычитания первоначальных инвестиций из текущих инвестиций и деления результата на первоначальные инвестиции.

Что такое ROI?

Возврат инвестиций (ROI) или возврат затрат (ROC) — это отношение чистого дохода к инвестициям с течением времени (затраты, возникающие в результате инвестирования некоторых ресурсов в определенный момент времени).

Что означает ROI 40%?

Следовательно, рентабельность инвестиций составляет 0.40, умноженное на 100, или 40%. Это также очень респектабельная норма прибыли на инвестиции Бена, представляющая чистую прибыль в размере 40% от первоначальных капиталовложений в проект.

Связанные статьи

- ЧТО ТАКОЕ ROI: значение, как его рассчитать и руководство для бизнеса

- ЛУЧШЕЕ ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ ДЛЯ АВТОМАТИЗАЦИИ МАРКЕТИНГА: особенности и цены

- 15 лучших показателей рентабельности инвестиций в 2023 году (обновлено)

- ГЕНЕРАТОР ТЕМ: Определение, Колесо, Наряд, Тема и История

- КАК КУПИТЬ АКЦИИ: Руководство для начинающих и профессионалов 2023

Рекомендации

- Умник

- В самом деле

- Wallstreet

Как рассчитать рентабельность инвестиций в недвижимость (ROI)

Одной из главных причин, по которым люди занимаются инвестированием, является желание увеличить своё богатство. Мотивы у разных инвесторов могут различаться – кто-то копит деньги для выхода на пенсию, а кому-то они нужны для других жизненных событий, таких как рождение ребенка или свадьба – однако во всех случаях желание заработать деньги лежит в основе инвестиций. И не имеет значения, куда вы вкладываете свои деньги – в фондовый рынок, рынок облигаций или недвижимость.

И не имеет значения, куда вы вкладываете свои деньги – в фондовый рынок, рынок облигаций или недвижимость.

Недвижимость – это материальная собственность, которая состоит из земли и обычно включает в себя все строения или ресурсы, найденные на этой земле. Недвижимость для сдачи в аренду является одним из примеров инвестирования в недвижимость. Она приобретается с намерением заработать деньги за счёт арендного дохода. Некоторые люди покупают инвестиционную недвижимость с намерением продать её через короткий промежуток времени (флиппинг).

Независимо от намерения, инвестор, который добавляет недвижимость в свой инвестиционный портфель, должен измерить ROI, чтобы определить прибыльность объекта недвижимости. В этом обзоре мы разберёмся, что такое ROI, как рассчитать его для недвижимости, предназначенной для сдачи в аренду, и почему его необходимо узнать, прежде чем совершать покупку.

Основные моменты

- Показатель рентабельности инвестиций (ROI) в сфере недвижимости измеряет, сколько денег или прибыли вы получите от инвестиций в процентах от затрат на эти инвестиции.

- Для расчёта рентабельности инвестиций в процентах нужно взять чистую прибыль от инвестиций и разделить её на первоначальные затраты.

- Если вы взяли ипотеку, необходимо учитывать первоначальный взнос и ипотечный платеж.

- Также необходимо принять во внимание другие переменные, которые могут повлиять на ваш ROI, включая затраты на ремонт и техническое обслуживание, а также регулярные расходы.

Что такое рентабельность инвестиций (ROI)

Показатель рентабельности инвестиций (ROI) измеряет, сколько денег или прибыли вы получите от инвестиций в процентах от затрат на эти инвестиции. Он показывает, насколько эффективно используются деньги, инвестированные вами для получения прибыли. Информация о ROI позволяет инвесторам оценить, насколько разумным является вложение денег в выбранный вариант инвестиций.

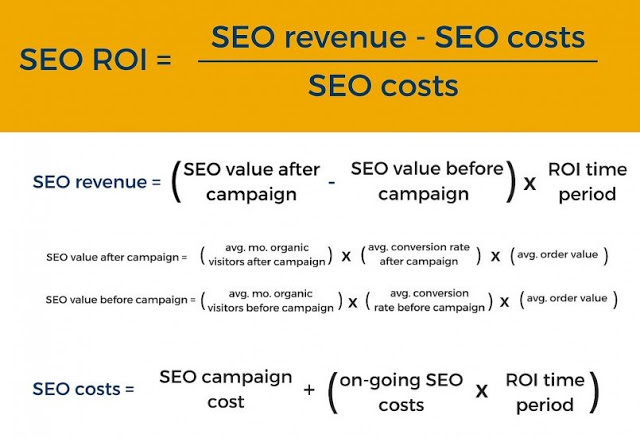

ROI можно рассчитать для любых инвестиций – акций, облигаций, сберегательного счёта и недвижимости. Вычислить рентабельность аренды коммерческой недвижимости довольно сложно, поскольку этим процессом можно легко манипулировать, включая или исключая некоторые переменные. Ещё сложнее может быть, когда у инвесторов есть выбор: заплатить наличными или взять ипотеку на недвижимость.

Ещё сложнее может быть, когда у инвесторов есть выбор: заплатить наличными или взять ипотеку на недвижимость.

Здесь мы рассмотрим два примера расчёта ROI жилой недвижимости для сдачи в аренду: при покупке за собственные деньги и при финансировании с помощью ипотеки.

Формула расчёта ROI

ROI = (Прибыль от инвестиций – Стоимость инвестиций) / Стоимость инвестиций

Чтобы рассчитать прибыль от любых инвестиций, нужно взять общую доходность инвестиций и вычесть их первоначальные затраты. ROI – это коэффициент рентабельности, поэтому он показывает прибыль от инвестиций, представленную в процентном выражении.

Поскольку рентабельность инвестиций в недвижимость представлена в форме коэффициента, прибыль вычисляется в процентном выражении.

Для расчёта процентной окупаемости инвестиций нужно взять чистую прибыль от инвестиций и разделить её на первоначальные затраты.

Например, если вы купите акции ABC за 1000$ и продадите их через два года за 1600$, чистая прибыль составит 600$ (1600 – 1000). ROI этих акций составляет 60% [600$ (чистая прибыль) ÷ 1000$ (затраты) = 0,60].

ROI этих акций составляет 60% [600$ (чистая прибыль) ÷ 1000$ (затраты) = 0,60].

Расчет рентабельности инвестиций в недвижимость

Приведённая выше формула выглядит достаточно просто, имейте в виду, что в сфере инвестиций в недвижимость существует ряд переменных, которые могут повлиять на показатели окупаемости инвестиций. К ним относятся расходы на ремонт и техническое обслуживание, а также методы расчёта кредитного плеча – денег, взятых в долг под проценты для осуществления первоначальных инвестиций. Разумеется, условия финансирования могут очень сильно влиять на общую стоимость инвестиций.

ROI для операций с собственными деньгами

ROI инвестиций в недвижимость рассчитывается довольно просто, если вы покупаете эту недвижимость за собственные деньги.

Давайте рассмотрим пример арендной недвижимости, купленной таким образом

- За покупку недвижимости для сдачи в аренду вы платите 100000$.

- Расходы на завершение сделки составили 1000$, а расходы на перепланировку – 9000$, в результате чего общая сумма инвестиций поднялась до 110000$.

- Вы сдали этот объект в аренду и каждый месяц собираете по 1000$.

Год спустя

- За 12 месяцев вы заработали 12000$ дохода от аренды.

- Расходы, включая счета за воду, налоги на имущество и страхование, составили 2400$ в год или 200$ в месяц.

- Годовая доходность составила 9600$ (12000$ — 2400$).

Для того, чтобы рассчитать ROI, выполните следующие действия

- Разделите годовую доходность (9600$) на общую сумму инвестиций (110000$).

- ROI = 9600$ ÷ 110000$ = 0,087 или 8,7%.

- ROI ваших инвестиций составляет 8,7%.

ROI для операций с ипотечным финансированием

Расчёт рентабельности инвестиций по сделкам, финансируемым с помощью ипотеки, является более сложным.

Предположим, что вы купили ту же самую недвижимость за 100000$, но вместо того, чтобы платить собственными деньгами, вы взяли ипотеку

- Первоначальный взнос по ипотеке составлял 20% от цены покупки или 20000$ (100000$ х 20%).

- Расходы на завершение сделки были выше, что характерно для ипотеки, и составили в общей сложности 2500$.

- За ремонт вы заплатили 9000$.

- Ваши общие расходы из собственного кармана составили 31500$ (20000$ + 2500$ + 9000$).

Также нужно учесть текущие расходы по ипотеке

- Предположим, вы взяли кредит на 30 лет с фиксированной процентной ставкой 4%. На заимствованные 80000$ ежемесячная выплата основной суммы и процентов составит 381,93$.

- Добавим те же 200$ в месяц, чтобы покрыть водоснабжение, налоги и страховку, и получаем общий ежемесячный платёж в 581,93$.

- Доход от аренды в размере 1000$ в месяц – это 12000$ в год.

- Размер ежемесячных денежных поступлений составляет 418,07$ (1000$ арендной платы – 581,93$ ипотечного платежа).

Год спустя

- Общий доход от аренды за год составляет 12000$ – по 1000$ в месяц.

- Размер прибыли за год – 5016,84$ (418,07$ х 12 месяцев).

Для того, чтобы рассчитать ROI, выполните следующие действия

- Разделите годовую прибыль на ваши первоначальные расходы (авансовый платёж в размере 20000$, расходы на завершение сделки в размере 2500$ и ремонт в размере 9000$), и в итоге мы получим рентабельность инвестиций в недвижимость.

- ROI: 5016,84$ ÷ 31500$ = 0,159.

- ROI составляет 15,9%.

Это почти вдвое выше, чем в первом примере. Разница, конечно, связана с использованием заёмных средств: кредитное плечо выступает как средство повышения рентабельности инвестиций.

ROI с собственным капиталом

Некоторые инвесторы добавляют в формулу собственный капитал дома. Собственный капитал – это рыночная стоимость объекта недвижимости за вычетом общей суммы непогашенного кредита. Имейте в виду, что собственный капитал – это не наличные деньги.

Чтобы рассчитать сумму собственного капитала, просмотрите график амортизации ипотеки и выясните, сколько денег из ваших ипотечных платежей пошло на выплату основного долга по кредиту. Это и будет собственный капитал вашего дома.

Сумма собственного капитала может быть добавлена к годовой прибыли.

В нашем примере график амортизации кредита показывает, что в течение первых 12 месяцев было выплачено в общей сложности 1408,84$ из основной суммы

- Годовая доходность с учётом доли собственного капитала теперь составляет 6425,68$ (5016,84$ +1408,84$).

- ROI = 6425,68$ ÷ 31500$ = 0,20.

- ROI составляет 20%.

Что учесть при расчёте ROI

Конечно, могут возникнуть дополнительные расходы, связанные с владением рентной недвижимостью, такие как расходы на ремонт или техническое обслуживание. Их тоже необходимо будет включить в расчёты, что в конечном итоге повлияет на рентабельность инвестиций в недвижимость.

Кроме того, мы предполагаем, что недвижимость сдавалась в аренду все 12 месяцев. Однако иногда часть площадей может простаивать из-за отсутствия арендаторов, и вы не будете получать доход за эти месяцы, что должно учитываться в ваших расчётах.

ROI для недвижимости, предназначенной для сдачи в аренду, отличается, потому что зависит от типа финансирования – через ипотеку или за счёт собственных средств. Как правило, чем меньше денег выплачивается авансом в качестве первоначального взноса, тем больше будет доля ипотечного кредита, но также выше рентабельность инвестиций в недвижимость.

И наоборот, чем больше денег уплачено авансом и чем меньше вы занимаете, тем ниже будет ROI, так как ваши первоначальные затраты получаются выше. Другими словами, ипотечное финансирование позволяет увеличить окупаемость инвестиций в краткосрочной перспективе, так как ваши первоначальные расходы получаются ниже.

Другими словами, ипотечное финансирование позволяет увеличить окупаемость инвестиций в краткосрочной перспективе, так как ваши первоначальные расходы получаются ниже.

При измерении окупаемости инвестиций для нескольких объектов собственности важно использовать последовательный подход. Например, если вы включаете собственный капитал дома в формулу оценки одного объекта недвижимости, при расчёте ROI для всего вашего портфеля недвижимости необходимо учитывать собственный капитал других входящих в него объектов. Это может обеспечить наиболее точное представление о вашем инвестиционном портфеле.

Важность ROI для недвижимости

Знание ROI для любых инвестиций позволяет инвесторам принимать более взвешенные решения. Прежде чем покупать, оцените свои затраты, а также доход от аренды. Это дает вам возможность сравнить выбранную недвижимость с другими похожими объектами. После того, как вы уменьшите круг поиска, можно определить, сколько вы будете зарабатывать с недвижимости.

Если в какой-то момент вы поймёте, что ваши затраты превышают значение ROI, вам, возможно, придётся принять решение в отношении дальнейших действий: переждать, надеясь, что вы снова получите прибыль, или продать недвижимость, чтобы не оказаться в убытке.

Рентабельность инвестиций – это не то же самое, что прибыль

Конечно, для реализации рентабельности инвестиций в виде реальной денежной прибыли, недвижимость необходимо продать. Довольно часто недвижимость не продаётся по рыночной стоимости. Сделка может закрыться ниже изначально запрашиваемой цены, что снижает итоговый показатель ROI для этой недвижимости.

Кроме того, продажа недвижимости подразумевает определённые расходы, в том числе средства, затраченные на ремонт, покраску и благоустройство территории. Также нужно добавить расходы на рекламу недвижимости вместе с оценочными расходами и комиссионными агента по недвижимости или брокера.

Как рекламные, так и комиссионные расходы могут быть согласованы с поставщиком услуг. Застройщики, имеющие более одного объекта недвижимости, которые они рекламируют и продают, находятся в лучшем положении, так как могут договориться о более выгодных ставках с рекламными агентствами и брокерами.

Однако расчёт рентабельности инвестиций при многократных продажах с изменяющимися затратами на рекламу, комиссионные, финансирование и строительство представляет собой сложную бухгалтерскую задачу, которую может решить только профессионал.

Итог

Расчёт рентабельности инвестиций в недвижимость может быть как простым, так и сложным, в зависимости от всех перечисленных выше переменных. В устойчивой экономике рентабельность коммерческой недвижимости, как и жилой, может быть очень высокой.

Даже в условиях рецессии экономики, когда цены падают и наличных денег не хватает, инвесторам, имеющим деньги для инвестирования в недвижимость, доступно множество вариантов. Когда экономика восстановится, а это неизбежно произойдёт, многие инвесторы могут получить большую прибыль.

Однако для расчёта подоходного налога или налога на прирост капитала владельцам недвижимости настоятельно рекомендуется воспользоваться помощью профессионального налогового консультанта.

Связанные термины

Рентабельность инвестиций (Return on Investment, ROI)

Рентабельность инвестиций (ROI) – это показатель, используемый для оценки эффективности инвестиций или сравнения эффективности ряда различных инвестиций.

Операционный коэффициент

Операционный коэффициент показывает эффективность компании при сохранении низких издержек и одновременном получении дохода.

Что показывает учётная норма прибыли

Учётная норма прибыли (Accounting Rate of Return, ARR) измеряет величину прибыли или доходности от инвестиций по сравнению с первоначальной стоимостью.

Норма прибыли (Rate of Return, RoR)

Норма прибыли – это значение прироста или уменьшения инвестиций в течение определённого периода времени, выраженное в процентах от стоимости инвестиций.

Короткая продажа недвижимости

В сфере недвижимости короткая продажа – это когда домовладелец, оказавшийся в финансовом кризисе, продаёт свою собственность за меньшую сумму, чем он должен выплатить по ипотеке.

Что такое доходная собственность

Доходная собственность – это недвижимость, купленная или построенная с целью получения дохода за счёт сдачи в аренду, лизинга или роста цен.

Ставка капитализации (Capitalization Rate)

Ставка капитализации – это норма прибыли инвестиционной недвижимости, основанная на доходах, которые предполагается получить от рассматриваемого объекта.

Что измеряет коэффициент операционных расходов

Коэффициент операционных расходов (Operating Expense Ratio, OER) – это отношение затрат на эксплуатацию объекта недвижимости к доходам, полученным от этого объекта.

0,14099 | Что такое рентабельность инвестиций? Как рассчитывается рентабельность инвестиций?

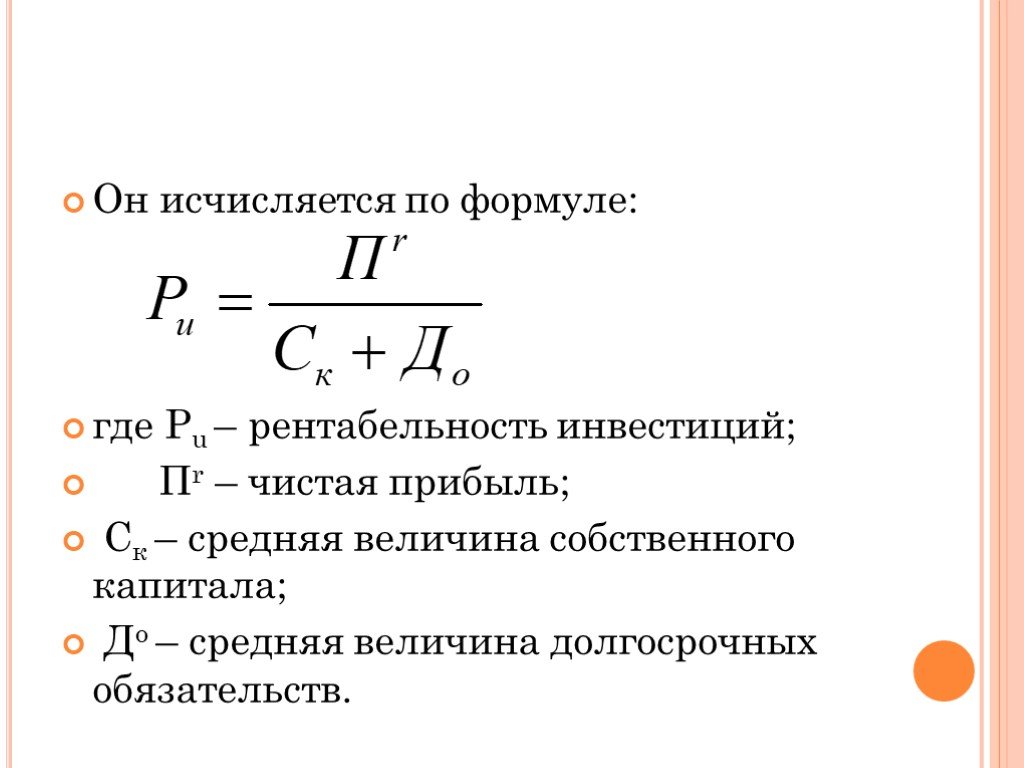

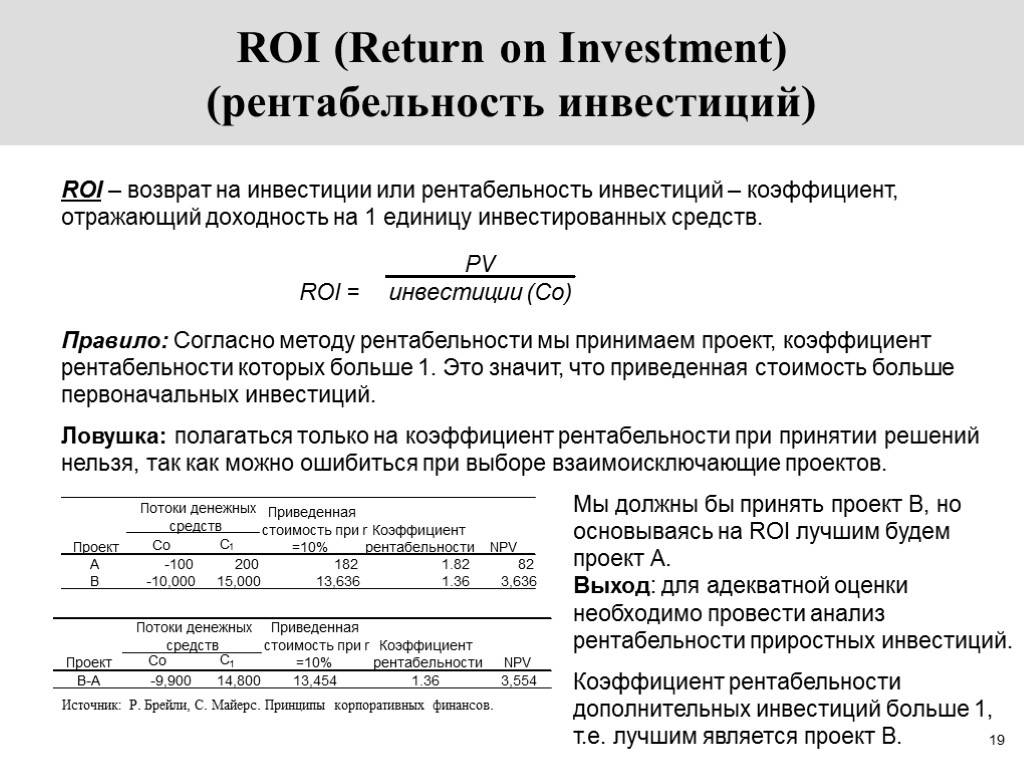

Рентабельность инвестиций – это соотношение между чистой прибылью и стоимостью инвестиций. Возврат инвестиций (ROI) — это показатель эффективности, используемый для оценки эффективности или прибыльности инвестиций.

ROI также используется для сравнения эффективности ряда различных инвестиций. Другими словами, ROI используется для сравнения различных типов инвестиций или нескольких сделок. ROI пытается напрямую измерить сумму возврата на конкретную инвестицию по отношению к стоимости инвестиции. ROI используется для оценки того, насколько хорошо или плохо работают инвестиции.

ROI считается популярной метрикой благодаря своей универсальности и простоте использования. По сути, ROI можно рассматривать как примитивный показатель доходности той или иной инвестиции. Например, это может быть рентабельность инвестиций в акции, рентабельность инвестиций, которую компания ожидает от расширения фабрики, или рентабельность инвестиций, полученная от сделки с недвижимостью.

По сути, ROI можно рассматривать как примитивный показатель доходности той или иной инвестиции. Например, это может быть рентабельность инвестиций в акции, рентабельность инвестиций, которую компания ожидает от расширения фабрики, или рентабельность инвестиций, полученная от сделки с недвижимостью.

Расчет рентабельности инвестиций не сложен. Поскольку ROI имеет широкий спектр применений, считается, что его легко рассчитать. Если инвестиции имеют положительную рентабельность инвестиций, они, вероятно, окупятся. Но если есть другие возможности с более высоким ROI, сигналы помогают инвесторам просеять или выбрать лучшие варианты.

Инвесторам также следует избегать отрицательных показателей ROI, которые предполагают чистый убыток. Что такое отрицательная рентабельность инвестиций? Отрицательный ROI — это концепция отрицательного возврата инвестиций. Он показывает, когда отдача от конкретных инвестиций ниже, чем инвестиционные затраты. ROI — это важный финансовый показатель, используемый для измерения успеха конкретной инвестиции. Если ROI отрицательный, затраты на инвестиции выше, чем доход от инвестиций. В этом случае вложенный актив теряется.

Если ROI отрицательный, затраты на инвестиции выше, чем доход от инвестиций. В этом случае вложенный актив теряется.

Отрицательный ROI указывает на неудачу инвестиций и подразумевает, что осуществление инвестиций, наоборот, приводит к финансовым потерям. Поэтому при принятии инвестиционного решения инвесторы обычно исследуют область, в которую они будут инвестировать, и оценивают потенциальную доходность и риски с учетом окупаемости инвестиций и рисков.

Что такое хорошая рентабельность инвестиций?Хороший ROI — это финансовый показатель, который показывает, насколько выгодна конкретная инвестиция, и очень важен для инвесторов. Такие факторы, как толерантность инвестора к риску и время, необходимое для того, чтобы инвестиции принесли доход, учитываются, чтобы инвестиция считалась хорошей рентабельностью.

Как правило, хорошей рентабельностью инвестиций для инвесторов считается та, которая обеспечивает высокую прибыль по сравнению со стоимостью инвестиций. В то же время хороший ROI также зависит от того, сколько времени потребуется для возврата инвестиций. Инвесторы оценивают рентабельность инвестиций и норму прибыли вместе и принимают решения о своих инвестициях.

В то же время хороший ROI также зависит от того, сколько времени потребуется для возврата инвестиций. Инвесторы оценивают рентабельность инвестиций и норму прибыли вместе и принимают решения о своих инвестициях.

В результате, хороший ROI варьируется в зависимости от целей инвестора и терпимости к риску.

Но в целом высокую рентабельность и разумный срок окупаемости можно считать хорошим ROI. Как рассчитывается рентабельность инвестиций?ROI относится к соотношению между рентабельностью инвестиций и инвестиционными затратами. Коэффициент ROI показывает, насколько выгодна инвестиция.

Для расчета рентабельности инвестиций (ROI) требуется следующая формула:

ROI = (текущая стоимость инвестиций — стоимость инвестиций) / стоимость инвестиций

Согласно формуле, рентабельность инвестиций состоит из общего дохода от инвестиций, а стоимость инвестиций состоит из общих затрат на инвестиции. «Текущая стоимость инвестиции» представляет собой доход от продажи конкретной инвестиции.

Например, предположим, что компания инвестирует 200 000 долларов и получает чистую прибыль в размере 220 000 долларов от этих инвестиций. В этом случае ROI рассчитывается следующим образом:

ROI = (220.000 – 200.000) / 200.000

=0,1 или %10

Согласно расчету, поскольку окупаемость инвестиций на 10% выше, чем стоимость инвестиций, ROI рассчитывается как 10%.

Каковы преимущества расчета рентабельности инвестиций?Расчет возврата инвестиций для данной инвестиции имеет несколько преимуществ:

- Позволяет определить прибыль и убыток.

- Легко вычислить по простой формуле.

- Помогает контролировать окупаемость инвестиций.

- Предоставляет информацию и представление о ходе инвестиций.

- Предоставляет данные для поддержки инвестиционной стратегии.

5 простых способов измерить окупаемость инвестиций в обучение

Обучение стоит недешево. Мы получим это. И вполне естественно хотеть знать, правильно ли расходуется ваш бюджет на обучение. Вот почему расчет ROI (возврата инвестиций) вашего обучения может быть полезен. ROI — это полезный способ измерения того, предлагает ли конкретный учебный курс или программа соотношение цены и качества. В этом посте мы рассмотрим пять простых способов измерения рентабельности любого учебного курса или сеанса.

Содержимое

Вариант 2. Используйте оценки руководителя

Вариант 3. Создать исследование воздействия

Вариант 4. Используйте методологию окупаемости инвестиций Phillips

Вариант 5. Используйте платформу для измерения эффективности обучения

Что такое рентабельность инвестиций?

Традиционная формула ROI для обучения – это выгоды от программы (чистая прибыль) за вычетом затрат на обучение, а затем деленная на стоимость программы. Указывает сумму в долларах, возвращаемую в качестве выгоды, на каждый доллар, потраченный на программу. Его также можно преобразовать в проценты, умножив на 100.

Указывает сумму в долларах, возвращаемую в качестве выгоды, на каждый доллар, потраченный на программу. Его также можно преобразовать в проценты, умножив на 100.

Вот уравнение:

В дополнение к традиционной формуле ROI некоторые другие методы иногда включаются в общий термин «возврат инвестиций». Одним из таких методов является период окупаемости; общая сумма инвестиций, деленная на годовую экономию, выраженную в годах.

Расчет периода окупаемости лучше работает с долгосрочными показателями, такими как повышение уровня удержания персонала или сокращение расходов на здравоохранение среди персонала. Результаты могут стать очевидными только в течение длительного периода времени, поэтому лучше рассчитывать годовую экономию.

Зачем рассчитывать рентабельность инвестиций в обучение?

Расчеты окупаемости инвестиций в обучении стремятся ответить на два в целом схожих вопроса:

Получают ли стажеры новые знания и навыки, чтобы повысить эффективность и/или снизить затраты на рабочем месте?

Можем ли мы сопоставить стоимость этого обучения с преимуществами как для отдельных лиц, так и для организации?

ROI можно использовать для обоснования затрат на курс обучения, сравнения одного курса обучения с другим и помощи в организации обучения внутри организации.

Кому следует использовать тренировочные расчеты рентабельности инвестиций?

ROI часто создает различные идеи или опасения по поводу того, как ее измерить и использовать. В частности, на чем сосредоточиться и какое значение придавать результатам. Если эти опасения разделяет высшее руководство, мало надежды на использование результатов ROI, если только они не повлияют на итоговый результат.

Некоторым организациям не хватает доверия или гибкой среды, необходимых для использования результатов рентабельности инвестиций. Компании должны быть готовы учиться, меняться и пробовать что-то новое, особенно в отношении развития обучения. Организации, которым не хватает правильного отношения и подхода, могут оказаться бесполезными и нецелесообразными.

При этом есть пять простых способов измерения рентабельности инвестиций в обучение.

Вариант 1. Используйте калькулятор окупаемости инвестиций в обучение

Первый способ измерения окупаемости любого обучения — использование калькулятора окупаемости инвестиций в обучение. Это простой способ расчета отношения общей стоимости программы обучения к общей выгоде от программы обучения.

Это простой способ расчета отношения общей стоимости программы обучения к общей выгоде от программы обучения.

Лучше всего подходит для высокоструктурированных работ, где легко выделить денежные выгоды.

Например: представьте, что вы — операционный менеджер колл-центра, управляющий тридцатью операторами колл-центра, и вы потратили 30 000 долларов на то, чтобы включить их в программу, предназначенную для улучшения их навыков обработки вызовов.

Измерение – очень важный аспект рентабельности инвестиций, поэтому вам необходимо измерять производительность ваших агентов как до, так и после программы. Например, вы можете посмотреть на стоимость обработки вызова. Или вы можете посмотреть на количество звонков, которые ваши сотрудники могут обработать в час. Если вы не можете решить, на каких показателях сосредоточиться, вот наши предложения по 15 основным показателям рентабельности инвестиций в обучение, которые вам следует знать.

После обучения вы могли затем провести те же измерения и посмотреть, какие различия материализовались в результате обучения, если таковые имеются.

Предположим, что ваши сотрудники могли обработать 20 звонков в час до обучения и 25 звонков в час после обучения. Если обработка каждого звонка стоит в среднем 1 доллар США, то повышение производительности на 25 % будет стоить 5 долларов США в час или 40 долларов США на сотрудника за обычную 8-часовую смену.

Для ваших тридцати сотрудников вы могли бы сказать, что обучение обработке звонков принесло общую чистую прибыль в размере 1200 долларов США в день или 120 000 долларов США в течение 100 дней.

Чтобы рассчитать рентабельность инвестиций, используйте следующую формулу:

ROI% = 120 000 долл. США – 30 000 долл. США/30 000 X 100 = 300 %.

Загрузите наш бесплатный калькулятор рентабельности инвестиций. Он поможет вам рассчитать рентабельность инвестиций в обучение, а также рассчитать рентабельность инвестиций в результате оценки его эффективности и принятия мер в связи с низким качеством и отсутствием передачи обучения.

Вариант 2.

Используйте оценки руководителя для расчета окупаемости инвестиций в обучение

Используйте оценки руководителя для расчета окупаемости инвестиций в обучениеКалькуляторы окупаемости инвестиций в обучение отлично подходят для легко измеримых чистых выгод, таких как данные о продажах, производственные работы или другие четко структурированные и четко определенные виды работ.

А как насчет гибкой, неструктурированной работы, такой как руководящие должности?

Один из подходов заключается в использовании оценок руководителя. Этот подход позволяет успешно измерить рентабельность инвестиций в обучение сотрудников за 6 шагов.

В качестве следующего примера давайте представим, что вы старший менеджер, который руководит командой из трех менеджеров среднего звена, каждый из которых отвечает за управление своими собственными подгруппами. Вы решаете направить своих менеджеров среднего звена на программу обучения, предназначенную для развития их общих управленческих навыков.

В отличие от примера с колл-центром, работа менеджеров среднего звена в значительной степени неструктурирована, и ее трудно объективно измерить. Другими словами, трудно отделить влияние на обучение от множества других возможных факторов.

Другими словами, трудно отделить влияние на обучение от множества других возможных факторов.

Здесь пригодятся оценки руководителя. В этом подходе старший менеджер использует наблюдения и оценки на рабочем месте, чтобы судить о областях, в которых менеджеры среднего звена, прошедшие обучение, улучшились.

Оценка будет изучать определенные области, например:

Служба поддержки клиентов

Работа в команде

Завершение задачи

Сложность задачи

Старший менеджер будет использовать наблюдения, чтобы делать обоснованные суждения об эффективности менеджера среднего звена в этих областях. Одно наблюдение будет происходить до тренировки, а другое после, так что различия очень велики.

Чтобы изолировать результаты обучения, вы также можете использовать контрольную группу менеджеров среднего звена, которые оцениваются без какого-либо дополнительного обучения.

Итак, как вы берете результаты оценки и превращаете их в денежную стоимость, необходимую для расчета рентабельности инвестиций?

В нашем примере группа из трех менеджеров среднего звена повысила свою эффективность на следующие средние проценты:

Общее среднее повышение производительности будет (5 + 10 + 5 + 5)/4 = 6,25%.

Затем вы должны взять среднюю годовую зарплату менеджеров среднего звена, скажем, 70 000 долларов, и рассчитать, что их эквивалентное повышение производительности составит 6,25 % от 70 000 долларов. Это даст вам цифру 4 375 долларов США в год на одного менеджера и 13 125 долларов США на группу из трех менеджеров.

Если бы общая стоимость отдельной программы составляла 2 500 долларов США на одного менеджера и 7 500 долларов США в целом, вы могли бы применить ту же базовую формулу ROI:

% ROI = (13 125 — 7 500) / 7 500 X 100 = 75%.

Окупаемость обучения может быть выражена как 75%.

Вариант 3. Создать исследование воздействия для расчета рентабельности инвестиций в обучение

Третий простой способ расчета ROI – создать исследование воздействия. «Влияние на бизнес» — это любое изменение, вызванное обучением. Это может быть:

Продажи

Доля рынка

Отзывы клиентов

Удержание персонала

И многое другое!

Исследования воздействия следуют установленному процессу:

Анализ данных

Отчетность

На этапе планирования оценки вы оцениваете цели программы и разрабатываете планы оценки и исходные данные. Другими словами, вы сами решаете, какие входные данные и индикаторы вам нужны.

Другими словами, вы сами решаете, какие входные данные и индикаторы вам нужны.

Сюда могут входить:

На этапе сбора данных мы собираем данные во время реализации программы, измеряя удовлетворенность, реакцию и обучение. Наиболее распространенным подходом является использование опросов и просьба к участникам обучения оценить полученное ими обучение с точки зрения их удовлетворенности и реакции.

(вставьте изображение формы опроса)

После завершения обучения мы собираем данные, относящиеся к применению, реализации и влиянию на бизнес обучения. Это может включать в себя еще один опрос, в котором вы просите участников провести самооценку, или он может включать наблюдение коллег или супервайзеров, как мы обсуждали в разделе оценки супервайзеров выше.

Вы можете посмотреть:

Использование знаний или навыков

Завершение действий или задач

Реализация идей

Чтобы измерить влияние на бизнес, вы можете собрать соответствующие финансовые данные, связанные с деятельностью организаций.

Сюда могут входить

продажи

новых аккаунта

При анализе данных мы изолируем эффекты программы, преобразовываем данные в денежную стоимость и рассчитываем рентабельность инвестиций. Это включает в себя определение затрат на программу и определение нематериальных показателей.

Например, представьте, что вы запускаете программу обучения, предназначенную для увеличения количества продаж. Вы обучаете 20 сотрудников отдела продаж по цене 1 500 долларов США на человека, или 30 000 долларов США в целом.

Вот этапы, которые вы должны пройти:

Наконец, мы подошли к отчету. Здесь мы создаем исследование воздействия. Одним из самых ранних методов оценки методов является соотношение выгод и затрат. Это соответствует стандартной формуле ROI: преимущества программы за вычетом затрат на обучение, деленные на затраты на обучение.

Вариант 4. Используйте методологию окупаемости инвестиций Филлипса для расчета окупаемости инвестиций в обучение

В 1980 году Джек Филлипс опубликовал 10 шаговую методологию оценки обучения, под названием Методология окупаемости инвестиций Филлипса. Его работа была основана на ранней работе Дона Киркпатрика, опубликовавшего революционную книгу «Четыре уровня оценки обучения».

Его работа была основана на ранней работе Дона Киркпатрика, опубликовавшего революционную книгу «Четыре уровня оценки обучения».

Модель Киркпатрика имеет четыре уровня:

Уровень 1: Реакция

Уровень 2: обучение

Уровень 3: поведение

Уровень 4: Удар

Вот что включал каждый уровень:

Уровень 1: Реакция

На этом уровне вы опрашиваете участников и оцениваете их реакцию на обучение. Они были довольны или недовольны?

Уровень 2: Обучение

Проведите два теста или опроса – один до и один после обучения. Это поможет вам оценить, чему научились участники.

Уровень 3: Поведение

Третий уровень оценки проводится в определенный момент времени после завершения обучения. Начали ли участники использовать свои новые знания или навыки на рабочем месте?

Уровень 4: Результаты

Последний уровень Киркпатрика измеряет, оправдались ли ожидания организации. Это называется рентабельностью ожиданий (ROE).

Это называется рентабельностью ожиданий (ROE).

Вы заметите одну вещь:

Киркпатрик не измеряет рентабельность инвестиций в явном виде. Вот почему Джек Филлипс хотел расширить эту базовую методологию. Он добавил новый уровень — Уровень 5, — который помог организациям рассчитать финансовую отдачу от программы обучения.

TheROImethodology предлагает сбалансированный способ измерения шести типов данных:

Обучение – Уровень 2

Приложение и реализация — уровень 3

Влияние на бизнес — уровень 4

Возврат инвестиций – Уровень 5

Нематериальные активы

Что такое Уровень 5?

Уровень 5 помогает компаниям использовать анализ затрат и результатов для определения ценности программы обучения. Это помогает организациям определить, превратились ли деньги, потраченные на обучение, в реальные выгоды, такие как увеличение прибыли или повышение эффективности.

Как рассчитать рентабельность инвестиций в обучение с использованием методологии окупаемости инвестиций компании Phillips

Чтобы рассчитать рентабельность инвестиций с использованием методологии окупаемости инвестиций компании Phillips, вам необходимо выполнить каждый шаг по очереди.

Уровень 1: Опросите стажеров, чтобы оценить их реакцию.

Уровень 2. Измерьте знания, полученные с помощью опроса, теста или викторины.

Уровень 3: Компания Phillips опиралась на работу Киркпатрика и расширила этот раздел, включив в него «Применение и внедрение». На этом этапе изучается поведение на рабочем месте, и организациям легче увидеть, привело ли обучение к изменениям на рабочем месте.

Он использует многие из методов, которые мы уже обсуждали, такие как:

Уровень 4: На этом уровне проверяется, были ли другие процессы ответственны за изменение результатов. Например, изменение экономических условий и изменение бизнес-ландшафта могут повлиять на прибыль или доходы.

Методология компании Phillips стремится выделить эффект учебного курса следующими способами:

Уровень 5. Этот уровень называется определением рентабельности инвестиций и представляет собой форму анализа затрат и результатов.

Чтобы выполнить этот шаг, вам необходимо:

1. Выбрать факторы для измерения

Вы можете измерить продажи, производительность, эффективность или какой-либо другой бизнес-показатель.

2. Измерения перед тренировкой

3. Измерения после тренировки

4. Рассчитайте выгоду для компании обучить десять сотрудников на общую сумму 10 000 долларов. Цель тренинга — повысить производительность и увеличить количество солнцезащитных очков, которые каждый сотрудник может производить за заданное время.

На уровне 1 вы попросите своих сотрудников заполнить форму опроса, чтобы оценить их реакцию на обучение. Вы можете спросить их:

На уровне 2 вы будете проверять скорость работы вашего сотрудника как до, так и после обучения. Преподаватель курса может помочь разработать короткий практический тест или демонстрацию, в ходе которой слушатели продемонстрируют, что они овладели определенным навыком или процедурой, которые помогут повысить эффективность.

Преподаватель курса может помочь разработать короткий практический тест или демонстрацию, в ходе которой слушатели продемонстрируют, что они овладели определенным навыком или процедурой, которые помогут повысить эффективность.

На уровне 3 вы будете измерять производительность вашего сотрудника на рабочем месте. Например, вы можете обнаружить, что они могут производить 30 солнцезащитных очков в час до тренировки и 35 солнцезащитных очков в час после окончания тренировки.

При оценке уровня 4 вы изолируете результаты обучения от любых других переменных, таких как внедрение новых машин или более эффективных производственных технологий.

На пятом уровне — ROI — вам предстоит обработать цифры и рассчитать ROI обучения.

Обучение помогло увеличить среднюю производительность сотрудника с 30 солнцезащитных очков в час до 35, т. е. на 16,6 %.

Если каждый сотрудник получает среднюю почасовую ставку в размере 12 долларов США, то за 100 8-часовых рабочих дней обучение принесет 1,59 доллара США. 3.6 увеличение производительности на одного сотрудника или 15 936 долларов США для всех десяти сотрудников за 100-дневный период.

3.6 увеличение производительности на одного сотрудника или 15 936 долларов США для всех десяти сотрудников за 100-дневный период.

Затем можно использовать стандартную формулу ROI для расчета ROI:

ROI (в процентах) = ((Денежные выгоды: 1250 долл. 10 000 долл. США/10 000 долл. США X 100 = 59,36%.

Это дает ROI 59,36% и указывает на то, что обучение было полезным и привело к увеличению прибыли для компании.

Вариант 5. Использование платформы измерения эффективности обучения для расчета рентабельности инвестиций в обучение

Пятый и, пожалуй, самый простой способ измерить рентабельность инвестиций в обучение — использовать платформу измерения эффективности обучения, такую как Kodo Survey. Этот специальный опрос автоматизирует большую часть работы, необходимой для определения рентабельности инвестиций, например:

Автоматическая рассылка участникам опросов по электронной почте

Сбор и обработка результатов

Автоматизация процесса тестирования для оценки обучения

Лучшая платформа может создавать отчеты для заинтересованных сторон, чтобы показать влияние обучения и ценность, которую оно принесло организации. Это помогает подчеркнуть отдачу от обучения и оправдать первоначальные затраты.

Это помогает подчеркнуть отдачу от обучения и оправдать первоначальные затраты.

Выбор метода измерения рентабельности обучения зависит от вашего бюджета, временных рамок и важности курса. Инструмент ROI применим к ситуациям, когда работа легко поддается количественному измерению, а выгоды ощутимы. Оценки руководителей лучше подходят для управленческих оценок, когда работа менее структурирована и труднее поддается количественной оценке. Исследования воздействия и методология Филлипса требуют серьезного времени и ресурсов для реализации. Программное обеспечение LMS подходит для фирм, не знакомых с передовыми методами и методами повышения эффективности обучения.

Резюме Надеюсь, в этом посте вы найдете пять простых способов измерить рентабельность инвестиций в обучение. Расчет рентабельности инвестиций не требуется для подавляющего большинства учебных курсов, но может быть полезным способом помочь организации отслеживать, достигает ли она своих программных и бизнес-целей.