Рассчитать налог на имущество | СБИС Помощь

Рассчитать налог на имуществоНалог на имущество устанавливается законодательством РФ. Он является региональным налогом.

СБИС рассчитывает сумму налога на основании сведений, указанных в карточке объекта имущества. С 2019 года в базу по налогу входит только недвижимое имущество. Оно автоматически включается в расчет.

Шаг 1. Создайте документ расчета налога

Существует несколько способов создать документ расчета налога. Например, в разделе «Учет/Имущество/НМА» на вкладке «Расчеты» нажмите кнопку Расчет налога и выберите «Расчет налога на имущество».

Шаг 2. Выберите организацию и укажите расчетный период

СБИС укажет текущий квартал и ту организацию, для которой в последний раз рассчитывался налог. Проверьте эти параметры и измените их, если нужно.

Отчетный период налога на имущество организации — квартал. Налоговый — год. Создавать расчет, оплачивать налог и сдавать декларацию необходимо ежеквартально.

При выборе IV квартала СБИС рассчитывает сумму налога за год и вычитает авансы за I, II и III кварталы.

Шаг 3. Рассчитайте амортизацию

Для объектов, у которых налоговая база рассчитывается от среднегодовой стоимости имущества, необходимо учитывать амортизацию.

В СБИС информация о сумме амортизационных отчислений включена в документ расчета отдельным блоком. Если амортизация в одном из месяцев периода не рассчитана, система уведомит вас об этом.

Начислить амортизацию можно прямо из расчета. Для этого нажмите название месяца или значение «0» напротив него.

Если амортизация за месяц начислена, вы можете посмотреть документы расчета. Для этого нажмите сумму напротив нужного месяца – СБИС покажет все документы по амортизации за месяц.

Шаг 4. Рассчитайте налог

СБИС автоматически рассчитывает налог на имущество — нажмите « Рассчитать» и выберите:

- Из предыдущего — если вы создавали расчет налога в прошлом квартале, система распределит объекты налогообложения между инспекциями так же, как в предыдущем документе;

- Рассчитать — система укажет инспекцию, которая выбрана как основное направление сдачи, и заполнит данные для 2 раздела.

Если основное направление сдачи не указано, то СБИС выберет первую в списке инспекцию.

Если основное направление сдачи не указано, то СБИС выберет первую в списке инспекцию.

Шаг 5. Проверьте расчет

Перед тем как провести расчет и заполнить декларацию по налогу, удостоверьтесь, что суммы к уплате корректны.

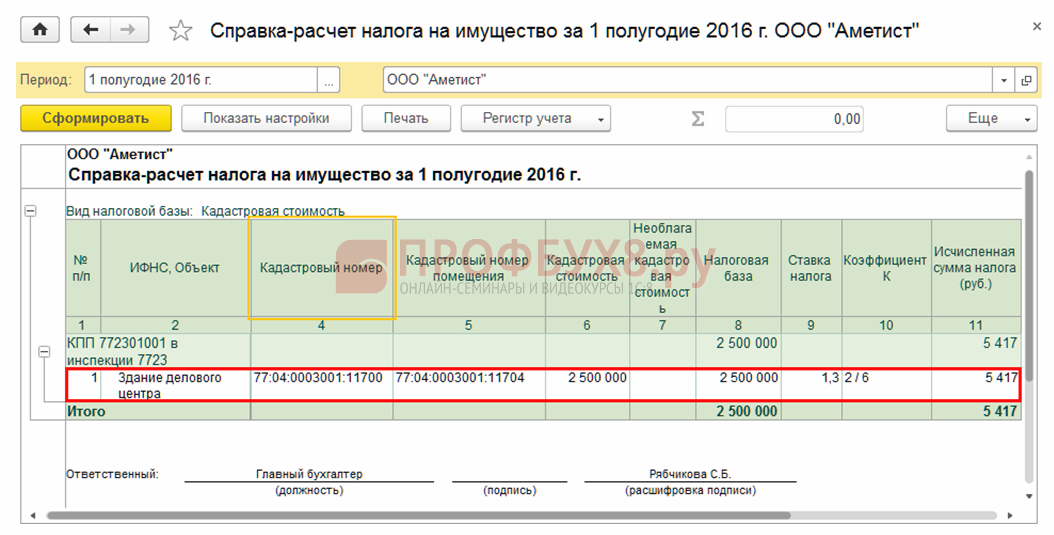

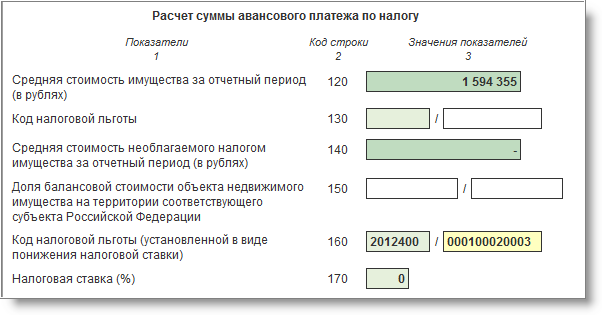

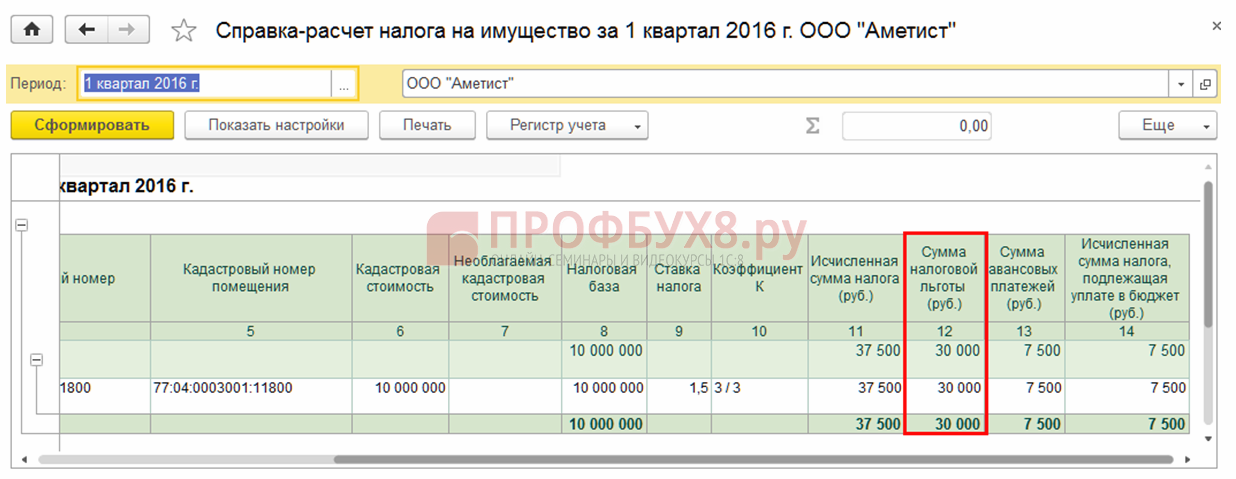

Документ расчета состоит из двух разделов декларации по имуществу:

- Раздел 2 включает в себя объекты, база для которых считается как среднегодовая стоимость имущества. Если заполнение объекта выбрано как расчет «Из предыдущего» документа, то все объекты попадут в раздел 2.

- Раздел 3 содержит объекты, база для которых считается как кадастровая стоимость. Раздел заполняется вручную.

Если вы нашли неточности, внесите изменения вручную. Параметры, которые вы установите, будут использованы в следующих расчетах.

Шаг 6. Проведите расчет

Чтобы принять к учету расчеты по налогу на имущество, проведите документ. Нажмите , чтобы посмотреть проводки по расчету.

В проведенном расчете можно посмотреть расшифровку налога на имущество. Для этого перейдите на вкладку «Документы». Печатная форма доступна для редактирования, выгрузки, сохранения в PDF и печати.

Для этого перейдите на вкладку «Документы». Печатная форма доступна для редактирования, выгрузки, сохранения в PDF и печати.

Шаг 7. Оплатите налог

В СБИС вы можете создать платежное поручение на уплату налога на имущества прямо из проведенного документа расчета. Для этого нажмите « Оплатить» — система создаст платежное поручение на каждую налоговую инспекцию, указанную в расчете. СБИС оформит заявку на оплату налога, если такой бизнес-процесс настроен в организации.

В документе уплаты налога СБИС заполнит получателя, налоговые и платежные реквизиты, счет учета, сумму платежа и комментарий. Достаточно только проверить данные и провести платеж.

Шаг 8. Заполните декларацию

Ежеквартально организации предоставляют декларацию по налогу на имущество в контролирующие органы. Для этого в проведенном расчете нажмите « Заполнить декларацию» — система автоматически заполнит данные отчета.

Все документы по расчету налога на имущество проведены в системе, а также заполнена декларация и уплачен налог.

Лицензия

Любой тариф сервиса «Бухгалтерия и учет». Приобретается вместе с тарифами сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Налогия — Налог на имущество

12 ноября 2020

55Налог на имущество физических лиц

Алина Сокол

Налоговый консультант

5 минут чтения

9031

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Налог на имущество – это обязательное денежное обременение, устанавливаемое на муниципальном уровне.

Кто должен платить

Обязанность уплачивать НИФЛ возлагается на всех физических лиц, которые являются собственниками налогооблагаемых объектов. НК РФ (ст. 401) четко регламентирует их перечень:

- Жилые строения (либо доли в них).

- Квартиры, комнаты (Либо доли в них).

- Машиноместо, временный или капитальный гараж.

- Объект, находящийся на стадии строительства.

- Комплекс коммерческих помещений.

- Прочее.

Из этого списка исключаются помещения, предназначенные для общего пользования всех собственников жилья в многоквартирном доме, например, подвал, лифт, лестница и пр.

Важно учесть, что любые постройки на земле, выделенной под огородничество-садоводство или ИЖС, так же расцениваются как жилая недвижимость.

Обратите внимание: если объект признан налогооблагаемым, собственнику полагается уплачивать НИФЛ, даже если его пользование этим объектом не подтверждено.

Если налогооблагаемым активом владеют несколько человек в долевой собственности, уплачивать пошлину предписано каждому из них.

Кому положены льготы

Закон предусматривает различные льготы, уменьшающие размер НИФЛ или вовсе освобождающие от уплаты такового. Их перечень может быть дополнен властью местного самоуправления.

Получить льготу допустимо только в отношении одного объекта имущества каждого вида. Причем собственник вправе самостоятельно выбрать, какой из активов признать налогооблагаемым.

Льготными принято считать следующие категории граждан:

- Герои СССР, РФ, награжденные орденом Славы любой степени.

- Лица, принимавшие участие в ликвидации последствий Чернобыльской катастрофы.

- Лица с врожденной либо приобретенной нетрудоспособностью (1,2 гр.).

- Ветераны боевых действий.

- Граждане, принимавшие участие в проверке ядерного оружия.

- Некоторые другие категории военнослужащих, члены их семей.

- Лица возрастной категории 60-65 лет (женщины и мужчины соответственно), которым на законодательном уровне положена ежемесячная материальная помощь от государства.

- Физические лица – собственники строений площадью менее 50 кв. м. Последние должны быть возведены на земле, предназначенной под садоводство или личное подсобное хозяйство.

- Граждане, которые профессионально занимаются творческими видами деятельности и выполняют свою работу в специально отведенных для этого местах (художественные студии, концертные залы и пр.).

Чтобы инспекция учла все положенные льготы при расчете налога, необходимо подать в ФНС соответствующее заявление. Бумагу стоит подкрепить сопроводительными документами, которые подтвердят заявленное право. В автоматическом режиме, без обращения плательщика, данный перерасчет не осуществляется.

Имея в собственности несколько объектов, необходимо заранее выбрать налогооблагаемый актив, в отношении которого следует применить право на льготу. В противном случае, таковым будет признан актив с наибольшей ставкой.

Подать заявление в ФНС и воспользоваться своим правом на льготу рекомендуется до 1/11 текущего года, что позволит уменьшить размер обязательной пошлины за актуальный налоговый период.

Обратите внимание: использование имущественного актива в предпринимательской деятельности отменяет право на получение льготы.

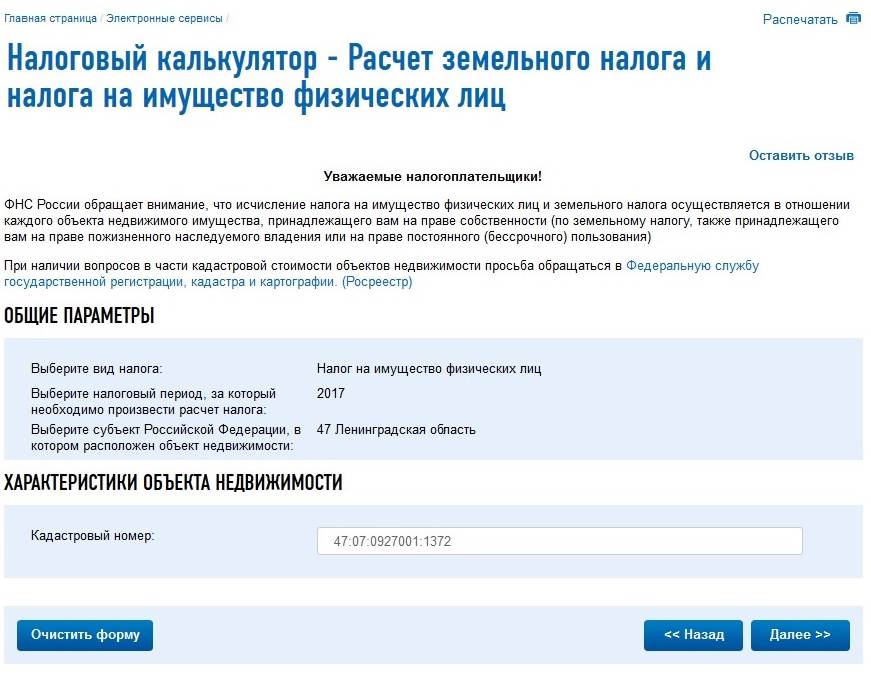

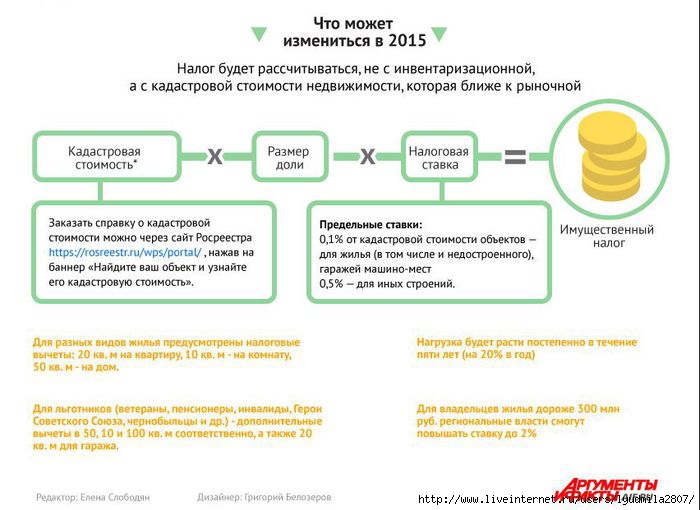

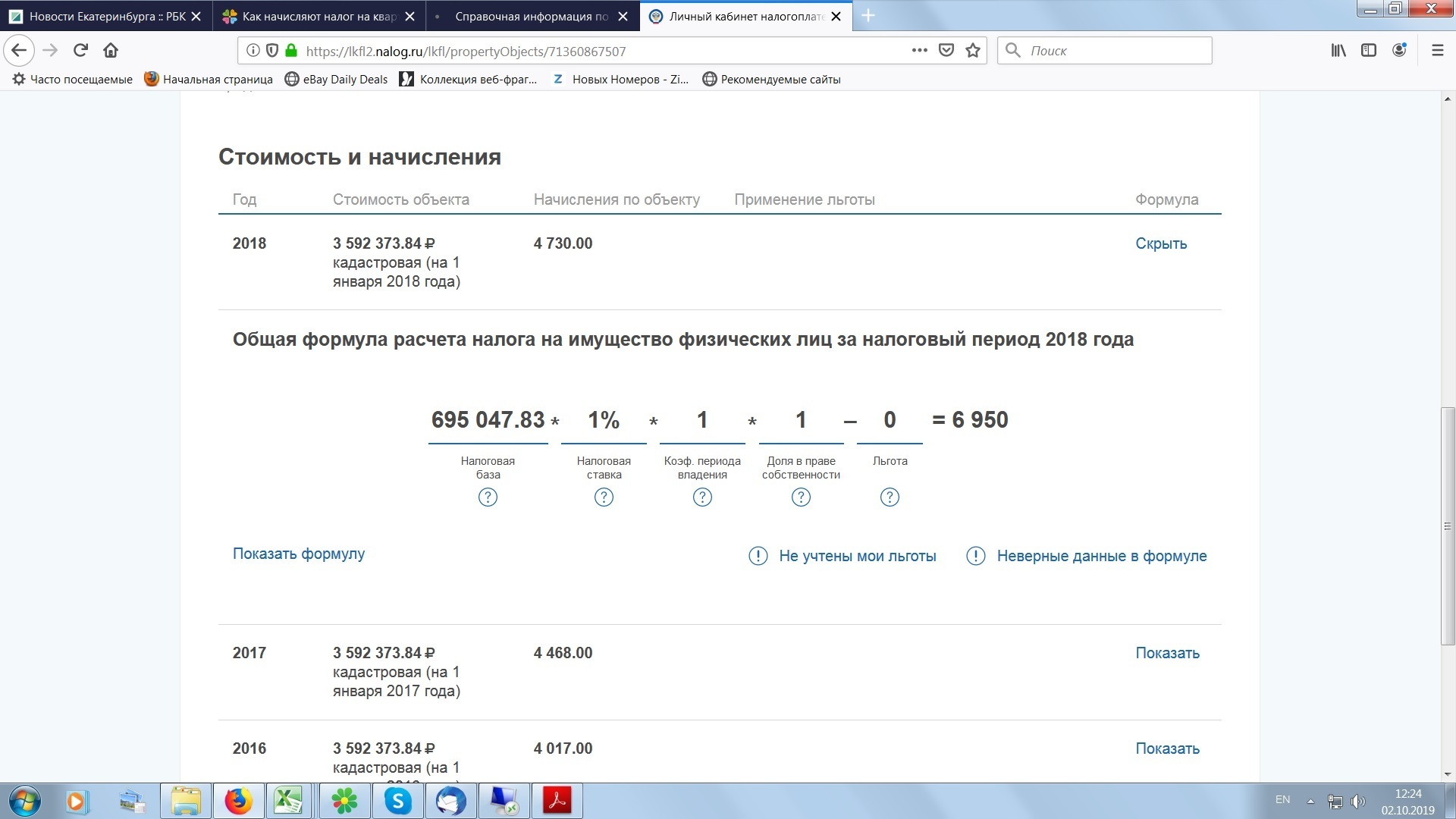

Схема расчета налога

Исчисление налога на имущество физ. лиц осуществляется поэтапно:

- Сначала устанавливается налоговая база.

- Второй этап – расчет с учетом полагающихся плательщику льгот и вычетов.

- Применение налоговой ставки, актуальной для конкретного муниципального округа.

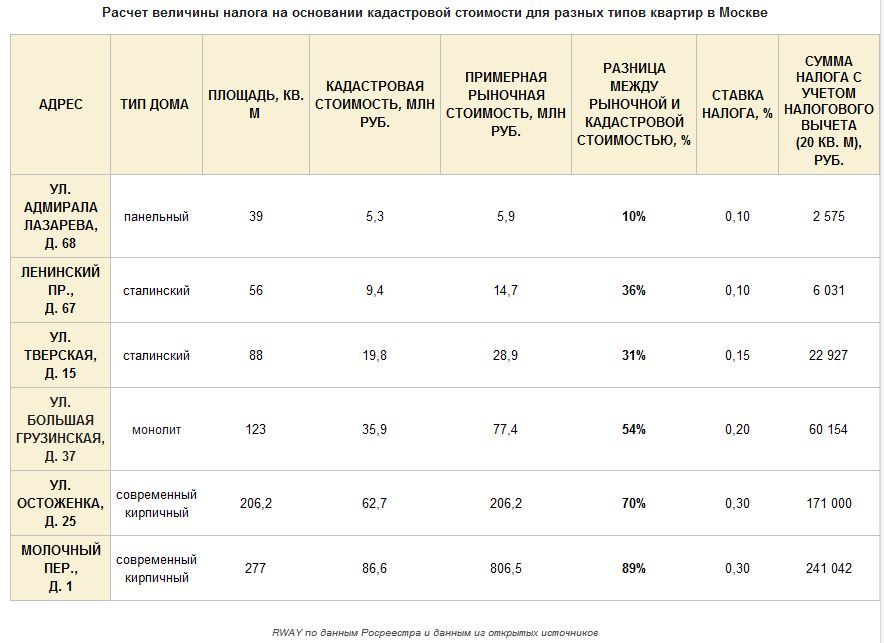

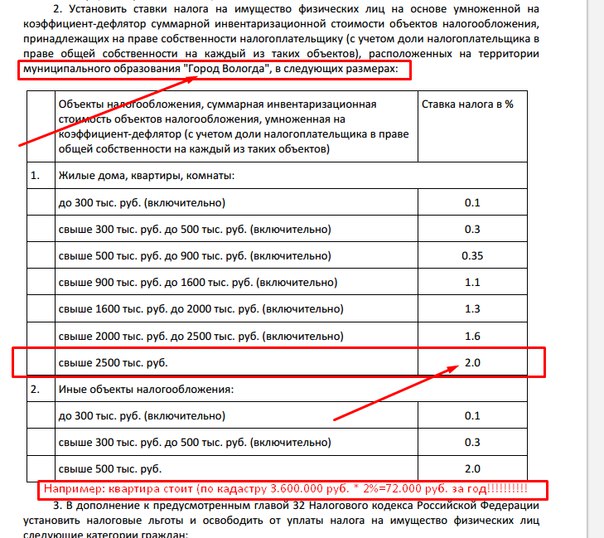

При расчете НИФЛ за основу берется кадастровая стоимость (КС) налогооблагаемого объекта. Поскольку это решение актуально не для вех субъектов страны, некоторые МО используют для расчета инвентаризационную стоимость (ИС) в совокупности со специальными коэффициентами. Однако данный подход применим только до конца текущего года. С января 2020 г. все субъекты РФ обязаны исчислять НИФЛ только по КС объекта.

Однако данный подход применим только до конца текущего года. С января 2020 г. все субъекты РФ обязаны исчислять НИФЛ только по КС объекта.

Налоговая ставка

Налоговая ставка непосредственно взаимосвязана с типом объекта, в отношении которого осуществляется исчисление финансовых обязательств. Если в конкретном регионе расчет осуществляется по кадастровой стоимости, налогообложение составит 0,1 %.

Чтобы несколько снизить размер пошлины, следует воспользоваться предусмотренным на законодательном уровне вычетом. Таковым является площадь, которая не подлежит налогообложению. Для каждого типа объекта размер вычета разнится:

- Дом – 50 кв. м.

- Комната – 10 кв. м.

- Квартира – 20 кв. м.

Проще говоря, имея дом площадью 75 кв. м., уплачивать пошлину придется только с 26 кв. м.

Поскольку НИФЛ является местным налогом, ставка может варьироваться в конкретном регионе по решению местной власти. Вместе с тем размер ставки налога на имущество физических лиц строго регламентируется НК РФ (ст. 406) и не может превышать установленные законом пределы.

406) и не может превышать установленные законом пределы.

Уведомление и срок оплаты

После определения размера обязательной к уплате пошлины налоговая инспекция (которая и занимается расчетами) обязана известить налогоплательщика. Последнему направляется официальное уведомление посредством Почты России.

Лица, прошедшие регистрацию на сайте ФНС, получат уведомления в личном кабинете. Обратите внимание: в этом случае направление бумажного извещения считается необязательным. Чтобы не пропустить срок оплаты пошлины, необходимо регулярно проверять поступившие в рамках электронного документооборота уведомления.

Срок уплаты начисленного налога также регламентирован соответствующей статьей Кодекса. Пошлина, рассчитанная за текущий год, подлежит оплате до 1 декабря следующего года, независимо от региона.

Если не внести оплату в обозначенный период, к ранее рассчитанной сумме добавится штраф. Санкциями предусмотрен размер 1/300 от нынешней ставки рефинансирования ЦБ РФ. Кроме того, налоговый орган вправе сообщить по месту работы неплательщика об имеющихся у него задолженностях. В дальнейшем их автоматически спишут в счет его заработной платы.

Кроме того, налоговый орган вправе сообщить по месту работы неплательщика об имеющихся у него задолженностях. В дальнейшем их автоматически спишут в счет его заработной платы.

Расчет платежей по налогу на имущество организаций

Данный калькулятор рассчитывает сумму налога и суммы авансовых платежей по налогу согласно главе 30 Налогового Кодекса РФ.

Некоторые статьи главы 30, на основании которых был сделан расчет, приведены ниже. Калькулятор выполнен в двух вариантах: в первом пользователь сам заносит в таблицу значения остаточной стоимости имущества на указанную дату (для этого надо нажать на картинку карандаша в самом правом столбце таблицы), во втором требуется указать только полную (восстановительную) стоимость имущества, срок полезного использования, метод амортизации и число уже прошедших начислений амортизации — промежуточные значения остаточной стоимости калькулятор посчитает сам.

Расчет платежей по налогу на имущество организаций.

addimport_exportmode_editdelete

addimport_exportmode_editdeleteОстаточная стоимость основных средств

Размер страницы: chevron_leftchevron_rightОстаточная стоимость основных средств

Сохранить ОтменитьИмпортировать данныеОшибка импорта

Для разделения полей можно использовать один из этих символов: Tab, «;» или «,» Пример: Lorem ipsum;50.5

Загрузить данные из csv файла

Импортировать Назад ОтменитьОстаточная стоимость на 1-е января

Остаточная стоимость на 1-е февраля

Остаточная стоимость на 1-е марта

Точность вычисленияЗнаков после запятой: 2

Среднегодовая стоимость имущества

Общая сумма налога на имущество за год

Сумма авансовых платежей

Сумма налога к доплате

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy Ссылка save Сохранить extension Виджет

Расчет платежей по налогу на имущество организаций с учетом амортизации

Первоначальная (восстановительная) стоимость имущества

Число прошедших месяцев начисления амортизации на начало налогового периода

Срок полезного использования, месяцев

Метод амортизациинелинейныйлинейныйТочность вычисленияЗнаков после запятой: 2

Остаточная стоимость имущества на начало налогового периода

Остаточная стоимость имущества на конец налогового периода

Среднегодовая стоимость имущества

Общая сумма налога на имущество за год

Сумма авансовых платежей

Сумма налога к доплате

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy Ссылка save Сохранить extension Виджет

Выдержки из главы 30 «Налог на имущество организаций» налогового кодекса РФ.

Статья 376. Порядок определения налоговой базы.

- Налоговая база определяется налогоплательщиками самостоятельно в соответствии с настоящей главой.

- Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Статья 379. Налоговый период. Отчетный период.

- Налоговым периодом признается календарный год.

- Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

- Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Статья 380. Налоговая ставка.

- Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента.

- Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Статья 382. Порядок исчисления суммы налога и сумм авансовых платежей по налогу.

- Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

- Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной в соответствии с пунктом 1 настоящей статьи, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

- Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период в соответствии с пунктом 4 статьи 376 настоящего Кодекса.

С 2019 года изменился порядок расчета налога на имущество физических лиц

С 1 января 2019 года изменился порядок налогообложения объектов капитального строительства, принадлежащих физическим лицам. Об этом сообщает ФНС в своем информационном сообщении от 18.12.2018.

К 63 регионам, где недвижимость облагается налогом на имущество по кадастровой стоимости, добавятся еще семь: Пермский край, Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области.

В этих регионах к налогообложению впервые будут привлечены объекты, права физлиц на которые зарегистрированы в упрощенном порядке без проведения техинвентаризации и определения инвентаризационной стоимости. Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

Также в этих субъектах РФ впервые будут обложены налогом на имущество исходя из кадастровой стоимости жилые помещения, введенные в эксплуатацию с 2013 года, по которым не определялась инвентаризационная стоимость, но есть кадастровая оценка. При этом будет применен понижающий коэффициент 0,2 к первому налоговому периоду расчета налога.

В 14 регионах, где налог на имущество считается по кадастровой стоимости второй год, коэффициент к налоговому периоду составит 0,4. В 21 регионе, где новый порядок применяется третий год, этот коэффициент составит 0,6. Одновременно с этим в 49 регионах, где налогообложение недвижимости осуществляется по кадастровой стоимости третий и последующие годы, будет применен коэффициент, ограничивающий рост налога не более чем на 10% по сравнению с его суммой за предыдущий период. Исключением являются объекты торгово-офисного назначения.

В оставшихся регионах сохраняется расчет налога по инвентаризационной стоимости объектов капитального строительства. Для расчета налога эта стоимость будет индексирована на коэффициент-дефлятор 1,481.

Для расчета налога эта стоимость будет индексирована на коэффициент-дефлятор 1,481.

Также с 2019 года изменился порядок перерасчета налога на имущество физических лиц. Теперь независимо от оснований перерасчет проводиться не будет, если это повлечет увеличение ранее уплаченной суммы этого налога.

При оспаривании кадастровой стоимости сведения о ее новом значении (рыночной стоимости здания, строения, сооружения, помещения), установленном после 1 января 2019 года решением комиссии при управлении Росреестра или суда, будут учитываться при определении налога, начиная с периода налогообложения объекта недвижимости по оспоренной кадастровой стоимости.

В сообщении ФНС также отмечается, что с 2019 года лица предпенсионного возраста получили право на льготу, освобождающую их от уплаты налога по одному объекту определенного вида.

|

|

Стоимость объекта налогообложения |

Ставка налога |

|

1. |

до 2 000 000 тенге включительно |

0,05 процента от стоимости объектов налогообложения |

|

2. |

свыше 2 000 000 тенге до 4 000 000 тенге включительно |

1 000 тенге + 0,08 процента с суммы, превышающей 2 000 000 тенге |

|

3. |

свыше 4 000 000 тенге до 6 000 000 тенге включительно |

2 600 тенге + 0,1 процента с суммы, превышающей 4 000 000 тенге |

|

4. |

свыше 6 000 000 тенге до 8 000 000 тенге включительно |

4 600 тенге + 0,15 процента с суммы, превышающей 6 000 000 тенге |

|

5. |

свыше 8 000 000 тенге до 10 000 000 тенге включительно |

7 600 тенге + 0,2 процента с суммы, превышающей 8 000 000 тенге |

|

6. |

свыше 10 000 000 тенге до 12 000 000 тенге включительно |

11 600 тенге + 0,25 процента с суммы, превышающей 10 000 000 тенге |

|

7. |

свыше 12 000 000 тенге до 14 000 000 тенге включительно |

16 600 тенге + 0,3 процента с суммы, превышающей 12 000 000 тенге |

|

8. |

свыше 14 000 000 тенге до 16 000 000 тенге включительно |

22 600 тенге + 0,35 процента с суммы, превышающей 14 000 000 тенге |

|

9. |

свыше 16 000 000 тенге до 18 000 000 тенге включительно |

29 600 тенге + 0,4 процента с суммы, превышающей 16 000 000 тенге |

|

10. |

свыше 18 000 000 тенге до 20 000 000 тенге включительно |

37 600 тенге + 0,45 процента с суммы, превышающей 18 000 000 тенге |

|

11. |

свыше 20 000 000 тенге до 75 000 000 тенге включительно |

46 600 тенге + 0,5 процента с суммы, превышающей 20 000 000 тенге |

|

12. |

свыше 75 000 000 тенге до 100 000 000 тенге включительно |

321 600 тенге + 0,6 процента с суммы, превышающей 75 000 000 тенге |

|

13. |

свыше 100 000 000 тенге до 150 000 000 тенге включительно |

471 600 тенге + 0,65 процента с суммы, превышающей 100 000 000 тенге |

|

14. |

свыше 150 000 000 тенге до 350 000 000 тенге включительно |

796 600 тенге + 0,7 процента с суммы, превышающей 150 000 000 тенге |

|

15. |

свыше 350 000 000 тенге до 450 000 000 тенге включительно |

2 196 600 тенге + 0,75 процента с суммы, превышающей 350 000 000 тенге |

|

16. |

свыше 450 000 000 тенге |

2 946 600 тенге + 2 процента с суммы, превышающей 450 000 000 тенге |

Как рассчитать налог на имущество ТОО?

Хотелось бы обратить Ваше внимание, что в рамках консультаций мы не подтверждаем и не опровергаем правильность расчетов по исчислению налогов, как и не производим сами расчеты налогов.

Но ниже мы Вам предоставим подробные методологические разъяснения.

Расчет текущих платежей по налогу на имущество:

В соответствии с положениями п. 10 ст. 522 Налогового кодекса РК в случае поступления в течение налогового периода объектов обложения налогом на имущества текущие платежи по налогу на имущество увеличиваются на сумму, определяемую путем применения налоговой ставки к 1/13 первоначальной стоимости поступивших объектов налогообложения, определенной по данным бухгалтерского учета на дату поступления, умноженной на количество месяцев текущего налогового периода, начиная с месяца, в котором объекты налогообложения поступили, до конца налогового периода.

Ваше ТОО применяет общеустановленный режим, то согласно п. 1 ст. 521 Налогового кодекса РК ставка налога на имущество составляет 1,5% к налоговой базе.

На основании вышеизложенного, текущие платежи по налогу на имущество должны быть рассчитаны по следующей формуле:

|

Первоначальная стоимость поступивших в течение отчетного налогового периода объектов налогообложения

Разделить

На 13

=

1/13 от первоначальной стоимости поступивших в течение отчетного налогового периода объектов налогообложения

Умножить

Ставку налога на имущество (1,5%)

Разделить

На 12 месяцев отчетного налогового периода, чтобы определить сумму налога на имущество в месяц

Умножить

На количество месяцев, начиная с месяца поступления до конца отчетного налогового периода (с апреля по декабрь 2018 года)

Равно

Общая сумма текущих платежей, подлежащая уплате в течение отчетного налогового периода

|

В соответствии п. 7 ст. 522 Налогового кодекса РК налогоплательщики, за исключением ИП, применяющих СНР для СМБ, уплачивают суммы текущих платежей налога равными долями не позднее 25 февраля, 25 мая, 25 августа и 25 ноября налогового периода.

7 ст. 522 Налогового кодекса РК налогоплательщики, за исключением ИП, применяющих СНР для СМБ, уплачивают суммы текущих платежей налога равными долями не позднее 25 февраля, 25 мая, 25 августа и 25 ноября налогового периода.

Положениями п. 8 ст. 522 Налогового кодекса РК установлено, что при возникновении в течение налогового периода налоговых обязательств:

1) первым сроком уплаты текущих сумм налога является следующий очередной срок их уплаты в течение такого налогового периода;

2) после последнего срока уплаты текущих платежей производится только окончательный расчет и уплата суммы налога в срок не позднее десяти календарных дней после наступления срока представления декларации за налоговый период.

При этом, согласно положениям п. 2 ст. 525 Налогового кодекса РК налогоплательщик представляет в срок не позднее десяти календарных дней до наступления очередного (в течение налогового периода) срока уплаты текущих платежей расчет текущих платежей – при возникновении налоговых обязательств в течение налогового периода, за исключением возникших после последнего срока уплаты текущих платежей.

Т.к. объект налогообложения поступил в апреле 2018 года, значит:

— расчет текущих платежей по форме 701.01 должен был быть предоставлен не позднее 15.05.2018 года,

— оплата текущих платежей должна быть произведена равными долями не позднее 25.05.2018 года, 25.08.2018 года, 25.11.2018 года.

Определить суммы текущих платежей в рассматриваемой ситуации можно по следующему алгоритму:

|

Общая сумма текущих платежей, подлежащая уплате в течение отчетного налогового периода (рассчитанная по вышеуказанному алгоритму)

Разделить

3 (Количество сроков оплаты согласно Налоговому кодексу РК, в рассматриваемой ситуации их 3)

=

Сумма текущего платежа по налогу на имущество, подлежащего уплате в каждый срок в течение отчетного налогового периода (не позднее 25.

|

Расчет текущих платежей по земельному налогу:

В соответствии с п. 4 ст. 512 Налогового кодекса РК налогоплательщики, за исключением ИП, применяющих СНР для СМБ, уплачивают суммы текущих платежей земельного налога равными долями не позднее 25 февраля, 25 мая, 25 августа и 25 ноября налогового периода.

Согласно положениям п. 5 ст. 512 Налогового кодекса РК при возникновении в течение налогового периода налоговых обязательств первым сроком уплаты текущих сумм земельного налога является следующий очередной срок их уплаты в течение такого налогового периода.

В соответствии с положениями п. 2 ст. 516 Налогового кодекса РК налогоплательщик представляет в срок не позднее десяти календарных дней до наступления очередного (в течение налогового периода) срока уплаты текущих платежей расчет текущих платежей – при возникновении налоговых обязательств в течение налогового периода, за исключением возникших после последнего срока уплаты текущих платежей.

Согласно ст. 502 Налогового кодекса РК налоговой базой для определения земельного налога является площадь земельного участка и (или) земельной доли.

Следовательно, расчет текущих платежей можно отобразить следующим алгоритмом:

|

Площадь земельного участка и (или) земельной доли

Умножить

На соответствующую ставку земельного налога

Разделить

На 12 месяцев отчетного налогового периода, чтобы определить сумму земельного налога в месяц

Умножить

На количество месяцев, начиная с месяца поступления до конца отчетного налогового периода (с апреля по декабрь 2018 года)

Равно

Общая сумма текущих платежей, подлежащая уплате в течение отчетного налогового периода

|

Т. к. объект налогообложения поступил в апреле 2018 года, значит:

к. объект налогообложения поступил в апреле 2018 года, значит:

— расчет текущих платежей по форме 701.01 должен был быть предоставлен не позднее 15.05.2018 года,

— оплата текущих платежей должна быть произведена равными долями не позднее 25.05.2018 года, 25.08.2018 года, 25.11.2018 года.

Определить суммы текущих платежей в рассматриваемой ситуации можно по следующему алгоритму:

|

Общая сумма текущих платежей, подлежащая уплате в течение отчетного налогового периода (рассчитанная по вышеуказанному алгоритму)

Разделить

3 (Количество сроков оплаты согласно Налоговому кодексу РК, в рассматриваемой ситуации их 3)

=

Сумма текущего платежа по земельному налогу, подлежащего уплате в каждый срок в течение отчетного налогового периода (не позднее 25.

|

Что касается задвоения сумм налогов на лицевом счете рекомендуем обратиться в налоговые органы.

Как рассчитать и снизить налог на коммерческую недвижимость?

Фото: Jo_Johnston/pixabay.comСклады, офисы и торговые площади нередко становятся для владельца постоянным источником дохода. Однако, подсчитывая прибыль от грамотного распоряжения квадратными метрами, важно помнить о своевременной уплате налогов. В противном случае можно столкнуться с процедурой принудительного взыскания долгов или даже уголовным преследованием.

Досконально разобраться в особенностях налогообложения коммерческой недвижимости и выяснить, можно ли снизить налог, нам помогут эксперты. В этой статье мы остановимся на различиях налогообложения коммерческих объектов, принадлежащих гражданам и организациям, выясним, когда налог рассчитывается по кадастровой стоимости, а когда — по остаточной, и каков механизм действий для тех, кто решил уменьшить налогооблагаемую базу.

Что понимает закон под термином «коммерческая недвижимость»?

Действующее законодательство относит к объектам налогообложения по налогу на имущество физических лиц жилые дома, квартиры и комнаты, гаражи и машино-места, объекты незавершенного строительства и иные здания, сооружения, помещения (п.1 ст.401 Налогового кодекса РФ). Понятие «коммерческая недвижимость» в НК не раскрывается: по сложившейся юридической практике к данной категории имущества относят объекты, предназначенные для извлечения постоянной прибыли.

Виды собственности, подпадающие под определение «коммерческая недвижимость»:

- офисы и бизнес-центры;

- кафе и рестораны;

- производственные цеха;

- апартаменты и так далее.

Юрист юридической службы «Единый центр защиты» Артем Морозов пояснил, что в российских нормативных актах для обозначения объектов коммерческой недвижимости используется термин «имущество организаций». Объектом налогообложения по налогу на имущество организаций является недвижимость, обладающая следующими признаками:

Объектом налогообложения по налогу на имущество организаций является недвижимость, обладающая следующими признаками:

- она учитывается на балансе в качестве объектов основных средств;

- запись о ней внесена в ЕГРН;

- если же такой записи нет, то должны присутствовать основания, подтверждающие прочную связь строения с землей и невозможность переместить объект без причинения его назначению несоразмерного ущерба.

Управляющий партнер консалтинговой компании TOP LINE Наталья Ненашева к свойствам, характеризующим коммерческую недвижимость, отнесла следующие:

- уникальность каждого объекта;

- сравнительно небольшое количество сделок на рынке вс

Как рассчитать налоговый счет

Налог на недвижимость в Теннесси рассчитывается с использованием следующих четырех компонентов:

1. | ОЦЕННАЯ СТОИМОСТЬ | Оценочная стоимость каждого налогооблагаемого имущества в округе определяется оценщиком имущества округа. |

2. | КОЭФФИЦИЕНТ ОЦЕНКИ | Коэффициент оценки для различных классов собственности устанавливается законодательством штата (жилые и фермерские дома — 25% оценочной стоимости, коммерческие / промышленные — 40% оценочной стоимости). |

3. | РАСЧЕТНАЯ СТОИМОСТЬ | Оценочная стоимость рассчитывается путем умножения оценочной стоимости на коэффициент оценки. |

4. | НАЛОГОВАЯ СТАВКА | Ставка налога для каждого округа устанавливается комиссией округа на основе суммы денег, заложенных в бюджет для финансирования предоставляемых услуг. Эти налоговые ставки варьируются в зависимости от уровня предоставляемых услуг и общей стоимости налоговой базы округа. |

Чтобы рассчитать налог на вашу собственность, умножьте оценочную стоимостьна налоговую ставку. |

Предположим, у вас есть дом с оценочной стоимостью $ 100 000. НАЛОГОВАЯ СТОИМОСТЬ составляет 25 000 долларов (25% от 100 000 долларов), а НАЛОГОВАЯ СТАВКА была установлена комиссией вашего округа в размере 3,20 доллара за сотню оценочной стоимости. Чтобы рассчитать налог, просто умножьте НАЧИСЛЕННАЯ СТОИМОСТЬ (25000 долларов) на НАЛОГОВАЯ СТАВКА (3,20 на сто начисленных долларов).

| 25 000 долл. США / 100 = 250 x 3 долл. США.20 = 800,00 долларов США | или | (25 000 долл. США x 0,03200 = 800 долл. США) |

| для налоговой накладной 800,00 долларов США | ||

— SmartAsset

Все о налогах на недвижимость На карте показана относительная стоимость налогов на недвижимость в США.При покупке дома вам необходимо учитывать налоги на недвижимость как текущие расходы.В конце концов, вы можете рассчитывать на получение налогового счета до тех пор, пока владеете недвижимостью. Это расходы, которые не исчезают со временем и обычно увеличиваются с годами по мере того, как ваш дом дорожает.

То, что вы платите, не регулируется федеральным правительством. Вместо этого он основан на налоговых сборах штата и округа. Таким образом, ваши налоговые обязательства по налогу на имущество зависят от того, где вы живете, и от стоимости вашей собственности.

В некоторых регионах страны ваш годовой счет по налогу на недвижимость может быть меньше суммы платежа по ипотеке за один месяц.В других местах он может в три-четыре раза превышать ваши ежемесячные расходы по ипотеке. Поскольку налоги на недвижимость настолько разнообразны и зависят от местоположения, вы захотите принять их во внимание, когда решаете, где жить. Во многих районах с высокими налогами на недвижимость есть отличные удобства, такие как хорошие школы и общественные программы, но вам понадобится место в вашем бюджете для налогов, если вы хотите там жить.

Финансовый консультант в вашем районе может помочь вам понять, как домовладение соответствует вашим общим финансовым целям.Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая налоги, выход на пенсию, планирование наследства и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Что такое налог на недвижимость?Проще говоря, налоги на недвижимость — это налоги, взимаемые с недвижимого имущества правительствами, как правило, на уровне штата, округа и на местном уровне. Налоги на имущество — одна из старейших форм налогообложения. Фактически, самые ранние известные записи о налогах на недвижимость относятся к VI веку до нашей эры.C. В США налоги на имущество предшествуют даже налогам на прибыль. Хотя некоторые штаты не взимают подоходный налог, во всех штатах, а также в Вашингтоне, округ Колумбия, есть налоги на имущество.

Для государственных и местных органов власти налоги на имущество необходимы для функционирования. На них приходится большая часть доходов, необходимых для финансирования инфраструктуры, общественной безопасности и государственных школ, не говоря уже о самоуправлении округа.

Возможно, вы уже заметили, что лучшие государственные школы обычно находятся в муниципалитетах с высокой стоимостью жилья и высокими налогами на недвижимость.В то время как некоторые штаты предоставляют государственные фонды для проектов округов, в других штатах округа оставляют налоги и используют их полностью по своему усмотрению. Для последней группы это означает финансирование всех услуг округа за счет налогов на недвижимость.

Чтобы получить представление о том, куда могут пойти ваши деньги от налога на недвижимость, взгляните на разбивку налогов на недвижимость в Эйвондейле, Аризона.

Вы можете видеть, что округ Марикопа получает сокращение, так же как и местные школьные округа и колледжи, библиотека и пожарная часть. Хотя здесь показан конкретный пример, вы можете не найти такой же разбивки налоговых сборов там, где вы живете.Счет вашего налога на имущество часто зависит от бюджета округа, голосов по бюджету школьного округа и других переменных факторов, которые зависят от того, где вы владеете недвижимостью.

Как работают налоги на имущество?Давайте определим пару ключевых терминов, прежде чем мы перейдем к деталям того, как работают налоги на имущество. Во-первых, вы должны ознакомиться с «оценочным коэффициентом». Коэффициент оценки — это соотношение стоимости дома, определенного официальной оценкой (обычно проводимой оценщиком округа), и стоимостью, определенной рынком.Итак, если оценочная стоимость вашего дома составляет 200 000 долларов, а рыночная стоимость — 250 000 долларов, то коэффициент оценки составляет 80% (200 000/250 000). Рыночная стоимость вашего дома, умноженная на коэффициент оценки в вашем районе, равна оценочной стоимости вашей собственности для целей налогообложения.

Хотите знать, как окружной асессор оценивает вашу собственность? Опять же, это будет зависеть от практики вашего округа, но обычно аттестация проводится раз в год, раз в пять лет или где-то между ними. Иногда процесс может усложняться.В некоторых штатах ваша оценочная стоимость равна текущему рыночному курсу вашего дома. Оценщик определяет это, сравнивая недавние продажи домов, подобных вашему. В других штатах ваша оценочная стоимость на тысячи меньше рыночной. Почти в каждом уездном правительстве объясняется, как действуют налоги на имущество в пределах его границ, и вы можете найти дополнительную информацию лично или на веб-сайте местного правительства.

Еще один важный термин, который необходимо понять, — это ставки помола. Ставка вознаграждения — это сумма налога на 1000 долларов оценочной стоимости, которая взимается в виде налогов.Ставки миллинга выражаются в десятых долях цента, что означает, что один миллион составляет 0,001 доллара. Например, для дома стоимостью 300 000 долларов ставка мельницы в 0,003 доллара будет равна 900 долларам в виде причитающихся налогов (0,003 доллара x 300 000 долларов США оценочной стоимости = 900 долларов США).

Чтобы собрать все вместе, возьмите свою оценочную стоимость и вычтите все применимые льготы, на которые вы имеете право, и вы получите налогооблагаемую стоимость своей собственности.

Затем эта налогооблагаемая стоимость умножается на сумму всех применимых ставок за милю. Как вы можете видеть в приведенном выше примере Avondale, у каждого школьного округа есть своя собственная ставка за милю.Все отдельные налоговые сборы добавляются и затем применяются к вашей налогооблагаемой стоимости. Подсчитанное вами число (миллаж, умноженное на налогооблагаемую стоимость) говорит вам о налогах на недвижимость до вычета налогов. Обратите внимание, что налоговые льготы отличаются от налоговых льгот и доступны не везде. Вам нужно будет уточнить в своем округе, имеете ли вы право на получение такой помощи.

Эти кредиты вычитаются из любых налогов, которые вы должны заплатить. Как только вы найдете это число, у вас будет общий счет по налогу на имущество.

То, как вы платите налоги на недвижимость, варьируется от места к месту.Некоторые люди ежемесячно доплачивают своему ипотечному кредитору. Кредитор хранит эти деньги на условном депонировании, а затем платит правительству от имени домовладельца. Другие люди оплачивают счет по налогу на имущество непосредственно правительству округа ежемесячно, ежеквартально, раз в полгода или год. Ваш график платежей будет зависеть от того, как ваш округ собирает налоги.

Что такое освобождение от налога на имущество?Вот некоторые из наиболее распространенных освобождений от налога на имущество:

- Хоумстед

- Лица с ограниченными возможностями

- Пожилые люди

- Ветераны / ветераны с ограниченными возможностями

Большинство штатов и округов включают определенные льготы по налогу на имущество сверх полной льготы, предоставленные религиозным или некоммерческим группам.Эти специальные льготы обычно представляют собой снижение налогооблагаемой стоимости до 50%. Однако ставки могут отличаться в зависимости от местоположения.

Некоторые штаты предлагают льготы, структурированные как автоматическое сокращение без какого-либо участия домовладельца, если ваша собственность является вашим основным местом жительства. В других штатах и округах требуются заявления и доказательства для конкретных исключений, например, для домовладельца, который является ветераном-инвалидом.

Давайте рассмотрим пример освобождения усадьбы, которое защищает пережившего супруга и защищает стоимость дома от налогов на имущество и кредиторов в случае смерти домовладельца.

Предположим, ваш штат предлагает освобождение от уплаты налога на приусадебное хозяйство для основного места жительства домовладельца, которое предлагает 50% -ную скидку от налогооблагаемой стоимости дома.

Это означает, что если ваш дом был оценен в 150 000 долларов и вы соответствуете требованиям для освобождения от уплаты налога в размере 50%, стоимость вашего дома, облагаемого налогом, составит 75 000 долларов. Ставки погашения будут применяться к уменьшенному количеству, а не к полной оценочной стоимости.

Стоит потратить некоторое время на то, чтобы выяснить, имеете ли вы право на какие-либо применимые льготы в вашем регионе.Если вы это сделаете, вы сможете сэкономить тысячи за годы.

Налоги на недвижимость по штатуВ целом домовладельцы платят больше всего налогов на недвижимость в Нью-Джерси, который имеет одни из самых высоких эффективных налоговых ставок в стране. Средняя эффективная ставка штата составляет 2,42% от стоимости дома по сравнению со средним показателем по стране 1,07%.

При средней эффективной ставке 0,28%, как ни удивительно, наименее дорогим штатом для уплаты налогов на имущество являются Гавайи. Несмотря на свою репутацию дорогостоящего места для жизни, Гавайи имеют щедрые льготы для домовладельцев для основных жителей, что значительно снижает налогооблагаемую стоимость.Налоговые льготы обычно помогают тем, кто постоянно живет на Гавайях, а не тем, кто владеет там вторым домом.

Также следует отметить законы Колорадо и Орегона о налоге на имущество, которые избиратели приняли для ограничения значительного увеличения налогооблагаемой стоимости. Во многих штатах нет ограничений на то, сколько налогов на недвижимость может изменяться ежегодно, но эти два являются примерами правительств штатов, которые принимают законы из-за беспокойства налогоплательщиков.

ИтогКогда вы решаете, где вы хотите купить дом, налоги на недвижимость должны играть роль в ваших обсуждениях.Разница между округами и школьными округами может быть значительной. В отличие от платежей по ипотеке, налоги на недвижимость никогда не уходят. Возможно, вы сможете получить льготу по налогу на недвижимость, когда станете пожилым человеком, но вам следует запланировать включение налога на имущество в качестве постоянной части вашего бюджета, прежде чем вы сделаете рывок в домовладение.

Калькулятор налога на недвижимость в Калифорнии — SmartAsset

Налоги на недвижимость Калифорнии Фото: © iStock.com / DustyPixeНалоги на недвижимость в Калифорнии ограничены Предложением 13, законом, одобренным избирателями Калифорнии в 1978 году. У этого закона есть две важные особенности.

Во-первых, он ограничивает общие налоги на имущество (не включая налоги, взимаемые для специальных целей) до 1% от рыночной стоимости собственности. А во-вторых, он ограничивает увеличение оценочной стоимости до 2% в год. Эти два правила в совокупности удерживают общие налоги на недвижимость в Калифорнии ниже среднего по стране, что, в свою очередь, снижает ваши счета.

Средняя эффективная ставка налога на недвижимость в Калифорнии составляет 0,73%. Это хорошо для сравнения со средним показателем по стране, который в настоящее время составляет 1,07%.

Как действуют налоги на недвижимость в КалифорнииНалоги на недвижимость в Калифорнии основаны на покупной цене собственности. Таким образом, когда вы покупаете дом, его оценочная стоимость равна покупной цене. Отсюда оценочная стоимость увеличивается каждый год в соответствии с уровнем инфляции, который является изменением индекса потребительских цен Калифорнии.Помните, что это увеличение ограничено 2%.

Это означает, что для домовладельцев, которые проживают в своем доме в течение длительного времени, оценочная стоимость часто ниже рыночной. То же самое можно сказать и о домовладельцах в районах, где в последние годы наблюдался быстрый рост цен, таких как Сан-Франциско и Сан-Хосе.

Домовладельцы в Калифорнии могут потребовать освобождение от уплаты налога в размере 7000 долларов в отношении их основного места жительства. Это снижает оценочную стоимость на 7000 долларов, что позволяет вам экономить не менее 70 долларов в год. Вам нужно подать заявку на освобождение только один раз, и это важно сделать сразу после покупки.

Если вы планируете купить дом в Калифорнии с ипотекой, вам стоит взглянуть на наш справочник по ипотечным ставкам и получению ипотеки в Золотом штате.

Финансовый консультант из Калифорнии может помочь вам понять, как домовладение соответствует вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая налоги, домовладение, выход на пенсию и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Ставки налога на имущество в КалифорнииВ Калифорнии налоги на недвижимость применяются к оценочной стоимости.В каждом округе взимается общий налог на имущество в размере 1% от оценочной стоимости. Это самый крупный налог, но существуют и другие более мелкие налоги, которые различаются в зависимости от города и района.

Налоги, утвержденные избирателями для конкретных проектов или целей, являются обычными, как и налоги «Мелло-Роос». Налоги Mello-Roos голосуются владельцами собственности и используются для поддержки особых районов путем финансирования услуг, общественных работ или других улучшений.

Хорошее практическое правило для покупателей жилья в Калифорнии, которые пытаются оценить размер своих налогов на недвижимость, — это умножить покупную цену своего дома на 1.25%. Это включает базовую ставку в размере 1% и дополнительные местные налоги, которые обычно составляют около 0,25%.

В таблице ниже показаны действующие ставки налога на имущество, а также медианные годовые выплаты налога на имущество и медианная стоимость жилья для каждого округа Калифорнии. Оценочная стоимость часто ниже рыночной, поэтому эффективные налоговые ставки (налоги, уплачиваемые в процентах от рыночной стоимости) в Калифорнии обычно ниже 1%, даже если номинальные налоговые ставки всегда составляют не менее 1%.

| Округ | Средняя стоимость жилья | Средний годовой налог на имущество | Средняя эффективная ставка налога на имущество | ||

|---|---|---|---|---|---|

| Округ Аламеда | 707 800 | 5 539 | 0.78% | ||

| Округ Альпайн | 349 000 долл. США | 2 877 долл. США | 0,82% | ||

| Округ Амадор | 296 400 долл. США | 2179 долл. США | 0,74% | ||

| Округ Бутт | долл. США | ||||

| Округ Калаверас | 297 700 долл. США | 2408 долл. США | 0,81% | ||

| Округ Колуса | 249 800 долл. США | 1 703 долл. США | 0.68% | ||

| Округ Контра-Коста | 582 400 долл. США | 4 941 долл. США | 0,85% | ||

| Округ Дель-Норте | 204 000 долл. США | 149312 долл. США | 0,73% 90 долл. США | ||

| Округ Эль-Дорадо | |||||

| долл. США 900 | 0,76% | ||||

| Округ Фресно | 237 500 долл. США | 1 948 долл. США | 0,82% | ||

| Округ Гленн | 222 000 долл. США | 1 668 долл. США | 0.75% | ||

| Округ Гумбольдт | 296 600 долл. США | 1 993 долл. США | 0,67% | ||

| Округ Империал | 177 100 долл. США | 1 608 долл. США | 0,91 долл. США | ||

| Керн Каунти | 205 200 долл. США | 2 059 долл. США | 1.00% | ||

| Округ Кингс | 202 800 долл. США | 1 547 долл. США | 0.76% | ||

| Лейк Каунти | 195400 долларов | 1,684 долларов | 0,86% | ||

| Лассен Каунти | 184 200 долларов | 1422 долларов | 0,77% | ||

| Лос-Анджелес | 212 % | ||||

| Округ Мадера | 235 200 долл. США | 1786 долл. США | 0,76% | ||

| Округ Марин | 959 200 долл. США | 7 433 долл. США | 0.77% | ||

| Округ Марипоса | 269 500 долл. США | 1 918 долл. США | 0,71% | ||

| Округ Мендоцино | 356 800 долл. США | 2464 долл. США | 0,69% | ||

| Округ Мендосино 0,69% | |||||

| Округ Модок | 133 300 долл. США | 1167 долл. США | 0,88% | ||

| Округ Моно | 326 400 долл. США | 2554 долл. США | 0.78% | ||

| Округ Монтерей | 477 200 долл. США | 3 372 долл. США | 0,71% | ||

| Округ Напа | 603 700 долл. США | 4105 долл. США | 0,68% | ||

| долл. США | |||||

| Ориндж Каунти | 652 900 долл. США | 4 499 долл. США | 0,69% | ||

| Округ Плейсер | 443 700 долл. США | 4 062 долл. США | 0.92% | ||

| Округ Плумас | 234 900 долл. США | 1629 долл. США | 0,69% | ||

| Округ Риверсайд | 0,95% | ||||

| 0,95% | |||||

| долл. США | |||||

| Округ Сан-Бенито | 496 200 долл. США | 4089 долл. США | 0,82% | ||

| Округ Сан-Бернардино | 305 400 долл. США | 2474 долл. США | 0.81% | ||

| Округ Сан-Диего | 526 300 долл. США | 3 868 долл. США | 0,73% | ||

| Округ Сан-Франциско | 1 009 500 долл. США | 6 485 долл. США | 0,64% | 9000aquinдолл. США | 0,85% |

| Округ Сан-Луис-Обиспо | 537 900 долл. США | 3 822 долл. США | 0,71% | ||

| Округ Сан-Матео | 994 100 долл. США | 6 424 долл. США | 0.65% | ||

| Округ Санта-Барбара | 549 900 долл. США | 3 643 долл. США | 0,66% | ||

| Округ Санта-Клара | 913 000 долл. США | 6 650 долл. США | 0,73% | ||

| 0,73% | |||||

| долл. США | |||||

| долл. США | 0,66% | ||||

| Округ Шаста | 242 500 долл. США | 1843 долл. США | 0,76% | ||

| Округ Сьерра | 173 200 долл. США | 1 522 долл. США | 0.88% | ||

| Округ Сискию | 186 300 долл. США | 1436 долл. США | 0,77% | ||

| Округ Солано | 377 500 долл. США | 3 108 долл. США | 0,82% | долл. США | |

| Округ Станислав | 272 400 долл. США | 2 097 долл. США | 0,77% | ||

| Округ Саттер | 260 300 долл. США | 2330 долл. США | 0.90% | ||

| Округ Техама | 203 400 долл. США | 1371 долл. США | 0,67% | ||

| Округ Тринити | 284 600 долл. США | 1469 долл. США | 0,52 долл. США | ||

| Округ Туолумн | 278 900 долл. США | 2 125 долл. США | 0,76% | ||

| Округ Вентура | 559 700 долл. США | 4 074 | долл. США 0.73% | ||

| Округ Йоло | 395 500 долл. США | 3 458 долл. США | 0,87% | ||

| Округ Юба | 231900 долл. США | 1 995 долл. США | 0,86% |

Узнайте больше о выплатах по ипотеке? Ознакомьтесь с нашим калькулятором платежей по ипотеке.

Округ Лос-АнджелесОкруг Лос-Анджелес является самым густонаселенным округом как в штате Калифорния, так и во всех Соединенных Штатах. Средний домовладелец округа Лос-Анджелес платит 3 938 долларов в год в виде налога на недвижимость.Помимо общегородской налоговой ставки 0,72%, домовладельцы в разных городах и районах платят местные ставки.

Округ Сан-ДиегоСредняя эффективная ставка налога на недвижимость в округе Сан-Диего составляет 0,73%, что значительно ниже, чем в среднем по стране. Однако, поскольку оценочная стоимость повышается до покупной цены при продаже дома, новые домовладельцы могут рассчитывать на более высокие ставки, чем указанная.

Округ ОринджСредний годовой налог на недвижимость, который домовладельцы платят в округе Ориндж на юге Калифорнии, составляет 4 499 долларов.Это одна из самых высоких сумм в штате и примерно на 2000 долларов больше, чем в среднем по стране. Общие налоги в округе Ориндж высокие, главным образом потому, что стоимость домов высока. Средняя стоимость дома в округе составляет 652 900 долларов.

Округ Риверсайд Фотография предоставлена: © iStock.com / MCCAIGСредняя эффективная ставка налога на недвижимость в округе Риверсайд составляет 0,95%, что является одним из самых высоких показателей в штате. Хотя это ставка, которую платит типичный домовладелец в округе, это не обязательно то, что будет платить новый домовладелец, поскольку оценочная стоимость увеличивается до покупной цены вашего дома, когда вы его покупаете.

Для справки, средняя стоимость дома в округе Риверсайд составляет 330 600 долларов, а средний годовой налог на недвижимость составляет 3144 доллара.

Поскольку при покупке или продаже дома оценочная стоимость повышается (или падает) до равной покупной цены, домовладельцы в округе Риверсайд могут рассчитывать на выплату 1% плюс сумму ставок, утвержденных местными избирателями.

Округ Сан-БернардиноПо численности населения округ Сан-Бернардино является одним из крупнейших округов Калифорнии. Это также самый большой округ в США.С. по площади. Фактически, его площадь составляет 20 057 квадратных миль, что немного больше, чем вся Коста-Рика. Средняя эффективная ставка налога на недвижимость в округе Сан-Бернардино составляет 0,81%.

Округ Санта-КлараСредняя стоимость дома в округе Санта-Клара — одна из самых высоких в стране и составляет 913 000 долларов. Из-за такой высокой стоимости домов ежегодные счета по налогу на недвижимость для домовладельцев в округе Санта-Клара довольно высоки, несмотря на то, что ставки фактически близки к средним по штату.Средний годовой налог на недвижимость в округе Санта-Клара составляет 6650 долларов.

Округ АламедаОкруг Аламеда, расположенный на восточном берегу залива Сан-Франциско, включает в себя, в частности, города Окленд, Беркли и Фремонт. Ставка налога на имущество в округе составляет 0,78%. Ставки городского налога в этом округе применяются к оценочной стоимости, которая равна продажной цене недавно приобретенных домов.

Округ СакраментоОкруг Сакраменто расположен в северной Калифорнии, его население составляет чуть более одного человека.5 миллионов человек. Здесь также находится столица штата Калифорния. Средняя эффективная ставка налога на имущество в округе составляет 0,81%. По этой ставке общий налог на недвижимость на дом стоимостью 200 000 долларов составит 1 620 долларов.

Округ Контра-КостаСредний налог на недвижимость, уплачиваемый домовладельцами в округе Контра-Коста в районе залива, составляет 4941 доллар в год. Это почти вдвое больше, чем средний национальный платеж по налогу на недвижимость.

Округ ФресноСогласно U.Бюро переписи населения США, средняя стоимость дома в округе Фресно составляет 237 500 долларов. Это означает, что, хотя ставки налога на имущество в округе Фресно аналогичны ставкам в остальной части штата, налоги на имущество, уплачиваемые в пересчете на потраченные доллары, намного ниже. Средний годовой налог на недвижимость в округе Фресно составляет 1 948 долларов, что более чем на 2 000 долларов ниже медианного показателя штата.

Как исчисляется налог на имущество

Ежегодно миллионы домовладельцев платят налоги на недвижимость.Вместо того, чтобы просто оплачивать налоговый счет в срок, важно понимать расчеты того, как налоги на недвижимость исчисляются офисом оценщика в вашем районе. Таким образом, вы можете быть уверены, что вам не переплачивают.

Оценка налога на имущество

Разные типы собственности имеют разные виды налогов, начисляемых на землю и ее структуры. Например, пустая земля будет иметь значительно более низкую оценочную стоимость, чем сопоставимая часть собственности, которая была улучшена, и, как следствие, она будет иметь более низкие налоги на недвижимость.Если есть доступ к коммунальным услугам, таким как канализация, вода и газ, оценка земли может быть выше. Если оценщик считает, что земля имеет потенциал для развития, это может привести к более высокой оценке и увеличению налогов для собственника. Сумма налога на недвижимость исходит из процента от оценочной стоимости недвижимости.

Ключевые выводы

- Налоги на недвижимость являются основным источником дохода для органов местного самоуправления и штата и используются для финансирования таких услуг, как образование, транспорт, чрезвычайные ситуации, парки, места отдыха и библиотеки.

- Города, округа и школьные округа в регионе имеют право взимать налоги с собственности в пределах своих границ.

- Ставки налога для каждой юрисдикции рассчитываются отдельно; затем все сборы складываются, чтобы определить общую ставку налога — так называемую ставку комбината — для всего региона.

- Налог на недвижимость рассчитывается путем умножения установленной ставки на оценочную стоимость вашей собственности.

- Чтобы получить оценочную стоимость, оценщик сначала оценивает рыночную стоимость вашей собственности, используя один или комбинацию трех методов: оценка продаж, метод затрат и метод дохода.

- Затем рыночная стоимость умножается на оценочную ставку, чтобы получить оценочную стоимость.

Налоги на недвижимость являются основным источником дохода для городских и окружных властей. Различные правления, советы и законодательные органы встречаются, чтобы определить соответствующие ставки. Они проводят бюджетные слушания, чтобы определить, сколько денег необходимо выделить для оказания различных услуг, необходимых местному сообществу. Эти услуги, такие как образование, транспорт, экстренная помощь, парки, места отдыха и библиотеки, финансируются за счет налогов на собственность.

Начиная с 2018 налогового года, Закон о сокращении налогов и рабочих местах установил ограничение в размере 10 000 долларов в год (5 000 долларов для тех, кто состоит в браке и подает отдельную декларацию) на федеральные отчисления по налогам штата и местным налогам (SALT). Эта цифра включает в себя все налоги на недвижимость, прибыль и налоги с продаж.

СМОТРЕТЬ: Как рассчитываются налоги на недвижимость?

Расчет налога на имущество

Налог на недвижимость рассчитывается исходя из стоимости недвижимости. Это касается как земли, так и построек на ней.Как правило, налоговые инспекторы оценивают имущество каждые один-пять лет и взимают с зарегистрированного владельца соответствующую ставку в соответствии со стандартами, установленными налоговым органом. Оценщики рассчитывают эту стоимость, используя заводской сбор, также называемый налогом на землю, и оценочную стоимость имущества.

Миллионный сбор или налог на заработную плату

Сбор за мельницу — это ставка налога, взимаемая с стоимости вашей собственности, при этом одна мельница составляет одну десятую цента. Таким образом, для 1000 долларов оценочной стоимости собственности одна мельница будет равна 1 доллару.

Налоговые сборы для каждой налоговой юрисдикции в районе рассчитываются отдельно; затем все сборы складываются, чтобы определить общую ставку проката для всего региона. Как правило, каждый город, округ и школьный округ имеют право взимать налоги с собственности в пределах своих границ. Каждая организация рассчитывает требуемый заводской сбор, а затем они суммируются, чтобы рассчитать общий заводской сбор.

Например, предположим, что общая оценочная стоимость собственности в округе составляет 100 миллионов долларов, и округ решает, что ему необходимы налоговые поступления в размере 1 миллиона долларов для выполнения необходимых операций.Сбор за производство составит 1 миллион долларов, разделенный на 100 миллионов долларов, что равно 1%.

Теперь предположим, что город и школьный округ рассчитали заводской сбор в размере 0,5% и 3% соответственно. Общий сбор заводов по региону составит 4,5% (1% + 0,5% + 3%) или 45 заводов.

3 способа оценки стоимости имущества

Налог на недвижимость рассчитывается путем умножения сбора фабрики на оценочную стоимость собственности владельца. Оценочная стоимость определяет разумную рыночную стоимость вашего дома.Он основан на преобладающих условиях местного рынка недвижимости.

Оценщик изучит всю необходимую информацию о вашей собственности, чтобы оценить ее общую стоимость. Чтобы дать вам наиболее точную оценку, оценщик должен посмотреть, за что продаются сопоставимые объекты недвижимости в текущих рыночных условиях, сколько будет стоить замена имущества, затраты на техническое обслуживание для владельца недвижимости, любые улучшения, которые были завершены, любой доход, который вы получаете от собственности, и сколько процентов будет взиматься за покупку или строительство собственности, сопоставимой с вашей.

Оценщик может оценить рыночную стоимость собственности, используя три различных метода, и у него есть возможность выбрать один или любую комбинацию из трех.

1. Выполнение оценки продаж

Оценщик оценивает недвижимость, используя сопоставимые продажи в этом районе. Критерии включают местоположение, состояние собственности, любые улучшения и общие рыночные условия. Затем оценщик вносит поправки в цифры, чтобы показать конкретные изменения в собственности, такие как новые дополнения и обновления.

2. Метод затрат

Это когда оценщик определяет стоимость вашего имущества на основе того, сколько будет стоить его замена. Если собственность более старая, оценщики определяют сумму амортизации, которая произошла, и сколько это имущество стоило бы, если бы оно было пустым. Для более новой собственности оценщик вычитает любую реалистичную амортизацию и смотрит на затраты на строительные материалы и рабочую силу, включая эти цифры в окончательную стоимость имущества.

3.Метод дохода

Этот метод основан на том, какой доход вы могли бы получить от собственности, если бы она была сдана в аренду. Используя доходный подход, оценщик рассматривает расходы на содержание собственности, управление имуществом, страхование и налоги, а также доход, который вы могли бы разумно ожидать от собственности. После определения рыночной стоимости имущества оценочная стоимость будет получена путем умножения ее фактической стоимости на оценочную ставку. Эта ставка представляет собой единый процент, варьируется в зависимости от налоговой юрисдикции и может составлять любой процент ниже 100%.После получения оценочной стоимости она умножается на заводской сбор, чтобы определить подлежащие уплате налоги на недвижимость.

Например, предположим, что оценщик определяет, что стоимость вашей собственности составляет 500 000 долларов, а ставка оценки составляет 8%. Оценочная стоимость составит 40 000 долларов. Если взять заводской сбор в размере 4,5%, который мы рассчитали ранее, то сумма налога составит 1800 долларов (40 000 долларов x 4,5%).

После того, как оценщик определил стоимость, он работает в два этапа: во-первых, он отправляет оценочную стоимость собственности владельцу; затем они вносят налоговый счет.

Полезная информация по налогу на имущество

Большинство налогов на недвижимость проводится ежегодно или каждые пять лет, в зависимости от общины, в которой находится недвижимость. После того, как собственник получил оценку имущества, счет по налогу на имущество отправляется отдельно.

Информация, которой располагает оценщик, считается частью публичного реестра. Владельцы могут увидеть, сколько они должны заплатить, перейдя на веб-сайт оценщика и введя свой адрес.Иногда с них могут взимать небольшую плату за доступ к этим материалам. Другой вариант — пойти в кабинет эксперта в окружном суде. Как только вы окажетесь в окружном суде, вы можете найти информацию и распечатать копию за символическую плату.

Итог

Налоги на недвижимость могут сбивать с толку. Чтобы заплатить правильную сумму, необходимо понимать, как рассчитывается налог, где получить эту информацию, и когда налоговые счета отправлены и подлежат оплате. Некоторые города позволяют своим жителям просматривать и / или оплачивать свои счета по налогу на недвижимость в Интернете.Владельцы собственности должны вносить свой вклад, чтобы оставаться образованными, зная, как рассчитываются налоги в период выставления счетов и где они могут их найти.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как рассчитать налог на недвижимость

Вам нужно знать, как рассчитать налог на недвижимость? Вы пришли в нужное место! Большинство людей знают, что домовладение требует больших денег. Есть, конечно, ипотека, но на этом расходы не заканчиваются. Вам также придется заплатить налог на имущество.

Если у вас уже есть дом, вы можете посмотреть, как рассчитывается ваш налог, в самой последней налоговой декларации. Если вы подумываете о покупке дома, просмотрите список недвижимости для получения информации об оценке и налоговой информации или посетите веб-сайт округа, чтобы узнать размер ежегодного налога на недвижимость.

Имейте в виду, что налоги на недвижимость могут измениться. Оценочная стоимость вашего дома может увеличиваться или уменьшаться в зависимости от местного рынка недвижимости. Ваша оценка также может повышаться или понижаться в зависимости от изменений, которые вы вносите в свой дом, например, если вы вносите дополнения в свою собственность. Ставка налога может меняться в зависимости от вашего местного правительства.

Несмотря на то, что правительство присылает вам налоговый счет каждый год и сообщает вам, сколько вы должны по налогу на имущество, важно знать, как рассчитывается этот налог.

Как рассчитать налог на недвижимость

При расчете налога на недвижимость играет роль ряд факторов, от оценочной стоимости вашей собственности до заводских сборов (налоговых ставок) в вашем районе. Вот как рассчитать налог на недвижимость, чтобы вас не ошеломили эти огромные расходы домовладельца.

Какова справедливая рыночная стоимость дома?

Рыночная стоимость дома — это, по сути, сумма, которую знающий покупатель заплатил бы знающему продавцу за собственность, предполагая сделку на расстоянии вытянутой руки и отсутствие давления на любую из сторон с целью покупки или продажи.Когда недвижимость продается не связанной стороне, цена продажи обычно принимается за справедливую стоимость собственности.

Какова оценочная стоимость дома?

Одним из факторов, влияющих на ваши налоги на недвижимость, является стоимость вашей собственности. Вы, вероятно, хорошо понимаете рыночную стоимость своего дома — сумму денег, которую покупатель (надеюсь) заплатит за ваше жилье. (Вы также можете ввести свой адрес в оценщике стоимости дома, чтобы получить приблизительную цифру.)

Тем не менее, налоговые органы используют немного другое число; она называется оценочной стоимостью вашего дома.

Налоговые инспекторы могут рассчитывать текущую оценочную стоимость дома не реже одного раза в год. Они также могут корректировать информацию, когда недвижимость продается, покупается, строится или ремонтируется, проверяя разрешения и документы, поданные в местный муниципалитет.

Они рассмотрят основные характеристики вашего дома (такие как площадь, квадратные метры, количество спален и ванных комнат), покупную цену при переходе к другому владельцу и сравнение с аналогичными объектами поблизости.

Иногда оценочная стоимость дома будет поразительно похожа на его справедливую рыночную стоимость, но это не всегда так, особенно на отапливаемых рынках.В целом вы можете ожидать, что оценочная стоимость вашего дома составит от 80% до 90% его рыночной стоимости. Вы можете узнать у местного инспектора или на сайте муниципалитета или позвонить в налоговую, чтобы узнать более точную сумму для вашего дома. Вы также можете выполнить поиск по штату, округу и почтовому индексу на сайте publicrecords.netronline.com.

Если вы считаете, что оценщик слишком высоко оценил ваш дом, вы можете оспорить расчет стоимости вашего дома для целей налогообложения. Вам не нужно нанимать кого-то, кто поможет вам снизить сумму налога на имущество.Как домовладелец, возможно, вы сможете показать, как вы определили, что ваша оценочная стоимость не соответствует норме.

Что такое налогооблагаемая стоимость?

Налогооблагаемая стоимость вашего дома — это стоимость собственности согласно вашей оценке за вычетом любых корректировок, таких как суммы освобождения.

Что такое фабричный сбор?

Помимо оценки оценочной стоимости вашего дома, вам необходимо знать еще одно число, известное как заводской сбор. Это ставка налога на недвижимость в вашем районе.Ставка налога сильно варьируется в зависимости от предлагаемых общественных удобств и доходов, требуемых местным правительством.

Если у вас есть государственная школа, полиция, штатная пожарная охрана, желательные школьные округа, а также множество детских площадок и парков, ваши ставки налога на недвижимость будут выше, чем в городе без них. (Эй, вы получаете то, за что облагаются налогом!)

Налог на недвижимость в вашем регионе можно найти на веб-сайте местного налогового инспектора или муниципалитета, и он обычно выражается в процентах, например 4%.Чтобы оценить ваши налоги на недвижимость, вы просто умножаете оценочную стоимость вашего дома на размер сбора. Так, если ваш дом стоит 200 000 долларов, а ваша ставка налога на недвижимость составляет 4%, вы будете платить около 8 000 долларов в год.

Где найти налоги на недвижимость

К счастью, во многих случаях вам, возможно, не придется рассчитывать собственные налоги на недвижимость. Вы часто можете найти точную сумму (или приблизительную цифру), которую вы заплатите, в объявлениях на сайте realtor.com®, или же вы можете ввести местоположение и цену дома в онлайн-калькулятор доступности жилья, который будет не только оценивать ваши ежегодные налоги. но также и то, сколько вы можете рассчитывать на оплату ипотеки, страхования жилья и других расходов.

Как рассчитать налог на недвижимость

Если у вас есть дом, земля или другая недвижимость, вы, вероятно, знакомы с налогами на недвижимость. Местные органы власти собирают эти налоги для финансирования проектов и услуг, приносящих пользу сообществу, таких как школы, дороги, библиотеки, правоохранительные органы и пожарные депо. Как правило, налоги на недвижимость зависят от местонахождения и налогооблагаемой стоимости недвижимости.

Что такое налог на имущество?

Налоги на недвижимость — это адвалорный налог, то есть они основаны на оценочной стоимости имущества.Все владельцы недвижимого имущества (также известного как недвижимость) платят налоги на недвижимость, которые рассчитываются и взимаются местным правительством по месту нахождения собственности.

Налоги на недвижимость сильно различаются в США. Наивысшая эффективная ставка на недвижимость, занимаемую владельцами, составляет 2,21% в Нью-Джерси, за ним следуют Иллинойс (2,05%), Нью-Гэмпшир (2,03%) и Вермонт (1,80%), согласно данным данные из налогового фонда. Самые низкие показатели на Гавайях (0,30%), Алабаме (0,40%), Луизиане (0,52%) и Вайоминге (0,55%).

Как рассчитать налоги на недвижимость

Для расчета налога на имущество необходимо умножить налогооблагаемую стоимость собственности на местную ставку налога:

Налог на недвижимость = налогооблагаемая стоимость * ставка налога

Вот эти два компонента более подробно:

Налогооблагаемая стоимость

Муниципалитеты нанимают оценщиков для определения оценочной стоимости каждой собственности в налоговом округе. В зависимости от района это может происходить ежегодно, раз в два года, при передаче собственности или по другому графику.Имейте в виду, что оценочная стоимость не совпадает с покупной ценой вашей собственности. Во многих случаях оценочная стоимость ниже покупной цены и оценочной стоимости.

Чтобы определить стоимость для целей налогообложения, оценщик рассматривает несколько факторов, в том числе:

- Продажные цены сопоставимых объектов недвижимости («comps») в этом районе

- Затраты на замену и обслуживание объекта недвижимости

- Стоимость любых недавних улучшений

- Потенциальный доход от собственности

Как только оценщик определит оценочную стоимость вашей собственности, он вычтет любые налоговые льготы, на которые вы имеете право (что может снизить ваш налоговый счет).В зависимости от того, где вы живете, освобождение от уплаты налога может быть предоставлено:

- Сельскохозяйственная недвижимость

- Благотворительные организации и предприятия

- Ветераны вооруженных сил и ветераны с ограниченными возможностями

- Пожилые люди

- Люди с ограниченными возможностями

- Основные жилые дома

- Системы возобновляемой энергии

- Ремонт

- Выжившие супруги

- Пожарные-добровольцы

Затем это число умножается на ставку налогообложения (или коэффициент оценки), установленный процент, который каждый налоговый округ использует для определения налогооблагаемой стоимости собственности.Так, например, если оценочная стоимость вашей собственности составляет 200 000 долларов, а ваша местная ставка оценки составляет 90%, налогооблагаемая стоимость вашей собственности будет составлять 180 000 долларов (200 000 долларов * 0,90 = 180 000 долларов). Это сумма, которую ваша местная налоговая инспекция использует для расчета вашего счета по налогу на недвижимость.

Налогооблагаемая стоимость = оценочная стоимость — освобождение от уплаты

Конечно, чем выше оценочная стоимость вашей собственности, тем выше ваш налог на недвижимость. Вы можете связаться с вашим местным налоговым инспектором, чтобы узнать ставку налога на вашу недвижимость, или вы можете выполнить поиск по штату, округу и почтовому индексу в онлайн-справочнике общедоступных записей Netronline.

Налоговая ставка

Чтобы рассчитать ваш налоговый счет, налоговая служба умножает налогооблагаемую стоимость вашей собственности на местную ставку мельницы. Обычно ставка налога выражается в виде определенного количества заводов, а не в процентах.

Одна мельница равна 1 доллару налога на имущество на каждую 1000 долларов налогооблагаемой стоимости собственности. Так, если ваша местная ставка налога на недвижимость составляет 10 мельниц, вы должны будете платить 10 долларов налога за каждую 1000 долларов налогооблагаемой стоимости или, например, 3000 долларов за недвижимость, налогооблагаемая стоимость которой составляет 300000 долларов (300000 долларов * 0.01 = 3000 долларов США).

Как устанавливаются расценки фрезерования?

Местные органы власти устанавливают тарифные ставки путем деления предусмотренной в бюджете выручки на общую оценочную стоимость недвижимости в пределах юрисдикции. Итак, для простоты предположим, что бюджет вашего города составляет 2000 долларов, а общая оценочная стоимость недвижимости составляет 500 000 долларов. Таким образом, ставка налога будет составлять 2 000 ÷ 500 000 долл. США, или 0,40% (2 000 долл. США ÷ 500 000 долл. США = 0,004; 0,004 * 100 = 0,40%).

Почему налоги на недвижимость различаются в зависимости от места?

Налоги на имущество являются основным источником местных доходов.Они различаются в зависимости от муниципалитета, в зависимости от стоимости собственности района и требований к доходам. Районы с высокой стоимостью собственности могут облагаться более низкими налоговыми ставками для получения такого же дохода, как районы с более низкой стоимостью собственности, и наоборот.

Советы по снижению суммы налога на имущество

Налоги на недвижимость часто выше, чем ожидают (или надеются) владельцы собственности, и со временем они, как правило, повышаются. Хорошая новость заключается в том, что есть способы снизить ваш налог на недвижимость. Вот несколько шагов, которые следует предпринять, если вы считаете, что платите слишком много:

- Задайте вопрос об оценочной стоимости вашей собственности .Ваш счет по налогу на недвижимость основан на налогооблагаемой стоимости вашего дома (оценочная стоимость за вычетом любых льгот), умноженной на местную налоговую ставку. Если вы считаете, что сумма налога слишком высока, запросите копию своей налоговой карты в офисе местного налогового инспектора. Карточка содержит подробную информацию об имуществе, включая размер участка, площадь в квадратных футах, а также информацию о любых особенностях и последних улучшениях. Если что-то на карте выглядит не так, вы можете обратиться к налоговому инспектору.

- Обзор comps .Информация об оценке доступна для общественности, поэтому вы можете изучить другие объекты недвижимости в вашем районе, чтобы увидеть, имеют ли они смысл по сравнению с вашей. Если вы считаете, что произошла ошибка, обратитесь к своему оценщику и при необходимости попросите провести повторную оценку.

- Отложить улучшения . Планируете реконструкцию кухни? Дождитесь следующей запланированной оценки, чтобы приступить к работе, и вы сохраните свои налоги на более низком уровне в течение следующего года или двух, в зависимости от правил вашего города. Также неплохо воздержаться от любых улучшений обуздания, которые могут повлечь за собой более высокие оценки.

- Проконсультируйтесь с оценщиком . Когда пришло время налоговому инспектору посетить вашу собственность, запланируйте присоединиться к нему, чтобы провести экскурсию. В противном случае оценщик может сосредоточиться только на привлекательных элементах собственности и пропустить любые недостатки, которые могут снизить оценку.

- Добро пожаловать, эксперт . В некоторых городах оценщик автоматически назначает максимально возможную ставку для данного типа собственности, если им не разрешен въезд. Обычно в ваших интересах предоставить оценщику свободный доступ к вашей собственности.