Как открыть банк на Украине

Сколько стоит инобанк на Украине

В большинстве стран СНГ интерес россиян к местным банкам, как правило, базируется на двух составляющих: либо это простое вложение капиталов в действующие банки с целью последующей экспансии на доходные кредитные рынки, либо c целью обслуживания ФПГ, состоящих из российских компаний и их дочерних структур на территории бывшей союзной республики. Украинскими банками также интересуются крупные финансовые группы из дальнего зарубежья. В большинстве своем они рассматривают организацию здесь дочернего коммерческого банка как способ получения доступа к доходному кредитному рынку. Сколько стоит открыть банк в Украине? Понятно, что открытие дочернего банка дело не из дешевых, Украина далеко не офшорная зона и искать прямой выгоды от содержания банка в виде представительства здесь не приходится. Как правило, все банки с участием иностранного капитала полноценно работают в Украине, включаясь в жесткую конкурентную борьбу.

Малозатратная схема

Впрочем, российские и украинские финансовые группы не стремятся создавать банки со стопроцентным иностранным капиталом, предпочитая сначала организовать на чужой территории ООО, которые потом уже выступают учредителями банка. В обеих странах ООО обладают одним неоспоримым преимуществом: информация об их учредителях менее открыта, чем об акционерах АО. По таким схемам созданы: Москомприватбанк, являющийся дочерней структурой самого крупного банка Украины ЗАО КБ «Приватбанк», НРБ-Украина — дочерняя структура Национального резервного банка (Россия) и еще ряд банков на территории Украины. Участие иностранного капитала в коммерческих банках и в России, и в Украине предпочитают не высвечивать, поскольку в этих странах центральные банки выдвигают повышенные требования к созданным с участием иностранного капитала банкам. Хотя есть и исключения, например в составе акционеров АО КБ «Кредитпромбанк» (бывший АБ «Инкомбанк — Украина») самые крупные пакеты акций принадлежат офшорным компаниям.

«Дочки» иностранных гигантов

Принимая решение о выходе на украинский рынок, важно понимать, что капиталы местных банков в совокупности в несколько десятков раз меньше российских, а с европейскими или американскими финансовыми гигантами их и сравнивать страшно. Если сопоставить совокупный капитал украинских банков с крупнейшим банковским холдингом Германии Deutsche Bank Group за 1995-2002 годы, то можно увидеть, что за последние 8 лет доля всех украинских банков в капитале Deutsche Bank Group не превышала и 5%. В то же время в 2003 году украинские банки наконец-то преодолели психологический рубеж по совокупному капиталу в 1 млрд евро. При практически регулярном снижении с 1995 года общего количества кредитных заведений рост числа банков со стопроцентным участием иностранного капитала не был постоянным. В кризисные 1998-1999 годы в Украине действовало 9 банков со стопроцентным участием иностранного капитала, в 2002 году — только 6, а в сентябре 2003 год таких банков было 7. В конце 2002 года из 980 млн евро совокупного капитала по банковской системе Украины только около 70 млн евро было оплачено банками со стопроцентным участием.

Если сопоставить совокупный капитал украинских банков с крупнейшим банковским холдингом Германии Deutsche Bank Group за 1995-2002 годы, то можно увидеть, что за последние 8 лет доля всех украинских банков в капитале Deutsche Bank Group не превышала и 5%. В то же время в 2003 году украинские банки наконец-то преодолели психологический рубеж по совокупному капиталу в 1 млрд евро. При практически регулярном снижении с 1995 года общего количества кредитных заведений рост числа банков со стопроцентным участием иностранного капитала не был постоянным. В кризисные 1998-1999 годы в Украине действовало 9 банков со стопроцентным участием иностранного капитала, в 2002 году — только 6, а в сентябре 2003 год таких банков было 7. В конце 2002 года из 980 млн евро совокупного капитала по банковской системе Украины только около 70 млн евро было оплачено банками со стопроцентным участием.

Таким образом, для большинства западных холдингов идея получить контроль над банковской системой целой страны «малой кровью» была и остается весьма заманчивой. Однако на практике все не так просто.

Однако на практике все не так просто.

Если проанализировать состав банков со стопроцентным участием иностранного капитала, которые активно работают в Украине, то россияне могут встретить много знакомых имен.

Специализация стопроцентных иностранцев

Безусловным лидером группы банков со стопроцентным капиталом, работающим в Украине, является Райффайзенбанк Украина, который уже давно вошел в группу крупнейших банков и сегодня среди них уже занимает 9 место по размеру активов. Около 75% активов банка находятся в кредитах. Банк еще в 2001 году начал формирование филиальной сети в Украине. Деятельность Райффайзенбанка уже успела вызвать обеспокоенность местных банкиров, в 2002 году этот банк имел проблемы с разрешением НБУ в отношении наращивания уставного фонда, который на 1 июля 2003 года уже достиг отметки в 23,83 млн евро. Райффайзенбанк активно работает в промышленном секторе, позиционируя себя как достаточно дешевый источник кредитных ресурсов. Австрийцы не раз интересовались предприятиями горно-металлургической отрасли Украины, приватизация которых еще только предстоит, но пока каких-либо конкретных действий в этом направлении Райффайзенбанк еще не предпринимал.

Сразу же обратим внимание, что в Украине действует еще ХФБ Банк Украина — дочерняя структура немецкой HVB Group, которая не скрывает своих близких отношений с австрийской RZB Group. Таким образом, под контролем немецкой HVB Group в Украине практически оказывается сразу два банка, совокупная сумма активов которых может претендовать уже на 3-4 место в национальном рейтинге. В октябре минувшего года чувствовалось некоторое оживление в работе ХФБ Банк Украина, который приступил к набору нового персонала и к расширению деятельности.

ИНГ Банк Украина является вторым по объему активов банком со стопроцентным иностранным капиталом, фактически банк принадлежит голландской ING Group. Интересно, что банк активен на кредитном рынке, но в то же время, оказывая услуги хранителя на рынке корпоративных ценных бумаг и являясь единственным в Украине банком-кастоди, уполномоченным The Bank of New York участвовать в схеме выпуска депозитарных расписок, на рынке корпоративных ценных бумаг как инвестор весьма неактивен. Кроме того, ИНГ Банк довольно длительное время был одним из главных игроков на рынке государственных облигаций: в кризисный 1998 год через лондонское отделение этой группы нерезидентам реализовывали гособязательства. Впоследствии банк помогал обеспечивать добровольно-принудительную конвертацию государственных облигаций в так называемые евробонды для нерезидентов. Позже ИНГ Банк Украина выступил «лидменеджером» при выпуске облигаций крупнейшего национального оператора мобильной связи Киевстар GSM, который славится в Украине своими связями с официальными властями.

Ситибанк (Украина) и Банк Креди Лионе Украина в отличие от остальных особо не выделялись из группы, занимаясь предоставлением инфраструктурных услуг по денежным взаиморасчетам. Однако в 20-х числах ноября прошлого года неожиданно стало известно, что Ситибанк (Украина) стал расчетным банком по международным расчетам с НБУ, после чего сразу же заговорили об удорожании услуг, связанных с оборотом международного пластика. Очевидно, что Ситибанк теперь надолго останется в Украине.

Акционерами Микрофинансового банка — с октября 2003 года называется Прокредит-банком — являются крупные международные финансово-кредитные организации, такие, как ЕБРР, МФК и другие. В начале своей деятельности Прокредит-банк ставил своей целью оживление сектора микрокредитования в Украине и даже начал развивать филиальную сеть, но, столкнувшись с проблемой нерентабельности розничного бизнеса, несколько месяцев назад вынужден был провозгласить смену стратегии в сторону универсализации своего бизнеса. Креди Свисс Фьорст Бостон Украина знаменит не только тем, что входит в весьма немногочисленную категорию инвестиционных банков, но и своим участием в скандале 1998 года с завышением резервов НБУ перед МВФ. Тогда этот банк был одним из основных операторов рынка ОВГЗ (облигаций внутреннего госзайма), на который допустили нерезидентов. После скандала в 1999-2000 годах пальму первенства Креди Свисс Фьорст Бостон Украина уступил ИНГ Банку. А сегодня активность банка близка к нулевой. И действительно, что делать инвестиционному банку в стране с неразвитым даже по российским меркам фондовым рынком?

Креди Свисс Фьорст Бостон Украина знаменит не только тем, что входит в весьма немногочисленную категорию инвестиционных банков, но и своим участием в скандале 1998 года с завышением резервов НБУ перед МВФ. Тогда этот банк был одним из основных операторов рынка ОВГЗ (облигаций внутреннего госзайма), на который допустили нерезидентов. После скандала в 1999-2000 годах пальму первенства Креди Свисс Фьорст Бостон Украина уступил ИНГ Банку. А сегодня активность банка близка к нулевой. И действительно, что делать инвестиционному банку в стране с неразвитым даже по российским меркам фондовым рынком?

Прибыль у пришельцев пока невелика

Если посмотреть на долю группы стопроцентников в общих показателях работы банковской системы Украины, то нельзя не отметить, что банки со стопроцентным участием иностранного капитала занимают в среднем 5-6% . Одновременно они остаются малоприбыльными, и основная масса доходных активов представлена кредитами. Именно кредитный рынок и инфраструктурное обслуживание — два кита, на которых держатся стопроцентники в Украине. Очевидно, что им пока не удалось существенно расширить свое присутствие в корпоративном секторе, а также резко увеличить объемы выдаваемых кредитов. Является ли это следствием протекционистской политики государства или же результатом жесткой конкуренции со стороны украинских банков, определить практически невозможно. Однако в розничный сектор иностранцы пока не хотят идти, связывая возможное построение филиальной сети с необоснованным ростом расходов. Например, председатель правления Креди Лионе Украина Жак Мунье прокомментировал вопрос о возможном расширении филиальной сети как проблему, которую можно быстро решить, не строя филиальную сеть, а перекупив уже имеющуюся. Абсолютное большинство банкиров-иностранцев единодушны во мнении: розничный бизнес следует развивать только по мере экономического роста в стране. Сегодня же они находят более или менее привлекательной лишь корпоративную клиентуру.

Очевидно, что им пока не удалось существенно расширить свое присутствие в корпоративном секторе, а также резко увеличить объемы выдаваемых кредитов. Является ли это следствием протекционистской политики государства или же результатом жесткой конкуренции со стороны украинских банков, определить практически невозможно. Однако в розничный сектор иностранцы пока не хотят идти, связывая возможное построение филиальной сети с необоснованным ростом расходов. Например, председатель правления Креди Лионе Украина Жак Мунье прокомментировал вопрос о возможном расширении филиальной сети как проблему, которую можно быстро решить, не строя филиальную сеть, а перекупив уже имеющуюся. Абсолютное большинство банкиров-иностранцев единодушны во мнении: розничный бизнес следует развивать только по мере экономического роста в стране. Сегодня же они находят более или менее привлекательной лишь корпоративную клиентуру.

Как открыть банк и что для этого требуется – Spot

Минимальный уставной фонд в 100 млрд сумов, бизнес-план на следующие три года и многое другое.

Как ранее писал Spot, президент подписал Закон «О банках и банковской деятельности» в новой редакции. Документ утверждает новый порядок открытия банка в Узбекистане.

Кто может открыть банк

Учредителями банка могут быть юридические и физические лица — резиденты, нерезиденты и государство в лице Министерства финансов.

Каким должен быть уставный капитал

Минимальный размер уставного капитала банка должен составлять 100 млрд сумов. Он формируется в национальной валюте и складывается из денежных средств, внесенных учредителями и акционерами банка, или государственных ценных бумаг.

Минимальный размер уставного капитала банка должен быть внесен учредителями банка к моменту подачи заявления о государственной регистрации банка и выдаче лицензии.

Средства, внесенные в уставный капитал, зачисляются на накопительный счет, открытый в банке. В случае системного финансового кризиса акции банка могут быть куплены Министерством финансов за счет государственных ценных бумаг.

Как выдается лицензия

Процедура лицензирования банков состоит из двух этапов:

- выдачи Центральным банком предварительного разрешения на создание банка;

- государственной регистрации банка с одновременной выдачей лицензии.

Для получения предварительного разрешения на создание банка заявитель, не позднее чем через три месяца после подписания учредительного договора, представляет в Центральный банк заявление с приложением документов (учредительный договор, устав, протокол, информацию об учредителях и другое). Среди них — бизнес-план банка на следующие три года.

За рассмотрение заявления о выдаче предварительного разрешения на создание банка взимается сбор в 50 базовых расчетных величин.

Центральный банк может отказать в выдаче разрешения на создание банка. Причины, по которым это может быть сделано, прописаны в законе, как и дальнейшая деятельность банка.

Ранее Spot писал, что грузинский TBC Bank уже обратился за получением банковской лицензии в Узбекистане.

как открыть, что такое банковская тайна и зачем хранить деньги в золоте

Банковский счет нужен, чтобы переводить и хранить деньги, получать наличные в банкомате, безналично оплачивать товары и конвертировать одну валюту в другую. Разберемся, как открыть и закрыть счет, что такое банковская тайна и зачем хранить деньги в золоте.

Что такое текущий счет

Текущий счет — это счет, который банк открывает для физического лица и который не предназначен для операций, связанных с предпринимательской деятельностью.

Банк может использовать деньги, которые находятся на вашем текущем счете, — но при этом он гарантирует ваше право беспрепятственно распоряжаться ими. За использование ваших денег банк может платить проценты и зачислять их на ваш счет (на тот же или другой, который вы укажете). Услуги банка по совершению операций с деньгами на счете, как правило, платные.

Процентный доход по текущему счету обычно невысокий, обычно он не превышает ставку по вкладам «до востребования». Чтобы накопить деньги, выгоднее открыть банковский вклад или использовать другие финансовые инструменты.

Чтобы накопить деньги, выгоднее открыть банковский вклад или использовать другие финансовые инструменты.

Списать средства с вашего счета без вашего согласия не может никто. Тем не менее бывают случаи, когда закон допускает такое. Например, если на деньги и иные ценности на счетах и во вкладах клиента наложен арест. Арест может наложить только суд, а сумма, которую он определит, может быть списана со счета только на основании исполнительного документа.

Что такое банковская тайна

Банк гарантирует тайну банковского счета — никто, кроме вас (или вашего представителя), не может получит информацию об операциях по счету. Однако закон допускает случаи, когда банк предоставляет эти сведения государственным органам и организациям, например, судам, налоговым органам, Пенсионному фонду РФ, Фонду социального страхования РФ, судебным приставам.

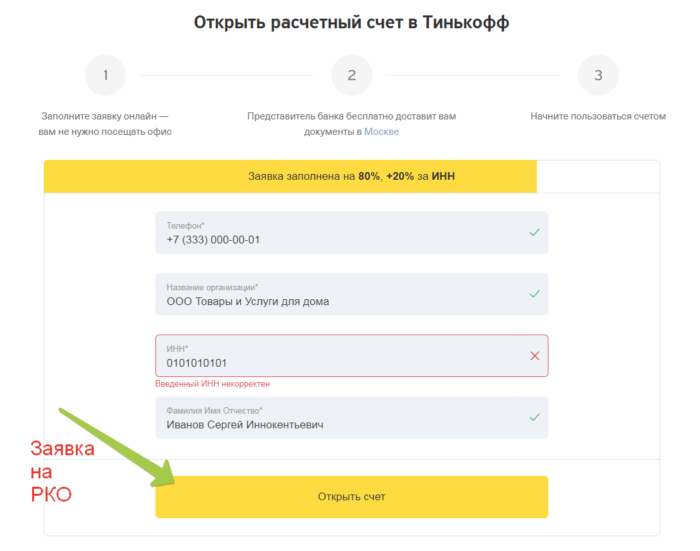

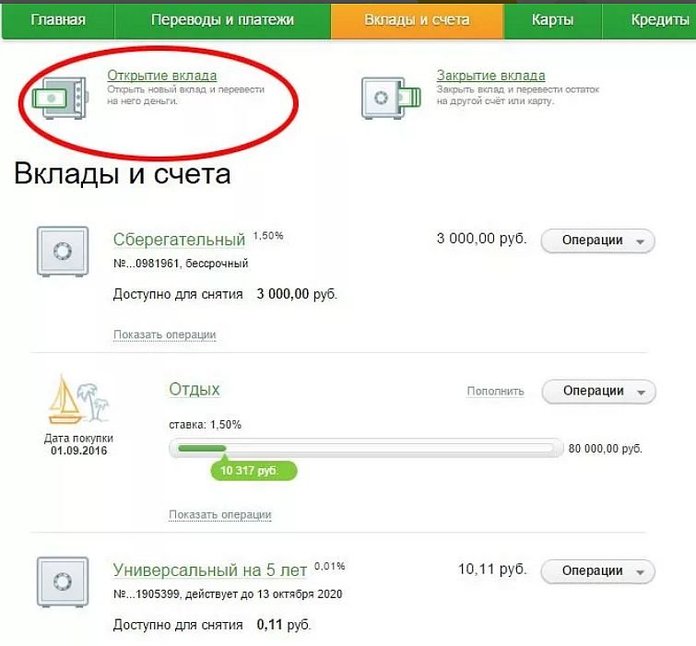

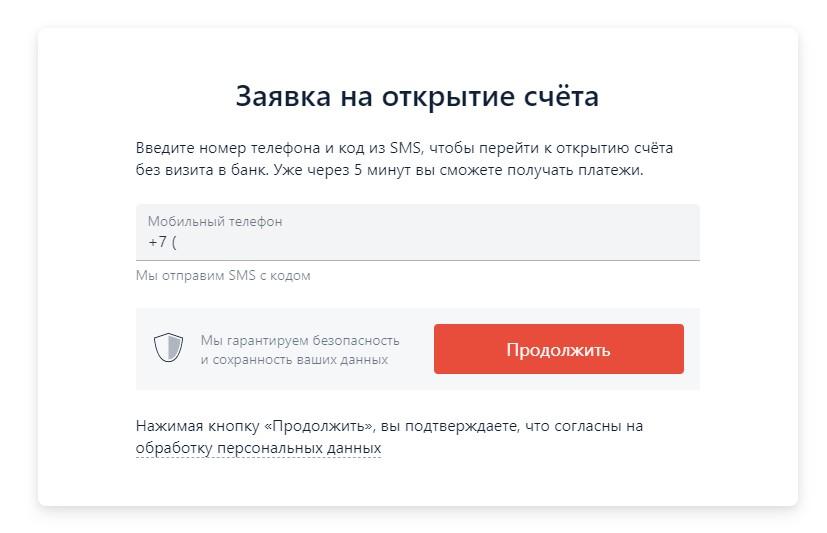

Как открыть банковский счет

Чтобы открыть счет, нужно прийти в отделение банка с документами (как правило, нужен паспорт и ИНН, если он есть), написать заявление и заключить с банком договор банковского счета.

Как закрыть банковский счет

Чтобы закрыть счет, нужно подать в банк заявление о расторжении договора банковского счета. В течение семи дней после получения этого заявления банк выдаст вам остаток денег с банковского счета наличными (либо переведет их с помощью платежного поручения).

Бывают случаи, когда банк расторгает договор банковского счета по своей инициативе. Например, если в течение двух лет на счете клиента нет денег и он не проводит никаких операций, банк вправе отказаться от исполнения договора. В таких случаях клиент получает от банка письмо-уведомление — и через 2 месяца после предупреждения договор считается расторгнутым (если в течение этого срока на счет клиента не поступили деньги).

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Деньги физических лиц, размещенные на рублевых и валютных банковских счетах, застрахованы в системе страхования вкладов (ССВ) — так же, как и средства во вкладах.

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

- Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

- Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

Как открыть свой бизнес

“Как открыть свой бизнес?”- многие, кто стремится стать финансово независимым, задаются этим вопросом, который остается актуален не одно десятилетие. И потому в этой статье мы хотим ответить на беспокоящие многих вопросы, как и с чего, начать свое дело.

И первое, с чем нам нужно определиться – так это с идеей! Нужно хорошо подумать над перспективностью бизнес — идеи. Возьмите во внимание ваши интересы, умения и навыки, которые вы можете использовать.

Возьмите во внимание ваши интересы, умения и навыки, которые вы можете использовать.

Так же на выбор идеи влияет стартовый капитал. Заранее продумайте, сколько вы готовы потратить на ваш старт.

Дальше нам нужен бизнес-план!

Это будет вашей стратегией в реализации бизнес — идеи. Бизнес-план является детально расписанной пошаговой инструкцией, состоящих из намеченных целей и путей их достижения. Вы можете разобраться в составлении плана самостоятельно, пользуясь информацией с интерната. Или можете воспользоваться услугами специализированных фирм, которые помогут вам в написании вашего индивидуального бизнес-плана.

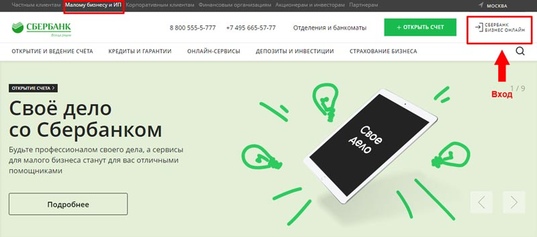

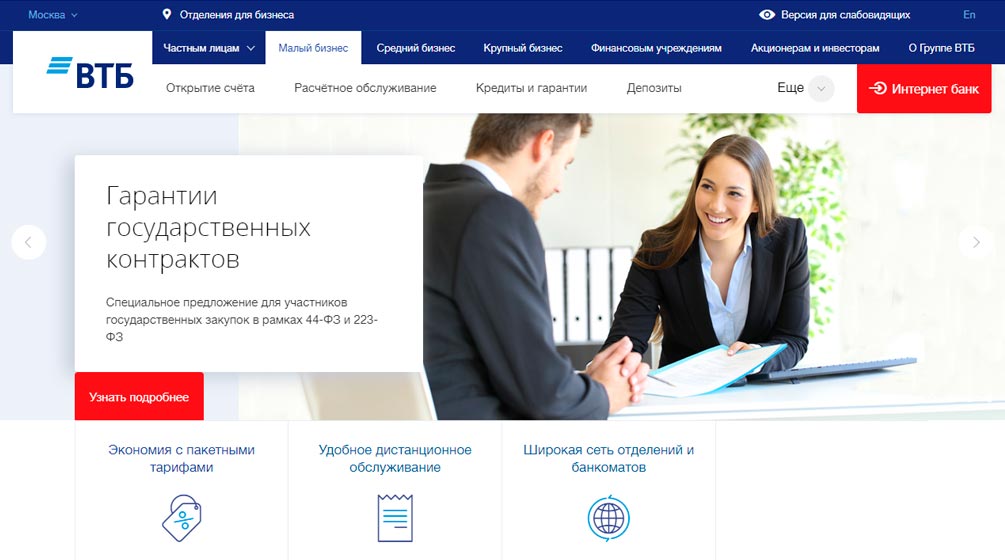

Следующим пунктом будет регистрация вашего предприятия.

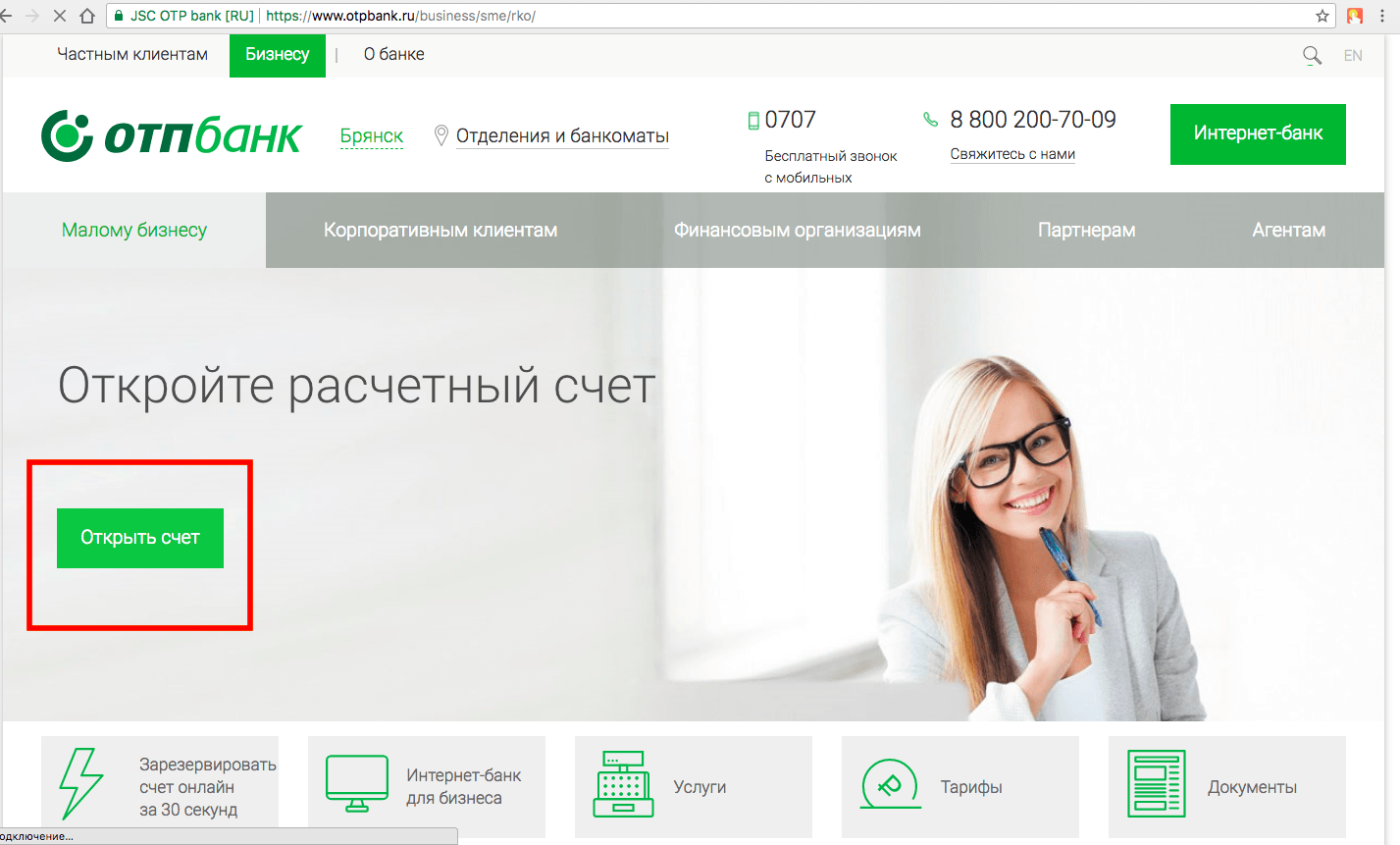

Вначале определяем организационно-правовую форму предпринимательства. Для этого советуем разобраться в отличиях следующих аббревиатур: ООО, ЧП, СПД и ФЛП. Форма собственности влияет на то, какое будет управление, взаимоотношения и ответственность учредителей, налоги и т. д. Определив форму, мы проводим государственную регистрацию нашего предприятия. Сделать мы это можем как сами, так и с помощью профессиональных юристов. Также нужно определиться с банком, который обеспечит вам открытие счета для ип или ООО. Информацию о том, как зарегистрировать свое предприятие, куда нужно идти и какие документы иметь, вы можете найти в интернете.

д. Определив форму, мы проводим государственную регистрацию нашего предприятия. Сделать мы это можем как сами, так и с помощью профессиональных юристов. Также нужно определиться с банком, который обеспечит вам открытие счета для ип или ООО. Информацию о том, как зарегистрировать свое предприятие, куда нужно идти и какие документы иметь, вы можете найти в интернете.

Деньги на бизнес.

Практически любой стартап требует каких-то вложений — маленьких или больших. Так же нужно быть готовым к непредвиденным затратам, которых может потребовать дальнейшее развитие вашего бизнеса. Одним из вариантов получение дополнительного финансирования может быть оформление кредита. Заранее стоит разобраться, какие виды кредитов выдают банки для предприятий, какие условия, документация.

Развитие бизнеса и продвижение своего продукта.

Начав свое дело, стоит правильно управлять своим бизнесом и активно заниматься его развитием. Учитывая все, стоит идти в ногу со временем и быть максимально инновационным. Анализируйте конкурентов, сравнивайте свою продукцию/услугу с другими предложениями на рынке. Сделайте свой продукт уникальным, и постоянно работайте над клиентской базой. 90% новых бизнесов терпят крах. Основной проблемой первого года ведения бизнеса будут клиенты, и нужно быть готовым к постоянной работе над бизнесом. Заранее правильно спланированные систематические действия приведут к положительным тенденциям развития.

Анализируйте конкурентов, сравнивайте свою продукцию/услугу с другими предложениями на рынке. Сделайте свой продукт уникальным, и постоянно работайте над клиентской базой. 90% новых бизнесов терпят крах. Основной проблемой первого года ведения бизнеса будут клиенты, и нужно быть готовым к постоянной работе над бизнесом. Заранее правильно спланированные систематические действия приведут к положительным тенденциям развития.

Имея бизнес-идею, энергию и желание вы можете начать хорошее прибыльное дело. Проблемы и сложности будут вас сопровождать на протяжении всего пути. Но главное, это быть верным своей цели и ни при каких обстоятельствах не сдаваться!

06.03.2019

Хочу открыть свой банк. Как думаете, реально? Изучила, рассказываю | Люди и деньги

Какой путь надо проделать, чтобы открыть свой банк

Собственный банк – конечно лучше, чем доверять свои кровные чужим людям. Если вас доконали низкие проценты по вкладам и грабительские условия кредитов, давайте откроем собственный банк. Бояться не надо, это обычное предпринимательское дело, такое же, как и другие дела.

Бояться не надо, это обычное предпринимательское дело, такое же, как и другие дела.

Бизнес-план

Нам потребуется бизнес-план. В нем мы покажем, расскажем и докажем, что новый банк необходим не только для утешения нашей душеньки, но и для удовлетворения нужд граждан, живущих в округе, а инвесторам гарантируется такая-то прибыль.

Укажем в бизнес-плане название нашего банка и опишем услуги, и те, что есть у конкурентов, и наши уникальные, в том числе выгодные условия, чтобы граждане побросали другие банки и прибежали в наш.

Законные игры

Потратим время на изучение банковского законодательства, чтобы надзорные органы не прикрыли наше дело. Будем сразу демонстрировать законопослушность и лояльное отношение ко всем мелочам в правовых вопросах.

Будем помнить, что подобранный персонал тоже должен быть профессиональным. Чтобы не было промахов, предусмотрим в нашем бюджете ежегодные обязательные расходы на аудиторскую проверку.

Пламенная речь

Еще один важный подготовительный шаг – выступление, которое зажжет сердца инвесторов и домохозяек, ищущих выгодные условия вкладов и кредитов. Потренируемся на родственниках и соседях, если удастся удержать их внимание своим банком в течение 30 секунд, значим, движемся в правильном направлении.

Потренируемся на родственниках и соседях, если удастся удержать их внимание своим банком в течение 30 секунд, значим, движемся в правильном направлении.

Запишем свое выступление на видео, которое пригодится потом для рекламы, соцсетей и раскрутки личного бренда собственника банка.

Поиск инвесторов

Одному человеку, если его деньги честно заработаны, банк не открыть, средств не хватит, и потому ему надо найти инвесторов. Чтобы эти люди были спокойны и уверены в сохранности своих денег, которые они дают в пользование банку, успокоим их неким залогом.

Можно даже не заморачиваться на таком залоге, потому что существуют частные компании, которые аккумулируют средства граждан для дальнейшего инвестирования. Им наша идея с новым банком наверняка понравится.

Обслуживание банка

Подумаем не только о сервисе для наших клиентов, но и о сервисе для нашего банка. Нам понадобятся услуги инкассации, транспорта.

Знакомства в деловых кругах – тоже сервис. Надобно разведать у знающих людей, кому придется дать взятку и в каком размере, и как заниматься банковским бизнесом без взяток, допустим, участвовать в социальных проектах, госпрограммах, в льготном кредитовании.

Надобно разведать у знающих людей, кому придется дать взятку и в каком размере, и как заниматься банковским бизнесом без взяток, допустим, участвовать в социальных проектах, госпрограммах, в льготном кредитовании.

Недвижимость

Сейчас появились онлайн-банки, но мы пойдем все же традиционным путем и откроем традиционный банковский офис.

Прикинем, сколько у нас средств на аренду помещения, и сколько хотят арендодатели. Площади должно быть достаточно, чтобы там разместились кассы, зал ожидания. Предусмотрим место для пункта охраны, сейфов, банкомата. В идеале не создавать все это с нуля, а арендовать помещение, где ранее располагался банк.

Банковские услуги

Определимся, какие услуги начнем предлагать сразу. Населению будет интересна ипотека, вклады, кредиты, сберегательные счета. Малый бизнес постоянно нуждается в небольших суммах на развитие проектов и покупку товаров, это мы и предложим.

По мере развития нашего банка начнем предлагать и более серьезные услуги, например, кредиты и депозиты для крупных компаний, международные финансовые операции, управление личными активами и инвестициями, специализированное обслуживание отраслей.

Резервные деньги

Финансовая подушка нужна не только простому человеку, но и банку. Чтобы не прогореть, будем резервировать 10-20% всех денег на непредвиденные случаи.

Наймем специалистов, которые смогут спрогнозировать риски, а также сторонние мошеннические схемы обращения с финансами. Нам не нужно, чтобы у банка была испорчена репутация.

Внимание к клиентам

Клиенты никогда не покинут банк, где к ним внимательны, а услуги выгодны. Для этого внедрим стандарты обслуживания посетителей, обяжем сотрудников быть опрятными, внимательными, улыбчивыми, вежливыми и быстро решать все вопросы.

Откроем бесплатные курсы финансовой грамотности, уроки для школьников, чтобы дети разбирались, что такое банк, вклады, кредиты и учились правильно обращаться с деньгами.

Укрупнение банка

Поскольку мы настроены на успешное развитие банка, предусмотрим выпуск акций и условия для предпринимателей, которые захотят купить часть бизнеса, войти в состав акционеров. Тщательно проработаем условия таких взаимоотношений.

Тщательно проработаем условия таких взаимоотношений.

Как вы думаете, получится ли у нас открыть банк? Вы бы откликнулись на такое предложение?

Как открыть свой банк в США? — Омнигильдия

Банковская сфера предоставляет возможность получать одну из самых высоких прибылей из всех, которые вообще возможны. Если вы заинтересованы в открытии собственного банка, то вы должны быть готовы к сбору средств, организационной работе и заполнению необходимых документов. Наши советы помогут сделать данный процесс как можно проще.

Что вам понадобится: бизнес-план, банковский опыт и/или опыт управления бизнесом, сумма в размере от $6 до $10 млн., пакет документов для открытия нового банка.

Оцените, насколько практично для вас будет открыть свой банк. Вспомните свой опыт ведения бизнеса. Вы должны будете иметь навыки управления бизнесом, навыки финансового управления и навыки по сбору средств.

Познакомьтесь с вашим рынком банковских услуг. Перед открытием своего банка вам нужно найти незанятую нишу на текущем рынке. В конце концов, никакой умный человек не захочет открывать свой банк, если он не сможет предложить клиенту что-то уникальное, примером хороших уникальных предложений может послужить Платинум банк – перейти на сайт. Если ваш местный рынок уже насыщен банками, рассмотрите вопрос об открытии своего банка в соседнем регионе, который в недостаточной степени обеспечен финансовыми учреждениями, или рассмотрите возможность открытия интернет-банка.

Перед открытием своего банка вам нужно найти незанятую нишу на текущем рынке. В конце концов, никакой умный человек не захочет открывать свой банк, если он не сможет предложить клиенту что-то уникальное, примером хороших уникальных предложений может послужить Платинум банк – перейти на сайт. Если ваш местный рынок уже насыщен банками, рассмотрите вопрос об открытии своего банка в соседнем регионе, который в недостаточной степени обеспечен финансовыми учреждениями, или рассмотрите возможность открытия интернет-банка.

Подберите профессионалов, которые возглавят управляющий совет вашего банка. Ищите таких людей, с которыми вы сможете работать легко и слаженно, и в то же время людей, которые имеют банковские навыки и опыт, а также навыки и опыт управления бизнесом.

Изучите все требования, которые необходимо выполнить для открытия банка. Вы можете найти всю необходимую информацию на соответствующих сайтах в интернете.

Разработайте пошаговый план для получения необходимых капитальных средств для вашего банка. Ищите инвесторов, грантовые программы и способы заработать деньги, чтобы их хватило для открытия вашего банка. Помните, что вам будет необходимо собрать миллионы долларов. Штат Калифорния, например, требует, чтобы учредители имели от $6 до $10 млн. капитальных средств для открытия нового банка.

Ищите инвесторов, грантовые программы и способы заработать деньги, чтобы их хватило для открытия вашего банка. Помните, что вам будет необходимо собрать миллионы долларов. Штат Калифорния, например, требует, чтобы учредители имели от $6 до $10 млн. капитальных средств для открытия нового банка.

Скачайте и заполните все необходимые документы для открытия банка. Формы этих документов можно найти в интернете на сайте Департамента финансовых институций штата. Данный пакет документов будет включать в себя общий информационный лист, несколько анкет, финансовую отчетность и контрольные листы пригодности. Вам также будет необходимо заполнить дополнительную документацию для резервного копирования вашего запроса об открытии банка. Возможно, вам придется подготовить предложение о вашем банке, а также может потребоваться написать бизнес-план.

Дождитесь утверждения отправленных документов. Это может занять от нескольких недель до нескольких месяцев.

Реализовывайте свой бизнес-план после получения одобрения Департаментом финансовых институций штата. Начните сбор средств, найдите подходящее респектабельное здание, приобретите страховку, наймите сотрудников и разработайте рекламную и маркетинговую кампании.

Начните сбор средств, найдите подходящее респектабельное здание, приобретите страховку, наймите сотрудников и разработайте рекламную и маркетинговую кампании.

4 пункта в пользу провайдеров е-денег — Финансы на vc.ru

Сегодня вовсе не обязательно открывать свой банк, чтобы начать оказывать банковские услуги: бурное развитие финансовых технологий подтолкнуло европейские страны на новые виды лицензий. Одна из самых востребованных лицензий для финтех-компаний в Европе — это EMI (Electronic Money Institution, буквально — лицензия на эмиссию электронных денег).

{«id»:162577,»url»:»https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»title»:»\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&title=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&text=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&title=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&text=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&text=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433&body=https:\/\/vc.

ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg&text=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0423\u0447\u0440\u0435\u0436\u0434\u0435\u043d\u0438\u0435 \u044d\u043b\u0435\u043a\u0442\u0440\u043e\u043d\u043d\u044b\u0445 \u0434\u0435\u043d\u0435\u0433 (EMI) vs \u0431\u0430\u043d\u043a\u0438: 4 \u043f\u0443\u043d\u043a\u0442\u0430 \u0432 \u043f\u043e\u043b\u044c\u0437\u0443 \u043f\u0440\u043e\u0432\u0430\u0439\u0434\u0435\u0440\u043e\u0432 \u0435-\u0434\u0435\u043d\u0435\u0433&body=https:\/\/vc. ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/finance\/162577-uchrezhdenie-elektronnyh-deneg-emi-vs-banki-4-punkta-v-polzu-provayderov-e-deneg»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

1509 просмотров

Однако, несмотря на активную цифровизацию финансового сектора, до сих пор можно встретить непонимание, а порой и недоверие к учреждениям электронных денег или, как в народе принято назвать, электронным кошелькам. Представители бизнес-среды и конечные потребители предпочитают классические банки, опрометчиво полагая, что платежные сервисы менее надежные. Хотя наличие лицензии EMI в Европе уже является гарантом безопасности.

EMI может оказывать услуги как для физических лиц, так и для юридических. Открыть счет для своей компании вы можете не в банке, а в лицензированной компании, что окажется проще. А если ваши обороты велики, что позволяют задуматься о собственной лицензии, то эта статья для вас.

Открыть счет для своей компании вы можете не в банке, а в лицензированной компании, что окажется проще. А если ваши обороты велики, что позволяют задуматься о собственной лицензии, то эта статья для вас.

Advapay, провайдер решения цифрового банкинга и консалтинга для финтех-компаний, сравнил классический банк и учреждение электронных денег по тем критериям и определил четыре главных отличия EMI.

Сравниваем банки и эмитенты электронных денег (EMI)

1. Затраты на получение лицензии ниже

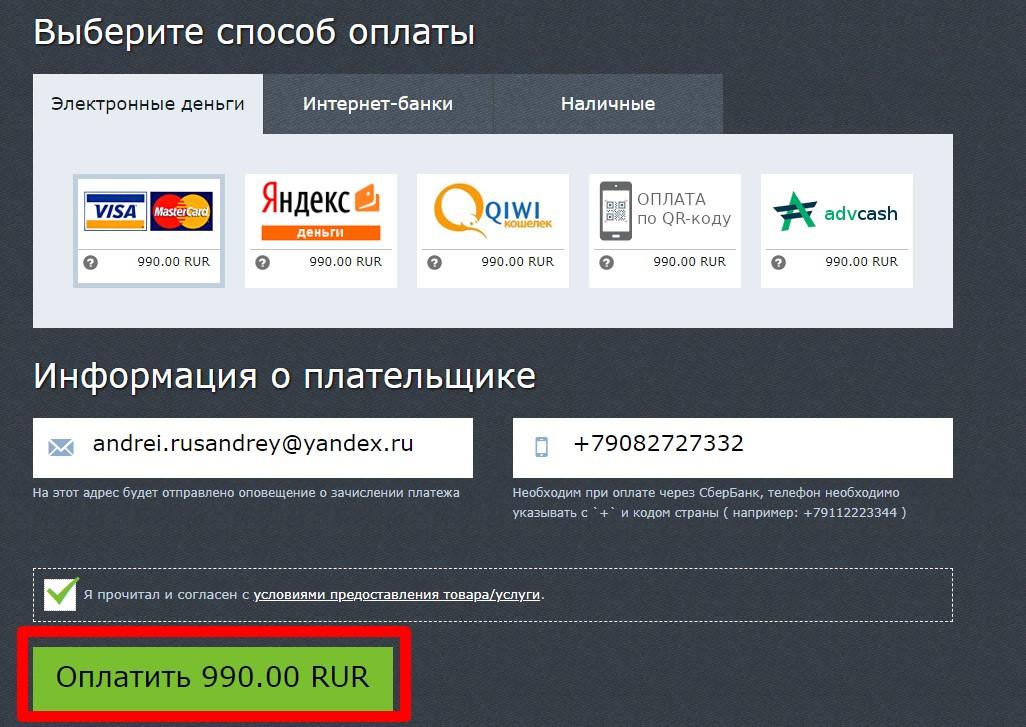

Существует два типа лицензий EMI: полная (Authorised EMI) и малая лицензия (Small EMI).

Для получения полной лицензии EMI необходим оплаченный уставной капитал в размере 350 000 евро. При этом некоторые регуляторы могут попросить увеличить эту сумму, что в любом случае несравнимо по затратам на лицензию банка, стоимость которой исчисляется миллионами. А если начать со Small EMI, то зарегистрированный капитал вообще не потребуется.

Срок получения лицензии на операции с электронными деньгами составляет в среднем от 6 до 12 месяцев в зависимости от страны регистрации, тогда как на оформление банковской лицензии могут уйти годы. Полные расходы на подачу заявки и получение EMI лицензии в зависимости от страны, услуг финтех-консультанта и юриста могут составить 40 000 – 100 000 евро.

Проект собственной EMI компании стоит запускать, если у вас есть средства в размере около 500 000 евро, если нет – то лучше откройте кофейню 😊.

Стоит отметить, что это долгосрочный проект. Он подразумевает долгое развитие и постоянные инвестиции. При правильном подходе он принесет прибыль. Но не стоит ожидать прибыльности в течение полгода. О полном процессе получения лицензии читайте тут.

2. Законодательство и регулирование проще

EMI компании подчиняются общеевропейским платежным директивам E-money, PSD/PSD2, законам страны регистрации и регуляторами. В отличие от EMI, деятельность банков регулируются Европейским банковским управлением (EBA), Центробанками и тоже местными регуляторами, а законодательная база включает в себя множество разных директив.

Важная деталь для клиентов — если банки обязаны обмениваться налоговой информацией по стандартам Организации экономического сотрудничества и развития (на англ. OECD), то у платежных сервисов такого обязательства нет.

Так как регулирование для EMI проще, то они и более гибкие в работе с клиентами. Кстати, многие банки имеют собственные EMI как альтернативу своим банковским услугам.

3. Тот же банк, только без кредитов и “на удалёнке”

Основное различие для конечных пользователей между банком и EMI заключается в предоставляемых услугах. Так, основным бизнесом привычных банков является кредитование, а платежных сервисов – открытие расчетных счетов, выдача дебетовых карт и эквайринг. Выдавать кредиты или кредитные карты EMI компаниям запрещено.

Так, основным бизнесом привычных банков является кредитование, а платежных сервисов – открытие расчетных счетов, выдача дебетовых карт и эквайринг. Выдавать кредиты или кредитные карты EMI компаниям запрещено.

Еще один фактор, отличающий EMI компанию от банка – это то, что EMI могут удаленно открывать счета как для физлиц, так и для компаний, что означает простоту и скорость. Во время COVID-19 эта опция особенно полезна.

И последнее различие в предоставляемых услугах — это то, что взнос наличных на счет платежной или EMI компании невозможны.

4. Средства клиентов всегда на месте

Для оказания платежных услуг по лицензии EMI необходимо открыть специальный счет в банке, где будут храниться средства клиентов. Эти деньги неприкосновенны, то есть тратить их на предоставление других услуг или на нужды компании нельзя. При этом классические банки, наоборот, используют средства, полученные от клиентов, например, на выдачу кредитов или овердрафтов.

Эти деньги неприкосновенны, то есть тратить их на предоставление других услуг или на нужды компании нельзя. При этом классические банки, наоборот, используют средства, полученные от клиентов, например, на выдачу кредитов или овердрафтов.

Может возникнуть вопрос – на чем же тогда зарабатывают учреждения электронных денег? Ответ прост: на комиссиях, которые отделены от средств клиентов.

С развитием цифровых технологий EMI компании становятся сильными конкурентами традиционных финансовых организаций. Удобный сервис международных переводов с возможностью открыть счет удаленно, гибкость законодательства и минимум сопутствующих затрат, отчетов и рисков позволяет им смело идти в технологическое будущее.

Наши другие статьи:

Что вам нужно для открытия банковского счета

Независимо от того, подаете ли вы заявку на банковский счет онлайн или лично, вам понадобится удостоверение личности государственного образца и личные данные, такие как номер социального страхования. Вас также могут попросить пополнить ваш счет первоначальным депозитом.

Вас также могут попросить пополнить ваш счет первоначальным депозитом.

Вот подробные сведения о том, что вам нужно, чтобы открыть текущий или сберегательный счет, и чего ожидать в процессе.

Что нужно для открытия банковского счета

Вы можете открыть банковский счет онлайн или в филиале, если банк предлагает обычные отделения.Информация, которую вас попросят предоставить, будет практически одинаковой, открываете ли вы текущий счет, сберегательный счет или и то, и другое.

Вот список того, что вам понадобится для открытия нового банковского счета:

1. Действительное удостоверение личности государственного образца с фотографией, например водительские права или паспорт. Не водители могут получить государственное удостоверение личности в офисе Департамента транспортных средств.

2. Другая основная информация, такая как дата вашего рождения, номер социального страхования, идентификационный номер налогоплательщика или номер телефона.

В зависимости от ваших обстоятельств вам также могут понадобиться несколько других предметов:

4. Идентификационные данные для других заявителей, если вы открываете совместный счет: поскольку счет будет принадлежать нескольким людям, банк захочет идентификационные данные всех владельцев и личная информация.

5. Совладелец, если вам еще нет 18. Попросите родителей или законного опекуна подписать юридические документы в банке.

Знать основы: проверка и сбережения

Выберите проверку, если хотите: | Выберите сбережения, если хотите: |

|

|

Что искать на текущем счете: | Что искать на сберегательном счете: |

|

|

Есть и другие варианты, если у вас были проблемы с банковским делом в прошлом, у вас плохая кредитная история или вы не являетесь гражданином США.Гражданин С. Если вам отказали в открытии банковского счета, начните все сначала, используя второй шанс проверить счет: узнайте, что предлагают в вашем регионе. А если вы не гражданин США, ознакомьтесь с нашим финансовым справочником для иммигрантов, проживающих в США, включая информацию об открытии банковского счета в качестве иммигранта.

Нужна помощь в начале вашего бюджета?

NerdWallet разбивает ваши расходы и показывает способы их экономии.

Найдите банк, который соответствует вашим потребностям

Если вы готовы рассмотреть возможность использования только онлайн-банков, вы, вероятно, найдете более низкие комиссии и более высокие процентные ставки.

Вот несколько наших любимых текущих счетов.

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

Чего ожидать при открытии нового счета

Подача заявки на открытие нового счета обычно не занимает много времени , особенно если вы подаете заявку онлайн.NerdWallet обнаружил множество учетных записей, которые можно открыть за 15 минут или меньше.

«Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют от 25 до 100 долларов».

Некоторые учетные записи не требуют, чтобы вы вносили депозит сразу, но другие требуют, чтобы у вас было под рукой от 25 до 100 долларов, чтобы открыть счет. Если у вас уже есть счет в другом банке или кредитном союзе, вы можете просто перевести деньги с этого существующего счета на новый. (Ваш первоначальный банк может взимать плату за этот перевод.) В противном случае подойдет чек или наличные.

Закройте старую учетную запись, если необходимо.

Знание того, как правильно сменить банк, может сэкономить вам штрафы за просрочку платежа и головную боль. Обратитесь к этим пунктам, чтобы убедиться, что переход будет беспроблемным:

Прямой депозит: предоставьте вашему работодателю информацию о вашей новой учетной записи.

Автоматическая оплата счетов: отмените любые старые платежи — будь то на собственной платформе для оплаты счетов или, скажем, через веб-сайт вашего поставщика потоковых услуг — и настройте новые, используя данные вашей новой учетной записи.

«Отмените все автоматические платежи по счетам из старого банка и создайте новые, используя данные нового счета».

Периодические переводы и связанные учетные записи: это может включать настройку перевода между новым чековым и существующим сберегательным счетом или обеспечение актуальности информации о вашем PayPal, Venmo и других платежных приложениях.

Приложения для смартфонов, текстовый банкинг и оповещения. Загрузите приложение нового банка, выйдите из системы и удалите старое, а также отключите все получаемые оповещения.

Бумажные чеки: удалите все оставшиеся пустые чеки из старой учетной записи.

Сейфы: если вы полностью обрываете связи, соберите свои вещи лично и обратитесь к своему договору аренды, чтобы узнать подробности о том, как закрыть ящик.

Получите письменное заявление из своего старого банка, подтверждающее, что ваш счет закрыт, и спросите о политике банка в отношении повторного открытия счета. Почему? Некоторые банки повторно активируют закрытые счета, чтобы выполнять автоматические платежи или получать депозиты, тем самым заставляя вас платить любые комиссии.

Как открыть банковский счет онлайн

Открыть банковский счет онлайн быстро и легко. Это может занять всего несколько минут и сэкономить вам время на поездку в отделение банка. И если вы открываете счет в интернет-банке, это может быть вашим единственным вариантом. Лучшие онлайн-банки застрахованы FDIC и предлагают более высокие ставки, чем обычные обычные банки, и часто взимают низкие комиссии или вообще не взимают их.

Какая информация вам нужна перед открытием банковского счета онлайн?

Вот документация, необходимая для открытия банковского счета в Интернете:

Действительные водительские права или другое удостоверение личности государственного образца.

Если для вашей новой учетной записи требуется первоначальный депозит, вам также потребуется информация о дебетовой карте или маршрут и номера счетов для другого банковского счета, которым вы владеете. Вы можете найти их на чеке или войдя в онлайн-панель своей существующей учетной записи.

См. Лучшие банки на 2021 год.

Список лучших наград упал. Вот ваш ярлык к лучшим банковским счетам 2021 года и многому другому.

Хотите текущий или сберегательный счет?

Перед тем, как запустить приложение, вам нужно принять два ключевых решения:

Единый или совместный счет? Имея одну учетную запись, вы единственный владелец.Совместная учетная запись — это учетная запись, которой вы владеете совместно с другим человеком, обычно с членом семьи или значимым другом.

Проверка, сбережения или другое? Определите основную цель этой новой учетной записи. Если вам нужны деньги для оплаты регулярных расходов, подумайте об открытии текущего счета и убедитесь, что с него не взимаются слишком большие комиссии (или что вы можете от них отказаться). Если деньги будут отложены на сбережения, убедитесь, что на счете есть хорошая процентная ставка. (Подробнее о выборе чеков и сбережений читайте в этой статье.)

Если финансовое учреждение предлагает несколько сберегательных или текущих счетов, сравните их, чтобы увидеть, какие условия и функции лучше всего подходят для вас.

Также подтвердите, что счет будет застрахован FDIC, что означает, что Федеральная корпорация по страхованию депозитов защищает ваши деньги в случае банкротства банка. Счета в кредитных союзах имеют эквивалентную защиту от отдельного государственного агентства, Национальной администрации кредитных союзов.

Вот некоторые из текущих счетов, которые вы можете открыть в Интернете, в том числе Chime, Ally Interest Checking и Capital One 360’s 360:

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Chime, депозиты застрахованы FDIC |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

|

Какая еще информация необходима для открытия банковского счета ?

Используя безопасное домашнее подключение к Интернету или другую надежную сеть, заполните заявку, указав свои личные данные, которые, вероятно, будут включать:

Хотя в большинстве ситуаций вы можете отправить эту информацию онлайн, в некоторых случаях вас могут попросить отправлять по факсу или электронной почте дополнительные документы, например копию водительских прав, чтобы подтвердить вашу личность.Возможно, вам также придется подписать карточку с подписью, чтобы ваш банк мог подтвердить вашу или согласиться получать выписки и другие сообщения в Интернете. А если вы не являетесь совершеннолетним по закону, вам также понадобится информация одного из родителей, подписавшего соглашение.

Как вы можете пополнить свой счет?

Когда вы открываете счет в Интернете, первоначальный депозит обычно означает перевод с существующего счета. Если ваш банк полностью подключен к сети, вы также можете пополнить счет чеком или денежным переводом. А если у вашего банка есть местные отделения, вы также можете посетить один, чтобы внести наличные.

После ввода данных для перевода выберите сумму, которая удовлетворяет любому требованию минимального баланса или начального депозита. Обработка средств обычно занимает несколько дней, после чего вы можете начать управлять своей новой учетной записью.

Открытие банка в 24 года. Пошаговое руководство по запуску… | Джереми Бергер | Arival

Пошаговое руководство по запуску цифрового банка

Соучредитель и главный операционный директор, Arival Bank

Привет! Меня зовут Джереми, мне 24 года.Я обычный американский чувак — я вырос в северо-западном пригороде Чикаго и окончил университет Южной Флориды. После колледжа я работал в сфере корпоративных инвестиций и управления капиталом, прежде чем переключиться на финтех и стартапы. Один из стартапов оказался моим собственным; даже несмотря на то, что это не удалось, опыт пролил свет на то, куда двигаться дальше. Вскоре после этого я начал работать в венчурном капитале, уделяя особое внимание финтех-инвестициям и управлению портфелем.

Да будет известно, Я не сын миллионеров.У меня на заднем дворе вы никогда не найдете денежных деревьев. Мои родители были иммигрантами, и нам приходилось работать на все, что у нас есть. Я выросла с отцом и матерью, живущими отдельно на противоположных сторонах света. Моего отца никогда не было рядом, а моя мать работала 65 часов в неделю (и работает до сих пор). Поэтому всегда были я, я и я. И мы были отличной командой.

Когда мне было 12, я быстро оказался на зарождающемся перекрестке инноваций и предпринимательства. Я делал то же, что и все остальные хулиганы на подлых улицах Буффало-Гроув, штат Иллинойс: строил предприятия по продаже лимонадов.Каждый ребенок и их мать продавали лимонад в радиусе километра. Чтобы оставаться конкурентоспособными, вам нужно уникальное ценностное предложение. Это означало либо продажу бейсбольных карточек, либо журналов Playboy, либо «сделок дня». Думаю, моим любимым предложением дня было «Купи 1 лимонад и получи бесплатный массаж ног от моего младшего брата». Сьюзан, это напомнило мне, я думаю, мы все еще должны твоему дедушке массаж ступней.

Перенесемся в октябрь 2017 года, когда мне было 23 года, я сделал слепой шаг веры и принял самое важное решение в своей жизни.Я хотел встретиться лицом к лицу с чем-то своеобразным, особенно когда мне было чуть за 20. Я всегда стремился сделать то, что обычно испытывают не многие молодые американцы. Конечно, я мог бы сделать стабильную карьеру в Штатах и постепенно расти в соответствии с естественной иерархией. Однако моя склонность к риску убедила меня в обратном. Для меня это действительно было похоже на то, что сейчас или никогда. Я прыгнул следующим рейсом в Сингапур.

Год спустя я здесь: готовлюсь к запуску цифрового банка. По правде говоря, вечеринка только начинается.

- Сохраняйте строй своей команды как можно дольше.

Мы начали развивать банк всего с тремя людьми. Правильно, 3 человека. Нет más. Слава, 35 лет, является генеральным директором и отвечает за видение, стратегию банка и управление ключевыми заинтересованными сторонами. Игорь, 33 года, является финансовым директором и отвечает за финансы, создание бизнес-моделей, партнерские отношения и инвестиции. Как главный операционный директор, я отвечаю за процесс лицензирования банковской деятельности в США, разработку бизнес-плана, финансовое моделирование, презентации для инвесторов, управление бизнес-подразделениями и так далее.Должностные инструкции переоценены, потому что все мы носим много шляп. Мы усиливаем друг друга и знаем, что нужно делать, не имея большого направления. Это дает ощущение катарсиса. При этом очевидно, что наша команда выросла и уже превышает трех человек — в основном потому, что мы нацелены на большие вехи и хотим быстро двигаться вперед. В целом, можно довольно долго оставаться скудным по численности. Технически для запуска банка в нашей юрисдикции (подробнее об этом позже) требуется всего пять штатных сотрудников.

Не обманывайте себя, вы стартап.

2. Оцените различные юрисдикции, прежде чем делать выбор в пользу США.

Мы рассмотрели множество юрисдикций как потенциальные места для получения банковской лицензии. Фактически, есть и другие варианты, помимо традиционной подачи заявки на банковскую лицензию, которые могут помочь в достижении вашей цели. Например, мы рассматривали возможность покупки небольшого банка в Швейцарии, Латвии, Гибралтаре или на Мальте. Другой вариант — подача заявки на получение лицензии на электронные деньги или лицензию цифрового банка в Великобритании (аналогичные возможности сейчас существуют в Литве, Дубае и Гонконге).В качестве альтернативы мы могли бы заключить партнерские отношения с известным банком в Германии, Великобритании, Сингапуре или США — и управлять нашим необанком на основании их лицензии. Однако из-за того, что мы хотим обслуживать бизнес, связанный с криптовалютой, и в первую очередь совершать транзакции в долларах США, мы пришли к выводу (долгая история для следующего раза), что подача заявки на банковскую лицензию в США имеет наибольший смысл.

3. Вы думаете, что подача заявки на банковскую лицензию — единственный способ стать цифровым банком? Подумай еще раз.

Все цифровые банки в США — будь то банки для розничных клиентов (Simple, Moven, Chime) или предприятий (Seed или Azlo) — не имеют собственной банковской лицензии. Они работают по лицензиям других банков (таких как Bancorp, CBW Bank, Wirecard). Возможность использования лицензии другого существующего банка не работает для нас из-за характера нашего бизнеса. Во-первых, мы хотим обслуживать клиентов не только внутри США, но и за рубежом. Во-вторых, одним из наших основных отличий является то, что мы можем обслуживать и поддерживать бизнес, связанный с криптовалютой, такой как компании и биржи, поддерживаемые ICO.Поэтому партнерство с другим банком и его лицензия не представлялись жизнеспособными из-за соблюдения требований и рисков.

Второй вариант — покупка небольшого банка. Мы связались с 20 небольшими банками из США — с продажной ценой в диапазоне от 5 до 30 миллионов долларов, прежде чем выяснилось, что этот вариант не сокращает время вывода на рынок. В Соединенных Штатах самым простым может оказаться получение средств для покупки банка. Вам необходимо, чтобы регулирующий орган одобрил продажу и покупку. Это, в сочетании со структурой иностранного капитала (и управления) и четкими планами по изменению бизнес-модели банка, определенно задержит время и снизит шансы на получение одобрения регулирующих органов США.На самом деле покупка банка по сравнению с открытием нового с нуля (подача заявки на лицензию) требует примерно того же времени и усилий. (Мы не рекомендуем этого делать, но я полагаю, что вы можете попытаться обмануть регулирующий орган, сообщив, что покупка была совершена 100% американскими инвесторами и не имеет планов трансформации бизнес-моделей. Конечно, это может ускорить процесс, но когда правда выходит (и будет), вы потеряете все.

Третий вариант — подать заявку на новую лицензию. Возможно, вы уже знаете, но регулирующие органы США (как и большинство в мире) не заинтересованы в выдаче новых лицензий ( особенно в последние несколько лет).Напротив, они больше заинтересованы в уменьшении количества существующих. Поэтому вам нужно будет подробно объяснить, в чем заключается ваш новый или инновационный подход и почему нынешние лицензиаты не преуспевают в этой области.

4. Изучите типы банковских лицензий в США и выберите лучшую, исходя из ваших основных ожидаемых видов деятельности.

Банковских лицензий много. Приношу свои извинения, но я не буду их все перечислять. Лицензии зависят от типа клиентов, географического положения и продуктов / услуг, которые вы будете предоставлять.Недавно была представлена новая лицензия — финтех-хартия для игроков в финтехе в США, но до сих пор ни одна из них не выдана. Границы между лицензиями, выданными на государственном и национальном уровне, стали менее заметными. Большинство лицензий позволяют вам обслуживать клиентов онлайн из других штатов, и вам не требуется открывать филиал. Каждый штат входит в один из 12 округов банковского регулятора США — Федеральной резервной системы.

Мы выбрали вариант подачи заявки на получение лицензии IFE (International Financial Entity) в Пуэрто-Рико, который является территорией США и подпадает под действие банковской системы США.IFE позволяет нам обслуживать международных клиентов, иметь возможность стать застрахованным FDIC и делиться всеми другими преимуществами создания банка в рамках американской системы.

5. Убедитесь, что у ваших партнеров есть опыт и репутация.

Если вы собираетесь купить банк, знайте, что он почти никогда не продается напрямую. Есть брокеры, которые работают исключительно над этими приобретениями. В зависимости от сложности дела посредник берет от 1 до 5% от суммы продажи.

Если вы собираетесь подать заявку на новую лицензию, существует множество компаний и сторонних консультантов, которые будут управлять и организовывать процесс «под ключ», что будет стоить вам от 30 до 150 тысяч долларов. С самого начала мы стремились понять, изучить и контролировать процесс в максимально возможной степени. Принимая во внимание наш «менталитет стартапов и гибкости», мы решили самостоятельно управлять процессом лицензирования и оставаться рентабельными.

Вам также нужны юристы, которые помогут подготовить, просмотреть и подать документы от вашего имени.Хотя технически это не обязательно, это значительно облегчит вашу жизнь. Очевидно, что для выдачи лицензии должен быть высокий уровень доверия. Регулирующему органу будет намного удобнее, если заявка, которая попадет к нему на стол, будет подана надежным юристом по финансовым услугам. Мы выбрали одну из лучших юридических фирм в мире: DLA Piper.

Одним из важнейших аспектов любого надежного банковского приложения является ваша политика соответствия. Не могу не подчеркнуть, но вам нужны специалисты по комплаенсу.Если ваши клиенты и продукты типичны и соответствуют тому, что существует на рынке, то, возможно, вы сможете написать политики и процедуры соответствия с помощью основных консультантов примерно за 30–50 тыс. Долларов США. Однако, если вы собираетесь привлечь «необычных» или «нестандартных» клиентов и / или предоставить им «нестандартные» продукты, тогда вам понадобится более крупный и известный консультант. Учитывая, что наш случай сложен, мы решили направить большую часть наших ресурсов на создание сложной системы соответствия.Мы решили нанять и работать с Promontory Group, компанией IBM (очень дорого, но оно того стоит).

Открою вам небольшой секрет: никто из ваших партнеров или консультантов не сделает за вас никакой работы — независимо от того, сколько вы им платите. Они будут более или менее действовать как ваш психолог или терапевт: задавать вам правильные вопросы, выслушивать и анализировать ваши ответы и давать вам общую обратную связь типа «выглядит разумно» или «мыслить иначе». Я сомневаюсь, что они дадут вам четкие ответы «да, это правильный ответ» или «вот, позвольте мне сделать это за вас».«В целом, присутствие партнеров показывает, что вы активно взаимодействуете с нужными людьми и что-то делаете (если что-то делаете) правильно.

6. Определите клиентов, которых вы будете обслуживать, и какие продукты вы будете поставлять.

Вам необходимо решить, с каким типом клиентов вы собираетесь работать: розничные клиенты, бизнес-клиенты, американцы, иностранцы и т. Д. Далее, какие продукты вы будете предлагать? Текущие счета, переводы, вклады, займы, вложения? Чем более четко вы опишете своих клиентов и происхождение их средств, типы бизнеса, ожидаемый оборот и типы транзакций, тем легче вам будет определить наиболее оптимальную банковскую лицензию.Не говоря уже о том, что это сильно поможет сформулировать вашу политику соответствия.

В нашем случае мы хотим обслуживать малый и средний бизнес как из США, так и из-за рубежа. На ранних этапах мы сосредоточимся на трех типах клиентов: стартапы, поддерживаемые ICO, криптобиржи и GIG (фрилансеры).

7. Не перегружайте себя самим приложением — сосредоточьтесь на дополнительных документах.

Заявление не так просто заполнить пятикласснику, но оно не сложное и довольно простое.Вы предоставите основную информацию, такую как название юридического лица, место ведения бизнеса, заинтересованные стороны, директора, заявления под присягой, налоговые документы, анкетные проверки и т. Д. Вам также необходимо будет указать свой список запланированных мероприятий, таких как банк, сегменты клиентов, прогнозы клиентов , прогнозы персонала и сделок (на 3 года), расходы и финансовые прогнозы.

Самым простым может быть фактическое приложение. Параллельно мы подготовили и представили: анализ бизнес-кейса решаемой проблемы (почему банки не открывают счета для предприятий, связанных с криптовалютой), конкурентный анализ других цифровых банков (с упором на рынок США и банки для малого и среднего бизнеса). , наш обзор законодательных инициатив и реакции регулирующего органа на криптовалюты и ICO в разных штатах (и странах), проект нашей Политики KYC и AML (как мы будем проверять наших клиентов, управлять обнаружением мошенничества и обеспечивать соблюдение требований с нормативными актами), анализ предлагаемой нами линейки продуктов и потенциальных партнеров и, наконец, бизнес-план.После всего сказанного и сделанного, общий объем наших документов, включая эти дополнительные документы, превысил 350 страниц.

Во время периода подачи заявки вы можете оказаться в положении, когда можете сказать регулирующим органам то, что они хотят услышать, чтобы ускорить процесс проверки. В некоторой степени вы не лжете, а просто не раскрываете всю правду. Не делай этого. Мой личный совет: будьте максимально честными и прозрачными. Ничего не скрывайте. Нанесение помады на свинью ни к чему не приведет.Будьте открыты и поделитесь своей реальной стратегией.

8. Знаете ли вы, как получить лицензию?

Первым шагом является подготовка и подача заявления, дополнительных документов (бизнес-план, политика соответствия и т. Д.), А также других юридических документов, таких как налоговые отчеты и проверка биографических данных. Второй шаг — официальное интервью с комиссаром (или регулирующим органом) и его командой. Здесь вы представляете свой проект. В случае успешного прохождения и утверждения вашего заявления вы достигли первого (из двух) ключевых этапов: разрешение на организацию .Это приближает вас к реальности открытия вашего банка.

Затем наступает второй этап. Эта часть состоит из: открытия вашего офиса и найма других ключевых сотрудников, демонстрации вашей основной банковской системы регулирующему органу, тестирования вашей системы (систем) соответствия, завершения разработки вашей линейки продуктов и устранения ваших мер кибербезопасности и защиты данных.

Если регулирующий орган удовлетворен и соответствует его ожиданиям, то вам выдается лицензия.После этого вы должны подать заявку на членство в Федеральной резервной системе в дополнение к поиску хотя бы одного банка-корреспондента для осуществления денежных переводов.

9. Понять цель и важность базовой банковской системы.

Базовая банковская система — это программное обеспечение, которое помогает открывать счета для клиентов, обрабатывает основные транзакции, сохраняет поступления и расходование средств с использованием финансовых записей и предоставляет доступ к различным интерфейсам бухгалтерской книги и инструментам отчетности.Это ядро банка. Для любого регулирующего органа это важный фактор при оценке вашего приложения, потому что именно здесь будут храниться деньги ваших клиентов.

Очень немногие банки в мире имеют собственные базовые банковские системы. За них почти всегда платят, и это никогда не бывает дешево. Провайдеры базовой банковской системы не будут работать ни с кем. Они проводят собственную комплексную проверку, чтобы понять, кто такой банк, зачем он им нужен и как они будут его использовать.

Мы рассмотрели множество базовых банковских систем из разных стран — как крупных, так и традиционных, а также новых, более ориентированных на цифровые услуги.В результате мы выбрали Mbanq из Сан-Франциско: система новая (что позволяет избежать устаревших качеств), проверенная (ее уже используют более 9 других банков), ориентированная на новые цифровые сервисы (облачные и ориентированные на открытый API). ), с минимальной ценой установки и максимальной оплатой за использование (в зависимости от выбранной емкости), а также функциями «все в одном» (не нужно платить отдельно за обновления или новые продукты).

10. Вам не нужно сразу создавать версию банка MVP.

Теоретически вам не нужно интегрировать базовую банковскую систему и начинать разработку продуктов к моменту подачи заявки.Это было бы дорого и рискованно, в зависимости от вашего финансового положения. Вам необходимо объяснить, что вы планируете делать, как вы это будете выполнять, а затем приступить к реализации позже (либо до лицензии, либо после).

Однако, поскольку наша цель — показать и сделать больше, чем от нас ожидают, мы начали разработку продукта с самого начала подготовки нашего приложения. Слишком легко говорить, если ты не можешь ходить пешком. К нам присоединилась сильная команда из почти 10 разработчиков, которые ранее вместе работали вместе в ряде известных финтех-стартапов и банков, арт-директор, создавший наш бренд и идентичность, и директор по соответствию.

На сегодняшний день мы создали основные интерфейсы банка, уровень API для интеграции продуктов и успешно интегрированы с системой core-banking. Теперь вы можете войти в банк, открыть счет и осуществлять переводы между банковскими счетами.

11. Не ждите, чтобы привлечь капитал.

Как я писал выше, если вы хотите купить небольшой банк в США, вы можете найти группу банков в диапазоне от 5 миллионов долларов (может быть, даже 2-3 миллиона долларов) до 30 миллионов долларов. Проблема здесь не в наличии денег, а в том, что риск того, что в продаже будет отказано, попадет прямо в руки регулирующего органа.

Перед тем, как подать заявку на лицензию, мы привлекли 1 млн долларов от венчурных инвесторов на первом этапе. 250 тысяч и 300 тысяч долларов были отложены в качестве требований к капиталу и операционных расходов в первый год — во время подачи заявки на лицензию. Оставшиеся 450 тыс. Долларов предназначены для выплаты зарплаты сотрудникам, судебных издержек, консультантов по комплаенсу и первоначального взноса за базовую банковскую систему.

Если и когда мы получим лицензию, нам потребуется еще 5 миллионов долларов США для внесения в капитал банка и еще 5 миллионов долларов США на операционные расходы, включая разработку нашего пакета продуктов и поддержку клиентов — и все это до достижения точки безубыточности. .Поэтому в следующем раунде мы нацелены на рейз в размере 10 миллионов долларов.

12. Большинство банковских продуктов непрозрачны и не новаторски. Вы слышали о финтех-банкинге?

Те, кто может открыть счет и предоставить к нему онлайн-доступ, быстро называют себя цифровыми банками. А те, кто предлагает самые простые продукты — например, денежные переводы, — часто называют себя полноценными банками.

Если вы хотите стать настоящим полноценным банком, а не просто дополнительным счетом или картой для своих клиентов, тогда вам нужны надежные продукты.Есть несколько способов сделать это. Вы можете кодировать и создавать все продукты (а также технологии и бизнес-логику) самостоятельно, как это делают большинство традиционных банков. Риск здесь заключается в том, что ваш штат постоянно расширяется, и ни один из продуктов не является лучшим на рынке (подумайте об этом, как об изобретении колеса во второй раз). Второй подход заключается в покупке готовых продуктов (технология плюс базовый конструктор бизнес-логики) у внешних поставщиков решений white label, которые иногда предлагают поставщики базовых банковских систем.

Мы выбрали третий сценарий — что-то под названием финтех-банкинг . Наш генеральный директор Слава представил концепцию «финтех-банка» в своей книге « Прибытие первого финтех-банка ». В этом случае мы не создаем продукты самостоятельно и не покупаем готовые «шаблоны». Наша стратегия основана на том, что многие финтех-продукты уже созданы (и будут созданы) в мире. Эти финтех-компании возглавляются отличными командами и пользуются большим спросом у пользователей.Проблема финтех-компаний в том, что их отдельные продукты и услуги не заменяют всю продуктовую линейку банка, а создают экосистему из различных финтех-продуктов — вполне возможно. Поэтому мы собираемся работать с отобранными финтехами по модели партнерства. Мы определили 12 продуктовых вертикалей, которые соответствуют потребностям наших будущих клиентов и их бизнеса. В каждой вертикали мы находим лучший финтех-продукт для интеграции в платформу Arival Bank. А когда клиент приходит к нам — он получает доступ к целому набору услуг, адаптированных для его компании.Клиентам больше не нужно искать лучшие продукты и услуги на рынке. Им не нужно загружать или регистрировать 20 различных финансовых услуг и продуктов для своего бизнеса. Теперь у них есть единый логин и пароль (через Arival), и они могут снова и снова избегать хаотичных процедур регистрации. Все данные собираются в одном окне (поэтому вам не нужно беспокоиться о надстройках для импорта или экспорта информации из разных сервисов). Деньги между сервисами перемещаются мгновенно и бесплатно (учитывая, что все деньги находятся в одном банке).Лучше всего — если у вас есть какие-либо вопросы или проблемы, вы можете связаться только с одной командой поддержки клиентов. Наконец, Слава и Игорь — идеальные парни, чтобы представить и передать такой опыт. На протяжении многих лет они инвестировали во множество различных финтех-компаний и знают финтех-ландшафт так же хорошо, как и все остальные.

13. Терпение — добродетель. Каким бы ни был ваш график — рассчитывайте удвоить его.

Если вы хотите купить банк, вам сразу скажут, что это займет не менее года.Если вы решите подать заявку на лицензию — это, скорее всего, займет от 1 до 2 лет (иногда даже 3 года в зависимости от сложности). Просто чтобы вы знали, мои оценки оптимистичны, они сделаны в условиях, когда процесс шел гладко, с небольшими сбоями.

В нашей ситуации с сентября 2017 года по январь 2018 года мы проверили проблему, потенциальный потребительский спрос и стратегические пути реализации. С января по май 2018 мы подготовили заявку и все документы для подачи заявки на IFE.В июне мы официально подали заявку. В настоящее время мы ожидаем получения нашего разрешения на организацию на организацию (которое можно более или менее рассматривать как разрешение на осуществление банковских операций).

Что касается следующих шагов и сроков получения нашей лицензии, то гадать нет смысла. Конечно, мы надеемся, что получим его в конце этого года, но все, что мы можем сделать, это продолжать двигаться вперед и готовиться к запуску — надеясь, что пути пересекутся раньше, чем позже.

14.Мои последние два цента.