Лизинг для физлиц — условия, нюансы оформления, плюсы и минусы сделки

Лизинг относится к одной из форм финансовых отношений, которая появилась на просторах нашей страны относительно недавно, около 10 лет назад. Сегодня же услуги лизинга предлагаются большинством российских банков, существует также форма таких отношений между двумя физическими лицами.

Лизинг авто или недвижимости для физических лиц является своеобразной формой аренды с правом последующего выкупа.

Сущность лизинга

Лизинг представляет собой возможность приобрести дорогостоящие предметы – оборудование, личный автомобиль или квартиру – сначала в аренду, а потом в собственность. Предметом лизинговой сделки в теории может выступать любое недвижимое либо же движимое имущество, однако на практике далеко не любое имущество может передаваться в лизинг.

Изначально по договору передавались в основном дорогостоящее машины, оборудование или строения, однако сегодня в такую аренду можно оформить даже предметы обихода.

- недвижимое имущество для ведения бизнеса или собственного использования;

- автомобили;

- комплексы производственные или жилые;

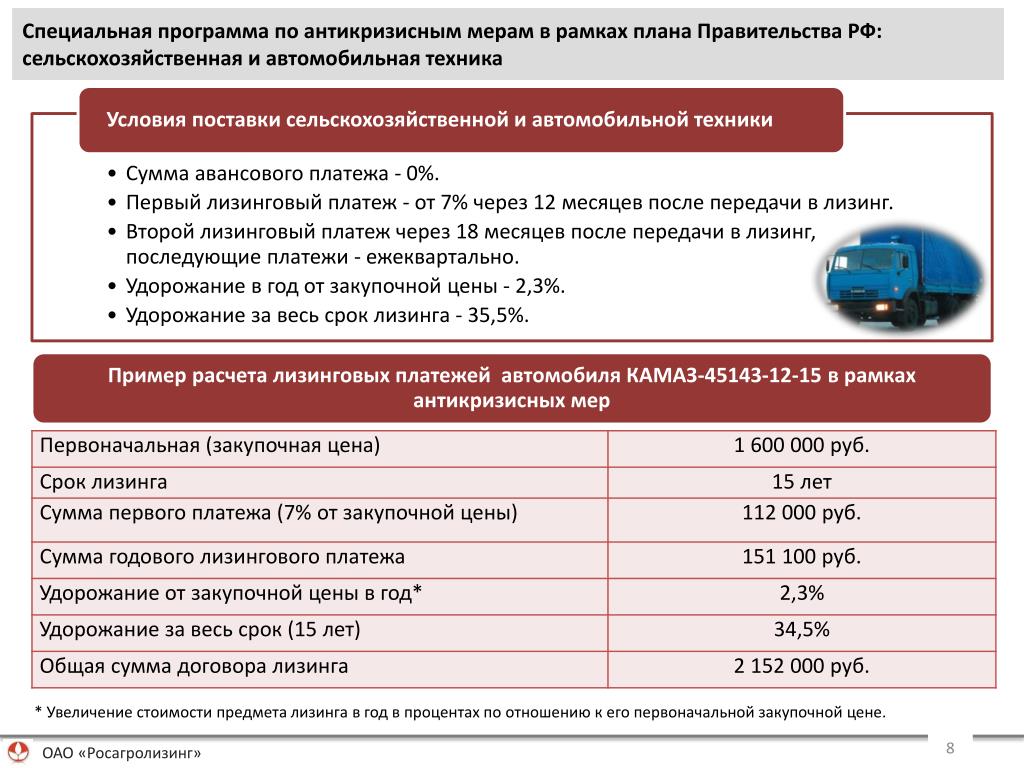

- техника для сельского хозяйства и строительства;

- оборудование для производства.

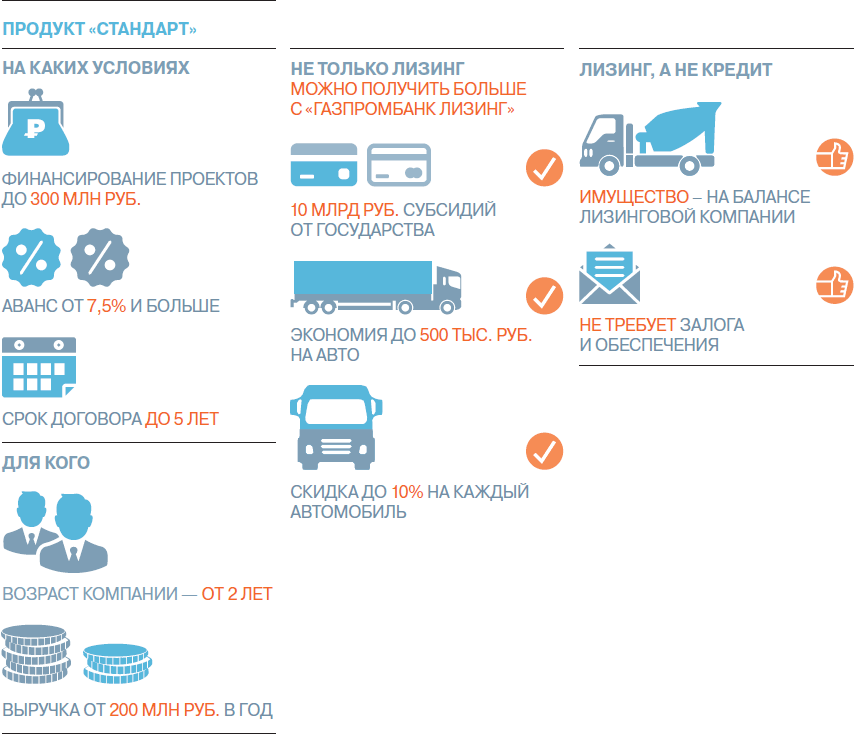

Лизинг имеет существенное отличие от того же банковского кредита – если при оформлении автомобиля или недвижимости в кредит имущество становится вашим сразу после заключения договора и оплаты первоначального взноса, то в процедуре лизинга имущество переходит в собственность нового владельца только по окончании срока договора аренды и иногда – внесения остаточной суммы продавцу.

Кроме того, лизингодатель рискует существенно меньше, чем банк-кредитор: в случае непоступления платежей собственник вправе разорвать договор и вернуть себе имущество, что гораздо сложнее сделать в случае с банковским кредитом.

Лизинг именно для физлиц удобен еще и тем, что дает возможность приобрести дорогостоящее или нестандартное имущество, например, грузовой тягач или специальное оборудование для производства.

Оформление сделки

Сторонами сделки выступают:

- • лизингодатель – владелец имущества, чаще всего это специальные лизинговые компании, которые на практике оказываются дочерними подразделениями банков;

- лизингополучатель – юридическое лицо любой формы собственности или физлицо;

- продавец имущества – первый собственник, который продает имущество лизингодателю по договору купли-продажи.

Достаточно часто к сделке подключается страховая компания, которая страхует возможные риски по неуплате платежей или порче имущества до передачи его новому собственнику.

Право собственности переходит к новому владельцу в срок, когда договор аренды оканчивается и все лизинговые платежи внесены в полном объеме. Такие платежи представляют собой определенную сумму, в которую входят арендная плата и часть стоимости имущества (аналог рассрочки).

Далеко не всегда эту сделку необходимо оформлять лично участникам. Чаще всего стороны прибегают к услугам специальных фирм, которые действуют по доверенности, выданной владельцем.

Чаще всего стороны прибегают к услугам специальных фирм, которые действуют по доверенности, выданной владельцем.

Особенности кредитования в лизинг

Как и у любого вида кредитования, лизинг для физических лиц имеет свои плюсы и минусы. Преимущества такой формы приобретения имущества:

- Низкие требования к покупателю. Лизинговые компании часто «закрывают глаза» на плохую кредитную историю и низкий уровень дохода.

- Возможность приобрести транспорт или технику для коммерческих целей, что сделать в банке физическому лицу очень сложно.

- Простое расторжение договора. Лизинг позволяет вернуть транспорт или жилье без сложной процедуры купли-продажи.

- Договор лизинга с физическим лицом может предусматривать дополнительные обязанности лизингодателя, например, техобслуживание, доставка автомобиля, замена авто в случае поломки.

- Лизинг обходится в несколько раз дешевле, чем стандартная аренда.

- Лизингополучатель вправе расторгнуть договор, и не выкупать имущество по окончании срока договора аренды с минимальными потерями денег.

Но у лизинга есть и минусы:

- Отсутствие прав собственности до момента, пока лизингополучатель не оплатит последний платеж. Машина или здание, взятое физическим лицом в лизинг, на всех этапах пользования и уплаты взносов принадлежит лизингодателю вне зависимости от места использования: Москва или Краснодар.

- Лизинг чаще всего обходится клиенту дороже, чем обычный банковский кредит, если только не предоставляется скидка.

- Физическому лицу оформить имущество в лизинг без первоначального взноса очень сложно.

- Двойная перерегистрация прав собственности – от продавца к лизингодателю, а потом лизингополучателю – что означает двойные расходы конечного покупателя.

Существует также риск банкротства компании, предоставляющей имущество в такую аренду. Договор, как правило, заключается на 5–10 лет и более, за это время компания может прекратить свое существование и отстаивать свои права придется в суде.

Договор, как правило, заключается на 5–10 лет и более, за это время компания может прекратить свое существование и отстаивать свои права придется в суде.

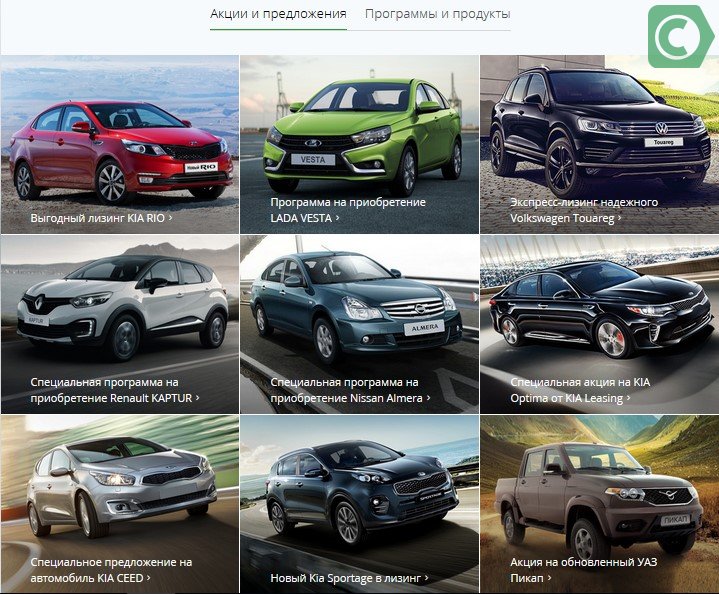

Условия лизинга для физических лиц рассмотрим на примере предложения Сбербанка «Экспресс»: купить авто (газель, грузовое или легковое) могут лица в возрасте 23–60 лет, с российским гражданством, потребуется 6 документов, ставка рассчитывается индивидуально, а отзывы преимущественно хорошие, поскольку банк имеет безупречную репутацию.

Для расчета переплаты и размера платежей физическое лицо, решившее взять лизинг на авто, может воспользоваться специальным калькулятором.

Лизинг авто для физических лиц. Что такое лизинг автомобиля?

Лизинг авто для физических лиц, как современная форма приобретения имущества, становится всё более популярной среди населения. Больше не нужно копить деньги десятилетиями, чтобы исполнить свою мечту и приобрести качественный автомобиль.

Содержание этой статьи

Лизинг решает вопросы не только отдельных физических, но и юридических лиц, обеспечивая экономию денежных средств.

Что такое лизинг автомобиля простыми словами

Взять автомобиль в лизинг для физических лиц – задача выполнимая. Современный рынок финансовых услуг стремительно развивается, и лизинговые компании, как дочерние предприятия, имеют все солидные банки страны. Простыми словами автолизинг – это долгосрочный договор аренды на права пользования автомобилем, с целью его последующего выкупа.

Такой вид договорных отношений предусмотрен законодательством Российской Федерации и закреплен ФЗ №164 от 29.10.1998 г. (редакция 03.07.2016 г.) «О финансовой аренде (лизинге)». Согласно этому источнику арендодателем выступает лизинговая компания, владелец активов, а лизингополучателем – физическое или юридическое лицо.

То есть лизингодатель не является посреднической организацией между автодилером и физическим лицом, он выступает как владелец имущества, которое передается в финансовую аренду.

Принцип финансовой аренды заключается в обеспечении гарантий всем участникам сделки. Имущество, в данном случае автомобиль, покупается в складчину. Часть денег дает клиент, а часть денег сама компания (доли оговариваются договором). На протяжении срока действия договора клиент вносит платежи согласно графику и по окончании выплат становится полноправным владельцем машины.

Подводные камни лизинга. Видео:

Пошаговая инструкция оформления авто в лизинг

Чтобы взять машину в лизинг, физическому лицу придется пройти несколько этапов:

1. Выбор лизинговой компании. Это можно сделать по отзывам знакомых или рекомендациям автодилеров. Необходимость начала с этого шага обусловлена тем, что компания приобретает авто у дилера и оформляет на него права собственности.

Важно! Лизинговые компании могут сотрудничать только с узким кругом проверенных автосалонов. Собираясь оформлять автолизинг, стоит проконсультироваться в компании по этому поводу и выбирать авто там, где предложит лизингодатель.

Собираясь оформлять автолизинг, стоит проконсультироваться в компании по этому поводу и выбирать авто там, где предложит лизингодатель.

2. Выбор автомобиля. Тут покупатель может ориентироваться на лизинговые компании, а может отталкиваться от автосалонов для поиска лизенгодателя.

Хорошая проработка этого вопроса – залог успешной сделки, так как можно подобрать акционный автомобиль, получить скидку за выбор определенной компании или автосалона. Это называется партнерскими программами.

3. Подача документов в лизинговую компанию и прохождение проверки. Перечень основных документов содержит:

- собственноручно написанное заявление на оформление лизинга;

- копии паспорта, страхового полиса, ИНН, заверенные нотариально;

- справка о доходах.

После предоставления документов лизинговая организация проведет проверку финансового состояния клиента. Определит степень его благонадежности и платежеспособности. По итогам проверки арендатору будет предложено подписать договор.

Его основными пунктами будет размер и частота платежей, размер вступительного взноса, процент переплаты от стоимости автомобиля, гарантийные обязательства, права и ответственность сторон за невыполнение своих обязательств.

Сотрудники компании обязаны рассчитать лизинг на авто и доступно объяснить правила арендатору (возможно выдать памятку). Схем расчета обычно несколько, их клиенту предложат на выбор.

4. Внесение первоначального взноса на счет компании для покупки авто. Компания добавляет недостающую сумму и приобретает авто путем заключения договора купли-продажи.

5. Арендатор получает машину в пользование на определенный срок на условиях, оговоренных в договоре. По завершении лизинговых выплат в полном объеме владелец начинает процедуру вступления в права собственности.

Подводные камни договора финансовой аренды

При подписании договора лизинга внимание стоит обратить на:

- График внесения платежей и их периодичность.

Компания должна предоставить несколько вариантов на выбор клиенту, дабы подобрать оптимальный для обеспечения платежеспособности. Платежи не должны быть плавающими, меняться по различным причинам и в одностороннем порядке.

Компания должна предоставить несколько вариантов на выбор клиенту, дабы подобрать оптимальный для обеспечения платежеспособности. Платежи не должны быть плавающими, меняться по различным причинам и в одностороннем порядке. - Сроки и порядок вступления арендатора в права собственности после завершения выплат. Срок должен быть минимальным и строго оговоренным. Недопустимо указание размытых временных рамок, зависящих от каких-либо обстоятельств.

- Размер комиссии, выплачиваемой клиентом за услуги лизинга, устанавливается при подписании договора и не должен зависеть от уровня инфляции в стране или курса валют.

- Правила эксплуатации автомобиля и ответственность за несение сопутствующих трат (страховой полис (КАСКО, ОСАГО), ежегодный техосмотр, обслуживание машины в автосервисе). Все эти расходы должны лечь на плечи арендодателя как владельца транспортного средства.

Лизинг для физических лиц. Видео:

Преимущества лизинга

Приобрести транспортное средство можно несколькими способами:

- Кредит

- Аренда

- Покупка

- Лизинг

Преимущества лизинга обычно определяют исходя из сравнения с вышеуказанными альтернативными способами. Среди таковых:

- Упрощенная система оформления лизинга. Оформить кредит на машину в банке гораздо сложнее. Лизинговые компании хоть и проверяют платежеспособность клиента, но не опираются на его кредитную историю.

- Простота расторжения сделки в отличие от кредита. Лизинговая компания, являясь владельцем авто, просто забирает его назад и предлагает другим клиентам или использует самостоятельно.

- Возможность получения скидки от автосалонов, с которыми сотрудничает компания.

- Лизинговый автомобиль не подлежит отметке в налоговой декларации до момента вступления в права собственности арендатора. Этот факт важен для госчиновников и других лиц, не желающих афишировать своё материальное положение.

- В лизинг можно взять не только легковой автомобиль, но и коммерческий (грузовые машины, краны, сельхозтехнику). Оформить кредит на этот вид транспорта физическому лицу в банке невозможно.

- По сравнению с арендой лизинг обходится дороже, но по его завершении есть возможность оформить права собственности на объект финансовой аренды.

- Расходы по оформлению страховок и иные сопутствующие траты арендодатель может взять на себя или частично компенсировать клиенту.

- Финансовая аренда активов не предполагает поиск и предоставление залогового имущества или поручителя.

Недостатки лизинга

Недостатки у лизинга тоже имеются. Среди них:

- Дороговизна финансового продукта. Лизинговые компании получают прибыль в виде комиссии за свои услуги, размер которой довольно крупный. Лизинговая компания несет траты на заключение сопутствующих договоров, юридическое и финансовое сопровождение сделок, которое должна компенсировать за счет клиентов.

- Отсутствует возможность оформления права собственности на автомобиль до завершения платежного периода.

- Продажа лизинговых автомобилей, передача их в аренду или залог запрещена. Оплатив значительную долю стоимости транспортного средства, арендатор не может распоряжаться им по своему усмотрению.

- Купить авто в лизинг означает привязаться к определенной территории. Как правило, арендодатель оговаривает автосервисы, где машина может проходить техобслуживание. Это может создавать неудобства.

- Так как лизинг – это разновидность долгосрочной аренды, то к моменту передачи транспортного средства в права собственности клиенту оно может морально устареть и стать неинтересным арендатору.

- В случае порчи или ДТП с участием лизинговой машины компания может наложить штраф плюс к стоимости ремонта.

Лизинг авто для ИП

Представителям мелкого бизнеса в России также доступен лизинг. ИП – индивидуальные предприниматели, которые ведут деятельность на свой страх и риск. Обычно они функционируют в условиях ограниченности денежных ресурсов. Поэтому предприниматели часто обращаются за лизингом как формой приобретения необходимых активов, в частности, транспортных средств.

ИП – индивидуальные предприниматели, которые ведут деятельность на свой страх и риск. Обычно они функционируют в условиях ограниченности денежных ресурсов. Поэтому предприниматели часто обращаются за лизингом как формой приобретения необходимых активов, в частности, транспортных средств.

Как продать автомобиль быстро и дорого? — здесь больше полезной информации.

Лизинг легковых автомобилей и коммерческих позволяет ИП поэтапно вести выплату стоимости транспорта, при этом использовать его в производственной или коммерческой деятельности и по окончании получить в собственность. К тому же программа поддержки малого бизнеса в России предусматривает наличие льгот в налогообложении ИП, имеющих лизинговые договора аренды.

В случае стремительного развития бизнеса можно раньше положенного срока оплатить оставшуюся часть денег и раньше оформить право собственности или обзавестись лизинговым автопарком, необходимым для производственных нужд.

Вас заинтересует эта статья — Как выбрать автокресло для ребенка? Популярные детские кресла для машины.

Оформить договор финансовой аренды для предпринимателя не составляет труда, равно как для физического лица. Если вдруг ИП решит закрыть свою деятельность или перепрофилировать её, то лизинговая компания сможет пойти на уступки и перезаключить договор с физическим лицом вместо ИП.

Учитывая высокую стоимость и длительный период лизинга коммерческого транспорта, угроза морального старения и физического износа велика. В любом случае предприниматель сможет расторгнуть договор, отдать транспортное средство владельцу и взять в лизинг другое, более новое. При этом за ним не закрепят звание «неблагонадежного» клиента и не внесут в черный список, как это делают банки.

Лизинг автомобилей процветает и будет процветать в России. Самая большая транспортная сеть этому доказательство. Многие ИП строят свой бизнес исходя из финансовых продуктов на рынке, и физические лица не исключение.

На каких условиях можно взять в лизинг авто для физических лиц

Если денег на покупку машины нет, в выдаче кредита банки отказывают, можно взять авто в лизинг. Хотя эта услуга предоставляется в российских автосалонах, все же она не столь популярна среди жителей страны. Во многом это объясняется банальным незнанием его сути, его преимуществ перед кредитом и арендой. Выясним, на каких условиях можно оформить лизинг авто для физических лиц и чем он выгоден?

Хотя эта услуга предоставляется в российских автосалонах, все же она не столь популярна среди жителей страны. Во многом это объясняется банальным незнанием его сути, его преимуществ перед кредитом и арендой. Выясним, на каких условиях можно оформить лизинг авто для физических лиц и чем он выгоден?

Лизинг и его преимущества для физических лиц

Лизинг тесно связан с понятиями кредит и аренда. По сути, это форма кредитования, при которой транспортное средство (грузовой или легковой автомобиль) сдается в долгосрочную аренду. При этом, право собственности у гражданина не возникает, а по истечении срока лизинга, физическое лицо может выкупить автомобиль. Выкуп производится по остаточной стоимости. Иногда эта стоимость равна нулю.

По мнению некоторых экспертов лизинг имеет ряд преимуществ:

- Простота заключения сделки. Чтобы взять авто в лизинг достаточно предъявить минимальный пакет документов (подробности читать ниже) и заполнить заявление. Лизинговые компании не так требовательны к клиентам, ведь имущество остается у них в собственности.

- Оплата в рассрочку. К клиентам применяется индивидуальный подход при расчете ежемесячных платежей, учитывая материальное положение лизингополучателя. Кроме того, учитывается сезонность.

- Отсутствие уплаты налога на имущество, поскольку транспортное средство, переданное в пользование лизингополучателю не является его собственностью на весь срок сделки. Следовательно, он освобождается от уплаты налога на имущество.

- Оформление лизинга выгодно по времени. Автострахованием занимается сам лизингодатель. Водителю нет необходимости обращаться в стороннии организации за полисом КАСКО или ОСАГО. Некоторые фирмы даже оплачивают за свой счет услуги шиномонтажа.

- Простота расторжения договора лизинга. Его расторгнуть проще, чем кредитный. Если автомобиль, оформленный в лизинг, стал ненужным, можно расторгнуть сделку и вернуть машину компании. Если же автомобиль приобретен в кредит, придется сначала выплатить банку сумму кредита, и только затем завершить сделку по продаже авто.

- Возможность замены машины на новую. При условии грамотно составленного договора, физическое лицо может постоянно менять авто, если оно его чем-то не устраивает или захотелось взять новую машину.

- Возможность «скрыть» имущество от налоговых органов. Такая форма пользования удобна госчиновникам, которым не разрешается иметь дорогие средства передвижения. Или состоятельным гражданам, которые не хотят в случае развода делить имущество со своей «второй половиной», поскольку лизинговое имущество разделу не подлежит.

Помимо стандартной процедуры возможности приобрести авто, некоторые автокомпании предоставляют возможность физическим лицам оформить авто в лизинг без первоначального взноса. При этом оплата производится одинаковыми ежемесячными платежами. Без первоначального взноса платежи станут выше, а условия для заявителя жестче.

Недостатки договора лизинга

Перечислив плюсы, следует упомянуть и о минусах такой сделки:

- Взять машину в лизинг обойдется дороже кредита, поскольку в него включены уже все дополнительные услуги (КАСКО, обслуживание, налоги).

Поэтому не выгодно пользоваться лизингом для личных нужд. Для предпринимателей же с точки зрения налогообложения он представляет интерес.

Поэтому не выгодно пользоваться лизингом для личных нужд. Для предпринимателей же с точки зрения налогообложения он представляет интерес. - Отсутствие права собственности на автомобиль. Конечно, в некоторых случаях это может являться и преимуществом. Но, учитывая наш менталитет, внося ежемесячные платежи, хочется иметь документальные основания владения транспортным средством, а не только возможность пользоваться им. Ведь юридически он остается собственностью лизинговой компании.

- Необходимость внесения первоначального взноса также отнесем к недостаткам. Казалось бы, зачем вносить предоплату, ведь это не кредит, но большинство компаний не оформляют авто в лизинг физическим лицам без первоначального взноса.

- Двойное оформление документов в ГИБДД. При регистрации первый раз автомобиль переходит в собственность лизингодателя, во второй — при оформлении права собственности после выплаты всех платежей — лизингополучателю, что влечет дополнительные материальные затраты.

- Мошенничество в сфере лизинга.

Как взять в лизинг грузовой автомобиль

В лизинг также можно оформить и грузовое авто. Для этого физические и юридические лица подают разный пакет документов. К ним предъявляются и разные требования. Оформить в лизинг грузовое авто без первоначального взноса не получится, это право предоставляют в исключительных случаях лишь юридическим лицам при наличии поручителей.

Чаще лизинговые компании предоставляют грузовые авто организациям, но иногда могут пойти навстречу и физическим лицам при соблюдении некоторых условий:

- Отличное материальное положение и подтверждение доходов выпиской из банковского счета.

- Если поручителями выступают юридические лица.

Заявки на лизинг грузовых авто от физических лиц одобряют охотнее, если на него уже зарегистрированы автомобили или даже небольшой автопарк.

Правила оформления сделки

Чтобы взять авто в лизинг физическому лицу следует обратиться в специализированную организацию. Предварительно ознакомиться с условиями и выбрать подходящий автомобиль. Рассчитать примерный ежемесячный платеж можно на сайте любого продавца лизинговых услуг.

Возможность взять в пользование автомобиль есть не у всех жителей страны. Часто такую услугу предоставляют только в больших городах, таких как Москва, Санкт-Петербург, Казань, Екатеринбург и др.

Какие документы понадобятся

Для получения исчерпывающей информации и нюансов рекомендуем обращаться непосредственно в лизинговые компании. Но по общему правилу, оформить лизинг может гражданин России, достигший 18 лет и имеющий доход. Требуются следующие документы:

- Паспорт заявителя.

- Справка 2-НДФЛ.

- Копия трудовой книжки при ее наличии. В ином случае достаточно представить трудовой договор.

Физическому лицу придется заполнить предлагаемую анкету. После рассмотрения принимается решение об одобрении сделки или отказе.

Подписывая документы убедитесь, что все условия, например, наличие или отсутствие первоначального взноса указаны верноСодержание договора

Лизингополучатель никак не может влиять на содержание договора. Как правило, он типовой, и внесение правок в него запрещено. Поэтому, перед оформлением сделки стоит уточнить все условия:

- Страхование автомобиля (КАСКО или ОСАГО).

- Наличие первоначального взноса.

- Обслуживание автомобиля.

- С последующим выкупом или без него.

От этих условий будет зависеть стоимость договора.

Выводы

Исходя из всего вышесказанного, лизинг наиболее привлекателен для обычных граждан, которые в силу своих обстоятельств не хотят иметь автомобиль в собственности. Для бизнеса пользуется спросом лизинг грузовых автомобилей. Для физических лиц лизинг обходится дороже и не делает лизингополучателя полноправным владельцем машины. Взять машину можно на выгодных условиях, например, без первоначального взноса. Но оценивайте все за и против: платеж в этом случае будет больше.

Взять машину можно на выгодных условиях, например, без первоначального взноса. Но оценивайте все за и против: платеж в этом случае будет больше.

Думаете о лизинге автомобиля? Прочтите, как избежать проглатывания.

Думаете о лизинге автомобиля? Узнайте, как избежать поглощения дилерами.

В этой статье я хотел бы поделиться с вами некоторой информацией и опытом, который я получил при аренде автомобиля. Концепции, которые вам нужно знать во время переговоров, вещи, которые вам нужно знать, и я также объясню, как рассчитывать ежемесячные платежи. Прочитав статью, вы поймете, как сделка по аренде автомобиля не должна быть для вас такой сложной и как не проглотить голодных продавцов автосалонов.

Насколько я понимаю, одна из причин того, что потребители слишком много платят за аренду автомобилей сегодня, — это отсутствие у них знаний о том, как рассчитываются ежемесячные арендные платежи.

На мой взгляд, аренда машины не сильно отличается от ее покупки и продажи по истечении срока действия договора. В течение срока аренды часть стоимости автомобиля была израсходована. Сейчас он стоит меньше, чем был новым.

В течение срока аренды часть стоимости автомобиля была израсходована. Сейчас он стоит меньше, чем был новым.

Понятие потери стоимости очень важно понимать, потому что наряду с денежным фактором и снижением стоимости автомобиля есть две наиболее важные переменные, влияющие на стоимость аренды автомобиля для потребителя.

На этом этапе, возможно, вы спрашиваете себя, почему так важно знать, как рассчитывать ежемесячные арендные платежи: Хорошо, позвольте мне ответить на этот вопрос:

- Если вы позволите дилеру рассчитать ваш арендный платеж на основе полной наклейки цена, а не цена со скидкой, о которой вы договорились с ним. Все просто — вы проигрываете —

- Если дилер не предоставит вам должный кредит для вашего обмена, все просто — вы потеряете —

- Если дилер добавляет к вашему договору аренды скрытые платежи и комиссии, не упоминая их и не показывая в контракте, и у вас нет знаний, чтобы их найти, все просто — вы потеряете —

- Если дилер не учитывает ваш авансовый платеж в размере 5000 долларов наличными в расчетах платежа, все просто — вы проигрываете —

- Если дилер «увеличивает» процентную ставку (денежный коэффициент), которую он вам процитировал (денежный коэффициент — , а не , указанный в договорах аренды), и вы этого не знали, то все просто — , вы теряете —

Помните: они не друзья или члены семьи: у них также есть семья, которую нужно поддерживать, им платят комиссионные, и они «продавцы голода»

Теперь пришло время для некоторых основных определений:

- Счет-фактура: первоначальная плата производителя дилеру

- Рекомендуемая производителем розничная цена транспортного средства: Цена наклейки дилера: Наклейка на стекле автомобиля с указанием базовой цены, установленных производителем дополнительных устройств с указанием сборов производителя и автомобильного топлива.

Эта наклейка требуется по закону.

Эта наклейка требуется по закону. - ДОПОЛНИТЕЛЬНЫЙ ПРОЦЕНТ: проценты, которые рассчитываются в начале ссуды, затем прибавляются к основной сумме, так что все должно быть погашено, даже если ссуда выплачивается досрочно.

- Базовая цена — стоимость автомобиля без опций. Эта цена включает стандартное оборудование и гарантию производителя и напечатана на белой наклейке.

- Синяя книга-дилеры: Книга, используемая для оценки, оптовой и розничной стоимости автомобилей.

- Дилерское удержание: надбавка; обычно от 2 до 3% от розничной цены производителя; что производители предоставили дилеру (покупатель может получить автомобиль по цене ниже счета-фактуры, а дилер по-прежнему получает прибыль)

- Стимулы для дилеров: некоторые программы, предлагаемые производителями для увеличения продаж.

- Подготовка дилера или расходы на подготовку дилера: некоторые дополнительные расходы дилеры пытаются наложить на покупателей; это «чистая» прибыль для дилеров.

- Сбор за пункт назначения: любое повышение цены

- Расширенная гарантия или договор на обслуживание: Обычно необходимо приобретать до конца первого года владения

- Штраф за досрочное погашение: комиссия кредитора перед заемщиком за выплату кредита до истечения срока.

- Скидка: снижение производителем цены автомобиля в качестве стимула для покупателей

- Денежный фактор. Это процентная ставка, на которой основывается аренда. Иногда это называют фактором аренды или даже арендной платой. Чтобы получить денежный коэффициент , позвоните дилеру или получите информацию в своем кредитном союзе. Обычная процентная ставка составляет 3 процента, а в денежном выражении это будет 0,00125. (Вот ПОЛЕЗНЫЙ совет: чтобы преобразовать процентные ставки в денежные коэффициенты, разделите процентную ставку на 2400. Чтобы преобразовать денежные коэффициенты в процентные ставки, умножьте их на 2400.)

- Срок аренды.

Рекомендую в лизинг на 36 месяцев.

Рекомендую в лизинг на 36 месяцев. - Остаточная стоимость автомобиля. Узнайте остаточную стоимость вашего автомобиля или позвоните в банк или дилеру и спросите остаточную стоимость автомобиля. В качестве приблизительной оценки остаточная стоимость большинства автомобилей составляет от 45 до 60 процентов при аренде на 36 месяцев.

Дополнительные пояснения:

Амортизационные расходы

Когда дилерский центр рассчитывает ежемесячные арендные платежи, им необходимо определить снижение стоимости автомобиля.Они должны быть в состоянии точно предсказать, сколько будет стоить автомобиль по окончании срока аренды.

Поскольку большинство договоров аренды имеют относительно короткий срок, от 24 до 48 месяцев, одним из лучших предикторов амортизации является возраст транспортного средства и количество миль, которое оно было проехано

Стоимость заимствования денег

Давайте будем ясно и практично: когда автомобиль сдается в аренду, автосалон все еще владеет автомобилем. Поскольку они позволяют арендатору владеть активом за 45 000 долларов и оплачивать его ежемесячными платежами, они принимают на себя риск неуплаты.Они также теряют альтернативные издержки: они могут инвестировать деньги, которые они использовали для оплаты автомобиля, где-то еще, например, в акции, на денежном рынке и т. Д.

Поскольку они позволяют арендатору владеть активом за 45 000 долларов и оплачивать его ежемесячными платежами, они принимают на себя риск неуплаты.Они также теряют альтернативные издержки: они могут инвестировать деньги, которые они использовали для оплаты автомобиля, где-то еще, например, в акции, на денежном рынке и т. Д.

Расчет денежного фактора

Вот где концепция ежемесячного Плата за финансирование или денежный фактор вступает в игру. Денежный фактор компенсирует дилерскому центру или кредитору как риск неплатежа, так и упущенные альтернативные издержки. Фактически, денежный фактор напрямую сопоставим с годовой процентной ставкой или годовой процентной ставкой.Две простые формулы демонстрируют взаимосвязь между денежным фактором и процентными ставками:

- Процентная ставка = денежный фактор x 2400

Денежный фактор = Процентная ставка / 2400

Пример аренды автомобиля

Чтобы лучше понять, как амортизация и денежный фактор влияют на ежемесячный платеж по аренде автомобиля; давайте посмотрим на этот реальный пример, который произошел со мной 3 недели назад:

Предположим, я собираюсь арендовать LEXUS RX

по рекомендованной розничной цене 40 000 долларов. Кроме того, давайте также «предположим», что я могу договориться о базовой капитализированной стоимости (базовой максимальной стоимости) в размере 30 000 долларов.

Кроме того, давайте также «предположим», что я могу договориться о базовой капитализированной стоимости (базовой максимальной стоимости) в размере 30 000 долларов.

Чтобы подсчитать, сколько «денег» связано с этим договором аренды, необходимо добавить плату за приобретение дилером (около 750 долларов США) и любые расширенные гарантии (2000 долларов США в этом примере). В результате валовые капитализированные затраты составляют 32 750 долларов США.

Далее, можно снизить размер задействованного капитала (денег), купив автомобиль на 3000 долларов и предоставив первоначальный взнос в размере 3200 долларов.Чистая капитализированная стоимость в настоящее время составляет всего 26 550 долларов США (32 750 долларов США — 3000 долларов США — 3200 долларов США)

УПРОЩЕНИЕ Формула ежемесячных арендных платежей

Арендный платеж состоит из трех частей: амортизационный сбор , финансовый сбор и Налог с продаж — все вместе. Мы рассмотрим первые две части формулы ниже. Налог с продаж покрывается позже.

Мы рассмотрим первые две части формулы ниже. Налог с продаж покрывается позже.

Рассчитывается следующим образом:

Амортизационная комиссия = (Чистая капитальная стоимость — остаточная) ÷ Срок

Помните, Чистая капитальная стоимость — это валовая капитальная стоимость (цена продажи, которую вы согласовываете с дилером) плюс любая дополнительные дилерские сборы и налоги, которые не будут выплачиваться вперед наличными, плюс за любые предыдущие остатки по ссуде, минус за любые Снижения максимальной стоимости (авансовый платеж, обмен или скидки).Чистая капитальная стоимость не включает никаких арендных сборов, которые вы должны оплатить наличными при подписании договора аренды.

Остаточная сумма — это перепродажа в конце срока аренды или остаточная стоимость (как указано вашим дилером), а Срок действия — это продолжительность вашей аренды в месяцах.

ПОМНИТЕ: Отличная аренда — это когда у вас минимально возможная чистая капитальная стоимость с максимальным остатком и минимально возможный денежный коэффициент .

Комиссия за финансирование = Комиссия за финансирование Часть вашего ежемесячного арендного платежа подобна процентам по ссуде и выплачивается лизинговой компании за использование своих денег.Он рассчитывается следующим образом: Финансовый сбор = (Чистая капитальная стоимость + Остаточная сумма) × денежный коэффициент. Имейте в виду, что вы оплачиваете финансовые расходы по как на амортизацию, так и на остаточную сумму (общая сумма является согласованной продажной ценой автомобиля). Комиссия за финансирование , которую вы платите при аренде автомобиля , зависит от вашего кредитного рейтинга . Чем выше ваш балл, тем ниже комиссия и ежемесячный платеж. Вы всегда должны знать свой последний кредитный рейтинг, прежде чем отправиться за покупками для аренды автомобиля или ссуды.

Вы всегда должны знать свой последний кредитный рейтинг, прежде чем отправиться за покупками для аренды автомобиля или ссуды.

А как насчет процентной ставки? В вашем договоре аренды не указаны ваши ежемесячные финансовые сборы, процентная ставка или коэффициент арендных денег. Это не требуется по закону. Вместо этого они показывают вам только «Арендный сбор» или «Арендный сбор», который представляет собой сумму всех ваших ежемесячных финансовых сборов за весь срок вашей аренды. Итак, чтобы найти ежемесячную плату за финансирование, когда вы знаете только «плату за аренду» (или «плату за аренду»), используйте следующую формулу:

Ежемесячная плата за финансирование = плата за аренду ÷ срок

— Или —

Зная свою «Арендную плату» или «Арендную плату» из вашего договора аренды, и вы хотите узнать свой денежный коэффициент, используйте следующую формулу:

Денежный коэффициент = Арендная плата ÷ ((Чистая предельная стоимость + Остаточная сумма) x Срок)

— Затем —

Чтобы преобразовать денежный фактор в процентную ставку годовых, используйте следующую формулу:

Процентная ставка = денежный фактор x 2400

Общий ежемесячный платеж : добавьте амортизационный сбор и Финансы Сбор , который вы рассчитали выше, чтобы получить ваш общий ежемесячный платеж .

Налог с продаж также должен быть добавлен в большинстве штатов.

Общий ежемесячный платеж = Амортизационный сбор + Финансовый сбор + НАЛОГИ (в зависимости от штата)

Пример расчета с использованием формулы лизинга

Теперь, когда мы рассмотрели формулу оплаты за аренду автомобиля, давайте посмотрим, как она действительно работает.

Давайте взглянем на один из моих договоров аренды: я решил взять в аренду на 3 года (, срок 36 месяцев, ) Toyota Rav 4 по ориентировочной цене 24 600 долларов (рекомендованная производителем розничная цена).

Мне удалось снизить цену до 22 962 доллара (базовая стоимость). Я решил не вносить предоплату, но у меня есть обмен на сумму 1014,45 долларов. Моя чистая капитальная стоимость , таким образом, составляет 22 962 — 1014,45 долларов = 21 947,55 долларов (помните, это будет одна из сумм, которые будут использоваться для моего ежемесячного платежа)

Теперь дилер сообщает мне (потому что я спросил), Денежный коэффициент составляет 0,00375, а остаточный процент составляет 60% от рекомендованной розничной цены. Итак, моя сумма Остаточная в долларах равна.60 x 24 600 долларов = 14 760 долларов.

Итак, моя сумма Остаточная в долларах равна.60 x 24 600 долларов = 14 760 долларов.

Теперь давайте посчитаем:

Амортизационная плата = (Чистая капитальная стоимость — остаточная) ÷ Срок

Амортизационная комиссия = Чистая капитальная стоимость — это валовая капитальная стоимость (цена продажи, которую вы согласовываете с дилера) плюс любые дополнительные сборы дилера и налоги, которые не будут выплачиваться авансом наличными, плюс любые предыдущие остатки по кредиту, минус любые Снижения предельной стоимости (первоначальный взнос, обмен или скидки) — 60% от рекомендованной рекомендованной цены) ÷ 36

Амортизационный сбор = (21 947 долларов.55 — 14 760 долларов США) ÷ 36 = 199,65 долларов США

Комиссия за финансирование = (Чистая капитальная стоимость + Остаточная сумма) × Денежный фактор

Финансовая комиссия = ( Чистая капитальная стоимость — это валовая капитальная стоимость (цена продажи, которую вы согласовываете с дилера) плюс любые дополнительные сборы дилера и налоги, которые не будут выплачиваться авансом наличными, плюс любые предыдущие остатки по кредиту, минус любые Снижения предельной стоимости (первоначальный взнос, обмен или скидки) + 60% от рекомендованной розничной цены

Финансовый сбор = (21 947 долларов США. 55+ 14760 долларов США) × 0,00375 = 137,65 долларов США

55+ 14760 долларов США) × 0,00375 = 137,65 долларов США

Ежемесячный арендный платеж = 199,65 долларов США + 137,65 долларов США

= 337,30 долларов США (без налога с продаж)

ПОМНИТЕ: Отличная сделка по аренде — это когда у вас самая низкая цена возможных Чистая капитальная стоимость с наибольшим остатком , а также наименьшим возможных Денежный фактор . ПОЛУЧИТЕ ХОРОШУЮ ЧИСТУЮ СТОИМОСТЬ И наименьший возможный денежный фактор И ВЫ ПЛАТИТЕ МЕНЬШЕ.

DO’s

- Знайте процентную ставку.

- Денежный фактор: это не то же самое, что процентная ставка!

- Не покупайте расширенную гарантию. Гарантия производителя в большинстве случаев распространяется на срок аренды.

- Получить историю автомобиля (авто факс).

- Следите за капитализацией части арендной платы (увеличит ежемесячный платеж).

- Следите за: двойной первый платеж.

- Никогда не договаривайтесь о ежемесячных платежах: договаривайтесь о цене автомобиля и дополнительных услугах.

- Следите за техникой «хороший / плохой мальчик»: да, один из людей — бог, а другой — плохой парень. Что делать: не торопитесь, наберитесь терпения, ни в чем не торопитесь — если сначала заговорите — проиграете —

- Если продавец обнаруживает ваши желания — вы теряете —

Например: вас спросят: чего вы хотите? Торговля? Платите меньше за ежемесячные платежи?

В зависимости от вашего ответа к вам применит конкретную технику продаж.

Что делать? -ПЕРЕГОВОРЫ-СРАВНИТЬ-ПОЛУЧИТЕ НЕСКОЛЬКИХ ЦЕН

Мой совет:

- Перед тем, как войти в дилерский центр, сделайте домашнее задание:

- Понимать дилерскую терминологию

- Вы должны знать разницу между лизинговой ценой и ценой по счету

- Такие термины, как: рекомендованная производителем розничная цена или годовая цена .

- Остаточная стоимость против ежемесячного платежа.

Остаточная стоимость: Стоимость автомобиля в конце срока его полезного использования (ЧТО ОСТАЛОСЬ)

- Пожалуйста, не позволяйте дилеру делать за вас математику , иметь при себе ручку и лист бумаги. Некоторые выражения или вопросы, подобные этому, слишком распространены: могу ли я получить для вас $ (сумму в месяц). Вы бы поехали на машине сегодня? -SMART-правильно? Это типичный и запутанный вопрос, вас пытаются вывести на ежемесячный платеж. ПРЕДУПРЕЖДЕНИЕ. Не делай этого; ВСЕГДА оговаривайте реальную цену автомобиля.

- Узнать реальную стоимость аренды авто от начала до конца

- Раскройте скрытые дилерские скидки или льготы по аренде

- Выберите срок аренды в рамках стандартной заводской гарантии, чтобы воспользоваться всеми преимуществами аренды

- Не платите слишком много денег вперед:

Рекламируют низкие ежемесячные платежи за новые автомобили; вы знаете, как будут использоваться эти деньги? Well будет использоваться для оплаты части автомобиля вперед, но вы спрашивали себя, а что если машина будет украдена? Страховка будет платить, не так ли? А где твои деньги? ПРОШЛО, ВМЕСТО вы можете сэкономить деньги или использовать их на денежном рынке или на счете компакт-диска, а затем арендатор может использовать эти средства для оплаты ежемесячных арендных платежей.

- Спросите, включена ли страховка на случай пробелов (должна ли она быть), помните, что стоимость автомобиля значительно снижается после того, как автомобиль управляется дилером

- Вы должны знать свой годовой пробег и сколько они собираются взимать дополнительную плату, никогда не делайте этого меньше, чем 12 000 миль в год, если они предлагают меньше — Walk Away —

- Слишком длительный лизинг (не сдавать автомобиль в лизинг дольше гарантийного срока)

- Если вы хотите- торговать-: дайте им меньшую ценность, не сомневайтесь.СОМНЕНИЯ = ВЫ ТЕРЯЕТЕ

- Знать отношения: Первоначальный взнос против. Предоплата

- Первоначальный взнос : снижает капитализированную стоимость автомобиля (обычно используется в рекламе. «0,00 долл. США.« Первоначальный взнос », конечно, дилеры не хотят, чтобы вы снижали капитализированную стоимость автомобиля, потому что это означает меньше денег для они ».

Они пытаются привлечь ваше внимание к чему-то, что они вам никогда не ДАЮТ, они не сумасшедшие люди, конечно, они не хотят, чтобы вы вносили авансовый платеж, который снизит капитализированную стоимость автомобиля, что приведет к меньше ежемесячных платежей.

Они пытаются привлечь ваше внимание к чему-то, что они вам никогда не ДАЮТ, они не сумасшедшие люди, конечно, они не хотят, чтобы вы вносили авансовый платеж, который снизит капитализированную стоимость автомобиля, что приведет к меньше ежемесячных платежей.

- Оплата авансом: идет на сборы и налоги.

- СПРОСИТЕ, какой будет ваша процентная ставка (также называемая денежным фактором), умножьте денежный коэффициент на 2400 долларов.

- НАКОНЕЦ: Если вам не нравятся числа: по крайней мере, получите меньше MSRP, ваш ежемесячный платеж будет меньше.

- Помните: не позволяйте им предлагать вам ежемесячный платеж вначале, это первое, с чем вам нужно иметь дело; это чистая капитальная стоимость , а не цена на наклейке дилера (полная рекомендованная производителем розничная цена )

Общие ошибки :

- Согласованная цена покупки

- Условия кредита

- Первоначальный взнос.

- Некоторые клиенты при аренде автомобиля не знают, что деньги автомобиля — это капитализированная стоимость, а не полная рекомендованная розничная цена

Если вы позволите им договориться о ежемесячном платеже, не только вы потеряете; В дополнение к этому вы можете объединить авансовый платеж за автомобиль, обмен и ежемесячные платежи в одну транзакцию.

ВНИМАНИЕ: Наклейка дилера: будут включены опции, которые были установлены после того, как автомобиль поступил к дилеру от производителя, так называемые «надбавки»; «ПАКЕТ СПЕЦИАЛЬНОЙ СТОИМОСТИ», дополнительная дилерская прибыль, дополнительная дилерская наценка, теперь дни СПА (полный год мойки автомобилей).

ПОМНИТЕ: Если вы договоритесь меньше рекомендованной рекомендованной цены, ваш ежемесячный платеж будет меньше.

Наконец, я надеюсь, вы смогли понять, как рассчитать ежемесячный арендный платеж; по крайней мере, вы будете знать, чего ожидать от дилера, если посмотрите в своем контракте; конечно, мы никогда не узнаем всю математику, потому что человек перед вами был обучен делать свою работу, и они делают это феноменально. Но теперь: вы знаете, как избежать того, чтобы вас проглотили голодные продавцы из автосалонов, и подобные мне…. вы можете уйти от дилера с автомобилем своей мечты, без первоначального взноса и простых ежемесячных платежей … потому что мы так много работаем … что мы это заслужили, верно?

Но теперь: вы знаете, как избежать того, чтобы вас проглотили голодные продавцы из автосалонов, и подобные мне…. вы можете уйти от дилера с автомобилем своей мечты, без первоначального взноса и простых ежемесячных платежей … потому что мы так много работаем … что мы это заслужили, верно?

До свидания, и до встречи

DAIMY BUENO

Расходы на автотранспортные средства — Canada.ca

Использование автотранспортных средств в служебных целях

Вы можете вычесть расходы, понесенные вами за управление автомобилем, которое вы используете для получения коммерческого дохода.

Чтобы рассчитать сумму расходов на автотранспортные средства, вы можете вычесть, заполните «Диаграмму A — Расходы на автотранспортные средства» формы T2125, Отчет о коммерческой или профессиональной деятельности, форму T2042, Отчет о сельскохозяйственной деятельности или форму T2121, Отчет о Рыбалка.

Если вы являетесь партнером в деловом партнерстве и несете расходы на автотранспортные средства для бизнеса, используя свой личный автомобиль, вы можете потребовать эти расходы, связанные с бизнесом, в строке 9943 — Прочие суммы, вычитаемые из вашей доли в чистый доход (убыток) товарищества », заполнив часть 5 формы T2125, T2042 или T2121.

Расчет затрат на автотранспорт

Если вы используете автомобиль или легковой автомобиль как для бизнеса, так и для личного пользования, вы можете вычесть только ту часть расходов, которая связана с получением коммерческого дохода.Однако вы можете вычесть полную сумму платы за парковку, связанной с вашей коммерческой деятельностью, и дополнительную страховку бизнеса для вашего автомобиля или легкового автомобиля.

Для подтверждения суммы, которую вы вычитаете, ведите учет как общего количества километров, которые вы проехали, так и километров, которые вы проехали для получения дохода.

Сельское хозяйство Использование включает поездки для сбора запчастей или сельскохозяйственных принадлежностей, а также для доставки зерна. Если вы не жили на своей ферме, поездка между фермой и вашим домом не считается деловой поездкой.

Рыболовный бизнес Использование включает поездки за запчастями или припасами для лодок, а также для доставки рыбы на рынки. Это также включает в себя поездку на рыбацкую лодку и обратно, если ваш дом является основным местом вашей работы.

Это также включает в себя поездку на рыбацкую лодку и обратно, если ваш дом является основным местом вашей работы.

Ниже приведен пример расчета затрат на автотранспортные средства, понесенных для получения коммерческого дохода.

Пример

Годовой отчетМюррея истекает 31 декабря. Он владеет грузовиком, который не является легковым автомобилем.Он использует грузовик, чтобы забрать припасы и оборудование. Мюррей вел следующие записи за свой финансовый период 2019 года:

Километров для получения коммерческого дохода: 27000

Общее количество километров: 30 000

Расходы:

Бензин и масло = 3500 долларов

Ремонт и техническое обслуживание = 500 долларов

Страхование = 1000 долларов

Проценты (ссуды на покупку грузовика) = 1900 долларов

Лицензионные и регистрационные сборы = 100 долларов

Итого расходы на грузовик = 7000 долларов

Мюррей рассчитывает расходы, которые он может вычесть за свой грузовик за налоговый год, следующим образом:

(27000 рабочих километров ÷ 30 000 километров) x 7000 долларов = 6 300 долларов

Если Мюррей имеет деловых или профессиональных доходов , он может вычесть эту сумму в строке 9281 формы T2125.

Если Мюррей имеет фермерское хозяйство , он может вычесть эту сумму в строке 9819 формы T2042.

Если Мюррей имеет рыболовный бизнес , он может вычесть эту сумму в строке 9281 формы T2121.

Записка для фермеров

Если вы получили страховые выплаты для оплаты ремонта, см. «Строка 9604 — Страховые выплаты» в справочнике T4002.

Примечание

Вы можете вычесть полную сумму платы за парковку, связанной с вашей коммерческой деятельностью, и дополнительное страхование бизнеса для вашего автомобиля.

Расходы на транспорт, которые вы можете вычесть

Вы можете вычесть расходы, понесенные вами за управление автомобилем, которое вы используете для получения коммерческого дохода. Однако на ваш вывод может повлиять несколько факторов.

Однако на ваш вывод может повлиять несколько факторов.

Типы расходов, которые вы можете заявить в «Строке 9281 — Расходы на автотранспортные средства (не включая CCA )» формы T2125 или формы T2121, или строке 9819 формы T2042, включают:

- лицензионные и регистрационные сборы

- затраты на топливо и масло

- страхование

- проценты за деньги, взятые взаймы для покупки автомобиля

- техническое обслуживание и ремонт

- Стоимость лизинга

Вы также можете запросить скидку на капитальные затраты (CCA), но введите эту сумму в «Строку 9936 — Резерв на капитальные затраты».

Тип автомобиля, которым вы владеете

Тип автомобиля, которым вы владеете, может повлиять на ваши расходы. Для целей налогообложения доходов существует четыре типа транспортных средств:

A Автомобиль — автомобиль, спроектированный или адаптированный для использования на автомагистралях и улицах. К автотранспортным средствам не относятся троллейбус или транспортное средство, предназначенное или приспособленное для эксплуатации только на рельсах.

К автотранспортным средствам не относятся троллейбус или транспортное средство, предназначенное или приспособленное для эксплуатации только на рельсах.

A Легковой автомобиль — это автотранспортное средство, которое принадлежит налогоплательщику (кроме транспортного средства с нулевым уровнем выбросов) или арендовано, и спроектировано или адаптировано в основном для перевозки людей по шоссе и улицам.Он вмещает водителя и не более восьми пассажиров. Большинство автомобилей, универсалов, фургонов и некоторых пикапов являются легковыми автомобилями.

На легковые автомобили и легковые автомобили с нулевым уровнем выбросов распространяются ограничения на сумму CCA, процентов и затрат на аренду, которые могут быть вычтены.

Легковой автомобиль включает: , а не :

- скорая помощь

- четко обозначенная полицейская или пожарная машина быстрого реагирования

- автотранспортное средство, которое вы купили для использования более чем 50% в качестве такси, автобус, используемый для перевозки пассажиров, или катафалк в похоронном бюро

- автотранспортное средство, купленное вами для продажи, аренды или лизинга при продаже, аренде или лизинге автотранспортных средств

- автотранспортное средство (кроме катафалка), купленное вами для использования в похоронном бюро для перевозки пассажиров

- фургон, пикап или подобное транспортное средство, вмещающее не более водителя и двух пассажиров, которое в налоговом году, которое вы купили или арендовали, было использовано более чем на 50% для перевозки товаров и оборудования с целью получения дохода

- фургон, пикап или аналогичное транспортное средство, которое в налоговом году, которое вы купили или арендовали, использовалось на 90% или более для перевозки товаров, оборудования или пассажиров с целью получения дохода

- пикап, который в том налоговом году, который вы купили или арендовали, был использован более чем на 50% для перевозки товаров, оборудования или пассажиров при получении или получении дохода на удаленном рабочем месте или на специальном рабочем месте, которое находится в не менее 30 км от ближайшего населенного пункта с населением не менее 40 000 человек

- Автомобиль скорой медицинской помощи с четкой маркировкой, используемый для перевозки парамедиков и их оборудования для оказания неотложной медицинской помощи

Если вы владеете или арендуете легковой автомобиль, может существовать ограничение на суммы, которые вы можете вычесть из расчета отчислений на капитальные затраты (CCA), процентов и затрат на лизинг.

A Пассажирское транспортное средство с нулевым уровнем выбросов (ZEPV) — это автомобиль, который принадлежит налогоплательщику и включен в Класс 54 (но в противном случае был бы включен в Класс 10 или 10.1). Правила, применяемые к определению пассажирских транспортных средств, применяются к легковым транспортным средствам с нулевым уровнем выбросов (ZEPV). ZEPV не включает в себя арендованное пассажирское транспортное средство, но другие транспортные средства, которые в противном случае могли бы квалифицироваться как ZEPV, если бы принадлежали налогоплательщику, подпадают под те же ограничения на вычеты по лизингу, что и легковые автомобили.

Автомобиль с нулевым уровнем выбросов (ZEV) — это автотранспортное средство, которое принадлежит налогоплательщику, при соблюдении всех следующих условий:

- представляет собой гибридный подключаемый модуль с емкостью аккумулятора не менее 7 кВтч или полностью:

- электрический

- на водороде

- приобретается и становится доступным для использования после 18 марта 2019 г.

и до 2028 г.

и до 2028 г. - не использовался ни для каких целей до его приобретения налогоплательщиком

- — это транспортное средство, для которого:

- не было принято решение отказаться от применения класса 54 или 55

- Правительство Канады не оказало помощи в соответствии с новым стимулом, объявленным 19 марта 2019 г.

- сумма не была вычтена как ОСО, и другое лицо или товарищество не истребовали окончательную потерю

Совместная собственность

Если вы и другое лицо владеете или арендуете легковой автомобиль или пассажирское транспортное средство с нулевым уровнем выбросов, ограничения по капитальным затратам (CCA), процентам и расходам по лизингу по-прежнему применяются.Общая сумма, вычитаемая вами (как совладельцем) или любым другим владельцем, не может быть больше суммы, которую может вычесть одно лицо, владеющее или арендующее транспортное средство.

Как регистрировать расходы на автотранспорт

Вы можете вычесть расходы на автотранспортные средства только тогда, когда они составляют разумно и у вас есть квитанций для их подтверждения. Чтобы получить полную выгоду от претензии по каждому автомобилю, ведите учет общего количества километров, которые вы проехали, и километров, которые вы проехали с целью получения коммерческого дохода.

Чтобы получить полную выгоду от претензии по каждому автомобилю, ведите учет общего количества километров, которые вы проехали, и километров, которые вы проехали с целью получения коммерческого дохода.

Для каждой поездки укажите дату, пункт назначения, цель и количество пройденных километров. Запишите показания одометра каждого транспортного средства в начале и в конце финансового периода.

Если вы меняете автотранспортные средства в течение финансового периода, записывайте даты изменений и показания одометра при покупке, продаже или обмене автомобилей.

Определение транспортного средства

Следующая таблица поможет вам определить, есть ли у вас автомобиль или легковой автомобиль.Таблица не охватывает все ситуации, но дает некоторые из основных определений транспортных средств, купленных или взятых в аренду и используемых для получения дохода от самозанятости.

Таблица определения транспортных средств

| Тип автомобиля | Сиденье (включая водителя) | Использование в коммерческих целях в году покупки или аренды | Определение транспортного средства |

|---|---|---|---|

| Купе, седан, универсал, спортивный автомобиль или роскошный автомобиль | 1–9 | от 1% до 100% | пассажир |

| Пикап, используемый для перевозки товаров или оборудования | 1 до 3 | более 50% | мотор |

| Пикап (кроме вышеуказанного) 1 | 1 до 3 | от 1% до 100% | пассажир |

| Пикап с удлиненной кабиной, используемый для перевозки грузов, оборудования или пассажиров | 4–9 | 90% или более | мотор |

| Пикап с удлиненной кабиной (кроме вышеуказанной) 1 | 4–9 | от 1% до 100% | пассажир |

| Универсал, используемый для перевозки товаров, оборудования или пассажиров | 4–9 | 90% или более | мотор |

| Спортивное оборудование (кроме вышеуказанного) | 4–9 | от 1% до 100% | пассажир |

| Фургон или минивэн, используемый для перевозки товаров или оборудования | 1 до 3 | более 50% | мотор |

| Фургон или минивэн (кроме вышеуказанного) | 1 до 3 | от 1% до 100% | пассажир |

| Фургон или минивэн, используемый для перевозки товаров, оборудования или пассажиров | 4–9 | 90% или более | мотор |

| Фургон или минивэн (кроме вышеуказанного) | 4–9 | от 1% до 100% | пассажир |

1 — Транспортное средство этой категории, которое используется более 50% времени для перевозки товаров, оборудования или пассажиров, зарабатывая или производя доход, на удаленном рабочем месте или на специальном рабочем месте, то есть не менее 30 км от ближайшего населенного пункта с населением 40 000 человек, считается автомашина .

Полный бортовой журнал

Лучшим доказательством использования транспортного средства является точный журнал деловых поездок, который ведется в течение всего года, с указанием для каждой деловой поездки, пункта назначения, причины поездки и пройденного расстояния.

Для каждой командировки ведите журнал, в котором указывается следующее:

- дата

- направление

- назначение

- километров, которые вы проехали.

Запишите показания одометра каждого автомобиля в начале и в конце финансового периода.

Если вы меняете автомобили в течение финансового периода, запишите даты изменений и показания одометра при покупке, продаже или обмене транспортного средства.

Упрощенный бортовой журнал

Вы можете вести полный журнал в течение одного полного года, чтобы установить коммерческое использование транспортного средства в базовом году.

После одного полного года ведения журнала для определения базового года вы можете использовать трехмесячный образец журнала для прогнозирования использования в бизнесе в течение всего года, если использование находится в том же диапазоне (в пределах 10%) от результаты базового года.Деловые круги должны будут показать, что использование транспортного средства в базовом году остается репрезентативным для его обычного использования.

Деловое использование транспортного средства в следующем году будет рассчитываться путем умножения коммерческого использования, определенного в базовом году, на соотношение периода выборки и периода базового года. Формула для этого расчета выглядит следующим образом:

(период выборки года% ÷ период базового года%) × годовой процент базового года = расчетное годовое деловое использование

Если рассчитанное годовое деловое использование в последующий год увеличивается или уменьшается более чем на 10%, базовый год не является подходящим показателем годового использования в этом последующем году.В таком случае журнал выборочного периода будет надежным только в течение трехмесячного периода, который он вел. На оставшуюся часть года коммерческое использование транспортного средства необходимо будет определять на основе фактических данных о поездках или альтернативных записей, как обсуждалось выше. В этих обстоятельствах налогоплательщику следует подумать об установлении нового базового года путем ведения журнала учета за новый 12-месячный период.

Пример

Физическое лицо заполнило журнал регистрации за полный 12-месячный период, который показал процент использования в коммерческих целях в каждом квартале 52/46/39/67 и годовое использование автомобиля в коммерческих целях как 49%.В последующий год журнал велся в течение трехмесячного периода выборки в течение апреля, мая и июня, что показало, что коммерческое использование составляет 51%. В базовом году процент использования автомобиля в коммерческих целях в апреле, мае и июне составил 46%. Коммерческое использование транспортного средства будет рассчитано следующим образом:

(51% ÷ 46%) × 49% = 54%

В этом случае CRA при отсутствии противоречивых доказательств примет расчетный годовой коммерческое использование транспортного средства на следующий год как 54% (т.е. расчетное годовое использование для бизнеса находится в пределах 10% от годового использования для бизнеса в базовом году, если оно не ниже 39% или выше 59%).

Несмотря на то, что записи и подтверждающие документы должны храниться только в течение шести лет с конца налогового года, к которому они относятся, журнал регистрации за полный 12-месячный период должен храниться в течение шести лет с конец налогового года, в котором он последний раз использовался для установления коммерческого использования.

Если вы используете более одного автомобиля для своего бизнеса, ведите отдельную запись для каждого транспортного средства, в которой указываются общие и рабочие километры, которые вы проезжаете, а также затраты на эксплуатацию и техническое обслуживание каждого транспортного средства. Рассчитывайте расходы на каждый автомобиль отдельно.

Процентные расходы по автокредиту

Вы можете вычесть проценты по займам для покупки автомобиля , автомобиля с нулевым уровнем выбросов, легкового автомобиля , или легкового автомобиля с нулевым уровнем выбросов , которые вы используете для получения дохода от бизнеса.Включите эти проценты в качестве расходов при расчете допустимых расходов на автотранспортные средства.

Однако существует предел на сумму процентов, которую вы можете вычесть за пассажирских транспортных средств или легковых автомобилей с нулевым уровнем выбросов. В таком случае сумма процентов, которую вы можете вычесть, ограничивается меньшей из следующих двух сумм:

- Итого проценты к уплате за год

- $ 10 × количество дней, за которые выплачивались проценты в году.(Используйте 8,33 доллара для легковых автомобилей, купленных в период с 31 декабря 1996 г. по 1 января 2001 г., для . Во всех остальных случаях используйте 10,00 долларов)

Чтобы рассчитать сумму процентов, которую вы можете вычесть, заполните «Таблицу B — Доступные процентные расходы для легковых автомобилей и легковых автомобилей с нулевым уровнем выбросов» в форме T2125.

Расходы на лизинг автомобилей

Вы можете вычесть расходы, понесенные вами при аренде автомобиля, который вы используете для получения дохода.Включите эти суммы в строку 9281 — Расходы на автотранспортные средства (не включая CCA ) вашей формы.

Когда вы используете легковой автомобиль для получения дохода от сельского хозяйства или рыбалки , существует ограничение на сумму расходов по аренде, которую вы можете вычесть. Чтобы рассчитать приемлемые затраты на лизинг, заполните «Диаграмму C — Допустимые затраты на лизинг легковых автомобилей» вашей формы.

Если договор аренды вашего легкового автомобиля включает такие элементы, как страхование, техническое обслуживание и налоги, включите их как часть арендных платежей в размере 19 таблицы C.

Примечание

Как правило, аренда включает налоги ( GST и PST или HST ), но не такие элементы, как страхование и техническое обслуживание. Эти суммы нужно платить отдельно. Включите налоги на сумму 19 в Таблице C и перечислите такие статьи, как страхование и техническое обслуживание, в соответствующих строках «Таблицы A — Расходы на автотранспортные средства».

Для финансового периода 2019 года используйте ставку GST в размере 5% или ставку HST для вашей конкретной провинции, чтобы заполнить диаграмму C.В следующем примере показано, как рассчитать приемлемые затраты на аренду. Используйте диаграмму C вашей формы, чтобы понять следующий пример. В этой таблице мы используем предписанные суммы. Прописано означает, что это прописано в законе.

Пример

1 июля 2019 года Meadow начала сдавать в аренду легковой автомобиль. Она использовала машину для получения дохода от бизнеса. Ее бизнес рассчитан на конец финансового года 31 декабря.Ставка PST для ее провинции составляет 8%, а GST — 5%. В 2019 году Meadow вошел в следующий рейтинг:

Рекомендуемая прейскурантная цена производителя

Количество дней в 2019 году сдавала машину

Meadow производит следующий расчет:

Общая сумма арендных платежей, понесенных за финансовый период Meadow в 2019 году за автомобиль

Общая сумма арендных платежей, удержанных за финансовые периоды до 2019 года за транспортное средство

Общее количество дней аренды транспортного средства в 2019 и предыдущих финансовых периодах

Прейскурантная цена производителя

Сумма в строке 4 (33000 долларов) или (35 294 долларов + 4588 долларов), в зависимости от того, что больше, умноженная на 85%:

[800 долларов США + (5% GST + 8% PST) x строка 3] ÷ 30

[30 000 долларов США + (5% GST + 8% PST) × строка 1] ÷ строка 5

Приемлемая стоимость аренды дляMeadow составляет строку 6 или 7, в зависимости от того, какая сумма меньше.В этом случае ее допустимый иск составляет 3000 долларов.

Выплаты и вмененные проценты

Когда вы арендуете легковой автомобиль, у вас может быть задолженность или вмененные проценты. В таком случае вы не сможете использовать диаграмму.

Вмененные проценты — это проценты, которые должны были бы быть причитаться вам, если бы проценты были выплачены на деньги, которые вы внесли для аренды легкового автомобиля. Рассчитывайте вмененные проценты на лизинговые расходы на легковой автомобиль только в том случае, если применяются все из следующего:

- За сданный в лизинг легковой автомобиль был внесен один или несколько депозитов

- возврат одного или нескольких депозитов

- сумма вкладов более 1000 долларов

Для получения дополнительной информации см. Бюллетень IT-521 «Расходы на автотранспортные средства, заявленные самозанятыми физическими лицами».

Договор аренды автомобиля в собственность по сравнению с Традиционный лизинг

- Ссуды Возврат ссуд

Ссуды для физических лиц в Канаде

- Ссуды для физических лиц

- Ссуды для безнадежных кредитов

- Ссуды для консолидации долга

- Ссуды на ремонт автомобилей

- Ссуды на восстановление кредита

- Ссуды на погашение потребительских предложений

- Частные ссуды

- Поручитель (Cosignor) ссуды

- ссуды для малого бизнеса

- ссуды на покупку автомобилей

Руководства и инструкции

- Руководство по подаче заявки на ссуду

- Квалифицироваться для получения ссуды на личные нужды

- Получить ссуду на ODSP

- Избежать отклонения заявки

- Избежать NSF и комиссии за овердрафт

- Как избежать мошенничества с ссудой

- Законен ли мой кредитор?

- Ваши права как заемщика

- Мгновенные банковские проверки

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Ньюфаундленд

- Ньюфаундленд PEI

По городам

- Торонто

- Миссиссога

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава

- Кингстон

- Лондон

Больше

- Кредитный мониторинг

- Оценка кредитоспособности

- Кредитный калькулятор

- Все услуги

- Кредитные карты

Отзывы

- Fairstone Отзывы

- Mogo Reviews

- Easyfin financial Reviews

- LendDirect Reviews

- Cash5You Reviews

- View Lende r База данных

- Возврат долга

Списание долга в Канаде

- Консолидация долга

- Погашение долга

- Консолидация кредитной карты

- Консультации по консолидации долга

- Консультации по предложению потребителей39 Кредитование

- Консультации по банкротству 17 Консультации по банкротству

- Canada Debt Relief Guide

- Консолидировать задолженность по кредитной карте

- Как управлять долгом

- Сохранение долга

- Рассчитать отношение долга к доходу

- Покорить высокий процентный долг

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

Guides & How To’s

По провинциям

По городу 17

Подробнее

- Кредитный мониторинг и кредитный рейтинг

- Кредиты для малого бизнеса

- Автокредиты

- Все услуги

Финансирование бизнеса

- Финансирование малого бизнеса

- Выдача наличных для торговцев

- Финансирование на основе активов

- Финансирование оборудования

- Коммерческая ипотека

Руководства и инструкции

- Канада Руководство по финансированию бизнеса

- Создать бизнес

- Консолидировать бизнес-долг

- Надежное финансирование с активами

- Финансирование франшизы

- Расширение бизнеса за счет нового капитала

- Ссуды для бизнеса с плохой кредитной историей

Финансирование по провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

Финансирование по городу

Подробнее

- Кредитный мониторинг и кредитный рейтинг

- Все услуги

Обзоры

- Обзоры SharpShooter

- Обзоры Thinking Capital

- OnD Обзоры

- IOU Финансовые обзоры

- Обзоры цикла кредитования

- Просмотр базы данных кредиторов

Кредитное строительство в Канаде

- Кредитный мониторинг и кредитный рейтинг

- Score-Up: Повысьте свой кредит

- Сберегательный кредит для реабилитации кредитов

- Обновите защищенную карту

- Обновите финансовый кредитный строитель

- Исправьте ошибки кредитного отчета

Руководства и инструкции

- Canada Credit Building Guide

- Кредитные рейтинги в Канаде

- Как рассчитываются кредитные рейтинги

- Вредит ли отказ в предоставлении кредита?

- Как исправить плохой кредит

- Пункт спора в кредитном отчете

- Построение кредита после банкротства

- Сравнение кредитных услуг по созданию кредита

- Лучшие обеспеченные кредитные карты в Канаде

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

По городу

- Торонто

- Миссиссауга

- Ванкувер

- Миссиссога

- Ванкувер

Больше

- Кредитные карты

- Все услуги

Авто финансирование

- Автокредитование Канада

- Авто рефинансирование 9001 7 Финансирование ремонта автомобилей

Компания должна предоставить несколько вариантов на выбор клиенту, дабы подобрать оптимальный для обеспечения платежеспособности. Платежи не должны быть плавающими, меняться по различным причинам и в одностороннем порядке.

Компания должна предоставить несколько вариантов на выбор клиенту, дабы подобрать оптимальный для обеспечения платежеспособности. Платежи не должны быть плавающими, меняться по различным причинам и в одностороннем порядке.

Поэтому не выгодно пользоваться лизингом для личных нужд. Для предпринимателей же с точки зрения налогообложения он представляет интерес.

Поэтому не выгодно пользоваться лизингом для личных нужд. Для предпринимателей же с точки зрения налогообложения он представляет интерес.

Эта наклейка требуется по закону.

Эта наклейка требуется по закону.

Рекомендую в лизинг на 36 месяцев.

Рекомендую в лизинг на 36 месяцев.

Они пытаются привлечь ваше внимание к чему-то, что они вам никогда не ДАЮТ, они не сумасшедшие люди, конечно, они не хотят, чтобы вы вносили авансовый платеж, который снизит капитализированную стоимость автомобиля, что приведет к меньше ежемесячных платежей.

Они пытаются привлечь ваше внимание к чему-то, что они вам никогда не ДАЮТ, они не сумасшедшие люди, конечно, они не хотят, чтобы вы вносили авансовый платеж, который снизит капитализированную стоимость автомобиля, что приведет к меньше ежемесячных платежей.

и до 2028 г.

и до 2028 г.