Таможенная стоимость товара — определение и расчет таможенной стоимости

Наверное, многие из нас слышали о таком понятии, как таможенная стоимость товаров, в то время как некоторые сталкиваются с необходимостью ее определения. Для тех, кто хочет узнать, что она представляет собой, как рассчитывается, декларируется и кем контролируется, как раз и предназначена данная статья.

Определение таможенной стоимости

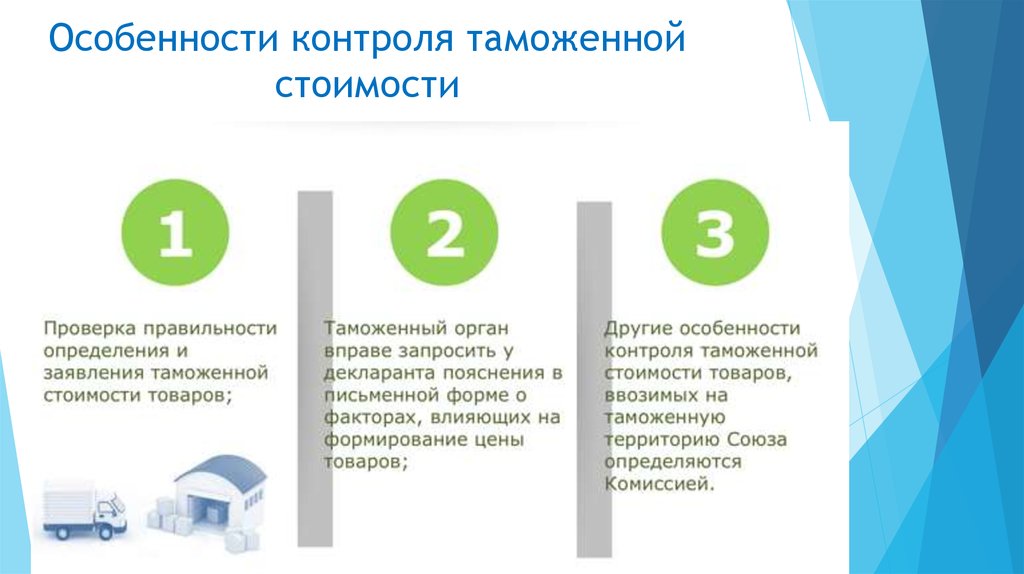

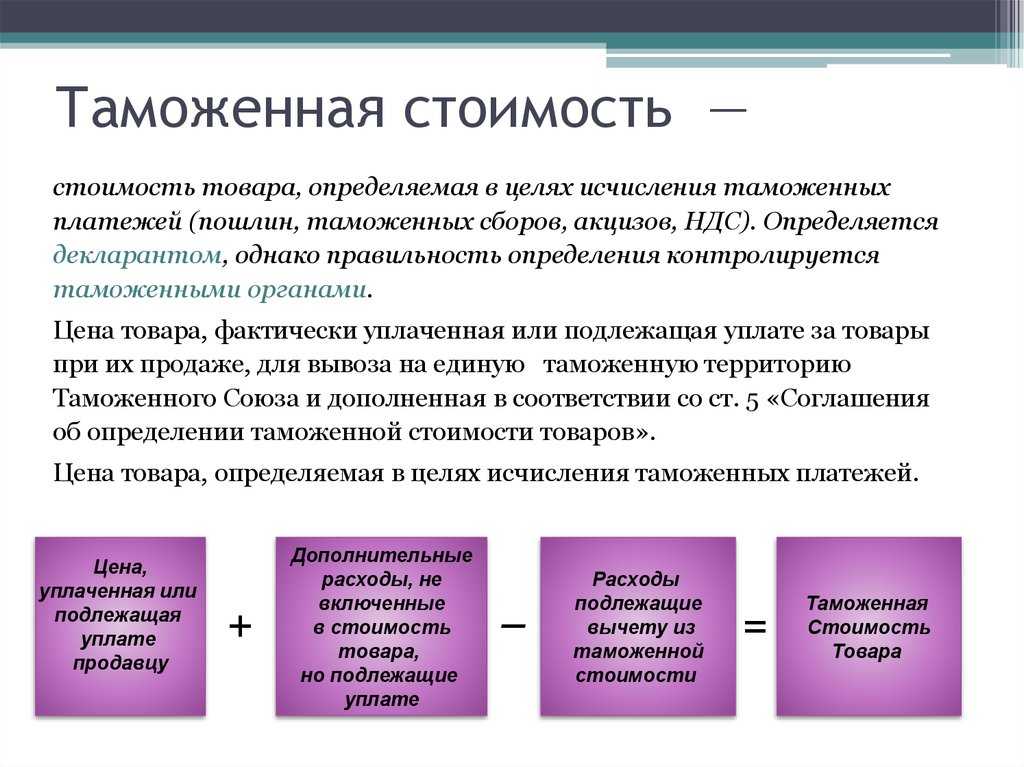

Таможенная стоимость ввозимого на территорию России товара представляет собой стоимость товара, которая определяется в целях исчисления таможенных платежей. Она определяется декларантом, но в то же время контролируется таможенным органом.

Для каких целей определяется?

Таможенная стоимость определяется для достижения следующих целей:

- обложение налогом ввозимого на территорию России товара;

- ведения таможенной и внешнеэкономической статистики;

- применение других мер по регулированию торгово-экономических отношений, которые связаны со стоимостью товаров.

Понятия и характеристики

Таможенная стоимость товаров определяется либо непосредственно самим декларантом, либо брокером, действующим по его поручению. Инспектор таможенной службы формировать таможенную стоимость товара не должен, за исключением случаев, предусмотренных действующим законодательством РФ.

В том случае, если при таможенном декларировании товара декларант не может предоставить документы, необходимые для точного расчета их стоимости, допускается отложить на определенное время данную процедуру. Также допускается заявление таможенной стоимости на основе имеющихся у декларанта на руках документов и сведений.

Таможенная стоимость определяется в том случае, если товар впервые пересекает территорию России, или он впервые после пересечения границы государства помещается под таможенную процедуру. Исключением в данном случае является транзит товаров.

Как рассчитывается таможенная стоимость?

Таможенная стоимость товара в России определяется по принятым в мировой практике нормам.

Методы определения таможенной стоимости

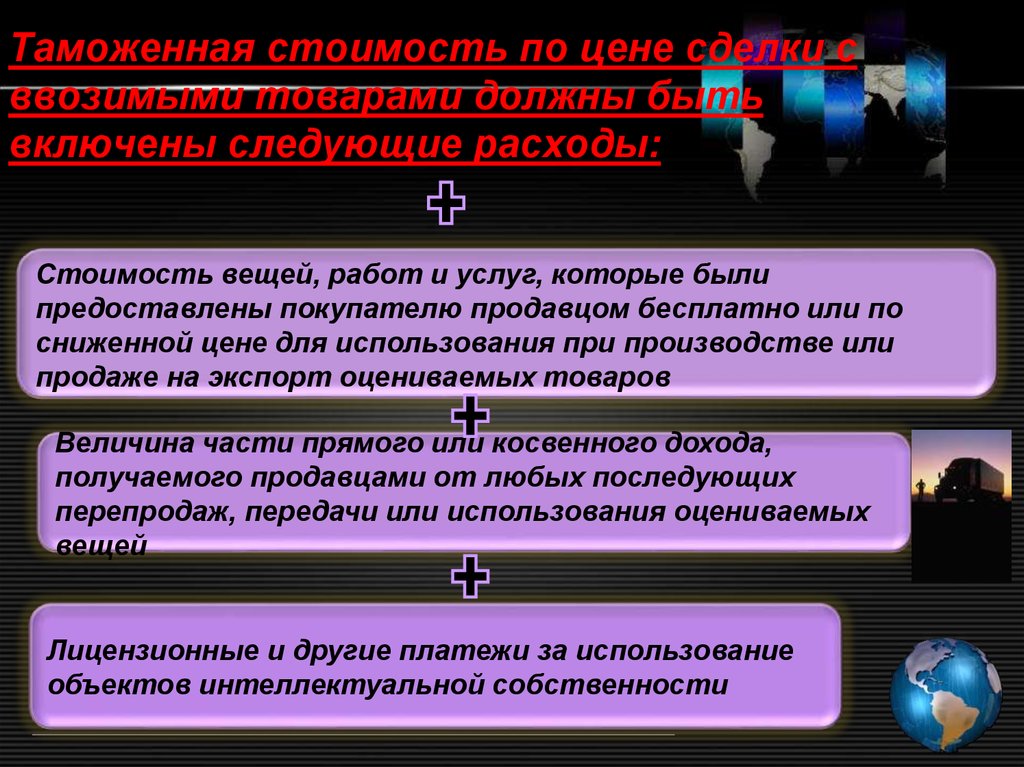

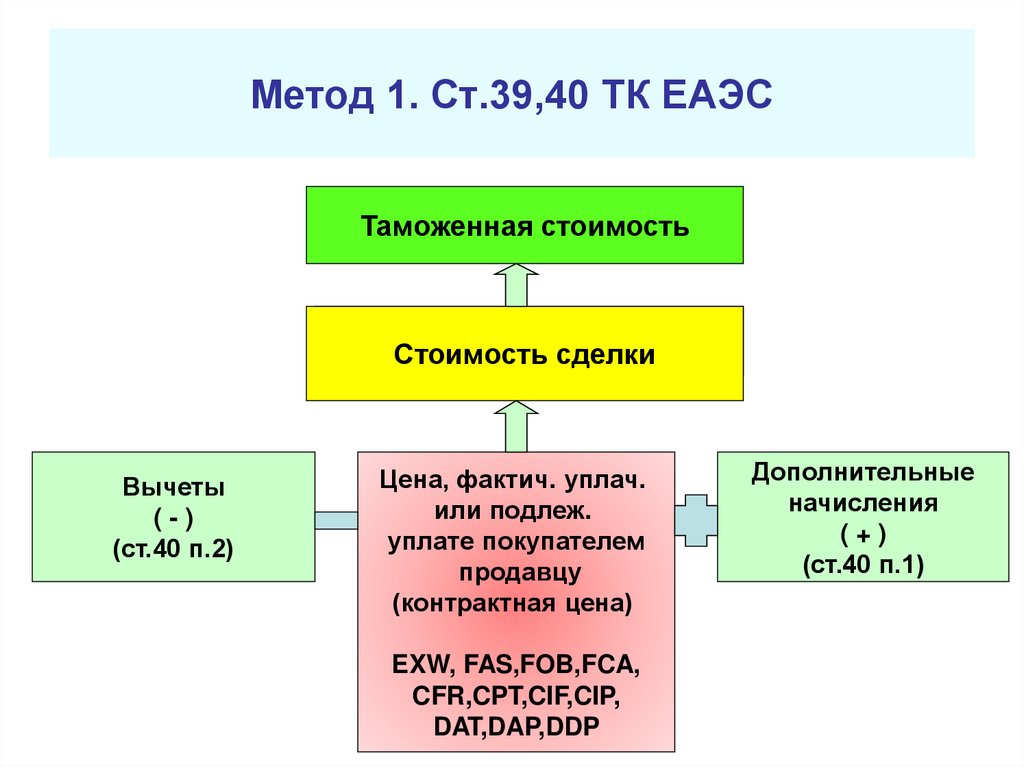

1. По стоимости сделки с ввозимыми товарами.

Этот метод является основным. В таком случае таможенная стоимость определяется по стоимости сделки, которая подлежит уплате или уже фактически уплачена при пересечении грузом российской границы. Таможенная стоимость товара также формируется из затрат на страхование, лицензирование, транспортировку груза и прочие затраты, которые понес декларант до пересечения границы РФ.

2. По стоимости сделки с идентичными товарами.

Метод применяется в том случае, когда нельзя использовать основной метод. Таможенная стоимость в таком случае формируется по стоимости сделки с идентичными товарами. Этот метод используется, если товары:

- предназначены для реализации или использования на территории России;

- были ввезены на территорию России вместе с оцениваемыми товарами или максимум за 90 дней до их ввоза;

Если товар ввозился на других коммерческих условиях, то в таком случае декларанту необходимо провести корректировку его цены и документально подтвердить инспектору таможенной службы ее обоснованность. Если же при применении данного метода определения таможенной стоимости товара выявляется более одной цены сделки по идентичным товарам, в таком случае за основу берется самая маленькая среди них.

Если товар ввозился на других коммерческих условиях, то в таком случае декларанту необходимо провести корректировку его цены и документально подтвердить инспектору таможенной службы ее обоснованность. Если же при применении данного метода определения таможенной стоимости товара выявляется более одной цены сделки по идентичным товарам, в таком случае за основу берется самая маленькая среди них.

3. По стоимости сделки с однородными товарами.

Применение этого метода формально не отличается от предыдущего, за исключением понятия «однородные товары». Стоит сказать, что однородные товары не являются полностью идентичными, но зато они обладают схожими характеристиками и могут состоять из схожих компонентов. Все это позволяет однородным товарам выполнять схожие с оцениваемыми товарами функции.

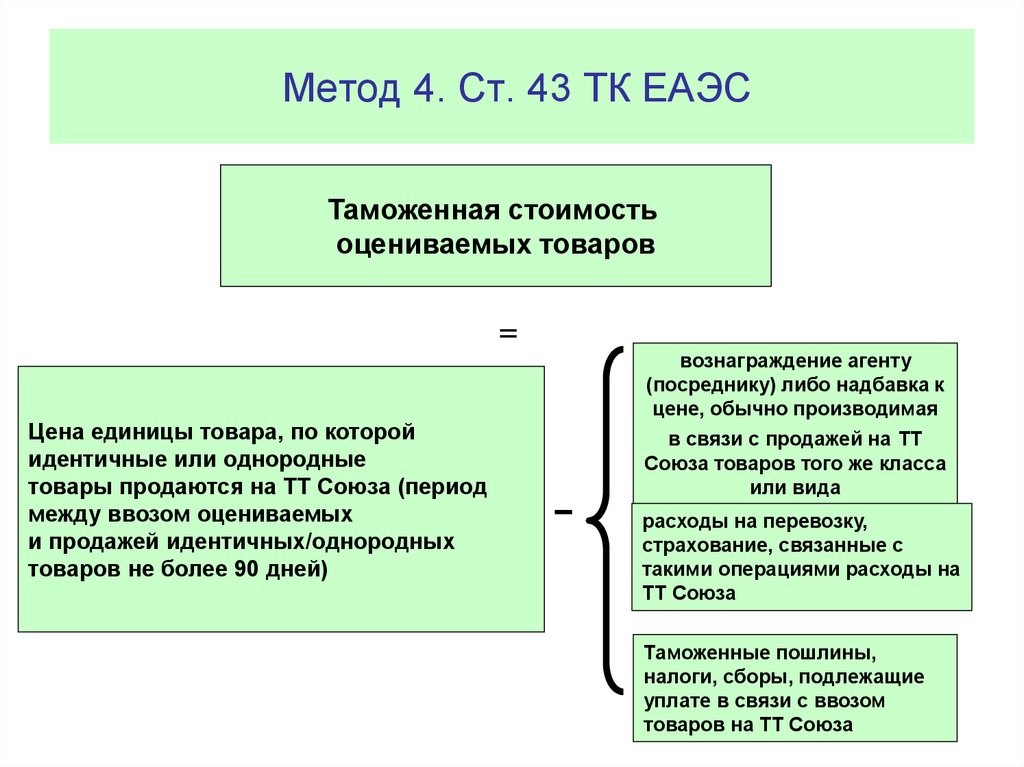

4. Вычитание стоимости.

Этот метод базируется на стоимости, по которой ввозимые однородные или идентичные товары были реализованы наибольшей партией на территории России в неизменном состоянии. Из цены товара в таком случае вычитаются затраты, которые характерны исключительно для внутреннего рынка товаров и не должны включаться в таможенную стоимость: пошлины, расходы на транспортировку и прочие.

Из цены товара в таком случае вычитаются затраты, которые характерны исключительно для внутреннего рынка товаров и не должны включаться в таможенную стоимость: пошлины, расходы на транспортировку и прочие.5. Сложение стоимости.

Данный метод оценки таможенной стоимости ввозимого на территорию России товара основан прежде всего на основе издержек их производства, к которым следует прибавить сумму прибыли и расходов, которые характерны для продажи оцениваемых товаров.

6. Резервный метод.

Данный метод применяется лишь в случае, когда таможенная стоимость не может быть определена ни по одному из способов, перечисленных ранее. Он основывается исключительно на экспертных оценках и расчетах. Для формирования экспертной оценки в таком случае используется стоимость товара, которая основана на ценах, по которым ввезенные на территорию России товары продаются при обычном ходе торговли, а также в условиях большой конкуренции.

Когда основной метод определения таможенной стоимости не может быть применен, последовательно используется каждый из вышеперечисленных методов. Следующий метод применяется лишь в том случае, если предыдущий способ определения таможенной стоимости не может быть использован. Методы сложения и вычитания стоимости товаров могут меняться местами.

Следующий метод применяется лишь в том случае, если предыдущий способ определения таможенной стоимости не может быть использован. Методы сложения и вычитания стоимости товаров могут меняться местами.

Декларирование таможенной стоимости

С целью определения таможенной стоимости того или иного товара, ввозимого на территорию нашего государства, заполняется декларация таможенной стоимости, являющаяся неотъемлемой частью грузовой таможенной декларации. Стоит отметить, что в декларации таможенной стоимости непременно должны быть указаны сведения о том, какой метод был выбран для определения цены ввозимого товара, величине его таможенной стоимости. К декларации также стоит не забыть приложить документы, на основе которых была сформирована таможенная стоимость ввозимого на территорию нашего государства товара.

Декларация таможенной стоимости в случаях, установленных российским законодательством, может не заполняться. В свою очередь, все сведения, позволяющие сформировать точную стоимость ввозимого на территорию нашего государства товара, должны в обязательном порядке быть указаны в грузовой таможенной декларации. Если у инспектора таможенной службы возникнут сомнения по поводу достоверности заявленной стоимости того или иного товара, он будет вправе потребовать предоставление декларации таможенной стоимости.

Если у инспектора таможенной службы возникнут сомнения по поводу достоверности заявленной стоимости того или иного товара, он будет вправе потребовать предоставление декларации таможенной стоимости.

Заполнять декларацию таможенной стоимости может только брокер или декларант, действующий по его поручению. Сведения, которые предоставляются декларантом или таможенным брокером, действующим от его имени, и которые помогут определить таможенную стоимость ввозимого на территорию России товара, непременно должны быть достоверными и основываться на документально подтвержденной информации. Важно помнить, что заполнять декларацию следует предельно внимательно, поскольку при указании недостоверных данных можно понести уголовное наказание согласно действующего законодательства России.

Корректировка таможенной стоимости

Если таможенный орган или декларант решили, что заявленная в декларации таможенная стоимость ввозимого товара по каким-либо причинам не соответствует реальности, то в таком случае принимается решение о корректировке таможенной стоимости товаров. Решение обязательно должно содержать логичное обоснование и срок, в течение которого должна быть произведена данная процедура.

Решение обязательно должно содержать логичное обоснование и срок, в течение которого должна быть произведена данная процедура.

Основания для решения о корректировке таможенной стоимости:

- обнаружение ошибок или неточностей в расчетах;

- обнаружение преднамеренно неправильно указанных данных;

- поступление новых документов, согласно которым таможенная стоимость товаров значительно изменяется;

- вскрытие раннее неизвестных факторов, которые оказывают существенное влияние на формирование таможенной стоимости.

При принятии решении о корректировке таможенной стоимости до выпуска товаров декларанту необходимо в отведенный срок осуществить исправление недостоверно указанных им сведений, оплатить пошлины и налоги в соответствии со скорректированными данными. Если декларант не справляется со своей задачей в отведенный ему срок, таможенный орган вправе отказать ему в пропуске товаров. При принятии решения о корректировке таможенной стоимости товаров после их выпуска и несогласия декларанта с этим решением, пересчет цены товаров производится уже сотрудниками таможенного органа.

Дополнительная проверка товаров

Дополнительная проверка может быть проведена, если таможенный орган при контроле таможенной стоимости товара вдруг обнаружит, что предоставляемые декларантом сведения являются недостоверными, либо не подтверждены должным образом. Дополнительная проверка таможенной стоимости товаров проводится в определенный срок, а решение о данной процедуре должно быть обоснованным и содержать конкретные доказательства того, что декларант ошибочно или преднамеренно неверно заявил о таможенной стоимости товаров, ввозимых на территорию России. О проведении дополнительной проверки обязательно должен быть осведомлен декларант.

В рамках проведения дополнительной проверки инспектор таможенной службы вправе потребовать у декларанта дополнительные документы и сведения, которые помогли бы более детально сформировать таможенную стоимость товара, и установить достаточный для их предоставления срок. Декларант либо предоставляет требуемые документы и сведения сотрудникам таможенного органа, либо в письменном виде указывает, по каким причинам он не может этого сделать.

Декларант, в свою очередь, может попытаться доказать правомерность использования метода, выбранного им для определения таможенной стоимости и достоверность представленных им документов.

Возможно вас также заинтересует:

- Таможенная очистка товара

Все о доставке и растаможке грузов из Китая

Китай — «мировая фабрика». Обувь, текстиль, мобильные телефоны, игрушки, оборудование — ассортимент товаров огромен. Неизменно одно — чтобы заработать, нужно все сделать правильно: организовать перевозку из Азии в Россию, предоставить декларацию, оплатить пошлины.

Мы рассказываем, как делать растаможку грузов из Китая выгодней и проще — самостоятельно или через посредника, какие нужны документы, и сколько придется отдать денег.

Варианты таможенного оформления грузов из Китая

Для индивидуальных предпринимателей и юридических лиц возможны несколько вариантов ввоза и растаможки.

Кто растаможивает?

По правилам Инкотермс 2010 контракт международной купли-продажи может заключаться на универсальных — DDP, DAP, DAT, CIP, CPT, FCA, EXW или водных условиях CIF, CFR, FAS, FOB. В зависимости от выбранного варианта выполнение таможенных формальностей становится обязанностью продавца или покупателя.

Только при поставке на условиях DDP прохождение таможни, оплата пошлин и сбора — задача экспортера.

Таможенное оформление проводится по одному из трех вариантов.

- Самостоятельно. Такой способ используется редко и подходит крупным импортерам. Декларант или владелец груза должен располагать штатными специалистами, которые знают законодательство и имеют опыт работы с конкретным таможенным пунктом.

- Таможенным брокером.

Это вариант для мелкого и среднего бизнеса. Брокер выступает в роли посредника, который берет на себя логистику и представляет интересы клиента — занимается доставкой и растаможкой груза из Китая.

Это вариант для мелкого и среднего бизнеса. Брокер выступает в роли посредника, который берет на себя логистику и представляет интересы клиента — занимается доставкой и растаможкой груза из Китая. - Контрактодержателем. В таком случае поставка выполняется «под ключ», клиент получает груз и не считается импортером. В качестве участника ВЭД выступает брокер — покупает товар, доставляет и растаможивает.

Экспериментировать и заниматься таможенным оформлением самостоятельно нежелательно по ряду причин — отсутствию отлаженных отношений с таможенными постами и сложности понятий. Вместо экономии появляются дополнительные расходы, и теряется время.

По подсчетам экспертов грамотная организация грузоперевозки и таможенной очистки сокращает стоимость доставки на 30-50%.

Как растаможивать?

При таможенном оформлении грузов из Китая или помещении товаров под процедуру выпуска для внутреннего потребления используются разные схемы.

Первая — общая. Этот вариант практикуется всеми компаниями-импортерами при ввозе крупных коммерческих партий товаров для последующей реализации и других целей.

Вторая — упрощенная. Такой способ подходит для ИП и определенных товаров, например общая стоимость которых не превышает 1000 евро. Он разрешает использовать в качестве декларации транспортные, коммерческие и другие документы.

Где растаможивать?

Таможенной очистке подлежат коммерческие партии товаров, ввозимые на территорию ТС ЕАЭС.

Таможенный союз ЕАЭС включает в себя Россию, Казахстан, Белоруссию, Киргизию и Армению, где действуют единые тарифы и правила регулирования торговли с другими странами. Это позволяет растаможивать грузы из КНР в любом из государств-членов.

Растаможка выполняется на границе или в месте доставки — Москве, Хабаровске, Ростове и остальных городах, где есть таможенные посты. Подать декларацию можно и в электронной форме. Это удобно, когда товар находится в регионе деятельности другого органа.

Это удобно, когда товар находится в регионе деятельности другого органа.

Выбор места зависит от схемы и способа грузоперевозки. Например, при доставке морем актуален таможенный пост «Морской порт» во Владивостоке. При необходимости быстро доставить товар в Новосибирск или Екатеринбург по железнодорожной дороге и грузовым автотранспортом подойдут пункты пропуска на границе Китая и Казахстана — Ашанькоу, Зимунай или Чугучак.

Порядок процедуры таможенного оформления грузов из Китая

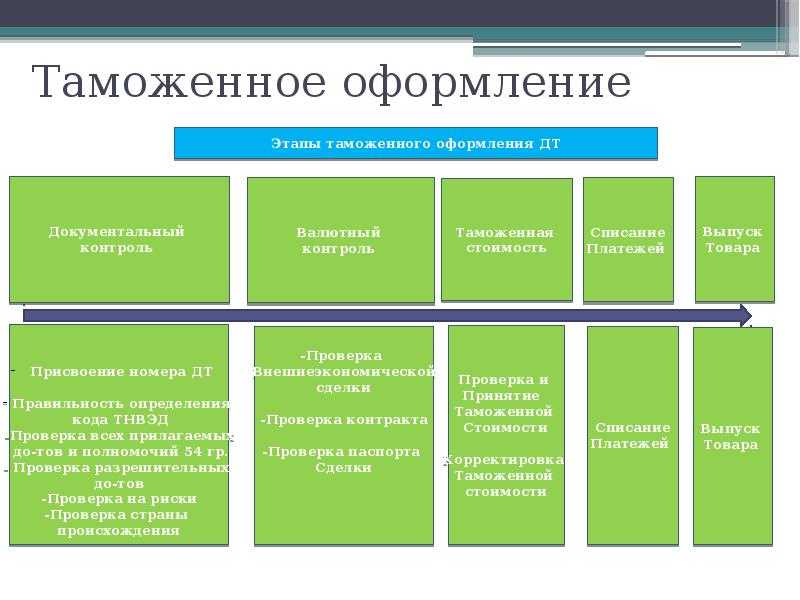

Процесс таможенного оформления условно можно разбить на четыре этапа — заполнение декларации, подачу вместе с пакетом подтверждающих документов, ожидание проверки данных и оплату пошлин.

Декларация

В декларации указываются сведения о товарах и производителе, декларанте, транспортных средствах для перевозки, платежах, условиях сделки. Её заполнение лучше доверить брокеру, который не ошибется в определении классификационных кодов по ТН ВЭД и таможенной стоимости.

ТН ВЭД включает в себя систему классификации, примечания к ней и правила определения кода. Для корректной интерпретации есть вспомогательные документы — алфавитно-предметный указатель и пояснения к ТН ВЭД.

Большое количество узкоспециализированной документации и справочной информации, неоднозначность классификации делают задачу «крепким орешком», который по зубам только профессионалу. Недаром сложные случаи становятся предметов судебных споров.

Оказывающие услуги по растаможке грузов из Китая брокеры имеют доступ к базам выпущенных деклараций, классрешений ФТС и стран ЕАЭС, различным нормативным документам. Это упрощает и ускоряет определение.

Для подтверждения присвоенного кода могут потребоваться технические документы. Их перечень зависит от товара, а иногда и требовательности инспектора.

Присвоение товару кода ТН ВЭД — ключевой момент. В зависимости от классификации:

- Устанавливается ставка платежей.

- Определяется необходимость в обязательной сертификации.

Второй по важности шаг — определение таможенной стоимости. Это связано с наличием профилей риска и понятия «проходная цена».

На практике это выглядит так. Если заявленная стоимость товара меньше, чем проходная цена на него, то инспектор может с ней не согласиться. Для подтверждения и согласования необходимо представить дополнительные документы, или декларация попадет под КТС (корректировку таможенной стоимости).

Необходимые документы

Декларация подается вместе с пакетом документов — оригиналов, копий или электронных версий, которые подтверждают указанную в ней информацию.

Для растаможки нужны:

- Внешнеторговый контракт.

- Инвойс с реквизитами сторон и спецификацией на товары.

- Упаковочный лист с данными о товарах в каждой упаковке.

- Экспортная декларация или прайс-лист для обоснования заявленной таможенной стоимости и метода расчета.

- Договор с компанией-перевозчиком и транспортные документы.

- Договор с таможенным брокером.

- Платежные поручения, подтверждающие уплату платежей или их обеспечение.

- Сертификаты, разрешения, декларации соответствия ТС.

С 1 марта 2018 года отменены паспорта сделки, которые ранее оформлялись на все контракты на сумму более эквивалента 50 000 $.

Таможенные пошлины

Таможенные платежи складываются из пошлины на ввоз, НДС, сбора и акциза при импорте алкоголя, сигарет, автомобилей, нефтепродуктов, этилового спирта.

Для примерного расчета нужно знать, что:

- Ставка таможенной импортной пошлины составляет от 0 до 20% от таможенной стоимости товара.

- Ставка НДС составляет 0%, 10% или 18% и определяется по коду товара ТН ВЭД.

- Ставка таможенного сбора составляет около 0,3% от таможенной стоимости товаров.

Помимо адвалорной ставки импортной пошлины есть специфические, установленные не в процентах, а в натуральном выражении. Например, ставка на ковры рассчитывается по площади, на одежду — по весу, на обувь — по количеству пар.

Например, ставка на ковры рассчитывается по площади, на одежду — по весу, на обувь — по количеству пар.

Стоимость растаможки

Формально затраты зависят от таможенной стоимости, характеристик/типа товара и присвоенного кода ТН ВЭД. Фактически — ещё и от страны ТС ЕАЭС, через которую он ввозится, и конкретной таможни. Первое объясняется разными ставками НДС, второе — отличающимися проходными ценами.

Ввозить товар через Казахстан с самой низкой ставкой НДС выгодно для компаний-импортеров, которые будут использовать его в деятельности, не подлежащей налогообложению.

К расходам нужно прибавить и стоимость услуг брокера по доставке и растаможке.

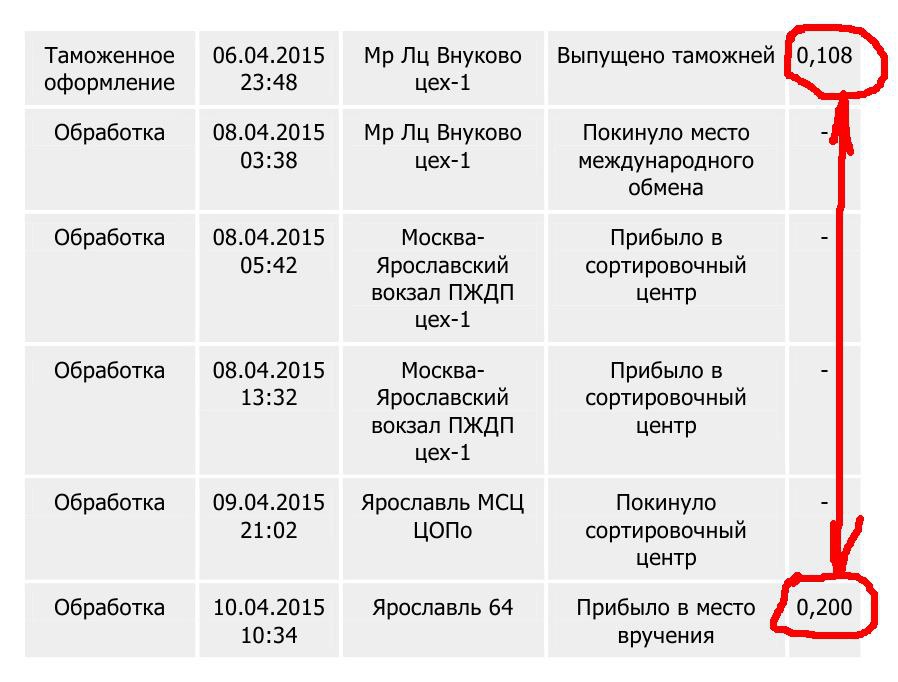

Сроки таможенного оформления

При отсутствии нарушений — корректном заполнении ДТ, предоставлении всех документов, уплате пошлин и налогов — таможенная очистка должна завершиться не позднее, чем через сутки после регистрации декларации. При наличии оснований сроки могут продлеваться на необходимое время, не превышающее 10 дней.

Китай импортный тариф, пошлина, налоговые ставки 2022 Таможенный код ТН ВЭД, налог на импорт трансграничной электронной коммерции

Все товары, импортируемые в Китай, необходимо оплатить 3 вида тарифов: I. Таможенная пошлина

II. Налог на добавленную стоимость

III. Налог на потребление

Метод оценки — CIF (Cost, Insurance and Freight), который означает, что импортные пошлины и налоги, подлежащие уплате, рассчитываются на полная стоимость доставки, которая включает в себя стоимость импортные товары.

Эти тарифные ставки зависят от различных видов товаров, Страны, годы и способ импорта.

I. Таможенная пошлина Китая за импортные товары:

Китай Таможенные пошлины включают импортные и экспортные пошлины, при этом

По данным Таможенной службы Китая, около 9000 товаров облагаются налогом.

Тарифный план реализации («китайская тарифная сетка»). Таможня

пошлины рассчитываются либо на адвалорной основе, либо на основе количества

основа.

Китай Ставки пошлин на импортные товары состоят из:

1. Общие ставки пошлин;

2. Ставки пошлины наибольшего благоприятствования (НБН);

3. Условные ставки пошлины;

4. Ставки специальных льготных пошлин;

5. Тарифные квоты (TRQ) ставки пошлин; и,

6. Ставки временной пошлины

1. Ставки общей пошлины

Ставки общей пошлины применяются к ввозимым товарам, происходящим из из стран или территорий, которые не охвачены какой-либо соглашений или договоров или неизвестного происхождения.

2. Ставки пошлин в режиме наибольшего благоприятствования

Наиболее часто применяются ставки в режиме наибольшего благоприятствования

ставки ввозной пошлины. Они намного ниже, чем общие ставки

которые применяются к странам, не входящим в РНБ. Они относятся к следующим

товар:

• Товары, ввозимые в Китай из стран-членов ВТО;

• Товары, происходящие из стран или территорий,

заключили двусторонние торговые соглашения, содержащие положения о

режим наибольшего благоприятствования с Китаем; и,

• Товары, происходящие из Китая.

3. Ставки обычных пошлин и специальные льготные ставки пошлин

Ставки обычных пошлин применяются к ввозимым товарам, происходят из стран или территорий, которые вступили в региональные торговые соглашения, содержащие преференциальные положения о ставки пошлины с Китаем.

4. Специальная льготная пошлина ставки

Ставки специальных льготных пошлин применяются к ввозимым товарам происходящие из стран или территорий с торговыми соглашениями содержащие специальные положения о преференциальных пошлинах с Китаем. Они обычно ниже, чем ставки НБН и обычные ставки пошлины.

5. Тарифная квота пошлина ставки

В рамках схемы тарифной квоты (TRQ) товары, ввозимые в

квоты облагаются более низкой тарифной ставкой, а товары, ввозимые

вне квоты, облагаются более высокими тарифными ставками. Для

Например, ставка TRQ для импорта пшеницы в рамках квоты составляет

один процент – существенно ниже ставки пошлины РНБ в размере 65%

и общая ставка пошлины 130%.

6. Ставки временной пошлины

Китай также устанавливает ставки временных пошлин на некоторые импортные товары. для увеличения импорта и удовлетворения внутреннего спроса. В 2016 году Китай ввел временные налоговые ставки, которые даже ниже, чем тарифы наибольшего благоприятствования на более чем 787 импортных товаров, в том числе на подгузниках (2%), солнцезащитных очках (6%), каолине (1%) и средствах по уходу за кожей продукты (2%).

II. Налог на добавленную стоимость для импортных товаров

Все товары, ввозимые в Китай, подлежат национальному налог на добавленную стоимость (НДС) в размере 13 или 17 процентов. 13 процентный налог доступен для определенных товаров, которые попадают в основном в категориях сельскохозяйственных и коммунальных товаров, а 17-процентный налог применяется к другим товарам, облагаемым НДС налог.

Входной НДС (Продажи x Ставка НДС), который представляет собой уплаченную сумму НДС

при покупке товаров или услуг, облагаемых налогом, часто можно использовать

к вычету исходящего НДС, который является суммой НДС

взимаемый с покупателя продавцом товара или налогооблагаемой услуги.

III. Налог на потребление для импортные товары

Китайский налог на потребление (CT) взимается с компаний и

организации, производящие и импортирующие налогооблагаемую продукцию,

обрабатывать налогооблагаемую продукцию на условиях консигнации или продавать налогооблагаемую

продукты.

Импортные товары, облагаемые налогом на потребление в Китае, включают:

те, которые вредны для здоровья, такие как табак или алкоголь,

предметы роскоши, такие как украшения и косметика, а также товары высокого класса

таких как легковые автомобили и мотоциклы.

Для импортных товаров потребительский налог варьируется в зависимости от типа продукции, ввозимой в страну. Расчет Налог на потребление можно взимать как с использованием адвалорной, так и количественный метод.

IV. Трансграничная электронная коммерция налог на импорт:

Могут применяться два обстоятельства Трансграничный

Импорт электронной коммерции:

1. товары, приобретенные у торговцев, зарегистрированных в Китае

трансграничная сеть электронной коммерции или

2. товары, приобретенные у любого иностранного продавца и отправленные

курьерская компания, способная предоставить три необходимых документа

(коммерческий счет, авианакладная и подтверждение оплаты), и кто

может взять на себя юридическую ответственность за импорт

товары, приобретенные у любого иностранного продавца и отправленные

курьерская компания, способная предоставить три необходимых документа

(коммерческий счет, авианакладная и подтверждение оплаты), и кто

может взять на себя юридическую ответственность за импорт

Индивидуальный ввоз этих видов с таможенной стоимостью (СИФ стоимость) до 5000 китайских юаней, а накопленная транзакция стоимость не превысила личный годовой лимит в 26 000 китайских юаней, освобождены от ввозной пошлины и облагаются 70% применимая ставка НДС и налога на потребление.

Импорт, превышающий эти пределы, облагается всеми пошлинами и налоги. NB: Только продукты из положительного списка (т. е. список продуктов, одобренных Министерством финансов Китая) может быть ввозится в соответствии с этим режимом.

Импортные таможенные процедуры в Китае

Таможенные процедуры

- Импортные процедуры

- Китайский импортер (агент, дистрибьютор, партнер по совместному предприятию или FIE) собирает документы, необходимые для импорта товаров, и предоставляет их китайским таможенным агентам.

Эти документы включают: коносамент, счет-фактуру, упаковочный лист, таможенную декларацию, страховой полис, договор купли-продажи и акт проверки AQSIQ (Главное управление КНР по надзору за качеством, инспекции и карантину) или другие лицензии безопасности и качества. Чтобы сократить время таможенного оформления, некоторые компании могут — в случаях, когда определены описание, характеристики и количество ввозимых товаров — заявить на таможню заранее и представить документы после отправки ввозимых товаров, до прибытия или в течение трех дней, которые следить за прибытием товаров в зону таможенного контроля. Таможенные органы будут проверять товары непосредственно и выпускать товары после их прибытия.

Эти документы включают: коносамент, счет-фактуру, упаковочный лист, таможенную декларацию, страховой полис, договор купли-продажи и акт проверки AQSIQ (Главное управление КНР по надзору за качеством, инспекции и карантину) или другие лицензии безопасности и качества. Чтобы сократить время таможенного оформления, некоторые компании могут — в случаях, когда определены описание, характеристики и количество ввозимых товаров — заявить на таможню заранее и представить документы после отправки ввозимых товаров, до прибытия или в течение трех дней, которые следить за прибытием товаров в зону таможенного контроля. Таможенные органы будут проверять товары непосредственно и выпускать товары после их прибытия.Таможенные декларации можно подавать через сайт таможни. Экспортеры должны указать место прибытия товаров и заполнить все таможенные данные. После того, как данные будут проанализированы таможней, будет отправлена квитанция, чтобы компания могла завершить погрузку товара. Таможенные пошлины могут быть оплачены банковским переводом.

Для получения дополнительной информации посетите веб-сайт китайской таможни.

- Особые процедуры импорта

- Импорт продуктов питания и напитков в Китай контролируется несколькими государственными учреждениями и ведомствами, в основном Государственным управлением по регулированию рынка (SAMR), Национальной комиссией здравоохранения Китая (NHCC) и Главным таможенным управлением Китая (GACC). Экспортеры и импортеры иностранных продуктов питания и напитков должны быть зарегистрированы через «Системы регистрации импортеров и экспортеров импортируемых продуктов питания и косметики» или «Интернет + таможенная платформа» GACC. Кроме того, Генеральная администрация по надзору за качеством, инспекции и карантину (AQSIQ) требует регистрации для импорта зерновых и масличных культур, а также живых морепродуктов. Аналогичным образом, Управление по санитарному надзору за качеством пищевых продуктов и медикаментов Китая (CFDA) выпустило регистрационные требования для детских смесей, продуктов здорового питания, пищевых продуктов для специальных медицинских целей и новые требования для онлайн-торговли пищевыми продуктами.

Запрещен ввоз в Китай некоторых предметов: оружия, поддельной валюты, документов, которые считаются наносящими ущерб политическим, экономическим, культурным и моральным интересам Китая, смертельных ядов, незаконных наркотиков, животных и растений, переносящих болезни, пищевых продуктов, лекарств. , и другие предметы, поступающие из пораженных болезнью районов, бывшая в употреблении одежда, местная валюта и т. д.

- Импорт образцов

- С 9 января 2019 года карнет ATA (временный допуск) можно использовать для ввоза, вывоза и реэкспорта торговых образцов. На товаре должно быть написано, что это бесплатный образец и продавать его нельзя. Китай теперь принимает карнеты ATA для коммерческих образцов (CS) и профессионального оборудования (PE). Ранее Китай принимал только карнеты ATA для выставок и ярмарок (EF), срок действия которых ограничен 6 месяцами или менее с даты въезда. И CS, и PE принимаются до полного срока действия книжки (до 12 месяцев).

За дополнительной информацией обращайтесь в Главное таможенное управление Китайской Народной Республики.

Чтобы пойти дальше, ознакомьтесь с нашей службой контроля импорта. и экспортный контроль.

Таможенные пошлины и налоги на импорт

- Таможенный порог (от которого требуются тарифы)

- 50 юаней

- Средняя таможенная пошлина (за исключением сельскохозяйственной продукции)

- 7,6% (относительно низкий показатель). Нажмите сюда, для получения дополнительной информации.

- Товары с повышенным таможенным тарифом

- Пошлины варьируются от 3% до 30% в зависимости от того, поощряется ли импорт (например, не поощряется импорт автомобилей) властями.

- Льготные ставки

- Предоставляется на импорт из стран, с которыми Китай подписал торговые соглашения (например, Азиатско-Тихоокеанское торговое соглашение, зона свободной торговли между АСЕАН и Китаем, соглашение о более тесном экономическом партнерстве между материком и Макао). Китай может применять преференциальные тарифные ставки в отношении товаров, которые правительство определило как необходимые для развития ключевой отрасли.

- Таможенная классификация

- Китай применяет гармонизированную таможенную систему (на основе международного шестизначного кода).

- Метод расчета пошлин

- Таможенные пошлины рассчитываются адвалорно по стоимости CIF. Размер таможенных пошлин зависит от цены или стоимости ввозимых товаров. Он рассчитывается по цене товара, являющегося предметом сделки. Помимо основной стоимости товара, в эту сумму также входят транспортные расходы и страховые взносы, уплачиваемые для защиты товара до его прибытия в Китай. В стоимость не входят налоги на добавленную стоимость и налоги на потребление. Для оценки стоимости все сотрудники таможни имеют доступ к базе данных оценки, в которой перечислены соответствующие оценки для различных видов импорта, основанные на ценах на международном рынке, ценах на внешнем рынке и внутренних ценах. Таможенные служащие проверяют цену, заявленную импортером, по этой базе данных. Обычно сотрудники таможни соглашаются с ценой импортера, если заявленная стоимость не слишком сильно отличается от базы данных.

Что касается сельскохозяйственной продукции, информация Таможенной службы Китая часто не отражает сезонных изменений в ценах или влияния качества/класса на цены. Как правило, таможня Китая взимает плату на основе самой высокой цены, отраженной в их базе данных.

Что касается сельскохозяйственной продукции, информация Таможенной службы Китая часто не отражает сезонных изменений в ценах или влияния качества/класса на цены. Как правило, таможня Китая взимает плату на основе самой высокой цены, отраженной в их базе данных. - Способ уплаты таможенных пошлин

Есть два способа оплатить налоги на импорт:

- Оплата непосредственно в таможенном агентстве

- Оплата через транспортную компанию, которая вносит предоплату и требует оплаты до окончательной доставки продукции.

- Налоги на импорт (за исключением потребительских налогов)

Следующие три вида налогов применяются к компаниям, импортирующим товары из Китая или экспортирующим товары в Китай: таможенные пошлины, налог на добавленную стоимость и налог на потребление. Налог на добавленную стоимость — это форма налога на потребление, которым облагается продукт, когда добавленная стоимость добавляется на каждом этапе цепочки поставок, начиная с производства и заканчивая продажей.

Если товар ввозился на других коммерческих условиях, то в таком случае декларанту необходимо провести корректировку его цены и документально подтвердить инспектору таможенной службы ее обоснованность. Если же при применении данного метода определения таможенной стоимости товара выявляется более одной цены сделки по идентичным товарам, в таком случае за основу берется самая маленькая среди них.

Если товар ввозился на других коммерческих условиях, то в таком случае декларанту необходимо провести корректировку его цены и документально подтвердить инспектору таможенной службы ее обоснованность. Если же при применении данного метода определения таможенной стоимости товара выявляется более одной цены сделки по идентичным товарам, в таком случае за основу берется самая маленькая среди них. Это вариант для мелкого и среднего бизнеса. Брокер выступает в роли посредника, который берет на себя логистику и представляет интересы клиента — занимается доставкой и растаможкой груза из Китая.

Это вариант для мелкого и среднего бизнеса. Брокер выступает в роли посредника, который берет на себя логистику и представляет интересы клиента — занимается доставкой и растаможкой груза из Китая.

Эти документы включают: коносамент, счет-фактуру, упаковочный лист, таможенную декларацию, страховой полис, договор купли-продажи и акт проверки AQSIQ (Главное управление КНР по надзору за качеством, инспекции и карантину) или другие лицензии безопасности и качества. Чтобы сократить время таможенного оформления, некоторые компании могут — в случаях, когда определены описание, характеристики и количество ввозимых товаров — заявить на таможню заранее и представить документы после отправки ввозимых товаров, до прибытия или в течение трех дней, которые следить за прибытием товаров в зону таможенного контроля. Таможенные органы будут проверять товары непосредственно и выпускать товары после их прибытия.

Эти документы включают: коносамент, счет-фактуру, упаковочный лист, таможенную декларацию, страховой полис, договор купли-продажи и акт проверки AQSIQ (Главное управление КНР по надзору за качеством, инспекции и карантину) или другие лицензии безопасности и качества. Чтобы сократить время таможенного оформления, некоторые компании могут — в случаях, когда определены описание, характеристики и количество ввозимых товаров — заявить на таможню заранее и представить документы после отправки ввозимых товаров, до прибытия или в течение трех дней, которые следить за прибытием товаров в зону таможенного контроля. Таможенные органы будут проверять товары непосредственно и выпускать товары после их прибытия.

Что касается сельскохозяйственной продукции, информация Таможенной службы Китая часто не отражает сезонных изменений в ценах или влияния качества/класса на цены. Как правило, таможня Китая взимает плату на основе самой высокой цены, отраженной в их базе данных.

Что касается сельскохозяйственной продукции, информация Таможенной службы Китая часто не отражает сезонных изменений в ценах или влияния качества/класса на цены. Как правило, таможня Китая взимает плату на основе самой высокой цены, отраженной в их базе данных.