Реальные Инвестиции И Их Классификация – Lazúli Hotel – Hotel, Hospedagem, Business Hotel em Itatiba, Atibaia, Jarinu e Bragança Paulista

Content

- Инвестиции И Их Роль В Экономике Проблемы Активизации Инвестиционной Деятельности В Украине

- Уточнение Полного Объема Реальных Инвестиций

- Что Такое Финансовые И Реальные Инвестиции Реальные Инвестиции

- Что Это И Что К Ним Относится (вложения И Виды)

- Какие Бывают Риски Реальных Инвестиционных Проектов

В статье приведена информация о влиянии реальных инвестиций на экономику России, определяется понятие «инвестиции». Также рассматривается таблица «инвестиции в основной капитал в Российской Федерации за последние 10 лет». Вложения в реальные активы – это возможность обеспечить организации интенсивное развитие, улучшение качества продукции, помочь освоить новые рынки. Уверен, что инвестиции как вариант пассивного дохода заинтересовали вас всех.

Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто https://goctintuc247.com/2020/09/04/videouroki-foreks-dlja-nachinajushhih/ обратиться к производителю данного вида станков и купить нужное количество машин.

Нужно просто https://goctintuc247.com/2020/09/04/videouroki-foreks-dlja-nachinajushhih/ обратиться к производителю данного вида станков и купить нужное количество машин.

Завод будет работать в любых условиях и приносить прибыль своим владельцам. Также не стоит забывать о таком факте, что объекты реальных инвестиций можно застраховать, что исключает еще достаточно большую часть рисков. Теперь давайте рассмотрим все особенности реальных инвестиций. Стоит понимать, что речь будет идти, как о преимуществах, так и о недостатках. Инвестиции – это в любом случае риск, к которому необходимо быть максимально подготовленным.

Инвестиции И Их Роль В Экономике Проблемы Активизации Инвестиционной Деятельности В Украине

Постановка инвестиционных целей является первым и определяющим все последующие этапом процесса финансового инвестирования. Финансовые инвестиции делятся на стратегические и портфельные. Сюда относится использование организационно-технических структур вновь образованного бизнеса для изъятия прибыли в ходе уставной деятельности созданного с привлечением инвестиций предприятия.

В этом случае могут произойти сбои при изготовлении и вводе в строй инвестиционного объекта, что приведет к существенному удорожанию проекта. Поэтому затраты Японские свечи Форекс на создание хорошего бизнес-плана обычно многократно окупаются. Реальные инвестиции – вложение средств в материальные и нематериальные реальные активы.

курса акций происходит не само ио себе, а потому, что увеличивается эффективность использования реального капитала. Рост курсовой стоимости акций предприятия отражает тот факт, что рынок дает более высокую оценку данному предприятию. В условиях высокой инфляции указанная выше градация по срокам вложения несколько видоизменяется, В частности, в России в 1990-е гг. сроки вложений капитала на период свыше одного года зачастую рассматривались как долгосрочные, учитывая высокий уровень инфляции. Инвестор, вкладывая средства в предприятие через приобретение акций, паев, долей, действует либо непосредственно (прямой инвестор), либо опосредованно (опосредованный инвестор) через финансовые институты.

- Наиболее выгодно это осуществлять, используя реальное инвестирование.

- При учреждении акционерного общества его учредители вносят в уставный капитал имущество, денежные средства, интеллектуальную собственность.

- Среди различных направлений инвестиционной деятельности в рамках одной компании или организации — это самое разумное решение из-за наличия множества возможностей и наличия относительно сниженных рисков.

- Успешное осуществление реального инвестирования позволяет стимулировать с новой силой рост рыночной стоимости компании, благодаря позитивным процессам формирования новых активов, их расширения и продвижения, усовершенствования уже существующих.

- Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране. Часто инвестор не желает тратить слишком много времени и средств на разработку подробно обоснованного бизнес-плана.

Уточнение Полного Объема Реальных Инвестиций

Вкладывать деньги следует только в том случае, если продукция компании пользуется спросом. Например, Samsung видит, что его электроника быстро распродается, чтобы удовлетворить потребности населения покупаются новые площади, привлекаются рабочие, открываются дополнительные цеха и фабрики. Вложение средств в развитие производства не всегда носит добровольный характер, бывает и такое, что инвестирование является обязательным – без него компания не сможет функционировать.

Строительство считается новым до его завершения и ввода объекта в эксплуатацию. Задачей такого инвестирования является расширение возможностей выпуска товаров для форекс аналитика ранее сформировавшихся рынков в рамках уже существующих производств. Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают.

Что Такое Финансовые И Реальные Инвестиции Реальные Инвестиции

В России наиболее популярными направлениями реальных инвестиций являются предприятия по добыче полезных ископаемых, нефтепереработки и пищевая промышленность. Ведь инвестировать можно только свободные средства. К сожалению, покупательская способность населения падает, соответственно, приток средств у компаний постепенно уменьшается. Инвестиции в основные средства тоже не всегда оправданы, поскольку их амортизацию http://demo1.alipartners.ru/foreks-obuchenie/chto-takoe-bitkoin-investicii-v-bitkoin-dlja/ необходимо включать в себестоимость производимого продукта или услуги. А при снижении покупательского спроса компании должны стремиться сокращать свою расходную часть. Высокую доходность могут обеспечить инвестиции с валютной составляющей в связи с имеющейся тенденцией повышения стоимости валюты. Что такое реальные инвестиции – это подтверждение того, что компания намерена работать и дальше.

А при снижении покупательского спроса компании должны стремиться сокращать свою расходную часть. Высокую доходность могут обеспечить инвестиции с валютной составляющей в связи с имеющейся тенденцией повышения стоимости валюты. Что такое реальные инвестиции – это подтверждение того, что компания намерена работать и дальше.

Чаще всего за основу берутся удачно реализованные проекты на схожих предприятиях. В целом, сектор реальных инвестиций обладает своими преимуществами и недостатками, к последним необходимо быть готовым, тогда появится возможность зарабатывать большие суммы. Реальные инвестиции реальные инвестиции это — это способ обеспечить себя высоким доходом достаточно долго. Объекты реальных инвестиций могут быстро устаревать. Особенно это актуально при современном технологическом и экономическом росте. Поэтому, к подобным инвестициям необходимо подходить с максимальной осторожностью.

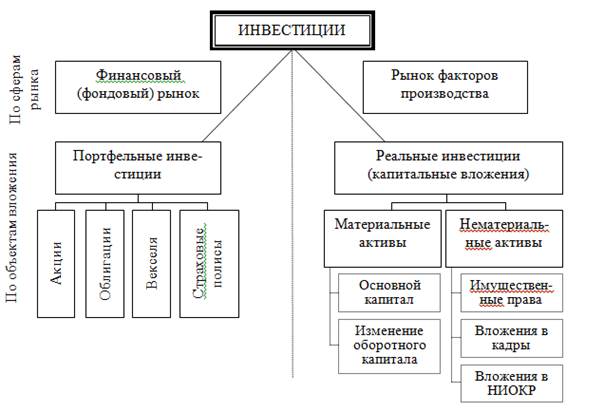

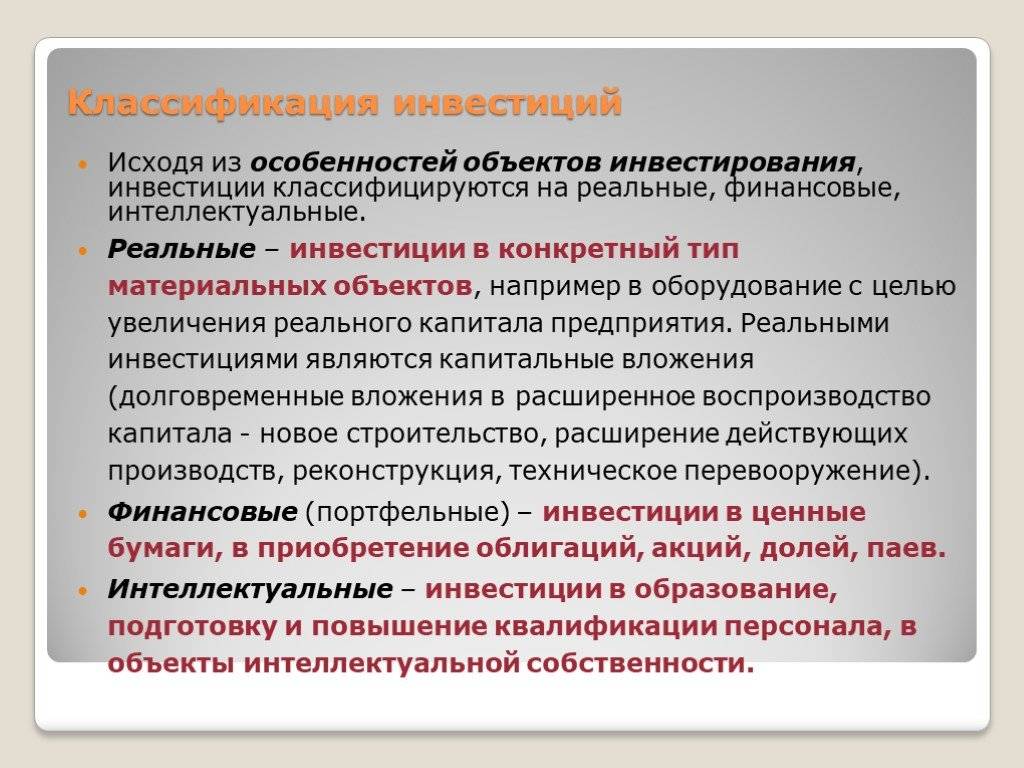

Существует и другая цель инвестирования – увеличить капитал. В некоторых случаях реальные инвестиции могут устаревать, так как появляются новые технологии и т. п. Реальные инвестиции, прежде всего, характеризуются вложением денег конкретно в поддержку и расширения функциональности активов предприятия. Подобные вложения бывают и материальными и нематериальными. Как мы все знаем, инвестиции классифицируются по объектам, и тут как раз и выделяют реальные инвестиции (по-другому их ещё называют — прямые) и финансовые (портфельные).

п. Реальные инвестиции, прежде всего, характеризуются вложением денег конкретно в поддержку и расширения функциональности активов предприятия. Подобные вложения бывают и материальными и нематериальными. Как мы все знаем, инвестиции классифицируются по объектам, и тут как раз и выделяют реальные инвестиции (по-другому их ещё называют — прямые) и финансовые (портфельные).

В-пятых, реальные инвестиции обладают низкой ликвидностью. Поскольку каждый инвестиционный проект обладает уникальными качествами, в незавершенном виде вряд ли можно найти для него другое хозяйственное применение. В-четвертых, реальные инвестиции оказываются более надежным вложением средств в период инфляции, так как обладают более высокой устойчивостью по отношению к ней. Аннуитет – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном, это вложения средств в пенсионные и страховые фонды.

Что Это И Что К Ним Относится (вложения И Виды)

С одной стороны, основной капитал позволяет сохранить деньги от инфляции, существенно повысить прибыль. С другой стороны, этот капитал подвержен моральному и физическому износу, он имеет низкую ликвидность.

С другой стороны, этот капитал подвержен моральному и физическому износу, он имеет низкую ликвидность.

постоянная отдача в течение длительного периода, отдаленная от срока вложения капитала гораздо более длительным временным разрывом (лагом), чем тот, который имеет место (в виде длительности оборота оборотных средств) в текущем производстве. В условиях децентрализованного рыночного хозяйства основная часть инвестиционной деятельности осуществляется первичными субъектами экономики – предприятиями всех отраслей экономики и всех форм собственности. Существуют различные подходы к определению категории «инвестиции». Приведем определение, которое представляется удовлетворительным как в практическом смысле, так и для целей дальнейшего изложения вопроса. В-седьмых, по степени взаимосвязанности инвестиции подразделяют на изолированные и зависящие от других факторов. Изолированные вложения не вызывают потребности в других инвестициях (например, капиталовложения по замене оборудования). Зависимые от внешних факторов инвестиции – вложения, которые зависят от наличия производственной и социальной инфраструктуры, темпов инфляции и пр.

Частные инвесторы почти не делают таких вложений. Не потому что не хотят – просто объём инвестиций слишком велик для одного человека. Обязательно осуществляется процесс контроля инвестиций и получения прибыли. Реальные инвестиции Быки и Медведи потребуют прямого участия в процедуре оценки полученных результатов, эффективности и окупаемости. Многие специалисты рекомендуют осуществлять процесс разработки программ инвестирования с учетом различных нюансов анализа.

Такие реальные инвестиции осуществляются при существенном увеличении объемов производства и при образовании филиалов или дочерних компаний. Относительно финансовых, риск реальных инвестиций меньше, а отдача больше. Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны. Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно.

Вложения в нематериальные активы помогают оптимизировать технологические процессы. На примере вложений в производство можно понять, какие инвестиции называются реальными.

Некоторые разновидности реальных инвестиций принадлежат к обязательным – то есть к таким, которые удовлетворяют требованиям государственных управляющих структур. Сюда относятся вложения, без которых предприятие не может продолжать свою работу на законных основаниях. Поскольку инвестиции всегда связаны с риском, вложения средств возможны только после всестороннего изучения и учёта всех факторов, которые могут повлиять на будущие прибыли. Реальными инвестициями занимаются предприятия крупного, среднего, иногда мелкого бизнеса, государственные организации, реже инвестиционные фонды.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит реальные инвестиции это для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля. Наиболее понятным и наглядным вариантом является приобретение производственного предприятия.

Управление реальными инвестициями – как управлять ими эффективно?

1 Разница между видами вложений

Наука экономика предлагает разделять инвестиции по целевому направлению. В этом случае мы говорим о разделении понятия «инвестиции» на «реальные» и «финансовые». Принцип этого разделения достаточно прост, мы резюмировали его в наглядной блок-схеме.

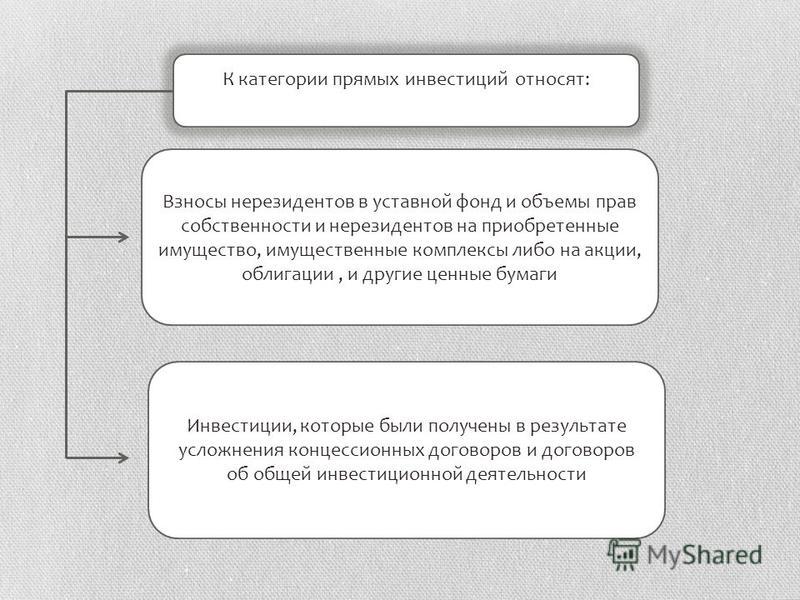

Проще говоря, к финансовым инвестициям относят портфельные, прямые и прочие (торговые кредиты, банковские депозиты и др. ). Прямые финансовые инвестиции чаще всего представляют собой способ получения заемных средств для объекта инвестирования. Заемный капитал всегда дешевле собственного, а потому многие компании при реструктуризации или расширении стараются привлечь финансы извне.

). Прямые финансовые инвестиции чаще всего представляют собой способ получения заемных средств для объекта инвестирования. Заемный капитал всегда дешевле собственного, а потому многие компании при реструктуризации или расширении стараются привлечь финансы извне.

Примерами прямых вложений можно считать финансируемый выкуп, венчурные инвестиции. В этом случае инвестор старается не просто вложить деньги, но и при необходимости участвовать в процессе управления компанией. Портфельные инвестиции – это некая совокупность преимущественно фондовых инструментов. В середине прошлого столетия математиком Гарри Марковицем была сформирована математическая модель оценки рисков и доходности инвестиционных инструментов.

Эта модель стала основой для портфельной теории. В данный портфель могут входить любые финансовые инструменты, риск и доходность которых можно определить в ходе аналитической оценки. Традиционно в портфель включают облигации и акции, но, по сути, любой объект, отвечающий определенным критериям, может быть частью портфеля.

К прочим инвестициям мы можем отнести кредитные обязательства, государственные и частные, а также банковские вклады и депозиты.

Обратите внимание, что в случае с финансовыми инвестициями вложения направлены на обладание ценными бумагами, валютой, драгоценными металлами, облигациями. Каким же образом компании вообще получают деньги для формирования оборотных активов и непосредственного улучшения материально-технической базы? Извлекают их из фондового рынка?

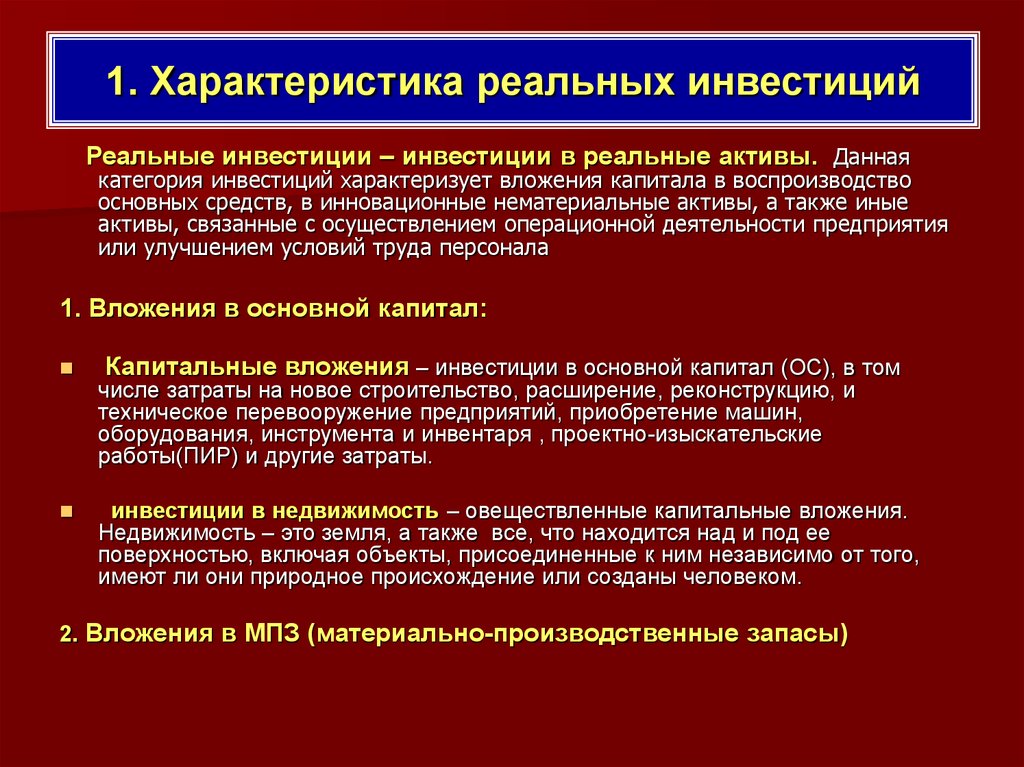

Для этого существуют реальные инвестиции, которые представляют собой все капиталы, направляемые непосредственно на модернизацию, восстановление или увеличение производственных мощностей компании и укрепление ее бренда. К реальным инвестициям относятся деньги, вложенные в материальные и нематериальные активы предприятия и предназначенные для немедленного формирования оборотных активов.

2 Реальные инвестиции в макроэкономике

Характеристика обсуждаемых реальных инвестиций в разрезе макроэкономического масштаба имеет собственные особенности. Оценка реальных инвестиций, вложенных в отдельно взятое предприятие, никоим образом не затрагивает более масштабные экономические параметры. К примеру, при обсуждении инвестиций частного инвестора в завод по производству пищевых ингредиентов можно пренебречь макроэкономическими характеристиками реальных инвестиций – нормой по отношению к ВВП, коэффициентом прироста капиталоемкости и другими.

Оценка реальных инвестиций, вложенных в отдельно взятое предприятие, никоим образом не затрагивает более масштабные экономические параметры. К примеру, при обсуждении инвестиций частного инвестора в завод по производству пищевых ингредиентов можно пренебречь макроэкономическими характеристиками реальных инвестиций – нормой по отношению к ВВП, коэффициентом прироста капиталоемкости и другими.

Эти значения нужны для оценки влияния реальных инвестиций на национальную экономику. Характеристики финансового состояния крупного участника отрасли критически важны для оценки макроэкономических параметров всей страны. Изменения в отчетах по валовым инвестициям Норильского Никеля, к примеру, могут серьезно пошатнуть позиции рубля на валютном рынке и потенциально сказаться на взаимоотношениях других валютных пар.

Оценка характеристик заключается в определении значений:

- объема инвестиций;

- нормы инвестиций;

- коэффициента прироста капиталоемкости;

- накопительной части.

Объем инвестиций – это абсолютное значение, выраженное в национальной валюте, определяющее общую стоимость вложения. Норма инвестиций – это показатель, характеризующий объем вложения по отношению к валовому внутреннему продукту. В микроэкономике под этим понятием подразумевается коэффициент доходности или ROI, т.е. отношение прибыли к стоимости вложений. Третий параметр является отношением валовых инвестиций к приросту валового национального продукта за отчетный период.

Накопления или сбережения, очевидно, являются суммой средств, направленных на приобретение материальных активов, к которым применима оценка рыночной стоимости. Расходы на разные виды нематериальных активов учитываются опционально. Если сравнивать финансовые и реальные денежные инвестиции, то в долгосрочной перспективе необходимо отдать предпочтение реальным. К достоинствам их можно отнести:

- быстрый рост активов по отношению к национальной валюте;

- низкие показатели риска при приемлемых показателях ROI;

- общее улучшение качества рыночных отношений в макроэкономическом масштабе;

- регулярная эксплуатация валовых инвестиций обеспечивает доход даже в тех случаях, когда фондовые инструменты подводят.

Самым серьезным минусом реальных инвестиций, как их не расхваливай, является моральное устаревание оборудования, приборов и технологии. Даже нематериальные активы, ценность которых трудно оценить, подвержены этому процессу. С течением времени темп морального устаревания реальных инвестиций растет прямо пропорционально темпу технологического прогресса.

3 Управление реальными инвестициями и их виды

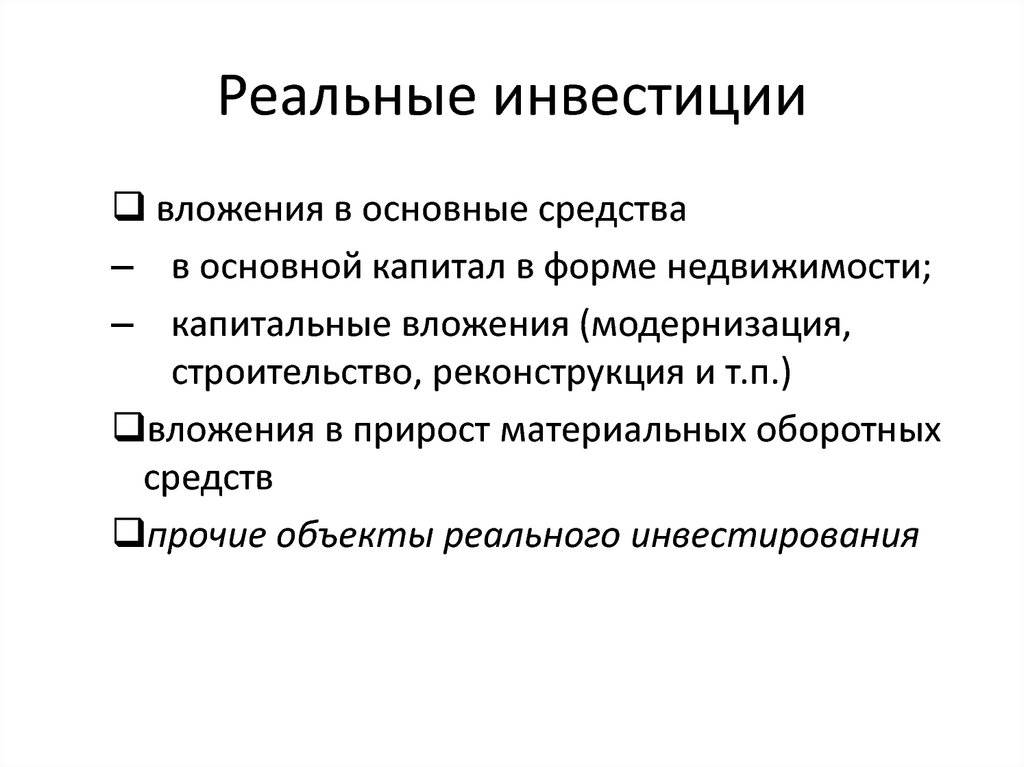

Традиционно, реальные инвестиции разделяют на несколько видов:

- Для обновления с источником в виде уставного фонда или заемных средств компании;

- Для расширения с источником в виде доходов, накоплений или заемных средств компании;

- Валовые инвестиции – совокупность амортизационных расходов компании (обновление + расширение).

Существуют также и другие виды. Их также можно классифицировать по характеру приобретаемых активов. В этом случае можно выделить следующие виды активов: материальные и нематериальные. В первом случае мы говорим о станках, недвижимости, транспорте, офисной технике и других объектах, у которых есть строго определенная рыночная стоимость.

Во втором случае речь идет об активах неопределенной стоимости, к которым можно отнести расходы на приобретение и регистрацию патентов, новые технологические разработки, маркетинг. Именно эти активы являются наиболее важными для венчурного капитализма, когда реальные инвестиции зачастую представляют собой инвестиционные пакеты, направленные на реализацию идеи или еще несуществующей технологии, методы оценки стоимости которой пока не сформированы.

Оценка реальных инвестиций представляется весьма сложным процессом из-за необходимости учитывать огромное количество факторов, большей частью которых невозможно пренебречь. Методы оценки зависят от того, что именно хочет знать будущий инвестор. Здесь есть небольшой «подводный камень». Реальные вложения связаны с необходимостью частичного управления компанией (обладания частью собственности компании) и часто приносят прибыль только при качественном менеджменте.

Оценка качества управления почти всегда будет субъективной и не позволит инвестору в полной мере оценить эффективность вложения в данное предприятие. Если подходить к термину «реальные инвестиции» с точки зрения определения их сущности в составе капитала компании, то их можно также разделить на следующие виды: валовые и чистые.

Методы трактовки и формулировки терминов, очевидно, разнятся в зависимости от того, что именно подразумевается под понятием. По сути, разделение на валовые и чистые является упрощением чуть более сложной классификации, которую мы использовали в начале раздела. Просто представьте себе, что чистые вложения представляют собой деньги, формирующие доходы и направляемые на формирование активов, а валовые – совокупность амортизационных расходов (расширение, восстановление и поддержание производственных мощностей).

4 Фактическое управление вложениями

Перед руководством компании всегда стоят определенные цели и задачи. Доходы и фондовые средства компании необходимо правильно распределять. Именно для этого существуют определенные принципы формирования реальных вложений по направлениям:

Именно для этого существуют определенные принципы формирования реальных вложений по направлениям:

- Обязательное;

- Технологическое;

- Инфраструктурное;

- Инновационное.

К первым инвестициям необходимо отнести виды расходов, которые выступают гарантом бесперебойной работы компании. Приведем простой пример из жизни предприятия N. Пример 1 . Предприятие N наладило выпуск продукции и не нуждается в расширении или улучшении материально-технической базы. Региональные власти выпускают новые указания по улучшению условий труда для работников. Для продолжения работы предприятие N вынуждено осуществить вложения в переоборудование рабочих мест или покупку нового оборудования.

К технологическим инвестициям относятся деньги, которые направляются на модернизацию материально-технической базы. Новые станки, усовершенствованное программное обеспечение, постройка лабораторных комплексов и т.д. Это позволяет качественно улучшить производственный процесс. Есть и другие объекты для реальных инвестиций. Мы говорим об обновлении или увеличении инфраструктуры предприятия с целью повышения производственных мощностей. Методы могут быть самые разные.

Есть и другие объекты для реальных инвестиций. Мы говорим об обновлении или увеличении инфраструктуры предприятия с целью повышения производственных мощностей. Методы могут быть самые разные.

Пример 2. Цель – увеличение объемов производства. Если продукция предприятия N на рынке становится более востребованной, то для удовлетворения спроса часто достаточно расширить автопарк и складские мощности. Предприятие увеличивает количество работников, покупает новые машины для доставки товаров, арендует новые склады – без вложения в улучшение технологического процесса достигается поставленная цель.

К инновационным инвестициям относят ту часть, которая направлена на качественное улучшение товаров и услуг. В этом случае есть возможность выпустить на рынок новые продукты, обновить ассортимент, расширить представительство бренда.

Руководство предприятия должно не только определиться с тем, как лучше всего разместить деньги, но и выработать грамотную стратегию реализации реальных вложений, чтобы они приносили ощутимый доход и создавали необходимые условия для дальнейшего роста компании. Эффективность управления находится в тесной связи с профессиональными качествами и является сугубо субъективной составляющей оценки потенциальной эффективности реальных инвестиций.

Эффективность управления находится в тесной связи с профессиональными качествами и является сугубо субъективной составляющей оценки потенциальной эффективности реальных инвестиций.

5 Анализ эффективности инвестиций

Мы уже рассказывали о том, как определить эффективность инвестиций в отдельной статье. Коснулись мы методик оценки рентабельности инвестиций и в других статьях, а потому подробно останавливаться на математических выкладках мы не будем. Оценка реальных инвестиций производится «стандартными» способами. Методы оценки можно разделить на динамические и статические.

К первым относятся:

- Вычисление чистой приведенной стоимости дохода;

- Вычисление индекса окупаемости;

- Вычисление нормы прибыли для предприятия;

- Определение периода дисконтирования дохода.

Ко вторым относятся:

- Определение периода окупаемости;

- Вычисление коэффициента окупаемости (ROI).

Необходимые формулы можно найти в других статьях на нашем сайте. Важно комбинировать предложенные методы и, таким образом, стараться получить объективную картину рентабельности инвестиций. Только в этом случае можно получить хотя бы приближенное к реальности представление о том, стоит ли вкладывать деньги или нет.

Важно комбинировать предложенные методы и, таким образом, стараться получить объективную картину рентабельности инвестиций. Только в этом случае можно получить хотя бы приближенное к реальности представление о том, стоит ли вкладывать деньги или нет.

6 Глазами обывателя …

Рядовому держателю небольшого капитала, не вовлечённому в прямое управление деятельностью экономического субъекта, возможность разместить капитал в виде реальных инвестиций в предприятии не представляется выгодной опцией по нескольким причинам. Большим минусом реальных инвестиций является низкая ликвидность активов. Анализ эффективности реальных инвестиций не учитывает этого, ведь для крупного инвестора периоды дисконтирования, исчисляемые годами, вполне подходят.

Другая ситуация обстоит с финансами рядового гражданина. Ему необходимо иметь постоянный доступ к своим собственным внеоборотным активам, ему важна возможность использовать деньги при первой необходимости. Нужно также учитывать, что объекты для реальных инвестиций могут быть самыми разными. Можно ли получить реальный доход от совместного предприятия с другим гражданином, вложив деньги в покупку оборудования? Теоретически, да. На практике около 70 % предприятий малого бизнеса показывают низкую или нулевую доходность на протяжении трехлетнего периода.

Можно ли получить реальный доход от совместного предприятия с другим гражданином, вложив деньги в покупку оборудования? Теоретически, да. На практике около 70 % предприятий малого бизнеса показывают низкую или нулевую доходность на протяжении трехлетнего периода.

Большим преимуществом других инвестиционных инструментов является большая свобода в плане диверсификации вложений. Если просмотреть наши отчеты о прибыли, то можно увидеть, как депозиты распределены по разным компаниям и разным счетам, что обеспечивает защиту от серьезных рисков. В целом, более выгодными в глазах частного инвестора выглядят виды инвестирования с быстрым оборотом средств:

- ПАММ-инвестирование;

- Паевые инвестиционные фонды;

- Торговля на фондовой или валютной бирже.

Реальные вложения часто требуют существенных финансовых вливаний в один объект, что даже с учетом низких рисков приводит к результатам, далеким от идеальных. Отсутствие возможностей для диверсификации и необходимость вкладывать большие суммы в один объект – для частного инвестора с относительно небольшим капиталом эти факторы носят сугубо негативный характер.

Что такое реальные активы? | Доход от инвестирования

Мы наблюдаем резкий рост спроса на реальные активы в последние годы, и мы ожидаем, что он будет расти и дальше, поскольку инвесторы лучше понимают положительные свойства этого класса активов. Реальные активы предлагают возможность диверсификации, хеджирования инфляции и конкурентоспособной общей прибыли. Реальные активы также могут служить нетрадиционным источником дохода, что инвесторы часто упускают из виду.

Что такое реальные активы?

В широком смысле реальные активы обеспечивают основу и ресурсы для облегчения повседневной деятельности в мировой экономике. Хотя многие виды инвестиций могут считаться реальными активами, наше определение включает:

- Недвижимость, включая инвестиционные фонды недвижимости (REIT). Земля и коммерческая недвижимость, включая квартиры, офисы, склады, торговые центры и т. д.

- Инфраструктура.

Активы и сети, используемые для транспортировки, хранения и распределения товаров, энергии, людей и информации, такие как платные дороги, трубопроводы, аэропорты и вышки сотовой связи.

Активы и сети, используемые для транспортировки, хранения и распределения товаров, энергии, людей и информации, такие как платные дороги, трубопроводы, аэропорты и вышки сотовой связи. - Товары. Основные товары, такие как нефть, природный газ, драгоценные металлы, золото, кукуруза и соевые бобы.

В отличие от обычных акций и облигаций, стоимость котируемых инвестиций в реальные активы зависит от физической природы их базовых активов. Эта прямая связь с твердыми активами означает, что реальные активы часто сохраняют долгосрочную стоимость лучше, чем более традиционные инвестиции. Их внутренняя стоимость может также увеличиться из-за более широкого использования, большего спроса или дефицита предложения.

Неотъемлемые характеристики каждого реального актива могут различаться, но у них есть несколько общих черт.

Преимущества диверсификации

Реальные активы исторически демонстрировали более низкую корреляцию с широким спектром альтернативных инвестиций, а также с другими реальными активами. Драйверы производительности для реальных активов принципиально отличаются от других типов ценных бумаг. Расширяя классы активов с более низкой корреляцией, инвесторы потенциально могут извлечь выгоду из большей диверсификации.

Драйверы производительности для реальных активов принципиально отличаются от других типов ценных бумаг. Расширяя классы активов с более низкой корреляцией, инвесторы потенциально могут извлечь выгоду из большей диверсификации.

Способность хеджировать инфляцию

Реальные активы исторически демонстрировали большую способность хеджировать инфляцию, чем более широкие рынки акций и фиксированного дохода. Реальные активы, как правило, приносили более высокую доходность в периоды роста инфляции.

Как правило, инфляция увеличивается по мере ускорения экономической активности. В таких условиях цены на товары, как правило, растут вместе с инфляцией, поскольку спрос на товары увеличивается с ростом потребления и строительной активности. Инфраструктура и недвижимость также имеют положительную корреляцию с инфляцией. Когда цены на товары и затраты на рабочую силу растут, затраты на замещение этих видов активов также увеличиваются. Кроме того, многие инфраструктурные активы имеют прямую связь с показателями инфляции, такими как индекс потребительских цен (ИПЦ), в своих контрактах или концессиях.

Компании по недвижимости часто структурируют договоры аренды с эскалаторами арендной платы, которые увеличивают арендную плату в течение срока аренды. В обоих случаях эти структуры используются для увеличения денежных потоков в попытке учесть потенциальное влияние инфляции.

Конкурентоспособный общий потенциальный доход

Инвестиции в инфраструктуру и глобальную недвижимость за последние 20 лет продемонстрировали конкурентоспособность с большинством других групп акций.

Кроме того, инфраструктура также предлагает более высокую доходность при аналогичном или меньшем риске. И хотя глобальная недвижимость продемонстрировала больший риск, чем более широкие акции за пределами США, она обеспечила большую прибыль на единицу риска, чем более широкий набор.

В целом, инфраструктура и глобальные акции в сфере недвижимости обеспечивают конкурентоспособную доходность с поправкой на риск по сравнению с акциями США и более высокую доходность с поправкой на риск, чем акции за пределами США.

Доходы от товаров в последнее время имели тенденцию к росту, но в целом оставались низкими на протяжении последних 20 лет. Этот класс активов находится на медвежьем рынке, который сохраняется после финансового кризиса отчасти из-за дисбаланса спроса и предложения.

Нетрадиционный источник дохода

Мы считаем, что инвестиции в реальные активы, которые предлагают стабильную доходность, поддерживаемую договорными денежными потоками, особенно привлекательны. Эти инвестиции имеют активы, которые, как правило, являются монополистическими, обеспечивая сильный и стабильный поток доходов, обычно получаемый за счет платы за использование.

Инфраструктура и недвижимость являются примерами этих видов реальных активов, приносящих доход. Эти компании обычно владеют или управляют твердыми активами, привязанными к определенному местоположению, которые получают плату за использование посредством долгосрочных контрактов, концессий или аренды. Сырьевые товары зависят исключительно от прироста капитала и не предлагают компонента дохода. Инфраструктура и недвижимость могут приносить привлекательную доходность по сравнению с другими обычными инвестициями.

Инфраструктура и недвижимость могут приносить привлекательную доходность по сравнению с другими обычными инвестициями.

Эти альтернативные источники дохода могут также оказаться особенно выгодными для инвесторов в условиях низких процентных ставок, когда более традиционные варианты доходности привязаны к более низким ставкам, как мы наблюдали во всем мире в течение последних нескольких лет.

Кроме того, эти стабильные потоки доходов могут помочь смягчить общую доходность в периоды волатильности, потенциально обеспечивая дополнительное управление рисками снижения.

Акцент на наиболее зрелых компаниях в области инфраструктуры и недвижимости с меньшими ожиданиями роста обеспечивает стабильный денежный поток и может привести к менее изменчивому потоку доходов.

Рассмотрим реальные активы, приносящие доход

Исторически так сложилось, что реальные активы, приносящие доход, такие как инфраструктура и недвижимость, обеспечивали конкурентоспособный общий доход и положительный эффект хеджирования инфляции с более низкой корреляцией с более традиционными акциями и облигациями. Эти классы активов также обеспечивают убедительную доходность, помогая инвесторам диверсифицировать свои источники дохода. Дополнительные преимущества для инвесторов включают повышение общей доходности и смягчение результатов в периоды волатильности. По этим причинам мы считаем, что активы, приносящие доход, должны быть важной частью сбалансированного портфеля.

Эти классы активов также обеспечивают убедительную доходность, помогая инвесторам диверсифицировать свои источники дохода. Дополнительные преимущества для инвесторов включают повышение общей доходности и смягчение результатов в периоды волатильности. По этим причинам мы считаем, что активы, приносящие доход, должны быть важной частью сбалансированного портфеля.

Этот материал не является рекомендацией или советом по инвестированию, не является призывом к покупке, продаже или владению ценными бумагами или инвестиционной стратегией и не предоставляется в качестве фидуциара. Предоставленная информация не учитывает конкретные цели или обстоятельства какого-либо конкретного инвестора и не предлагает какой-либо конкретный план действий. Инвестиционные решения должны приниматься на основе целей и обстоятельств инвестора и после консультаций с его или ее финансовыми специалистами.

Выраженные взгляды и мнения предназначены только для информационных и образовательных целей на дату производства/написания и могут быть изменены без предварительного уведомления в любое время в зависимости от многочисленных факторов, таких как рыночные или другие условия, правовые и нормативные изменения, дополнительные риски и неопределенность и может не состояться. Этот материал может содержать «прогнозную» информацию, которая не носит чисто исторический характер. Такая информация может включать, среди прочего, прогнозы, прогнозы, оценки рыночной доходности и предлагаемый или ожидаемый состав портфеля. Любые изменения в предположениях, которые могли быть сделаны при подготовке этого материала, могут оказать существенное влияние на информацию, представленную здесь в качестве примера. Прошлые результаты не предсказывают и не гарантируют будущих результатов. Инвестирование сопряжено с риском; возможен основной убыток.

Этот материал может содержать «прогнозную» информацию, которая не носит чисто исторический характер. Такая информация может включать, среди прочего, прогнозы, прогнозы, оценки рыночной доходности и предлагаемый или ожидаемый состав портфеля. Любые изменения в предположениях, которые могли быть сделаны при подготовке этого материала, могут оказать существенное влияние на информацию, представленную здесь в качестве примера. Прошлые результаты не предсказывают и не гарантируют будущих результатов. Инвестирование сопряжено с риском; возможен основной убыток.

Вся информация получена из источников, считающихся надежными, но ее точность не гарантируется. Нет никаких заявлений или гарантий относительно текущей точности, надежности или полноты решений, основанных на такой информации, а также ответственности за решения, и на нее нельзя полагаться как на таковую. Определения терминов и описания указателей см. в глоссарии на сайте nuveen.com. Обратите внимание, что напрямую инвестировать в индекс невозможно.

Важная информация о риске

Все инвестиции сопряжены с определенной степенью риска, включая возможный основной убыток, и нет никаких гарантий, что инвестиции будут давать положительные результаты в течение любого периода времени. Прежде чем выбрать инвестиционный стиль или управляющего, важно проанализировать свои инвестиционные цели, устойчивость к риску и потребность в ликвидности. Концентрация в ценных бумагах, связанных с инфраструктурой, связана с отраслевым риском и риском концентрации, в частности с большей подверженностью неблагоприятным экономическим, нормативным, политическим, юридическим, ликвидным и налоговым рискам, связанным с MLP и REITS. Иностранные инвестиции сопряжены с дополнительными рисками, включая колебания валютных курсов и экономическую и политическую нестабильность. Эти риски усиливаются на развивающихся рынках. Обыкновенные акции подвержены рыночному риску или риску снижения. Акции компаний малой и средней капитализации подвержены большей волатильности цен. Использование производных финансовых инструментов сопряжено со значительными финансовыми рисками и транзакционными издержками. Потенциальные инвестиции в другие инвестиционные компании означают, что акционеры несут свою пропорциональную долю расходов и, косвенно, расходы других инвестиционных компаний. Кроме того, субъекты, связанные с инфраструктурой, могут подлежать регулированию со стороны различных государственных органов, а также могут быть затронуты государственным регулированием ставок, взимаемых с клиентов, прерыванием обслуживания и / или правовыми проблемами из-за экологических, операционных или других сбоев и введения специальных тарифов. и изменения в налоговом законодательстве, регуляторной политике и стандартах бухгалтерского учета.

Использование производных финансовых инструментов сопряжено со значительными финансовыми рисками и транзакционными издержками. Потенциальные инвестиции в другие инвестиционные компании означают, что акционеры несут свою пропорциональную долю расходов и, косвенно, расходы других инвестиционных компаний. Кроме того, субъекты, связанные с инфраструктурой, могут подлежать регулированию со стороны различных государственных органов, а также могут быть затронуты государственным регулированием ставок, взимаемых с клиентов, прерыванием обслуживания и / или правовыми проблемами из-за экологических, операционных или других сбоев и введения специальных тарифов. и изменения в налоговом законодательстве, регуляторной политике и стандартах бухгалтерского учета.

Nuveen предоставляет инвестиционные консультации через своих специалистов по инвестициям.

Эта информация не является инвестиционным исследованием в соответствии с определением MiFID.

Реальные инвестиции – Брокерские услуги в сфере коммерческой недвижимости

Реальные инвестиции Реальный менеджмент реальные продажи реальное развитие реальное развитие реальное развитие реальный лизинг настоящая командная работаНаша коммерческая недвижимость

Недвижимость

Направления деятельности

Обладая обширным опытом работы с коммерческой недвижимостью в округе Вентура и четким пониманием того, как работают местные компании в Вентуре, наша опытная команда брокеров и агентов по недвижимости может интегрировать широкий спектр услуг с творческие подходы к удовлетворению ваших потребностей в коммерческой недвижимости. Real Investments — ведущий брокер по коммерческой недвижимости в округе Вентура. Позвоните нам сегодня!

Real Investments — ведущий брокер по коммерческой недвижимости в округе Вентура. Позвоните нам сегодня!

Управление недвижимостью

Разработка

Продажа и лизинг

Real Investments продолжает играть жизненно важную роль на нашем местном рынке недвижимости!»

Реальные инвестиции

Michael H. Hernandez & Associates с гордостью предлагает вам самую лучшую коммерческую, промышленную и жилую недвижимость в округе Вентура. Мы являемся ведущим брокером по коммерческой недвижимости в округе Вентура и готовы помочь вам уже сегодня.

Опыт увеличения стоимости коммерческой недвижимости благодаря нашему управлению

Наши услуги по управлению недвижимостью и продажам направлены на то, чтобы помочь владельцам сохранить и увеличить стоимость их существующей недвижимости и получить дополнительный доход.

Оптимизируйте процесс продажи коммерческой недвижимости

Наше управление проектами часто включает ремонт, реконструкцию, настройку и эксклюзивные функции по желанию.

Мы специализируемся на недвижимости

Реальные услуги. Настоящая командная работа. Реальные инвестиции.

Запланировать консультацию

Независимо от того, нужна ли вам практичная коммерческая недвижимость для бизнеса или небольшого производства, или качественная жилая недвижимость для проживания или инвестиций, мы уверены, что можем помочь вам реализовать ваши цели.

parent.activateValidation({«message»:»Это поле обязательно для заполнения.»,»emailMessage»:»Пожалуйста, введите действительный адрес электронной почты»,»minLength»:1,»maxLength»:»»,»type»:»none» ,»требуемое»:истина,»выражение»:»нуль»}, эль)} />

parent.activateValidation({«message»:»Это поле обязательно для заполнения.»,»minLength»:1,»maxLength»:»»,»type»:»none»,»required»:true,»expression»: «ноль»}, эль)} />

{

parent.

Активы и сети, используемые для транспортировки, хранения и распределения товаров, энергии, людей и информации, такие как платные дороги, трубопроводы, аэропорты и вышки сотовой связи.

Активы и сети, используемые для транспортировки, хранения и распределения товаров, энергии, людей и информации, такие как платные дороги, трубопроводы, аэропорты и вышки сотовой связи.