Доступные инвестиции в Сбербанке для физических лиц

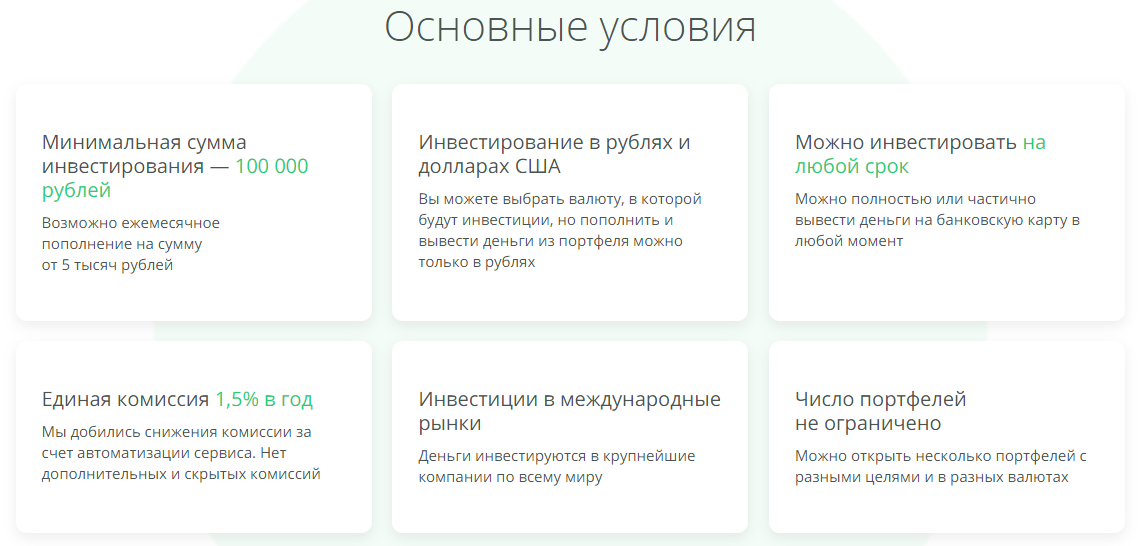

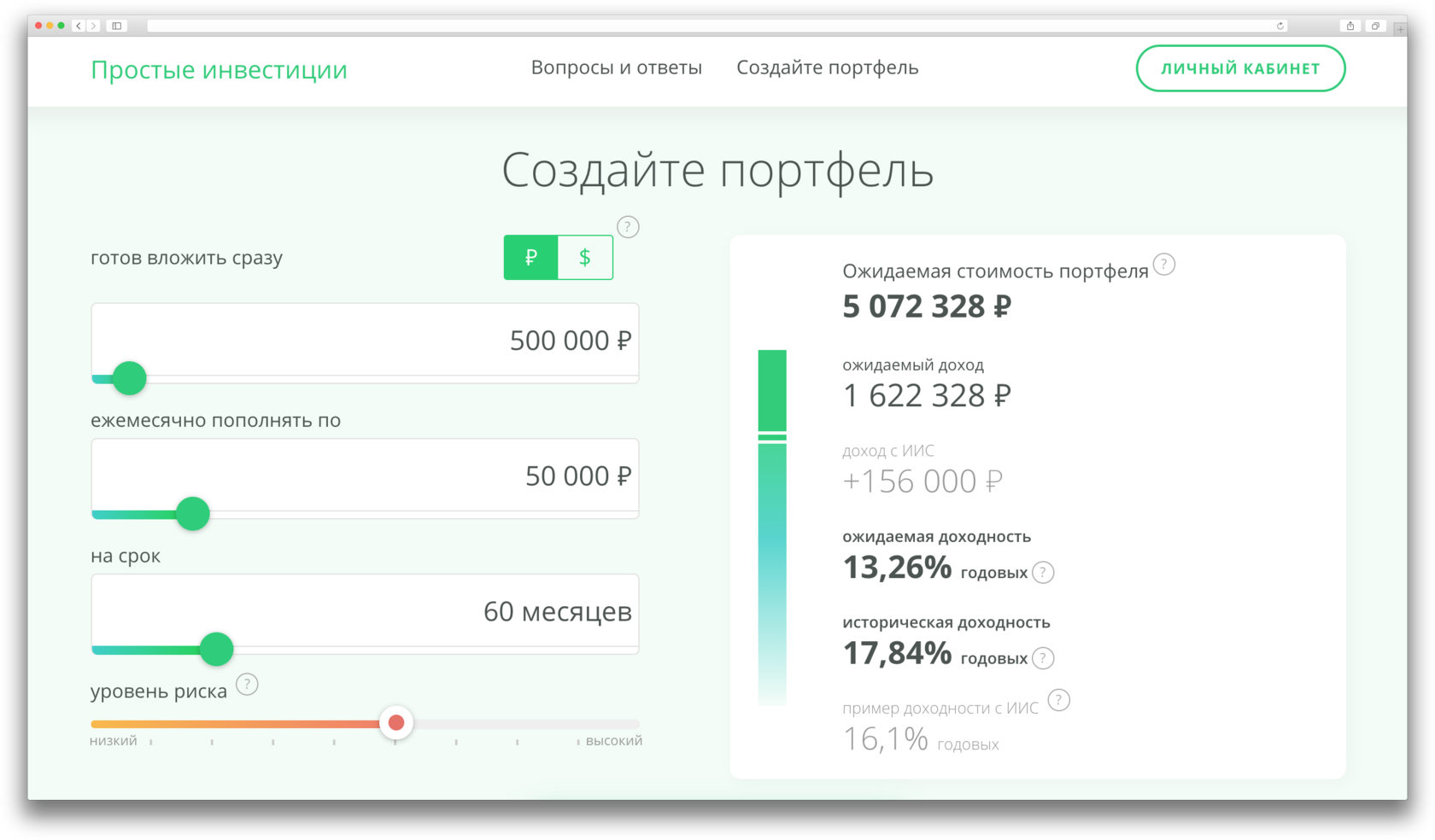

С разработкой нового мобильного приложения инвестиции в Сбербанке для физических лиц стали еще доступнее. Теперь каждый держатель накоплений может не только размещать средства на депозите, но и воспользоваться готовыми идеями от опытных аналитиков финансового рынка. В зависимости от интересов и уровня риска ведущий банк страны предлагает физлицам 3 различных портфеля с повышенным уровнем доходности относительно стандартных инструментов.

Преимущества нового инструмента

Эксперты банка прекрасно понимают, что далеко не каждый человек способен вникнуть в тонкости брокерского дела и самостоятельно инвестиционный открыть счет. Чтобы у клиента появилась возможность входа на рынок, отдел программного сервиса создал «Сбербанк Инвестор» — специальное приложение для смартфонов частных пользователей.

После установки программы гражданам предлагается присоединиться к одной из 3 идей банковских аналитиков и отслеживать доходность инструментов. Чтобы подобрать оптимальную стратегию, клиенту потребуется ответить на несколько коротких вопросов. Воспользоваться опытом профессиональных брокеров можно совершенно бесплатно.

Чтобы подобрать оптимальную стратегию, клиенту потребуется ответить на несколько коротких вопросов. Воспользоваться опытом профессиональных брокеров можно совершенно бесплатно.

Новинку по достоинству оценили как новички рынка, которые никогда не вкладывали деньги в облигации самостоятельно, так и опытные инвесторы, желающие воспользоваться аналитическим опытом Сбербанка.

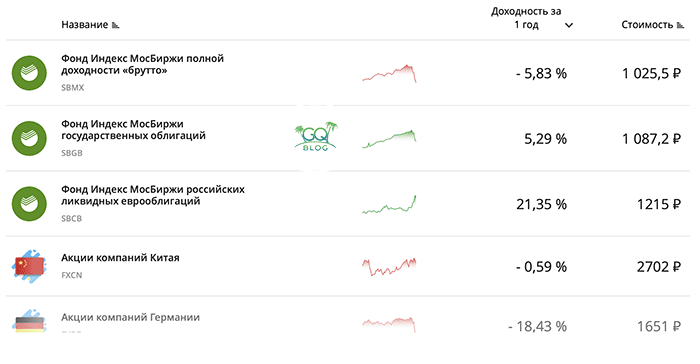

Варианты инвестиционных портфелей

Перспективные инвестиции в Сбербанке для физических лиц было решено разделить на 3 портфеля с различным порогом доходности и уровнем риска:

- Консервативный. Этот пакет принесет потенциальному инвестору до 12,3% ежегодно, если оценивать доходность в рублях. Уровень риска потерять сбережения – самый низкий из 3 предложений. Брокеры вкладывают средства в гособлигации, пополняют облигационный фонд своего же банка, сотрудничают с ПИФами и ETF.

- Сбалансированный. Сборный портфель из облигаций с низким, средним и высоким уровнем риска, способный принести инвестору до 14,2% годового дохода в рублях.

Для участников проекта доступен выход на отечественные и зарубежные рынки.

Для участников проекта доступен выход на отечественные и зарубежные рынки. - Агрессивный. Высокорисковый пакет для инвестиций, способный принести до 16,5% прибыли ежегодно. К перечню доходных облигаций добавлены перспективные акции российских и иностранных компаний, которые могут принести высокий доход, но отличаются высокой волатильностью.

Расчеты возможной прибыли указаны приблизительно с учетом доходности инструментов за 3 предыдущих года работы отдела на фондовом рынке. Ежегодный доход может отличаться от ожидаемого на несколько процентов в ту или иную сторону.

Выход на рынок для частных лиц

Чтобы начать инвестировать, клиенту Сбербанка необходимо открыть личный брокерский счет через онлайн-сервис или оставить запрос на сайте в разделе «инвестиции». После открытия счета его необходимо пополнить банковским переводом или наличными в ближайшем офисе.

Следующий этап – установка на смартфон программы «Сбербанк инвестор», доступной через Google Play или App Store. После запуска приложения необходимо выбрать подходящий инвестиционный портфель из 3 предложенных. Скачать руководство пользователя или посмотреть ответы на часто задаваемые вопросы можно на официальном сайте финансовой корпорации.

После запуска приложения необходимо выбрать подходящий инвестиционный портфель из 3 предложенных. Скачать руководство пользователя или посмотреть ответы на часто задаваемые вопросы можно на официальном сайте финансовой корпорации.

Ведущий банк страны продолжает расширять пакет услуг для индивидуальных клиентов. Благодаря готовым портфелям инвестиции в Сбербанке для физических лиц становятся интуитивно понятными. Каждый пользователь программы сможет отслеживать результативность работы брокеров и в любой момент проверить доходность инструментов.

Напоследок рекомендуем ознакомиться с инвестициями в золотые монеты, которые дорожают вслед за золотом.

Брокер «Сбера» начнет «справедливо» удерживать НДФЛ с купонов по бондам

Механика налогообложения купонов с облигаций вызывает споры с 2021 года. Брокеры и Минфин по-разному трактуют требования Налогового кодекса. Ассоциация владельцев облигаций считает, что никаких двойных смыслов в них нет

Фото: thekovtun / Shutterstock

Сбербанк изменил порядок удержания налога на доходы физических лиц из сумм накопленного купонного дохода (НКД) по облигациям. Банк сообщил об этом, обновив информацию на сайте в разделе «Популярные вопросы о брокерском обслуживании». «С 1 января 2023 года налог с купонов, которые поступают на брокерский счет, не будет удерживаться до конца года или до вывода активов», — сообщается на сайте.

Банк сообщил об этом, обновив информацию на сайте в разделе «Популярные вопросы о брокерском обслуживании». «С 1 января 2023 года налог с купонов, которые поступают на брокерский счет, не будет удерживаться до конца года или до вывода активов», — сообщается на сайте.

Накопленный купонный доход (НКД) — это часть суммы купона в денежном выражении, которая накопилась по облигации на определенный день после выплаты предыдущего купона. При продаже облигации между купонными выплатами продавец от следующего владельца получает накопленный купонный доход пропорционально каждому дню владения.

При этом инвестор, который покупает облигацию , при последующем получении купона уплачивает НДФЛ с полной суммы. Таким образом возникает диспропорция, ведущая к убытку: инвестор получает купон частично, а налоги платит с полной суммы. При этом сумму «переплаты» можно вернуть по окончании налогового периода. Это стандартная схема, принятая на финансовом рынке.

С 1 января 2021 года доход по всем облигациям, включая государственные, облагается налогом 13% (15% в случае, если доход от операций с ценными бумагами превысил ₽5 млн). Налоговым агентом по удержанию налога с НКД является брокер, то есть инвестору не приходится самостоятельно его рассчитывать и уплачивать.

Налоговым агентом по удержанию налога с НКД является брокер, то есть инвестору не приходится самостоятельно его рассчитывать и уплачивать.

В 2021 году на такую механику налогообложения купонных доходов большинством брокерских компаний обратила внимание Ассоциация владельцев облигаций (АВО). В частности, АВО установила, что большинство российских брокеров списывают НДФЛ в размере 13% (15%) от полной суммы купонного дохода в момент его зачисления на брокерский счет, при этом из этого дохода не вычитываются расходы, возникшие в результате уплаты накопленного купонного дохода (НКД).

adv.rbc.ru

В итоге налогом в моменте облагается не чистый финансовый результат, который на самом деле был получен, более того, в значительном числе случаев сумма удержания превышала величину налоговой базы (финансовый результат) инвестора. Брокеры по окончании налогового периода, то есть после 31 декабря, делают сверку и излишне уплаченный налог возвращают. Но инвестор в течение года теряет возможность управлять своими деньгами, так как они сразу уходят на уплату налога с купонов и возвращаются к инвестору только после окончания налогового периода.

«Новый порядок налогообложения купонных доходов, помимо полного соответствия нормам Налогового кодекса, приведет к увеличению остатков денежных средств на брокерских счетах инвесторов, что позволит обеспечить дополнительную ликвидность и, учитывая возрастающую роль частных инвесторов, повысить стабильность фондового рынка», — отметили в АВО после принятия решения «Сбером» изменить порядок взимания НДФЛ с купонов.

Более того, брокеры, приведя в соответствие с законодательством взимание НДФЛ, избавятся от лишних трудозатрат по администрированию процесса. «Брокеры несли ненужные трудозатраты: сначала они удерживают с каждой выплаты деньги и перечисляют в бюджет. Потом, по итогам года, при расчете налоговой базы обычно обнаруживается, что с инвестора удержаны излишние суммы, и брокеры опять проделывают серьезную работу по пересчету и возврату инвесторам-физлицам излишне удержанных средств. Кроме напрасной нагрузки по администрированию, брокеры лишали себя дохода, ведь оставляя деньги на брокерских счетах, банк-брокер зарабатывает на комиссиях, так как частные инвесторы торгуют на них», — отметил член совета АВО Алексей Пономарев.

В инвестиционном холдинге «Финам» рассказали, что до 2020 года налог с купонов удерживался при выводе активов или в конце года, но после разъяснений от Минфина в компании были вынуждены изменить алгоритм и перейти на удержание налога в момент выплаты купона. По вопросу, планирует ли брокер вернуться к практике удержания налога по окончании налогового периода или при выводе денежных средств, руководитель управления развития клиентского сервиса ФГ «Финам» Дмитрий Леснов сослался на то, что нормативная база (ст. 226 НК РФ) не менялась, поэтому сейчас у брокера нет оснований для изменения принципа удержания налога. «Не исключено, что коллеги в частном порядке получили какие-то дополнительные разъяснения по трактовке этого пункта Налогового кодекса и, соответственно, решили изменить алгоритм. Будем следить за ситуацией, если информация подтвердится — уточним позицию Минфина.

В пресс-службе «Открытие Инвестиции » сообщили, что пока не планируют менять свою позицию по данному вопросу, так как она основана на Налоговом кодексе и адресном разъяснении Минфина. «Если мы получим иной ответ Минфина или появятся уточнения или изменения в Налоговый кодекс (их планировал инициировать Центробанк), то будем действовать иначе», — заключили в брокерской компании.

В пресс-службе «БКС Мир инвестиций» также отметили, что «никакие изменения в Налоговый кодекс не вносились, поэтому у компании отсутствуют основания для изменения позиции».

«РБК Инвестиции» направили запросы другим крупным брокерам, а также в Национальную ассоциацию участников фондового рынка (НАУФОР).

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееСбербанк готовит платформу структурированных продуктов для розничных инвесторов в России

Европа | Промышленность

17 ноября 2016 г. , Веселин Вальчев

, Веселин Вальчев

По данным российского Сбербанка, распространение цифровых новаторов является одной из самых серьезных проблем, стоящих перед финансовым сектором, и более крупные учреждения должны принять вызовы лицом к лицу, если они хотят процветать в ближайшие годы.

Банк в значительной степени становится или уже является финтех-компанией, сообщили SRP два старших директора банка по корпоративным и инвестиционным банковским услугам (CIB), и российские инвесторы в розничные структурированные продукты являются следующими в очереди, чтобы использовать растущие технологические возможности Сбербанк.

Сообщество розничных инвесторов в России в настоящее время довольно мало, по словам Дамиана Банса, главы отдела электронных рынков и управляющего директора CIB-бизнеса Сбербанка, который отметил, что в настоящее время существует всего около «одного миллиона активных брокерских счетов по всей России». .

.

«Однако в этом небольшом сообществе существует значительный спрос на продукты, которые могут превзойти ставки по розничным депозитам, которые начали снижаться в последние месяцы», — сказал Банс.

Эрвин Парвиз ( на фото ), глава отдела структурных продуктов и управляющий директор Sberbank CIB, добавил, что в течение некоторого времени несколько брокеров и банков с определенным успехом ориентируются на сегмент состоятельных розничных клиентов в России.

«Розничные площади — это область, в которой Сбербанк приобрел широкие возможности с точки зрения разработки продуктов, инфраструктуры платформы, маркетинга, охвата клиентов и многого другого», — сказал Парвиз.

Тем не менее, самый большой шаг банка в розничном пространстве за последние годы произошел в 2017 году, когда Сбербанк планирует запустить платформу структурированных продуктов, которая будет нацелена на растущую базу так называемых индивидуальных инвестиционных счетов (ИИС).

«Правовая база для этих МИС позволяет розничным инвесторам пользоваться налоговыми льготами по определенным инвестициям, которые связаны с этими счетами», — сказал Банс. «Они функционируют немного как ISA в Великобритании».

«Они функционируют немного как ISA в Великобритании».

Российские инвесторы приветствовали такие инструменты, как ETF и структурированные облигации, которые позволяют им легко размещать активы на зарубежных рынках и избегать волатильности рубля. МИС допускают необлагаемые налогом инвестиции в облигации, а будущая платформа Сбербанка может послужить катализатором роста розничного сектора структурированных продуктов в России.

Сбербанк одним из первых внедрил ИИС и представил их клиентам в тот же день, когда они стали доступны в России, сказал Банс. «Сбербанк занимает первое место на рынке этих продуктов, и в следующем году у нас есть планы развития, которые позволят клиентам инвестировать в ИИС, используя более сложные инвестиционные продукты через мобильные устройства», — сказал он. По словам Банса, банк адаптирует свой ассортимент продуктов по мере роста спроса и сложности клиентов. «Цель Сбербанка — получить рабочий прототип новой услуги в начале следующего года».

Признав, что западные санкции в отношении банка ограничили его возможности для ведения бизнеса, Банс и Парвиз отметили, что Сбербанк тем не менее запустил ряд инициатив, которые окажут сильное влияние на рынок.

Они отметили, что платформа Sberbank Markets, которая является инструментом банка для торговли на рынке форекс для оптовых клиентов, также будет расширена за счет включения таких продуктов, как денежный рынок, бивалютные депозиты и другие продукты, связанные с фиксированным доходом, а функциональные возможности форекс также могут быть расширены для розничный сегмент.

Парвиз утверждал, что инфраструктура Сбербанка «добивается» как раз в нужное время, поскольку рынок развивается и выдвигаются новые инициативы для поощрения розничных инвестиций на рынках капитала, в то время как ставки по розничным депозитам могут продолжать снижаться.

«Мы считаем, что дальнейшее снижение ставок дополнит растущий уровень сложности рынка и повысит спрос на структурированные продукты», — сказал он. «Мы должны увидеть очень интересные вещи в обозримом будущем».

Похожие истории:

Vontobel обращается к Horizon за помощью в расширении алгоритма

Французская сберегательная платформа запускает первый структурированный продукт

Crossbridge Capital нацелена на аккредитованных инвесторов в Сингапуре с новой цифровой платформой управления капиталом

СГ Прайвет Банк назначил нового руководителя по России и СНГ

«Возмущены зверствами»: США нацеливают новые санкции на Россию

Этот шаг замораживает все активы Сбербанка, которые касаются банков США, и не позволяет американцам вести дела с этим учреждением.

Очередь в Сбербанк в Москве, 12 марта 2022 г. | АП Фото

США введут более жесткие санкции против крупнейшего финансового учреждения России и прекратят все американские инвестиции в страну в последней попытке сокрушить экономику Владимира Путина из-за вторжения в Украину.

Объявленный в среду шаг замораживает все активы Сбербанка, связанные с банками США, и не позволяет американцам вести дела с этим учреждением, которому принадлежит почти треть всех активов в российских банках. Банк находится в центре российской финансовой системы, и попытки нанести ему ущерб, скорее всего, вызовут потрясения в экономике страны.

Высокопоставленный чиновник администрации Байдена сказал, однако, что по-прежнему будет действовать исключение для энергетических сделок, что является частью продолжающихся усилий по защите Европы от резкого роста цен на нефть и газ. Министерство финансов также вводит санкции против Альфа-банка, крупнейшего частного кредитора в России, а также нескольких ключевых государственных компаний в дополнение к более широкому шагу по прекращению финансирования страны.

«Мы стали свидетелями подавляющего стремления компаний предпринимать собственные действия для ухода из России», — заявил журналистам в среду утром на мероприятии, организованном Christian Science Monitor, высокопоставленный экономический чиновник Белого дома Брайан Диз. «Сегодня мы запретим любые новые входящие инвестиции».

Последние санкции в отношении крупнейших российских банков направлены на резкое обострение финансового шока, с которым столкнулась страна в последние недели, сообщил журналистам высокопоставленный представитель администрации, добавив, что более двух третей российского банковского сектора в настоящее время полностью заблокированы. от сделок с американскими финансовыми фирмами.

Запрет на инвестиции «убедится, что массовый исход из России, который мы наблюдаем из частного сектора — который в настоящее время насчитывает более 600 транснациональных компаний и продолжает расти — будет продолжаться», — сказал чиновник, пожелавший остаться неназванным для обсуждения. стратегия администрирования. «Без инвестиций из нашего частного сектора Путин потеряет ноу-хау и навыки частного сектора, которые приходят с инвестициями, и косвенные последствия продолжающейся утечки мозгов из России будут значительными».

стратегия администрирования. «Без инвестиций из нашего частного сектора Путин потеряет ноу-хау и навыки частного сектора, которые приходят с инвестициями, и косвенные последствия продолжающейся утечки мозгов из России будут значительными».

Меры были приняты совместно с европейскими союзниками. Великобритания в среду ввела новое замораживание активов Сбербанка и Московского кредитного банка и объявила о поэтапном отказе от российского угля до конца 2022 года, параллельно с аналогичным планом в отношении российской нефти, объявленным в прошлом месяце. Он ввел новые запреты на экспорт, в том числе нефтеперерабатывающего оборудования, а также продукции из железа и стали, и наложил санкции на большее количество олигархов, связанных с российским топливным сектором.

Новый пакет санкций ЕС, который должен был быть вынесен на голосование стран-членов в среду, также предусматривает поэтапное исключение поставок российского угля из энергоимпорта блока, запрет на въезд российских судов и грузовиков в ЕС и введение более жестких санкций в отношении четыре ключевых российских банка. Но этому плану не хватает полного запрета на импорт российской нефти на фоне сопротивления стран во главе с Германией.

Но этому плану не хватает полного запрета на импорт российской нефти на фоне сопротивления стран во главе с Германией.

«Наши партнеры возмущены зверствами, которые совершаются в России, как и мы», — заявила в среду министр финансов Джанет Йеллен на слушаниях в Комитете по финансовым услугам Палаты представителей. «И мы очень активно работаем с ними, чтобы ввести новые санкции, которые причинят России значительную боль».

Также объектами действий в среду стали взрослые дети Путина, жена и дочь министра иностранных дел Сергея Лаврова и члены Совета безопасности России, в том числе бывший президент и премьер-министр Дмитрий Медведев и нынешний премьер-министр Михаил Мишустин.

Министерство финансов подтвердило в понедельник, что теперь оно запрещает России использовать свои замороженные резервы центрального банка для осуществления платежей держателям облигаций. Это означает, что Кремлю придется найти новые источники финансирования и новые пути платежей, кроме банков США, чтобы избежать дефолта по долгу, сказал чиновник.

Чиновник заявил, что санкции влияют на Россию, сославшись на стремительный рост инфляции и процентные ставки, которые в настоящее время превышают 20 процентов. Ожидается, что в этом году российская экономика сократится на целых 15 процентов, что более чем в два раза превышает спад, который она испытала после 19 декабря.98 валютный кризис, когда страна объявила дефолт по своим долгам.

«Но в отличие от того времени, когда Россия находилась в процессе интеграции в мировую экономику, сейчас она находится в процессе изоляции как государство-изгой», — сказал чиновник.

Такими темпами Россия «вернется к советскому уровню жизни 1980-х годов». По словам чиновника, россиянам будет сложно выезжать за границу, их дебетовые карты могут не работать, а полки магазинов могут быть пусты.

Администрация Байдена уже предприняла некоторые шаги в феврале, чтобы отрезать Сбербанк от финансовой системы США после первоначального вторжения России, но она не дошла до полномасштабных блокирующих санкций, которые она наложила на ВТБ, второй по величине банк России.

Для участников проекта доступен выход на отечественные и зарубежные рынки.

Для участников проекта доступен выход на отечественные и зарубежные рынки.