МОДЕЛИ ПРОГНОЗИРОВАНИЯ БАНКРОТСТВА ПРЕДПРИЯТИЙ СТРОИТЕЛЬНОЙ ОТРАСЛИ И ОТРАСЛИ СЕЛЬСКОГО ХОЗЯЙСТВА | Федорова

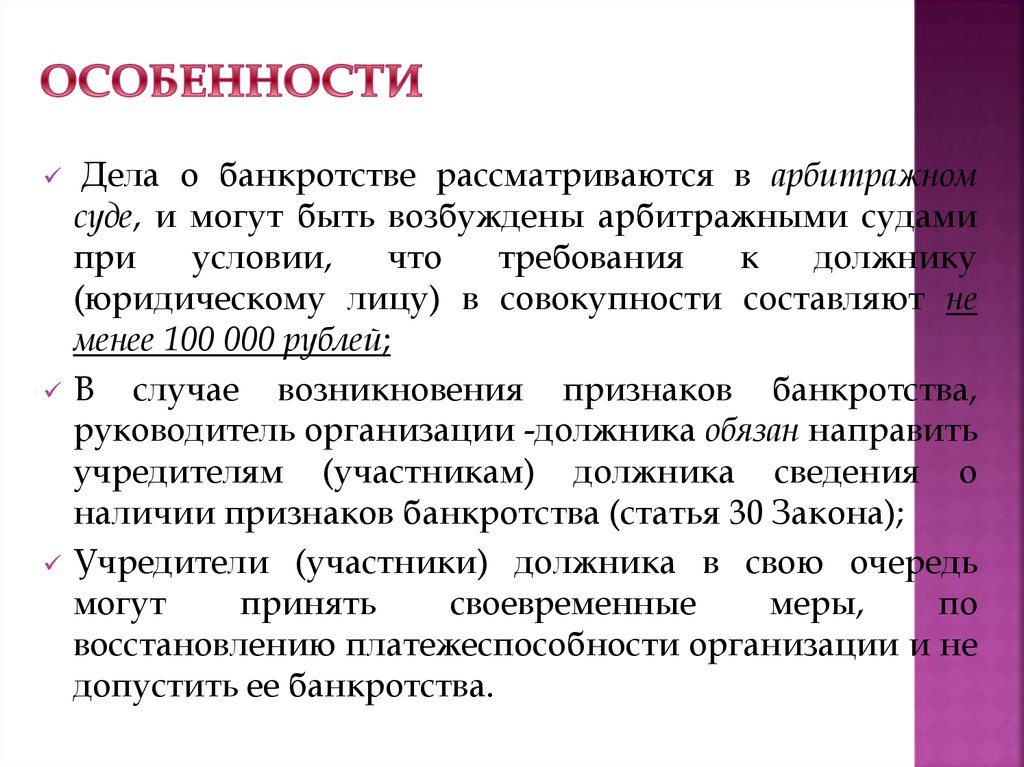

В странах с развитой экономической системой законодательство о несостоятельности (банкротстве) является необходимым элементом механизма правового регулирования рыночных отношений. В настоящее время в экономике России наблюдаются ухудшение инвестиционного климата, ужесточение кредитно-денежных отношений, спад промышленности, что, несомненно, приводит к несостоятельности хозяйствующих субъектов. Экономический кризис 2008 года показал, насколько уязвимы коммерческие организации не только в России, но и во всем мире. Количество заявлений в арбитражные суды Российской Федерации о признании должников несостоятельными (банкротами) в 2012 году выросло на 20% по сравнению с кризисным 2008 годом — с 34367 до 40864 заявлений. В 2012 году по решению арбитражного суда 14072 компании были признаны банкротами, что на 10% больше, чем в 2011 году. Статистика по делам о банкротстве (табл. 1) убедительно подтверждает, что сегодня необходима разработка модели прогнозирования банкротства предприятий, учитывающей особенности российской экономики.

1) убедительно подтверждает, что сегодня необходима разработка модели прогнозирования банкротства предприятий, учитывающей особенности российской экономики.

В 2010-2013 годах в Высший арбитражный суд РФ поступило 146413 заявлений о признании должников несостоятельными (банкротами), принято к производству около 82,8% заявлений. Примечательно, что около 50% дел, по которым вводилось наблюдение, в том же году завершались принятием решения о признании должника банкротом и открытии конкурсного производства. Из года в год оставались единичными случаи, когда в отношении должников вводилось финансовое оздоровление (всего 344 случая за четыре года, в среднем — 86 случаев в год, или 0,24%), внешнее управление вводилось в среднем по 905 делам (в среднем 2,56% от общего числа дел, по которым вводилось финансовое оздоровление, внешнее управление или открывалось конкурсное производство). На наш взгляд, подобная тенденция может свидетельствовать о том, что кризисное состояние, в котором находились предприятия, было настолько глубоким, что выбраться из него представлялось невозможным, причем глубина кризиса, вероятно, во многом обусловлена отсутствием возможности его прогнозирования.

Таблица 1

Статистика по делам о банкротстве

Параметр | 2010 | 2011 | 2012 | 2013 |

|---|---|---|---|---|

Поступившие заявления о признании должников несостоятельными (банкротами) | 40 243 | 33 385 | 40 864 | 31 921 |

Дела, по которым проводилась процедура: финансового оздоровления | 91 | 94 | 92 | 67 |

внешнего управления | 908 | 986 | 922 | 803 |

Решения о признании должника банкротом и об открытии конкурсного производства | 16 009 | 12 794 | 14 072 | 13 144 |

Завершенные производства по делам о несостоятельности (банкротстве) | 31 195 | 26 132 | 30 159 | 23 721 |

Количество дел, по которым ежегодно вводятся процедуры по восстановлению платежеспособности, по сравнению с числом дел, по которым принимается решение об открытии конкурсного производства, очень мало. За 2010-2013 годы финансовое оздоровление и внешнее управление введены по 3963 делам, только 87 из них завершились удачно, то есть погашением задолженности и удовлетворением требований кредиторов. За эти же четыре года арбитражные суды субъектов РФ приняли 56 019 решений о признании должников банкротами и открытии конкурсного производства.

За 2010-2013 годы финансовое оздоровление и внешнее управление введены по 3963 делам, только 87 из них завершились удачно, то есть погашением задолженности и удовлетворением требований кредиторов. За эти же четыре года арбитражные суды субъектов РФ приняли 56 019 решений о признании должников банкротами и открытии конкурсного производства.

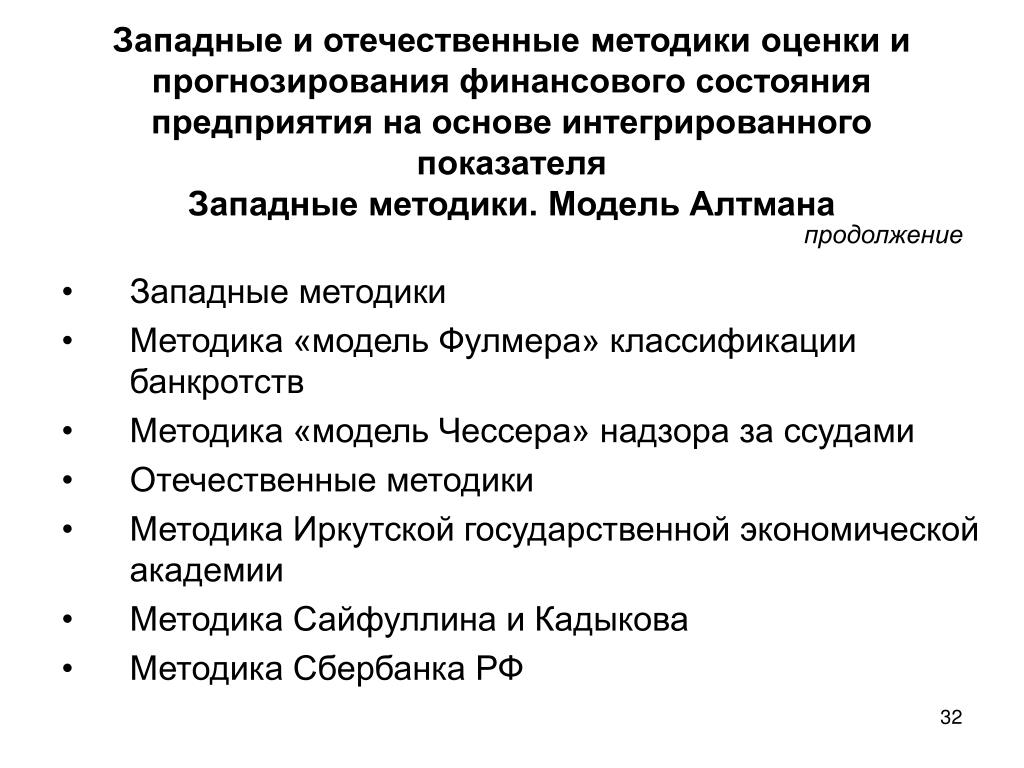

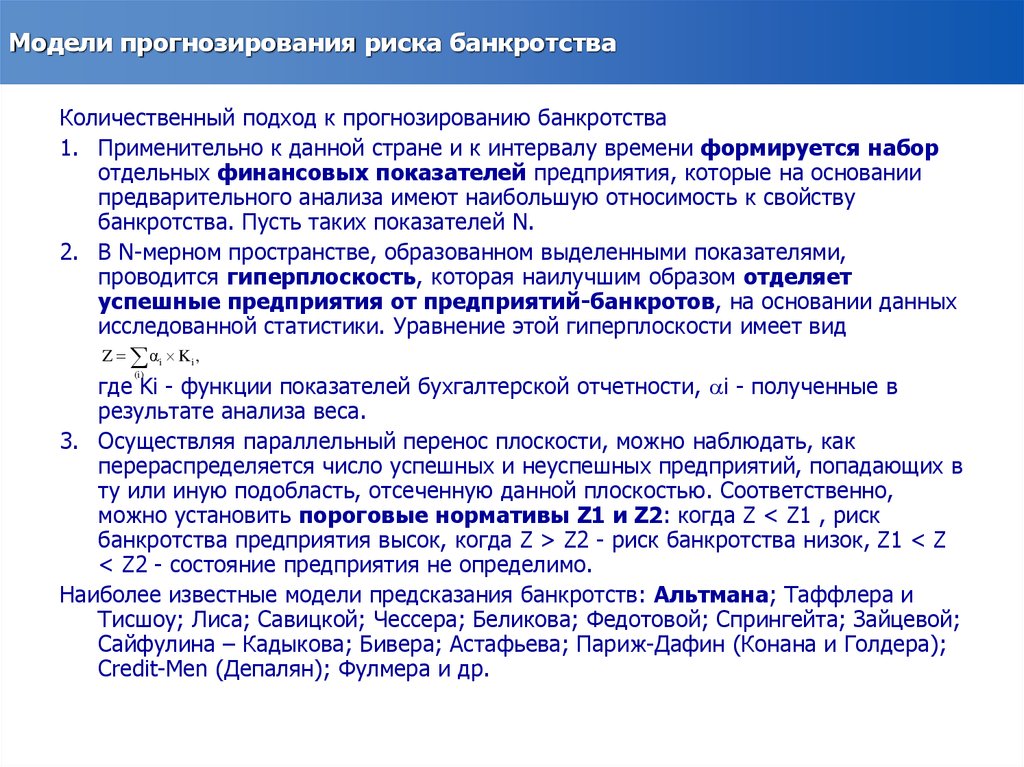

В мировой и отечественной экономической науке и в реальной практике используется множество моделей оценки банкротства, построенных на различных принципах и методах. Эффективность той или иной модели зависит не только от специфики, особенностей развития национальной системы рыночных отношений, разработанных правил и норм, регулирующих несостоятельность экономических субъектов, но и от набора инструментов, возможности раннего выявления признаков банкротства и умения выбрать наиболее эффективные инструменты.

В 1991 году страна переходит на рыночную экономику. В 1992 году на предприятие возложена вся мера ответственности за использование находящихся в его распоряжении ресурсов (Федеральный закон 2002). В этих условиях стал значимым вопрос о финансовой устойчивости. В 1994 году правительство Российской Федерации приняло постановление, где была установлена система критериев, на основании которых предприятие должно признаваться банкротом (Постановление 1994). Данный акт обладал рядом недостатков и не учитывал всей специфики процедуры банкротства, его нельзя было уверенно использовать для оценки финансового состояния предприятия. Однако после утверждения правительством РФ новой системы анализа предприятий (Постановление 2003) принятое в 1994 году постановление утратило свою силу. В новом документе приводится десять различных показателей, необходимых для оценки финансового состояния предприятия, но отсутствуют их рекомендуемые нормативные значения. Вывод о финансовом состоянии предприятия делает арбитражный управляющий на основе своих оценок. Базой для сравнения выступают значения соответствующих коэффициентов за предшествующие периоды.

В этих условиях стал значимым вопрос о финансовой устойчивости. В 1994 году правительство Российской Федерации приняло постановление, где была установлена система критериев, на основании которых предприятие должно признаваться банкротом (Постановление 1994). Данный акт обладал рядом недостатков и не учитывал всей специфики процедуры банкротства, его нельзя было уверенно использовать для оценки финансового состояния предприятия. Однако после утверждения правительством РФ новой системы анализа предприятий (Постановление 2003) принятое в 1994 году постановление утратило свою силу. В новом документе приводится десять различных показателей, необходимых для оценки финансового состояния предприятия, но отсутствуют их рекомендуемые нормативные значения. Вывод о финансовом состоянии предприятия делает арбитражный управляющий на основе своих оценок. Базой для сравнения выступают значения соответствующих коэффициентов за предшествующие периоды.

Помимо традиционного коэффициентного анализа, проводится анализ возможности (невозможности) безубыточной деятельности должника, анализируются внешние и внутренние условия функционирования, оценивается его положение на товарных рынках.

Таблица 2

Список показателей из постановления Минэкономики РФ № 118

Финансовый показатель | Нормативное значение |

|---|---|

Показатели ликвидности |

|

Текущая ликвидность | 1-2 |

Быстрая ликвидность | >1 |

Ликвидность при мобилизации средств | 0,5-0,7 |

Показатели финансовой устойчивости |

|

Соотношение заемных и собственных средств | <0,7 |

Обеспеченность собственными оборотными средствами | >0,1 |

Маневренность собственных оборотных средств | 0,2-0,5 |

Интенсивность использования ресурсов |

|

Рентабельность собственного капитала | >0 |

Рентабельность затрат | — |

Показатели деловой активности |

|

Оборачиваемость оборотного капитала | — |

Оборачиваемость собственного капитала | — |

Мы также будем анализировать 10 различных показателей для финансового анализа предприятий, в частности 6 нормативных значений показателей одной из наиболее распространенных методик оценки финансового состояния предприятия (Приказ 1997). В соответствии с данным документом компания имеет неудовлетворительную структуру баланса и, как следствие, высокую вероятность банкротства, если значения финансовых показателей компании лежат вне области рекомендуемых значений.

В соответствии с данным документом компания имеет неудовлетворительную структуру баланса и, как следствие, высокую вероятность банкротства, если значения финансовых показателей компании лежат вне области рекомендуемых значений.

В качестве эмпирической базы мы будем использовать базу компаний отраслей строительства и сельского хозяйства. На их примере построим модели прогнозирования банкротства. Для проверки прогностических способностей существующих зарубежных и отечественных моделей из баз данных «СПАРК» и «Руслана» была получена финансовая отчетность 1965 российских предприятий. Анализ выборки представлен в табл. 3.

Признание должника банкротом сопровождается открытием конкурсного производства, заканчивающегося ликвидацией предприятия, таким образом, в данном исследовании критерием отбора предприятий-банкротов является введение конкурсного производства. Далее первоначальная выборка российских предприятий была разделена случайным образом на две подвыборки: тренировочную (обучающую) (90% наблюдений), на которой проводится построение модели, и контрольную (проверочную) (10% наблюдений), по которой оценивается точность прогнозирования построенной модели. Такое процентное разделение соответствует общей практике, принятой в современной литературе.

Такое процентное разделение соответствует общей практике, принятой в современной литературе.

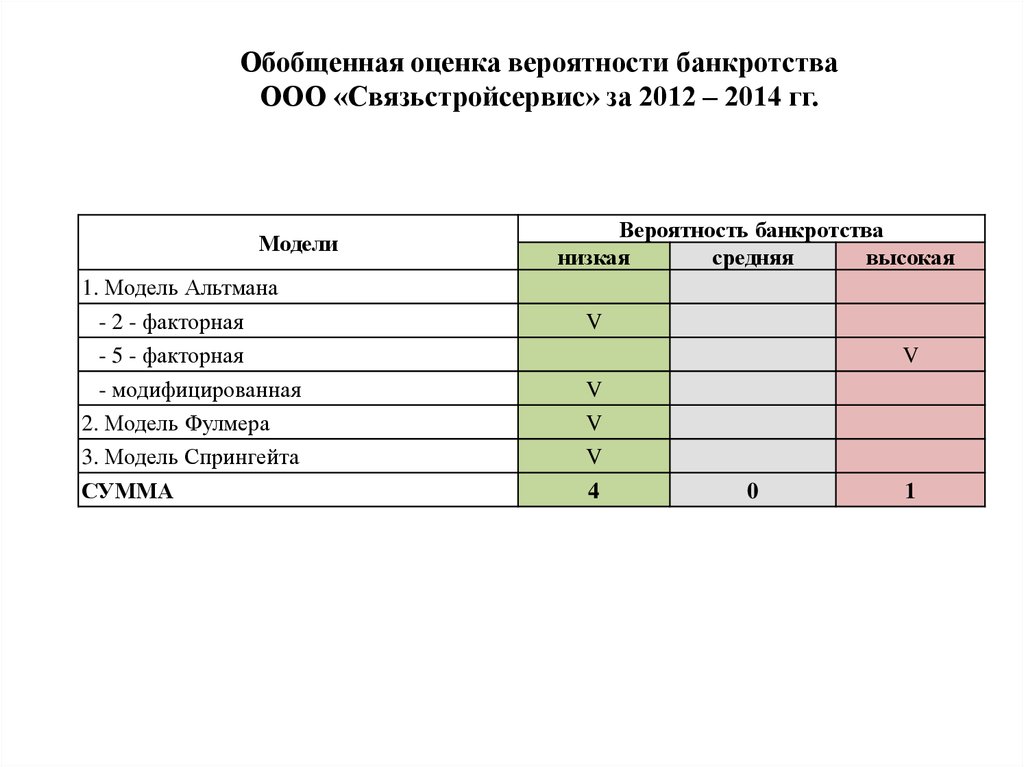

Финансовые показатели, входящие в модели, были рассчитаны по всем предприятиям за год до банкротства. Путем сравнения вычисленного интегрального показателя с установленным пороговым значением критерия по каждой зарубежной и отечественной модели был сделан вывод о вероятности наступления банкротства предприятий. Расчет общей вероятности прогнозирования в разрезе известных отечественных и зарубежных моделей представлен в табл. 4 и 5.

Таблица 3

Анализ выборки

Качество | Сельское хозяйство | Строительство |

|---|---|---|

Банкроты | 107 | 85 |

Здоровые | 917 | 856 |

Всего | 1024 | 941 |

Модели по показателям (Постановление 2003) (логит-модель)

Показатель | Строительство | Сельское хозяйство | ||||

|---|---|---|---|---|---|---|

Коэффициент | Ст. | Значимость | Коэффициент | Ст. ошибка | Значимость | |

Абсолютная ликвидность | 0,260 | 0,111 | 0,020 |

|

|

|

Рентабельность активов | — 10,153 | 2,217 | 0,000 | — 7,056 | 1,069 | 0,000 |

Степень платежеспособности по текущим обязательствам | 0,697 | 0,266 | 0,009 | — | — | — |

Коэффициент автономии (финансовой независимости) | — 1,067 | 0,396 | 0,007 | — | — | — |

Показатель отношения дебиторской задолженности к совокупным активам | 2,452 | 0,554 | 0,000 | 4,094 | 0,642 | 0,000 |

Обеспеченность собственными оборотными средствами | — | — | — | — 0,082 | 0,024 | 0,001 |

Константа | — 3,506 | 0,303 | 0,000 | — 3,260 | 0,216 | 0,000 |

R2 | 0,396 | 0,418 | ||||

Знач. | 0,000 | 0,000 | ||||

Таблица 5

Модели по показателям из Приказа Минэкономики РФ № 118 (логит-модель)

Показатель | Строительство | Сельское хозяйство | ||||

|---|---|---|---|---|---|---|

Коэфф. | Ст. ошибка | Знач. | Коэфф. | Ст. ошибка | Знач. | |

Оборачиваемость оборотных активов | -0,714 | 0,252 | 0,005 |

|

|

|

Обеспеченность собственными оборотными средствами | -0,363 | 0,152 | 0,017 | -0,036 | 0,023 | 0,119 |

Маневренность собственных оборотных средств | 0,278 | 0,097 | 0,004 | — | — | — |

Рентабельность затрат | -3,972 | 1,135 | 0,000 | -4,351 | 0,733 | 0,000 |

Ликвидность при мобилизации средств | -1,881 | 0,690 | 0,006 | -1,606 | 0,353 | 0,000 |

Константа | -1,524 | 0,344 | 0,000 | -1,374 | 0,250 | 0,000 |

R2 | 0,357 | 0,417 | ||||

Знач. | 0,000 | 0,000 | ||||

Таким образом, итоговые модели имеют следующие формулы.

Постановление 2003

Строительство

FD1=0,26X1-10,15X2+0,69X3-1,07X4+2,45X5-3,51,

где X1 — абсолютная ликвидность; X2 — рентабельность активов; X3 — степень платежеспособности по текущим обязательствам; X4 — коэффициент автономии (финансовой независимости), X5 — показатель отношения дебиторской задолженности к совокупным активам. Если FD1 больше 0, то предприятие является банкротом, если меньше 0, то это здоровое предприятие.

Сельское хозяйство

FD2= -7,0IX1+4,09X2-0,08X3-3,26,

где X1 — рентабельность активов; X2 — показатель отношения дебиторской задолженности к совокупным активам; X3 — обеспеченность собственными оборотными средствами. Если FD2 больше 0, то предприятие является банкротом, если меньше 0, то это здоровое предприятие.

Если FD2 больше 0, то предприятие является банкротом, если меньше 0, то это здоровое предприятие.

Приказ 1997

Строительство

FD3=0,71X1-0,36X2+0,28X3-3,97X4-1,88X5-1,52,

где X1 — оборачиваемость оборотных активов; X2 — обеспеченность собственными оборотными средствами; X3 — маневренность собственных оборотных средств; X4 — рентабельность затрат; X5 — ликвидность при мобилизации средств.

Сельское хозяйство

FD4= –0,04X1–4,35X2–1,61X3–1,37

где X1 — обеспеченность собственными оборотными средствами; X2 — рентабельность затрат; X3 — ликвидность при мобилизации средств.

Данная функция означает: при Y > 0 компания имеет высокую вероятность стать банкротом в течение следующего года, при Y < 0 на данный момент времени рассматриваемое предприятие можно отнести к финансово устойчивым.

Анализируя отрасль строительства и модели на основе (Постановление 2003), стоит отметить, что в полученной модели на 5%-ном уровне значимости оказались значимыми только 5 из 10 исходных показателей. В первую очередь, по анализу формулы модели можно отметить, что все знаки при показателях оказались ожидаемыми. В построенной модели «1» означает банкротство, «0» — предприятие здоровое. Соответственно, чем выше значения любого из данных показателей, тем ниже вероятность банкротства. Положительный знак при коэффициенте степени платежеспособности по текущим обязательствам объясняется тем, что данный показатель рассчитывается как отношение краткосрочных обязательств к среднемесячной выручке. Чем выше его значение, тем выше закредитованность и, соответственно, выше вероятность банкротства предприятия. Вместе с тем показатель отношения дебиторской задолженности к совокупным активам также имеет положительный знак при коэффициенте (см. табл. 4). Этот показатель характеризует, какая величина денежных и иных финансовых средств компании отвлечена из оборота в пользу третьих лиц. Значение показателя 0,4 и более является нежелательным. Средняя прогнозная сила модели составила 81,6%.

В первую очередь, по анализу формулы модели можно отметить, что все знаки при показателях оказались ожидаемыми. В построенной модели «1» означает банкротство, «0» — предприятие здоровое. Соответственно, чем выше значения любого из данных показателей, тем ниже вероятность банкротства. Положительный знак при коэффициенте степени платежеспособности по текущим обязательствам объясняется тем, что данный показатель рассчитывается как отношение краткосрочных обязательств к среднемесячной выручке. Чем выше его значение, тем выше закредитованность и, соответственно, выше вероятность банкротства предприятия. Вместе с тем показатель отношения дебиторской задолженности к совокупным активам также имеет положительный знак при коэффициенте (см. табл. 4). Этот показатель характеризует, какая величина денежных и иных финансовых средств компании отвлечена из оборота в пользу третьих лиц. Значение показателя 0,4 и более является нежелательным. Средняя прогнозная сила модели составила 81,6%.

Таблица 6

Сравнительная характеристика прогностических способностей моделей для отрасли строительства

Модель | Качество классификации, % | Общая прогнозная сила, % | |

|---|---|---|---|

здоровых | банкротов | ||

Альтман (Altman1968) | 61,1 | 82,6 | 71,9 |

Фулмер (Fulmer J. | 77,5 | 67,3 | 72,4 |

Спрингейт (Springate1978) | 22,4 | 97,6 | 60,0 |

Таффлер (Taffler, Tisshaw 1977) | 42,7 | 89,7 | 66,2 |

Змиевский (Zmijewski 1984) | 33,2 | 83,4 | 58,3 |

Сайфуллин (Минаев, Панагушин 1998) | 27,9 | 75,4 | 51,7 |

Зайцева (Зайцева 1998) | 28,1 | 79,2 | 53,7 |

Иркутский университет (Давыдова, Беликов 1999) | 68,5 | 57,9 | 63,2 |

Модель на основе (Постановление 2003) | 87,3 | 75,9 | 81,6 |

Модель на основе (Приказ 1997) | 81,7 | 79,3 | 80,5 |

Таблица 7

Сравнительная характеристика прогностических способностей моделей для отрасли сельского хозяйства

Модель | Качество классификации , % | Общая прогнозная сила, % | |

|---|---|---|---|

здоровых | банкротов | ||

Альтман (Altman1968) | 62,5 | 77,1 | 69,8 |

Фулмер(Ти1тег J. | 55,4 | 75,2 | 65,3 |

Спрингейт (Springate1978) | 33,4 | 97,8 | 65,6 |

Таффлер (Taffler, Tisshaw 1977) | 60,0 | 94,2 | 77,1 |

Змиевский (Zmijewski 1984) | 44,5 | 89,7 | 67,1 |

Сайфуллин (Минаев, Панагушин 1998) | 45,4 | 79,8 | 62,6 |

Зайцева (Зайцева 1998) | 86,3 | 30,8 | 58,6 |

Иркутский университет (Давыдова, Беликов 1999) | 79,2 | 72,1 | 75,7 |

Модель на основе (Постановление 2003) | 88,6 | 80,6 | 84,6 |

Модель на основе (Приказ 1997) | 92,1 | 72,8 | 82,4 |

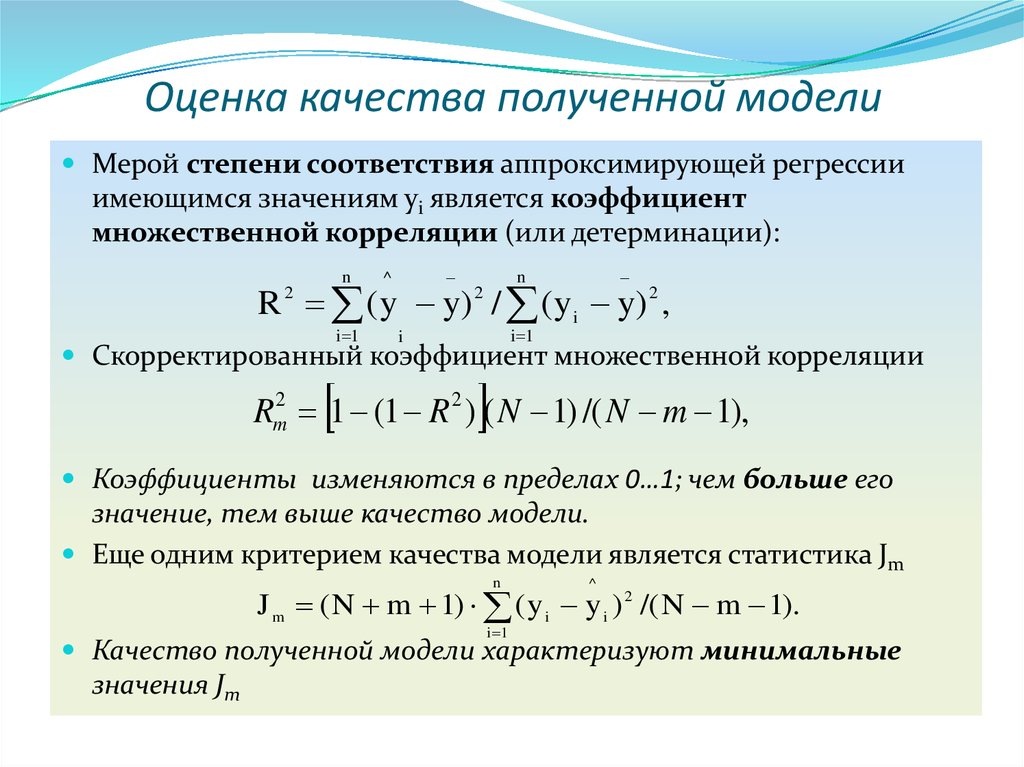

Наша модель в целом является значимой, поскольку значение вероятности для LR-статистики равно 0,00. Значение коэффициента R2McF равно 0,396, что свидетельствует о наличии средней связи между объясняющими переменными и зависимой переменной и характеризует построенную модель как адекватную.

Значение коэффициента R2McF равно 0,396, что свидетельствует о наличии средней связи между объясняющими переменными и зависимой переменной и характеризует построенную модель как адекватную.

В модели отрасли сельского хозяйства значимыми оказались только 3 из 10 рекомендуемых показателей. Все знаки при показателях оказались ожидаемыми. Отрицательный знак при коэффициенте обеспеченности собственными оборотными средствами можно объяснить тем, что наличие у предприятия достаточного объема собственных оборотных средств (собственного оборотного капитала) является одним из главных условий его финансовой устойчивости. При увеличении значения данного показателя снижается вероятность его банкротства. Модель в целом является значимой, поскольку значение вероятности для LR-статистики равно 0,00. Коэффициент R2McF равен 0,418, что свидетельствует о наличии средней связи между объясняющими переменными и зависимой переменной и характеризует построенную модель как адекватную. Средняя прогнозная сила модели составила 84,6%.

Средняя прогнозная сила модели составила 84,6%.

В табл. 6 и 7 представлены расчеты на примере отрасли строительства и отрасли сельского хозяйства. Анализируя отрасль строительства и модели на основе (Постановление 2003), стоит отметить, что в полученной модели на 5%-ном уровне значимости оказались значимыми также только 5 из 10 исходных показателей. В модели сельского хозяйства значимыми являются только 3 из 10 показателей. Полученные модели являются значимыми, поскольку значение вероятности для LR-статистики равно 0,00. Значение коэффициента R2McF равно 0,357 и 0,417 соответственно для строительства и сельского хозяйства, что характеризует построенные модели как адекватные. Средняя прогнозная сила моделей составила 80,5 и 82,4%.

Таким образом, во-первых, по результатам построенных моделей очевидна некоторая специфика. В моделях отрасли сельского хозяйства значимыми в обоих случаях являются только 3 из 10 рекомендуемых для оценки финансового состояния, в моделях строительства — только 5. Можно сделать вывод о необходимости спецификации списка показателей и формировании показателей, способных более основательно оценивать финансовое состояние компаний в строительстве, а тем более в сельском хозяйстве.

Можно сделать вывод о необходимости спецификации списка показателей и формировании показателей, способных более основательно оценивать финансовое состояние компаний в строительстве, а тем более в сельском хозяйстве.

Во-вторых, стоит отметить, что рентабельность активов, показатель отношения дебиторской задолженности к совокупным активам, обеспеченность собственными оборотными средствами, рентабельность затрат, ликвидность при мобилизации средств являются универсальными при прогнозировании банкротства и оценке финансового состояния отраслей строительства и сельского хозяйства (данные показатели являются значимыми на 5%-ном уровне значимости для обеих отраслей).

В-третьих, средняя прогнозная сила моделей составила 83,1% (Постановление 2003) и 81,5% (Приказ 1997). Кроме того, данные модели показывают значительно более высокие результаты классификации по сравнению с классическими западными и отечественными моделями прогнозирования банкротства. Построенные модели также можно использовать для экспресс-диагностики банкротства предприятия.

На основании полученных результатов можно рекомендовать компаниям использовать модель для текущего финансового анализа, прогнозирования риска банкротства и принятия эффективных управленческих решений. Так как модель не учитывает качественные данные внешней и внутренней среды компании, для всестороннего анализа следует применять ее вместе с методом экспертных оценок. Кроме того, модель может быть использована банками и кредитными организациями при анализе кредитоспособности заемщика.

Логинова К.С., Тетенева А.А. ОСНОВЫ ПРОГНОЗИРОВАНИЯ УГРОЗЫ БАНКРОТСТВА

- Главная ›

- Архив ›

- Вестник науки №6 (51) том 1 ›

- Научная статья № 30

83 просмотров

Аннотация:

в данной статье рассматриваются внутренние и внешние факторы, приводящие к банкротству. Анализируются методы прогнозирования вероятности банкротства. Рассматриваются зарубежные и отечественные методики оценки угрозы банкротства

Анализируются методы прогнозирования вероятности банкротства. Рассматриваются зарубежные и отечественные методики оценки угрозы банкротства

Ключевые слова:

банкротство, экономические основы банкротства, методы прогнозирования, анализ, вероятность, риски, модель Альтмана, модель Таффлера, модель Ковалева

УДК 33

Логинова К.С.

студент специальности 38.02.06 Финансы

Финансовый университет при Правительстве РФ

Шадринский филиал

(г. Шадринск, Россия)

Научный руководитель:

Тетенева А.А.

преподаватель

Финансовый университет при Правительстве РФ

Шадринский филиал

(г. Шадринск, Россия)

ОСНОВЫ ПРОГНОЗИРОВАНИЯ УГРОЗЫ БАНКРОТСТВА

Аннотация: в данной статье рассматриваются внутренние и внешние факторы, приводящие к банкротству. Анализируются методы прогнозирования вероятности банкротства. Рассматриваются зарубежные и отечественные методики оценки угрозы банкротства.

Рассматриваются зарубежные и отечественные методики оценки угрозы банкротства.

Ключевые слова: банкротство, экономические основы банкротства, методы прогнозирования, анализ, вероятность, риски, модель Альтмана, модель Таффлера, модель Ковалева.

Переход к рыночной экономике вызвал появление новой концепции – банкротства предприятия. Банкротство – это признанная арбитражным судом или объявленная должником его неспособность в полном объёме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей [1].

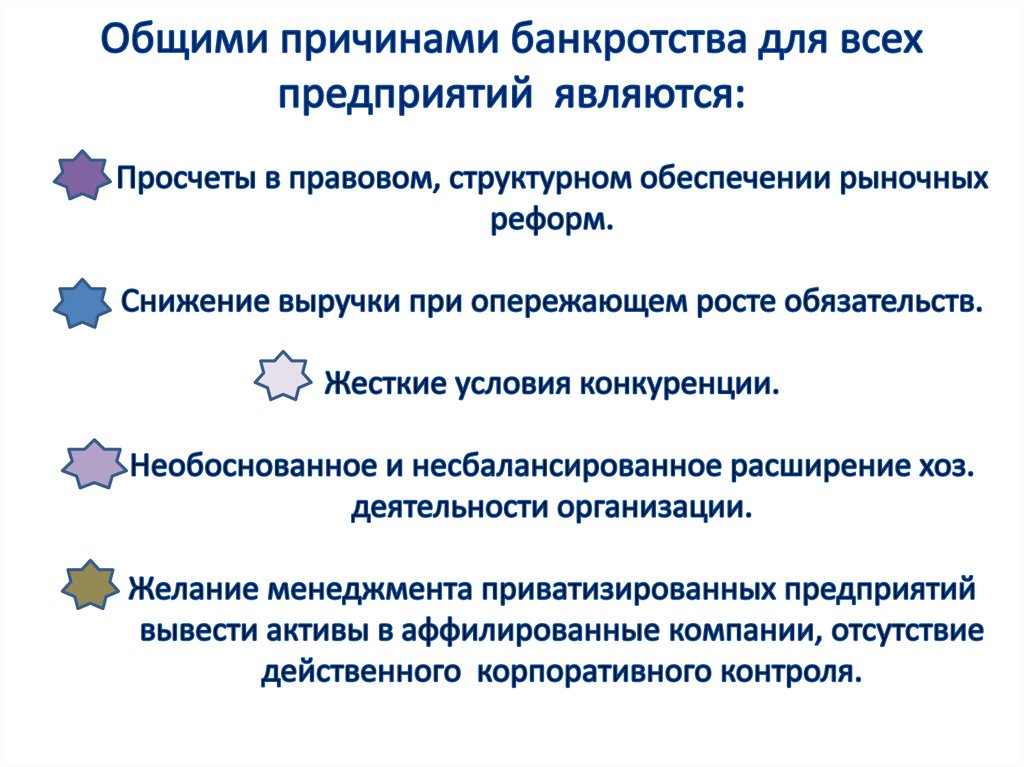

Причины появления банкротства многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера. Рассмотрим их классификацию:

Внешние факторы:

1) Экономические: инфляция, рост цен на ресурсы, общий спад производства, кризисное состояние экономики страны, банкротство партнеров и другие.

2) Политические: внешнеэкономическая политика государства, потеря рынков сбыта, изменение условий импорта и экспорта, разрыв экономических связей и другие.

3) Социальные: численность и состав народонаселения, уровень жизни населения, культурный уклад общества, который определяет размер, структуру потребностей и платежеспособный спрос.

4) Усиление международной конкуренции [2, с.203].

Внутренние факторы:

1) Производственные;

2) Факторы по управлению организацией;

3) Факторы по планированию деятельности организации;

4) Факторы организации и контроля на предприятии [3, с.1].

Как правило, совместное действие внешних и внутренних факторов ведёт к банкротству предприятия.

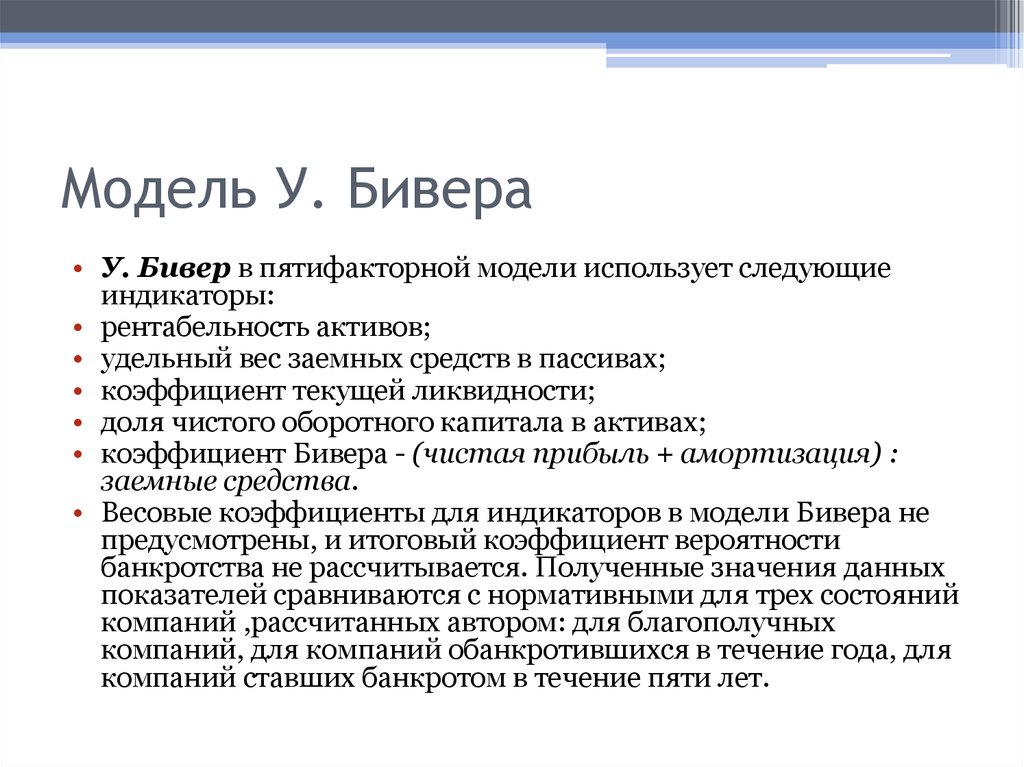

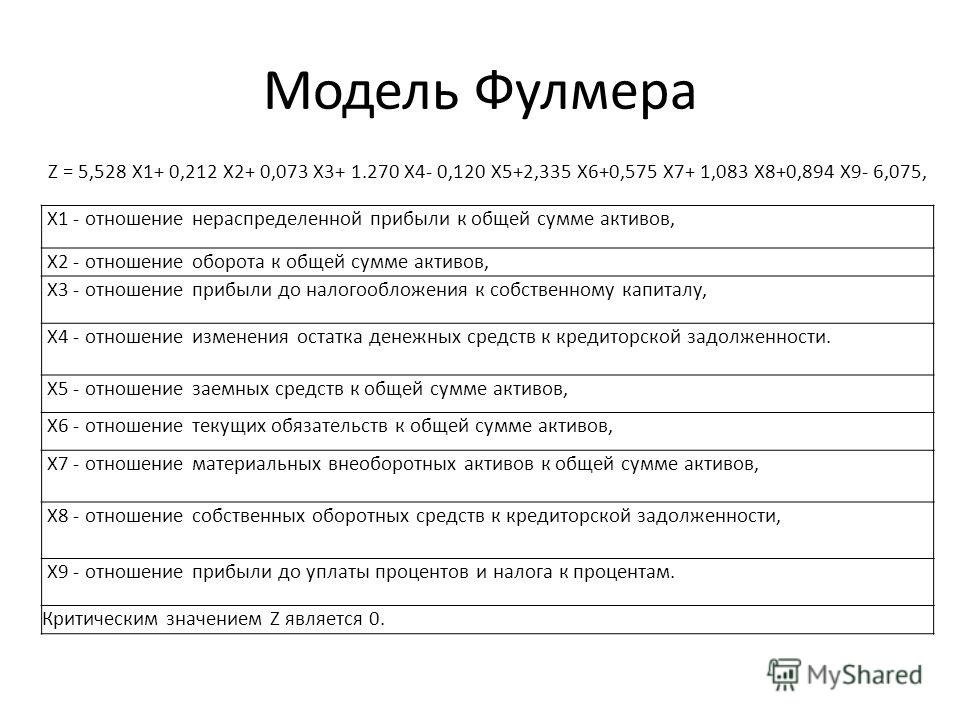

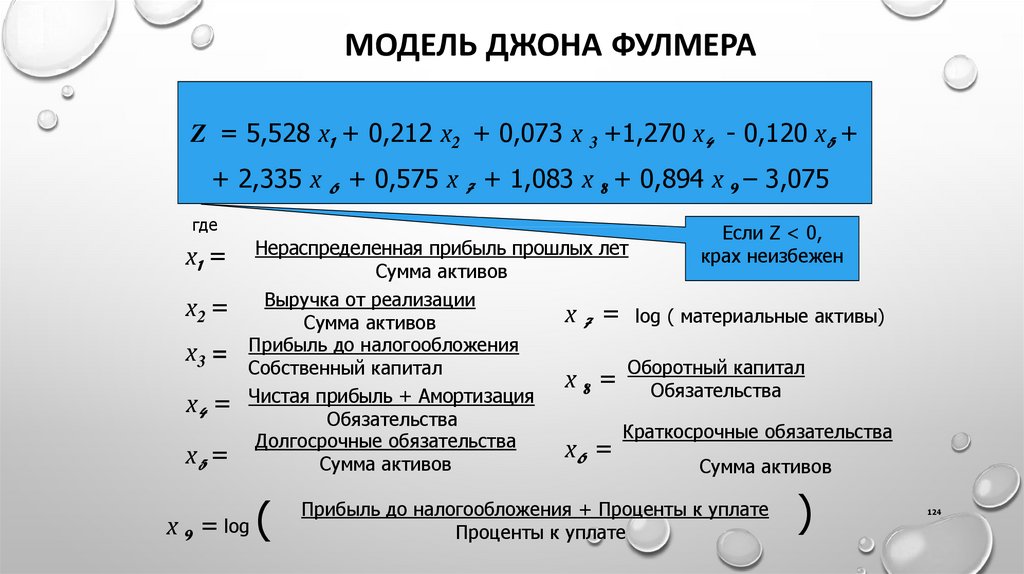

Существует много методов прогнозирования финансового состояния предприятия с позиции его потенциального банкротства. Наиболее распространёнными моделями являются: модель Альтмана, модель Таффлера, модель Ковалева, модель Фулмера, модель Бивера, модель Лиса, модель Зайцевой и другие. [4, c.1]

Рассмотрим некоторые из них более подробно. Первый метод основан на финансовых данных и включает в себя работу некоторых коэффициентов:

1) Z-коэффициент Альтмана.

Он разработал на базе аппарата множество дискриминантного анализа методику расчета кредитоспособности, которая позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и не банкротов. В 1968 году Э. Альтман по данным 33 компаний исследовал 22 финансовых коэффициента и отобрал 5 наиболее значимых из них для прогноза.

Х1 – отношение собственных оборотных активов к сумме активов

Х2 – рентабельность активов

Х3 – уровень доходности активов

Х4 – коэффициент соотношения собственного и заёмного капитала

Х5 – оборачиваемость активов

На основе данных коэффициентов Альтман разработал пятифакторную Z-модель, которая представляет собой один из основных методов оценки вероятности банкротства компаний.

Z5=1,2 х Х1+1,4 х Х2 + 3,3 х Х3 + 0,6 х Х4 + 1,0 х Х5

Чем больше Z5 превышает значение 2,99, тем меньше вероятность банкротства в течение двух лет.

2) Коэффициент Таффлера

В основу расчета положено исчисление четырех показателей финансового состояния организации и предложены весовые коэффициенты для каждого из них. Таффлер предложил следующую формулу:

Таффлер предложил следующую формулу:

Z = 0,53 х Х1 + 0,13 х Х2 + 0,18 х Х3 + 0,16 х Х4

Х1 – прибыль от организации/краткосрочные обязательства

Х2 – оборотные активы/сумма обязательств

Х3 – краткосрочные обязательства/сумма активов

Х4 – выручка/сумма активов

Если величина Z больше 0.3 – у фирмы неплохие долгосрочные перспективы, если меньше 0,2 – то банкротство более, чем вероятно.

Одновременно с эффективным прогнозированием банкротства, он имеет некоторые недостатки. Во-первых, компании, испытывающие трудности, всеми возможными способами задерживают публикацию своих отчетов, и, следовательно, конкретные данные могут иногда оставаться недоступными. Во-вторых, некоторые коэффициенты, полученные из результатов деятельности компании, могут указывать на несостоятельность, в то время как другие могут служить основанием для заключения о стабильности или даже некоторого улучшения. В таких условиях сложно судить о реальном положении дел.

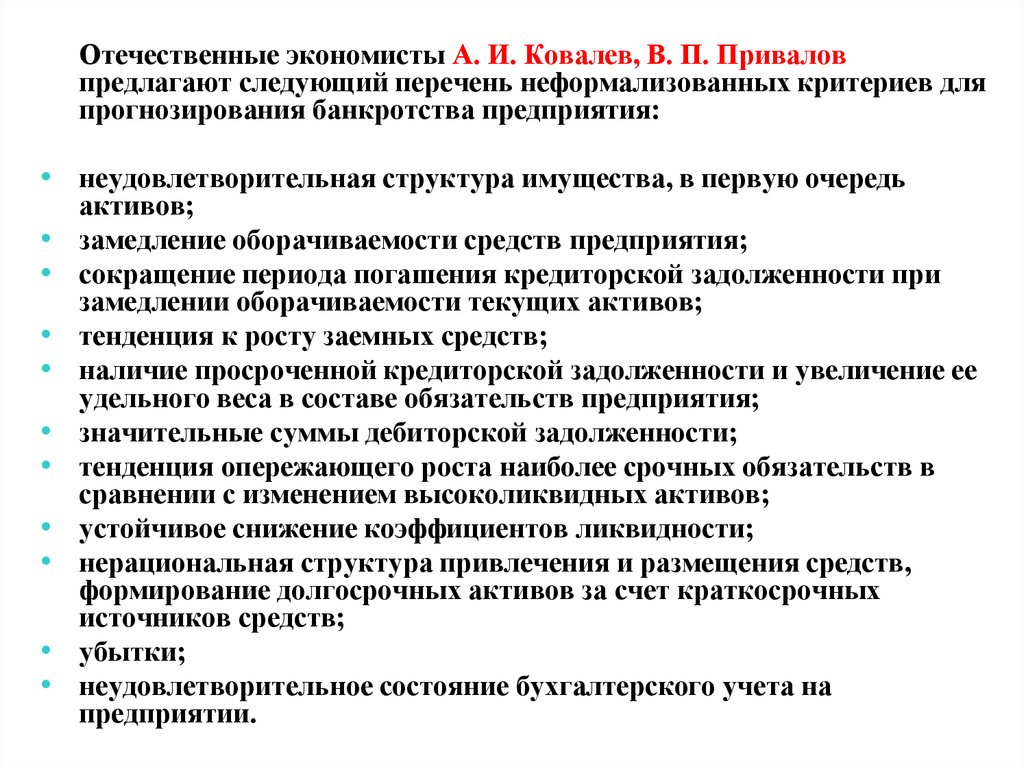

Что же качается отечественных методов, то можно выделить модель Ковалева В. В. для прогнозирования неблагоприятных тенденций в развитии предприятия. Он, основываясь на разработках иностранных аудиторских фирм и привязав эти разработки к отечественной специфики бизнеса, предложил следующую двухуровневую систему показателей.

В. для прогнозирования неблагоприятных тенденций в развитии предприятия. Он, основываясь на разработках иностранных аудиторских фирм и привязав эти разработки к отечественной специфики бизнеса, предложил следующую двухуровневую систему показателей.

К первой группе относятся критерии и показатели, неблагоприятные текущие значения или возникающая динамика которых указывают на возможные в обозримом будущем значительные финансовые трудности. Вторая группа включает критерии и показатели, неблагоприятные значения которых не дают оснований считать текущее финансовое состояние критическим. Также им была предложена следующая система показателей:

N1 – коэффициент оборачиваемости; выручка от реализации/средняя стоимость запасов;

N2 — коэффициент текущей ликвидности; оборотные активы/краткосрочные обязательства;

N3 — коэффициент структуры капитала; собственный капитал/заемные средства;

N4 — коэффициент рентабельности; прибыль до налогообложения/сумма активов;

N5 — коэффициент эффективности; прибыль до налогообложения/выручка от реализации.

Формула для оценки финансовой устойчивости:

N = 24 х R1 + 25 х R2 + 20 х R3 + 20 х R4 + 10 х R5, где

R – значение показателя для изучаемого предприятия Ni/нормативное значение этого показателя.

Нормативные значения показателей равны:

N1 = 3,0; N2 = 2,0; N3 = 1,0; N4 = 0,3; N5 = 0,2.

Если N равна или больше 100, то финансовая ситуация на предприятии считается хорошей, если ниже 100, то она вызывает беспокойство. Чем сильнее отклонение от значения 100 в меньшую сторону, тем сложнее ситуация и тем более вероятно в ближайшее время для данного предприятия наступление финансовых трудностей [5, с.3].

Таким образом, комплексный анализ вероятности банкротства предполагает исследование финансовых показателей, а также анализ деловых рисков организации. Точность оценки повышается, если ее исследовать по нескольким схемам.

СПИСОК ЛИТЕРАТУРЫ:

Федеральный закон «О несостоятельности (банкротстве)» от 26. 10.2002 №127-ФЗ. Статья 2. URL: http://www.consultant.ru/document/ cons_doc_LAW_39331/8764f1ea3b4838d75bea542a4b17522b6649f35d/

10.2002 №127-ФЗ. Статья 2. URL: http://www.consultant.ru/document/ cons_doc_LAW_39331/8764f1ea3b4838d75bea542a4b17522b6649f35d/

Прохорин, И. А. Факторы и причины банкротства предприятий в условиях современной экономики / И. А. Прохорин. — Текст : непосредственный // Молодой ученый. — 2019. — № 18 (256). — С. 202-204. — URL: https://moluch.ru/archive/256/58674/

Приходько В.В. Справочник экономика предприятия/факторы банкротства. 11.01.2022. URL: https://spravochnick.ru/ekonomika_predpriyatiya/ bankrotstvo/faktory_bankrotstva/#vnutrennie-faktory-bankrotstva

Десятниченко Д.Ю., Десятниченко О.Ю. Прогнозирование банкротства предприятия: теория и практика//экономика и бизнес: теория и практика. 2018. №3. URL: https://cyberleninka.ru/article/n/ prognozirovanie-bankrotstva-predpriyatiya-teoriya-i-praktika/viewer

Шрамова Д.В. Основны анализа вероятности банкротства и методы его прогнозирования, №2, с. 2-3. URL: https://cyberleninka.ru/article/n/osnovy-analiza-veroyatnosti-bankrotstva-i-metody-ego-prognozirovaniya/viewer

Loginova K. S.

S.

student of specialty 38.02.06 Finance

Financial University under the Government of the Russian Federation

Shadrinsky branch

(Shadrinsk, Russia)

Scientific supervisor:

Tetereva A.A.

teacher

Financial University under the Government of the Russian Federation

Shadrinsky branch

(Shadrinsk, Russia)

FUNDAMENTALS OF FORECASTING

THE THREAT OF BANKRUPTCY

Abstract: this article discusses internal and external factors leading to bankruptcy. The methods of predicting the probability of bankruptcy are analyzed. Foreign and domestic methods of assessing the threat of bankruptcy are considered.

Keywords: bankruptcy, economic foundations of bankruptcy, forecasting methods, analysis, probability, risks, Altman model, Taffler model, Kovalev model.

Полная версия статьи PDF

Номер журнала Вестник науки №6 (51) том 1

Ссылка для цитирования:

Логинова К.С., Тетенева А.А. ОСНОВЫ ПРОГНОЗИРОВАНИЯ УГРОЗЫ БАНКРОТСТВА // Вестник науки №6 (51) том 1. С. 165 — 170. 2022 г. ISSN 2712-8849 // Электронный ресурс: https://www.вестник-науки.рф/article/5774 (дата обращения: 14.03.2023 г.)

Нашли грубую ошибку (плагиат, фальсифицированные данные или иные нарушения научно-издательской этики) ?

— напишите письмо в редакцию журнала: [email protected]

© 2022

[PDF] Сравнительное исследование моделей прогнозирования банкротства Фулмера и Тоффлера в фирмах, принятых на Тегеранской фондовой бирже

- Идентификатор корпуса: 16045795

title={Сравнительное исследование моделей прогнозирования банкротства Фулмера и Тоффлера в фирмах, принятых на Тегеранской фондовой бирже},

автор={Акбар Рахимипур},

год = {2013}

} - А.

Рахимипур

Рахимипур - Опубликовано в 2013 г.

- Бизнес

Недавние банкротства мегакорпораций по всему миру и колебания фондовой биржи в Иране создали потребность в инструментах для измерения финансовых возможностей фирм. Финансовые коэффициенты считаются одним из инструментов измерения финансовых возможностей компаний. Также несколько моделей используются для прогнозирования банкротства. Изменения окружающей среды и чрезмерная конкуренция между субъектами ограничили получение ими ожидаемой прибыли. Таким образом,…

jnasci.org

Модели прогнозирования банкротства на основе показателей стоимости

Проведенный анализ показал, что показатели акционерной стоимости являются полезным инструментом, который может применяться для нужд корпоративного управления рисками в области оценки банкротства фирмы риск.

Варианты моделирования финансовой устойчивости компаний Sofix в посткризисные годы

- Ангелов Г.

Бизнес

- 2014

Финансовый кризис, несомненно, оказал огромное негативное воздействие на реальный сектор в национальном и глобальном масштабе. Решетка о остановке компаний, реструктуризации бизнеса, снижение…

вариантов для моделирования финансовой жизнеспособности компаний Sofix в посткризисных годах

- D. Tsenov

, Economics

- 2015

, Economics

. Главной1 целью любого хозяйствующего субъекта является достижение положительных финансовых результатов, свидетельствующих о грамотной управленческой практике, а также являющихся показателем прибыли и роста.2 Во время кризиса…

Оценка финансового сбоя в бистских компаниях с моделями Altman (Z-Score) и Springate (S-Core)

- Erdem Kürklü, Zeynep Türk

Business, Economics

- 2017

А. Цель этой бумаги-это статья. для измерения уровня финансового банкротства 7 различных секторов, которые входят в индекс BIST в период 2014-2016 годов, и позволяют сравнить уровень финансового банкротства по годам.…

для измерения уровня финансового банкротства 7 различных секторов, которые входят в индекс BIST в период 2014-2016 годов, и позволяют сравнить уровень финансового банкротства по годам.…

ПОКАЗЫВАЕТ 1-10 ИЗ 23 ССЫЛОК

Предсказание банкротства с использованием табу-поиска в контексте Маврикия процедуры поиска, а именно пошаговая регрессия и метод максимального улучшения 2 R, реализованные в финансах; где он пытается предсказать корпоративное банкротство, выбирая наиболее подходящие финансовые коэффициенты и, таким образом, создавая собственное уравнение оценки прогноза.

Прогноз банкротства крупных и малых фирм в Азии: сравнение Олсона и Альтмана

- Surapol Pongsatat, J. Ramage, Howard J. Lawrence

исследование, изучающее сравнительную способность логит-модели Олсона и четырехвариантной модели Альтмана для прогнозирования банкротства крупных и малых фирм в…

Финансовые коэффициенты как предикторы банкротства

- У.

Бивер

Бивер Экономика

- 1966

На рубеже веков анализ отношений находился в зачаточном состоянии. Все началось с разработки единого коэффициента, коэффициента текущей ликвидности, для единственной цели — оценки кредитоспособности…

Прогноз финансового кризиса на основе методов SVM и MDA: случай китайских компаний, зарегистрированных на бирже

- Chi Се, Чанцин Луо, Сян Юй

Бизнес

- 2011

Как точно предсказать финансовые затруднения — важный вопрос для руководителей предприятий, инвесторов, кредиторов и надзорных органов. В этой статье мы разрабатываем модели SVM (машина опорных векторов) и MDA…

Обзор неудач в бизнесе с акцентом на методы прогнозирования и промышленные приложения

- А. Димитрас, С. Х. Занакис, К. Зопунидис

Экономика

- 1996

Применение метода опорных векторов в модели прогнозирования банкротства

- К.

Шин, Т. Ли, Хён Чжун Ким

Шин, Т. Ли, Хён Чжун Ким Информатика

Expert Syst. заявл.

- 2005

Методологические проблемы, связанные с оценкой моделей прогнозирования финансового дистресса

- М. Zmijewski

Бизнес

- 1984

Исследователи обычно выдвигают финансовые модели предиктуализации на далеках. Оценка моделей на таких выборках может привести к смещенным оценкам параметров и вероятностей, если это уместно…

Применение модели Альтмана при определении ситуаций банкротства фирм», Предприниматели Амира Кабира, №

42, PP: 17-18.

- 2008

в фирмах, принятых на Тегеранской фондовой бирже», Журнал бухгалтерских и аудиторских исследований, №

41, год 12, стр. 105-131.

- 2005

«Прикладное исследование моделей прогнозирования банкротства Змиевского и Шираты в фирмах, принятых на Тегеранской фондовой бирже»

Сравнительное исследование моделей прогнозирования банкротства Фулмера и Тоффлера в фирмах, принятых в Тегеранской фондовой бирже

لطفا کمی صبر نمایید .

..

..- مقاله

- >

- .

- Сравнительное исследование моделей прогнозирования банкротства Фулмера и Тоффлера в фирмах, принятых на Тегеранской фондовой бирже

Место публикации: Конференция по бухгалтерскому учету, финансовому менеджменту и инвестициям

Publish Year: 1391

نوع سند: مقاله کنفرانسی

زبان: English

View: 1,945

This Paper With 11 Page And PDF Format Ready To Download

- Certificate

- من نویسنده این مقاله هستم

استخراج به نرم افزارهای پژوهشی:

Bibtexendnoterisisitextclipboard

لینک ثابت به این

Paper

:

HTTPS://CIVICLICA/jocLICLICA/jocLICLICAM17.0022 CAFM01_011تاریخ نمایه سازی: 20 اردیبهشت 1392

Резюме:

Недавние банкротства крупных корпораций для измерения финансовых возможностей фондовых корпораций в Иране по всему миру и колебания.

Финансовые коэффициенты считаются одним из инструментов измерения финансовых возможностей компаний. Также несколько моделей используются для прогнозирования банкротства. Изменения окружающей среды и чрезмерная конкуренция между субъектами ограничили получение ими ожидаемой прибыли. Таким образом, принятие финансовых решений стало более важным по сравнению с прошлым и вынудило менеджеров использовать передовые методы, чтобы извлечь выгоду из новых методов контроля. Это исследование проводится для представления теоретических основ исследования и сравнения результатов использования моделей Фулмера и Тоффлера для прогнозирования банкротства компаний. Таким образом, данные, относящиеся к 9Были протестированы 0 фирм, принятых на Тегеранской фондовой бирже за период с 2005 по 2010 год. Для анализа данных использовались непараметрические биномиальные статистические методы. Результаты показали, что при прогнозировании статуса фирм с помощью статистического метода Уилкоксона существует значительная разница между результатами двух моделей.

Финансовые коэффициенты считаются одним из инструментов измерения финансовых возможностей компаний. Также несколько моделей используются для прогнозирования банкротства. Изменения окружающей среды и чрезмерная конкуренция между субъектами ограничили получение ими ожидаемой прибыли. Таким образом, принятие финансовых решений стало более важным по сравнению с прошлым и вынудило менеджеров использовать передовые методы, чтобы извлечь выгоду из новых методов контроля. Это исследование проводится для представления теоретических основ исследования и сравнения результатов использования моделей Фулмера и Тоффлера для прогнозирования банкротства компаний. Таким образом, данные, относящиеся к 9Были протестированы 0 фирм, принятых на Тегеранской фондовой бирже за период с 2005 по 2010 год. Для анализа данных использовались непараметрические биномиальные статистические методы. Результаты показали, что при прогнозировании статуса фирм с помощью статистического метода Уилкоксона существует значительная разница между результатами двух моделей. Также в ходе предстоящего исследования было выяснено, что модель Фулмера действует более консервативно в прогнозировании банкротства, чем модель Тоффлера.

Также в ходе предстоящего исследования было выяснено, что модель Фулмера действует более консервативно в прогнозировании банкротства, чем модель Тоффлера.Ключевые слова:

банкротство, модель Фулмера, модель Тоффлера, прогноз банкротства

Авторы

Акбар РахимипурДепартамент бухгалтерского учета, Отделение науки и исследований Сирджана, Исламский университет Азад, Сирджан, Иран

Абдолмахди АнсариДоцент бухгалтерского учета, Рафсанджан Вали-и-аср Университет, Рафсанджан, Иран (докторская степень по бухгалтерскому учету)

Мехди Алинежад СароколаиФакультет бухгалтерского учета, Тебризский филиал Исламского университета Азад, Тебриз, Иран

مراجع و منابع این Бумага:

Бумага را نمایش می دهد. این مراجع به صورت کاملا ماشینی و بر اساس هوش مصنوعی استخراج شده اند و لذا ممکن است دارای اشکالاتی باشند که به مرور زمان دقت استخراج این محتوا افزایش می یابد. مراجعی که مقالات مربوط به آنها در سیویلیکا نمایه شده و پیدا شده اند، به خود Paper لینک شده اند :

- گفرانل ملن _ مدییت مالی 9 لمایم گذا(ک 9 بهم .

- У.

ошибка

ошибка (LR-статистика)

(LR-статистика) (LR-статистика)

(LR-статистика) , Moon J., Gavin T. et al.1984)

, Moon J., Gavin T. et al.1984) , Moon J., Gavin T. et al. 1984)

, Moon J., Gavin T. et al. 1984) Рахимипур

Рахимипур

Бивер

Бивер Шин, Т. Ли, Хён Чжун Ким

Шин, Т. Ли, Хён Чжун Ким ..

.. Финансовые коэффициенты считаются одним из инструментов измерения финансовых возможностей компаний. Также несколько моделей используются для прогнозирования банкротства. Изменения окружающей среды и чрезмерная конкуренция между субъектами ограничили получение ими ожидаемой прибыли. Таким образом, принятие финансовых решений стало более важным по сравнению с прошлым и вынудило менеджеров использовать передовые методы, чтобы извлечь выгоду из новых методов контроля. Это исследование проводится для представления теоретических основ исследования и сравнения результатов использования моделей Фулмера и Тоффлера для прогнозирования банкротства компаний. Таким образом, данные, относящиеся к 9Были протестированы 0 фирм, принятых на Тегеранской фондовой бирже за период с 2005 по 2010 год. Для анализа данных использовались непараметрические биномиальные статистические методы. Результаты показали, что при прогнозировании статуса фирм с помощью статистического метода Уилкоксона существует значительная разница между результатами двух моделей.

Финансовые коэффициенты считаются одним из инструментов измерения финансовых возможностей компаний. Также несколько моделей используются для прогнозирования банкротства. Изменения окружающей среды и чрезмерная конкуренция между субъектами ограничили получение ими ожидаемой прибыли. Таким образом, принятие финансовых решений стало более важным по сравнению с прошлым и вынудило менеджеров использовать передовые методы, чтобы извлечь выгоду из новых методов контроля. Это исследование проводится для представления теоретических основ исследования и сравнения результатов использования моделей Фулмера и Тоффлера для прогнозирования банкротства компаний. Таким образом, данные, относящиеся к 9Были протестированы 0 фирм, принятых на Тегеранской фондовой бирже за период с 2005 по 2010 год. Для анализа данных использовались непараметрические биномиальные статистические методы. Результаты показали, что при прогнозировании статуса фирм с помощью статистического метода Уилкоксона существует значительная разница между результатами двух моделей. Также в ходе предстоящего исследования было выяснено, что модель Фулмера действует более консервативно в прогнозировании банкротства, чем модель Тоффлера.

Также в ходе предстоящего исследования было выяснено, что модель Фулмера действует более консервативно в прогнозировании банкротства, чем модель Тоффлера.