Глава 22. Форма договора финансирования под уступку денежного требования

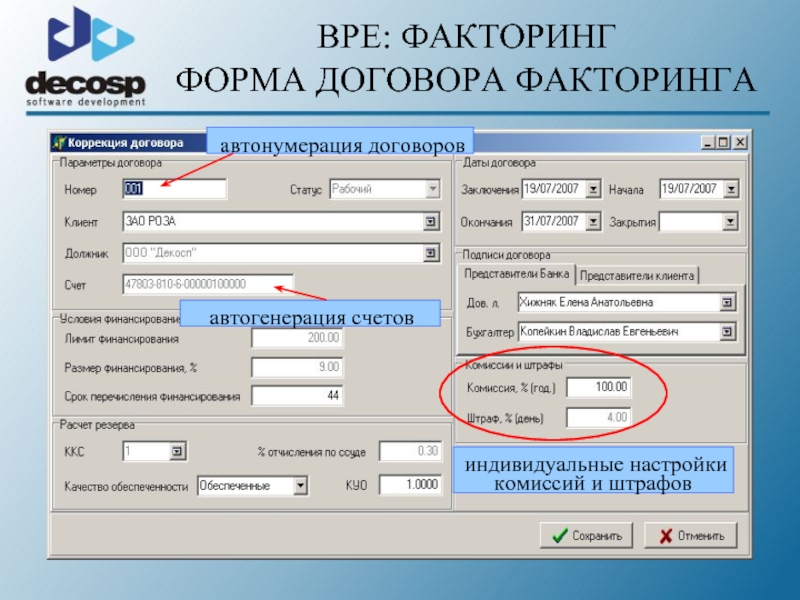

При определении подхода к форме сделок, совершаемых при финансировании под уступку денежного требования, необходимо выделять сам договор финансирования под уступку (основной договор, договор уступки) и сделку (сделки) под уступки, совершаемые в рамках этого договора. Основной договор создает основание или является основанием для совершения конкретных сделок по уступке прав. В этом договоре определяются положения, регламентирующие порядок и условия исполнения взаимных обязательств финансовым агентом и клиентом, в том числе порядок и условия передачи прав требования (сроки, условия передачи и т.п.). Одновременно в этом договоре определяются условия финансирования — сроки и порядок передачи денежных средств, условия их возврата или погашения задолженности иными способами и т.д.

В международной торговой

практике договор финансирования и

договор об уступке нередко рассматриваются

в качестве самостоятельных договорных

конструкций (например, когда договор о

финансировании заключается как кредитный

договор, а договор об уступке оформляется

отдельно, для целей обеспечения, например,

как договор о залоге прав).

Оттавская конвенция 1988 года не имела целью унифицировать правила в отношении договоров о финансировании (договоров факторинга). Не преследует эту цель и Конвенция об уступке дебиторской задолженности. При подготовке и обсуждении этой Конвенции неоднократно подчеркивалось то обстоятельство, что она лишь в исключительных случаях затрагивает договор финансирования или соглашение (договор) об уступке <*>, определяя в основном лишь правила в отношении самой сделки уступки.

———————————

<*> См.: Финансирование

под дебиторскую задолженность:

Пересмотренные статьи проекта Конвенции

при финансировании под дебиторскую

задолженность. Записка Секретариата

// Комиссия ООН по праву международной

торговли. Рабочая группа по международной

договорной практике. 30-я сессия. Нью-Йорк,

1 — 12 марта 1999 г. А/CN.

Распространение в некоторых случаях Конвенции на соглашения (договоры) об уступке вызвано необходимостью обеспечения единого подхода к установлению действительности как договора о передаче, так и самой передачи.

В некоторых правовых системах недействительность соглашения, на основании которого производится уступка, может стать причиной недействительности передачи (уступки), в то время как в других правовых системах недействительность соглашения к недействительности уступки не приводит, но может вызвать предъявление требования цессионарию на основе принципа неправомерного (неосновательного) обогащения <*>.

———————————

<*> См.: Финансирование

под дебиторскую задолженность:

Пересмотренные статьи проекта Конвенции

об уступке при финансировании под

дебиторскую задолженность: Записка

Секретариата // Комиссия ООН по праву

международной торговли. Рабочая группа

по международной договорной практике. 27-я сессия. Нью-Йорк, 23 июня — 3 июля 1997 г.

A/CN.9/WG.II/WP.93. С. 9.

27-я сессия. Нью-Йорк, 23 июня — 3 июля 1997 г.

A/CN.9/WG.II/WP.93. С. 9.

Обсуждение возможности включения в Конвенцию правил, касающихся формы уступки, было вызвано тем, что национальные правовые системы содержат различные нормы в отношении формы уступки и различно решают вопрос о последствиях ее несоблюдения. При этом право некоторых государств содержит требование о письменной форме, в праве других стран предусматривается уведомление должника или даже регистрация уступки, а право еще одной группы стран вообще не содержит каких-либо особых формальных требований <*>.

———————————

<*> См.: Возможная будущая работа: Записка Секретариата. Уступка требований // Комиссия ООН по праву международной торговли. 26-я сессия. Вена, 5 — 23 июля 1993 г. A/CN.9/378/Add/3. 28.05.1993. С. 3.

Итогом обсуждения явилось

включение в Конвенцию коллизионных

норм, определяющих право, применимое к

форме договора уступки. Согласно ст. 27

(п. 1) Конвенции, договор уступки,

заключенный между лицами, находящимися

в одном и том же государстве, является

действительным с точки зрения формы в

отношениях между ними, если он удовлетворяет

требованиям либо права, регулирующего

этот договор, либо права государства,

в котором он заключен.

Согласно ст. 27

(п. 1) Конвенции, договор уступки,

заключенный между лицами, находящимися

в одном и том же государстве, является

действительным с точки зрения формы в

отношениях между ними, если он удовлетворяет

требованиям либо права, регулирующего

этот договор, либо права государства,

в котором он заключен.

Договор уступки права, заключенный между лицами, находящимися в разных государствах, является действительным с точки зрения формы в отношениях между ними, если он удовлетворяет требованиям либо права, регулирующего этот договор, либо права одного из этих государств.

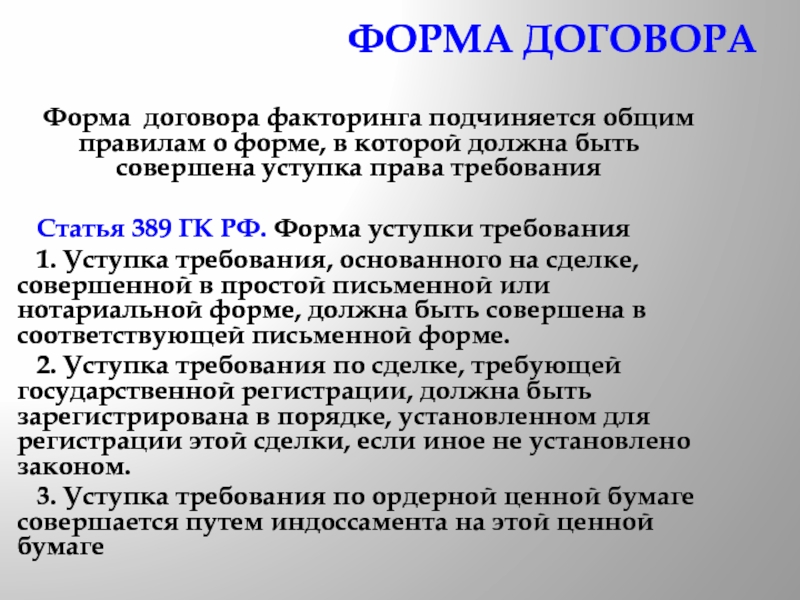

В современной российской литературе, посвященной анализу отношений по договору факторинга, по рассматриваемому вопросу большинство авторов ограничивается указанием на письменную форму договора.

По мнению А.

Эрделевского,

форма договора факторинга определяется

правилами ст.

389 ГК РФ <*>.

На этом основании А. Эрделевский делает

вывод о том, что поскольку денежное

требование, передаваемое по такому

договору, практически во всех случаях

вытекает из сделки, для которой обязательна

письменная форма, то и сам договор

факторинга должен быть заключен в

письменной форме (простой или

квалифицированной), а в установленных

законом случаях подлежит государственной

регистрации.

———————————

<*> См.: Эрделевский А. Договор факторинга // Российская юстиция. 1999. N 1.

Аналогичная точка зрения излагается также в учебнике гражданского права под ред. Е.А. Суханова (см.: Гражданское право: Учеб. 2-е изд. В 2 т. Т. 2. Полут. 2. М., 2000. С. 233).

Эта точка зрения не учитывает, что договор финансирования под уступку денежного требования включает в себя не только сделку по передаче (уступке) права требования, но и ряд других условий (характер услуг фактора, вознаграждение фактора, право на регресс и т.д.), которые непосредственно не связаны с оформлением самой передачи права. Распространение на эти условия требований ст. 389 ГК РФ ни из положений гл. 24, ни из положений гл. 43 ГК РФ не вытекает.

Положения гл. 43 ГК РФ не

содержат специальных требований к форме

договора финансирования под уступку

денежного требования. Одной из сторон

договора — фактором (финансовым агентом)

— всегда является организация (юридическое

лицо).

Кроме того, основной договор может содержать условие о принятии финансовым агентом (банком или кредитной организацией) обязанности по кредитованию клиента, в частности, в виде принятия на себя обязательства предоставить денежные средства в срок и на условиях, предусмотренных договором. В этих случаях к отношениям сторон, связанным с кредитованием, применима норма ст. 820 ГК РФ, согласно которой кредитный договор должен быть заключен в письменной форме и несоблюдение этого требования влечет недействительность кредитного договора.

Оформление сделок уступки

в рамках договора факторинга должно

производиться в соответствии с

требованиями ст.

389 ГК РФ,

возможность применения которой к

отношениям сторон при факторинге

диктуется соотношением норм гл.

24 и 43

ГК РФ. Указанная статья предусматривает,

что уступка требования, основанного на

сделке, совершенной в простой письменной

или нотариальной форме, должна быть

совершена в соответствующей письменной

форме; уступка требования по сделке,

требующей государственной регистрации,

должна быть зарегистрирована в порядке,

установленном для регистрации этой

сделки, если иное не установлено законом.

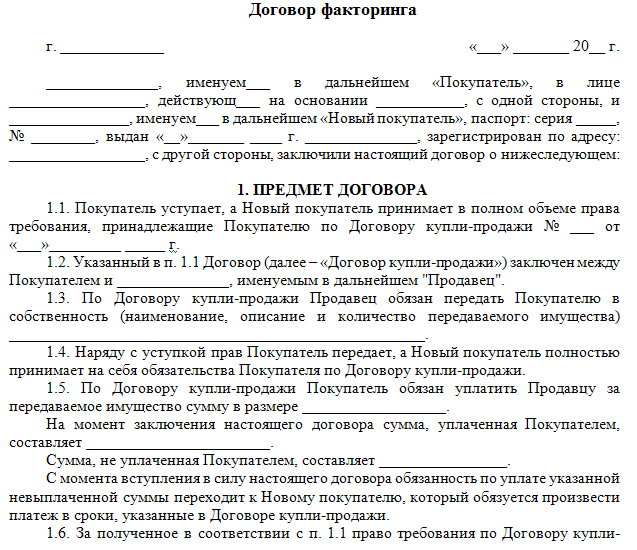

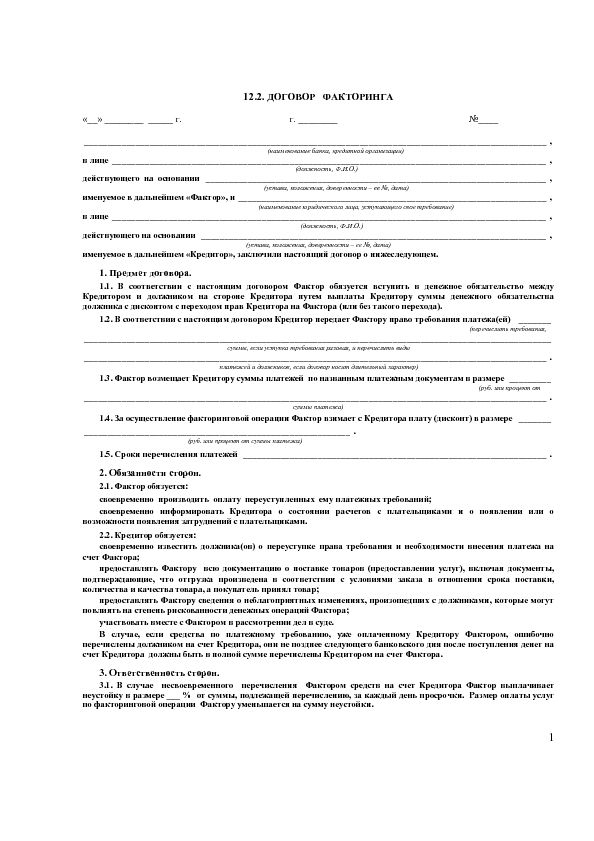

Оформление уступки в рамках договора факторинга может осуществляться различным образом. В частности, в тексте основного договора может быть одновременно указано на состоявшуюся передачу существующего права (уступку) клиентом финансовому агенту. Передача существующего права во исполнение основного договора может быть произведена отдельным актом (документом, свидетельствующим о совершении сделки), составленным либо одновременно с текстом основного договора, либо после его заключения.

Определенные особенности

оформления уступки при факторинге

установлены п. 2 ст.

826 ГК РФ: при

уступке будущего денежного требования

оно считается перешедшим к финансовому

агенту после того, как возникло само

право на получение с должника денежных

средств, которые являются предметом

уступки требования, предусмотренной

договором. Если уступка денежного

требования обусловлена определенным

событием, она вступает в силу после

наступления этого события. Дополнительного

оформления уступки денежного требования

в этих случаях не требуется.

Если уступка денежного

требования обусловлена определенным

событием, она вступает в силу после

наступления этого события. Дополнительного

оформления уступки денежного требования

в этих случаях не требуется.

Соглашение (акт) о состоявшейся передаче существующих или будущих прав финансовому агенту, независимо от того, включено оно в текст основного договора о финансировании либо в отдельный документ, должно быть оформлено с соблюдением требований ст. 389 ГК РФ. Последствия несоблюдения этого требования будут различными в зависимости от того, какое значение имеет несоблюдение формы в отношениях по сделке, из которой возникло уступаемое право.

Чаще всего обязательство,

из которого возникают уступаемые

финансовому агенту права (права на

получение денежной оплаты за товары,

работы и услуги), должно быть оформлено

в простой письменной форме в силу того,

что отношения по факторинговому

обслуживанию в большинстве случаев

имеют место в связи с передачей

коммерческой дебиторской задолженности.

Некоторые вопросы правового регулирования договора финансирования под уступку денежного требования (факторинга) в Республике Казахстан.

10.07.2012

Понятие «факторинг» происходит от английского слова «factor» — комиссионер, агент и означает выкуп торговых задолженностей поставщика товаров либо услуг с принятием на себя обязанностей по их взысканию и риска неплатежа[1].

Согласно статье 729 Гражданского Кодекса Республики Казахстан, «по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать в распоряжение другой стороне (клиент) деньги, а клиент уступает или обязуется уступить финансовому агенту свое денежное требование к третьему лицу, вытекающее из отношений клиента (кредитора) с этим третьим лицом (должником)». Если рассматривать данное понятие с экономической точки зрения, то под факторингом понимается комплекс услуг по авансированию и инкассированию дебиторской задолженности с последующим возможным информационным, бухгалтерским, страховым, консалтинговым сопровождением клиента. Экономическая эффективность факторинга проявляется в том, что он позволяет повысить ликвидность активов предприятия, оборачиваемость его капитала и тем самым рентабельность его деятельности[2]. Договор финансирования под уступку денежного требования — возмездный и может быть как реальным, так и консенсуальным. Согласно статье 731 ГК РК предметом уступки, под которую представляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил, так и право на получение денег, которое возникнет в будущем. Поскольку денежное требование, передаваемое по такому договору, практически во всех случаях вытекает из сделки, для которой обязательна письменная форма, то и сам договор факторинга должен быть заключен в письменной форме.

Если рассматривать данное понятие с экономической точки зрения, то под факторингом понимается комплекс услуг по авансированию и инкассированию дебиторской задолженности с последующим возможным информационным, бухгалтерским, страховым, консалтинговым сопровождением клиента. Экономическая эффективность факторинга проявляется в том, что он позволяет повысить ликвидность активов предприятия, оборачиваемость его капитала и тем самым рентабельность его деятельности[2]. Договор финансирования под уступку денежного требования — возмездный и может быть как реальным, так и консенсуальным. Согласно статье 731 ГК РК предметом уступки, под которую представляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил, так и право на получение денег, которое возникнет в будущем. Поскольку денежное требование, передаваемое по такому договору, практически во всех случаях вытекает из сделки, для которой обязательна письменная форма, то и сам договор факторинга должен быть заключен в письменной форме.

Юридическая сущность данных обязательств составляет уступка денежного требования, давно известная в обязательственном праве в качестве цессии. Однако отношения факторинга имеют гораздо более сложный характер, чем обычная цессия. Речь идет об основных аспектах отношений, которые возникают между сторонами договора факторинга, а также других вопросов, позволяющих разграничить данные понятия. Несомненные сходства есть, но все-таки это разные (как минимум, с юридической точки зрения) инструменты. Во-первых, договор финансирования под уступку денежного требования является возмездным, то есть смысл договора факторинга состоит в получении клиентом от финансового агента денежных средств. Что касается цессии, то данная сделка может носить и безвозмездный характер. Во-вторых, в отличие от цессии, посредством которой другому лицу может быть передано любое право (требование) кредитора, предметом уступки, под которую предоставляется финансирование, может быть только денежное требование. В-третьих, факторинг и цессия регулируются разными законодательными актами. Всё, что касается факторинга, прописано в главе 37 ГК РК «Финансирование под уступку денежного требования». Цессия регулируется главой 19 ГК РК «Перемена лиц в обязательстве».

Всё, что касается факторинга, прописано в главе 37 ГК РК «Финансирование под уступку денежного требования». Цессия регулируется главой 19 ГК РК «Перемена лиц в обязательстве».

По своей юридической природе договор финансирования под уступку денежного требования является возмездным и двусторонним. Также нужно учесть тот факт, что договор факторинга может быть как реальным так и консенсуальным. То есть договор предусматривает передачу денег финансовым агентом клиенту, либо обязательство передать их. Точно так же и клиент в зависимости от условий конкретного договора либо уступает определенное денежное требование, либо обязуется уступить его.

Субъектами договора факторинга являются финансовый агент (банки и коммерческие организации, профессионально оказывающие факторинговые услуги), клиент (юридическое лицо, в том числе некоммерческие организации, а также индивидуальные предприниматели) и должник (юридическое лицо или индивидуальный предприниматель, у которого возникла денежная задолженность перед клиентом за выполнение работ или передачу товара). Здесь важно учесть триединый характер в договорный отношениях между субъектами. То есть особенность договора факторинга заключается именно в правовом регулировании правоотношений, как на стадии заключения договора между финансовым агентом и клиентом, так и при последующих отношениях, которые возникают на следующих этапах финансирования. Внешние правоотношения, складывающиеся между финансовым агентом и должником, не входят в предмет договора, но непосредственно связаны с ним. Внутренние отношения, складывающиеся между финансовым агентом и клиентом, непосредственно являются «основополагающим ядром» предмета договора факторинга.

Здесь важно учесть триединый характер в договорный отношениях между субъектами. То есть особенность договора факторинга заключается именно в правовом регулировании правоотношений, как на стадии заключения договора между финансовым агентом и клиентом, так и при последующих отношениях, которые возникают на следующих этапах финансирования. Внешние правоотношения, складывающиеся между финансовым агентом и должником, не входят в предмет договора, но непосредственно связаны с ним. Внутренние отношения, складывающиеся между финансовым агентом и клиентом, непосредственно являются «основополагающим ядром» предмета договора факторинга.

В регулировании отношений договора факторинга важное место занимает такое понятие как регрессное требование. При факторинге без права регресса финансовый агент принимает на себя кредитный риск, то есть обязуется полностью выплатить поставщику сумму его дебиторской задолженности даже в случае банкротства должника. При факторинге с правом регресса финансовый агент лишь прилагает все усилия для взыскания с должников сумм дебиторской задолженности. Если должник не исполнит свой долг, то финансовый агент вправе потребовать от поставщика ранее авансированные ему под дебиторскую задолженность суммы. Такой факторинг имеет много общего с кредитованием [3, с. 391]. Хотя нужно учесть, что регрессный и безрегрессный факторинг в силу своей природы понятия больше экономические, чем юридические, и поэтому в законодательстве грань различия между ними четко не отражается.

Если должник не исполнит свой долг, то финансовый агент вправе потребовать от поставщика ранее авансированные ему под дебиторскую задолженность суммы. Такой факторинг имеет много общего с кредитованием [3, с. 391]. Хотя нужно учесть, что регрессный и безрегрессный факторинг в силу своей природы понятия больше экономические, чем юридические, и поэтому в законодательстве грань различия между ними четко не отражается.

Если говорить о проблемах регулирования отношений договора факторинга в Республике Казахстан, то, конечно же, нужно сказать о нормативной базе. На сегодняшний день в законодательстве РК нет отдельного нормативно-правового акта, регулирующего факторинговые отношения. Нормы, регулирующие данные отношения, содержатся в главе 37 ГК РК. При этом необходимо отметить некоторые пробелы в законодательстве о факторинге, которые оказывают непосредственное влияние на отношения в сфере регулирования договора финансирования под уступку денежного требования в целом.

Во-первых, это неопределенность понятия будущих требований, которые могут стать предметом уступки в рамках договора факторинга. Во-вторых, регулирование вопроса защиты прав и законных интересов субъектов договора факторинга (регрессное требование), то есть в законодательстве не отражаются пределы ответственности сторон за неисполнение своих обязательств. Во всех этих случаях финансовый агент, осуществивший финансирование клиента, не получает с должника причитающиеся ему деньги. В то же время, при отсутствии однозначного законодательного регулирования указанных ситуаций, суды в большинстве случаев встают на сторону недобросовестных должника и клиента и не рассматривают финансового агента как полноправного самостоятельного участника факторинговых операций, чем лишают его возможности защитить свои законные интересы. Исходя из вышеизложенного, предлагаем следующее: 1) внести дополнения в статью регулирующую предмет договора факторинга, именно в части будущих требований по договору; 2) очертить (конкретизировать) пределы ответственности лиц в договоре факторинга.

Во-вторых, регулирование вопроса защиты прав и законных интересов субъектов договора факторинга (регрессное требование), то есть в законодательстве не отражаются пределы ответственности сторон за неисполнение своих обязательств. Во всех этих случаях финансовый агент, осуществивший финансирование клиента, не получает с должника причитающиеся ему деньги. В то же время, при отсутствии однозначного законодательного регулирования указанных ситуаций, суды в большинстве случаев встают на сторону недобросовестных должника и клиента и не рассматривают финансового агента как полноправного самостоятельного участника факторинговых операций, чем лишают его возможности защитить свои законные интересы. Исходя из вышеизложенного, предлагаем следующее: 1) внести дополнения в статью регулирующую предмет договора факторинга, именно в части будущих требований по договору; 2) очертить (конкретизировать) пределы ответственности лиц в договоре факторинга.

В регулировании вопроса секьюритизации факторинговых активов нужно выделить множество аспектов развития данной сферы факторингового бизнеса. Актуальность рассмотрения данного вопроса в нашей научной работе заключается в том, что на сегодняшний день, как понятие «факторинг», так и понятие «секьюритизация» являются достаточно новыми как для Республики Казахстан, так и для всего мирового сообщества в целом. Под институтом секьюритизации с правовой точки зрения понимается система норм, направленных на снижение правовых и экономических рисков, возникающих при рефинансировании денежных требований путем размещения ценных бумаг, который может работать только при комплексной настройке всех его элементов[4]. Если рассматривать секьюритизацию активов с экономической точки зрения, то она соединила в себе тенденцию к оптимизации источников финансирования с учетом возрастающей роли инструментов рынка ценных бумаг и управления рисками активов за счет отделения их друг от друга. С юридической точки зрения она явилась воплощением двух многовековых тенденций развития частного права — поиск обеспечения и снижение уровня ответственности[5]. Нужно отметить факт полного отсутствия в Казахстане методической и правовой базы секьюритизации факторинговых активов.

Актуальность рассмотрения данного вопроса в нашей научной работе заключается в том, что на сегодняшний день, как понятие «факторинг», так и понятие «секьюритизация» являются достаточно новыми как для Республики Казахстан, так и для всего мирового сообщества в целом. Под институтом секьюритизации с правовой точки зрения понимается система норм, направленных на снижение правовых и экономических рисков, возникающих при рефинансировании денежных требований путем размещения ценных бумаг, который может работать только при комплексной настройке всех его элементов[4]. Если рассматривать секьюритизацию активов с экономической точки зрения, то она соединила в себе тенденцию к оптимизации источников финансирования с учетом возрастающей роли инструментов рынка ценных бумаг и управления рисками активов за счет отделения их друг от друга. С юридической точки зрения она явилась воплощением двух многовековых тенденций развития частного права — поиск обеспечения и снижение уровня ответственности[5]. Нужно отметить факт полного отсутствия в Казахстане методической и правовой базы секьюритизации факторинговых активов. Хотя данный финансовый инструмент для казахстанских предприятий имеет большие перспективы. Механизм секьюритизации позволяет привлечь более дешевые средства, реструктурировать факторинговый портфель таким образом, чтобы трансформировать активы факторинговой компании в эффективные инструменты фондового рынка[6]. На наш взгляд секьюритизация в Республике Казахстан может стать своего рода «катализатором» дальнейшего развития национального рынка факторинговых услуг.

Хотя данный финансовый инструмент для казахстанских предприятий имеет большие перспективы. Механизм секьюритизации позволяет привлечь более дешевые средства, реструктурировать факторинговый портфель таким образом, чтобы трансформировать активы факторинговой компании в эффективные инструменты фондового рынка[6]. На наш взгляд секьюритизация в Республике Казахстан может стать своего рода «катализатором» дальнейшего развития национального рынка факторинговых услуг.

В заключении хотелось бы отметить, что факторинг дает клиенту огромные возможности: экономия собственного капитала, возможность расширения оборотов, превращение дебиторской задолженности в наличные деньги, увеличение объемов реализации продукции. Факторинг важен в первую очередь для мелких и средних предприятий и организаций, стремящихся увеличить объемы своих продаж или заинтересованных в освоении новых рынков сбыта своей продукции. Широкомасштабное использование факторинга, введение в действие всего его потенциала невозможно без внесения изменений в законодательную базу, а также анализа специфики современного этапа развития нашей экономики.

Литература:

1. Современный кредитно-финансовый словарь. 2-е издание. М.: ИНФА-М, 2002.

2. Адамова К.Р. Факторинговые операции коммерческих банков// Бизнес и банки. 2000.

3. Гражданское право в 2-х частях. Часть 2. // В.П. Мозолин- М.: МГЮА, 2007.

4. Hill, Claire A. Securitization: A Low-Cost Sweetener for Lemons. Washington University Law Quarterly. 1996. Vol. 74. №4.

5. С. Улюкаев. Секьюритизация активов и секьюритизация банковских активов: как отличать, понимать и трактовать? // www.institutiones.com.

6. М.С. Киселева. Секьюритизация факторинговых активов. // www.hse.ru.

Научный руководитель — старший преподаватель Г.К. Туленова.

Дата защиты работы – 24.05.12.

Н.Н.Жангалиев

Евразийский Национальный Университет имени Л.Н.Гумилева

Юридический Факультет

Источник: ФАКТОРинг ПРО

Статьи по теме

ФАКТОРинг ПРО провела семинар для предпринимателей Ханты-Мансийского автономного округа17. 05.2023

05.2023

Подробнее

Статья «Почему факторинг становится суперпродуктом на финансовом рынке?»15.05.2023

Подробнее

Проведен семинар для предпринимателей Тверской области02.06.2023

Подробнее

ФАКТОРинг ПРО провела семинар для предпринимателей Ханты-Мансийского автономного округа17.05.2023

Подробнее

Статья «Почему факторинг становится суперпродуктом на финансовом рынке?»15.05.2023

Подробнее

Проведен семинар для предпринимателей Тверской области02.06.2023

Подробнее

Образец договора факторинга – как он выглядит?

1 Факторинг счетов и факторинговые компании

2 Кто обычно использует факторинг счетов?

3 Основные части договора факторинга

4 Недостатки договора факторинга

5 Итак, как выглядит договор факторинга?

6 Итог

Последнее обновление: 27 апреля 2023 г.

Если вы владелец малого бизнеса, вашей компании, скорее всего, будет сложно управлять денежными потоками. Также, вероятно, вам нужно будет заплатить за товары и услуги, прежде чем у вас появятся наличные деньги, например, такие как начисление заработной платы. Здесь может помочь факторинг счетов, превращая неоплаченные счета в наличные деньги.

Когда вы вступаете в отношения с факторинговой компанией, вы подписываете соглашение. В этом соглашении будут изложены все детали процесса финансирования. Очень важно внимательно и досконально прочитать договор – не все факторинговые компании на 100% правдивы в процессе продаж. Опять же, читается мелким шрифтом.

В этой статье мы рассмотрим, из чего состоит договор факторинга и как защитить свой бизнес от недобросовестных поставщиков факторинговых услуг.

Факторинг счетов и факторинговые компании

Факторинг по счетам — это практика предоставления денег взаймы под будущие продажи или дебиторскую задолженность компании. Он часто используется компаниями, которые испытывают трудности с получением кредитов от традиционных кредитных учреждений из-за низкого кредитного рейтинга или недостаточного залога.

Он часто используется компаниями, которые испытывают трудности с получением кредитов от традиционных кредитных учреждений из-за низкого кредитного рейтинга или недостаточного залога.

Факторинговая компания покупает право на часть ваших продаж, а затем выдает вам деньги до того, как вы получите оплату от клиентов. Затем вы должны вернуть компании полную сумму плюс проценты.

Факторинговые компании являются стратегическими деловыми партнерами, имеющими опыт работы с малым и средним бизнесом. Они помогут вам:

- Управление денежными потоками

- Ускорение погашения дебиторской задолженности

- Сокращение безнадежных долгов

- Увеличение общей прибыльности

Кто обычно использует факторинг счетов?

Факторинг используют компании всех размеров. Однако это выгодно для малых и начинающих предприятий, которым трудно получить традиционное финансирование. Такие компании часто называют клиентами с «высоким риском» или «плохой кредитной историей», поскольку им трудно получить финансирование на коммерчески разумных условиях.

Но факторинговые компании готовы работать с этими предприятиями, потому что они заинтересованы в дебиторской задолженности компании.

Основные части договора факторинга

Договор факторинга состоит из многих частей. Вот некоторые из основных:

Продажа и покупка дебиторской задолженности

Первая часть соглашения включает продажу вашей дебиторской задолженности факторинговой компании. Вам нужно будет предоставить компании список вашей дебиторской задолженности и согласиться продать ее компании по определенной цене.

Тарифы и сборы

Фактор взимает плату за свои услуги. Эта плата обычно составляет процент от суммы счета и оплачивается при выставлении счета. Фактор также может взимать ежемесячную плату.

Оплата

Фактор, как правило, авансирует вам процент от суммы счета за вычетом комиссии. Остаток будет выплачен вам, когда ваш клиент оплатит счет.

Уведомление о назначении

Вам нужно будет уведомить своего клиента о том, что счет был назначен фактору. Кроме того, вам нужно будет предоставить фактору контактную информацию вашего клиента.

Кроме того, вам нужно будет предоставить фактору контактную информацию вашего клиента.

Срок действия и расторжение

В соглашении будет указан срок действия договора, который обычно составляет один год, но может быть короче или длиннее. Обе стороны имеют возможность расторгнуть соглашение в любое время.

Недостатки факторингового соглашения

Несмотря на то, что соглашение о факторинге может быть полезным способом улучшения денежного потока, следует учитывать и некоторые недостатки. К ним относятся:

Стоимость

Одним из наиболее существенных недостатков договора факторинга является стоимость. Сборы могут варьироваться в зависимости от компании, но часто они зависят от вашего кредитного рейтинга или количества ваших запасов. Помимо этих комиссий, вам также придется платить проценты за заемные средства.

Уменьшенный контроль

В соглашении о факторинге вы отказываетесь от некоторого контроля над процессом дебиторской задолженности, что может быть существенным недостатком, если вы хотите сохранить жесткий контроль над своими отношениями с клиентами.

Например, вы больше не сможете устанавливать свои кредитные требования или решать, каким клиентам предоставить кредит. Вместо этого вам, возможно, придется принять условия факторинговой компании.

Кроме того, у вас, вероятно, будет меньше контроля над тем, когда платежи будут отправлены вашим клиентам.

Отсутствие безопасности для вашего бизнеса

Поскольку факторинговая компания имеет залоговое право на вашу дебиторскую задолженность, она потенциально может подать в суд на вас, если посчитает, что вы не соблюдаете условия соглашения. Эта мера может привести к серьезным сбоям в ваших бизнес-операциях и потере значительных активов, таких как инвентарь или оборудование.

Итак, как выглядит договор факторинга?

Перейдите по этой ссылке на образец договора факторинга (предоставленный SEC), чтобы увидеть, как он может выглядеть на самом деле.

Bottom Line

При правильном управлении факторинг может быть выгодным вариантом финансирования для малых предприятий, ожидающих платежей клиентов. Однако, как и у любого другого механизма финансирования, у него есть несколько недостатков, о которых вам необходимо знать, прежде чем принять решение о продолжении.

Однако, как и у любого другого механизма финансирования, у него есть несколько недостатков, о которых вам необходимо знать, прежде чем принять решение о продолжении.

Поэтому очень важно внимательно ознакомиться с условиями договора факторинга, прежде чем подписывать пунктирную линию и заключать его. И, как всегда, проконсультируйтесь с опытным бизнес-адвокатом, чтобы убедиться, что сделка отвечает вашим интересам.

Грей Идол

Грей ранее был директором по маркетингу altLINE в Южном банке. Имея 10-летний опыт работы в области цифрового маркетинга, создания контента и операций с малым бизнесом, он помогал предприятиям находить информацию, необходимую им для принятия обоснованных решений о факторинге счетов и финансировании A/R.

Факторинговое соглашение — Факторинговое соглашение

Мы используем файлы cookie для повышения безопасности, персонализации взаимодействия с пользователем, улучшения нашей маркетинговой деятельности (включая сотрудничество с нашими маркетинговыми партнерами) и для других целей бизнеса.

Нажмите «здесь», чтобы прочитать нашу Политику в отношении файлов cookie. Нажимая «Принять», вы соглашаетесь на использование файлов cookie. Читать меньше

Читать дальше ПриниматьМгновенная загрузка

Фактор — это человек, который продает товары за комиссионные. Фактор вступает во владение товарами другого и обычно продает их от своего имени. Фактор отличается от брокера тем, что брокер обычно не вступает во владение товаром. Фактором может быть финансист, который ссужает деньги в обмен на уступку дебиторской задолженности (A/R) или другое обеспечение.

Во многих случаях факторинг используется, когда производственная компания имеет большой A/R в бухгалтерских книгах, который представляет собой всю прибыль компании за год. Этот конкретный A/R может не получить оплату до конца года от клиента, у которого нет денег. Это означает, что компания-производитель не получит прибыли за год, если не найдет способ собирать A/R.

Эта форма является общим примером, на который можно ссылаться при подготовке такой формы для вашего конкретного штата. Он предназначен только для иллюстративных целей. Следует проконсультироваться с местным законодательством, чтобы определить любые конкретные требования к такой форме в конкретной юрисдикции.

Он предназначен только для иллюстративных целей. Следует проконсультироваться с местным законодательством, чтобы определить любые конкретные требования к такой форме в конкретной юрисдикции.

Как заполнить форму Присвоение дебиторской задолженности?

Получите доступ к качественным формам договора факторинга онлайн с помощью US Legal Forms. Избегайте дней потерянного времени в Интернете и траты денег на устаревшие формы. Юридические формы США предоставляют вам решение именно для этого. Получите около 85 000 разрешенных и налоговых форм для конкретных штатов, которые можно загрузить и заполнить одним щелчком мыши в библиотеке форм.

Чтобы получить образец, войдите в свою учетную запись и нажмите кнопку «Загрузить». Файл будет храниться в двух местах: на вашем устройстве и в папке «Мои формы».

Для тех, у кого еще нет подписки, ознакомьтесь с нашим руководством ниже, чтобы упростить начало работы:

- Убедитесь, что рассматриваемое вами соглашение о факторинге подходит для вашего штата.