что это такое простыми словами, договор, виды

В условиях динамичной экономики и высокой конкуренции организациям порой сложно вовремя исполнять обязательства. Некоторые компании просто вынуждены поставлять продукцию или услуги с отсрочкой платежа. Остаться на плаву в такой ситуации поможет факторинг

Анастасия Топоркова

Автор КП

Евгения Дементьева

Руководитель отдела кредитования

ООО «СВ Финанс»

Предположим, что компания поставляет свою продукцию или оказывает услуги, а получает оплату за них только спустя месяц. Однако у поставщика из нашего примера тоже есть обязательства: нужно заплатить за аренду, за услуги других поставщиков, заработную плату сотрудникам и налоги. Любая задержка оплаты может поставить компанию в невыгодное положение или вовсе ввести в кризисную ситуацию.

Вместе с экспертом разбираемся, как защититься от рисков и расширить объемы производства при помощи факторинга.

Выберите интересующее направление

Факторинг для поставщиков

Получите финансирование поставки по УПД

| Подробнее |

Факторинг для покупателей

Профинансируйте кредиторскую задолженность

| Подробнее |

Партнерская

программа

Приводите своих поставщиков в факторинг

| Подробнее |

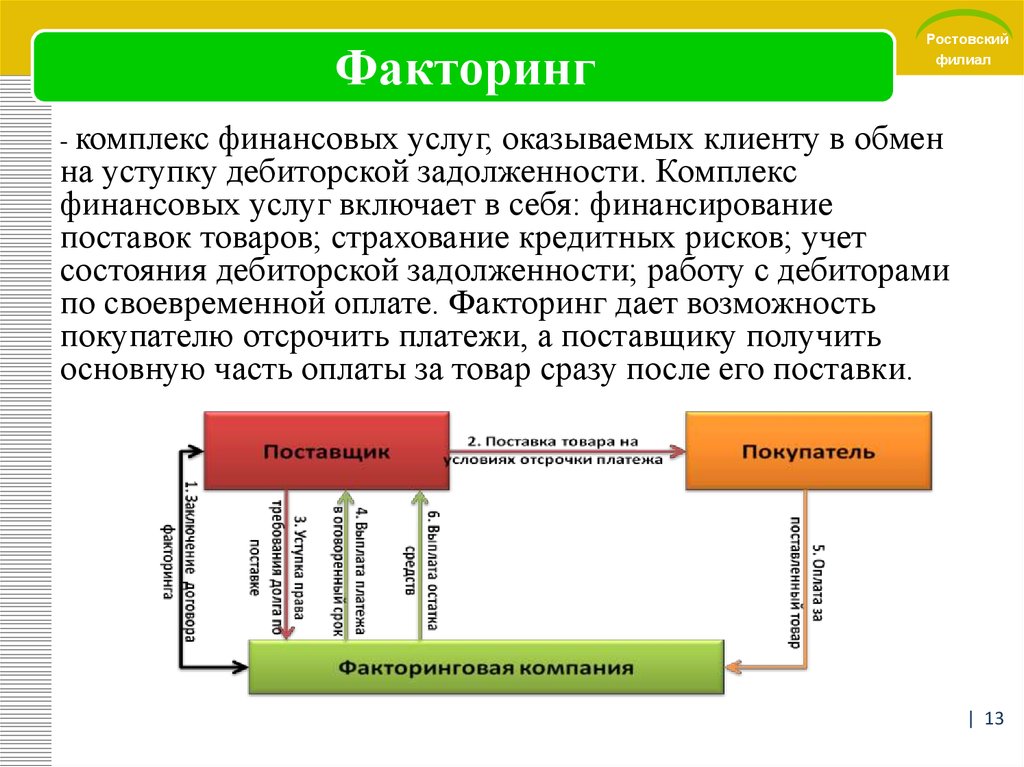

Факторинг – это финансовые услуги для компаний, которые поставляют свои товары или услуги с отсрочкой платежа. Услуги по факторингу предполагают выдачу денежных средств под уступку финансовых требований поставщика к покупателю.

Простыми словами, факторинг – это замена будущей выручки на деньги в настоящий момент. Услуги факторинга оказывает третья сторона – фактор. Фактором может быть банк, микрофинансовая организация или факторинговая компания.

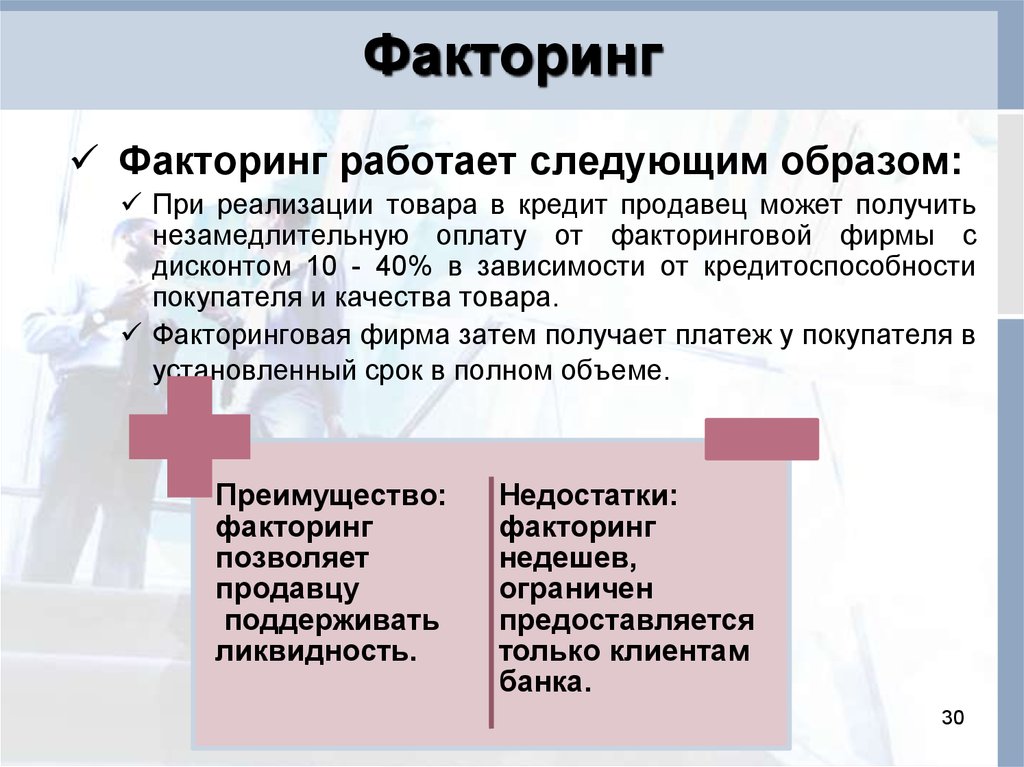

Компания поставляет свою продукцию или оказывает услуги на условиях отсрочки платежа и выставляет покупателю счет на оплату. Этот счет на оплату – залог будущей выручки. Но на данном этапе деньги по такому счету от клиента не поступили. Компания из нашего примера заключает договор факторинга с фактором, и теперь он оплачивает этот счет прежде, чем это сделает покупатель. За пользование услугами факторинга необходимо будет заплатить комиссию. Обычно комиссия удерживается фактором из оплаты каждой поставки или оплачивается по сформированным фактором счетам за определенный период, например, раз в квартал.

Этот счет на оплату – залог будущей выручки. Но на данном этапе деньги по такому счету от клиента не поступили. Компания из нашего примера заключает договор факторинга с фактором, и теперь он оплачивает этот счет прежде, чем это сделает покупатель. За пользование услугами факторинга необходимо будет заплатить комиссию. Обычно комиссия удерживается фактором из оплаты каждой поставки или оплачивается по сформированным фактором счетам за определенный период, например, раз в квартал.

Стандартно фактор предоставляет дополнительно услуги по ведению дебиторской задолженности. Он может как сам проверить платежеспособность клиентов, так и посоветовать длительность отсрочки оплаты. В нужное время фактор сам сообщит покупателю о необходимости внести оплату по счету.

Факторинг помогает освободить компанию от финансовых рисков неплатежей и кассовых разрывов. Своевременное финансирование оборотного капитала, в свою очередь, повлечет расширение клиентской базы, ассортимента и объема производства и, как следствие, увеличение дохода предприятия.

Факторинг должен стать доступным

Руководитель дирекции факторинга АО «Альфа-Банк» Леонид Култыгин:

«Воспользоваться факторингом могут компании, работающие в разных сферах. Явных ограничений по отраслям нет. Зачастую ожидания клиента и существующая реальность в части факторинга расходятся.

Клиент хочет оперативно получать финансирование: у него есть поставка, дебитор, который должен оплатить, и отсрочка платежа. В реальности, факторинг сегодня — продукт дебитора, а не клиента. А дебитор не всегда готов раскрывать прозрачность отношений с поставщиками, показывать, с какой частотой платит и почему не платит.

Поэтому большая часть экономики страны не доступна для факторинга из-за позиции дебитора. Играет свою роль и слабая финансовая грамотность. Чтобы российский рынок факторинга развивался, необходимо сделать этот продукт доступнее».

Альфа-Банк предлагает услуги факторинга малому и среднему бизнесу. Получить финансирование может не только поставщик, который работает на условиях отсрочки платежа. Факторинг доступен также покупателям. Такие клиенты могут финансировать сколько угодно поставщиков и не заключать с ними факторинговый договор, а сделать это только один раз с банком.

| Узнать подробнее |

| Подать заявку |

Руководитель дирекции факторинга АО «Альфа-Банк» Леонид Култыгин:

«Воспользоваться факторингом могут компании, работающие в разных сферах. Явных ограничений по отраслям нет. Зачастую ожидания клиента и существующая реальность в части факторинга расходятся.

Клиент хочет оперативно получать финансирование: у него есть поставка, дебитор, который должен оплатить, и отсрочка платежа. В реальности, факторинг сегодня — продукт дебитора, а не клиента. А дебитор не всегда готов раскрывать прозрачность отношений с поставщиками, показывать, с какой частотой платит и почему не платит.

Поэтому большая часть экономики страны не доступна для факторинга из-за позиции дебитора. Играет свою роль и слабая финансовая грамотность. Чтобы российский рынок факторинга развивался, необходимо сделать этот продукт доступнее».

Альфа-Банк предлагает услуги факторинга малому и среднему бизнесу. Получить финансирование может не только поставщик, который работает на условиях отсрочки платежа. Факторинг доступен также покупателям. Такие клиенты могут финансировать сколько угодно поставщиков и не заключать с ними факторинговый договор, а сделать это только один раз с банком.

| Узнать подробнее |

| Подать заявку |

Перед заключением договора факторинга будущий клиент и его покупатель детально проверяются фактором для определения их благонадежности. С этой целью фактор собирает информацию об их работе, условиях поставок и осуществления оплаты, фактах нарушения договора, если они были. Сотрудниками фактора также проверяется достоверность указанных сведений, юридическая чистота сделки между поставщиком и покупателем и возможные риски.

Сотрудниками фактора также проверяется достоверность указанных сведений, юридическая чистота сделки между поставщиком и покупателем и возможные риски.

При заключении договора факторинга должны присутствовать две стороны: поставщик и фактор. Договор факторинга регламентирует условия работы между сторонами. В тексте договора предусматриваются разные сценарии, которые могут сложиться во время сотрудничества. Главными элементами договора должны быть предмет, порядок предоставления средств, а также условия оплаты и уступки прав требования на дебиторскую задолженность. Предмет обозначает цель договора, в то время как порядок и условия – методы ее достижения. Помимо вышеперечисленных в договор должны быть включены следующие элементы: права, обязанности и ответственности сторон, форс-мажорные обстоятельства, стоимость оказания услуг фактором и порядок их оплаты, длительность действия и иные условия.

Важно учесть, что договор факторинга заключается только на основании договоров на отсрочку платежа и по безналичному расчету. Перед заключением договора факторинга необходимо собрать приличный пакет документов. Фактору понадобится три набора документов: по поставщику (перечень документов как при кредитовании), по покупателям, с которыми будет взаимодействовать фактор (анкета и оборотно-сальдовые ведомости за год), по поставкам продукции или оказанию услуг поставщиком (счета-фактуры, товарные накладные, универсальные передаточные документы).

Перед заключением договора факторинга необходимо собрать приличный пакет документов. Фактору понадобится три набора документов: по поставщику (перечень документов как при кредитовании), по покупателям, с которыми будет взаимодействовать фактор (анкета и оборотно-сальдовые ведомости за год), по поставкам продукции или оказанию услуг поставщиком (счета-фактуры, товарные накладные, универсальные передаточные документы).

После заключения договора факторинга фактор зафиксирует расчетные сроки. Неформально изменить сроки оплаты с покупателем будет нельзя, поскольку в таком случае фактор просто приостановит финансирование.

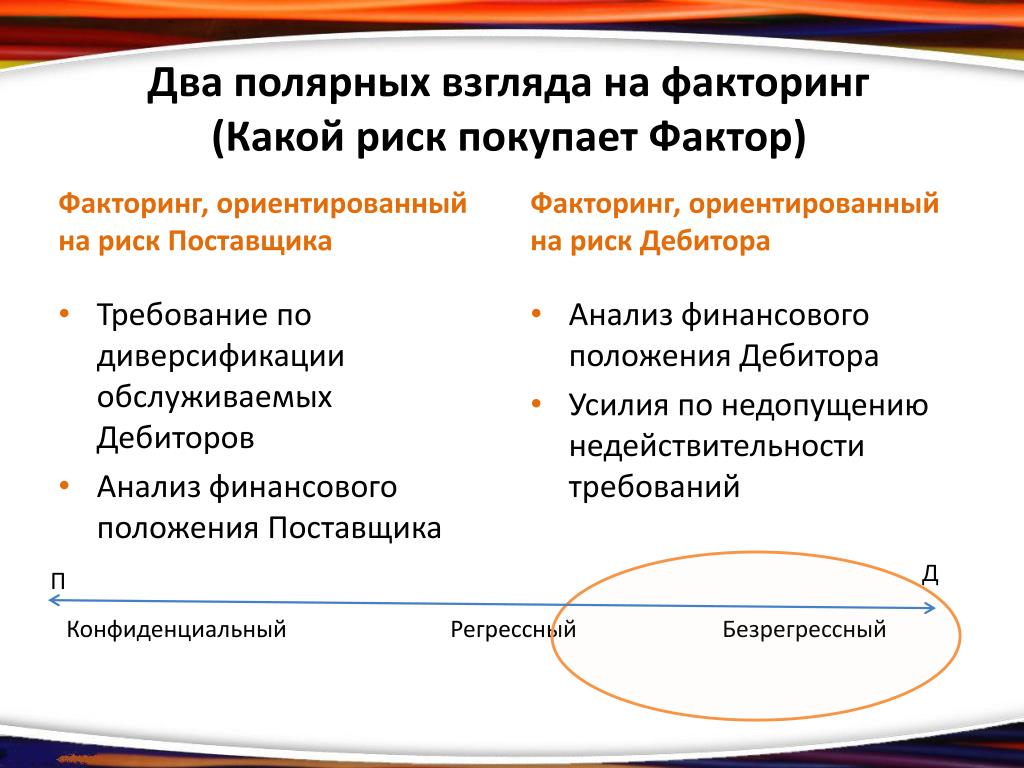

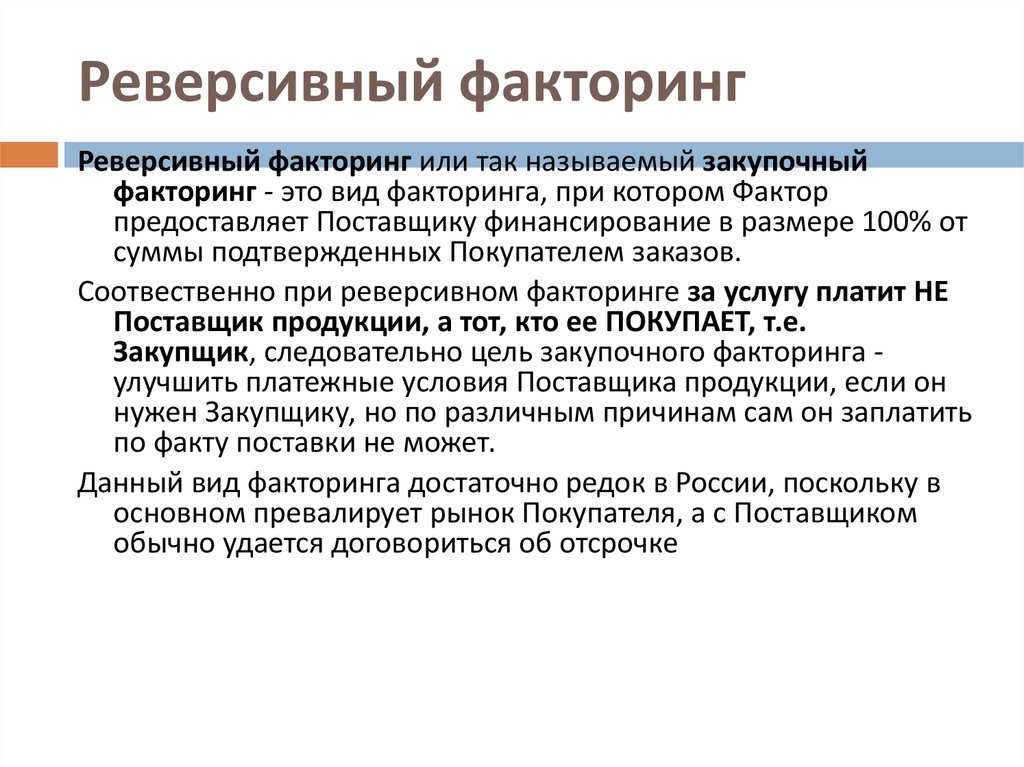

Факторинг классифицируется по целям, которые ставятся перед бизнесом поставщика. Наиболее часто применяются два вида факторинга: с регрессом и без регресса. Они различаются только по тому, кто берет на себя риски в ситуации, если покупатель не рассчитается за поставку продукции или оказание услуг, — фактор или поставщик. В последнее время все большую популярность набирает реверсивный вид факторинга. В данном случае покупатель превращается в участника договора факторинга и несет полную ответственность непосредственно перед фактором.

В последнее время все большую популярность набирает реверсивный вид факторинга. В данном случае покупатель превращается в участника договора факторинга и несет полную ответственность непосредственно перед фактором.

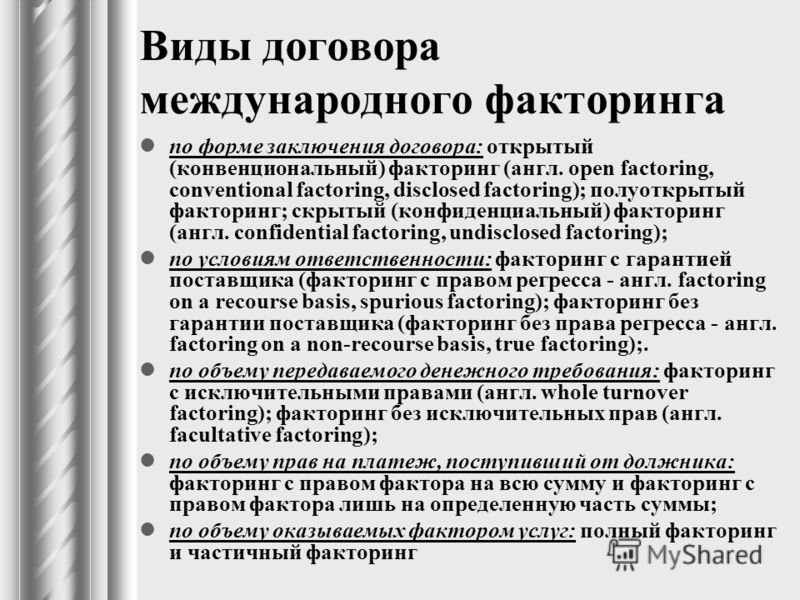

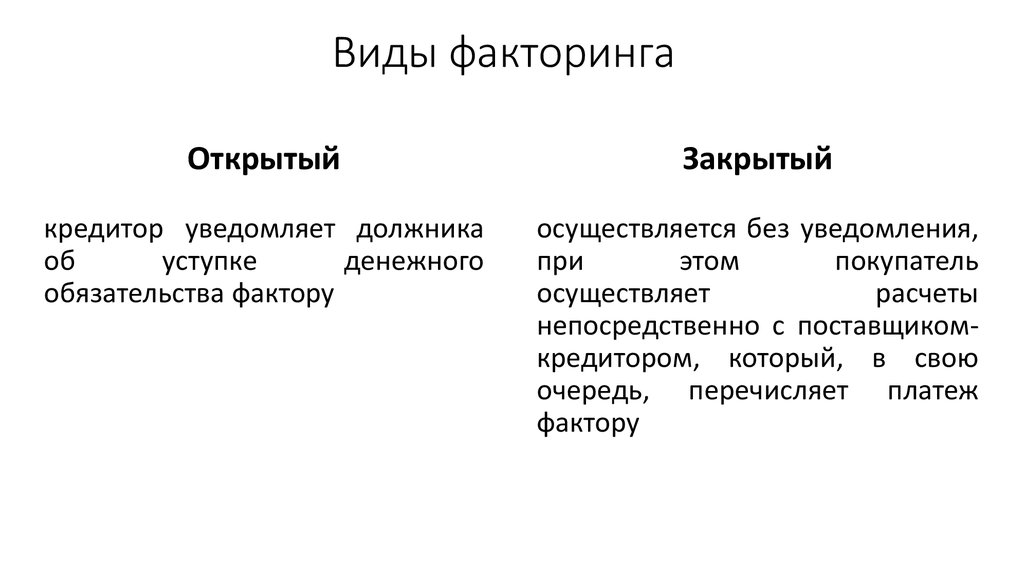

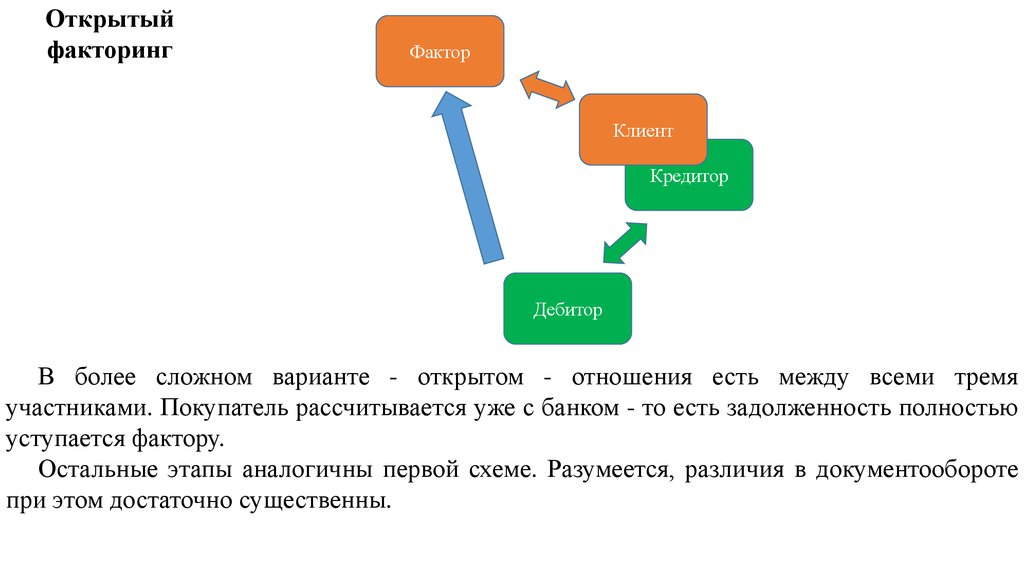

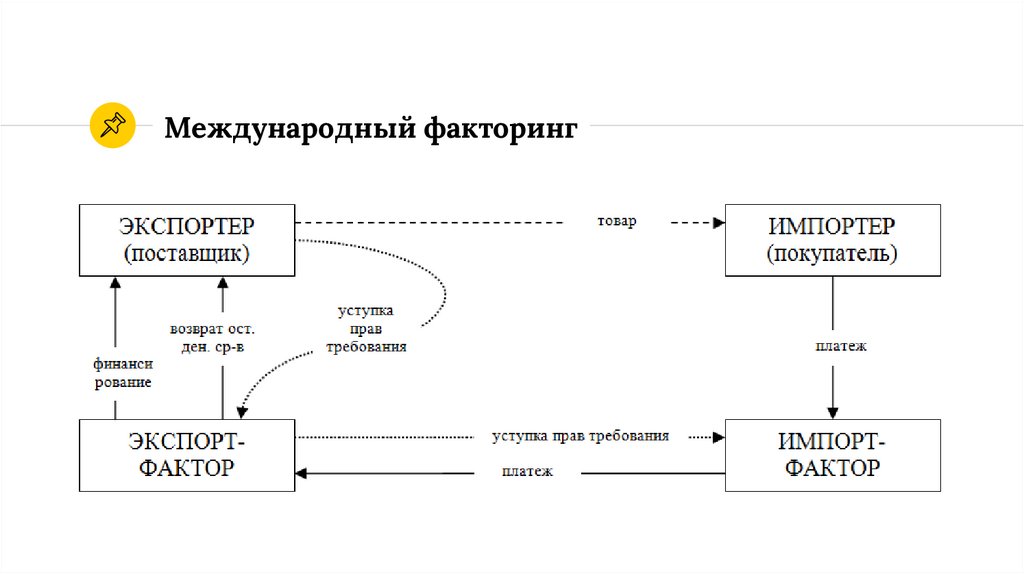

Существуют также более абстрактные классификации. Например, по географии сделки факторинг делится на международный и внутренний, а по контакту с клиентом — на закрытый и открытый.

При заключении договора на факторинг с регрессом риски неоплаты покупателем выставленного ему счета и дебиторская задолженность остается на балансе поставщика. Фактор первым платежом направляет поставщику только часть денежной суммы, которую должен заплатить покупатель. В ситуации, если покупатель не оплатит выставленный поставщиком счет, фактор формирует обратную уступку. Простыми словами, фактор превращает факторинг в кредит и требует, чтобы поставщик вернул денежные средства, которые были выплачены в качестве первого платежа и заплатил комиссию за пользование деньгами и работу с документацией. Обычно этот вид факторинга дешевле и его довольно просто получить.

Обычно этот вид факторинга дешевле и его довольно просто получить.

Факторинг без регресса можно сравнить со страховым полисом, по которому было выплачено возмещение. При заключении договора на факторинг без регресса риски неоплаты покупателем выставленного поставщиком счета полностью перекладываются на фактора. Он выкупает дебиторскую задолженность поставщика на свой баланс и выплачивает всю сумму первым платежом. Если покупатель не оплатит выставленный поставщиком счет, фактор лично договаривается с покупателем об оплате задолженности. Поставщик при этом не обязан возвращать деньги фактору. Этот вид факторинга сводит к минимуму финансовые риски поставщика, однако его стоимость намного выше.

Какой факторинг удобнее

У Альфа-Банка поставщикам доступен факторинг с регрессом и без него. Вы сами решаете, с какой моделью удобнее строить ваш бизнес. Фактор работает с юридическими лицами и ИП. Он не требует от клиентов залог. Перед заключением договора Альфа-Банк не анализирует финансовое состояние поставщика, а только его сделку.

Вы сами решаете, с какой моделью удобнее строить ваш бизнес. Фактор работает с юридическими лицами и ИП. Он не требует от клиентов залог. Перед заключением договора Альфа-Банк не анализирует финансовое состояние поставщика, а только его сделку.

Важно, что все общение с фактором происходит онлайн в личном кабинете, а документы стороны подписывают электронной подписью (УКЭП). Это значительно экономит ваше время и ресурсы, которые лучше потратить на развитие своей компании. Фактор готов финансировать до 100% суммы поставки. Вы отгружаете товар на условиях отсрочки платежа и передаете подтверждающие документы в банк. Фактор как можно быстрее перечисляет деньги за товар, которые бизнес может сразу потратить на любые цели.

| Узнать подробнее |

| Подать заявку |

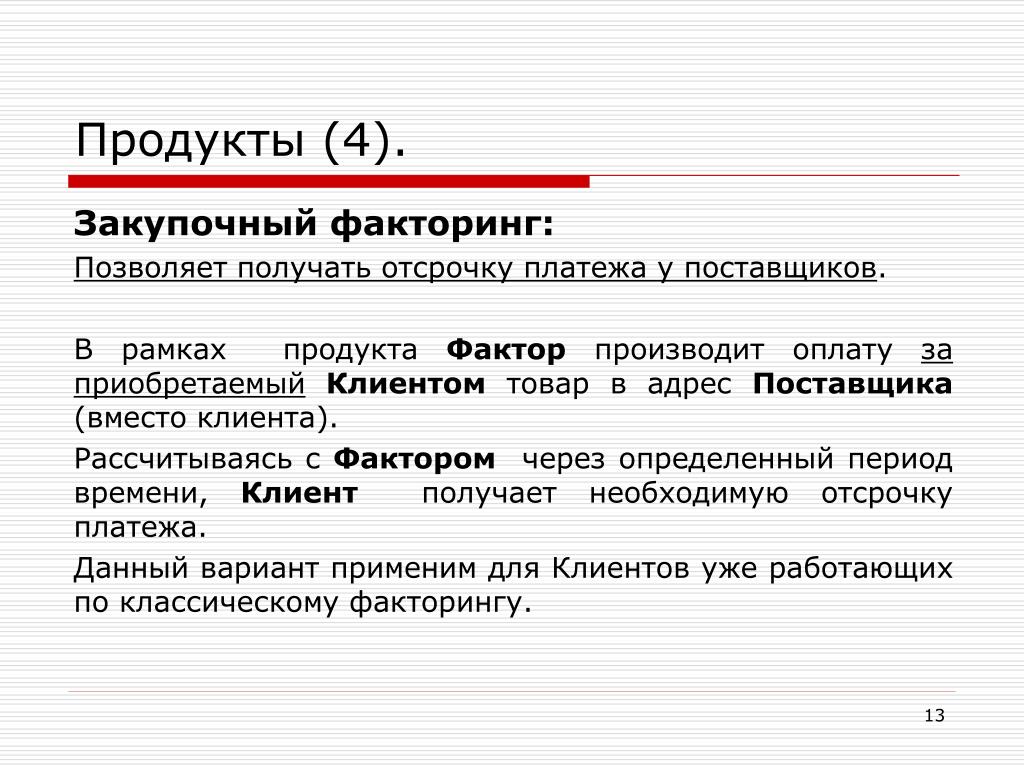

При заключении договора реверсивного факторинга количество сторон увеличивается: поставщик, фактор и покупатель. Чаще всего этот вид факторинга применяется крупными торговыми сетями, которые преследуют цель получить или увеличить длительность отсрочки оплаты. При реверсивном факторинге поставщик получает финансирование сразу после поставки продукции или оказания услуг в полном объеме. Дебиторская задолженность, как и при факторинге без регресса, числится на балансе фактора. В связи с этим покупатель выплачивает задолженность фактору, на которого ложатся также и риски ее непогашения покупателем. Реверсивный факторинг также может основываться на факторинге с регрессом. В таком случае фактор получает возможность потребовать оплату с поставщика, если покупатель нарушит сроки оплаты по счету. При этом поставщик и покупатель могут поделить расходы пропорционально между собой и закрепить это на стадии заключения договора.

Чаще всего этот вид факторинга применяется крупными торговыми сетями, которые преследуют цель получить или увеличить длительность отсрочки оплаты. При реверсивном факторинге поставщик получает финансирование сразу после поставки продукции или оказания услуг в полном объеме. Дебиторская задолженность, как и при факторинге без регресса, числится на балансе фактора. В связи с этим покупатель выплачивает задолженность фактору, на которого ложатся также и риски ее непогашения покупателем. Реверсивный факторинг также может основываться на факторинге с регрессом. В таком случае фактор получает возможность потребовать оплату с поставщика, если покупатель нарушит сроки оплаты по счету. При этом поставщик и покупатель могут поделить расходы пропорционально между собой и закрепить это на стадии заключения договора.

Прежде чем выбрать банк или факторинговую компанию, нужно изучить информацию об условиях обслуживания на сайте потенциального фактора. В зависимости от потребностей компании и условий, предлагаемых фактором, можно выбрать определенное продуктовое решение. Это повлияет не только на стоимость обслуживания, но и на взаимодействие с покупателями, процесс ведения документации и, возможно, на коммерческие условия договоров с покупателями. Чтобы до конца разобраться во всех особенностях факторинга, руководитель отдела кредитования одной из крупных московских компаний Евгения Дементьева ответила на наиболее частые вопросы о нюансах факторинговых процедур.

В зависимости от потребностей компании и условий, предлагаемых фактором, можно выбрать определенное продуктовое решение. Это повлияет не только на стоимость обслуживания, но и на взаимодействие с покупателями, процесс ведения документации и, возможно, на коммерческие условия договоров с покупателями. Чтобы до конца разобраться во всех особенностях факторинга, руководитель отдела кредитования одной из крупных московских компаний Евгения Дементьева ответила на наиболее частые вопросы о нюансах факторинговых процедур.

При факторинге, как и кредите, осуществляется заемное финансирование. Денежные средства нужно вернуть в фиксированный срок с учетом комиссии. Но на этом сходства кредита и факторинга заканчиваются, поскольку их суть принципиально разная.

Преимуществом факторинга является то, что при его оформлении не нужно дополнительного обеспечения, например, залога или поручительства иного лица. Договор факторинга, в отличие от кредитного, не имеет срока действия. Денежные средства, полученные от факторинга, можно сразу распределять по своему усмотрению, в то время как кредит зачастую выдается по целевому назначению. Причем сроки погашения задолженности при факторинге напрямую зависят от дебитора, в то время как кредитом фиксируется определенная сумма, а оплата осуществляется в поставленные сроки. В качестве еще одного преимущества факторинга можно выделить то, что фактор сам согласовывает процедуру возврата неоплаченной задолженности.

Договор факторинга, в отличие от кредитного, не имеет срока действия. Денежные средства, полученные от факторинга, можно сразу распределять по своему усмотрению, в то время как кредит зачастую выдается по целевому назначению. Причем сроки погашения задолженности при факторинге напрямую зависят от дебитора, в то время как кредитом фиксируется определенная сумма, а оплата осуществляется в поставленные сроки. В качестве еще одного преимущества факторинга можно выделить то, что фактор сам согласовывает процедуру возврата неоплаченной задолженности.

Стоимость факторинга равноценна размеру комиссии. Комиссия обычно формируется из трех составных частей: размера стоимости денежных средств на единицу времени, стоимости услуг фактора и фиксированной оплаты за ведение документооборота.

Размер стоимости денежных средств заключается в оплате за ежедневное пользование деньгами фактора со дня их получения до момента погашения счета на поставку продукции или оказания услуг покупателем на счет факторинговой компании.

Стоимость услуг фактора включает в себя цену оказания таких услуг, как: защита от риска неоплаты, ведение документации, работа по взысканию дебиторской задолженности. Факторинговое обслуживание может занимать до 5% от выставленного покупателю счета.

Стоимость обработки документации фиксированная, ее величина складывается из расходов фактора на формирование документооборота по поставке.

Если расчеты будущей стоимости факторинга позволят сохранить рентабельность или наценку на высоком уровне, то и применение факторинга откроет возможность увеличения оборотных средств организации и расширения горизонтов планирования.

Сегодня при выборе факторинговой компании география теряет свою важность — достаточно наличие хорошего интернета и программного обеспечения. Стоит обратить внимание на ряд отличий, чтобы выбрать наиболее оптимальное предложение для себя.

Стоит обратить внимание на ряд отличий, чтобы выбрать наиболее оптимальное предложение для себя.

Крупные факторы предпочитают вести дела с крупными организациями, в то время как банки и средние по портфелю компании более охотно работают с малыми и средними компаниями.

Перед выбором факторингового продукта нужно подробно изучить его описание и убедиться, что конструктор факторинга собран верно. Иначе может возникнуть ситуация, когда по факторингу «без регресса» придется возвращать полученное от фактора финансирование.

Чтобы сравнить сложность и состав документов при заключении договора факторинга, достаточно оставить заявку на сайте фактора. Если в ответ на заявку придет запрос на предоставление большей информации о самой компании, а не о ее деятельности и покупателях, то подход может быть достаточно жестким: риски неоплаты будут возложены на поставщика, лимиты финансирования будут определяться достаточно долго. Если же фактор больше интересуется дебиторской задолженностью и покупателями, то подход будет более лояльный: риски будут анализироваться по величине продаж и оплат покупателей, а лимиты оперативно меняться.

Обязательно стоит обратить внимание на наличие льготного периода, а именно — его продолжительности в днях и наличии пени или процентов за просрочку. В ГК РФ можно изучить основные требования к действиям фактора в соответствии с договором. Также важное значение имеет состав факторинговых сервисов. Чем детальнее фактор раскрывает перечень предлагаемых услуг, тем проще будет выбрать те, которые будут подходить к конкретному бизнесу.

В практике факторинга судебное взыскание — достаточно редкая и крайняя мера. Однако, чем больше дебиторов в работе у фактора, тем чаще он принимает активное участие в судебных разбирательствах. Если количество судебных исков от фактора можно приравнять к количеству его дебиторов или даже больше, значит решение проблем просрочек и отказов от погашения задолженности без обращения в суд — не его лучшая характеристика.

Фото на обложке: pexels.com

отсрочки платежа, быстрые инвестиции, плюсы и минусы: Бизнес: Экономика: Lenta.

ru

ruФакторинг позволяет бизнесу продавать товары с отсрочкой платежа и при этом избегать «застоя» финансов. Этот финансовый инструмент зачастую избавляет предпринимателей не только от денежных «ям», но и от трудностей с получением оплаты от клиентов. Однако есть и свои минусы — от требования абсолютной прозрачности документов до исключительно безналичного расчета. Подробнее о том, как работает факторинг и когда стоит к нему прибегать — в материале «Ленты.ру».

Что такое факторинг

Факторинг — это обмен будущей выручки на деньги за процент. Если бизнесмен продает клиенту товар с отсрочкой платежа, но сам нуждается в этих деньгах немедленно, он прибегает к услуге факторинга. Факторинговая компания, банк или микрофинансовая организация оплачивают счет раньше, чем это сделает покупатель. Такая сделка называется факторинговой. За свои услуги посредник в расчетах — фактор — берет небольшой процент.

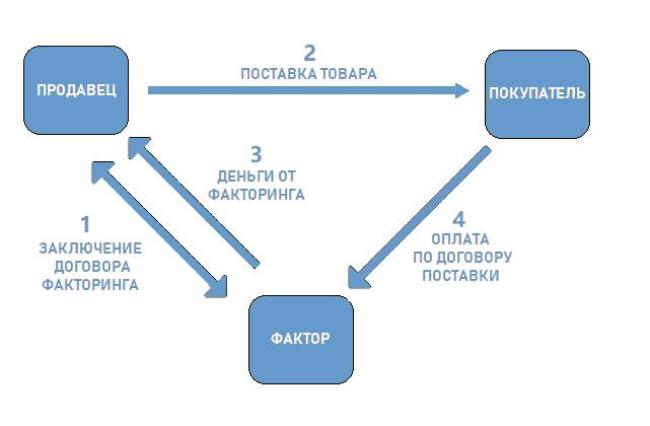

В факторинговой сделке участвуют три стороны: продавец (кредитор), который реализует товар или предоставляет услугу с отсрочкой платежа; покупатель (дебитор), который приобретает товар или услугу под отсроченный платеж, а также финансовый агент (фактор), который покрывает дебиторскую задолженность за процент.

Факторинг позволяет бизнесу сделать покупателям выгодное предложение об отсрочке платежа, не опасаясь кассовых разрывов. Предприниматель сможет получить выручку прямо в день отгрузки и пустить эти деньги в дело. При этом факторинговые компании, как правило, не берут залог. Вместо него используется будущая выручка — дебиторская задолженность. С помощью факторинга предприниматели могут масштабировать оборот: увеличить поставки, выйти на новые рынки.

Фото: Анатолий Жданов / Коммерсантъ

Наконец, есть варианты факторинга, при котором сама факторинговая компания принимает на себя риски и контролирует возврат денег. Фактор может сам проверить платежеспособность клиентов, установить лимит на поставки в кредит конкретному покупателю, порекомендовать длительность отсрочки платежа. Кроме того, фактор может сам напомнить покупателю о сроках оплаты, освобождая бизнес от кредитной рутины.

В западных странах факторинг воспринимают как комплекс услуг по управлений дебиторской задолженностью. Не менее важны, чем предоставление денег, дополнительные услуги — бухгалтерские, юридические, информационные. В России же факторинг в большинстве случаев считается альтернативой кредиту.

Не менее важны, чем предоставление денег, дополнительные услуги — бухгалтерские, юридические, информационные. В России же факторинг в большинстве случаев считается альтернативой кредиту.

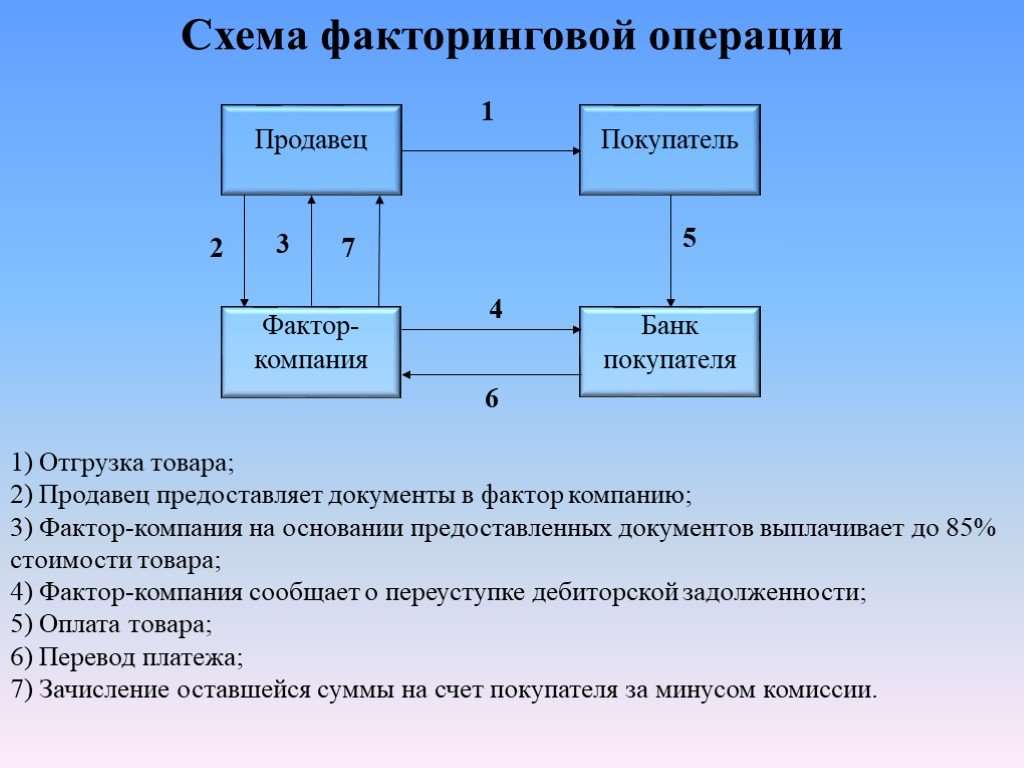

Схема факторинга

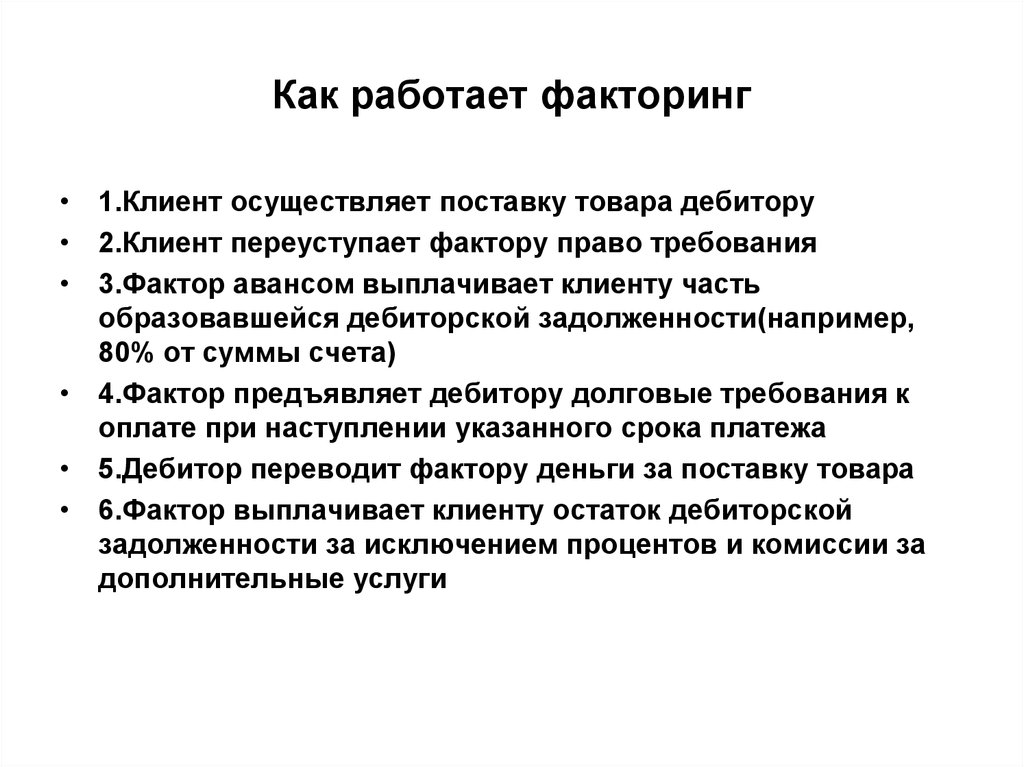

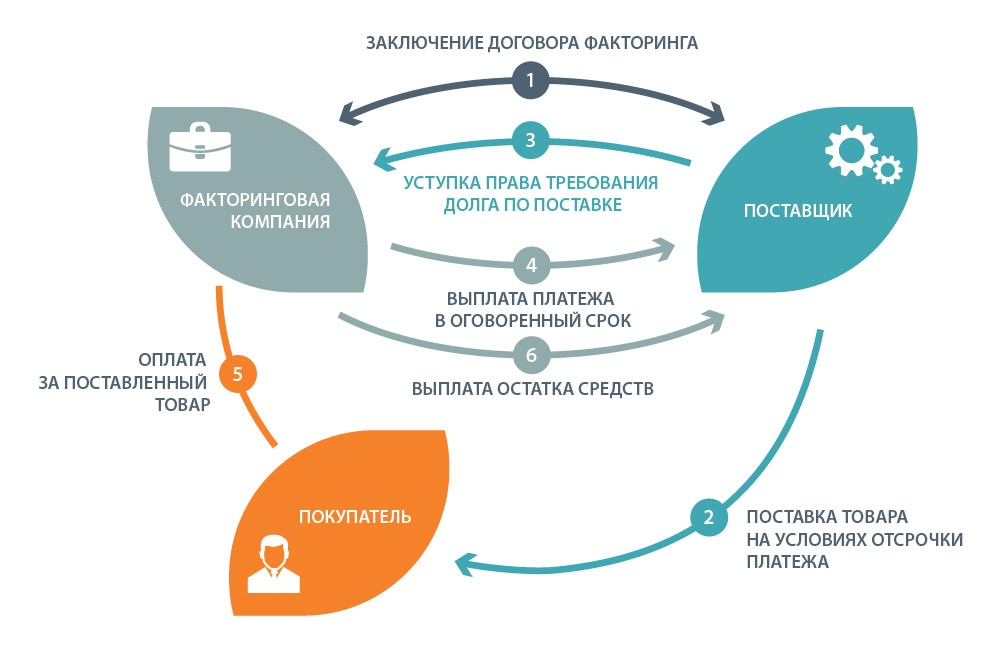

Механизм факторинга устроен следующим образом:

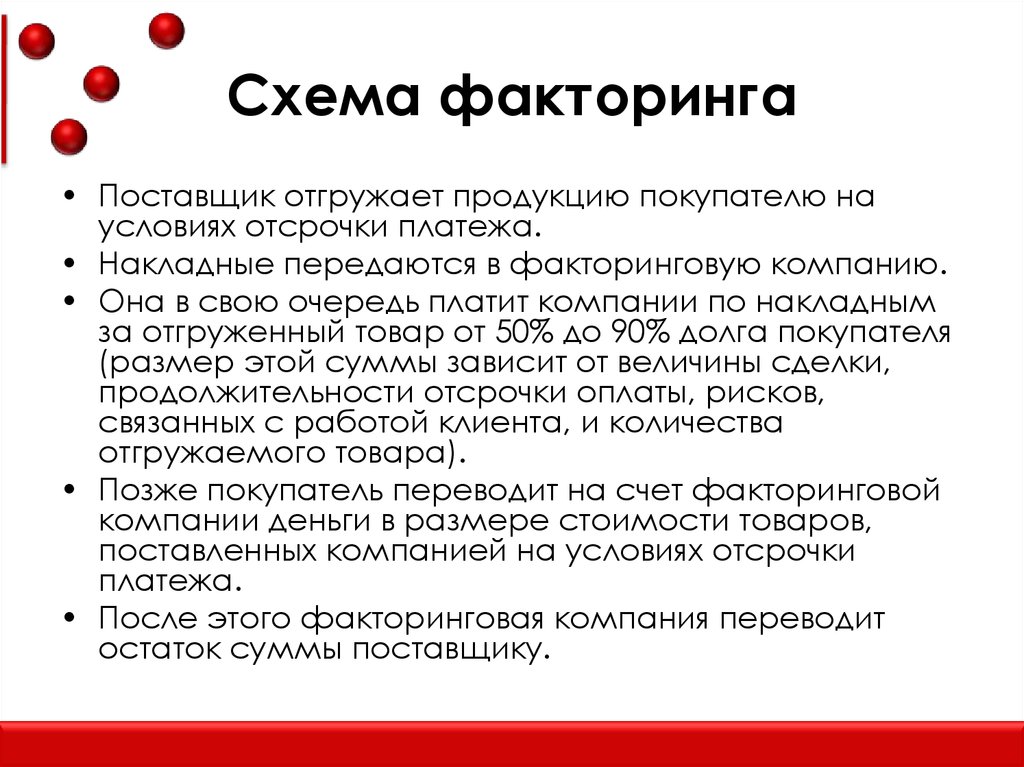

1) Продавец проводит сделку и заключает договор об отсрочке платежа.

2) Товар поступает покупателю, на счету продавца появляется дебиторская задолженность (счет на оплату). Этот счет передают фактору.

3) Продавец заключает с ним договор и получает, как правило, 75-90 процентов от суммы. После этого покупатель будет возвращать задолженность по реквизитам фактора, а не кредитора.

4) Покупатель оплачивает заказ, фактор возвращает продавцу оставшиеся деньги за вычетом своей комиссии.

В чем минусы факторинга

Помимо преимуществ, у факторинга есть несколько недостатков. Среди них невозможность проводить расчеты наличными. Также факторинг не может служить страховкой на случай задержки платежа. Если заключен договор немедленной оплаты, привлечь факторинговую компанию нельзя. Для факторинга требуется достаточно большой комплект документов, относящихся как к бизнесу продавца, так и покупателя. Кроме того, необходимо предоставлять счета-фактуры, товарные накладные, универсальные передаточные документы и другие справки по конкретным сделкам.

Для факторинга требуется достаточно большой комплект документов, относящихся как к бизнесу продавца, так и покупателя. Кроме того, необходимо предоставлять счета-фактуры, товарные накладные, универсальные передаточные документы и другие справки по конкретным сделкам.

При факторинге всегда фиксируются сроки оплаты. Если привлечен фактор, неформально договориться с покупателем об изменении условий не получится. Наконец, факторинг, как и любое привлечение внешнего финансирования, уменьшает прибыль.

Виды факторинга

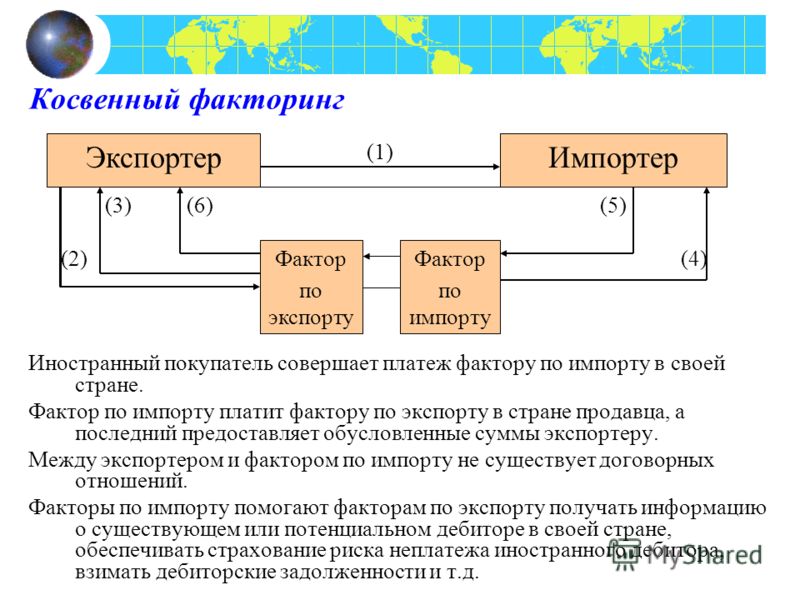

В зависимости от географии и условий факторинга выделяют несколько видов факторинговых сделок.

1) Международный (продавец и покупатель находятся в разных странах) и внутренний (поставка проходит внутри страны).

2) Открытый (клиента предупреждают о факторинге) и закрытый (конфиденциальный, когда клиент получает уведомление после того, как не оплатил поставку).

3) Факторинг с регрессом (если клиент не оплатил поставку, предприниматель возвращает деньги фактору) и без регресса (если не возвращает).

Факторинг в истории

Современный факторинг начал зарождаться в XIV-XVI веках благодаря международной торговле. Англия, Португалия и Голландия в своих колониях создавали «фактории» — единое окно для обмена товарами с метрополией. Так начал складываться институт торговых посредников.

К середине XX века фактории эволюционировали в торговые представительства. Факторы разделились на торговых агентов, логистов, таможенных брокеров, бухгалтеров и финансистов. Из последних двух категорий возник современный факторинг. Кроме того, развитию этой сферы поспособствовала Вторая мировая война. Когда финансовая система Европы была разрушена, правительство США кредитовало европейские государства в рамках плана Маршалла, но «живые» деньги не покидали Америку, а выплачивались сразу национальным поставщикам.

Выставка в Мюнхене, посвященная Плану Маршалла

Фото: R. Sandens / AP

Впоследствии из госзакупок схема факторинга перекочевала во внешнеторговые операции коммерческих фирм, а затем – в торговые отношения внутри стран. В России специализированные факторинговые компании, предлагающие не только авансирование и инкассацию выручки, но и комплекс услуг по управлению дебиторской задолженностью, появились в середине 2000-х годов.

В России специализированные факторинговые компании, предлагающие не только авансирование и инкассацию выручки, но и комплекс услуг по управлению дебиторской задолженностью, появились в середине 2000-х годов.

Как выбрать банк для факторинга

Есть несколько способов выбрать банк для факторинга. Сначала стоит обратиться в кредитные организации, в которых обслуживается ваша компания. Там можно получить улучшенные условия факторинга. Второй способ — обратиться в банки, в которых обслуживаются клиенты-покупатели. В этом случае риск для факторинговой сделки будет ниже, а предложение быстрее и выгоднее. Наконец, можно провести поиск самостоятельно. Рынок факторинга довольно мал, его можно исследовать за несколько часов.

Выбор банка для факторинга: на что обратить внимание

1) У банка должна быть действующая лицензия Центробанка, ее можно проверить тут. ИНН факторинговой компании должен содержатся в списке организаций, состоящих на учете на сайте Росфинмониторинга.

2) Микрофинансовая компания должна значиться в реестре ЦБ. Проверить реальность деятельности и уточнить реквизиты факторинговой компании можно на сайте Федеральной налоговой службы (ФНС).

Проверить реальность деятельности и уточнить реквизиты факторинговой компании можно на сайте Федеральной налоговой службы (ФНС).

Как контролируется факторинговая сделка

По закону, факторинг — это комплекс услуг по погашению задолженности, которые финансовый агент оказывает за уступку этой задолженности. В Гражданском кодексе РФ есть глава, посвященная регулированию сферы факторинга. Это статья 43 «Финансирование под уступку денежного требования». В ней описаны основные условия договора, обязательства и состав его участников, а также терминология.

Фото: Станислав Трифонов / Lenta.ru

Международный факторинг не описан в главе 43 ГК РФ, он регулируется положениями Конвенции УНИДРУА по международным факторинговым операциям, к которой Россия присоединилась с 1 марта 2015 года, и нормами валютного законодательства. Коммерческие организация, выполняющие роль факторинговых компаний, обязаны встать на учет в Росфинмониторинге. При этом факторинг не регулируется отдельным законом, кроме ГК РФ, деятельность факторов не лицензируется.

Сколько стоит факторинг

Как правило, комиссия, которую взимает факторинговая компания, состоит из нескольких частей. Это оплата за использование денег на период отсрочки (в процентах годовых), за оценку финансового состояния покупателя, а также за документооборот. Обычно стоимость факторинга колеблется в пределах от 0,5 до 4 процентов.

Факторинг

Факторинг представляет собой полный финансовый пакет, который сочетает экспортное финансирование оборотного капитала, кредитную защиту, учет дебиторской задолженности за границей и услуги по инкассации. Факторинговая компания или фактор — это банк или специализированная финансовая фирма, которая осуществляет финансирование путем покупки счетов-фактур или дебиторской задолженности. Форма факторинга, экспортный факторинг, предлагается по соглашению между фактором и экспортером, в котором фактор покупает краткосрочную иностранную дебиторскую задолженность экспортера за наличные со скидкой от номинальной стоимости, как правило, без рекурсивного долга. не обеспеченных залогом от заемщика. Это позволяет кредитору взыскать с должника и активы должника в случае дефолта. Неуплата долга с регрессом дает кредитору право взыскать активы или возбудить судебный иск».>

не обеспеченных залогом от заемщика. Это позволяет кредитору взыскать с должника и активы должника в случае дефолта. Неуплата долга с регрессом дает кредитору право взыскать активы или возбудить судебный иск».>

- Он предлагает 100% защиту от неплатежеспособности иностранного покупателя — без франшизы или разделения рисков.

- Это привлекательный вариант для малых и средних экспортеров, особенно в периоды быстрого роста, поскольку сохраняется денежный поток и практически устраняется риск.

Как это работает

Экспортер подписывает соглашение с экспортным фактором, который выбирает импортный фактор через международную корреспондентскую факторную сеть, которая затем проверяет кредитоспособность иностранного покупателя. После одобрения кредита на месте иностранный покупатель размещает заказы на товары по открытому счету. Затем экспортер отгружает товары и представляет счет-фактуру фактору экспорта, который затем передает его фактору импорта. Фактор импорта занимается местным сбором и оплатой дебиторской задолженности. На всех этапах сделки ведутся записи для бухгалтерии экспортера.

После одобрения кредита на месте иностранный покупатель размещает заказы на товары по открытому счету. Затем экспортер отгружает товары и представляет счет-фактуру фактору экспорта, который затем передает его фактору импорта. Фактор импорта занимается местным сбором и оплатой дебиторской задолженности. На всех этапах сделки ведутся записи для бухгалтерии экспортера.

Существуют некоторые ограничения факторинга, которые необходимо учитывать. Факторинг существует в странах с законами, поддерживающими покупку и продажу дебиторской задолженности. Как правило, он не работает с зарубежной дебиторской задолженностью со сроком более 180 дней. Это также не очень хорошо подходит для компании, начинающей экспортировать, поскольку факторы, как правило, (а) не берут клиента для разовой сделки и (б) требуют доступа к определенному объему годовых продаж экспортера. Наконец, это может быть непомерно дорого для экспортеров с низкой нормой прибыли.

Ссылки

Полезно прочитать Руководство по торговому финансированию Министерства торговли США. Полезные ссылки включают веб-страницы International Factors Group (http://www.ifgroup.com/) и Международной факторинговой ассоциации.

Полезные ссылки включают веб-страницы International Factors Group (http://www.ifgroup.com/) и Международной факторинговой ассоциации.

Вводное руководство по факторингу — Что это такое и многое другое

Вводное руководство по факторингу — Что это такое и многое другое — FactorFoxУправление денежными потоками вашего бизнеса необходимо для развития вашего бизнеса и удовлетворения потребностей клиентов. Тем не менее, несвоевременная оплата счетов иногда может затруднить закупку расходных материалов, оплату долгов и поддержание регулярных деловых операций. Финансовый факторинг становится все более популярным решением этой распространенной проблемы: в 2021 году компания Trade Finance Global обнаружила рост факторинговых услуг и дебиторской задолженности на 12,6 %.

Участие в факторинге означает, что ваш бизнес получает выгоду от немедленных денежных средств, не тратя время и ресурсы на получение платежей от своих клиентов и заказчиков. Читайте дальше, чтобы узнать больше о финансовом факторинге и о том, как он может открыть возможности для успеха.

Читайте дальше, чтобы узнать больше о финансовом факторинге и о том, как он может открыть возможности для успеха.

Что такое факторинг?

По определению факторинга компания продает свои счета-фактуры, также известные как дебиторская задолженность, другой компании за наличные деньги или финансирование. Бизнес может заниматься финансовым факторингом, когда у него есть краткосрочные потребности в ликвидности, а его клиенты еще не оплатили свои счета. Факторинг в бизнесе позволяет компании получить денежные средства немедленно. Они продают дебиторскую задолженность третьей стороне, которая берет на себя ответственность за урегулирование задолженности клиентов.

Факторинг дебиторской задолженности — это более быстрый способ для компаний, имеющих задолженность, получить свои платежи. Вместо того, чтобы ждать, пока их клиенты оплатят свои счета, компания может продать их факторинговому бизнесу. Взамен компания получает оборотный капитал для использования в других целях, таких как завершение проекта или покупка ресурсов, необходимых для продолжения деятельности.

Рассмотрим этот пример, чтобы продемонстрировать значение факторинга:

- Владелец коммерческой недвижимости заключает контракт на строительный проект стоимостью 1 миллион долларов с ABC Construction, но оставляет счет-фактуру неоплаченной.

- Поскольку ABC Construction нуждается в капитале для начала другого проекта и оплаты своих субподрядчиков, она продает счет третьей стороне.

- ABC Construction получает аванс в размере 800 000 долларов США, и третья сторона берет на себя осуществление оплаты по счету.

- Как только владелец недвижимости оплачивает счет, третья сторона выплачивает ABC Construction оставшуюся сумму за вычетом своих комиссионных.

Виды факторинга

Предприятия могут участвовать в различных видах факторинга, в том числе:

- Предварительный факторинг: В этой транзакции третья сторона выплачивает процент дебиторской задолженности задолжавшему предприятию до того, как клиент оплатит счет.

- Факторинг со сроком погашения: В отличие от авансового факторинга, факторинг со сроком погашения предполагает, что третья сторона оплачивает бизнес в момент или после наступления срока погашения счета. Обе стороны должны согласовать дату, когда третья сторона должна оплатить полную сумму счета.

- Факторинг с регрессом: Соглашение о факторинге с регрессом требует от компании выкупить любую дебиторскую задолженность у третьей стороны, если клиент не в состоянии заплатить.

- Факторинг без права регресса: При факторинге без права регресса третья сторона несет ответственность за погашение любой неоплаченной задолженности клиента.

- Раскрытый факторинг: В счете указана третья сторона в раскрытом факторинге, поэтому клиент знает, что нужно платить фактору напрямую.

- Нераскрытый факторинг: При нераскрытом факторинге в счете не указывается имя третьей стороны.

Что такое фактор?

Фактор в финансах — это факторинговый бизнес, который покупает счета-фактуры других компаний, часто по сниженной цене. Эта третья сторона покупает дебиторскую задолженность и предоставляет денежные средства или финансирование.

Факторы являются важными посредниками между предприятиями и их клиентами. Они функционируют как источник финансирования, поэтому компании могут продолжать свою деятельность, ожидая, пока клиенты оплатят свои счета. Факторы обычно получают прибыль от дебиторской задолженности, покупая ее у компании-должника со скидкой. Авансовые ставки, скидки и условия договора факторинга варьируются в зависимости от политики фактора. Комиссии и сборы также различаются, хотя обычно они составляют небольшой процент.

Что делает фактор?

Фактор предоставляет несколько услуг по факторинговой операции:

- Денежный поток: Факторы покупают счета у предприятий по сниженной цене или по полной цене за вычетом комиссионных.

Сделка обеспечивает компанию-должника немедленными денежными средствами для своих краткосрочных нужд, будь то для оплаты труда своих сотрудников или продолжения своей деятельности.

Сделка обеспечивает компанию-должника немедленными денежными средствами для своих краткосрочных нужд, будь то для оплаты труда своих сотрудников или продолжения своей деятельности. - Получает платежи от клиентов: Когда бизнес продает свои счета фактору, этот фактор получает право собственности на дебиторскую задолженность. Затем фактор несет ответственность за сбор средств от клиентов, освобождая бизнес, чтобы тратить больше времени на основные бизнес-функции.

- Управляет книгой продаж: Фактор также может вести книгу продаж и отслеживать транзакции от имени бизнеса.

- Защищает кредитоспособность предприятия: Привлекая компанию к соглашению о факторинге без права регресса, фактор защищает кредитоспособность предприятия от негативного воздействия неоплаты счетов.

Требования факторинга

Требования договора факторинга зависят от внутренних политик и процедур фактора. Тем не менее, предприятия могут рассчитывать на выполнение нескольких условий, прежде чем заключать большинство соглашений о факторинге. Вот несколько наиболее распространенных требований для работы с фактором:

Вот несколько наиболее распространенных требований для работы с фактором:

1. Документы, удостоверяющие личность

Прежде чем фактор согласится работать с вашей компанией, он потребует от вас предоставить несколько документов, удостоверяющих личность. Документы, которые вам понадобятся, включают:

- Учредительный договор: Устав вашего бизнеса — это документы, подтверждающие, что ваш бизнес юридически оформлен. Факторинговый бизнес хочет быть уверенным, что ваша компания является законной.

- Коммерческий банковский счет: Вам потребуется информация о банковском счете вашей компании, чтобы фактор мог перевести средства на ваш счет

- Идентификационный номер налогоплательщика: Фактор будет использовать идентификационный номер налогоплательщика вашего предприятия для проверки актуальности налоговых платежей.

2. Отчет о сроках погашения дебиторской задолженности

Отчет о сроках погашения дебиторской задолженности является еще одним важным документом. В этом отчете представлен полный список неоплаченных счетов вашей компании и срок их погашения. Отчет о сроках погашения дебиторской задолженности показывает размер риска, которому подвергается ваш бизнес из-за неуплаты клиентом. Факторы используют этот отчет для определения сумм счетов и сроков оплаты.

В этом отчете представлен полный список неоплаченных счетов вашей компании и срок их погашения. Отчет о сроках погашения дебиторской задолженности показывает размер риска, которому подвергается ваш бизнес из-за неуплаты клиентом. Факторы используют этот отчет для определения сумм счетов и сроков оплаты.

3. Факторинговое приложение

Факторы создают факторинговые приложения для сбора важной информации о вашей компании, включая номера телефонов, адреса электронной почты, отрасль и ежемесячный объем счетов. Факторы используют приложение факторинга, чтобы решить, работать ли с вашей компанией и какие ставки взимать. Некоторые факторы специализируются в одной отрасли или предпочитают работать с предприятиями определенного размера.

4. Счета фактору

Факторы работают с компаниями с неоплаченной дебиторской задолженностью, поэтому вам нужны клиенты, которые просрочили платежи, прежде чем вы сможете заключить контракт с фактором. Имейте в виду, что некоторые факторы могут потребовать минимального или максимального количества дебиторской задолженности, прежде чем они согласятся работать с вашим бизнесом.

5. Кредитоспособные клиенты

Факторы также хотят гарантировать, что ваши клиенты будут оплачивать свои счета. Если ваши клиенты кредитоспособны, факторы будут чувствовать, что ваши счета представляют меньший риск. Однако, если у вас есть значительное количество неоплаченных счетов от клиентов с плохой кредитной историей, факторы могут не захотеть подписывать с вами соглашение.

6. Оплата комиссионных и сборов фактору

Наконец, ваша компания должна согласиться оплатить комиссионные и сборы, которые фактор взимает за свои услуги. Эти сборы и комиссии позволяют факторам получать прибыль от оплаты счета клиента. Стоимость фактора может зависеть от кредитоспособности ваших клиентов, вашей отрасли, объема продаж вашего бизнеса и того, является ли договор факторинга регрессом или без регресса.

Как работает факторинг?

Факторинг работает по-разному в зависимости от соглашения между бизнесом и фактором. Например, фактор будет платить компании в другой момент в процессе авансового факторинга, чем в факторинге с погашением. Однако процесс факторинга обычно состоит из следующих этапов:

Однако процесс факторинга обычно состоит из следующих этапов:

1. Предприятие выставляет счет-фактуру

Первым шагом в процессе факторинга является выставление предприятием счета-фактуры покупателю за покупку. Хотя большинство ваших клиентов, вероятно, оплачивают свои счета вовремя, некоторые этого не делают.

У клиентов может быть несколько причин несвоевременной оплаты счета. Клиенты могут не оплачивать свои счета вовремя, потому что:

- Их счета пропадают.

- Их счета содержат неверную информацию.

- У них плохая система кредиторской задолженности.

- У них спор по оплате.

Какой бы ни была причина, неоплаченные счета ограничивают финансовую гибкость бизнеса и могут сделать факторинг отличным вариантом.

2. Фактор и бизнес заключают факторинговое соглашение

Когда счет-фактура просрочен, бизнесу может потребоваться дополнительный краткосрочный денежный поток. Именно тогда он может решить обратиться к фактору и заключить соглашение о факторинге. Фактор и компания согласуют условия своего соглашения, включая комиссионные и сборы, факторную ставку и срок договора.

Фактор и компания согласуют условия своего соглашения, включая комиссионные и сборы, факторную ставку и срок договора.

Факторам необходимо доказательство того, что у предприятия есть неоплаченные счета, прежде чем подписывать соглашение о факторинге, поэтому компании должны ждать, пока у них не появятся счета, требующие факторинга. После того, как стороны договорились о фиксированном сроке своих деловых отношений и подписали соглашение о факторинге, фактор будет обрабатывать все неоплаченные счета для бизнеса.

3. Фактор покупает дебиторскую задолженность

Фактор покупает дебиторскую задолженность предприятия, как правило, по сниженной цене. Фактор может оплатить от 70% до 95% от общей суммы счета, при этом общая стоимость зависит от того, договорились ли стороны о факторинге с предоплатой или сроком погашения.

Фактор обычно оплачивает больший процент от общей суммы счета авансом. Факторинговый бизнес может также удерживать свои комиссионные и сборы авансом, в зависимости от типа заключенного факторингового соглашения.

4. Клиент оплачивает сумму счета фактору

Фактор ожидает оплаты клиентом суммы счета. Прежде чем клиент сможет заплатить средства, компания или фактор должны предупредить их о том, что они должны фактору, а не компании, которая первоначально предоставила товары или услуги.

Факторы могут связаться с клиентом после того, как бизнес доставит счет. В качестве альтернативы бизнес может раскрыть информацию о факторе в счете-фактуре, если компания и фактор уже заключили факторинговое соглашение.

5. Фактор доставляет оставшуюся часть счета-фактуры

Последним шагом в процессе факторинга для фактора является оплата компании оставшейся суммы счета-фактуры. Если фактор не удержал свои комиссии и сборы авансом, он удерживает их из этой суммы.

При факторинге с регрессом, если клиент задерживает оплату счета до определенной даты, бизнес должен выкупить дебиторскую задолженность у фактора, что приводит к финансовым убыткам. Напротив, факторинг без права регресса возлагает финансовую ответственность за погашение неоплаченного счета на фактор. При факторинге без права регресса фактор оплачивает остаток счета компании и несет риск непогашенной задолженности.

При факторинге без права регресса фактор оплачивает остаток счета компании и несет риск непогашенной задолженности.

Преимущества факторинга ваших счетов

Использование факторинга для немедленного получения финансирования для вашего бизнеса дает несколько преимуществ. Вот основные причины, по которым ваша компания может рассмотреть возможность использования факторинга:

1. Улучшает денежный поток

Основным преимуществом факторинга счетов вашего бизнеса является получение немедленного финансирования для улучшения вашего денежного потока. Факторинг повышает конкурентоспособность вашего бизнеса, разблокируя средства, связанные с неоплаченными счетами. Компании, использующие факторинг, могут немедленно удовлетворить свои потребности в ликвидности, а не ждать, пока их клиенты заплатят. Факторинг может значительно улучшить краткосрочное управление денежными потоками вашего бизнеса.

2. Снижает риск

Финансовый факторинг — отличный способ снизить некоторые риски вашего бизнеса. Немедленное получение денежных средств по договору факторинга позволяет компаниям избежать дефолта по своим кредитам. Предприятия, занимающиеся факторингом, могут расплатиться со своими кредиторами раньше, чем если бы им пришлось ждать, пока их клиенты оплатят счета.

Немедленное получение денежных средств по договору факторинга позволяет компаниям избежать дефолта по своим кредитам. Предприятия, занимающиеся факторингом, могут расплатиться со своими кредиторами раньше, чем если бы им пришлось ждать, пока их клиенты оплатят счета.

Предприятия также могут снижать риск с помощью факторинга без права регресса, перекладывая риск невыполнения счета-фактуры на факторинговый бизнес. В этих факторинговых соглашениях фактор берет на себя полную ответственность за погашение неоплаченных счетов, поэтому компания не страдает, если клиент никогда не платит.

3. Повышает эффективность

Сбор средств от клиентов вашего бизнеса может занимать много времени и сил. Факторинг повышает эффективность бизнеса, избавляя предприятия от необходимости преследовать своих клиентов для оплаты счетов.

Вместо того, чтобы ваша компания тратила время и ресурсы, факторинговый бизнес берет на себя ответственность за счета и добивается платежей от клиентов. Таким образом, бизнес может сосредоточиться на критически важных для бизнеса операциях или использовать новые возможности.

Таким образом, бизнес может сосредоточиться на критически важных для бизнеса операциях или использовать новые возможности.

4. Ограничивает зависимость от традиционного долга

Предприятия могут рассмотреть возможность получения кредита, когда им срочно нужны наличные для удовлетворения краткосрочных потребностей в ликвидности. Однако кредит в банке имеет некоторые недостатки. Например, традиционный кредит может иметь высокие процентные ставки. Кроме того, бизнес по-прежнему несет ответственность за погашение кредита, даже если его клиенты не выполнили свои обязательства по счету.

Факторинг предлагает эффективную альтернативу традиционным кредитам для малого бизнеса. Поскольку фактор рассчитывает свои комиссионные на основе первоначальной суммы займа, факторинг обеспечивает немедленные денежные средства без бремени сложных процентов. Факторинг без права регресса также освобождает предприятия от финансовых обязательств по неоплаченным счетам.

Факторинг счетов вашей компании с FactorFox

Компании в различных отраслях от здравоохранения до строительства осознают преимущества факторинга.

Сделка обеспечивает компанию-должника немедленными денежными средствами для своих краткосрочных нужд, будь то для оплаты труда своих сотрудников или продолжения своей деятельности.

Сделка обеспечивает компанию-должника немедленными денежными средствами для своих краткосрочных нужд, будь то для оплаты труда своих сотрудников или продолжения своей деятельности.