Что такое EBITDA простым языком и как используется показатель

Всем привет. Сегодня мы поговорим о финансовом показателе, получившем широкое распространение среди инвесторов. Разберем, что такое EBITDA простым языком и как используется этот показатель.

О понятии

Аббревиатура EBITDA (читается ЕБИТДА) расшифровывается как earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов, износа и амортизации.

Простыми словами, это уже привычная нам чистая прибыль вместе со всеми затратами.

Чтобы оценить доходность компании, нам нужна только чистая прибыль — без учета затрат. Это позволит посмотреть, как сработала фирма — в плюс или в минус.

Но для того чтобы сравнить между собой две компании и решить, акции какой из них лучше купить, чистой прибыли недостаточно.

Объясню на примере двух эмитентов — А и Б:

- Смотрим на проценты и видим, что компания А платит долги по кредитам, а компания Б нет.

Логично предположить, что после уплаты долгов прибыль эмитента А увеличится.

Логично предположить, что после уплаты долгов прибыль эмитента А увеличится. - Добавив к чистой прибыли проценты, мы уберем такой влияющий фактор, как вид финансирования (т.е. собственный или заемный).

- Говоря о налогах. Компания А функционирует в России, а Б — в иностранном государстве. Поэтому налогообложение у них будет разным. Возвратив налоги к чистой прибыли, мы избавляемся от странового фактора.

- Учет амортизации позволяет убрать фактор влияния инвестиционной политики эмитента.

Таким образом, EBITDA демонстрирует реальную прибыль компании без поправок на влияющие факторы, которые не относятся к ней напрямую. Инвестор получает возможность сопоставить между собой две компании одной отрасли без привязки к стране, инвестициям и кредитам.

Также данный показатель дает ответ на вопрос: хватит ли эмитенту денег на выплату кредитов, уплату налогов и обслуживание своих активов.

EBITDA получил свое распространение в 80-х годах прошлого века. Коэффициент использовался для анализа компаний, их сравнения с аналогичными предприятиями из одной отрасли и оценки на способность оплачивать свои долги.

Коэффициент использовался для анализа компаний, их сравнения с аналогичными предприятиями из одной отрасли и оценки на способность оплачивать свои долги.

Способы расчета

Единого метода расчета EBITDA нет. Ниже я приведу наиболее часто используемые формулы на основе РБСУ (российских стандартов бухгалтерского учета) и МСФО (международных стандартов финансовой отчетности).

На сайтах крупных компаний и справочных ресурсах можно найти уже готовый показатель. Там он выкладывается наряду с другими финансовыми коэффициентами. Поэтому в самостоятельных расчетах особой нужды нет.

Но для тех, кто любит математику, опишу две основные формулы расчета.

Первая начинается с чистой прибыли:

EBITDA = чистая прибыль + начисленный налог на прибыль + начисленные проценты по кредитам + амортизация основных средств и нематериальных активов

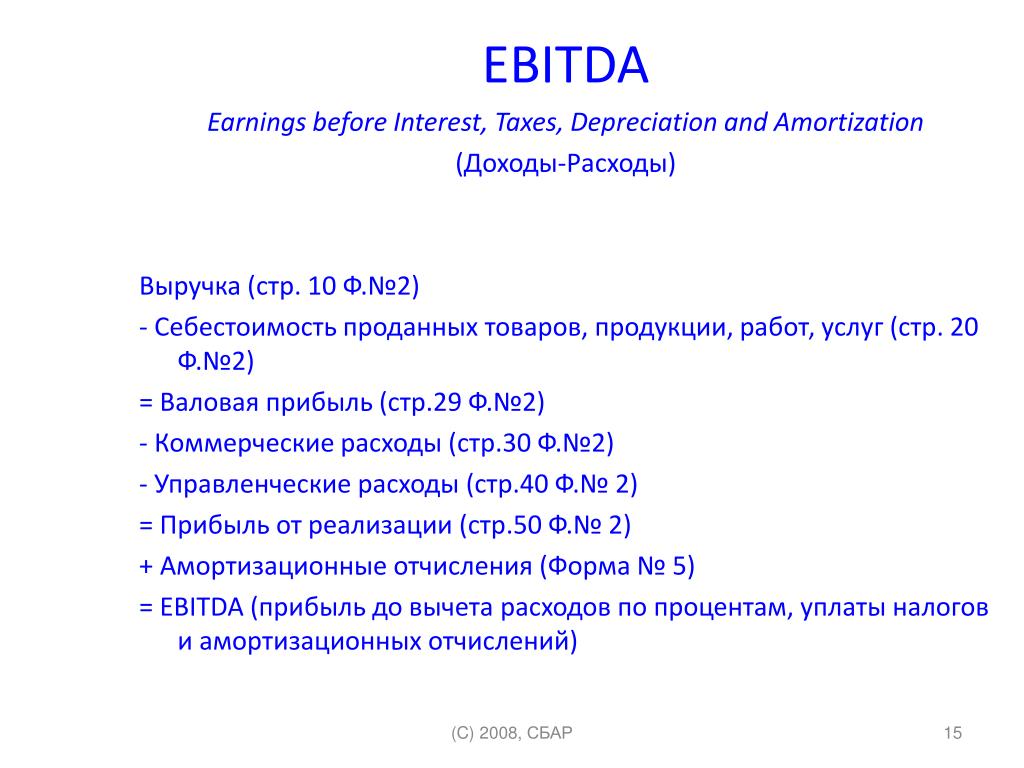

Вторая начинается с выручки:

EBITDA = выручка – себестоимость товаров – коммерческие, административные и иные расходы + амортизация

Формула РБСУ

Их много. Перечислю основные:

Перечислю основные:

- Прибыль до налогообложения + проценты к уплате + амортизация.

- Чистая прибыль + текущий налог на прибыль + проценты к уплате + амортизация + изменения отложенных налоговых обязательств + изменения отложенных налоговых активов + прочее.

- Выручка + себестоимость продаж + коммерческие расходы + доходы от участия в других организациях + проценты к получению + прочие доходы и расходы + амортизация.

Для расчета используют отчет о финансовых результатах и пояснения к бухгалтерской отчетности.

По МСФО

Акционерные общества, составляющие отчетность по международным стандартам, рассчитывают показатель на основе консолидированного отчета о прибыли и убытках.

Формула расчета выглядит следующим образом:

EBITDA = чистая прибыль + расходы по налогу на прибыль – возмещенный налог на прибыль + уплаченные проценты – полученные проценты + амортизация – переоценка активов

Вообще, все эти формулы могут показаться сложными на первый взгляд. Поэтому в качестве альтернативы можно использовать сервис на Смартлабе smart-lab.ru/q/shares_fundamental, где уже есть все необходимые параметры:

Поэтому в качестве альтернативы можно использовать сервис на Смартлабе smart-lab.ru/q/shares_fundamental, где уже есть все необходимые параметры:

Показатели на основе ЕБИТДА

Для инвестора может представлять интерес не только сам EBITDA, но и коэффициенты, рассчитанные на его основе:

- EV/EBITDA = Стоимость компании / EBITDA

- EV = чистый долг + рыночная капитализация

Данный показатель отражает, какое количество времени понадобится для того, чтобы окупить бизнес с учетом всех кредитов, за исключением факторов, которые не зависят от компании (например, налоги, проценты по кредитам, износ, амортизация).

- Рентабельность по EBITDA = EBITDA / выручка от продаж

Показывает эффективность работы предприятия, если не брать во внимание факторы, не имеющие прямого отношения к его деятельности.

- ND/EBITDA = чистый долг / EBITDA

Показывает, сколько времени понадобится на погашение всех задолженностей с использованием прибыли. Отражает закредитованность предприятия.

Отражает закредитованность предприятия.

Оптимальной считается цифра меньше 2.

Достоинства и недостатки

EBITDA — довольно неоднозначный показатель. Одни считают его крайне полезным, другие говорят об отсутствии реальной ценности. Ведь ориентироваться при выборе активов только лишь на данный коэффициент будет неправильно.

Посмотрим, какими плюсами обладает данный показатель:

- Позволяет сравнить компании с разными процентными ставками, налоговыми режимами и инвестиционной политикой.

- Позволяет оценить способность компании справляться с долговой нагрузкой, а также выплачивать дивиденды и платить налоги.

- Демонстрирует реальную прибыльность предприятия.

- Позволяет прогнозировать выплату дивидендов, поскольку некоторые эмитенты руководствуются EBITDA при выплатах своим акционерам.

- Используется для вычисления других важных коэффициентов.

Недостатки:

- Нет единого метода вычисления. Из-за этого компании могут вносить свои изменения в формулы и корректировать результат в свою пользу.

- По нему нельзя оценить реальное положение дел предприятия. Компании с высокой долговой нагрузкой могут иметь лучший показатель ЕБИТДА, нежели другие эмитенты в аналогичной отрасли, и вместе с тем по чистой прибыли существенно проигрывать своим конкурентам.

А что Вы думаете по поводу данного коэффициента? Поделитесь в комментариях.

Не забудьте подписаться на обновления блога, чтобы не пропустить новые полезные публикации.

Всем профита!

EBITDA — Erenbur.ru

EBITDA (Earnings before interest, taxes, depreciation and amortization, рус. ЕБИТДА) — прибыль до вычета процентов, налогов, износа и амортизации.

EBITDA является показателем общей финансовой эффективности компании и часто используется в качестве альтернативы чистой прибыли. Несмотря на то, что компании не обязаны раскрывать показатель EBITDA, он часто отражен вместе с информацией, содержащейся в финансовой отчетности компании.

Показатель EBITDA может вводить в заблуждение, поскольку он исключает стоимость капитальных вложений, таких как основные средства и оборудование, а также исключает расходы, связанные с задолженностью, добавляя обратно к прибыли выплату процентов и налоги. Тем не менее, это достаточно точный показатель эффективности деятельности компании, поскольку он способен показать прибыль до влияния бухгалтерских и финансовых вычетов.

Тем не менее, это достаточно точный показатель эффективности деятельности компании, поскольку он способен показать прибыль до влияния бухгалтерских и финансовых вычетов.

Использование EBITDA

Показатель EBITDA впервые стал использоваться в середине 1980-х годов, когда инвесторы, привлекающие заемные средства для покупки компаний (англ. Leveraged Buy-Out, LBO), изучали проблемные компании, нуждающиеся в финансовой реструктуризации. Они использовали показатель EBITDA для анализа способности компании вернуть проценты по вложенным средствам и обслуживать свои долги в ближайшей перспективе (в течение одного или двух лет).

Анализ соотношения EBITDA компании к расходам по выплате процентов дает инвесторам представление о том, сможет ли компания обеспечить более высокие платежи по обслуживанию своего долга, с которыми она столкнется после реструктуризации.

EBITDA получила дальнейшее распространение во время пузыря «dot com», когда у компаний были очень дорогие активы и высокая долговая нагрузка. С помощью показателя EBITDA менеджеры скрывали проблемы компаний, а аналитики видели только постоянный рост прибыли.

С помощью показателя EBITDA менеджеры скрывали проблемы компаний, а аналитики видели только постоянный рост прибыли.

С тех пор использование EBITDA распространилось на широкий круг предприятий. Его сторонники утверждают, что ЕБИТДА предлагает более четкое отражение операций, устраняя расходы, которые могут скрыть, как на самом деле работает компания.

EBITDA — это, по сути, чистый доход (или прибыль) с добавлением процентов, налогов, износа и амортизации. Показатель может быть использован для анализа и сравнения рентабельности компаний и отраслей, поскольку он исключает влияние финансовых и капитальных затрат. EBITDA часто используется в оценочных коэффициентах и может быть сопоставлен с выручкой и стоимостью предприятия.

Компании используют счета износа и амортизации для расчета стоимости основных средств или капитальных вложений. Амортизация часто используется для покрытия расходов на разработку программного обеспечения или другой интеллектуальной собственности. Это одна из причин того, что технологические и исследовательские компании на ранних стадиях развития показывают EBITDA при общении с инвесторами и аналитиками.

Компании, как правило, обращают внимание инвесторов на свои показатели EBITDA, когда у них нет высокой (или даже положительной) чистой прибыли. Это не всегда признак манипулирования показателями предприятия, но иногда его используют, чтобы отвлечь инвесторов от отсутствия прибыли компании и скрыть реальные финансовые показатели и риски компании.

Формула расчета EBITDA

Показатель EBITDA рассчитывается с использованием информации, которую можно найти в балансе и отчете о прибылях и убытках компании.

Данные о доходах, налогах и процентах содержатся в отчете о прибылях и убытках. Данные об износе и амортизации содержатся в примечаниях к операционной прибыли или в отчете о движении денежных средств. Расчет ЕБИТДА заключается в том, чтобы к операционной прибыли, также называемой прибылью до вычета процентов и налогов (EBIT) добавить износ и амортизацию.

Расчет ЕБИТДА заключается в том, чтобы к операционной прибыли, также называемой прибылью до вычета процентов и налогов (EBIT) добавить износ и амортизацию.

Универсальная формула расчета

EBITDA = Налог на прибыль — Возвращенный налог на прибыль + Чрезвычайные расходы — Чрезвычайные доходы + Уплаченные проценты — Полученные проценты + Амортизационные отчисления — Переоценка основных средств

Если EBITDA показывает отрицательное значение, это говорит об убытках компании. Положительное значение показателя не всегда свидетельствует о прибыльности компании. Возможно, после уплаты всех расходов, денежный поток компании покажет отрицательное значение.

Расчет по МСФО

Международный стандарт финансовой отчетности считается наиболее точным видом финансовой отчетности предприятия. Он не позволяет манипулировать данными, поэтому многие аналитики считают показатель EBITDA на основе данных, содержащихся в МСФО. Формула расчета по МСФО выглядит следующим образом:

EBITDA = Доходы — Расходы + Налоги + Проценты по кредитам + Амортизационные отчисления

Расчет по РСБУ

Большинство предприятий отказались от расчета EBITDA по РСБУ и перешли на расчет по МСФО. Но некоторые компании используют расчет ЕБИТДА по балансу. Формула расчета по РСБУ выглядит следующим образом:

Но некоторые компании используют расчет ЕБИТДА по балансу. Формула расчета по РСБУ выглядит следующим образом:

EBITDA = Прибыль до уплаты налогов + Проценты по кредитам — Полученные проценты + Амортизационные отчисления

Пример расчета EBITDA

Розничная компания приносит доход в 200 млн. долларов, производственные затраты — 80 млн. долларов, эксплуатационные расходы — 40 млн. долларов. Расходы на износ и амортизационные отчисления составляют 20 млн. долларов, что дает операционную прибыль в размере 60 млн. долларов. Расходы на выплату процентов составляют 10 млн. долларов, что соответствует прибыли до уплаты налогов в размере 50 млн. долларов. При ставке налога 20% чистая прибыль равна 40 млн. долларов после того, как 10 млн. долларов налогов вычитаются из дохода до налогообложения. Если к чистой прибыли добавить амортизационные отчисления, проценты и налоги, то показатель EBITDA составит 80 млн. долларов.

| Чистая прибыль | $40 000 000 |

|---|---|

| Износ и Амортизация | +$20 000 000 |

| Расходы на выплату процентов | +$10 000 000 |

| Налоги | +$10 000 000 |

| EBITDA | $80 000 000 |

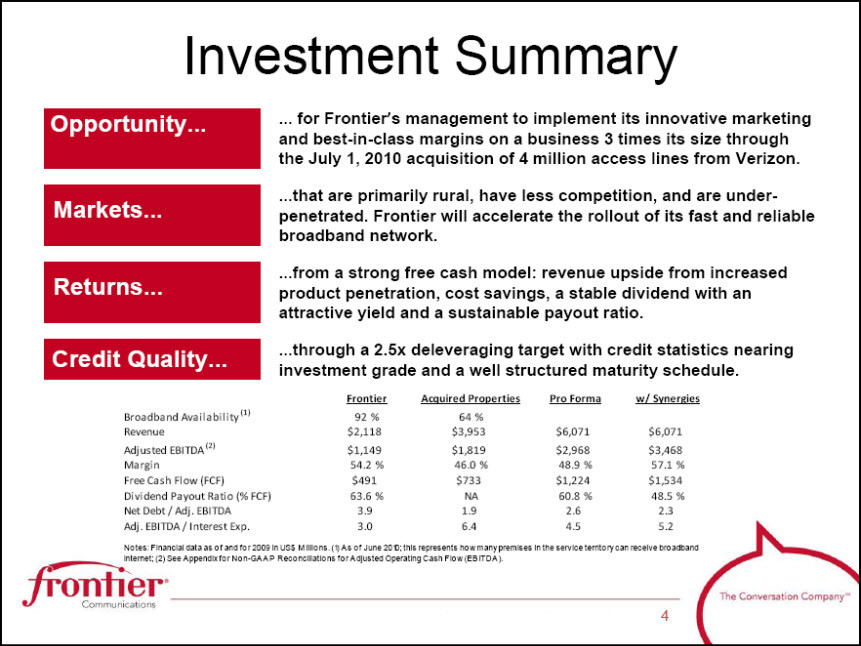

Многие инвесторы используют показатель EBITDA для сравнения компаний с различной структурой капитала. Если предположить, что две компании являются прибыльными на основе ЕБИТДА, то подобное сравнение может помочь инвесторам определить компанию, которая растет быстрее с точки зрения продаж продукции.

Если предположить, что две компании являются прибыльными на основе ЕБИТДА, то подобное сравнение может помочь инвесторам определить компанию, которая растет быстрее с точки зрения продаж продукции.

В качестве примера возьмем две компании с разными структурами капитала, но с похожим бизнесом. У компании A текущая EBITDA составляет 40 млн. долларов. Компания B имеет показатель EBITDA 35 млн. долларов. Оценим обе компании, чтобы определить, какая из них наиболее привлекательна.

Исходя из представленной информации, имеет смысл предположить, что компания AA должна торговать по более высокой общей стоимости, чем компания B. Однако, как только операционные расходы на износ и амортизацию будут добавлены обратно, наряду с процентными расходами и налогами, соотношения между двумя компаниями станут более понятными:

| Компания A | Компания B | |

|---|---|---|

| EBITDA | $40 000 000 | $35 000 000 |

| Износ и амортизация | -$4 000 000 | $5 000 000 |

| Расходы на выплату процентов | -$16 000 000 | -$10 000 000 |

| Налоги | -$4 000 000 | -$4 000 000 |

| Чистая Прибыль | $16 000 000 | $16 000 000 |

В этом примере обе компании имеют одинаковую чистую прибыль за счет того, что компания B имеет меньше расходы на выплату процентов. Можно сделать несколько выводов, которые помогут аналитику глубже понять истинную ценность этих двух компаний:

Можно сделать несколько выводов, которые помогут аналитику глубже понять истинную ценность этих двух компаний:

- Возможно ли, чтобы компания B могла заимствовать больше средств и увеличить как EBITDA, так и чистую прибыль? Если компания полностью использует свои возможности кредитования, это может стать источником потенциального роста показателей.

- Если у обеих компаний одинаковая сумма задолженности, возможно, компания A имеет более низкий кредитный рейтинг и должна платить более высокую процентную ставку. Это может свидетельствовать о дополнительном риске по сравнению с компанией B и более низкой стоимости.

- Исходя из суммы износа и амортизации, компания B генерирует меньше EBITDA с большим количеством активов, чем компания A. Это может указывать на неэффективную управленческую команду.

Преимущества показателя EBITDA

- Отражает валовую прибыль от деятельности компании.

- Позволяет сравнивать компании из одинаковой отрасли вне зависимости от размера компании, долговой нагрузки, структуры капитала и варианта налогообложения.

- Применяется в финансовом и кредитном анализе компаний.

- Используется при оценке перспектив инвестирования в компанию, позволяет оценить объем долга, который сможет обслуживать компания.

- При правильном расчете показатель является достаточно надежным, так как не допускает манипуляций с бухгалтерской отчетностью.

Недостатки показателя EBITDA

Не соответствует стандартам бухгалтерского учета

Показатель ЕБИТДА не подпадает под общепринятые принципы бухгалтерского учета в качестве показателя финансовых результатов, поэтому расчет показателя может варьироваться от одной компании к другой. Компании нередко делают акцент на EBITDA, а не на чистую прибыль, поскольку EBITDA может отвлекать внимание от других проблемных областей в финансовой отчетности.

Если компания начинает показывать EBITDA в своих отчетах, это может послужить тревожным сигналом для инвесторов. Обычно такое происходит, когда компании заимствовали значительные средства или испытывают рост капитальных затрат и затрат на развитие. В этом случае показатель EBITDA может служить отвлекающим фактором для инвесторов и ввести их в заблуждение.

Обычно такое происходит, когда компании заимствовали значительные средства или испытывают рост капитальных затрат и затрат на развитие. В этом случае показатель EBITDA может служить отвлекающим фактором для инвесторов и ввести их в заблуждение.

Игнорирует стоимость активов

Распространенное заблуждение заключается в том, что EBITDA представляет собой денежную прибыль. Однако, в отличие от свободного денежного потока, EBITDA игнорирует стоимость активов.

Одно из наиболее распространенных критических замечаний заключается в том, что ЕБИТДА рассчитывается исходя из того, что прибыль компании зависит только от продаж и операционной деятельности. То есть, если бы активы и финансирование, необходимые компании для продолжения деятельности, доставались бесплатно.

Игнорирует оборотный капитал

EBITDA не учитывает денежные средства, необходимые для финансирования оборотных средств и замены старого оборудования. Например, компания может продавать продукт с прибылью, но непонятно, сколько средств было использовано для приобретения запасов, необходимых для пополнения каналов продаж.

В случае компании, выпускающей программное обеспечение, EBITDA не учитывает расходы на разработку текущих версий программного обеспечения или будущих продуктов.

Различные начальные точки расчета

Хотя исключение процентных платежей, налоговых сборов, износа и амортизации из прибыли может показаться достаточно простым, разные компании используют разные показатели прибыли в качестве начальной точки для определения EBITDA.

Даже если компания учитывает искажения, возникающие в результате начисления процентов, налогообложения, износа и амортизации, показатель прибыли в ЕБИТДА все равно остается ненадежным.

Искажает оценку компании

Показатель EBITDA может сделать компанию менее дорогой, чем она есть на самом деле. Когда аналитики рассчитывают EBITDA исходя из цен на акции компании, а не на чистую прибыль, они получают более низкие значения мультипликаторов.

Инвесторы должны учитывать другие ценовые мультипликаторы, помимо ЕБИТДА, при оценке стоимости компании.

EBITDA и операционный денежный поток

Операционный денежный поток является лучшим показателем того, сколько денежных средств генерирует компания, поскольку он добавляет неденежные расходы (износ и амортизацию) обратно к чистой прибыли и включает изменения в оборотном капитале, которые также используют или обеспечивают денежные средства (например, изменения в дебиторской задолженности, кредиторской задолженности и товарно-материальных запасах).

Эти факторы оборотного капитала являются ключом к определению того, сколько денежных средств генерирует компания. Если инвесторы в своем анализе не учитывают изменения в оборотном капитале и полагаются исключительно на показатель EBITDA, они упустят сигналы, указывающие на то, что компания имеет проблемы с денежным потоком, потому что она не накапливает свою дебиторскую задолженность.

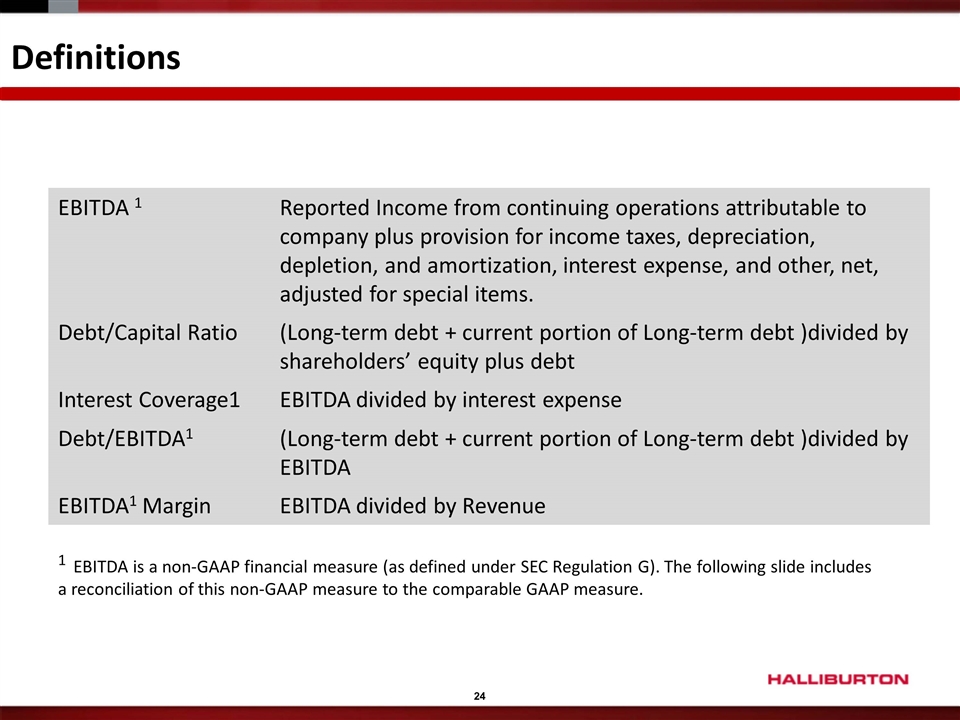

Мультипликаторы на основе ЕБИТДА

EBITDA margin — позволяет узнать доходность от деятельности компании до уплаты процентов, налогов и амортизации.

EV/EBITDA — мультипликатор, показывающий за сколько лет компания окупит свою стоимость, без затрат на налоги, проценты и амортизацию. Мультипликатор часто сравнивают с аналогичным показателем P/E. Отличия состоят в том, что EV/EBITDA не учитывает изменения в структуре компании.

Debt/EBITDA — мультипликатор, показывающий уровень кредитной нагрузки компании. С помощью этого мультипликатора оценивается способность компании вернуть долги и вовремя выплачивать проценты по кредитам. Считается, что комфортный уровень долговой нагрузки должен быть не выше 4. Если Debt/EBITDA выше 6, то компания испытывает проблемы. Debt/EBITDA выше 12 говорит о предбанкротном состоянии компании.

Модификации показателя EBITDA

EBIT (англ. Earnings before interest, taxes) — чистая прибыль компании до вычета расходов по налогу на прибыль и выплате процентов. EBIT используется для анализа эффективности основной деятельности компании без учета налоговых расходов и затрат на структуру капитала, влияющих на прибыль.

EBIT, в отличие от ЕБИТДА, входит в стандарты учета РСБУ, поэтому его легче рассчитать исходя из данных, которые содержатся в балансе и отчетах компании. Для расчета EBIT используется следующая формула:

EBIT = чистая прибыль + расходы на выплату процентов + налоги

Поскольку чистая прибыль включает в себя расходы на выплату процентов и налоги, они должны быть добавлены обратно в чистую прибыль для расчета EBIT. EBIT часто называют операционным доходом, поскольку при расчете показателя учитываются как налоги, так и расходы на выплату процентов.

EBT (Прибыль до налогообложения) — показывает, какая часть операционной прибыли была получена до учета налогов, в то время как EBIT исключает как налоги, так и процентные платежи. EBT рассчитывается путем взятия чистой прибыли и добавления налогов для расчета прибыли компании.

Устраняя налоговые обязательства, инвесторы могут использовать EBT для оценки операционной деятельности фирмы после исключения переменной, находящейся вне ее контроля. EBT и EBIT похожи друг на друга и оба являются вариациями EBITDA.

EBT и EBIT похожи друг на друга и оба являются вариациями EBITDA.

Поскольку амортизация не отражается в EBITDA, это может привести к искажению прибыли для компаний со значительным объемом основных средств и, как следствие, к существенным расходам на амортизацию. Чем больше расходы на амортизацию, тем больше это увеличит EBITDA.

Мультипликатор EV/EBITDA. Простыми словами. Норматив. Формула

EV/EBITDA (Enterprise value/Earnings before Interest, Taxes, Depreciation and Amortization) – мультипликатор, который показывает как денежный поток в компании покрывает ее стоимость. Используется для оценки инвестиционной привлекательности компании в стоимостном инвестировании.

При инвестировании, основанном на определении внутренней стоимости компании, определяются недооцененные и переоцененные компании.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсФормула расчета

P — это рыночная капитализация компании.

Debt — обязательства.

Cash — это деньги.

Net Debt — чистый долг компании.

Формулы расчет показателя EBITDA различные в разных системах бухгалтерского учета. Рассмотрим ее расчет по МСФО и РСБУ.

Расчет EBITDA по МСФО

EBITDA = Чистая прибыль + Расходы по налогу на прибыль — Налоговые вычеты +

Внереализационные доходы и расходы + Выплаты по процентам + Амортизация – Переоценка активов

Расчет EBITDA по РСБУ

EBITDA = Выручка – Себестоимость + Налоговые отчисления + Выплаты по процентам + Амортизация = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

Плюсы и минусы мультипликатора

(+) сложно манипулировать со стороны компании.

(+) хорошо подходит для компаний из капиталоемких областей.

(+) позволяет сопоставлять предприятия с различной долговой нагрузкой

(-) EV и EBITDA нельзя взять напрямую из отчетности.

(-) неполнота раскрытия денежных потоков компании. EBITDA учитывает не все денежные потоки, именно поэтому используют показатель свободного денежного потока FCFE.

(-) трудности с расчетом рыночной стоимости обязательств компании, которые входят в состав EV.

Как использовать. Норматив

Оптимальное значение показателя 3-7.

При отрицательном значении прибыль компании отрицательная (это крайне редко будет, в отличии от показателя P/E). У высокотехнологических компаний, как правило, этот мультипликатор больше чем компаний других секторов. Поэтому при анализе необходимо сравнивать компании в одном секторе. Чем значение показателя меньше, тем более недооцеенная компания.

Как найти недооцененную компанию

Зачастую EV/EBITDA используется с мультипликатором Долг/EBITDA. Строится график и самые недооцененные компании будут находиться внизу слева.

Автор:

к.э.н. Василий Жданов

EV/EBITDA — что показывает

В этой статье мы поговорим про экономический мультипликатор EV/EBITDA — что он показывает и как его использовать в своей торговле.

Что такое мультипликатор EV/EBITDA простыми словами

EV/EBITDA (Enterprise value/Earnings before Interest, Taxes, Depreciation and Amortization) — это мультипликатор, который показывает инвестиционную привлекательность компании, а именно сколько нужно времени, чтобы денежный поток (за вычетом амортизации, процентов и налогов) смог окупить полную стоимость компании с учетом долговПо другому:

EV/EBITDA = [Стоимость компании] / [Прибыль до вычета налогов, процентов и амортизации]

Первый показатель в формуле, это мультипликатор EV (справедливая стоимость компании). Его формула:

Второй показатель EBITDA:

Формула EBITDA по МСФО:

EBITDA = [Чистая прибыль] + [Расходы по налогу на прибыль] — [Налоговые вычеты] +

[Внереализационные доходы и расходы] + [Выплаты по процентам] + [Амортизация] – [Переоценка активов]

Формула EBITDA по РСБУ:

EBITDA = [Выручка] – [Себестоимость] + [Налоговые отчисления] + [Выплаты по процентам] + [Амортизация]или по другому:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В отчетностях МСФО и РСБУ нету данных о отношении EV/EBITDA. Но получить эти данные не составляет никакой проблемы. Многие интернет-ресурсы предоставляют эту информацию в своих анализах.

Но получить эти данные не составляет никакой проблемы. Многие интернет-ресурсы предоставляют эту информацию в своих анализах.

Как использовать EV/EBITDA в инвестициях

Чем меньше это значение тем лучше. Но все относительно. Отрицательное значение плохо. Оптимальная величина это 3-7.

По одному лишь значению мультипликатора нельзя сделать никаких выводов. Его как и другие макроэкономические параметры нужно сравнивать в комплексе с другими. Также не стоит забывать и про различия в разных секторах экономики.

Например, у сектора IT компаний это значение традиционно большое (как и другие, например коэффициенты P/E). Поэтому сравнивать надо по секторам.

Отрицательный EV/EBITDA говорит о том, что у компании есть долги.

Зачастую показатели EV/EBITDA и Долг/EBITDA строят на графике. По оси Х один мультипликатор, по оси У другой. Самые лучшие и недооцененные компании находятся внизу слева.

Смотрите также видео «Мультипликатор EV/EBITDA»:

Логично предположить, что после уплаты долгов прибыль эмитента А увеличится.

Логично предположить, что после уплаты долгов прибыль эмитента А увеличится.