1. Общие положения \ КонсультантПлюс

Документ утрачивает силу с 1 января 2024 года в связи с изданием Приказа Минфина России от 29.03.2023 N 127.

До 1 января 2024 года данный документ применяется в части, касающейся бухгалтерского учета капитальных вложений в нематериальные активы (Информационное сообщение Минфина России от 12.04.2023 N ИС-учет-44).

1. Общие положения

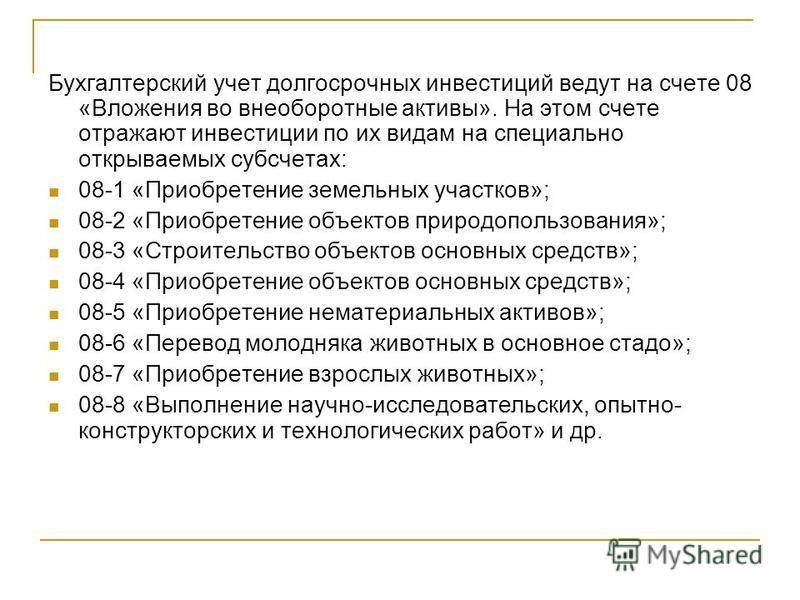

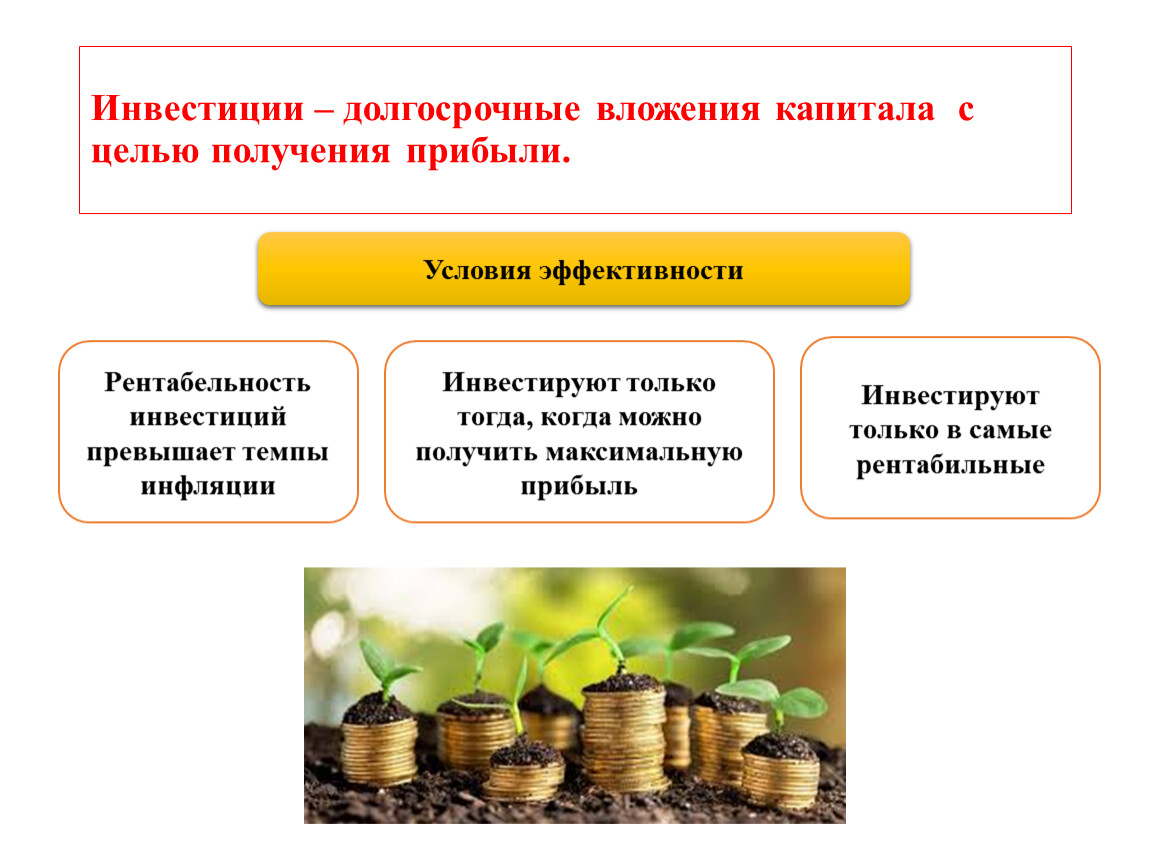

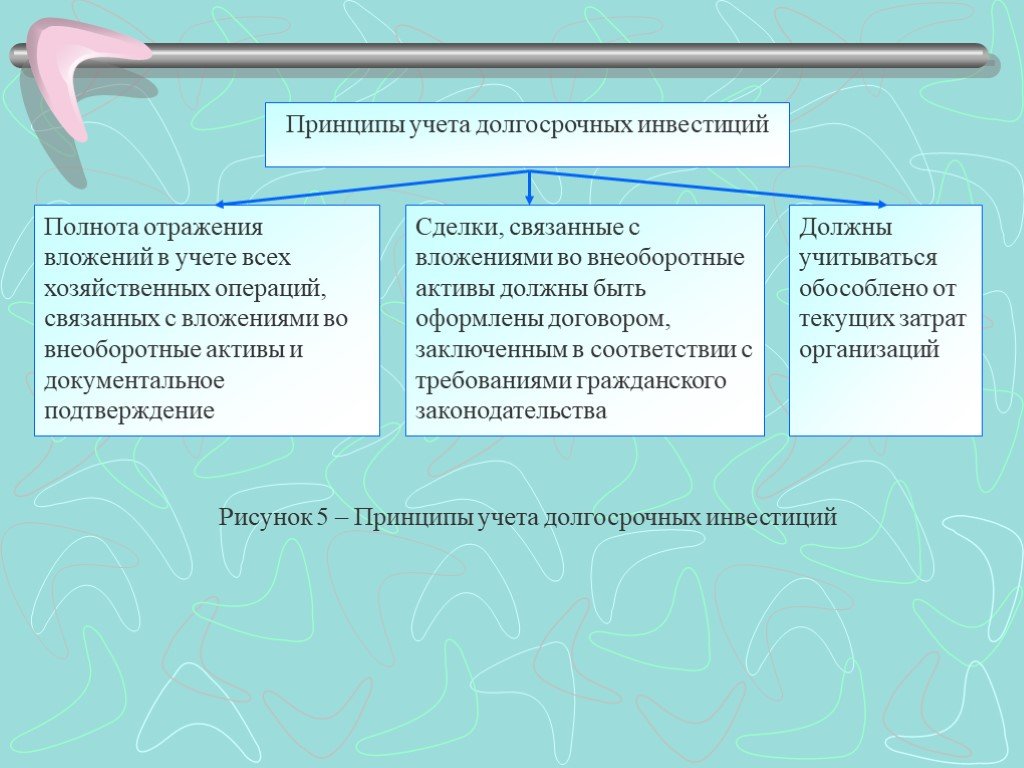

1.1. Настоящее Положение устанавливает правила бухгалтерского учета долгосрочных инвестиций и определения инвентарной стоимости объектов этих инвестиций на предприятиях и в организациях.

Положение является обязательным для всех предприятий и организаций (в дальнейшем — предприятий), осуществляющих долгосрочные инвестиции, независимо от форм собственности.

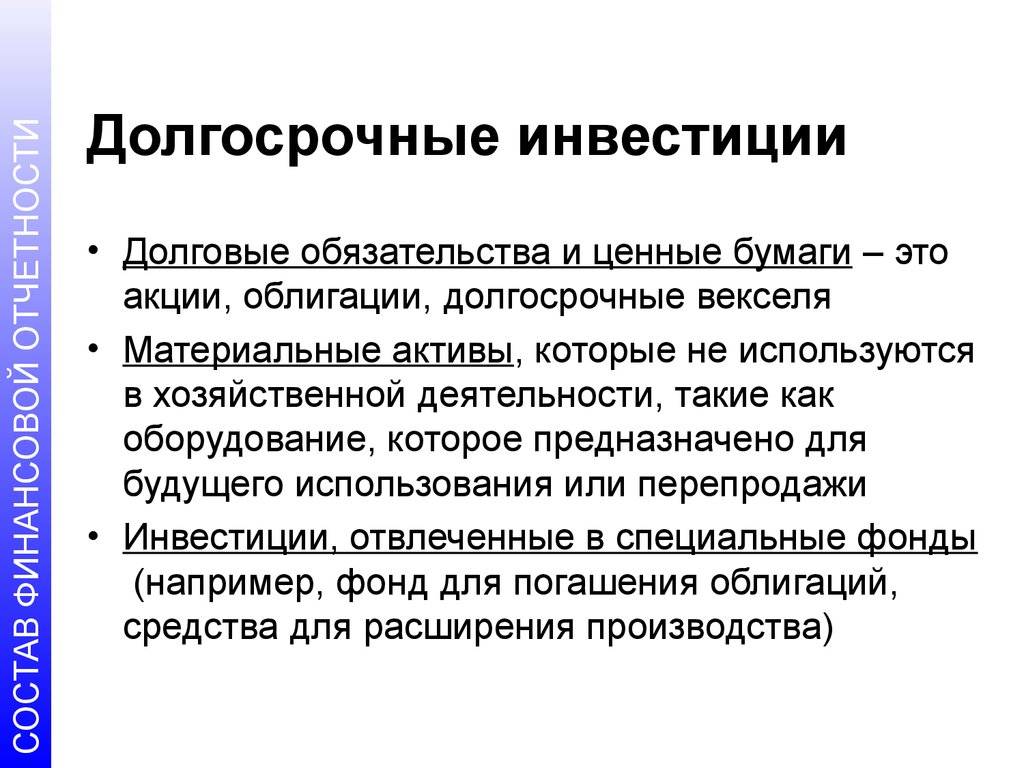

1.2. Под долгосрочными инвестициями для целей настоящего Положения понимаются затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других предприятий.

Долгосрочные инвестиции связаны с:

осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения (в дальнейшем — строительство) действующих предприятий и объектов непроизводственной сферы. Указанные работы (кроме нового строительства) приводят к изменению сущности объектов, на которых они осуществляются, а затраты, производимые при этом, не являются издержками отчетного периода по их содержанию;

приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств;

приобретением земельных участков и объектов природопользования;

приобретением и созданием активов нематериального характера.

1.3. Целями учета долгосрочных инвестиций являются:

своевременное, полное и достоверное отражение всех произведенных расходов при строительстве объектов по их видам и учитываемым объектам;

обеспечение контроля за ходом выполнения строительства, вводом в действие производственных мощностей и объектов основных средств;

правильное определение и отражение инвентарной стоимости вводимых в действие и приобретенных объектов основных средств, земельных участков, объектов природопользования и нематериальных активов;

осуществление контроля за наличием и использованием источников финансирования долгосрочных инвестиций.

1.4. Организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками.

Под застройщиками для целей настоящего Положения понимаются предприятия, специализирующиеся на выполнении указанных функций, в частности, предприятия по капитальному строительству в городах, дирекции строящихся предприятий и т.п., а также действующие предприятия, осуществляющие капитальное строительство.

Расходы по содержанию застройщиков (по действующим предприятиям — работники аппарата подразделения капитального строительства) производятся за счет средств, предназначенных на финансирование капитального строительства, и включаются в инвентарную стоимость вводимых в эксплуатацию объектов.

При выполнении строительных работ подрядным способом застройщик по отношению к подрядной строительной организации выступает в роли заказчика.

источники, схемы и модели финансирования проекта

ESFC предоставляет компаниям финансирование для реализации крупных долгосрочных инвестиционных проектов в России, республиках СНГ и дальнего зарубежья.

Доступ к финансированию определяет степень свободы экономического выбора хозяйствующих субъектов.

Долгосрочные инвестиции используются для роста бизнеса, в том числе для строительства крупных объектов.

Новые транспортные узлы, электростанции, производственные цеха или системы очистки сточных вод — инвестиционные проекты нацелены на разные цели.

Ограниченные ресурсы собственного капитала являются серьезным препятствием для инвестиционной деятельности. Принимая во внимание затрудненный доступ к заемному капиталу для некоторых компаний, этот вопрос становится еще более важным.

Понимание инструментов финансирования долгосрочных инвестиционных проектов облегчает принятие решений и создает возможности для лучшей адаптации бизнеса к стремительно меняющимся условиям высококонкурентного глобального рынка.

ESFC, международная компания со штаб-квартирой в Испании, предлагает гибкие схемы и модели финансирования крупных проектов для компаний по всему миру.

Мы инвестируем в энергетику и ВИЭ, нефтегазовый сектор, промышленность, сельское хозяйство, инфраструктурные проекты, недвижимость и туризм.

Финансирование долгосрочных проектов: выбор источников

Капитал является основным фактором, определяющим деловую активность, независимо от размера и типа бизнеса.Экономические процессы, происходящие в каждом хозяйствующем субъекте, обусловлены имеющимся капиталом, полученными доходами и затратами, необходимыми для успешного ведения коммерческой деятельности.

Учитывая жесткую конкуренцию за капитал на глобальном рынке, проблема привлечения финансирования инвестиционных проектов сегодня выходит на передний план. Источники долгосрочного финансирования необходимы для развития любого бизнеса. Капитал является незаменимым ресурсом на этапе создания предприятия, на этапе ведения текущей деятельности или реализации девелоперских (инвестиционных) проектов.

Все вышесказанное требует правильного использования финансовых инструментов, чтобы выбор источников и формирование капитала осуществлялись наиболее рациональным путем._images/bu_(fik_ochka)_116.jpg) Это важно при выборе источников долгосрочного финансирования, обеспечивающего реализацию крупных проектов в многолетней перспективе.

Это важно при выборе источников долгосрочного финансирования, обеспечивающего реализацию крупных проектов в многолетней перспективе.

Источники финансирования проектов классифицируются на две группы:

• Внутренние источники. Ресурсы формируются из финансовых потоков компании, полученных в результате осуществляемой хозяйственной деятельности, а также при продаже избыточных активов (оборудования, недвижимости).

• Внешние источники. Финансовые ресурсы, необходимые для реализации проекта, предоставляются третьими сторонами в виде кредитов, субсидий либо же в другой форме (например, выпуск и размещение акций).

В литературе по данной теме процесс финансирования крупных проектов рассматривается с разных точек зрения.

Многие научные исследования показывают, что акционерный капитал остается важнейшим источником финансирования, особенно для субъектов малого и среднего предпринимательства (включая микропредприятия).

Собственный капитал можно получить из нескольких источников. К внутренним источникам относят возникающий на предприятии излишек средств (состоит из финансового результата и амортизационных отчислений

К внутренним источникам относят возникающий на предприятии излишек средств (состоит из финансового результата и амортизационных отчислений

Капитал также может быть предоставлен предприятию из внешних источников.

В случае собственного финансирования источником роста капитала могут быть взносы учредителей (существующих или новых). Это означает, что для привлечения средств собственник ограничивает личные потребности ради финансирования проектов.

Финансирование инвестиционной деятельности компаний за счет собственного капитала оказывает как позитивное, так и негативное действие на функционирование предприятия. Недостатком, который в наибольшей степени ограничивает инвестиционные возможности предприятий, является уровень собственного капитала. Обычно этих средств недостаточно для удовлетворения растущих инвестиционных потребностей бизнеса.

Перед лицом меняющихся условий многие компании рано или поздно вынуждены обращаться к банкам, финансовым учреждениям и частным инвесторам для привлечения долгосрочных инвестиций.

Банковские кредиты являются важным источником финансирования крупных долгосрочных инвестиционных проектов.

Кредиты можно классифицировать по разным критериям, однако разделение достаточно условное.

В любом случае, кредитования бизнеса должно быть адаптировано к потребностям той или иной группы клиентов.

Стоит отметить, что доступность банковских кредитов для компаний с шатким финансовым положением ограничена. На такое положение дел напрямую влияют требования финансовых институтов в плане обеспечения возврата капитала. Для получения крупных кредитов заемщики должны иметь активы, привлекательные для кредиторов.

Однако следует подчеркнуть, что строгие требования финансовых учреждений — далеко не единственное препятствие для внешнего финансирования. Важную роль играет и менталитет самих предпринимателей. Владельцы небольших компаний негативно относятся к кредитованию, отдавая предпочтение другим источникам._images/bu_(fik_ochka)_115.jpg)

Это объясняется двумя основными причинами.

Во-первых, финансирование долгосрочных инвестиций за счет внешнего капитала влечет за собой серьезные затраты.

Во-вторых, страх перед кредитами проистекает из системы ценностей предпринимателя, для которого юридический и экономический суверенитет важен сам по себе.

Следствием высоких требований к обеспечению банковского кредита является все более частый поиск компаниями небанковских инструментов финансирования инвестиционной деятельности. Растущий интерес к долгосрочным инвестициям сопровождается активизацией альтернативных инструментов и быстрым развитием небанковских финансовых институтов по всему миру.

Решение относительно выбора между финансированием проектов за счет собственного капитала или заемных средств играет решающую роль в развитии любого бизнеса.

Выбор конкретного источника финансирования зависит от таких факторов, как доступность финансовых ресурсов, затраты на привлечение средств, гибкость конкретных инструментов и др. Подробнее эти факторы описаны в таблице ниже.

Подробнее эти факторы описаны в таблице ниже.

Таблица: Факторы выбора источников финансирования инвестиционных проектов.

| Факторы | Краткое описание |

| Доступность | Доступность финансовых ресурсов зависит от соответствия заемщика ряду требований, например, позволяющих компании зарегистрироваться на фондовой бирже, или наличия адекватного обеспечения для получения необходимых средств в виде кредита. |

| Стоимость денег | Важна не только номинальная сумма затрат, например, сумма процентов по кредиту, но и график погашения, временная структура которого должна быть адаптирована к будущим финансовым потокам инвестиционного проекта. |

| Гибкость финансирования |

Поскольку при планировании сложно спрогнозировать все возможные сценарии развития компании, важным фактором выбора источника финансирования является возможность гибко увеличивать приток финансовых ресурсов и корректировать выплаты в соответствии с возможностями компании. |

| Эффект финансового рычага | Внешние долгосрочные инвестиции могут резко повысить эффективность использования собственного капитала также с принятием дополнительного риска, результатом которого может быть, среди прочего, уменьшение ликвидности. |

| Риски обслуживания долга | Уровень принимаемого риска зависит от множества факторов, включая рыночную ситуацию, стоимость энергоресурсов, курс валют, геополитическую ситуацию и так далее. |

Однако с ростом доли долга возрастает риск неплатежеспособности. Следовательно, может возникнуть ситуация, при которой издержки превышают выгоды от финансирования проекта за счет кредита.

Роль кредитов для финансировании долгосрочных инвестиций

Банковский кредит является традиционным источником заемного капитала для реализации крупных проектов, доступным для компаний с достаточными активами для материального обеспечения.

Очевидным преимуществом кредитования является относительная простота получения, однако этот инструмент может быть непригоден для молодых компаний, реализующих капиталоемкие и долгосрочные проекты.

Кредитные договора содержат, помимо суммы, процентной ставки и сроков кредита, цели предоставления заемных средств. Стороны включают в такого рода договора ряд пунктов с условиями корректировки процентной ставки и других параметров, гарантии возврата, полномочия финансового учреждения по контролю использования кредита и др.

Полученные таким образом средства позволяют компаниям осуществлять инвестиции в модернизацию и развитие бизнеса в любой период инвестиционного цикла. Взятые средства подлежат погашению в установленный срок.

Метод погашения кредита указывается в графике погашения кредита, который может включать различные опции.

С точки зрения заемщика, на европейском рынке в текущих условиях основным фактором, определяющим привлекательность кредита, является его общая стоимость. При определении плана погашения кредита принято учитывать тот факт, что долгосрочные инвестиции, финансируемые за счет кредита, приносят доход не сразу, а через время.

При определении плана погашения кредита принято учитывать тот факт, что долгосрочные инвестиции, финансируемые за счет кредита, приносят доход не сразу, а через время.

По этой причине погашение кредита, то есть основная часть долга и проценты, выплачиваются с определенной отсрочкой (льготный период). В исключительных случаях весь кредит вместе с процентами полностью погашается только в конце срока выплаты.

Кредитоспособность инвестора определяет вероятность предоставления кредита. Если экономическая и финансовая оценка положительна, банк требует от заемщика гарантировать возврат кредита. Обычно это гарантия или поручительство, которые могут иметь форму векселя. Это письменное обязательство эмитента погасить его в течение определенного времени. После погашения кредита векселя возвращаются заемщику.

Блокировка средств срочного депозита — надежная и удобная гарантия выплаты кредитов, предоставленных банком.

Срочные вклады, размещенные в том банке, который предоставил кредит, являются своего рода подушкой безопасности для кредитора.

Долгосрочные кредиты для бизнеса под залог недвижимости пользуются популярностью благодаря простоте и надежности, в отличие от залога движимого имущества.

Залог движимого имущества заключается в передаче банку сырья, товаров, машин или оборудования под выданный кредит. При этом банк получает все полномочия по управлению заложенными активами. Последнее представляет собой трудоемкую процедуру для банка, поэтому залог движимого имущества используется достаточно редко.

Реализация долгосрочных инвестиционных проектов с использованием банковских кредитов считается доступной только для компаний с высокой кредитоспособностью, которые имеют устойчивое финансовое положение, а также для вновь созданных компаний при условии предоставления хорошего бизнес-плана и адекватного обеспечения.

Банки, стремящиеся свести к минимуму финансовые риски, могут отказать в предоставлении кредита финансово слабым компаниям, даже если осуществление долгосрочных инвестиций теоретически могло бы улучшить их финансовое состояние и в перспективе принести большую прибыль кредитору. Кроме того, на этом пути заемщикам будет доступна только сумма, не превышающая лимитов концентрации дебиторской задолженности.

Кроме того, на этом пути заемщикам будет доступна только сумма, не превышающая лимитов концентрации дебиторской задолженности.

Другим недостатком является высокая стоимость получения кредита, поэтому целесообразно проводить переговоры с несколькими финансовыми учреждениями для поиска приемлемой процентной ставки и сроков погашения.

Дополнительные расходы будут связаны с процедурой установления кредитоспособности заемщика.

Кредит, как и выпуск облигаций, является внешним источником заемных средств, поэтому неудача инвестиций может быть связана с болезненными последствиями. Кредит позволяет финансовому учреждению, например, вмешиваться в дела компании-заемщика.

В частности, специалисты банка могут просматривать коммерческие и финансовые документы и, следовательно, право контролировать финансовую ситуацию компании, чтобы постоянно проверять способность погашения кредита. Это неприемлемо для многих фирм, несмотря на то, что банки обязаны хранить в тайне состояние банковских счетов клиентов._images/bu_(fik_ochka)_113.jpg)

Венчурный капитал для финансирования инвестиционных проектов

Основная цель долгосрочных венчурных инвестиций — продвинуть новый проект, довести его до зрелой стадии и продать другому инвестору.Венчурный капитал, иногда называемый рисковым капиталом, является перспективными внешним источником финансирования инновационных предприятий, связанных с риском выше среднего, по которым ожидается соответствующий высокий уровень прибыльности.

Выражение «венчурный капитал» обычно ассоциируется с инвестициями в некотируемые на фондовой бирже компании, которые характеризуются повышенным инвестиционным риском. Некоторые учреждения используют этот термин только для описания инвестиций в предприятия на начальном этапе экономического цикла, а последующие инвестиции называются «капиталом развития».

По сути, венчурный капитал связан с долгосрочными инвестициями в компании, предлагающие потенциально высокие возможности получения прибыли. Характерной чертой данного метода финансирования долгосрочных инвестиций является тот факт, что инвесторы ожидают полное раскрытие потенциала предприятия для получения максимальной прибыли.

Венчурный капитал дает неограниченные возможности получения внешнего финансирования, но с практической точки зрения сложно найти партнера, готового пойти на риск вместе с вашей командой. В данном контексте наибольшим преимуществом пользуются предприятия, заключившие договора с крупными игроками и пользующиеся доверием рынка.

Для инвестора венчурное финансирование несет в себе очень высокий риск, который не защищен каким-либо обеспечением.

Готовность присоединиться к такому проекту является выражением воли инвестора.

Однако компания-инвестор иногда может распределить риски предприятия с другими инвесторами, которые разделят прибыль в обмен на капитал, вложенный в долгосрочный инвестиционный проект.

Венчурный капитал является довольно дешевым источником финансирования деятельности. Это связано с тем, что венчурный фонд не требует регулярных выплат из текущей прибыли, а откладывает получение своего дохода до окончания инвестиционного процесса, когда источником станет доход зрелого успешного предприятия.

Долгосрочные инвестиционные проекты, которые финансируются венчурным капиталом, на практике не всегда соответствует вышеупомянутым критериям. В настоящее время существует множество разновидностей и форм такого финансирования.

Венчурный капитал рассматривается как долевое финансирование при определенных условиях в определенной категории компаний. Венчурные фонды обещают значительную прибыль на ранних стадиях развития, однако риск инвестора очень высок из-за невозможности точно оценить шансы на рыночный успех проекта.

Доступ инвестора к управлению бизнесом также достаточно широкий, особенно в сфере маркетинга.

Опыт подтверждает, что финансирование бизнеса через венчурный капитал обычно предшествует свободному финансированию через фондовую биржу.

Только компании с сильными рыночными позициями, способные принять неудачу того или иного предприятия, могут позволить себе финансирование молодых, только развивающихся компаний, помогая им максимально ограничить риск. Только когда компания стабилизирует свое положение на рынке через несколько лет и риск, связанный с ее деятельностью, уменьшится, ее акции начинают торговаться публично.

Только когда компания стабилизирует свое положение на рынке через несколько лет и риск, связанный с ее деятельностью, уменьшится, ее акции начинают торговаться публично.

Долгосрочные инвестиции как фактор роста бизнеса

Впервые понятие инвестиционных проектов появилось в 1950-х годах.Приблизительно с этого времени начала формироваться концепция долгосрочных инвестиций, которые теперь играют важную роль в развитии энергетики, инфраструктуры, промышленности и многочисленных других отраслей современной экономики.

Примерно до 1970-х годов количественная оценка инвестиционных проектов была малоизученной областью.

В то время инвестирование осуществлялось по рекомендациям знакомых предпринимателей, у которых был успешный бизнес, или только потому что в определенной сфере не было бизнеса, аналогичного тому, который они думали открыть.

Ведущие испанские экономисты определяют каждый инвестиционный проект как деловое предложение, которое возникает в результате поддерживающих его исследований и состоит из определенного набора действий для достижения целей компании.

Другое определение гласит, что долгосрочный инвестиционный проект представляет собой план, на который отводится определенная сумма капитала и предоставляются ресурсы для производства полезного товара или услуги в обозримом будущем.

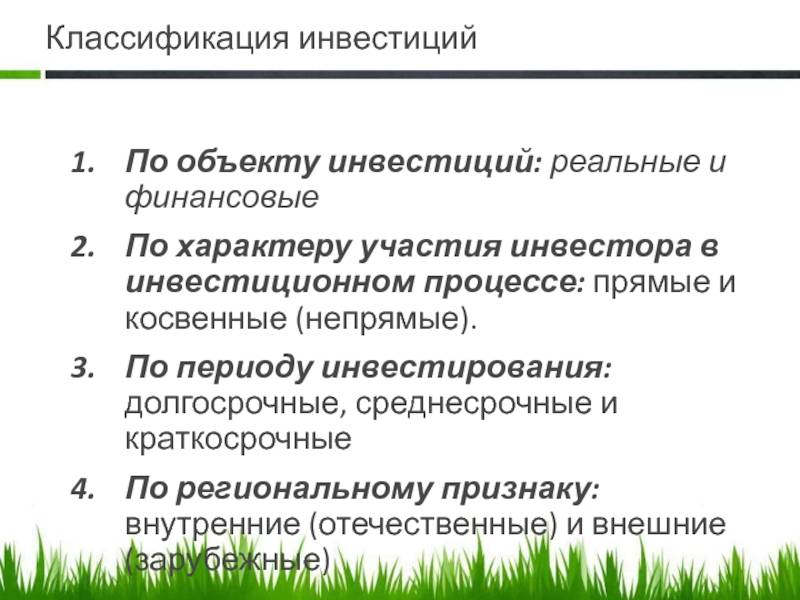

Инвестиционные проекты классифицируются следующим образом:

• Частные проекты, которые осуществляются компаниями или предпринимателями для достижения своих целей. Ожидаемые выгоды такого проекта являются коммерческим результатом продажи продуктов, товаров или услуг, генерируемых проектом.

• Социальные проекты, которые направлены на достижение важных социальных целей в рамках государственных программ и осуществляются с использованием субсидий и различных программ государственно-частного партнерства. Проект развивается согласно специфическим критериям, таким как охват населения.

Временный характер долгосрочных инвестиций указывает на определенное начало и конец проекта.

Инвестиционный проект останавливается, когда поставленные цели достигнуты, а также в ситуациях, когда целей нельзя достичь или когда потребность исчезла.

В последние десятилетия растущая конкуренция на мировых рынках вынуждает предпринимателей все более тщательно подходить к сбору и анализу информации, определяющей целесообразность долгосрочных инвестиций.

Очевидно, что экономическое развитие напрямую связано с инвестициями, то есть чем больше инвестиций осуществляется, тем выше будет и индекс экономического развития. Однако экономический рост зависит не только от объема инвестиций, но и от показателей качества разработки инвестиционных проектов в стратегических сферах.

Сегодня существуют мощные инструменты, которые идентифицируют инвестиционные проекты с высоким потенциалом и различают те, которые не предлагают экономических преимуществ или которые не имеют положительного влияния на общество и бизнес. Чтобы гарантировать, что финансовые ресурсы, выделенные для выполнения проекта, принесут прибыль, применяются различные методики многоэтапного анализа.

Чтобы ценная идея превратилась в инвестиционный проект, необходимо изучить факторы, которые могут влиять на успех проекта.

Анализ включает исследования рынка, технические исследования, финансовые и экономические исследования, на основе которых предпринимателям предстоит принять решение о продолжении проекта.

Финансирование долгосрочных инвестиций является одним из главных критериев, определяющих жизнеспособность любого проекта. Возможность привлечения достаточных средств на приемлемых условиях определяет, стоит ли сосредоточиться на данном проекте.

ESFC, испанская инвестиционно-консалтинговая компания с международным присутствием, активно занимается финансированием долгосрочных инвестиционных проектов по всему миру.

Наша команда успешно сотрудничает с десятками компаний в Европе, США, Латинской Америке, Африке, Восточной Азии и других регионах планеты, предлагая передовые решения и безукоризненное персонализированное обслуживание.

Мало что имеет такое значение для процветания бизнеса, как профессиональное управление проектами.

Мы предлагаем широкий спектр финансовых и инжиниринговых услуг, включая предоставление крупных долгосрочных инвестиционных кредитов от 50 миллионов евро со сроком погашения до 20 лет.

Наша компания готова рекомендовать генерального подрядчика при реализации проектов по ЕРС-контракту.

Если вы ищете надежного партнера для будущего проекта в энергетике, инфраструктуре, промышленности, добыче полезных ископаемых, нефтегазовом секторе, недвижимости и других областях, свяжитесь с командой ESFC в любое удобное время.

Определение долгосрочных инвестиций — NerdWallet

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Не класс активов, а скорее перспективные, долгосрочные инвестиции предполагают принятие большего риска в краткосрочной перспективе для получения долгосрочной прибыли за счет покупки и владения диверсифицированными ценными бумагами в течение многих лет.

Ведущий писатель | Стратегия инвестирования, налоги

Алиеза Дюрана присоединилась к Nerdwallet в качестве обозревателя инвестиций и налогов в 2022 году. У нее десятилетний опыт работы в журналистике, освещающей вопросы жилья, труда, гендера и государственной политики для Eviction Lab, The Fuller Project for International Reporting, New America. и Слейт. Ее работы публиковались в USA Today, The Washington Post, The Atlantic и Harvard Business Review. Она живет в Сент-Джордже, штат Юта.

Подробнее

Обновлено

Под редакцией Chris Davis Chris DavisНазначенный редактор | Криптовалюта, брокерские счета, фондовый рынок

Крис Дэвис — ответственный редактор в команде инвесторов. Как писатель он освещал фондовый рынок, инвестиционные стратегии и инвестиционные счета, а в качестве представителя он появлялся на NBC Bay Area и цитировался, среди прочего, Forbes, Apartment Therapy, Martha Stewart и Lifewire. Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet. Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором отдела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он живет в Лонгмонте, штат Колорадо.

Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet. Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором отдела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он живет в Лонгмонте, штат Колорадо.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Определение долгосрочных инвестиций

Долгосрочные инвестиции — это не класс активов, а скорее подход к инвестированию, направленный на получение долгосрочной прибыли, несмотря на потенциальную краткосрочную волатильность.

С практической точки зрения, долгосрочная инвестиция — это инвестиция, которую вы держите не менее года и за которую вы платите долгосрочный налог на прирост капитала при продаже (согласно IRS). Но есть больше способов думать о долгосрочных инвестициях, чем то, как их определяет IRS. В то время как точный временной диапазон долгосрочных инвестиций варьируется от инвестора к инвестору, владение в течение как минимум пяти лет считается типичным и отличает долгосрочные инвестиции от цели краткосрочных инвестиций и денежных средств в портфеле.

Кто такой долгосрочный инвестор?

Долгосрочный инвестор — это человек, который берет на себя больше рисков в краткосрочной перспективе, чтобы получить потенциальную долгосрочную прибыль. Например, человек, которому до выхода на пенсию осталось 30 лет, может поступить правильно, вложив большую часть или весь свой портфель в диверсифицированные акции, такие как индексные фонды или биржевые фонды (ETF), в то время как тому, кому до выхода на пенсию осталось пять лет, может потребоваться более низкий доход. рискованные краткосрочные инвестиции.

Примеры долгосрочных инвестиций

Все активы сопряжены с риском, а в случае с акциями риск заключается в волатильности цен, что означает колебания цен. Когда цена отдельных акций падает, нет никакой гарантии, что они восстановятся. Или, если вы продадите слишком рано, вы не выиграете от восстановления цены.

«Долгосрочные инвестиции — это скорее образ мышления, чем конкретный тип инвестиций», — говорит сертифицированный специалист по финансовому планированию из Рокфорда, штат Иллинойс, Эллисон Александер. долгосрочное инвестирование

долгосрочное инвестирование

Пенсионные счета

Пенсионные счета по определению являются долгосрочными инвестициями и обеспечивают особые налоговые льготы, а также штрафы за досрочное снятие средств. Например, с индивидуальным пенсионным счетом (IRA) вы, скорее всего, заплатите штраф за доступ к деньгам до 59 1/2 лет. Если вы инвестируете за пределами IRA или 401 (K), инвестирование средств через брокерский счет может предложить аналогичные преимущества.

ETF, индексные фонды и взаимные фонды

Для диверсифицированных фондов акций риск, как правило, ограничивается краткосрочной волатильностью. Возьмем в качестве примера индексный фонд, привязанный к S&P 500. Несмотря на то, что у фонда были годы взлетов и падений, в долгосрочной перспективе он исторически усредняется до прибыли. Если вы планируете держать позиции в долгосрочной перспективе, эта краткосрочная волатильность не будет проблемой. В результате диверсифицированные фонды, такие как индексные фонды и биржевые фонды (ETF), можно рассматривать как долгосрочные инвестиции.

Риски и выгоды фондов облигаций

Подобно фондовым ETF, фонды рынка облигаций представляют собой пакеты инвестиций в облигации, предлагающие легкую диверсификацию и доступ к рынку облигаций. Фонды облигаций, как и облигации, могут иметь разные сроки погашения, риск и доходность. Фонды облигаций с более длительным сроком погашения (например, 30 лет) имеют более высокую доходность и могут рассматриваться как долгосрочные инвестиции, но не по той же причине, что и акции. Долгосрочные облигации приносят более высокую доходность, потому что существует более высокий риск инфляции, съедающей ваши фиксированные процентные платежи.

Однако профиль риска и вознаграждения по облигациям с более длительным сроком погашения может не совпадать с рисками и доходами от инвестирования в акции:

«Нас не интересуют долгосрочные или высокодоходные [облигации], потому что они предлагают элемент риска, за который вы не обязательно получаете вознаграждение. Наша позиция такова: если вы идете на риск, вы будете лучше вознаграждены за это в виде доли в портфеле», — говорит Александр. Сертифицированный специалист по финансовому планированию из Калифорнии Марио Эрнандес.0006

Наша позиция такова: если вы идете на риск, вы будете лучше вознаграждены за это в виде доли в портфеле», — говорит Александр. Сертифицированный специалист по финансовому планированию из Калифорнии Марио Эрнандес.0006

«Не каждый актив будет приносить прибыль каждый год. Инвестиции не предназначены. Если вы спасетесь и пойдете на наличные деньги, вы осознаете эту потерю и не сможете участвовать в восстановлении рынка».

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяет наша редакция. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 |

Сборы $0 за сделку для онлайн-акций США и ETF | Сборы $0 за сделку | Сборы $0 за сделку |

Минимум счета $0 | Минимум счета $0 | Минимум счета $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму 50 долларов США или более. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия. | Акция Нет в настоящее время акция не проводится | Акция Получите до 12 бесплатных дробных акций (стоимостью до 3000 долларов США) 9000 6 при открытии и пополнении счета в Webull. |

Примеры долгосрочных и краткосрочных инвестиций

Разница между долгосрочными и краткосрочными инвестициями заключается во времени: Долгосрочные инвестиции могут удерживаться в течение пяти, 10 или 30 лет. или более, в то время как краткосрочные инвестиции могут храниться только в диапазоне от нескольких месяцев до нескольких лет.

Когда Эрнандес встречается с клиентами, он начинает с того, что расспрашивает их об их целях и сроках. Независимо от того, где вы находитесь на своем инвестиционном пути, время является решающим фактором при принятии решения о том, куда вложить деньги. Одна из первых вещей, которую следует учитывать, — это то, как скоро вы хотите получить заначку.

«Все, во что вы вкладываете деньги, сопряжено с риском, — говорит Эрнандес. «Это вопрос перспективы — менее рискованный или более рискованный — но во всех случаях есть уровень риска».

Как правило, рекомендуется распределять инвестиции по ряду активов и владеть рядом инвестиций в каждом классе активов (например, акции, облигации, денежные средства и т. д.), чтобы диверсифицировать их, тем самым размещая свои финансовые яйца в нескольких корзины.

д.), чтобы диверсифицировать их, тем самым размещая свои финансовые яйца в нескольких корзины.

«Вы не должны инвестировать только в один вид инвестиций, например, в акции, облигации или недвижимость. Если вы собираетесь планировать выход на пенсию, у вас должно быть достаточно ресурсов и гибкости в отношении различных типов активов, чтобы быть уверенным, что с вами все будет в порядке», — говорит Эрнандес.

Деньги, к которым вы хотите получить быстрый доступ, например, резервный фонд, лучше всего хранить в наличных деньгах, например, на высокодоходном сберегательном счете или на счете денежного рынка, который позволяет вашим деньгам быть легко доступными.

Краткосрочные инвестиции, напротив, действуют как средство накопления или получения дохода для достижения цели инвестирования на определенный период, скажем, на один год.

Фонды краткосрочных облигаций считаются вариантом получения денег, которые могут вам понадобиться через два-три года. Состоящие из краткосрочных кредитов компаниям или правительствам (а не акций), фонды краткосрочных облигаций, как правило, менее рискованны, чем акции, особенно когда они обеспечены кредитами муниципалитетов или правительства США.

Застрахованные банковские депозитные сертификаты (CD) считаются безрисковым вариантом инвестирования денег, которые вам понадобятся через три-пять лет, если вы не снимете деньги досрочно и не заплатите штраф.

Выбор долгосрочных инвестиций

Рассматриваете долгосрочные инвестиции и не знаете, с чего начать? Если ваш работодатель предлагает форму 401 (K), участие в программе — отличное место для начала, особенно если они предлагают соответствовать вашим взносам.

Если у вас нет доступа к форме 401(K) или вы уже вносите сумму, соответствующую сумме, вы можете рассмотреть возможность открытия и финансирования IRA. Если у вас есть счет IRA или 401 (K), увеличение вашего вклада может стать удобным способом доступа к фондовому рынку.

Если у вас нет доступа к 401(K) или вы не готовы открывать IRA, не бойтесь. Вы по-прежнему можете получить доступ к ETF, индексным фондам и паевым инвестиционным фондам через брокерские счета, но важно помнить, что вы откажетесь от налоговых льгот пенсионных счетов. Выбирая брокера, ищите брокера с низкими комиссиями, широким спектром инвестиций, всем, что позволит вам настроить и забыть об этом.

Выбирая брокера, ищите брокера с низкими комиссиями, широким спектром инвестиций, всем, что позволит вам настроить и забыть об этом.

Об авторе: Алиеза Дюрана пишет о стратегии инвестирования для NerdWallet. Алиеза писала для USA Today, The Washington Post и The Atlantic, а также появлялась в «Full Frontal with Samantha Bee», The New York Times, NPR, CNN и других СМИ. Подробнее

Готовы к богатству?

Отслеживайте свой собственный капитал и узнайте, как сэкономить больше.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Что такое акции FAANG? 5 акций технологических компаний с мега-капитализацией

Bloomberg/Getty Images

3 мин чтения Опубликовано 29 ноября 2022 г.

Логотип Bankrate Как эксперт проверяет эту страницу? Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей доске отзывов Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Акции FAANG включают одни из самых популярных и прибыльных акций на рынке за последнее десятилетие или около того. Но что такое акции FAANG? Это аббревиатура, обозначающая акции следующих компаний:

- F – Facebook (FB)

- А — Яблоко (AAPL)

- А – Амазонка (АМЗН)

- N – Нетфликс (NFLX)

- G – Google (GOOG и GOOGL)

Эти компании продолжают оставаться вожаками технологической отрасли, представляя быстрорастущий сектор экономики. Каждая из них со временем вернула инвесторам кучу денег, и эти акции, вероятно, останутся популярными в портфелях инвесторов в обозримом будущем. (Как видите, эта аббревиатура устарела, поскольку Google изменил свое название на Alphabet в 2015 году, а Facebook изменил свое название на Meta Platforms в 2021 году, чтобы отразить более широкую направленность.)

Каждая из них со временем вернула инвесторам кучу денег, и эти акции, вероятно, останутся популярными в портфелях инвесторов в обозримом будущем. (Как видите, эта аббревиатура устарела, поскольку Google изменил свое название на Alphabet в 2015 году, а Facebook изменил свое название на Meta Platforms в 2021 году, чтобы отразить более широкую направленность.)

На самом деле, первоначально эта группа называлась FANG stocks, обозначая Facebook, Amazon, Netflix и Google, но была расширена за счет включения Apple в качестве второго «А». Иногда Microsoft также включается в эту группу, а аббревиатура расширяется до FANMAG, что является более приятной аббревиатурой. Но более подходящим названием могло бы быть MANAMA, которое может напоминать известную песню «Улицы Сезам», позволяя и Microsoft, и относительно недавно переименованным Meta Platforms иметь M.

Почему акции FAANG так популярны?

Акции FAANG популярны по ряду причин, возможно, наиболее важной из них является их устойчивый рост и потенциальный рост в будущем. Их общая стоимость исчисляется триллионами долларов, и многие инвесторы имеют по крайней мере небольшую часть этих компаний в своем портфеле благодаря тому, что владеют биржевым или взаимным фондом, где они являются популярными активами.

Их общая стоимость исчисляется триллионами долларов, и многие инвесторы имеют по крайней мере небольшую часть этих компаний в своем портфеле благодаря тому, что владеют биржевым или взаимным фондом, где они являются популярными активами.

Популярное владение индексами

Акции FAANG включают в себя значительные доли основных индексов, таких как индекс Standard & Poor’s 500 (S&P 500), в который входят около 500 крупнейших компаний Америки. Вот разбивка акций FAANG в индексе S&P 500 по состоянию на 28 ноября 2022 года, согласно данным Slick Charts:

- Facebook/Meta Platforms – 0,7 процента

- Яблоко – 6,6%

- Амазонка — 2,4 процента

- Нетфликс — 0,4 процента

- Google/Алфавит – 3,3 процента

- Microsoft — 5,4 процента

Другими словами, только эти шесть компаний составляют около 19 процентов индекса.

Вес этих компаний в индексе Nasdaq 100 еще выше. Вот их разбивка по этому основному технологическому индексу по состоянию на 28 ноября 2022 года, согласно Slick Charts:

- Facebook/метаплатформы – 2,1 процента

- Яблоко – 13,4%

- Amazon — 5,3 процента

- Нетфликс — 1,2 процента

- Google/Алфавит – 6,6%

- Microsoft — 10,2%

В общей сложности пять основных акций FAANG составляют около 29 процентов стоимости индекса. Добавьте Microsoft, и вы получите всего шесть фирм, составляющих почти 39 процентов индекса.

Добавьте Microsoft, и вы получите всего шесть фирм, составляющих почти 39 процентов индекса.

Каждый раз, когда вы покупаете средства на основе этих индексов, вы покупаете акции FAANG аналогичного размера. (Если вы уже владеете долями в этих отдельных акциях, ваш портфель может быть не таким диверсифицированным, как вы думаете.)

Рекорд роста

Хотя потребители могут быть знакомы с этими техническими названиями, они могут не знать об огромной прибыли, полученной этими шестью компаниями за 10-летний период с начала 2012 года до конца 2021 года.

| Компания | Общий доход (в процентах) | Годовая доходность (в процентах) |

|---|---|---|

| 780* | 24,3 | |

| Яблоко | 1 128 | 28,5 |

| Амазонка | 1 827 | 34,4 |

| Нетфликс | 5 985 | 50,8 |

| Google/Алфавит | 797 | 24,5 |

| Майкрософт | 1 196 | 29,2 |

Источник: Yahoo! Финансы. * С даты IPO 18 мая 2012 г.

* С даты IPO 18 мая 2012 г.

Если бы вы вложили 10 000 долларов в Netflix в начале 2012 года, к концу 2021 года у вас было бы примерно в 60 раз больше денег – поистине невероятная прибыль. Даже низкий уровень доходности привлекателен. И годовая доходность примерно такая же, как вы можете найти на рынке.

Эти рекорды роста основаны на расширяющейся глобальной империи каждой компании, хотя иногда люди не понимают, что у компаний есть другие предприятия под корпоративным зонтиком.

Например, хотя Meta Platforms известна своей социальной сетью Facebook, многие потребители не знают, что она также контролирует мессенджер WhatsApp и социальную сеть Instagram.

Точно так же Amazon является не только гигантом электронной коммерции, но также контролирует AWS (Amazon Web Services), который является ведущим игроком в области облачных вычислений.

Тем временем Netflix превратился из распространителя чужого контента в производителя и распространителя собственного контента.