Документы для погашения ипотеки материнским капиталом: перечень и причины отказа

Содержание

- Как выгоднее расходовать средства материнским капиталом?

- Связь между маткапиталом и ипотекой

- Возможные причины отказа

- Документы на погашение ипотеки деньгами из МК

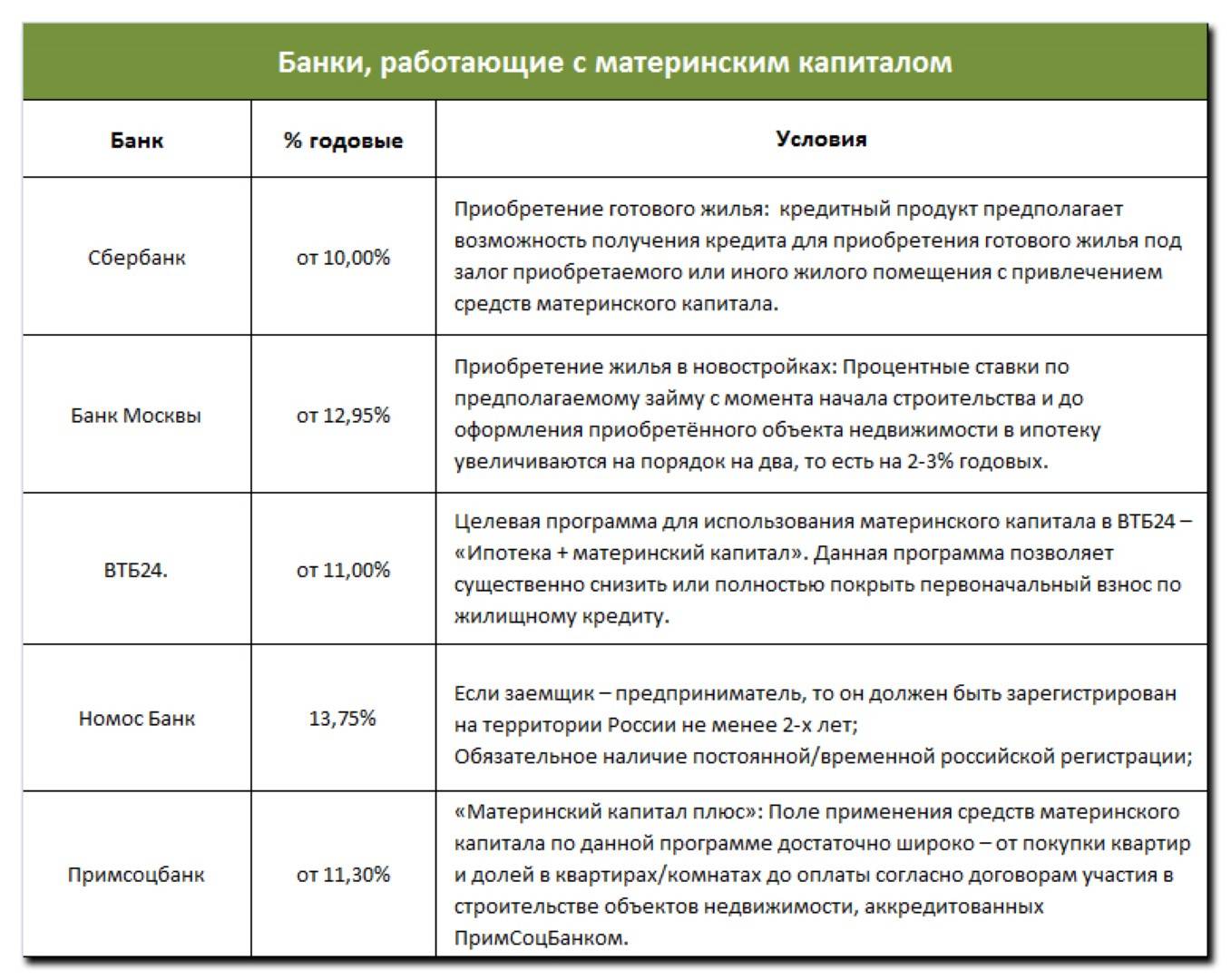

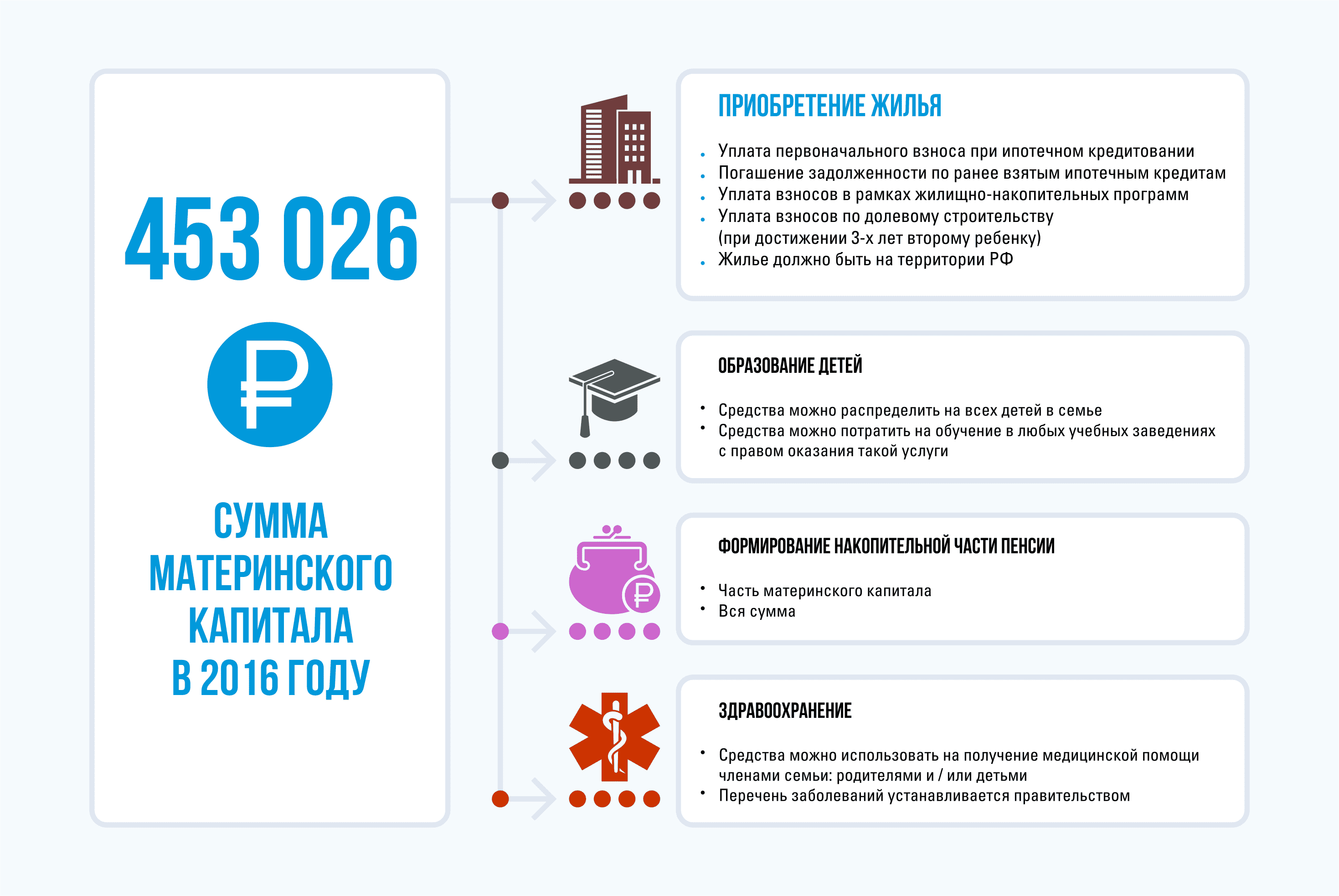

Материнский капитал — это государственная программа поддержки семей, в которых родился или усыновлен ребенок. Одним из способов использования материнского капитала является погашение ипотечного кредита. Это позволяет многим семьям сэкономить значительную сумму денег на процентных платежах и раньше стать полностью свободными от кредитных обязательств. Однако, есть определенные причины, по которым банк может отказать в использовании материнского капитала для погашения ипотеки.

Главная причина отказа — непредоставление необходимых документов.для погашения ипотеки материнским капиталом банк требует предоставление оригиналов свидетельства о рождении или удочерении ребенка, паспорта заемщика, договора ипотеки, а также специальной заявления на использование материнского капитала.

Другой причиной отказа может быть связь между использованием материнского капитала и изначальными условиями ипотечного кредита. Некоторые банки предлагают выгодные условия кредита, но с условием, что клиент будет расходовать средства только на погашение ипотеки. Для таких случаев использование материнского капитала может означать отказ от выгодных условий и потерю преимущественных условий по кредиту.

Как выгоднее расходовать средства материнским капиталом?

Погашение ссуды на ипотеку средствами материнского капитала является одним из возможных вариантов использования этих денег. Учитывая, что размер материнского капитала достаточно значителен, правильное использование данных средств может привести к существенной экономии на выплате ипотеки.

Для того чтобы погашение ипотеки материнским капиталом было выгоднее, необходимо учесть ряд факторов. Во-первых, важно знать возможные причины отказа банка в использовании материнского капитала для погашения ипотеки. Такие причины могут быть связаны с отсутствием необходимых документов или их неправильным оформлением.

Во-вторых, необходимо правильно расходовать средства материнского капитала на погашение ипотеки. Для этого следует внимательно изучить условия договора с банком и определить, какие суммы и в какие месяцы следует погашать. Также следует учитывать, что использование материнского капитала может быть связано с определенными ограничениями, например, датой жилищного кредита.

Советуем прочитать: Трудовая инспекция Московской области: телефон горячей линии и способы подачи жалобы

В-третьих, можно рассмотреть возможность досрочного погашения ипотеки с помощью средств материнского капитала. При этом необходимо учесть, что ранее погашенную часть ипотеки может быть невозможно вернуть, поэтому перед принятием решения стоит рассчитать все возможные экономические последствия.

Связь между маткапиталом и ипотекой

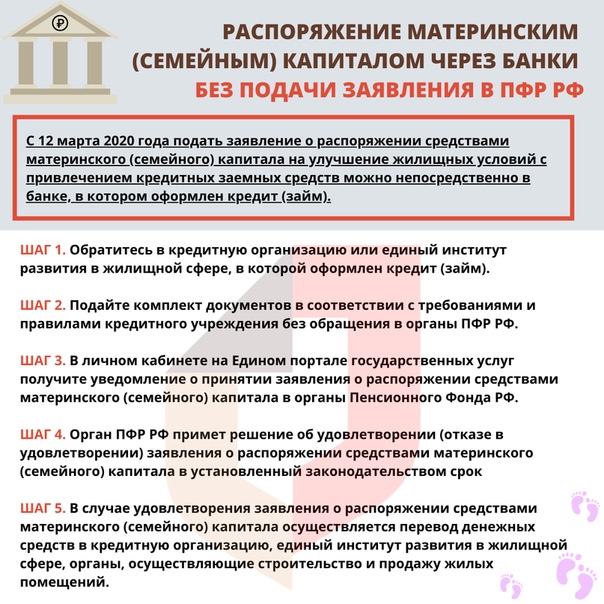

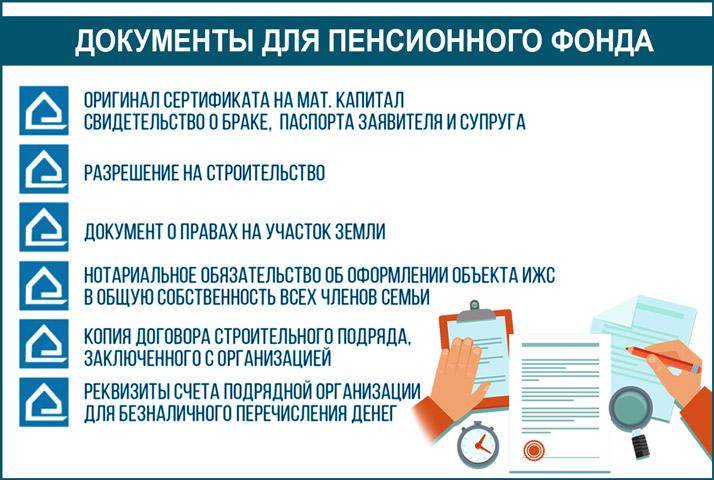

Возможные варианты использования материнского капитала в связи с ипотекой, как правило, зависят от требований банка и договора ипотеки. Для погашения ипотеки материнским капиталом требуются определенные документы.

Одним из возможных вариантов является использование средств материнского капитала для погашения ипотеки. В этом случае, документы, подтверждающие получение и использование материнского капитала, предоставляются банку, который выпускал ипотечный кредит. В данном случае, материнский капитал может быть использован для погашения части суммы задолженности по ипотеке.

Однако, не всегда возможно использование материнского капитала для погашения ипотеки. Это может быть связано с различными причинами, такими как отсутствие необходимых документов или требований со стороны банка. Также возможны случаи, когда сумма материнского капитала не позволяет полностью погасить ипотеку.

Расходовать материнский капитал на погашение ипотеки может быть выгоднее, так как это позволяет уменьшить сумму задолженности и тем самым снизить общую сумму процентов, которые нужно будет выплатить банку. Однако, перед принятием решения о погашении ипотеки материнским капиталом, рекомендуется проконсультироваться с специалистом и ознакомиться со всеми условиями и требованиями банка.

Возможные причины отказа

Отказ в расходовании материнского капитала на погашение ипотеки может быть обусловлен рядом различных причин:

- Отсутствие необходимых документов. Для получения средств мк на погашение ипотеки требуется предоставить соответствующие документы, подтверждающие наличие ипотеки и ее основных характеристик. Отсутствие одного из необходимых документов может стать основанием для отказа.

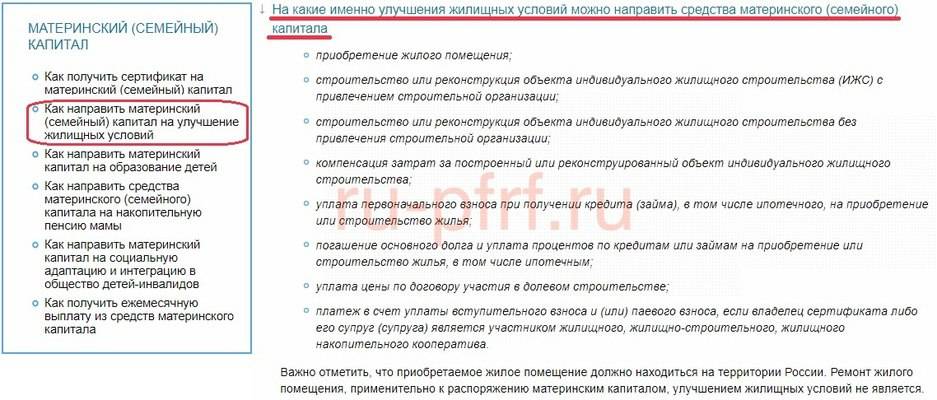

- Не соответствие целевого использования. Правила использования маткапитала предусматривают его расходование на определенные цели, такие как улучшение жилищных условий семьи. Если целевое использование средств не соответствует требованиям, это может стать причиной отказа.

- Недостаточность средств. Иногда сумма материнского капитала может быть недостаточной для полного погашения ипотеки. В таком случае дополнительные средства придется искать из других источников.

Советуем прочитать: Штраф за отсутствие документов у водителя в 2023 году: последствия, если забыть документы на машину дома

Возможные причины отказа в расходовании материнского капитала на погашение ипотеки могут быть связаны как с неполнотой и неправильностью предоставленных документов, так и с ограничениями и требованиями самого фонда или организации, осуществляющей выплату маткапитала.

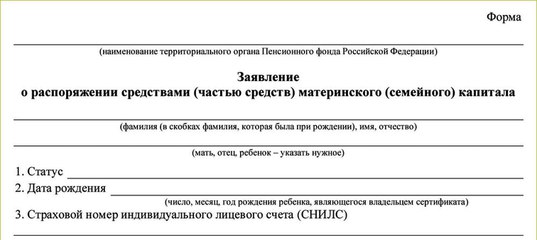

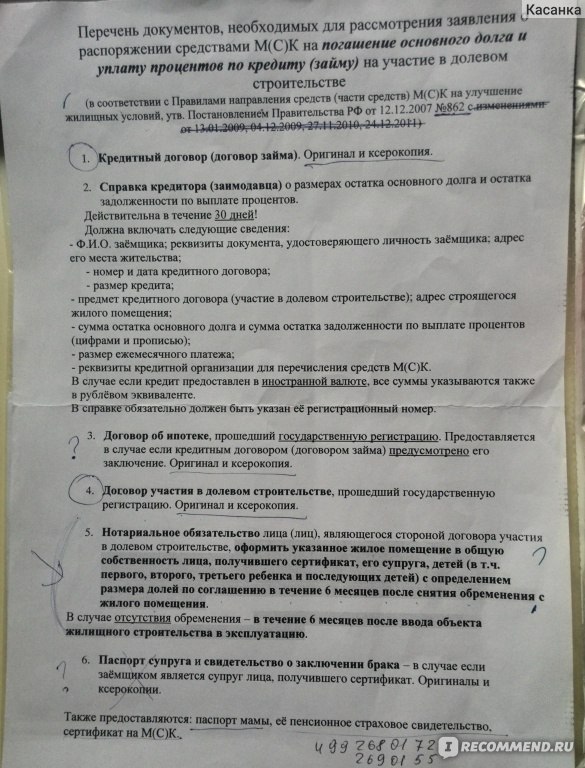

Документы на погашение ипотеки деньгами из МК

Возможные причины отказа в пользовании материнским капиталом (МК) для погашения ипотеки могут быть связаны с неправильным заполнением документов. Поэтому важно внимательно изучить требования банка или организации, предоставляющей ипотечное кредитование, и собрать все необходимые документы.

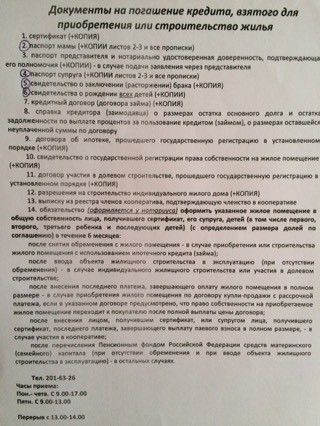

Как правило, для погашения ипотеки деньгами из МК необходимо предоставить следующие документы: копию свидетельства о рождении ребенка, копию паспорта родителя, кредитный договор и документы, подтверждающие стоимость и состояние недвижимости.

Однако, несмотря на предоставление всех документов, банк или организация могут отказать в использовании материнского капитала для погашения ипотеки по разным причинам. Например, может быть установлено ограничение на сумму, которую можно расходовать на погашение ипотеки. Также, возможны ограничения на использование МК, если ипотека была оформлена до получения материнского капитала.

Также, возможны ограничения на использование МК, если ипотека была оформлена до получения материнского капитала.

Деньги из МК выгоднее использовать на погашение ипотеки, так как это позволяет сократить срок выплат и сумму переплат по кредиту. Кроме того, это позволяет сэкономить на процентных выплатах в связи с уменьшением общей суммы долга.

В случае, если банк или организация отказывают в использовании материнским капиталом для погашения ипотеки, можно обратиться в Фонд социального страхования и получить средства на другие цели, предусмотренные законодательством. Важно заранее изучить условия использования материнского капитала и требования банков или организаций, предоставляющих ипотечное кредитование, чтобы сделать максимально выгодное решение.

Ипотека с материнским капиталом по выгодной процентной ставке в МТС Банке

Ипотека с материнским капиталом

от 11,2% годовых

от 11,2% годовых

Годовых в рублях

от 11,2%

Максимальная сумма

50 млн ₽

Срок кредита

до 30 лет

Первоначальный взнос

от 15%

Преимущества ипотеки в МТС Банке

Онлайн оформление

В отделение вы придете только для подписания документов

Материнский капитал

Используйте как первоначальный взнос или для погашения ипотеки

Требования к заемщику и залоговой недвижимости

К заемщику:

К недвижимости:

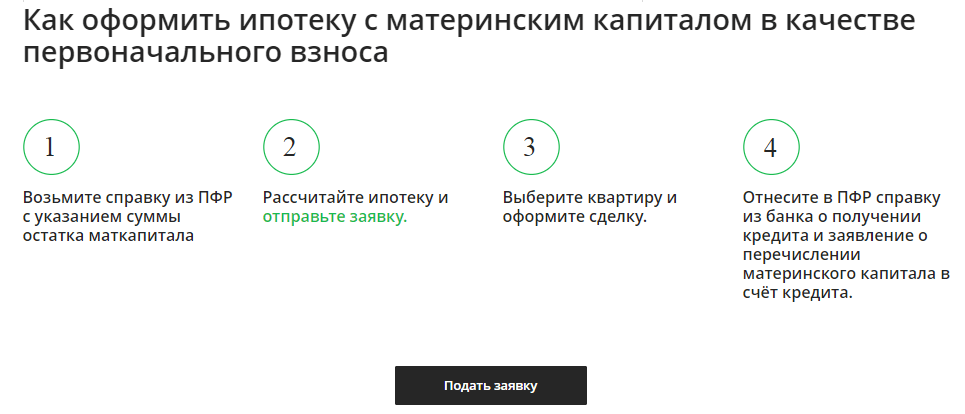

4 простых шага к вашему жилью

Предложение партнеров МТС Банка

Страхование онлайн

Продление и оформление полиса по ипотеке онлайн

Мобильный оценщик

Проведите оценку недвижимости самостоятельно не выходя из дома

МТС Банк предлагает ипотеку с маткапиталом. Выгодные ставки, программы для покупки жилья в новостройке и на вторичном рынке, в городе и сельской местности, господдержка молодых семей — выберите подходящее предложение и подайте заявку на ипотеку с маткапиталом онлайн.

Выгодные ставки, программы для покупки жилья в новостройке и на вторичном рынке, в городе и сельской местности, господдержка молодых семей — выберите подходящее предложение и подайте заявку на ипотеку с маткапиталом онлайн.

| Процентная ставка | от 10,4% |

| Сумма кредита | до 50 000 000 ₽ |

| Срок кредита | до 25 лет |

| Решение по кредиту | до 3-х дней |

Как получить ипотеку

Оформить ипотеку с материнским капиталом может любая семья, получившая сертификат. В зависимости от программы кредитования, в МТС Банке можно использовать материнский капитал для:

Материнский капитал можно направить только на закрытие долга по кредиту на приобретение жилой недвижимости на территории РФ.

При использовании сертификата можно:

Зачисление средств материнского капитала в счет оплаты части долга по ипотеке производится бесплатно. Комиссий и сборов нет. Банк не ограничивает размер доли в стоимости кредита, которую можно погасить маткапиталом. Вы можете использовать всю сумму сертификата, а если она превышает остаток долга по ипотеке — разница останется на вашем счету в ПФР, и вы сможете израсходовать средства на другие разрешенные цели.

Комиссий и сборов нет. Банк не ограничивает размер доли в стоимости кредита, которую можно погасить маткапиталом. Вы можете использовать всю сумму сертификата, а если она превышает остаток долга по ипотеке — разница останется на вашем счету в ПФР, и вы сможете израсходовать средства на другие разрешенные цели.

Для использования средств семейного капитала необходимо обратиться в ПФР через МФЦ лит сервис Госуслуги. Пенсионный фонд направит запрос банку, и после предоставления банком сведений о кредитом договоре — перечислит средства материнского капитала на указанный счет. Далее деньги будут зачислены банком по заявлению клиента в счет частичного или полного досрочного погашения ипотеки.

Показать всёУсловия ипотеки

Сумма

до 50 млн ₽

Первоначальный взнос

от 20%

Ставка

11,2%

Сумма

до 50 млн ₽

Первоначальный взнос

от 15%

Ставка

11,7%

Указанная годовая процентная ставка увеличивается:

Рассчитать стоимость и оплатить полис страхования можно на МТС Страхование или у страховых партнеров банка

Необходимые документы

На рассмотрение заявки

Анкета: заполните в электронном виде

Согласие на обработку персональных данных: заполните вручную и отсканируйте документ

Паспорт РФ: отсканируйте все развороты

Справка 2-НДФЛ / справка о доходах по форме банка / выписка из ПФР (не требуется, если вы получаете зарплату на карту МТС Банка более 6 месяцев)

Трудовая книжка: заверенная копия.

Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)

Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)Военный билет для мужчин в возрасте до 27 лет

К сделке

Памятки

Как погашать ипотеку без комиссии

По номеру телефона

Наличными

По номеру телефона

Если в МТС Банке у вас есть только ипотека, перевод поступит сразу на счет для погашения ипотеки. Деньги будут списаны в дату платежа

В некоторых банках платежи через СБП по умолчанию отключены. Как правило, их можно включить в разделе «Настройки».

Подробная инструкция

Все способы погашения

Если у вас нет карты МТС Банка

Чтобы вносить платежи без комиссии, оформите карту MTS CASHBACK в приложении или офисе МТС Банка.

Погасите ипотеку досрочно

Вы можете досрочно погасить ипотеку полностью или частично.

При частичном досрочном погашении можно сократить сумму ежемесячного платежа или срок кредита

1

В приложении МТС Банка выберите свой кредит и нажмите «Погасить»

2

Выберите «Погасить частично» или «Погасить полностью»

3

Введите сумму платежа и выберите дату погашения (любой будний день). Подтвердите запрос кодом из СМС

4

Готово! Сумма спишется автоматически в указанный день

Обратите внимание!

Проследите, чтобы в выбранную дату на кредитном счете было достаточно средств для списания.

Управляйте ипотекой

в приложении МТС Банка

В приложении можно:

Отслеживать зачисление средств на счет кредита

Видеть дату и сумму ежемесячного платежа

Погашать кредит досрочно без штрафов и комиссий

Заказать справки по кредиту без похода в офис

Вопросы и ответы

Общие вопросы

Требования к заемщику

Приобретаемая недвижимость

О кредите

Обслуживание ипотеки

Погашение кредита

Дебетовая карта МТС Банка

Как оформить ипотечный кредит?

Подайте заявку на сайте или в отделении банка. В течение дня с вами свяжется ипотечный менеджер и проконсультирует по дальнейшим вопросам одобрения заявки и выхода на сделку.

В течение дня с вами свяжется ипотечный менеджер и проконсультирует по дальнейшим вопросам одобрения заявки и выхода на сделку.

На какие цели можно получить ипотечный кредит?

На приобретение квартир и апартаментов на первичном и вторичном рынке, рефинансирование ипотеки. Возможно индивидуальное рассмотрение ипотеки на загородную и коммерческую недвижимость.

Можно рефинансировать другие кредиты вместе с ипотекой?

Вместе с ипотекой можно рефинансировать до 5 кредитов и получить дополнительные деньги на любые цели. Для этого оформите заявку . В течение дня вам перезвонит менеджер.

Кто может быть созаёмщиком?

Любой человек с хорошей кредитной историей и постоянным доходом. Вы можете привлечь до 4 созаемщиков: например, ваших родных или друзей.

Сколько времени занимает рассмотрение заявки?

От 1 до 3 дней.

В течение какого срока действует положительное решение банка о предоставлении кредита?

Одобрение действует 2 полных месяца.

Можно ли использовать материнский капитал как первоначальный взнос?

Да, можно. Кроме покупки аппартаментов. Потратить материнский капитал на приобретение апартаментов нельзя, так как данный тип недвижимости не относится к жилому фонду.

Кроме покупки аппартаментов. Потратить материнский капитал на приобретение апартаментов нельзя, так как данный тип недвижимости не относится к жилому фонду.

Обязательно ли оформлять страхование?

Когда можно снова подать заявку в случае отказа?

Если причина отказа устранена, мы пересмотрим решение в течение недели. Причины могут быть такими: недостаточный доход, просроченные кредиты в других банках, отсутствие первоначального взноса.

Общие вопросы

Требования к заемщику

Приобретаемая недвижимость

О кредите

Обслуживание ипотеки

Погашение кредита

Дебетовая карта МТС Банка

Новостройка. Единая ставка:Вся информация носит справочный характер и не является офертой. Банк имеет право отказать в предоставлении кредита без раскрытия причин отказа. Срок кредита от 36 до 360 месяцев. Сумма кредита от 1 000 000 ₽ до 50 000 000 ₽. Неустойка за просрочку платежа — 0.06% за каждый день просрочки. Годовая процентная ставка определяется для каждого заёмщика индивидуально и составляет от 11,2% при первоначальном взносе. Указанная годовая процентная ставка увеличивается при изменении первоначального взноса, а также: при отсутствии личного страхования (при расторжении ранее заключенного договора страхования) на 1% годовых, при отсутствии имущественного страхования на 1% годовых; для сотрудников организаций, не входящих в группу компаний ПАО АФК «Система», и их дочерних/зависимых обществ или не являющихся зарплатными клиентами на +0.6% годовых; ставка будет составлять до 12% годовых.

Указанная годовая процентная ставка увеличивается при изменении первоначального взноса, а также: при отсутствии личного страхования (при расторжении ранее заключенного договора страхования) на 1% годовых, при отсутствии имущественного страхования на 1% годовых; для сотрудников организаций, не входящих в группу компаний ПАО АФК «Система», и их дочерних/зависимых обществ или не являющихся зарплатными клиентами на +0.6% годовых; ставка будет составлять до 12% годовых.

Можно ли взять ипотеку находясь в декрете?

Создание семьи может стать одним из самых волнующих моментов в вашей жизни. Это также может означать, что вы ищете новый дом или большую площадь. И хотя вы, вероятно, начали присматриваться к своему новому большому шагу, важно отметить, что, поскольку, когда вы находитесь в декретном отпуске, ваш доход значительно ниже, чем обычно, что может повлиять на одобрение вашей ипотеки.

Возможно ли получить ипотеку?

В Канаде вы по-прежнему можете подать заявку и потенциально претендовать на получение ипотеки, даже если вы находитесь в декретном отпуске. Важно отметить, что независимо от того, беременны вы или находитесь в декретном отпуске, вы не можете подвергаться дискриминации или мешать вам претендовать на получение ипотечного кредита.

Важно отметить, что независимо от того, беременны вы или находитесь в декретном отпуске, вы не можете подвергаться дискриминации или мешать вам претендовать на получение ипотечного кредита.

Однако, как и любой другой заявитель, вам нужно будет пройти несколько различных шагов, чтобы пройти стресс-тест и доказать, что вы сможете вносить регулярные платежи. Вам также необходимо иметь кредитный рейтинг выше 640, и если он меньше этого, вы можете подумать о том, чтобы кто-то подписал ваш ипотечный кредит.

Можно ли использовать ваш обычный доход для подачи заявления?

Определение дохода, используемого для подачи заявления на ипотеку, зависит от даты вашего возвращения на работу. Независимо от того, когда вы планируете вернуться на работу, если у вас есть письмо с датой возвращения, 100% вашей зарплаты могут быть использованы для получения ипотечного кредита. Однако важно отметить, что это не включает никаких бонусов или сверхурочных.

Если вы работаете не по найму, вам нужно будет использовать два года T4 или уведомление об оценке, чтобы претендовать на проценты, перечисленные выше.

Самое главное, вам также потребуется письмо с места работы от вашего нынешнего работодателя. Это важный шаг для получения одобрения на ипотеку, и он должен включать вашу ставку заработной платы, количество гарантированных часов и ожидаемую дату возвращения на работу.

Почему это письмо так важно?

Находясь в отпуске по беременности и родам в Канаде, вы получаете пособие по страхованию занятости в качестве дохода. Эти пособия представляют собой меньшую сумму, чем обычная полная ставка заработной платы, которую вы получали бы, если бы не были в отпуске (пособия EI составляют до 55% вашего страхового заработка, но не более 638 долларов США в неделю). И подача заявления с этим доходом даст вам право на значительно меньшую ипотеку. Поскольку вместо этого вы хотите, чтобы кредиторы рассмотрели ваше заявление с учетом вашего полного регулярного дохода, получение письма о возвращении на работу — это возможность сделать это.

Ваше письмо о возвращении на работу должно содержать следующую важную информацию:

- Имя работодателя

- Ваша первоначальная дата начала работы

- Ваша заработная плата

- Название вашей должности

- Дата вашего возвращения на работу

Если вы сможете напечатать это письмо на фирменном бланке компании, это может дать дополнительные гарантии и легитимность для кредиторов. Наконец, вам нужно будет предоставить свою историю предыдущего дохода, что обычно осуществляется через T4 или уведомление об оценках. Это типично для любого процесса квалификации ипотеки, независимо от того, находитесь ли вы в декретном отпуске или нет.

Наконец, вам нужно будет предоставить свою историю предыдущего дохода, что обычно осуществляется через T4 или уведомление об оценках. Это типично для любого процесса квалификации ипотеки, независимо от того, находитесь ли вы в декретном отпуске или нет.

В конечном счете, наличие этого письма служит гарантией того, что вы вернетесь на работу, и помогает кредиторам рассматривать ваш доход в полном размере, а не в размере оплаты отпуска по беременности и родам. Это также дает им дополнительную уверенность в том, что вы сможете продолжать вносить свои регулярные платежи по ипотеке после того, как ваша заявка будет одобрена.

Нужно ли вам сообщать вашему ипотечному кредитору, что вы беременны?

Технически, ваши ипотечные кредиторы не могут спрашивать, беременны ли вы или находитесь в декретном отпуске. Но, поскольку вашему кредитору потребуется доступ к вашим финансам для утверждения ипотеки, они могут спросить, будут ли какие-либо потенциальные изменения в вашем текущем или будущем доходе.

Нахождение в декретном отпуске не должно вас останавливать

Получение одобрения на ипотеку во время декретного отпуска не должно быть проблемой. Обеспечение того, чтобы вы соответствовали всем требованиям для утверждения в дополнение к вашему письму о возвращении на работу, является ключевым шагом к тому, чтобы сделать этот процесс гладким. Если вы уже начали поиск жилья или у вас есть вопросы об ипотеке, один из консультантов по ипотеке Pine будет рад поговорить с вами.

Как подать заявку на ипотеку

Если вы думаете о покупке дома, подача заявки на ипотеку может показаться сложной задачей. Вам нужно будет предоставить много информации и заполнить множество форм, но подготовка поможет процессу пройти как можно более гладко.

Что в этом руководстве

- Как кредиторы проверяют, могу ли я позволить себе ипотеку?

- Как подготовиться к заявке

- Что нужно для оформления ипотеки

- Как вы тратите деньги

- Вы перезакладываете?

- Вы хотите ипотеку только проценты?

- Поговорите с ипотечным консультантом

- Рассчитайте общую стоимость ипотеки

Как кредиторы проверяют, могу ли я позволить себе ипотеку?

Кредиторы рассчитывают доход вашей семьи, включая базовую заработную плату и любой другой доход, который вы получаете от второй работы, внештатной работы, льгот, комиссионных или бонусов.

Проверка доступности — гораздо более подробный процесс. Кредиторы принимают во внимание все ваши регулярные домашние счета и расходы, а также любые долги, такие как кредиты и кредитные карты, чтобы убедиться, что у вас достаточно средств для покрытия ежемесячных выплат по ипотеке.

Они также должны провести «стресс-тест», сможете ли вы по-прежнему платить по ипотечному кредиту, если процентные ставки вырастут, или если вы выйдете на пенсию, отправитесь в декретный отпуск или родите ребенка.

Кроме того, они проведут проверку кредитоспособности в агентстве кредитных историй после того, как вы подадите официальное заявление, чтобы взглянуть на вашу финансовую историю и оценить, насколько рискованным может быть кредитование для вас.

Наверх

Как подготовиться к заявке

Прежде чем подать заявку на ипотеку, обратитесь в три основных кредитных бюро и просмотрите свои кредитные отчеты. Убедитесь, что нет неверной информации о вас. Вы можете сделать это онлайн либо через платную службу подписки, либо через один из бесплатных онлайн-сервисов, доступных в настоящее время.

Убедитесь, что нет неверной информации о вас. Вы можете сделать это онлайн либо через платную службу подписки, либо через один из бесплатных онлайн-сервисов, доступных в настоящее время.

Вы можете проверить свой кредитный рейтинг в одном из этих трех основных кредитных рейтинговых агентств:

- Проверьте свой кредитный отчет с помощью Equifax

- Проверьте свой кредитный отчет с Experian

- Проверьте свой кредитный отчет TransUnion с помощью Credit Karma

Наверх

Что нужно для оформления ипотеки

Начните собирать все документы, необходимые для оформления ипотечного кредита. Сюда могут входить:

- счета за коммунальные услуги

- подтверждение полученных пособий

- Форма P60 от вашего работодателя

- платежные ведомости за последние три месяца

- паспорт или водительские права (для подтверждения личности)

- банковские выписки с вашего текущего счета за последние три-шесть месяцев

- выписка бухгалтера за два-три года, если вы работаете не по найму Форма налоговой декларации

- SA302, если вы получаете доход из более чем одного источника или работаете не по найму

- самозанятые лица должны предоставить информацию вместе со своей налоговой декларацией, которая подтверждает то, что говорится в SA302 об их доходах, например, банковские выписки.

Будьте точны. Убедитесь, что информация в форме заявки соответствует документам, которые вы им предоставляете.

Например, не округляйте свою зарплату, если сумма в платежных ведомостях отличается от этой цифры.

Укажите адрес недвижимости, которую вы хотите купить, агента по недвижимости и вашего адвоката.

Это основные сведения. Некоторые кредиторы могут потребовать дополнительные документы.

Имейте в виду, что у кредиторов могут быть разные критерии в отношении доходов и расходов.

Спросите своего кредитора или независимого консультанта по ипотечным кредитам, что еще вам может понадобиться.

Обратите внимание, распечатки онлайн-выписок по вашему текущему счету и счетов за коммунальные услуги могут быть неприемлемы.

Вам понадобятся либо печатные копии, либо копии, заверенные вашим адвокатом, вашим банком или поставщиком коммунальных услуг.

Наверх

Как вы тратите деньги

Возможно, вам также потребуется показать свои расходы, в том числе сумму, которую вы занимаете по кредитным картам и другим займам.

Помимо счетов за домашнее хозяйство, вам, возможно, потребуется включить:

- Муниципальный налог

- страховых полисов и

- общие расходы на проживание, такие как проезд, уход за детьми и развлечения.

Наверх

Вы перезакладываете?

Если вы хотите увеличить размер ипотечного кредита, вам, возможно, также придется пройти указанные выше проверки доступности, и вам будут даны рекомендации относительно того, какие ипотечные продукты подходят.

Если у вас есть ипотечный кредит и вы не хотите занимать дополнительные деньги, есть более гибкие условия.

Наверх

Вы хотите ипотеку только проценты?

Не все кредиторы предлагают ипотечные кредиты только под проценты.

Если вы подаете заявление на его получение, вам нужно будет показать, что у вас есть надежный метод погашения, а также соответствие необходимым критериям дохода.

Наверх

Поговорите с ипотечным консультантом

С таким количеством доступных вариантов выбрать правильный ипотечный кредит может быть очень сложно. Ипотечный консультант может помочь вам найти правильный ипотечный кредит для вас.

Рассчитайте общую стоимость ипотеки

Кредитор или брокер сделают это за вас. Но убедитесь, что они объясняют все сборы и сборы, включая любые условные сборы и сборы, такие как штрафы за досрочное погашение.

Некоторые брокеры взимают плату за консультацию, получают комиссию от кредитора или и то, и другое. Они расскажут вам о своих сборах и типе услуг, которые они могут предоставить на вашей первой встрече. Консультанты внутренних банков и строительных обществ обычно не взимают плату за свои консультации.

Вам будет показана общая годовая стоимость ипотечного кредита, выраженная в процентах от кредита. Это будет показано как расчет годовой процентной ставки (APRC) и включает любые сборы, такие как сборы за оценку или погашение, связанные с вашей ипотекой. Этот APRC поможет обеспечить более тщательное сравнение между различными доступными ипотечными сделками.

Это будет показано как расчет годовой процентной ставки (APRC) и включает любые сборы, такие как сборы за оценку или погашение, связанные с вашей ипотекой. Этот APRC поможет обеспечить более тщательное сравнение между различными доступными ипотечными сделками.

Получение ипотечного кредита — это больше, чем просто ежемесячные платежи. Вам также необходимо предусмотреть в бюджете другие расходы, такие как гонорары адвоката и гербовый сбор.

Использование сайтов сравнения цен

Веб-сайты сравнения являются хорошей отправной точкой для того, чтобы увидеть существующие цены и попытаться найти подходящую ипотеку.

Популярные веб-сайты для сравнения ипотечных кредитов, в том числе:

- Money Saving ExpertОткрывается в новом окне

- Деньги СупермаркетОткрывается в новом окне

- MoneyfactsОткрывается в новом окне

- Какой?

Помните:

- не все сайты сравнения дадут вам одинаковые результаты, поэтому перед принятием решения убедитесь, что вы используете более одного сайта.

Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)

Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)