Краткий комментарий к Обзору судебной практики по спорам, связанным с договором финансовой аренды (лизинга)

27 октября 2021 г. (не дождавшись двух дней до 23-й годовщины подписания Закона о лизинге), Президиум Верховного суда утвердил Обзор практики по спорам, связанным с договором лизинга.

Это объемный документ, содержащий 39 пунктов, в том числе семь из них включают изложение двух дел. При этом только семь пунктов основаны на делах, рассмотренных самим Верховным судом. Остальные — более или менее реальные дела из практики нижестоящих судов.

Основная проблема с изданием подобных тематических обзоров заключается в том, что они фактически становятся источниками права — более сильными, чем закон, но при этом готовятся анонимно неизвестными обществу экспертами за закрытыми дверями.

Ввиду объемности документа экспресс-комментарий будет относительно кратким — в первую очередь следует указать на новые правоположения (которые не были отражены в ранее опубликованных актах Верховного суда):

1. Договор аренды с правом выкупа арендатором арендованного имущества может быть переквалифицирован в договор выкупного лизинга, если содержит распределение прав и обязанностей, рисков и ответственности, характерное для выкупного лизинга (п. 3).

Договор аренды с правом выкупа арендатором арендованного имущества может быть переквалифицирован в договор выкупного лизинга, если содержит распределение прав и обязанностей, рисков и ответственности, характерное для выкупного лизинга (п. 3).

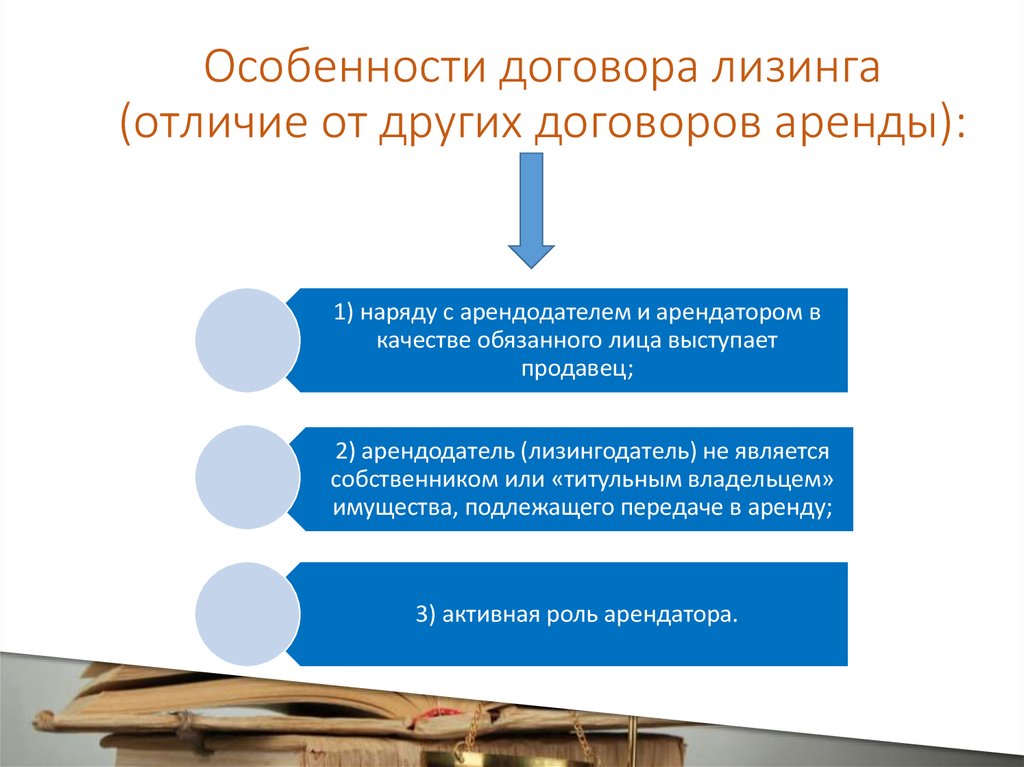

В целом мысль справедливая, однако остается немаловажный вопрос: одним из квалифицирующих признаков лизинга является отсутствие права на актив у лизингодателя до заключения договора и принятие лизингодателем обязательства перед лизингополучателем приобрести указанный им актив у определенного продавца с целью последующей передачи лизингополучателю.

Вопрос состоит в том, остается ли этот признак квалифицирующим, или Верховный суд считает возможным им пренебречь.

В пользу сохранения важности этого признака говорит буква закона.

В пользу допустимости пренебречь этим признаком говорит то, что к выкупному лизингу и к продаже товара в кредит с удержанием титула продавцом логично применять почти одинаковые правила (об обеспечительном удержании), а разница между продажей с удержанием титула и арендой с последующим выкупом трудноразличима.

2. Право собственности на лизинговое имущество переходит от лизингодателя к лизингополучателю непосредственно по исполнении им обязательств по договору лизинга, несмотря на возможные условия договора лизинга, устанавливающие иной порядок передачи титула (п. 4).

Этот элемент акцессорности права собственности лизингодателя на лизинговое имущество по отношению к требованиям, составляющим содержание возникших из договора обязательств, упоминался в п. 2 постановления Пленума ВАС РФ о выкупном лизинге. Между тем до сих пор высшие инстанции при разрешении конкретных дел следовали той модели передачи права собственности, которую стороны согласовывали в договоре (наиболее поздний пример — определение СКЭС ВС РФ от 02.09.2021 № 305-ЭС21-8475 (дело № А40-130659/2019 по иску ООО “Производственное предприятие “Трансспецстрой” к Специализированной государственной инспекции по надзору за техническим состоянием самоходных машин и других видов техники о признании права собственности на самоходную машину и обязании выдать дубликат паспорта самоходной машины).

Новое решение создает риск невозможности использования в лизинговой деятельности такого инструмента, как кросс-дефолт. Интерпретация Верховным судом элемента акцессорности в качестве императивного правила вызывает возражения, связанные с возможностью наличия у лизингодателя разумных мотивов удерживать актив в собственности и после завершения исполнения конкретного договора — при нарушении лизингополучателем обязательств, возникших из других оснований (в первую очередь, других договоров лизинга).

Вместе с тем есть основания полагать, что в последнем случае удержание лизингодателем титула будет правомерным, исходя из формулировки Обзора “для перехода права собственности на предмет лизинга заключение отдельного договора купли-продажи не требуется, в том числе в случае, если договор лизинга содержит противоположные положения, обусловливающие переход права собственности соблюдением иных условий, не связанных с надлежащим исполнением обязательств лизингополучателем”. Иными словами, договор лизинга может содержать положения, обусловливающие переход права собственности соблюдением условий, связанных с надлежащим исполнением обязательств лизингополучателем. При этом согласно п. 15 Обзора, признающего возможность признания обязательств по нескольким договорам финансирование одним лизинговым правоотношением и допускающим “перекрестное обеспечение”, при наличии нескольких взаимосвязанных договоров лизинга следует принимать во внимание их совокупный финансовый результат. Поэтому видится логичным, что условия договоров лизинга, положения договоров, обусловливающие переход права собственности соблюдением условий, связанных с надлежащим исполнением лизингополучателем обязательств, как минимум, по взаимосвязанным договорам, должны признаваться допустимыми.

При этом согласно п. 15 Обзора, признающего возможность признания обязательств по нескольким договорам финансирование одним лизинговым правоотношением и допускающим “перекрестное обеспечение”, при наличии нескольких взаимосвязанных договоров лизинга следует принимать во внимание их совокупный финансовый результат. Поэтому видится логичным, что условия договоров лизинга, положения договоров, обусловливающие переход права собственности соблюдением условий, связанных с надлежащим исполнением лизингополучателем обязательств, как минимум, по взаимосвязанным договорам, должны признаваться допустимыми.

Это также следует из логики вещного обеспечения в коммерческом обороте — как в случае с залогом, так и в случае с удержанием рассматриваемая в качестве обеспечительного актива вещь может служить обеспечением любых обязательств должника перед кредитором.

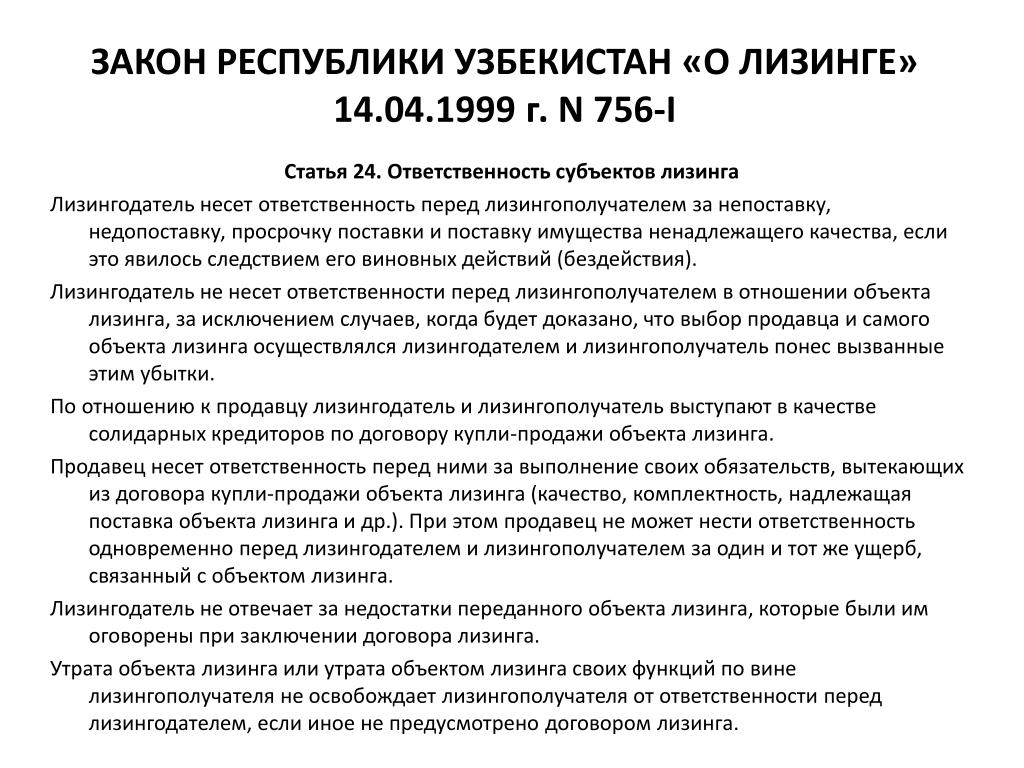

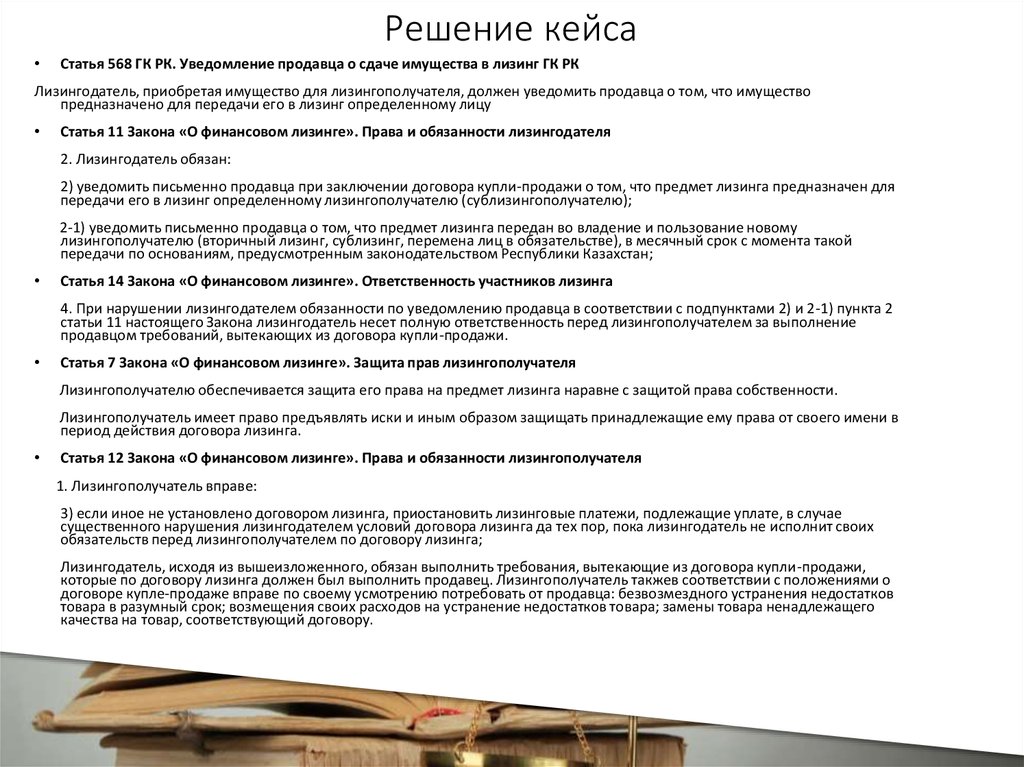

3. При уклонении лизингодателя от содействия лизингополучателю в предъявлении продавцу дефектного имущества требований, связанных с выявлением недостатков актива, лизингополучатель вправе (1) требовать расторжения договора лизинга по мотивам его существенного нарушения лизингодателем, (2) при расчете сальдо встречных предоставлений не нести неблагоприятные последствия дефектности товара, в частности сниженной фактической стоимости по сравнению со стоимостью качественной вещи.

Данное правоположение очевидно призвано стимулировать лизингодателя прилагать усилия к защите прав и интересов лизингополучателя в спорах с продавцом относительно качества лизингового имущества. С одной стороны, это благая цель.

С другой стороны, не вполне понятно, чем конкретно должен и может помочь лизингодатель лизингополучателю. Только лизингополучатель знает, имущество какого качества ему требуется и в чем заключаются дефекты (если они есть). Лизингодатель, будучи контрагентом как лизингополучателя, так и продавца, в равной мере не может полагаться на суждения обоих относительно качества актива.

Если Верховный суд исходит из того, что лизингополучателю нужно содействие лизингодателя в расторжении договора, то и здесь роль лизингодателя скромна. В условиях неопределенности относительно наличия и существенности дефектов лизингодатель не должен принуждаться к принятию решения об одностороннем отказе от договора. Поэтому в качестве более логичного пути расторжения договора видится судебный порядок. Правило п. 1 ст. 670 ГК РФ следовало истолковать так, что лизингополучателю нужно согласие лизингодателя на расторжение договора поставки в одностороннем порядке, но не требуется согласие лизингодателя на расторжение договора в судебном порядке. К сожалению, Верховный суд решил иначе.

Правило п. 1 ст. 670 ГК РФ следовало истолковать так, что лизингополучателю нужно согласие лизингодателя на расторжение договора поставки в одностороннем порядке, но не требуется согласие лизингодателя на расторжение договора в судебном порядке. К сожалению, Верховный суд решил иначе.

Возложение на лизингодателя негативных последствий дефектности товара при расчете сальдо выглядит вообще дико (конечно, за пределами случаев, когда лизингополучатель может доказать, причинную связь между уклонением лизингодателя от обсуждения вопроса о расторжении договора или очевидным затягиванием им рассмотрения спора в суде и усугублением негативных последствий поставки дефектного товара — в таких случаях “цену” неконструктивного поведения лизингодателя нужно определить на основании доказательств, оцениваемых на основе принципа состязательности, и включить в расчет сальдо).

Кроме того, в этом вопросе Верховный суд не захотел увидеть другую сторону проблемы: если лизингодатель действует в лучших интересах лизингополучателя и согласно его указаниям, лизингодатель должен быть защищен от связанных с этим претензий продавца — или абсолютно (с констатацией права продавца в таких случаях предъявлять требования лишь к лизингополучателю), или хотя бы относительно (с выплатами продавцу и возможностью их последующего возмещения за счет лизингополучателя). Жаль, что Верховный суд не нашел в практике решенных таким образом споров, хотя подобные споры есть.

Жаль, что Верховный суд не нашел в практике решенных таким образом споров, хотя подобные споры есть.

4. Если лизингополучатель ввиду дефектности лизингового имущества требует соразмерного уменьшения его цены, исполнение этого требования производится продавцом в пользу лизингодателя с последующей корректировкой графика лизинговых платежей (п. 9).

Единственный комментарий: разумно.

5. При невозможности использования лизингового имущества ввиду его дефектности никакая часть лизинговых платежей не может считаться убытками лизингополучателя, подлежащими взысканию с продавца (п. 10). Это правоположение по существу дезавуирует противоположную правовую позицию, изложенную ранее в постановлении Президиума ВАС РФ от 23.04.2013 № 16573/12 (дело № А57-2805/2011 по иску ООО “АТР-Холдинг” к ООО “Техрезерв-С” о взыскании убытков).

В свое время позиция ВАС РФ представлялась разумной, однако по более обстоятельном обдумывании следует прийти к выводу, что для продавца последствия поставки дефектного товара не должны зависеть от применяемой его кредитором технологии финансирования приобретения актива, а право покупателя-потребителя взыскать с продавца сумму процентов по кредиту, полученному на оплату товара (п. 5—6 ст. 24 Закона о защите прав потребителей), должно оставаться эксклюзивной потребительской льготой, а не проникать в коммерческие отношения.

5—6 ст. 24 Закона о защите прав потребителей), должно оставаться эксклюзивной потребительской льготой, а не проникать в коммерческие отношения.

6. Наличие у лизингодателя права требования, направленного на компенсацию своих затрат, к продавцу не исключает возможности обратиться с таким требованием к лизингополучателю. К данным требованиям в совпадающей части должны применяться нормы ГК РФ о солидарных обязательствах, а в той части, в какой требования лизингодателя равны сумме вложенного им финансирования в приобретение предмета лизинга, лизингодатель вправе требовать исполнения как от продавца, не исполнившего обязательства из договора купли-продажи, и от лизингополучателя совместно, так и от любого из них в отдельности, притом как полностью, так и в части долга (п. 11).

В свое время (14 лет назад) на Конференции ЮрКлуба обсуждалась тема “Риск вмененного поручительства?”

У лизингодателя, несомненно, есть требование к лизингополучателю, связанное с тем, что именно последний является носителем риска неисправности продавца. Требования лизингодателя к лизингополучателю и к продавцу ввиду непоставки товара направлены на удовлетворение одного и того же интереса, но возникают из разных юридических составов и различаются по содержанию: требование лизингодателя к лизингополучателю — регулятивное (о выплате сальдо встречных предоставлений ввиду расторжения договора лизинга в отсутствие его нарушений со стороны лизингополучателя), а к продавцу — охранительное. Тем не менее Верховный суд счел возможным признать их солидарными.

Требования лизингодателя к лизингополучателю и к продавцу ввиду непоставки товара направлены на удовлетворение одного и того же интереса, но возникают из разных юридических составов и различаются по содержанию: требование лизингодателя к лизингополучателю — регулятивное (о выплате сальдо встречных предоставлений ввиду расторжения договора лизинга в отсутствие его нарушений со стороны лизингополучателя), а к продавцу — охранительное. Тем не менее Верховный суд счел возможным признать их солидарными.

Вместе с тем логично, что при определении сальдо имеющееся у лизингодателя к продавцу требование о возврате цены не должно учитываться как “полученное лизингодателем”, поскольку шанс на фактический возврат продавцом цены непоставленного товара обычно крайне мал.

7. Суд вправе отказать в изъятии предмета лизинга у лизингополучателя при расторжении договора лизинга, если:

(1) допущенное лизингополучателем нарушение незначительно, а размер задолженности явно несоразмерен стоимости изымаемого имущества (то есть одновременно соблюдены следующие условия:

(а) сумма неисполненного обязательства составляет менее чем пять процентов от размера стоимости предмета лизинга;

(б) период просрочки исполнения обязательства лизингополучателем составляет менее чем три месяца;

(2) лишение лизингополучателя возможности владеть и пользоваться предметом лизинга способно привести к наступлению для него значительных имущественных потерь;

(3) у лизингодателя есть возможность удовлетворения денежных требований в порядке исполнительного производства без изъятия имущества (п. 13).

13).

Основания расторжения договора лизинга и изъятия лизингового имущества формулируются даже более строго, чем основания обращения взыскания на предмет залога (с учетом необходимости принимать во внимание риск потерь лизингополучателя от изъятия актива).

Данное правоположение создает возможность того, что лизингополучатель будет одновременно и не уклоняться от внесения лизингодателю лизинговых платежей, и эксплуатировать актив, извлекая из этого доход, направляя его на какие угодно цели, кроме исполнения обязательств перед лизингодателем, а правопорядок будет заставлять лизингодателя вместо использования обеспечительного потенциала актива проходить все круги ада исполнительного производства.

В этом пункте Обзора явно не хватает указания на то, что лизингополучатель, возражая против изъятия обеспечительного актива, должен доказать наличие свободного от притязаний других кредиторов имущества, за счет которого лизингодатель мог бы удовлетворить свое требование — с одновременным наложением на такое “другое имущество” ареста в пользу лизингодателя.

8. При расчете сальдо встречных предоставлений из причитающихся лизингодателю требований подлежат исключению суммы, в отношении которых имеются вступившие в законную силу судебные акты об их взыскании по тому же договору, но фактически не уплаченные лизингополучателем на момент рассмотрения дела (п. 14).

Данное разъяснение вопреки практике, которая складывалась по разным категориям дел, отождествляет присужденные и фактически полученные суммы. Явно было бы разумнее исходить из того, что при расчете сальдо ввиду такого расчета ранее вынесенные судебные акты утрачивают способность к принудительной реализации. Такая логика ранее была отражена определении СКЭС ВС РФ от 25.07.2018 № 305-КГ17-23457 (дело № А40-56800/2017 по заявлению ООО “Северная Грузовая Компания” о признании недействительным постановления судебного пристава-исполнителя Межрайонного отдела по особым исполнительным производствам УФССП России по Москве Кочеихина А.А. о взыскании исполнительского сбора), включенном в п. 47 Обзора судебной практики ВС РФ № 4 (2018), утв. Президиумом ВС РФ 26.12.2018.

47 Обзора судебной практики ВС РФ № 4 (2018), утв. Президиумом ВС РФ 26.12.2018.

Это разъяснение по существу делает для лизингодателя неприемлемым вариант защиты прав путем взыскания задолженности, поскольку впоследствии лизингодатель рискует столкнуться с невозможностью принудительного исполнения судебного акта — или ввиду банкротства лизингополучателя, или ввиду отсутствия у лизингополучателя имущества, на которое можно было бы обратить взыскание. И если при взыскании лизингодателем с лизингополучателя сальдо такое решение выглядит приемлемо (лизингодателю должно быть всё равно — взыскивать денежные суммы по одному или по двум исполнительным листам), то при взыскании сальдо с лизингодателя последний лизингополучателю заплатит сполна, а получить с него не сможет ничего.

9. При разрешении спора о последствиях расторжения нескольких взаимосвязанных договоров лизинга подлежит определению совокупный сальдированный результат. Установление сальдо взаимных обязательств сторон в таком случае не является зачетом (п. 15).

15).

В обоснование этого тезиса указывается, что, если (1) сохранение за лизинговой компанией права собственности на каждый предмет лизинга в период действия договоров лизинга обеспечивает исполнение обязательств лизингополучателя по всем заключенным с ним договорам (перекрестное обеспечение) и (2) договоры лизинга, заключенные на общих (стандартных) условиях, предусматривают перекрестное обеспечение, то они представляют собой взаимосвязанные сделки, посредством совершения которых в рамках одного лизингового правоотношения увеличивался совокупный объем финансирования, предоставленного лизинговой компанией. В такой ситуации вывод о полноте возврата лизинговой компании вложенного ею финансирования и соблюдении эквивалентности встречных предоставлений сторон может быть сделан только по результатам сопоставления исполнений, произведенных по всей совокупности расторгнутых договоров. Установление сальдо взаимных обязательств сторон в данном случае не является зачетом, поэтому к рассматриваемой ситуации не применим запрет зачета, установленный Законом о банкротстве.

Данное разъяснение существенно смещает акценты в регулировании совокупного сальдирования по сравнению с актами 2017 г. (определения СКЭС ВС РФ от 02.05.2017 № 305-ЭС16-20304 (дело № А40-188536/2015 по иску ЗАО “Гортехпроектпоставка” к ЗАО “ШРЕИ Лизинг” о взыскании неосновательного обогащения) и от 14.11.2017 по делу № 306-ЭС17-5704 (дело № А57-8579/2015 по иску ООО “Агротранзит” к ООО “Балтийский лизинг” о взыскании неосновательного обогащения)). Ранее указывалось на недопустимость совокупного сальдирования по невзаимосвязанным договорам. Теперь подчеркивается возможность расчета совокупного сальдо по взаимосвязанным договорам, при этом критерии взаимосвязанности сформулированы достаточно широко.

10. Продажа предмета лизинга по результатам торгов создает опровержимую презумпцию соответствия цены реализации рыночной стоимости актива (п. 19), а продажа без открытых торгов при существенном расхождении цены реализации с оценкой переносит на лизингодателя бремя доказывания разумности и добросовестности при организации продажи (п. 20).

20).

11. Поскольку на лизингополучателя отнесены все невыгоды, связанные с изменением состояния предмета лизинга, постольку ему должны причитаться и все выгоды от него, в том числе в виде увеличения рыночной стоимости имущества (п. 21).

Закреплен принцип “ubi periculum, ibi est lucrum collocatur” (где риск, там и выгода) — ср., например, конституцию Юстиниана от 17 ноября 530 года (Кодекс Юстиниана, кн. VI, тит. 2, зак. 22, § 3a).

12. Суммы налогов, уплаченных лизингодателем в связи с продажей предмета лизинга, изъятого у лизингополучателя, по общему правилу, не могут рассматриваться в качестве убытков лизинговой компании и не учитываются при определении сальдо встречных предоставлений (п. 22).

Спорный тезис, коль скоро Верховный суд не предлагает сравнить плановое налоговое бремя при надлежащем исполнении договора с фактическим налоговым бременем при расторжении договора, изъятии и реализации имущества. В отсутствие разницы налоги, уплачиваемые лизингодателем, не должны считаться его убытками, но при доказанном превышении экстраординарным налоговым бременем планового разница должна считаться убытками и учитываться при расчете сальдо.

13. К лизингополучателю, уплатившему все лизинговые платежи, переходят права страхователя в том числе по страховым случаям, наступившим до приобретения права собственности на предмет лизинга (п. 32).

В части перехода прав страхователя на будущее данное правоположение является частным случаем решения, закрепленного в ст. 960 ГК РФ (которая, кстати, в данном пункте не упоминается). В части прав по страховым случаям, наступившим до перехода права на актив, это правоположение видится полезным, поскольку — судя по обзору практики, проведенному Ю.Б.Фогельсоном в монографии “Страховое право: теоретические основы и практика применения” (разд. IV, гл. 12, § 1), практика по этому вопросу складывалась неоднозначно и суды зачастую исходили из того, что при наступлении страхового случая до передачи прав на застрахованное имущество право на получение страхового возмещения не переходит к приобретателю без отдельной уступки.

14. Требование лизингодателя к лизингополучателю, в отношении которого введена процедура банкротства, об изъятии предмета лизинга в связи с досрочным расторжением договора лизинга подлежит рассмотрению в исковом порядке вне рамок дела о банкротстве (п. 33).

33).

Данное правоположение сформулировано в русле правовых позиций Верховного суда, касающихся аренды (см. определения СКЭС ВС РФ от 08.09.2016 № 309-ЭС16-4636, от 14.08.2018 № 305-ЭС18-8136), и дезавуирует позицию, сформулированную в постановлении Президиума ВАС РФ от 13.11.2012 № 8141/12.

Верховный суд справедливо указывает, что правило о рассмотрении требований к банкроту в рамках дела о банкротстве не распространяется на требования собственника о признании права собственности, об истребовании имущества из чужого незаконного владения, о признании недействительными ничтожных сделок и о применении последствий их недействительности. Требование лизингодателя об изъятии предмета лизинга хотя и не названо прямо в указанном перечне требований, но имеет общую с ними правовую природу, поскольку преследует цель передачи собственнику его имущества, не принадлежащего должнику (лизингополучателю) и поэтому не вошедшего в конкурсную массу. Поэтому требование о возврате предмета лизинга при расторжении договора подлежит рассмотрению в ходе искового производства вне рамок дела о банкротстве.

15. Включение требования лизингодателя об уплате лизинговых платежей в реестр требований кредиторов само по себе не свидетельствует об исполнении обязательств по договору лизинга и о появлении оснований для включения предмета лизинга в конкурсную массу лизингополучателя. Лизингодатель, не заявивший о досрочном расторжении предмета лизинга, вправе требовать включения в реестр требований кредиторов задолженности и не лишен права заявить о досрочном расторжении договора в дальнейшем в ходе процедур банкротства. В последнем случае во избежание двойного удовлетворения требований лизингодателя после фактического возврата предмета лизинга производится корректировка реестра (п. 36).

16. В случае признания перенайма предмета лизинга недействительной сделкой (по мотивам совершения без выплаты новым лизингополучателем первоначальному лизингополучателю — должнику, признанному банкротом, соразмерного встречного предоставления) до завершения исполнения договора лизинга новым лизингополучателем (1) допускается восстановление первоначального лизингополучателя в правах и обязанностях, возникших из договора, однако (2) признание сделки недействительной не является основанием для возврата платежей, внесенных новым лизингополучателем лизингодателю, в порядке применения реституции.

В первом вопросе сталкиваются два тезиса: с одной стороны, если у сделки (перенайма) выявлены пороки, являющиеся основанием для ее признания недействительной, должно быть восстановлено первоначальное положение; с другой стороны, следование первому тезису означает, что лизингодателю вопреки его воле навязывается должник, фигура которого лизингодателя уже не устраивает. Кроме того, договорная позиция, в которой восстанавливается первоначальный лизингополучатель, ко дню разрешения спора существенно меняется, а значит реституция оказывается сомнительной — стороны не возвращаются в первоначальное положение, а переводятся в некое новое.

разбор с примерами — Контур.Компас — СКБ Контур

Бывает, вы ищете покупателей среди компаний, у которых есть конкретное оборудование, узкоспециализированный инструмент. Но как понять, что он у них есть?

Здесь расскажем, как в таких ситуациях выручает знание о предметах лизинга и как искать по этому признаку клиентов, готовых купить ваш продукт или услугу.

Контур.Компас помогает получать отборные контакты для холодных продаж и рекламных кампаний. Используйте для этого более 60 критериев поиска. Чем точнее база, тем выше конверсия в оплату.

Собрать базу бесплатно

- Что такое лизинг и зачем по нему искать

- Сценарии поиска

- Поставляете технику и расходники для бизнеса

- Обслуживаете технику клиента

- Участвуете в производственной цепочке

- Сдаете в лизинг авто и оборудование

- Дополнительные советы по поиску

Что такое лизинг и зачем по нему искать

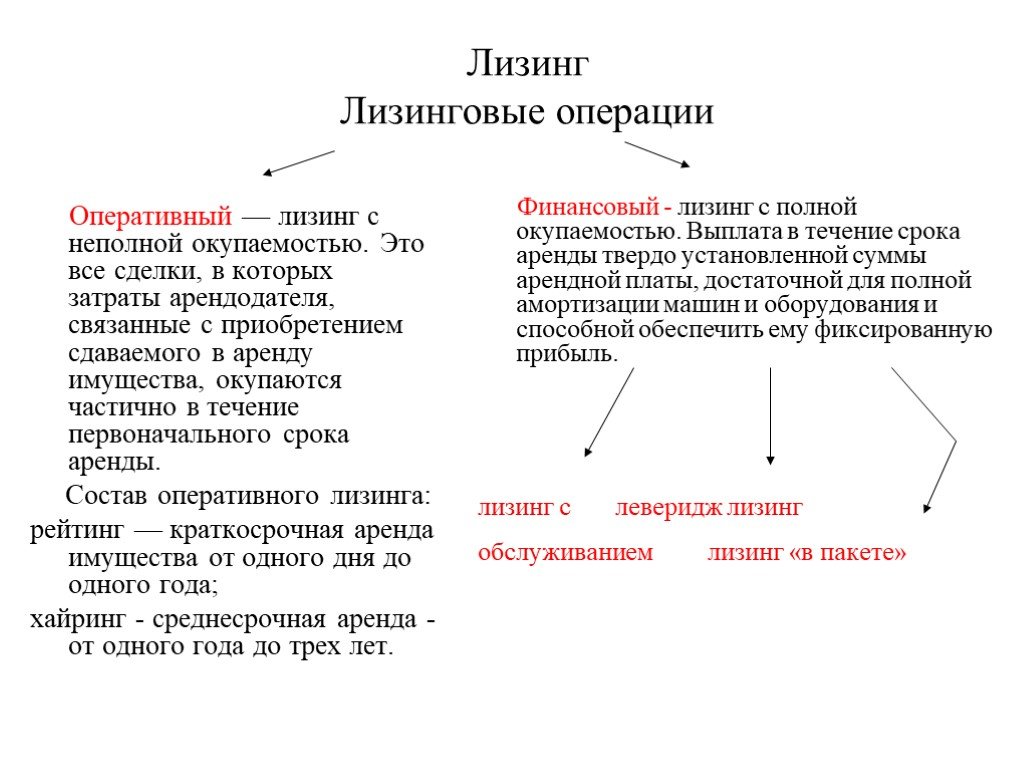

Лизинг — это форма долгосрочной аренды имущества. Чаще всего в лизинг берут транспорт и спецтехнику, а также оборудование: не каждое предприятие может сразу купить все, что нужно для работы.

Лизинг выгодно отличается от обычного кредита и аренды. У лизинговых компаний требования мягче, чем у банков, потому что они остаются собственниками имущества, пока действует договор. Аренда может закрыть только краткосрочную потребность компании и годится для разовых задач. В лизинге же технику можно использовать сразу и на постоянной основе, а после завершения договора выкупить.

Аренда может закрыть только краткосрочную потребность компании и годится для разовых задач. В лизинге же технику можно использовать сразу и на постоянной основе, а после завершения договора выкупить.

Предметы лизинга помогают ответить на вопросы о клиенте:

- какое оборудование или транспорт у него есть;

- какие работы выполняет компания, что она производит;

- какие у клиента финансовые возможности;

- нуждается ли она в каких-то услугах.

Сведения о договорах лизинга организаций публикуются в открытом доступе на Федресурсе в разделе «обременения».

Разберем типичные сценарии, в которых целевых клиентов можно найти по лизингу. Примеры поисковых запросов покажем на примерах из Компаса.

Сценарии поиска

1. Поставляете технику и расходники для бизнеса

Этот сценарий подходит, если вы поставляете

- запчасти для техники, комплектующие и навесное оборудование;

- расходные материалы для оборудования;

- Горюче-смазочные материалы (ГСМ).

Общий принцип: ищите по технике, для которой вы поставляете запчасти, расходники или ГСМ.

Пример поиска: продавец запчастей для катков

Компания торгует запчастями для асфальтовых катков и другой дорожной техники по всей России.

Мы не сможем найти вообще все компании, которые используют катки и асфальтоукладчики. Но мы можем довольно точно найти компании, у которых эта техника в лизинге.

Как найти целевых клиентов в Компасе

В поиске по словам через запятую перечислим два наиболее интересных для нас вида спецтехники — «каток дорожный, асфальтоукладчик». Запросим только компании с телефонами. Получим тысячу компаний.

2. Обслуживаете технику клиента

Это ваш сценарий, если

- обслуживаете оборудование и транспорт ваших покупателей,

- консультируете, обучаете своих клиентов, как правильно организовать цех и установить оборудование, соблюсти требования охраны труда и пожарной безопасности.

Общий принцип: ищите то оборудование и транспорт, которые обслуживаете.

Пример поиска: наладчик лазерного оборудования

Компания налаживает лазерные станки перед запуском на предприятиях, ремонтирует лазерные станки для гравировки, резки и сварки металлов. Обслуживает предприятия по всей России.

Один из клиентских сегментов компании можно очертить по предприятиям с лазерными станками в лизинге.

Как найти целевых клиентов в Компасе

Воспользуемся поиском по словам: напишем «станок лазерный, лазерный маркер, лазерная резка, лазерная сварка». Ограничим поиск компаниями с телефонами. Получим 1000 компаний.

Сервис для поиска и анализа предприятий. Все действующие организации РФ. Сотовые и городские номера телефонов, адреса электронных почт, сведения о финансах, налогах и деятельности.

Попробовать бесплатно

3. Участвуете в производственной цепочке

Этот сценарий подходит, если вы поставляете щебень, древесину, иное сырье или комплектующие, из которых ваш покупатель делает свой товар.

Общий принцип: ищите компании по той технике, с помощью которой покупатель будет обрабатывать ваше сырье или комплектующие.

Пример поиска: федеральный поставщик полимерного сырья

Компания поставляет полиэтилен, полипропилен и другие виды пластика в гранулах производителям пластмассовых изделий.

Чтобы найти хотя бы часть таких производителей, нужно знать, какое оборудование они используют. А это экструдеры, термопластавтоматы, экструзионно-выдувные машины и другое оборудование для литья пластмасс в формы.

Как найти целевые компании в Компасе

Поищем по словам в описании предмета лизинга — введем в поле названия оборудования и просто ключевые слова: «экструдер, экструзионно-выдувная машина, термопластавтомат, выдувная машина, для литья пластмасс». Отберем только компании с телефонами. Компас найдет 385 компаний с таким оборудованием в лизинге.

4. Сдаете в лизинг авто и оборудование

Это сценарий для лизинговых компаний или кредитных организаций.

Общий принцип: если предоставляете в лизинг конкретную технику, ищите компании с интересными вам предметами лизинга и договорами, которые завершились, аннулированы или скоро закончатся. Компания, которая что-то брала в лизинг, скорее всего, снова это сделает: например, фермер брал в лизинг трактор, потом выкупил. Теперь думает расширить автопарк и взять комбайн.

Пример поиска: федеральная лизинговая компания

Компания занимается сдачей в лизинг грузовых автомобилей. Предприятие предлагает брать автомобили нескольких марок, различные по грузоподъемности. Одна из подходящих клиентских категорий для нее — предприятия и ИП, у которых уже есть договор лизинга, но скоро закончится.

Как найти целевые компании в Компасе

Чтобы охватить максимальную емкость, совместим поиск по категориям и словам в описании. В категориях укажем «автомобили», а в поиске по словам уточним, что нам нужны грузовые авто.

Затем укажем, что нас интересуют компании с действующими договорами лизинга, которые заканчиваются в период с 16 августа по 15 декабря 2021 года. Отметим компании с телефонами. Итого найдем 1300 компаний.

Отметим компании с телефонами. Итого найдем 1300 компаний.

Дополнительные советы по поиску

- Не используйте категорию, если ищете технику конкретных марок и моделей. Не все компании точно указывают категорию имущества в лизинге. Например, вместо «01.06. Средства транспортные» указывают «01. Материальные активы».

Проведем эксперимент. Найдем в Свердловской области компании, у которых в лизинге спецтехника марок Caterpillar, Komatsu и John Deere. Таких компаний будет 117. Теперь попробуем уточнить категорию и указать «специализированная техника». И сегмент сразу сузится до 28 организаций. Изучим организации, которые почему-то отсекло при выборе категории: вычтем из первого сегмента второй. Из полученного множества сделаем пробную выгрузку на 20 предприятий и посмотрим на данные лизинга этих компаний.

У 16 из 20 организаций в категории предмета лизинга указано просто «материальные активы».

Еще четверо удосужились уточнить категорию до транспортных средств или оборудования и машин.

Еще четверо удосужились уточнить категорию до транспортных средств или оборудования и машин.Поэтому когда ищете технику по определенным маркам и моделям, используйте только поиск по словам в описании.

-

Используйте синонимы для описания искомой техники. Компас ищет по договорам лизинга. А в договорах люди описывают одни и те же активы разными способами. Например, грузовик Mercedes-Benz Atego могут также обозначить и кириллицей — «Мерседес-Бенц», и с ошибкой — Mercedez. Подумайте, как другие могут назвать искомый предмет и перечислите в поиске по словам через запятую.

-

Не ограничивайтесь только лизингом. Всегда лучше проанализировать вашу аудиторию с нескольких сторон. Проверьте, можно ли найти ваших клиентов

- по вакансиям;

- по сертификатам и декларациям;

- по лицензиям;

- по участию в госзакупках.

Постройте несколько сегментов на основе разных фильтров, потому что целевую аудиторию трудно описать одним набором данных.

-

Зайдите в Компас, чтобы проверить наши рекомендации на практике и адаптировать их для своего бизнеса. Никто не знает ваших клиентов лучше вас — вам и фильтры в руки!

Контур.Компас помогает получать отборные контакты для холодных продаж и рекламных кампаний. Используйте для этого более 60 критериев поиска. Чем точнее база, тем выше конверсия в оплату.

Собрать базу бесплатно

Намерение арендатора принять пожизненную аренду — Соглашение о пожизненной аренде

Мы используем файлы cookie для повышения безопасности, персонализации взаимодействия с пользователем, улучшения нашей маркетинговой деятельности (включая сотрудничество с нашими маркетинговыми партнерами) и для других целей бизнеса.

Нажмите «здесь», чтобы прочитать нашу Политику в отношении файлов cookie. Нажимая «Принять», вы соглашаетесь на использование файлов cookie. Меньше чтения

Подробнее

Принять

Мгновенная загрузка

Пожизненная аренда может быть заключена на всю жизнь арендатора, на определенный срок (например, 50 лет), а некоторые из них не имеют определенной даты окончания. При пожизненной аренде арендатор платит вступительный взнос за арендованное помещение. Арендатор также ежемесячно вносит арендную плату для покрытия расходов на содержание и другие расходы. Затем они получают эксклюзивное право пользования своим люксом, совместное пользование всеми зонами общего пользования и удобствами, а также другие преимущества. Большинство сообществ пожизненной аренды создаются и принадлежат некоммерческим организациям, благотворительным группам, клубам обслуживания или религиозным учреждениям.

При пожизненной аренде арендатор платит вступительный взнос за арендованное помещение. Арендатор также ежемесячно вносит арендную плату для покрытия расходов на содержание и другие расходы. Затем они получают эксклюзивное право пользования своим люксом, совместное пользование всеми зонами общего пользования и удобствами, а также другие преимущества. Большинство сообществ пожизненной аренды создаются и принадлежат некоммерческим организациям, благотворительным группам, клубам обслуживания или религиозным учреждениям.

При правильной структуре пожизненная аренда обеспечивает такую же защиту, как и право собственности. Например, пожизненная аренда может быть зарегистрирована на право собственности так же, как документ может быть зарегистрирован на кондоминиум или отдельный дом. Когда житель уезжает или умирает, аренда обычно может быть продана кому-то из списка ожидания спонсора или на открытом рынке или передана обратно организации, спонсирующей застройку. Некоторые договоры пожизненной аренды позволяют передать проценты семье резидента по их завещанию.

Посмотреть план опционов на акции Sunrise Assisted Living, Inc. для предоставления поощрительных опционов на акции и неквалифицированных опционов на акции сотрудникам, консультантам и консультантам

Посмотреть план опционов на акции Sunrise Assisted Living, Inc. Неквалифицированные опционы на акции для сотрудников, консультантов и советников

Посмотреть эту форму

Посмотреть предложение об утверждении опциона на акции и долгосрочного плана поощрения The Golf Technology Holding, Inc.

Посмотреть предложение об одобрении принятия опциона на акции и долгосрочного плана поощрения The Golf Technology Holding, Inc.

Посмотреть эту форму

Посмотреть опцион на акции и долгосрочный план поощрения Golf Technology Holding, Inc.

Посмотреть опцион на акции и долгосрочный план поощрения Golf Technology Holding, Inc.

Посмотреть эту форму

См. План опционов на акции, предусматривающий предоставление поощрительных опционов на акции, неквалифицированных опционов на акции и прав на повышение стоимости акцийПосмотреть эту форму

План опционов на акции План опционов на акции, предусматривающий предоставление поощрительных опционов на акции, опционов на неквалифицированные акции и опционов на обмен

План опционов на акции Просмотр План опционов на акции, предусматривающий предоставление опционов на акции, опционов на неквалифицированные акции и опционов на обмен

Посмотреть эту форму

Как заполнить пожизненную аренду?

Используйте самую полную юридическую библиотеку форм. Юридические формы США — лучшее место для получения актуальных шаблонов намерения арендатора принять пожизненную аренду. Наш сервис предоставляет большое количество юридических документов, составленных сертифицированными юристами и отсортированных по штатам.

Юридические формы США — лучшее место для получения актуальных шаблонов намерения арендатора принять пожизненную аренду. Наш сервис предоставляет большое количество юридических документов, составленных сертифицированными юристами и отсортированных по штатам.

Чтобы получить образец от US Legal Forms, пользователям нужно сначала зарегистрировать учетную запись. Если вы уже зарегистрированы на нашей платформе, авторизуйтесь, выберите нужный шаблон и приобретите его. После покупки шаблонов пользователи могут увидеть их в разделе Мои формы.

Чтобы получить онлайн-подписку на US Legal Forms, следуйте приведенным ниже инструкциям:

- Убедитесь, что найденное вами имя формы соответствует штату и соответствует вашим потребностям.

- Если форма имеет параметр «Предварительный просмотр», используйте его для просмотра образца.

- Если шаблон вам не подходит, воспользуйтесь строкой поиска, чтобы найти лучший.

- PressClick Купить сейчас, если образец соответствует вашим требованиям.

- Выберите тарифный план.

- Создайте бесплатную учетную запись.

- Оплата через PayPal или дебетовой/банковской картой.

- Выберите формат документа и загрузите шаблон.

- После загрузки распечатайте и заполните.

Сэкономьте свое время и усилия, используя наш сервис по поиску, загрузке и заполнению имени формы. Присоединяйтесь к тысячам довольных клиентов, которые уже используют юридические формы США!

Нам доверяют и обеспечивают безопасность более 3 миллионов человек из ведущих компаний мира

Намерение арендатора принять пожизненную аренду

Намерение арендатора принять пожизненную аренду

Намерение арендатора принять пожизненную аренду

Page1/1

Обратная ипотека и пожизненная аренда

Самым большим активом пожилых людей часто является дом, в котором они живут. Есть способы использовать этот капитал, чтобы жить. При обратной ипотеке вы продолжаете жить в собственном доме, получая при этом доступ к своему капиталу. Другой вариант — продать свой дом и использовать часть капитала для покупки пожизненной аренды. Поскольку покупка пожизненной аренды обычно стоит меньше, чем покупка другого дома, остальная часть вашего капитала будет доступна для вас, чтобы жить.

Есть способы использовать этот капитал, чтобы жить. При обратной ипотеке вы продолжаете жить в собственном доме, получая при этом доступ к своему капиталу. Другой вариант — продать свой дом и использовать часть капитала для покупки пожизненной аренды. Поскольку покупка пожизненной аренды обычно стоит меньше, чем покупка другого дома, остальная часть вашего капитала будет доступна для вас, чтобы жить.

обратная ипотека

Некоторые пожилые люди вкладывают большую часть своих денег в свой дом. После выхода на пенсию некоторым людям может быть трудно покрывать свои расходы на проживание. В то время как капитал, накопленный в доме, может обеспечить некоторые необходимые денежные средства, если он будет продан, многие пожилые люди не хотят продавать и покидать свой дом. В таких случаях некоторые пожилые люди могут быть заинтересованы в обратной ипотеке .

Обратная ипотека не для всех и не всегда может быть выгодной для домовладельца. Обратная ипотека может иметь более высокие процентные ставки, чем традиционная ипотека или кредитная линия, и может включать дополнительные сборы или штрафы за досрочное погашение. Адвокат может гарантировать, что ваши интересы защищены и что обратная ипотека настроена правильно.

Адвокат может гарантировать, что ваши интересы защищены и что обратная ипотека настроена правильно.

Обратная ипотека — это ссуда, обеспеченная долей в вашем доме и позволяющая вам занять до 55% стоимости вашего дома. Средства могут быть выплачены вам единовременно или фиксированными ежемесячными платежами. Однако, в отличие от традиционных ипотечных кредитов, вы, как правило, не платите по кредиту. Вместо этого проценты по кредиту со временем накапливаются и уменьшают капитал, который у вас есть в вашем доме. Если вы продаете свой дом или он больше не является вашим основным местом жительства, вы должны погасить кредит плюс проценты. В противном случае вы продолжаете жить в своем доме и имеете доступ к заемным деньгам. После вашей смерти ваше имущество должно погасить всю сумму кредита плюс проценты кредитору.

Пожизненная аренда

Договоры пожизненной аренды связаны с уникальными отношениями между арендодателем и арендатором. Арендаторы не владеют своим жильем, но на них не распространяются стандартные меры защиты Закона об аренде жилья . Важно внимательно прочитать и понять условия любого соглашения, а также знать о правах и обязанностях каждой стороны пожизненной аренды.

Важно внимательно прочитать и понять условия любого соглашения, а также знать о правах и обязанностях каждой стороны пожизненной аренды.

Термин «пожизненная аренда» относится к договору аренды жилого помещения, который сочетает в себе некоторые права и обязанности домовладельца с правами и обязанностями в отношениях между арендодателем и арендатором. Жилые комплексы, которые предлагают пожизненную аренду, обычно проектируются с учетом пожилых людей, но это не всегда так.

Как правило, жилые помещения на условиях пожизненной аренды аналогичны многоквартирному дому или комплексу кондоминиумов. Они могут управляться частным коммерческим предприятием или некоммерческой организацией. Во многих случаях комплексы пожизненной аренды создаются церквями и клубами обслуживания. В некоторых общинах Управление жилищного строительства Саскачевана предоставляет пожилым людям доступное жилье в рамках программы пожизненной аренды.

По договору пожизненной аренды арендаторы платят взнос или вступительный взнос в обмен на пожизненную аренду сдаваемой ими квартиры. Пожизненная аренда предоставляет арендатору исключительное право занимать эту квартиру на всю жизнь. Уплачиваемые в начале срока аренды, такие сборы обычно обеспечивают часть или все средства, необходимые для строительства или развития комплекса. Когда существующая единица сдается в аренду новому арендатору, плата может быть использована для выплаты первоначальному арендатору или его имуществу возмещения после расторжения договора. Проценты, полученные от вступительного взноса, принадлежат арендодателю, а не арендатору.

Пожизненная аренда предоставляет арендатору исключительное право занимать эту квартиру на всю жизнь. Уплачиваемые в начале срока аренды, такие сборы обычно обеспечивают часть или все средства, необходимые для строительства или развития комплекса. Когда существующая единица сдается в аренду новому арендатору, плата может быть использована для выплаты первоначальному арендатору или его имуществу возмещения после расторжения договора. Проценты, полученные от вступительного взноса, принадлежат арендодателю, а не арендатору.

Некоторые комплексы пожизненной аренды позволяют жильцам участвовать в принятии решений и управлении комплексом, а другие нет. Поскольку комплексы с пожизненной арендой обычно строятся с расчетом на пожилых людей, они также могут предоставлять функции, которые особенно привлекательны для пожилых людей и недоступны иным образом. Это может быть особенно актуально для небольших городских центров и сельских общин.

Пожилые люди часто используют долю в своем существующем доме для финансирования первоначального вступительного взноса при пожизненной аренде. Входные билеты обычно меньше, чем цена покупки эквивалентного кондоминиума. Поскольку арендаторы не владеют своими сдаваемыми в аренду квартирами, они могут уменьшить ответственность, работу и расходы на проживание в обычном доме.

Входные билеты обычно меньше, чем цена покупки эквивалентного кондоминиума. Поскольку арендаторы не владеют своими сдаваемыми в аренду квартирами, они могут уменьшить ответственность, работу и расходы на проживание в обычном доме.

Арендаторы должны платить ежемесячную плату за проживание, так же, как арендаторы по традиционным договорам аренды платят арендную плату. Эта ежемесячная плата помогает покрыть общие расходы, такие как коммунальные услуги, налоги, страхование, плата за управление и т. д. Как правило, арендаторы, которые платят относительно высокую вступительную плату, будут платить более низкую ежемесячную плату.

Пожизненная аренда заканчивается либо в случае смерти арендатора, либо когда он решает перейти к другим условиям проживания. В это время арендатор или его недвижимость могут продать пожизненную аренду. В пожизненной аренде может быть пункт о том, что арендодатель выкупит квартиру обратно по согласованной цене. В других случаях арендатор может иметь возможность продать пожизненную аренду с прибылью, в зависимости от рынка. Для продажи третьему лицу может потребоваться согласие арендодателя.

Для продажи третьему лицу может потребоваться согласие арендодателя.

Лица, рассматривающие возможность заключения договора пожизненной аренды, должны быть осведомлены о возможном повышении арендной платы и других дополнительных расходах, процедурах прекращения аренды и возможности возмещения первоначальной вступительной платы. Также очень важно, чтобы пожилые люди знали, допускает ли учреждение более высокий уровень помощи и ухода в зависимости от изменяющихся потребностей человека. Некоторые комплексы могут предлагать дополнительные услуги, такие как уборка, питание, личный уход или медицинская поддержка.

Программа пожизненной аренды

В рамках программы пожизненной аренды имеющих право на участие пожилых людей могут приобрести право занимать определенную единицу жилья на всю жизнь. Пожизненная аренда может обеспечить многие из преимуществ домовладения без всех обязательств.

Как правило, требуется существенный депозит – где-то в диапазоне от 60 000 до 135 000 долларов – в дополнение к ежемесячной плате за проживание.![]()

Еще четверо удосужились уточнить категорию до транспортных средств или оборудования и машин.

Еще четверо удосужились уточнить категорию до транспортных средств или оборудования и машин.