что это такое, виды, примеры, методы, цели, принципы и стратегии

Диверсификация — это повышение эффективности деятельности предпринимателя, компании, физлица или какого-то процесса за счет распределения рисков. Основные цели диверсификации — найти конкурентное преимущество, снизить вероятность банкротства бизнеса и повысить рентабельность производства.

Диверсификацию применяет не только бизнес, но и люди в повседневной жизни. Например, фрилансер, который работает на трех проектах, диверсифицирует свой доход.

В этой статье рассказываем про диверсификацию бизнеса.

Что можно диверсифицировать

Диверсифицировать можно:

- производство;

- бизнес;

- инвестиционный портфель.

Диверсификация производства. Предприниматель расширяет ассортимент за счет тех ресурсов, которые у него есть.

Пример диверсификации. Пекарня выпекала хлеб ручной работы, а потом начала готовить на заказ торты и пирожные к праздникам.

В результате у пекарни появились новые источники дохода, она стала устойчивее к кризисам: если из-за падения доходов люди будут покупать хлеб в супермаркетах, у пекарни останется доход от изготовления тортов.

Диверсификация бизнеса. Предприниматель или организация с минимальными вложениями открывает еще один бизнес в другой сфере.

ИП занимался химчисткой, но так как спрос на эту услугу небольшой, а арендную плату помещения и зарплату сотрудникам надо платить независимо от спроса, он стал продавать в том же помещении кофе. Купил кофемашину, обучил администратора варить кофе, сделал вывеску на входе.

В результате у предпринимателя есть два разных бизнеса, но с использованием одних ресурсов. Ему не надо арендовать второе помещение, нанимать еще одного сотрудника. А еще клиенты, которые придут в химчистку, могут, пока ждут, купить кофе. Или прийти за кофе и узнать, что в этом месте есть химчистка.

Диверсификация инвестиционного портфеля. Предприниматель или компания вкладывает часть полученных доходов в разные финансовые инструменты, которые друг с другом не связаны или связаны мало. Например, в акции компаний из разных стран и разных отраслей.

Как и во что инвестировать предпринимателю

В результате шанс на инвестиционный успех выше, а риск остаться без денег ниже: если ценная бумага одной компании из портфеля инвестора упадет в цене, другие будут расти, и доход с растущих акций перекроет убытки.

Виды диверсификации

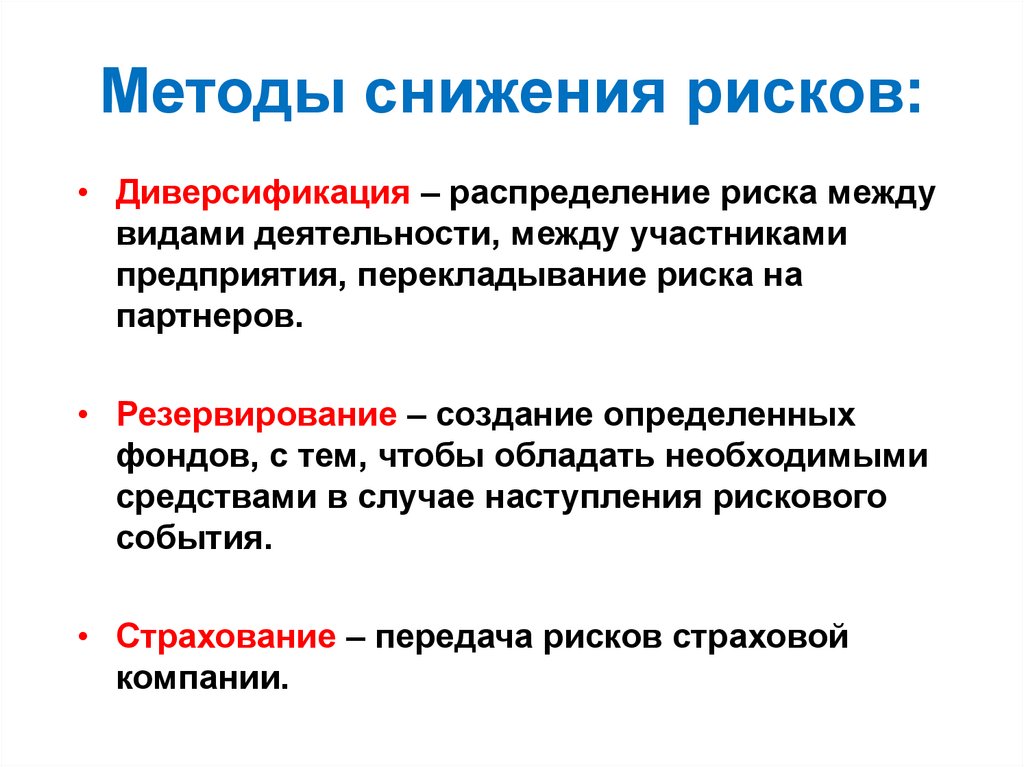

Диверсификацию делят на два основных вида: связанную и несвязанную.

Связанная диверсификация. Связана с основной деятельностью предпринимателя. Пекарня, которая помимо хлеба стала выпекать торты, провела диверсификацию по этому типу.

Несвязанная диверсификация. Не связана с деятельностью, которой бизнес занимался до диверсификации. Владелец химчистки, который начал продавать в том же помещении кофе, провел несвязанную диверсификацию. Она сложнее, чем связанная, потому что нужно обучить сотрудников новым навыкам, приобрести дополнительное оборудование, перестроить процессы.

Она сложнее, чем связанная, потому что нужно обучить сотрудников новым навыкам, приобрести дополнительное оборудование, перестроить процессы.

Как определить метод диверсификации

Выделяют три основных метода диверсификации:

- адаптация;

- экспансия;

- объединение.

Метод выбирают исходя из специфики деятельности компании, этапа развития бизнеса и текущей ситуации. Расскажем про каждый метод.

Адаптация. Ресурсы, которые уже есть у предпринимателя, применяют для открытия нового направления в бизнесе.

Предприниматель, чтобы увеличить прибыль, расширил ассортимент. Раньше продавал только аромасвечи на основе соевого воска, а теперь добавил твердые духи, основа которых тоже соевый воск. Так как у него уже было налажено производство, найдены поставщики и разработан дизайн, для выпуска новой продукции нужно было только разработать новую упаковку и научиться делать духи.

Экспансия. Предприниматель выходит на новый рынок, чтобы увеличить прибыль.

Предприниматель выходит на новый рынок, чтобы увеличить прибыль.

Раньше ИП продавал украшения ручной работы только в России, а потом сделал отдельный сайт на английском языке, нашел транспортную компанию, которая будет доставлять посылки в другие страны, и стал продавать украшения за границей.

Объединение. Может быть в форме поглощения, слияния или присоединения бизнесов друг к другу. В рамках такой диверсификации компании объединяют ресурсы для того, чтобы поставлять продукты или оказывать услуги клиентам быстрее, снизить стоимость, выйти на новый рынок.

Автомобильному заводу для того, чтобы стать конкурентоспособным, нужна реструктуризация производства, а для ее проведения — привлечение инвестиций. Самостоятельно сделать это она не может. Ее поглощает крупный металлургический завод, для которого производство автомобилей кажется привлекательным, и он хочет зайти на новый рынок.

После объединения металлургическая компания формирует для автомобильного завода бизнес-план, помогает привлечь инвесторов, открывает стабилизационную кредитную линию, формирует комитет для оперативного принятия решений по техническим и финансовым вопросам.

При проведении диверсификации можно применить сразу несколько методов. Например, две компании могут объединиться и выйти на новый рынок.

Какие преимущества и недостатки есть у диверсификации

Собрали в таблицу преимущества и нюансы диверсификации.

| Преимущества диверсификации | Недостатки диверсификации |

|---|---|

| — Ниже риск потерять крупную сумму денег. Если одно направление станет убыточным, ущерб покроют доходы с других направлений. — Снижается финансовая зависимость от внешних источников — например, кредитования. — Растет конкурентоспособность компании. — Бизнес более устойчив к кризисам | — Нужно распределять ресурсы между разными направлениями и активами. — Нужны вложения, чтобы запустить новый продукт или выйти на новые рынки. — Есть риск, что отдельные направления будут «съедать» прибыль от остальных |

Главное в статье

- Основной принцип диверсификации — увеличить эффективность бизнеса и снизить риски.

- Можно диверсифицировать производство, бизнес, инвестиционный портфель.

- Есть два вида диверсификации: связанная с основной деятельностью бизнеса и несвязанная.

- Диверсификацию можно провести разными методами. Например, адаптировать компанию под еще одну деятельность или выйти на новый рынок.

Диверсификация. Что это такое простыми словами: типы, стратегии и примеры

Понятие диверсификации чаще встречается на финансовых рынках. Но и в традиционном бизнесе оно помогает снижать риски, улучшать итоговые показатели. Наиболее простым объяснением термина является пословица «не клади все яйца в одну корзину».

Что такое диверсификация простыми словами

Произошел термин от латинских слов Diversus — разный, Facere — делать. Подразумевается освоение новых видов производства, выход на новые рынки сбыта, его переориентацию на расширенную категорию потребителей. Проводятся такие мероприятия ради снижения экономических рисков, получения дополнительной выгоды.

Благодаря диверсификации рынок получает большой ассортимент товаров и услуг.

Капитал распределяется между равнозначными видами деятельности/активами с целью снизить вероятность банкротства/потери депозита. Но наибольший эффект достигается при выборе перспективных направлений. Если бизнесмен или трейдер собирает портфель без анализа ликвидности, иных финансовых показателей, кризис может охватить сразу же весь диапазон рабочих инструментов. И результат способен стать отрицательным.

Причины применения стратегий диверсификаци

Развитие бизнеса путем диверсификации производства и товарного ассортимента логично. Одновременно с этим преследуются несколько целей. Первая из них — образование дочерних фирм и создание филиальной сети с целью максимального охвата доступного рынка. Вторая — это построение разветвленной сети поставщиков, потребителей, способных компенсировать друг друга в случае временного или полного прекращения сотрудничества.

При диверсификации бизнеса стараются подобрать максимально прибыльные проекты.

Мероприятия по диверсификации экономики организации позволяют избежать целого ряда негативных моментов:

- При снижении спроса на один вид продукции/услуг они оперативно заменяются другими, более востребованными.

- Работа за счет заемных средств требует непрерывного поступления средств, потому распределение затрат/доходов на несколько прибыльных проектов целесообразно.

- Возможность прийти к полному самообеспечению производства сырьем, товарами, складскими помещениями, средствами перевозки.

- Наличие резервных направлений для инвестирования текущей прибыли, чтобы при отсутствии роста ключевых проектов владелец мог обеспечить развитие компании за счет других программ.

Если речь идет о рынке ценных бумаг и иных финансовых активах, диверсификация играет роль распределения вложений по различным инструментам. В дополнение к ряду акций коммерческих предприятий приобретаются государственные облигации, спонсируются частные ПИФы, приобретается недвижимость, иностранная валюта, драгоценные металлы и иные ценности.

Виды диверсификации

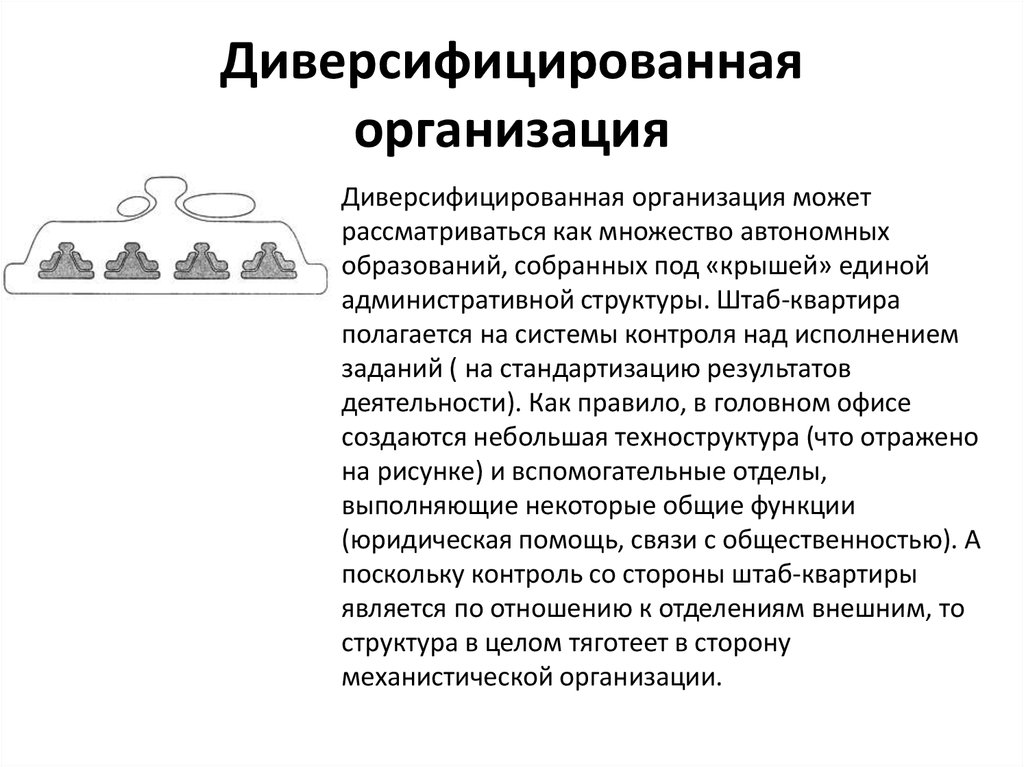

Чтобы достичь высокой степени диверсифицированности, используют разные методики. В результате бизнес или отдельно взятый трейдер получает гибкую структуру изнутри либо извне. Здесь многое зависит от поставленной задачи, стремления обеспечить стабильное внутреннее развитие, горизонтальный рост на внешнем рынке, использовать комбинацию приемов.

Повышается эффективность инвестиций из-за следующих мероприятий:

- Построение долгосрочного планирования и устойчивой системы менеджмента. Если грамотно рассчитать ключевые бизнес-процессы, проще обойтись без привлечения заемных средств, кассовых разрывов, появления кредиторских/дебиторских долгов.

- Выпуск совершенно нового ассортимента продукции, никак не пересекающегося с текущим перечнем, что увеличивает степень присутствия на рынке, исключается вероятность резкого снижения торгового оборота из-за потери интереса к одному из видов товаров.

- Подбор инвестиционного портфеля с таким расчетом, чтобы падение стоимости одного из активов сопровождалось ростом ликвидности других.

- Синхронный запуск разнотипного производства, обеспечивающий присутствие в разных секторах рынка.

В случае с производством часто применяется географическая диверсификация: открытие представительств, филиалов, дочерних предприятий. Когда идет речь о рынке Forex или фондовой бирже, выбирается курс на покупку активов с наиболее высокой перспективой роста в ближайший период. По мере изменения макроэкономических курсов государств и появления новых законодательных норм инвестиционный портфель пересматривается для исключения из него активов с возросшими рисками.

Стратегии диверсификации

Наиболее часто встречаются следующие типы стратегий диверсификации:

- Концентрическая.

В существующем бизнесе выявляются возможности появления новых видов товаров/услуг.

В существующем бизнесе выявляются возможности появления новых видов товаров/услуг. - Горизонтальная. Развитие текущего производства, рост ассортиментной линейки и внедрение новых направлений деятельности.

- Конгломератная. Создание дочерних компаний, занимающихся отличными видами деятельности (по сравнению с основным предприятием). Иногда это выражается в виде появления разнопрофильных фирм с одним учредителем.

Еще различают вертикальные, горизонтальные, комбинированные варианты проведения диверсификации. Такое разделение скорее условно, т. к. каждое предприятие или трейдер являются уникальными сами по себе, поэтому применять к любому из них универсальные методики нет смысла. Выгоднее разработать собственный план развития и следовать ему по мере реализации задуманного.

Распределение активов и диверсификация | FINRA.org

«Не кладите все яйца в одну корзину». Эта вневременная пословица аккуратно резюмирует концепции распределения и диверсификации активов.

Когда дело доходит до инвестирования, распределение активов равнозначно решению, сколько яиц вы собираетесь разложить по разным корзинам или классам активов. Диверсификация — это распределение ваших инвестиций как между разными классами активов, так и внутри них. А ребалансировка означает регулярные корректировки, чтобы гарантировать, что вы все еще достигаете целевого распределения с течением времени. Все они являются важными инструментами управления инвестиционным риском.

Эти стратегии основаны на разнообразии. Если все сделано правильно, распределение активов, диверсификация и ребалансировка должны помочь создать здоровое сочетание производительности и защиты от рисков на всю жизнь.

Первым шагом является принятие решения о распределении активов. Обычно выражаемое в процентах, ваше распределение активов — это то, какую часть вашего общего портфеля вы инвестируете в различные классы активов, такие как акции, облигации и денежные средства или их эквиваленты. Вы можете делать эти инвестиции либо напрямую, покупая отдельные ценные бумаги, либо косвенно, выбирая фонды, которые инвестируют в эти ценные бумаги. Другие классы активов, которые рассматривают некоторые инвесторы, включают опционы, фьючерсы и товары, недвижимость и многое другое.

Другие классы активов, которые рассматривают некоторые инвесторы, включают опционы, фьючерсы и товары, недвижимость и многое другое.

Различные категории инвестиций по-разному реагируют на изменение экономических и политических условий. Включая различные классы активов в свой портфель, вы увеличиваете вероятность того, что некоторые из ваших инвестиций обеспечат удовлетворительную доходность, даже если другие останутся без изменений или потеряют в цене.

Распределение ваших активов будет зависеть от ряда факторов, включая вашу устойчивость к риску и ваш инвестиционный горизонт. У вас также может быть разное целевое распределение активов для разных аккаунтов. Например, вы можете инвестировать больше наличных или их эквивалентов в свой фонд первоначального взноса, если вы готовитесь купить дом, и одновременно вкладывать больше средств в акции вашего пенсионного фонда, если до выхода на пенсию еще несколько десятков лет.

Определение диверсификации

Одного распределения активов недостаточно для эффективного управления рисками. В конце концов, выделение 100 процентов ваших активов для обеспечения безопасности в одном классе активов не обеспечит достаточной защиты. Наоборот, это подвергнет вас риску концентрации. Вот где на помощь приходит диверсификация.

В конце концов, выделение 100 процентов ваших активов для обеспечения безопасности в одном классе активов не обеспечит достаточной защиты. Наоборот, это подвергнет вас риску концентрации. Вот где на помощь приходит диверсификация.

Диверсификация снижает риск крупных убытков, которые могут возникнуть в результате чрезмерного акцента на одной ценной бумаге или одном классе активов, какой бы устойчивой вы ни ожидали от этого актива или класса активов. Это особенно верно, если ваши активы «некоррелированы», то есть они реагируют на экономические события независимо от других активов в вашем портфеле. Акции и облигации, например, часто движутся в разных направлениях друг от друга, поэтому владение обоими этими классами активов (и другими) может помочь управлять рисками. Узнайте больше в этом курсе по разумному инвестированию: Игра на поле: диверсификация.

Финансовые эксперты склонны рекомендовать диверсификацию между классами активов и внутри них. Например, когда дело доходит до акций, диверсификация увеличивается, когда вы владеете несколькими акциями. Он увеличивается еще больше, когда эти акции состоят из компаний разного размера (малых, средних и крупных компаний), включают разные сектора (технологии, потребительские товары, здравоохранение и т. д.) и географически диверсифицированы (внутренние и международные).

Он увеличивается еще больше, когда эти акции состоят из компаний разного размера (малых, средних и крупных компаний), включают разные сектора (технологии, потребительские товары, здравоохранение и т. д.) и географически диверсифицированы (внутренние и международные).

Точно так же, если вы покупаете облигации, вы можете выбрать облигации разных эмитентов — федерального правительства, правительства штата и местных органов власти и корпораций, — а также облигации с разными условиями и разными кредитными рейтингами.

Создание диверсифицированного портфеля — одна из причин, по которой многие инвесторы обращаются к объединенным инвестициям, таким как взаимные фонды и биржевые фонды. Объединенные инвестиции обычно включают в себя большее количество и разнообразие базовых инвестиций, чем вы, вероятно, соберете самостоятельно, поэтому они помогают распределить ваш риск. Однако вы должны убедиться, что даже ваши объединенные инвестиции диверсифицированы. Например, владение двумя взаимными фондами, инвестирующими в один и тот же подкласс акций, не поможет вам диверсифицироваться.

Роль ребалансировки

По мере того, как рыночная динамика меняет стоимость ваших классов активов, вы можете обнаружить, что ваш портфель больше не обеспечивает желаемого баланса роста и доходности. В этом случае вы можете подумать о корректировке своих активов, чтобы привести их в соответствие с вашим первоначальным распределением.

Хотя официального графика, определяющего, когда вам следует перебалансировать свой портфель, не существует, вы можете подумать, нужно ли вам проводить перебалансировку один раз в год в рамках ежегодного обзора ваших инвестиций.

Имейте в виду, что смена учетной записи означает возможную комиссию за продажу и другие сборы. Помимо затрат, которые вы можете понести, отказ от инвестиций, когда рынок идет плохо, означает зафиксировать ваши убытки. Если это происходит на налогооблагаемом счете, вы можете получить налоговый вычет, но это не относится к пенсионным счетам с налоговыми льготами. Кроме того, имейте в виду, что если ваши инвестиции выросли в цене, их продажа для ребалансировки вашего портфеля на налогооблагаемом брокерском счете может привести к тому, что вам придется платить налоги на прирост капитала.

Вы можете сбалансировать свой портфель различными способами. Три распространенных подхода включают в себя:

- перенаправление денег в отстающие классы активов до тех пор, пока они не вернутся к проценту вашего общего портфеля, который они удерживали при первоначальном распределении;

- добавление новых инвестиций в отстающие классы активов, концентрируя больший процент ваших вкладов на этих классах; и

- распродажа части ваших активов в классах активов, которые превосходят другие. Затем вы можете реинвестировать прибыль в отстающие классы активов.

Все три подхода работают хорошо, но некоторым людям удобнее использовать первые два, так как им может быть трудно представить себе распродажу инвестиций, приносящих доход, для того, чтобы вложить деньги в те, которые не приносят дохода. Помните, однако, что если вы инвестируете в отстающие классы, вы сможете получить выгоду, если они развернутся и снова начнут процветать.

Другой подход, который используют некоторые инвесторы, заключается в инвестировании в фонды жизненного цикла, также называемые фондами с установленной датой, которые предназначены для постепенного изменения их распределения в течение нескольких лет, смещая акцент с поиска роста на обеспечение дохода и сохранение основной суммы.

Узнайте больше о ключевых темах инвестирования .

Стратегии диверсификации вашего инвестиционного портфеля

Диверсификация является ключевой частью управления рисками, целью которой является повышение и сохранение стоимости вашего инвестиционного портфеля.

Одним из наиболее важных вопросов для инвесторов является управление портфельным риском.

Диверсификация — это практика создания портфеля с различными инвестициями, которые имеют разные ожидаемые риски и доходность.

Преимущество диверсификации вашего инвестиционного портфеля

Диверсификация может защитить вас от событий, которые могут повлиять на конкретные инвестиции.

В качестве примера рассмотрим отраслевой риск, связанный с акциями энергетических компаний. Если цена на нефть упадет, вполне возможно, что несколько корпораций, работающих с газом и нефтью, столкнутся с падением цен на свои акции.

Диверсификация не гарантирует прибыли и не защищает от убытков и может помочь снизить некоторые, но не все риски. Например, систематические риски, в том числе инфляция, процентные ставки или геополитические события, могут вызвать нестабильность на рынках и повлиять на экономику и рынок в целом.

7 стратегий диверсификации вашего портфеля

1. Определите корреляцию

Важно учитывать корреляцию между инвестициями в вашем портфеле.

Даже если вы владеете множеством различных инвестиций, если все они одновременно имеют тенденцию к росту или падению, ваш портфель недостаточно диверсифицирован. Например, высокодоходные облигации часто имеют положительную корреляцию с акциями. Таким образом, портфель, полностью состоящий из высокодоходных облигаций и акций, плохо диверсифицирован.

2. Диверсификация по классам активов

Диверсификация по классам активов

Инвестирование предлагает на выбор несколько классов активов, в том числе:

- Акции (акции)

- Инвестиции с фиксированным доходом (облигации)

- Денежные средства и их эквиваленты

- Недвижимые активы, включая имущество и товары

Эти классы активов имеют разные уровни риска и доходности, поэтому включение инвестиций в разные классы активов поможет вам создать диверсифицированный портфель. Диверсифицированные инвестиционные портфели обычно содержат как минимум два класса активов.

3. Разнообразие внутри классов активов

Ниже приведены несколько способов диверсификации внутри класса активов.

- Отрасль: Если вы, например, инвестируете в акции энергетических компаний, рассмотрите возможность добавления в свой портфель технологических, биотехнологических, коммунальных, розничных и других секторов.

- Инвестиции с фиксированным доходом (облигации): Ищите облигации с разными сроками погашения и от разных эмитентов, включая правительство и корпорации США.

- Фонды: В то время как некоторые фонды отслеживают фондовый рынок в целом (известные как индексные фонды), другие фонды сосредотачиваются на определенных сегментах фондового рынка. Если вашей целью является диверсификация, проверьте, в какие акции инвестируют ваши средства, чтобы убедиться, что вы не слишком подвержены той или иной области.

4. Диверсификация по местоположению

Классы активов — не единственный способ диверсификации. Это хорошая идея, чтобы рассмотреть местоположение и глобальную экспозицию.

Например, если вы владеете только ценными бумагами США, весь ваш портфель подвержен риску, характерному для США. Иностранные акции и облигации могут увеличить диверсификацию портфеля, но подвержены рискам, характерным для конкретной страны, таким как иностранное налогообложение, валютные риски и риски, связанные с политическим и экономическим развитием.

5. Изучите альтернативные варианты инвестиций

Если вы ищете дополнительную диверсификацию, потенциальными вариантами могут стать такие активы, как инвестиционные фонды недвижимости (REIT) и сырьевые товары.

- A REIT владеет и управляет недвижимостью, такой как офисные здания, торговые центры или многоквартирные дома. Владение акциями REIT дает вам возможность получать часть прибыли этих предприятий в виде дивидендов. Кроме того, REIT не сильно коррелируют с акциями или облигациями.

- Товарные инвестиции — это инвестиции в физические товары, от золота до природного газа, пшеницы и даже крупного рогатого скота. Вы можете покупать товары напрямую или через товарный фонд.

6. Регулярно проводите ребалансировку своего портфеля

Даже самый диверсифицированный портфель нуждается в ребалансировке. Со временем одни инвестиции приобретут ценность, а другие ее потеряют. Ребалансировка — это согласование риска и вознаграждения, которое может помочь вашему портфелю оставаться на правильном пути среди рыночных максимумов и минимумов.

Существуют определенные ситуации, которые могут вызвать ребалансировку, включая волатильность рынка и важные жизненные события. Узнайте больше о том, когда нужно ребалансировать свой портфель.

Узнайте больше о том, когда нужно ребалансировать свой портфель.

7. Подумайте о своей терпимости к риску

Ваша терпимость к риску может повлиять на ваш подход к диверсификации. Как правило, чем дольше ваш таймфрейм, тем больше вы можете пережить краткосрочные убытки, чтобы иметь возможность получить долгосрочную прибыль. Есть несколько вопросов, которые могут помочь вам определить вашу толерантность к риску, и вы, как правило, попадаете в одну из трех категорий.

- Агрессивные инвесторы обычно имеют временной горизонт 30 или более лет. Благодаря такой гибкости они более терпимы к риску и могут вкладывать 90 процентов своих денег в акции и только 10 процентов в облигации.

- Умеренные инвесторы, , у которых есть примерно 20 лет до того, как им понадобятся деньги, обычно вкладывают в акции меньший процент, чем агрессивный инвестор. Например, они могут иметь 70 процентов своих средств в акциях и 30 процентов в облигациях.

В существующем бизнесе выявляются возможности появления новых видов товаров/услуг.

В существующем бизнесе выявляются возможности появления новых видов товаров/услуг.