Как узнать ИНН места работы и работодателя

В некоторых ситуациях работнику могут потребоваться реквизиты организации, в которой он трудоустроен. В этой статье речь пойдет о том, как узнать ИНН работы, и на каких онлайн-ресурсах предоставляются актуальные сведения. Есть ли другие варианты, кроме дистанционного розыска, и где взять достоверную информацию.

Основные способы узнать ИНН места работы гражданина

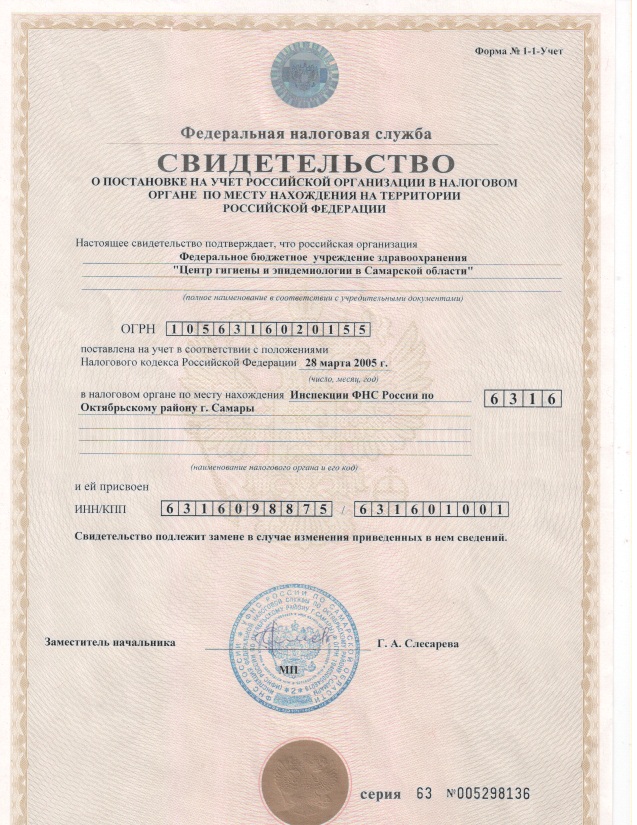

Устраиваясь в компанию, вы заключаете с работодателем трудовое соглашение. Оно может быть долгосрочным контрактом, или заключено по иной форме, но чаще всего ваши взаимоотношения зафиксированы на бумаге. Один экземпляр выдается вам на руки. С него и стоит начать при розыске ИНН работы. Проверка будет такой:

- Отыщите у себя договор с работодателем.

- Откройте документ на последней странице.

- В разделе «Реквизиты сторон», ознакомьтесь с данными вашего работодателя. Именно здесь указан ИНН работы.

В случае, если договор по какой-то причине не сохранился, у вас могут быть другие документы, на которых стоит штамп вашего работодателя. Часто на печати указывается ИНН организации. Ознакомьтесь с оттиском. И возможно вы найдете нужные данные на нем.

Часто на печати указывается ИНН организации. Ознакомьтесь с оттиском. И возможно вы найдете нужные данные на нем.

Вы всегда можете обратиться в отдел кадров, или бухгалтерию и запросить данные об ИНН компании. Если вы объясните, зачем вам это требуется, вряд ли вам откажут. Можно запросить и полные реквизиты компании, в них всегда включается ИНН.

Если ни один из вариантов вам не подходит – договор утерян, а кадровая служба находится далеко, есть другой способ. У большинства компаний созданы собственные сайты. Данные о реквизитах обычно размещены на нем. Либо используйте телефоны бухгалтерии с сайта, чтобы запросить реквизиты работодателя.

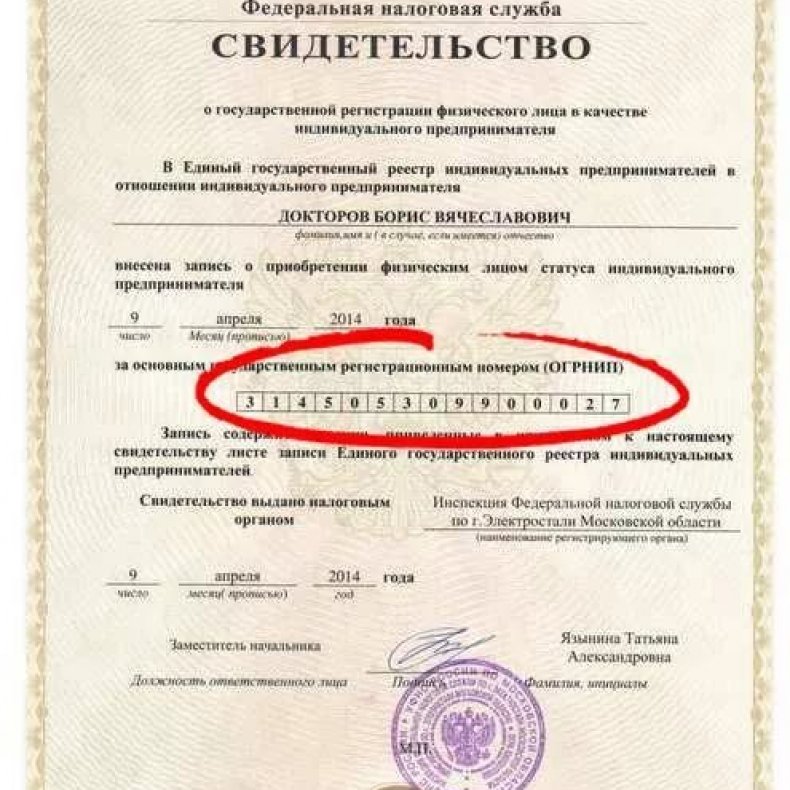

Как узнать ИНН работодателя дистанционно

Есть два основных ресурса, которые являются полностью легальными и относятся к федеральным. Это портал Федресурс, и веб-страница ФНС. Обратившись на любой из них, вы получите необходимые вам сведения. Правда, для отправки запроса, необходимо обладать минимумом сведений на выбор:

- Название компании.

- ФИО руководителя.

- ОГРН.

Читайте также: Как узнать о готовности свидетельства ИНН

В идеале поиск вести с учетом региона, в котором зарегистрировано предприятие. Это сужает круг поиска, и выдает более точные результаты. Название компании вводится без кавычек. Чтобы узнать ИНН работы на сайте ФНС, выполните следующее:

- Перейдите по ссылке https://egrul.nalog.ru/index.html на сервис предоставления данных из ЕГРЮЛ.

- Введите полное название компании, или ОГРН, если он есть в вашем распоряжении.

- Установите регион из списка, в котором зарегистрирован работодатель.

- Нажмите «Найти», и через несколько секунд получите результат в выдаче.

- Под наименованием компании вы увидите ИНН работодателя.

Порой такая проверка помогает убедиться – действительно ли существует юридическое лицо, в котором вы устроились на работу. Полные данные по компании вы сможете получить, если нажмете рядом с названием кнопку «Получить выписку». Это сведения, которые внесены в единый государственный реестр, и обновляются в режиме реального времени.

Это сведения, которые внесены в единый государственный реестр, и обновляются в режиме реального времени.

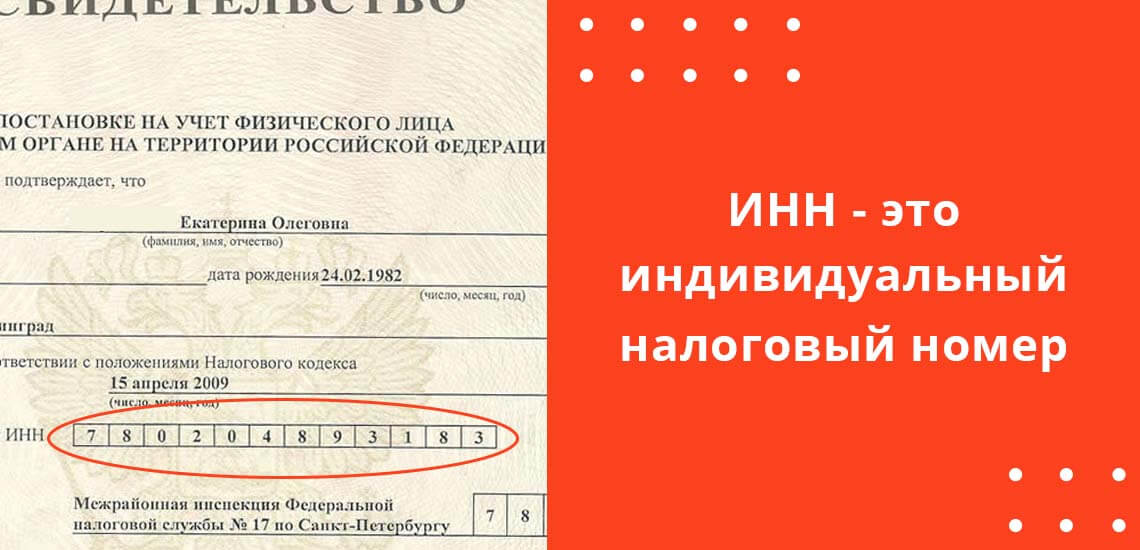

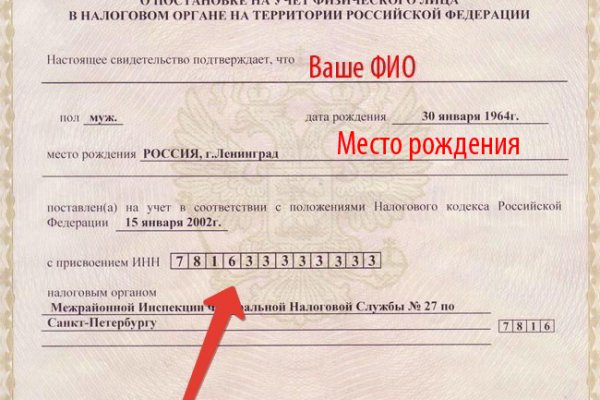

примеры, как его получить и чем отличаются

Если вы являетесь владельцем бизнеса, фрилансером или индивидуальным налогоплательщиком, возможно, вы когда-то сталкивались с термином «номер ИНН». Идентификационный номер налогоплательщика, или ИНН, — это уникальный номер, который правительство присваивает предприятиям и физическим лицам для целей налогообложения. В этой статье мы рассмотрим основы номера ИНН, в том числе, что это такое, примеры номера ИНН, как его получить, а также разницу между ИНН и EIN (идентификационным номером работодателя). Мы также рассмотрим конкретный случай с номером ИНН для автомобиля и его значение для владельцев транспортных средств. Итак, если вы начинаете новый бизнес или подаете налоговую декларацию, читайте дальше, чтобы узнать все, что вам нужно знать о номерах ИНН.

Что такое номер олова?

Правительство присваивает уникальный идентификатор, называемый ИНН или идентификационным номером налогоплательщика, физическим и юридическим лицам для целей налогообложения. Люди используют его для отслеживания вопросов, связанных с налогами, таких как подача налоговых деклараций и уплата налогов. В зависимости от типа налогоплательщика и страны государственные органы выдают номера ИНН. Например, в Соединенных Штатах Служба внутренних доходов (IRS) присваивает предприятиям идентификационный номер работодателя (EIN), а Управление социального обеспечения присваивает физическим лицам номер социального страхования (SSN). Другие страны могут выдавать его через другое агентство, например налоговый орган или министерство финансов.

Люди используют его для отслеживания вопросов, связанных с налогами, таких как подача налоговых деклараций и уплата налогов. В зависимости от типа налогоплательщика и страны государственные органы выдают номера ИНН. Например, в Соединенных Штатах Служба внутренних доходов (IRS) присваивает предприятиям идентификационный номер работодателя (EIN), а Управление социального обеспечения присваивает физическим лицам номер социального страхования (SSN). Другие страны могут выдавать его через другое агентство, например налоговый орган или министерство финансов.

Как правило, для ее получения необходимо зарегистрироваться в соответствующем государственном органе и предоставить идентифицирующую информацию. Это ваше имя, адрес и другие сведения о вашей деловой или личной ситуации. Процесс его получения может различаться в зависимости от страны и типа налогоплательщика. Обычно это включает в себя заполнение формы заявки и предоставление сопроводительной документации. Кроме того, при обсуждении автомобилей идентификационный номер транспортного средства (VIN) может относиться к уникальному 17-значному коду, который производители присваивают каждому транспортному средству. Люди используют VIN для различных целей, таких как отслеживание прав собственности, проверка истории автомобиля и определение характеристик автомобиля.

Люди используют VIN для различных целей, таких как отслеживание прав собственности, проверка истории автомобиля и определение характеристик автомобиля.

Наконец, обратите внимание, что TIN отличается от EIN в Соединенных Штатах, который конкретно идентифицирует предприятия. Хотя EIN аналогичен, IRS присваивает его для идентификации предприятий в целях налогообложения. Они могут присвоить номер ИНН как физическим, так и юридическим лицам.

Как мне найти свою жесть?

Если вы не уверены, есть ли он у вас или вам нужно его найти, есть несколько способов сделать это. Во-первых, если вы являетесь физическим лицом в Соединенных Штатах, вы можете проверить свои налоговые документы, такие как форма W-2 или предыдущие налоговые декларации, чтобы найти свой ИНН, поскольку в документах будет указан ваш номер ИНН. Однако, если вы являетесь владельцем бизнеса, вы можете проверить документы о регистрации вашего бизнеса или любые налоговые декларации, которые вы представили, чтобы найти их. Вы также можете получить его, обратившись в государственное учреждение, предоставившее вам этот номер, например в IRS или налоговый орган в вашей стране.

Вы также можете получить его, обратившись в государственное учреждение, предоставившее вам этот номер, например в IRS или налоговый орган в вашей стране.

Кроме того, вам, вероятно, потребуется найти идентификационный номер автомобиля (VIN), если вы покупаете или продаете автомобиль. Вы можете найти VIN на самом автомобиле или в регистрационных и правоустанавливающих документах. VIN — это уникальный 17-значный код, который идентифицирует характеристики и историю автомобиля. Наконец, важно отметить, что он отличается от EIN в США, который предназначен специально для предприятий. Если вы владелец бизнеса и вам нужно найти свой EIN, вы можете проверить документы о регистрации вашего бизнеса или обратиться за помощью в IRS.

Что такое пример оловянного номера?

Идентификационный номер налогоплательщика может различаться в зависимости от страны и типа налогоплательщика. Вот несколько примеров номеров ИНН в разных странах: Однако в Соединенных Штатах Управление социального обеспечения обычно присваивает ИНН человека в качестве его номера социального страхования (SSN), который представляет собой 9-значный номер. Служба внутренних доходов (IRS) присваивает предприятиям идентификационный номер работодателя (EIN), который представляет собой 9-значный номер. В Индии Департамент подоходного налога присваивает 10-значный буквенно-цифровой код в качестве номера счета налогового вычета и сбора (TAN).

Служба внутренних доходов (IRS) присваивает предприятиям идентификационный номер работодателя (EIN), который представляет собой 9-значный номер. В Индии Департамент подоходного налога присваивает 10-значный буквенно-цифровой код в качестве номера счета налогового вычета и сбора (TAN).

Кроме того, Налоговая служба (BIR) присваивает на Филиппинах идентификационный номер налогоплательщика, который представляет собой 9-значный номер. Когда дело доходит до автомобилей, производители присваивают каждому автомобилю уникальный 17-значный код, известный как идентификационный номер автомобиля (VIN). Вы можете использовать VIN для определения марки, модели и года выпуска автомобиля, а также истории его аварий или ремонтов.

Номер ИНН совпадает с SSN?

В Соединенных Штатах это не совсем то же самое, что номер социального страхования (SSN), но для физических лиц SSN служит им. Администрация социального обеспечения присваивает отдельным лицам уникальный 9-значный номер SSN для отслеживания их заработка в течение жизни и определения размера пособий по социальному обеспечению, на которые они имеют право.

Однако физические лица используют SSN в качестве ИНН для целей налогообложения, так как он необходим для подачи налоговых деклараций и уплаты налогов. Служба внутренних доходов (IRS) присваивает предприятиям уникальный 9-значный номер — идентификационный номер работодателя (EIN). Хотя SSN технически не называется TIN, он действует как один для физических лиц в Соединенных Штатах.

Как я могу открыть свой номер олова онлайн?

Чтобы открыть его онлайн, выполните следующие действия:

№1. Посетите официальный веб-сайт налогового агентства или налогового управления вашей страны.

Чтобы открыть его в Интернете, вы должны посетить официальный сайт налогового органа или налогового управления вашей страны. Этот веб-сайт будет содержать всю необходимую информацию и рекомендации по подаче заявки онлайн.

№ 2. Ищите возможность зарегистрировать новый ИНН или подать заявку на него онлайн

Как только вы окажетесь на веб-сайте, найдите возможность зарегистрировать новый номер. Подать заявку онлайн. Эта опция может быть расположена на главной странице, или вам может потребоваться пройти по сайту, чтобы найти ее.

Подать заявку онлайн. Эта опция может быть расположена на главной странице, или вам может потребоваться пройти по сайту, чтобы найти ее.

№3. Заполните форму заявки с точной и полной информацией

После того, как вы найдете вариант подачи заявки, система перенаправит вас на онлайн-форму заявки. Заполните форму, указав точную и полную информацию о себе или своем бизнесе.

№ 4. Загрузите любые необходимые подтверждающие документы, такие как копия вашего удостоверения личности, подтверждение адреса и подтверждение дохода

Однако, чтобы заполнить заявку на получение номера ИНН, вам может потребоваться загрузить подтверждающие документы, такие как копия вашего удостоверения личности, подтверждение адреса и подтверждение дохода. Эти документы будут различаться в зависимости от требований вашей страны.

№ 5. Просмотрите и проверьте всю предоставленную вами информацию перед отправкой заявки

После заполнения формы заявки и загрузки необходимых документов проверьте всю предоставленную вами информацию. Кроме того, перед отправкой заявки убедитесь, что вся информация является точной и полной.

Кроме того, перед отправкой заявки убедитесь, что вся информация является точной и полной.

№ 6. Оплатить любые применимые сборы, если требуется

В зависимости от законодательства вашей страны, онлайн-заявка на получение номера ИНН может потребовать уплаты сбора. Если это так, не забудьте оплатить сбор до подачи заявки.

№ 7. После того, как вы подали заявление, дождитесь подтверждения от налогового агентства или налогового управления.

После подачи заявки на получение номера ИНН вам нужно будет дождаться подтверждения от налогового органа или налоговой службы. Это подтверждение может быть отправлено по электронной почте или по почте.

№8. Если мы одобрим вашу заявку, мы отправим ее вам по электронной или обычной почте.

Если мы одобрим вашу заявку, мы вышлем вам номер ИНН по электронной или обычной почте. Сохраните этот номер, так как он понадобится вам для целей налогообложения.

Является ли ИНН идентификационным номером

Да, налоговые органы используют его в качестве идентификационного номера для идентификации и отслеживания налогоплательщиков. Они назначают его физическим или юридическим лицам и используют для обработки налоговых деклараций, контроля налоговых платежей и отслеживания транзакций, связанных с налогами. Кроме того, ИНН — это уникальный идентификационный номер, который служит идентификатором для целей налогообложения.

Они назначают его физическим или юридическим лицам и используют для обработки налоговых деклараций, контроля налоговых платежей и отслеживания транзакций, связанных с налогами. Кроме того, ИНН — это уникальный идентификационный номер, который служит идентификатором для целей налогообложения.

У всех ли есть номер олова?

Однако не у всех есть ИНН. Налоговые органы присваивают ИНН физическим и юридическим лицам, которые обязаны платить налоги или подавать налоговые декларации. В зависимости от страны налоговые льготы могут применяться к некоторым лицам, которым может не понадобиться ИНН. Кроме того, в некоторых странах физические и юридические лица могут иметь альтернативные идентификационные номера, которые служат той же цели, что и ИНН. Таким образом, налоговые органы обычно присваивают номер ИНН только тем, кто обязан платить налоги или подавать налоговые декларации.

Сколько цифр в оловянном числе?

Количество цифр в ИНН (идентификационный номер налогоплательщика) может варьироваться в зависимости от страны. Во многих странах, в том числе в США, номер ИНН представляет собой 9-значное число. Однако в некоторых странах ИНН может содержать меньше или больше 9 цифр. Однако важно проконсультироваться с налоговым органом или отделом доходов вашей страны, чтобы определить конкретный формат и длину вашего номера TIN.

Во многих странах, в том числе в США, номер ИНН представляет собой 9-значное число. Однако в некоторых странах ИНН может содержать меньше или больше 9 цифр. Однако важно проконсультироваться с налоговым органом или отделом доходов вашей страны, чтобы определить конкретный формат и длину вашего номера TIN.

Что такое ИНН для автомобиля

ИНН расшифровывается как Идентификационный номер налогоплательщика, который представляет собой уникальный идентификационный номер, присваиваемый правительством физическим или юридическим лицам для целей налогообложения. Однако не существует такого понятия, как «ИНН автомобиля». Автомобили обычно идентифицируются по их идентификационному номеру транспортного средства (VIN), уникальному 17-значному коду, присваиваемому каждому автомобилю производителем. VIN используется для различных целей, включая регистрацию, страхование и отслеживание истории автомобиля. Большинство людей называют VIN «ИНН автомобиля».

Сколько цифр в ИНН?

ИНН (идентификационный номер налогоплательщика) — это уникальный идентификационный номер, присваиваемый налоговым органом или налоговой службой страны физическим и юридическим лицам для целей, связанных с налогообложением. Формат и внешний вид номера ИНН могут различаться в зависимости от страны, но некоторые общие характеристики включают в себя:

Формат и внешний вид номера ИНН могут различаться в зависимости от страны, но некоторые общие характеристики включают в себя:

- В Соединенных Штатах номер TIN представляет собой 9-значный номер, который может быть представлен в форме номера социального страхования (SSN), индивидуального идентификационного номера налогоплательщика (ITIN) или идентификационного номера работодателя (EIN).

- В Канаде номер TIN называется Business Number (BN). Он состоит из 9-значного числа, за которым следует двухбуквенный идентификатор программы.

- В Соединенном Королевстве номер TIN называется номером национального страхования и состоит из комбинации букв и цифр в формате двух букв, шести цифр и одной буквы.

- В Индии номер TIN называется постоянным номером счета (PAN) и состоит из десяти символов буквенно-цифрового кода.

- В Австралии он называется австралийским бизнес-номером (ABN) и состоит из 11-значного номера.

Однако важно отметить, что внешний вид номера ИНН может различаться в зависимости от страны, и в некоторых странах могут быть разные номера ИНН для разных типов налогоплательщиков (например, физических лиц, предприятий и трастов). Если вы не знаете, как написать или отформатировать свой номер TIN, вам следует обратиться в налоговый орган или налоговый орган вашей страны.

Если вы не знаете, как написать или отформатировать свой номер TIN, вам следует обратиться в налоговый орган или налоговый орган вашей страны.

ИНН против ИНН

IRS (Служба внутренних доходов) использует ИНН (идентификационный номер налогоплательщика) для уникальной идентификации физических и юридических лиц для целей налогообложения. IRS присваивает EIN (идентификационный номер работодателя) предприятиям для подачи налоговых деклараций и отчетности. Хотя оба они важны для целей налогообложения, правительство использует TIN для более широкого круга организаций, чем EIN.

Часто задаваемые вопросы

Как лучше всего искать свой номер олова в Интернете?

Посетите веб-сайт BIR, чтобы подтвердить свой ИНН онлайн. На сайте указан ваш номер ИНН и другая информация.

Возможны ли два идентификационных номера налогоплательщика для одного человека?

Это необязательно, если вы не хотите подавать налоги или уже начали это делать. Однако правительство выдает только один ИНН каждому налогоплательщику или физическому лицу.

я в настоящее время безработный; имею ли я право подать заявление на получение ИНН?

Налогоплательщики, которым необходимы ИНН для государственных операций, теперь могут их получить. Безработным в этом помогла форма БИР 1904. Это позволило им получить ИНН, не работая.

- КАК ПОЛУЧИТЬ НОМЕР EIN: Подробное руководство

- ЧТО ТАКОЕ УКЛОНЕНИЕ НАЛОГОВ? Примеры и наказания

- КАК ЗАПОЛНИТЬ W9: ОПРЕДЕЛЕНИЕ И КАК ЗАПОЛНИТЬ

Рекомендации

- techtarget.com

- vimeo.zendesk.com

- investopedia.com

Как определить, включать ли его в доход работника

Редактор: Грег А. Фэрбенкс, доктор юридических наук, магистр права.

Предположим, сотрудник живет и работает в районе Чикаго. У ее работодателя есть офисы и сотрудники по всей территории Соединенных Штатов. Работодатель проводит национальную встречу для группы сотрудников в отеле в Чикаго, которая длится несколько дней.

Большинство работодателей даже не задают этот вопрос иногородним сотрудникам. Общеизвестно, что расходы на проживание иногороднего работника исключаются из дохода работника. Относительно беглый просмотр Кодекса подтверждает это.

Первая, разд. 132(a)(3) говорится, что доход работника не включает какие-либо дополнительные льготы, которые квалифицируются как дополнительные льготы по условиям труда. Далее, разд. 132(d) говорится, что дополнительная льгота по условиям труда представляет собой любое имущество или услуги, предоставленные работнику в той степени, в которой, если работник заплатил за имущество или услуги, платеж был бы допустимым в качестве вычета в соответствии с гл.

Здравый смысл заключает, что сотрудник из Чикаго не находится вдали от дома, и, следовательно, изложенные выше положения Кодекса не применяются. Этот здравый смысл подтверждается постановлениями о доходах, изданными IRS несколько десятилетий назад. Например, преподобный Рул. 73-529 предусматривает, что для того, чтобы находиться вдали от дома, расстояние должно быть достаточно большим, чтобы работнику нужно было «остановиться для полноценного сна или отдыха». Точно так же преподобный Рул. 75-170 говорится, что, находясь вдали от дома, работник «не может разумно ожидать, что он завершит поездку туда и обратно, не будучи освобожденным от работы… на время, достаточное для полноценного сна или отдыха». Какими бы плохими ни были пробки в Чикаго, поездка из одной части города в другую не будет соответствовать определению пребывания вдали от дома.

Точно так же преподобный Рул. 75-170 говорится, что, находясь вдали от дома, работник «не может разумно ожидать, что он завершит поездку туда и обратно, не будучи освобожденным от работы… на время, достаточное для полноценного сна или отдыха». Какими бы плохими ни были пробки в Чикаго, поездка из одной части города в другую не будет соответствовать определению пребывания вдали от дома.

В техническом примечании важно понимать, что термин «дом» при определении того, находится ли сотрудник вдали от дома, является налоговым домом работника, а не местом жительства работника. Давно установлен принцип, согласно которому налоговая резиденция работника является его основным местом работы. Позиция IRS по этому вопросу восходит как минимум к 1950-м годам (см., например, Rev. Rul. 54-147). Поскольку сотрудница работает в Чикаго, можно сделать вывод, что поездка между ее офисом и отелем в Чикаго не приводит к тому, что она находится вдали от дома.

Что остается анализу? Находится ли работодатель в неудобном положении, говоря сотруднице, что, хотя ее расходы на проживание будут покрыты, ей придется платить федеральный подоходный налог с этих расходов? Ответ по умолчанию — «да».

Многие работодатели, вероятно, не задумываются об этом и фактически не включают расходы на проживание в доход работника. Это не связано с каким-либо анализом налогового законодательства, а просто потому, что у них нет процедуры для включения стоимости местного жилья в их систему начисления заработной платы. Другими словами, местное жилье просто остается незамеченным с точки зрения заработной платы.

Этим работодателям может повезти, потому что Налоговое управление США издало постановление, позволяющее исключать расходы на жилье из дохода работника в качестве дополнительной льготы, связанной с условиями труда, при определенных ограниченных обстоятельствах.

Рег. сек. 1.162-32 говорится, что местные расходы на проживание, как правило, являются личными расходами, но при определенных обстоятельствах эти расходы могут быть вычтены как деловые расходы. Определение того, является ли проживание деловыми расходами, основывается на всех фактах и обстоятельствах в соответствии с положением. Далее в нем говорится, что «один из факторов заключается в том, несет ли налогоплательщик расходы из-за добросовестного условия или требования занятости, наложенного работодателем налогоплательщика». Явно пытаясь избежать злоупотреблений в этой области, правило исключает «роскошное или экстравагантное» жилье из права на вычет. В нем также говорится, что местное жилье, которое в первую очередь предоставляет человеку «социальную или личную выгоду», не соответствует требованиям.

После общего руководства, описанного выше, для применения которого потребуется значительная степень суждения, регулирование принимает более практический оборот, устанавливая безопасную гавань для местного проживания на деловых встречах и конференциях, таких как встреча в Чикаго в примере. выше. Работодателям было бы полезно обратить пристальное внимание на безопасную гавань, потому что это избавляет от догадок при определении того, подлежит ли жилье исключению из дохода работника. В рамках «безопасной гавани» местное проживание во время деловых встреч и конференций может быть исключено из дохода работника в качестве дополнительной льготы по условиям труда, если выполняются все четыре из следующих условий:

- Жилье необходимо для полноценного участия или возможности участия в добросовестной деловой встрече, конференции, учебном мероприятии или другом деловом мероприятии;

- Помещение на срок, не превышающий пяти календарных дней и повторяющийся не чаще одного раза в календарный квартал;

- Если физическое лицо является наемным работником, работодатель работника требует, чтобы работник оставался на работе или на работе в течение ночи; и

- Жилье не является роскошным или экстравагантным при данных обстоятельствах и не обеспечивает какого-либо существенного элемента личного удовольствия, отдыха или выгоды.

Сотрудник из Чикаго соответствует первому условию, учитывая тот факт, что встречи и мероприятия проходят с 7 утра до 10 вечера. Если бы ей приходилось каждый вечер возвращаться домой, она, вероятно, не смогла бы выдерживать эти часы и полноценно участвовать в мероприятиях. Она также соответствует второму условию, если встреча не длится дольше пяти дней. Третье условие, хотя и простое, не выполняется большинством работодателей, если они не знают о безопасной гавани. Если от чикагской сотрудницы не требуется оставаться в отеле, она не имеет права на безопасную гавань. Другими словами, если у работника был выбор: идти каждый день домой или оставаться в гостинице, безопасная гавань не удовлетворяется. Предполагается, что четвертое условие выполнено, так как для типичной деловой встречи в гостинице жилье, вероятно, не является роскошным или экстравагантным, и, вероятно, нет значительного элемента личного удовольствия, отдыха или выгоды (хотя, по общему признанию, то, что представляет собой личное удовольствие, является предметом суждения, и правила не содержат указаний по этому поводу).

Предположим, что все условия безопасной гавани не соблюдены, что вполне вероятно, поскольку работодатель не требует, чтобы сотрудник оставался в гостинице. Это не означает, что жилье не может быть исключено из дохода работника. Это просто означает, что у работодателя больше бремени, чтобы показать, что местное жилье является обычными и необходимыми деловыми расходами для работника. Было бы гораздо безопаснее полагаться на тихую гавань.

Остальная часть регламента посвящена примерам. Примеры особенно поучительны, потому что они не иллюстрируют безопасную гавань, а вместо этого иллюстрируют применение общего руководства. На самом деле, ни один из примеров по тем или иным причинам не подходит под «тихую гавань». Некоторые из примеров иллюстрируют местное жилье, которое исключается из дохода работника, в то время как другие примеры иллюстрируют местное жилье, которое должно быть включено в доход работника.

Согласно примерам, местное проживание исключается из дохода работника в следующих случаях:

- Работники останавливаются в местной гостинице, где работодатель проводит семидневное обучение, и работодатель требует, чтобы работники оставались на ночь в гостинице.

Гостиница.

Гостиница. - Игроки и тренеры, нанятые профессиональной спортивной командой, обязаны останавливаться в местной гостинице накануне каждой домашней игры, чтобы провести последнюю тренировку и обеспечить физическую готовность игроков.

- Раз в месяц сотрудник, работающий в дневное время, обязан быть на дежурстве в ночное время, чтобы прибыть в офис для оперативного реагирования на внештатные ситуации, которые могут возникнуть ночью. Работодатель оплачивает пребывание работника в местной гостинице на ночь, когда он дежурит. Согласно примерам, местное жилье включается в доход работника в следующих случаях:

- Работодатель оплачивает местное жилье для нового сотрудника, который проживает в 500 милях от своего нового места работы, пока работник ищет место жительства.

- Работодатель оплачивает проживание рядом с офисом сотрудника в течение периода времени, когда сотрудник работает допоздна над специальным проектом, поскольку обычно поездка сотрудника от дома до офиса занимает два часа в одну сторону.

Таким образом, местное жилье для работника, оплачиваемое работодателем, может быть исключено из дохода работника при определенных обстоятельствах. Однако это ни в коем случае не является данностью, поскольку местное жилье по умолчанию является личными расходами, которые должны быть включены в доход. Работодатели должны понимать правила, которые разрешают исключать местное жилье из дохода при определенных обстоятельствах, и им следует рассмотреть возможность использования «безопасной гавани», предусмотренной в правиле, чтобы избежать догадок при определении того, может ли жилье быть исключено из дохода работника.

Редактор Примечания

Грег Фэрбенкс — управляющий налоговый директор Grant Thornton LLP в Вашингтоне.

Для получения дополнительной информации об этих предметах свяжитесь с г-ном Фэрбенксом по телефону 202-521-1503 или по электронной почте [email protected].

Если не указано иное, участники являются членами Grant Thornton LLP или связаны с ней.

Совместный работодатель | AHLA

Гостиничный бизнес предоставляет предпринимателям по всей стране возможности открывать отели по модели франшизы. На протяжении более 30 лет одним из краеугольных камней трудового законодательства был совместный стандарт работодателей, который защищал малые предприятия от неправомерной ответственности сотрудников, над которыми они не контролируют напрямую. В решении Browning-Ferris (BFI) от 2015 года Национальный совет по трудовым отношениям (NLRB) отменил более трех десятилетий трудового законодательства, когда они пересмотрели то, что значит быть совместным работодателем. В соответствии со стандартом BFI совместный работодатель определяется как любой, кто осуществляет косвенный, потенциальный или неиспользованный зарезервированный контроль. В результате работодатели становились потенциально ответственными за действия и деятельность работников, которых они даже не нанимали напрямую. Это решение оказало сдерживающее воздействие на гостиничную индустрию, особенно на франчайзи, у которых внезапно возникла неуверенность и замешательство в отношении того, кого они нанимают и за кого несут ответственность по закону.

За годы, прошедшие после решения BFI, определение того, что значит быть совместным работодателем, постоянно менялось. NLRB отменил стандарт BFI в 2017 году только для того, чтобы отменить это решение два месяца спустя. В 2020 году, незадолго до пандемии, NLRB администрации Трампа издал правило, согласно которому сотрудники могут претендовать на работу только в компаниях, имеющих «существенный, прямой и непосредственный контроль» над их работой.

Сегодня NLRB администрации Байдена снова пытается повернуть время вспять, предлагая правило по отмене изменений, внесенных при администрации Трампа, и выйти за рамки стандарта совместного работодателя эпохи Обамы. Если это правило будет реализовано, это подорвет франчайзинговую модель, на которой построено так много малых гостиничных предприятий.

Наша позиция

AHLA выступает против предложенных администрацией Байдена изменений в стандарте совместного работодателя и тесно сотрудничает с другими членами Коалиции за спасение местного бизнеса, чтобы привлечь союзников в Конгрессе и противостоять этому вредному предлагаемому постановлению.

Гостиница.

Гостиница.