Разница между налоговым и бухгалтерским учетом

Разница между налоговым и бухгалтерским учетом приводит к необходимости параллельного ведения этих двух видов финансового учета. Разберем, в чем проявляется эта разница, почему она возникает и к чему может привести.

Что такое бухгалтерский учет?

Определение бухучета дано в главном бухгалтерском нормативном документе — в п. 2 ст. 1 закона № 402-ФЗ о «О бухгалтерском учете». Согласно указанной норме бухучет заключается в систематическом формировании документированных сведений о хозяйственной деятельности субъектов и составлении на основе этих сведений бухгалтерской отчетности.

Таким образом, основная цель бухучета — формирование отчетных источников, отражающих финансовое состояние хозсубъекта (организации или ИП) и позволяющих внутренним и внешним пользователям судить о результатах его деятельности.

Именно на основании бухотчетности кредитор принимает решение о предоставлении потенциальному заемщику кредита или займа. Удовлетворительные данные бухотчетности позволят организации принять участие в аукционе или конкурсе, а инвесторы на ее основании смогут оценить, есть ли смысл вкладывать в компанию средства.

Удовлетворительные данные бухотчетности позволят организации принять участие в аукционе или конкурсе, а инвесторы на ее основании смогут оценить, есть ли смысл вкладывать в компанию средства.

Не менее интересна информация, зафиксированная в бухотчетности, и внутренним пользователям: на ее основании учредители и руководство принимают взвешенные управленческие решения.

А теперь посмотрим, кто должен вести бухучет — об этом расскажет ст. 6 закона 402-ФЗ. В данном случае исключение сделано только для двух категорий субъектов: ИП (а также частных лиц) и иностранных представительств, если они ведут учет объектов налогообложения в соответствии с установленным законодательным порядком. Кроме того, предусмотрена возможность ведения бухучета в упрощенном варианте для некоторых субъектов:

- малых предприятий,

- некоммерческих организаций,

- участников проекта «Сколково».

Все остальные лица обязаны вести бухучет в общем порядке, руководствуясь специальными правилами, закрепленными в плане счетов и положениях бухгалтерского учета (ПБУ), нормы которых регламентируют те или иные направления бухгалтерской учетной деятельности.

Чем отличаются положения российского и международного финансового учета — читайте в статье «В чем основные отличия ПБУ от МСФО?».

Существует еще одна особенность бухгалтерского учета — практически всегда он ведется только методом начисления (п. 5 ПБУ 1/2008): хозоперации отражаются в том периоде, в котором они совершались, независимо от того, в каком периоде по ним были произведены денежные расчеты. Исключение сделано только для представителей малого предпринимательства (п. 5 информации Минфина РФ № ПЗ-3/2012), которым разрешено вести бухучет кассовым методом. Однако на практике кассовый метод в бухучете возможно применять только в случае «ручного» ведения бухгалтерии: ни в одной из профессиональных бухгалтерских программ такая возможность не реализована.

И еще один нюанс. В бухгалтерском учете очень четко просматриваются особенности, определяющие различия в его ведении предприятиями разных отраслей и форм собственности.

Составить план счетов бюджетного учета вам поможет статья «Составляем план счетов бюджетного учета — образец 2020».

Что такое налоговый учет и чем он отличается от бухгалтерского?

Чтобы разобраться с этим вопросом, обратимся к главному налоговому нормативному акту — Налоговому кодексу РФ. Определение налогового учета дано в ст. 313 НК РФ: это система обобщения сведений для исчисления налогов на основании первичной документации в соответствии с правилами, предусмотренными НК РФ.

На основании данных налогового учета составляется налоговая отчетность, основными пользователями которой являются налоговые органы, через них государство осуществляет контроль над полнотой и своевременностью уплаты налогов.

Таким образом, если конечная цель бухучета — представление информации об экономическом состоянии субъекта заинтересованным лицам, то для налогового учета этой целью будет фискальная, надзорная функция государства, заинтересованного в максимальном пополнении бюджета.

Налоговый учет, в отличие от бухгалтерского, в части обязанности его ведения не делает никаких уступок и не освобождает никакие субъекты: вести налоговые регистры обязаны и ИП, и частнопрактикующие лица, и крупные корпорации.

Не делает различий налоговое законодательство ни по отраслевой специфике, ни по организационной: субъекты всех форм собственности и сфер деятельности применяют положения одного и того же НК РФ.

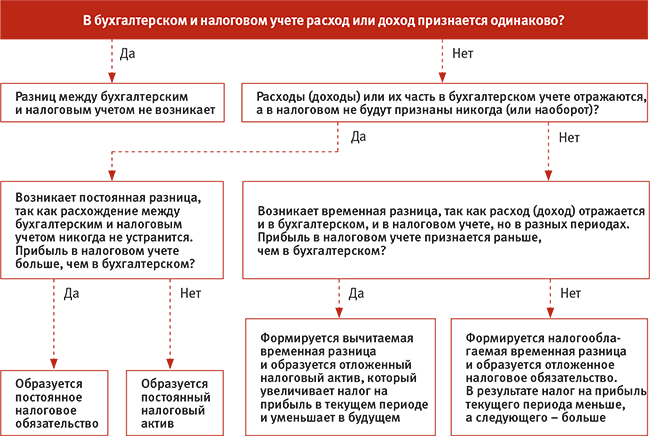

Следующий момент. Если бухучет, как мы выяснили ранее, фактически использует только метод начисления, то в НК РФ для определения доходов и расходов закреплены два учетных метода: и кассовый (ст. 271), и начисления (ст. 272–273). Из-за этого возникают временные или постоянные расходы и доходы

Как учитывать постоянные налоговые расходы и доходы, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Возникновение разницы между налоговым и бухгалтерским учетом

Как видим, различий между рассматриваемыми видами учета немало. Итогом же таких расхождений становится возникновение разницы между показателями бухгалтерского и налогового учета, проявляющееся прежде всего в расчете основного налога — на прибыль. От того, насколько правильно такая разница будет квалифицирована и учтена, зависит корректность определения налоговой базы.

Итогом же таких расхождений становится возникновение разницы между показателями бухгалтерского и налогового учета, проявляющееся прежде всего в расчете основного налога — на прибыль. От того, насколько правильно такая разница будет квалифицирована и учтена, зависит корректность определения налоговой базы.

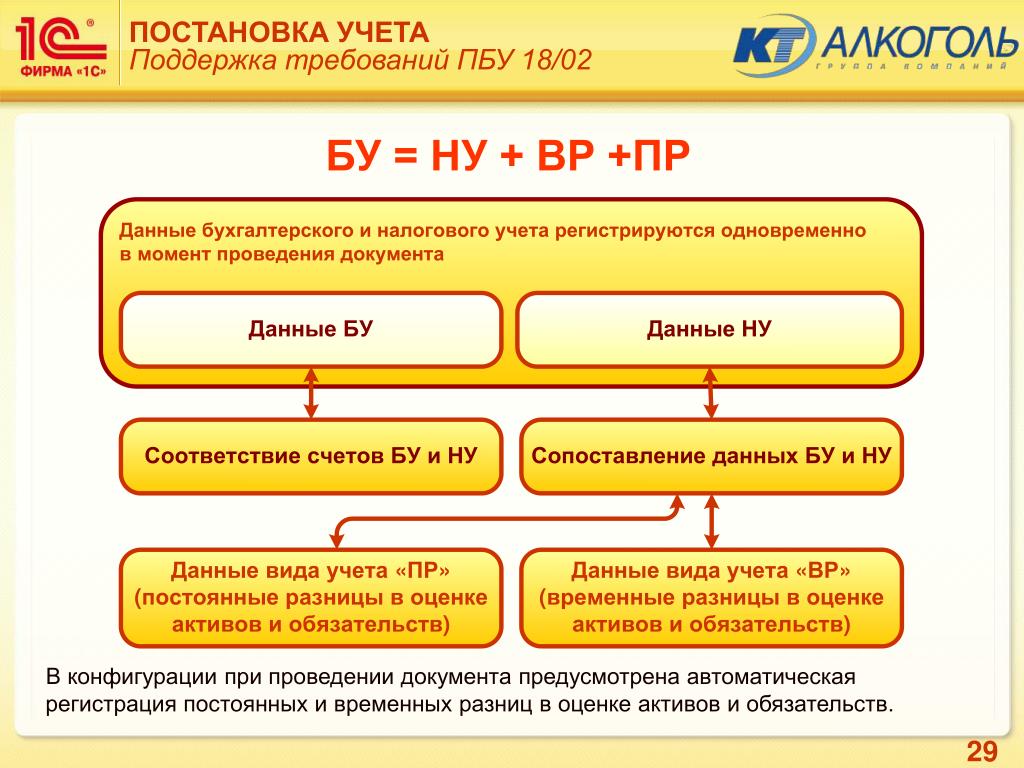

Чаще всего разницы между бухгалтерским и налоговым учетом возникают у организаций, применяющих ПБУ 18/02. Как учитывать разницы между бухгалтерским и налоговым учетом по ПБУ 18/02, в деталях разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О разнице по налогу на прибыль читайте в статье «Что такое отложенный налог на прибыль, и как его учитывать?».

Представляем вашему вниманию таблицу, которая поможет понять, по каким активам и объектам возникают наибольшие различия. Сопоставление показателей бухгалтерского (БУ) и налогового учета (НУ) по перечисленным в таблице статьям мы настоятельно рекомендуем вам выполнять перед заполнением декларации по налогу на прибыль.

|

Вероятность возникновения различий между БУ и НУ |

Объекты учета |

|

Низкая |

Стоимость внеоборотных активов (кроме ОС и НМА) |

|

Стоимость оборудования к установке |

|

|

Покупная стоимость материалов |

|

|

Покупная стоимость товаров |

|

|

Расходы будущих периодов |

|

|

Относительно высокая |

Выручка от реализации продукции, товаров |

|

Выручка от реализации основных средств |

|

|

Внереализационные доходы |

|

|

Дебиторская задолженность |

|

|

Кредиторская задолженность |

|

|

Стоимость основных средств |

|

|

Амортизация основных средств |

|

|

Стоимость нематериальных активов |

|

|

Амортизация нематериальных активов |

|

|

Очень высокая |

Прямые расходы на производство |

|

Косвенные расходы |

|

|

Стоимость реализованных покупных товаров |

|

|

Стоимость реализованного прочего имущества |

|

|

Стоимость реализованных основных средств |

|

|

Стоимость реализованных нематериальных активов |

|

|

Внереализационные расходы |

Подробнее об указанной разнице читайте в статье «Расхождения между бухгалтерским и налоговым учетом».

Итоги

Различия бухгалтерского и налогового учета проявляются прежде всего в целях, для которых разработаны эти учетные системы. Результатом таких различий становится возникновение разницы, которую необходимо учитывать при расчете налогов.

В чем отличия бухгалтерского и управленческого учета, различия с налоговым учетом

Содержание

Основные типы учета в компании В чем отличие управленческого учета от бухгалтерского (финансового)? Налоговый и бухгалтерский учет: сходства и различия Сравнительная таблица видов учета Зачем вести управленческий учет в организации?

Каждый, кто открывает свою фирму или только задумывается об этом, знает, что ему предстоит вести финансовый учет. Начиная разбираться в этой теме выясняется, что существует три вида учета, а именно: бухгалтерский, налоговый и управленческий

. Чем же они отличаются и какой учет вести обязательно, а какой нет? Давайте разбираться.

Для того, чтобы ответить себе на вопросы, необходимо подробно разобраться с каждым из видов.

Налоговый учет – обязательный для ведения учет, который регламентирован государством, а именно Налоговым кодексом РФ. Государство жестко определило правила ведения и сдачи отчетности, а все потому, что такой учет позволяет определить налогообложение каждой организации и контролировать выплату налогов. То есть получается, что целью налогового учета является корректное отражение движения денежных средств, чтобы выделить сумму налогов и передать эту информацию государству по установленной форме.

Существует несколько систем налогообложения:

- Общая система налогообложения (ОСН), такая система по которой фирме необходимо платить налог на прибыль, налог на добавленную стоимость (НДС) и прочие виды налоги.

- Упрощенный вид налогообложения, который подразделяется на:

- Упрощенная система налогообложения (УСН), такая система подразумевает под собой две формы. Первая форма, когда налог платится с дохода компании.

Вторая форма, когда налог платится с дохода, за вычетом суммы расходов компании. Такая система является распространенной среди малого бизнеса.

Вторая форма, когда налог платится с дохода, за вычетом суммы расходов компании. Такая система является распространенной среди малого бизнеса. - Единый сельскохозяйственный налог – такая система используется бизнесом в сфере сельского хозяйства.

- Единый налог на вмененный доход – система, разрешенная к использованию некоторым видам деятельности, таким как розница, бытовые услуги, реклама и прочие. Смысл системы в том, что оплата налога привязывается к определенной метрике, например, площади торговой площадки.

- Индивидуальным предпринимателям доступен такой вид налогообложения как патентная система, смысл которой заключается в разовой оплате налога и возможности работы без налогообложения на определенный период.

- Упрощенная система налогообложения (УСН), такая система подразумевает под собой две формы. Первая форма, когда налог платится с дохода компании.

Бухгалтерский (финансовый) учет – предназначен для оценки фирмы. Так же, как и налоговый учет, он является обязательным и жестко регламентирован государством, так как отчетность сдается в налоговую по установленной форме. Регламентом бухгалтерского учета в РФ является Российский Стандарт Бухгалтерского Учета (РСБУ).

Регламентом бухгалтерского учета в РФ является Российский Стандарт Бухгалтерского Учета (РСБУ).

Бухгалтерский учет отражает задолженности, обязательства и капитал организации, выражая все это в стоимостном эквиваленте. Все операции подтверждаются документально и содержат в себе суммы этих движений. Основным понятием являются бухгалтерские счета, по которым и происходят движения денежных средств, одновременно отражаясь на нескольких таких счетах как поступление и списание по дебету и кредиту.

Как следствие, за терминологией бухгалтерского учета кроется экономическая суть процессов организации, которая подразумевает под собой ограничения:

- Понятие гибкости – это не про бухгалтерский учет. Зачастую для понимания тех или иных операций руководителю необходима консультация опытного бухгалтера, а изменить правила ведения учета невозможно ввиду его регламентированности государством.

- Отсутствие возможности глубокой детализации – еще одна проблема, с которой сталкивается руководство.

Для корректного принятия решений зачастую нужен более детальный учет финансов, чем, например, обычная детализация фонда оплаты труда по статье расхода или центру затрат.

Для корректного принятия решений зачастую нужен более детальный учет финансов, чем, например, обычная детализация фонда оплаты труда по статье расхода или центру затрат. - Бухгалтерская отчетность подразумевает отражение данных «исторического» характера, а это значит, что отчетность можно посмотреть на определенную дату и нет возможности, например, спланировать затраты на будущее.

Управленческий учет – необязательный, но зачастую необходимый вид учета, которым предпочтительно пользуются руководители, топ-менеджеры и менеджеры среднего звена для контроля определенных показателей. Такой вид учета – это своего рода метрика текущего положения дел в организации, и она дает возможность пользователю взглянуть на картину бизнеса целиком.

Управленческий учет в компании: задачи, цели и принципы

Управленческий и бухгалтерский учет, безусловно, имеют тесную взаимосвязь, но при этом, управленческий учет несколько отличается от бухгалтерского. Основополагающем различием данных видов учета являются конечные пользователи информации и, как следствие, задачи учета и способы его ведения.

Основополагающем различием данных видов учета являются конечные пользователи информации и, как следствие, задачи учета и способы его ведения.

Управленческий учет не является обязательным для ведения в организации, но ввиду своей понятности руководящему составу, необходим для осуществления эффективного контроля и анализа деятельности. Основная цель управленческого учета – предоставление необходимой и достаточной информации заинтересованным лицам (руководители предприятия, собственники) для формирования стратегии управления компанией и формирования управленческих решений.

Финансовый (бухгалтерский) учет – по сути, часть управленческого учета, которая так же отражает состояние организации, но использует для этого регламентированные правила, закрепленные законодательно. Основными потребителями этой информации на ряду с руководителями и собственниками являются контролирующие госорганы.

При этом, финансовый учет зачастую понятен только бухгалтеру или аудитору в сфере бухгалтерского учета, и не содержит актуальной информации для собственника. Кроме того, финансовый учет отличается от управленческого тем, что в финансовом учета фиксируется история финансовых операций, а управленческий еще и предусматривает прогнозирование бизнес-показателей.

Кроме того, финансовый учет отличается от управленческого тем, что в финансовом учета фиксируется история финансовых операций, а управленческий еще и предусматривает прогнозирование бизнес-показателей.

Хотите контролировать финансы компании?

Online-сервис «Управленка» – попробуйте бесплатно

Основные сходства этих двух видов учета:

- Обязательность ведения в организации, закрепленная законодательно

- Регламентируются государством

- Показатель отражения учета во времени носит «исторический характер»

- Информация в отчетности предоставляется в стоимостном эквиваленте

- Имеют жестко закрепленные сроки сдачи отчетности

Чем же отличается бухгалтерский учет от налогового? Основные отличительные особенности заключается в самих целях ведения учета: бухгалтерский учет используется для оценки общего состояния организации по ее активам и обязательствам, а налоговый – только для корректного расчета налоговых обязательств перед государством. Еще одно важное отличие бухучета от налогового учета – обязательность ведения: от ведения бухгалтерского учета освобождаются ИП и физлица, налоговый учет же ведут все без исключения.

Еще одно важное отличие бухучета от налогового учета – обязательность ведения: от ведения бухгалтерского учета освобождаются ИП и физлица, налоговый учет же ведут все без исключения.

Для того, чтобы наглядно понять суть отличия управленческого учета от бухгалтерского и налогового, предлагаем ознакомиться со сравнительной таблицей:

|

Сравнимые характеристики |

Бухгалтерский учет |

Налоговый учет |

Управленческий учет |

|---|---|---|---|

|

Обязательность использования вида учета в организации |

Обязателен. Регламентирован государством.

|

Необязателен. Решение о ведении принимается руководством организации. | |

|

Регламент |

Российский стандарт бухгалтерского учета | Налоговый кодекс РФ | Корпоративный регламент управленческого учета |

|

Цель ведения учета |

Отражение всех хозяйственных операций для внутренних пользователей и составление финансовых документов для внешних пользователей | Формирование полной и достоверной информации для внешних пользователей о хозяйственных операциях с целью налогообложения |

Обеспечение планирования, анализа, собственно управления и контроля деятельности компании. Обеспечение информацией менеджеров, ответственных за достижение конкретных целей Обеспечение информацией менеджеров, ответственных за достижение конкретных целей

|

|

Пользователи данных, получаемых при ведении учета |

Руководители предприятия и его подразделений, акционеры, группы других пользователей | Внешние – Госналогслужба, внутренние – менеджеры, работающие над налоговым планированием, и аудиторы | Должностные лица – руководитель, руководящий состав и менеджеры разного уровня |

|

Основополагающий принцип ведения учета |

Учет строится на основополагающем балансовом уравнении: Активы = Капитал владельцев организации + Обязательства | Учет строится на сопоставлении всех доходов организации и экономически обоснованных расходов |

Сопоставление доходов и расходов. Используется любая система аналитических записей Используется любая система аналитических записей

|

|

Основные правила |

Нормы и правила, а также организация бухгалтерского учета установлены Законом «О бухгалтерском учете», Положениями по бухгалтерскому учету | Нормы и правила, установленные НК РФ. | Любые правила учета в зависимости от их соответствия целям учета. |

|

Показатель отражения учета во времени |

Финансовая история носит «исторический характер», т.е. показывает финансовое состояние на отчетную дату | История налогооблагаемой базы носит «исторический характер», т.е. отражает состояние на отчетную дату |

Наравне с информацией «исторического характера» используются планы на будущее, т. е. предусматривается не только анализ, но и прогноз на будущее е. предусматривается не только анализ, но и прогноз на будущее

|

|

Тип информации |

Финансовые документы содержат информацию в стоимостном выражении | Налоговая декларация содержит информацию в стоимостном выражении | Информация в стоимостном и в натуральном выражении |

|

Периодичность отчетности |

Полный финансовый отчет организация составляет по итогам года, менее детальную отчетность – поквартально или помесячно | Полный налоговый отчет организация составляет по итогам года, менее детальную отчетность – поквартально | Аналитические отчеты крупных организаций составляются ежемесячно; отчеты по определенным видам деятельности, отдельным ее фактам могут составляться еженедельно или ежедневно |

Первым и основным преимуществом ведения управленческого учета является получение актуальной картины функционирования бизнеса, что в свою очередь помогает эффективно реагировать на внешние изменения как в периоды кризиса, так и позитивных влияний внешнего мира. Этот вид учета позволяет оперативно корректировать стратегию развития бизнеса с помощью различных метрик и их допустимых значений, выход за которые должен сигнализировать о необходимости изменения стратегии. При этом, информация отражается не только в стоимостном эквиваленте, но в качественном или количественном показателе, что приводит к улучшению восприятия текущего состояния организации.

Этот вид учета позволяет оперативно корректировать стратегию развития бизнеса с помощью различных метрик и их допустимых значений, выход за которые должен сигнализировать о необходимости изменения стратегии. При этом, информация отражается не только в стоимостном эквиваленте, но в качественном или количественном показателе, что приводит к улучшению восприятия текущего состояния организации.

Еще одним фактором является возможность планирования показателей, что позволяет на основе предыдущих периодов сделать прогнозы по возможным значениям показателей на предстоящие – например, анализировать сезонность при сбыте продукции.

Подробнее

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Определение, типы и финансовый учет

Что такое налоговый учет?

Налоговый учет — это структура методов бухгалтерского учета, ориентированная на налоги, а не на внешний вид публичной финансовой отчетности. Короче говоря, налоговый учет — это средства учета для целей налогообложения.

Короче говоря, налоговый учет — это средства учета для целей налогообложения.

Налоговый учет регулируется Налоговым кодексом, который устанавливает конкретные правила, которым должны следовать компании и физические лица при подготовке своих налоговых деклараций. Налоговый учет применяется ко всем — физическим лицам, предприятиям, корпорациям и другим организациям. В налоговом учете должны участвовать даже те, кто освобожден от уплаты налогов. Цель налогового учета — иметь возможность отслеживать средства (входящие и исходящие средства), связанные с физическими и юридическими лицами.

Ключевые выводы

- Налоговый учет – это подсектор бухгалтерского учета, который занимается подготовкой налоговых деклараций и уплатой налогов.

- Налоговый учет используется физическими лицами, предприятиями, корпорациями и другими организациями.

- Налоговый учет для физического лица фокусируется на доходах, соответствующих вычетах, пожертвованиях и любых доходах или убытках от инвестиций.

- Для бизнеса налоговый учет является более сложным, с более тщательной проверкой того, как расходуются средства и что подлежит или не подлежит налогообложению.

Сравнение принципов налогового учета и финансового учета (GAAP)

В Соединенных Штатах есть два набора принципов, которые используются, когда дело доходит до бухгалтерского учета. Первый — это принципы налогового учета, а второй — финансовый учет или общепринятые принципы бухгалтерского учета (GAAP).

В соответствии с GAAP компании должны следовать общему набору принципов, стандартов и процедур бухгалтерского учета при составлении финансовой отчетности путем учета любых финансовых операций. Статьи баланса могут учитываться по-разному при составлении бухгалтерской отчетности и налоговой задолженности. Например, компании могут составлять свои финансовые отчеты, применяя метод «первым пришел – первым ушел» (FIFO) для учета своих запасов в финансовых целях, но они могут использовать подход «последний пришел – первый ушел» (LIFO) для налоговых целей. Последняя процедура уменьшает подлежащие уплате налоги за текущий год.

Последняя процедура уменьшает подлежащие уплате налоги за текущий год.

В то время как бухгалтерский учет в определенной степени охватывает все финансовые операции, налоговый учет фокусируется исключительно на тех операциях, которые влияют на налоговое бремя организации, и на том, как эти элементы связаны с надлежащим расчетом налогов и подготовкой налоговых документов. Налоговый учет регулируется Налоговой службой (IRS), чтобы обеспечить соблюдение всех связанных налоговых законов специалистами по налоговому учету и отдельными налогоплательщиками. IRS также требует использования определенных документов и форм для надлежащего предоставления налоговой информации в соответствии с требованиями закона.

Наем профессионального налогового бухгалтера необязателен для физического лица, но часто необходим для корпорации, поскольку налоги на бизнес сложнее, чем личные налоги.

Виды налогового учета

Налоговый учет для физических лиц

Для налогоплательщика-физического лица налоговый учет фокусируется исключительно на таких статьях, как доход, квалификационные вычеты, прибыль или убытки от инвестиций и другие операции, которые влияют на налоговое бремя физического лица. Это ограничивает объем информации, необходимой физическому лицу для управления годовой налоговой декларацией, и, хотя физическое лицо может использовать налогового бухгалтера, это не является требованием закона.

Это ограничивает объем информации, необходимой физическому лицу для управления годовой налоговой декларацией, и, хотя физическое лицо может использовать налогового бухгалтера, это не является требованием закона.

Между тем, общий бухгалтерский учет будет включать отслеживание всех средств, поступающих и выводимых из владения лиц, независимо от цели, включая личные расходы, которые не имеют налоговых последствий.

Налоговый учет для предприятий

С точки зрения бизнеса в рамках процесса налогового учета необходимо анализировать больше информации. В то время как доходы компании или входящие средства должны отслеживаться так же, как и для отдельных лиц, существует дополнительный уровень сложности в отношении любых исходящих средств, направляемых на определенные деловые обязательства. Сюда могут входить средства, направляемые на конкретные деловые расходы, а также средства, направляемые акционерам.

Хотя также не требуется, чтобы бизнес использовал налогового бухгалтера для выполнения этих обязанностей, это довольно распространено в более крупных организациях из-за сложности соответствующих записей.

Даже юридически освобожденные от налогов организации используют налоговый учет, поскольку они обязаны подавать годовые декларации.

Налоговый учет для организаций, освобожденных от налогов

Даже в тех случаях, когда организация освобождена от налогообложения, налоговый учет необходим. Это связано с тем, что большинство организаций должны подавать ежегодные отчеты. Они должны предоставлять информацию о любых поступающих средствах, таких как гранты или пожертвования, а также о том, как средства используются в ходе деятельности организации. Это помогает обеспечить соблюдение организацией всех законов и правил, регулирующих надлежащую деятельность освобожденной от налогов организации.

Какова основная цель налогового учета?

Налоговый учет используется компаниями для правильного расчета налогов и своевременной подготовки налоговых документов к сезону подачи налоговых деклараций.

В чем разница между налоговым бухгалтером и бухгалтером по управленческому учету?

Бухгалтер по управленческому учету — это внутренняя сторона, которая не может работать с внешними клиентами, а бухгалтер по налогам — это внешняя сторона, которая может работать с другими предприятиями и физическими лицами. Бухгалтеры по управленческому учету помогают своим компаниям с финансовыми последствиями бизнес-решений или дают стратегические советы. Налоговые бухгалтеры помогают компаниям и частным лицам соблюдать налоговые требования.

Бухгалтеры по управленческому учету помогают своим компаниям с финансовыми последствиями бизнес-решений или дают стратегические советы. Налоговые бухгалтеры помогают компаниям и частным лицам соблюдать налоговые требования.

Как начать карьеру в сфере налогового учета?

Налоговым бухгалтерам нужна лицензия CPA. Обычно для этого требуется степень бакалавра в области бухгалтерского учета. Кроме того, и хотя это не требуется каждой компанией, нанимающей налоговых бухгалтеров, кандидаты CPA должны пройти магистерскую программу в области бухгалтерского учета.

После получения лицензии CPA налоговым бухгалтерам часто требуются курсы повышения квалификации (CE), чтобы сохранить свою квалификацию. Требования CE и длина зависят от штата.

Итог

Налоговый учет — это набор методов бухгалтерского учета и полезный инструмент, который компании используют для понимания своих налоговых обязательств и избежания штрафов. Налоговый учет имеет ключевое значение не только для предприятий, но и для физических лиц, чтобы декларировать правильный доход, платить соответствующие налоги и избегать штрафов или проверок IRS.

Финансовая отчетность Бухгалтерский учет Vs. Налоговый учет | Малый бизнес

By Jay Way

В то время как крупные корпорации и компании, акции которых торгуются на бирже, должны следовать финансовому учету, у малых предприятий есть выбор между использованием метода финансового учета или метода налогового учета. Разница между этими двумя методами учета заключается во времени, когда продажи и покупки учитываются либо по методу начисления, либо по кассовому методу. Большинство малых предприятий предпочитают использовать кассовый налоговый учет. Выбор различных методов учета может по-разному влиять на бизнес и налоговые декларации.

Финансовый учет

Финансовый учет в основном известен как учет по методу начисления. В соответствии с методом начисления компании регистрируют выручку от продаж и расходы на покупку по мере их заработка и понесения, независимо от того, были ли получены денежные средства от продаж и уплачены ли денежные средства за покупки.

Чтобы определить дату сделки купли-продажи для регистрации, компании должны убедиться в полноте купли-продажи. Незавершенная поставка товаров или услуг и частичное получение от покупки не учитывают заработанный доход и понесенные расходы. Запись не происходит до завершения заказов на продажу или покупку.

Чтобы определить дату сделки купли-продажи для регистрации, компании должны убедиться в полноте купли-продажи. Незавершенная поставка товаров или услуг и частичное получение от покупки не учитывают заработанный доход и понесенные расходы. Запись не происходит до завершения заказов на продажу или покупку.

Налоговый учет

Налоговый учет часто называют кассовым учетом, и поэтому основное внимание уделяется фактическим денежным поступлениям и платежам, а не связанным с ними операциям купли-продажи. Компании не регистрируют транзакцию купли-продажи в момент ее совершения до тех пор, пока денежные средства не будут получены или оплачены позднее. Малые предприятия с годовым объемом продаж в размере 5 миллионов долларов или менее могут использовать налоговый учет, чтобы помочь им лучше управлять своими денежными позициями, которые имеют большее значение для выживания малого бизнеса, чем более крупная компания.

Влияние на бизнес

Финансовый учет по методу начисления и налоговый учет по кассовому методу могут по-разному влиять на малый бизнес.

Хотя финансовый учет может точно отслеживать бизнес-транзакции по мере их осуществления, он не показывает фактическую ситуацию с денежными резервами предприятия. Малый бизнес, использующий метод начисления, может сообщать о хорошем уровне дохода в своих бухгалтерских книгах, но у него может быть мало наличных денег на его банковском счете, если клиенты еще не заплатили. Кассовый налоговый учет позволяет малому бизнесу более внимательно следить за ситуацией с наличностью. Но, с другой стороны, кассовый метод может ввести в заблуждение относительно прибыльности бизнеса, если все клиенты оплачивают свои счета за один период, что приведет к скачку денежных поступлений.

Хотя финансовый учет может точно отслеживать бизнес-транзакции по мере их осуществления, он не показывает фактическую ситуацию с денежными резервами предприятия. Малый бизнес, использующий метод начисления, может сообщать о хорошем уровне дохода в своих бухгалтерских книгах, но у него может быть мало наличных денег на его банковском счете, если клиенты еще не заплатили. Кассовый налоговый учет позволяет малому бизнесу более внимательно следить за ситуацией с наличностью. Но, с другой стороны, кассовый метод может ввести в заблуждение относительно прибыльности бизнеса, если все клиенты оплачивают свои счета за один период, что приведет к скачку денежных поступлений.

Налоговые последствия

Выбор метода бухгалтерского учета для регистрации бизнеса и финансовой отчетности будет иметь налоговые последствия для малого бизнеса, поскольку тот же метод бухгалтерского учета часто используется и для подготовки налоговых деклараций. В зависимости от времени года, когда происходит деловая операция и когда происходит денежный расчет, малый бизнес может платить больше или меньше налогов за текущий налоговый год.

Вторая форма, когда налог платится с дохода, за вычетом суммы расходов компании. Такая система является распространенной среди малого бизнеса.

Вторая форма, когда налог платится с дохода, за вычетом суммы расходов компании. Такая система является распространенной среди малого бизнеса. Для корректного принятия решений зачастую нужен более детальный учет финансов, чем, например, обычная детализация фонда оплаты труда по статье расхода или центру затрат.

Для корректного принятия решений зачастую нужен более детальный учет финансов, чем, например, обычная детализация фонда оплаты труда по статье расхода или центру затрат.

Чтобы определить дату сделки купли-продажи для регистрации, компании должны убедиться в полноте купли-продажи. Незавершенная поставка товаров или услуг и частичное получение от покупки не учитывают заработанный доход и понесенные расходы. Запись не происходит до завершения заказов на продажу или покупку.

Чтобы определить дату сделки купли-продажи для регистрации, компании должны убедиться в полноте купли-продажи. Незавершенная поставка товаров или услуг и частичное получение от покупки не учитывают заработанный доход и понесенные расходы. Запись не происходит до завершения заказов на продажу или покупку. Хотя финансовый учет может точно отслеживать бизнес-транзакции по мере их осуществления, он не показывает фактическую ситуацию с денежными резервами предприятия. Малый бизнес, использующий метод начисления, может сообщать о хорошем уровне дохода в своих бухгалтерских книгах, но у него может быть мало наличных денег на его банковском счете, если клиенты еще не заплатили. Кассовый налоговый учет позволяет малому бизнесу более внимательно следить за ситуацией с наличностью. Но, с другой стороны, кассовый метод может ввести в заблуждение относительно прибыльности бизнеса, если все клиенты оплачивают свои счета за один период, что приведет к скачку денежных поступлений.

Хотя финансовый учет может точно отслеживать бизнес-транзакции по мере их осуществления, он не показывает фактическую ситуацию с денежными резервами предприятия. Малый бизнес, использующий метод начисления, может сообщать о хорошем уровне дохода в своих бухгалтерских книгах, но у него может быть мало наличных денег на его банковском счете, если клиенты еще не заплатили. Кассовый налоговый учет позволяет малому бизнесу более внимательно следить за ситуацией с наличностью. Но, с другой стороны, кассовый метод может ввести в заблуждение относительно прибыльности бизнеса, если все клиенты оплачивают свои счета за один период, что приведет к скачку денежных поступлений.