Как играть на бирже акций, первые шаги

Бизнес-журнал

Главная FAQ Игра на бирже, первый шаг: покупка акций.

В современном мире хранение средств под матрасом или в банке под небольшой процент потеряло всякую актуальность. То, что деньги должны работать и приносить прибыль, очевидно всем. Набравшись смелости для того, чтобы начать игру на бирже, возникает первый вопрос: как купить акции компании в Москве?

Купить российские акции — просто!

Прежде всего, вам понадобится надежный брокер, то есть, посредник, через которого будут проходить все операции. Обычно это банк или брокерская компания. Для того, чтобы компания могла оказывать брокерские услуги, она должна иметь лицензию на брокерскую деятельность.Варианты работы с ценными бумагами могут быть разными. Ваши инвестиции могут быть как краткосрочными, так и долгосрочными. Акции крупных компании можно купить или продать в любой момент, их можно использовать для вложений на любые сроки, в том числе спекулировать в течение одного торгового дня.

Приобретение акций компаний через банк «ЦентроКредит»

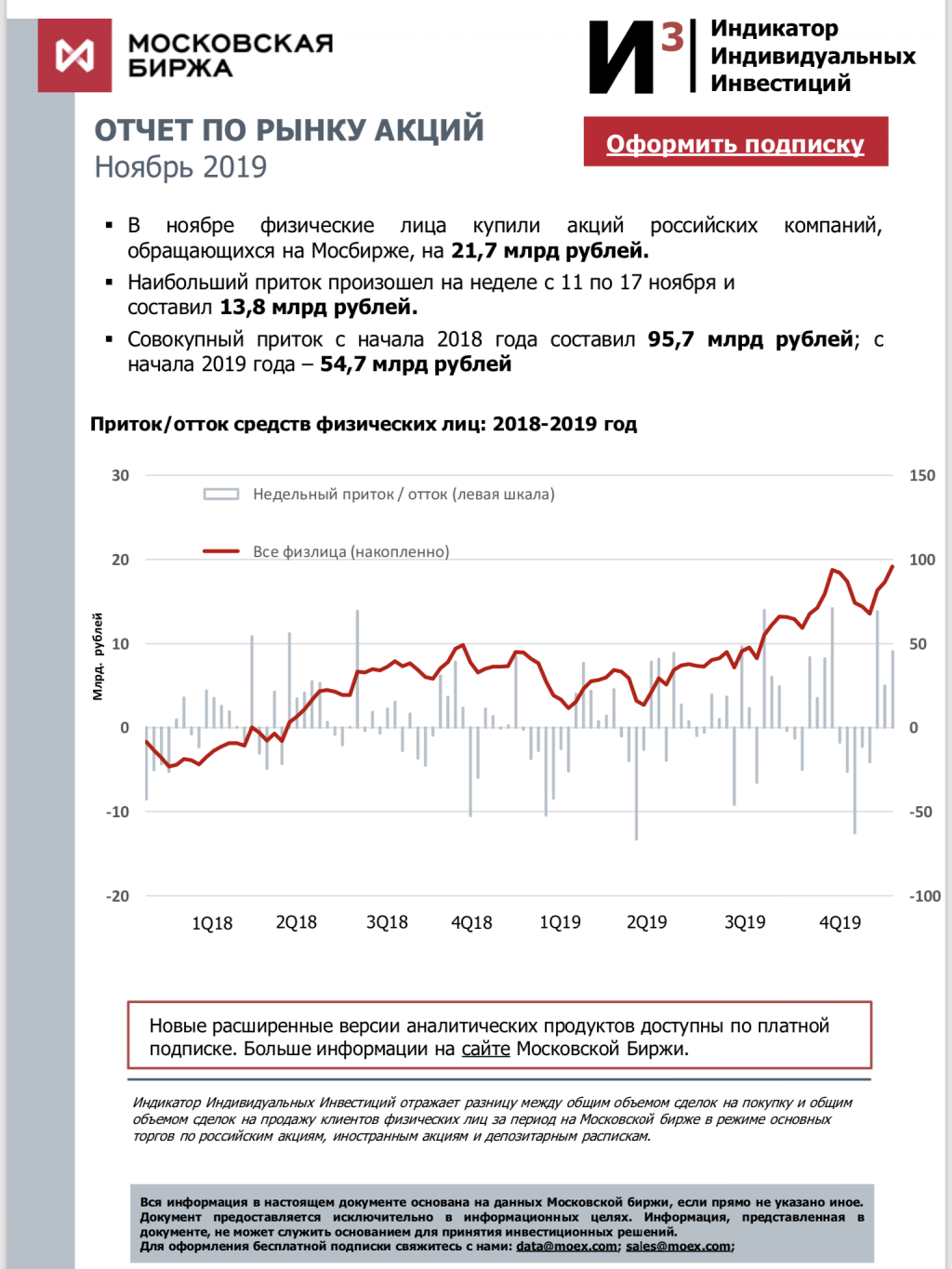

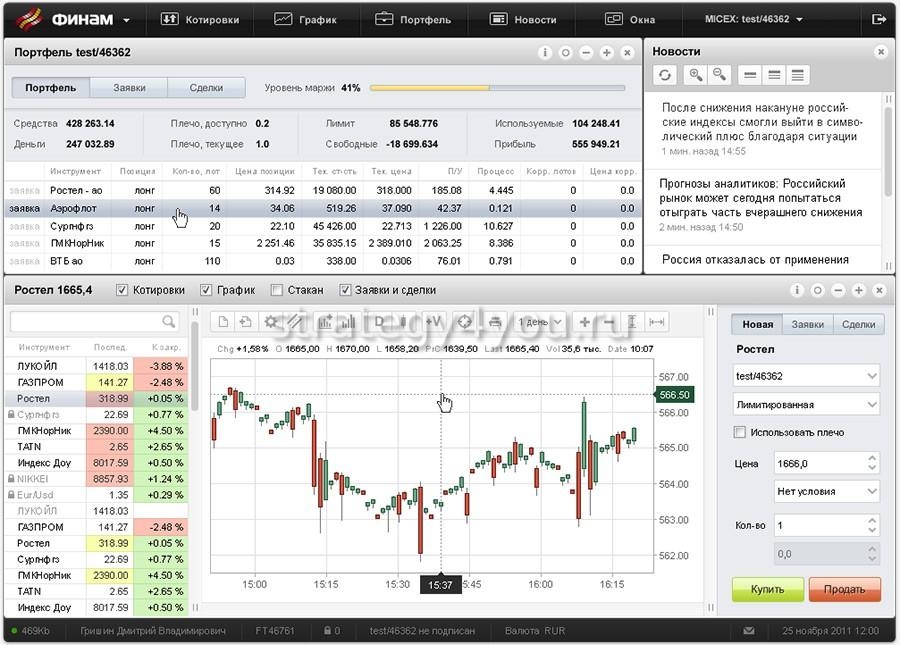

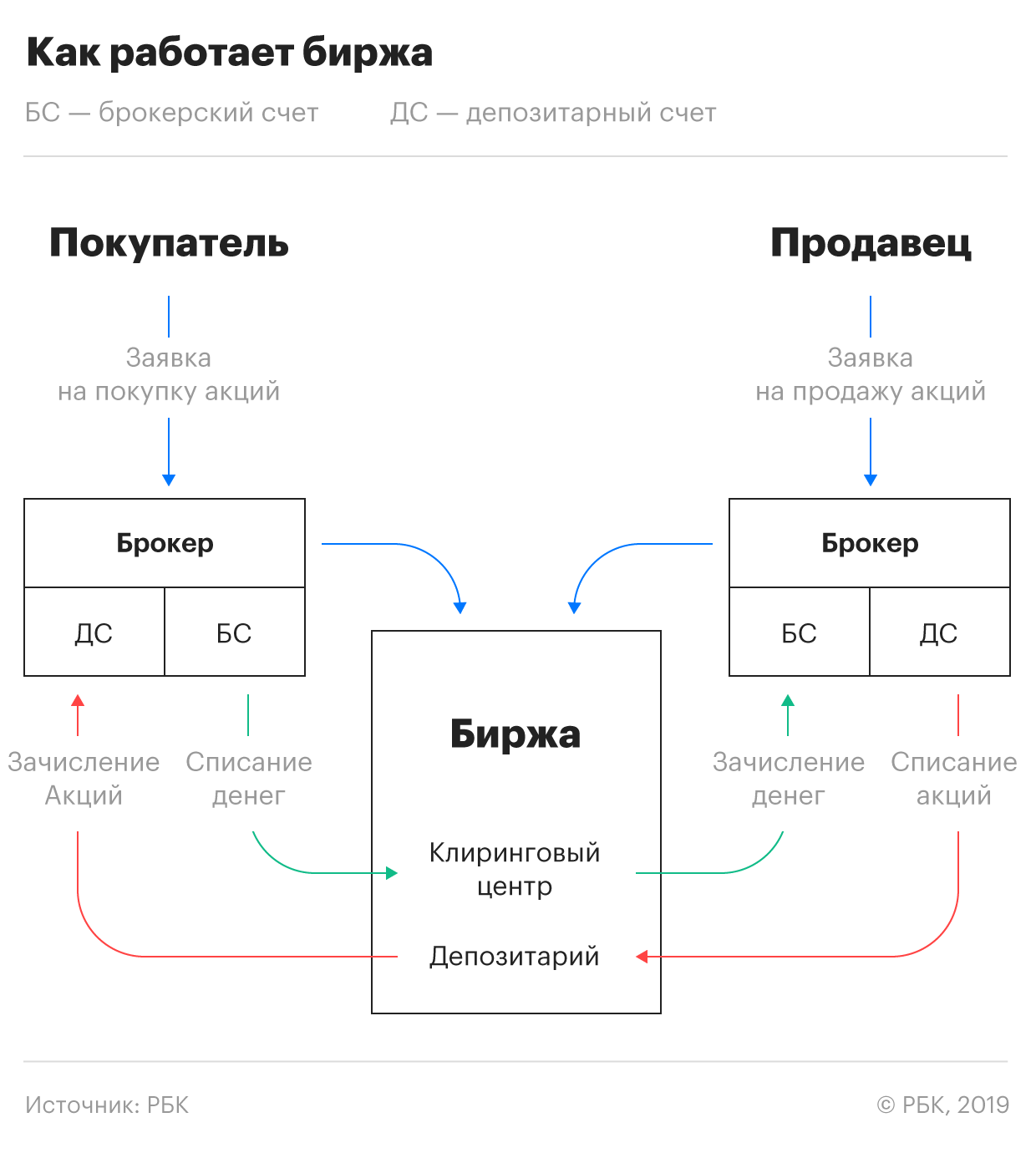

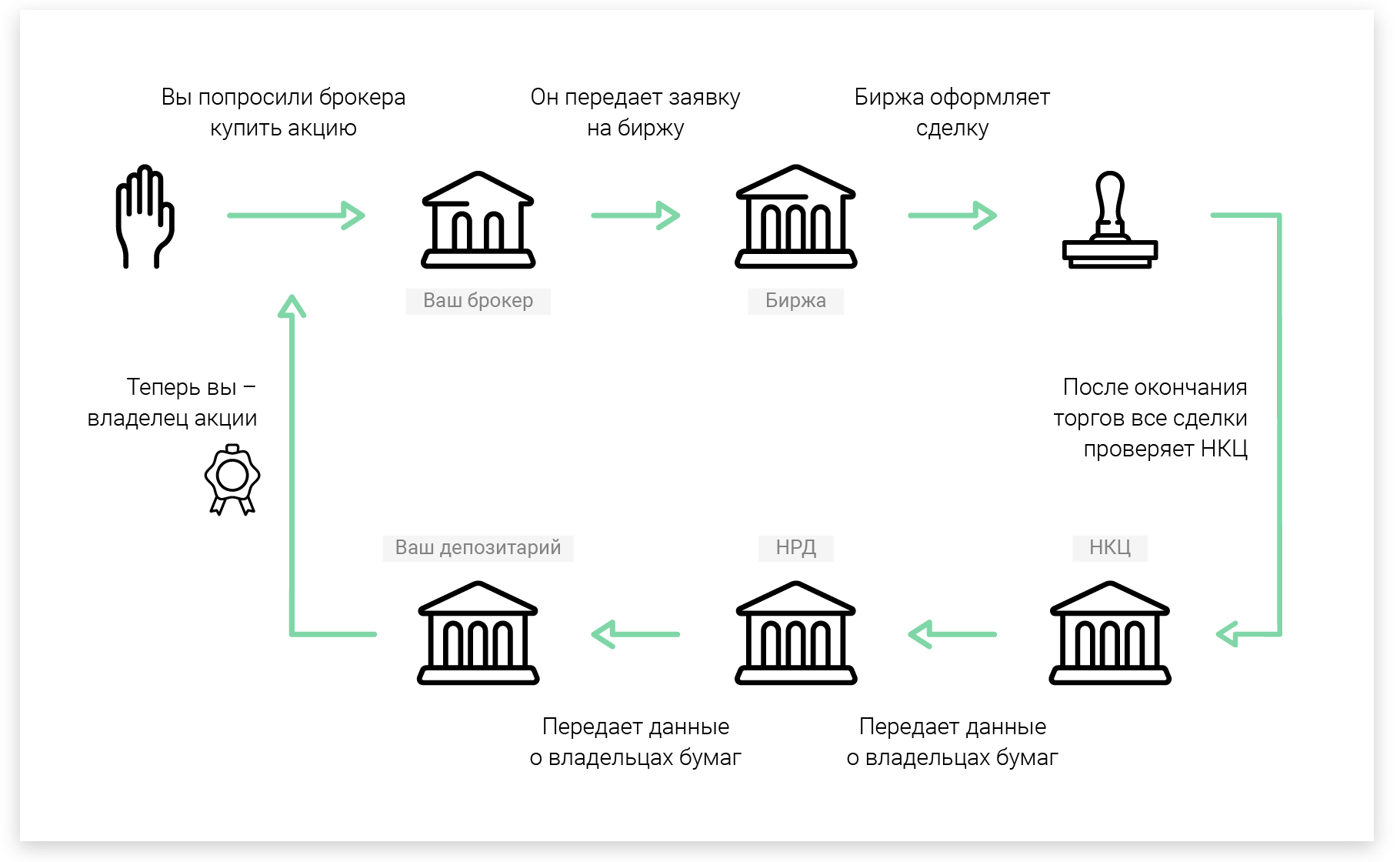

Где купить акции в Москве? Сделки с ценными бумагами заключаются на бирже. В России большинство операций проходит на Московской бирже. Биржа гарантирует исполнение заключенной сделки, то есть вы можете быть уверенным, что получите деньги за проданные ценные бумаги. Для того, чтобы продать или купить российские акции, совершенно не обязательно каждый раз приезжать в банк. Вы можете подавать поручения на покупку или продажу ценных бумаг по телефону через брокера или c помощью программ онлайн торговли (интернет-трейдинга) TRANSAQ или QUIK. Вы можете торговать даже с мобильного телефона. Например, через приложение iQuik, работающее под iOs и Android. Оно позволяет подать заявку, чтобы купить акции российских компаний, дает доступ к просмотру котировок, состоянию счета и многому другому.

Покупка акций компаний через банк «ЦентроКредит» позволит вам максимально упростить процесс сделки! Профессиональные брокеры Банка «ЦентроКредит» расскажут как купить акции в Москве и предоставят все необходимые инструменты для работы. В Банке «ЦентроКредит» вы сможете не только получить профессиональную помощь по покупке акций компаний, но и обучиться основам биржевой торговли.

Откройте брокерский счёт прямо сейчас

Отсутствие минимальной суммы при открытии брокерского счета

Заявка успешно отправлена!

Фамилия

Имя

Отчество

Телефон

Я ознакомлен с правилами использования ПЭП и подтверждаю достоверность предоставленных мною данных и даю согласие на их обработку с целью получения ответа

Ошибка при отправке формы.

Вас могут заинтересовать

Торговля на Московской бирже Что такое ETF на бирже Что такое стопы в трейдинге

Ваши обращения

Заявка успешно отправлена!

Согласие

Продолжая использовать наш сайт, вы даёте согласие на обработку, в т.ч. с помощью метрических программ Google Analytics, Яндекс Метрика, и иных аналогичных по функционалу счетчиков рекламных систем партнеров Банка, ваших данных: файлов cookie, ip-адреса пользователя, id пользователя, сведений о местоположении, типе устройства, времени посещения страницы, сведениях о ресурсах сети Интернет, с которых были совершены переходы на сайт ccb.

Обработка представляет собой предусмотренные Федеральным законом от 27.07.2006 г. № 152-ФЗ «О персональных данных» сбор, запись, систематизацию, накопление, хранение, уточнение, извлечение, использование, передачу, обезличивание, блокирование, удаление, уничтожение обрабатываемых данных, и осуществляется Банком и партнерами Банка в целях эффективности работы сайта, проведения ретаргетинга, статистических исследований и обзоров, а также, с целью управления размещением материалов рекламного характера в информационно-телекоммуникационной сети Интернет.

Если вы не хотите, чтобы ваши данные обрабатывались, пожалуйста, отключите использование файлов cookie в своём браузере.

Для повышения эффективности работы сайта на нем используются файлы cookie. В cookie содержатся данные о Ваших прошлых посещениях сайта. Если Вы не хотите, чтобы эти данные обрабатывались, отключите cookie в настройках браузера

Подробнее Согласен

СПБ Биржа и брокеры превентивно запретят инвесторам покупку акций ВПК США

·

Новости

Ранее за запрет сделок с акциями иностранных оборонных компаний, которые поставляют оружие на Украину, выступили ЦБ и Минфин

(Фото: Shutterstock)

СПБ Биржа и брокеры превентивно запретят российским инвесторам покупать акции компаний из оборонного промышленного комплекса США. Об этом сообщается на сайте торговой площадки.

Об этом сообщается на сайте торговой площадки.

«В соответствии с рекомендациями Банка России участники торгов ограничат возможность клиентам проводить сделки по покупке ценных бумаг ряда иностранных компаний. Информацию о сроках введения планируемых ограничений инвесторы могут уточнить у своих брокеров», — говорится в сообщении торговой площадки.

Запрет на покупку коснется акций следующих американских компаний:

- Aerojet Rocketdyne Holdings;

- AeroVironment;

- General Dynamics;

- L3Harris Technologies;

- Lockheed Martin;

- Northrop Grumman;

- Olin Corporation;

- Palantir Technologies;

- Raytheon Technologies;

- Smith & Wesson Brands;

- TransDigm Group.

Площадка указывает, что данная мера носит превентивный характер на случай, если будет принят нормативно-правовой акт о запрете на торговлю подобными активами. При этом если он будет принят, в приведенный выше список могут быть внесены изменения.

Возможность продавать бумаги подпавших под ограничения компаний сохранится, сообщила СПБ Биржа.

Брокер «Тинькофф Инвестиции» уже объявил, что с 15 мая ограничит покупку бумаг оборонных компаний из США. В то же время список акций, по которым будет введен запрет, отличается от того, что ранее опубликовала СПБ Биржа. У торговой площадки 11 наименований, а у «Тинькофф Инвестиций» — 13. Брокер добавил в список акции American Outdoor Brands и Sturm Ruger & Co. «Мы хотим максимально обезопасить инвестора и ограничить его от рисков, включили в список бумаги, которые потенциально могут быть отнесены к ВПК в дальнейшем», — пояснили в пресс-службе «Тинькофф Инвестиций».

Россельхозбанк также ограничит приобретение ценных бумаг в соответствии с рекомендациями Банка России и СПБ Биржи, рассказали «РБК Инвестициям» в пресс-службе. «Дополнительно мы уведомим в ближайшее время клиентов, у которых данные бумаги находятся в портфелях, о возможных рисках в связи возможным введением запрета на совершение операций или делистинга», — пояснил представитель брокера. Также в РСХБ указали на то, что продать можно только незаблокированные бумаги с торговых счетов, тогда как заблокированные останутся на неторговых разделах.

Также в РСХБ указали на то, что продать можно только незаблокированные бумаги с торговых счетов, тогда как заблокированные останутся на неторговых разделах.

Купить бумаги американских оборонных компаний не смогут и клиенты брокера «Финам», сообщили в пресс-службе, отметив, что эти инструменты по-прежнему можно будет продавать или просто держать в портфеле. «После введения ограничений СПБ Биржи нашим клиентам будет недоступна торговля вышеперечисленными инструментами на данной площадке. Ограничения будут только на покупку данных ценных бумаг», — пояснил руководитель управления развития клиентского сервиса финансовой группы «Финам» Дмитрий Леснов.

В пресс-службе БКС также подтвердили планы ограничить возможность по открытию новых позиций.

Фонды «Тинькофф» продали акции американского ВПК. Станет ли это трендомПИФ,

ЦБ,

Минфин,

НАУФОР

Ранее ввести запрет на торговлю акциями оборонных компаний из недружественных стран предложили в Госдуме, ЦБ и Минфин поддержали инициативу. Председатель Банка России Эльвира Набиуллина подтвердила, что сделки с бумагами, относящимися к ВПК недружественных стран, будут запрещены, а также отметила, что пока у регулятора нет полномочий для введения подобных мер. Банк России направил свои предложения в соответствующие органы.

Председатель Банка России Эльвира Набиуллина подтвердила, что сделки с бумагами, относящимися к ВПК недружественных стран, будут запрещены, а также отметила, что пока у регулятора нет полномочий для введения подобных мер. Банк России направил свои предложения в соответствующие органы.

«Что касается доступа бумаг недружественных стран, связанных с оборонно-промышленным комплексом, действительно предполагается, что торговля ими не будет происходить. Будет запрещена торговля, видимо, это повлечет и делистинг. И конечно, один из вопросов, который требуется в связи с этим решить, как те люди, которые купили эти бумаги, смогут из них выходить. Это вопрос для доработки», — заявила Набиуллина.

Сейчас торговать акциями компаний из ВПК недружественных стран, обращающимися на СПБ Бирже, могут только квалифицированные инвесторы. Управляющий директор инвесткомпании Arbat Capital Александр Орлов ранее отмечал, что запрет на сделки с такими бумагами затронет небольшое количество частных инвесторов. Представитель СПБ Биржи сообщал, что доля акций оборонных компаний из недружественных стран в общем объеме торгов на площадке «составляет сотые доли процента».

Представитель СПБ Биржи сообщал, что доля акций оборонных компаний из недружественных стран в общем объеме торгов на площадке «составляет сотые доли процента».

Орлов также обращал внимание, что инвестирование в капитализацию компании подразумевает участие в самом размещении ее бумаг на бирже, а в России бумаги торгуются уже на вторичном рынке.

Мосбиржа еще в конце февраля прошлого года приостановила торги акциями эмитентов с листингом в США и депозитарными расписками с постфиксом RM, оставив при этом режимы переговорных сделок и сделки РЕПО.

Поделиться

Материалы к статье

Марина Ануфриева

Как работает фондовый рынок?

Фондовый рынок предоставляет место, где компании привлекают капитал, продавая акции или акции инвесторам. Акции дают акционерам право голоса, а также остаточное право требования на корпоративную прибыль в виде прироста капитала и дивидендов.

Индивидуальные и институциональные инвесторы собираются вместе на фондовых биржах, чтобы покупать и продавать акции на открытом рынке.

Что происходит, когда вы продаете акции? Вы не продаете свои акции обратно компании, а вместо этого продаете их другому инвестору на бирже.

Ключевые выводы

- Акции представляют собой долю собственности в фирме и дают акционерам право голоса, а также остаточное право требования на корпоративные доходы в форме прироста капитала и дивидендов.

- Индивидуальные и институциональные инвесторы собираются на фондовых биржах для покупки и продажи акций в публичном месте.

- Цены на акции устанавливаются спросом и предложением, когда покупатели и продавцы размещают заказы.

Как работает фондовый рынок

Что такое акции?

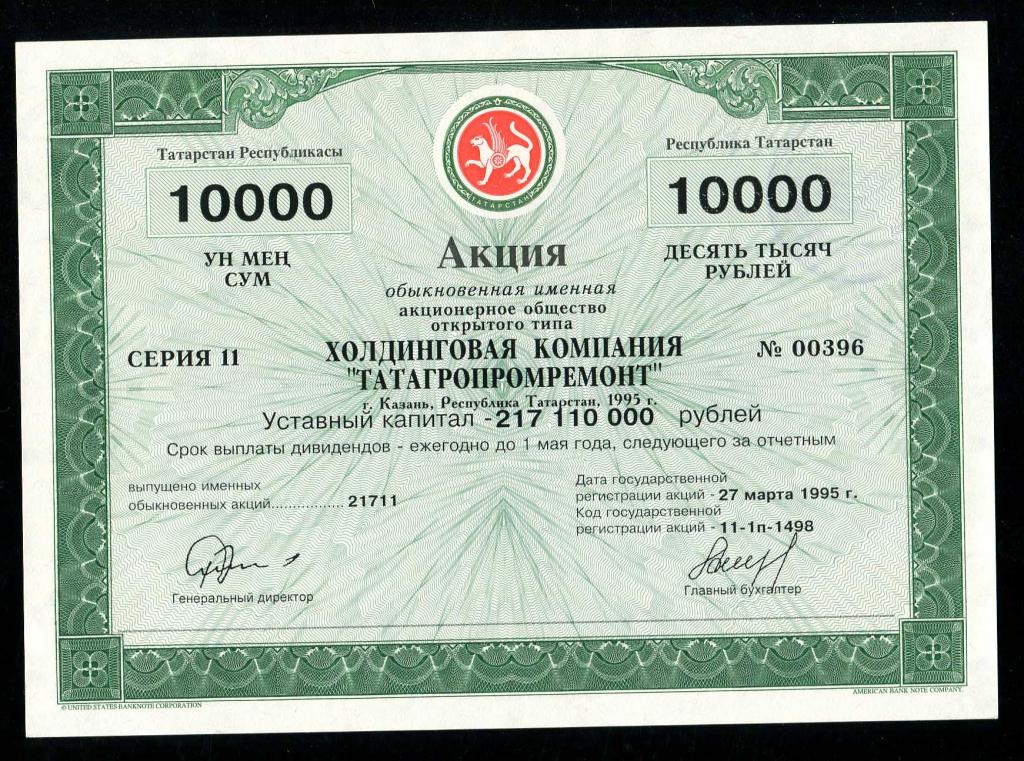

Акция – это финансовый инструмент, который представляет собой право собственности на компанию или корпорацию и пропорциональное право требования на ее активы и доходы. Акции также называют акциями или акциями.

Владение акциями означает, что акционер владеет долей компании, равной количеству акций, принадлежащих как доля от общего количества находящихся в обращении акций компании.

Физическое или юридическое лицо, владеющее 100 000 акций компании с одним миллионом акций в обращении, будет иметь в ней 10% акций.

Акции также называются акциями или капиталом компании.

Типы акций

Существует два основных типа акций: обыкновенные акции и привилегированные акции. Акции являются синонимами обыкновенных акций, потому что их рыночная стоимость и объемы торгов во много раз выше, чем у привилегированных акций.

Обыкновенные акции обычно имеют право голоса , которое позволяет обычному акционеру иметь право голоса на корпоративных собраниях и выборах, в то время как привилегированные акции обычно не имеют права голоса. Привилегированные акционеры имеют приоритет перед обычными акционерами в получении дивидендов, а также активов в случае ликвидации.

Обыкновенные акции можно дополнительно классифицировать с точки зрения права голоса. Некоторые компании имеют два или несколько классов акций с разными правами голоса, закрепленными за каждым классом. В такой структуре двойного класса акции класса A могут иметь 10 голосов на акцию, а акции класса B могут иметь только один голос на акцию. Структуры акций двойного или множественного класса предназначены для того, чтобы основатели компании могли контролировать ее состояние, стратегическое направление и способность к инновациям.

Что такое фондовая биржа?

Фондовые биржи — это вторичные рынки, на которых существующие акционеры могут заключать сделки с потенциальными покупателями. Корпорации, котирующиеся на фондовых рынках, обычно не покупают и не продают свои акции, но могут участвовать в обратном выкупе акций или выпуске новых акций, но эти операции происходят вне рамок биржи.

Крупнейшие фондовые биржи

Первые фондовые рынки появились в Европе в 16-17 веках, в основном в портовых городах или торговых центрах, таких как Антверпен, Амстердам и Лондон. В конце 18 века в Америке начали появляться фондовые рынки, в частности Нью-Йоркская фондовая биржа (NYSE), которая позволяла торговать акциями.

В конце 18 века в Америке начали появляться фондовые рынки, в частности Нью-Йоркская фондовая биржа (NYSE), которая позволяла торговать акциями.

Первой фондовой биржей в Америке была Филадельфийская фондовая биржа (PHLX), которая существует до сих пор. NYSE была основана в 1792 году после подписания Баттонвудского соглашения 24 биржевыми маклерами и торговцами Нью-Йорка. До этой официальной регистрации трейдеры и брокеры неофициально встречались под пуговицами на Уолл-стрит, чтобы покупать и продавать акции.

Появление современных фондовых рынков открыло эпоху регулирования и профессионализации, которая теперь гарантирует покупателям и продавцам акций уверенность в том, что их сделки будут проходить по справедливым ценам и в разумные сроки. Сегодня в США и во всем мире существует множество фондовых бирж, многие из которых связаны между собой электронными средствами.

NYSE и Nasdaq являются двумя крупнейшими биржами в мире, исходя из общей рыночной капитализации всех компаний, котирующихся на бирже. Количество фондовых бирж США, зарегистрированных Комиссией по ценным бумагам и биржам, достигло почти двух десятков, хотя большинство из них принадлежат либо Cboe Global Markets, Nasdaq, либо Intercontinental Exchange, владеющей NYSE.

Количество фондовых бирж США, зарегистрированных Комиссией по ценным бумагам и биржам, достигло почти двух десятков, хотя большинство из них принадлежат либо Cboe Global Markets, Nasdaq, либо Intercontinental Exchange, владеющей NYSE.

| Список фондовых бирж по рыночной капитализации | ||

|---|---|---|

| Обмен | Местоположение | Рыночная капитализация* |

| NYSE | США | 26.11 |

| Насдак | США | 22,42 |

| Шанхайская фондовая биржа | Китай | 7,37 |

| Токийская фондовая биржа | Япония | 6,0 |

| Шэньчжэньская фондовая биржа | Китай | 5,33 |

| Гонконгская фондовая биржа | Гонконг | 4,97 |

| Лондонская фондовая биржа | Великобритания | 3,57 |

| Индийская национальная фондовая биржа | Индия | 3,45 |

| Фондовая биржа Торонто | Канада | 3,41 |

| Саудовская фондовая биржа (Тадавул) | Саудовская Аравия | 3,20 |

| Бомбейская фондовая биржа | Индия | 2,22 |

| Копенгагенская фондовая биржа | Дания | 2,18 |

| Франкфуртская фондовая биржа | Германия | 2,17 |

| SIX Швейцарская биржа | Швейцария | 2,13 |

| Фондовая биржа Южной Кореи | Южная Корея | 2,12 |

| Парижская биржа Euronext | Франция | 2,09 |

| Австралийская фондовая биржа | Австралия | 1,99 |

| Тайваньская фондовая биржа | Тайвань | 1,92 |

| Йоханнесбургская фондовая биржа | Южная Африка | 1,33 |

| Тегеранская фондовая биржа | Иран | 1,28 |

* по состоянию на май 2022 г. | ||

Источник: Часы работы.

Внебиржевой обмен

Также существует несколько свободно регулируемых внебиржевых (OTC) бирж, которые также могут называться досками объявлений (OTCBB). Эти акции, как правило, более рискованны, поскольку в них перечислены компании, которые не соответствуют более строгим критериям листинга крупных бирж. Для более крупных бирж может потребоваться, чтобы компания работала в течение определенного периода времени, прежде чем быть включенной в листинг, и чтобы она соответствовала определенным условиям в отношении стоимости и прибыльности компании.

В большинстве развитых стран фондовые биржи являются саморегулируемыми организациями (СРО), неправительственными организациями, которые имеют право создавать и обеспечивать соблюдение отраслевых правил и стандартов.

Приоритетом фондовых бирж является защита инвесторов путем установления правил, способствующих этике и равенству. Примеры таких SRO в США включают отдельные фондовые биржи, а также Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Примеры таких SRO в США включают отдельные фондовые биржи, а также Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Индексы фондового рынка

Индексы представляют собой совокупные цены нескольких различных акций, а движение индекса представляет собой чистый эффект движения каждого компонента. Основные индексы фондового рынка включают промышленный индекс Доу-Джонса (DJIA) и S&P 500.

DJIA — это взвешенный по цене индекс 30 крупных американских корпораций. Из-за своей схемы взвешивания и того факта, что она состоит всего из 30 акций (когда есть много тысяч на выбор), она не является хорошим индикатором состояния фондового рынка. S&P 500 — это взвешенный по рыночной капитализации индекс 500 крупнейших компаний США, который является гораздо более достоверным индикатором.

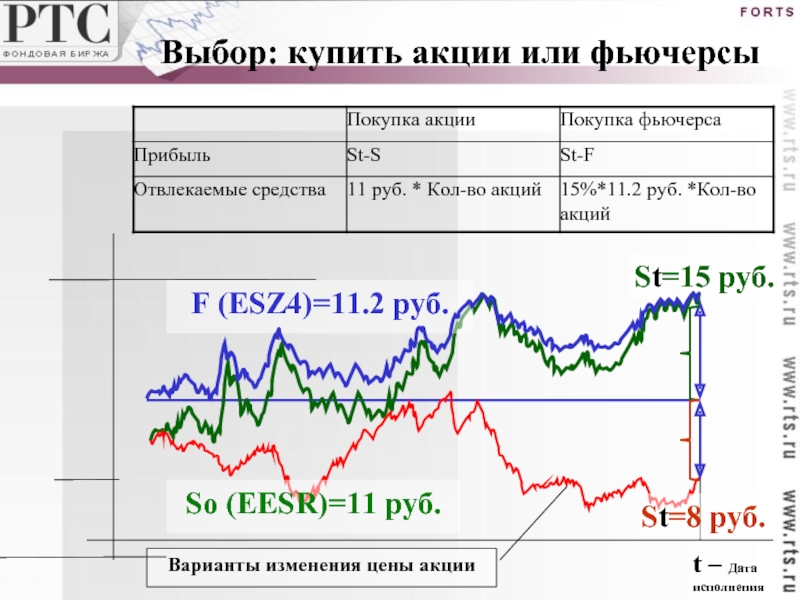

Индексы могут быть широкими, такими как Dow Jones или S&P 500, или они могут быть специфическими для определенной отрасли или сектора рынка. Инвесторы могут торговать индексами косвенно через фьючерсные рынки или через биржевые фонды (ETF), которые действуют так же, как акции на фондовых биржах.

Инвесторы могут торговать индексами косвенно через фьючерсные рынки или через биржевые фонды (ETF), которые действуют так же, как акции на фондовых биржах.

Рыночный индекс является популярным показателем эффективности фондового рынка. Большинство рыночных индексов взвешиваются по рыночной капитализации, что означает, что вес каждой составляющей индекса пропорционален ее рыночной капитализации. Имейте в виду, однако, что некоторые из них взвешены по цене, например, DJIA. В дополнение к DJIA, другие широко наблюдаемые индексы в США и во всем мире включают:

S&P 500

NASDAQ Composite

Индексы Рассела (Рассел 1000, Рассел 2000)

Композит TSX (Канада)

Индекс FTSE (Великобритания)

Никкей 225 (Япония)

Индекс Дакса (Германия)

Индекс CAC 40 (Франция)

Индекс CSI 300 (Китай)

Сенсекс (Индия)

Почему компании выпускают акции

Чтобы совершить переход от идеи, зародившейся в голове предпринимателя, к действующей компании, им необходимо арендовать офис или фабрику, нанять сотрудников, закупить оборудование и сырье, а также, среди прочего, создать сеть продаж и дистрибуции. Эти ресурсы требуют значительных капиталовложений, в зависимости от масштаба и размаха бизнеса.

Эти ресурсы требуют значительных капиталовложений, в зависимости от масштаба и размаха бизнеса.

Привлечение капитала

Многие корпоративные гиганты начинались как небольшие частные предприятия, основанные дальновидными основателями, такими как Джек Ма из Alibaba (BABA) или Марк Цукерберг из Meta.

Стартап может привлечь капитал либо за счет продажи акций через долевое финансирование, либо за счет займа денег за счет долгового финансирования. Долговое финансирование может быть проблемой для стартапа, потому что у него может быть мало активов для залога для получения кредита.

Акционерное финансирование является предпочтительным путем для большинства стартапов, которым нужен капитал. Предприниматель может первоначально получить средства из личных сбережений, а также друзей и семьи, чтобы запустить бизнес. По мере расширения бизнеса и увеличения требований к капиталу предприниматель может обратиться к бизнес-ангелам и фирмам венчурного капитала.

Листинговые акции

Компании могут получить доступ к большему количеству капитала, чем они могут получить от текущих операций или традиционного банковского кредита, продавая акции населению через первичное публичное предложение (IPO).

Это меняет статус компании с частной фирмы, акции которой принадлежат нескольким акционерам, на публичную компанию, акции которой будут принадлежать многочисленным представителям широкой общественности. IPO также предлагает ранним инвесторам компании возможность обналичить часть своей доли, часто получая при этом очень солидные вознаграждения.

Как только акции компании котируются на фондовой бирже и торгуются на рынке, цена этих акций колеблется по мере того, как инвесторы и трейдеры оценивают и переоценивают их внутреннюю стоимость. Существует множество различных коэффициентов и показателей, которые можно использовать для оценки акций, из которых самым популярным показателем, вероятно, является отношение цены к прибыли (PE). Биржевой анализ, как правило, относится к одному из двух лагерей — фундаментальному анализу или техническому анализу.

Как устанавливаются цены на акции

Цены акций на фондовом рынке могут устанавливаться несколькими способами. Наиболее распространенным способом является процесс аукциона, когда покупатели и продавцы делают ставки и предлагают купить или продать. Бид — это цена, по которой кто-то хочет купить, а предложение или аск — это цена, по которой кто-то хочет продать. Когда бид и аск совпадают, происходит сделка.

Наиболее распространенным способом является процесс аукциона, когда покупатели и продавцы делают ставки и предлагают купить или продать. Бид — это цена, по которой кто-то хочет купить, а предложение или аск — это цена, по которой кто-то хочет продать. Когда бид и аск совпадают, происходит сделка.

Спрос и предложение на фондовом рынке

Фондовый рынок также предлагает увлекательный пример законов спроса и предложения в действии в режиме реального времени. Для каждой сделки с акциями должны быть покупатель и продавец. Из-за непреложных законов спроса и предложения, если покупателей на конкретную акцию больше, чем продавцов, цена акции будет расти. И наоборот, если продавцов акций больше, чем покупателей, цена будет снижаться.

Спрэд между спросом и предложением или предложением, разница между ценой покупки акции и ее ценой продажи или предложения, представляет собой разницу между самой высокой ценой, которую покупатель готов заплатить или предложить за акцию, и самой низкой ценой в которым продавец предлагает акции.

Торговая транзакция происходит, когда покупатель принимает запрашиваемую цену или продавец принимает цену предложения. Если покупателей больше, чем продавцов, они могут захотеть поднять свои ставки, чтобы приобрести акции. Поэтому продавцы будут запрашивать за него более высокие цены, повышая цену. Если продавцов больше, чем покупателей, они могут быть готовы принять более низкие предложения по акциям, в то время как покупатели также снизят свои ставки, что приведет к снижению цены.

Сопоставление покупателей и продавцов

Некоторые фондовые рынки полагаются на профессиональных трейдеров, которые поддерживают непрерывные заявки и предложения, поскольку мотивированный покупатель или продавец могут не найти друг друга в любой момент. Они известны как специалисты или маркет-мейкеры.

Двусторонний рынок состоит из спроса и предложения, а спред — это разница в цене между предложением и предложением. Чем более узкий ценовой спред и чем больше размер заявок и предложений, тем выше ликвидность акции. Если есть много покупателей и продавцов по последовательно более высоким и более низким ценам, говорят, что рынок имеет хорошую глубину.

Если есть много покупателей и продавцов по последовательно более высоким и более низким ценам, говорят, что рынок имеет хорошую глубину.

Первоначальный метод ручного трейдинга был основан на системе, известной как система открытого протеста, где трейдеры использовали устные и ручные сигналы для покупки и продажи крупных пакетов акций в торговой яме или биржевом зале.

Однако на большинстве бирж открытая система протеста была заменена электронными торговыми системами. Эти системы могут гораздо эффективнее и быстрее находить покупателей и продавцов, что приводит к значительным преимуществам, таким как более низкие торговые издержки и более быстрое исполнение сделок.

Качественные фондовые рынки, как правило, имеют небольшие спреды покупки и продажи, высокую ликвидность и хорошую глубину, что означает, что отдельные высококачественные акции крупных компаний, как правило, имеют одинаковые характеристики.

Преимущества листинга на фондовой бирже

- Листинг на бирже означает свободную ликвидность для акций, принадлежащих акционерам компании.

- Это позволяет компании привлекать дополнительные средства путем выпуска большего количества акций.

- Наличие публично торгуемых акций упрощает создание планов опционов на акции, которые могут привлечь талантливых сотрудников.

- Листингуемые компании имеют большую известность на рынке; охват аналитиков и спрос со стороны институциональных инвесторов могут привести к росту цены акций.

- Акции, зарегистрированные на бирже, могут использоваться компанией в качестве валюты для совершения приобретений, при которых часть или все вознаграждение выплачивается акциями.

Недостатки листинга на фондовой бирже

- Значительные расходы, связанные с листингом на бирже, такие как листинговые сборы и более высокие расходы, связанные с соблюдением нормативных требований и отчетностью.

- Обременительные правила могут ограничивать возможности компании вести бизнес.

- Сосредоточенность большинства инвесторов на краткосрочной перспективе вынуждает компании пытаться превзойти свои оценки квартальной прибыли, а не применять долгосрочный подход к своей корпоративной стратегии.

Многие стартапы-гиганты предпочитают размещаться на бирже на гораздо более позднем этапе, чем стартапы десяти-двухлетней давности.

Хотя этот отсроченный листинг может быть частично связан с перечисленными выше недостатками, основная причина может заключаться в том, что хорошо управляемые стартапы с привлекательным бизнес-предложением имеют доступ к беспрецедентным объемам капитала от фондов национального благосостояния, прямых инвестиций и венчурных капиталистов. Такой доступ к, казалось бы, неограниченным объемам капитала сделал бы IPO и листинг на бирже гораздо менее насущной проблемой для стартапа.

Инвестиции в акции

Многочисленные исследования показали, что в течение длительного времени акции приносят доход от инвестиций, который превосходит доход от любого другого класса активов. Доходность акций возникает из прироста капитала и дивидендов.

Прирост капитала происходит, когда вы продаете акции по более высокой цене, чем цена, по которой вы их купили. Дивиденд – это доля прибыли, которую компания распределяет среди своих акционеров. Дивиденды являются важной составляющей доходности акций. С 19 года они принесли почти треть общего дохода на акции.56, в то время как прирост капитала внес две трети.

Дивиденд – это доля прибыли, которую компания распределяет среди своих акционеров. Дивиденды являются важной составляющей доходности акций. С 19 года они принесли почти треть общего дохода на акции.56, в то время как прирост капитала внес две трети.

Хотя привлекательность покупки акций, похожих на один из легендарного квинтета FAANG — Meta, Apple (AAPL), Amazon (AMZN), Netflix (NFLX) и материнской компании Google Alphabet (GOOGL), — на очень раннем этапе является одной из более заманчивые перспективы инвестирования в акции, в действительности, такие хоумраны немногочисленны и редки.

Инвестиции часто зависят от индивидуальной терпимости к риску. Рискованные инвесторы могут получать большую часть своей прибыли от прироста капитала, а не от дивидендов. С другой стороны, инвесторы, которые консервативны и нуждаются в доходе от своих портфелей, могут выбрать акции, которые имеют долгую историю выплаты значительных дивидендов.

Рыночная капитализация и сектор

Хотя акции можно классифицировать несколькими способами, два из наиболее распространенных – по рыночной капитализации и по секторам. Рыночная капитализация относится к общей рыночной стоимости акций компании, находящихся в обращении, и рассчитывается путем умножения этих акций на текущую рыночную цену одной акции.

Рыночная капитализация относится к общей рыночной стоимости акций компании, находящихся в обращении, и рассчитывается путем умножения этих акций на текущую рыночную цену одной акции.

К компаниям с большой капитализацией обычно относят компании с рыночной капитализацией в 10 миллиардов долларов и более, в то время как к компаниям со средней капитализацией относятся компании с рыночной капитализацией от 2 до 10 миллиардов долларов, а к компаниям с малой капитализацией — от 250 до 2 миллиардов долларов. .

Отраслевым стандартом для классификации акций по секторам является Глобальный стандарт отраслевой классификации (GICS), который был разработан MSCI и S&P Dow Jones Indices в 1999 году как эффективный инструмент для отражения широты, глубины и эволюции отраслевых секторов. GICS представляет собой четырехуровневую систему отраслевой классификации, состоящую из 11 секторов и 24 отраслевых групп. 11 секторов:

- Энергетика

- Материалы

- Промышленность

- Потребительские товары

- Товары народного потребления

- Здравоохранение

- Финансы

- Информационные технологии

- Услуги связи

- Коммунальные услуги

- Недвижимость

Эта отраслевая классификация позволяет инвесторам легко адаптировать свои портфели в соответствии со своей устойчивостью к риску и инвестиционными предпочтениями. Консервативные инвесторы с потребностями в доходах могут взвешивать свои портфели в сторону секторов, составляющие акции которых имеют лучшую ценовую стабильность и предлагают привлекательные дивиденды через так называемые защитные сектора, такие как потребительские товары, здравоохранение и коммунальные услуги. Агрессивные инвесторы могут предпочесть более нестабильные сектора, такие как информационные технологии, финансы и энергетика.

Консервативные инвесторы с потребностями в доходах могут взвешивать свои портфели в сторону секторов, составляющие акции которых имеют лучшую ценовую стабильность и предлагают привлекательные дивиденды через так называемые защитные сектора, такие как потребительские товары, здравоохранение и коммунальные услуги. Агрессивные инвесторы могут предпочесть более нестабильные сектора, такие как информационные технологии, финансы и энергетика.

Как инфляция влияет на фондовый рынок?

Под инфляцией понимается рост потребительских цен либо из-за избытка денег, либо из-за нехватки потребительских товаров. Влияние инфляции на фондовый рынок непредсказуемо: в некоторых случаях это может привести к повышению цен на акции из-за поступления большего количества денег на рынок и увеличения числа рабочих мест. Однако более высокие цены на ресурсы могут также ограничивать доходы корпораций, вызывая падение прибыли. В целом, стоимостные акции, как правило, работают лучше, чем акции роста, во времена высокой инфляции.

Насколько ежегодно растет фондовый рынок?

Индекс S&P 500 рос примерно на 10,5% в год с момента его основания в 1920-х годах. Используя это как барометр роста рынка, можно оценить, что стоимость фондового рынка увеличивается примерно на одну и ту же величину каждый год. Однако есть элемент вероятности: в какие-то годы фондовый рынок растет больше, а в какие-то меньше. Кроме того, некоторые акции растут быстрее, чем другие.

Как люди теряют деньги на фондовом рынке?

Большинство людей, которые теряют деньги на фондовом рынке, делают это из-за безрассудных вложений в ценные бумаги с высоким риском. Хотя они могут принести высокую прибыль в случае успеха, они с такой же вероятностью могут потерять деньги. Существует также элемент психологии: инвестор, продающий во время краха, зафиксирует свои убытки, в то время как у тех, кто держит свои акции, есть шанс увидеть вознаграждение за свое терпение. Наконец, маржинальная торговля может сделать фондовый рынок еще более рискованным, увеличивая потенциальные прибыли или убытки.

Итог

Фондовые рынки представляют собой сердцебиение рынка, и эксперты часто используют цены на акции в качестве барометра экономического здоровья. Но важность фондовых рынков выходит за рамки простых спекуляций. Позволяя компаниям продавать свои акции тысячам или миллионам розничных инвесторов, фондовые рынки также представляют собой важный источник капитала для публичных компаний.

Фондовые биржи: что это такое и почему они существуют

Фондовые биржи — это места, где люди покупают и продают акции. Компании соглашаются размещать свои акции для продажи на фондовых биржах, которые они выбирают, и членам каждой биржи разрешается торговать акциями, котирующимися там.

Источник изображения: Пестрый дурак

Что такое фондовые биржи?

Фондовая биржа в чем-то похожа на фермерский рынок. Там фермеры платят рынку за то, чтобы у них было место для продажи своих товаров. Покупатели приходят на рынок, потому что они знают, что смогут покупать у многих фермеров, продающих много разных сельскохозяйственных товаров. От рынка выигрывают как фермеры, так и покупатели. Сам фермерский рынок фактически не участвует в купле-продаже сельскохозяйственных товаров; его роль заключается в том, чтобы просто предоставить пространство, чтобы фермеры и покупатели могли встречаться и торговать. Точно так же фондовые биржи объединяют компании и текущих акционеров, которые хотят продать акции, и инвесторов, которые хотят купить у них акции.

Покупатели приходят на рынок, потому что они знают, что смогут покупать у многих фермеров, продающих много разных сельскохозяйственных товаров. От рынка выигрывают как фермеры, так и покупатели. Сам фермерский рынок фактически не участвует в купле-продаже сельскохозяйственных товаров; его роль заключается в том, чтобы просто предоставить пространство, чтобы фермеры и покупатели могли встречаться и торговать. Точно так же фондовые биржи объединяют компании и текущих акционеров, которые хотят продать акции, и инвесторов, которые хотят купить у них акции.

Связанные темы инвестирования

Нью-йоркская фондовая биржа

Крупнейшая фондовая биржа в мире имеет долгую историю.

Фондовая биржа Насдак

Вторая по величине фондовая биржа в мире специализируется на технологиях.

Внебиржевые рынки

Эти акции не торгуются на основных биржах, но могут быть в вашем портфеле.

Что такое составной индекс Nasdaq?

Этот индекс представляет весь фондовый рынок Nasdaq.

Чем полезны биржи?

Фондовые биржи помогают индивидуальным инвесторам вкладывать деньги в работу на фондовом рынке. Как правило, брокерские компании, которые инвесторы используют для покупки и продажи акций, либо являются членами крупных фондовых бирж, либо имеют соглашения с членами биржи, дающие им возможность покупать и продавать акции. Без фондовых бирж заинтересованным инвесторам пришлось бы либо обращаться непосредственно к компаниям, чьи акции они хотели купить, либо находить других лиц, владеющих акциями и готовых их продать. Вместо этого фондовые биржи объединяют покупателей и продавцов — обычно две стороны даже не знают друг друга. Таким образом, фондовые биржи упрощают торговлю, обеспечивая так называемую ликвидность: большую возможность покупать или продавать акции.

Фондовые биржи также помогают компаниям собирать деньги, чтобы они могли развивать свой бизнес. Когда компания впервые решает разместить свои акции на фондовой бирже и продать акции населению в рамках первичного публичного предложения, она обычно использует капитал, полученный от заинтересованных инвесторов, для расширения своей деятельности, проведения исследований и разработок, повышения осведомленности клиентов с помощью маркетинга. или платить за другие вещи, важные для долгосрочного роста.

или платить за другие вещи, важные для долгосрочного роста.

Инвесторы могут использовать фондовые биржи, чтобы отличать здоровые компании с хорошей репутацией от более сомнительных. Фондовые биржи предъявляют требования к компаниям, чтобы иметь право размещать свои акции. Наиболее известные фондовые биржи устанавливают строгие требования к листингу, которые трудно выполнить большинству компаний, в том числе минимальные значения количества акций в обращении, рыночной капитализации и дохода компании. Инвесторы знают, что акции, котирующиеся на бирже, соответствуют этим требованиям, и если акции нет на бирже, это указывает на то, что инвестор должен выяснить, почему.

Компании, размещающие свои акции на фондовых биржах, также должны предоставлять инвесторам много информации о своем бизнесе. Комиссия по ценным бумагам и биржам США требует, чтобы зарегистрированные на бирже компании раскрывали такую информацию, включая ежеквартальные и годовые финансовые отчеты. Эти отчеты, наряду с другими важными новостями, раскрываемыми по мере их появления, помогают инвесторам узнать больше о компаниях, в которые они хотят инвестировать.

Эти отчеты, наряду с другими важными новостями, раскрываемыми по мере их появления, помогают инвесторам узнать больше о компаниях, в которые они хотят инвестировать.

Как работают фондовые биржи?

Большинство фондовых бирж обычно используют два режима работы. На некоторых биржах есть трейдеры, физически находящиеся в биржевом зале, чья работа заключается в том, чтобы работать напрямую друг с другом, чтобы покупать и продавать акции, котирующиеся на бирже. Исторически это был основной способ работы большинства бирж.

В последнее время электронная торговля стала наиболее распространенным методом биржевых операций. Вместо физических торговых площадок, где трейдеры общаются друг с другом напрямую, компьютеризированные платформы могут связывать покупателей с продавцами. Сегодня многие биржи, которые раньше полагались исключительно на физическую торговую площадку, включили в свои операции возможности электронной торговли, используя оба метода вместе.

Какие крупнейшие фондовые биржи США?

- Нью-Йоркская фондовая биржа. NYSE является крупнейшей фондовой биржей в США и принадлежит Intercontinental Exchange (ICE 1,06%), NYSE расположена по адресу 11 Wall Street в центре Манхэттена в Нью-Йорке. NYSE включает около 3000 зарегистрированных акций, а их совокупная рыночная капитализация превышает капитализацию любой другой фондовой биржи в мире.

- Фондовая биржа Nasdaq. Биржа Nasdaq — вторая по величине фондовая биржа США. Принадлежащая холдинговой компании Nasdaq (NDAQ 0,25%), на бирже Nasdaq зарегистрировано около 3300 акций. Однако, несмотря на то, что на ней торгуется больше выпусков, общая рыночная капитализация Nasdaq меньше, чем у Нью-Йоркской фондовой биржи.

Компании выбирают фондовую биржу, на которой они хотели бы разместить свои акции, исходя из нескольких факторов. Каждая биржа имеет свои собственные требования к листингу, поэтому компания может претендовать на одну биржу, но не на другую. Кроме того, некоторые биржи известны листингом определенных типов акций. Например, технологические компании исторически предпочитали листинг на Nasdaq, потому что Nasdaq была первой фондовой биржей, которая использовала передовые технологии, такие как электронная торговля.

Каждая биржа имеет свои собственные требования к листингу, поэтому компания может претендовать на одну биржу, но не на другую. Кроме того, некоторые биржи известны листингом определенных типов акций. Например, технологические компании исторически предпочитали листинг на Nasdaq, потому что Nasdaq была первой фондовой биржей, которая использовала передовые технологии, такие как электронная торговля.

В дополнение к этим двум основным рынкам фондовый рынок США обслуживают несколько небольших фондовых бирж. Однако они в значительной степени объединились в операциях NYSE и Nasdaq. Например, компания, владеющая NYSE, купила Чикагскую фондовую биржу в 2018 году. Точно так же биржи в Бостоне и Филадельфии, которые долгое время работали независимо друг от друга, теперь контролируются Nasdaq.

Важные международные фондовые биржи

Помимо бирж NYSE и Nasdaq в США существует сеть фондовых бирж по всему миру. К ним относятся Токийская фондовая биржа в Японии, Шанхайская фондовая биржа в Китае, Лондонская фондовая биржа в Великобритании и биржа Euronext, обслуживающая Европейский Союз.

К ним относятся Токийская фондовая биржа в Японии, Шанхайская фондовая биржа в Китае, Лондонская фондовая биржа в Великобритании и биржа Euronext, обслуживающая Европейский Союз.

Компании часто размещают свои акции в основном в стране, в которой они расположены, поэтому международные фондовые биржи могут предоставить инвесторам доступ к компаниям по всему миру. Однако некоторые компании предпочитают размещать свои акции на нескольких биржах. Эта практика, известная как двойной листинг, позволяет инвесторам со всего мира получить прямой доступ к акциям этих компаний. В некоторых случаях это также дает возможность круглосуточно покупать и продавать свои акции.

Используйте фондовые биржи с пользой

Возможно, вы никогда не побываете на фондовой бирже, но если вы покупаете и продаете акции, биржи играют жизненно важную роль, позволяя вам инвестировать. Без этих бирж было бы гораздо труднее найти кого-то, кто готов взять на себя другую сторону вашей торговли акциями.