Рассматривая любую заявку, кредитор обязательно изучит историю записей в БКИ, обратит внимание на просрочки, общий уровень закредитованности и наличие в прошлом проблем с выплатами других займов. Шансы на согласование выгодного предложения меньше, если кредитная история испорчена. Придется предпринять ряд мер по выявлению проблем с КИ и их ликвидации.

Исправить плохую кредитную историю

В течение жизни человек может брать десятки кредитов и кредитных карт, и не всегда удается вовремя следить за своевременным погашением. Иногда легкомысленное отношение ко взятым обязательствам позже выливается в огромную проблему, когда один за другим банки отказывают в кредитовании.

Если нарекания к КИ незначительны, банк просто ограничивает ряд самых выгодных предложений. Если в испорченной истории накопилось несколько длительных просрочек, вероятность одобрения новой кредитной линии стремится к нулю.

В сети есть информация о фирмах, готовых делать исправление КИ за некоторое вознаграждение. Компания утверждает, что сможет внести корректировки или удалить негативные записи в истории. Есть другие — вполне реальные и законные — способы поднять свой кредитный рейтинг и избавиться от «метки» ненадежного заемщика.

Что негативно влияет на кредитный рейтинг?

На протяжении всего срока кредитования не исключены временные финансовые сложности, которые вынуждают переносить платеж на 1–2 дня. Клиент беспокоится, что следующие заявки кредитор отклонит из-за допущенной промашки, не подозревая, что в некоторых ситуациях никаких существенных проблем единичный пропуск срока оплаты не принесет. По мере роста числа просрочек за последние 10 лет шансы на благополучное рассмотрение заявки падают:

- Просрочка не превышает 5 дней и может быть связана с техническим сбоем при обработке поручения клиента. КИ заемщика с единичными случаями переноса срока оплаты на пару дней не сильно пострадает, но заставит насторожиться. До трех установленных БКИ фактов просрочки банк не

https://ria.ru/20200513/1571385980.html

Эксперты рассказали, как улучшить кредитную историю

Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно… РИА Новости, 13.05.2020

2020-05-13T15:38

2020-05-13T15:38

александр викулин

национальное бюро кредитных историй

хоум кредит

лаборатория касперского

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn24.img.ria.ru/images/156155/07/1561550707_0:221:3072:1949_1400x0_80_0_0_c51d398677c72fcda148d69a67bb45b4.jpg

https://ria.ru/20200513/1571363842.html

https://ria.ru/20200503/1570909482.html

https://ria.ru/20200422/1570385838.html

https://ria.ru/20200508/1571167887.html

https://ria.ru/20200413/1569960884.html

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/156155/07/1561550707_0:221:3072:1949_1400x0_80_0_0_c51d398677c72fcda148d69a67bb45b4.jpg

https://cdn22.img.ria.ru/images/156155/07/1561550707_171:0:2902:2048_1400x0_80_0_0_4cba9c7f86b4658fc6c2b1579f9ad361.jpg

https://cdn21.img.ria.ru/images/156155/07/1561550707_219:0:2267:2048_1400x0_80_0_0_f2529885d203393a0b40ebf203555af7.jpg

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

Россия, Москва, Зубовский бульвар, 4

7 495 645-6601

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

александр викулин, национальное бюро кредитных историй, хоум кредит , лаборатория касперского, экономика

МОСКВА, 13 мая — РИА Новости. Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.

Недавно стало известно о новой уловке мошенников, связанной с кредитной историей. Так, гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин в конце апреля рассказал, что злоумышленники на фоне введения в России ограничительных мер из-за распространения коронавируса стали звонить россиянам и предлагать поправить якобы испорченную кредитную историю через специальный сайт, однако при попытке использовать его у клиента крадут деньги.

13 мая, 11:17

Банки снизили уровень одобрения по кредитам до рекордного минимума Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?

Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.

3 мая, 03:19

Эксперт рассказал о главных признаках финансового мошенничестваАналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.

Что делать, если кредитная история испорчена?

Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.

22 апреля, 05:41

Исследование показало падение спроса на кредиты в РоссииДля того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.

Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.

8 мая, 16:00

Россияне подали на реструктуризацию кредитов 1,4 миллиона заявокЕсли речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.

С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.

13 апреля, 14:41

Как экономить деньги и что покупать в кризис в 2020-м

Наличие просрочек или непогашенных долговых обязательств в момент подачи заявки на кредит, как правило, становится поводом для отказа. Но всегда остается выход: ряд компаний и частных лиц выдает деньги даже тем заемщикам, которые оценены как «неблагонадежные». Это отличный способ исправить предыдущие ошибки, улучшить историю и получить больше кредитных возможностей в дальнейшем. Разберемся со всеми тонкостями и ответим на вопросы: как портится кредитная история, где взять деньги, если за спиной штрафы и просрочки, как улучшить положение и выбраться из «безнадежных долгов» по кредитам.

Как может быть испорчена кредитная история

В статье мы рассмотрим не только самые очевидные, но и весьма неожиданные факторы, которые влияют на качество кредитной истории пользователя. Отметим сразу, что речь пойдет не о тех заемщиках, которые систематически нарушают условия договора. Мы говорим о среднестатистическом пользователе займов и кредитов, который пытается понять, что делать, если испорчена кредитная история. Оказывается, что даже ответственный гражданин может обнаружить, что данные, хранящиеся о нем в бюро кредитных историй – далеки от идеала. Так в чем же может быть дело и от чего портится мнение о кредитной благонадежности человека?

Основные негативные факторы таковы:

Просрочки.

В бюро кредитных историй фиксируются любые просрочки пользователя: и те, которые набегают после завершения кредитного срока (если займ не погашен вовремя), и те, которые отмечаются при выплате долговых обязательств частями (ежемесячно или раз в две недели). При этом наибольшее значение играет суммарное количество дней просрочки по каждому отдельному кредиту.

Так, если клиент взял большую сумму – график выплат расписан на несколько лет. Если в течение этого срока он задержал два платежа на тридцать дней, его история будет лучше, чем у заемщика, который в тех же условиях задерживал выплаты десять раз по пять дней.

Отметим, что «критическим» показателем просрочки считается 90 дней. Заемщик, не погасивший задолженность в этот срок, считается безнадежным – и это огромный минус в кредитную историю. Банки предпочитают не обслуживать таких клиентов.

Баланс на кредитной карте.

Кредитная карта в некотором смысле – лакмусовая бумажка для проверки платежеспособности. Если баланс на ней достигает нуля, и задерживается на этой отметке в течение длительного времени, клиент считается не слишком благонадежным.

Пользователям кредитных карт рекомендуется сохранять на балансе не менее 20-30% от предоставляемой по условиям кредита суммы.

Большое количество кредитов.

Если у клиента несколько кредитов, которые действуют одновременно, а не успешно погашены в прошлом, банки относятся к заемщику с недоверием. Такой подход сигнализирует о безответственности: если человек легко и часто берет взаймы, он, скорее всего, недостаточно дисциплинирован в финансовых вопросах. Кроме того, наличие нескольких одолженных в банках и МФО сумм может указывать на то, что человек находится в долговой яме, и берет деньги, чтобы закрыть кредиты, подходящие к завершению.

Несколько заявок на кредит или займы, отправленных одновременно/в короткий промежуток времени.

В БКИ фиксируются данные не только о выданных, погашенных и просроченных займах, но и о заявках, отправленных человеком. Так, когда клиент обращается в банк с просьбой о кредите, учреждение посылает запрос в бюро, чтобы получить кредитную историю гражданина. Каждый такой запрос фиксируется в досье. Чем больше таких отметок наблюдается в кредитной истории, тем ниже доверие финансовых учреждений к заемщику.

Поручительский статус.

Если человек выступает чьим-либо поручителем при оформлении кредита, это негативно сказывается на его собственной КИ: статус поручителя делает клиента в глазах банка менее платежеспособным, поскольку он уже несет долговые обязательства наряду с тем, за кого поручился.

Досрочное погашение займов.

Многие считают, что досрочное погашение – признак ответственности и дисциплинированности. С точки зрения самого заемщика – это действительно так. А вот для банков и МФО такой ответственный клиент далеко не самый желанный. Когда человек погашает свои долговые обязательства раньше времени, кредитор или займодавец теряет деньги, которые мог бы получить с процентами за полный срок использования средств. «Неудовольствие» банка отражается минусом в кредитном досье.

Ошибки в кредитной истории.

Иногда случается так, что заемщик уверен в том, что кредит погашен. Но остается неуплаченной какая-то мелкая комиссия. В связи с этим кредитные обязательства не закрываются, и процент продолжает капать. Бывают и такие случаи, когда информация от банка к БКИ приходит с задержкой (по закону банк должен подать информацию в течение 10 дней), и в таком случае клиенту может быть записана несуществующая просрочка. Потому важно время от времени проверять свою КИ, отправляя запрос в бюро, и решать спорные ситуации, пока сумма ошибочного долга не испортила вашу историю

Кредитная история испорчена – что делать и где взять взаймы

Если кредитор отказал в предоставлении средств, ссылаясь на отрицательную кредитную историю, не стоит паниковать. Остается несколько способов довольно оперативно получить необходимые деньги.

- Оформить кредитную карту. В этом случае банки, как правило, требуют от клиента минимум информации и не запрашивают справку о доходах.

- Обратиться в МФО за займом. Некоторые сервисы акцентируют внимание пользователя на том, что принимают заявки о лиц с плохой кредитной историей.

- Занять деньги у частного лица. В сети довольно много сайтов, выполняющих роль посредника: одни пользователи готовы одолжить средства, другие – занять. Выбирая этот способ получения денег в долг, важно принять все меры предосторожности: написать расписку и заверить ее у нотариуса в присутствии сторон.

- Взять кредит, оставив залог. Например, популярный вариант – ломбарды. Здесь важно ознакомиться с условиями и изучить договор, обратить внимание на проценты и срок действия займа.

Отметим, что возможность получить необходимые средства нисколько не улучшает кредитную историю, если задолженность не будет погашена в срок.

Что делать если кредитная история испорчена: советы профессионалов

Если кредитная история испорчена, очень важно заняться ее «реабилитацией», а не пускать все на самотек. Просрочки и задолженности по кредитам и займом могут не только помешать оформить новый кредит, но также обернуться потерей денег при уплате крупных штрафов и даже судебными разбирательствами.

Мы расскажем, как восстановить свою кредитную историю и избежать долговой ямы.

- Найти корень проблемы. Для этого нужно:

- Узнать, в каком БКИ хранится ваше досье, обратившись на сайт Банка России;

- Запросить свою историю в бюро.

- Изучить досье на предмет корректности данных.

- Пройти процедуру исправления КИ.

Если в инциденте, повлиявшем на ваш кредитный статус, виноват банк, то именно это учреждение обязано предоставить новые сведения, согласно с которыми бюро исправит историю.

- Вести диалог с кредитором/займодавцем. Если вы задерживаете выплату в результате независящих от вас обстоятельств (расформирование отдела и потеря работы, госпитализация и т.д.), следует предоставить документальные подтверждения в банки или МФО и согласовать условия реструктуризации выплат. Таким образом вы сможете выплачивать деньги по удобному графику и реабилитировать собственный статус в качестве заемщика.

- Ответственно подходить к условиям текущего кредита или займа. Важно правильно распорядиться своими средствами и вовремя вносить периодические платежи (или единый платеж в конце срока). Успешное погашение долговых обязательств улучшает кредитную историю.

Некоторые МФО предлагают услуги по улучшению плохой кредитной истории: пользователь может оформить минимальный заем и погасить его вовремя по условиям договора. Несколько таких манипуляций – и досье в БИК выглядит значительно лучше.

Тем не менее, профессионалы не советуют брать кредиты на погашение кредитов, это только усугубит ситуацию. Лучше уточнить возможности клиента в ходе работы с кредитором/займодавцем. Например, многие микрофинансовые сервисы позволяют продлить срок использования заемных средств, что не сказывается на истории. Лучше оплатить несколько дополнительных дней, чем брать дополнительные средства на погашение в другой организации. Как мы и говорили ранее, частая подача заявок портит досье в БКИ.

Вывод

Проблемы с кредитной историей могут возникнуть у любого, даже самого ответственного заемщика по причине ошибок банков или других факторов. Но это не приговор. Даже с испорченным досье можно получить деньги взаймы, а свою репутацию – исправить. Главное – не затягивать и не пытаться погасить задолженности за счет новых взятых в долг средств, чтобы не усугублять ситуацию.

Краткое содержание:

Перед тем как принять решение по заявке на кредит, банковская организация запрашивает кредитную историю своего клиента в бюро кредитных историй. Из полученной информации банк узнает, имеются ли у гражданина действующие кредиты, как он производил выплаты по предыдущим займам и т.д.

Что такое кредитная история?

Кредитная история – это дело, которое заводится на заемщика. В нем содержится информация относительно всех его кредитов за все время. Сотрудники банка, изучив кредитную историю и выяснив, как исправно заемщик вносил выплаты по предыдущим кредитам, принимают решение – одобрить его заявку или отказать в выдаче кредита.

Если банк решает отказать заемщику, информация об этом также вносится в его кредитную историю. Новая информация вносится в историю постоянно: как только заемщик допускает просрочку выплаты по кредиту, информация об этом незамедлительно появляется в истории.

Как банк может испортить кредитную историю?

История, как правило, портится по вине заемщика, но случаются и исключения. В соответствии со статьей 5 Федерального закона № 218-ФЗ от 30.12.2004 года «О кредитных историях» банк, в котором был выдан кредит, обязан направлять в бюро кредитных историй отчеты о внесении заемщиком платежей по кредиту.

Иногда сотрудники банковских организаций недостаточно ответственно подходят к этой процедуре и забывают внести информацию о погашении задолженностей по кредиту или своевременном внесении денежных средств. В других случаях информация не доходит до БКИ из-за сбоя в базе данных.

Если часть информации не дошла до бюро кредитных историй, гражданину может быть отказано в получении нового кредита, поскольку в истории будет указано, что он до сих пор не погасил старый.

Таким образом, история добросовестного заемщика может быть испорчена, если банк по какой-либо причине в течение нескольких месяцев не будет передавать необходимую информацию в бюро кредитных историй.

Что делать, если история испорчена по вине банка?

Заемщик может значительно увеличить шансы на получение нового кредита и избежать неожиданных неприятностей, если заранее проверит свою историю. Сделать это лучше всего обратившись непосредственно в бюро кредитных историй. Информация предоставляется в течение трех дней с момента обращения. Также данную информацию своим клиентам могут предоставить некоторые банки.

Если в кредитной истории обнаружены неверные сведения, либо отсутствие важной информации, необходимо обратиться в банк с заявлением об исправлении отправленных в бюро данных. К заявлению заемщику необходимо приложить копии документов, подтверждающих свою добросовестность. Банк в течение десяти дней будет обязан провести проверку и подать в бюро кредитных историй исправленные сведения.

Если ошибки были допущены по вине сотрудников бюро кредитных историй, то они должны быть исправлены в течение тридцати дней с подачи заявления. Обращаться в данном случае потребуется непосредственно в БКИ, а к заявлению также потребуется приложить копии подтверждающих свою добросовестность документов. В случае если ошибки не будут исправлены в указанные сроки – следует обращаться в суд.

Испорчена кредитная история по вине банка

ДД! Был кредит в КБ Аксонбанк в г. Череповце. После отзыва лицензии и закрытия офисов поздно узнали реквизиты для оплаты, получилась небольшая просрочка. Позже переводили деньги через Сбербанк, а они ещё шли по 3 дня, то есть снова получились просрочки. Это произошло не по умыслу, а из-за отсутствия информации о том, как и куда платить кредит в Аксонбанк. Сам банк никак не оповестил о новых реквизитах и никто не предупреждал о задержке перевода через СБ. Кредитная история испортилась Можно ли как-то восстановить доверие, например, через суд? Какой иск и к кому подавать? Какой указать адрес ответчика и что попросить? На гор линии посоветовали через суд, а что конкретно))) не сказали)))Анна (Вологда)

Здравствуйте Анна! Исправление кредитной истории, в случае наличия в ней недостоверной информации, выполняется по следующему алгоритму.

- Вам необходимо получить информацию о том, в каких бюро (БКИ) хранится именно испорченная кредитная история, по вашему мнению, по вине банка.

- В каждое из этих БКИ направляется заявление на исправление ошибки. Бланки и правила их подачи представлены на официальных сайтах бюро. Отдельно отметим, что отправка производится только ценным письмом. То есть с описью содержимого и уведомлением о вручении.

- В течение 30 суток БКИ самостоятельно производит проверку, обращаясь в банк, который передал недостоверные данные, либо к органу, замещающему его руководство.

- После проверки вы получаете ответ. Если действительно выявлена ошибка, то с информацией о ее исправлении. В случае подтверждения всех имеющихся данных в бюро, как достоверных, ответ поступает негативный.

Важно отметить – эта процедура является обязательной перед подачей иска в суд. Естественно, обращаться в органы правосудия требуется только в том случае, если от БКИ получен негативный ответ об исправлении испорченной кредитной истории по вине банка. Для корректной подготовки к судебному процессу советуем обращаться к юристу по месту вашего проживания. Только в такой вариации есть возможность детально ознакомиться с ситуацией и документами, а также корректно составить и подать иск в суд. Дистанционно выполнить это практически невозможно.

Отдельно стоит понимать, что может являться виной банка в ухудшении кредитной истории человека. Наиболее распространенный вариант – досрочное погашение долга и отсутствие факта передачи информации об этом в БКИ. Если брать во внимание задержки обработки перевода денег через стороннюю кредитную организацию, то такие моменты не исправляются.

Причина – моментом погашения считается дата списания средств, а не их отправки. Заемщик является ответственным лицом за своевременную оплату долга. То есть сам должен предусматривать такие проблемы, и переводить деньги заблаговременно. Незнание данного нюанса – не освобождает от ответственности. Идентичный подход и в случае с отзывом лицензии. Сам заемщик обязан уточнять актуальные реквизиты и применять их для оплаты долга.

Хотя, попробовать исправить кредитную историю даже по данным пунктам через суд, предварительно запросив изменение данных через БКИ, вы все равно можете. Подача иска – ваше неотъемлемое право, как гражданина Российской Федерации. Никто вам запретить это сделать не может. Правда, стоит сразу готовиться к тому, что вероятность положительного итога невысокая.

Как исправить ошибки в кредитной истории

Лена внезапно перестала получать кредиты и не понимает, в чем дело. Просрочек нет, зарплата большая, но банки больше не дают.

Антонина Сергеева

журналист

Если вам тоже отказывают банки, не паникуйте. Вероятно, в вашей кредитной истории ошибки, поэтому банк неправильно оценивает вас как заемщика.

Эти ошибки можно исправить. Положите перед собой кредитную историю. Давайте разбираться вместе. Если у вас нет на руках кредитной истории — прочитайте наш цикл статей, там подробно описано, как ее получить.

Или посмотрите наш видеоролик. Эксперт банка по кредитам расскажет, как устроена кредитная история и какие шаги нужно совершить, если вы нашли ошибки. А также даст советы, как исправить ошибки, в какие организации лучше обращаться и в какие сроки вам ответят.

Откуда берутся ошибки?

Кредитная история — это электронный документ, по которому банк в полуавтоматическом режиме оценивает вас как заемщика: насколько вам можно доверять, какую сумму и с какой степенью риска. Кредитная история нужна, чтобы один банк знал о действиях заемщика в других банках.

Что такое кредитная история

Что такое кредитная историяИ как с ее помощью получить кредит

Проблема в том, что кредитная история собирается по кусочкам из нескольких банков, поэтому где-то может прокрасться ошибка.

Лена открыла кредитку в «Лямбда-банке». Сведения об этом внесли в кредитную историю. Потом Лена вернула деньги и закрыла кредитку. Но из-за технического сбоя «Лямбда-банк» не записал эту информацию в кредитной истории, зато поставил просрочку. Для «Лямбда-банка» Лена больше не должник, а в кредитной истории — всё еще должник.

Позже Лена обращается за кредитом в «Эпсилон-банк». Банк смотрит в кредитную историю и видит, что у Лены еще не закрыта кредитка в «Лямбде» и висит просрочка. Из-за этого банк отказывает в кредите.

Когда банк оценивает заемщика, он не обязан перепроверять сведения от других банков. Считается, что в кредитной истории полная и достоверная информация. За ошибками в кредитной истории должен следить сам заемщик.

Если вы заметили ошибку, ее можно исправить. Всё, что требуется от вас, — написать заявление в бюро кредитных историй. Остальное сделают бюро и банк.

Ст. 8 ФЗ «О кредитных историях»

Некоторые бюро требуют заполнить шаблон заявления и прислать по почте, другие разрешают заполнять в офисе бюро и писать в свободной форме.

Условия подачи заявления в законе не прописаны. Они зависят от бюро.

Как описать ошибку в кредитной истории

Без эмоций. Банк не исправит ошибку только потому, что вы считаете его сотрудников козлами и уродами. Приводите факты.

С датами, адресами и другими фактами. Банк быстрее проверит информацию, если будет знать, что и когда случилось.

С доказательствами. Если речь о просрочке, которой не было, приложите копию квитанций об оплате или выписки из личного кабинета. Банк не будет собирать за вас доказательства.

С четкими формулировками. Сформулируйте, какое действие ждете от банка: удалить просрочку, закрыть кредит или ответить на вопрос. Фраза: «Чтоб вы обанкротились!» — не подходит.

| Плохо | Хорошо |

|---|---|

| ВЫ ТАМ ОЗВЕРЕЛИ?! Я закрыл кредитку сто лет назад! Почему она всё еще висит на мне?! ВЫ ТУПЫЕ ЧТО ЛИ? Кредиты закрывать не умеете? | Я закрывал кредитку, но в кредитной истории она всё еще открыта. Прошу исправить статус кредита на закрытый. Подробности: |

| Специально кредитку не закрыли, чтобы наколоть меня на деньги! ВЫ ЖУЛИКИ! Я БУДУ ЖАЛОВАТЬСЯ В ПРОКУРАТУРУ! Вы ответите!!! Я копейки на работе получаю,а вы последние отбираете! Да вас в тюрьму надо за это! СКОТЫ! Я буду жаловаться ПРЕЗИДЕНТУ! | Кредитку закрывал 05.10.2016 года в Саратове, в отделении на проспекте Кирова, д. 21. Я подписал и передал заявления на закрытие кредитного счета и отказ от платных услуг. Документы приняла менеджер Елена. |

| ВАШИ сотрудники БЕЗ мозгов. По телефону спрашивал, что делать, они мне не могут объяснить. ОБОРЗЕЛИ! ТЕРПЕТЬ НЕ МОГУ ВАШИ МАСОНСКИЕ РОЖИ! | 05.11.2016 года я проверил кредитную историю, статус кредита «активный». К заявлению прикладываю копии документов. |

Плохо

ВЫ ТАМ ОЗВЕРЕЛИ?! Я закрыл кредитку сто лет назад! Почему она всё еще висит на мне?! ВЫ ТУПЫЕ ЧТО ЛИ? Кредиты закрывать не умеете?

Хорошо

Я закрывал кредитку, но в кредитной истории она всё еще открыта. Прошу исправить статус кредита на закрытый. Подробности:

Плохо

Специально кредитку не закрыли, чтобы наколоть меня на деньги! ВЫ ЖУЛИКИ! Я БУДУ ЖАЛОВАТЬСЯ В ПРОКУРАТУРУ! Вы ответите!!! Я копейки на работе получаю, а вы последние отбираете! Да вас в тюрьму надо за это! СКОТЫ! Я буду жаловаться ПРЕЗИДЕНТУ!

Хорошо

Кредитку закрывал 05.10.2016 года в Саратове, в отделении на проспекте Кирова, д. 21. Я подписал и передал заявления на закрытие кредитного счета и отказ от платных услуг. Документы приняла менеджер Елена.

Плохо

ВАШИ сотрудники БЕЗ мозгов. По телефону спрашивал, что делать, они мне не могут объяснить. ОБОРЗЕЛИ! ТЕРПЕТЬ НЕ МОГУ ВАШИ МАСОНСКИЕ РОЖИ!

Хорошо

05.11.2016 года я проверил кредитную историю, статус кредита «активный». К заявлению прикладываю копии документов.

Бюро и банк работают в паре: бюро передает заявление в банк и добивается от него ответа, а банк отвечает на заявление и исправляет ошибку. Бюро должно в течение 30 дней со дня получения заявления ответить клиенту.

По закону вы имеете право отправить заявление напрямую в банк. Но не советуем. Когда обращаетесь в бюро, закон работает на вас: бюро обязано передать ваше заявление в банк, а банк — ответить.

Чтобы исправить ошибку, пишите в бюро, а не в банк

Если сами обратитесь в банк, он может отвечать месяц, год или вообще забыть о вас.

Чаще всего в кредитной истории встречаются две ошибки — незакрытые кредиты и просрочки. На исправление ошибки может уйти месяц и больше: понадобится собрать доказательства, передать в банк и дождаться от него ответа. Если деньги нужны срочно, не рискуйте и ищите другие источники финансирования.

Самые частые ошибки

Незакрытый кредит

Лена решила купить машину и пошла в салон за автокредитом и Дэу Матизом. За день до покупки она вспомнила, что много кредитов — это плохо, поэтому погасила долги по трем кредиткам. Это не помогло: банк всё равно отказал в автокредите.

Лена погасила долг по кредиткам, но сами кредитки не закрыла. Из-за этого банк считает их открытыми и не рискует давать новый кредит. Банк считает, что Лена оставляет себе лазейку: если деньги кончатся, она снимет их с карты.

Как на самом деле пользоваться кредиткой

Проверьте статусы кредитов

Если вы закрыли кредит, у него должен быть статус: «Закрыт». Проще найти статусы в сводной информации по всем кредитам. Статусы могут выглядеть так:

Закройте кредиты

Если у кредита статус «открыт» или «активен», кредит надо закрыть. Причем, чтобы расстаться с кредитом, мало выплатить долг. Вам придется аннулировать счет и получить документы от банка, которые подтверждают:

- аннуляцию договора на кредитный счет,

- закрытие кредитки,

- полное погашение долга.

Пока вы не расторгнете договор, кредит не закроется. Тинькофф-банк советует закрывать все кредиты: ипотечный, потребительский и особенно кредитку. Банк оценивает клиента с помощью программы: она анализирует кредитную историю и решает, рискованный клиент или нет. Чем больше открытых кредитов, тем больше риска.

Проверьте обновленный статус кредита

Ваша задача — убедиться, что банк изменил статус кредита в истории. Это произойдет, когда банк отправит сведения в бюро. Дату можно узнать от сотрудника банка, или можно проверять историю, пока не увидите изменения.

Статус кредита может измениться через пять дней после последнего платежа. Если заемщик закрыл кредит, банк обязан сообщить об этом в бюро максимум через пять дней. Но всё не так просто.

Ст. 5 ФЗ «О кредитных историях»

В законе есть оговорка: срок считается со дня «наступления события», или когда банк узнает о событии. Это значит, что банк может передать информацию после последнего платежа или когда закроет кредит по внутренним правилам. Тинькофф-банк закрывает кредитку месяц.

Если сотрудник не назвал дату, когда банк отправит сведения в бюро, проверяйте кредитную историю раз в две недели. Я спрашивала в трех банках, мне срок не назвали.

Напишите заявление в бюро

Если вы закрыли кредит, прошел месяц, а статус кредита не изменился, пишите заявление в бюро. К заявлению приложите документы, которые получили от банка. Возможно, банк забыл исправить статус или не успел закрыть кредит. Бюро получит заявление и поторопит банк.

Самые частые ошибки

Просрочка

Лена еще раз попробовала взять кредит — и банк снова отказал. Менеджер сказал, что у нее много просрочек. Лена вспомнила, что неаккуратно платила — оставляла просрочку в день или два. Просрочки накопились, и теперь банк считает Лену рискованным клиентом.

- У Лены несколько кредитов, и она путалась в днях оплаты. Иногда пропускала и платила на следующее утро после крайнего срока.

- Еще Лена платила впритык. Например, переводила деньги в восемь вечера 31 декабря, 8 марта и 9 мая. Из-за праздников банк не успевал зачислить платеж, и Лена получала просрочку в день или два.

- За три года кредитов Лена накопила 30 просрочек по одному или двум дням.

Посмотрите график оплаты кредитов в кредитной истории

Если просрочек не было, увидите зеленый график, если были — цветной. Бюро по-разному оформляют кредитную историю, но дают расшифровку значений.

Соберите доказательства

Вспомните, когда оплачивали кредит в дни просрочек. Если платили не позже последнего дня, собирайте документы, которые это подтвердят.

Документы помогут оспорить просрочку. Если банк согласится с доказательствами, он удалит просрочку из кредитной истории. Для доказательства подойдет выписка из личного кабинета, чек из банкомата или квитанция из кассы банка.

Если платили позже срока, оспорить просрочку не получится. Единственный способ улучшить кредитную историю — доказать банку, что вы исправились, и просрочек больше не будет. Как это сделать, расскажем в отдельной статье.

Напишите заявление в бюро

Когда соберете доказательства своевременной оплаты, заполняйте заявление и передавайте в бюро.

Запомнить

- Самые частые ошибки в кредитной истории — незакрытые кредиты и просрочки.

- Следите за ошибками в кредитной истории самостоятельно. Банк этого делать не будет.

- Если нашли ошибку, пишите заявление в бюро кредитных историй, а не в банк.

- К заявлению соберите доказательства: квитанции об оплате кредита, заявление на расторжение счета — все, что докажет ошибку банка.

Эксперты: специалисты Национального бюро кредитных историй, БКИ «Эквифакс», Объединенного кредитного бюро

Как долго хранится кредитная история в банках кредитных историй? Из-за чего КИ ухудшается? Как на это реагируют в банках? Как улучшить кредитную историю?

Испорченная у заемщика кредитная история сродни приговору: проблемы возникают не только с кредитованием, нанимателю такой работник также не нужен.

На самом деле, плохая кредитная история (КИ) не всегда является приговором, все зависит от степени ее «испорченности», поэтому важно в правильный момент взять себя в руки и улучшить качество кредитной истории. Ведь людям с безнадежно испорченным досье закрыта дорога не то, что в любой банк, вряд ли даже МФО будет сотрудничать. Сегодня поговорим о том, какая кредитная история является испорченной, как банки проверяют заемщиков и что сделать, чтобы исправить положение.

Плохая кредитная история: что собой представляет и как формируется

Любая кредитная история формируется из информации об исполнении обязательств ее владельца. Согласно закону, регулирующему кредитные истории, информация поступает из источников формирования в специализированные бюро кредитных историй. Любая информация, касающаяся кредитной жизни субъекта, заносится в досье. Поэтому основными источниками формирования являются банки, МФО, кредитные компании, КПК и ломбарды.

Также, в КИ попадают факты неисполнения судебных решений: по задолженностям коммунальных платежей и связи, алиментов, взысканий по исполнительному листу. Если в течение 10 дней после вынесения подобного решения должник не оплатит задолженность – в БКИ передается соответствующая запись.

Вывод! Кредитная история отражает исполнительную дисциплину субъекта. Испорченное досье – результат исполнения или неисполнения обязательств.

Но какая кредитная история заемщика считается плохой? Причины, из-за которых ухудшается КИ делятся на две группы: зависящие от порядка погашения кредитов и являющиеся, скорее, косвенными. И те, и другие портят кредитную историю и снижают заемный рейтинг, просто некоторые считаются более весомыми.

А считаться положительной КИ может только при условии отсутствия негативной информации. Давайте поговорим об этом подробнее.

Степени тяжести кредитных историй

Негативная кредитная история – не всегда барьер в получении кредита. Неофициально испорченное досье имеет несколько степеней тяжести, зависящих от того, как платил и платит по обязательствам субъект. Основой разделения категории тяжести испорченного досье являются просрочки. Для банка важно не только количество просрочек, но и их длительность.

- Просрочки до 5-ти дней (или технические). В основном, связаны с тем, что субъект не учел время обработки внесенного очередного платежа или комиссию при оплате. Наличие 1-2 таких просрочек не должно негативно повлиять.

- Задолженность от 5 до 30 дней. Кредитную историю точно не назовешь хорошей. В будущем возможны некоторые затруднения с оформлением займа или кредитованием на невыгодных условиях. Банк готов закрыть глаза, если просрочка была разовой и после нее заемщик не нарушал договорных обязательств.

- До 90 дней и более – грубые нарушения исполнительской дисциплины. Кредитная история испорчена. В будущем можно надеяться на одобрение микрозаймов. Заемщику установят завышенные проценты, потребуют поручительства и залога при кредитовании в банке.

- Непогашение кредита, взыскание задолженности через суд. Взыскание через суд производится в самом последнем случае. И в банки, и в МФО дорога точно закрыта. Даже под самые грабительские проценты ни один кредитор не выдаст деньги. Как вариант: кредитование у частника – он не интересуется кредитной историей.

Доведение дела до судебного взыскания делает КИ безнадежно испорченной, даже ее улучшение не дает шансов в будущем получить кредит в банке на приемлемых условиях.

Как проверяют банки клиентов

Срок давности кредитных историй – 10 лет. Это значит, что если в течение 10-ти лет после внесения последнего изменения в досье, субъект не жил больше кредитной жизнью – его прошлая КИ раз и навсегда удаляется из базы данных.

Важно! Испорченная кредитная история имеет тот же срок давности.

Банк при рассмотрении заявки и вынесении решения перед выдачей обязательно проверяет платежеспособность субъекта. Для этого делается запрос в те БКИ, с которыми сотрудничает кредитор.

Это важно! Банк подписывает договор на сотрудничество с определенным перечнем бюро. И, если часть плохого досье клиента не находится ни в одном из них – есть маленькая вероятность, что об этом банк не узнает.

Но лучше на такую лазейку не надеяться, особенно при кредитовании в крупном банке.

После получения результатов банк оценивает КИ заемщика и на основе представленных документов и данных КИ присваивает субъекту кредитный рейтинг. Если он превышает допустимый порог – кредит выдадут. Далее полученная оценка влияет на устанавливаемые условия: чем она выше, тем более выгодные условия будут предложены.

Кредитные истории хранятся долго, но для получения одобрения по классическому потребительскому кредиту, банку хватит оценить исполнение обязательств в последние два-три года.

Причины испорченных кредитных историй

Итак, причины наличия плохой кредитной истории:

- Неисполнение взятых обязательств. Весомая причина, по которой рассчитывается кредитоспособность заемщика. Допуская просрочку, заемщик понижает шансы взять кредит в будущем. Хуже всего, если это текущие просрочки или заемщик допускает их постоянно.

- Ошибочные сведения. Ошибки банков довольно распространены и связаны с человеческим фактором или сбоями в операционной системе. Банк испортил кредитную историю, что делать – читайте в разделе статьи*.

- Технические просрочки. Такая задолженность возникает, если при внесении очередного платежа заемщик не учел комиссию за перевод или время отправления денег.

- Неисполненные судебные решения.

- Мошенничество в отношении заемщика. Воровство и утеря паспортов, использование чужих сведений позволяет некоторым мошенникам получить кредит и благополучно скрыться.

- Слишком частые заявки в банки и получение отказов. Высокая заинтересованность клиента в деньгах и возможное плохое финансовое положение не сулит кредитору спокойствия.

Также отрицательно на КИ влияет слишком частые запросы в БКИ, банк их расценивает негативным фактором, поэтому с ними лучше не перебарщивать. Причин, почему кредитная история может быть плохой – много, но даже те, что не зависят от заемщика, не снимают с него ответственности. Поэтому нужно с аккуратностью относиться к собственному досье, проверять его хотя бы один раз в год и старательно исполнять заемные обязательства. Что значит плохая кредитная история для банка – клиент не кредитоспособен, с субъектом рискованно сотрудничать. Возможны трудности с трудоустройством – даже наниматели интересуются исполнительностью своих работников.

Как исправить плохую кредитную историю

Банки отказывают, ссылаясь на плохую кредитную историю, что делать в таком случае? Для начала нужно выявить конкретные причины и тщательно проанализировать КИ.

Факт! Дешевле и быстрее это сделать в режиме онлайн: стоимость варьируется от 300 до 450 р. Чтобы получить быстро – воспользуйтесь сервисом ➥ БКИ24.инфо. Отчет обойдется в 340 р., отсутствие регистрации и авторизации ускоряет процесс получения отчета.

Что касается разового бесплатного заказа – так или иначе для запроса требуется подтверждение личности, а это как минимум 500 р. Для бесплатного личного посещения посещается офис в Москве.

Полученный документ предоставляется в виде кредитного отчета, где отчетливо показаны причины плохой КИ. Кредитная история считается положительной, если заемщик вовремя вносит платежи и отдает преимущество банковским крупным кредитам.

Важно! Если в отчете есть ошибочная информация – заемщик может ее исправить, обратившись в банк или сразу же в БКИ.

Если досье испорчено только по Вашей вине, то единственный вариант ее исправить – добавить в нее положительную информацию. Важно на первом этапе погасить текущую просрочку и в дальнейшем вносить платежи своевременно.

Если просрочка была временем прошлым – необходимо взять новое обязательство. Будьте готовы к высоким ставкам, не запрашивайте сразу слишком большую сумму. Если обращаетесь к МФО, помните – погашение нескольких микрозаймов точно в срок улучшит историю, но не повысит вероятность получения крупных обязательств вроде ипотеки. Увеличивайте лимиты – после МФО обращайтесь в банк за кредиткой или в магазин за товарным займом. Подробнее об улучшении читайте тут.

Финансовой грамотности и всего хорошего!

Видео: можно ли исправить КИ

Ваша кредитная история | Consumer.gov

Почему важен мой кредитный отчет?

Предприятия просматривают ваш кредитный отчет, когда вы подаете заявление на:

- кредитов в банке

- кредитных карт

- рабочих мест

- страховка

Если вы подаете заявку на один из них, бизнес хочет знать, оплачиваете ли вы свои счета. Бизнес также хочет знать, если вы должны деньги кому-то еще. Компания использует информацию в вашем кредитном отчете, чтобы решить, дать ли вам кредит, кредитную карту, работу или страховку.

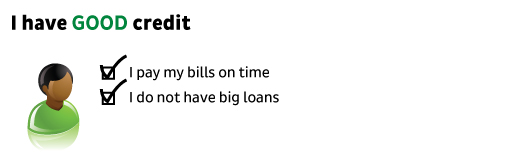

Что означает «хороший кредит»?

У некоторых людей есть хороший кредит. У некоторых людей плохой кредит. У некоторых людей нет кредитной истории. Компании видят это в вашем кредитном отчете. В зависимости от вашей кредитной истории происходят разные вещи:

Это значит:

- У меня есть больше вариантов кредита.

- Легче получить кредитные карты.

- Я плачу более низкие процентные ставки.

- Я плачу меньше за кредиты и кредитные карты.

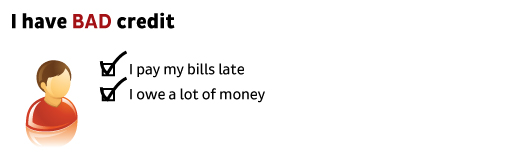

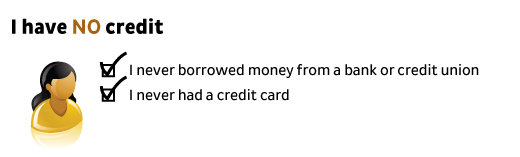

Это значит:

- У меня меньше вариантов кредита.

- Труднее получить кредитные карты.

- Я плачу более высокие процентные ставки.

- Я плачу больше за кредиты и кредитные карты.

Это означает:

- У меня нет выбора банковского кредита.

- Очень сложно получить кредитные карты.

- Я плачу высокие процентные ставки.

- Кредиты и кредитные карты трудно получить и стоят дорого.

Вся эта информация находится в вашем кредитном отчете.

Почему я должен получить свой кредитный отчет?

Важной причиной для получения вашего кредитного отчета является обнаружение проблем или ошибок и их исправление:

- Вы можете найти чью-либо информацию в своем отчете по ошибке.

- Вы можете найти информацию о вас давно.

- Вы можете найти аккаунты, которые не являются вашими. Это может означать, что кто-то украл вашу личность.

Вы хотите знать, что в вашем отчете. Информация в вашем отчете поможет решить, получите ли вы кредит, кредитную карту, работу или страховку.

Если информация неверна, вы можете попытаться исправить это. Если информация правильная, но не очень хорошая, вы можете попытаться улучшить свою кредитную историю.

Где я могу получить бесплатный кредитный отчет?

Вы можете получить бесплатный кредитный отчет из Годового кредитного отчета. Это единственное бесплатное место для получения вашего отчета.Вы можете получить его онлайн: AnnualCreditReport.com или по телефону: 1-877-322-8228.

Вы получаете один бесплатный отчет от каждой кредитной компании каждый год. Это означает, что вы получаете три отчета каждый год.

Что мне делать, когда я получу свой кредитный отчет?

Ваш кредитный отчет содержит много информации. Проверьте правильность информации. Это ваше имя и адрес? Признаете ли вы перечисленные счета?

Если в вашем отчете неверная информация, попробуйте исправить ее.Вы можете написать в кредитную компанию. Попросите их изменить неверную информацию. Вам может потребоваться отправить подтверждение того, что информация неверна — например, копия счета, в котором указана правильная информация. Компания кредитной отчетности должна проверить это и написать вам.

Как мне улучшить мой кредит?

Посмотрите на ваш бесплатный кредитный отчет. Отчет расскажет вам, как улучшить вашу кредитную историю. Только вы можете улучшить свой кредит. Никто другой не может исправить в вашем кредитном отчете информацию, которая не является хорошей, но является правильной.

Требуется время, чтобы улучшить вашу кредитную историю. Вот несколько способов помочь восстановить ваш кредит.

- Оплатите свои счета в срок, когда они должны. Это самое важное, что вы можете сделать.

- Уменьшите сумму, которую вы должны, особенно по своим кредитным картам. Из-за большого количества денег вредит вашей кредитной истории.

- Не получайте новые кредитные карты, если они вам не нужны. Много новых кредитов вредит вашей кредитной истории.

- Не закрывайте старые кредитные карты. Наличие кредита на более длительное время помогает вашему рейтингу.

После шести-девяти месяцев этого снова проверьте свой кредитный отчет. Вы можете использовать один из ваших бесплатных отчетов из ежегодного кредитного отчета.

Как работает кредитный рейтинг?

Ваша кредитная оценка — это число, связанное с вашей кредитной историей. Если ваш кредитный рейтинг высокий, ваш кредит хороший. Если ваш кредитный рейтинг низкий, ваш кредит плохой.

Существуют разные кредитные оценки. Каждая кредитная компания создает кредитный рейтинг. Другие компании тоже создают оценки.Диапазон отличается, но обычно он колеблется от 300 (низкий) до 850 (высокий).

Это стоит денег, чтобы посмотреть на ваш кредитный рейтинг. Иногда компания может сказать, что оценка бесплатна. Но обычно есть стоимость.

Что входит в кредитный рейтинг?

Каждая компания имеет свой собственный способ расчета вашего кредитного рейтинга. Они смотрят на:

- сколько у вас кредитов и кредитных карт

- сколько денег вы должны

- как долго у вас был кредит

- сколько нового кредита у вас

Они просматривают информацию в вашем кредитном отчете и дают ей номер.Это ваш кредитный рейтинг.

Очень важно знать, что находится в вашем кредитном отчете. Если ваш отчет хороший, ваш счет будет хорошим. Вы можете решить, стоит ли платить деньги, чтобы узнать, какое число кто-то дает вашей кредитной истории.

Читать далее ,

У некоторых людей длинная кредитная история. Другие люди имеют короткую кредитную историю. И есть люди, у которых вообще нет кредитной истории.

Как следует из названия, кредитная история — это краткое изложение того, как вы со временем управляли своими деньгами.

У вас есть кредит в банке? Как насчет кредитной карты? Если вы ответили утвердительно на любой вопрос, у вас есть кредитная история.

Понимание вашей кредитной истории, кредитного отчета и кредитного рейтинга дает вам ценную информацию при поиске кредита, и процесс подачи заявки и одобрения может пройти более гладко для вас. С другой стороны, это может не сработать, как вы надеетесь, если вы будете застигнуты врасплох своим отчетом о состоянии здоровья.

Избегайте неожиданностей, получая информацию. В конце концов, ваша кредитная история и отчет вступают в игру, когда кредиторы принимают решения относительно разрешений, отказов и процентных ставок.

Некоторые (но не все) ответы на многие вопросы в вашей кредитной истории включают:

- Сколько у вас кредитов?

- Сколько у вас кредитных карт?

- Сколько кредитов вы погасили в прошлом?

- Сколько кредитных карт вы закрыли?

- Вы оплачиваете свои счета вовремя?

Как вы строите кредитную историю?

Проще говоря, кредиторы и другие компании собирают информацию о ваших финансах (см. Выше).

Оттуда эта информация сообщается трем основным кредитным бюро. Впоследствии это приводит к созданию и управлению вашим кредитным отчетом.

Ваш кредитный отчет представляет собой набор вашей кредитной истории, перечисляя такие пункты, как:

- Ваше полное имя (и любые имена, которые вы использовали в прошлом)

- Адрес

- Номер социального страхования

- Кредиты

- Кредитные карты

- Остаток по кредитам и кредитным картам

- Если вы оплачиваете свои счета вовремя или поздно (включая кредиты, кредитные карты, коммунальные услуги и т. Д.))

Какова ваша кредитная оценка?

На этом этапе вы должны уточнить основные детали, связанные с вашей кредитной историей и кредитным отчетом. Однако стоит упомянуть еще один момент: ваш кредитный рейтинг.

На основании вашей кредитной истории ваш кредитный рейтинг рассчитывается тремя основными кредитными бюро. Вот некоторые вещи, которые нужно знать:

- Кредитные баллы могут варьироваться от 300 до 850

- Чем выше ваш балл, тем лучше ваша кредитная история

Ваш кредитный рейтинг может отличаться от одного бюро к другому.

вещи, которые могут помочь вашей кредитной балла

Если у вас есть возможность улучшить свой кредитный рейтинг, вы можете предпринять несколько шагов:

- Сохраняйте низкий баланс на кредитных картах и других формах возобновляемого кредита

- Не открывайте новую кредитную карту, если она вам абсолютно не нужна

- Оплачивайте счета вовремя

- Если вы отстали в учетной записи, догнать и оставаться в курсе в будущем

Вообще говоря, хорошие финансовые привычки могут в конечном итоге привести к повышению кредитного рейтинга.Если вы хотите проявить инициативу, пять советов, приведенных выше, являются хорошим началом.

вещи, которые могут негативно повлиять на ваш кредитный рейтинг

Так же, как есть вещи, которые вы можете сделать, чтобы улучшить свой кредитный рейтинг, есть факторы, которые могут оказать негативное влияние:

- Отсутствующие платежи

- Пренебрежение своевременной оплатой

- Наличие учетной записи отправлено в коллекции

- Подача заявления о банкротстве (глава 7 и глава 13)

- Дефолт по кредиту

- Потеря вашего дома взыскания

- Решив продать свой дом через короткую продажу

- Максимизация ваших кредитных карт

- Закрытие старых кредитных карт

Хотя некоторые из этих вариантов поведения могут оказать большее влияние на ваш кредитный рейтинг, чем другие, рекомендуется избегать их всех.

Как рассчитывается ваша кредитная оценка?

Теперь вы знаете, что вы можете сделать, чтобы потенциально улучшить свой кредитный рейтинг, а также то, что может привести к падению вашего счета. Наряду с этим важно понимать, как рассчитывается кредитный рейтинг. Вот как ваш счет нарушается:

- 35%: история платежей

- 30%: задолженность

- 15%: длина кредитной истории

- 10%: кредитный комплекс

- 10%: новый кредит

Зная, где вы стоите в финансовом отношении

Ваша кредитная история и оценка могут повлиять на ваши финансы разными способами, поэтому об этом нужно знать, особенно при поиске кредита.

Например, когда вы подаете заявку на личный кредит, ваша кредитная история может повлиять на ваше одобрение / отказ, а также на процентную ставку. Зная свою кредитную историю, вы с меньшей вероятностью будете удивлены информацией, которой кредитор поделится с вами в процессе подачи заявки на кредит.

Когда вы понимаете свою кредитную историю и баллы, вы также можете просто иметь более четкое представление о своем финансовом положении.

,Наступает момент, когда мы все можем захотеть купить машину. У нас с самого начала нет бюджета, чтобы быть домовладельцами, но до тех пор, пока мы не сделаем это, есть вероятность, что мы сначала захотим купить машину. Это проложит путь к тому, чтобы мы стали ответственными людьми — и к покупке чего-то, что мы можем наконец назвать своими.

Тем не менее, автомобили очень дороги — и не у всех есть деньги, которые можно спрятать, чтобы купить их, когда это необходимо.В результате они предпочитают брать кредит для погашения своего нового автомобиля. Тем не менее, основная проблема здесь заключается в том, что вам необходимо иметь хорошую кредитную историю или хотя бы некоторую кредитную историю.

Итак, что происходит, когда у вас нет кредита вообще? Что если в глазах кредитора вы практически призрак, которого они не знают, следует ли им доверять или нет? Ну, даже при таких обстоятельствах вы не останетесь без автомобиля — вам просто нужно знать, где искать.

Вам нужна кредитная карта, чтобы купить автомобиль

Если вы амбициозный покупатель, то у вас могут быть деньги, чтобы заплатить единовременно, не ввязываясь в долги.Однако, если у вас нет этих средств для оплаты собственного автомобиля, вы можете спросить себя: что я могу использовать для покупки автомобиля?

Ну, первый вариант, о котором вы бы подумали, — это кредит, но в зависимости от кредитора вы можете даже не найти кредитора, который готов смириться с тем фактом, что у вас нет кредитной истории. Вот почему следующая вещь, о которой вы можете подумать, это кредитная карта, но можете ли вы использовать ее при такой крупной покупке?

Ну, кредитные карты можно использовать для разных целей: для получения средств или для того, чтобы выглядеть надежно.В настоящее время люди просто используют кредитные карты для ежемесячных платежей — и чтобы банк мог видеть, что они надежные люди. Использование кредитной карты помогает создать кредитную историю — вот почему вы можете понять, почему ее отсутствие может создавать неудобства.

Если у вас достаточно кредитная линия, вы можете использовать реальную кредитную карту, чтобы получить средства для вашего кредита. Однако имейте в виду, что кредитная карта может поставляться с очень высокими процентными ставками, поэтому вам может потребоваться заплатить до 1/3 стоимости автомобиля только в процентах.Вот почему люди предпочитают кредиты вместо кредитных карт.

С технической точки зрения, если вы можете найти персонального кредитора, который выдаст вам автокредит без кредитной истории с хорошей процентной ставкой, то вам на самом деле не нужна кредитная карта. Это потому, что им не понадобится история вашей кредитной карты, чтобы дать вам этот кредит.

6 вариантов, чтобы изучить, прежде чем получить автокредит

Итак, вы решили, что хотите получить автокредит, но что вы можете сделать, чтобы улучшить свои шансы? Где взять кредит, чтобы наконец-то получить машину своей мечты? Ну, вот несколько советов, которым вы можете следовать.

Получить Co-Signer

Если вы зайдете в банк или в офис кредитора самостоятельно, без кредитной истории и поручителя, чтобы поручиться за тот факт, что вы действительно платите их долги, есть очень хороший шанс, что вы закончите с большим «нет» на вашем лице и двери (фигурально) закрыты перед вами.

Однако, если вы войдете с со-подписавшимся, вы увидите, что все меняется. Когда у вас есть со-подписавшийся, вы сможете практически «позаимствовать» из их кредитной истории, что сделает вас более надежным.Кроме того, кредитор будет рассматривать их как козла отпущения в случае, если вы решите, что платить кредиты это не ваш стиль.

Однако, если вы решите получить со-подписанта, вы должны быть очень осторожны, так как ваши действия будут влиять на них в долгосрочной перспективе. Например, если вы не выполнили свои обязательства по кредиту, они будут отвечать за ваши платежи. Кроме того, всякий раз, когда вы вносите несвоевременный платеж или пропускаете его вообще, это навсегда приводит к их кредитному баллу , а не вашему

По этой причине, если вы решите получить со-подписанта, убедитесь, что у вас есть средства, чтобы произвести необходимые автомобильные платежи в любое время.

Нажмите Альтернативные кредитные данные

Итак, у вас нет кредитной карты и ипотеки, а это значит, что у вас нет ничего, что помогло бы вам создать свою кредитную историю. Однако у вас все еще есть текущий счет, счет за коммунальные услуги, ваш мобильный телефон и арендная плата.

Когда традиционные доказательства недоступны, кредиторы могут использовать нетрадиционные доказательства, чтобы продемонстрировать вашу способность своевременно производить платежи. Они просто должны использовать формулы кредитного скоринга, такие как FICO Score XD.

Плохая новость заключается в том, что не каждый кредитор будет использовать такую альтернативную модель кредитного рейтинга, поэтому вам, возможно, придется провести некоторое исследование, прежде чем связываться с определенным кредитором. В некоторых случаях вы можете отказаться от автокредитования и перейти на личные кредиты. Они, как правило, более гибкие, и процентные ставки, как правило, более удобны.

рассмотреть возможность финансирования дилером

Вы, наверное, видели рекламу везде: «без кредита — без проблем». Итак, если вы — покупатель, у которого есть плохой кредит или у которого практически нет кредита, можете ли вы по-прежнему получать кредит у своего среднего автодилера с именем и маркой? Ну, это в основном зависит от дилера.

Если это дилерский центр с хорошей торговой маркой и хорошей репутацией, имеющий связи с крупным торговцем автомобилями, возможно, в ваших интересах сделать пару звонков менеджеру по финансам и попросить несколько деталей о кредите.

Но могут ли они работать с кем-то, у кого нет кредита? И если так, что им нужно от вас, чтобы дать вам этот кредит? Это может быть история вашей работы или соавторство — но если вы сможете дать им то, о чем они вас просят, вы сможете заключить хорошую сделку.Правильный дилер также может зацепить вас хорошей автомобильной страховкой.

Рассмотреть общественные банки и кредитные союзы

Кредитные союзы или небольшие общественные банки могут быть более снисходительными в предоставлении вам кредита, когда крупные банки этого не сделают. Секрет здесь в том, чтобы знать, где искать. Например, вы можете посмотреть на кредиторов, которые имеют программы для начинающих покупателей. Они были на самом деле предназначены для людей, которые мало или совсем не заслуживают доверия.

Поскольку они будут смотреть за ваш кредитный рейтинг, их могут интересовать другие факторы: стабильность работы, платежные квитанции, ежемесячные коммунальные платежи — и причина, по которой у вас нет кредита на данный момент.Если это то, что они считают приемлемым, вы можете получить кредит.

Торговые займы

В настоящее время вы можете найти рынок для всего — и это включает в себя кредиты. В этом случае вы будете работать с брокером — человеком, который проанализирует ваши финансовые данные и представит ваши условия потенциальным спонсорам. Они решат, предоставят ли вам кредит или нет, на основании данных, полученных от брокера.

Нажав на свой пенсионный счет

Если у вас действительно нет кредита, но вы кладете деньги на пенсионный счет, вы можете воспользоваться этим счетом и одолжить немного денег, чтобы купить автомобиль.Это не то, что вы хотите делать, когда думаете о будущем, но если вам удастся вернуть его обратно, как вы обещали себе, тогда никакого вреда не должно быть. И никто не будет задавать вам вопросы о вашей кредитной истории, работе или чем-то еще.

Тем не менее, вы можете прочитать мелкий шрифт как можно тщательнее, прежде чем продолжить. Это связано с тем, что, хотя некоторые пенсионные счета могут позволять вам брать кредиты без каких-либо затрат, другие могут иметь штрафы и комиссионные.

Plus, в зависимости от того, сколько вы откладывали, может быть предел того, сколько вы можете занять — как это происходит с пенсионным планом 401 (k).Вот почему вы можете убедиться, что полученная вами сумма может покрыть сумму, необходимую вам от автомобиля.

Купить автомобиль без кредита

Если у вас нет кредита, вам может быть довольно сложно получить кредит, особенно когда никто не знает о вас достаточно, чтобы дать вам деньги. Достаточно ли вы заслуживаете доверия, чтобы совершать ежемесячные платежи? Без видимого кредита они не смогут знать. Однако надежда не потеряна — даже при таком раскладе.

Как получить автомобиль без кредита или Cosigner

Чтобы получить автомобиль без поручителя и без кредита, вам придется заглянуть в традиционные банки — и поближе познакомиться с альтернативными кредиторами.Крупные банки вряд ли выдают кредит без хорошей кредитной истории или, по крайней мере, соавтора.

Однако другие кредиторы могут быть готовы предоставить вам кредит. Эти организации будут больше следить за вашей способностью оплачивать счета, а также за вашим доходом. Если вы найдете подходящего кредитора, вы сможете приобрести автомобиль, даже если у вас нет кредита, чтобы доказать свою надежность. Вы можете даже быть иностранным студентом в США, который ищет подержанную машину — работая с подходящим кредитором, вы сможете получить финансирование.

Как получить автокредит без кредитной истории и без Cosigner

Итак, вы хотите заполучить автомобиль и спокойно проехать по улицам США, не беспокоясь об общественном транспорте? Что ж, до тех пор, пока вы получаете информацию прямо, у вас должен быть способ получить кредит.

Почему банки США не будут выдавать кредиты иммигрантам без кредитной истории

Вообще говоря, иностранным гражданам может быть трудно купить автомобиль, особенно если они были только в США.С. на короткое время. Это потому, что, поскольку они являются новыми резидентами, у них не было возможности создать свою кредитную историю. Кроме того, поскольку технически это не их родная страна, они могут решить, что они хотят собрать вещи и уехать в любое время — что сделает для кредитора почти невозможным вернуть свои деньги.

Более того, поскольку они не были здесь в течение длительного времени, им может быть трудно найти соучастника — американского гражданина, желающего поручиться за них. Создание таких соединений обычно занимает много времени.

Получите персональный кредит на автомобиль с Stilt

Личные кредиты, как правило, являются лучшим способом получения финансирования, в основном потому, что они более гибкие по сравнению со стандартным автокредитом. Стилт может помочь вам в этом, потому что процесс получения кредита очень прост. Все, что вам нужно сделать, это:

Отправьте заявку: Ваша информация будет рассмотрена, и с вами свяжутся в течение 24 часов.

Получите предложение: После проверки всех документов вы получите предложение от компании Stilt.Если вы согласитесь, деньги поступят на ваш счет через 2-3 рабочих дня.

Внесите платежи: После того, как все улажено, все, что вам остается, это сделать платежи в запланированные сроки.

Вы можете получить автокредит без кредитной истории — вам нужно просто сообщить об этом Стилту.

Личные кредиты

для не США Граждане!

Проверить параметры кредита

Кредиты на сумму до 35 000 долларов США. Никакой подписи не требуется. Без предоплаты штраф.

Завершение

Получение автокредита без кредитной истории может быть нелегким делом — и это может занять довольно много времени. Однако с терпением вы можете получить хорошее предложение, даже если вы не являетесь гражданином США. Вам просто нужно найти подходящего кредитора, который поможет вам, и вскоре вы сможете проехать по улицам.

, Жизнь за границей стерла нашу кредитную историю, и теперь мы не можем вернуться домой? Что мы можем сделать?

Линда Маккей

Опубликовано: | Обновлено:

Мы с моим партнером уже 11 лет живем за границей. Мы только что продали нашу собственность, и теперь мы хотим вернуться домой в Великобританию, где мы жили более 40 лет, прежде чем уехать.

Мы смотрим на получение ипотеки, но может показаться, что ни одно финансовое учреждение не рассмотрит нас, потому что они говорят, что не могут получить кредитный чек на нас.

У нас обоих есть государственные пенсии, которые дают нам достаточный доход для покрытия любых выплат по ипотечным кредитам, и, пока мы жили за границей, мы использовали наши британские банковские и кредитные карты. Поскольку у нас нет долгов, нам очень странно, что мы не можем получить ипотеку.

Сколько времени нужно, чтобы собрать достаточно информации, чтобы получить кредитный чек, чтобы мы могли сдвинуться с мертвой точки и получить ипотечный кредит?

Возвращение домой: как вы можете создать положительную кредитную историю, живя за границей.

Джеймс Джонс из Experian отвечает: когда кредитор просматривает ваш кредитный отчет, он, в сущности, ищет информацию, которая поможет ему проверить три вещи:

1 Ваша личность,

2 Ваш прошлый отчет о займах,

3 Ваш текущий обязательства.

То, как обстоят дела, у вас, скорее всего, будет пустая кредитная запись, потому что британские банки не смогут провести проверку кредитоспособности по адресу за пределами Великобритании по ряду причин. Для кредитных заявок пустая кредитная запись является общеизвестным гаечным ключом в работах.

Таким образом, ваша первая цель должна состоять в том, чтобы восстановить кредитную запись по адресу в Великобритании как можно быстрее и, безусловно, перед тем, как подать заявку на ипотеку.

Неважно, арендуете ли вы где-нибудь или используете семейный адрес. Вы должны внести свои имена в список избирателей и сообщить новому адресу существующих банков и компаний, выпускающих кредитные карты.

В течение нескольких месяцев у вас должна быть достойная основа для кредитных проверок. Затем я предлагаю вам получить копию вашего кредитного отчета и поработать с хорошим ипотечным брокером, чтобы заключить выгодную ипотечную сделку, в идеале с кредитором, который вряд ли будет обеспокоен вашим недавним заклинанием за границей.

Если вы хотите отслеживать свой кредитный отчет в Великобритании, когда он собирается, такой сервис, как CreditExpert, может быть хорошим вариантом. Это также даст вам кредитный отчет, когда вы входите в систему, чтобы помочь вам отслеживать ваши успехи.

Эмма Ганн, «Это деньги», добавляет: Есть три основных агентства кредитной ссылки, которые используются кредиторами для проверки вашего кредитного рейтинга: Equifax, Experian или CreditCall.

Эти агентства используют различную информацию, от списка избирателей до решений окружного суда (CCJ), для составления проверок вашей финансовой ситуации, которые затем могут использовать кредиторы, чтобы проверить, соответствуете ли вы их критериям.

Поиск вашего кредитного рейтинга может быть полезен во многих ситуациях, но помните, что, хотя проверка вашей истории не повлияет на ваш реальный кредитный рейтинг, она оставляет след в вашем файле.

Это компания Money сотрудничает с Experian, чтобы предложить тем, кто хотел бы проверить свою историю, 30-дневную бесплатную пробную версию.

Поделитесь или прокомментируйте эту статью:

Некоторые ссылки в этой статье могут быть партнерскими ссылками.Если вы нажмете на них, мы можем получить небольшую комиссию. Это помогает нам финансировать This Is Money и сохранять их бесплатными для использования. Мы не пишем статьи для продвижения товаров. Мы не позволяем каким-либо коммерческим отношениям влиять на нашу редакционную независимость.

,