32) Классификация форм и видов кредита

Кредитные

отношения в экономике функционируют в

соответствии с основными

принципами,

которые наряду с элементами кредита

раскрывают его сущность.

Соблюдение

принципов кредитования способствует

снижению кредитного риска.

Основные

принципы кредита: возвратность, срочность,

платность, обеспеченность,

целевой

характер, дифференцированность1.

Возвратность

кредита означает необходимость

своевременного возврата средств

кредитору после завершения их использования

в хозяйстве заемщика. Заемщик не может

распоряжаться полученным кредитом как

своим собственным капиталом. Он обязан

вернуть полученную сумму путем

перечисления соответствующей суммы

денежных средств на счет кредитора, что

обеспечит ему возможность продолжить

коммерческую деятельность.

Возвратность

— объективное свойство, оно означает,

что общество не может его отменить, не

изменив его сути. Кредит возвращается

в тот момент, когда высвободившиеся

средства дают возможность ссудополучателю

вернуть денежные средства, полученные

во временное пользование.

В

истории развития кредита существуют

многочисленные примеры беспроцентных

ссуд, например, дружеские, личные кредиты

знакомым, родственникам. Беспроцентными

ссудами в особых случаях могут быть и

международные кредиты, предоставляемые

в порядке оказания помощи развивающимся

странам. Однако кредит без уплаты

процентов — всегда исключение.

Обеспеченность

кредита — необходимая защита имущественных

интересов кредитора от возможного

нарушения заемщиком принятых в договоре

обязательств. Этот принцип на практике

находит выражение в таких формах, как

ссуда под залог товарноматериальных

ценностей или под финансовые гарантии

в виде ценных бумаг. Обеспечением может

выступать поручительство, удержание,

страхование. Особенно этот принцип

важен в период общей экономической

нестабильности.

Целевой

характер кредита важен для большинства

кредитных отношений и выражает

необходимость целевого использования

средств кредитора. Обычно в кредитном

договоре оговаривается конкретная цель

использования полученной ссуды.

В

истории развития кредита существуют

многочисленные примеры беспроцентных

ссуд, например, дружеские, личные кредиты

знакомым, родственникам. Беспроцентными

ссудами в особых случаях могут быть и

международные кредиты, предоставляемые

в порядке оказания помощи развивающимся

странам. Однако кредит без уплаты

процентов — всегда исключение.

Обеспеченность

кредита — необходимая защита имущественных

интересов кредитора от возможного

нарушения заемщиком принятых в договоре

обязательств. Этот принцип на практике

находит выражение в таких формах, как

ссуда под залог товарноматериальных

ценностей или под финансовые гарантии

в виде ценных бумаг. Обеспечением может

выступать поручительство, удержание,

страхование. Особенно этот принцип

важен в период общей экономической

нестабильности.

Целевой

характер кредита важен для большинства

кредитных отношений и выражает

необходимость целевого использования

средств кредитора. Обычно в кредитном

договоре оговаривается конкретная цель

использования полученной ссуды.

Основные

принципы кредита используются участниками

кредитных отношений (заемщиками и

кредиторами) для воздействия на все

стадии производственного цикла (само

производство товаров, реализацию и их

потребление, а также сферу денежного

оборота).

Сущность

кредита находит свое проявление в формах

кредита. В условиях рыночной экономики

кредит предоставляется в денежной,

товарной и арендной формах.

Исторически

первой из них выступает товарная. При

ней ссуженная стоимость предстается в

виде конкретных потребительских

стоимостей (в натурально-вещественной

форме), передаваемых кредитором заемщику.

Деньги при этом выполняют функцию меры

стоимости, оценивая объем предоставляемой

в ссуду стоимости. Погашение кредита,

предоставленного в товарной форме,

может осуществляться как в денежной,

так и в товарной формах. Товарная форма

кредита включает коммерческий,

потребительский и международный

кредиты[69].

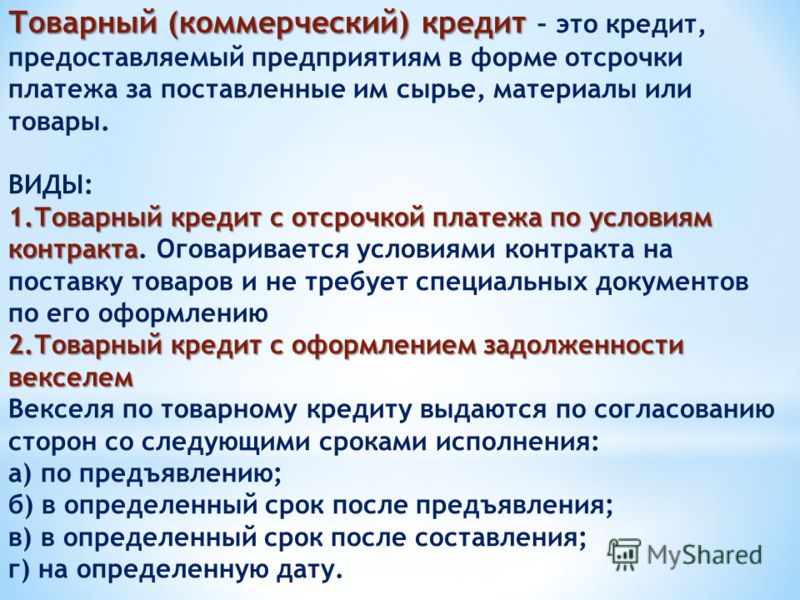

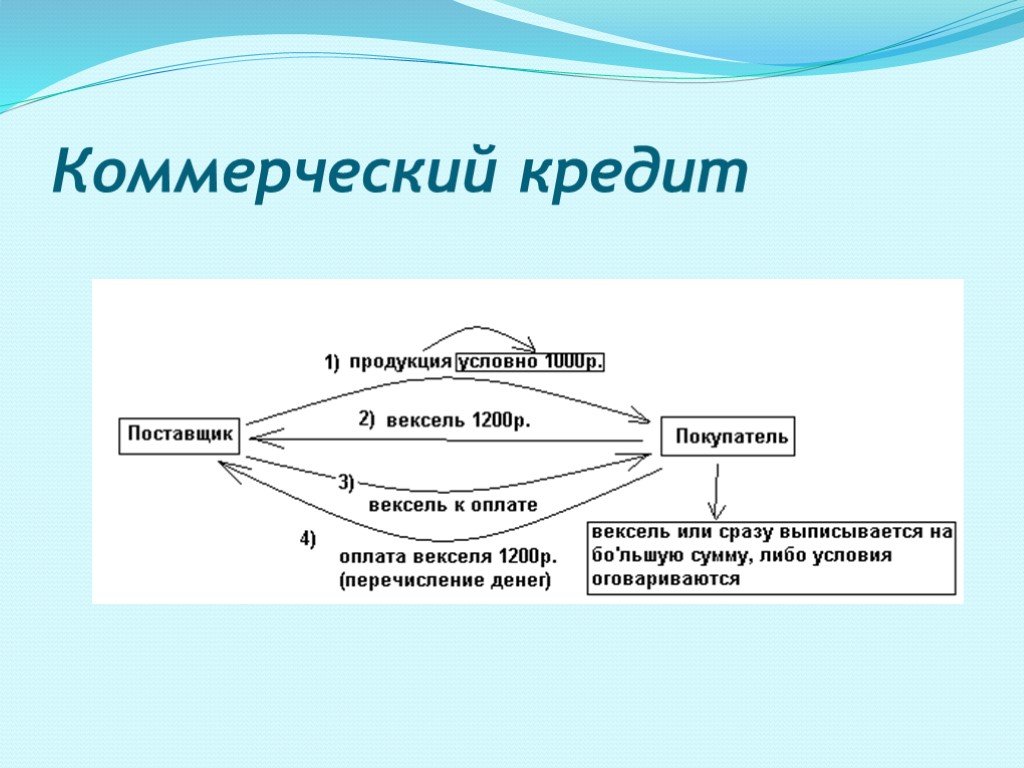

При

коммерческом кредите один товаропроизводитель

продает другому свою готовую продукцию

с отсрочкой платежа. Наиболее распространена

отсрочка до трех месяцев, однако она

может предоставляться и на более

длительный срок. Атрибутом коммерческого

кредита выступает вексель — безусловное

и бесспорное долговое обязательство

должника уплатить кредитору либо иному

указанному им лицу конкретную денежную

сумму в указанный срок в определенном

месте.

В условиях рыночной экономики

кредит предоставляется в денежной,

товарной и арендной формах.

Исторически

первой из них выступает товарная. При

ней ссуженная стоимость предстается в

виде конкретных потребительских

стоимостей (в натурально-вещественной

форме), передаваемых кредитором заемщику.

Деньги при этом выполняют функцию меры

стоимости, оценивая объем предоставляемой

в ссуду стоимости. Погашение кредита,

предоставленного в товарной форме,

может осуществляться как в денежной,

так и в товарной формах. Товарная форма

кредита включает коммерческий,

потребительский и международный

кредиты[69].

При

коммерческом кредите один товаропроизводитель

продает другому свою готовую продукцию

с отсрочкой платежа. Наиболее распространена

отсрочка до трех месяцев, однако она

может предоставляться и на более

длительный срок. Атрибутом коммерческого

кредита выступает вексель — безусловное

и бесспорное долговое обязательство

должника уплатить кредитору либо иному

указанному им лицу конкретную денежную

сумму в указанный срок в определенном

месте.

Арендная

форма кредита проявляется трояко.

Во-первых, в виде аренды (лизинга) основных

фондов (строений, сооружений, машин,

оборудования, транспортных средств).

Объект такого кредита — производительный

капитал кредитора, являющийся одновременно

и ссудным капиталом, то есть эти два

вида капитала предстают единым целым.

Особенность этого вида кредитных

отношений в том, что получаемый кредитором

доход от предоставленного в аренду

имущества включает процент за кредит

и сумму износа имущества за время

использования заемщиком-арендатором.

Во-вторых, в виде аренды природных

средств производства (земли, водных

ресурсов, продуктивного и рабочего

скота и т.п.). В-третьих, в виде аренды

рабочей силы предпринимателя, соединяющего

ее со средствами производства. Арендная

форма кредита может использоваться как

внутри страны, так и в международных

кредитных отношениях.

Арендная

форма кредита проявляется трояко.

Во-первых, в виде аренды (лизинга) основных

фондов (строений, сооружений, машин,

оборудования, транспортных средств).

Объект такого кредита — производительный

капитал кредитора, являющийся одновременно

и ссудным капиталом, то есть эти два

вида капитала предстают единым целым.

Особенность этого вида кредитных

отношений в том, что получаемый кредитором

доход от предоставленного в аренду

имущества включает процент за кредит

и сумму износа имущества за время

использования заемщиком-арендатором.

Во-вторых, в виде аренды природных

средств производства (земли, водных

ресурсов, продуктивного и рабочего

скота и т.п.). В-третьих, в виде аренды

рабочей силы предпринимателя, соединяющего

ее со средствами производства. Арендная

форма кредита может использоваться как

внутри страны, так и в международных

кредитных отношениях. Денежная

форма кредита представлена банковским,

межбанковским, международным,

межхозяйственным, государственным,

потребительским кредитами. Банковский

кредит является основным видом кредита

в денежной форме. Банки мобилизуют

временно свободные денежные средства

разных хозяйствующих субъектов и

населения, одновременно передают их во

временное пользование своим заемщикам

— товаропроизводителям, государству,

населению.

Межбанковский

кредит используется при перераспределении

на возвратной основе временно свободных

кредитных ресурсов одних банков в пользу

других, испытывающих потребность в

источниках средств для кредитования

своих клиентов или поддержания текущей

банковской ликвидности.

Государственный

кредит отражает отношения по поводу

привлечения временно свободных денежных

средств населения и организаций

государством.

Межхозяйственный

кредит применяется при предоставлении

денежных средств во временное пользование,

минуя банк, одним хозяйствующим субъектом

другому на платной основе.

К

потребительскому кредиту в денежной

форме прибегают при предоставлении

банками и предприятиями денежной ссуды

своим работникам и клиентам на

хозяйственное обзаведение, строительство,

покупку квартир, транспортных средств,

товаров длительного пользования.

Банковский

кредит является основным видом кредита

в денежной форме. Банки мобилизуют

временно свободные денежные средства

разных хозяйствующих субъектов и

населения, одновременно передают их во

временное пользование своим заемщикам

— товаропроизводителям, государству,

населению.

Межбанковский

кредит используется при перераспределении

на возвратной основе временно свободных

кредитных ресурсов одних банков в пользу

других, испытывающих потребность в

источниках средств для кредитования

своих клиентов или поддержания текущей

банковской ликвидности.

Государственный

кредит отражает отношения по поводу

привлечения временно свободных денежных

средств населения и организаций

государством.

Межхозяйственный

кредит применяется при предоставлении

денежных средств во временное пользование,

минуя банк, одним хозяйствующим субъектом

другому на платной основе.

К

потребительскому кредиту в денежной

форме прибегают при предоставлении

банками и предприятиями денежной ссуды

своим работникам и клиентам на

хозяйственное обзаведение, строительство,

покупку квартир, транспортных средств,

товаров длительного пользования.

Правовое регулирование кредитных отношений

Министерство Образования и Науки

Российской Федерации

Федеральное Государственное Образовательное Учреждение

Высшего Профессионального Образования

Московский Государственный Университет Технологий и Управления

Имени

К.Г. Разумовского

Кафедра

«Экономика и Управление

народным хозяйством»

Контрольная работа

По дисциплине: Антикризисное Управление

кредитными организациями

Тема:

Правовое регулирование

кредитных отношений.

Москва

2011 год

Содержание

Введение

1. Основные функции кредита

2. Основные

принципы кредитования

Основные

принципы кредитования

3. Основные формы кредита

4. Основы законодательного регулирования кредитных отношений в России

5. Перспективы развития кредитования в Российской Федерации

Заключение

Список

литературы

Введение

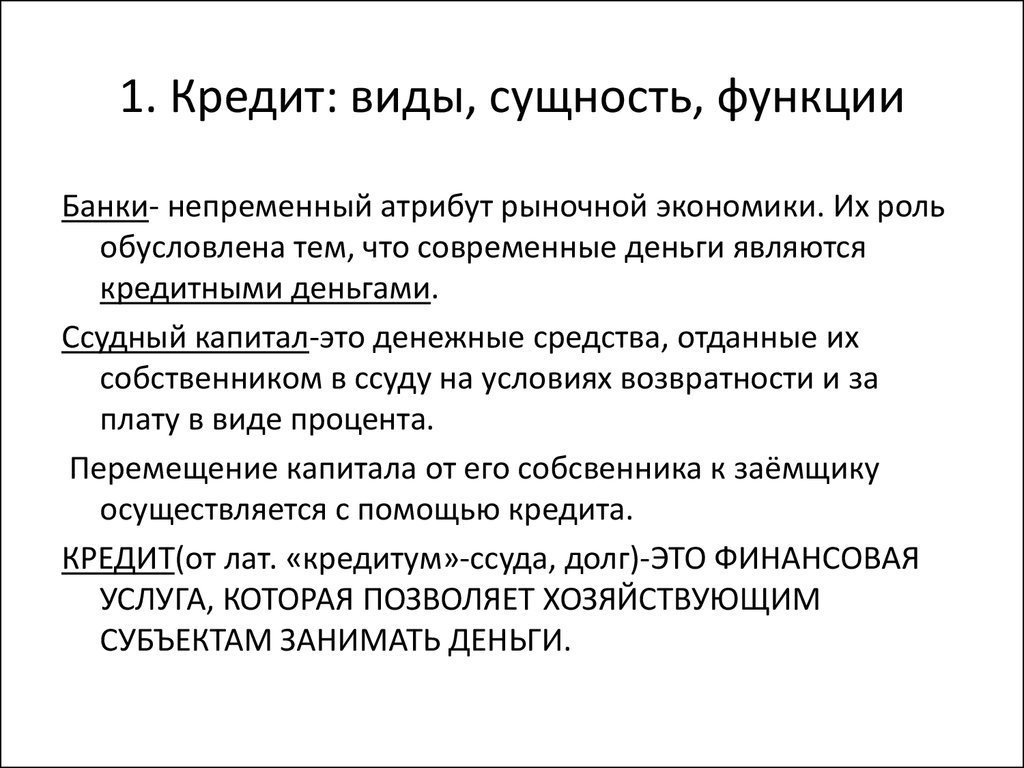

Кредит относится к числу важнейших категорий экономической науки.

Кредит обеспечивает трансформацию денежного капитала в ссудный капитал, и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаются в ссудный капитал, который передается за плату во временное пользование.

На протяжении

10 лет рыночных реформ в России происходило

формирование кредитной системы

на основе новых принципов. Этот процесс

довольно сложный и занимает длительный

промежуток времени. При формировании

кредитной системы в настоящее

время невозможно не учитывать опыт

прошлого.

Этот процесс

довольно сложный и занимает длительный

промежуток времени. При формировании

кредитной системы в настоящее

время невозможно не учитывать опыт

прошлого.

Кредитная

система России состоит из трех уровней.

Верхний уровень кредитной

1. Основные функции кредита

Сущность

кредита проявляется в его

функциях. В свою очередь функция

кредита есть проявление его сущности,

выражение общественного  Кредит выполняет следующие

три основные функции:

Кредит выполняет следующие

три основные функции:

Распределительную — она заключается в распределении на возвратной основе денежных средств. Она проявляется при аккумуляции средств, а также при их размещении. Конкретно эта функция проявляется в процессе временного предоставления средств предприятиям и организациям для удовлетворения их потребностей в денежных ресурсах. Предприятия таким образом обеспечиваются необходимым оборотным капиталом и ресурсами для инвестиций.

Эмиссионную — она заключается в создании кредитных средств обращения и замещения наличных денег. Она проявляется в том, что в процессе кредитования создаются платежные средства, т.е. в оборот наряду с деньгами в наличной форме входят также деньги в безналичной форме. Действие данной функции проявляется и тогда, когда на основе замещения наличных денег происходят безналичные расчеты.

Контрольную

— она состоит в осуществлении контроля

за эффективностью деятельности экономических

субъектов. Действие этой функции проявляется

в том, что в хозяйстве, получившем кредит,

осуществляется всесторонний контроль

рублем. Именно на базе кредитных отношений

строится наблюдение за деятельностью

заемщиков и кредиторов, оценивается кредитоспособность

и платежеспособность предприятий.

Действие этой функции проявляется

в том, что в хозяйстве, получившем кредит,

осуществляется всесторонний контроль

рублем. Именно на базе кредитных отношений

строится наблюдение за деятельностью

заемщиков и кредиторов, оценивается кредитоспособность

и платежеспособность предприятий.

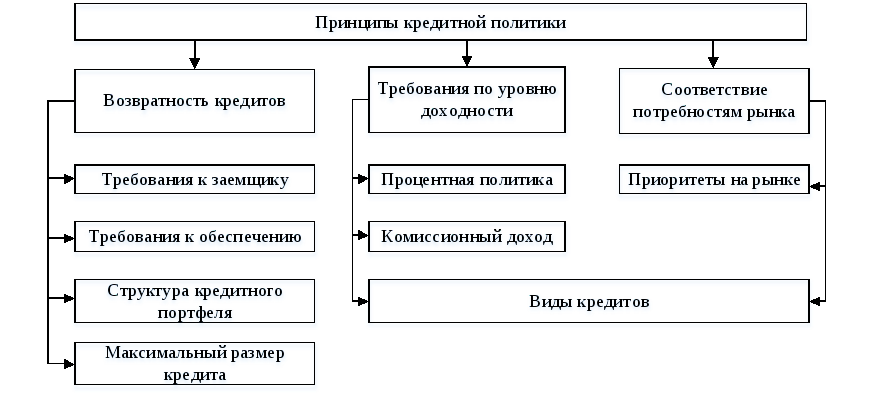

2. Основные принципы кредитования

Кредитование предприятий и других организационно-правовых структур на производственные и социальные нужды осуществляется при строгом соблюдение принципов кредитования, которые представляют собой главный элемент системы кредитования, поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов, в том числе и в области кредитных отношений.

К принципам кредитования относятся: срочность возврата, дифференцированность, обеспеченность и платность.

Особенностью,

которая отличает кредит как экономическую

категорию от других экономических

категорий товарно-денежных отношений,

является возвратность. Она является

неотъемлемой чертой кредита, его атрибутом,

без которой он не может существовать.

Она является

неотъемлемой чертой кредита, его атрибутом,

без которой он не может существовать.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Этот принцип означает, что кредит должен быть не просто возвращён, а возвращён в строго определённый срок, т.е. в нём находят конкретное выражение факторы времени. И, следовательно, срочность есть временная определённость возвратности кредита. Срок кредитования является предельным временем нахождения ссуженных средств в руках заёмщика и выступает той мерой, за пределами которой количественные изменения во времени переходят в качественные: если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет своё подлинное назначение, что отрицательно складывается на состоянии денежного обращения в стране.

Сроки

кредитования устанавливаются банком

исходя из сроков оборачиваемости кредитуемых

материальных ценностей, но не выше нормативных.

С этим принципом очень тесно связаны два других принципа кредитования, таких, как дифференцированность и обеспеченность.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Кредит должен предоставляться только тем клиентам, которые в состоянии его своевременно вернуть. В таком случае дифференциация кредитования должна осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия, дающая уверенность в способности и готовности заёмщика возвратить кредит в оговоренный договором срок. Эти качества потенциальных заёмщиков оцениваются посредством анализа их баланса на ликвидность, обеспеченность хозяйства собственными источниками, уровень его рентабельности на текущий момент и в перспективе.

В современных

условиях, говоря об обеспеченности ссуд,

следует иметь в виду наличие

у заёмщиков юридически оформленных

обязательств, гарантирующих своевременный

возврат кредита: залогового обязательства,

договора-гарантии, договора-поручительства.

Принцип

платности кредита означает, что

каждый заёмщик должен внести банку

определённую плату за временное позаимствование

у него для своих нужд денежных средств.

На практике реализация этого принципа

осуществляется посредством банковского

процента. Ставка банковского процента

— это своего рода «цена» кредита.

Банку платность кредита обеспечивает

покрытие его затрат, связанных с уплатой

процентов за привлечённые в депозиты

чужие средства, затрат по содержанию

своего аппарата, а также обеспечивает

получение прибыли для увеличения ресурсных

фондов кредитования (резервного, уставного)

и использования на собственные и иные

нужды.

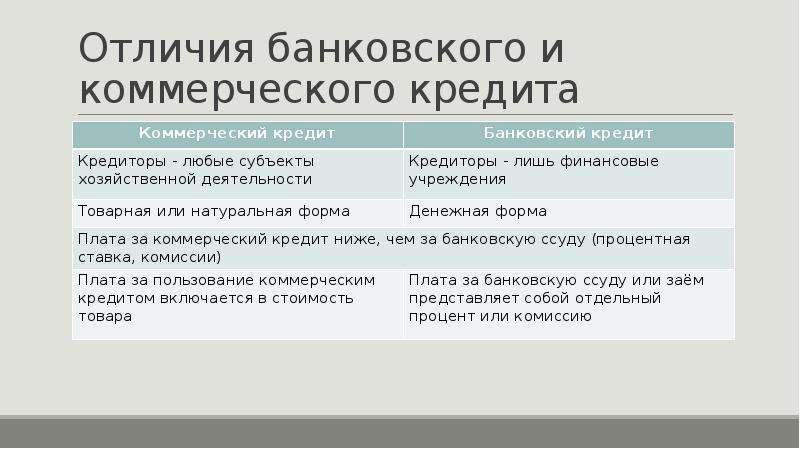

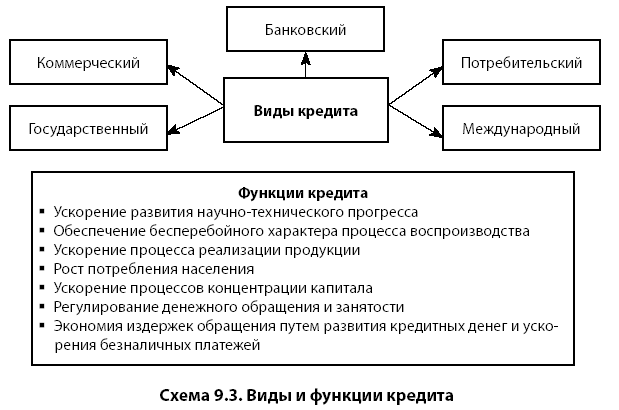

3. Основные формы кредита

В процессе

кредитования используются различные

формы кредита. В современных условиях

на рынке реализуются следующие формы

кредита: коммерческий, банковский, государственный,

потребительский, ипотечный, межбанковский,

межхозяйственный, международный и др. Они отличаются друг от друга составом

участников, объектом ссуд, динамикой,

величиной процента и сферой деятельности.

Они отличаются друг от друга составом

участников, объектом ссуд, динамикой,

величиной процента и сферой деятельности.

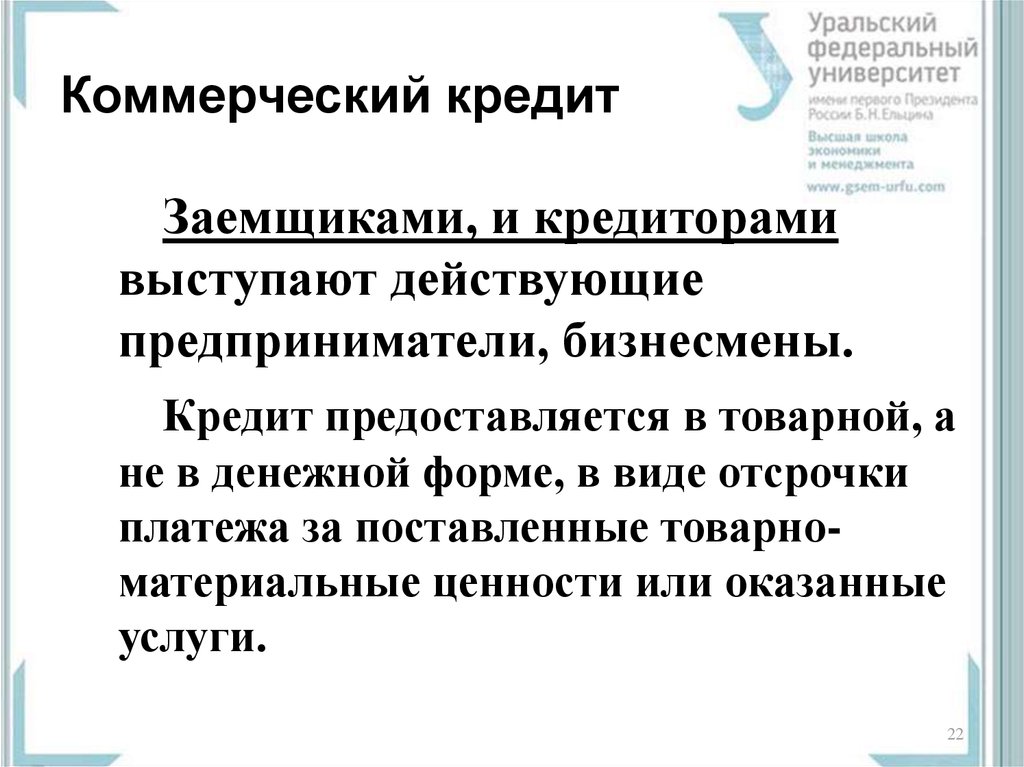

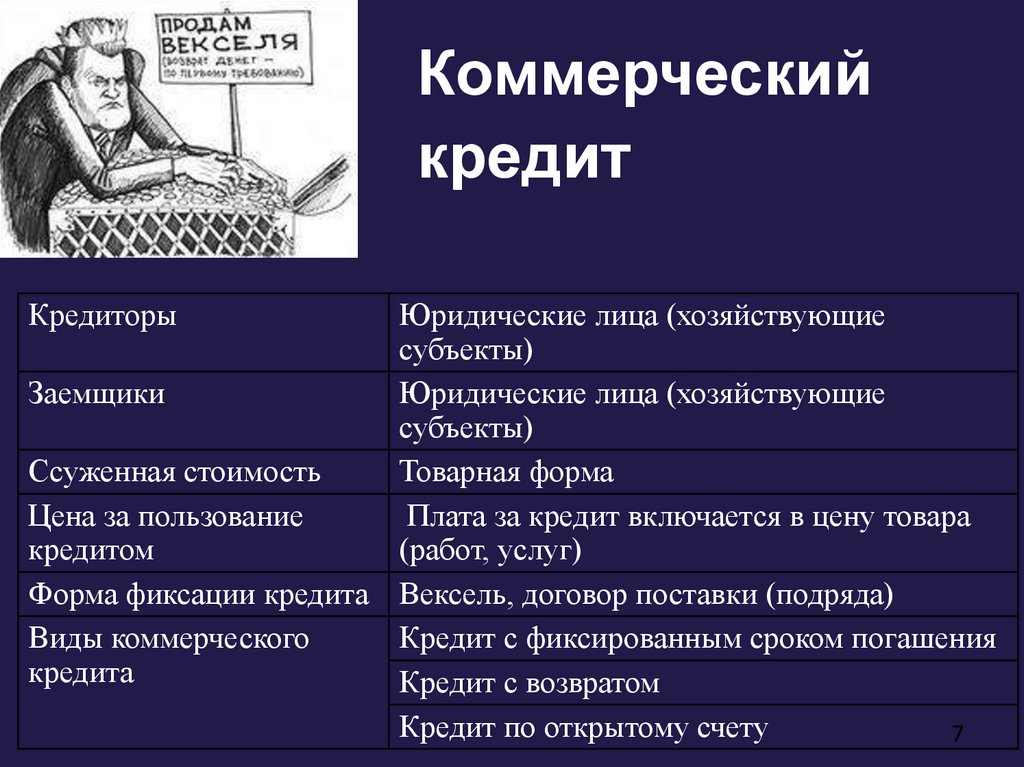

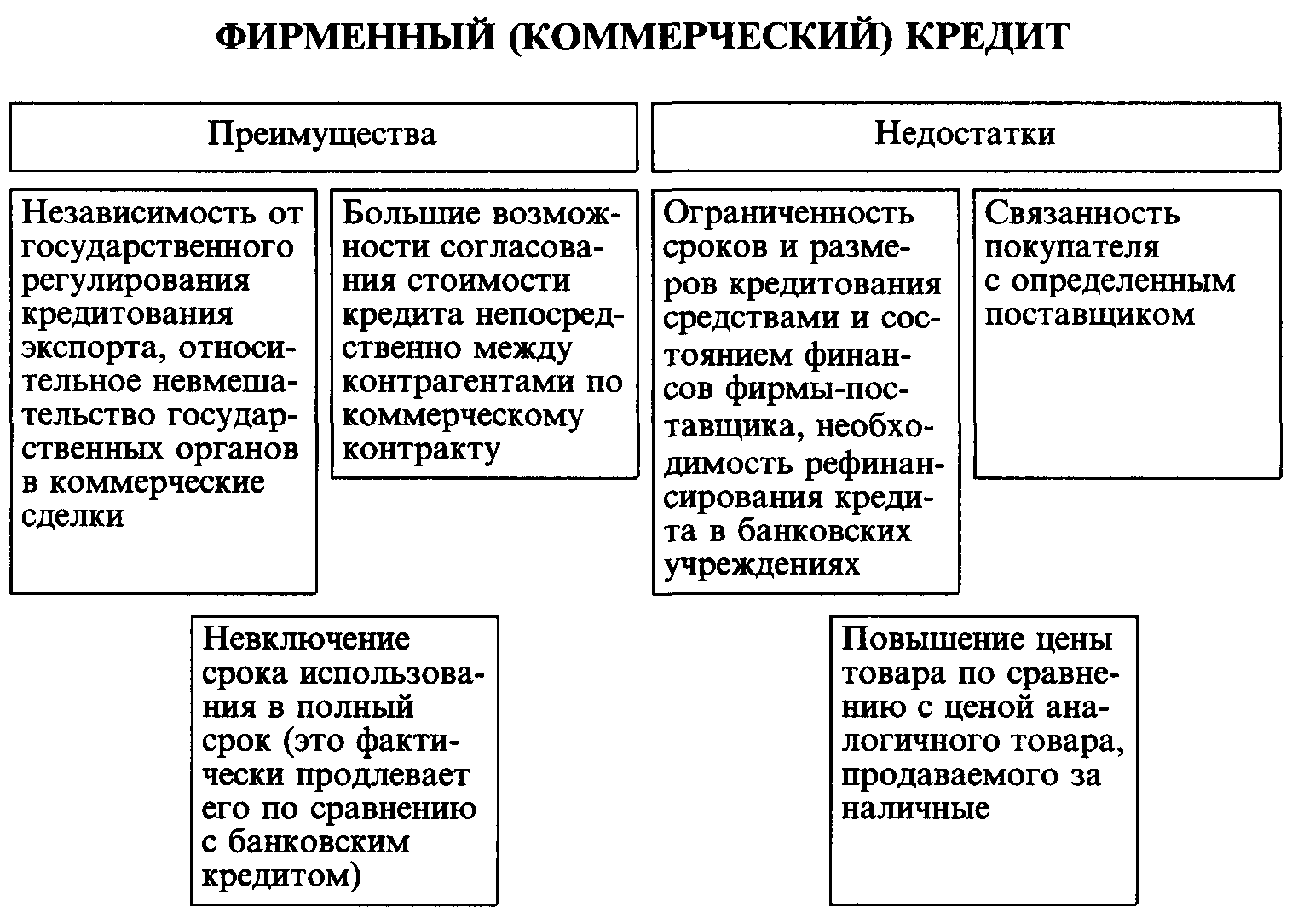

Коммерческий

кредит предоставляется в товарной

форме продавцами товаров их покупателям

в виде рассрочки платежа за проданные

товары или предоставленные услуги.

Коммерческий кредит применяется с

целью ускорить реализацию товаров

и оформляется в виде долгового

обязательства — векселя, оплачиваемого

через коммерческий банк. Объектом

коммерческого кредита выступает, как

правило, товарный капитал, который обслуживает

кругооборот промышленного капитала,

движение товаров из сферы производства

в сферу потребления. Особенность коммерческого

кредита состоит в том, что ссудный капитал

здесь сливается с промышленным. Главная

цель такого кредита — ускорить процесс

реализации товаров, а значит, ускорить

получение заключенной в них прибыли.

Однако на практике в большинстве случаев

коммерческий кредит переплетается с

банковским: кредитор, имея обязательства

заемщика — вексель, может учесть его в

банке и получить под него банковский

кредит. Но этот факт не устраняет главного

признака коммерческого кредита — предоставление

взаймы средств одной коммерческой структуры

другой.

Но этот факт не устраняет главного

признака коммерческого кредита — предоставление

взаймы средств одной коммерческой структуры

другой.

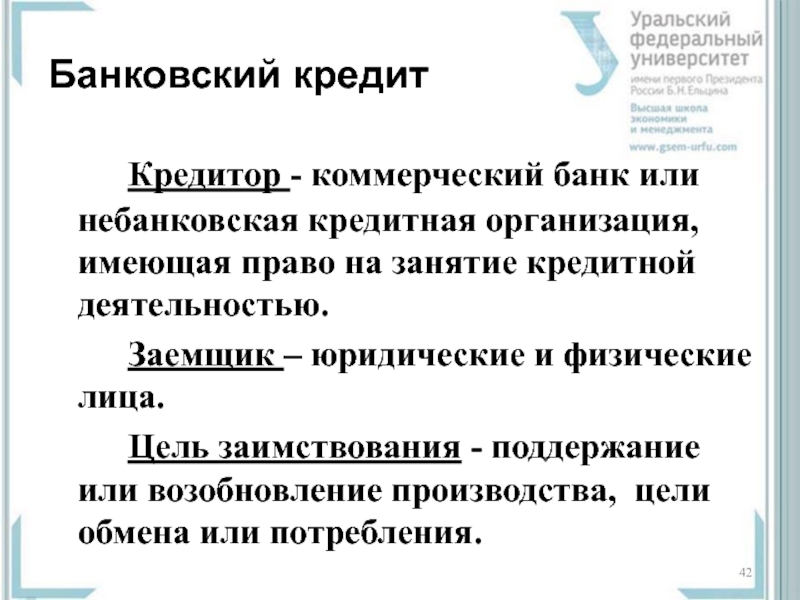

Банковский

кредит предоставляется в виде денежных

ссуд коммерческими банками и

другими финансовыми

Потребительский

кредит предоставляется, как правило,

торговыми компаниями, банками и

специализированными кредитно-

Ипотечный

кредит — кредит под залог недвижимости

называется. В настоящее время

ипотечный кредит выдается ипотечными

банками. Ипотечный кредит берется

для покрытия крупных капитальных

затрат. Особо эффективно использовать

его при кредитовании нового строительства.

При этом объект строительства является

предметом залога. Залог может оформляться

поэтапно, по мере строительства объекта.

Тогда соответственно по частям выделяется

кредит. Например, предприниматель покупает

землю, закладывает ее, на полученные деньги

возводит фундамент здания. Фундамент

опять закладывается, и полученные кредиты

служат источником финансирования следующего

этапа строительства. Ипотечный кредит

берется и для приобретения недвижимости.

В этом случае после оформления залоговых

кредитных отношений продавец сразу получает

от банка деньги, покупатель приобретает

все права собственности на объект покупки,

который одновременно заложен в банке.

Заемщик возвращает кредит и выплачивает

проценты в соответствии с кредитным соглашением.

Особой

формой кредита является государственный

кредит, при котором заемщиком (кредитором)

выступают государство или

Межбанковский кредит предоставляется банками друг другу, когда у одних банков возникают свободные ресурсы, а у других их недостает.

Субъектами

кредитных отношений  Этот вид

кредита имеет сходство с коммерческим

кредитом. Однако, в отличие от коммерческого

кредита, который носит в основном

товарный характер, когда продаются

товары с рассрочкой платежа, межхозяйственный

кредит предполагает предоставление денежных

средств взаймы.

Этот вид

кредита имеет сходство с коммерческим

кредитом. Однако, в отличие от коммерческого

кредита, который носит в основном

товарный характер, когда продаются

товары с рассрочкой платежа, межхозяйственный

кредит предполагает предоставление денежных

средств взаймы.

Жилищные и коммерческие кредиты: ключевые отличия

Опубликовано 27 января 2022 г. Аддисон ТомасЕсли вы хотите получить доступ к инвестициям в недвижимость, не используя ограниченную мелочь, которая у вас есть в банке, в сейфе, в морозильной камере или под матрасом — каждому свое — тогда, к счастью для вас есть множество вариантов финансирования. Большинство из них требует наилучшего способа расходования денег… используя чужие деньги.

Мы прольем свет на два наиболее распространенных варианта финансирования недвижимости: жилые и коммерческие кредиты.

Жилищные ссуды

Хотя этот основной тип ссуды обычно используется для финансирования основного жилья, жилищная ссуда достаточно коварна, чтобы ее можно было использовать как для бизнеса, так и для удовольствия.

Многие инвесторы используют жилищные кредиты для финансирования небольших объектов недвижимости, состоящих из одной-четырех квартир. Они также используют жилищные кредиты, так что рассрочки платежа разнесены на 30 лет с фиксированной процентной ставкой. 30-летняя ипотека обеспечивает гибкость при погашении, которая не предоставляется более краткосрочными коммерческими кредитами. Например, если в вашей инвестиционной собственности наблюдается рост доли вакантных площадей или требуется дорогостоящий аварийный ремонт, у вас будет достаточно ежемесячного денежного потока, чтобы не платить из своего кармана только для того, чтобы поддерживать недвижимость на плаву.

С учетом вышесказанного, жилищные ссуды требуют дополнительной информации о личном и коммерческом инвесторе. Банкам нужны документы, отражающие многолетнюю финансовую историю, чтобы они могли оценить ваш риск и оценить, стоит ли вы и ваше имущество этого риска. Будьте готовы передать квитанции об оплате, предыдущие налоговые декларации, ценные активы и многое другое.

Коммерческие ссуды

Вы можете использовать коммерческие ссуды для любого типа арендованного имущества, коммерческого или личного дома.

Однако…

Коммерческие кредиты имеют более высокие процентные ставки, более высокий первоначальный взнос, более короткие сроки кредита и, следовательно, более высокие ежемесячные платежи. Итак, с какой стати вам использовать коммерческий кредит в качестве варианта финансирования?

Вот четыре обстоятельства, которые обычно требуют кредита на коммерческую недвижимость:

При инвестировании в недвижимость с пятью и более жилыми единицами. Жилищные кредиты ТОЛЬКО для собственности с 4 единицы или меньше.

Период.При покупке недвижимости на имя ООО. Покупка недвижимости под ООО вместо вашего имени с помощью жилищных кредитов сопряжена с риском, особенно когда речь идет об отказе от права собственности, то есть о передаче права собственности. Во-первых, прекращение подачи заявки на жилищный кредит в ООО может вызвать пункт о сроке продажи, когда банк может отозвать ваш кредит и заставить вас выплатить весь остаток.

Еще одна проблема с отказом от иска по жилищному кредиту заключается в том, что страхование титула может не перейти к ООО. С коммерческим кредитом все уже находится на имя LLC, поэтому вам не нужно проходить процедуру отказа от права или беспокоиться о сроке продажи и страховке от потери титула.

Еще одна проблема с отказом от иска по жилищному кредиту заключается в том, что страхование титула может не перейти к ООО. С коммерческим кредитом все уже находится на имя LLC, поэтому вам не нужно проходить процедуру отказа от права или беспокоиться о сроке продажи и страховке от потери титула.Если у вас нет дохода или истории W-2, вы можете претендовать на жилищную ссуду. Независимо от того, являетесь ли вы резидентом, который не имеет большого дохода, или работаете не по найму и выплачиваете себе дивиденды, в некоторых случаях может быть проще претендовать на получение коммерческого кредита, потому что одобрение основано больше на показателях собственности, чем на ваших личных финансах.

Если вы достигли лимита в десять жилищных кредитов. Да, есть предел вашему инвестиционному мастерству и сумме жилищных кредитов, которые вы можете взять. Физические лица имеют максимум 10. Супружеские пары могут набрать максимум 20, при этом 10 свойств перечислены под каждым именем.

Все, что выше 10, должно быть с коммерческим кредитом.

Все, что выше 10, должно быть с коммерческим кредитом.

Чем они отличаются

Давайте посмотрим, как жилищные и коммерческие кредиты конкурируют в прямом сравнении.

Предупреждение: финансовый жаргон вам пригодится.

Первоначальный взнос

Вообще говоря, жилищные кредиты имеют такой же или меньший первоначальный взнос и подпадают под три категории. 1). Соответствующие ипотечные жилищные ипотечные кредиты, то есть кредит, который соответствует условиям Fannie Mae и Freddie Mac и не превышает 647 200 долларов США, которые будут продаваться на вторичном рынке, имеют минимальный первоначальный взнос 5%, но 3% для покупателей жилья впервые. . 2). Обычная или «внутренняя» жилищная ипотека составляет 15% первоначального взноса. 3). Внутренние гигантские жилищные кредиты — то есть кредит, превышающий соответствующие лимиты кредита, — имеют первоначальный взнос в размере 25%. Что-то, что следует отметить, когда дело доходит до жилищных кредитов, если вы вносите менее 20% на жилье, скорее всего, будет частное ипотечное страхование (PMI).

Кредиты на коммерческую недвижимость проще всего, как правило, 20% вниз; однако, если вы запрашиваете определенные условия, такие как более низкая процентная ставка или выплата наличных, ваш кредитор может запросить больший первоначальный взнос.

Квалификация

Право на получение жилого или коммерческого кредита во многом зависит от вас и вашего дохода; в то время как право на получение коммерческого кредита зависит от имущества и того, сколько оно приносит. Чем больший доход или потенциальный доход имеет недвижимость, тем менее важным становится ваш личный доход при получении коммерческого кредита. Понимание процесса андеррайтинга и знание того, какую информацию вам нужно подготовить для запроса на финансирование, может стать решающим фактором в том, будет ли вам одобрен кредит или нет.

Источник

Жилищные кредиты можно найти практически в любом крупном банке или национальном ипотечном кредиторе. Напротив, коммерческие кредиты обычно берутся из местных банков — желательно, из тех, с которыми у вас уже есть отношения.

Процентная ставка

Хотя процентные ставки по жилищным кредитам, как правило, ниже, чем по коммерческим, это не всегда так. Самая большая разница, которую вы увидите между ними, заключается в их фиксированных и переменных процентных ставках. Ставки по жилищным кредитам будут иметь фиксированный процент на весь срок кредита. Значение: ваша фиксированная процентная ставка и платеж останутся неизменными независимо от того, что произойдет с рыночными процентными ставками. С другой стороны, коммерческие кредиты, как правило, имеют переменные ставки, которые колеблются в соответствии со стандартным индексом. Таким образом, если процентные ставки взлетят до небес, вырастут и ваши платежи по ипотеке.

Период амортизации

Проще говоря, период амортизации — это продолжительность кредита, а график амортизации — это платежи в рассрочку, используемые для уменьшения текущего остатка по кредиту. Жилищные ссуды, как правило, имеют период погашения от 15 до 30 лет, если только они не будут погашены раньше; тогда как коммерческие кредиты амортизируются в течение более коротких периодов. Эти более короткие периоды означают более высокие ежемесячные платежи для вас.

Эти более короткие периоды означают более высокие ежемесячные платежи для вас.

Какой кредит подходит именно вам?

Легко потеряться, взвешивая все за и против между жилыми и коммерческими кредитами. Все планирование в мире не может дать четкого ответа на вопрос, какой из этих двух вариантов финансирования лучше всего подходит для ваших инвестиций в недвижимость. Однако можно поговорить с профессионалом. Те же самые люди, которые помогают вам разработать план финансирования, утверждают его. Команда экспертов Flagship знает недвижимость Миннесоты и знает, что нужно для успеха инвестиций. Узнайте, какой тип кредита подходит для вашего следующего предприятия, поговорив с кредитором сегодня.

После окончания Университета Миннесоты со степенью в области рекламы и бизнеса в 2021 году Эддисон посвятила свою карьеру исследованию последних тенденций в области инвестиций в недвижимость и финансирования малого бизнеса. Она работает над устранением разрыва в финансовых знаниях между корпорациями и их потребителями, посещая местные семинары по предпринимательству и публикуя бесплатные онлайн-ресурсы на платформах социальных сетей и на сайте Flagship. Когда она не продвигает финансовую грамотность в Миннесоте, вы можете найти ее, изучающей местную еду и напитки, читающей на улице и исследующей ее следующее приключение.

Когда она не продвигает финансовую грамотность в Миннесоте, вы можете найти ее, изучающей местную еду и напитки, читающей на улице и исследующей ее следующее приключение.

Особенности коммерческого кредита | Эксперты по жилищному кредитованию

calendar_today

Последнее обновление: 30 сентября 2022 г.ошибка

30%. Приносим извинения за неудобства.

Коммерческие кредиты и бизнес-кредиты бывают разных форм и размеров. Банки создали продукты для удовлетворения потребностей в финансировании застройщиков, импортеров, розничных продавцов и инвесторов.

Недостатком является то, что владельцам бизнеса может быть очень сложно определить, какой именно кредитный продукт им нужен, какие функции подходят для их ситуации и какие ставки они должны платить.

Характеристики

Срок кредита

Знаете ли вы, что срок вашего коммерческого кредита обычно определяется залогом, который вы предлагаете банку?

- Срок 30 лет: Доступно только под залог жилой недвижимости.

- Срок от 20 до 25 лет: Доступен у избранных кредиторов под залог коммерческой недвижимости.

- 15-летний срок: Самый распространенный срок кредита на коммерческую недвижимость.

- 5 – 7 лет срок: Типовые условия для торгового оборудования.

- Более короткие сроки: Используется для краткосрочных бизнес-кредитов, дисконтирования счетов-фактур и кредитов на развитие.

Поговорите с нашими ипотечными брокерами по телефону 1300 889 743 или заполните нашу бесплатную форму оценки, чтобы узнать, какой кредит для бизнеса или коммерческой недвижимости подходит именно вам.

Только проценты

С некоторыми коммерческими кредиторами можно договориться о погашении только процентов. Как правило, они разрешают это только в том случае, если у вас есть большой депозит и достаточно сильный денежный поток, чтобы производить более крупные выплаты, когда истечет период только процентов.

- 15 лет только под проценты срок: Доступно только с жилой недвижимостью в качестве обеспечения, от некоторых кредиторов.

- 5 лет, только проценты, срок: Доступно у избранных кредиторов для коммерческой недвижимости.

- 1–2 года, только процентный срок: Наиболее распространенный процентный срок для коммерческих кредитов.

- Без процентов, только срок: Вариант, который предпочитает большинство кредиторов.

Капитализация процентов

Знаете ли вы, что по некоторым видам кредитов на коммерческую недвижимость вам не нужно производить погашение? Проценты могут добавляться к кредиту до тех пор, пока ваш кредит остается ниже определенного размера или ниже определенного процента от стоимости имущества.

Это чаще всего используется застройщиками, которые откладывают землю на будущее или откладывают платежи до продажи своей застройки. Этот вариант доступен только в том случае, если у вас есть разумная стратегия выхода и значительный капитал в собственности.

Прочие деловые нужды

Большинство банков предпочитают взять на себя все ваши коммерческие объекты, когда вы берете кредит на коммерческую недвижимость. Эти дополнительные средства могут быть обеспечены либо вашей собственностью, фиксированной и плавающей ставкой на вашу компанию, либо другими активами, принадлежащими бизнесу.

- Овердрафт: Обычно обеспечивается вашей собственностью. Меньшие овердрафты могут быть необеспеченными или только частично обеспеченными имуществом.

- Дисконтирование счетов-фактур: Исходящие счета-фактуры используются в качестве обеспечения.

- Финансирование оборудования: Финансируемые активы используются в качестве обеспечения.

Ваш кредитор может захотеть, чтобы вы также переключились на бездолговые банковские продукты для бизнеса, такие как торговые услуги и банковские счета для бизнеса. Это делается для того, чтобы у вас были более прочные отношения с банком и с меньшей вероятностью ушли в будущем.

Важно помнить об этом, так как позже будет сложнее договориться с кредитором о лучшей процентной ставке, если он считает, что вы вряд ли уйдете.

Положения и условия

Чего вы на самом деле хотите?

Лучше всего начать переговоры с кредитором, чтобы решить, чего вы на самом деле хотите.

Многие заемщики сосредотачиваются на низких комиссиях и конкурентоспособной процентной ставке, потому что они не знают, что они могут попросить!

То, что вы должны запросить, зависит от ваших потребностей как инвестора в коммерческую недвижимость или владельца бизнеса.

- Меньшие выплаты: Попросите более длительный срок кредита или процентный период.

- Меньший депозит: Попросите более высокий LVR или необеспеченный овердрафт.

- Сезонные выплаты: Обычно лучше попросить необеспеченный овердрафт.

- Сниженная ставка для крупного кредита: Попросите банковский счет.

- Дополнительные выплаты: Попросите кредит с плавающей процентной ставкой.

Что нужно вашему бизнесу? Поговорите с нашими ипотечными брокерами по телефону 1300 889 743 или заполните нашу бесплатную форму оценки, и мы обсудим некоторые варианты, которые могут помочь вам получить то, что вы хотите.

Сколько они дадут взаймы?

Одним из наиболее важных аспектов при выборе коммерческого кредитора является сумма, которую они вам одолжат. Сумма, которую вы можете занять, будет ограничена либо LVR кредита (процент от стоимости имущества), либо вашей работоспособностью (способностью производить выплаты).

LVR вашего кредита обычно определяется предлагаемой вами гарантией. Однако разные кредиторы предоставляют разные суммы, поэтому хороший ипотечный брокер может помочь вам занять больше.

Ваша работоспособность определяется коэффициентом покрытия процентов. Фактически это то, сколько раз вы могли бы позволить себе платить проценты по своим долгам.

Например, если ваш доход составляет 100 000 долларов США, а проценты по вашему новому кредиту составляют 50 000 долларов США, то коэффициент покрытия процентов будет удвоен. Большинству кредиторов требуется минимум 1,5x для одобрения вашего кредита, но, поскольку каждый из них имеет различный минимальный коэффициент и другой метод расчета вашего коэффициента, вы можете обнаружить, что сумма, которую вы можете занять, варьируется между кредиторами.

Ежегодные обзоры

Кредиты на коммерческую недвижимость обычно выдаются по принципу «оформил и забыл», что означает, что до тех пор, пока вы будете выплачивать кредит, банк оставит вас в покое.

Однако бизнес-кредиты, крупные кредиты и специализированные кредиты на недвижимость обычно пересматриваются ежегодно. Это делается для того, чтобы банк мог контролировать стоимость своей безопасности и вашу способность производить выплаты.

С точки зрения банков это позволяет им работать с клиентами, испытывающими финансовые трудности. На самом деле это означает, что они могут выбить почву из-под вас, когда вы больше всего в них нуждаетесь, попросив дополнительное обеспечение или выплату кредита.

На самом деле это означает, что они могут выбить почву из-под вас, когда вы больше всего в них нуждаетесь, попросив дополнительное обеспечение или выплату кредита.

Если можете, попробуйте договориться о ссуде без ежегодной проверки, чтобы защитить себя.

Личные гарантии

Действительно ли вашему кредитору нужна личная гарантия? Для некоторых кредитов это неизбежно, но для других вы можете договориться о кредите без права регресса, чтобы кредитор не мог требовать другие активы или пытаться подать в суд на вас лично.

Текущее финансирование

Каковы ваши планы на будущее? Ваш идеальный кредитор — это тот, который будет вашим деловым партнером и будет развивать ваш бизнес, предоставляя дополнительное финансирование, когда оно вам нужно.

Рекомендуется обсудить ваши планы на будущее с вашим ипотечным брокером, чтобы он мог спланировать финансовую стратегию либо для построения отношений с одним основным кредитором, либо для разделения ваших кредитов между подходящими кредиторами.

Типы процентных ставок

Плавающие ставки

Кредиты с плавающими процентными ставками являются наиболее распространенным типом коммерческих кредитов, где процентная ставка будет изменяться в соответствии с затратами на финансирование банка или процентной ставкой РБА. Однако, в отличие от жилищных кредитов, на самом деле существует несколько вариантов в зависимости от размера вашего кредита.

Если у вас небольшой коммерческий кредит, вы можете получить хорошую процентную ставку, обеспечив кредит своим домом или инвестиционной недвижимостью, а не коммерческой недвижимостью.

Для более крупных коммерческих кредитов вы можете получить хорошую процентную ставку с помощью банковского кредита.

Фиксированные ставки

Если вас беспокоит изменение процентной ставки, вы можете зафиксировать процентную ставку по своему коммерческому кредиту на срок до 5 лет.

Условия фиксированной ставки являются строгими и часто имеют ограничения на дополнительные выплаты, а также большие сборы за выход, если вы погашаете кредит досрочно.

Ограниченные ставки

Вы можете получить лучшее из обоих миров, установив потолок процентной ставки, сохраняя при этом плавающую ставку, которая будет снижаться, если ставки упадут. Это известно как предельная ставка, и в большинстве случаев вы платите на несколько базисных пунктов больше за дополнительную уверенность.

Чаще всего используется предприятиями, которые знают, что при превышении определенной процентной ставки у них возникнет финансовый стресс. Ограничение ставки фактически является страховкой от повышения процентных ставок.

Существует также другой вариант, называемый процентным воротником. Здесь также есть минимальная процентная ставка. Идея состоит в том, что премия за максимальную процентную ставку снижается, потому что кредитор может извлечь выгоду из того, что у вас будет минимальная процентная ставка.

Предварительная выплата процентов

Если у вас сезонный бизнес или вам необходимо получить дополнительный налоговый вычет в этом финансовом году, вы можете выбрать предоплату процентов на срок до года вперед.