Амортизация лизингового имущества в налоговом учете лизингополучателя \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Амортизация лизингового имущества в налоговом учете лизингополучателя

Подборка наиболее важных документов по запросу Амортизация лизингового имущества в налоговом учете лизингополучателя (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Лизинг:

- Автомобиль в лизинг

- Амортизация автомобиля в лизинге

- Амортизация автомобиля в лизинге на балансе лизингодателя

- Амортизация лизингового автомобиля на балансе лизингополучателя

- Амортизация при лизинге

- Показать все

- Лизинг:

- Автомобиль в лизинг

- Амортизация автомобиля в лизинге

- Амортизация автомобиля в лизинге на балансе лизингодателя

- Амортизация лизингового автомобиля на балансе лизингополучателя

- Амортизация при лизинге

- Показать все

- Основные средства:

- 001 счет

- 011 счет

- 0504031 образец заполнения

- 0504104 образец заполнения

- 1 и 2 амортизационная группа налог на имущество

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2020 год: Статья 256 «Амортизируемое имущество» главы 25 «Налог на прибыль организаций» НК РФ

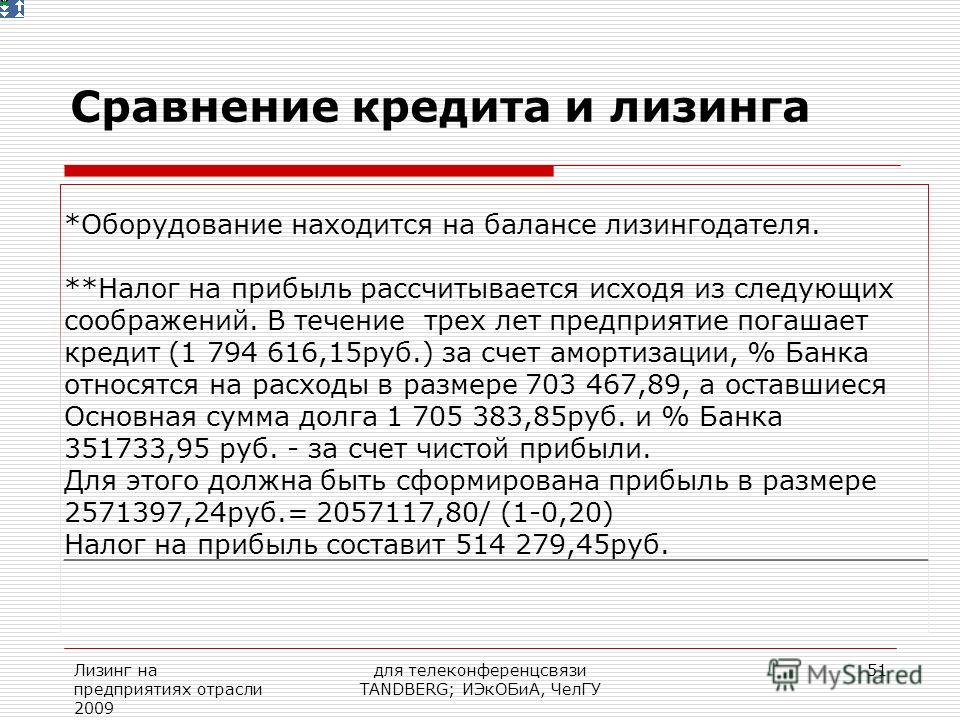

(Юридическая компания «TAXOLOGY»)Лизингополучатель принял решение о консервации основного средства на срок свыше 3 месяцев. В свою очередь, налогоплательщик (лизингодатель) продолжал начислять амортизацию и применять повышающий коэффициент амортизации по предмету лизинга. Руководствуясь п. 3 ст. 256 НК РФ, суд поддержал вывод налогового органа о неправомерном учете амортизационных отчислений и признал доначисление налога на прибыль законным, поскольку учет основных средств осуществлялся налогоплательщиком и ему было известно о факте консервации имущества лизингополучателем. Суд отметил, что обязанность лизингополучателя по выплате лизинговых платежей в период консервации предмета лизинга не влияет на обязанность лизингодателя соблюдать положения п. 3 ст. 256 НК РФ.

В свою очередь, налогоплательщик (лизингодатель) продолжал начислять амортизацию и применять повышающий коэффициент амортизации по предмету лизинга. Руководствуясь п. 3 ст. 256 НК РФ, суд поддержал вывод налогового органа о неправомерном учете амортизационных отчислений и признал доначисление налога на прибыль законным, поскольку учет основных средств осуществлялся налогоплательщиком и ему было известно о факте консервации имущества лизингополучателем. Суд отметил, что обязанность лизингополучателя по выплате лизинговых платежей в период консервации предмета лизинга не влияет на обязанность лизингодателя соблюдать положения п. 3 ст. 256 НК РФ.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«Аренда (лизинг)»

(4-е издание, переработанное и дополненное)

(Семенихин В.В.)

(«ГроссМедиа», «РОСБУХ», 2020)Минфин России в Письме от 29.03.2013 N 03-03-06/1/10063 разъяснил, какой момент для лизингодателя является датой ввода предмета лизинга в эксплуатацию. В названном Письме указано, что момент ввода предмета лизинга в эксплуатацию для целей налогового учета лизингодателя может не соответствовать дате начала фактического использования предмета лизинга лизингополучателем. В случае если предмет лизинга подлежит амортизации в налоговом учете лизингодателя, то момент ввода предмета лизинга в эксплуатацию для целей налогообложения прибыли организаций определяется по дате передачи предмета лизинга лизингополучателю.

В названном Письме указано, что момент ввода предмета лизинга в эксплуатацию для целей налогового учета лизингодателя может не соответствовать дате начала фактического использования предмета лизинга лизингополучателем. В случае если предмет лизинга подлежит амортизации в налоговом учете лизингодателя, то момент ввода предмета лизинга в эксплуатацию для целей налогообложения прибыли организаций определяется по дате передачи предмета лизинга лизингополучателю.

Бухгалтерии предприятия 8 – Учет без забот

- Опубликовано 28.11.2015 22:07

- Автор: Administrator

- Просмотров: 167614

Лизинг — это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

Первая операция отражается документом «Поступление в лизинг». Для перехода к документу выбираем раздел «ОС и НМА».

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

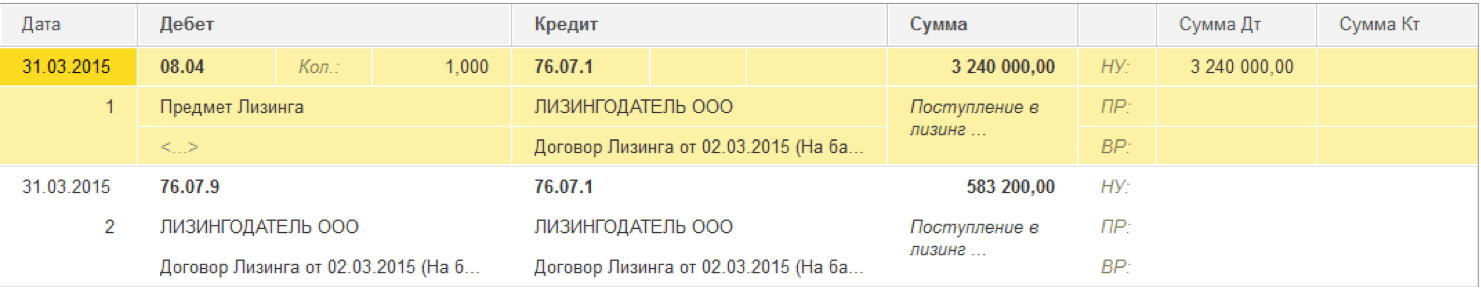

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит.

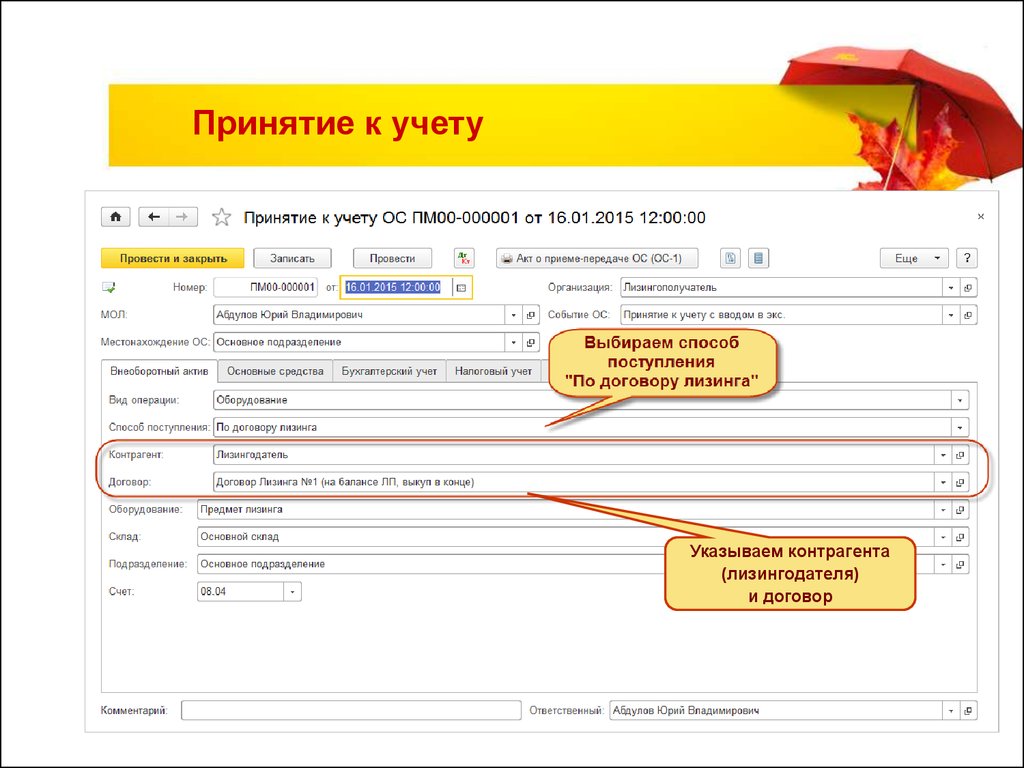

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу «Принятие к учету ОС», который расположен в том же разделе «ОС и НМА».

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления — «По договору лизинга». То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить — это второе отличие документа. «Контрагент» в данном случае — это лизингодатель, а «Договор» — договор лизинга.

В-третьих, счета учета. На закладке «Бухгалтерский учет» указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

В-четвертых, сумма по налоговому учету — это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле «Порядок включения стоимости в состав расходов» указывается «Начисление амортизации», и устанавливается флаг «Начислять амортизацию».

Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле «Порядок включения стоимости в состав расходов» указывается «Начисление амортизации», и устанавливается флаг «Начислять амортизацию».

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому — сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01. К «Корректировка стоимости арендованного имущества», то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

К «Корректировка стоимости арендованного имущества», то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа «Поступление (акт, накладная)» с видом операции «Услуги лизинга». Для ввода данной информации обратимся к разделу «Покупки».

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы «отложенного» НДС и отражение «входного» НДС с суммы начисленного лизингового платежа.

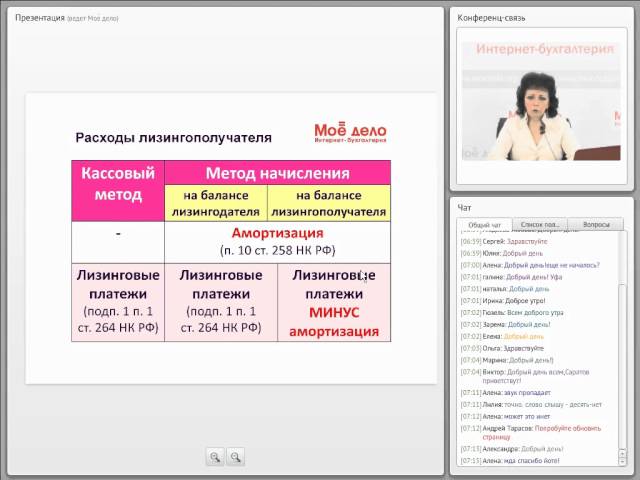

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

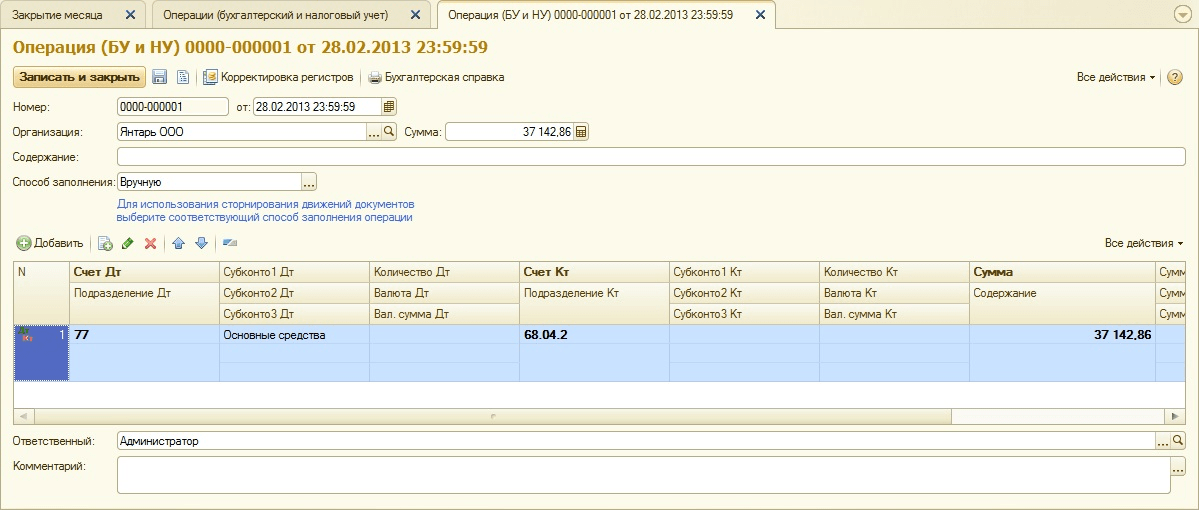

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом «Признание расходов по ОС, поступившим в лизинг».

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе «ОС и НМА».

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

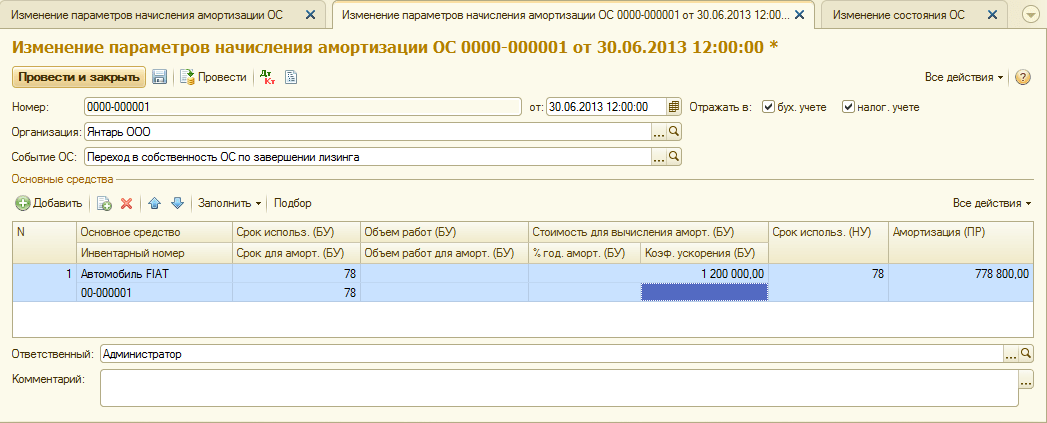

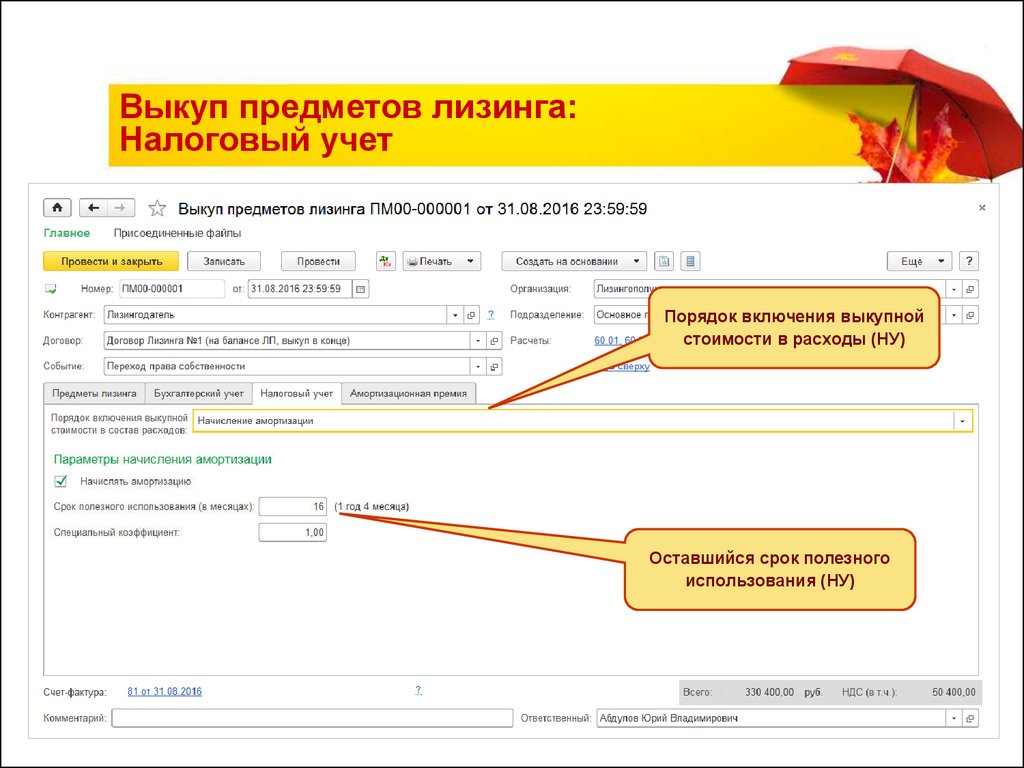

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел «ОС и НМА».

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

На закладке «Бухгалтерский учет» проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

Заполнение закладки «Налоговый учет» строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе «Включение в расходы при принятии к учету» — способ отражения расходов.

Также документ содержит закладку «Амортизационная премия», поэтому если порядок включения выбран «Начисление амортизации», то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Новые стандарты, арендатор/арендодатель и прочее

Почему были введены эти изменения?

Изменения стандарта были направлены на повышение прозрачности финансовых обязательств. Аренда долгое время оставалась слепой зоной для пользователей финансовой отчетности. Каждый из стандартов требует, чтобы организации отражали большую часть договоров аренды в балансе.

После финансовых скандалов начала 2000-х регулирующие и законодательные органы издали многочисленные постановления и законы, направленные на сокращение корпоративного мошенничества; однако обязательства по аренде оставались непрозрачными. Во время Великой рецессии 2008 года несколько фирм с крупными лизинговыми обязательствами обанкротились, несмотря на то, что баланс казался чистым.

Вот несколько способов, которыми новые стандарты улучшат финансовую отчетность:

- Предоставляет организациям меньше возможностей манипулировать арендными операциями, чтобы избежать отражения в балансе

- Обеспечивает более полное представление об обязательствах арендатора

- Снижает необходимость для заинтересованных сторон компенсировать отсутствие финансовой прозрачности путем корректировки признанных обязательств в финансовой отчетности

- Приводит бухгалтерский учет арендодателя и рекомендации по операциям продажи с обратной арендой в соответствие со стандартом признания выручки 2014 года, ASC 606

- Подвергает арендодателя кредитному риску и риску активов в результате лизинга

- Разъясняет определение аренды и то, как конкретно идентифицировать встроенный актив аренды в рамках договора

Расчеты по аренде, которые необходимо знать

Прежде чем приступить к подготовке финансовой отчетности, необходимо более глубоко понять требования стандартов. Существует сложный набор расчетов, которые необходимо выполнить, чтобы полностью соответствовать требованиям. Ниже приведены некоторые расчеты, необходимые для учета вашей аренды в соответствии с новыми стандартами и успешного перехода:

Существует сложный набор расчетов, которые необходимо выполнить, чтобы полностью соответствовать требованиям. Ниже приведены некоторые расчеты, необходимые для учета вашей аренды в соответствии с новыми стандартами и успешного перехода:

Текущая стоимость будущих арендных платежей

Текущая стоимость – это расчет того, сколько будущая сумма денег или поток денежных потоков стоит сегодня при заданной норме прибыли за определенный период. В соответствии с новыми стандартами учета аренды арендаторы должны рассчитывать текущую стоимость любых будущих арендных платежей, чтобы определить обязательства, которые должны быть отражены в балансе как по операционной, так и по финансовой аренде. Расчет выполняется с использованием срока и платежей, указанных в договоре аренды, и нормы прибыли, характерной для договора аренды или организации. Текущая стоимость арендных платежей используется для определения как обязательства по аренде, так и актива в форме права пользования.

График амортизации по аренде

Обязательство по аренде представляет собой приведенную стоимость будущих арендных платежей и отражается вместе с активом в форме права пользования для операционной и финансовой аренды. В соответствии с ASC 842 обязательство по аренде не считается долгом. Однако в соответствии с МСФО (IFRS) 16 и GASB 87 обязательство по аренде считается долгосрочной задолженностью. Важно знать, как правильно рассчитать график амортизации обязательств по аренде, планируете ли вы использовать Excel или программное обеспечение для учета аренды. Чем больше вы знаете, тем лучше вы сможете обеспечить точность расчетов.

В соответствии с ASC 842 обязательство по аренде не считается долгом. Однако в соответствии с МСФО (IFRS) 16 и GASB 87 обязательство по аренде считается долгосрочной задолженностью. Важно знать, как правильно рассчитать график амортизации обязательств по аренде, планируете ли вы использовать Excel или программное обеспечение для учета аренды. Чем больше вы знаете, тем лучше вы сможете обеспечить точность расчетов.

Актив в форме права пользования

Актив в форме права пользования или актив в форме права пользования представляет собой стоимость права арендатора контролировать использование конкретного актива в течение определенного периода. В соответствии с ASC 842 актив в форме права пользования рассчитывается как сумма обязательства по аренде и любых предоплат по аренде плюс любые прямые затраты за вычетом любых льгот по аренде. Активы РОУ и обязательства по аренде представлены в балансе отдельно.

Прямолинейные расходы по аренде

Концепция линейных расходов по аренде требует, чтобы арендаторы относили свои обязательства по аренде на расходы на равномерной периодической основе в течение срока действия договора. Подобно линейной амортизации, этот метод требуется для равномерного признания основных средств в течение срока их полезного использования. Точно так же прямолинейные арендные расходы рассчитываются путем суммирования всех арендных платежей и их деления на полный срок договора.

Подобно линейной амортизации, этот метод требуется для равномерного признания основных средств в течение срока их полезного использования. Точно так же прямолинейные арендные расходы рассчитываются путем суммирования всех арендных платежей и их деления на полный срок договора.

Ставка дисконтирования или процентная ставка

Когда дело доходит до ASC 842, IFRS 16 или GASB 87, определить правильную ставку дисконтирования или процентную ставку может быть сложно. Ставка, заложенная в договоре аренды, является наиболее подходящей ставкой дисконтирования для использования в расчетах аренды. Если после изучения договора аренды вы не уверены в подразумеваемой ставке, есть способы определить ставку самостоятельно. Во-первых, определите справедливую стоимость актива в начале и в конце аренды, а также ваши платежи. Затем используйте эту информацию для расчета приведенной стоимости. Если вы не знаете или не уверены в справедливой стоимости актива, вы должны использовать ставку дополнительного заимствования. Согласно ASC 842. Если вы являетесь частной компанией и не можете найти ни одну из приведенных выше ставок, вы также можете использовать безрисковую ставку.

Согласно ASC 842. Если вы являетесь частной компанией и не можете найти ни одну из приведенных выше ставок, вы также можете использовать безрисковую ставку.

В дополнение к расчетам, описанным выше, вам также необходимо учитывать сокращение обязательств, расходы по аренде активов, средневзвешенные ставки дисконтирования для операционной и финансовой аренды (в соответствии с ASC 842) и средневзвешенный срок аренды для финансовой и операционной аренды. аренда (согласно ASC 842).

Помимо этих пунктов, вам необходимо рассмотреть необходимые раскрытия информации, которые используют эти расчеты, но сообщают о них по-разному.

Проблемы, с которыми сталкиваются компании в связи с новыми стандартами

По мере того, как компании принимают новые стандарты, им необходимо отражать все договоры аренды в балансовом отчете, что для публичных компаний привело к среднему увеличению обязательств на 1 475%.

Переход — это монументальная задача, связанная со значительным изменением финансового положения. Хотя переход часто бывает успешным, путь к усыновлению сложен.

Хотя переход часто бывает успешным, путь к усыновлению сложен.

- Потеря работы и испорченная репутация для руководителей высшего звена

- Потеря доверия заинтересованных сторон

- Потеря средств или доступное финансирование

- SEC внимательность

- Увеличение расходов на аудит

Люди должны преодолевать эти препятствия, чтобы соблюдение требований имело высший приоритет.

Почему встроенная аренда представляет собой особую проблему

Одна из самых больших проблем, с которыми сталкиваются организации при составлении своего портфеля аренды, связана с определением встроенной аренды. Типичная аренда недвижимости может потребовать кропотливой работы по сбору соответствующих данных, но сам процесс идентификации аренды не представляет больших трудностей.

Встроенные договоры аренды, которые относятся к арендованным активам, предоставляемым в рамках контрактов на обслуживание, аутсорсинг и техническое обслуживание, могут потребовать дополнительной работы для обнаружения. Примеры договоров, которые могут содержать встроенные договоры аренды, включают

Примеры договоров, которые могут содержать встроенные договоры аренды, включают

- Договоры на складское хранение – хотя эти договоры обычно заключаются на аутсорсинге, они могут содержать формулировки, соответствующие определению аренды.

- Контракты на обеспечение безопасности — эти типы услуг могут также включать доступ к сканерам или оборудованию, что может квалифицироваться как аренда в соответствии с определением стандарта.

- Договоры на перевозку – в зависимости от условий транспортные средства, используемые для перевозки, могут квалифицироваться как лизинговый актив

- Контракты на хранение данных — подобно контрактам на безопасность, эти соглашения могут включать в себя встроенную аренду как серверов, так и занимаемого ими пространства.

Отделы, ответственные за закупки, как правило, не имеют полного представления о том, включает ли договор какие-либо активы, которые квалифицируются как встроенная аренда. Процесс разбора каждого договора на встроенные арендные активы может заслужить звание самого сложного упражнения, которого требует переход к учету аренды.

Программное обеспечение для учета аренды: Почему оно вдруг стало необходимо?

Excel и бухгалтерский учет идут рука об руку. Excel предлагает возможность достичь практически любого желаемого результата — по крайней мере, так думают многие. Однако для соответствия новым нормам аренды Excel просто не потянет. Существует слишком много возможностей для совершения ошибок.

Excel имеет ограничения при рассмотрении сложности новых стандартов. Например, при рассмотрении практических приемов, предлагаемых советами, Excel не предлагает возможности встраивания этих выборов в электронную таблицу. Это одна из причин, по которой аудиторские фирмы предлагают использовать программное обеспечение для обеспечения соответствия.

Кроме того, программное обеспечение позволяет размещать все договоры аренды в центральном репозитории и обеспечивает доступ для всей организации, а не только для владельцев контрактов. В идеале этот центральный репозиторий будет обеспечивать доступ к документу, графикам амортизации, предупреждениям о критических датах, записям в журнале и раскрытию сносок одновременно.

Чтобы справиться со сложностью новых стандартов, компаниям следует обратить внимание на программное обеспечение, созданное специально для учета аренды. Программное обеспечение должно отвечать требованиям бухгалтерского учета, отчетности и управления документами, которые требуются вашей компании, аудиторам и регулирующим органам.

Принимая во внимание оценочный характер этих новых стандартов, компаниям следует убедиться, что в их распоряжении есть эксперты по учету аренды, которые помогут разобраться со сложностями и нюансами стандартов.

Выбор правильного решения

Внедрение решения по учету аренды не должно происходить в одночасье. При сравнении решений компаниям следует учитывать:

- Поддерживает ли программное обеспечение внутренний контроль

- Завершает ли поставщик системный и организационный аудит как дизайна, так и операционной эффективности

- Рецензии пользователей — и какую конкретную роль рецензент играет в их организации

Хотя бюджетные ограничения могут сделать ценообразование первоначальным фактором принятия решения, оценка только по цене приведет только к дорогостоящим головным болям в долгосрочной перспективе.

То же самое касается выбора программного обеспечения для управления арендой, которое изначально не было разработано для соблюдения требований бухгалтерского учета. Многие компании по управлению арендой добавили в свое программное обеспечение модули учета. Тем не менее, эти программы часто имеют недостатки, поскольку командам разработчиков обычно не хватает экспертного руководства бухгалтеров по аренде.

Скрытые преимущества новых стандартов бухгалтерского учета

Положительным моментом внедрения новых стандартов является то, что отделы вашей организации начнут более эффективно работать вместе для управления и учета аренды. Переход на новые стандарты дает возможность интегрировать процессы и инструменты, чтобы у всех заинтересованных сторон было одинаковое понимание договоров аренды и их влияния на бизнес.

Многие публичные компании, которые уже внедрили решения по учету аренды, обнаружили, что их объекты, отделы снабжения и другие отделы аренды теперь предоставляют более полные данные при заключении новых договоров. Это приводит к тому, что бухгалтеры тратят меньше часов на сбор информации и больше времени посвящают достижению основных бизнес-целей. Более того, соблюдение новых стандартов обеспечивает именно то, для чего предназначены FASB, IASB и GASB: финансовая сопоставимость и прозрачность среди организаций во всех отрасли и размеры!

Это приводит к тому, что бухгалтеры тратят меньше часов на сбор информации и больше времени посвящают достижению основных бизнес-целей. Более того, соблюдение новых стандартов обеспечивает именно то, для чего предназначены FASB, IASB и GASB: финансовая сопоставимость и прозрачность среди организаций во всех отрасли и размеры!

Под каким заголовком отражена аренда капитала в балансовом отчете? | Малый бизнес

By Chirantan Basu

Аренда – это договорные соглашения между арендаторами и арендодателями, по которым арендаторы получают право использовать арендованные активы в течение определенного периода в обмен на регулярные платежи. Капитальная аренда напоминает покупку активов, поскольку подразумевает передачу выгод и рисков, связанных с правом собственности, от арендодателя к арендатору, а арендатор несет ответственность за ремонт и техническое обслуживание. Капитальная аренда классифицируется под заголовком «основные средства» или «машины, основные средства и оборудование» в разделе активов баланса небольшой или крупной компании.

Основы

Компании должны рассматривать аренду активов как капитальную аренду, если срок аренды превышает 75 процентов срока полезного использования актива, в конце срока аренды происходит передача права собственности арендатору, арендатор покупает актив по «выгодной» цене относительно справедливой рыночной стоимости на конец срока аренды или дисконтированная приведенная стоимость арендных платежей превышает 90 процентов справедливой рыночной стоимости актива на начало срока аренды.

Отчетность

Для целей отчетности обычно не существует отдельной строки «капитальной аренды» в составе основных средств, поскольку аренда отражается в одной из обычных статей основных средств, таких как здания и компьютерное оборудование. Сумма должна быть равна стоимости актива за вычетом накопленной амортизации, которая представляет собой распределение затрат на основное средство в течение срока его полезного использования. Компонент обязательств отражается в разделе пассивов баланса как статья «капитальная аренда».

Сумма равна дисконтированной приведенной стоимости арендных платежей в течение срока аренды плюс любые проценты, начисленные между предыдущим арендным платежом и отчетной датой.

Сумма равна дисконтированной приведенной стоимости арендных платежей в течение срока аренды плюс любые проценты, начисленные между предыдущим арендным платежом и отчетной датой.

Амортизация

Капитальная аренда амортизируется так же, как и другие основные средства. При прямолинейном начислении амортизации ежегодные расходы на амортизацию представляют собой стоимость основного средства за вычетом ликвидационной стоимости, результат, деленный на срок полезного использования актива. Ликвидационная стоимость актива – это его ожидаемая стоимость при перепродаже в конце срока полезного использования. Записи в журнале для записи амортизации должны дебетовать расходы на амортизацию и кредитовать накопленную амортизацию, что является контрсчетом, который уменьшает стоимость соответствующего основного средства. Например, если арендованное производственное оборудование стоит 28 000 долларов и оно не имеет ликвидационной стоимости в конце срока полезного использования, равного семи годам, ежегодные расходы на амортизацию равны 28 000 долларов, деленным на 7, или 4 000 долларов.

Балансовая стоимость этого актива в балансовом отчете после первого года будет составлять 28 000 долларов минус 4 000 долларов, что составляет 24 000 долларов.

Балансовая стоимость этого актива в балансовом отчете после первого года будет составлять 28 000 долларов минус 4 000 долларов, что составляет 24 000 долларов.

Рассмотрение: Операционная аренда

Аренда, не отвечающая ни одному из условий капитальной аренды, является операционной арендой. В балансе нет записи об операционной аренде, которая является операционным расходом в отчете о прибылях и убытках. Например, если малый бизнес арендует копировальный аппарат на год за 100 долларов в месяц, его ежегодные расходы на аренду составляют 100 долларов, умноженных на 12, или 1200 долларов.

Ссылки

- Департамент экономики Калифорнийского университета в Санта-Барбаре, Веб-сайт Роберта У. Андерсона: Учет аренды

- Университет штата Оклахома Кооперативное расширение: Капитальная аренда

- Нью-Йоркский университет Школа бизнеса Стерна: Операционная и капитальная аренда

Ресурсы

- AccountingTools: Какова правильная классификация основных средств?

Биография писателя

Чирантан Басу живет в Оттаве, Канада, и пишет с 1995 года.

Сумма равна дисконтированной приведенной стоимости арендных платежей в течение срока аренды плюс любые проценты, начисленные между предыдущим арендным платежом и отчетной датой.

Сумма равна дисконтированной приведенной стоимости арендных платежей в течение срока аренды плюс любые проценты, начисленные между предыдущим арендным платежом и отчетной датой. Балансовая стоимость этого актива в балансовом отчете после первого года будет составлять 28 000 долларов минус 4 000 долларов, что составляет 24 000 долларов.

Балансовая стоимость этого актива в балансовом отчете после первого года будет составлять 28 000 долларов минус 4 000 долларов, что составляет 24 000 долларов.