III. Амортизация основных средств \ КонсультантПлюс

III. Амортизация основных средств

17. Стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено настоящим Положением.

По используемым для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации объектам основных средств, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование, амортизация не начисляется.

(абзац введен Приказом Минфина России от 12.12.2005 N 147н)

По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом применительно к порядку, приведенному в пункте 19 настоящего Положения.

(в ред. Приказа Минфина России от 12.12.2005 N 147н)

(см. текст в предыдущей редакции)

По объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке.

(абзац введен Приказом Минфина России от 12.12.2005 N 147н)

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.).

(в ред. Приказа Минфина России от 12.12.2005 N 147н)

(см. текст в предыдущей редакции)

18. Начисление амортизации объектов основных средств производится одним из следующих способов:

линейный способ;

способ уменьшаемого остатка;

способ списания стоимости по сумме чисел лет срока полезного использования;

способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Абзац исключен. — Приказ Минфина России от 12.12.2005 N 147н.

(см. текст в предыдущей редакции)

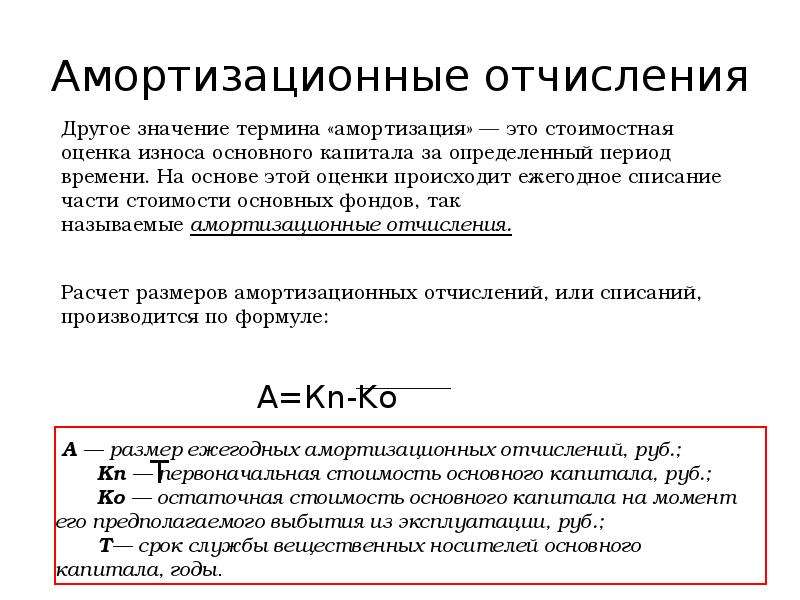

19. Годовая сумма амортизационных отчислений определяется:

при линейном способе — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией;

(в ред. Приказа Минфина России от 12.12.2005 N 147н)

(см. текст в предыдущей редакции)

при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

По основным средствам, используемым в организациях с сезонным характером производства, годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может:

(абзац введен Приказом Минфина России от 16. 05.2016 N 64н)

05.2016 N 64н)

начислять годовую сумму амортизации единовременно по состоянию на 31 декабря отчетного года либо периодически в течение отчетного года за периоды, определенные организацией;

(абзац введен Приказом Минфина России от 16.05.2016 N 64н)

начислять амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухгалтерскому учету.

(абзац введен Приказом Минфина России от 16.05.2016 N 64н)

20. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

21. Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

22. Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

23. В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

24. Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится.

25. Суммы начисленной амортизации по объектам основных средств отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете.

Статья 259.1. Порядок расчета сумм амортизации при применении линейного метода начисления амортизации

1. При установлении налогоплательщиком в учетной политике для целей налогообложения линейного метода начисления амортизации, а также при применении линейного метода начисления амортизации в отношении объектов амортизируемого имущества в соответствии с пунктом 3 статьи 259 настоящего Кодекса применяется порядок начисления амортизации, установленный настоящей статьей.

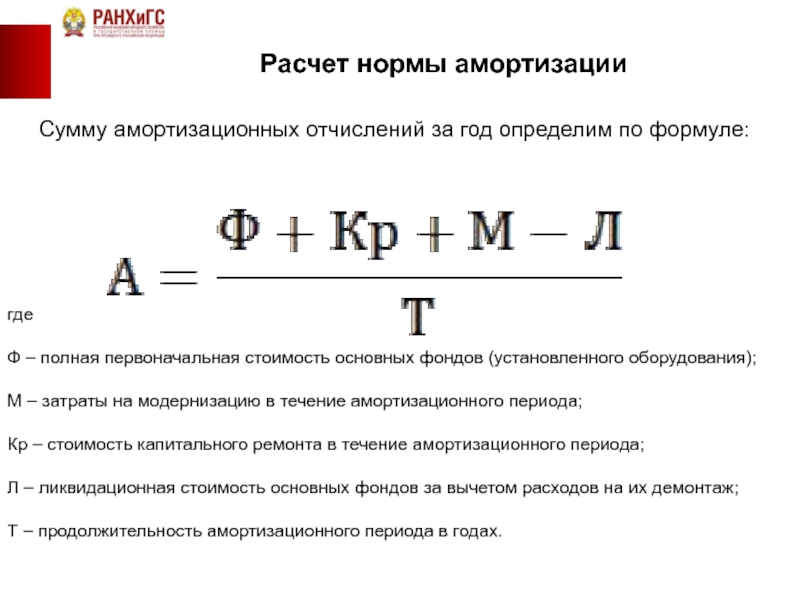

2. Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

1

K = --- x 100%,

n

где K — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах (без учета сокращения (увеличения) срока в соответствии с абзацем вторым пункта 13 статьи 258 настоящего Кодекса).

3. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

4. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты полученных по договору безвозмездного пользования основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у организации-ссудодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию капитальных вложений, у организации-ссудополучателя — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

5. Начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

6. Начисление амортизации по объектам, исключенным из состава амортизируемого имущества в соответствии с пунктом 3 статьи 256 настоящего Кодекса, прекращается с 1-го числа месяца, следующего за месяцем исключения данного объекта из состава амортизируемого имущества.

7. При прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества налогоплательщику, а также при расконсервации, завершении реконструкции (модернизации) объекта основных средств амортизация по нему начисляется с 1-го числа месяца, следующего за месяцем, в котором произошли возврат объектов налогоплательщику, завершение реконструкции (модернизации) или расконсервация основного средства.

Как рассчитать амортизацию компьютерной техники: Шпаргалка

Как рассчитать амортизацию компьютерной техники: шпаргалка

В этом руководстве по ресурсам объясняется, что такое амортизация оборудования, как она работает и как ее применять в малом или среднем бизнесе.

Для успеха предприятий жизненно важно, чтобы сотрудники понимали основную идею амортизации. В конце концов, амортизация является основополагающей концепцией отслеживания финансовых и бухгалтерских бизнес-операций.

Каждому отделу, независимо от его размера, необходимо использовать и учитывать амортизацию, особенно если этот отдел управляет активами, такими как ноутбуки, серверы или производственное оборудование. Как еще вы узнаете, что пора покупать новое оборудование?

Как еще вы узнаете, что пора покупать новое оборудование?

В этой памятке объясняется, что такое амортизация компьютерного оборудования, как она работает и как ее применять в своем бизнесе.

ПОСМОТРЕТЬ:

Все шпаргалки TechRepublic и руководства для умных людейРезюме

- Что такое амортизация? В бизнесе амортизация измеряет, насколько и как быстро актив теряет ценность.

- Почему амортизация имеет значение? Амортизация позволяет предприятиям более справедливо и точно отражать результаты своих финансовых операций.

- На кого влияет амортизация ? Амортизация коснется любого ИТ-специалиста, занимающегося приобретением, настройкой, развертыванием, обслуживанием и, в конечном итоге, заменой оборудования, приспособлений, транспортных средств и других активов.

- Как рассчитать амортизацию? Большинство предприятий следуют рекомендациям, сформулированным в Общепринятых принципах бухгалтерского учета (GAAP).

ПОСМОТРЕТЬ: Бесплатная электронная книга: Технические бюджеты 2017 г., Руководство CXO (TechRepublic)

Что такое амортизация?

Упомяните об обесценивании в разговоре, и вы, скорее всего, увидите, как глаза вашего собеседника остекленеют, когда он отключится и погрузится в собственные мысли. Но эта реакция несколько неуместна — обесценивание — понятие несложное для понимания. Если выразить амортизацию в самом простом виде: чем больше вы что-то используете, тем менее ценным оно становится.

В бизнесе амортизация измеряет, насколько и как быстро актив теряет ценность. По мере уменьшения стоимости бизнес может вычесть эту сумму как расход из дохода.

В большинстве случаев амортизация применяется к активам со сроком полезного использования более одного года; обычно это дорогостоящие товары, такие как транспортные средства, производственное оборудование, приспособления и здания. Например, предприятия не амортизируют стоимость коробки канцелярских скрепок, даже если коробка может прослужить больше года.

Дополнительные ресурсы:

- Краткий глоссарий: Бухгалтерский учет (Tech Pro Research)

- Пять бюджетных и бухгалтерских приложений, которые помогут малым и средним предприятиям максимально эффективно использовать новый финансовый год (TechRepublic)

- 10 способов сократить ИТ-бюджет без ущерба для прогресса (TechRepublic)

- Как управлять бюджетом отдела: руководство для начинающих (TechRepublic)

- Что делать, если проекты всегда выходят за рамки бюджета (TechRepublic)

Почему амортизация имеет значение?

Амортизация позволяет предприятиям более справедливо и точно отражать результаты своих финансовых операций.

Обязательный к прочтению охват CXO

- Gartner: интерес к ChatGPT стимулирует инвестиции в генеративный ИИ

- Индекс рабочих тенденций Microsoft: вовлеченность сотрудников окупается за счет производительности и стоимости акций

- 10 лучших систем отслеживания кандидатов на 2023 год

- Редакционный календарь TechRepublic Premium: ИТ-политики, контрольные списки, наборы инструментов и исследования для загрузки

Рассмотрим следующий пример. Компания А покупает новое оборудование Widget за 100 000 долларов. Срок полезного использования виджета составляет 10 лет. Без амортизации Компания А покажет расходы в размере 100 000 долларов США в первый год и никаких других расходов, связанных с Виджетом, в течение следующих девяти лет.

Используя концепцию амортизации, компания А вместо этого записывала бы виджет в качестве актива в балансовом отчете и постепенно в течение 10 лет расходовала бы его. Распределение расходов на виджет на срок его полезного использования дает более точную картину его ценности для бизнеса.

Распределение расходов на виджет на срок его полезного использования дает более точную картину его ценности для бизнеса.

Дополнительные ресурсы:

- Деньги решают: почему все менеджеры должны понимать финансовые показатели своей компании (TechRepublic)

- Противодействие мошенничеству с налоговыми декларациями с помощью аналитики (TechRepublic)

- Бюджетирование ИТ: руководство для умных людей (TechRepublic)

На кого влияет амортизация?

Любой менеджер, руководитель отдела, сетевой администратор или другой ИТ-специалист, занимающийся приобретением, настройкой, развертыванием, обслуживанием и, в конечном итоге, заменой оборудования, приспособлений, транспортных средств и других активов со сроком полезного использования более одного года, должен понимать амортизацию. Концепция амортизации и распределения расходов на оборудование в течение срока его полезного использования имеет жизненно важное значение для правильного составления бюджета и финансовой отчетности.

- Политика инвентаризации оборудования (Tech Pro Research)

- Как оценить эффективность инвестиций в виртуальные технологии (Tech Pro Research)

- Как сократить расходы на ИТ: пять финансовых стратегий (Tech Pro Research)

- Неправильный план счетов разрушит бизнес еще до его начала (Tech Pro Research)

Как рассчитать амортизацию?

Большинство предприятий следуют рекомендациям в отношении амортизации, сформулированным в Общепринятых принципах бухгалтерского учета (GAAP). Положения GAAP были установлены Советом по стандартам финансового учета (FASB), который создает согласованную основу для всех финансовых операций. Приняв GAAP, все предприятия смогут использовать один и тот же «язык финансовой отчетности», что упрощает измерение и делает возможным универсальное сравнение.

Предприятия, проживающие в США, также должны будут рассчитывать амортизацию на основе Налогового кодекса США, который позволяет предприятиям использовать преимущества ускоренной амортизации в соответствии с правилами Модифицированной системы ускоренного возмещения затрат (MACRS).

При определенных обстоятельствах предприятия могут амортизировать активы в зависимости от вида деятельности. Этот метод обычно используется для производственного оборудования, где срок службы оборудования может быть напрямую привязан к количеству единиц, которые оно производит. Другими словами, если срок полезного использования машины составляет 10 000 устройств, то, возможно, правильнее будет амортизировать количество произведенных устройств, а не количество лет, которое потребуется для производства этих устройств.

ПОСМОТРЕТЬ: Видео: 3 совета для победы в войнах ИТ-бюджетов (ZDNet)

Независимо от того, используете ли вы GAAP, MACRS или деятельность, для расчета амортизации актива требуется один и тот же набор переменных:

- Стоимость актива

- Срок полезного использования актива или количество единиц, которые он произведет

- Ликвидационная стоимость в конце срока полезного использования

Имея эту информацию, вы можете рассчитать, на сколько ежегодно амортизировать актив в течение срока его полезного использования. Вот пример:

Вот пример:

Компания А покупает здание за 200 000 долларов США 1 июня 2017 года. Срок полезного использования здания составляет 20 лет. Используя прямолинейный метод в соответствии с GAAP, разделите стоимость (200 000 долларов США) на срок полезного использования (20 лет), чтобы определить годовую амортизируемую стоимость в размере 10 000 долларов США.

В зависимости от актива и времени его ввода в эксплуатацию расчет по GAAP может усложниться. И это становится еще более сложным, когда предприятие использует MACRS для своих деклараций по налогу на прибыль.

Наиболее распространенными методами расчета амортизации являются:

- Прямолинейный метод: Это самый простой и наиболее распространенный метод — просто разделите стоимость на количество лет полезного использования.

- Метод снижающегося остатка: Вместо того, чтобы распределять амортизацию на срок полезного использования, актив амортизируется по определенной ставке каждый год срока полезного использования.

Ставка остается неизменной, но остаточная стоимость актива снижается с каждым годом.

Ставка остается неизменной, но остаточная стоимость актива снижается с каждым годом. - Метод суммы цифр лет: Это ускоренный метод, который гораздо менее распространен, но все же применим для определенных активов. Сначала сложите количество лет полезного использования, чтобы получить знаменатель (1+2+3+4+5=15). Затем амортизируйте 5/15 стоимости актива в первый год, 4/15 во второй год и т. д.

- MACRS: Этот метод кодифицирован Налоговым кодексом США, и все расчеты основаны на классе активов. Налоговый кодекс определяет, к какому классу относится актив, а затем предписывает срок полезного использования и процент амортизации для этого актива.

Расчет амортизации вручную может быть сложным, поэтому рекомендуется использовать инструмент, который может рассчитать амортизацию за вас. Наш родственный сайт премиум-класса Tech Pro Research предлагает простой, но эффективный калькулятор амортизации компьютерного оборудования. Это не так сложно, как дорогое приложение для управления активами, но оно сделает свою работу в крайнем случае. Примечание: Для получения наиболее точных плановых значений следует проконсультироваться со своим бухгалтером.

Это не так сложно, как дорогое приложение для управления активами, но оно сделает свою работу в крайнем случае. Примечание: Для получения наиболее точных плановых значений следует проконсультироваться со своим бухгалтером.

Дополнительные ресурсы:

- Инструкции по заполнению формы 4562 (Налоговая служба США)

- Как составить выигрышный ИТ-бюджет (ZDNet)

- Использование процесса бюджетирования ИТ в ваших интересах (ZDNet)

- Отслеживайте акции как профессионал с бесплатной надстройкой Excel (TechRepublic)

- Пять приложений, которые помогут вам начать свой бизнес (TechRepublic)

- PayPal выходит на рынок мобильной коммерции с новым приложением для бизнес-пользователей (TechRepublic)

- Как искусственный интеллект превратил бухгалтеров в бизнес-консультантов (ZDNet)

Марк В. Кэлин

Опубликовано: Изменено: Увидеть больше Поделиться: Как рассчитать амортизацию компьютерной техники: Шпаргалка- Шпаргалки

- CXO

- малый и средний бизнес

Выбор редактора

- Изображение: Rawpixel/Adobe Stock

ТехРеспублика Премиум

Редакционный календарь TechRepublic Premium: ИТ-политики, контрольные списки, наборы инструментов и исследования для загрузки

Контент TechRepublic Premium поможет вам решить самые сложные проблемы с ИТ и дать толчок вашей карьере или следующему проекту.

Персонал TechRepublic

Опубликовано: Изменено: Читать далее Узнать больше - Изображение: ириска/Adobe Stock

Искусственный интеллект

Шпаргалка ChatGPT: полное руководство на 2023 год

Приступайте к работе с ChatGPT с помощью этой исчерпывающей памятки. Узнайте все, от бесплатной регистрации до примеров корпоративного использования, и начните быстро и эффективно использовать ChatGPT.

Меган Краус

Опубликовано: Изменено: Читать далее Увидеть больше Искусственный интеллект - Изображение: Каролина Грабовска/Pexels

Начисление заработной платы

8 лучших программ для расчета заработной платы с открытым исходным кодом на 2023 год

Получите максимальную отдачу от своего бюджета на заработную плату с помощью этих бесплатных вариантов программного обеспечения для расчета заработной платы с открытым исходным кодом. Мы оценили восемь лучших вариантов и предоставили вам информацию, необходимую для того, чтобы сделать правильный выбор.

Девин Партида

Опубликовано: Изменено: Читать далее Увидеть больше - Источник: ArtemisDiana/Adobe Stock

- Изображение: Nuthawut/Adobe Stock

Программное обеспечение

10 лучших программ и инструментов для управления проектами на 2023 год

Имея так много вариантов программного обеспечения для управления проектами, может показаться сложным найти то, что подходит для ваших проектов или компании. Мы сузили их до этих десяти.

Коллинз Аюя

Опубликовано: Изменено: Читать далее Увидеть больше Программное обеспечение - Изображение Lede, созданное Марком Кэлином из общедоступных изображений.

Понимание налогов на материальное имущество и транспортные средства для бизнеса

Деловое материальное имущество и транспортные средства

Материальное личное имущество, согласно определению кодекса штата, представляет собой все личное имущество, не классифицируемое иным образом как нематериальное личное имущество, торговый капитал или имущество, сдаваемое в краткосрочную аренду (Кодекс штата Вирджиния, § 58.1-3500). ). В общем, материальное личное имущество — это движимый объект, который является реальным, материальным, реальным и не прикрепленным на постоянной основе к какому-либо недвижимому имуществу.

Коммерческое материальное имущество включает имущество, принадлежащее бизнесу, имущество, находящееся в личной собственности и используемое в бизнесе на постоянной или частичной основе, имущество, полученное в дар, имущество, сданное в аренду или арендованное, а также полностью амортизированное или полностью амортизированное имущество. отнесены на расходы для целей федерального налогообложения. Примеры материального имущества бизнеса включают мебель, приспособления, компьютерное оборудование, тяжелое оборудование и транспортные средства. Кроме того, машины и инструменты (M&T), используемые в производстве, виноделии, добыче полезных ископаемых, бурении скважин на воду, обработке или переработке, радио- или телевещании, молочных продуктах, химчистке или прачечной, также подлежат местному налогообложению (Кодекс Вирджинии, § 58.1-3703).

отнесены на расходы для целей федерального налогообложения. Примеры материального имущества бизнеса включают мебель, приспособления, компьютерное оборудование, тяжелое оборудование и транспортные средства. Кроме того, машины и инструменты (M&T), используемые в производстве, виноделии, добыче полезных ископаемых, бурении скважин на воду, обработке или переработке, радио- или телевещании, молочных продуктах, химчистке или прачечной, также подлежат местному налогообложению (Кодекс Вирджинии, § 58.1-3703).

Когда и как подавать

Коммерческая мебель и приспособления, машины и инструменты, а также компьютерное оборудование, которые расположены в округе Фэрфакс, городах Херндон, Вена или Клифтон по состоянию на 1 января каждого года, должны декларироваться в налоговых формах округа. . Крайний срок подачи — 1 мая. Штрафы за несвоевременную подачу могут быть наложены на продление, поданное после 1 мая. Если крайний срок подачи выпадает на субботу, воскресенье или праздничный день округа, крайним сроком является следующий рабочий день.

Предприятия, которые подали заявление в Департамент налоговой администрации (DTA) в прошлом году, получат форму заявления по почте в январе. Заявители, подающие заявку впервые, могут загрузить с нашего веб-сайта отчет о возврате материального личного имущества, машин и инструментов.

Кроме того, необходимо сообщать о служебных транспортных средствах. Деловые автомобили оцениваются и облагаются налогом так же, как и любые другие транспортные средства в округе, за исключением того, что они не имеют права на получение субсидии штата в соответствии с Законом штата о налоговых льготах на личное имущество, которая предоставляется для автомобилей личного пользования. Дополнительную информацию о налогах на транспортные средства см. на странице «Понимание налогов на транспортные средства».

Куда подавать документы

Отправьте отчеты о материальном личном имуществе и подтверждающую документацию по почте до 1 мая по адресу:

County of Fairfax

Department of Tax Administration

PO Box 5 29

Саутгемптон, Пенсильвания 18966-0529

Налоговая база для материального имущества бизнеса

Налог на материальное имущество бизнеса (кроме транспортных средств) не распределяется пропорционально. Если имущество не находится в округе на 1 января, то налоги за этот год не уплачиваются. И наоборот, если имущество находится в округе по состоянию на 1 января, но продается в течение года, то налог все равно уплачивается за весь год. Оценочная стоимость всего материального имущества предприятия (за исключением транспортных средств) определяется установленным процентом (на основе года покупки) первоначальной капитализированной стоимости или стоимости, которая была бы капитализирована, если бы вычет расходов вместо амортизации был выбран в соответствии с § 179.Налогового кодекса. Первоначальная капитализированная стоимость представляет собой фактическую стоимость материального имущества предприятия до амортизации. Он включает все затраты, связанные с вводом актива в эксплуатацию (например, налог с продаж, стоимость доставки и фрахта, установку, оплату труда и т. д.).

Если имущество не находится в округе на 1 января, то налоги за этот год не уплачиваются. И наоборот, если имущество находится в округе по состоянию на 1 января, но продается в течение года, то налог все равно уплачивается за весь год. Оценочная стоимость всего материального имущества предприятия (за исключением транспортных средств) определяется установленным процентом (на основе года покупки) первоначальной капитализированной стоимости или стоимости, которая была бы капитализирована, если бы вычет расходов вместо амортизации был выбран в соответствии с § 179.Налогового кодекса. Первоначальная капитализированная стоимость представляет собой фактическую стоимость материального имущества предприятия до амортизации. Он включает все затраты, связанные с вводом актива в эксплуатацию (например, налог с продаж, стоимость доставки и фрахта, установку, оплату труда и т. д.).

Большинство служебных автомобилей оцениваются на основе январского издания Справочника по оценке подержанных автомобилей J. D. Power Associates . Для грузовиков полной массой более 14 000 фунтов стоимость определяется процентом от стоимости и годом покупки. Такси оцениваются в 50 % от чистой стоимости кредита. Налог на транспортное средство рассчитывается пропорционально той части года, в течение которой транспортное средство находится в округе.

D. Power Associates . Для грузовиков полной массой более 14 000 фунтов стоимость определяется процентом от стоимости и годом покупки. Такси оцениваются в 50 % от чистой стоимости кредита. Налог на транспортное средство рассчитывается пропорционально той части года, в течение которой транспортное средство находится в округе.

Деловая личная собственность (кроме транспортных средств, компьютерного оборудования, машин и инструментов)

График амортизации

Большая часть материального имущества бизнеса (за исключением транспортных средств, компьютерного оборудования, машин и инструментов) оценивает имущество, начиная с 80% его первоначальной стоимости в первый год владения, снижаясь на 10% каждый год, с минимальная оценочная стоимость снижена до 20%, как показано ниже.

| Год владения | Норма амортизации |

| Год 1 | 80% |

| Год 2 | 70% |

| Год 3 | 60% |

| Год 4 | 50% |

| Год 5 | 40% |

| Год 6 | 30% |

| Год 7 и ранее | 20% |

Пример налоговой ставки и расчета

Текущая налоговая ставка для деловой личной собственности (кроме M&T) составляет 4,57 доллара США за 100 долларов США оценочной стоимости.

| Год владения | Первоначальная стоимость | Норма амортизации | Оценочная стоимость | |

| Год 1 | 10 000 долларов США | х | 80% | 8000 долларов |

| Год 2 | 7000 долларов | х | 70% | 4900 долларов США |

| Год 3 | 5000 долларов | х | 60% | 3000 долларов |

| Год 4 | 20 000 долларов США | х | 50% | 10 000 долларов США |

| Год 5 | 8000 долларов | х | 40% | 3200 долларов США |

| Год 6 | 25 000 долларов США | х | 30% | 7500 долларов |

| Год 7 и до | 120 000 долларов США | х | 20% | 24 000 долларов США |

| Общая оценочная стоимость | 60 600 долларов | |||

Общая оценочная стоимость x налоговая ставка 90 008 = 60 600 долл. США x (4,57/100 долл. США) США x (4,57/100 долл. США) | 2769,42 $ | |||

| Годовая сумма налога | 2 769,42 $ |

Компьютерное оборудование

График амортизации

Компьютерное оборудование оценивается, начиная с 50 % его первоначальной стоимости в первый год владения, снижаясь на различные проценты каждый год, при этом минимальная оценочная стоимость снижается до 2 %, как показано ниже.

| Год владения | Норма амортизации |

| Год 1 | 50% |

| Год 2 | 35% |

| Год 3 | 20% |

| Год 4 | 10% |

| Год 5 и ранее | 2% |

Пример налоговой ставки и расчета

Текущая налоговая ставка для компьютерного оборудования составляет 4,57 доллара США за 100 долларов США оценочной стоимости.

| Год владения | Первоначальная стоимость | Норма амортизации | Оценочная стоимость | |

| Год 1 | 10 000 долларов США | х | 50% | 5000 долларов |

| Год 2 | 7000 долларов | х | 35% | 2450 долларов США |

| Год 3 | 5000 долларов | х | 20% | 1000 долларов |

| Год 4 | 20 000 долларов США | х | 10% | 2000 долларов |

| Год 5 и ранее | 8000 долларов | х | 2% | $160 |

| Общая оценочная стоимость | 10 610 долл. США | |||

Общая оценочная стоимость x налоговая ставка = 10 610 долларов x (4,57/100 долларов США) 90 005 | 484,88 $ | |||

| Годовая сумма налога | 484,88 $ |

Машины и инструменты

График амортизации

С обратной силой до 1 января 2022 г. график амортизации M&T будет оценивать оборудование, начиная с 50% его первоначальной стоимости в первый год владения, со снижением на 10% каждый год, при этом минимальная оценочная стоимость снижается до 10 %, как показано ниже.

график амортизации M&T будет оценивать оборудование, начиная с 50% его первоначальной стоимости в первый год владения, со снижением на 10% каждый год, при этом минимальная оценочная стоимость снижается до 10 %, как показано ниже.

| Предварительное расписание | Новое расписание | ||

| Год владения | Норма амортизации | Год владения | Норма амортизации |

| Год 1 | 80% | Год 1 | 50% |

| Год 2 | 70% | Год 2 | 40% |

| Год 3 | 60% | Год 3 | 30% |

| Год 4 | 50% | Год 4 | 20% |

| Год 5 | 40% | Год 5 и ранее | 10% |

| Год 6 | 30% | — | — |

| Год 7 и ранее | 20% | — | — |

Пример налоговой ставки и расчета

Наблюдательный совет утвердил снижение налоговой ставки на производство и инструменты (M&T) с 4,57 до 2 долларов США за 100 долларов США оценочной стоимости для применения в 2022 календарном налоговом году (2023 финансовый год) .

Ставка остается неизменной, но остаточная стоимость актива снижается с каждым годом.

Ставка остается неизменной, но остаточная стоимость актива снижается с каждым годом.