куда вложить деньги? Обзор рынка инвестиций от Экспобанка

Начало года оказалось достаточно волатильным для фондового рынка. Инвестиции в иностранные ценные бумаги в 2022 году на фоне различных ограничений стали довольно рискованными, а российские акции, наоборот, выглядят привлекательно из-за низких цен. Тем не менее сейчас как никогда важно тщательно выбирать отрасли и конкретные ценные бумаги для вложений.

Мы выделили несколько отраслей, компаний и акций, на наш взгляд, наиболее перспективных с точки зрения инвестиций. Обращаем внимание, что все предложенные инвестиционные идеи не являются индивидуальной рекомендацией. Выбор акций и облигаций для покупки зависит от ваших целей, отношения к риску и состава портфеля.

Инвестиции в IT

Мировой и российский рынки IT показывают стремительный рост в несколько десятков процентов в год. После ухода некоторых зарубежных IT-компаний с российского рынка освободились новые ниши, что может способствовать ускорению развития российских компаний.

В то же время в России действуют беспрецедентные меры поддержки IT-отрасли: обнуление налога на прибыль и мораторий на проведение проверок до конца 2024-го, доступ IT-компаний к льготным кредитам по ставке не выше 3% годовых на новые проекты, ежегодные гранты в целях стимулирования отечественных разработок в области IT, а также льготы для сотрудников IT-компаний.

В какие компании инвестировать?Наиболее перспективными информационными технологиями, как в России, так и в мире, считаются криптовалюта, облачные вычисления, искусственный интеллект, робототехника и интернет вещей, 5G-сети. На российском рынке представлены Яндекс, Ростелеком, VK (Mail.ru), МТС, Positive Technologies, которые, в частности, собираются развивать эти направления. Самыми интересными акциями для инвестиций в 2022 году с точки зрения потенциала роста стоимости считаем МТС

.

Компания МТС, которая среди российских мобильных операторов имеет самую современную сеть мобильной связи планирует развитие в области 5G-сетей и искусственного интеллекта. Кроме того, инвестиция в акции МТС интересна и для получения дивидендов: компания имеет привлекательную дивидендную политику и регулярно выплачивает дивиденды с доходностью, как правило, выше среднего на рынке.

Кроме того, инвестиция в акции МТС интересна и для получения дивидендов: компания имеет привлекательную дивидендную политику и регулярно выплачивает дивиденды с доходностью, как правило, выше среднего на рынке.

Цены на удобрения в мире, как правило, растут прямо пропорционально ценам на зерно/пшеницу – в случае угрозы продовольственного кризиса и перед посевной они устремляются вверх. Кроме того, население в мире растет, а дефицит посевных площадей ставит перед фермерами задачу повышения урожайности за счет удобрений.

Лучшие компании для инвестицийНа российском фондовом рынке представлены два российских производителя минеральных удобрений –

ФосАгро специализируется на фосфорных (NP) удобрениях, имеет собственную базу по добыче апатитов на Кольском полуострове и, благодаря развитию производства чистых удобрений, стала крупнейшим в Европе производителем NP-удобрений.

Акрон специализируется на фосфорно-калийных (NPK) удобрениях, также имеет собственную апатитовую базу и работает над расширением базы по добыче калия, но 50% выручки генерирует от продажи простых удобрений.

Наша рекомендация – инвестиция в акции компании ФосАгро, которая является крупнейшим в мире производителем высокосортного апатитового концентрата. У ФосАгро одна из самых привлекательных дивидендных политик на фондовом рынке с дивидендной доходностью, как правило, выше среднего на рынке.

Инвестиции в продовольственный сектор

Спрос на продовольствие зависит от численности населения в мире, динамики доходов и их распределения, а также цен на продукцию. На фоне угрозы мирового продовольственного кризиса ожидается активное госсубсидирование продовольственных компаний и инвестиции в их развитие. Поэтому инвесторы могут поучаствовать в росте некоторых акций в 2022 году.

Инвестиции в повышение урожайности и улучшение управления фермерскими хозяйствами будут стимулировать рост мирового растениеводства. По прогнозам, 87% глобального роста производства сельскохозяйственных культур будет обеспечено за счет повышения урожайности (на фоне внесения удобрений), 7% – за счет увеличения интенсивности посевов и только 6% – за счет расширения пахотных земель. Аналогично в животноводстве и рыбоводстве, значительная доля прогнозируемого роста производства на 14% будет обеспечена за счет повышения производительности.

- Производство аквакультуры обгонит рыбный промысел в 2027 году и составит 52% всего производства рыбы к 2030 году.

- Постпандемийное восстановление мировой экономики дополнительно стимулирует производство мяса. По прогнозам, оно вырастет почти на 13% к 2030 году, достигнув 373 млн т. При этом инфляционные волны в экономике обычно способствуют снижению потребления свинины и говядины в пользу более дешевого куриного мяса.

- По экспорту подсолнечного масла Россия занимает второе место в мире. Потребление масел увеличится к 2030 году на 33 млн т, при чем в основном за счет роста интереса к пищевым маслам.

Из российских производителей продовольствия на фондовом рынке представлены Русагро, Черкизово и Русская аквакультура. Русагро основное внимание уделяет масложировому сегменту и производству мяса, Черкизово – производству птицы, делая ставку на перспективный рынок индейки, Русская аквакультура – искусственному выращиванию лососевых рыб.

Мы рекомендуем весьма надежные вложения в облигации компании Черкизово.

Инвестиции в девелопмент

Рынок жилья в России довольно перспективен. К 2030 году планируется поднять обеспеченность жилой недвижимостью каждого россиянина с 26,9 кв. м до 33,8 кв. м. Драйвером роста рынка недвижимости является ипотека, ставки по которой в последние годы ускоренно снижались. И в среднем доля ипотечных сделок у девелоперов составляет 60-70%.

И в среднем доля ипотечных сделок у девелоперов составляет 60-70%.

После резкого повышения ставки в 2022 году ЦБ РФ на фоне замедления темпов инфляции вновь приступил к их снижению: на начало июня ключевая ставка понижена с 17% до 11%. Также с 1 апреля 2022 года в России вступили в силу новые условия льготной программы господдержки по ипотеке на новостройки, что стимулирует продолжение покупок семьями жилья в ипотеку и развитие девелопмента.

В 2021 году был достигнут максимум по вводу жилья в РФ за последние 10 лет — 90 млн кв. м. До 2030 года планировалось увеличить показатель ввода в эксплуатацию до 120 млн кв. м в год.

На середину 2021 года в России строили жилье около 2, 2 тысяч застройщиков, среди которых много мелких игроков. 100 крупнейшими компаниями строится более 50% от общего объема многоквартирного жилья в России, доля топ-10 застройщиков в РФ составляет около 20%. Большинство крупных игроков – девелоперы с длинным и успешным опытом реализации проектов.

В 2021 году было зафиксировано увеличение объемов выданных разрешений на строительство, общая площадь жилья в которых составила 35,8 млн кв. м, что выше на 41,5% по сравнению с 2020 годом.

Московский регион – крупнейший рынок недвижимости в России. На него приходится 27% всего объема текущего строительства. Выход в регионы для многих застройщиков малоинтересен из-за низких цен на недвижимость. Число девелоперов при этом на протяжении 2 лет имеет тенденцию к сокращению, так как мелкие застройщики в регионах прекращают работу из-за невозможности работы в условиях эскроу-счетов. Дело в то, что с 1 июля 2019 года российские застройщики обязаны работать по эскроу-счетам, на которых аккумулируются средства граждан. Строительные компании не могут пользоваться этими деньгами до окончания работ, поэтому они, как правило, кредитуются в банках.

В какие компании инвестировать?Из российских девелоперов на Мосбирже представлены топ-3 в России:

Компания ПИК лидирует по объему текущего строительства, фокусируется на жилье эконом-класс в Москве.

Самолет претендует на звание самого быстрорастущего девелопера в России, компания занимает первое место по объему земельного фонда в России – 28,4 млн квадратных метров и также сосредоточена на развитии девелоперских проектов в Москве и Санкт-Петербурге.

ЛСР занимает второе место по объему строительства в РФ, 60% продаж осуществляет в Санкт-Петербурге, не обделяя рынок Москвы и Екатеринбурга.

Эталон также фокусируется на реализации проектов в Москве и Санкт-Петербурге с перспективой выхода в регионы.

Наиболее перспективны, на наш взгляд, инвестиции в акции Самолета

в силу быстрого роста компании и ЛСР на фоне сравнительно высокой рентабельности. Можно также попробовать выгодно вложиться в облигации этих компаний.Актуальные инвестиционные идеи вы всегда можете найти в телеграм-канале «Экспо Инвестиции».

Подписывайтесь и будьте в курсе самый важных новостей для начинающих и продвинутых инвесторов.

Подписывайтесь и будьте в курсе самый важных новостей для начинающих и продвинутых инвесторов.

популярные активы и инвестиционные тренды

Фото: Shutterstock.com. Автор: Qualit DesignContentИнвестиции могут обеспечить вам пассивный заработок в будущем. В то же время инвестировать достаточно рискованно. Чтобы вложить средства грамотно, нужно сначала изучить рынок и перспективы планируемых вложений.

Способы инвестировать

Разберем несколько распространенных способов инвестирования. Для начала посмотрим, в акции и облигации каких компаний можно выгодно вложить деньги в 2022 году. После оценим перспективу инвестиций в сырьевые товары и криптовалюты.

Существуют и другие варианты вложений. Например, инвестировать в недвижимость (покупка и сдача собственного жилья в аренду, сдача в аренду чужой недвижимости по договоренности с владельцами) или вложить деньги под проценты в банке (банковский депозит).

Инвестиционные тренды

Вложить деньги без риска не получится, но можно минимизировать его, если проследить за мировыми трендами на рынке.

Один из них — рост технологий. Акции технологических компаний (Apple, Google, Tesla и другие) пользуются большой популярностью, и спрос на них, скорее всего, будет расти в будущем.

Кроме того, как полагают аналитики, за последние пятнадцать лет средний возраст потребителя увеличился до сорока лет. Люди этого возраста, по словам экспертов, в основном тратят деньги на финансовые (кредиты, покупка недвижимости), образовательные (детские сады и няни, школы, университеты, курсы, репетиторы) и медицинские услуги (лекарства, посещение врачей и т.д.).

Если вы планируете вложить деньги с долгосрочной перспективой, то лучше инвестировать их в акции финансовых компаний (иностранные банки Morgan Stanley, Goldman Sachs), образовательные сервисы (американские платформы Coursera, Udemy), фармацевтические и медицинские корпорации (Pfizer, AbbVie, Merck). Перед тем, как вкладывать средства в ценные бумаги каких-либо из перечисленных компаний, подробно изучите актуальную информацию о них, ознакомьтесь с финансовыми отчетами корпораций и прогнозами авторитетных экспертов.

Акции и облигации

Инвестировать деньги в фондовый рынок — перспективный вариант дополнительного дохода, поскольку рынок с годами, как правило, растет. Новичкам советуем в первую очередь присмотреться к так называемым «голубым фишкам» — акциям больших и успешных корпораций со стабильными финансовыми показателями, таких как Apple, Alphabet, Amazon, IBM, Microsoft, Coca-Cola, Ford и другие.

К моменту написания материала рынок акций был закрыт. Ценные бумаги Apple на премаркете торговались на уровне $152 за штуку. Для сравнения, 5 лет назад одна акция производителя iPhone стоила около $41. Если бы в 2017 году вы приобрели, скажем, 10 акций Apple, то к сегодняшнему дню заработали бы на них приблизительно $1 110.

График: Apple

Посмотрим также, как за 5 лет выросли акции Tesla. На начало октября 2017 года их цена составляла около $20,5. В настоящее время одну акцию корпорации можно приобрести примерно за $285. Ваша прибыль с 10 акций за 5 лет составила около $2 645.

Вы можете купить CFD на акции на платформе Capital.com. Если у вас нет возможности приобрести дорогостоящий CFD полностью, то вы можете купить его частично. Помните, что данный финасовый инструмент в основном предназначен для краткосрочной торговли.

Владение акциями (значительной долей) дает вам право на управление делами компании, ценные бумаги которой вы покупаете. По акциям также выплачиваются дивиденды. Ликвидность акций очень высока, и вы всегда сможете быстро их продать.

Вложить деньги с гарантированной прибылью можно в облигации. При их покупке вы даете свои деньги в долг какой-либо компании либо государству. По облигациям, в отличие от акций, вы всегда будете получать гарантированные выплаты, пусть и небольшие.

Сырьевые товары

Золото, серебро, медь, нефть и природный газ — все это сырьевые товары, которые пользуются популярностью у инвесторов. Драгоценные металлы инвесторы часто используют в качестве защитных активов. Медь широко применяется в промышленном производстве. Что касается нефти и газа, то цены на них растут из-за сложной геополитической ситуации в мире.

Что касается нефти и газа, то цены на них растут из-за сложной геополитической ситуации в мире.

С прогнозами цен на золото, серебро, медь и газ можно ознакомиться на нашем сайте. Принимайте решение о покупке сырьевых товаров обдуманно.

Криптовалюта

Отвечая на вопрос, куда вложить деньги, чтобы заработать, можно также назвать криптовалюты. Этот способ инвестиций является одним из наиболее рискованных, но и доходность от него может быть очень высокой.

Цены на цифровые активы отличаются сильной волатильностью (изменчивостью). В связи с этими криптовалюты хорошо подходят для краткосрочных инвестиций, когда вам нужно быстро получить прибыль. То есть, вы можете быстро купить актив по более низкой цене, а после продать его, когда стоимость пойдет в рост. Самые известные из цифровых валют — это, конечно же, биткоин и эфириум. Цены на них высоки, поэтому вы можете приобретать их не полностью, а частями, в зависимости от суммы, которую готовы потратить на инвестиции. Советуем также присмотреться к Ripple (XRP), Dogecoin (DOGE), Binance Coin (BNB), Solana (SOL), Cardano (ADA) и другим перспективным монетам.

Советуем также присмотреться к Ripple (XRP), Dogecoin (DOGE), Binance Coin (BNB), Solana (SOL), Cardano (ADA) и другим перспективным монетам.

Помните, что в настоящее время рынок криптовалют находится в медвежьем тренде.

Диверсификация инвестиционного портфеля

Куда лучше вложить деньги, если вы все еще не можете принять окончательное решение на этот счет? Эксперты рекомендуют максимально диверсифицировать свой инвестиционный портфель. То есть, покупать разнообразные виды активов (акции, криптовалюты и т.д.), чтобы снизить риски потери вложений при падении рынка. Если речь идет об акциях, то лучше, чтобы это были ценные бумаги компаний из различных, не связанных между собой сфер, которые всегда пользуются спросом у потребителей (например, фармацевтика и продукты питания).

Чтобы понять, какой способ инвестирования вам больше подходит, для начала определитесь, как часто и в каком размере вы хотите получать пассивный заработок, а также сколько денег вы готовы вложить в инвестиции и при неудачном раскладе потерять.

FAQ

Как приумножить деньги?

Приумножить капитал можно с помощью грамотных инвестиций. Всегда проводите собственное исследование рынков перед тем, как вкладывать деньги.

Куда можно вложить деньги в 2022 году?

Есть много разных способов инвестирования. Из самых популярных можно назвать вложения в акции, облигации, сырьевые товары и криптовалюты. Кроме того, это могут быть инвестиции в недвижимость, открытие банковских депозитов и многое другое.

Во что вложить деньги для пассивного дохода?

Зависит от того, на какую прибыль вы рассчитываете и от вашей готовности к риску. Если не хотите сильно испытывать судьбу, то можете вложиться в акции крупных и надежных компаний (Apple, Microsoft, Amazon). Доходность будет не сильно высокой, но достаточно стабильной. Больше вариантов для инвестиций ищите в материале.

Как правильно инвестировать?

Чтобы снизить риск просадки инвестиционного портфеля, рекомендуется вкладывать деньги в разнообразные активы, которые не зависят друг от друга (диверсифицировать портфель).

Читать далее:

Rate this article

Rate this article:

Share this article

Доходное инвестирование — 7 видов активов, приносящих доход для вашего портфеля

Вы можете разделить инвесторов на два основных типа. Есть те, кто хочет признательности, то есть они инвестируют в рост. А есть и такие, которые просят от своих активов «покажи мне деньги — сейчас же».

Последний тип мы называем доходными инвесторами. Доходное инвестирование включает в себя создание портфеля с использованием приносящих дивиденды акций, облигаций, недвижимости и других активов, предназначенных для получения денежных средств на регулярной основе.

При инвестировании дохода после покупки актива больше нечего делать. Это пассивное инвестирование по принципу «купи и держи» в лучшем виде. Существует несколько типов инвестиционных доходных активов и способов инвестирования для получения дохода. Вот краткое изложение наиболее распространенных.

1. Акции, выплачивающие дивиденды

Что это такое: Акции, приносящие дивиденды, выпускаются компаниями, которые производят денежные выплаты за акцию, как правило, ежеквартально, в зависимости от того, насколько хорошо работает компания. Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Два основных типа дивидендных акций называются обыкновенными и привилегированными.

Как они работают: Дивиденды по обыкновенным акциям устанавливаются советом директоров компании ежеквартально. Вы не будете знать сумму или даже то, будут ли дивиденды, пока совет директоров не примет решение.

Дивиденды по привилегированным акциям более регулярны: заранее определенные, фиксированные выплаты в течение определенного периода времени. Кроме того, держатели привилегированных акций получают свои дивиденды раньше, чем держатели обыкновенных акций.

Хотя дивиденды по обыкновенным акциям более рискованны, вы можете получить больше. Дивиденды по привилегированным акциям менее рискованны, но в целом ниже.

Что нужно знать: Наиболее стабильными и хорошими плательщиками дивидендов, как правило, являются акции «голубых фишек», то есть акций крупных, хорошо зарекомендовавших себя корпораций.

Как определить, хорошие ли дивиденды? Посмотрите не только на сумму в долларах, но и на дивидендную доходность: то есть годовой дивиденд компании, разделенный на цену ее акций и умноженный на 100. (Это часто указывается в онлайн-листинге акций.) Дивидендная доходность от 2% до 6%. Это соотношение указывает на достойную выплату по отношению к прибыли компании и рыночной оценке и помогает вам избежать компаний, которые могут брать чрезмерные займы для завышения своих дивидендов.

(Это часто указывается в онлайн-листинге акций.) Дивидендная доходность от 2% до 6%. Это соотношение указывает на достойную выплату по отношению к прибыли компании и рыночной оценке и помогает вам избежать компаний, которые могут брать чрезмерные займы для завышения своих дивидендов.

2. Облигации

Что это такое: Облигации представляют собой ссуды правительству или компании. Ваш доход от облигаций поступает в виде выплат с фиксированной процентной ставкой. Как держатель облигаций (кредитор) вы регулярно получаете фиксированную сумму процентного дохода. Когда срок кредита заканчивается, вы получаете свои первоначальные инвестиции обратно.

Как они работают: Процентная ставка, которую вы получаете по облигации, зависит от продолжительности ее срока — чем дольше, тем выше — кредитоспособности заемщика и условий рынка. Существует три основных типа облигаций:

- Государственные облигации, также известные как казначейские облигации, считаются чрезвычайно надежными, поскольку они обеспечены правительством США, но компромиссом является относительно низкая процентная ставка.

- Муниципальные облигации представляют собой форму государственных облигаций, выпущенных штатами, городами, округами и другими государственными органами. Проценты освобождаются от федеральных налогов, а также часто от государственных и местных налогов.

- Корпоративные облигации выпускаются компаниями (как государственными, так и частными) и поэтому более рискованны, чем государственные облигации. По этой причине они платят более высокую процентную ставку, чем государственные облигации. в зависимости от кредитоспособности эмитента.

Что нужно знать: Цены на облигации имеют тенденцию расти, когда фондовый рынок падает, что делает облигации хорошим инструментом для балансировки риска, связанного с акциями, а также источником дохода.

3. Недвижимость

Что это такое: Хотя недвижимость может дорожать и действительно растет, она также часто обеспечивает солидный денежный поток. Доход происходит от арендной платы, выплачиваемой арендаторами жилой, промышленной или коммерческой недвижимости, а иногда также от процентов по ипотеке на недвижимость. Вам не нужно становиться арендодателем: REITS и RELP являются распространенными способами косвенного инвестирования в недвижимость.

Вам не нужно становиться арендодателем: REITS и RELP являются распространенными способами косвенного инвестирования в недвижимость.

Как они работают: Инвестиционные фонды недвижимости (REITS) позволяют вам покупать акции публично торгуемой компании, которая выплачивает вам дивиденды так же, как акции. Дивиденды могут различаться как по сумме, так и по частоте. REIT инвестируют в различные проекты и считаются постоянными долгосрочными инвестициями.

Товарищество с ограниченной ответственностью в сфере недвижимости (RELP) позволяет вам объединить свои деньги с другими инвесторами для покупки или развития объектов недвижимости в рамках частных (т. е. непубличных) инвестиций. RELP, созданный для работы в течение нескольких лет, предлагает отличные выплаты дивидендов ежегодно, хотя большие деньги поступают через распределения, когда проекты завершены и проданы ближе к концу. Как и в случае с REIT, RELP выплачивает колеблющиеся дивиденды в зависимости от типа инвестиций в недвижимость, которые он делает.

Что нужно знать: Дивиденды в обоих случаях не фиксированы, но могут варьироваться в зависимости от дохода от прибыли/ренты, полученного REIT или RELP. Вы можете получить больше с RELP за определенный, более короткий период времени, чем с REIT. Однако, поскольку они не торгуются на публичных биржах, выгрузить RELP может быть сложнее; REIT намного более ликвидны.

4. Фонды денежного рынка

Что это такое: Фонды денежного рынка (MMF) представляют собой особый тип взаимных фондов с фиксированным доходом, которые инвестируют в краткосрочные долговые ценные бумаги с низким уровнем риска, по которым выплачиваются дивиденды, как и по большинству других доходов. производство инвестиций.

Как они работают: MMF — это инвестиции с низкой волатильностью, которые могут облагаться налогом или освобождаться от него в зависимости от типа имеющихся ценных бумаг. MMF работают по стандарту стоимости чистых активов (NAV), что означает, что они пытаются поддерживать стоимость акций на уровне 1 доллар. Любой избыток распределяется в виде дивидендов.

Любой избыток распределяется в виде дивидендов.

Что нужно знать: Инвесторам нравится стандарт NAV, потому что он заставляет управляющих фондами регулярно выплачивать дивиденды инвесторам, что обеспечивает инвесторам стабильный доход от денежных потоков.

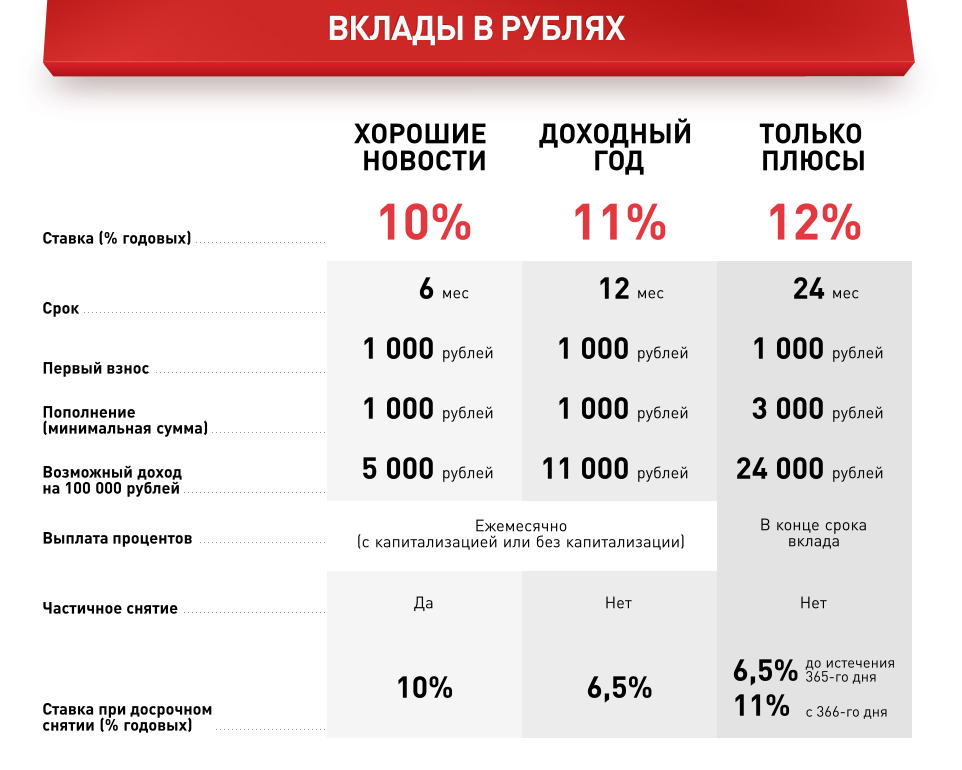

5. Депозитные сертификаты

Что это такое: Банки также продают приносящие доход продукты, которые многие инвесторы включают в свои портфели из-за их относительно низкого риска. Одним из наиболее распространенных являются депозитные сертификаты (CD).

Как они работают: Депозитные сертификаты (CD) представляют собой тип сберегательного счета со сроком действия от шести месяцев до пяти лет. Чем дольше вы должны хранить свои деньги на компакт-диске, тем выше процентная ставка.

Что нужно знать: Если вы хотите получить доход (проценты) от своих компакт-дисков, большинство банков позволит вам снять их, поскольку они зарабатываются по фиксированной ставке. Ваш директор, однако, обычно заблокирован на время компакт-диска.

Ваш директор, однако, обычно заблокирован на время компакт-диска.

6. Счета денежного рынка

Что это такое: Счета денежного рынка, иногда называемые сберегательными счетами денежного рынка, являются еще одним распространенным банковским продуктом. Они платят более высокие проценты, чем обычные сберегательные счета, но имеют больше ограничений и часто требуют более высокого начального баланса, чтобы получить лучшую процентную ставку.

Как они работают: Вы можете снимать средства (включая проценты) со своего счета денежного рынка до шести раз в месяц.

Что нужно знать: Счета денежного рынка (и депозитные сертификаты тоже) не считаются крупными доходными инвестициями, а скорее сберегательными инструментами. Тем не менее, они приносят некоторый доход и, конечно же, очень ликвидны: доступ так же близок, как и к ближайшему отделению банка. И оба застрахованы FDIC.

7. Аннуитеты

Что это такое: Аннуитеты — это контракты, продаваемые страховыми компаниями, которые осуществляют регулярные выплаты вам в течение установленного периода или пожизненно. Вы инвестируете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, процесс, известный как аннуитизация. Платежи, как правило, состоят из основной суммы и процентов.

Вы инвестируете первоначальную сумму, затем деньги возвращаются вам периодическими платежами, процесс, известный как аннуитизация. Платежи, как правило, состоят из основной суммы и процентов.

Как они работают: Существуют три основных типа аннуитетов:

- Фиксированные, по которым выплачивается установленная процентная ставка

- Переменная, процентная ставка по которой колеблется в зависимости от выбранных вами инвестиций (обычно взаимных фондов)

- Индексированный , которые обеспечивают доход на основе индекса, такого как S&P 500.

Риск зависит от базовой стабильности страховой компании и типа аннуитета: фиксированный является наименее рискованным и наиболее переменным.

Что нужно знать: По сравнению с другими видами инвестиций, аннуитеты часто критикуют за высокие комиссии и расходы.

Финансовый вынос

Доходное инвестирование часто ассоциируется со старшими, часто вышедшими на пенсию инвесторами: Здравый смысл финансовой мудрости часто предполагает переход портфелей от роста к доходу по мере старения их владельцев. Тем не менее, все инвесторы могут и должны включать в свой портфель несколько источников дохода — в качестве противовеса активам с агрессивным ростом, если не больше.

Тем не менее, все инвесторы могут и должны включать в свой портфель несколько источников дохода — в качестве противовеса активам с агрессивным ростом, если не больше.

Вообще говоря, чем на больший риск вы готовы пойти или чем дольше вы готовы позволить своим деньгам работать, тем более высокую норму прибыли вы получите.

Тем не менее, основной целью инвестирования доходов является получение денежного потока с разумным уровнем риска. Приносящие доход акции, облигации и другие ценные бумаги должны стать стабильной основой вашего портфеля. Вы всегда можете еще больше диверсифицировать свой риск, инвестируя в ориентированные на доход биржевые фонды (ETF) и взаимные фонды.

Эта статья была написана Джимом Пробаско из Business Insider и легально лицензирована издательской сетью Industry Dive. Все вопросы по лицензированию направляйте по адресу [email protected].

9 лучших активов, приносящих доход, чтобы приумножить свое богатство

Хотите разбогатеть?

Тогда вам следует просто продолжать покупать разнообразный набор активов, приносящих доход.

Несмотря на то, что этот совет звучит достаточно просто, самое сложное — принять решение что вид приносящих доход активов в собственности.

С этой целью я составил список из 9 лучших активов, приносящих доход, которые вы можете использовать для увеличения своего богатства. Обратите внимание, что этот список не является рекомендацией, а отправной точкой для дальнейших исследований. Поскольку я не знаю ваших текущих обстоятельств, я не могу сказать, какой из следующих активов подойдет вам.

Лично я владею только 4 из 9 классов активов, перечисленных ниже, потому что некоторые из них не имеют для меня смысла (по крайней мере, на данный момент). Я советую вам полностью оценить каждый класс активов, прежде чем добавлять/удалять что-либо из своего портфеля.

С учетом сказанного, давайте начнем с их всех дедушки…

1. Акции/акции

Если бы мне пришлось выбрать один класс активов, чтобы управлять ими всеми, это определенно были бы акции. Акции, которые представляют собой капитал (то есть право собственности) в бизнесе, хороши, потому что они являются одним из самых надежных способов создания богатства в долгосрочной перспективе. Просто прочитайте «Триумф оптимистов: 101 год глобального дохода от инвестиций» или «Акции на долгую перспективу» или «Богатство, война и мудрость», и вы получите тот же вывод: акции — это невероятная инвестиция.

И я имею в виду не только акции в США. Как я уже подчеркивал ранее, история показывает, что акции по всему миру способны приносить стабильную долгосрочную доходность (3%-6% выше суммы векселей):

Конечно, возможно ли, что 20-й век был случайностью и будущие доходы от акций обречены? Да, но я бы не стал на это ставить.

Что еще более важно, акции — отличная инвестиция, потому что они не требуют постоянного обслуживания с вашей стороны. Вы владеете бизнесом и пожинаете плоды, пока кто-то другой (например, руководство) управляет бизнесом вместо вас.

Итак, как вы покупаете акции? Ну, вы можете купить отдельные акции (что я обычно не рекомендую) или вы можете купить фонд, который предоставит вам более широкий доступ к акциям. Например, индексный фонд S&P 500 предоставит вам доступ к акциям США, а «Total World Stock Index Fund» предоставит вам доступ к акциям по всему миру.

Конечно, мнения расходятся по поводу того, какими видами акций вы должны владеть. Некоторые утверждают, что вы должны сосредоточиться на размере (т. е. акции меньшего размера), некоторые утверждают, что вам следует сосредоточиться на оценках (т. е. стоимостных акциях), а некоторые утверждают, что вам следует сосредоточиться на ценовых тенденциях (т. е. акциях импульса). Есть даже другие, которые предполагают, что владение акциями, которые выплачивают частые дивиденды, является верным путем к богатству. Напоминаем, что дивиденды — это просто прибыль от бизнеса, которая выплачивается его акционерам (то есть вам). Таким образом, если вы владеете 5% бизнеса, который выплачивает в общей сложности 1 миллион долларов в виде дивидендов, вы получите 50 000 долларов. Довольно мило, да?

Напоминаем, что дивиденды — это просто прибыль от бизнеса, которая выплачивается его акционерам (то есть вам). Таким образом, если вы владеете 5% бизнеса, который выплачивает в общей сложности 1 миллион долларов в виде дивидендов, вы получите 50 000 долларов. Довольно мило, да?

Независимо от того, какую фондовую стратегию вы выберете, наиболее важной частью является некоторое участие в этом классе активов. Лично я владею акциями США, акциями развитых и развивающихся рынков из трех разных фондовых ETF, а также несколькими позициями, ориентированными на более мелкие, стоимостные акции. Является ли это оптимальным способом инвестирования в акции? Возможно нет. Но это работает для меня и должно хорошо работать в долгосрочной перспективе.

Однако, несмотря на всю похвалу, которую я только что дал акциям, они не для слабонервных. Как я однажды сказал:

Что касается акций, вы должны ожидать падения цены более чем на 50% пару раз в столетие, снижения на 30% каждые 4-5 лет и снижения цены на 10% не реже одного раза в два года.

Именно эта крайне волатильная природа акций затрудняет их удержание в неспокойные времена. Видеть, как десятилетний рост исчезает за считанные дни, может быть мучительно даже для самых опытных инвесторов. Но что делает эти снижения особенно тревожными, так это то, что они основаны на сдвиге настроений , а не изменений в фундаментальных принципах.

Лучший способ борьбы с такой эмоциональной нестабильностью — сосредоточиться на долгосрочной перспективе. Хотя это не гарантирует 90 153 доходности (т. е. посмотрите на Японию), исторические свидетельства говорят о том, что время — друг, а не враг фондового инвестора.

Обзор акций/акций- Средний совокупный годовой доход: 6%-10%

- Плюсы: Высокая историческая доходность. Легко владеть и торговать. Низкие эксплуатационные расходы (т. е. кто-то другой ведет бизнес).

- Минусы: Высокая волатильность. Оценки могут быстро меняться в зависимости от настроений, а не фундаментальных факторов.

2. Облигации

Теперь, когда мы обсудили высоко летающий мир акций, давайте обсудим гораздо более спокойный мир облигаций.

Облигации — это просто ссуды, предоставленные инвестором заемщику, которые должны быть возвращены в течение определенного периода времени (т. е. срока/срока/срока погашения). Многие облигации требуют периодических выплат (т. е. купонов), выплачиваемых инвестору в течение срока кредита до того, как в конце срока будет выплачен полный остаток основной суммы долга.

Заемщиком может быть физическое лицо, предприятие или правительство. В большинстве случаев, когда инвесторы обсуждают облигации, они имеют в виду облигации казначейства США или облигации, заемщиком по которым является правительство США. Казначейские облигации США выпускаются с различными сроками погашения/сроками и имеют разные названия в зависимости от продолжительности этих сроков:

- Казначейские векселя со сроком погашения от 1 до 12 месяцев

- Казначейские облигации со сроком погашения от 2 до 10 лет

- Казначейские облигации со сроком погашения от 10 до 30 лет

Вы можете найти процентные ставки по облигациям Казначейства США для каждого из этих условий онлайн здесь. Кроме того, если вам нужна помощь в принятии решения о том, владеть ли краткосрочными, среднесрочными или долгосрочными казначейскими облигациями, я написал это руководство здесь.

Кроме того, если вам нужна помощь в принятии решения о том, владеть ли краткосрочными, среднесрочными или долгосрочными казначейскими облигациями, я написал это руководство здесь.

Помимо казначейских облигаций США, вы также можете приобрести иностранные государственные облигации, корпоративные облигации (ссуды предприятиям) и муниципальные облигации (ссуды органам местного самоуправления/государства). Хотя проценты по этим облигациям обычно выше, чем по облигациям казначейства США, они также более рискованны.

Почему они более рискованны, чем казначейские облигации США? Потому что Казначейство США — самый кредитоспособный заемщик на планете. Поскольку правительство США может просто напечатать любые доллары, которые они должны, по своему желанию, любой, кто одолжит им, практически гарантированно получит свои деньги обратно. Это не обязательно верно, когда речь идет об иностранных правительствах, местных органах власти или корпорациях.

Вот почему я предпочитаю инвестировать только в казначейские облигации США. Если бы я хотел больше рисковать в своем портфеле, я бы не стал рисковать своими облигациями. На самом деле я рекомендую облигации как актив, приносящий доход, из-за других свойств, которые они демонстрируют. В частности, облигации:

Если бы я хотел больше рисковать в своем портфеле, я бы не стал рисковать своими облигациями. На самом деле я рекомендую облигации как актив, приносящий доход, из-за других свойств, которые они демонстрируют. В частности, облигации:

1. Склонны к росту, когда акции (и другие рискованные активы) падают.

2. Может предоставить «сухой порошок» при ребалансировке вашего портфеля.

3. Иметь более стабильный поток доходов, чем другие активы.

В отличие от акций и других рискованных активов, облигации имеют более низкую волатильность, что делает их более стабильными и надежными даже в самые трудные времена. Как я проиллюстрировал, портфели с большим количеством облигаций (т. е. казначейских облигаций) показали лучшие результаты во время кризиса, вызванного коронавирусом 2020 года:

Что еще более важно, те, у кого были облигации и кто смог ребалансировать во время краха, получили еще большую выгоду во время последующего восстановления. Благодаря моим казначейским облигациям мне посчастливилось перебалансироваться в день рыночного дна 2020 года. Да, это время было удачей, но обладание облигациями в первую очередь не было удачей.

Да, это время было удачей, но обладание облигациями в первую очередь не было удачей.

Так как же купить облигации? Вы можете купить отдельные облигации напрямую, но я рекомендую покупать их через облигационные фонды, потому что это намного проще. Если вы считаете, что владение отдельными облигациями чем-то отличается от владения облигациями в фонде, прочтите это и это, чтобы убедиться в обратном.

Независимо от того, какие виды облигаций вы планируете купить, они могут сыграть важную роль в вашем портфеле, помимо обеспечения роста. Как говорится в старой поговорке:

Сводка по облигациямМы покупаем акции, чтобы хорошо поесть, но мы покупаем облигации, чтобы хорошо спать.

- Средний совокупный годовой доход: 2%-4%

- Плюсы: Низкая волатильность. Хорошо подходит для восстановления баланса. Безопасность в принципе.

- Минусы: Низкая доходность, особенно после инфляции.

Не очень хорошо для дохода в условиях низкой ставки.

Не очень хорошо для дохода в условиях низкой ставки.

3. Недвижимость для инвестиций/отпуска

Помимо акций и облигаций, одним из самых популярных активов, приносящих доход, является недвижимость для инвестиций/отпуска.

Владение инвестиционной недвижимостью может быть замечательным, потому что оно не только предоставляет вам место для отдыха, но и может принести вам дополнительный доход. Если вы правильно управляете недвижимостью, у вас будут другие люди (например, арендаторы), которые помогут вам погасить ипотеку, пока вы наслаждаетесь долгосрочным ростом цены на недвижимость. Кроме того, если вы смогли занять деньги при приобретении недвижимости, ваша прибыль будет немного выше из-за дополнительного кредитного плеча.

Если это звучит слишком хорошо, чтобы быть правдой, то это потому, что так оно и есть. Несмотря на то, что у аренды жилья на время отпуска есть много преимуществ, оно также требует гораздо больше работы, чем многие другие активы, которые вы можете «установить и забыть». Владение недвижимостью для инвестиций/отпуска требует умения общаться с людьми (например, арендаторами), составлять список недвижимости, обеспечивать текущее техническое обслуживание и многое другое. Делая все это, вы также должны иметь дело с дополнительным стрессом, связанным с наличием другого обязательства на вашем балансе.

Владение недвижимостью для инвестиций/отпуска требует умения общаться с людьми (например, арендаторами), составлять список недвижимости, обеспечивать текущее техническое обслуживание и многое другое. Делая все это, вы также должны иметь дело с дополнительным стрессом, связанным с наличием другого обязательства на вашем балансе.

Когда все идет как надо, владение инвестиционной собственностью может быть замечательным, особенно если вы взяли взаймы большую часть денег для финансирования покупки. Однако, когда что-то пойдет не так, как это было в 2020 году, они могут пойти наперекосяк.0153 действительно неправильно. Как узнали многие предприниматели AirBnb в этом году, аренда на время отпуска не всегда так проста.

Хотя доходы от инвестиционной собственности могут быть намного выше, чем от акций/облигаций, для получения этих доходов также требуется гораздо больше работы. Если вы тот, кто хочет иметь больший контроль над своими инвестициями и любит осязаемость недвижимости, то вам следует рассмотреть недвижимость для инвестиций / отдыха как часть вашего портфеля.

- Средний совокупный годовой доход: 12%-15% (может быть намного выше/ниже в зависимости от конкретных обстоятельств)

- Плюсы: более высокая доходность, чем у других более традиционных классов активов, особенно при использовании кредитного плеча.

- Минусы: Управление имуществом и арендаторами может быть головной болью. Менее разнообразный.

4. Инвестиционные фонды недвижимости (REIT)

Если вам нравится идея владения недвижимостью, но вам не нравится идея управлять ею самостоятельно, то вам может подойти инвестиционный фонд недвижимости (REIT). REIT — это бизнес, который владеет и управляет объектами недвижимости и выплачивает доход от этих объектов своим владельцам. Фактически, REIT по закону обязаны выплачивать минимум 90% их налогооблагаемого дохода в качестве дивидендов своим акционерам. Это требование делает REIT одним из самых надежных доходных активов на рынке.

Однако не все REIT одинаковы. Существуют жилые REIT, которые могут владеть многоквартирными домами, студенческими общежитиями, промышленными домами и домами на одну семью, а также коммерческие REIT, которые могут владеть офисными зданиями, складами, торговыми помещениями и другой коммерческой недвижимостью. Кроме того, REIT могут предлагаться как публично торгуемые, частные или публично не торгуемые:

- Публичные REIT: Торгуйте на фондовой бирже, как и любая другая публичная компания, и доступны для всех инвесторов.

- Любой, кто владеет широким фондовым индексным фондом, уже имеет некоторое участие в публично торгуемых REIT, поэтому покупка дополнительных REIT необходима только в том случае, если вы хотите увеличить свое участие в недвижимости.

- Вместо того, чтобы покупать множество отдельных публично торгуемых REIT, вы можете купить публично торгуемые индексные фонды REIT.

- Частные REIT: Не торгуются на фондовой бирже и доступны только аккредитованным инвесторам (т.

е. людям с собственным капиталом > 1 млн долларов или годовым доходом > 200 000 долларов за последние 3 года).

е. людям с собственным капиталом > 1 млн долларов или годовым доходом > 200 000 долларов за последние 3 года).- Требуется брокер, что может привести к высоким комиссиям.

- Меньше регулирующего надзора.

- Меньше жидкости из-за более длительного периода выдержки.

- Может принести более высокую прибыль, чем предложения на открытом рынке.

- Публичные неторгуемые REIT : Не торгуется на фондовой бирже, но доступен для всех публичных инвесторов.

- Больше регуляторного надзора, чем у частных REIT.

- Минимальные инвестиционные требования.

- Меньше жидкости из-за более длительного периода выдержки.

- Может принести более высокую прибыль, чем предложения на открытом рынке.

Хотя я когда-либо инвестировал только в публично торгуемые индексные фонды REIT, краудсорсинговые фирмы по недвижимости, такие как Fundrise, являются неторгуемой альтернативой, которая может предложить более высокую долгосрочную доходность. Если вы хотите углубиться в обсуждение публично торгуемых и неторгуемых REIT, я рекомендую прочитать эту статью от Fundrise, Investopedia и Millionacres, сервиса Motley Fool, для получения дополнительной информации.

Если вы хотите углубиться в обсуждение публично торгуемых и неторгуемых REIT, я рекомендую прочитать эту статью от Fundrise, Investopedia и Millionacres, сервиса Motley Fool, для получения дополнительной информации.

Независимо от того, как вы решите инвестировать в REIT, они обычно имеют доходность, подобную акциям (или выше), с немного более низкой корреляцией (0,5-0,7) в хорошие времена. Как и большинство других рискованных активов, публичные REIT, как правило, распродаются во время обвалов фондового рынка. Поэтому не ожидайте много преимуществ от диверсификации при их владении.

Резюме REIT- Средний совокупный годовой доход: 10%-12%

- Плюсы: воздействие на недвижимость, которым вам не нужно управлять.

- Минусы: более высокая волатильность. Меньшая ликвидность для неторгуемых REIT. Высокая корреляция с акциями и другими рисковыми активами во время крахов фондового рынка.

5. Сельхозугодья

Помимо недвижимости, сельскохозяйственные угодья являются еще одним важным активом, приносящим доход, который на протяжении всей истории был основным источником богатства. Сегодня одной из лучших причин для инвестирования в сельскохозяйственные угодья является их низкая корреляция с акциями и облигациями, поскольку доход фермы, как правило, не коррелирует с тем, что происходит на финансовых рынках.

Сегодня одной из лучших причин для инвестирования в сельскохозяйственные угодья является их низкая корреляция с акциями и облигациями, поскольку доход фермы, как правило, не коррелирует с тем, что происходит на финансовых рынках.

Кроме того, сельхозугодья имеют более низкую волатильность, чем акции, а также обеспечивают защиту от инфляции. Из-за этого асимметричного профиля риска сельскохозяйственные угодья также вряд ли «обнулятся», в отличие от отдельных акций/облигаций. Конечно, последствия изменения климата могут изменить это в будущем.

Какую прибыль можно ожидать от сельскохозяйственных угодий? По словам Джея Джиротто в подкасте Capital Allocators Podcast с Тедом Сейдесом, доходность сельскохозяйственных угодий рассчитывается как «высокая однозначная цифра», при этом примерно половина дохода приходится на урожайность ферм, а половина — на повышение стоимости земли.

Как вы инвестируете в сельскохозяйственные угодья? Хотя покупка отдельных сельскохозяйственных угодий — немалая задача, инвесторы чаще всего приобретают сельскохозяйственные угодья через публично торгуемые REIT или краудсорсинговые решения, такие как FarmTogether или FarmFundr. Краудсорсинговое решение может быть удобным, потому что у вас больше контроля над , в какие сельскохозяйственных угодья вы конкретно инвестируете.

Краудсорсинговое решение может быть удобным, потому что у вас больше контроля над , в какие сельскохозяйственных угодья вы конкретно инвестируете.

Недостатком краудсорсинговых решений, таких как FarmTogether и FarmFundr, является то, что они доступны только аккредитованным инвесторам (то есть людям с собственным капиталом > 1 млн долларов или годовым доходом > 200 000 долларов за последние 3 года). Кроме того, плата за эти краудсорсинговые платформы может быть немного выше, чем при других государственных инвестициях. Например, FarmTogether взимает комиссию в размере 1% со всех первоначальных инвестиций вместе с постоянной комиссией за управление в размере 1%, в то время как структуры FarmFundr либо владеют 15% акций, либо взимают комиссию за управление в размере 0,75–1% вместе со спонсором в размере 3%. платеж. Я не думаю, что эти сборы являются грабительскими, учитывая объем работы, который уходит на структурирование этих сделок, но если вы ненавидите идею сборов, об этом следует помнить.

- Средний совокупный годовой доход: 7%-9%

- Плюсы: Не так коррелирует с акциями. Хорошая страховка от инфляции. Меньший потенциал убытков (земля с меньшей вероятностью «обнулится», чем другие активы)

- Минусы: Меньшая ликвидность (сложнее купить/продать). Более высокие сборы. Для участия требуется статус «аккредитованный инвестор».

6. Малый бизнес/франчайзинг/бизнес-ангелы

Если сельскохозяйственные угодья не для вас, возможно, вам стоит подумать о том, чтобы стать владельцем малого бизнеса или часть малый бизнес. Вот тут-то и появляются бизнес-ангелы и инвестиции в малый бизнес. Однако, прежде чем вы отправитесь в это путешествие, вы должны решить, будете ли вы управлять бизнесом или просто предоставите инвестиционный капитал и опыт.

Владелец + Оператор

Если вы хотите стать владельцем и оператором малого бизнеса/франшизы, просто помните, что сколько бы работы вам ни потребовалось, скорее всего, потребуется больше. Как однажды написал в Твиттере Брент Бешор, эксперт по инвестированию в малый бизнес:

Как однажды написал в Твиттере Брент Бешор, эксперт по инвестированию в малый бизнес:

Вот что нужно, чтобы открыть ресторан Subway.

[ссылки на 800-страничное руководство оператора]

Теперь представьте, что вы пытаетесь управлять производителем стоимостью 50 миллионов долларов.

Я упоминаю комментарии Брента не для того, чтобы отговорить вас от открытия малого бизнеса, а только для того, чтобы дать реалистичное представление о том, сколько работы для этого потребуется. Владение малым бизнесом и управление им может принести гораздо более высокую прибыль, чем многие другие приносящие доход активы в этом списке, но вы должны работать на них.

Только владелец

Предполагая, что вы не хотите идти по пути оператора, будучи инвестором-ангелом или пассивным владельцем малого бизнеса, вы можете получить очень большую прибыль. На самом деле, согласно многочисленным исследованиям (см. здесь и здесь), внутренняя норма прибыли на инвестиции ангела находится в диапазоне 20–25%.

Однако эти результаты не лишены очень большой асимметрии. Исследование Ассоциации бизнес-ангелов показало, что только 1 из 9 бизнес-ангелов (11%) приносил положительный доход. Это говорит о том, что, хотя некоторые малые предприятия могут стать следующей Apple, большинство из них никогда не продвинется дальше гаража. Как однажды написал Сэм Альтман, знаменитый инвестор и президент YCombinator:

Обычно на единственной лучшей инвестиции ангела можно заработать больше денег, чем на всех остальных вместе взятых. Следствием этого является то, что реальный риск заключается в том, чтобы упустить эту непогашенную инвестицию и не потерять свои деньги обратно (или, как некоторые просят, гарантированно в 2 раза) во всех других ваших компаниях.

Вот почему инвестирование в малый бизнес может быть таким сложным, но в то же время таким прибыльным.

Однако, прежде чем вы решите пойти ва-банк, вы должны знать, что инвестирование в малый бизнес может потребовать огромных временных затрат. Вот почему Такер Макс отказался от ангельского инвестирования и почему он считает, что большинству людей не стоит даже начинать. Аргумент Макса совершенно ясен: если вы хотите получить доступ к лучшим инвестициям бизнес-ангелов (т. е. к большим, огромным доходам), вы должны быть глубоко укоренены в этом сообществе. Следовательно, вы не можете заниматься бизнес-ангелом или инвестировать в малый бизнес как побочную вещь и ожидать больших результатов.

Вот почему Такер Макс отказался от ангельского инвестирования и почему он считает, что большинству людей не стоит даже начинать. Аргумент Макса совершенно ясен: если вы хотите получить доступ к лучшим инвестициям бизнес-ангелов (т. е. к большим, огромным доходам), вы должны быть глубоко укоренены в этом сообществе. Следовательно, вы не можете заниматься бизнес-ангелом или инвестировать в малый бизнес как побочную вещь и ожидать больших результатов.

В то время как такие фирмы, как Microventures, позволяют розничным инвесторам инвестировать в малый бизнес (с другими возможностями для аккредитованных инвесторов), маловероятно, что Microventures получит ранний доступ к следующему большому проекту. Я говорю это не для того, чтобы обескуражить вас, а для того, чтобы повторить, что самые успешные инвесторы в малый бизнес вкладывают в это занятие больше, чем просто капитал.

Итак, если вы хотите стать инвестором в малый бизнес, имейте в виду, что для получения значительных результатов может потребоваться более серьезное изменение образа жизни.

- Средний совокупный годовой доход: 20-25%, но ожидайте много проигрышей.

- Плюсы: Может иметь очень большие доходы. Чем больше вы вовлечены, тем больше будущих возможностей вы увидите.

- Минусы: Огромные временные затраты. Многие неудачи могут обескураживать.

7. Компакт-диски/фонды денежного рынка

Депозитные сертификаты (CD) и фонды денежного рынка — это варианты инвестиций с низким уровнем риска, которые могут обеспечить инвесторам стабильный поток дохода.

CD — это срочные депозитные счета, предлагаемые банками и кредитными союзами. Когда вы покупаете компакт-диск, вы соглашаетесь оставить свои деньги в финансовом учреждении на определенный период времени, например, 6 месяцев, 1 год или 5 лет. Взамен вы получаете фиксированную процентную ставку, которая обычно выше, чем та, которую вы заработали бы на сберегательном счете. В конце срока CD вы получаете свои первоначальные инвестиции плюс любые начисленные проценты.

Фонды денежного рынка, с другой стороны, являются взаимными фондами, которые инвестируют в краткосрочные долговые ценные бумаги, такие как государственные облигации и коммерческие бумаги. Эти фонды стремятся предоставить инвесторам стабильную стоимость в размере 1 доллара за акцию, что делает их привлекательным вариантом для тех, кто ищет краткосрочные инвестиции с низким уровнем риска.

С фондами денежного рынка у вас, как правило, более легкий доступ к вашим деньгам, чем с компакт-дисками или другими продуктами с фиксированным доходом. В результате фонды денежного рынка обычно предлагают более низкую доходность, чем компакт-диски, но более высокую доходность, чем традиционные сберегательные счета.

Наконец, в то время как компакт-диски (и счета денежного рынка ) застрахованы FDIC, что означает, что правительство США гарантирует депозиты до 250 000 долларов США на каждого владельца счета в случае банкротства финансового учреждения, фонды денежного рынка не имеют такой защиты. Поскольку они являются инвестиционными продуктами, фонды денежного рынка не застрахованы от убытков, как депозитные сертификаты или денежный рынок 9.0153 счета .

Поскольку они являются инвестиционными продуктами, фонды денежного рынка не застрахованы от убытков, как депозитные сертификаты или денежный рынок 9.0153 счета .

Таким образом, депозитные сертификаты и фонды денежного рынка могут быть хорошим вариантом для инвесторов, которые хотят получать стабильный доход при минимальных рисках. Однако важно отметить, что эти инвестиции обычно предлагают более низкую доходность, чем многие другие приносящие доход активы в этом списке.

Компакт-диски/Резюме денежного рынка- Средний совокупный годовой доход: 1%-3%

- Плюсы: Меньший риск, чем у облигаций при аналогичном уровне доходности. Безопасность в принципе.

- Минусы: Меньшая отдача. Низкий доход в условиях низких ставок.

8. Роялти

Если вы не любитель кредитования, возможно, вам стоит инвестировать во что-то более… культурное. Именно здесь вступают в действие лицензионные платежи. На таких сайтах, как RoyaltyExchange, вы можете покупать и продавать лицензионные платежи за музыку, фильмы и товарные знаки. Роялти могут быть хорошей инвестицией, поскольку они приносят стабильный доход, не связанный с финансовыми рынками.

Роялти могут быть хорошей инвестицией, поскольку они приносят стабильный доход, не связанный с финансовыми рынками.

Например, за последние 12 месяцев Jay-Z и Alicia Keys «Empire State of Mind» заработали 32 733 доллара в виде гонораров. На RoyaltyExchange гонорары за эту песню за следующие 10 лет недавно были проданы за 190 500 долларов. Следовательно, если мы предположим, что годовой гонорар (32 733 доллара США) останется неизменным в будущем, то владелец этих лицензионных платежей будет зарабатывать 11,2% в год на своей покупке на 190 500 долларов в течение следующего десятилетия.

Конечно, никто не знает, будут ли гонорары за эту песню увеличиваться, оставаться прежними или уменьшаться в течение следующих 10 лет. Это вопрос музыкальных вкусов и того, меняются ли они. Это один из рисков (и преимуществ) инвестирования в роялти. Культура меняется, и вещи, которые когда-то были в моде, могут выйти из моды, и наоборот.

Однако у RoyaltyExchange есть метрика под названием «Возраст доллара», которую они использовали для количественной оценки того, как долго что-то может оставаться «в моде». Например, если две разные песни заработали по 10 000 долларов в качестве гонорара в прошлом году, но одна из них была выпущена в 1950 году, а другая — в 2019 году, то песня, выпущенная в 1950 году, имеет более высокий (старый) долларовый возраст и, вероятно, будет лучшее долгосрочное вложение. Почему? Песня 1950 года имеет 70-летний продемонстрированный доход по сравнению с 1 годом продемонстрированного дохода для песни 2019 года.. Хотя песня 2019 года может быть преходящим увлечением, песня 1950 года — бесспорная классика.

Например, если две разные песни заработали по 10 000 долларов в качестве гонорара в прошлом году, но одна из них была выпущена в 1950 году, а другая — в 2019 году, то песня, выпущенная в 1950 году, имеет более высокий (старый) долларовый возраст и, вероятно, будет лучшее долгосрочное вложение. Почему? Песня 1950 года имеет 70-летний продемонстрированный доход по сравнению с 1 годом продемонстрированного дохода для песни 2019 года.. Хотя песня 2019 года может быть преходящим увлечением, песня 1950 года — бесспорная классика.

Эта концепция, более известная как эффект Линди, утверждает, что популярность чего-либо в будущем пропорциональна тому, как долго это было в прошлом. Эффект Линди объясняет, почему люди в 2220 году чаще слушают Моцарта, чем Metallica. Хотя сегодня у Metallica, вероятно, больше слушателей во всем мире, чем у Моцарта, я не уверен, что так будет и через два столетия.

Наконец, единственным недостатком инвестиций в роялти (по крайней мере, на RoyaltyExchange) являются высокие комиссии, взимаемые с продавцов. Хотя RoyaltyExchange взимает с покупателей только фиксированную плату в размере 500 долларов США за каждый приобретенный роялти, продавцы должны заплатить 15% от окончательной цены продажи после закрытия аукциона. Таким образом, если вы не планируете покупать только лицензионных отчислений (и делать это в масштабе), то инвестирование в лицензионные платежи может вам не подойти.

Хотя RoyaltyExchange взимает с покупателей только фиксированную плату в размере 500 долларов США за каждый приобретенный роялти, продавцы должны заплатить 15% от окончательной цены продажи после закрытия аукциона. Таким образом, если вы не планируете покупать только лицензионных отчислений (и делать это в масштабе), то инвестирование в лицензионные платежи может вам не подойти.

Если вам интересно узнать о других лицензионных отчислениях и о том, по какой цене они продаются на лицензионной бирже, перейдите сюда.

Сводка по роялти- Средний совокупный годовой доход: 5%-20% (по данным WSJ), 12% (по данным Royalty Exchange)

- Плюсы: Некоррелированность с традиционными финансовыми активами. В целом стабильный доход.

- Минусы: Высокая комиссия продавца. Вкусы могут неожиданно измениться и повлиять на доход.

9. Ваш собственный продукт

И последнее, но не менее важное: один из лучших активов, приносящих доход, в который вы можете инвестировать, — это ваши собственные продукты. В отличие от всех других активов в этом списке, создание продуктов (цифровых или иных) обеспечивает гораздо больший контроль, чем большинство других классов активов. Поскольку вы являетесь 100% владельцем своих продуктов, вы можете устанавливать цену и, таким образом, определять их доходность (по крайней мере, теоретически).

В отличие от всех других активов в этом списке, создание продуктов (цифровых или иных) обеспечивает гораздо больший контроль, чем большинство других классов активов. Поскольку вы являетесь 100% владельцем своих продуктов, вы можете устанавливать цену и, таким образом, определять их доходность (по крайней мере, теоретически).

включают такие вещи, как книги/электронные книги, информационные справочники, онлайн-курсы и многое другое. Я знаю довольно много людей, которым удалось заработать пяти-шестизначные суммы на продаже своей продукции в Интернете. Что еще более важно, если у вас уже есть аудитория через социальные сети, список адресов электронной почты или веб-сайт, продажа продуктов — один из способов монетизации этой аудитории. И даже если у вас нет ни одного из этих каналов сбыта, никогда не было так просто продавать товары в Интернете благодаря таким платформам, как Shopify и Gumroad, а также системам онлайн-платежей.

Сложность продуктов как инвестиций заключается в том, что они требуют большой предварительной работы без гарантии выплаты. Как я уже говорил ранее, существует долгий путь к монетизации с множеством побочных действий, в том числе с продуктами. Однако, как только вы получите один успешный продукт, вам будет намного проще расширить свой бренд и продавать другие вещи.

Как я уже говорил ранее, существует долгий путь к монетизации с множеством побочных действий, в том числе с продуктами. Однако, как только вы получите один успешный продукт, вам будет намного проще расширить свой бренд и продавать другие вещи.

Например, я видел, как мой доход от этого блога вырос не только за счет небольших партнерских отношений, но и за счет продаж рекламы и дополнительных возможностей для фриланса. Мне потребовались годы ведения блога, прежде чем я начал зарабатывать реальные деньги, но теперь всегда появляются новые возможности. Если у вас есть дополнительные вопросы по этому поводу, не стесняйтесь написать мне в DM в Твиттере.

Обзор ваших собственных продуктов- Средний совокупный годовой доход: сильно варьируется. Распределение имеет толстый хвост (т. е. большинство товаров приносят небольшой доход, но некоторые становятся большими).

- Плюсы: Полное владение. Личное удовлетворение. Может создать ценный бренд и много личных рычагов.

- Минусы: Очень трудоемкий. Без гарантии выплаты.

А как насчет золота/криптовалюты/товаров/искусства/вина?

Несколько классов активов не попали в приведенный выше список по той простой причине, что они не приносят дохода. Например, золото, криптовалюта, товары, предметы искусства и вино не имеют надежного источника дохода, связанного с их владением, поэтому они не могут быть включены выше.

Конечно, это не значит, что на них нельзя заработать или что они не должны быть в вашем портфеле, только то, что они не приносят дохода. Как правило, я ограничиваю эти не приносящие доход активы 10-15% своего портфеля.

Окончательное резюме

Учитывая всю приведенную выше информацию, я подумал, что было бы полезно составить сводную таблицу для лучшего сравнения:

Суть

Независимо от того, какое сочетание приносящих доход активов вы выберете, помните, что есть много способов выиграть, когда дело доходит до инвестирования.

Не очень хорошо для дохода в условиях низкой ставки.

Не очень хорошо для дохода в условиях низкой ставки. е. людям с собственным капиталом > 1 млн долларов или годовым доходом > 200 000 долларов за последние 3 года).

е. людям с собственным капиталом > 1 млн долларов или годовым доходом > 200 000 долларов за последние 3 года).