разбираемся в деталях \ КонсультантПлюс

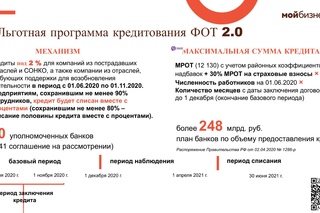

Правительство утвердило правила выдачи кредитов на возобновление деятельности. Главная особенность — если сохранить 90% персонала, деньги возвращать не надо.

- Какие требования предъявляются к заемщику

- На какие цели выдается кредит

- Когда и на какую сумму можно заключить договор

- Каковы правила погашения и списания кредита

1. Кредит может получить как юрлицо, так и ИП, но только с работниками.

2. Заемщик должен работать в пострадавших отраслях либо в отраслях, требующих поддержки для возобновления деятельности.

Обратите внимание: если заемщик — субъект малого предпринимательства, требуемый код по ОКВЭД может быть у него как основным, так и дополнительным. Причем, из разъяснений Минэкономразвития следует, что заемщик не обязан фактически осуществлять деятельность по дополнительному коду ОКВЭД. У остальных заемщиков во внимание берется только основной код. Код должен быть внесен в ЕГРЮЛ/ЕГРИП по состоянию на 1 марта 2020 года.

Код должен быть внесен в ЕГРЮЛ/ЕГРИП по состоянию на 1 марта 2020 года.

3. Заемщик не находится в стадии банкротства, его деятельность не приостановлена, заемщик-ИП не прекратил свою деятельность.

На какие цели выдается кредитКредит выдается для покрытия любых документально подтвержденных расходов на предпринимательскую деятельность. К ним в том числе относится выплата зарплаты, а также оплата ранее полученных кредитов по программе «8,5 процентов» и кредитов на поддержку и сохранение занятости. Кредитные средства нельзя тратить на выплату дивидендов, выкуп собственных акций и долей в уставном капитале, на благотворительность.

По покупкам, оплаченным за счет кредита, входной НДС можно принять к вычету в общем порядке.

Когда и на какую сумму можно заключить договор

Кредитный договор можно заключить с 1 июня 2020 года по 1 ноября 2020 года. Чем скорее это сделать, тем больше будет сумма кредита.

Чтобы узнать максимальную сумму кредита, нужно перемножить следующие показатели:

- расчетный размер оплаты труда — МРОТ с учетом районных коэффициентов, процентных надбавок, а также страховых взносов в размере 30%.

Районные коэффициенты и процентные надбавки определяются по данным информационной системы ФНС по состоянию на 1 июня 2020 года;

Районные коэффициенты и процентные надбавки определяются по данным информационной системы ФНС по состоянию на 1 июня 2020 года; - численность работников по данным, размещенным в информационной системе ФНС по состоянию на 1 июня 2020 года. Сведения берутся из СЗВ-М. Если заявка на кредит подана до 25 июня 2020 года, то численность определяется по данным за апрель 2020 года и не пересматривается. Заявители, которые хотят учесть обновленные данные о численности, могут отказаться от предложенных банком условий и подать новую заявку;

- количество полных месяцев с даты обращения в банк и до 1 декабря 2020 года. Месяц подачи заявки берется в расчет, если она подана не позднее 15-го числа. Если заявка подана до 23 июня 2020 года, то количество полных месяцев будет равняться 6.

Каковы правила погашения и списания кредита

Условия кредита зависят от периодов, в течение которых действует договор. Правила предусматривают три периода:

- обязательный базовый период, который длится до 1 декабря 2020 года;

- необязательный период наблюдения.

Наступает, если заемщик продолжает свою деятельность и сохранил персонал в установленных правилами пределах. Длится с 1 декабря 2020 года до 1 апреля 2021 года;

Наступает, если заемщик продолжает свою деятельность и сохранил персонал в установленных правилами пределах. Длится с 1 декабря 2020 года до 1 апреля 2021 года; - необязательный трехмесячный период погашения. Может наступать как после базового периода, так и после периода наблюдения. Не наступает, если есть условия для списания кредита.

Базовый период

До 1 декабря 2020 года:

- заемщик ничего не платит банку;

- для заемщика действует конечная ставка не выше 2% годовых;

- начисляемые за базовый период проценты переносятся в основной долг на дату окончания базового периода.

По окончании этого периода есть два варианта.

Вариант 1. По итогам хотя бы одного месяца базового периода число работников заемщика сократилось более чем на 20%. Для сравнения может быть использовано два показателя:

- численность работников на 1 июня 2020 года по данным информационной системы ФНС, если заявка на кредит подана 25 июня 2020 года и позднее, либо если заявка подана до 25 июня 2020 года и численность работников по данным СЗВ-М за май составила 80% и более от численности работников по данным информационной системы ФНС по состоянию на 1 июня 2020 года.

- численность работников по данным СЗВ-М за май 2020 года — в иных случаях.

В этом случае наступает период погашения: тремя равными платежами, 28 декабря 2020 года, 28 января и 1 марта 2021 года, заемщик должен вернуть кредит. В период погашения действует не льготная, а стандартная ставка.

Период погашения также наступает, если не позднее 25 ноября 2020 года введена процедура банкротства, приостановлена деятельность либо заемщик-ИП прекратил свою деятельность.

Вариант 2. Если нет обстоятельств, указанных в предыдущем варианте, начинается период наблюдения.

Период наблюдения

С 1 декабря 2020 года по 1 апреля 2021 года:

- заемщик ничего не платит банку;

- для заемщика действует конечная ставка не выше 2% годовых;

- начисляемые проценты переносятся в основной долг на дату окончания периода наблюдения.

Весь долг по кредиту, включая проценты, спишут полностью, если:

- по состоянию на 1 марта 2021 года число работников составит не менее 90% от штата по состоянию на 1 июня 2020 по данным информационной системы ФНС, если заявка на кредит подана 25 июня 2020 года и позднее, либо если заявка подана до 25 июня 2020 года и численность работников по данным СЗВ-М за май 2020 года составила 80% и более от численности работников по данным информационной системы ФНС по состоянию на 1 июня 2020 года.

В иных случаях используется численность работников по данным СЗВ-М за май 2020 года.

В иных случаях используется численность работников по данным СЗВ-М за май 2020 года.

При этом на конец каждого отчетного месяца число работников не должно опускаться ниже 80% от указанного штата. Полагаем, что самый безопасный вариант — сохранять численность на уровне 90% на конец каждого месяца периода наблюдения, а не только по состоянию на 1 марта 2020 года;

- не введена процедура банкротства заемщика, деятельность не приостановлена, заемщик-ИП не прекратил свою деятельность;

- зарплата в период наблюдения выплачивается в соответствии с требованиями трудового законодательства.

Если численность работников по итогам каждого месяца в период наблюдения не будет опускаться ниже 80%, кредит спишут наполовину. На каких условиях заемщик выплачивает вторую половину долга, в правилах не уточняется.

Доходы, которые возникнут из-за списания кредита, освободили от налогов.

Если рассмотренные условия не выполнены, наступает период погашения. Долги по кредиту придется вернуть тремя равными платежами: 30 апреля, 30 мая и 30 июня 2021 года. В период погашения действует не льготная, а стандартная ставка по договору. Проценты по стандартной ставке начисляются как на сумму основного долга, так и на льготные проценты.

Долги по кредиту придется вернуть тремя равными платежами: 30 апреля, 30 мая и 30 июня 2021 года. В период погашения действует не льготная, а стандартная ставка по договору. Проценты по стандартной ставке начисляются как на сумму основного долга, так и на льготные проценты.

Не позднее 25 декабря 2020 года можно уточнить численность работников в базовый период. На основании этого при соблюдении (несоблюдении) указанных выше лимитов численности работников, банк может списать задолженность по кредиту, по которому принято решение о его погашении, либо, наоборот, отменить ранее принятое решение о списании. Соответствующее уведомление направят заемщику не позднее 2 рабочих дней.

Льготные кредиты для малого бизнеса в 2022 году: Экономика: Облгазета

В текущем году продолжает работать программа льготного кредитования малого бизнеса в рамках совместного проекта корпорации МСП и Минэкономразвития (ПП №1764). Суть программы в том, что банки-участники выдают бизнесменам кредиты по пониженной ставке, а государство выплачивает банкам недополученную часть прибыли.

В статье расскажем про программу: какие требования к заёмщикам, возможные цели кредитования и условия льготного кредита для бизнеса.

Какое предприятие может рассчитывать на льготный кредит

Чтобы получить господдержку, нужно соответствовать следующим критериям:

- Вы зарегистрированы как ООО, ИП или самозанятый на территории России и внесены в Единый реестр субъектов МСП.

- Выручка за последний год — не более 2 млрд ₽, а сотрудников — не более 250 человек.

- Долги по обязательным платежам в бюджет — не более 50 тысяч ₽.

- Отсутствуют долги по зарплате персоналу.

- Вы работаете в одной из приоритетных сфер, поддерживаемых государством: например, торговля, сельское хозяйство, ресторанный бизнес. Полный перечень таких сфер можно посмотреть на официальном сайте проекта.

В соответствии с этими условиями финансирование может получить семейная ферма, поставщик продуктов, небольшая кофейня, ремонт обуви и многие другие малые предприятия.

На какие цели можно взять кредит по пониженной ставке

Программа предусматривает четыре основные цели:

- Пополнение оборотных средств. Финансирование можно потратить на расчёты с подрядчиками и зарплату сотрудников, закупку товаров, арендные платежи и т. п.

- Развитие предпринимательской деятельности. На эту цель финансирование могут получить микропредприятия и самозанятые.

- Инвестиционные. Деньги можно вложить в закупку нового оборудования, транспорта, недвижимости.

- Рефинансирование. Можно рефинансировать кредит, ранее полученный в любом банке по ставкам, не превышающим 13,5% для среднего и 15% для малого и микробизнеса.

На каких условиях можно получить льготный кредит

В зависимости от целей кредитования, будет определён срок и возможная сумма кредита. Ставка будет зависеть ключевой ставки Банка России, предоставленного залога и других факторов.

Альфа-Банк выдаёт кредиты по ставке от 10,75% на срок до 10 лет на сумму до 150 млн ₽. Подробно об условиях кредитования можно узнать на сайте.

Подробно об условиях кредитования можно узнать на сайте.

Требования к залогу каждый банк устанавливает самостоятельно. В качестве обеспечения может выступать поручительство Корпорации МСП, которое покроет до 50% от основной суммы долга.

Как получить деньги по программе господдержки

Чтобы принять участие в программе, нужно выполнить несколько последовательных шагов:

Шаг 1. Удостоверьтесь, что ваше предприятие соответствует критериям программы и относится к приоритетной сфере.

Шаг 2. Проверьте, что ваш бизнес внесён в Единый реестр субъектов МСП.

Шаг 3. Выберите банк, который участвует в программе.

Шаг 4. Подготовьте стандартный комплект документов: анкета заёмщика, паспорта руководителей, учредительные документы, финансовая отчётность, документы на залог. Плюс банк может дополнительно запросить документы по собственным требованиям.

Шаг 5. Подайте кредитную заявку. В Альфа-Банке достаточно оформить онлайн-заявку. Затем с вами свяжутся специалисты для предварительной проверки и уточнения деталей.

Шаг 6. При положительном решении банка получите финансирование.

Каковы типичные условия кредита для малого бизнеса?

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что предлагаемые нами рекомендации, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Условия погашения являются лишь одним из факторов, которые заемщики должны учитывать перед подачей заявки на получение кредита для малого бизнеса.

By Хиллари Кроуфорд Хиллари КроуфордВедущий писатель | Программное обеспечение для бизнеса

Хиллари Кроуфорд (Hillary Crawford) пишет в NerdWallet о малом бизнесе, уделяя особое внимание программным продуктам для бизнеса. Ее предыдущие должности включают журналиста новостей и помощника редактора Западного побережья в Bustle Digital Group, где она помогала формировать новости и техническое освещение. Она появлялась в Cheddar News, а также работала политическим консультантом GenFKD. Она живет в Траверс-Сити, штат Мичиган.

Подробнее

Опубликовано

Под редакцией Christine Aebischer Christine Aebischer 9000 3 Ассистент назначенного редактора | Финансы малого бизнеса, личные финансы Кристин Эбишер (Christine Aebischer) — помощник главного редактора в команде NerdWallet, посвященной малому бизнесу. Она занимается бизнесом и личными финансами почти десять лет. Ранее она была редактором в Fundera, где разрабатывала сервисный контент по таким темам, как кредитование бизнеса, программное обеспечение и страхование. Она также занимала должности редактора в LearnVest, стартапе в области личных финансов, и его материнской компании Northwestern Mutual. Она живет в Санта-Монике, Калифорния.

Она занимается бизнесом и личными финансами почти десять лет. Ранее она была редактором в Fundera, где разрабатывала сервисный контент по таким темам, как кредитование бизнеса, программное обеспечение и страхование. Она также занимала должности редактора в LearnVest, стартапе в области личных финансов, и его материнской компании Northwestern Mutual. Она живет в Санта-Монике, Калифорния.

Узнать больше

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Условия кредита для малого бизнеса определяют, как долго владелец малого бизнеса должен вернуть взятые взаймы деньги плюс проценты. Типичные условия кредита, также называемые условиями погашения, могут варьироваться от нескольких месяцев до 25 лет — это зависит от вашего кредитора и типа бизнес-кредита.

Сравните кредиты для малого бизнеса без ущерба для вашего кредита

Расскажите нам о своем бизнесе и получите индивидуальные варианты кредитования — примерно за 3 минуты.

Сумма кредита Выберите ваш вариант $0 — $49 000 $50 000 — $99 000 $100 000 — $299 000 $300 000 — $499 000 $500 000+ Кредитный рейтинг Выберите ваш вариантA выше 720700 — 719660 — 699640 — 659620 — 639580 — 619550 — 579Менее 550Ежемесячный доход

Когда вы начали свой бизнес?

Вы и ваш кредитор составите график погашения, который показывает, сколько вы будете платить в неделю или месяц. При рассмотрении условий погашения учитывайте квалификационные требования и годовые процентные ставки, которые учитывают процентные ставки и другие сборы, связанные с кредитом.

Обзор типовых условий кредита

Тип кредита | Срок погашения | Best for 9 0006 |

|---|---|---|

Срочные кредиты | До 10 лет. | Расширение бизнеса. |

Микрозаймы | До семи лет. | Стартапы и предприятия с меньшими потребностями в финансировании. |

Кредиты SBA | До 25 лет. | Малый бизнес с хорошей кредитной историей и доступным залогом. |

Деловые кредитные линии | До пяти лет. | Краткосрочное гибкое финансирование. |

Финансирование счета | Несколько месяцев. | Денежные авансы на основании неоплаченных счетов. |

Финансирование оборудования | До 10 лет. | Покупка оборудования. |

Условия погашения бизнес-кредита

Срочные кредиты: до 10 лет

Срочные кредиты для малого бизнеса предоставляют единовременную сумму наличными авансом, которую заемщики возвращают со временем. Онлайн-кредиторы и традиционные банки предлагают их, а максимальные суммы варьируются от 250 000 до 500 000 долларов. Срочные кредиты попадают в категорию краткосрочных или долгосрочных — например, долгосрочный кредит может иметь срок погашения 10 лет, в то время как краткосрочный кредит от онлайн-кредитора может дать заемщику только от трех месяцев до два года, чтобы вернуть его.

Онлайн-кредиторы и традиционные банки предлагают их, а максимальные суммы варьируются от 250 000 до 500 000 долларов. Срочные кредиты попадают в категорию краткосрочных или долгосрочных — например, долгосрочный кредит может иметь срок погашения 10 лет, в то время как краткосрочный кредит от онлайн-кредитора может дать заемщику только от трех месяцев до два года, чтобы вернуть его.

Микрозаймы: до семи лет

Некоммерческие общественные кредиторы предлагают микрозаймы владельцам малого бизнеса в определенных регионах и сообществах с недостаточным уровнем обслуживания. В то время как меньшие суммы кредита обычно означают более короткие сроки погашения (и это верно для некоторых микрокредитов), микрокредиты SBA выдаются на срок до семи лет.

Кредиты SBA: до 10 лет на оборотный капитал и основные средства; до 25 лет на недвижимость

Кредиты SBA варьируются от тысяч долларов до 5 миллионов долларов и, как правило, имеют низкие процентные ставки. Максимальный срок кредита 7 (а) для оборотного капитала составляет 10 лет, хотя, согласно SBA, обычно семь лет. Заемщики имеют до 25 лет, чтобы погасить кредиты, использованные для недвижимости.

Максимальный срок кредита 7 (а) для оборотного капитала составляет 10 лет, хотя, согласно SBA, обычно семь лет. Заемщики имеют до 25 лет, чтобы погасить кредиты, использованные для недвижимости.

Кредитные линии для бизнеса: до пяти лет

При использовании кредитной линии для бизнеса малые предприятия платят проценты только за деньги, которые они занимают, и средства могут быть доступны в течение нескольких дней. Некоторые бизнес-линии требуют еженедельных выплат вместо ежемесячных выплат.

Финансирование счетов: несколько месяцев

Финансирование счетов предоставляет предприятиям денежный аванс, пока они ждут неоплаченных счетов. Как и кредитная линия для бизнеса, финансирование счетов — это быстрый способ получить доступ к наличным деньгам и один из самых краткосрочных доступных вариантов финансирования. Сроки в основном зависят от того, как долго клиенты оплачивают свои счета.

Финансирование оборудования: до 10 лет

Финансирование оборудования используется для оплаты крупных покупок оборудования, а затем это же оборудование служит залогом. Условия варьируются и обычно зависят от того, как долго прослужит оборудование, которое вы финансируете.

Условия варьируются и обычно зависят от того, как долго прослужит оборудование, которое вы финансируете.

Что такое срок погашения кредита?

Срок погашения кредита описывает, сколько времени у вас есть, чтобы погасить кредит плюс проценты; вы также можете услышать, что это называется сроком погашения кредита. Это не следует путать с датой погашения кредита, которая является последним днем вашего срока погашения. На дату погашения кредита, весь кредит и любые дополнительные связанные с этим расходы должны быть оплачены.

Что такое штраф за досрочное погашение?

Некоторые кредиторы взимают с заемщиков комиссию за досрочное погашение кредита. Как правило, это делается для того, чтобы компенсировать потерянные проценты, которые кредитор ожидал получить в течение всего срока кредита. Например, заемщики SBA со сроком кредита более 15 лет наказываются за досрочное погашение 25% или более остатка кредита в течение первых трех лет срока кредита. Проверьте свое соглашение о бизнес-кредите, чтобы узнать, взимает ли ваш кредитор этот тип комиссии.

Проверьте свое соглашение о бизнес-кредите, чтобы узнать, взимает ли ваш кредитор этот тип комиссии.

Об авторе

Хиллари КроуфордПодписаться

Вы подписаны на Хиллари Кроуфорд .Посетите страницу My NerdWallet Settings , чтобы увидеть всех авторов, на которых вы подписаны.

Хиллари — сертифицированный QuickBooks автор статей для малого бизнеса в NerdWallet. Ее работы были отмечены Associated Press, The Washington Post, Nasdaq и Entrepreneur. Подробнее

На аналогичной ноте…

Каковы общие условия кредитования малого бизнеса?

LanternОбновлено 2 марта 2023 г.

Примечание редактора: Lantern от SoFi стремится предоставлять объективный, независимый и точный контент. Писатели не связаны с нашей коммерческой деятельностью и не получают прямого вознаграждения от рекламодателей или партнеров. Узнайте больше о наших редакционных правилах и о том, как мы зарабатываем деньги.

Если у вас небольшой бизнес и вам нужно финансирование, есть много вариантов. Это может показаться слишком много 9Варианты 0247. Вам может быть интересно: как работает кредит для малого бизнеса, могу ли я претендовать на один и чего я могу ожидать? Различные факторы определяют ответы на эти вопросы, в том числе:

Это может показаться слишком много 9Варианты 0247. Вам может быть интересно: как работает кредит для малого бизнеса, могу ли я претендовать на один и чего я могу ожидать? Различные факторы определяют ответы на эти вопросы, в том числе:- Тип кредита для малого бизнеса, который вам нужен

- Какой тип кредитора вы выберете

- Процентные ставки и сборы

- Условия погашения

- Аспекты вашего бизнеса (например, возраст , кредит, доход)

Чтобы помочь вам сделать правильный выбор, мы разбираем условия бизнес-кредитов для различных типов финансирования малого бизнеса, от краткосрочных бизнес-кредитов для увеличения денежного потока до долгосрочных бизнес-кредитов, направленных на развитие вашего бизнеса, и альтернативы. к традиционным банковским кредитам. Рекомендуется: Понимание различных типов кредитов для малого бизнеса

Чтобы помочь вам сделать правильный выбор, мы разбираем условия бизнес-кредитов для различных типов финансирования малого бизнеса, от краткосрочных бизнес-кредитов для увеличения денежного потока до долгосрочных бизнес-кредитов, направленных на развитие вашего бизнеса, и альтернативы. к традиционным банковским кредитам. Рекомендуется: Понимание различных типов кредитов для малого бизнесаЧто такое срок погашения кредита?

Чтобы получить полное представление об условиях бизнес-кредита, давайте сначала проясним разницу между сроком погашения и кредитом сроком в логике. В этом руководстве мы сосредоточимся в первую очередь на условиях погашения, но также может быть полезно понять некоторые термины, связанные с кредитами, такие как «процентные ставки», «время финансирования» и «право на участие». это время, в течение которого заемщик должен погасить кредит. Типичные условия бизнес-кредита варьируются в зависимости от потребностей бизнеса, типа финансирования, кредитора и других условий, как и средние суммы бизнес-кредита. чего ожидать при сравнении вариантов кредита для малого бизнеса.

чего ожидать при сравнении вариантов кредита для малого бизнеса.Типичные условия кредита для малого бизнеса

Чтобы помочь вам принять правильное решение для вашего бизнеса, мы разбили девять различных вариантов кредита для малого бизнеса со следующей информацией:- Условия погашения : Как долго вы должны погасить кредит

- Суммы кредита : Общая сумма, которую вы можете занять у кредитора

- Процентные ставки: Сумма, которую кредитор взимает за кредит, обычно указывается в процентах

- Время финансирования : Количество времени, которое потребуется для фактического получения средств

- Требования/право на получение финансирования : Условия, которые определяют, имеете ли вы право на получение финансирования кредитных программ для помощи владельцам малого бизнеса. Их самые популярные программы SBA — это кредитные программы 7(a), которые предлагают различные варианты краткосрочного и долгосрочного финансирования.

Срок кредита SBA сильно различается в зависимости от программы, но вот обзор кредитов 7(a).

Срок кредита SBA сильно различается в зависимости от программы, но вот обзор кредитов 7(a).- Срок погашения : Максимум 10 лет для инвентаря, оборотного капитала или оборудования; Максимум 25 лет для кредитов на недвижимость

- Сумма кредита : 5 миллионов долларов США — это максимальная сумма бизнес-кредита для всех 7 (а) кредитов, кроме Express и Export Express, максимальная сумма которых составляет 350 000 и 500 000 долларов США соответственно

- Процентные ставки: Может быть фиксированным или переменным и определяется кредитором с использованием рекомендаций SBA по максимальным ставкам. Для переменной, если срок погашения кредита составляет:

- До семи лет и сумма:

- 25 000 долларов или меньше: базовая ставка плюс 4,25%

- от 25 000 до 50 000 долларов: базовая ставка плюс 3,25%

- 50 000 долларов или выше: базовая ставка плюс 2,25% 902 50

- Более семи лет и сумма составляет:

- 25 000 долларов США или меньше: базовая ставка плюс 4,75%

- от 25 000 до 50 000 долларов США: базовая ставка плюс 3,75%

- 50 000 долларов США или выше: базовая ставка плюс 2,75%

- До семи лет и сумма:

- Время финансирования : Варьируется в зависимости от программы, но время обработки может составлять от 36 часов до двух недель

- Право на участие: Последнее слово в вопросе о том, одобрен ли вам кредит SBA 7(a), остается за кредиторами, но, как минимум, ваш бизнес должен соответствовать следующим требованиям приемлемости, установленным SBA:

- — прибыльные операции

- В настоящее время ведет или предполагает вести бизнес в США или на их территориях

- У вас есть разумный размер капитала в бизнесе

- Вы исчерпали все другие варианты коммерческого и личного финансирования

Срочные кредиты

Что такое срочный кредит? Срочная ссуда — это тип финансирования, при котором заемщик получает единовременную сумму финансирования, которую он выплачивает (плюс проценты) своему кредитору в течение согласованного графика погашения. Срок бизнес-кредита зависит от квалификации заемщика, суммы кредита и других условий, установленных кредитором. Примерами общих срочных кредитов являются кредиты на коммерческую недвижимость и другие варианты кредитования в рассрочку.

Срок бизнес-кредита зависит от квалификации заемщика, суммы кредита и других условий, установленных кредитором. Примерами общих срочных кредитов являются кредиты на коммерческую недвижимость и другие варианты кредитования в рассрочку.- Срок погашения : Краткосрочный (от 3 до 24 месяцев), среднесрочный (до 5 лет) или долгосрочный (до 10 лет)

- Суммы кредита : Варьируется в зависимости от типа кредитора и программы, но обычно начинается с 50 000 долларов США и может превышать 1 миллион долларов США, в среднем около 500 000 долларов США

- Процентные ставки: Зависит от типа кредитора, суммы кредита и другие квалифицирующие факторы.

- Время получения финансирования : Зависит от программы, но может составлять несколько дней или недель

- Право на участие: Обычно определяется кредитором на основе суммы кредита, кредитоспособности и количества времени, в течение которого вы были в бизнесе.

Банковские кредиты для малого бизнеса получить сложнее всего.

Банки, как правило, требуют залога и того, что предприятия имеют сильную финансовую историю, чтобы соответствовать требованиям.

Банки, как правило, требуют залога и того, что предприятия имеют сильную финансовую историю, чтобы соответствовать требованиям.- Срок погашения : Типичные сроки бизнес-кредита составляют от 3 до 10 лет

- Сумма кредита : Средняя сумма бизнес-кредита составляет около 500 000 долларов США

- Процентные ставки: Может быть от 3% до 22%, но в конечном итоге зависит от кредитора, типа кредита и оцененного риска кредитование заемщика.

- Время финансирования : Банки часто имеют более длительные процессы утверждения из-за их более строгих квалификационных факторов. Они могут длиться от одной недели до двух месяцев.

- Право на участие: Обычно определяется кредитором на основе суммы кредита, кредитоспособности и продолжительности вашего бизнеса.

Кредитная линия для бизнеса

Кредитная линия для бизнеса дает вам доступ к финансированию до утвержденной максимальной суммы, при этом на невыплаченные остатки начисляются только проценты. Это могут быть хорошие краткосрочные варианты для предприятий, которым нужен денежный поток и гибкость для доступа к финансированию на возобновляемой основе. Условия бизнес-кредита для кредитной линии функционируют иначе, чем традиционный срочный кредит, потому что заемщики выплачивают не установленными частями, а в зависимости от того, сколько они занимают по кредитной линии.

Это могут быть хорошие краткосрочные варианты для предприятий, которым нужен денежный поток и гибкость для доступа к финансированию на возобновляемой основе. Условия бизнес-кредита для кредитной линии функционируют иначе, чем традиционный срочный кредит, потому что заемщики выплачивают не установленными частями, а в зависимости от того, сколько они занимают по кредитной линии.- Срок погашения : Обычно от 6 месяцев до 5 лет

- Сумма кредита : Кредитный лимит определяется кредитором, но обычно может составлять от 1000 до 250 000 долларов США

- Процентные ставки: Зависит s на кредитора и кредитоспособности, но может быть от 10% до 99%

- Время финансирования : онлайн-кредиторы обычно утверждают в течение нескольких дней, в то время как традиционные банки могут занять до 2 недель.

- Право на участие: Банки могут потребовать кредитный рейтинг выше 680 и не менее двух лет в бизнесе. Онлайн-кредиторы хороши для новых предприятий или тех, у кого не очень высокий кредит, поскольку их квалификация, как правило, менее строгая, чем у многих банков.

Микрозаймы

Микрозаймы могут быть очень полезны для стартапов малого бизнеса или компаний, которые изо всех сил пытались получить финансирование в другом месте. Это очень небольшие краткосрочные кредиты, предлагаемые кредиторами, ориентированными на миссию. Существуют также программы микрозаймов, доступные через SBA, которые специально предназначены для женщин, ветеранов, представителей меньшинств и лиц с низким доходом.- Срок погашения : До 6 лет для микрокредитов SBA. Частные и одноранговые кредиторы будут устанавливать свои собственные условия бизнес-кредита.

- Суммы кредита : Суммы бизнес-кредита варьируются в зависимости от кредитора, но обычно не превышают 50 000 долларов США

- Процентные ставки: Зависят от типа кредитора, суммы кредита и соответствия требованиям вашего бизнеса, но ставки, как правило, выше, чем у других виды кредита. Для микрокредитов SBA процентные ставки обычно составляют от 8% до 13%.

- Время финансирования : Онлайн-кредиторы могут одобрить кредит в течение 24 часов, в то время как кредиторы с более строгими требованиями к заявке могут занять дни или недели.

- Право на участие: Традиционные кредиторы будут основывать финансирование на кредитоспособности, залоге и истории бизнеса. У альтернативных кредиторов может быть меньше или другая квалификация, и они учитывают интересы вашего бизнеса.

Факторинг или финансирование счетов

При факторинге счетов вы продаете свои счета факторинговой компании, которая отвечает за получение платежей от ваших клиентов. При финансировании счетов вы используете неоплаченные счета в качестве залога для получения наличных от кредитора. Оба могут быть хорошими вариантами краткосрочного финансирования для небольших предприятий B2B, которые регулярно используют счета-фактуры и / или имеют нерегулярные циклы выставления счетов.- Срок погашения : Обычно от 30 до 90 дней, чтобы отразить условия, установленные для клиентов, оплачивающих счет

- Суммы кредита : Как правило, процент — до 100%, в зависимости от кредитора — от суммы каждого счета

- Процентные ставки: Помимо платы за обработку, обычно составляющей 3%, плата за факторинг обычно составляет от 1% до 2% от общей суммы каждого счета и взимается каждую неделю до тех пор, пока клиент не оплатит свой счет

- Время до финансирование : всего за 24 часа

- Право на участие: Должна быть компания, которая выставляет счета клиентам, которыми обычно являются организации B2B.

Кредиторы также могут учитывать вашу кредитоспособность и способность ваших клиентов оплачивать счета.

Кредиторы также могут учитывать вашу кредитоспособность и способность ваших клиентов оплачивать счета.

Финансирование оборудования

Финансирование оборудования — это тип кредита для малого бизнеса на приобретение необходимого бизнес-оборудования. Как правило, это среднесрочные кредиты, которые выплачиваются в течение нескольких лет. С финансированием оборудования для бизнеса вы можете получить кредиты на необходимое оборудование и технику, не используя ценные резервы наличности.- Срок погашения : Как правило, типичные условия бизнес-кредита такие же, как срок службы оборудования; может быть несколько месяцев или много лет.

- Сумма кредита : Может составлять до 100% стоимости оборудования

- Процентные ставки: Обычно от 2 до 20%

- Время финансирования вверх до нескольких недель.

Банки могут захотеть увидеть как минимум 2-летнюю историю бизнеса, чтобы соответствовать требованиям. Поскольку оборудование выступает в качестве залога, на эти типы кредитов может быть легче претендовать, чем на другое финансирование.

Банки могут захотеть увидеть как минимум 2-летнюю историю бизнеса, чтобы соответствовать требованиям. Поскольку оборудование выступает в качестве залога, на эти типы кредитов может быть легче претендовать, чем на другое финансирование.Финансирование товарно-материальных запасов

Финансирование товарно-материальных запасов — это срочная ссуда или кредитная линия на основе активов, которую предприятие получает для приобретения большего количества товарно-материальных запасов и поддержания денежного потока. Сам инвентарь выступает в качестве залога для кредита или кредитной линии.- Срок погашения : Обычно до 1 года, в зависимости от запасов, или, возможно, больше для возобновляемых кредитных линий запасов.

- Суммы ссуды : Процент от ваших запасов, обычно от 20% до 65%

- Процентные ставки: В зависимости от типа кредитора, может быть от 0% до 80%

- Время финансирования : Зависит от кредитора, но может занять от одного дня для онлайн-кредиторов до нескольких месяцев для традиционные банки

- Право на участие: Работать в бизнесе не менее 6 месяцев до 1 года, соответствовать минимальному уровню запасов, установленному кредитором, и быть готовым провести аудит запасов, если кредитор потребует этого

- Срок погашения : Обычно от 3 до 18 месяцев, но зависит от конкретной торговой кредитной компании от 1,1 до 1,5, умножить на сумму аванса наличными (пример: 5000 долларов аванса наличными × коэффициент 1,3 = 6500 долларов, причитающихся кредитной компании)

- Время финансирования : Может быть всего 24 часа

- Право на участие: Кредиторы обычно смотрят финансовые документы, такие как ежемесячные продажи и банковские выписки, чтобы определить, смогут ли они вернуть авансированную сумму.

Какие условия бизнес-кредита вам подходят?

При принятии решения о том, какие условия бизнес-кредита подходят для вашего бизнеса, может помочь оценить ваши неотложные потребности и размер долга, который вы можете безопасно взять на себя. Для начала полезно ответить на следующие вопросы:- Какова общая стоимость необходимого вам финансирования, включая процентные ставки и сборы?

- Каковы ваши прогнозы по доходам на условиях бизнес-кредита, которые вы рассматриваете?

- Какие товары наиболее необходимы для вашего бизнеса? Есть ли предметы, которые могут подождать?

- Каковы ваши регулярные деловые расходы и как вы планируете их покрывать?

- Какой оборотный капитал у вас есть в настоящее время для работы?

- У вас есть залог, который вы можете предложить кредиторам?

- Денежный поток был нормальным или ограниченным? Поможет или повредит финансирование?

Районные коэффициенты и процентные надбавки определяются по данным информационной системы ФНС по состоянию на 1 июня 2020 года;

Районные коэффициенты и процентные надбавки определяются по данным информационной системы ФНС по состоянию на 1 июня 2020 года; Наступает, если заемщик продолжает свою деятельность и сохранил персонал в установленных правилами пределах. Длится с 1 декабря 2020 года до 1 апреля 2021 года;

Наступает, если заемщик продолжает свою деятельность и сохранил персонал в установленных правилами пределах. Длится с 1 декабря 2020 года до 1 апреля 2021 года;

В иных случаях используется численность работников по данным СЗВ-М за май 2020 года.

В иных случаях используется численность работников по данным СЗВ-М за май 2020 года.

Срок кредита SBA сильно различается в зависимости от программы, но вот обзор кредитов 7(a).

Срок кредита SBA сильно различается в зависимости от программы, но вот обзор кредитов 7(a). Срок бизнес-кредита зависит от квалификации заемщика, суммы кредита и других условий, установленных кредитором. Примерами общих срочных кредитов являются кредиты на коммерческую недвижимость и другие варианты кредитования в рассрочку.

Срок бизнес-кредита зависит от квалификации заемщика, суммы кредита и других условий, установленных кредитором. Примерами общих срочных кредитов являются кредиты на коммерческую недвижимость и другие варианты кредитования в рассрочку. Банки, как правило, требуют залога и того, что предприятия имеют сильную финансовую историю, чтобы соответствовать требованиям.

Банки, как правило, требуют залога и того, что предприятия имеют сильную финансовую историю, чтобы соответствовать требованиям. Это могут быть хорошие краткосрочные варианты для предприятий, которым нужен денежный поток и гибкость для доступа к финансированию на возобновляемой основе. Условия бизнес-кредита для кредитной линии функционируют иначе, чем традиционный срочный кредит, потому что заемщики выплачивают не установленными частями, а в зависимости от того, сколько они занимают по кредитной линии.

Это могут быть хорошие краткосрочные варианты для предприятий, которым нужен денежный поток и гибкость для доступа к финансированию на возобновляемой основе. Условия бизнес-кредита для кредитной линии функционируют иначе, чем традиционный срочный кредит, потому что заемщики выплачивают не установленными частями, а в зависимости от того, сколько они занимают по кредитной линии.

Кредиторы также могут учитывать вашу кредитоспособность и способность ваших клиентов оплачивать счета.

Кредиторы также могут учитывать вашу кредитоспособность и способность ваших клиентов оплачивать счета. Банки могут захотеть увидеть как минимум 2-летнюю историю бизнеса, чтобы соответствовать требованиям. Поскольку оборудование выступает в качестве залога, на эти типы кредитов может быть легче претендовать, чем на другое финансирование.

Банки могут захотеть увидеть как минимум 2-летнюю историю бизнеса, чтобы соответствовать требованиям. Поскольку оборудование выступает в качестве залога, на эти типы кредитов может быть легче претендовать, чем на другое финансирование.