кто является выгодоприобретателем по банковской гарантии

С каждым годом в нашей стране все большее распространение получают банковские гарантии – своеобразный экономико-правовой инструмент, который несет массу выгод для участников договорных отношений.

Содержание

- Стороны гарантийных отношений

- В каких случаях используется гарантирование?

- Какова выгода?

- Бенефициар как основной выгодоприобретатель

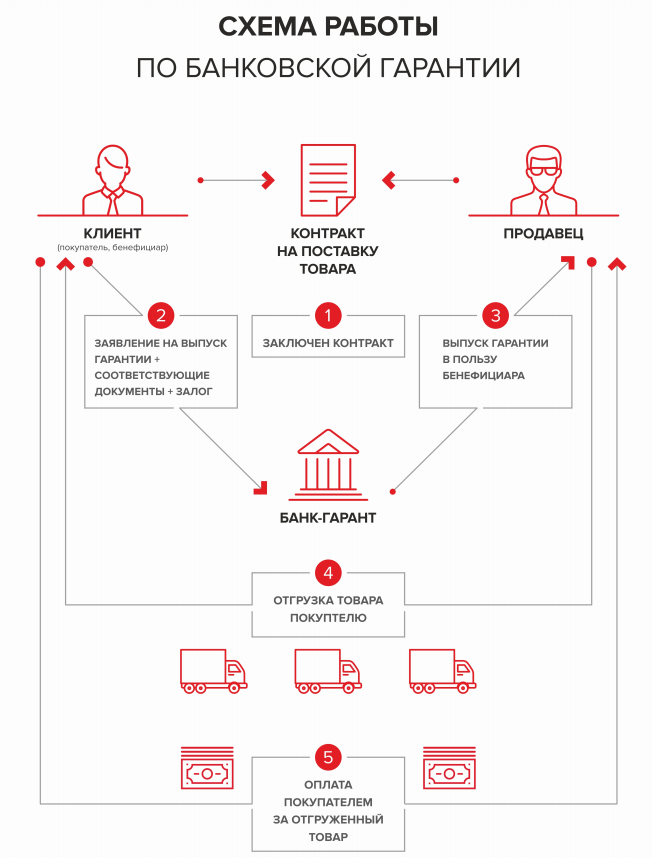

Гарантийные договоры заключаются между банком или другим финансовым учреждением и его клиентом. Согласно им, банк берет на себя обязанность погасить задолженность клиента или выплатить компенсацию его контрагенту по другому контракту, если клиент так или иначе нарушит условия сделки.

Пример работы банковской гарантии следующий. Компания выигрывает тендер на госзакупку и должна внести обеспечение договора. Чтобы не изымать собственные средства из оборота, она обращается за услугами банковской организации по предоставлению гарантий на эту сумму.

Дальше возможно два варианта развития событий:

- поставщик качественно и своевременно выполняет обязательства по обеспеченному договору. Срок действия банковской гарантии заканчивается, никаких новых правоотношений между участниками не возникает;

- компания-исполнитель допускает существенные нарушения, заказчик обращается в банк за компенсацией по гарантиям и получает ее в указанном размере. Поставщик заказчику теперь ничего не должен, а вот между ним и финучреждением возникают отношения по типу кредитных. Уплаченная в пользу заказчика сумма превращается в долг перед банком и погашается на оговоренных условиях.

Как видим, схема работы гарантий, несмотря на сложное определение, достаточно простая. К слову, действующее законодательство преобразовало понятие банковских гарантий в независимые, поскольку право на их выдачу получили некоторые субъекты, которые не являются банками.

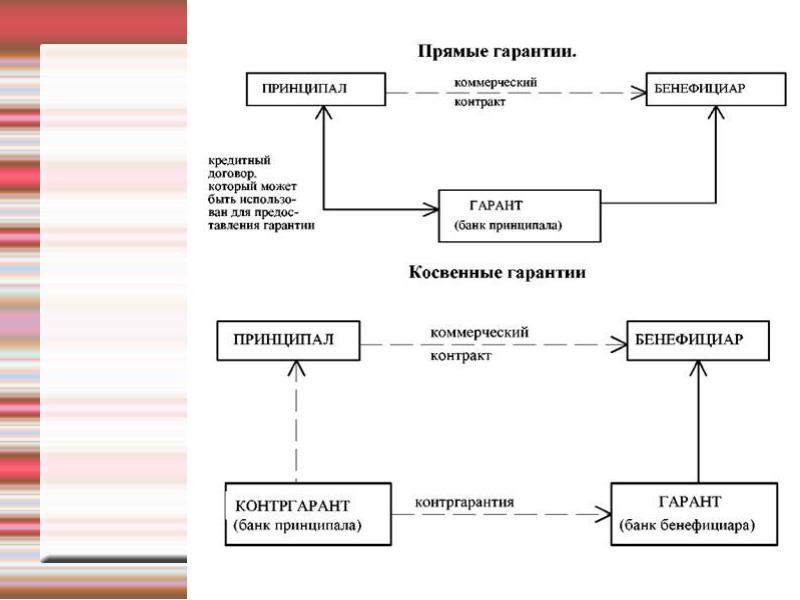

Стороны гарантийных отношений

В разговоре про независимую гарантию первый интересный момент начинается уже на этапе рассмотрения ее субъектов. Здесь есть такой нюанс – хотя сам гарантийный договор заключается между финучреждением и поставщиком, получатель товаров/услуг тоже становится своеобразным участником обеспечения. Хотя он ничего и не подписывает, фактом принятия гарантии получает определенные права и обязанности. Кроме того, если бы заказчика не было, гарантийные правоотношения вообще не возникли бы – для них просто не было бы причин и предпосылок.

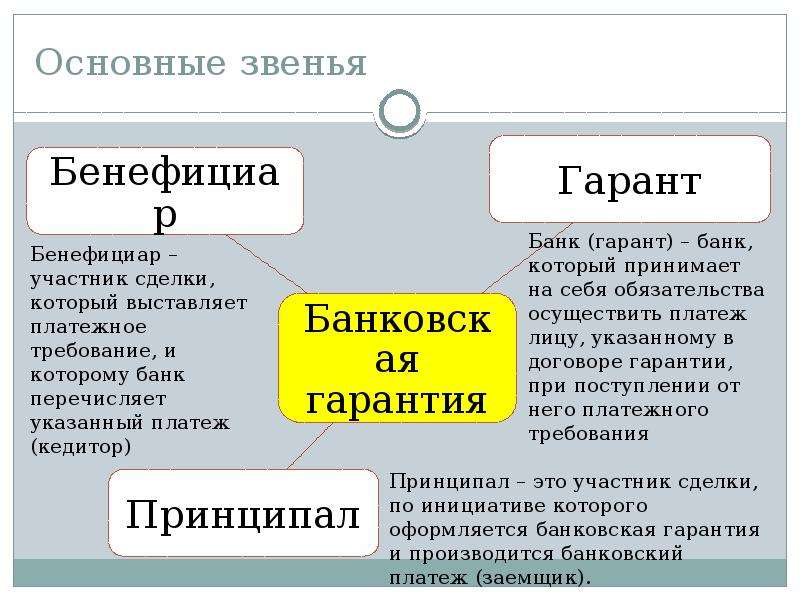

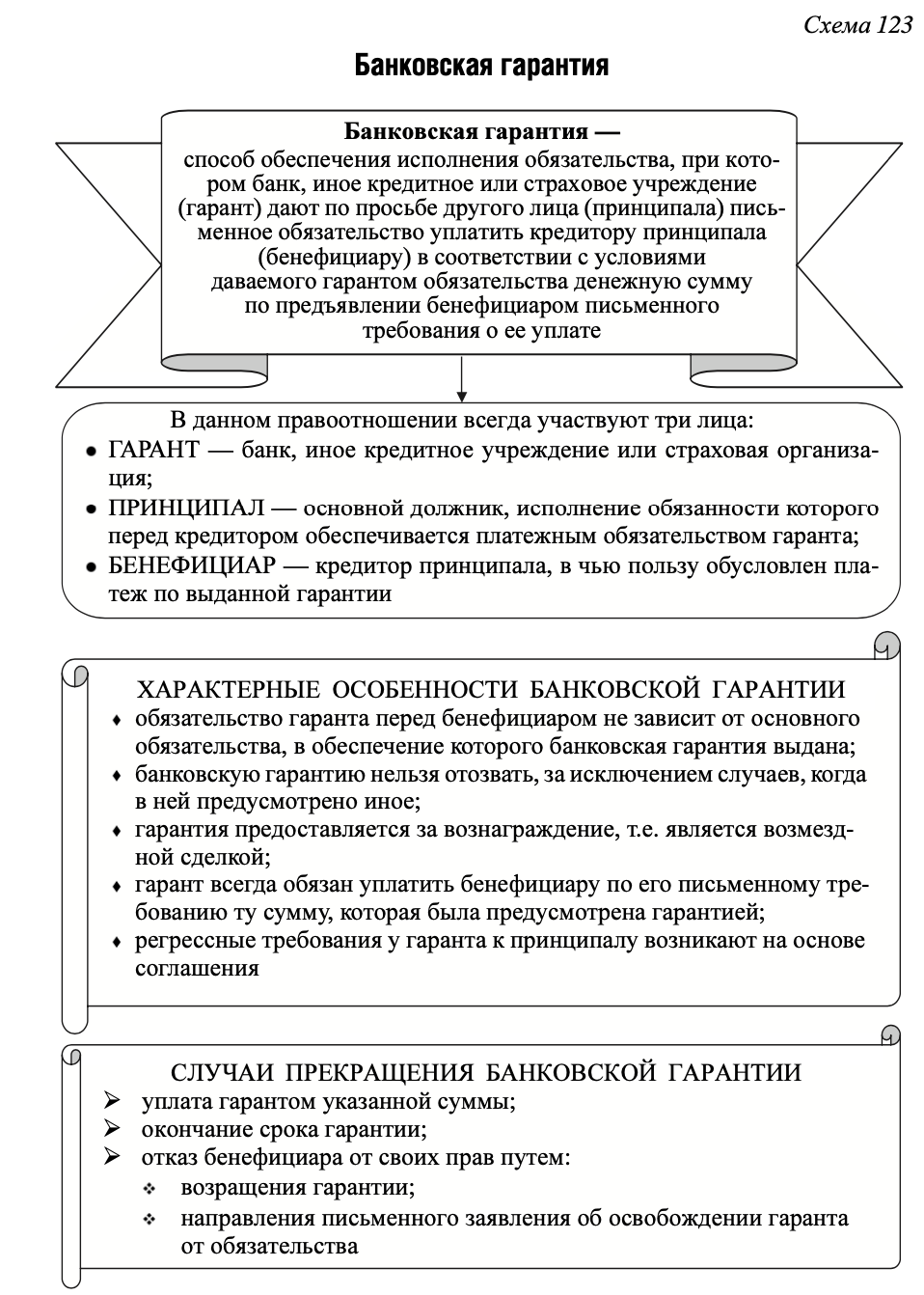

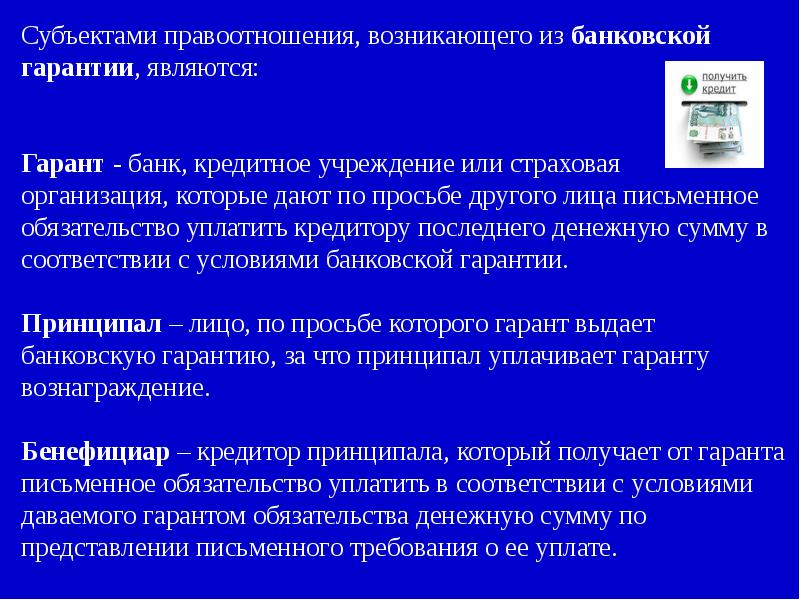

Таким образом, субъектов у банковской гарантии трое и для всех из них законом предусмотрены специальные названия:

- гарант – банк или иная финансовая организация, выдающая гарантию в качестве отдельной своей услуги.

Гарант, потому что гарантирует. Здесь все просто запомнить – и путаницы никакой возникнуть не может;

Гарант, потому что гарантирует. Здесь все просто запомнить – и путаницы никакой возникнуть не может; - принципал (еще один вариант аппликант) – лицо, компания или индивидуальный предприниматель, который выступает поставщиком продукции и обращается к банку за предоставлением банковских гарантий в отношении первичного обязательства. Этот термин пришел к нам из римского права, от латинского – «первый» или «главный». Объясняется его применение тем, что это как бы основное лицо в долговых отношениях. Долговые отношения – должник – все логично. Еще удобно запомнить принципала по такой схеме – он выступает инициатором возникновения гарантийных правоотношений, первым обращается к банку и без его решения гарантий не выдавалось бы. Напомним, гарантирование по закону не выступает обязанностью. Это только альтернативный вариант обеспечения, который можно и не выбирать, если вы вообще не хотите связываться с банком и располагаете достаточным объемом собственных оборотных средств;

- бенефициар – заказчик по основному контракту, в пользу которого выдают гарантию и который имеет право требовать от финучреждения возмещение по ней, если поставщик нарушит свои договорные обязательства.

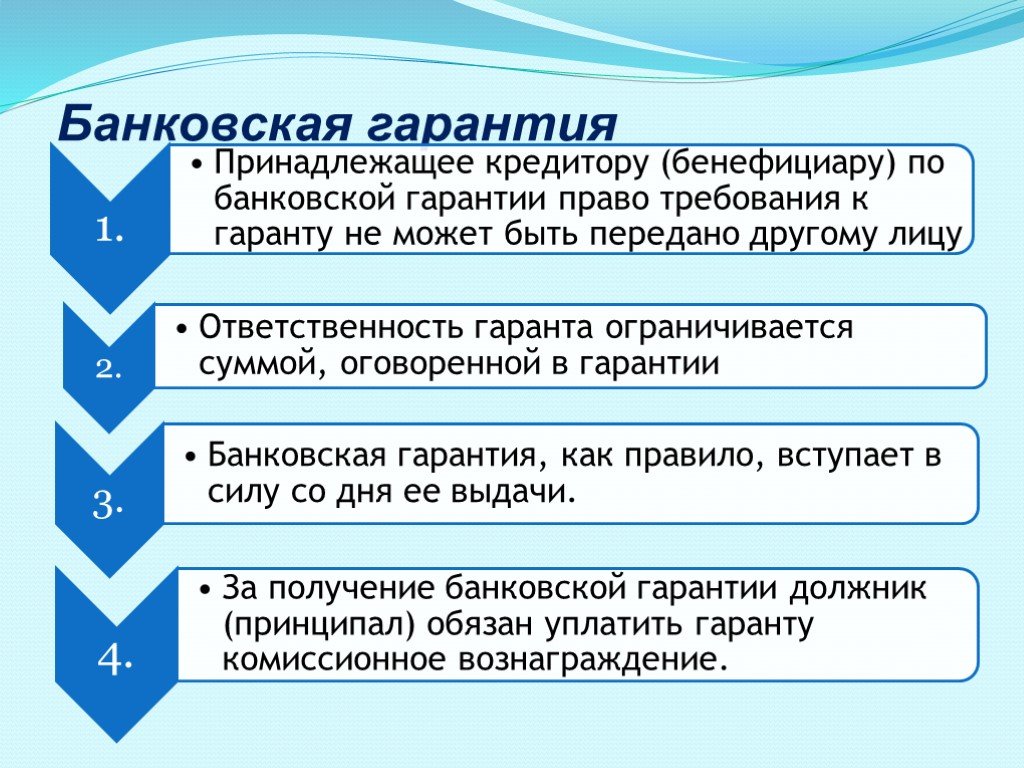

Данный термин, в принципе, имеет очень широкую сферу применения и используется не только в гарантийной сфере. Основан он на французском слове, означающее в переводе прибыль или пользу. Называть бенефициаром принято субъект, что получает выгоду в денежном или ином выражении. В нашем случае речь идет именно про финансовый аспект, так как бенефициар может потребовать именно денежную компенсацию, предусмотренную гарантийными документами. Обратите внимание, независимо от возникшего долга, банк погашает только ту сумму, которая прописана в банковской гарантии, не больше.

Данный термин, в принципе, имеет очень широкую сферу применения и используется не только в гарантийной сфере. Основан он на французском слове, означающее в переводе прибыль или пользу. Называть бенефициаром принято субъект, что получает выгоду в денежном или ином выражении. В нашем случае речь идет именно про финансовый аспект, так как бенефициар может потребовать именно денежную компенсацию, предусмотренную гарантийными документами. Обратите внимание, независимо от возникшего долга, банк погашает только ту сумму, которая прописана в банковской гарантии, не больше.

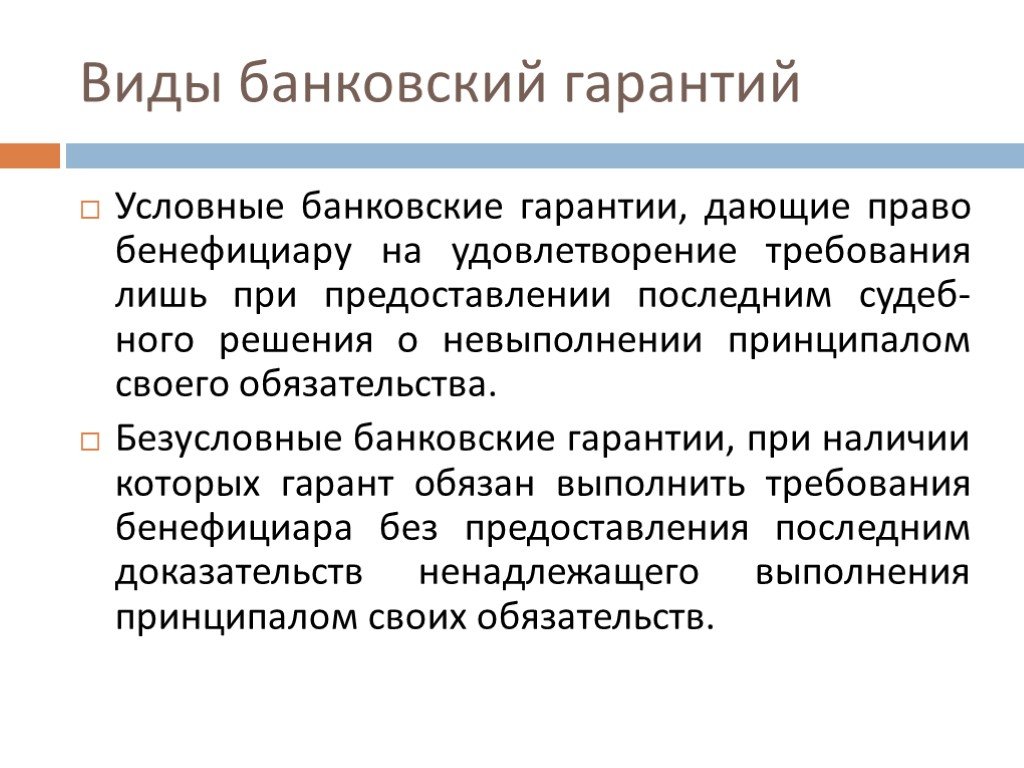

Как правило, в независимых гарантиях указывается также перечень условий, при наступлении которых бенефициары получают право обратиться за компенсацией. Если заданные обстоятельства не наступают, то и права такого не возникает. Исключение составляют так называемые безусловные банковские гарантии, когда в них прямо прописано право кредитора обратиться к гаранту и затребовать деньги без каких-либо дополнительных условий.

Еще один немаловажный нюанс, так или иначе затрагивающий субъектов, заключается в следующем. Любые банковские гарантии – адресные, если можно так выразиться. Документ не оформляется абстрактно, а только в отношении конкретного контракта, который либо уже заключен, либо находится на стадии подписания (например, объявлен победитель по тендеру и ему предоставлено время для подготовки итогового пакета документации). Соответственно, бенефициаром здесь может выступать тоже только конкретное лицо. Нельзя составить для принципала одну универсальную гарантию на год, к примеру, и потом подавать ее всем заказчикам. Один контракт – один заказчик – один гарантийный документ.

В каких случаях используется гарантирование?

Все банковские гарантии имеют форму письменного документа с необходимыми реквизитами. При этом стандартизированного формата бумаги нет, только требования к ее содержанию и регистрации в реестре независимых гарантий, являющемся федеральным. Процесс оформления документа – вопрос довольно обширный, для отдельной статьи. Поэтому останавливаться на нем мы не будем, а сконцентрируемся именно на теме выгодности процедуры для разных ее сторон: принципала, банковской организации и бенефициаров.

Процесс оформления документа – вопрос довольно обширный, для отдельной статьи. Поэтому останавливаться на нем мы не будем, а сконцентрируемся именно на теме выгодности процедуры для разных ее сторон: принципала, банковской организации и бенефициаров.

Чтобы лучше разобраться в вопросе, приведем случаи, когда подобное банковское обеспечение имеет смысл и применяется чаще всего:

- принципал хочет заключить выгодный контракт о поставке товаров/услуг с частной компанией или по государственному заказу и имеет место конкурсная основа определения поставщика;

- поставщику нужно получить аванс от заказчика, не привлекая для этого оборотные средства;

- заказчик-бенефициар стремится минимизировать риски и обеспечить для себя точное, полное, своевременное исполнение условий контракта со стороны поставщика;

- чтобы подтвердить гарантией использование акцизов по целевому назначению;

- когда появляется необходимость отсрочить таможенные и налоговые платежи;

- когда банковской гарантией необходимо воспользоваться в судебном процессе, предоставив ее в качестве доказательства и предупредив тем самым наложение ареста на активы ИП или юрлица.

Независимую гарантию, кроме того, допускается применять как объект залога и инструмент инвестирования. Данные варианты являются уже более редкими и имеют место при соблюдении определенных условий. Однако забывать о них тоже не стоит.

Какова выгода?

Теперь непосредственно про выгоду банковских гарантий как экономико-правовых явлений. Кому выгодно их оформление и в чем это выражается?

Если говорить максимально обобщенно, институт банковской гарантии удобен и привлекателен для всех основных ее субъектов. Начнем с банка-гаранта. Тут снова проще всего – для него выдача гарантий рассматривается как одно из направлений финансовой деятельности, разновидность оказываемых услуг. Банк получает процент от суммы основного контракта за свое гарантирование. Плюс, если исполняет требование заказчика о выплате компенсации, работает с принципалом как с должником. Соответственно, получая свой процент еще и по этому своеобразному кредиту.

- существенное улучшение финансовой стороны основной сделки, в которой принципал заинтересован;

- возможность получить крупный, выгодный контракт и приступить к его выполнению даже при недостатке оборотных средств для обеспечения;

- замена финансового обеспечения банковской гарантией, если по разным причинам не хочется выводить часть активов из оборота;

- упрощение процедуры обеспечения обязательств за счет того, что с гарантиями иметь дело гораздо проще и быстрее;

- минимизация сопутствующих расходов за счет того, что банковские гарантии выдаются под доступный процент.

Как можем видеть, выгода для принципала сугубо практическая и связана больше с предварительной подготовкой к заключению/выполнению договора. Никакой дополнительной страховки здесь нет. Если что-то в процессе исполнения обязательств по контракту пойдет не по плану, принципал все равно вынужден будет заплатить. То, что банк удовлетворит требования, заявленные бенефициаром, не снимают ответственность с поставщика. Он все равно остается должен, только теперь финансовому учреждению. Получается, что в гарантийных обязательствах принципалы даже слегка переплачивают – внести денежное обеспечение было бы дешевле, чем оплачивать дополнительные расходы. Однако, как правило, принципал больше выигрывает от основной сделки и подобные издержки становятся несущественными.

Далее наступает очередь говорить о бенефициарах, но им мы уделим отдельный раздел и подробно объясним, почему.

Бенефициар как основной выгодоприобретатель

Главный вопрос статьи заключался в том, кто является выгодоприобретателем по банковской гарантии в юридическом смысле. Ответ на него, на самом деле, заключается в используемой терминологии – названиях сторон гарантийных правоотношений. Так, принципал – это должник и уж никак не основной выгодоприобретатель. Хотя так может показаться на первый взгляд, ведь именно он обращается за банковской гарантией, получает выгодный контракт и оптимизирует для себя финансовые условия основного договора. То есть вроде бы больше всего выгодно принципалу (банк в расчет не берем, так как для него это просто часть работы и он также несет определенные риски) и его можно считать выгодоприобретателем. На самом же деле ситуация обстоит несколько иначе – у нас есть бенефициар, который и называется соответствующе и, по факту, если смотреть с юридической стороны, остается в наибольшем плюсе. Вот он парадокс – лицо, которое непосредственно не заключает договора о банковской гарантии, становится основным выгодоприобретателем по нему.

Ответ на него, на самом деле, заключается в используемой терминологии – названиях сторон гарантийных правоотношений. Так, принципал – это должник и уж никак не основной выгодоприобретатель. Хотя так может показаться на первый взгляд, ведь именно он обращается за банковской гарантией, получает выгодный контракт и оптимизирует для себя финансовые условия основного договора. То есть вроде бы больше всего выгодно принципалу (банк в расчет не берем, так как для него это просто часть работы и он также несет определенные риски) и его можно считать выгодоприобретателем. На самом же деле ситуация обстоит несколько иначе – у нас есть бенефициар, который и называется соответствующе и, по факту, если смотреть с юридической стороны, остается в наибольшем плюсе. Вот он парадокс – лицо, которое непосредственно не заключает договора о банковской гарантии, становится основным выгодоприобретателем по нему.

Данный вывод мы делаем не только, основываясь на терминологии, но еще и на соотношении возникающих у бенефициаров прав, обязанностей и правовых последствий. Так вот, прав у данной категории субъектов независимых гарантий гораздо больше, чем связанных с ними обязательств. Как бы ни развивались события по основному контракту, только бенефициары всегда остаются в выигрыше. Именно они застрахованы от возможных рисков на максимальном уровне.

Так вот, прав у данной категории субъектов независимых гарантий гораздо больше, чем связанных с ними обязательств. Как бы ни развивались события по основному контракту, только бенефициары всегда остаются в выигрыше. Именно они застрахованы от возможных рисков на максимальном уровне.

Перечень основных прав бенефициаров включает такие пункты:

- возможность предъявить требования про возмещение к финансовой организации-гаранту, если наступили предусмотренные банковской гарантией обстоятельства, данный факт имеет документальное подтверждение и не истек срок действия гарантийного акта;

- допустимость вынесения отказа в получении возмещения, если гарантию вернули банку или имеется письменное уведомление в его адрес;

- получение оповещений, если принципал нарушает условия сделки;

- минимальные сроки получения ответа от финучреждения после предъявления требований с приложенной документацией;

- возможность аргументированно настаивать на правомерности получения выплат по банковским гарантиям;

- отказ принимать гарантию, если она не внесена в единый реестр или не соответствует другим обязательным критериям.

При этом необоснованное затребование выплат по банковским гарантиям является правонарушением с целью незаконного обогащения, за которым следует установленная ответственность.

Выплата банковской гарантии при наступлении гарантийного случая

Банковская гарантия — это финансовый инструмент, который обеспечивает надлежащее исполнение обязательств поставщиком товаров или услуг перед их заказчиком. Данный финансовый инструмент выдается исполнителю – банком или другим финансовым учреждением, которое имеет право выдавать такой документ. Иногда случается, что последний, обязан выплатить банковскую гарантию. В частности это касается наступления гарантийных случаев.

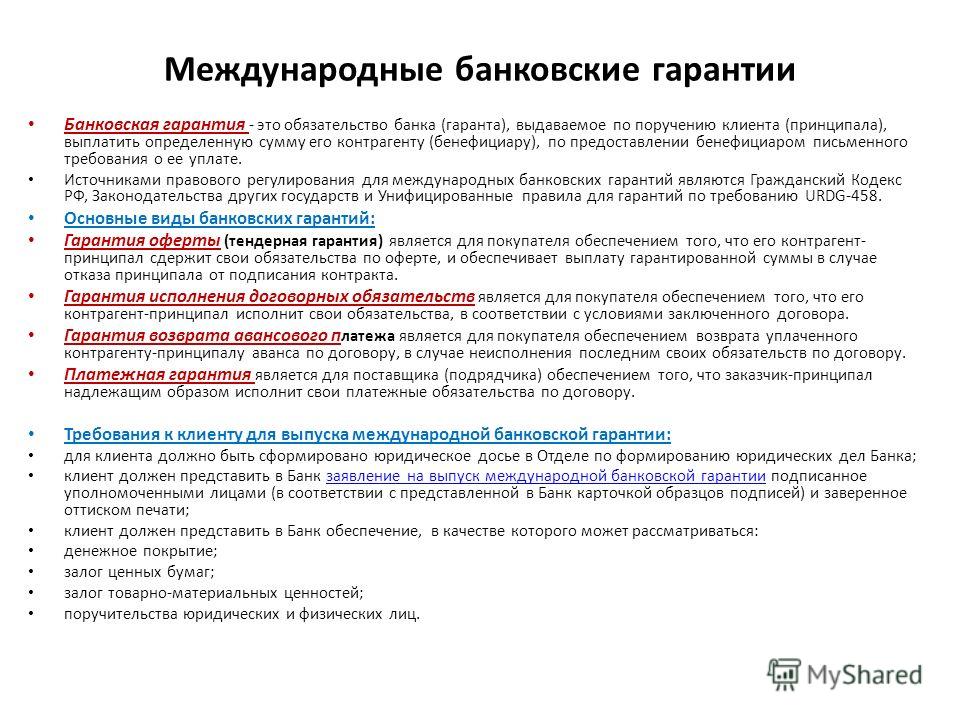

В зависимости от интересов клиента, могут быть различного вида. Например, финансовая организация, именуемая гарантом, может обеспечивать совершение платежей, надлежащее исполнение обязательств принципалом, возврат аванса и т.д. Кроме этого, существуют так называемые таможенные и тендерные гарантии. Выплата банковской гарантии в любом случае производиться только при нарушении условий договора.

Выплата банковской гарантии в любом случае производиться только при нарушении условий договора.

Такой финансовый инструмент используется не только в частных договорах, но и при торговле между государствами. Однако наиболее активно он используется для обеспечения обязательств между заказчиком и исполнителем внутри страны.

Чтобы получить банковскую гарантию, заёмщик должен быть состоятельным. Как показывает практика, чтобы заёмщик получил документ, ему необходимо предоставить финансовой организации движимое, недвижимое имущество или определенную денежную сумму в качестве залога. При необходимости выплаты обычной банковской гарантии кредитору это имущество может быть реализовано банком.

Кроме этого, такая услуга предоставляется заемщику только за вознаграждение. При этом, размер комиссии за данный финансовый продукт может варьироваться от 1-2%(зависит от срока действия и оттого какие выплаты от банка по банковской гарантии предусмотрены в договоре).

Лица, участвующие в договоре банковской гарантии

Согласно условиям соглашения, финансовая организация, которая её выдает гарантию, является независимой стороной, но при этом обеспечивает исполнение обязательств исполнителем перед кредитором.

К договору поручительства имеют отношение три стороны:

Гарант

В роли гаранта выступает финансовая организация, которая непосредственно гарантирует кредитору выплаты по денежной банковской гарантии в случае неисполнения обязательств поставщиком товаров или услуг.

В качестве принципала выступает лицо, которое по договору с кредитором берет на себя обязательства, предусмотренные в соглашении.

Данное лицо является выгодоприобретателем, которого страхуют документы от ситуаций возникающих при невыполнении обязательств лицом, которое взяло на себя обязательства по договору.

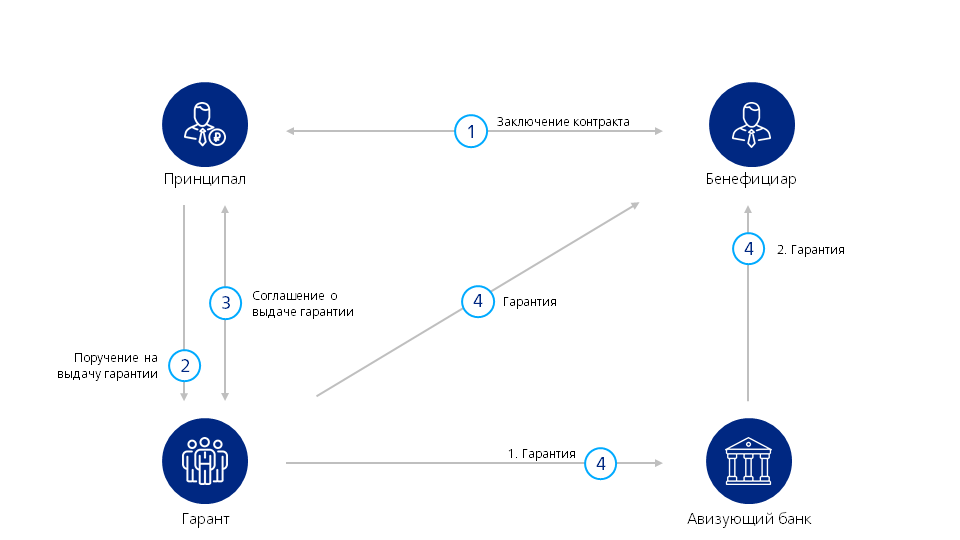

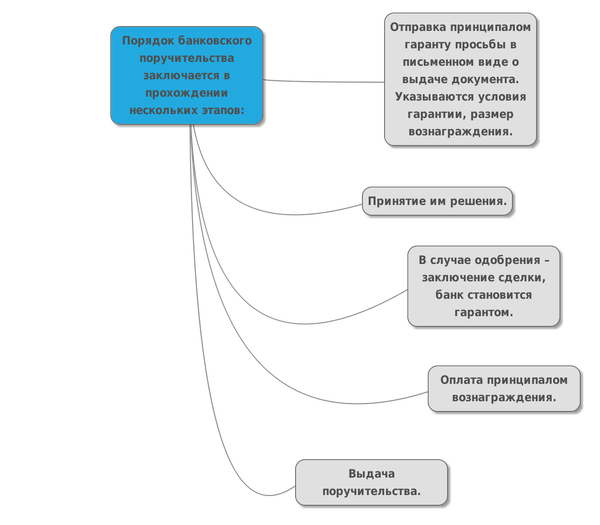

Что касается оформления соглашения, то в этом процессе участвует только две стороны: гарант и принципал. То есть, для того чтобы получить банковскую гарантию исполнителю необходимо написать заявление о выдаче данного финансового продукта.

После того как принципал получает гарантию он её предоставляет на рассмотрение кредитору. Кредитор, в свою очередь, рассматривает данный документ, после чего принимает решение о принятии либо отклонении данной сделки.

Гарантийные случаи, предусматривающие выплаты

Гарантийный случай – это тот момент, когда принципал не выполнил или выполнил, но не в полном объеме обязательства, которые он взял на себя по договору. Помимо этого, к гарантийному случаю относится момент, когда заказчик имеет полное право затребовать денежную компенсацию по договору в связи с возникновением гарантийного случая.

В документе указывается сумма компенсации, срок действия финансового инструмента, ну и, пожалуй, самое главное это при каких случаях произойдет выплата денежной банковской гарантии.

Выплата денежных средств по банковской гарантии

При наступлении гарантийного случая, выплата банковской гарантии осуществляется только после того, как заказчик обратится в финансовую организацию, которая выдавала гарантию исполнителю, с просьбой о компенсации. Такое требование заказчик должен предоставить в финансовую организацию в письменном виде, с пакетом документации, которые были прописаны в условиях.

Кроме этого, в письменном заявлении обязательно указывается, каким образом исполнитель нарушил взятые на себя обязательства. При этом все вышесказанные действия заказчик должен выполнить до окончания действия документа.

После этого банк начнет рассмотрение данных требований, а также документации, которая была прикреплена к заявлению, согласно требованиям соглашения. Рассмотрение требования заказчика осуществляются банком в достаточно короткий срок. При рассмотрении требований заказчика, банк уделяет повышенное внимание соответствию положений, предъявленных для выплаты банка по банковской гарантии с условиями документа.

А что касается отношений между бенефициаром и принципалом, а также причин возникновения сложной ситуации между сторонами, то это подлежит второстепенному рассмотрению.

Причины отказа в выплате банковской гарантии

Выплата банковской гарантии может быть не удовлетворена банком в следующих случаях:

- Выплата может быть отклонена, если заказчик согласно требованиям договора не предоставил пакет документов, который должен прилагаться к заявлению о выдаче компенсации.

Либо же заказчик предоставил документацию, которая не соответствует требованиям договора.

Либо же заказчик предоставил документацию, которая не соответствует требованиям договора. - Финансовая организация может отклонить требования заказчика о выплате компенсации, в связи с истечением срока действия соглашения, заключенной по договору.

При отказе выплаты банка по банковской гарантии, финансовое учреждение незамедлительно уведомляет об этом заказчика. Помимо этого выплаты банка также сопровождаются уведомлением выгодоприобретателя.

Действия банка при наступлении гарантийного случая

Банк несет ответственность перед кредитором только в предусмотренных договором рамках, то есть, выплаты банка по банковской гарантии производятся в прописанных в соглашении случаях . Также считается, что если гарантийный случай не наступил, а срок действия истёк, то финансовая организация выполнила все свои обязательства перед выгодоприобретателем. Что касается прочих требований кредитора, таких, как возмещение косвенного убытка или неустойка, то банк к этому никакого отношения не имеет.

Банковская гарантия не так давно появилась в России, однако, сразу стала востребованной из-за того, что является наиболее надежным финансовым инструментом, который позволяет обеспечивать добросовестную работу с исполнителями. Выплаты по банковской гарантии производятся в определенных в соглашениями случаях и позволяют удовлетворить основные требования кредитора.

Статья размещена на сайте «Банковская гарантия».

Банковские гарантии в качестве обеспечения исполнения обязательств

Банковские гарантии в настоящее время используются более широко, чем когда-либо, и большинство людей, занимающихся бизнесом и сделками с недвижимостью, сталкивались с ними в той или иной форме. Тем не менее, мы все еще видим много случаев непонимания и неуверенности в том, как и когда их можно призвать.

Одной из наиболее распространенных функций банковской гарантии является предоставление обеспечения исполнения обязательств по коммерческому договору (назовем ее базовое соглашение ). Хорошим примером является случай, когда арендатор (такой как розничный бизнес или промышленная компания) вместо предоставления денежного залога арендодателю предоставляет банковскую гарантию на согласованную сумму для обеспечения выполнения своих обязательств по аренде. Другим распространенным примером является предоставление застройщиком застройщику (обычно землевладельцу) банковской гарантии в качестве обеспечения выполнения его обязательств по договору строительного подряда.

Хорошим примером является случай, когда арендатор (такой как розничный бизнес или промышленная компания) вместо предоставления денежного залога арендодателю предоставляет банковскую гарантию на согласованную сумму для обеспечения выполнения своих обязательств по аренде. Другим распространенным примером является предоставление застройщиком застройщику (обычно землевладельцу) банковской гарантии в качестве обеспечения выполнения его обязательств по договору строительного подряда.

В этой статье мы объясняем, как и когда можно воспользоваться банковской гарантией, предоставленной в качестве гарантии исполнения.

Но сначала давайте объясним, что такое банковская гарантия.

Что такое банковская гарантия? Участвуют три стороны — банк и его клиент, а также третье лицо, пользующееся банковской гарантией (например, арендодатель или застройщик) — мы будем называть их бенефициаром. Клиент просит свой банк выдать банковскую гарантию в пользу бенефициара на определенную сумму. Если банк выдает банковскую гарантию, он будет подвергаться риску осуществления платежа по этой гарантии, и поэтому он потребует от своего клиента защитить этот риск, либо предоставив денежный депозит на эквивалентную сумму (это называется «кассовый депозит»). подкрепленная банковской гарантией») или какая-либо другая форма обеспечения, приемлемая для банка. Банк взимает с клиента комиссию за предоставление банковской гарантии.

Если банк выдает банковскую гарантию, он будет подвергаться риску осуществления платежа по этой гарантии, и поэтому он потребует от своего клиента защитить этот риск, либо предоставив денежный депозит на эквивалентную сумму (это называется «кассовый депозит»). подкрепленная банковской гарантией») или какая-либо другая форма обеспечения, приемлемая для банка. Банк взимает с клиента комиссию за предоставление банковской гарантии.

Банковская гарантия обычно имеет срок действия, но не всегда. Это важно для клиента, поскольку он не сможет вернуть свой денежный депозит (или отказаться от других мер безопасности) до тех пор, пока не истечет срок действия банковской гарантии или он не будет возвращен банку.

Не хуже наличных Существует очень важное различие между банковскими гарантиями и большинством обычных гарантий. По обычной гарантии поручитель обещает Стороне А, что он уплатит любую сумму, которую Сторона Б должна Стороне А, но не выплачивает ее в установленный срок. Ключевым вопросом здесь является ответственность Стороны Б: если Сторона Б не обязана выплачивать сумму Стороне А, то гарант не обязан платить.

Ключевым вопросом здесь является ответственность Стороны Б: если Сторона Б не обязана выплачивать сумму Стороне А, то гарант не обязан платить.

Однако по большинству банковских гарантий гарант (т. е. банк) обещает Стороне А, что он уплатит определенную сумму Стороне А по требованию, независимо от того, причитается ли сумма Стороне Б или оспаривается Стороной Б. . Вот почему банковские гарантии часто называют просто «безоговорочным обещанием заплатить по требованию».

В бизнес-сообществе банковские гарантии в этой форме считаются «равноценными наличным деньгам», поскольку банк должен произвести платеж по требованию, независимо от того, должен ли его клиент требуемую сумму или оспаривает заявленную сумму. Иногда это называют принципом автономии, означающим, что банк должен действовать автономно и независимо от того, что может сказать его клиент. Если бы это было не так, то стороны, участвующие в бизнесе и торговле, не были бы уверены в своей способности конвертировать банковскую гарантию в наличные и вместо этого могли бы настаивать на денежном залоге, а не на банковской гарантии.

Банковская гарантия обычно содержит ссылку на клиента банка и лежащее в его основе соглашение между клиентом и бенефициаром (например, договор об аренде определенного помещения или договор на строительство для конкретного проекта), но эти ссылки обычно носят только контекст и предысторию, и не давать заказчику никаких прав по банковской гарантии.

Таким образом действует большинство банковских гарантий, и данная статья посвящена банковским гарантиям такого рода. Однако предостережение: не все банковские гарантии одинаковы. Некоторые из них содержат дополнительные формулировки, которые могут сделать их условными или наложить некоторые ограничения на обязательство банка по оплате. Поэтому важно внимательно изучить точную формулировку каждой банковской гарантии, а не предполагать, что все они действуют совершенно одинаково..

Итак, когда бенефициар попросит об этом, банк должен выплатить банковскую гарантию, без вопросов. Однако это совершенно другой вопрос, имеет ли бенефициар право в соответствии с условиями основного соглашения с клиентом (другой стороной) предъявлять требование, и мы рассмотрим это более подробно ниже.

Небольшой терминологический вопрос — в контексте требования по банковской гарантии обычно используется ряд различных выражений, имеющих по сути одно и то же значение — «обращение к…» или «предъявление требования по….. или «требование по…» банковской гарантии, или просто «обналичивание банковской гарантии». Для последовательности и простоты в этой статье мы будем использовать термин «обналичка…» или «обналичивание…» банковской гарантии.

Обналичивание банковской гарантии может быть очень серьезным вопросом для клиента, особенно в отношении крупных проектов или контрактов, где банковские гарантии выдаются на очень значительные суммы денег. Помимо предоставления банку доступа к денежным средствам своего клиента или ресурсам безопасности, обеспечивающим гарантию, обналичивание банковской гарантии может привести к немедленному нарушению банковских условий с серьезными финансовыми последствиями для клиента, и, если клиент является частью более крупной группы, для других участников группы.

По этим причинам, среди прочего, многие стороны на протяжении многих лет добивались срочных судебных запретов, чтобы банки не выплачивали по банковским гарантиям. Подход судов ясен — как недавно было подтверждено в деле Lanskey Constructions Pty Ltd против Westrac Pty Ltd [2022] WASC 90 — судебные запреты будут рассматриваться только в следующих ограниченных обстоятельствах:

- для предотвращения бенефициара от мошеннических действий;

- , чтобы предотвратить недобросовестные действия бенефициара в нарушение Закон Австралии о защите прав потребителей ; и

- , чтобы помешать бенефициару обналичить гарантию, если он дал договорное обещание (например, в основном соглашении) не делать этого при отсутствии определенных указанных обстоятельств.

Теперь мы более подробно рассмотрим третий пункт – как и когда основное соглашение позволяет бенефициару обналичить банковскую гарантию.

Право на предъявление требования Основное соглашение между бенефициаром и покупателем (например, договор аренды или договор на строительство) в большинстве случаев будет включать пункт, объясняющий, для чего предназначена банковская гарантия и как и когда она может быть использовал.

В общих чертах суды определили, что в этих пунктах используются два разных подхода, и права бенефициара в отношении того, как и когда он может обналичить банковскую гарантию, будут зависеть от намерений сторон, определяемых путем внимательного изучения конкретной формулировки пункта.

Существует два разных типа подхода:

- тот, который работает как устройство безопасности производительности; и

- тот, который работает как устройство распределения рисков.

Устройство безопасности исполнения

При таком подходе функция оговорки состоит в том, чтобы предоставить бенефициару гарантию покрытия расходов и убытков, понесенных в результате нарушения покупателем основного соглашения. В зависимости от формулировки пункта, правильное толкование может заключаться в том, что бенефициар не имеет права обналичить банковскую гарантию до тех пор, пока его юридическое право на возмещение расходов и убытков, а также их размер не будут установлены или окончательно определены юридически. Например, если клиент оспаривает предполагаемое нарушение или что расходы или убытки, понесенные бенефициаром, были разумными или юридически причитающимися покупателю, в зависимости от формулировки пункта может быть так, что бенефициар не имеет права на получение денежных средств. банковской гарантии до тех пор, пока эти вопросы не будут окончательно решены, в том числе в судебном порядке, если это необходимо. В этом случае клиент может получить судебный запрет, запрещающий банку выплачивать банковскую гарантию до тех пор, пока эти вопросы не будут окончательно решены.

Например, если клиент оспаривает предполагаемое нарушение или что расходы или убытки, понесенные бенефициаром, были разумными или юридически причитающимися покупателю, в зависимости от формулировки пункта может быть так, что бенефициар не имеет права на получение денежных средств. банковской гарантии до тех пор, пока эти вопросы не будут окончательно решены, в том числе в судебном порядке, если это необходимо. В этом случае клиент может получить судебный запрет, запрещающий банку выплачивать банковскую гарантию до тех пор, пока эти вопросы не будут окончательно решены.

В соответствии с этим подходом также может иметь место, опять же в зависимости от конкретной формулировки пункта, что бенефициар имеет право только частично обналичить банковскую гарантию, чтобы покрыть сумму конкретного убытка, который подлежит оплате, и не более .

Устройство распределения рисков

При таком подходе цель состоит в том, чтобы распределить на клиента (т. имеет ли место нарушение и/или фактические затраты или убытки, вытекающие из нарушения), окончательно решается или определяется в судебном порядке. Он делает это, предоставляя бенефициару право немедленно конвертировать банковскую гарантию в денежные средства, если он считает, что клиент нарушает основное соглашение, без необходимости сначала доказывать нарушение или сумму понесенных убытков. Другой взгляд на этот подход заключается в том, что он ставит бенефициара в такое же положение, как если бы он держал наличные деньги клиента вместо банковской гарантии.

имеет ли место нарушение и/или фактические затраты или убытки, вытекающие из нарушения), окончательно решается или определяется в судебном порядке. Он делает это, предоставляя бенефициару право немедленно конвертировать банковскую гарантию в денежные средства, если он считает, что клиент нарушает основное соглашение, без необходимости сначала доказывать нарушение или сумму понесенных убытков. Другой взгляд на этот подход заключается в том, что он ставит бенефициара в такое же положение, как если бы он держал наличные деньги клиента вместо банковской гарантии.

Когда вопрос будет окончательно решен и размер ответственности и сумма будут установлены, бенефициар будет обязан вернуть излишки, если таковые имеются, за исключением случаев, когда в соглашении ясно указано, что любые излишки должны оставаться у бенефициара в качестве обеспечения будущих требований. Мы также упомянем мимоходом, что большинство соглашений будет включать требование о «пополнении», то есть клиент должен предоставить новую банковскую гарантию взамен той, которая была обналичена.

Суды поддержали подход «распределения рисков» в ряде дел, когда из формулировки основного соглашения ясно, что это является намерением сторон, а бенефициар действует добросовестно при обналичивании банковской гарантии.

Недавний случай Lanskey Constructions , упомянутый выше, снова подтвердил этот подход. В данном случае основным соглашением был контракт на строительство, по которому Lanskey Constructions потребовала судебного запрета, чтобы воспрепятствовать Westrac Pty Ltd (заказчику по контракту на строительство и бенефициару по банковской гарантии) обналичить банковскую гарантию. Верховный суд Западной Австралии подтвердил, что соответствующий пункт в договоре на строительство предназначался для использования в качестве «средства распределения рисков», в результате чего Lanskey Constructions будет «не из своего кармана» до окончательного разрешения спора с Westrac.

Суд разъяснил, что бенефициар должен иметь добросовестное требование , чтобы воспользоваться банковской гарантией ( добросовестно означает сделать что-то добросовестно или с честным намерением), и в этом случае было установлено, что Westrac Pty Ltd (бенефициар) действовала честно, искренне полагая, что имеет право на возмещение суммы, заявленной по договору. Соответственно, суд отказался вынести судебный запрет и разрешил обналичить банковскую гарантию.

Соответственно, суд отказался вынести судебный запрет и разрешил обналичить банковскую гарантию.

Банковская гарантия представляет собой прямое обязательство банка произвести платеж бенефициару по требованию, без ссылки на его клиента и независимо от любого предполагаемого спора между клиентом и бенефициаром. Суды не будут препятствовать бенефициару обналичить банковскую гарантию, за исключением случаев, когда бенефициар действует мошеннически, недобросовестно или базовое соглашение между бенефициаром и клиентом не препятствует этому.

Разрешает ли основное соглашение бенефициару обналичить банковскую гарантию, будет зависеть от намерения сторон, которое должно быть истолковано исходя из формулировок соответствующих положений.

Когда стороны заключают соглашение, которое требует предоставления банковской гарантии в качестве формы обеспечения, важно, чтобы стороны точно понимали, как они хотят, чтобы это положение действовало, и чтобы формулировка согласовывалась с этой целью и была ясной по смыслу. операция.

операция.

~ с Филиппа Торн, Выпускник юридического факультета

Банковская гарантия

Банковская гарантия представляет собой трехстороннее соглашение между банкиром, бенефициаром и лицо или клиент, посредством чего банк берет на себя обязательство оплатить бенефициаром определенную сумму денег, или организовать исполнение обязательства клиента в случае возможного его неисполнения. Банки как правило, потому что у них есть финансовые возможности для удовлетворения таких обязательства.[1] По сути, это своего рода абсолютное обязательство заплатить суммы по требованию держателя гарантии.

Договор банковской гарантии отличается и не зависит от лежащего в его основе

договор, который существует между бенефициаром и кредитором[2], т.е.

не имеет отношения к состоянию отношений между гарантом и

лицо, от имени которого дается гарантия. Договор банковской гарантии является

отличным и независимым от основного договора, который существует между

бенефициар и кредитор. Это чрезвычайно важно при определении

ответственность банков в случае неисполнения обязательств должником.[3]

Это чрезвычайно важно при определении

ответственность банков в случае неисполнения обязательств должником.[3]

Это в основном для свободного потока торговли в качестве гарантии, предоставляемой банком, это спасает кредитора от убытков, а также дает кредитору право на взыскать долг в случае дефолта без длительного судебного процесса.[4]

Банковские гарантии – это гарантии, которые в основном предоставляются Банком Поставщиков/Подрядчика в пользу Покупателя/Принципала:

- На задаток

- В качестве обеспечения исполнения договора

- В качестве обеспечения первоначального и поэтапного платежа, произведенного Покупателем Поставщик

- К заранее оцененным убыткам в исключительных случаях контрактов на крупную сумму и т.д.

Банковскую гарантию часто называют гарантией «по первому требованию» или «по требованию»

потому что они должны быть выплачены по первому письменному требованию бенефициара

оплаты и не требуется никаких дополнительных документов или доказательств невыполнения обязательств.

Необходимость банковской гарантии

В условиях, когда поощряются новые стартапы, банковские гарантии

играет решающую роль в поощрении этих стартапов, помогает новым фирмам

настроить эффективно, что является благом для малого бизнеса. В начале

этапах своего бизнеса они могут собрать необходимые деньги в кредит, сохраняя

банк в качестве поручителя. Доверие к банку снижает транзакционный риск в

деловая сделка.[5]

Типы банковской гарантии

- Гарантия авансового платежа.

экспортно-импортный бизнес, но теперь распространяется на внутреннюю торговлю. Покупатели

товары обычно используют эту гарантию для обеспечения авансового платежа, сделанного

их. Уплаченная авансовая гарантия может быть восстановлена, поскольку она является основной

обязательство банка, дающего гарантию.[6]

- Гарантия платежа. Эта гарантия обязывает должника

оплаты, это более надежная гарантия, так как даются залоговые ценные бумаги

с этим типом гарантии, в случае неисполнения обязательств должником банк может

взыскать указанную сумму с залоговых ценных бумаг, предоставленных

должник.

[7]

[7]

Ответственность по банковской гарантии

Сумма ответственности, взятой на себя по банковской гарантии без каких-либо возражений или спор по условиям гарантии является абсолютным и недвусмысленным.[8] В обычном гарантировать ответственность поручителя в соответствии с п. 128 Индийского контракта Закон 1872 г. распространяется на основной должник, т.е. гарантии в той же степени, что и у основного должника, тогда как по банковской гарантии банк становится ответственным, когда условия гарантии инструменты исполняются независимо от сделки между бенефициар и лицо, по обязательству которого предоставлена гарантия то есть ответственность может возникнуть даже тогда, когда такое последнее лицо не находилось в невыполнение обязательств, его фактическая ответственность по этой сделке будет намного меньше, чем сумма, выплаченная по безусловной гарантии.[9]

Банковская гарантия может быть обеспечена просто без изучения характера

операции между Банком и клиентом, которые привели к предоставлению

банковская гарантия. [10] Банк должен заплатить независимо от любого спора, поднятого

лицо, по просьбе которого дано поручительство[11], и не может предъявить

иск о нарушении со стороны основного должника.[12]

[10] Банк должен заплатить независимо от любого спора, поднятого

лицо, по просьбе которого дано поручительство[11], и не может предъявить

иск о нарушении со стороны основного должника.[12]

Также изменение договора, заключенное одной из сторон, не влияют на ответственность по гарантии. [13] Банк может отказать банку гарантия, если бенефициар не в состоянии показать, что все необходимые условия банковской гарантии выполнены, если все условия выполнено, банк должен произвести платеж.[14]

Запрос банковской гарантии

Банковская гарантия может быть запрошена бенефициаром в любое время, когда условия

гарантии выполнены, все, что банк должен проверить, что все условия

договор поручительства выполняются, и для этого банк должен иметь

разумное количество времени для проверки документов.[15] Вызов банка

гарантия зависит от условий гарантии. В случаях

безусловная гарантия бенефициар должен реализовать банковскую гарантию

независимо от того, что спор находится на рассмотрении. Если во время вызова

банковской гарантии, это вполне соответствует условиям, даже не обязательно,

бенефициар должен оценить размер убытков и указать эту цифру.[16]

Если во время вызова

банковской гарантии, это вполне соответствует условиям, даже не обязательно,

бенефициар должен оценить размер убытков и указать эту цифру.[16]

Исключения

Исключения В платеже по банковской гарантии может быть отказано или ограничено:

Мошенничество- Банк может наложить запрет на инкассацию банка

гарантировать, если prima facie очевидно, что мошенничество было совершено

бенефициаром, а не кем-то другим.[17] Нужен веский аргумент prima facie

чтобы показать мошенничество, простое обвинение в мошенничестве не сработает.

для защиты кредитной системы, в противном случае бенефициар будет требовать

платеж, на который он не имел права.[19]]

Невосполнимый ущерб или несправедливость — если банковская гарантия наносит ущерб или каким-либо образом приводит к

несправедливости по отношению к одной из заинтересованных сторон, то кредитор не имеет права

обналичить банковскую гарантию, ущерб должен быть подлинным и немедленным.[20]

Меры предосторожности, принимаемые банками:

Для снижения рисков, которым подвергаются банки при предоставлении банковских услуг

гарантии от имени своих клиентов, банки прибегают к следующему, чтобы

защищать свои интересы.

Лимиты: банки устанавливают максимальные денежные лимиты, до которых они могут предоставить гарантии и открытые аккредитивы в любой момент времени. Ограничения фиксированы на основе финансового положения, степени, в которой счет был поддерживается клиентами удовлетворительно, объем транзакций, прошлый трек записи Встречного клиента в отношении таких гарантий и т. д. Лимиты периодически пересматриваются вместе с денежными лимитами по овердрафтам, кредиты наличными и т. д. [21]

Маржа- Банки устанавливают максимальные денежные лимиты, до которых они могут

предоставлять гарантии и открывать аккредитивы в любой момент времени. Пределы

истекли на основании финансового положения, степень которого составляет счет

поддерживается клиентами удовлетворительно, объем транзакций,

прошлый послужной список клиента в отношении такой гарантии и т. д. Ограничения

периодически пересматриваются и переустанавливаются вместе с денежными лимитами по овердрафтам,

наличные кредиты и т. д. Процент маржи колеблется от десяти до пятидесяти процентов

банковской гарантии. Маржинальные деньги будут разблокированы, как только основной

должник выполнил свое обязательство перед банком, т.е. вернул сумму

в банк. [22]

д. Процент маржи колеблется от десяти до пятидесяти процентов

банковской гарантии. Маржинальные деньги будут разблокированы, как только основной

должник выполнил свое обязательство перед банком, т.е. вернул сумму

в банк. [22]

Встречная гарантия:- Это дополнительный метод, отличный от установления лимитов и принимая маржинальные деньги в качестве обеспечения. Банк неизменно получает счетчик поручительство основного должника до предоставления поручительства, после этого банк дебетует счета клиентов, когда использование банковской гарантии осуществляется кредитор, чтобы возбудить судебное дело против клиента в случае неисполнения обязательств ему выплатить сумму.[23]

Срок исковой давности

Срок исковой давности для принудительного исполнения банковской гарантии составляет три года с

дата исполнения гарантийного письма.[24] Процедура восстановления

инициированный по истечении трех лет, подлежит аннулированию.[25] До того времени,

счет живой, т. е. он не погашен и нет отказа со стороны

поручителей по исполнению обязательств, течение исковой давности не начинается.

Банковская гарантия и международный бизнес

Банковская гарантия представляет собой одностороннюю юридическую сделку, посредством которой банк гарант берет на себя обязательство гарантировать выплату бенефициару определенного сумма денег, указанная в гарантии, при выполнении определенных условий, или если должник по первоначальному договору не выполняет или выполняет свои договорные обязательства ненадлежащим образом.[26] В международном бизнесе продавцы обычно не в курсе финансового положения заказчика и результатов его операций и, следовательно, в продажах всегда присутствует определенный риск. договор, особенно когда речь идет об отгрузке товара без обеспечения его оплата.

Банковская гарантия здесь снижает или устраняет риск, поскольку банк, который дает

гарантия также несет прямую ответственность перед продавцом, также продавец

получает уверенность, когда банк дает гарантию, т. е. он уверен, что в случае

в случае любого дефолта банк выплатит сумму.[27]Как независимый юридический

сделки, банковская гарантия приобрела большое значение в вопросах

международной торговли в последние десятилетия, поэтому сегодня мы с трудом можем себе представить и

заключить любой серьезный контракт с иностранным партнером без его выполнения

обеспечивается банковской гарантией.

По сравнению с другими средствами личной безопасности банковская гарантия оказывается более подходит, так как из-за его абстрактности и отсутствия аксессуаров он обеспечивает более широкая защита экономических интересов кредиторов. Банковская гарантия возникает как институт, существенно влияющий на улучшение международного экономические отношения. В современном сценарии, когда существует огромное недоверие между участники глобального бизнес-сценария, контракты или сделки должны быть сделано с известными и надежными бизнес-структурами.

Благодаря банковским гарантиям компании из менее развитых стран получают большую

заниматься конкурентоспособностью своих предложений в международных делах, потому что

с их принятием договорные партнеры не ставятся в менее выгодное положение

положение с точки зрения риска реализации своих требований. Банковские гарантии,

таким образом, создавая более высокий уровень безопасности кредиторов и значительно

влияющие на стабилизацию отношений на международном рынке[28].

Согласно RBI в соответствии с Положением 4 Управления валютными операциями (Гарантии) Регламент, 2000 г., уведомление №. FEMA.8/2000-РБ от 3 мая 2000 г. Уполномоченным банкам-дилерам разрешено давать гарантии в определенных случаев, как указано в нем.[29]

Выдача банковской гарантии в пользу иностранных авиакомпаний/IATA

Индийские агенты иностранных авиакомпаний, являющиеся членами Международная ассоциация воздушного транспорта (IATA) должна предоставить банку гарантии в пользу иностранных авиакомпаний/IATA, в связи с их билетный бизнес. Это одно из стандартных требований деятельности, банки-уполномоченные дилеры в ходе своей обычной деятельности право выдавать гарантии в пользу иностранных авиакомпаний/IATA от имени индийских агентов иностранных авиакомпаний, которые являются членами IATA в связи с их бизнесом по продаже билетов.Выдача банковской гарантии от имени импортеров услуг

В целях либерализации процедуры импорта услуг было принято решение RBI увеличить лимит выдачи гарантии AD Банки первой категории от 100 000 до 500 000 долларов США, т. е. банки первой категории

не может выдать гарантию на сумму более 500 000 долларов США в пользу нерезидента

поставщик услуг от имени резидента-импортера услуг, учитывая, что

Уполномоченный дилер банка I категории:-

е. банки первой категории

не может выдать гарантию на сумму более 500 000 долларов США в пользу нерезидента

поставщик услуг от имени резидента-импортера услуг, учитывая, что

Уполномоченный дилер банка I категории:-

1. Удовлетворен добросовестным характером сделки.

2. Обеспечивает представление документальных подтверждений импорта услуг в нормальный курс.

3. А гарантия – это обеспечение прямой договорной ответственности возникающие из договора между резидентом и нерезидентом.

Однако в случае компании государственного сектора или отдела/предприятия правительства Индии/правительств штатов, требуется одобрение от Министерство финансов, правительство Индии для выдачи гарантии на сумма, превышающая 100 000 долларов США (сто тысяч долларов США).[30]Запрос гарантии

В случае запроса гарантии Банк уполномоченного дилера должен направить подробный отчет главному генеральному директору по иностранным Департамент обмена, Отдел внешних платежей (EPD), Резервный банк Индии, Центральный офис, Мумбаи 400 001, с объяснением обстоятельств, приведших к вызов гарантии. [31]

[31]

Примечания:

- Г-жа Амрита Гангули, Банковские гарантии: анализ, МАНУПАТРА, (11 июля, 2018, 11:05), доступно по адресу: http://www.manupatrafast.com/articles/PopOpenArticle.aspx?ID=70c1051d-5804-409.a-a55b-5e0243dfc004&txtsearch=Тема:%20Финансы/Банковское дело.

- Там же.

- Hindustan Steelworks Construction Ltd против Тарапора и Ко. (1996) 5 SCC 34.

- Акшай Анураг, Банковская гарантия и судебное вмешательство, МАНУПАТРА ( 11 июля 2018 г., 11:05).

- Акшай Анураг, Банковская гарантия и судебное вмешательство, МАНУПАТРА ( 11 июля 2018 г., 11:05), http://docs.manupatra.in/newsline/articles/Upload/1A60C2E6-874F-4655-8821-CA4915F9D4F6.-%20banking.pdf.

- Meritz Fire & Marine Insurance Co. Ltd против Jan. De Nul. НВ, [2011] EWCA Гражданская 827.

- Акшай Анураг, Банковская гарантия и судебное вмешательство, МАНУПАТРА (

11 июля 2018 г., 11:05), http://docs.manupatra.in/newsline/articles/Upload/1A60C2E6-874F-4655-8821-CA4915F9D4F6.

-%20banking.pdf.

-%20banking.pdf. - Ansal Engineering Projects Ltd против Tehri Hydro Development Corporation Ltd, (1996) 5 SCC 450.

- Поллок и Мулла, Закон об индийских контрактах, 1872 г. (14-е издание, 2013 г.) по адресу 1369.

- Syndicate Bank против Виджая Кумара, AIR 1992 SC 1066.

- Дварикеш Шугар Инд. ООО против Прем Хэви Энгг. Работы, АИР 1997 SC 2477

- Дена Банк против Fertilizer Corpn. ООО, AIR 1990, патент 221. .

- Лойдс Стил Инд. ООО против Индийской нефтяной корпорации. Ltd., AIR 1999 DEL 248.

- Банк Индии против Nangin Construction (India) Pvt. Ltd, (2008) 7 SCC 290.

- Pollock & Mulla, The Indian Contract Act, 1872 (14-е издание, 2013 г.) по адресу 1373.

- Конст. Индостан. Co. Ltd. против штата Бихар, AIR 19997 SC 3710.

- У.П. Кооператив. Federation Ltd. против Singh Consultants & Ers. Пвт. ООО (1998) 1 ССС 174.

- Там же.

- Deutsche Ruckversicherung AG против Walbrook Insurance Co. Ltd.

, (1994) 4

ВСЕ ЭР 181; ПОЛЛОК И МУЛЛА, ЗАКОН О КОНТРАКТЕ С ИНДИЙСКИМ КОНТРАКТОМ, 1375 г. (14-е изд. Lexis

Нексис 2013)

, (1994) 4

ВСЕ ЭР 181; ПОЛЛОК И МУЛЛА, ЗАКОН О КОНТРАКТЕ С ИНДИЙСКИМ КОНТРАКТОМ, 1375 г. (14-е изд. Lexis

Нексис 2013) - Итек Корп. против First National Bank of Boston, 566 FED Supp 1210, at 1217 цитируется с одобрением в деле Svenksa Handelsbanken против Indian Charge Chrome, (1994) 1 ССС 502, в 507.

- https://efinancemanagement.com/sources-of-finance/bank-guarantee(Последний посетил: — 27.06.2018).

- CA Маной Кумар Гупта, Статья о банковской гарантии, (последняя Изменено: — 27.06.2018) http://voiceofca.in/siteadmin/document/25_12_10_2_ArticleonBankGuarantee.pdf

- Анубхав Матхур, Гарантии и контргарантии (последнее изменение: — 27.06.2018) https://www.teb.com.tr/sme/guarantees-and-counter-guarantees.

- New Bank of India против Sajitha Textiles, AIR 1997 Кер 201, статья 55 применяется Закон об ограничениях 1963 года.

- Аннама Хосе против Kerala Financial Corpn, AIR 2002 Ker 396.

- Павичевич, Б. (1999). Банковская гарантия в теории и на практике, Белград,

Официальный вестник СРЮ; Мирьяна Кнежевич и Александр Лукич.

Гарант, потому что гарантирует. Здесь все просто запомнить – и путаницы никакой возникнуть не может;

Гарант, потому что гарантирует. Здесь все просто запомнить – и путаницы никакой возникнуть не может; Данный термин, в принципе, имеет очень широкую сферу применения и используется не только в гарантийной сфере. Основан он на французском слове, означающее в переводе прибыль или пользу. Называть бенефициаром принято субъект, что получает выгоду в денежном или ином выражении. В нашем случае речь идет именно про финансовый аспект, так как бенефициар может потребовать именно денежную компенсацию, предусмотренную гарантийными документами. Обратите внимание, независимо от возникшего долга, банк погашает только ту сумму, которая прописана в банковской гарантии, не больше.

Данный термин, в принципе, имеет очень широкую сферу применения и используется не только в гарантийной сфере. Основан он на французском слове, означающее в переводе прибыль или пользу. Называть бенефициаром принято субъект, что получает выгоду в денежном или ином выражении. В нашем случае речь идет именно про финансовый аспект, так как бенефициар может потребовать именно денежную компенсацию, предусмотренную гарантийными документами. Обратите внимание, независимо от возникшего долга, банк погашает только ту сумму, которая прописана в банковской гарантии, не больше.

Либо же заказчик предоставил документацию, которая не соответствует требованиям договора.

Либо же заказчик предоставил документацию, которая не соответствует требованиям договора. [7]

[7] е. банки первой категории

не может выдать гарантию на сумму более 500 000 долларов США в пользу нерезидента

поставщик услуг от имени резидента-импортера услуг, учитывая, что

Уполномоченный дилер банка I категории:-

е. банки первой категории

не может выдать гарантию на сумму более 500 000 долларов США в пользу нерезидента

поставщик услуг от имени резидента-импортера услуг, учитывая, что

Уполномоченный дилер банка I категории:-  [31]

[31]  -%20banking.pdf.

-%20banking.pdf. , (1994) 4

ВСЕ ЭР 181; ПОЛЛОК И МУЛЛА, ЗАКОН О КОНТРАКТЕ С ИНДИЙСКИМ КОНТРАКТОМ, 1375 г. (14-е изд. Lexis

Нексис 2013)

, (1994) 4

ВСЕ ЭР 181; ПОЛЛОК И МУЛЛА, ЗАКОН О КОНТРАКТЕ С ИНДИЙСКИМ КОНТРАКТОМ, 1375 г. (14-е изд. Lexis

Нексис 2013)