Краткосрочный вклад на 3 месяца под высокий процент

Вклад на 3 месяца с доходностью до 7,04%

Ежемесячная выплата и капитализация %

Без пополнения

Без снятия

Деньги застрахованы (177-ФЗ от 23.12.2003)

Открыть вкладПерейти в ВТБ Онлайн

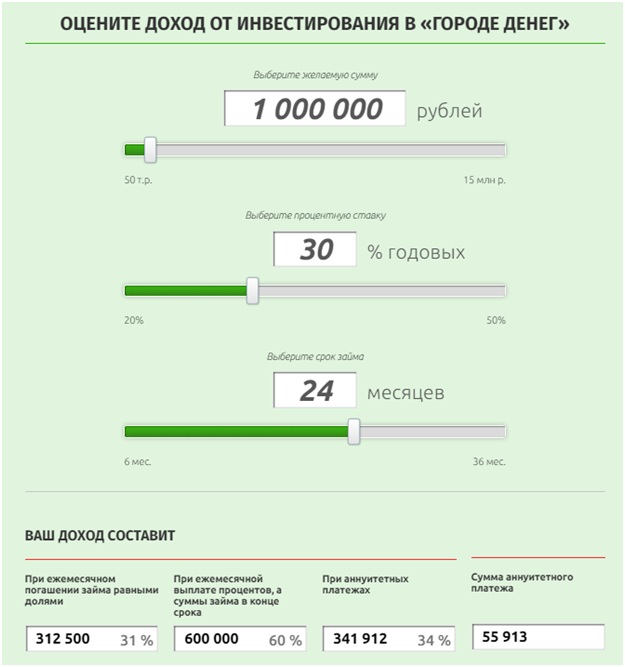

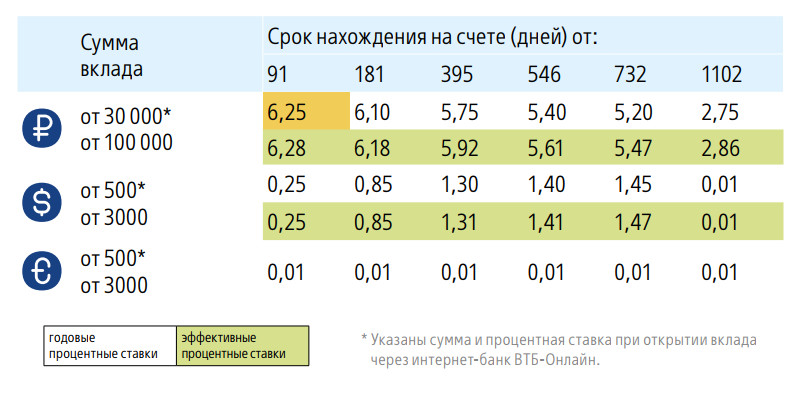

Доходность и условия по счету

Общие условия для ВТБ Онлайн и банкоматов

Общие условия для отделений

Условия предоставления

Бесплатный перевод средств на вклад в ВТБ Онлайн с карты любого банка

Дополнительные взносы не предусмотрены

Расходные операции не предусмотрены

Ежемесячное начисление процентов с капитализацие (проценты остаются на вкладе) или выплатой на счет

Пролонгация

Предусмотрена однократная пролонгация

Досрочное расторжение

При досрочном расторжении проценты по Вкладу за период с

начала действия срока Вклада начисляются и уплачиваются по

процентной ставке, равной 0,01 % годовых. Условие капитализации

процентов (причисление к Вкладу) при досрочном расторжении

вклада не применяется.

Условие капитализации

процентов (причисление к Вкладу) при досрочном расторжении

вклада не применяется.

Преимущества вклада на 3 месяца

Краткосрочные вложения для физических лиц отличаются такими достоинствами:

Срок. Три месяца — небольшой промежуток времени. По окончании срока клиент забирает деньги или снова вкладывает их на выгодных условиях.

Минимальная сумма в ВТБ Онлайн ниже, чем при оформлении через отделение.

Минимальный риск потерь. Пока деньги лежат в Банке, они в безопасности, на них начисляются проценты. Деньги не потеряются и их не украдут, а по окончании периода можно получить дополнительный доход.

Капитализация. Если выбрать вариант, в котором проценты начисляются на счет вклада, они добавляются к общей сумме, и на них тоже начисляются %.

Как открыть краткосрочный вклад?

В отделении.

Клиент обращается к банковскому сотруднику лично с паспортом, заключает договор комплексного обслуживания для открытия мастер-счета, вносит на него деньги наличными или безналичным способом. Сотрудник в этот же день открывает вклад и перечисляет на него деньги с мастер-счета.

Клиент обращается к банковскому сотруднику лично с паспортом, заключает договор комплексного обслуживания для открытия мастер-счета, вносит на него деньги наличными или безналичным способом. Сотрудник в этот же день открывает вклад и перечисляет на него деньги с мастер-счета.Через ВТБ Онлайн. Не выходя из дома, можно изучить выгодные условия, согласиться с ними и перевести деньги с мастер-счета на вклад «Первый».

В банкомате ВТБ. Клиент выбирает вклад на три месяца, затем переносит на него средства с мастер-счета.

Возможность оформления онлайн или через банкомат доступна при соблюдении 2 условий:

у клиента заключен договор комплексного обслуживания и подключен ВТБ Онлайн

на мастер-счете есть средства

Как получить проценты?

На мастер-счет. Каждый месяц причитающиеся % перечисляются на отдельный счет, открытый в ВТБ.

В любое время деньги можно снять и воспользоваться ими.

В любое время деньги можно снять и воспользоваться ими.На вклад. При выборе этого варианта проценты добавляются к вложенной сумме. Следующие % начисляются на увеличенную сумму (сумма вклада + проценты, выплаченные за предыдущий месяц).

Если не рассчитываете тратить начисляемые проценты, стоит оставить их для капитализации, так они принесут больше дохода.

Сборник тарифов

Правила

Премиальные вклады и счета

Специальные продукты линейки «Привилегия» в рублях и долларах США.

Подробнее

Как открыть вклад

Закажите бесплатную дебетовую Мультикарту

Просто заполните анкету по ссылке

Получите карту курьером

Или в отделении банка

Откройте вклад в ВТБ Онлайн

После пополнения вашей Мультикарты. ВТБ Онлайн

В ВТБ Онлайн

Переходите в раздел Услуги, выбирайте Сбережения и открывайте вклад. ВТБ Онлайн

В любом банкомате ВТБ

Карта банкоматов

В отделении Банка ВТБ

Потребуется предъявить документ, удостоверяющий личность. Выбрать отделение

Выбрать отделение

Вам может быть интересно

По сроку

Накопительные счета

По городам

Сбережения

Другие услуги

Полезная информация и статьи

Как открыть депозит в иностранном банке.

Основной целью такого выбора может стать сбережение ваших накоплений. Проценты по таким депозитам сейчас не высокие. Кроме того, в Европе устанавливаются достаточно большие суммы для «входа».

Но при всех нынешних реалиях иностранные банки считаются достаточно стабильными и надежными. А в случае ликвидации, потери лицензии или покупке другим, более крупным, конкурентом, клиенты защищены от возможных страховых рисков и не теряют свои деньги.

Еще одной причиной, по которой вам будет интересен именно зарубежный банк, может стать покупка недвижимости, бизнес или регулярные выплаты за обучение за границей.

Любой россиянин может открыть счет, обратившись в иностранное финансовое учреждение. Сегодняшнее законодательство не устанавливает на это запретов.

Сегодняшнее законодательство не устанавливает на это запретов.

Только помните об уплате налога на доходы, а также об обязательном уведомлении налоговой службы о наличии иностранного счета.

До 2015 года для того, чтобы сделать подобный депозит, необходимо было получить специальное разрешение от ЦБ РФ. Причем такая возможность была доступна не каждому.

Но затем валютное законодательство изменилось, и теперь такие вклады стали доступны практически для всех. Исключение составляют госслужащие – для них как раз установлен запрет.

Начать следует с выбора страны.

Не так давно самыми популярными юрисдикциями для открытия счета, в том числе для размещения средств, были Кипр и Прибалтика. История с ними известна, пересказывать не будем.

Среди желающих сохранить свои деньги в настоящее время популярны такие европейские юрисдикции, как Швейцария, Австрия, Лихтенштейн, Люксембург.

При выборе страны (без какой-либо привязки – бизнес, недвижимость) можно ориентироваться, например, на ее кредитные рейтинги.

В первую очередь, обращайте внимание на его надежность: наличие лицензии (это очевидно), его историю и опыт работы. В настоящее время в сети интернет достаточно информации, по которой можно сделать свои выводы о репутации.

Также имеет значение конфиденциальность. Но не с точки зрения анонимности клиента, а с позиции защиты информации. Поскольку сейчас наступили времена всеобщей информационной прозрачности, сведения собирают достаточно подробные. Поэтому очень важен момент гарантии сохранности данных.

Кроме того, следует обращать внимание на предлагаемые условия: проценты по депозитам, комиссии за обслуживание и переводы, минимальные суммы вклада, возможные штрафы при досрочном расторжении договора и прочее.

Обычно всегда есть варианты валюты, в которой будут храниться ваши деньги. Нужно обращать внимание на ставки, потому как они в последнее время не большие, и речь идет не о получении дохода, а, еще раз подчеркнем, о сохранении ваших средств.

Основные валюты для размещения – традиционно доллар и евро, а также швейцарский франк.

Следующим шагом после того, как вы определились со страной и выбрали конкретное финансовое учреждение, будет мониторинг предлагаемых условий и требований к будущему клиенту. Кроме того, необходимо ознакомиться с процентными ставками и комиссиями за обслуживание.

Для всех потенциальных клиентов в первую очередь необходимо подтвердить источник происхождения средств, которые предлагается внести. Банки должны быть уверены, что все «чисто» и «прозрачно». Кроме того, к нерезидентам относятся внимательнее, чем к гражданам своего государства и устанавливают для них дополнительные требования.

Одно из главных условий возможности размещения своих средств на депозите – сумма «входа». Это требование банка по минимальному остатку денежных средств, которые постоянно находятся на счете.

В Европе такой остаток варьируется от нескольких десятков тысяч до нескольких миллионов евро, долларов или швейцарских франков.

В момент открытия некоторые банкиры разрешают внести сумму не полностью – так называемый первоначальный взнос. Но в таком случае обязательно устанавливается срок, в течение которого минимальный депозит должен быть внесен полностью.

Процентные ставки за рубежом в целом довольно небольшие.

В евро они варьируются от 0,5 до 1,5 годовых.

В долларах могут быть чуть выше – от 1 до 4,5 %.

При этом не стоит забывать про комиссии за открытие вклада, обслуживание и другие.

Большинство банков за рубежом предлагают примерно одинаковые проценты по депозитам. Мы составили свой рейтинг ТОП-10 банков, наиболее выгодных и удобных для клиентов, в соответствии с нашим 20-летним опытом работы с зарубежными кредитными институтами.

Это можно сделать лично или через посредника. У каждого из этих вариантов есть свои плюсы и минусы. Посредниками могут быть представительства иностранных кредитных учреждений в России, а также зарубежные или российские компании, которые оказывают такие услуги.

Видео YouTube

Если вы решили открыть счет самостоятельно, то, скорее всего, вам придется поехать в другую страну. Это увеличит затраты, как минимум, на сумму расходов на дорогу и гостиницу. Следует учитывать, что не везде есть сотрудники, говорящие по-русски, и из-за этого могут возникнуть трудности, например, с заполнением или предоставлением документов. Хотя для некоторых такой вариант наоборот более приемлем

С помощью посредника процесс открытия становится значительно проще, но и дороже. Хотя, если учитывать расходы на личный визит в страну в варианте самостоятельного открытия счета, то не так уж и дороже.

У компаний-посредников, как правило, есть договоренности с банкирами: представители приезжают сами, и встреча с ними может происходить, например, в офисе такой компании в Москве.

Кроме того, консультанты сделают за вас всю основную работу, вам останется только представить документы и поставить свою подпись.

Также в последнее время некоторые компании-посредники предлагают своим клиентам процедуру «pre-approval»: когда заранее с банком согласовываются все возникающие вопросы, что повышает шансы открытия счета.

Но при этом очень важно внимательно отнестись к выбору такого посредника. Это должна быть компания с репутацией и соответствующим опытом работы. Иначе последствия могут быть печальными.

Итак, вы выбрали страну, банк, узнали все условия и требования. Теперь вас ждет встреча с банкирами.

Вы должны собрать пакет документов, которые потребуются, и передать их при встрече.

Вы можете сделать это лично, или это сделают за вас ваши консультанты-посредники. Они же могут организовать саму встречу и подписание соответствующих форм и заявлений.

Дальше документы рассматриваются, и принимается окончательное решение.

Существует определённый перечень, но при этом нужно иметь в виду, что каждый из банков может добавить к списку что-то свое.

Как правило, требуются:

- копия загранпаспорта, заверенная нотариусом

- виза, если она требуется для въезда в страну, и встреча происходит за границей

- подтверждение места жительства – «utility bill» (квитанция за оплату коммунальных услуг/электричества/газа и т.п.).

- резюме (CV)

- заполненные банковские формы (цели, сроки, ожидаемая прибыль)

- справка об отсутствии судимости

- справки из других кредитных учреждений, где у вас есть счета

- справка о доходах (например, 2-НДФЛ)

- свидетельство о праве собственности на недвижимость за границей (если есть)

- справка о составе семьи

- также можно предоставить письменные рекомендации от партнеров по бизнесу или финансовых учреждений, с которыми вы работаете.

Советуем обязательно запросить конкретный перечень необходимых документов, чтобы была возможность обойтись одной встречей.

После передачи документов, они попадают в отдел комплаенс-контроля. Все банки очень трепетно относятся к своей репутации, особенно в свете последних общемировых тенденций, связанных с отмыванием денег и финансированием терроризма. И, соответственно, тщательно изучают предоставленные потенциальным клиентом информацию и документы.

Все банки очень трепетно относятся к своей репутации, особенно в свете последних общемировых тенденций, связанных с отмыванием денег и финансированием терроризма. И, соответственно, тщательно изучают предоставленные потенциальным клиентом информацию и документы.

Сотрудники отдела комплаенса проверяют каждого на принадлежность к «группе риска» с помощью специальных баз данных (World Check, World Compliance и др.), а также собирают возможную информацию в сети Интернет.

Здесь наличие сайта и личного профиля в соцсетях сыграет вам на руку.

Только после такой проверки потенциальный клиент может стать реальным.

Здесь хочется отметить один из плюсов прохождения комплаенс проверки с помощью квалифицированного посредника: специалисты хорошо знакомы с самой процедурой и всеми конкретными требованиями и, соответственно, могут сильно упростить и ускорить для вас эту процедуру.

отвечает

Принято решение открыть вам счет. Что же делать дальше?

Что же делать дальше?

В первую очередь вам следует перевести деньги в сумме минимального остатка, оговоренного ранее. В последнее время почти везде есть онлайн-системы – Internet Banking. Так что с управлением счета проблем не возникает.

Если вы открываете депозит, то следует иметь в виду, что по таким счетам часто устанавливаются ограничения на количество транзакций, и, кроме того, платежи должны иметь личную направленность (связаны с покупкой недвижимости, оплатой коммунальных услуг, платой за обучения и прочее).

Также иногда устанавливаются лимиты на транзакции и снятие наличных.

Проводимые операции могут быть приостановлены, если банк посчитает, что предоставленная вами информация является недостаточной или недействительной.

Поэтому со своей стороны советуем быть предельно честными и ответственными в вопросах предоставления документов.

Вклад в иностранном банке может дать своему владельцу дополнительные преимущества, помимо надежного сохранения сбережений.

Среди плюсов можно назвать:

- возможность использовать при получении гражданства или вида на жительство в некоторых странах;

- возможность получить кредит;

- варианты выбора валюты сбережений;

- интересно для тех, кто собирается учиться или работать за границей, а также собственникам зарубежной недвижимости;

- высокие проценты возмещения при ликвидации финансовых учреждений.

Среди минусов можно упомянуть:

- значительные суммы депозитов и небольшие ставки по ним;

- сложность проверок и большое количество документов;

- обязанность для россиян уведомления налоговой службы.

В целом, учитывая все плюсы и минусы, всегда можно выбрать для себя наиболее подходящий вариант.

Первоначальный депозит – это сумма, которая вносится на открываемый счёт в иностранном банке с целью его активации. Большинство сберегательных банков устанавливает сумму первоначального депозита равной сумме неснижаемого остатка на счете. При этом некоторые швейцарские банки предлагают клиентам свой порядок внесения указанных сумм.

При этом некоторые швейцарские банки предлагают клиентам свой порядок внесения указанных сумм.

Расчётные банки устанавливают значительно меньшие суммы первоначального депозита, чем сберегательные – как правило, они не превышают сумму в размере 5 000 долларов или евро. При этом некоторые банки позволяют в дальнейшем использовать эту сумму (например, известный датский банк), а другие банки подобной возможности не предоставляют.

Банки, открывающие счета для коммерческих операций, как правило, допускают обнуление счетов. Но есть и такие, которые требуют нахождения на счетах компаний определённой суммы (размер зависит от требований конкретного банка). Если остаток на счете за рубежом будет менее определённой суммы, банк оставляет за собой право установить дополнительную комиссию за обслуживание счета. А в отдельных случаях и уведомить клиента о возможности закрытия счета.

Что касается конкретных сумм, то швейцарские банки на сегодняшний день устанавливают сумму неснижаемого остатка в пределах 1 000 000 — 2 000 000 швейцарских франков; австрийские банки – в пределах 500 000 – 1 000 000 евро.

Банки, специализирующиеся на расчётных и расчётно-сберегательных счетах, как правило, не устанавливают требований по наличию остатка на счете. Так, требование о неснижаемом остатке отсутствует в прибалтийских банках. Напротив, австрийский или лихтенштейнский банки, открывающие расчётные счета, требуют наличие неснижаемого остатка.

Существуют различные условия, при которых возможно расходование средств, находящихся на счету за рубежом в качестве неснижаемого остатка. При этом часто сумма неснижаемого остатка сразу входит в первоначальный депозит.

Как правило, часть первоначального депозита допустимо использовать, однако есть определённая сумма, которая «замораживается» на счету в иностранном банке. Это практика традиционна для многих расчётно-сберегательных банков. Например, в одном из лихтенштейнских банков первоначальный депозит равен сумме неснижаемого остатка и составляет 300 000 швейцарских франков, а в другом банке этой же страны сумма неснижаемого остатка составляет 100 000 швейцарских франков, при этом первоначальный взнос должен быть не меньше 10 000 швейцарских франков.

Некоторые банки не допускают расходования средств из неснижаемого остатка под угрозой блокирования счета. Однако есть и такие банки, которые позволяют клиенту расходовать минимальный остаток. Но при этом они вводят дополнительные тарифы. Так, один из прибалтийских банков не взимает плату за обслуживание счета, если среднемесячный остаток по счету составляет более 100 000 латов, если же эта сумма уменьшается, банк берет с клиента ежемесячную сумму за обслуживание.

В сберегательных банках, как правило, минимальный остаток на счете равен сумме первоначального депозита. В зависимости от политики банка допустимо достижение установленной суммы в течение определённого периода времени, например, от одного до шести месяцев, при достижении такой суммы её понижение в дальнейшем становится невозможным.

С некоторыми банками возможно договориться, например, о разовом снижении остатка на определённый период времени (на случай, если срочно понадобится большая сумма). Такое условие можно заранее оговорить в банке, при этом указав, что полученная прибыль через некоторое время снова осядет на счету.

Похоже, новый закон поставит точку в вопросе уведомления о небанковских счетах – Пресс-центр | Новости GSL NewsНовый Закон поставит точку в вопросе уведомления о небанковских (в т.ч брокерских) счетах за рубежом. gsl-news.org

Специфика валютного регулирования электронных платежей – Пресс-центр | Новости GSL NewsВсе большую популярность приобретают электронные денежные переводы. Схема предельно проста: пользователь – физическое лицо заводит электронный кошелек в платежной системе для онлайн-оплаты товаров или услуг, которые ему оказывает компания или индивидуальный предприниматель. gsl-news.org

8 лучших инвестиционных счетов с гарантированной процентной ставкой

Инвестиции в счет с гарантированной процентной ставкой — отличный способ обезопасить свои деньги, так как существует очень небольшой риск. Счета с гарантированными процентами обеспечивают надежную и стабильную доходность и могут использоваться для краткосрочных сбережений или в дополнение к другим инвестициям в вашем портфеле. Вот 8 лучших инвестиций с гарантированной процентной ставкой, доступных на сегодняшний день.

Вот 8 лучших инвестиций с гарантированной процентной ставкой, доступных на сегодняшний день.

Инвестирование в счет с гарантированными процентами — отличный способ обезопасить свои деньги, так как риск очень мал. Счета с гарантированными процентами обеспечивают надежную и стабильную доходность и могут использоваться для краткосрочных сбережений или в дополнение к другим инвестициям в вашем портфеле.

Но с таким количеством доступных вариантов может быть трудно решить, какой тип учетной записи подходит именно вам.

В этой статье будет представлен обзор различных типов счетов с гарантированными процентами, их преимущества и советы по выбору наилучшего варианта.

Содержание

- Что означает гарантированный возврат?

- Как работает счет с гарантированными процентами?

- Каковы лучшие инвестиции с гарантированным доходом?

- Могут ли инвестиции с гарантированным возвратом обесцениться?

- Итоги по инвестициям, которые предлагают гарантированный процент

- Часто задаваемые вопросы о счетах с гарантированными процентами

Что означает гарантированный возврат?

Когда инвестиции описываются как имеющие «гарантированный доход», инвестору обещают определенную процентную ставку на его деньги. Учреждение-эмитент предлагает гарантию, например, банк, кредитный союз или государственное учреждение.

Учреждение-эмитент предлагает гарантию, например, банк, кредитный союз или государственное учреждение.

Однако гарантированная ставка не означает, что инвестиции не сопряжены с риском или что доходность будет выше, чем при других вариантах инвестирования. Некоторые инвестиции с гарантированным доходом, такие как депозитные сертификаты и облигации, можно считать малорисковыми, но они все же несут определенный риск.

Гарантированная доходность предназначена для того, чтобы дать инвесторам ощущение безопасности и предсказуемости в отношении их инвестиций.

Устали от взлетов и падений фондового рынка? Счета с гарантированными процентами предлагают стабильную норму прибыли.

Даже при наличии гарантии окупаемость инвестиций может быть ниже, чем при других вариантах инвестирования. Некоторые инвестиции с гарантированным доходом, такие как аннуитеты, могут иметь высокие комиссии и расходы, которые могут съедать доходы.

Как работает счет с гарантированными процентами?

Счет с гарантированной процентной ставкой (GIA) — это тип сберегательного или инвестиционного счета, предлагающий гарантированную процентную ставку. Другими словами, ставка останется неизменной в течение определенного периода времени, обычно одного года или дольше. Примеры включают депозитные сертификаты (CD), сберегательные счета с высокой процентной ставкой и т. д.

Другими словами, ставка останется неизменной в течение определенного периода времени, обычно одного года или дольше. Примеры включают депозитные сертификаты (CD), сберегательные счета с высокой процентной ставкой и т. д.

Большинство банков и кредитных союзов предлагают счета с гарантированной процентной ставкой.

Более низкие нормы прибыли

Поскольку доходность гарантирована, процентные ставки GIA обычно ниже, чем у других вариантов инвестирования, таких как акции, взаимные фонды или биржевые фонды (ETF). Однако они также являются более безопасным вариантом.

Возможны штрафы за досрочное снятие средств

Некоторые счета с гарантированным процентом, такие как CD, могут взимать штраф, если вы выкупите свои инвестиции до наступления срока их погашения. Штрафы будут варьироваться в зависимости от учреждения и конкретного продукта GIA.

Аннуитетные счета GIA

Некоторые GIA также являются аннуитетными контрактами и имеют конкретную дату погашения. Это означает, что деньги заблокированы на определенное количество лет, после чего вы можете вывести свои основные инвестиции и заработанные проценты.

Это означает, что деньги заблокированы на определенное количество лет, после чего вы можете вывести свои основные инвестиции и заработанные проценты.

Перед открытием счета важно сравнить процентные ставки и условия различных GIA и тщательно рассмотреть штрафы за досрочное снятие средств.

Давайте рассмотрим восемь различных инвестиций с гарантированной доходностью.

Каковы лучшие инвестиции с гарантированным доходом?

1. Депозиты при банковском посредничестве

Депозиты при банковском посредничестве, также известные как депозитные сертификаты при посредничестве, предлагаются банками с гарантированной доходностью на определенный период. Эти компакт-диски обычно продаются через брокера или финансового консультанта, а не напрямую в банке.

Они считаются вариантом инвестирования с низким уровнем риска, поскольку основная инвестиция застрахована FDIC на сумму до 250 000 долларов США на каждого вкладчика в каждой организации на случай банкротства банка.

Кроме того, процентная ставка по депозитному сертификату при посредничестве банка гарантируется на весь срок действия депозитного сертификата, что означает, что даже если процентные ставки упадут, процентная ставка по вашему депозитному сертификату не изменится. Это может обеспечить чувство безопасности для всех, кто беспокоится о колебаниях рынка и хочет обеспечить стабильный доход от своих инвестиций.

Тем не менее, важно отметить, что депозитные сертификаты при посредничестве банка обычно имеют штрафы за досрочное снятие средств, а это означает, что вы потеряете часть или все проценты, если снимете деньги до истечения срока действия счета.

2. Высокодоходные сберегательные счета

Высокодоходные сберегательные счета предлагают более высокую процентную ставку, чем традиционные сберегательные счета. Они считаются вариантом инвестиций с низким уровнем риска, поскольку основные инвестиции застрахованы FDIC. Многие из лучших сберегательных счетов с высокими процентами принадлежат онлайн-банкам, таким как Discover и Ally.

Процентная ставка по большинству высокодоходных сберегательных счетов может быть изменена, так как нет фиксированного периода или фиксированного срока, как в случае CD.

Одним из основных преимуществ высокодоходного сберегательного счета является ликвидность. Поскольку ваши деньги никогда не блокируются, вы всегда имеете легкий доступ к своим средствам и можете снимать деньги в любое время без штрафных санкций. В некоторых учреждениях есть требования к минимальному балансу; Если баланс упадет ниже, ставка может уменьшиться, либо счет может быть закрыт.

3. Фиксированные аннуитеты

Фиксированные аннуитеты предлагаются страховыми компаниями с гарантированной доходностью в течение определенного периода. Они считаются вариантом инвестиций с низким уровнем риска, поскольку они, как правило, подкреплены полной верой и доверием страховой компании, выдающей аннуитет. Кроме того, процентная ставка по фиксированному аннуитету гарантируется на срок действия аннуитета, а это означает, что даже если процентные ставки упадут, ставка по вашему аннуитету не изменится.

Это может обеспечить безопасность для тех, кто обеспокоен колебаниями рынка и хочет обеспечить стабильный доход от своих инвестиций.

Когда вы инвестируете в фиксированный аннуитет, вы делаете единовременный платеж или серию платежей, а взамен получаете гарантированный поток дохода в течение определенного периода, обычно после выхода на пенсию. Доход может быть гарантирован на определенное количество лет или пожизненно.

Аннуитеты предназначены для долгосрочных сбережений и обеспечивают надежный пенсионный доход.

К сожалению, фиксированные аннуитеты могут иметь ограничения, такие как штрафы за досрочное снятие, и большинство из них имеют высокие комиссии и расходы, которые могут съедать доход.

4. Аннуитеты с фиксированной индексацией

Аннуитеты с фиксированной индексацией (FIA) представляют собой тип договора аннуитета, предлагаемого страховыми компаниями, который предлагает гарантированную норму дохода в течение определенного периода с возможностью получения дополнительных доходов в зависимости от результатов деятельности. индекс фондового рынка, такой как S&P 500.

индекс фондового рынка, такой как S&P 500.

Они считаются вариантом инвестиций с низким уровнем риска, поскольку основная сумма инвестиций обычно гарантируется страховой компанией, а процентная ставка, зачисленная в контракт, также гарантируется, а это означает, что даже если акции рыночный индекс работает плохо, инвестор не потеряет ни одной из своих основных инвестиций.

Они предлагают те же налоговые льготы, что и традиционные аннуитеты, и могут использоваться в качестве средства пенсионных накоплений.

Обратите внимание, что процентная ставка, зачисляемая на контракт, основана на результатах базового индекса и не может увеличиваться с течением времени. Как и традиционные аннуитеты, аннуитеты с фиксированным индексом, как правило, дороги и могут взимать высокие сборы.

5. Аннуитеты с отсрочкой платежа

Аннуитеты с отсрочкой платежа – это еще один договор аннуитета, предлагаемый страховыми компаниями. Они позволяют инвестору делать взносы в аннуитет в течение определенного периода, часто много лет, прежде чем начать получать гарантированные выплаты дохода. Выплаты дохода обычно производятся после достижения получателем аннуитета определенного возраста, например пенсионного возраста, и гарантируются на определенное количество лет или до конца жизни получателя аннуитета.

Выплаты дохода обычно производятся после достижения получателем аннуитета определенного возраста, например пенсионного возраста, и гарантируются на определенное количество лет или до конца жизни получателя аннуитета.

Отсроченные аннуитеты могут быть хорошим вариантом для тех, кто ищет гарантированную доходность и надежный пенсионный доход, но помните о штрафах и сборах.

6. Казначейские ценные бумаги с защитой от инфляции

Казначейские ценные бумаги с защитой от инфляции (TIPS) — это тип государственных облигаций, предлагаемых Министерством финансов США. Они входят в число 90 113 лучших инвестиций с низким уровнем риска 90 114 и предлагают гарантированную норму прибыли с дополнительным преимуществом защиты от инфляции.

Основная сумма и проценты по TIPS корректируются с учетом инфляции, что означает, что стоимость облигации увеличивается с ростом инфляции, защищая покупательную способность инвестора. Процентные ставки по TIPS фиксированы и выплачиваются каждые шесть месяцев, а срок погашения облигации составляет 5, 10 или 30 лет.

TIPS считаются инвестиционным вариантом с низким уровнем риска, поскольку они выпускаются и поддерживаются правительством США.

Они могут быть хорошим вариантом для тех, кто ищет гарантированную доходность и защиту от инфляции, а также хорошим дополнением к диверсифицированному портфелю.

Однако важно отметить, что процентная ставка, выплачиваемая по TIPS, ниже, чем по другим облигациям, а основная часть может облагаться налогами.

7. Казначейские облигации

Казначейские облигации, также известные как казначейские облигации, представляют собой тип долговой ценной бумаги, выпускаемой Министерством финансов США. Они считаются вариантом инвестирования с низким уровнем риска, поскольку они выпускаются правительством США и поддерживаются полным доверием и доверием Соединенных Штатов.

Процентная ставка по казначейским облигациям гарантируется на срок действия облигации, обычно на 10 или 30 лет, и проценты выплачиваются держателю облигации каждые шесть месяцев. Номинальная стоимость облигации возвращается держателю облигации при погашении облигации.

Номинальная стоимость облигации возвращается держателю облигации при погашении облигации.

Казначейские облигации могут быть хорошим вариантом для тех, у кого низкий уровень риска и кто хочет гарантированную норму прибыли. Они могут обеспечить стабильный поток доходов и стать хорошим дополнением к диверсифицированному портфелю.

Кроме того, проценты по казначейским облигациям не облагаются подоходным налогом штата и местными налогами.

8. Полное страхование жизни

Полное страхование жизни – это тип полиса постоянного страхования жизни, который обеспечивает гарантированное пособие по смерти бенефициаров страхователя в случае их смерти, а также накопление денежной стоимости с течением времени.

Денежный компонент полиса растет с гарантированной скоростью, и страхователь может накапливать сбережения и брать кредиты под денежную стоимость полиса.

Страхование жизни на всю жизнь – это вариант для тех, кто ищет гарантированный доход от своих инвестиций и тех, кто хочет обеспечить финансовую защиту своих близких в случае их смерти.

К сожалению, полисы страхования на всю жизнь имеют более высокую стоимость страховых взносов, чем полисы срочного страхования жизни, и компонент денежной стоимости полиса не гарантирует покрытия компенсации в случае смерти.

Могут ли инвестиции с гарантированным возвратом обесцениться?

Инвестиции с гарантированным доходом, такие как сберегательные счета, депозитные сертификаты и аннуитеты, считаются безопасными инвестициями в основном из-за основной гарантии, не говоря уже о гарантированных нормах дохода.

Однако эти инвестиции сопряжены с так называемым «инфляционным риском». Поскольку нормы прибыли настолько низки, существует риск того, что вы потеряете покупательную способность своих инвестиций, если доходность не будет соответствовать инфляции.

Это стало проблемой в 2022 году, поскольку инфляция взлетела до максимума, невиданного десятилетиями. Именно по этой причине долгосрочные инвестиции почти всегда следует вкладывать в фондовый рынок в форме ETF, взаимных фондов или отдельных акций.

Инвестиции с гарантированной процентной ставкой могут стать отличным способом вложения денег в краткосрочной и среднесрочной перспективе. Эти инвестиции разработаны с учетом безопасности принципала и могут обеспечить финансовую стабильность.

Но с таким количеством вариантов важно исследовать, сравнивать продукты и выбирать инвестиции, которые соответствуют вашему уровню терпимости к риску и целям.

Часто задаваемые вопросы о счетах с гарантированными процентами

Как работают счета с гарантированными процентами?

Счета с гарантированными процентами работают, позволяя вкладчикам получать фиксированную процентную ставку по своим вкладам в течение определенного периода. Процентная ставка гарантирована и не изменится, независимо от поведения фондового рынка или других экономических условий.

Процентная ставка гарантирована и не изменится, независимо от поведения фондового рынка или других экономических условий.

Как найти счет с гарантированной процентной ставкой?

Важно выбирать и сравнивать процентные ставки и другие характеристики продуктов различных банков и кредитных союзов. Также важно учитывать страховое покрытие вкладчика и кредитный рейтинг банка.

Какие инвестиции имеют гарантированную норму прибыли?

Наиболее распространенные инвестиции, предлагающие гарантированную доходность, включают высокопроцентные сберегательные счета, депозитные сертификаты, казначейские векселя, а также государственные и корпоративные облигации.

Являются ли аннуитеты хорошей инвестицией?

Основным преимуществом аннуитета является то, что он обеспечивает надежный источник дохода во время выхода на пенсию. Однако аннуитеты — это дорогостоящие инвестиции с высокими комиссиями, и вы можете не получить полной выгоды, если умрете слишком рано.

Однако аннуитеты — это дорогостоящие инвестиции с высокими комиссиями, и вы можете не получить полной выгоды, если умрете слишком рано.

Как инвестировать для повышения процентных ставок

Многие инвесторы знают, что процентные ставки оказывают большое влияние на их долг. В конце концов, когда процентные ставки растут, стоимость кредита растет. Но знаете ли вы, что ставки также могут повлиять на ваши инвестиции? Хотя многие инвесторы и аналитики сосредотачиваются на низких процентных ставках, рост процентных ставок меняет ландшафт рынка для предприятий и индивидуальных инвесторов. Вот как инвесторы могут получить прибыль от повышения процентных ставок.

Ключевые выводы

- Процентные ставки должны быть фактором, который инвесторы должны учитывать при составлении или корректировке своих портфелей.

- Инвестиции в рост процентных ставок можно осуществить путем инвестирования в банки и брокерские фирмы, в акции компаний, занимающихся технологиями и здравоохранением, а также в компании с большим остатком денежных средств.

- Вы можете извлечь выгоду из более высоких ставок, покупая недвижимость и продавая ненужные активы.

- Краткосрочные облигации и облигации с плавающей ставкой также являются хорошими инвестициями во время повышения ставок, поскольку они снижают волатильность портфеля.

- Подстрахуйте свои ставки, инвестируя в устойчивые к инфляции инвестиции и инвестиции, основанные на кредитной доходности.

1. Инвестиции в банки и брокерские фирмы

Банки и брокерские фирмы зарабатывают деньги на процентах. Это означает, что они могут зарабатывать больше, когда ставки выше, поскольку кредит не так легко доступен в это время. Таким образом, потребители готовы платить больше за кредит. Когда ФРС повышала процентные ставки в прошлом, фирмы, оказывающие финансовые услуги, такие как банки и брокерские конторы, наблюдали улучшение процентного дохода и нормы операционной прибыли.

С другой стороны, заемщики, как правило, имеют больше денег в карманах, когда процентные ставки низкие. Это означает, что в это время они часто совершают более крупные покупки и занимают больше. Таким образом, банки могут зарабатывать деньги на процентах, которые они зарабатывают в больших объемах. Даже когда ставки низкие, банки остаются прибыльными из-за сборов, комиссий и платы за обслуживание, которые они взимают со своих клиентов.

Это означает, что в это время они часто совершают более крупные покупки и занимают больше. Таким образом, банки могут зарабатывать деньги на процентах, которые они зарабатывают в больших объемах. Даже когда ставки низкие, банки остаются прибыльными из-за сборов, комиссий и платы за обслуживание, которые они взимают со своих клиентов.

2. Инвестируйте в богатые компании

Компании, богатые денежными средствами, выигрывают от повышения ставок, потому что они зарабатывают больше на своих денежных резервах. Инвесторы могут искать компании с низким соотношением долга к собственному капиталу (D/E) или компании с большим процентом балансовой стоимости в виде наличных денег. Компании, которые накапливают деньги, также представляют собой прекрасную возможность, включая такие имена, как Apple (AAPL). у которого было 63,9 доллара1 миллиард за последний квартал 2021 года.

3. Фиксация низких ставок

Вы можете воспользоваться более низкой стоимостью займа, зафиксировав низкие процентные ставки, взяв кредит с переменной или регулируемой ставкой. Это продукты с низкими начальными ставками, которые корректируются в зависимости от рыночных условий. Поэтому, если ставки растут, то же самое происходит и с ставкой по вашему кредиту или ипотеке.

Это продукты с низкими начальными ставками, которые корректируются в зависимости от рыночных условий. Поэтому, если ставки растут, то же самое происходит и с ставкой по вашему кредиту или ипотеке.

Лицам с ипотечными кредитами с регулируемой процентной ставкой (ARM) или компаниям с любым видом финансирования с регулируемой процентной ставкой было бы целесообразно рефинансировать кредит с фиксированной процентной ставкой, фиксируя самые низкие процентные ставки на длительный срок.

Независимо от того, являетесь ли вы начинающим инвестором или очень опытным инвестором, всегда полезно проконсультироваться со специалистом по финансам по поводу любых изменений, которые вы вносите в свой инвестиционный портфель или стратегию.

4. Купить с финансированием

Частным лицам или компаниям, которые планируют совершать крупные покупки или капитальные затраты, следует подумать о покупке сейчас, пока у них еще есть возможность зафиксировать низкие долгосрочные ставки.

Покупки, сделанные до того, как процентные ставки начнут значительно расти, могут привести к существенной экономии финансовых расходов и общих долгосрочных затрат.

5. Инвестиции в технологии, здравоохранение

Многие инвесторы предпочитают компании, выплачивающие дивиденды, потому что они делятся частью своей прибыли с акционерами. Но если вы ищете форму долгосрочного роста с учетом процентных ставок, вы можете поискать в другом месте.

Компании в секторах технологий и здравоохранения, как правило, удерживают большие суммы прибыли в качестве нераспределенной прибыли для реинвестирования в возможности роста, а не выплачивают их в виде дивидендов. Прошлые результаты показывают, что в периоды роста процентных ставок в секторах здравоохранения и технологий наблюдался средний рост, который превышал индекс S&P 500.

6. Использование краткосрочных облигаций или облигаций с плавающей процентной ставкой

Диверсификация вашего портфеля важна во времена неопределенности. Это включает в себя поиск новых источников дохода, особенно когда процентные ставки растут, а инфляция становится угрозой для экономики.

Это включает в себя поиск новых источников дохода, особенно когда процентные ставки растут, а инфляция становится угрозой для экономики.

Инвесторы в облигации (и, если на то пошло, любые другие инвесторы) могут снизить волатильность своих портфелей в условиях роста процентных ставок, перейдя на облигации с краткосрочным сроком погашения или инвестируя в них, или купив облигации со ставкой купона, которая плавает в соответствии с процентной ставкой. рыночный курс.

Просто помните, что автомобили с фиксированным доходом — не единственные виды инвестиций, которые вам следует учитывать. Наличие стратегии, которая включает в себя подход с использованием нескольких активов, безусловно, может помочь обуздать рыночные риски и обеспечить более высокую рентабельность инвестиций (ROI).

Инвестирование с помощью портфельных менеджеров с гибким подходом может помочь вам сохранить свой капитал. Эти профессионалы могут вносить изменения во взвешивание секторов и продолжительность рисков в соответствии с рыночными колебаниями и колебаниями процентных ставок.

7. Инвестиции в компании по расчету заработной платы

Обработчики заработной платы обычно поддерживают большие остатки денежных средств для клиентов в периоды между зарплатными чеками, когда деньги распределяются среди их сотрудников в качестве заработной платы. Эти фирмы должны видеть увеличение процентных доходов, когда процентные ставки повышаются.

Некоторые из наиболее распространенных имен в этой отрасли включают в себя:

- Paychex (PAYX)

- Автоматическая обработка данных (ADP)

- Paylocity (PCTY)

8. Продажа активов

Физические лица или предприятия с ненужной собственностью или другими активами могут получить прибыль, продав эти активы до того, как ставки начнут расти. Покупатели, вероятно, надеются купить, когда они все еще могут зафиксировать низкие долгосрочные ставки от своих кредиторов, поэтому они могут быть готовы платить надбавки за приобретение необходимых активов до того, как ставки начнут расти.

9. Заключение долгосрочных контрактов на поставку

Рост ставок означает не только более высокую прибыль для тех, кто продает свои товары и услуги потребителям. Они также означают рост цен.

Точно так же, как потребители в конечном итоге платят больше процентов, когда они берут взаймы у банков и других кредиторов, предприятия также должны учитывать, что более высокие ставки означают для их чистой прибыли. Предприятия, которые могут заключить долгосрочные контракты с поставщиками, могут получить более высокую прибыль, избегая повышения цен как можно дольше.

10. Покупка или инвестирование в недвижимость

Цены на недвижимость, как правило, растут вместе с процентными ставками, а часто даже опережают их. Покупка недвижимости или инвестирование в инвестиционные фонды недвижимости (REIT) — еще один способ получить прибыль в условиях роста ставок.

Повышение процентных ставок может показаться плохой вещью для тех, кому нужно взять кредит или купить что-то в кредит, но инвесторы могут получить прибыль, планируя заранее и покупая правильные типы инвестиций.

Хеджирование инфляции

Как отмечалось выше, инфляция оказывает большое влияние на инвестиции. Когда инфляция не так безудержна, центральные банки с большей вероятностью будут поддерживать низкие процентные ставки. Но растущая инфляция означает более высокие цены, что приводит к более высоким процентным ставкам. Поэтому инвесторы должны найти способ хеджировать риски инфляции. Но как это сделать?

Лучший способ сделать это — найти инвестиции, которые лучше приспособлены к шокам, связанным с высокими или растущими процентными ставками. К таким транспортным средствам относятся:

- Казначейские ценные бумаги с защитой от инфляции (TIPS)

- Товары

- REIT

Вы также можете застраховать свои ставки от инфляции, инвестируя в фондовый рынок. Акции США обеспечивают безопасность инвесторов из-за благоприятных экономических условий в стране. Международные акции также могут принести пользу инвесторам из-за довольно привлекательных оценок на этих рынках. Вы также можете искать безопасность в компаниях, которые могут увеличить свои дивиденды и оказать хорошее влияние на ценообразование на рынке.

Вы также можете искать безопасность в компаниях, которые могут увеличить свои дивиденды и оказать хорошее влияние на ценообразование на рынке.

Доход на основе кредита

Инвесторы традиционно могли компенсировать изменения процентных ставок, инвестируя в определенные инструменты с фиксированным доходом, которые обеспечивают защиту от более низких цен. Это было сделано с помощью таких вещей, как государственный долг. Но их низкая доходность вынуждает инвесторов искать более высокий уровень дохода в другом месте. Вот где доходность на основе кредита вступают в игру.

Ниже приведены некоторые из ключевых мест, на которые вы можете обратить внимание, чтобы максимизировать свою прибыль и помочь вам извлечь выгоду из меняющихся условий процентных ставок:

- Долговые обязательства с высокой доходностью, которые работают так же, как REIT, и имеют фундаментальные показатели высокой доходности

- Задолженность из частных источников, например займы с правом первого залога, которые обычно используются для финансирования слияний и поглощений (M&A) и выкупа, среди прочего

- Долг стран с формирующимся рынком

Являются ли облигации хорошей инвестицией, когда процентные ставки растут?

Растущие ставки не так уж велики для краткосрочных облигаций. Доходы по облигациям обратно пропорциональны процентным ставкам. Когда ставки растут, доходность облигаций обычно падает, и наоборот. Те, у кого более длительные сроки погашения, как правило, фиксируют рост процентных ставок на большее время. Но краткосрочные и среднесрочные облигации, как правило, работают лучше в таких условиях, поэтому то, как процентные ставки влияют на доходность, зависит от типа вашей облигации.

Доходы по облигациям обратно пропорциональны процентным ставкам. Когда ставки растут, доходность облигаций обычно падает, и наоборот. Те, у кого более длительные сроки погашения, как правило, фиксируют рост процентных ставок на большее время. Но краткосрочные и среднесрочные облигации, как правило, работают лучше в таких условиях, поэтому то, как процентные ставки влияют на доходность, зависит от типа вашей облигации.

Привлекают ли высокие процентные ставки инвестиции?

Да, более высокие процентные ставки привлекают больше иностранных инвестиций. Это потому, что рост ставок увеличивает стоимость и спрос на собственную валюту. С другой стороны, среда с низкими процентными ставками часто отпугивает этих инвесторов, потому что стоимость их собственной валюты может снизиться.

Что происходит с высокодоходными облигациями при повышении процентных ставок?

Доходность по облигациям обратно пропорциональна процентным ставкам, поэтому, когда ставки падают, доходность растет.

Клиент обращается к банковскому сотруднику лично с паспортом, заключает договор комплексного обслуживания для открытия мастер-счета, вносит на него деньги наличными или безналичным способом. Сотрудник в этот же день открывает вклад и перечисляет на него деньги с мастер-счета.

Клиент обращается к банковскому сотруднику лично с паспортом, заключает договор комплексного обслуживания для открытия мастер-счета, вносит на него деньги наличными или безналичным способом. Сотрудник в этот же день открывает вклад и перечисляет на него деньги с мастер-счета. В любое время деньги можно снять и воспользоваться ими.

В любое время деньги можно снять и воспользоваться ими.