Куда инвестировать деньги, что бы приумножить капитал

Bubble

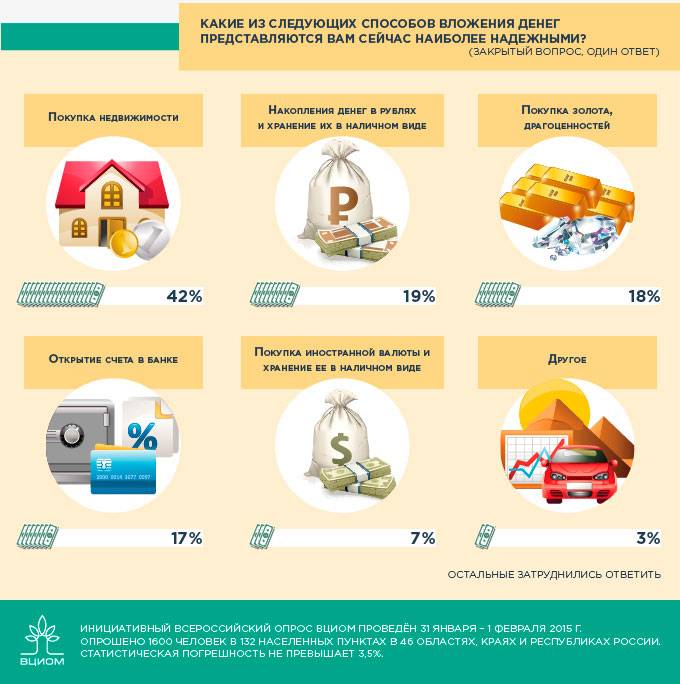

Самым коротким рассказом Хемингуэя могли бы стать слова: «Я никуда не инвестировал в этом году, а деньги были…». Пока деньги пассивно лежат на вкладе, вы получаете ничтожный процент, который «съедает» инфляция. Но и закладывать большую сумму в высокорисковый актив — не лучшая идея. Разбираемся, куда вложить деньги начинающему инвестору.

Количество инвестиционных инструментов на рынке растет с каждым годом, а порог входа для инвесторов снижается. Купить акции можно в мобильном приложении, а если завести криптоаккаунт, то можно покупать токены, NFT и даже участки виртуальной земли. Но остаются и традиционные активы — например, недвижимость. Мы выбрали четыре варианта: во что инвестировать в 2022 — от самых рисковых до наиболее консервативных.

Дисклеймер

Статья отражает субъективное мнение автора. Статья носит рекомендательный характер и не может быть руководством к действию для инвестора.

Статья носит рекомендательный характер и не может быть руководством к действию для инвестора.

Содержание

🎯 самые полезные лайфхаки в мини-формате обитают в нашем telegram. постим раз в день, коротко и по делу.

Вложения в криптовалюту

Что бы ни говорили, инвестировать в крипту — большой риск. Сюда есть смысл вкладывать только те деньги, которые вы не боитесь потерять. Профессионалы рекомендуют держать в токенах не больше 1-5% от портфеля — если курсы криптовалют резко пойдут вниз, суммарная стоимость ваших активов снизится не так сильно.

Курс биткоина постоянно скачет, но рано или поздно средний показатель восстанавливается (на момент публикации один BTC оценивался в $44 тыс.). То же касается и крупных альткоинов. Вопрос в том, насколько вы готовы рисковать и как долго готовы хранить криптовалюты на счету в ожидании возможного роста.

Способ 1: долгосрочное инвестирование

Выберите несколько криптовалют, определитесь с

Время, в течение которого инвестор будет вкладывать деньги в актив для получения прибыли. Это может быть одноразовое вложение, а может — ежемесячное. Например, горизонт инвестирования в биткоин 1 год. Это значит, что в течение года инвестор будет держать в портфеле биткоин.

Это может быть одноразовое вложение, а может — ежемесячное. Например, горизонт инвестирования в биткоин 1 год. Это значит, что в течение года инвестор будет держать в портфеле биткоин.

Если не знаете, куда инвестировать деньги ать, начните с Coinbase или Bitfinex. По объемам торгов, ликвидности и степени доверия со стороны пользователей они стабильно входят в топ-10. Источник информации — Coinmarketcap, популярный сайт для мониторинга крипторынка.

Источник информации — Coinmarketcap, популярный сайт для мониторинга крипторынка.

Долгосрочная стратегия будет более эффективной, если закупить криптовалюту не в один заход, а периодически пополнять запасы. Например, не стоит в начале года закладывать на крипту сразу $5 тыс. — надежнее каждый месяц закладывать $300-400. В этом случае больше шансов, что вы купите монету на просадке.

Сколько можно заработать

Посмотрите таблицу доходности биткоина с 2017 года по январь 2021 года. Даже те инвесторы, которые закупились BTC не на самом старте со временем получают неплохую прибыль, но для этого приходится держать токены на счету долгое время.

Представьте, сколько бы каждый из представленных портфелей стоил на конец 2021 годаКому подойдет

Долгосрочное инвестирование подходит тем, кто хочет постепенно наращивать капитал и не гонится за процентами.

Способ 2: инвестирование в IDO

Когда разработчики хотят собрать средства для запуска нового токена, включается процедура IDO (Initial Dex Offering) — новая модель

Совместный сбор средств от доноров, которые добровольно объединяют свои деньги или другие ресурсы. Цель краудфандинга — поддержать усилия других людей по запуску новых проектов.

Цель краудфандинга — поддержать усилия других людей по запуску новых проектов.

Пулы ликвидности — «резервуары» токенов, которые создаются инвесторами. Они нужны для того, чтобы люди могли быстро покупать и продавать монеты. Например, инвестор захочет обменять Ethereum на DAI, биржа возьмет DAI из пула ликвидности и передаст их инвестору. А Ethereum отправится в другой пул ликвидности.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Пулы ликвидности — «резервуары» токенов, которые создаются инвесторами. Они нужны для того, чтобы люди могли быстро покупать и продавать монеты. Например, инвестор захочет обменять Ethereum на DAI, биржа возьмет DAI из пула ликвидности и передаст их инвестору. А Ethereum отправится в другой пул ликвидности.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>пулов ликвидности.

Они нужны для того, чтобы люди могли быстро покупать и продавать монеты. Например, инвестор захочет обменять Ethereum на DAI, биржа возьмет DAI из пула ликвидности и передаст их инвестору. А Ethereum отправится в другой пул ликвидности.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>пулов ликвидности. Биржи DEX, в отличие от централизованных вроде Coinbase или Bitfinex, не управляются компанией, которая контролирует ваши средства и данные так же, как традиционный банк. DEX работают на основе блокчейн-сетей и управляются автоматически —

Компьютерные программы, которые самостоятельно проводят сделки и контролируют их исполнение с помощью алгоритмов. Например, вы решили купить билеты на самолет в конце недели и занесли это в смарт-контракт с привязкой к своему счету. Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Компьютерные программы, которые самостоятельно проводят сделки и контролируют их исполнение с помощью алгоритмов. \nНапример, вы решили купить билеты на самолет в конце недели и занесли это в смарт-контракт с привязкой к своему счету. Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>смарт-контрактами или полуавтоматически — разработчиками и сообществом.

\nНапример, вы решили купить билеты на самолет в конце недели и занесли это в смарт-контракт с привязкой к своему счету. Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>смарт-контрактами или полуавтоматически — разработчиками и сообществом. Как работает механизм IDO

- Анализ и описание блокчейн-стартапа. На первом этапе краудфандинга создатели токена разрабатывают сайт и размещают там техническое описание будущего продукта. Иногда показывают демо-версию или MVP.

- Запрос на размещение в децентрализованной бирже. Несколько аудиторов проверяют проект и решают, допускать его на биржу или нет. Это нужно для того, чтобы избавиться от мусорных IDO, пока их еще не разместили на бирже.

- Предпродажа токена. Делается до его выхода на биржу между участниками white-листа. Чтобы попасть в число счастливчиков, требуется поучаствовать в лотерее.

Но шанс выиграть ничтожно мал, потому что и без вас там много желающих — 300 тысяч человек или больше.

Но шанс выиграть ничтожно мал, потому что и без вас там много желающих — 300 тысяч человек или больше.

Чтобы гарантированно попасть в предпродажу, нужно заранее

Стейкинг — вид пассивного заработка, при котором монеты хранятся на кошельке и обеспечивают работоспособность блокчейна. Стейкинг похож на банковский депозит: вкладываете деньги, а через время забираете с процентами.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Стейкинг — вид пассивного заработка, при котором монеты хранятся на кошельке и обеспечивают работоспособность блокчейна. \nСтейкинг похож на банковский депозит: вкладываете деньги, а через время забираете с процентами.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>застейкать токены биржи, на которой будет первичное размещение. Минимальная сумма стейкинга может быть $50, а может и $50 тыс. — зависит от биржи. Покупать саму монету нужно будет отдельно — на деньги, которые не заморожены в стейкинге.

- Публичная продажа. Ее проводят на децентрализованных биржах по принципу аукциона: цена определяется спросом и предложением.

- Листинг — размещение токена на криптобиржах. Когда IDO завершено, токен размещают на биржах и с этого момента он доступен для торгов.

Сколько можно заработать

В 2021 году участие в IDO приносило по 100, 200 и даже 1000% моментальной прибыли. Например, токен FLOW вырастал с $8 почти до $40 — это 500% прибыли за 2 месяца.

График роста токена Flow. 23 января токен торгуется на уровне 5 $. Изображение: CoinmarketcapЧем плохо

Вложения в IDO — это активное инвестирование. Подойдет тем, у кого много свободного времени. Здесь не получится купить токен на предпродаже и продать его, когда будет время или желание. Цена актива обычно вырастает до максимума за несколько дней или месяцев. Чтобы найти точку выхода, придется постоянно мониторить курс и отслеживать анонсы в криптосообществах.

Способ 3: инвестирование в NFT

NFT (Non-fungible token) — уникальный цифровой сертификат, который подтверждает оригинальность виртуального объекта и право владения им.

Механику NFT можно сравнить с регистрацией машины: человек покупает автомобиль и ставит его на учёт. Данные о машине — специальный номер — заносят в реестр, где хранится информация о других авто. Каждому транспортному средству присваивается уникальный идентификационный номер и информация о владельце: ФИО, адрес и так далее.

Получается, что автомобиль связан с записью в базе, по которой можно узнать информацию о владельце и об авто. Также обстоят дела с NFT: один NFT — одна запись в реестре. Сам реестр хранится на блокчейне Ethereum. В запись входит объект, права на который продают, и номер кошелька владельца в системе Ethereum.

Есть несколько способов инвестировать в NFT.

Прямое инвестирование

Изображение: Larvalabs

Изображение: LarvalabsСколько можно заработать

Прогнозировать доходность NFT сложно — можно получить 10, 20 или 80% от перепродажи, как герой на скриншоте, а можно остаться ни с чем, если хайп вокруг объекта спадет.

Инвестирование в индексные NFT

Индекс — инвестиционный портфель, который показывает изменения цен отрасли в целом. NFT-индекс отслеживает цены на отдельные группы NFT-токенов. Если вы купили такой индекс, то стали владельцем кусочков всех токенов, которые есть в портфеле.

Найти индексы можно на NFTX. Здесь можно купить доли токенов CryptoPunks и других. Растут NFT — растет и индекс.

Сколько можно заработать

Прибыль может варьироваться от 10% до 1 000%.

Недостатки прямого и индексного инвестирования

На рынке много различных NFT, но найти среди них прибыльный — трудно. Опять же, нужно постоянно следить за трендами и настроениями покупателей.

Кому подойдет

Торговля NFT — вариант для тех, кто готов сидеть по несколько часов в день и погружаться в нюансы рынка.

Кредитование

Схема проста: кредитор дает заемщику криптовалюту под процент в обмен на цифровой токен с его стороны. Если заемщик не выполняет обязательства, NFT переходит к кредитору. Выдать кредит можно на сайте NFTFI.

Сколько можно заработать

Очевидно, что для заемщика это не самый удачный способ получить деньги — придется отдавать с процентами. А вот кредитор может неплохо заработать. Например, как описано в блоге The Block, инвестор взял займ на NFTFI под токен Elevated Deconstructions. На тот момент токен стоил примерно $7 тыс. Через 3 месяца цена токена выросла до $340 тыс., но заемщик не смог погасить кредит и NFT ушел кредитору.

Чем плохо

Ставки по таким займам обычно составляют 15-20%. Для криптовалют это низкий процент доходности, учитывая высокий риск.

Краудлендинговые платформы

Краудлендинг — это выдача займов частному бизнесу на кредитных условиях. Займ выдается не напрямую, а через посредника — краудлендинговую платформу.

Допустим, группа ребят разработала умные коврики для мышек. Чтобы расширить производство и продавать больше ковриков, им нужны деньги. Разработчики идут на краудлендинговую платформу и просят займ. Платформа тщательно проверяет их бизнес и решает: допускать запрос на платформу или нет.

Если запрос одобряют, на платформе появляется предложение о выдачи займов для инвесторов под определенный процент. Инвесторы передают деньги разработчикам, те расширяют производство, зарабатывают больше и отдают долг. Инвесторы получают инвестиции обратно с процентом сверху.

Государство следит за работой таких платформ, но лучше изучить законодательство в конкретном регионе — в разных странах регулирование отличается.

Сколько можно заработать

Обычно платформы обещают инвесторам от 12% до 30% годовых. Среднегодовая доходность от таких инвестиций составляет 18%, заявляет Центробанк РФ.

Калькулятор расчета потенциальной прибыли на платформе JetLend. Изображение: JetLendВажно

Такой уровень доходности не гарантируется. Выдача кредитов сопряжена с высоким риском невозврата средств. Чтобы уменьшить риски, распределяйте займы между несколькими компаниями.

Выдача кредитов сопряжена с высоким риском невозврата средств. Чтобы уменьшить риски, распределяйте займы между несколькими компаниями.

Сколько надо вложить

Платформа самостоятельно устанавливает минимальный порог входа. Где-то это может быть скромные $13, а где-то — $130 или больше. В некоторых странах установлен лимит инвестиций через краудлендинговые платформы для

Неквалифицированными считаются все инвесторы, которые приходят на фондовый рынок. Им доступны простые и наименее рискованные ценные бумаги, которые торгуются на российских биржах.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Неквалифицированными считаются все инвесторы, которые приходят на фондовый рынок. Им доступны простые и наименее рискованные ценные бумаги, которые торгуются на российских биржах.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>неквалифицированных инвесторов.Сроки инвестирования

Срок определяется заемщиком на этапе сбора инвестиций. Обычно это 6–12 месяцев. Когда деньги выданы инвесторами, заемщик не может увеличить срок займа.

Обычно это 6–12 месяцев. Когда деньги выданы инвесторами, заемщик не может увеличить срок займа.

Чем плохо

На краудлендинговых платформах есть риск, что заемщик не вернет деньги в срок. Если он отказывается выплачивать займ, деньги придется возвращать через суд.

Кому подойдет

Краудлендинг подойдет тем, кто хочет получать высокий доход и готов рисковать. Определенных знаний здесь не нужно: достаточно изучить

Кредитный рейтинг — оценка способности заемщика вернуть кредит. Чем она выше, тем выше шанс возврата кредита.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Кредитный рейтинг — оценка способности заемщика вернуть кредит. Чем она выше, тем выше шанс возврата кредита.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>кредитный рейтинг заемщика на платформе и распределить деньги между несколькими компаниями. Так риск потерять инвестиции будет меньше.Фондовый рынок

Эксперты считают, что рынок в 2022 году продолжит расти, но возможны кратковременные коррекции, во время которых инвесторы смогут купить ценные бумаги дешевле. Неожиданно, правда? Эксперт Питер Гарнри, глава отдела стратегий по работе с ценными бумагами Saxo Bank, полагает, что рынок США покажет хорошую доходность в 2022 году.

Неожиданно, правда? Эксперт Питер Гарнри, глава отдела стратегий по работе с ценными бумагами Saxo Bank, полагает, что рынок США покажет хорошую доходность в 2022 году.

«В следующем году наши предпочтительные темы — кибербезопасность, логистика, полупроводники, литий и аккумуляторы, сельское хозяйство, финансовые трейдинговые компании и добыча меди»

Питер Гарнри, Saxo Bank. Источник: РБК инвестиции

Прав Питер Гарнри или нет, станет известно в течение года. А пока не помешает изучить прогнозы аналитиков Тинькофф Инвестиции. В отчете разбирается состояние рынка в целом, а также отдельных направлений.

Покупка ETF

Оптимальный вариант инвестирования в фондовый рынок — покупка ETF. Торгуемые на бирже фонды (Exchange Traded Funds) — это ценные бумаги (паи) инвестиционных фондов, которые котируются на бирже как акции. Их покупают на фондовом рынке через посредников — брокеров. ETF может повторять цену какого-то физического актива — нефти, газа, металлов.

Обычно ETF следует за определенным индексом. Например, индексом S&P 500, который состоит из 500 крупнейших компаний мира и показывает рост мирового фондового рынка в целом. Для инвестирования через ETF не нужно самостоятельно выбирать ценные бумаги — управляющие фонды сделают это за вас.

Например, индексом S&P 500, который состоит из 500 крупнейших компаний мира и показывает рост мирового фондового рынка в целом. Для инвестирования через ETF не нужно самостоятельно выбирать ценные бумаги — управляющие фонды сделают это за вас.

Еще один плюс — широкая диверсификация. Вернемся к S&P 500: 23 января фонд стоит примерно $4,4 тыс. За эти деньги вы станете владельцем кусочков 500 крупнейших компаний мира.

Сколько можно заработать

У разных ETF — разная доходность. В среднем она равна 10-15% годовых.

Прибыльность индекса S&P 500 за 5 лет составила около 50%, или 10% в год. Изображение: TradingViewЧем плохо

Важно ориентироваться в локальной специфике — у каждой страны будут свои условия оформления и покупки ETF, а количество опций может быть ограничено. Приведем для примера несколько фондов.

| Название фонда | Из чего состоит |

| FXES / FinEx Video Gaming and eSports UCITS ETF | Фонд отслеживает индекс MVIS Global Video Gaming and eSports, покрывающий 90% игровой «инвестиционной вселенной». Сюда входят: Nintendo, Activision Blizzard, Take-Two Interactive и еще 22 акции других компаний Сюда входят: Nintendo, Activision Blizzard, Take-Two Interactive и еще 22 акции других компаний |

| FXIT / FinEx USA Information Technology UCITS ETF | ETF из крупнейших IT-компаний США. Сюда входят: Microsoft, Apple, Intel, Visa, IBM и еще 118 компаний |

| FXEM / FinEx Emerging Markets ex Chindia UCITS ETF (USD) | 380 акций компаний 15 развивающихся рынков, за исключением компаний Китая, Индии и стран Ближнего Востока |

Кому подойдет

Инвестиции в фонды годятся тем, кто хочет приумножить капитал с минимальным личным участием. От инвестора требуется только вложить деньги в актив и надеяться на рост.

Недвижимость

Есть несколько вариантов инвестирования в недвижимость, каждый из которых хорош по своему. Подробно на каждом останавливаться не будем, потому что для детального разбора потребуется отдельная статья.

Вот краткий список способов заработка на недвижимости:

- Покупка недвижимости на вторичном рынке и ее перепродажа или сдача в аренду.

- Покупка квартиры на стадии котлована с последующей перепродажей.

- Покупка загородной недвижимости.

- Покупка коммерческой недвижимости с последующей арендой под офисы, магазины и так далее.

Сколько можно заработать

Средняя годовая доходность держится на уровне 3,5%, а с учетом

Рентный доход — регулярный доход в процентах от имущества или земли, который не требует участия инвестора. Доход от сдачи квартиры в арену — рентный.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Рентный доход — регулярный доход в процентах от имущества или земли, который не требует участия инвестора. Доход от сдачи квартиры в арену — рентный.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>рентного дохода — 6,5-7%. Если инвестировать в строящееся жилье на стадии котлована, можно заработать до 15%.Чем плохо

У таких вложений долгая окупаемость. На вторичном рынке можно вернуть средства за 3-5 лет, с котлована — за 15-20. При этом недвижимостью придется постоянно управлять: следить за сохранностью и искать съемщиков. Либо платить управляющему, который будет заниматься этим за вас.

При этом недвижимостью придется постоянно управлять: следить за сохранностью и искать съемщиков. Либо платить управляющему, который будет заниматься этим за вас.

Если такой вариант не устраивает, а инвестировать в недвижимость хочется — попробуйте инвестировать через REIT.

Инвестирование через REIT

Real estate investment trust (REIT) — компания, которая инвестирует в недвижимость, а сама торгуется на бирже как акция. Такие компании направляют 90% дохода в виде дивидендов инвесторам, а 10% оставляют на собственное развитие.

Сколько можно заработать

Обычно доходность держится на уровне 2-10% годовых. Дивиденды всегда выплачиваются в долларах. Также растет цена самого фонда, поэтому инвесторы получают двойную прибыль: дивиденды + процент за счет роста фонда.

Сравнение доходности акций США и REIT. В долгосрочной перспективе REIT побеждает. Изображение: FinexЧем плохо

В многих странах нет классических REIT, потому что они запрещены законодательством. Но купить акции REIT все равно можно — для этого понадобится счет у зарубежного брокера. Но учтите, что придется заплатить внушительный налог на дивиденды.

Но купить акции REIT все равно можно — для этого понадобится счет у зарубежного брокера. Но учтите, что придется заплатить внушительный налог на дивиденды.

Кому подойдет

Инвестиции в недвижимость подходят всем, кто хочет защитить и сохранить капитал с минимальным риском. Опытные инвесторы могут выйти на доход в 10-20% годовых и больше.

TL;DR

Повторим, куда можно инвестировать и что с наибольшей вероятностью принесет дополнительный доход в 2022 году.

- Криптовалюты. Но инвестирование в них — высокорискованное. Направляйте в криптовалюты от 1 до 5% капитала.

- Краудлендинговые платформы или кредитование бизнесов. Риск меньше, чем в криптовалютах, но доход все равно выше среднего. Чтобы уменьшить риски, распределяйте деньги между несколькими заемщиками.

- Фонды. Среднерисковое инвестирование для тех, кто хочет постепенно наращивать капитал с минимальным личным участием. Все, что требуется от инвестора, — выбрать фонд и вложить деньги.

- Недвижимость. Риск — ниже среднего. Подходит тем, кто хочет защитить и сохранить капитал. Опытные инвесторы смогут заработать сверху.

Любой актив по-своему хорош. Инвестировать нужно в то, чему доверяете и в чем разбираетесь сами. Верите в перспективы NFT — покупайте токены. Считаете Apple лучшей компанией всех времен — вкладывайтесь в ETF с яблочными акциями. Смотрите на недвижимость, как на самую надежную форму инфестиций — приобретайте жилье.

Если потеряете деньги, хотя бы будете знать, кого винить 😉

Текст: Михаил Шумовский

Материал содержит партнерские ссылки. Это не отражается на стоимости сервисов или товаров. Партнеры не влияют на наши рекомендации и содержание текста.

«Главная ошибка собеса — подгонять ответы». Рекрутеры рассказали о найме в IT

Откуда берутся IT-рекрутеры, с какими трудностями они сталкиваются в попытках закрыть позиции и какие ошибки сами совершают на интервью — полезно знать перед тем, как искать работу.

Как инвестировать 10 000 долларов прямо сейчас

Инвестирование может стать отличным способом разбогатеть и достичь своих финансовых целей.

Но куда вкладывать деньги? Допустим, у вас есть 10 000 долларов, независимо от того, являетесь ли вы новичком в инвестировании или уже создали портфель. Чтобы инвестировать эти деньги, вам сначала нужно определиться со своими инвестиционными целями, графиком использования этих денег и вашей стратегией реагирования на волатильность.

Источник: Getty Images

Вот несколько вопросов, которые помогут вам принять решение:

- Откладываете ли вы для какой-то конкретной конечной цели или для того, чтобы увеличить свое общее состояние?

- Как скоро вам понадобятся эти деньги и в каком количестве? Будет ли необходим весь баланс счета сразу или при регулярном снятии средств (например, по ежемесячному или ежеквартальному графику)?

- Как вы будете реагировать на внезапные колебания стоимости портфеля в пути, как вниз, так и вверх? Будете ли вы инвестировать больше, придерживаться выбранного курса или поддаться искушению изменить стратегию?

5 способов инвестировать 10 000 долларов

Ответив на эти вопросы, вы готовы начать инвестировать свои 10 000 долларов. Вот пять стратегий, которые помогут вам начать.

Вот пять стратегий, которые помогут вам начать.

1. Создайте свой резервный сберегательный фонд

Проще говоря, если у вас еще нет аварийного фонда, это первый шаг, который вам нужно сделать на пути к инвестированию. Поместите хотя бы часть своих денег на сберегательный счет, чтобы быть готовым, когда жизнь подкинет вам крутой мяч. Наличные деньги на случай чрезвычайной ситуации — хорошее практическое правило — расходы на сумму от трех до шести месяцев — это необходимость. Даже добавление части ваших 10 000 долларов на сберегательный счет (и оставление их на черный день) — это хорошее начало инвестиционного пути.

Это может показаться вам неинтересным, учитывая, что процент сбережений, как правило, невелик. Тем не менее, наличие наличных по-прежнему является хорошей инвестицией. Если это означает отказ от получения кредита (например, в виде долга по кредитной карте) в трудную минуту, ваша окупаемость инвестиций зависит от того, что вы избегаете выплат по высоким процентным ставкам.

2. Погашайте кредиты под высокие проценты

Наряду с созданием денежной подушки на случай чрезвычайной ситуации важно избавиться от долгов с высокими процентами. Обязательства и процентные платежи могут свести на нет рост богатства. Деньги, направляемые в банк в виде процентных платежей, сокращают то, что вы можете сберечь для себя.

Стоит отметить, что не все долги нужно списывать как можно быстрее. Например, ипотека на дом обычно имеет очень низкую процентную ставку. Выплата дома быстрее, чем срок, может быть хорошим использованием денег, тем более что это, как правило, самый большой отток денежных средств для домохозяйств в среднем за месяц. Но сначала отдайте предпочтение любому долгу, который имеет более высокую процентную ставку. Кредитные карты, например, должны быть основной целью, поскольку процентные ставки по ним обычно во много раз выше, чем по ипотечным кредитам (часто около 20% годовых).

Если у вас есть единовременная сумма, направление ее на погашение долга может стать отличной долгосрочной инвестицией, которая освободит бюджет от процентных платежей.

3. Пополните свой пенсионный счет

Независимо от того, какой будет для вас «пенсия», пенсионный счет может удовлетворить ваши долгосрочные финансовые потребности.

Есть несколько транспортных средств, которые можно использовать для пенсионных накоплений. Индивидуальные пенсионные счета (IRA) могут быть идеальными для единовременной суммы денег. Традиционные IRA часто допускают налоговый вычет, за исключением каких-либо ограничений на доход, и могут быть инвестированы с отсрочкой уплаты налогов до тех пор, пока средства не будут сняты. IRA Roth не дают налоговых вычетов, но средства не облагаются налогом при снятии по крайней мере через пять лет. Имейте в виду, что обе учетные записи предназначены для снятия после 59 лет. 1/2 — хотя взносы Рота (но не заработок) могут быть сняты досрочно без штрафных санкций. Существуют также ежегодные лимиты взносов для IRA, которые установлены в размере 6000 долларов США (7000 долларов США, если вам 50 лет и старше) в 2020 и 2021 годах. Эти планы не могут быть сделаны непосредственно с вашего сберегательного счета, это еще один хороший вариант. Если работодатель предлагает сотрудничество, при котором компания делает взнос на ваш счет в зависимости от суммы, которую вы вносите непосредственно из своей зарплаты, использование этих денег является обязательным. Если вы позже уйдете с этой работы, пенсионный план, спонсируемый компанией, может быть объединен с личным IRA, как описано выше.

1/2 — хотя взносы Рота (но не заработок) могут быть сняты досрочно без штрафных санкций. Существуют также ежегодные лимиты взносов для IRA, которые установлены в размере 6000 долларов США (7000 долларов США, если вам 50 лет и старше) в 2020 и 2021 годах. Эти планы не могут быть сделаны непосредственно с вашего сберегательного счета, это еще один хороший вариант. Если работодатель предлагает сотрудничество, при котором компания делает взнос на ваш счет в зависимости от суммы, которую вы вносите непосредственно из своей зарплаты, использование этих денег является обязательным. Если вы позже уйдете с этой работы, пенсионный план, спонсируемый компанией, может быть объединен с личным IRA, как описано выше.

4. Инвестируйте в индексный фонд

Пенсионные счета — не единственное место, куда вы можете инвестировать. В отличие от IRA, брокерский счет не имеет лимита взносов. Думайте об этом как о сберегательном счете, но с возможностью инвестировать, а не просто получать проценты. Если у вас есть 10 000 долларов США, открыть брокерский счет может быть билетом – либо со всеми 10 000 долларов США, либо с тем, что осталось после открытия чрезвычайного фонда, погашения долга и/или увеличения годового взноса на пенсионный счет.

Если у вас есть 10 000 долларов США, открыть брокерский счет может быть билетом – либо со всеми 10 000 долларов США, либо с тем, что осталось после открытия чрезвычайного фонда, погашения долга и/или увеличения годового взноса на пенсионный счет.

Теперь возникает вопрос, куда вложить эти деньги. Индексный фонд может быть отличным, относительно стабильным местом для старта, особенно если вы заинтересованы в зарабатывании денег без регулярного активного управления. Такие компании, как Vanguard, предлагают ряд недорогих индексных фондов для инвесторов, которые хотят пассивно фиксировать показатели рынка или отрасли. Варианты варьируются от фондов, инвестирующих в облигации (как правило, с более низкой волатильностью, но более низкой доходностью), до фондов, инвестирующих в акции (как правило, с более высокой волатильностью, но потенциально более высокой доходностью).

Если вы планируете инвестировать в долгосрочной перспективе (по крайней мере, от 5 до 10 лет) и не заинтересованы в том, чтобы присматривать за своими деньгами, стоит подумать об индексном фонде на брокерском счете.

5. Инвестируйте в отдельные акции

Вы можете использовать брокерский счет для инвестирования в отдельные акции, а также в индексные фонды. Акции представляют собой право собственности на бизнес и могут стать отличным средством создания богатства в долгосрочной перспективе. Поскольку они имеют тенденцию сильно колебаться в цене, разумно диверсифицировать свой портфель акций, покупая несколько акций одновременно.

Даже имея 10 000 долларов, можно владеть хорошо сбалансированным портфелем отдельных акций. Многие брокерские фирмы, такие как Fidelity, Robinhood и Cash App Square (SQ 1,31%), предлагают возможность покупки дробных акций. Если цена одной акции настолько высока, что она съедает большую часть ваших 10 000 долларов (скажем, акции стоимостью более 500 или 1000 долларов), можно купить половину акции, четверть или даже меньше. Это может быть отличным способом инвестировать в несколько предприятий, от крупных и стабильных компаний до небольших, перспективных будущих лидеров.

Связанные темы инвестирования

Как инвестировать в индексные фонды

Индексные фонды отслеживают определенный индекс и могут быть хорошим способом инвестирования.

Как выбрать акции в первый раз

Чтобы стать хорошим сборщиком акций, нужно время и талант. Мы покажем вам путь.

Лучшие акции для покупки в июне 2023 г.

10 акций, которые могут стать отличным приобретением для долгосрочных инвесторов, желающих вложить свои деньги в работу.

Как найти инвестиционные идеи

Новые идеи — это способ заработать деньги на рынках. Найдите вдохновение здесь.

Сохраняйте долгосрочную перспективу

Независимо от ваших целей, решение инвестировать в свое будущее — это верный способ со временем добиться финансовой гибкости. В конце концов, увеличение ваших сбережений и уменьшение долга — это не просто «разбогатеть». Инвестирование заключается в том, чтобы иметь возможность заниматься тем, что наиболее важно для вас в жизни. По мере изменения ваших целей и обстоятельств пересматривайте свою инвестиционную стратегию, используя вопросы, изложенные во введении к этой статье, но сохраняйте приверженность долгосрочным перспективам.

По мере изменения ваших целей и обстоятельств пересматривайте свою инвестиционную стратегию, используя вопросы, изложенные во введении к этой статье, но сохраняйте приверженность долгосрочным перспективам.

Николас Россолильо имеет должности в Блоке. Пестрый Дурак имеет позиции в Блоке и рекомендует его. У Motley Fool есть политика раскрытия информации.

Стратегии инвестирования | The Thrift Savings Plan (TSP)

Вы можете получить множество советов по инвестированию от друзей и членов семьи, или у вас может быть даже профессиональный финансовый консультант. Замечательно! Тщательно обдумайте все финансовые советы. Лучший совет обычно основан на раннем и последовательном сохранении.

Лучший способ достичь своих пенсионных целей — придерживаться своего плана и научиться управлять рисками, чтобы максимизировать свою прибыль. Вам не нужно знать все об инвестировании, чтобы начать, и мы предоставим вам инструменты и ресурсы, которые вам понадобятся на пути к успеху.

Начните откладывать раньше и делайте регулярные взносы

Возможно, вы слышали поговорку: «Время на рынке лучше, чем время на рынке». Для участников TSP этот мудрый совет означает, что как можно скорее начать делать взносы на свой счет TSP и продолжать делать эти взносы регулярно, это более эффективно, чем ждать идеального момента, чтобы сделать или изменить свои инвестиции. Две основные причины того, что раннее и последовательное сбережение является хорошей инвестиционной стратегией TSP, известны как 9.0095 составной доход и долларов-стоимость в среднем .

Совокупный доход

Когда деньги на вашем счете TSP накапливаются, эти доходы также начинают накапливаться. Это называется «сложение». Чем больше у вас сбережений, тем больше у вас возможностей для больших заработков.

Эффект снежного кома от раннего инвестирования

Думайте о деньгах на вашем счете TSP как о снежном коме, катящемся с очень высокого холма. Вершина холма – начало вашей трудовой жизни. Нижняя часть представляет собой точку, в которой вы хотите достичь своих сберегательных и инвестиционных целей. При каждом вращении вниз по склону снежный ком собирает достаточно снега, чтобы покрыть весь снег, уже находящийся в снежном коме, будь то первоначальный снег или снег, накопившийся во время катания. Снежный ком становится больше по мере того, как к нему добавляется снег с каждым вращением.

Вершина холма – начало вашей трудовой жизни. Нижняя часть представляет собой точку, в которой вы хотите достичь своих сберегательных и инвестиционных целей. При каждом вращении вниз по склону снежный ком собирает достаточно снега, чтобы покрыть весь снег, уже находящийся в снежном коме, будь то первоначальный снег или снег, накопившийся во время катания. Снежный ком становится больше по мере того, как к нему добавляется снег с каждым вращением.

Когда вы рано вносите сбережения на свой счет TSP, это все равно, что запускать свой снежный ком на самой вершине холма. Вы даете ему как можно больше времени для накопления больших сумм в пути.

Если вместо этого вы подождете, пока не окажетесь на полпути вниз, чтобы хотя бы слепить свой снежок, в конце у вас, скорее всего, будет гораздо меньший снежок.

Конечно, на холме будут участки, на которых не скапливается снег. А иногда условия заставят ваш снежный ком немного растаять. Но вы даете себе гораздо больше шансов достичь своих целей, когда запускаете снежный ком на вершине холма.

Составление по числам

Если метафора снежного кома вам не подходит, вот более буквальный пример. Предположим, вы и ваша коллега Эмма одного возраста, и обе начинают свою карьеру в федеральной службе в возрасте 25 лет. Эмма сразу же начинает вносить 3000 долларов в год на свой счет TSP и продолжает вносить ту же сумму до 65 лет. Вы ждете, пока вам не исполнится 35. а затем начните вносить 3000 долларов в год, пока вам не исполнится 65 лет. Для простоты предположим, что средний годовой доход для вас и Эммы составляет 7%. В возрасте 65 лет у вас есть 303 219 долларов.. У Эммы 640 829 долларов — в два раза больше, чем у тебя!

Очень трудно компенсировать дефицит, который вы себе даете, ожидая 10 лет, чтобы внести свой вклад. Допустим, благодаря удаче или умению доходность вашего счета составляет 10 % в год по сравнению с 7 % у Эммы. У нее все еще есть на 98 000 долларов больше, чем у вас в возрасте 65 лет. Или, скажем, вы хотите компенсировать это, увеличив свои взносы. Даже если вы вносили 6000 долларов в год в возрасте от 35 до 65 лет (в то время как Эмма продолжала вносить 3000 долларов в год), у вас все равно было бы примерно на 34 000 долларов меньше, чем у Эммы в возрасте 65 лет. Эта разница является следствием совокупного дохода с течением времени.

Даже если вы вносили 6000 долларов в год в возрасте от 35 до 65 лет (в то время как Эмма продолжала вносить 3000 долларов в год), у вас все равно было бы примерно на 34 000 долларов меньше, чем у Эммы в возрасте 65 лет. Эта разница является следствием совокупного дохода с течением времени.

Но помните, что инвестирование — это не соревнование с вашими коллегами или кем-либо еще. Обстоятельства у всех разные, и никогда не поздно сэкономить больше. Если вы работаете позже, чем люди в примере, и ваша учетная запись TSP не так велика, как вам хотелось бы, не сдавайтесь! На самом деле, как никогда важно начать или продолжать вносить свой вклад и вносить столько, сколько вы можете.

Усреднение долларовых затрат

«Усреднение долларовых затрат» относится к преимуществам регулярных взносов одной и той же суммы на ваш счет независимо от того, растут или падают рынки. Это то, что вы автоматически делаете со своими вкладами TSP, когда они выводятся из вашей зарплаты. При постоянных взносах вы покупаете больше единиц фонда, когда цена фонда низкая, и меньше единиц, когда цена высока.

В этой таблице показано, какую пользу приносит вам усреднение долларовых затрат. Он показывает, что происходит, когда вы продолжаете делать регулярные взносы TSP, в то время как цена фонда колеблется.

При постоянных взносах вы покупаете больше единиц фонда, когда цена фонда низкая, и меньше единиц, когда цена высока.

В этой таблице показано, какую пользу приносит вам усреднение долларовых затрат. Он показывает, что происходит, когда вы продолжаете делать регулярные взносы TSP, в то время как цена фонда колеблется.

| Взнос | Сумма инвестиций | Цена за единицу | Куплено | единиц

|---|---|---|---|

| 1 | 200 долларов | 50 долларов | 4 |

| 2 | 200 долларов | 40 долларов | 5 |

| 3 | 200 долларов | 20 долларов | 10 |

| 4 | 200 долларов | 40 долларов | 5 |

| Всего | 800 долларов | 150 долларов | 24 |

За этот период вы купили 24 единицы или акции. Средняя цена за единицу в течение периода составляла 37,50 долларов США. (150 долларов разделить на 4 покупки) Но вы заплатили всего 33,33 доллара за единицу! (800 долларов разделить на 24 единицы). Это потому, что вы покупали больше, когда цена была низкой, и меньше, когда цена была высокой. Например, с вашим первым взносом в 200 долларов, когда цена была 50 долларов, вы купили только 4 единицы. Но затем, когда цена вашего третьего взноса составила 20 долларов, на эти же 200 долларов можно было купить 10 единиц.

Средняя цена за единицу в течение периода составляла 37,50 долларов США. (150 долларов разделить на 4 покупки) Но вы заплатили всего 33,33 доллара за единицу! (800 долларов разделить на 24 единицы). Это потому, что вы покупали больше, когда цена была низкой, и меньше, когда цена была высокой. Например, с вашим первым взносом в 200 долларов, когда цена была 50 долларов, вы купили только 4 единицы. Но затем, когда цена вашего третьего взноса составила 20 долларов, на эти же 200 долларов можно было купить 10 единиц.

Чем более изменчива цена акций инвестиционного фонда, тем больше преимущество, создаваемое усреднением долларовой стоимости. Но даже во времена относительно стабильных цен усреднение долларовой стоимости является гораздо более надежной и прибыльной стратегией для долгосрочного инвестирования, чем попытка предсказать идеальный момент для покупки или продажи.

Придерживайтесь своего плана

После того, как вы определили свои пенсионные цели и инвестиционную стратегию, которая соответствует вашим потребностям, вы добьетесь наилучших результатов, если будете придерживаться своего плана. Не отвлекайтесь на отвлекающие факторы. Вносите коррективы в свою стратегию только после тщательного обдумывания.

Не отвлекайтесь на отвлекающие факторы. Вносите коррективы в свою стратегию только после тщательного обдумывания.

Всегда полезно периодически спрашивать себя, правильно ли ваш пенсионный портфель отражает вашу готовность и способность идти на риск. Но если вы уверены в размере риска, который вы можете допустить, не позволяйте краткосрочным движениям рынка сбивать вас с курса.

Предположим, например, что у вас есть много лет до выхода на пенсию, и вы решили, что инвестирование в фонды акций TSP подходит для вашего временного горизонта из-за возможности получения более высокой долгосрочной прибыли. Если вы выведете свои деньги из фондов акций TSP, когда рынок начнет падать, вы можете упустить момент, когда он восстановится.

Инвестиционная стратегия погони за прибылью или попытка «угадать время рынка» означает, что вы должны быть последовательно и правильно дважды: когда именно выходить из определенного класса активов и когда именно возвращаться. Большинство экспертов по инвестициям сходятся во мнении, что такой успех крайне маловероятно на длительных периодах. Помните, что эффективность ваших инвестиций в значительной степени определяется распределением ваших активов, а не угадыванием того, какой сектор рынка будет в фаворе в конкретное время.

Помните, что эффективность ваших инвестиций в значительной степени определяется распределением ваших активов, а не угадыванием того, какой сектор рынка будет в фаворе в конкретное время.

Управление рисками во времени

С инвестированием всегда связан риск. Но не позволяйте рискам помешать вам разработать и поддерживать инвестиционную стратегию на каждом этапе вашей работы. То, как вы распределяете свои деньги между фондами TSP, должно отражать ваш временной горизонт или то, когда в будущем вам понадобится пенсионный доход, а также вашу устойчивость к риску.

Если вы хотите выбрать вариант инвестирования, который будет автоматически корректироваться для управления рисками с течением времени, рассмотрите фонды жизненного цикла (L-фонды). Они перебалансируются каждый день, чтобы поддерживать соответствующее распределение инвестиций, и они перераспределяются с течением времени, чтобы снизить риск, чем ближе вы приближаетесь к тому, чтобы нуждаться в своих деньгах.

Ранняя карьера

Поскольку у вас впереди много лет, вы, вероятно, можете позволить себе некоторый риск. На данном этапе своей карьеры вы можете подумать о том, чтобы инвестировать больше средств в наши фонды акций (C, S и I), чем в более консервативные фонды G и F. Акции представляют больший риск, но предлагают возможность потенциально более высокой прибыли с течением времени.

Середина карьеры

Если вы еще не начали откладывать на пенсию, еще не поздно — начните откладывать сейчас. И если вы постоянно экономите, продолжайте в том же духе.

На данном этапе вашей карьеры ваш временной горизонт короче, чем когда вы только начали работать. Это может быть подходящее время, чтобы пересмотреть распределение инвестиций, чтобы оценить размер риска, который вы принимаете на свой счет TSP. То есть, если вы вложили значительные средства в фонды акций TSP или инвестировали исключительно в фонд G, вы должны быть уверены, что ваше распределение уместно, учитывая другие пенсионные ресурсы, которые у вас могут быть.

Приближается выход на пенсию

Чем ближе вы к выходу на пенсию, тем короче ваш временной горизонт. В результате ваш основной фокус может сместиться с роста и накопления на безопасность и сохранение. Даже если ваша толерантность к риску очень высока, у вас может не быть времени оправиться от серьезных падений на рынке, если большая часть вашего счета размещена на фондовых фондах. Если вам нужно использовать свои деньги в ближайшее время, а фондовые рынки переживают спад, вы можете быть вынуждены «продать по низкой цене», чего вы никогда не захотите делать.

На пенсии

Скорее всего, вы проведете много лет на пенсии и хотите быть уверены, что не доживете до своих денег. Важно разработать стратегию вывода средств, которая обеспечит вам пенсионный доход, в котором вы нуждаетесь, в то время как остальная часть ваших сбережений все еще имеет возможность расти быстрее темпов инфляции. В качестве примера того, как инвестировать свои деньги с целью сохранения активов, посмотрите на распределение фонда L Income.

Но шанс выиграть ничтожно мал, потому что и без вас там много желающих — 300 тысяч человек или больше.

Но шанс выиграть ничтожно мал, потому что и без вас там много желающих — 300 тысяч человек или больше.