Как взыскиваются текущие платежи при банкротстве?

В условиях затяжного экономического кризиса не все участники гражданского оборота способны сохранять на прежнем уровне свое экономическое благосостояние. В связи с этим все большее количество предпринимателей, да и граждан, становятся банкротами.

Очень много сказано о так называемых конкурсных кредиторах, реестре их требований и порядке взыскания задолженности кредиторами банкрота. Однако зачастую многие авторы незаслуженно обходят стороной такую важную тему, как расчеты несостоятельного должника по текущим платежам.

Действительно, не все организации с введением процедур, применяемых в деле о банкротстве, полностью прекращают свою деятельность. Многие предприятия до последнего стараются преодолеть финансовые трудности, продолжая заниматься основной деятельностью.

Итак, что же такое «текущие платежи». Из самого определения следует, что это такие расходы, которые должник вынужден нести в настоящее время, то есть срок исполнения которых формально не был просрочен.

Текущие платежи – это возникшие после даты принятия заявления о признании должника банкротом денежные обязательства, требования о выплате выходных пособий или об оплате труда лиц, работающих или работавших по трудовому договору, а также обязательные платежи.

То есть практически все задолженности перед кредиторами, работниками, налоговыми органами, которые образовались после возбуждения арбитражным судом дела о банкротстве, будут считаться текущими.

При этом судебная практика исходит из того, что текущим платежом признается только такое обязательство, которое предполагает использование денег в качестве средства платежа (Постановление Пленума ВАС РФ от 23.07.2009 № 63). То есть если после начала производства по делу о банкротстве должник заключил с контрагентом договор, предполагающий оплату продукцией, такую задолженность невозможно будет признать текущими платежами.

Также стоит отметить, что для признания задолженности текущей имеет значение не дата подписания договора, а дата возникновения денежного обязательства. Так, например, если должник после начала процедуры банкротства продолжает пользоваться арендованным имуществом, право аренды которого он получил задолго до своего финансового краха, задолженность по арендным платежам за периоды после возбуждения дела о банкротстве будет признана текущей. Или если до возбуждения дела о банкротстве был заключен договор поставки, но поставку товара по договору кредитор должен осуществить уже после возбуждения, в то же время товар еще не оплачен, то требования кредитора об оплате товара будет являться текущим (Постановление Пленума ВАС РФ от 23.07.2009 № 60).

А вот, например, требование кредитора о возврате денежной суммы по сделке, расторгнутой им после возбуждения дела о банкротстве, не относится к текущим платежам, так как обязательство возникло до возбуждения дела.

Те же правила действуют и при отнесении штрафов государственных органов к текущим или реестровым задолженностям — штрафы, назначенные должнику за правонарушение, совершенное после возбуждения дела о банкротстве, относятся к текущим платежам (Обзор судебной практики, утвержденный Президиумом Верховного Суда РФ 20.12.2016).

Особый статус правоотношений по уплате текущих платежей объясняется тем, что кредиторы, которые вступают в отношения с должником, имеющим просроченную и непогашенную задолженность, осознают имеющиеся риски и исполняют свои обязанности в целях улучшения финансового положения должника или надлежащего прохождения процедуры банкротства, то есть во благо других кредиторов.

Логично предположить, что расчеты должника по текущим платежам имеют определенные особенности по сравнению с расчетами по просроченным задолженностям.

Самая главная особенность текущих платежей заключается в том, что требования кредиторов по таким платежам не включаются в реестр требований кредиторов. Соответственно кредиторы по текущим платежам не признаются законом лицами, участвующими в деле о банкротстве.

Соответственно кредиторы по текущим платежам не признаются законом лицами, участвующими в деле о банкротстве.

Таким образом, все требования о взыскании платежей, которые являются текущими, кредитор должен предъявлять не в рамках дела о банкротстве, а в общем порядке, установленном ГПК РФ и АПК РФ, то есть с соблюдением всех формальностей.

Однако это вовсе не значит, что кредиторы по текущим платежам никак не защищены законом в ходе процедур банкротства. Так, несмотря на свой статус, они могут обжаловать действия или бездействие арбитражного управляющего, которые непосредственно нарушают их права, а также обращаться с заявлением о привлечении к субсидиарной ответственности руководителя должника при невозможности полного погашения их денежных требований.

Из невключения требований кредиторов по текущим платежам в реестр требований кредиторов также вытекает еще одна важная особенность расчетов по таким платежам: текущие платежи выплачиваются до оплаты долгов, включенных в реестр требований кредиторов, то есть вне очереди и реестра.

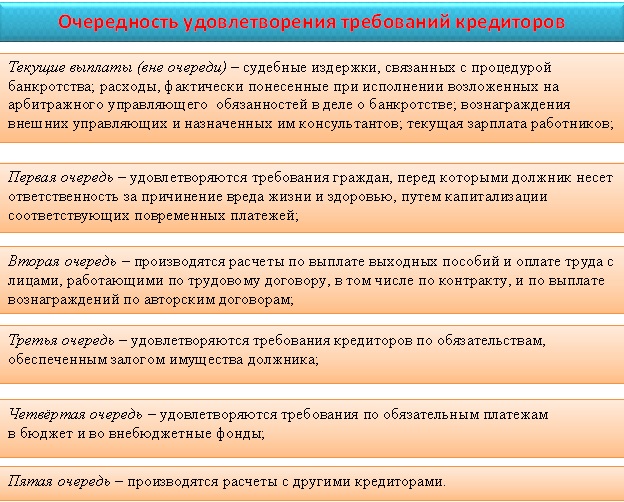

Однако все же существует определенная очередность удовлетворения самих требований кредиторов по текущим платежам по отношению друг к другу:

- 1 очередь — судебные расходы по делу о банкротстве, вознаграждение арбитражного управляющего и привлеченных им для осуществления процедуры лиц, привлечение которых является обязательным по закону (например, оценщиков, аудиторов), расходы на банковское обслуживание

- 2 очередь – задолженность по оплате труда лиц, работающих или работавших (после даты принятия заявления о признании должника банкротом) по трудовому договору, требования о выплате выходных пособий. Но существует категория платежей, которые не могут быть выплачены во 2 очереди текущих платежей – законодатель позволяет понизить очередность удовлетворения требований руководства должника (генерального директора, директора филиала, главного бухгалтера и их заместителей) по выплате выходных пособий и компенсаций

- 3 очередь — оплата деятельности лиц, привлеченных арбитражным управляющим для осуществления процедуры банкротства по своей инициативе (например, юристы, бухгалтеров)

- 4 очередь — коммунальные платежи, платежи за электроэнергию и т.

п.

п. - 5 очередь — иные текущие платежи (например, налоги и сборы, выплаты по договорам, заключенным после возбуждения дела о банкротстве и т.п.)

Внутри одной очереди платежи выплачиваются в порядке возникновения обязанности по их уплате (по датам).

Если в ходе деятельности банкротящегося предприятия возникают чрезвычайные обстоятельства, устранение которых требует незамедлительной реакции (аварии и иные катастрофы), текущие платежи на их устранение выплачиваются вне этой очереди.

В случае возникновения спора об очередности удовлетворения требований по уплате текущих платежей или размере взысканий при недостаточности средств для полной оплаты, решение по таким вопросам принимает суд, рассматривающий дело о банкротстве.

И наиболее значимое с практической точки зрения отличие требований по текущим платежам от требований иных кредиторов заключается в том, что требования об уплате текущих платежей удовлетворяются в ходе процедур банкротства (наблюдение, финансовое оздоровление) независимо от перехода к расчетам с кредиторами, а в конкурсном производстве — вне очереди, определенной реестром.

Так, например, текущие обязательные платежи могут быть взысканы государственным органом не путем получения части конкурсной массы в ходе процедуры банкротства, а посредством непосредственного направления инкассового поручения в банк.

Так же и кредитор, требования которого о выплате текущего платежа были признаны судом обоснованными в рамках искового производства и удовлетворены, имеет право обратиться в банк, обслуживающий должника, для непосредственного перечисления денежных средств. При этом банк обязан провести такую операцию, несмотря на возбужденное дело о банкротстве (Постановление Пленума ВАС РФ от 06.06.2014 № 36).

Таким образом, кредиторы по текущим платежам имеют определенный приоритет перед остальными кредиторами и, как правило, добиваются реального получения денежных средств. Тем не менее, данный институт имеет большое количество нюансов, в связи с чем не стоит относиться легкомысленно к оформлению взаимоотношений с банкротящимся должником.

Подведем итоги и ответим на вопрос: “Как взыскать текущие платежи при банкротстве должника?”

При выборе плана действий по взысканию долга с банкрота необходимо верно определить статус обязательства должника-банкрота. Для этого, во-первых, проверяем дату принятия заявления о признании должника банкротом (в картотеке арбитражных дел ищем определение о принятии заявления о признании банкротом, проверяем его дату; ищем именно определение о принятии заявления о признании банкротом и назначении заседания для рассмотрения его обоснованности, а не определении о введении процедуры банкротства). Определяем дату возникновения денежного обязательства и сопоставляем ее с датой принятия заявления о признании банкротом. Если дата возникновения обязательства ранее даты принятия заявления о признании банкротом, то задолженность не относится к текущим платежам, и наоборот. Определение правовой природы долга очень важно, так как выбрав неверный способ защиты прав, можно пропустить срок для защиты (например, срок для включения в реестр).

Если ваша задолженность относится к текущим платежам, то необходимо предъявить иск к должнику в общем порядке о взыскании задолженности (в соответствии с общими правилами подсудности или в соответствии с договорной подсудностью). Суд признав наличие задолженности, выносит решение о взыскании долга с должника. После вступления решения в законную силу вам необходимо получить исполнительный лист для принудительного взыскания, далее подать исполнительный лист в банк, в котором открыт счет должника, а также можно дополнительно обратиться с требованием выплаты долга к арбитражному управляющему. Данная процедура взыскания текущих платежей общая, не зависит от процедуры банкротства должника, важно успеть защитить свои права до завершения процедуры банкротства, ликвидации должника.

Текущие платежи это: что такое, суть, понятие, где применяется

Под текущими платежами понимается обязанность выплатить должником определенные требования. К ним относятся:

К ним относятся:

- Зарплаты и пособия сотрудникам или бывшим сотрудникам должника.

- Обязательные налоги и сборы.

- Штрафы и пени, начисленные за неуплату данных платежей, вследствие нарушения административного или налогового законодательства.

- Задолженности, вытекающие из гражданско-правовых договоров, заключенных после вынесения определения о принятии заявления о признании должника банкротом с целью продолжения его деятельности.

То есть главными условиями признания платежа текущим является возникновение отношений, либо возникновения задолженности после того, как возбуждено дело.

Данные платежи не могут быть включены в реестр требований кредиторов. Лица, которые имеют право требовать уплаты по текущим платежам не признаются лицами, участвующими в деле о банкротстве. Однако, кредиторы могут оспаривать действия или бездействие арбитражного управляющего, но только при условии нарушения тем их прав или интересов.

Иногда сложно определить, к какой категории относятся требования. Более того, и реестровые и кредиторы по текущим платежам будут стараться сделать всё, чтобы как можно меньше отдать другим, занять первые места в реестре. И не всегда есть силы, возможность, желание, средства сражаться за причитающуюся оплату. Порой, гораздо проще продать долг чуть ниже по стоимости, чем взыскивать его. Однако, найти покупателя не так уж и просто. Есть специализированные маркетплейсы, осуществляющие услуги по продаже задолженности. К таким, например, относится ДОЛГ.РФ. Профессионалы помогут найти покупателя на долг по рыночной цене с учетом справедливого дисконта, который устроит обе стороны. Больше не придется переживать из-за взыскания задолженности, поскольку денежные средства поступят сразу после уступки долга. Благодаря специалистам, можно больше не тратить время на поиски вариантов взыскания оплаты, перебор множества покупателей долга и опасения, что полученная сумма от его продажи будет гораздо меньше реальной. Кроме того, текущие платежи также имеют свой порядок, в котором можно оказаться на одном из последних мест и не взыскать реальной суммы за оказынные услуги или проданный товар.

Кроме того, текущие платежи также имеют свой порядок, в котором можно оказаться на одном из последних мест и не взыскать реальной суммы за оказынные услуги или проданный товар.

Следует также учитывать, что требования удовлетворяются в определенном порядке. Порой, может оказаться, что задолженность находится в конце реестрового списка.

В каком порядке уплачиваются задолженности по текущим платежам

Пусть кредиторы по данным платежам и не могут вступить в реестр требований, у них шанс получить денежные средства по обязательствам гораздо выше. Требования удовлетворяются вне очереди за счет конкурсной массы.

В тоже время существует определенная очередность погашения задолженности:

- Первоочередным является удовлетворение требований, возникших в связи с рассмотрением дела. Сюда входят выплаты арбитражному управляющему, судебные расходы и многие другие.

-

Ко второй очереди относятся платежи, направленные на заработную плату и пособия работникам или бывшим работникам должника.

- Третьими по очереди оплачиваются расходы, на оплату услуг специалистов, к услугам которых прибегали для разрешения дела.

- Четвертую очередь составляют коммунальные услуги.

- Все остальные требования удовлетворяются в пятую очередь.

Несмотря на установление очередности, часто случается, что внутри нее имеются сразу несколько требований у одного или разных кредиторов. В таком случае они удовлетворяются в порядке хронологии от самых ранних к самым поздним.

Порядок взыскания

Задолженности по текущим платежам взыскиваются в общем порядке путем подачи искового заявления с учетом правил подсудности. Судом рассматриваются документы и выносится судебный акт. После вступления решения суда в силу, истец получает исполнительный лист, предъявляет его в банк, в котором у должника открыт счет для принудительного взыскания. Также истец может обратиться к арбитражному управляющему.

Вывод

Под текущими платежами понимаются обязательства, которые могли возникнуть как до, так и после принятия судом заявления о признании должника банкротом. Существует определенная, в порядке которой удовлетворяются требования, а также имеет значение дата возникновения требований.

Однако, иногда взыскание долга слишком ресурсозатратно, причитающаяся сумма несоизмерима с той, что будет потрачена на услуги юристов.

Налог с продаж и использования

Пропустить навигацию Верхняя навигация пропущенаОсновной поиск

Новости и объявления

Громкость звонков выше нормы Громкость звонков выше нормы. Хотя мы доступны с понедельника по пятницу с 8:00 до 17:00. Центральное время, более короткое время ожидания обычно происходит с 8 до 10 утра и с 16 до 17 часов. Пожалуйста, приготовьте свой 11-значный номер налогоплательщика, когда будете звонить. Для получения дополнительной информации см. нашу веб-страницу «Советы по звонкам и график пиковой нагрузки».

нашу веб-страницу «Советы по звонкам и график пиковой нагрузки».

Техас облагает штатом налог с продаж и использование в размере 6,25% на все розничные продажи, аренду и аренду большинства товаров, а также на налогооблагаемые услуги. Местные налоговые юрисдикции (города, округа, районы специального назначения и транспортные органы) также могут взимать до 2 процентов налога с продаж и использования с максимальной комбинированной ставкой 8,25 процента.

Регистрация и отчетность по налогу с продаж и использованию в штате Техас

- Подать заявку на получение разрешения на налог с продаж

- Изменить почтовый адрес/номер телефона

- Переместить или добавить новый бизнес-адрес

- Закрыть одно или несколько местоположений

- Требования к отчетности и оплате

Местные ставки налога с продаж и использование

- Используйте Локатор ставок налога с продаж для поиска ставок налога с продаж по адресу.

- Городские тарифы с местными кодами и общими налоговыми ставками

- Тарифы округа с местными кодами и датой вступления в силу

- Транзитные тарифы с местными кодами и датами вступления в силу

- Тарифы для районов специального назначения (SPD) с местными кодами и датами вступления в силу

- Комбинированные территориальные тарифы с местными кодами и датами вступления в силу

- Ежеквартальные обновления тарифов и городских территорий

- История ставок местного налога с продаж

Сроки оплаты

Налогоплательщики будут уведомлены письмом после того, как их заявление на получение разрешения на налог с продаж будет одобрено, будут ли они подавать ежемесячно или ежеквартально. Если срок выплаты выпадает на субботу, воскресенье или официальный выходной день, сроком оплаты считается следующий рабочий день.

Ежеквартальные отчетыДля ежеквартальных отчетов :

- 20 апреля для отчета Январь – март

- 20 июля для отчета Апрель – июнь

- 20 октября для отчета июль — 90 сентября

- 20 января для отчета окт.

– дек.

– дек.

Для ежемесячных отчетов отчеты должны быть представлены 20-го числа месяца, следующего за отчетным месяцем. Например, отчет по налогу с продаж за апрель должен быть представлен 20 мая.

Годовой отчетДля годового отчета отчеты о продажах за предыдущий год должны быть представлены 20 января.

Платежи через TEXNETНалогоплательщики, которым необходимо осуществлять электронные платежи через TEXNET, должны инициировать платеж на сумму свыше 1 000 000 долларов США до 20:00. CT в банковский рабочий день до установленной даты, чтобы платеж считался своевременным. Для платежей на сумму 1 000 000 долларов США или меньше плательщик должен до 10:00 (CT) установленного срока инициировать транзакцию в системе TEXNET.

Налогоплательщики будут уведомлены письмом, когда их бизнес достигнет порога, необходимого для оплаты в электронном виде через TEXNET.

Скидки, штрафы, проценты и возмещения

Скидки- Плательщики налога с продаж, имеющие разрешение, могут потребовать скидку в размере 0,5 процента от суммы налога, своевременно заявленной и уплаченной.

- Плательщики налога с продаж, внесшие предоплату, могут потребовать 0,5 процента за своевременную подачу и оплату, плюс 1,25 процента за предоплату. См. Часто задаваемые вопросы о скидках на предоплату, расширениях и изменениях.

- Штраф в размере 50 долларов налагается за каждый отчет, поданный после установленного срока.

- Если налог уплачивается в течение 1-30 дней после установленного срока, начисляется 5-процентный штраф.

- Если налог уплачивается более чем через 30 дней после установленного срока, начисляется 10-процентный штраф.

- Проценты по просроченным налогам начисляются через 61 день после даты платежа.

- Чтобы рассчитать проценты по просроченным налогам, посетите Проценты к уплате и заработанные.

- Возмещение

Дополнительные ресурсы

Отраслевой налог с продаж и использования- Информация о сельском хозяйстве и лесной промышленности

- Группы спасения животных и некоммерческие приюты для животных

- Прямые возвраты налога с продаж для отчетных налогоплательщиков выходного пособия

- Лицензированная система экспортной сертификации таможенных брокеров (LCBECS)

- Поставщики кабельного телевидения, доступа в Интернет или телекоммуникационных услуг

- Исключение для соответствующих центров обработки данных

- Освобождение от квалифицированных исследований

- Жилищное использование газа и электричества

- Телекоммуникационные услуги

- Владельцы разрешений на прямую оплату

- Макиладора Корпоративный поиск

- Поиск поставщиков торговой площадки

- Регистрационный номер квалифицированного исследования Поиск

- Зарегистрированные соответствующие центры обработки данных

- Определитель ставок налога с продаж

- Поиск налогоплательщика с продаж

- Единая налоговая ставка для местного использования Поиск налогоплательщика

- Расписание распределения платежей и сообщение месяца

- Платежная информация о распределении по местной юрисдикции

- Историческая сводка по распределенным платежам по местным юрисдикциям

- Сводные отчеты о сравнении распределения

- Другие отчеты, доступные для местных юрисдикций

- Отчет о распределении местного налога с продаж поставщиков торговой площадки

- Деталь платежа за местное распределение по всему штату

- Исторические данные о квартальном налоге с продаж по городам или округам

- Ежеквартальные аналитические отчеты штата о налогах с продаж и налогах на использование

- Владельцы активных налоговых разрешений

- Разрешение на уплату налога с продаж, выданное за последние 7 дней

- Ежемесячные поступления налога с продаж в общий доход

- Удаленные продавцы

- Поставщики торговых площадок и продавцы торговых площадок

- Налог на использование

- Формы

- Публикации

- Часто задаваемые вопросы

- Налог с продаж и использования

- Местный налог с продаж и использования

- Налог с продаж и использования

- Местный налог с продаж и использования

- Общие правила

The following links provide plug-in download information.»> Требуемые приложения:

- Adobe Reader

- Приложение MS Excel

- Приложение MS PowerPoint

- Приложение MS Word

- Плеер QuickTime

- Плеер QuickTime

- Проигрыватель Windows Media

Расчетные налоговые платежи | FTB.ca.gov

Обзор

Предполагаемый налог — это налог, который вы ожидаете заплатить за текущий налоговый год после вычитания:

- Кредиты, которые вы планируете получить

- Налог, который вы ожидаете удержать

Как правило, если у вас есть работодатель, налоговые платежи автоматически вычитаются из вашего чека и отправляются нам. Когда вы подаете налоговую декларацию, вы узнаете, есть ли у вас:

- Слишком много заплачено (вам вернут деньги)

- Слишком мало заплатили (вы должны налоги)

Если вы планируете задолжать определенную сумму, вы должны уплачивать расчетный налог в течение года. Платите вовремя, чтобы избежать штрафов и комиссий, и используйте веб-платеж для оплаты.

Платите вовремя, чтобы избежать штрафов и комиссий, и используйте веб-платеж для оплаты.

Физические лица и предприятия Калифорнии, пострадавшие от зимних штормов 2022–2023 годов, имеют право на продление срока уплаты расчетных ежеквартальных налогов. Платежи, причитающиеся 17 января 2023 г., 18 апреля 2023 г., 15 июня 2023 г. и 15 сентября 2023 г., были продлены до 16 октября 2023 г. Посетите нашу страницу о чрезвычайных налоговых льготах для получения дополнительной информации.

Как оплатить

- Онлайн

- Для оплаты онлайн. Посетите наши варианты оплаты.

- Почта

- Налоговый комитет по франшизе

Почтовый ящик 942867

Sacramento CA 94267-0008- Используйте ваучеры Расчетного налога для физических лиц (Форма 540-ES) для оплаты расчетного налога по почте

- Сделайте ваш чек или денежный перевод подлежащим оплате «Комитету по налогам на франшизы»

- Укажите свой SSN или ITIN и «2022 Form 540-ES» на нем

Для каждой даты платежа существует отдельная форма оплаты. Убедитесь, что вы используете форму с правильной датой выполнения, указанной в верхнем поле формы.

Убедитесь, что вы используете форму с правильной датой выполнения, указанной в верхнем поле формы.

Посетите Инструкции по форме 540-ES для получения дополнительной информации.

Кто должен платить

Как правило, вы должны уплачивать расчетные налоговые платежи, если в 2022 году вы ожидаете, что будете должны как минимум:

- 500 долларов

- 250 долларов США, если вы состоите в браке/заявка RDP отдельно

И , вы ожидаете, что ваши удержания и зачеты будут меньше меньшего одного из следующих:

- 90% налога за текущий год

- 100% налога за предыдущий год (включая альтернативный минимальный налог)

- 2000 долларов в текущем году. 90% составляет 1800 долларов США

- 1000 долларов в предыдущем году.

100% — это 1000 долларов США

100% — это 1000 долларов США

Ограничение на использование налога за предыдущий год

Если вы обязаны уплачивать расчетные налоговые платежи, а ваш скорректированный в Калифорнии валовой доход за предыдущий год превышает:

- 150 000 долларов

- 75 000 долларов США, если вы состоите в браке/подача RDP осуществляется отдельно

Затем вы должны рассчитать расчетный налог на основе меньшего из:

- 90% вашего налога за текущий налоговый год

- 110% вашего налога за предыдущий налоговый год (включая альтернативный минимальный налог)

Это правило не распространяется на фермеров и рыбаков.

Пример: Налоговые обязательства г-жи Смит составили:- 5000 долларов США в текущем году, 90% составляют 4500 долларов США

- 3000 долларов США в предыдущем году, 110% составляют 3300 долларов США

Расчетный налог на высокий доход

Если ваш скорректированный валовой доход в Калифорнии за текущий налоговый год равен или превышает:

- 1 000 000 долларов

- 500 000 долларов США, если вы состоите в браке/подача RDP отдельно

Вы должны уплатить расчетный налог, исходя из 90% вашего налога за текущий налоговый год.

Пример: Совместный AGI мистера и миссис Грант в текущем налоговом году составляет 1 250 000 долларов. Их налоговые обязательства:- 127 518 долларов США в текущем году, 90% составляют 114 766 долларов США

Как рассчитать

Используйте Рабочую таблицу предполагаемого налога штата Калифорния в Инструкции к форме 540-ES для расчета расчетного налога.

Повторный расчет предполагаемого налога для каждого платежа может повысить точность.

Когда платить

Физические лица и предприятия Калифорнии, пострадавшие от зимних штормов 2022–2023 годов, имеют право на продление срока уплаты расчетных ежеквартальных налогов. Платежи, причитающиеся 17 января 2023 г., 18 апреля 2023 г., 15 июня 2023 г. и 15 сентября 2023 г., были продлены до 16 октября 2023 г. Посетите нашу страницу о чрезвычайных налоговых льготах для получения дополнительной информации.

Платежи, причитающиеся 17 января 2023 г., 18 апреля 2023 г., 15 июня 2023 г. и 15 сентября 2023 г., были продлены до 16 октября 2023 г. Посетите нашу страницу о чрезвычайных налоговых льготах для получения дополнительной информации.

Ваши налоги должны быть уплачены в 4 платежа. Калифорния отличается от федеральной. Чтобы избежать штрафа, вы должны заплатить не позднее указанных ниже дат.

| Оплата | Сумма | Срок выполнения |

|---|---|---|

| 1 | 30% | 18 апреля 2023 г. |

| 2 | 40% | 15 июня 2023 г. |

| 3 | 0% | 15 сентября 2023 г. |

| 4 | 30% | 16 января 2024 г. |

п.

п.

– дек.

– дек.

100% — это 1000 долларов США

100% — это 1000 долларов США