рейтинг лучших банков, тарифы и отзывы

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Челябинск

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Ставрополь

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Ярославль

Эквайринг

Торговый эквайринг

Оплата ваших товаров и услуг при помощи банковской платежной карты. Для покупателя такой способ расчетов с применением POS-терминала понятен, прост и удобен.

Для покупателя такой способ расчетов с применением POS-терминала понятен, прост и удобен.

Торговый эквайринг решает проблему фальшивых купюр, исключает необходимость составления специальных кассовых документов и избавляет от расходов на инкассацию денежных средств.

UCS предлагает услуги торгового эквайринга по банковским картам платёжных систем МИР, Visa, MasterCard.

Основная информация

Подключение

бесплатно

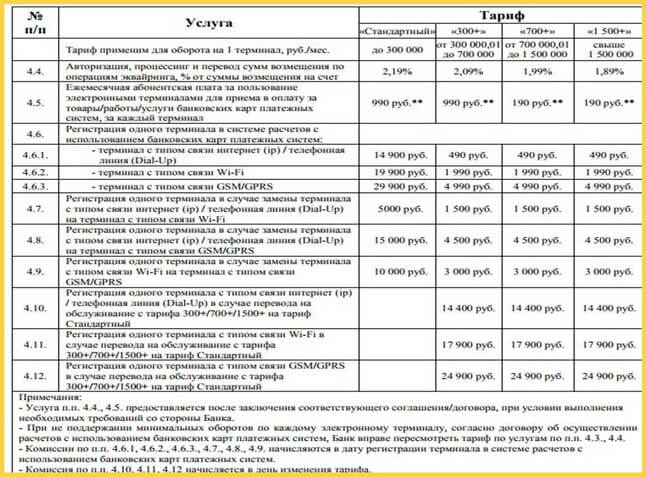

Комиссия за транзакцию

согласно тарифным планам

Преимущества торгового эквайринга в ББР Банке

Исключительная безопасность платежей

Сертификат соответствия PCI DSS, протокол криптозащиты SSL, фрод-мониторинг

Индивидуальный подход к клиенту

Менеджер UCS поможет подобрать оптимальные условия по эквайрингу

Высокое качество обслуживания

Предоставляется персональный менеджер и круглосуточная техподдержка

Возмещение денежных средств

Осуществляется в кратчайшие сроки при возврате товара клиентом

Онлайн обучение кассиров

Возможность самостоятельно изучить основные принципы и правила приема платёжных карт

Понятная схема начисления комиссий

Отсутствие ежемесячных платежей и скрытых комиссий

Специализированные отраслевые решения

Предоставляются для предприятий из различных сфер деятельности

Как подключить торговый эквайринг

- заключить договор с банком на открытие расчетного счета;

- подключить Клиент-Банк;

- подать заявку на торговый эквайринг, заключить договор на торговый эквайринг;

- сотрудникам пройти обучение, установить оборудование.

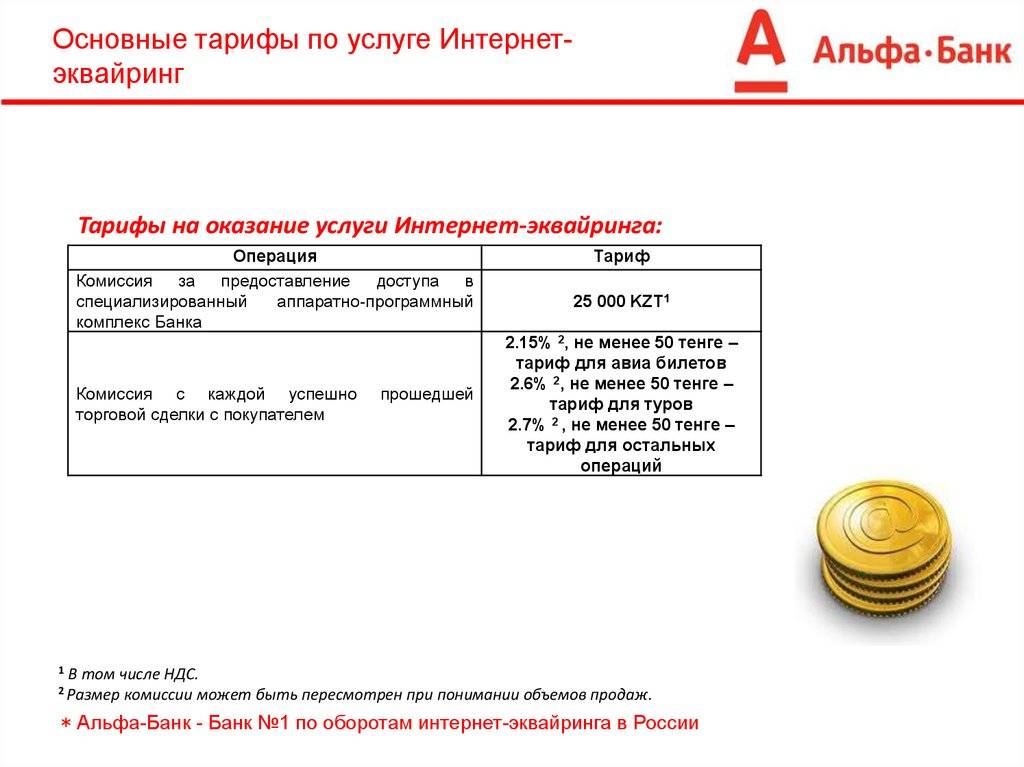

Интернет-эквайринг

Прием платежей на сайте или в мобильном приложении.

Ваши клиенты смогут оплачивать свои покупки через интернет, используя пластиковые банковские карты.

UCS предлагает услуги интернет-эквайринга по банковским картам платёжных систем МИР, Visa, MasterCard.

Основная информация

Подключение

бесплатно

Комиссия за транзакцию

согласно тарифным планам

Преимущества интернет-эквайринга в ББР Банке

Возможность интеграции

С Интернет-магазинами, созданными в различных CMS-системах

Исключительная безопасность платежей

Сертификат соответствия PCI DSS, протокол криптозащиты SSL, фрод-мониторинг

Индивидуальный подход к клиенту

Менеджер UCS поможет подобрать оптимальные условия по эквайрингу

Высокое качество обслуживания

Предоставляется персональный менеджер и круглосуточная техподдержка

Возмещение денежных средств

Осуществляется в кратчайшие сроки при возврате товара клиентом

Понятная схема начисления комиссий

Отсутствие ежемесячных платежей и скрытых комиссий

Специализированные отраслевые решения

Предоставляются для предприятий из различных сфер деятельности

Как подключить интернет-эквайринг

- заключить договор с банком на открытие расчетного счета;

- подключить Клиент-Банк;

- подать заявку на интернет-эквайринг, заключить договор на интернет-эквайринг;

- зарегистрировать сайт компании в системе UCS и в платёжных системах;

- пройти процедуру подготовки интерфейса и параметров технического взаимодействия.

Документы

Контакты

Круглосуточная служба поддержки по телефону

8 800 220 40 00

© Copyright 2023 ББР Банк (акционерное общество)

Лицензия ЦБ РФ №2929 от 27 января 2015 года

ББР Банк (АО)

Определение банка-эквайера | Торговые альтернативы

« Вернуться к Глоссарию УказательЧто такое банк-эквайер?

Банк-эквайер, часто называемый «эквайером», представляет собой финансовое учреждение, которое предоставляет, поддерживает и несет полную ответственность за торговый счет предприятия, а также обрабатывает транзакции по кредитным и/или дебетовым картам от имени продавца.

- Банки-эквайеры также называются «банками-участниками» или «банками-спонсорами»

Банк-эквайер Объяснение

Банки-эквайеры, или эквайеры, также называются банками-спонсорами. Они спонсируют обработчиков кредитных карт или ISO (независимые торговые организации), чтобы они стали частью ассоциации брендов карт. Поскольку эквайеры также являются членами ассоциации Visa и Mastercard, их иногда называют банками-участниками.

Поскольку эквайеры также являются членами ассоциации Visa и Mastercard, их иногда называют банками-участниками.

Банки-эквайеры обычно обрабатывают кредитные/дебетовые транзакции через Независимую торговую организацию (ISO), которая имеет различные уровни участия в продажах, поддержке и рисках, связанных с торговым счетом.

Когда корпоративный клиент платит кредитной или дебетовой картой, платежная информация поступает в банк-эквайер. Одновременно платежная информация отправляется компании-эмитенту кредитной карты клиента (банку-эмитенту). Затем транзакция завершается («рассчитывается») после того, как банк-эмитент клиента отправляет средства в банк-эквайер, где они добавляются к бизнесу. баланс торгового счета.

Что должны знать предприниматели и владельцы бизнеса, так это то, что эквайеры работают с процессорами кредитных карт. Эквайеры несут полную ответственность за финансовые риски, связанные с процессингом карт. В результате у них иногда есть строгие правила и положения для сторонних поставщиков, с которыми они работают.

Когда вы принимаете платеж по кредитной карте, эквайер несет ответственность за получение средств от банка держателя карты. Затем они передают средства через ваш процессор и на ваш счет.

Если у вас есть учетная запись продавца, вы, вероятно, знакомы с обработчиком вашей кредитной карты или поставщиком учетной записи продавца. Это те, с кем вы взаимодействуете, кто зарегистрировал вас в вашей учетной записи и кто отправляет ваши отчеты. Они могут одобрять или отклонять заявки на учетные записи. Однако последнее слово в финансовых решениях, которые принимает переработчик, остается за эквайером. А эквайеры, в свою очередь, напрямую подотчетны карточным брендам, включая Visa и Mastercard.

Особенно важно понимать роль приобретателя, если ваш бизнес может считаться рискованным. Если у вас более рискованная бизнес-модель, вам нужен процессор, который понимает, что вы делаете. Вам также нужен покупатель, который понимает. Когда дело доходит до утверждения счетов и других финансовых действий, окончательное решение принимает эквайрер.

Зачем нужны эквайеры?

Хотя платежные системы выполняют большую часть процесса транзакций, они не могут делать все. Поскольку они не являются банком, процессоры не могут обеспечить своевременное финансирование каждого платежа.

Здесь на помощь приходят эквайеры. Они также берут на себя некоторые финансовые риски обработки, такие как возмещение, возврат платежа и утечка данных.

Обратите внимание, что некоторые компании действуют и как обработчик, и как приобретатель, а другие действуют отдельно.

Дополнительные пояснения

Банки-эквайеры выступают в качестве посредников при операциях с платежными картами. Они заключают договорные соглашения с продавцами, чтобы предоставить им определенный тип банковского счета, называемый торговым счетом, и предоставить продавцу кредитную линию.

В соответствии с этим договорным соглашением банк-эквайер будет обменивать средства с банком-эмитентом от имени продавца. Банк-эквайер будет ежедневно платить продавцу за операции по карте (чистый баланс: продажи за вычетом возвратов, комиссий за обмен и комиссий банка-эквайера).

В то время как банк-эмитент будет работать напрямую с держателями карт, банки-эквайеры предоставят финансовую поддержку и инфраструктуру, которые дадут продавцам возможность принимать кредитные карты. Банки-эквайеры также берут на себя большую часть финансового риска, связанного с покупками по кредитным картам. Они также возьмут на себя ответственность за обеспечение «потока данных» и первоначальную ответственность в случае возврата платежа или спора.

Продажа торговых счетов

Банки-эквайеры редко продают свои собственные торговые счета потенциальным предприятиям. Вместо этого они полагаются на сторонние независимые торговые организации («ISO») для продажи торговых счетов от их имени.

Независимые торговые организации часто выступают в качестве основных контактных лиц бизнеса, обеспечивая настройку оборудования, поддержку клиентов и управление рисками на протяжении всего срока действия контракта.

В большинстве случаев роль банка-эквайера можно рассматривать как более невмешательную и строго финансовую, хотя отношения между каждым банком-эквайером и ISO различаются.

Плата за пользование кредитной картой

За прием кредитных карт взимается комиссия. Как правило, 85-95% этих общих комиссий представляют собой «комиссию за обмен», остальные — это надбавки ISO и связанного с ними банка-эквайера. Важно отметить, что эти надбавки служат не только для получения прибыли, но и для снижения риска, связанного с приемом кредитных карт.

Несмотря на то, что банки-эквайеры берут на себя более «невмешательную» роль, они берут на себя максимальный риск, предоставляя продавцам торговый счет. Правила бренда карты обычно позволяют клиентам данного бизнеса оспаривать платежи в течение 6 месяцев после их покупки.

Если бизнес станет неплатежеспособным, ISO, предоставивший свой торговый счет, будет нести ответственность за эти расходы и связанные с ними сборы. Если ISO станет неплатежеспособным, их банк-эквайер будет нести ответственность за все сборы и сборы.

По этой причине банки-эквайеры проводят проверки и андеррайтинговый контроль при открытии торговых счетов.

Поток кредита

Вот краткий обзор того, как проходит путь кредита через банк-эквайер после того, как клиент совершает покупку с помощью кредитной или дебетовой карты:

- Покупатель оплачивает заказ, вводя информацию о своей кредитной карте онлайн или чипом/считывая карту в физическом терминале для кредитных карт.

- Транзакция авторизована поставщиком торгового счета (ISO), и платежная информация отправляется в банк-эквайер поставщика торгового счета и банк-эмитент клиента.

- Банк-эмитент клиента переводит средства, необходимые для покрытия покупки, в банк-эквайер, затем в ISO и добавляет транзакцию в выписку по кредитной карте клиента.

Примеры банков-эквайеров

Сначала рассмотрим типичный пример транзакции по кредитной карте. Когда вы запускаете карту клиента, ваше устройство или программное обеспечение в торговой точке обращается к вашему процессору. Ваш обработчик направляет запрос на авторизацию в банк клиента. Банк клиента, известный как банк-эмитент, отвечает одобрением или отказом.

Банк клиента, известный как банк-эмитент, отвечает одобрением или отказом.

банк-эквайер, который взимает с банка клиента сумму сделки.

Либо ваш процессор, либо эквайрер внесут средства транзакции на ваш счет, обычно через ACH. В зависимости от вашей модели финансирования вам могут заплатить на следующий день после проведения транзакции или в течение нескольких дней. Вы также будете платить комиссию за обработку; их можно вычесть из каждой партии или включить в ежемесячную выписку./p>

Хотя это и простой обзор процесса, он должен дать вам представление о том, как в него вписываются банки-эквайеры.

Некоторыми крупными банками-эквайерами являются Wells Fargo, Chase и Bank of America. Каждая из этих компаний выступает в качестве эквайера в дополнение к другим торговым услугам.

Другими примерами эквайеров являются Elavon, First Data, Global Payments и Synovus.

Примеры банков-эквайеров включают Harris Bank, Synovus Bank, West America и Esquire.

Существуют также компании, которые выполняют роль как банка-эквайера, так и ISO, например, First Data, Bank of America, Global Payments, Elavon и Wells Fargo.

Стоит отметить, что розничные банки, такие как Wells Fargo и Bank of America, предоставляют множество услуг.

Получение платежей по кредитным картам (предоставление торговых счетов) — это лишь одна из многих финансовых операций, которые осуществляют некоторые из этих крупных банковских сетей.

« Назад к Глоссарию ИндексБыть или не быть… банком-эквайером?

За последние несколько лет торговый эквайринг — до сих пор застойная область — пережил второе рождение и был в авангарде дискуссий о цифровой трансформации, разрушении, отказе от посредников и любых других модных словах, которые вы можете найти в тезаурусе мира платежей. Покупатели укрепили свои продуктовые команды и предприняли набеги на многоканальное принятие и различные услуги с добавленной стоимостью.

Возникшая в результате шумиха привела к тому, что все больше банков рассматривают возможность перехода в пространство эквайринга, но по мере того, как пыль оседает, также начинает осознаваться, что все эти инновации и добавленная стоимость до сих пор не привели к увеличению маржи или увеличению прибыли.

Учитывая появление специализированных сторонних процессоров и поставщиков платежных услуг, традиционный эквайринг сейчас находится на перепутье, когда розничным банкам необходимо переоценить традиционные бизнес-модели и решить, следует ли им оставаться в этом пространстве или уйти из него.

Как все начиналось:

Когда впервые появились кредитные карты, необходимо было создать экосистему приема. В результате торговый эквайринг стал важным требованием для любого предприятия, выпускающего карты. В то время комиссионные ставки (взимаемые за транзакцию) были высокими, и главной целью было максимальное увеличение внутренних расходов (когда эмитент и эквайрер являются одним и тем же банком). Таким образом, маржа была выше, а основным KPI для бизнеса были объемы расходов.

По мере роста отрасли и появления новых банков-эмитентов и эквайеров полезность торгового эквайринга становилась все более неясной:

• Каждый банк использовал идентичные решения/технологии, поэтому ценовая конкуренция привела к снижению комиссионных ставок

• Доля транзакций за пределами США (карт, выпущенных другими банками) продолжала расти, что действительно повлияло на прибыльность при более низких комиссионных ставках

• Постоянно растущие премиальные и ассоциативные сборы привели к резкому увеличению затрат

Это приводит нас к тому, в чем сегодня находится большинство банков-эквайеров: застрявшие в спирали смерти, теряющие деньги и неспособные четко сформулировать финансовую и/или стратегическую полезность бизнеса.

Есть ли в этом смысл?

Да вроде как. Ведение эквайрингового бизнеса — это головная боль даже в лучшие времена; обычно существует большая физическая цепочка создания стоимости, которой необходимо управлять, и приходится иметь дело со значительными кредитными рисками и рисками мошенничества. Учитывая мизерную маржу, пара успешных махинаций может свести на нет значительную часть прибыли бизнеса. Таким образом, становится важным, чтобы руководство четко понимало и озвучивало стратегическую и финансовую ценность бизнеса для банка.

Чтобы понять, что высокопоставленные банкиры считают стратегической важностью торгового эквайринга, мы провели опрос руководителей и лиц, принимающих решения, из стран Ближнего Востока и Южной Азии. Некоторые выводы представлены ниже:

1. Какова должна быть основная причина, по которой банк должен заниматься торговым эквайрингом (пожалуйста, расположите в порядке важности)?

Как видно из ответов, стимулирование расходов по картам по-прежнему является основным, но не самостоятельным соображением для приобретающих банков, которые ожидают, что они принесут доход, а также рассматривают их как важный инструмент для углубления отношений с корпоративными/транзакционными клиентами. .

.

2. Ваше мнение о взаимосвязи между коммерческим эквайринговым бизнесом и долей рынка по эмиссионному портфелю?

В зависимости от соответствующих стратегических приоритетов их бизнеса респонденты разделились на 54%/46% по значимости взаимосвязи между эмиссионным портфелем банка-эквайера и его эквайринговым бизнесом. Те, кто видит существенную взаимосвязь между этими двумя факторами, утверждают, что расходы банковского портфеля карт должны превышать 10% рынка, чтобы банк мог войти в пространство торгового эквайринга.

3. По вашему опыту, сколько покупателей может поддерживать конкретный рынок?

Учитывая товарный характер услуг и простой спрос/предложение, увеличение числа покупателей на рынке отрицательно скажется на ценообразовании и прибыльности. То, что 61% респондентов считают, что количество покупателей не имеет значения, согласуется с приведенным выше ответом, который показывает множество других соображений, помимо прибыльности.

i) Расходы в США:

Первоначальная причина наличия эквайрингового бизнеса, процентная доля расходов в США является ключевым фактором прибыльности торгового портфеля. Взаимодействия и предложения лояльности с продавцами-партнерами могут стимулировать расходы по картам, а также создавать реальную ценность для продавцов. Если портфель банковских карт составляет значительную часть рынка и/или у банка есть значительные амбиции по увеличению расходов, то есть смысл стать эквайером.

Взаимодействия и предложения лояльности с продавцами-партнерами могут стимулировать расходы по картам, а также создавать реальную ценность для продавцов. Если портфель банковских карт составляет значительную часть рынка и/или у банка есть значительные амбиции по увеличению расходов, то есть смысл стать эквайером.

ii) Динамическая конвертация валюты при международных расходах:

Динамическая конвертация валюты (DCC) может быть важным источником дохода для торговых эквайеров на рынках с высокими международными расходами. Международным держателям карт предлагается возможность совершить транзакцию в местной валюте (в этом случае банк-эмитент будет взимать курс конвертации валюты) или в своей национальной валюте (в этом случае банк-эквайер будет взимать курс конвертации валюты). держатели карт предпочитают платить в национальной валюте, эквайеры могут получать 1%-2%.В то же время дополнительные сборы за международный эквайринг по платежным схемам могут увеличить обмен до 2,5% на премиальных картах, поэтому транзакции, в которых держатели карт не выбирают домашнюю валюты неизменно убыточны (если только покупатель не обладает достаточной ценовой властью, чтобы взимать более высокие комиссионные ставки) 9. 0003

0003

Вывод заключается в том, что банкам, выходящим на рынок, необходимо тщательно продумать создание возможностей для обработки транзакций DCC, учитывая достаточно значительную долю международных расходов, а также ожидаемый процент держателей карт, выбирающих DCC. Сочетание национальностей является ключевым фактором, определяющим прогнозируемое согласие, поскольку ключевым фактором будут преобладающие цены конвертации валюты, взимаемые эмитентами в каждой стране. Как правило, эквайеры могут взимать немного более высокую плату, чем эмитенты, в обмен на большую прозрачность и удобство для держателей карт при оплате в своей национальной валюте.

iii) Привлечение клиентов:

Надежный пакет услуг по приему платежей может служить надежным инструментом привлечения клиентов для банка, поэтому многие банки терпят убытки от эквайрингового бизнеса. Учитывая низкие затраты на переключение, покупатель с преимуществом в принятии продуктов может эффективно использовать свой пакет, чтобы войти в дверь крупных корпораций и правительств с целью перекрестных продаж в будущем.

На вопрос «Должны ли банки-эквайеры сделать обязательным (в максимально возможной степени) для продавцов иметь у них банковский счет?» Явное большинство респондентов высказались за то, чтобы сделать открытие счета обязательным для продавцов, что отражает важность бизнеса как инструмента привлечения клиентов и ограждения.

В то время как привлечение клиентов является наиболее часто упоминаемой стратегической причиной для того, чтобы оставаться в этой области, часто существует пробел в том, чтобы сделать следующий шаг к активному измерению экономической выгоды от этой стратегии.

• В странах с высокими спредами банку следует (если позволяют рыночные условия) попытаться максимально увеличить количество продавцов, средства которых переводятся на текущие счета, открытые в банке-эквайере.

• В странах с очень низкими спредами (развитые страны) еще более важно разработать дорожную карту перекрестных продаж для привлечения клиентов, а затем отслеживать ее в течение разумного периода времени.

iv) Транзакционные услуги:

Торговый эквайринг относится к кредитным картам, которые в большинстве банков являются исключительной юрисдикцией розничного банковского обслуживания. Отсюда естественно следует, что основная точка зрения владельцев бизнеса и продуктов связана с расходами по кредитным картам и связанной с этим добавленной стоимостью в виде скидок, предложений и программ лояльности в розничных магазинах. Все большее число банков изучают способы создания синергии с корпоративным банкингом. В некоторых случаях банки, которые недавно вошли в систему торгового эквайринга, разместили свой бизнес в рамках транзакционных банковских операций или в качестве отдельного «подразделения платежей», предоставляющего услуги розничным и корпоративным банковским услугам. Преимущества этого будут:

a) Привлечение клиентов и ограждение: корпоративный банк сможет предложить комплексное решение по сбору платежей наличными, картами и чеками для привлечения новых клиентов, а также углубления существующих клиентов

b) Повышение прозрачности и комфорта с дебиторской задолженностью: финансирование под дебиторскую задолженность по кредитным картам (факторинг) является обычным средством для розничных продавцов малого и среднего бизнеса, и даже для более крупных корпораций банки получают удобство благодаря большей прозрачности продаж в магазинах..png)