Операции по договору лизинга в бухгалтерском учете

Лизинг бухгалтерский учет отражает с учетом особенностей соответствующих договорных отношений. Рассмотрим, чем примечательны эти отношения.

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

- Предмет лизинга покупается лизингодателем в собственность. Сам предмет, его характеристики и продавец, у которого осуществляется приобретение, определяются будущим пользователем (лизингополучателем).

- Покупка обычно осуществляется с привлечением заемных средств и сопровождается страхованием рисков, возникающих при договоре лизинга. Договор, как правило, растягивается на несколько лет.

- На протяжении всего срока договора предмет лизинга остается в собственности у лизингодателя и учитывается на его балансе вне зависимости от того, что указано в договоре. Такое правило введено ФСБУ 25/2018, который обязателен к применению с 2022 года.

Подробно о новшествах в учете аренды мы писали в статье «Новое ПБУ «Аренда»: особенности работы с ним арендатора и арендодателя».

- В роли лизингового имущества может выступать как недвижимость (кроме земли и других природных объектов), так и любое оборудование, соответствующее признакам основного средства.

- Завершается договор лизинга либо выкупом объекта лизингополучателем, либо возвращением его лизингодателю. Условие об этом включается в договор. Здесь же приводят величину стоимости, по которой происходит выкуп.

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

Порядок учета не только предметов лизинга, но и предметов аренды пошагово расписан в КонсультантПлюс.

Учет у лизингодателя

Лизингодатель отражает в бухгалтерском учете предмет лизинга в качестве актива — инвестиции в аренду в размере чистой стоимости инвестиции в аренду (п. 32, п. 33 ФСБУ 25/2018).

Как определить чистую стоимость инвестиции в аренду, мы писали подробно в статье «Аренда автомобиля ФСБУ 25/2018 (для арендодателя)».

Дт 76 (инвестиция) Кт 60 — отражена чистая стоимость инвестиции в аренду;

Дт 19 Кт 60 — отражен НДС;

Дт 60 Кт 91-1 — разница между чистой стоимостью инвестиции и стоимостью приобретения предмета лизинга включена в доходы.

Как учитывать лизингодателю авансовые платежи при лизинге, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

При получении лизинговых платежей на них следует уменьшать чистую стоимость инвестиции в аренду.

Дт 51 Кт 76 (инвестиция) — получен ежемесячный лизинговый платеж;

Дт 51 Кт 76 (НДС) — отражен НДС в составе лизингового платежа.

Доходом лизингодателя будут проценты по инвестиции в аренду. Они рассчитываются по формуле:

Процентный доход от инвестиции в аренду = Чистая стоимость инвестиции в аренду на начало периода, за который рассчитывется доход Х Процентная ставка за период начисления процентов

Дт 76 (инвестиция) Кт 90.1 — признана процентный доход за период;

Дт 76 (НДС) Кт 68 — начислен НДС с суммы лизингового платежа.

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Учет у лизингополучателя

Лизингополучатель при получении предмета лизинга отражает в учете право пользования активом и обязательство по аренде (п. 10 ФСБУ 25/2018):

Дт 08 Кт 76 — отражено обязательство по аренде;

Дт 01 (ППА) Кт 08 — принято к учету право пользования арендой (ППА).

Как рассчитать сумму, по которой принять к учету ППА и обязательство по аренде, мы писали в статье «Аренда автомобиля ФСБУ 25/2018 (для арендатора)».

В каких случаях следует пересчитать сумму ППА, рассказали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

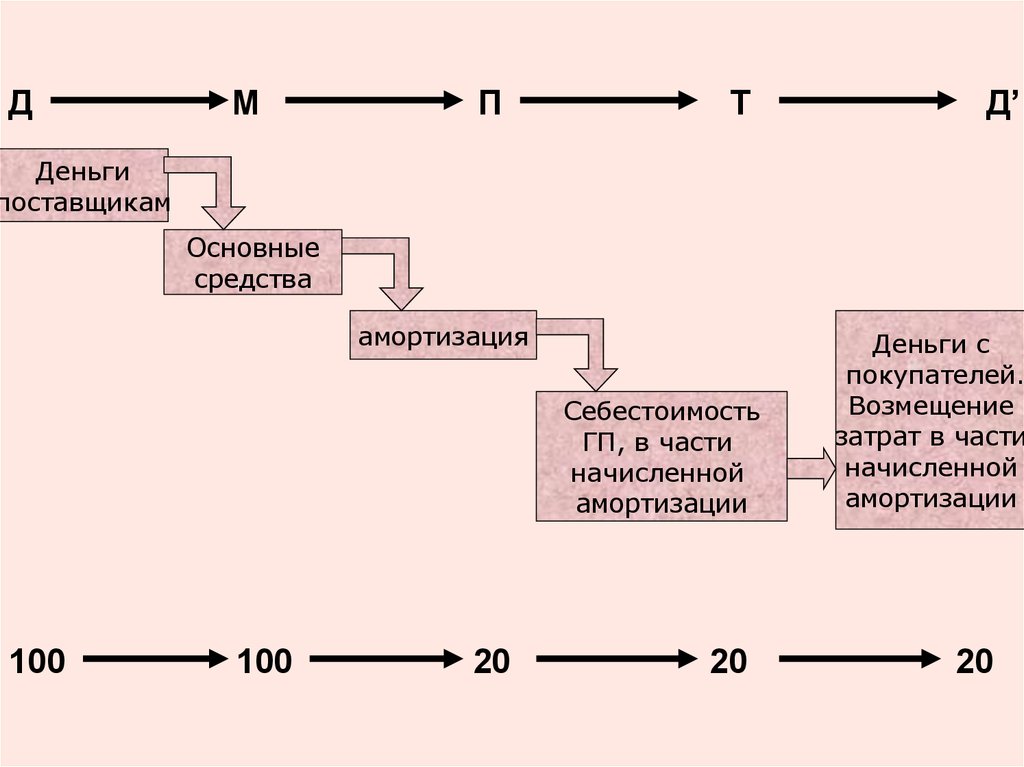

ППА списывается в бухгалтерском учета путем амортизации:

Дт 20 (23, 25, 26, 44) Кт 02 (ППА) — начислена амортизация по ППА.

Лизинговые платежи уменьшают сумму обязательства по аренде:

Дт 76 Кт 51 — перечислен лизинговый платеж;

Дт 76 (НДС) Кт 51 — перечислен НДС в составе лизингового платежа.

Если организация не имеет права на упрощенные способы бухучета, то величину обязательства по аренде необходимо будет увеличивать на сумму начисленных процентов. Как это сделать, пошагово рассказали эксперты КонсультантПлюс. Оформите пробный онлайн-доступ к системе и переходите в Готовое решение. Это бесплатно.

Оформите пробный онлайн-доступ к системе и переходите в Готовое решение. Это бесплатно.

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

У лизингодателя выкупные платежи учтены при формировании чистой стоимости инвестиции в аренду. Даже если они отдельно выделены в договоре, отражать их следует так же как и очередной лизинговый платеж.

Лизингополучатель на дату перехода права сосбвтенности переносит балансовую стоимость ППА на стоимость собственного ОС:

Дт 01 (ОС) Кт 01 (ППА) — принят к учету выкупленный предмет лизинга;

Дт 02 (ППА) Дт 02 (ОС) — амортизация ППА перенесена на амортизацию ОС.

Возврат лизингового имущества

После возврата лизингового имущества лизингодатель отражет его в качестве соответствующего актива, например, основные средства или товар. Оставшуюся чистую стоимость инвестиции в аренду необходимо списать.

Лизингополучатель при возврате предмета лизинга списывает балансовую стоимость ППА и обязательство по аренде. Результат учитывают в прочих доходах или расходах:

Дт 01 (выбытие) Кт 01 (ППА) — списана стоимость ППА;

Дт 02 (ППА) Кт 01 (выбытие) — отражена начисленная амортизация ППА;

Дт 76 Кт 01 (выбытие) — списаны ППА и обязательство по аренде;

Дт 76 (91-2) Кт 91-1 (01 (выбытие) — отражен доход или расход после возврата предмета лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности. На всем протяжении срока действия договора предмет лизинга остается в собственности у лизингодателя и учитывается на его балансе. Лизингодатель отражает в своем учете актив — инвестиция в аренду. Лизингополучатель отражает в своем учете право пользования активом и обязательства по аренде.

ФСБУ 25/2018: учет аренды и лизинга с 2022 г.

Ссылки на документы откроются в вашем комплекте СПС КонсультантПлюс. Если нужного документа в комплекте нет — закажите его. Это бесплатно!(сервис доступен для клиентов АПИ и компаний Нижегородской области)

Аренда недвижимости у арендатора

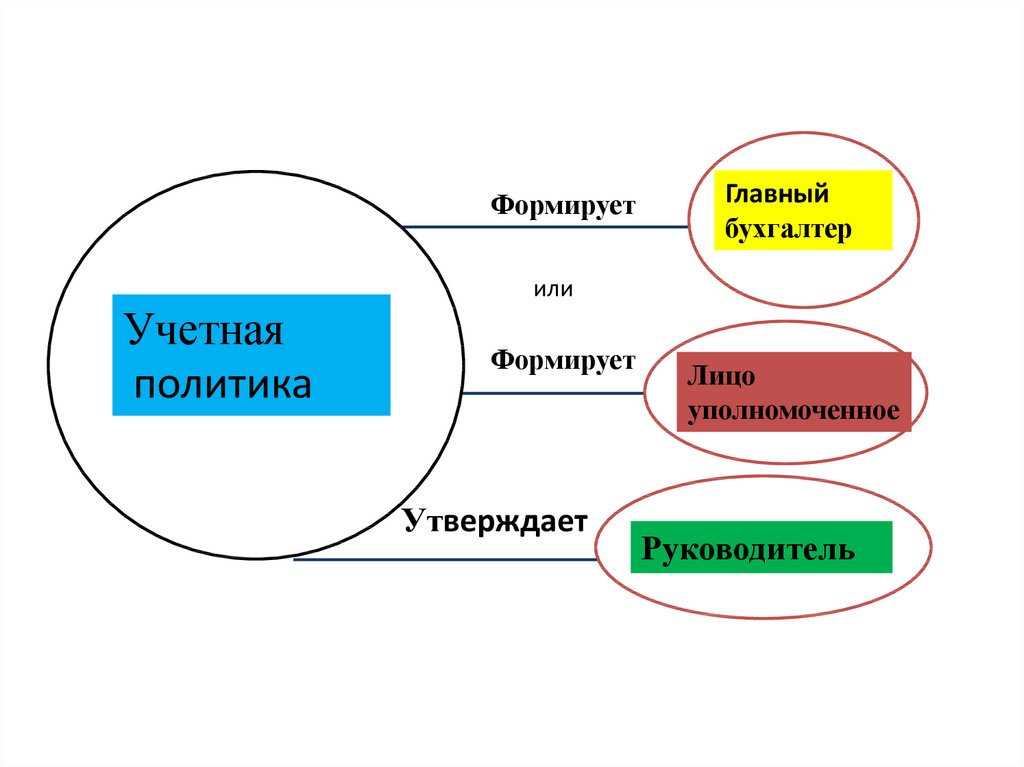

Аренду на срок не больше 12 месяцев можно учитывать как раньше — списывать арендную плату в расходы. Но такой порядок надо закрепить в учетной политике.

При аренде на срок больше 12 месяцев надо отразить право пользования активом и обязательство по аренде (п. 10 ФСБУ 25/2018).

Право пользования активом (ППА) учитывайте на счете 01 и амортизируйте. Стоимость права равна сумме обязательства по аренде и платежей, перечисленных до получения недвижимости в аренду. Срок полезного использования равен сроку аренды (п. п. 13, 17 ФСБУ 25/2018).

Обязательство по аренде покажите на счете 76 по приведенной стоимости арендных платежей. Она равна номинальной сумме будущих платежей, дисконтированной по ставке, по которой вы можете получить заем на сопоставимый срок.

Те, кто вправе вести упрощенный бухучет, могут учитывать аренду как раньше, если не будут выкупать предмет аренды или сдавать его в субаренду (п. п. 11, 12 ФСБУ 25/2018).

Краткосрочная аренда автомобиля у физлица

При аренде автомобиля на срок менее года ведите учет как раньше: автомобиль на баланс не принимайте, арендную плату начисляйте проводкой Д 20 (26, 44) — К 60 (73, 76).

Аренда у арендодателя

Аренда по договорам, не предусматривающим выкуп имущества, признается операционной (п. 26 ФСБУ 25/2018).

Имущество, переданное в операционную аренду, продолжайте учитывать на счете 01. Арендную плату начисляйте, как и раньше, проводкой Д 62 — К 91, а если аренда — ваш основной вид деятельности — Д 62 — К 90 (п. п. 41, 42 ФСБУ 25/2018).

Лизинг у лизингополучателя

Порядок учета не зависит от того, кто признается балансодержателем имущества по договору. Вы в любом случае отражаете в учете право пользования активом и обязательство по аренде (п. п. 2, 10 ФСБУ 25/2018).

Вы в любом случае отражаете в учете право пользования активом и обязательство по аренде (п. п. 2, 10 ФСБУ 25/2018).

ППА учитывайте на счете 01 и амортизируйте. Стоимость права — затраты лизингодателя на покупку имущества плюс ваши затраты, необходимые для начала его использования. СПИ права пользования активом равно СПИ предмета лизинга, который определяем по общим правилам (п. п. 13, 17 ФСБУ 25/2018).

Обязательство по аренде покажите на счете 76 по справедливой стоимости предмета лизинга за минусом авансов, уплаченных вами до его получения. Справедливая стоимость — цена покупки имущества лизингодателем. На остаток обязательства ежемесячно начисляйте проценты по ставке, которая дисконтирует будущие платежи до справедливой стоимости. А затем уменьшайте обязательство с процентами на текущие платежи (п. п. 14, 15, 18 ФСБУ 25/2018).

Те, кто вправе вести упрощенный бухучет, могут учитывать лизинг по старым правилам для лизинга на балансе лизингополучателя (п. 14 ФСБУ 25/2018).

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

Типовая ситуация: ФСБУ 25/2018: учет аренды и лизинга с 2022 г. (Издательство «Главная книга», 2021) {КонсультантПлюс}

Что такое субарендные платежи и чем может помочь программа учета аренды?

- Мэтт Уотерс, CPA

Помещения в субаренду – распространенная практика, когда остается время на длительный срок аренды, но при этом арендатор не нуждается в физическом использовании помещения в течение всего срока. Это может относиться к проценту пространства или ко всему. Деловое решение о сдаче помещения в субаренду влияет как на отделы недвижимости, так и на бухгалтерию, тем более что каждой аренде продолжительностью 12 и более месяцев уделяется особое внимание при переходе на соответствие ASC 842.

Например, предположим, что у компании есть 10-летняя аренда двух этажей офисного здания класса А, дорогая аренда в престижном месте. Шесть лет спустя в аренду вносятся организационные изменения, и компании остается использовать только один этаж офисного здания. Чтобы уменьшить потери, неиспользуемый этаж (50 процентов площади) сдается в субаренду другой организации.

Шесть лет спустя в аренду вносятся организационные изменения, и компании остается использовать только один этаж офисного здания. Чтобы уменьшить потери, неиспользуемый этаж (50 процентов площади) сдается в субаренду другой организации.

Учет аренды для субаренды

Если GAAP не соблюдаются, различия могут быть значительными, особенно в соответствии с новыми рекомендациями ASC 842. Общепринятой практикой является зачет расходов по основной аренде с доходом от субаренды. Однако это не всегда уместно в соответствии с GAAP. Теперь требования к бухгалтерскому учету арендодателя и арендатора сильно различаются в отношении влияния операционной аренды на баланс, поэтому компаниям следует проявлять осторожность при оценке учетной политики. Для оценки можно использовать следующие вопросы:

- Следует ли учитывать принципы бухгалтерского учета в отношении прекращенной деятельности?

- Существует ли официальное «право зачета» в договоре аренды?

- Следует ли изменить примечания к раскрытию информации?

- Должен ли быть зарегистрирован убыток?

Программное обеспечение для учета аренды

Правильное программное решение для учета аренды упрощает управление множеством деталей и сроков, связанных с недвижимостью, оборудованием и другими арендованными активами, включая рабочий процесс, уведомления и автоматические уведомления об изменениях статуса для важных элементов данных, включая обновления.

- Делиться

- Твитнуть

- Делиться

- Электронная почта

CoStar Real Estate Manager с гордостью сообщает, что добавила RGP к авторизованной аренде сети…

Новые стандарты учета аренды ASC 842 и МСФО (IFRS) 16 заставляют организации изучить…

Программное обеспечение для учета аренды может помочь в обеспечении соблюдения требований в отношении нового Учета аренды. ..

..

Категории ресурсов

Последствия учета при субаренде: обесценена ли моя аренда?

Перейти к основному содержанию

Подписаться

Подписаться

Поскольку компании постепенно начинают возвращаться в офис, они, скорее всего, переоценивают свои потребности в недвижимости. Некоторым компаниям не потребуется то же количество места, которое они занимали раньше, поскольку, предположительно, будут ограничения по вместимости сотрудников; другим, возможно, потребуется увеличить пространство, чтобы распределить размещение сотрудников и поддерживать нормы социального дистанцирования. В любом случае, поскольку некоторые компании рационализируют свои квадратные метры и рассматривают возможность субаренды некоторых из своих неиспользуемых офисных площадей, они должны рассмотреть, среди прочего, не вызовет ли это обесценение актива в форме права использования (ПП) или группы активов (актив).

Пример: Событие, инициирующее субаренду

Предположим, что арендатор первоначально учитывает 10-летнюю аренду пятиэтажного здания как единый актив в форме права пользования в начале срока аренды. В результате того, что все этажи не нужны, арендатор решает сдать один из этажей в субаренду через третий год. В начале срока аренды арендатор мог учитывать здание как единый арендованный актив, поскольку все этажи предназначались для одинакового использования, и в учете не было различий. Однако теперь арендатору следует рассмотреть вопрос о том, указывает ли его последующее решение о субаренде одного этажа на то, что договор аренды содержит более одного компонента аренды. Если предположить, что арендатор определяет, что теперь у него есть два компонента аренды (четыре этажа, используемые для собственных операций, и один этаж, сданный в субаренду арендатору), арендатор теперь должен распределить актив в форме права пользования и другие связанные активы (например, улучшения арендованного имущества) и соответствующие обязательство по аренде, основанное на относительной самостоятельной основе для каждого из двух компонентов.

В результате того, что все этажи не нужны, арендатор решает сдать один из этажей в субаренду через третий год. В начале срока аренды арендатор мог учитывать здание как единый арендованный актив, поскольку все этажи предназначались для одинакового использования, и в учете не было различий. Однако теперь арендатору следует рассмотреть вопрос о том, указывает ли его последующее решение о субаренде одного этажа на то, что договор аренды содержит более одного компонента аренды. Если предположить, что арендатор определяет, что теперь у него есть два компонента аренды (четыре этажа, используемые для собственных операций, и один этаж, сданный в субаренду арендатору), арендатор теперь должен распределить актив в форме права пользования и другие связанные активы (например, улучшения арендованного имущества) и соответствующие обязательство по аренде, основанное на относительной самостоятельной основе для каждого из двух компонентов.

Кроме того, в зависимости от значимости этого «нового» компонента субаренды, компания должна будет рассмотреть, есть ли у них «инициирующее событие», возникающее либо в результате изменения способа использования актива, либо в случае его в соответствии с Кодификацией стандартов бухгалтерского учета 360 «Основные средства» (ASC 360), вероятно, понесет убытки от субаренды.

ASC 360 Соображения в случае обесценения

Предполагая, что в приведенном выше примере соблюдены критерии запускающего события, что дальше? В соответствии с ASC 360 долгосрочные активы группируются с другими активами и обязательствами на самом низком уровне, для которого идентифицируемые денежные потоки в значительной степени не зависят от денежных потоков по другим активам и обязательствам. В результате заключения субаренды арендатор теперь должен рассмотреть возможность переоценки своей группы активов в связи с изменением фактов и обстоятельств в отношении того, как они будут использовать актив в форме права пользования (т. е. использование меньшего количества этажей и аренда другого этажа).

ASC 360 также делает акцент на «идентифицируемых денежных потоках», которые «в значительной степени независимы», поскольку арендодатель по договору субаренды теперь будет получать отдельные денежные потоки (арендную плату) и может сделать вывод, что эти денежные потоки в значительной степени независимы от денежных потоков арендатора. другие активы и обязательства, арендодатель должен рассмотреть, представляет ли сданная в субаренду часть его собственная группа активов для целей тестирования на предмет обесценения.

другие активы и обязательства, арендодатель должен рассмотреть, представляет ли сданная в субаренду часть его собственная группа активов для целей тестирования на предмет обесценения.

После определения возможности обесценения актива арендатор должен выполнить тест на возмещаемость, описанный в ASC 360, чтобы определить, произошло ли обесценение.

Тест на возмещаемость в соответствии с ASC 360

ASC 360 содержит руководство по оценке долгосрочных активов на предмет обесценения, но не содержит явных указаний для арендаторов относительно того, как должны определяться обязательства по операционной аренде и будущие оттоки денежных средств по арендным платежам для использования в тест на возвратность. В соответствии с ASC 360 финансовые обязательства (например, долгосрочная задолженность[1]), как правило, исключаются из группы активов, поскольку они являются затратами в масштабах всей компании и обычно не могут быть напрямую привязаны к конкретному активу. В качестве альтернативы операционные обязательства (например, кредиторская задолженность и начисленные расходы) обычно включаются в денежные потоки, используемые для проверки возмещаемости, в той мере, в какой они могут быть привязаны к конкретному активу.

Оперативный лизинг обычно заключается в отношении конкретного актива, и компании может быть несложно связать определенные оттоки денежных средств с конкретным активом. В Основе для выводов об обновлении стандартов бухгалтерского учета (ASU) 2016-02 Совет по стандартам финансовой отчетности (FASB) заявил, что «хотя оба типа обязательств по аренде являются финансовыми обязательствами, обязательства по финансовой аренде эквивалентны долгу, а обязательства по операционной аренде не являются «долгами», а, скорее, действуют по своей природе», тем самым предоставляя некоторые дополнительные указания относительно того, что можно включить, а что исключить. После того как организация приняла решение о включении или исключении обязательства по операционной аренде в балансовую стоимость и недисконтированные денежные потоки группы активов, включающей актив в форме права пользования, она должна применить этот выбор политики при расчете обесценения, как описано ниже.

Расчет обесценения

Если недисконтированные потоки денежных средств от актива или группы активов в форме права пользования меньше балансовой стоимости актива или группы активов в форме права пользования, актив или группа активов в форме права собственности считается обесцененным, и арендатор должен определить сумма убытка от обесценения. Чтобы рассчитать убыток от обесценения, компания должна сравнить справедливую стоимость актива в форме права пользования или группы активов с балансовой стоимостью актива в форме права пользования или группы активов.

Чтобы рассчитать убыток от обесценения, компания должна сравнить справедливую стоимость актива в форме права пользования или группы активов с балансовой стоимостью актива в форме права пользования или группы активов.

Определение справедливой стоимости актива в форме права пользования или группы активов

При определении справедливой стоимости актива или группы активов в форме права пользования арендатор должен учитывать, какую сумму участник рынка уплатит в качестве авансового единовременного платежа за оставшийся срок аренды за его максимальное и наилучшее использование, даже если это использование отличается от его текущее или предполагаемое использование. Например, арендатор, который в настоящее время сдает в аренду помещения для розничной торговли, может прийти к выводу, что самое эффективное и эффективное использование площади участниками рынка — не для розничной торговли. Эта оценка может потребовать значительных усилий или привлечения специалиста.

В связи с глобальной пандемией значительное число компаний может рассмотреть вопрос о субаренде, чтобы лучше использовать свои рабочие места, учитывая, что многие из них адаптировались к удаленной работе, а многие сотрудники могут не захотеть возвращаться в офис. Это сочетание факторов может увеличить распространенность субаренды и вызвать необходимость проведения анализа обесценения.

Это сочетание факторов может увеличить распространенность субаренды и вызвать необходимость проведения анализа обесценения.

Для получения дополнительной информации об аренде и применении стандарта, пожалуйста, свяжитесь с нами по адресу [email protected].

Ссылка

[1] Исключение долгосрочной задолженности отражает решение FASB не допускать, чтобы то, как организация ведет свою финансовую деятельность, влияло на обесценение

Помимо COVID: эволюция ухода за пожилыми людьми в экосистеме здравоохранения

На симпозиуме по здравоохранению 2022 года обсуждались постпандемические проблемы для сектора долгосрочного ухода в отрасли здравоохранения. Читай дальше.

Читать далее

Change Clari3ty — это стратегический дифференциатор в борьбе с насыщением изменениями и выгоранием

Насыщение изменениями и выгорание влияют на системы здравоохранения.