Автомобили и техника с пробегом в лизинг

Малому, среднему бизнесу и ИПКорпорациям

О компанииКонтактыНовости

Что финансируем

Легковой транспорт

Грузовой транспорт

Спецтехника

Автомобили с пробегом

Такси

Легкий коммерческий транспорт

Прицепы и полуприцепы

Оборудование

Льготный лизинг

Корпорациям

Возвратный лизинг

Каталог

Новые автомобили

Авто с пробегом

АкцииУслуги

Сервисы

ЭДО

Услуги

Помощь на дороге

Финансовая гарантия

Страхование выкупленного имущества

Страхование водителей от несчастных случаев

Топливные карты

Ещё

О нас

О компании

Новости

История успеха

Партнеры

Карьера

Партнерская программа для физических лиц

Партнерская программа для юрлиц и ИП

Контакты

Полезно

Документы

FAQ

Wiki-лизинг

Поддержка клиентов

8 (800) 301-46-54

Главная

Техника с пробегом

Для всех видов техники не старше 8 летбез ограничений по пробегу

До 40%

экономия

Аванс от 0%

для легкого старта

Гибкие условия

на авто с пробегом

Отправить заявку

Подберем технику под любой запрос

Легковые

Грузовыеи прицепы

Легкий коммерческий транспорт

Спецтехника

Ваши преимущества

Дешевле, чем новая техника

на 30-40% и не уступает в продуктивности

Легко подобрать технику в наличии

в нашем каталоге. И вся техника тщательно проверена и уже готова к работе

И вся техника тщательно проверена и уже готова к работе

Найдем вам авто

если вы пока не определились

Выкупим технику у юридического лица или физлица

Берите то, что нравится, а не то, что доступно

Все онлайн

От заявки до подписания договора все можно сделать, не выходя из дома. Как вы любите

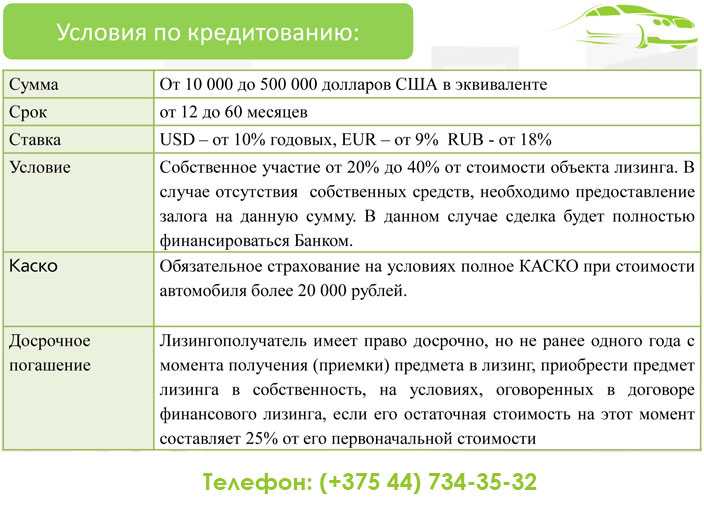

Условия финансирования

Аванс от 0%

Без видимых повреждений

Без серьезных ДТП

Проведение диагностики

*при необходимости

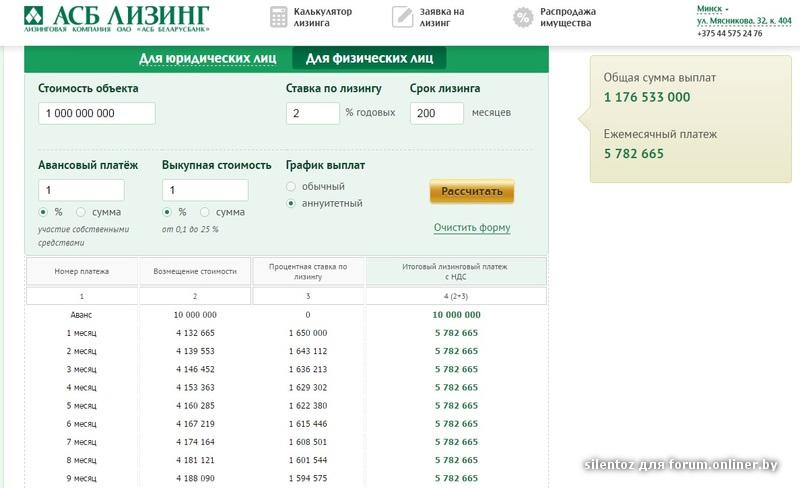

Рассчитай свой платеж

Стоимость предмета лизинга5 000 0005000000 ₽

- 1 млн

- 25.5 млн

- 50 млн

Первоначальный взнос00 ₽

- 0 тыс.

- 1.

2 млн

2 млн - 2.5 млн

Срок лизинга1313 мес

- 13 мес

- 36 мес

- 59 мес

Наше предложение

Ежемесячный платёж

429 070 ₽

Сумма договора

5 579 110 ₽

Экономия

1 859 703 ₽

Затраты

3 719 407 ₽

Расчёты носят ознакомительный характер и не являются офертой. Обсудим комфортные для вас условия после отправки заявки

Как взять технику с пробегом в лизинг

1

Оставьте заявку

2

Согласуйте условия и подпишите договор3

Получите своютехнику

Заполнить заявку

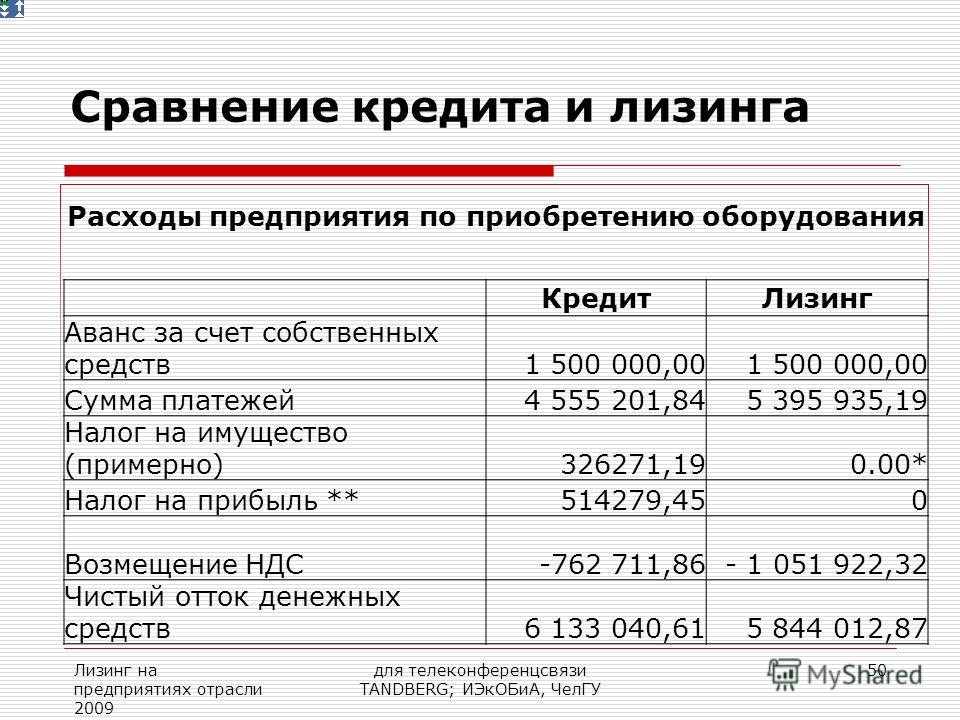

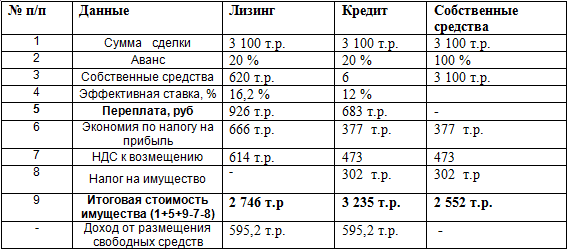

Лизинг круче, чем кредит

Быстрое одобрение

Оценка клиента и принятие решения проходят за 1 день, потому что мы несём меньше рисков, чем банк

Аванс от 0%

и зависит от ваших пожеланий, автомобиля и программы финансирования

Экономия на налогах

С лизингом можно сэкономить на налоге на прибыль и вычетах НДС до 40%

Сезонный график платежей

разрабатываем график в зависимости от сезонности вашего бизнеса

Отправка заявки не обязывает вас оформлять лизинг. Гарантируем, что ваши данные останутся в безопасности.

Гарантируем, что ваши данные останутся в безопасности.

Сделаем предложение быстрее, если введёте ИНН

Не знаете свой ИНН?

Фактическое местонахождение компании

Подберём менеджера в вашем регионе

ФИО контактного лица

Укажите точно как в паспорте

Мобильный телефон

Отправим проверочный код

Электронная почта

Направим информацию по заявке

Отправляя заявку, я даю согласие на обработку персональных данных

Полезно знать

Какие общие условия на все виды техники?

Какие документы потребуются?

Кто может оформить лизинг?

Какой автомобиль с пробегом можно взять в лизинг?

Как подать заявку на автомобиль, если его нет в каталоге?

Обязательно ли страховать автомобиль с пробегом?

Можно ли включить КАСКО в лизинговые платежи?

Можно ли отказаться от КАСКО?

Могу ли я самостоятельно выбрать страховую компанию?

Документы и отчетность | Альфа-Лизинг

ООО «Альфамобиль»

Общие условия лизинга транспортных средств и самоходных машин

Общие условия лизинга для юридических лиц и индивидуальных предпринимателеи_ деи_ствующие с 31. 03.2023 (утв. Приказом _ 4АМ-1 от 22.03.2023)

03.2023 (утв. Приказом _ 4АМ-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 01.01.2022 (утв. Приказом № 27АМ-1 от 27.12.21)

699 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 26.07.2021 (утв. Приказом №18АМ-1 от 21.07.21)

696 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 27.01.2021 (утв. Приказом №1АМ-1 от 18.01.21)

648.23 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 17.02.2020 (утв. Приказом №3АМ от 12.02.20)

664.28 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 12.08.2019г. (утв. Приказом №29 от 08.08.2019 г.)

616.28 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 25.03.2019 г. (утв. Приказом № 13 от 22.03.2019 г.)

559. 82 Кб

82 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей, действующие с 01.05.2018 г. (утв. Приказом №9 от 28.04.2018 г.)

474.26 Кб

Общие условия лизинга, для юридических лиц и индивидуальных предпринимателей, действующие с 12.04.2017 г. (утв. Приказом №6 от 05.04.2017 г.)

465.60 Кб

Общие условия лизинга, для юридических лиц и индивидуальных предпринимателей, действующие с 01.12.2016 г. (утв. Приказом № 38 от 30.11.2016 г.)

455.36 Кб

Общие условия лизинга, для юридических лиц и индивидуальных предпринимателей, действующие с 17.10.2016 г. (утв. Приказом №21 от 14.10.2016 г.)

336.89 Кб

Общие условия лизинга, для юридических лиц и индивидуальных предпринимателей, действующие с 08.06.2016 г. (утв. Приказом №4 от 07.06.2016 г.)

314.49 Кб

Общие условия лизинга, для юридических лиц и индивидуальных предпринимателей, действующие с 17.03.2016 г. (утв. Приказом №3 от 17.03.2016 г.)

314.02 Кб

Общие условия лизинга оборудования

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 31. 03.2023 (утв. Приказом _ 4АМ-1 от 22.03.2023)

03.2023 (утв. Приказом _ 4АМ-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 01.01.2022 (утв. Приказом №27АМ-1 от 27.12.21)

1,16 Мб

ООО «Альфа-Лизинг»

Общие условия лизинга транспортных средств и самоходных машин

Общие условия лизинга для юридических лиц и индивидуальных предпринимателеи_ деи_ствующие с 31.03.2023 (утв. Приказом _ 1АЛ-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 01.01.2022 (утв. Приказом № 23АЛ от 27.12.21)

699 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 26.07.2021 (утв. Приказом №9АЛ-1 от 21.07.21)

696 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 27.01.2021 (утв. Приказом №1АЛ-1 от 18.01.21)

647.62 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 17. 02.2020 (утв. Приказом №2АЛ от 12.02.20)

02.2020 (утв. Приказом №2АЛ от 12.02.20)

663.62 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 12.08.2019г. (утв. Приказом №7 от 08.08.2019 г.)

616.38 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 25.03.2019 г. (утв. Приказом № 1 от 22.03.2019 г.)

559.64 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей, действующие с 25.05.2018 г. (утв. Приказом №10 от 25.05.2018 г.)

473.84 Кб

Общие условия лизинга оборудования

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 31.03.2023 (утв. Приказом _ 1АЛ-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 01.01.2022 (утв. Приказом № 23АЛ от 27.12.21)

1,16 Мб

ООО «ЛК АЛ»

Общие условия лизинга транспортных средств и самоходных машин

Общие условия лизинга для юридических лиц и индивидуальных предпринимателеи_ деи_ствующие с 31. 03.2023 (утв. Приказом _ 1ЛК-1 от 22.03.2023)

03.2023 (утв. Приказом _ 1ЛК-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 01.01.2022 (утв. Приказом № 4ЛК-1 от 27.12.21)

699 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 26.07.2021 (утв. Приказом №3ЛК от 21.07.21)

696 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 27.01.2021 (утв. Приказом №1ЛК-1 от 18.01.21)

648.21 Кб

Общие условия лизинга для юридических лиц и индивидуальных предпринимателей действующие с 29.03.2019 (утв. Приказом №1 от 29.03.2019)

663.58 Кб

Общие условия лизинга оборудования

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 31.03.2023 (утв. Приказом _ 1ЛК-1 от 22.03.2023)

1,16 Мб

Общие условия лизинга оборудования для юридических лиц и индивидуальных предпринимателей действующие с 01. 01.2022 (утв. Приказом № 23АЛ от 27.12.21)

01.2022 (утв. Приказом № 23АЛ от 27.12.21)

1,16 Мб

Определение арендной ставки

Что такое арендная ставка?

Арендная ставка — это сумма денег, выплачиваемая в течение определенного периода времени за аренду актива, такого как недвижимость или автомобиль. Арендная ставка — сумма, которую арендодатель зарабатывает, позволяя кому-то другому использовать свое имущество, — компенсирует им то, что они не могут использовать это имущество в течение срока аренды.

Ключевые выводы

- Арендная ставка – это сумма, уплачиваемая арендатором арендодателю за использование актива в течение установленного периода времени.

- Арендные ставки обычно выражаются в долларах в месяц, но они также могут быть указаны в долларах за квадратный фут площади в год, как в случае с коммерческой недвижимостью.

- В условиях аренды будет указан период времени, в течение которого применяется арендная ставка, а также может быть указано постепенное увеличение арендной ставки по сравнению с многолетней арендой.

Как работает арендная ставка

Значение арендной ставки зависит от контекста, в котором она используется, а именно от того, какой тип собственности сдается в аренду.

В коммерческой недвижимости арендная ставка – это стоимость занимаемого помещения, обычно выражаемая в долларах за квадратный фут площади в год. Арендная ставка также может быть указана в долларах в месяц — как в договоре аренды — или даже в долларах в год.

В условиях аренды будет указан период времени, в течение которого применяется арендная ставка, а также может быть указано постепенное увеличение арендной ставки по сравнению с многолетней арендой.

Чтобы получить истинное представление о стоимости аренды помещения (в дополнение к арендной ставке), потенциальному арендатору необходимо знать, является ли аренда одноместной, двойной или тройной. Единая чистая аренда – это договор аренды коммерческой недвижимости, по которому арендатор обязуется платить налоги на имущество в дополнение к арендной плате.

Двойная чистая аренда – это договор аренды, по которому арендатор соглашается покрыть расходы на два из трех основных расходов на недвижимость: налоги, коммунальные услуги или страховые взносы. Также известная как аренда net-net (NN), она чаще всего встречается среди коммерческих арендаторов.

Наконец, тройная чистая аренда (triple-Net или NNN) – это договор аренды имущества, по которому арендатор или арендатор обещает оплатить все расходы, связанные с имуществом, включая налоги на недвижимость, страхование зданий и техническое обслуживание.

Поскольку большинство коммерческих арендных ставок указаны в долларах за квадратный фут, потенциальному арендатору (арендатору) проще сравнивать арендные расходы на недвижимость с разным профилем размера.

Особые указания

Вопрос о том, когда арендовать оборудование или помещение, а не строить или покупать, — это вопрос, с которым сталкиваются предприятия. Вообще говоря, ключевым фактором является то, как долго предполагается использовать арендованное имущество. Для краткосрочных всплесков спроса на оборудование или расширения производства (вызванных временными рыночными условиями) лизинг является отличным решением, позволяющим свести к минимуму необратимые затраты.

Для краткосрочных всплесков спроса на оборудование или расширения производства (вызванных временными рыночными условиями) лизинг является отличным решением, позволяющим свести к минимуму необратимые затраты.

Если ожидается, что повышенный спрос будет долгосрочным, то первоначальные затраты на владение обычно сокращаются по сравнению с экономией с течением времени и потенциалом повышения стоимости коммерческой недвижимости.

Тем не менее, некоторые компании в любом случае предпочитают долгосрочную аренду, поскольку это избавляет компанию от необходимости беспокоиться о непрофильных вопросах бизнеса, таких как оборудование и обслуживание здания.

Типы арендных ставок

Аренда автомобилей

Когда дело доходит до автомобилей и оборудования, лизинговая компания, по сути, покупает автомобиль у дилера и сдает его вам в аренду. Таким образом, арендодатель «одолжил» деньги на покупку авансом, и вы возвращаете этот кредит.

Хотя дилер и арендодатель могут быть одним и тем же лицом, заключение трехстороннего соглашения позволяет дилерскому центру продавать инвентарь лизинговому отделу, а лизинговому отделу получать доход от этих псевдокредитов, прежде чем вернуть автомобиль обратно в дилерский центр в качестве использованный инвентарь. Арендатор получает автомобиль, которым он может пользоваться без бремени владения.

Арендатор получает автомобиль, которым он может пользоваться без бремени владения.

В случае аренды автомобиля ежемесячный платеж за транспортное средство основан на ожидаемой амортизации и остаточной стоимости автомобиля — заранее определенной сумме, которую автомобиль будет стоить в конце срока аренды, — а также арендной ставке, которая обычно указывается в процентах. Посредством ежемесячных платежей арендатор компенсирует автомобильному дилеру как амортизацию автомобиля, так и связывание активов в транспортных средствах вместо того, чтобы вкладывать эти деньги в другое место.

В этом случае арендная ставка примерно эквивалентна процентной ставке. Арендные платежи включают фактор арендной ставки, также называемый денежным фактором, который охватывает финансовый элемент лизинга автомобилей.

Аренда помещений

Что касается коммерческой недвижимости, то здание было построено как инвестиция с надеждой привлечь арендаторов. В этой сделке участвуют только две стороны, и любая компенсация за первоначальные инвестиции в здание заложена в арендную ставку как часть общего бизнес-плана.

Сдача имущества в аренду корпорации

Акционеры закрытых корпораций типа С обычно сдают в аренду недвижимость, оборудование и другое имущество юридическому лицу либо напрямую, либо через отдельное товарищество, компанию с ограниченной ответственностью или корпорацию типа С. Преимущества, которые могут мотивировать эти договоренности об аренде, включают следующее:

- Уклонение от уплаты налога на заработную плату: Доход от аренды недвижимости не облагается налогом на самозанятость (SE); сдача в аренду недвижимости закрытой корпорации представляет собой возможность вывести средства из корпорации без уплаты налогов в соответствии с Федеральным законом о страховых взносах (FICA) (т. Е. Социального обеспечения и Medicare) или налога SE.

- Предотвращение получения прибыли на корпоративном уровне: Сохранение права собственности на недвижимость и другие ценные материальные или нематериальные активы за пределами корпорации позволяет избежать возможности получения прибыли внутри корпорации при распределении или ликвидации активов.

- Поток денежных средств при выходе на пенсию: Сохранение ценных активов за пределами контролируемой корпорации позволяет акционеру-арендодателю продолжать получать поток денежных средств от корпорации в виде ренты или роялти, даже если акционер не работает в корпорации. Это может позволить части корпоративного дохода перетекать вышедшему на пенсию акционеру или акционеру, который не участвует в бизнес-операциях.

- Переход бизнеса: Сохранение активов за пределами корпорации позволяет разделить право собственности на бизнес-операцию и право собственности на бизнес-активы. Например, контролирующий акционер-арендодатель может захотеть отказаться от права собственности и контроля над бизнес-операциями, избавившись от части или всего корпоративного капитала, но при этом сохранить значительную часть бизнес-активов для сдачи в аренду предприятию.

Это может помочь передать право собственности и контроль следующему поколению за счет минимизации стоимости корпорации (например, когда корпорация содержит только операционные активы, такие как дебиторская задолженность и товарно-материальные запасы, а основные средства остаются за учредителем).

Это может помочь передать право собственности и контроль следующему поколению за счет минимизации стоимости корпорации (например, когда корпорация содержит только операционные активы, такие как дебиторская задолженность и товарно-материальные запасы, а основные средства остаются за учредителем).

Пример 1. Сдача земли в аренду корпорации для минимизации налогов на заработную плату и избежания двойного налогообложения: недавно учредил W Inc. с капитальным взносом в размере 1000 долларов США. А является единственным акционером. Он намеревается передать активы индивидуального предприятия AJ’ s Car Wash ( AJ ) новой корпорации. Прибыль AJ’ является единственным доходом A’ и требуется для покрытия его личных расходов.

Автомойка расположена на двух акрах элитной недвижимости. A изначально заплатил 30 000 долларов за эту землю, которая теперь оценивается в 75 000 долларов. A считает, что земля будет продолжать расти в цене. AJ также имеет оборудование с скорректированной базой и FMV в размере 20 000 долларов США.

AJ также имеет оборудование с скорректированной базой и FMV в размере 20 000 долларов США.

Если A сдает в аренду землю и улучшения недвижимого имущества W , A получает арендную плату, которая в противном случае была бы изъята из корпорации в виде компенсации или дивидендов. Арендуя землю вместо передачи ее корпорации, A позволяет избежать налогов на заработную плату (т. е. если платежи были компенсацией) и двойного налогообложения (т. е. если платежи были дивидендами) на суммы арендной платы. Кроме того, не передавая землю корпорации, A впоследствии избегает двойного налогообложения.

Передача имущества корпорации приведет к тому, что A’ налоговая база земли в размере 30 000 долларов будет передана корпорации (раздел 362(a)). Когда оцененная земля или выручка от продажи земли изымаются из корпорации, и то, и другое A и W распознают усиление. Оборудование не вырастет в цене и, вероятно, обесценится и будет нуждаться в замене время от времени. Таким образом, снижается риск двойного налогообложения, связанный с размещением оборудования непосредственно в корпорации.

Таким образом, снижается риск двойного налогообложения, связанный с размещением оборудования непосредственно в корпорации.

Избегание реального дохода при сдаче собственности в аренду корпорации

Сдача собственности в аренду закрытой корпорации является эффективным способом извлечения богатства из бизнеса в форме, отличной от заработной платы (облагается налогом FICA) или дивидендов (не подлежащих вычету) . Однако арендные платежи, которые слишком высоки по отношению к справедливой арендной стоимости имущества, могут быть переклассифицированы как конструктивные дивиденды или компенсация (раздел 482; 9).0062 Питомник Машмейера, Inc. , T.C. Памятка. 1996-78). С другой стороны, налогоплательщики, которые получают слишком маленькую арендную плату или вообще не получают ее за использование имущества их закрытой корпорацией, могут обнаружить, что IRS после проверки определяет, что имело место конструктивное получение арендного дохода.

Пример 2. Определение справедливой арендной платы за имущество, сданное в аренду корпорации: Предположим те же факты, что и в Примере 1. A и W являются связанными сторонами, поскольку A владеет более чем 50% акций AJ’ (раздел 267(b)). A должен установить арендные платежи по справедливой арендной стоимости. Кроме того, W должен платить разумную зарплату A за услуги, которые он выполняет. В противном случае IRS может перераспределить доходы и расходы, чтобы четко отразить доход. Такое перераспределение может привести к переквалификации дохода от аренды в качестве конструктивного дивиденда.

Справедливая стоимость аренды может быть определена путем расчета нормы прибыли А ожидал бы, если бы он продал недвижимость и вложил вырученные деньги. Для принятия этого решения будет использоваться норма прибыли в размере 15% (с учетом различных рисков). На основе этих факторов рассчитывается справедливая арендная ставка в размере 1750 долларов в месяц. А также решает, что он установит свою зарплату в размере 4000 долларов в месяц, что, по его мнению, является справедливой суммой для оказываемых услуг. Номер должен задокументировать эти решения в корпоративном протоколе и иметь действующий договор аренды недвижимости, подготовленный его адвокатом.

А также решает, что он установит свою зарплату в размере 4000 долларов в месяц, что, по его мнению, является справедливой суммой для оказываемых услуг. Номер должен задокументировать эти решения в корпоративном протоколе и иметь действующий договор аренды недвижимости, подготовленный его адвокатом.

Пример 3. Уклонение от фактического получения невыплаченной арендной платы от корпорации: D и J являются единственными акционерами и директорами P , корпорации, работающей с наличными. В течение текущего налогового года они сдают склад в аренду корпорации по справедливой арендной стоимости 2000 долларов в месяц. Корпорация выплачивает арендную плату акционерам-арендодателям за период с января по май, но в июне арендные платежи прекращаются. У корпорации достаточно наличных денег для оплаты арендной платы, но D и J решили отказаться от сбора арендных платежей из-за несоответствия между более низкими корпоративными ставками и их высокими индивидуальными доходностями.

По аналогичному факту Налоговый суд постановил, что контролирующие акционеры могут фактически получать невыплаченную арендную плату, когда у корпорации есть как обязательство по уплате арендной платы, так и необходимые средства в наличии ( Hooper , T.C. Memo. 1995- 108; раздел 1.451-2). Корпорация будет иметь право требовать вычета из своих бухгалтерских книг дополнительной арендной платы, и это будет рассматриваться как дополнительный доход от аренды до D и J . Кроме того, поскольку арендная плата фактически не выплачивалась, D и J вносят конструктивный вклад капитала в P ; они не подлежат вычету и не облагаются налогом на получение капитала по P .

Наблюдение : В деле Hooper акционер должен был сообщить о доходах от аренды, но не получил от корпорации денежных средств для уплаты налога на доход. Кроме того, поскольку доход от аренды считался конструктивно полученным акционером, а затем вносился в капитал корпорации, фактическая выплата суммы арендной платы акционеру была бы распределением, подлежащим учету в виде дивидендов. Другими словами, акционер не мог снять наличные деньги в будущем, не заплатив лишний раз налог.

Другими словами, акционер не мог снять наличные деньги в будущем, не заплатив лишний раз налог.

Учитывая максимальный налог на дивиденды в размере 20%, возможно, что сокращение арендных платежей и выплата дивидендов могут привести к снижению общего налогового бремени, если акционер находится в высокой налоговой категории, а корпорация находится в более низкой налоговой категории. Следует соблюдать осторожность при реструктуризации существующего договора аренды, поскольку IRS может оспорить первоначальный уровень арендной платы как частичный дивиденд, облагаемый налогом по более высоким ставкам, действовавшим в предыдущие годы.

Осторожно : Акционеры могут облагаться дополнительным налогом на чистый инвестиционный доход в размере 3,8% от ренты, полученной от сдачи в аренду материального имущества компании. Налог на чистый инвестиционный доход применяется к аренде (среди других категорий доходов) за вычетом правильно распределяемых вычетов (Правила, раздел 1. 1411-4(a)(1)(i)). Однако рента исключается из налога на чистый доход от инвестиций, если она получена в ходе обычной торговли или бизнеса, который не является пассивной деятельностью (Правила, раздел 1.1411-4(b)). Согласно преамбуле к заключительной гл. 1411 из-за различных фактических комбинаций, которые могут существовать при определении того, поднимается ли арендная деятельность до уровня ст. 162 торговля или бизнес, четкие определения нецелесообразны. Вместо этого в преамбуле перечислены факторы, которые необходимо учитывать, в том числе тип собственности (коммерческая недвижимость, жилой кондоминиум и т. д.), повседневное участие владельца или агента, тип аренды (чистая аренда по сравнению с традиционной арендой, краткосрочная аренда по сравнению с долгосрочной), а также количество сдаваемой в аренду недвижимости.

1411-4(a)(1)(i)). Однако рента исключается из налога на чистый доход от инвестиций, если она получена в ходе обычной торговли или бизнеса, который не является пассивной деятельностью (Правила, раздел 1.1411-4(b)). Согласно преамбуле к заключительной гл. 1411 из-за различных фактических комбинаций, которые могут существовать при определении того, поднимается ли арендная деятельность до уровня ст. 162 торговля или бизнес, четкие определения нецелесообразны. Вместо этого в преамбуле перечислены факторы, которые необходимо учитывать, в том числе тип собственности (коммерческая недвижимость, жилой кондоминиум и т. д.), повседневное участие владельца или агента, тип аренды (чистая аренда по сравнению с традиционной арендой, краткосрочная аренда по сравнению с долгосрочной), а также количество сдаваемой в аренду недвижимости.

Принимая во внимание риск налога SE на доход от аренды оборудования

Физическое лицо, сдающее недвижимость в аренду корпорации, получает доход, освобожденный от дохода от индивидуальной предпринимательской деятельности (SE) (раздел 1402(a)(1) )). Исключение также распространяется на личное имущество, сдаваемое в аренду вместе с недвижимостью. Однако нет освобождения от дохода SE, если только личная собственность (т. Е. Без недвижимости) сдается в аренду корпорации. Таким образом, когда физическое лицо сдает в аренду оборудование контролируемой корпорации, будь то корпорация S или корпорация C, и это оборудование не сдается в аренду вместе с недвижимостью, любой чистый доход от аренды оборудования облагается налогом SE. Это предполагает, что лизинговая деятельность осуществляется регулярно и непрерывно, чтобы подняться до уровня торговли или бизнеса (9).0062 Стивенсон , Т.С. Памятка. 1989-357).

Исключение также распространяется на личное имущество, сдаваемое в аренду вместе с недвижимостью. Однако нет освобождения от дохода SE, если только личная собственность (т. Е. Без недвижимости) сдается в аренду корпорации. Таким образом, когда физическое лицо сдает в аренду оборудование контролируемой корпорации, будь то корпорация S или корпорация C, и это оборудование не сдается в аренду вместе с недвижимостью, любой чистый доход от аренды оборудования облагается налогом SE. Это предполагает, что лизинговая деятельность осуществляется регулярно и непрерывно, чтобы подняться до уровня торговли или бизнеса (9).0062 Стивенсон , Т.С. Памятка. 1989-357).

Пример 4. Сдача оборудования в аренду корпорации может приносить доход SE: D недавно созданная T Inc. с капитальным взносом в размере 1000 долларов США. D является единственным акционером. D намеревается управлять своим единоличным владением, DK Cleaners, в новой корпорации. Прибыль от DK является единственным источником дохода D’ и требуется для покрытия его личных расходов. D намеревается сдать в аренду оборудование для уборки T . В ходе аудита IRS может утверждать, что D занимается арендой или лизингом оборудования. В этом случае доход от аренды D’ будет облагаться налогом SE.

Прибыль от DK является единственным источником дохода D’ и требуется для покрытия его личных расходов. D намеревается сдать в аренду оборудование для уборки T . В ходе аудита IRS может утверждать, что D занимается арендой или лизингом оборудования. В этом случае доход от аренды D’ будет облагаться налогом SE.

Пример 5. Торговля или бизнес по аренде оборудования: R является единственным акционером RI Inc., корпорации, которая занимается печатью и переплетом публикаций и рекламных брошюр. С момента образования корпорации более 10 лет назад R лично оставил все оборудование для сдачи в аренду корпорации. R покупает или обменивает все ежегодно заменяемое оборудование для бизнеса и любит гибкость регулирования своего личного дохода с помощью Sec. 179 вычет и сроки покупки активов. В среднем R владеет от 20 до 30 единиц оборудования, которое сдается в аренду его корпорации. По договору аренды корпорация несет ответственность за техническое обслуживание и ремонт, но R страхует оборудование.

По договору аренды корпорация несет ответственность за техническое обслуживание и ремонт, но R страхует оборудование.

Из-за продолжительности этого соглашения и количества задействованного оборудования вполне вероятно, что R действительно занимается лизинговой торговлей или бизнесом, который будет облагаться налогом SE. Отчетность об этой деятельности в форме R’ s 1040, Налоговая декларация США , должна быть в Приложении C, Прибыли или убытки от бизнеса , а не в Приложении E, Дополнительные доходы и убытки .

Соблюдение положений о самостоятельной аренде пассивного дохода

Обычно договоры о доходах от аренды, такие как сдача недвижимости в аренду корпорации, приносят пассивный доход в размере любого чистого дохода от аренды, полученного арендодателем (раздел 469(c)(2)). Пассивный доход от аренды может быть очень ценным для отдельного арендодателя, поскольку он может служить для покрытия пассивных убытков от других видов деятельности. Тем не менее, IRS издало положения о самостоятельной аренде имущества, которые запрещают использовать чистый доход от сдачи в аренду имущества для компенсации других пассивных убытков, если имущество сдается в аренду бизнесу, в котором налогоплательщик имеет существенное участие (Res. Sec. 1.469).-2(е)(6)).

Тем не менее, IRS издало положения о самостоятельной аренде имущества, которые запрещают использовать чистый доход от сдачи в аренду имущества для компенсации других пассивных убытков, если имущество сдается в аренду бизнесу, в котором налогоплательщик имеет существенное участие (Res. Sec. 1.469).-2(е)(6)).

Эти правила преобразования того, что в противном случае было бы пассивным доходом, в непассивный доход, применяются только в том случае, если арендная деятельность приносит чистый доход. Если арендная деятельность приносит убыток, то убыток продолжает сохранять свой пассивный характер. Налоговый суд подтвердил законность правил переквалификации пассивного дохода в решении от 1998 г. ( Schwalbach , 111 T.C. 215 (1998)).

В Карлос , 123 Т.К. 275 (2004), налогоплательщику принадлежат два отдельных здания. Каждое из зданий было сдано в аренду одной из двух корпораций S , принадлежащих исключительно налогоплательщику. Одно из них понесло убытки, а другое – доход. Налогоплательщик зачетил доход и убыток от двух объектов недвижимости, которые он сгруппировал как один вид деятельности для гл. 469целей. В результате налогоплательщик сообщил о непассивном чистом доходе от аренды и об отсутствии убытков от пассивной деятельности. При этом налогоплательщик утверждал, что для расчета убытков от пассивной деятельности требуется зачет доходов и убытков от всех объектов арендного имущества, сгруппированных в рамках пассивной деятельности, и только после этого расчета пассивный доход переквалифицирован в непассивный. Налоговый суд не согласился, постановив, что в соответствии с Регламентами. сек. 1.469-2(f)(6), доход от сдачи в аренду следует исключить из расчета убытков от пассивной деятельности. После того, как это было сделано, у налогоплательщика не осталось пассивного дохода, который можно было бы компенсировать пассивным убытком от другого имущества.

Налогоплательщик зачетил доход и убыток от двух объектов недвижимости, которые он сгруппировал как один вид деятельности для гл. 469целей. В результате налогоплательщик сообщил о непассивном чистом доходе от аренды и об отсутствии убытков от пассивной деятельности. При этом налогоплательщик утверждал, что для расчета убытков от пассивной деятельности требуется зачет доходов и убытков от всех объектов арендного имущества, сгруппированных в рамках пассивной деятельности, и только после этого расчета пассивный доход переквалифицирован в непассивный. Налоговый суд не согласился, постановив, что в соответствии с Регламентами. сек. 1.469-2(f)(6), доход от сдачи в аренду следует исключить из расчета убытков от пассивной деятельности. После того, как это было сделано, у налогоплательщика не осталось пассивного дохода, который можно было бы компенсировать пассивным убытком от другого имущества.

Пример 6. Сдача имущества в аренду бизнесу, в котором арендодатель принимает существенное участие: B владеет всеми акциями N Inc. , корпорации C, в которой он имеет существенное участие. B сдает здание в аренду N , получая чистый доход от аренды в размере 30 000 долларов в год. Поскольку B будет материально участвовать в операции, доход в размере 30 000 долларов США от сдачи здания в аренду является непассивным.

, корпорации C, в которой он имеет существенное участие. B сдает здание в аренду N , получая чистый доход от аренды в размере 30 000 долларов в год. Поскольку B будет материально участвовать в операции, доход в размере 30 000 долларов США от сдачи здания в аренду является непассивным.

В дополнение к соглашениям о самостоятельной аренде чистый доход от сдачи в аренду имущества также будет переквалифицирован как непассивный, если менее 30% нескорректированной базы имущества является амортизируемым (Временные правила, раздел 1.469).-2T(f)(3)). Чистая прибыль переквалифицирована в портфельный доход. Опять же, как и в случае с недвижимостью, сдаваемой внаем, правило применяется только к чистому доходу; если деятельность приносит убытки, она сохраняет свой пассивный характер.

Пример 7. Характеристика чистого дохода от частично амортизируемой сдаваемой в аренду собственности: T Corp. недавно приобрела незастроенную землю для будущего проекта. Поскольку до запланированного переселения осталось несколько лет, T сдал землю в аренду фермеру. Менее 30% от T’ Основа в собственности является амортизируемой. Хотя доход от аренды обычно является пассивным, T должен рассматривать доход от аренды как непассивный, поскольку менее 30% нескорректированной базы имущества подлежит амортизации. T не сможет компенсировать свои убытки от пассивной деятельности за счет чистого дохода от этой сдаваемой в аренду недвижимости. С другой стороны, если деятельность по аренде приводит к убытку, этот убыток будет характеризоваться как убыток от пассивной деятельности.

Поскольку до запланированного переселения осталось несколько лет, T сдал землю в аренду фермеру. Менее 30% от T’ Основа в собственности является амортизируемой. Хотя доход от аренды обычно является пассивным, T должен рассматривать доход от аренды как непассивный, поскольку менее 30% нескорректированной базы имущества подлежит амортизации. T не сможет компенсировать свои убытки от пассивной деятельности за счет чистого дохода от этой сдаваемой в аренду недвижимости. С другой стороны, если деятельность по аренде приводит к убытку, этот убыток будет характеризоваться как убыток от пассивной деятельности.

Сдача в аренду домашнего офиса и складских помещений корпорации

сек. 280A(c)(6) запрещает любой вычет, относящийся к аренде жилья налогоплательщиком его или ее работодателю в течение любого периода, в течение которого физическое лицо использует жилье для оказания услуг в качестве сотрудника работодателя. Несмотря на это ограничение на вычет расходов, акционеры могут по-прежнему рассматривать стратегию аренды офиса или, возможно, склада в своем доме для своей корпорации. Очевидным преимуществом извлечения денежных средств из корпорации таким образом является то, что арендные платежи освобождаются от налога на заработную плату. Тем не менее, практикующие специалисты должны учитывать влияние, которое это может иметь на исключение прибыли от продажи жилья.

Несмотря на это ограничение на вычет расходов, акционеры могут по-прежнему рассматривать стратегию аренды офиса или, возможно, склада в своем доме для своей корпорации. Очевидным преимуществом извлечения денежных средств из корпорации таким образом является то, что арендные платежи освобождаются от налога на заработную плату. Тем не менее, практикующие специалисты должны учитывать влияние, которое это может иметь на исключение прибыли от продажи жилья.

Пример 8. Экономия налогов за счет аренды домашнего офиса: A и ее дочь, K , являются акционерами успешной розничной сети, организованной как корпорация C. A ежегодно дарит акции корпорации K в попытке уменьшить ее состояние, а также перевести большую часть дохода от дивидендов от корпорации на ее дочь.

Корпорация заключает договор аренды с K для офиса и склада в ее доме. Они используются корпорацией для своей коммерческой деятельности и K при выполнении своих обязанностей в качестве сотрудника корпорации. Разумная стоимость аренды этого помещения составляет 12 000 долларов в год. Соответственно, корпорация выплатит К вычитаемую арендную плату в размере 12 000 долларов США, а К сообщит о доходах от аренды в размере 12 000 долларов США в Приложении E своей Формы 1040. Поскольку К является сотрудником корпорации, гл. 280A(c)(6) запрещает любые взаимозачетные вычеты по K’ s Приложение E. Однако, как доход от аренды недвижимости, платежи не облагаются налогом SE или налогом на заработную плату.

Разумная стоимость аренды этого помещения составляет 12 000 долларов в год. Соответственно, корпорация выплатит К вычитаемую арендную плату в размере 12 000 долларов США, а К сообщит о доходах от аренды в размере 12 000 долларов США в Приложении E своей Формы 1040. Поскольку К является сотрудником корпорации, гл. 280A(c)(6) запрещает любые взаимозачетные вычеты по K’ s Приложение E. Однако, как доход от аренды недвижимости, платежи не облагаются налогом SE или налогом на заработную плату.

Это тематическое исследование было адаптировано из «Руководство по налоговому планированию PPC — закрытые корпорации », 31-е издание, авторы Альберт Л. Грассо, Р. Барри Джонсон и Льюис А. Сигел. Опубликовано Thomson Reuters/Tax & Accounting, Кэрроллтон, Техас, 2018 г. (800-431-9025; tax.thomsonreuters.com).

Альберт Эллентук уходит на пенсию | |

Альберт Б. Эллентак, эсквайр, многолетний редактор Case Study, ушел на пенсию. Совсем недавно он был консультантом King & Nordlinger LLP в Арлингтоне, штат Вирджиния, и провел свою профессиональную карьеру на практике как в юридических, так и в CPA-фирмах, уделяя особое внимание недвижимости и трастам, а также налоговому планированию для физических лиц, предприятий и не-для- коммерческие организации. В дополнение к редактированию Case Study с 19В возрасте 88 лет он работал на многих волонтерских должностях в Налоговом отделе AICPA, а в 2008 году был удостоен Мемориальной премии Артура Дж. Диксона от Налогового отдела AICPA. Сотрудники Налоговый консультант желают ему удачи на пенсии и благодарят за большой вклад в журнал. Эллентак, эсквайр, многолетний редактор Case Study, ушел на пенсию. Совсем недавно он был консультантом King & Nordlinger LLP в Арлингтоне, штат Вирджиния, и провел свою профессиональную карьеру на практике как в юридических, так и в CPA-фирмах, уделяя особое внимание недвижимости и трастам, а также налоговому планированию для физических лиц, предприятий и не-для- коммерческие организации. В дополнение к редактированию Case Study с 19В возрасте 88 лет он работал на многих волонтерских должностях в Налоговом отделе AICPA, а в 2008 году был удостоен Мемориальной премии Артура Дж. Диксона от Налогового отдела AICPA. Сотрудники Налоговый консультант желают ему удачи на пенсии и благодарят за большой вклад в журнал.

|

Участник | |

Ларри Н. Блэнд мл. , дипломированный бухгалтер, технический редактор Thomson Reuters Checkpoint. |

2 млн

2 млн

Это может помочь передать право собственности и контроль следующему поколению за счет минимизации стоимости корпорации (например, когда корпорация содержит только операционные активы, такие как дебиторская задолженность и товарно-материальные запасы, а основные средства остаются за учредителем).

Это может помочь передать право собственности и контроль следующему поколению за счет минимизации стоимости корпорации (например, когда корпорация содержит только операционные активы, такие как дебиторская задолженность и товарно-материальные запасы, а основные средства остаются за учредителем).