Irr. NPW (NPV) of project. Внутренняя норма доходности проекта.

Внутренняя норма доходности. Irr. NPW (NPV) проекта.

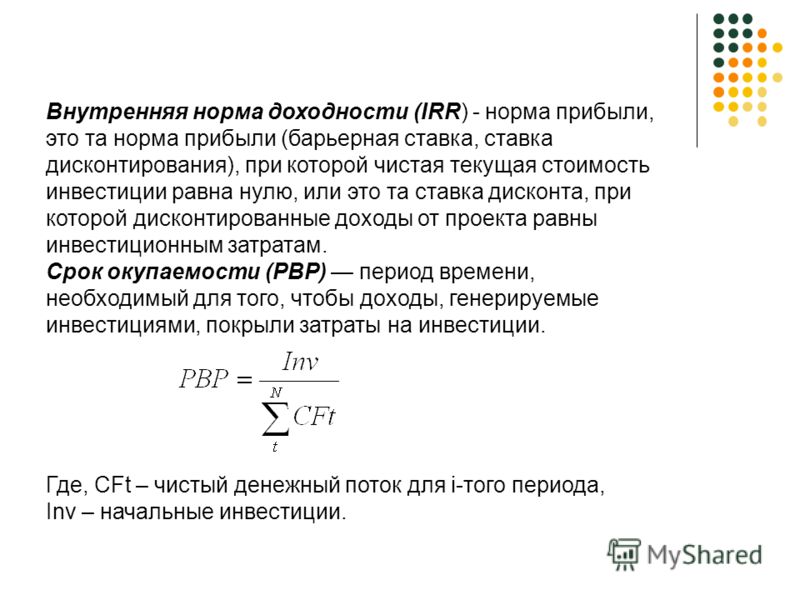

Внутренняя норма доходности — это процентная ставка дисконтирования, при которой чистый дисконтированный доход (NPW-net present wоrth = NPV-net present value) на вложенный капитал равен 0.

Чем выше NPW, тем лучше проект, т.к. высокий NPW означает, что проект окупится при высокой «инфляции», равной NPW, а низкий означает, что проект окупится только при низкой «инфляции». Отрицательный NPW делает проет бессмысленным. NPW рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Внутренняя норма доходности обозначается irr (internal rate of return), и находится из соображения, что при ставке дисконтирования, равной irr, мы имеем:

PW(irr)=PW(внутр.)-PW(внеш.)=0,

где

PW-Нынешняя стоимость

PW(внутр.)— Исходящие потоки денежных средств

PW(внеш.

irr-внутренняя норма доходности

PW может быть представлен как:

PW(irr)=F0/(1+irr)0+F1/(1+irr)1+F2/(1+irr)2+…+Fn/(1+irr)n

где,

F-денежный поток за период

Данное уравнение может быть решено методом итераций.

График зависимости NPW проекта от irr.

Внутренняя норма рентабельности (irr) проекта — онлайн калькулятор

— отрицательные денежные потоки — отрицательное значение

— положительные денежные потоки — положительное значение

Программа ниже корректно находит значение irr для irr из интервала от -1000% до 1000%, при том что irr по модулю более 50% на практике следует считать неадекватным.

Денежные потоки за периоды.

Введите свои данные.

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД.

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!. - В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

СРЕДНЯЯ НОРМА РЕНТАБЕЛЬНОСТИ — это… Что такое СРЕДНЯЯ НОРМА РЕНТАБЕЛЬНОСТИ?

- СРЕДНЯЯ НОРМА РЕНТАБЕЛЬНОСТИ

-

Представляет доходность как отношение между среднегодовыми поступлениями от его реализаций и величины начальных инвестиций

Словарь бизнес-терминов. Академик.ру.

2001.

Академик.ру.

2001.

- PR-менеджер

- Majority of voting stock

Смотреть что такое «СРЕДНЯЯ НОРМА РЕНТАБЕЛЬНОСТИ» в других словарях:

Норма — Узаконенное установление, обязательный порядок; правило, образец; Н. поведения ; правовая Н. установленные государством обязательные юридические правила, порядок общего характера в виде закона, указа, постановления и т.п. в той или иной… … Терминологический словарь библиотекаря по социально-экономической тематике

Ценообразование — (Price formation) Определение ценообразования. методы ценообразования Определение ценообразования. методы ценообразования, управление ценообразованием Содержание Содержание Определение термина Цель ценообразования Методы ценообразования… … Энциклопедия инвестора

БАНКОВСКИЙ РАСЧЕТ СТОИМОСТИ — УЧЕТ ЗАТРАТ И КАЛЬКУЛЯЦИЯ В БАНКЕ(BANK COST ACCOUNTING).

Хотя изначально учет затрат и калькуляция себестоимости касались промышленного производства, впоследствии они стали применяться в банках. Действительно, очень важно, чтобы на банковские… … Энциклопедия банковского дела и финансов

Хотя изначально учет затрат и калькуляция себестоимости касались промышленного производства, впоследствии они стали применяться в банках. Действительно, очень важно, чтобы на банковские… … Энциклопедия банковского дела и финансовЦена — денежное выражение стоимости товара; экономическая категория, служащая для косвенного измерения величины затраченного на производство товаров общественно необходимого рабочего времени. Научная теория Ц, создана К. Марксом. Он раскрыл… … Большая советская энциклопедия

Заработная плата — (Wages) Важнейшее средство повышения заинтересованности работников Участие трудящихся в доле вновь созданных материальных и духовных благ Содержание Содержание. > заработная плата – это важнейшее средство повышения заинтересованности… … Энциклопедия инвестора

Пример — Изображение отпечатка пальца. Источник … Словарь-справочник терминов нормативно-технической документации

Прибыль — (Profit) Прибыль это превышение всех доходов фирмы над её затратами Расчет прибыли предприятия с учетом доходов и расходов, формула налогооблагаемой прибыли и распределение чистой прибыли Содержание >>>>>>>>>> … Энциклопедия инвестора

Прибыль — I Прибыль экономическая категория, характеризующая конечные финансовые результаты хозяйственной деятельности в процессе расширенного воспроизводства.

Прибыль (экономич.) — Прибыль, экономическая категория, характеризующая конечные финансовые результаты хозяйственной деятельности в процессе расширенного воспроизводства. Категория П. при капитализме выступает как превращенная форма прибавочной стоимости, в которой… … Большая советская энциклопедия

Инвестиции — (Investment) Инвестиции это капитальные вложения для получения прибыли Виды инвестиций, инвестиционные проекты, инвестиции в фондовый рынок, инвестиции в России, инвестиции в мире, во что инвестировать? Содержание >>>>>>>>>> … Энциклопедия инвестора

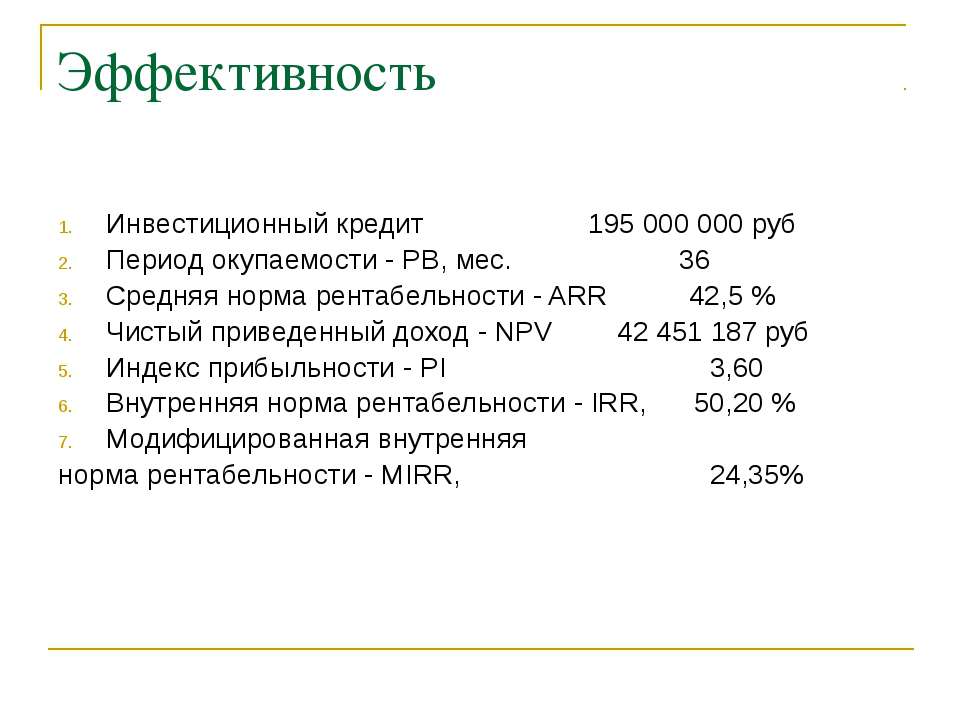

Модифицированная внутренняя норма рентабельности (MIRR) — Мегаобучалка

Модифицированная внутренняя норма рентабельности — это ставка дисконтирования будущих денежных потоков, при которой сумма дисконтированных денежных доходов равна сумме первоначальных инвестиций.

Будущая стоимость проекта (TV) — стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций, в данном случае, означает доход, который может быть получен при реинвестировании поступлений от проекта.

, (4)

где R — норма рентабельности реинвестиций (месячная),

N — длительность проекта (в месяцах).

Модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, при которой выполняется следующее условие:

, (5)

r — требуемая норма рентабельности инвестиций (месячная),

MIRR — модифицированная внутренняя норма рентабельности (месячная).

Основные критерии, используемые для MIRR:

если MIRR k, то проект следует принять;

если MIRR k, то проект следует отклонить.

Преимущества MIRR:

— имеет более приемлемую ставку реинвестирования, чем IRR;

— дает единственное решение [4, с. 52].

52].

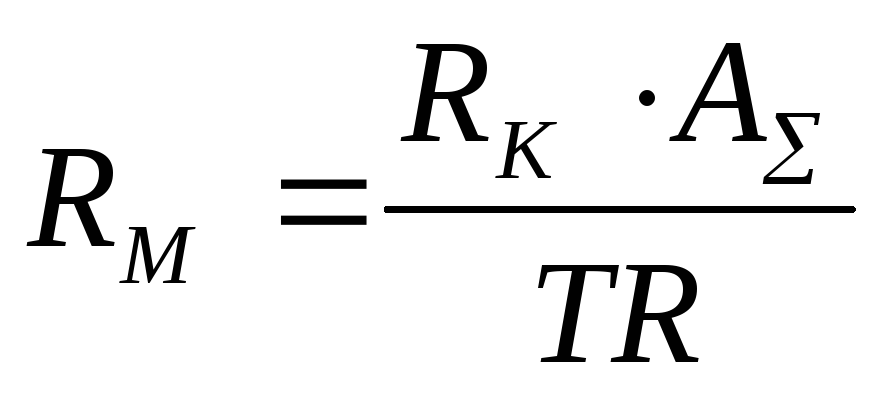

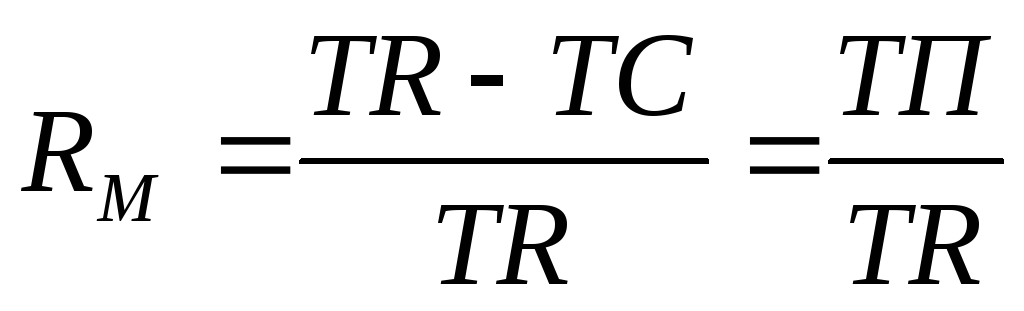

Средняя норма рентабельности (ARR)

Средняя норма рентабельности представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализациями и величиной начальных инвестиций.

Расчет показателя:

. (6)

Преимущество ARR: относительная простота.

Недостатки ARR:

— не имеет критерия для принятия решения о капиталовложениях;

— основан на доходе, а не на денежном потоке;

— не учитывает различную стоимость денег во времени.

Индекс прибыльности (PI)

PI определяется отношением текущей стоимости прибыли будущих периодов к чистым инвестициям:

. (7)

Основные правила для индекса доходности:

если PI 1, то проект следует принять;

если PI 1, то проект следует отклонить.

Преимущества PI:

— учитывает стоимость денег во времени;

— имеет объективные критерии принятия решения;

— может быть полезен в ситуациях ограниченности капитала.

Недостатки PI:

— не способствует выбору проектов с максимальной доходностью;

— может противоречить методу дисконтированных денежных потоков при выборе проектов;

— учитывает стоимость реверсии.

Чувствительность проекта

Таблица 42

Анализ чувствительности проекта по критерию NPV

| Анализируемые | Значения NPV для различных отклонений параметров | ||||

| параметры | 20% | 10% | 0% | -10% | -20% |

Таблица 43

График чувствительности проекта

NPV

| -20 | -15 | -10 | -5 | 20 (%) | |||||

Задача №1871 (чистая дисконтированная стоимость и внутренняя норма доходности)

Если чистая дисконтированная стоимость проекта отрицательна, то это означает, что:

- а) внутренняя норма доходности ниже ставки дисконтирования;

- б) внутренняя норма доходности выше ставки дисконтирования;

- в) внутренняя норма доходности равна ставке дисконтирования.

Объясните свой выбор.

Рекомендуемые задачи по дисциплине

Решение задачи:

Внутренняя норма доходности (IRR) – это коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

Данный показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r):

| Значение IRR | Вывод |

| IRR больше r | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа (при этом чистая дисконтированная стоимость проекта положительная) |

| IRR меньше r | Инвестиционный проект имеет норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него (при этом чистая дисконтированная стоимость проекта отрицательная) |

| IRR=r | Внутренняя доходность проекта равна стоимости капитала, проект находится на минимально допустимом уровне и следует произвести корректировки движения денежных средств и увеличить денежные потоки (при этом чистая дисконтированная стоимость проекта равна нулю) |

Таким образом, если чистая дисконтированная стоимость проекта отрицательна, то это означает, что IRR меньше r, т. е. внутренняя норма доходности ниже ставки дисконтирования. Ответ – а.

е. внутренняя норма доходности ниже ставки дисконтирования. Ответ – а.

Требуемая норма доходности – RRR – Финансовая энциклопедия

Что такое Требуемая норма доходности – RRR?

Требуемая норма прибыли – это минимальный доход, который инвестор примет за владение акциями компании в качестве компенсации за определенный уровень риска, связанного с владением акциями. RRR также используется в корпоративных финансах для анализа прибыльности потенциальных инвестиционных проектов.

Требуемая норма прибыли также известна как пороговая ставка , которая, как и RRR, обозначает соответствующую компенсацию, необходимую для существующего уровня риска. Более рискованные проекты обычно имеют более высокие пороговые ставки или RRR, чем менее рискованные.

Формула и расчет RRR

Есть несколько способов рассчитать требуемую норму прибыли. Если инвестор рассматривает возможность покупки акций компании, которая выплачивает дивиденды, модель дивиденд-дисконт является идеальной. Модель дисконтирования дивидендов также известна как модель роста Гордона .

Модель дисконтирования дивидендов также известна как модель роста Гордона .

Модель дисконтирования дивидендов рассчитывает RRR капитала для акций, выплачивающих дивиденды, с использованием текущей цены акций, выплаты дивидендов на акцию и прогнозируемого темпа роста дивидендов. Формула выглядит следующим образом:

рррзнак равноExpected dividend paymentSчтергясе +Форецастед дивиденд гровтч ратеRRR = \ frac {\ text {Ожидаемая выплата дивидендов}} {\ text {Цена акций}} + \ text {Прогнозируемые темпы роста дивидендов}RRRзнак равноЦена акции

Расчет RRR с использованием модели скидки на дивиденды.

- Возьмите ожидаемую выплату дивидендов и разделите ее на текущую цену акций.

- Добавьте результат к прогнозируемым темпам роста дивидендов.

Другой способ расчета RRR – использовать модель ценообразования капитальных активов (CAPM), которая обычно используется инвесторами для акций, по которым не выплачиваются дивиденды.

Модель расчета RRR CAPM использует бета-коэффициент актива. Бета – коэффициент риска холдинга. Другими словами, бета-версия пытается измерить рискованность акций или инвестиций с течением времени. Акции с бета-коэффициентами больше 1 считаются более рискованными, чем рынок в целом (представленный S&P 500), тогда как акции с бета-коэффициентами меньше 1 считаются менее рискованными, чем рынок в целом.

Бета – коэффициент риска холдинга. Другими словами, бета-версия пытается измерить рискованность акций или инвестиций с течением времени. Акции с бета-коэффициентами больше 1 считаются более рискованными, чем рынок в целом (представленный S&P 500), тогда как акции с бета-коэффициентами меньше 1 считаются менее рискованными, чем рынок в целом.

В формуле также используется безрисковая норма доходности, которая обычно представляет собой доходность краткосрочных ценных бумаг Казначейства США. Последняя переменная – это рыночная ставка доходности, которая обычно является годовой доходностью индекса S&P 500. Формула для RRR с использованием модели CAPM выглядит следующим образом:

рррзнак равноRisk-free rate of return+бета(Маркет рате оф ретурн−Risk-free rate of return)RRR = \text{Risk-free rate of return}\; + \; beta\left( \text{Market rate of return}- \text{Risk-free rate of return}\right)RRR=Risk-free rate of return+beta(Market rate of return−Risk-free rate of return)

Расчет RRR с использованием CAPM

- Добавьте текущую безрисковую норму прибыли к бета-версии безопасности.

- Возьмите рыночную норму доходности и вычтите безрисковую норму доходности.

- Добавьте результаты, чтобы получить требуемую доходность.

Вычтите безрисковую норму прибыли из рыночной нормы прибыли.

Возьмите этот результат и умножьте его на бета-версию безопасности.

Добавьте результат к текущей безрисковой норме доходности, чтобы определить требуемую норму доходности.

Ключевые моменты

- Требуемая норма прибыли – это минимальная доходность, которую инвестор примет за владение акциями компании, которая компенсирует им заданный уровень риска.

- Инфляция также должна учитываться при расчете RRR, который определяет минимальную норму прибыли, которую инвестор считает приемлемой, принимая во внимание стоимость капитала, инфляцию и доходность других инвестиций.

- RRR – это субъективная минимальная норма прибыли, и пенсионер будет иметь более низкую толерантность к риску и, следовательно, получит меньшую прибыль, чем инвестор, недавно окончивший колледж.

Что вам говорит RRR?

внутреннюю стоимость ценной бумаги .

Для инвесторов, использующих формулу CAPM, требуемая норма доходности для акций с высоким бета-коэффициентом относительно рынка должна иметь более высокий RRR. Более высокий RRR по сравнению с другими инвестициями с низкой бета-версией необходим для компенсации инвесторам дополнительного уровня риска, связанного с инвестированием в акции с более высокой бета-версией.

Другими словами, RRR частично рассчитывается путем прибавления премии за риск к ожидаемой безрисковой норме доходности для учета дополнительной волатильности и последующего риска.

Для капитальных проектов показатель RRR полезен при определении того, следует ли развивать один проект по сравнению с другим. RRR – это то, что необходимо для продолжения проекта, хотя некоторые проекты могут не соответствовать RRR, но отвечают долгосрочным интересам компании.

Инфляция также должна быть учтена при анализе RRR. RRR на акцию – это минимальная норма прибыли на акцию, которую инвестор считает приемлемой, принимая во внимание стоимость капитала , инфляцию и доходность других инвестиций.

Например, если инфляция составляет 3% в год, а премия за риск по акциям превышает безрисковую доходность (с использованием казначейского векселя США с доходностью 3%), то инвестору может потребоваться доход в размере 9% в год для выпуска акций. стоящие инвестиции. Это связано с тем, что доходность 9% на самом деле является доходностью 6% после инфляции, а это означает, что инвестор не будет вознагражден за риск, который они приняли. Они получат такую же скорректированную с учетом риска доходность, инвестируя в казначейские векселя с доходностью 3%, которые будут иметь нулевую реальную норму прибыли после поправки на инфляцию.

Примеры RRR

Ожидается, что в следующем году компания будет выплачивать ежегодные дивиденды в размере 3 долларов, а ее акции в настоящее время торгуются по 100 долларов за акцию. Компания ежегодно стабильно увеличивает дивиденды со скоростью 4%.

- RRR = 7% или ((ожидаемые дивиденды 3 доллара / 100 долларов на акцию) + темп роста 0,04)

В модели ценообразования капитальных активов (CAPM) RRR может быть рассчитан с использованием бета-коэффициента ценной бумаги или коэффициента риска, а также избыточная доходность, которую приносит инвестирование в акции по безрисковой ставке, является премией за риск по акциям .

RRR с использованием примера формулы CAPM

- Компания имеет бета-версию 1,50, что означает, что она более рискованна, чем бета-версия, равная единице для всего рынка.

- Текущая безрисковая ставка составляет 2% по краткосрочным казначейским облигациям США.

- Долгосрочная средняя доходность для рынка составляет 10%.

- RRR = 14% или (0,02 + 1,50 x (0,10 – 0,02)).

RRR против стоимости капитала

Хотя требуемая норма прибыли используется в проектах капитального бюджета, RRR – это не тот уровень прибыли, который необходим для покрытия стоимости капитала . Стоимость капитала – это минимальный доход, необходимый для покрытия стоимости заемных средств и выпуска акций для сбора средств для проекта. Стоимость капитала – это самая низкая доходность, необходимая для учета структуры капитала. RRR всегда должен быть выше стоимости капитала.

Ограничения RRR

Расчет RRR не учитывает инфляционные ожидания, поскольку рост цен снижает инвестиционную прибыль. Однако инфляционные ожидания субъективны и могут ошибаться.

Кроме того, RRR будет варьироваться между инвесторами с разным уровнем толерантности к риску. Пенсионер будет менее терпимым к риску, чем инвестор, недавно окончивший колледж. В результате RRR – это субъективная норма прибыли.

RRR не учитывает ликвидность инвестиции. Если инвестиция не может быть продана в течение определенного периода времени, ценная бумага, вероятно, будет нести более высокий риск, чем более ликвидная.

Кроме того, сравнение акций в разных отраслях может быть затруднительным, поскольку риск или бета будут разными. Как и в случае с любым финансовым коэффициентом или показателем, при рассмотрении инвестиционных возможностей лучше всего использовать несколько коэффициентов в своем анализе.

#ТФормула средней нормы прибыли | Калькулятор (шаблон Excel)

Формула средней нормы прибыли (Содержание)

- Формула средней нормы прибыли

- Примеры формулы средней нормы доходности (с шаблоном Excel)

- Калькулятор формулы среднего показателя доходности

Формула средней нормы прибыли

Как следует из названия, средняя норма прибыли — это средняя прибыль, которая ожидается от инвестиций в его жизнь. Это в основном количество денежных потоков, которые генерируются в течение инвестиционного периода. Средняя норма доходности, также известная как учетная норма доходности, является методом оценки рентабельности инвестиционных проектов и широко используется для оценки инвестиций. Но следует помнить, что этот метод не учитывает временную стоимость денег, что является очень важным фактором при оценке капитального проекта. Средняя норма доходности может быть получена путем деления среднего ожидаемого дохода от инвестиций / актива с начальными деньгами, необходимыми в качестве инвестиций

Формула для средней нормы прибыли

Average Rate of Return = Average Annual Profit / Initial Investment

Где средняя годовая прибыль рассчитывается как:

Средняя годовая прибыль = сумма прибыли за все годы / количество лет

Как рассчитать среднюю норму прибыли

- Первый шаг — узнать годовую прибыль от инвестиций. Это можно рассчитать, вычтя все необходимые затраты из продаж, которые мы произвели из инвестиций

- Нам нужно посмотреть, есть ли в проекте какие-либо основные инвестиции, такие как недвижимость, завод и т. Д. Если да, мы также должны включить расходы на амортизацию и вычесть их из продаж

- Повторите это для всех лет, для которых продлится проект. Как только у нас будут все цифры годовой прибыли, найдите среднюю прибыль, разделив ее на количество лет. После этого используйте эту среднюю прибыль и разделите ее на первоначальную стоимость инвестиций.

Давайте рассмотрим пример, чтобы лучше понять расчет формулы «Средняя норма прибыли».

Вы можете скачать этот шаблон Excel с формулой средней доходности здесь — Шаблон Excel с формулой средней доходностиФормула средней нормы прибыли — пример № 1

Рассмотрим розничную компанию X’s, которая инвестировала 1 миллион долларов в проект со сроком службы 4 года. В течение проекта годовая прибыль, которую заработал Х, приведена ниже:

Средняя годовая прибыль рассчитывается по формуле, приведенной ниже

Средняя годовая прибыль = сумма прибыли за все годы / количество лет

- Средняя годовая прибыль = (76 000 долл. США + 45 000 долл. США + 89 000 долл. США + 67 000 долл. США) / 4

- Средняя годовая прибыль = $ 69 250

Средняя норма прибыли рассчитывается по формуле, приведенной ниже

Средняя норма доходности = средняя годовая прибыль / начальные инвестиции

- Средняя норма доходности = 69 250 долл. США / 1 000 000 долл. США

- Средняя норма доходности = 6, 925%

Мы должны помнить, что временная стоимость денег не должна рассматриваться здесь. Таким образом, годовой денежный поток, если есть временная стоимость, не будет стоить того же, и их текущая стоимость должна быть меньше. Так, например, 45000 долларов, которые мы получили во втором году, могли бы быть меньше, если учитывать временную стоимость.

Формула средней нормы прибыли — пример № 2

Теперь давайте посмотрим на другой пример, который является более подробным. Компания XYZ реализовала проект, который имеет следующие параметры:

Таким образом, прибыль за год не указывается напрямую, а может быть рассчитана с использованием выручки и затрат.

Ожидаемая прибыль за год рассчитывается по формуле, приведенной ниже

Ожидаемая прибыль за год = выручка — затраты

- Ожидаемая прибыль в год = 2 000 000 — 400 000 долларов

- Ожидаемая прибыль за год = 1 600 000 долларов

Поскольку прибыль за каждый год одинакова, средняя годовая прибыль = ожидаемая прибыль за год

Средняя годовая прибыль = 1 600 000 долларов

Средняя норма прибыли рассчитывается по формуле, приведенной ниже

Средняя норма доходности = средняя годовая прибыль / начальные инвестиции

- Средняя норма доходности = 1 600 000 долл. США / 4 500 000 долл. США

- Средняя норма доходности = 35, 56%

Пояснение формулы средней нормы доходности

Средняя норма прибыли даст нам общее представление о прибыльности проекта и может помочь нам получить доступ, стоит ли инвестировать в проект или нет. Но есть несколько ограничений использования средней нормы прибыли при принятии инвестиционных решений. Давайте рассмотрим некоторые критические факторы, которые нам необходимо учитывать при использовании формулы средней нормы прибыли

- Как мы уже говорили выше, временная стоимость денег была проигнорирована в формуле средней нормы прибыли. Это может иметь пагубные последствия и может привести нас к неправильному решению о капиталовложениях. Например: если требуемая норма прибыли от проекта составляет 10%, а средняя норма прибыли составляет 15%, то этот проект будет стоить инвестиций. Но после того, как вы взяли временную стоимость денег на картинке, о возврате проекта говорят 8%. Тогда в этот проект не стоит вкладывать

- Во-вторых, средняя норма прибыли не основана на фактическом денежном потоке, а использует только учетную информацию.

- Другое дело, что если два проекта имеют одинаковую доходность, мы не можем дифференцировать эти проекты в зависимости от объема необходимых инвестиций.

- Различные аналитики или люди могут рассчитать это по-разному, так что это также имеет проблему согласованности

Актуальность и использование формулы средней нормы доходности

Формула средней нормы прибыли довольно легко понять и рассчитать, если вы хотите быстро взглянуть на прибыльность проекта. Хотя он не учитывает временную стоимость денег, он может дать вам картину проекта на высоком уровне. Ниже приведены некоторые преимущества использования средней нормы прибыли

- Как упомянуто выше, это очень просто рассчитать и легко понять

- Во-вторых, бухгалтерская информация, на которой она основана, легко доступна и относительно легко интерпретируется любым

Короче говоря, если бизнес хочет начать с проекта и хочет иметь высокую оценку рентабельности проекта, можно использовать среднюю норму прибыли. И если использовать эту формулу, если проект не стоит инвестировать, отбросьте проект, но если проект выглядит прибыльным, они должны также исследовать другие параметры и не должны полагаться только на среднюю норму прибыли.

Калькулятор формулы среднего показателя доходности

Вы можете использовать следующий калькулятор средней нормы доходности.

| Средняя годовая прибыль | |

| Начальные инвестиции | |

| Формула средней нормы прибыли | |

| Формула средней нормы прибыли | знак равно |

|

|

Рекомендуемые статьи

Это было руководство к формуле средней нормы прибыли. Здесь мы обсудим, как рассчитать среднюю норму прибыли, а также практические примеры. Мы также предоставляем Калькулятор средней нормы прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для баланса

- Как рассчитать размер взноса?

- Расчет формулы финансового рычага

- Калькулятор для формулы операционной маржи

- Отчет о прибылях и убытках

Какова средняя доходность фондового рынка?

Средняя доходность фондового рынка составляет около 10% в год в течение почти последнего столетия. S&P 500 часто считается эталоном годовой доходности фондового рынка. Хотя 10% — это средняя доходность фондового рынка, доходность в любой год далеко от средней.

Вот что новые инвесторы, начиная с сегодняшнего дня, должны знать о доходности фондового рынка.

Историческая средняя доходность фондового рынка составляет 10%

Индекс S&P 500 включает около 500 крупнейших публично торгуемых компаний Америки и считается эталонным показателем годовой доходности.Когда инвесторы говорят «рынок», они имеют в виду S&P 500.

Имейте в виду: долгосрочное среднее значение рынка в 10% — это только «общая» ставка: эта ставка снижается из-за инфляции. В настоящее время инвесторы могут ожидать потери покупательной способности на 2–3% ежегодно из-за инфляции. Узнайте больше о покупательной способности с помощью калькулятора инфляции NerdWallet.

Фондовый рынок ориентирован на долгосрочные инвестиции — деньги, которые вам не понадобятся как минимум пять лет. Для более коротких сроков вы захотите придерживаться вариантов с меньшим риском — например, онлайн-сберегательного счета — и вы ожидаете получить меньшую прибыль в обмен на эту безопасность.Вот наш список лучших высокодоходных сберегательных онлайн-счетов.

Средняя доходность S&P 500

На приведенном ниже графике показано текущее значение S&P 500, а также его годовая, 5-летняя и 10-летняя доходность. Вы можете видеть, что с 1990 года по сегодняшний день были годы роста и падения, но за этот 30-летний период эти колебания усреднены как положительная доходность.

Средняя доходность фондового рынка не всегда средняя

Хотя 10% может быть средним, доходность в любой данный год далека от среднего.Фактически, с 1926 по 2014 год доходность находилась в этом «среднем» диапазоне от 8% до 12% всего шесть раз. В остальное время они были намного ниже или, как правило, намного выше. Волатильность — это состояние игры на фондовом рынке.

Но даже когда рынок нестабилен, доходность в определенный год обычно бывает положительной. Конечно, он не растет каждый год, но со временем рынок вырос примерно за 70% лет.

Чего ожидать от фондового рынка

На рынке нет никаких гарантий, но этот 10% средний показатель долгое время оставался на удивление стабильным.

Итак, какой доходности инвесторы могут разумно ожидать сегодня от фондового рынка?

Ответ на этот вопрос во многом зависит от того, что произошло в недавнем прошлом. Но вот простое практическое правило: чем выше недавняя доходность, тем меньше будущая доходность, и наоборот. Вообще говоря, если вы оцениваете, сколько ваши инвестиции на фондовом рынке вернутся с течением времени, мы предлагаем использовать среднегодовую доходность в 6% и понимать, что вы испытаете как годы падения, так и годы роста.Вы можете использовать калькулятор инвестиций NerdWallet, чтобы увидеть, как выглядит рост на 6% в зависимости от того, сколько вы планируете инвестировать.

1. Умерьте свой энтузиазм в хорошие времена. Поздравляю, вы зарабатываете деньги. Однако, когда запасы растут, помните, что будущее, вероятно, будет менее хорошим, чем прошлое. Похоже, инвесторы должны повторять этот урок во время каждого цикла бычьего рынка.

2. Когда дела идут плохо, становитесь более оптимистичными. Падение рынка должно вызывать у вас радость: вы можете покупать акции по привлекательной цене и рассчитывать на более высокую прибыль в будущем.

3. Вы получаете средний доход только в том случае, если покупаете и держите. Если вы часто торгуете на рынке и за его пределами, вы можете рассчитывать на меньший, а иногда и гораздо меньший заработок. Комиссионные и налоги съедают вашу прибыль, а несвоевременные сделки подрывают ваш банкролл. Исследование за исследованием показывают, что даже профессионалам практически невозможно обыграть рынок.

С течением времени даже на несколько процентных пунктов могут сделать разницу между выбывать с кругленькими заначками и продолжает лямку далека в ваших золотых лет.

Готовы начать?

Если долгосрочная доходность рынка кажется вам привлекательной, начать легко. Сначала вам нужно открыть брокерский счет, который позволит вам покупать и продавать инвестиции на фондовом рынке. Если вы не знаете, где открыть свой счет, просмотрите наш список лучших онлайн-брокеров.

Определение средней доходности

Что такое средний доход?

Средняя доходность — это простое математическое среднее ряда доходностей, полученных за определенный период времени.Средняя доходность рассчитывается так же, как и простое среднее значение для любого набора чисел. Числа складываются в одну сумму, а затем сумма делится на количество чисел в наборе.

Ключевые выводы

- Средняя доходность — это простое математическое среднее ряда доходностей, сгенерированных за определенный период времени.

- Средняя доходность может помочь измерить доходность ценной бумаги или портфеля в прошлом.

- Средняя доходность — это не то же самое, что доходность в годовом исчислении, поскольку в ней не учитываются сложные проценты.

- Среднее геометрическое всегда ниже средней доходности.

Понимание средней доходности

Существует несколько мер возврата и способов их расчета. Для средней арифметической доходности нужно взять сумму доходности и разделить ее на количество цифр доходности.

Средняя доходность знак равно Сумма возвратов Количество возвратов \ text {Средняя доходность} = \ dfrac {\ text {Сумма возвратов}} {\ text {Количество возвратов}} Средняя доходность = количество возвратов Сумма возвратов

Средняя доходность сообщает инвестору или аналитику, какова была доходность акций или ценных бумаг в прошлом или какова доходность портфеля компаний.Средняя доходность — это не то же самое, что доходность в годовом исчислении, поскольку в ней не учитываются сложные проценты.

Пример средней доходности

Одним из примеров средней доходности является простое среднее арифметическое. Например, предположим, что инвестиции приносят следующие годовые прибыли в течение пяти полных лет: 10%, 15%, 10%, 0% и 5%. Чтобы рассчитать среднюю доходность инвестиций за этот пятилетний период, пять годовых доходов складываются и затем делятся на 5. Это дает среднегодовую доходность 8%.

Давайте теперь посмотрим на реальный пример. Акции Wal-Mart вернулись на 9,1% в 2014 году, потеряли 28,6% в 2015 году, выросли на 12,8% в 2016 году, выросли на 42,9% в 2017 году и потеряли 5,7% в 2018 году. Средняя доходность Wal-Mart за эти пять лет составляет 6,1%. или 30,5%, разделенные на 5 лет.

Расчет прибыли от роста

Простой темп роста является функцией начальных и конечных значений или остатков. Он рассчитывается путем вычитания конечного значения из начального значения и последующего деления на начальное значение.Формула выглядит следующим образом:

Скорость роста знак равно BV — Электромобиль BV где: BV знак равно Начальное значение Электромобиль знак равно Конечное значение \ begin {align} & \ text {Growth Rate} = \ dfrac {\ text {BV} — \ text {EV}} {\ text {BV}} \\ & \ textbf {где:} \\ & \ text { BV} = \ text {Начальное значение} \\ & \ text {EV} = \ text {Конечное значение} \\ \ end {выровнено} Скорость роста = BVBV − EV, где: BV = начальная стоимость EV = конечная стоимость.

Например, если вы инвестируете 10 000 долларов в компанию, а цена акций увеличивается с 50 до 100 долларов, доход можно рассчитать, взяв разницу между 100 и 50 долларами и разделив ее на 50 долларов.Ответ — 100%, что означает, что теперь у вас есть 20 000 долларов.

Простое среднее значение доходности — это простой расчет, но он не очень точный. Для более точных расчетов доходности аналитики и инвесторы также часто используют среднее геометрическое или доходность, взвешенную по деньгам.

Альтернативы со средней доходностью

Среднее геометрическое

Если смотреть на среднюю историческую доходность, среднее геометрическое является более точным расчетом. Среднее геометрическое всегда ниже средней доходности.Одно из преимуществ использования среднего геометрического состоит в том, что не нужно знать фактические инвестированные суммы. Расчет полностью сосредоточен на самих показателях доходности и представляет собой сравнение «яблок с яблоками» при рассмотрении результатов двух или более инвестиций за более различные периоды времени.

Среднюю геометрическую доходность иногда называют взвешенной по времени ставкой доходности (TWR), поскольку она устраняет искажающее влияние на темпы роста, создаваемое различными притоками и оттоками денег на счет с течением времени.

Ставка доходности, взвешенная по деньгам (MWRR)

В качестве альтернативы, взвешенная по деньгам ставка доходности (MWRR) включает размер и сроки денежных потоков, что делает ее эффективной мерой доходности портфеля, который получил депозиты, реинвестирование дивидендов, выплату процентов или снятие средств.

Доходность, взвешенная по деньгам, эквивалентна внутренней норме доходности (IRR), где чистая приведенная стоимость равна нулю.

Средняя доходность — обзор, способы расчета и ограничения

Что такое средняя доходность?

Средняя доходность — это математическое среднее значение последовательности доходностей, накопленных с течением времени.Проще говоря, средняя доходность — это общая доходность за период времени, деленная на количество периодов.

Сводка

- Средняя доходность — это показатель, который использует математическое среднее значение для определения значения серии доходностей, накопленных с течением времени.

- Средняя доходность используется для расчета средней скорости роста, которая оценивает увеличение или уменьшение инвестиций за определенный период.

- Из-за ряда недостатков при расчете внутренней нормы доходности инвесторы и аналитики используют доходность, взвешенную по деньгам, в качестве альтернативных вариантов.

Средняя доходность, как и в случае простого среднего, рассчитывается путем сложения набора чисел в единую сумму. Несмотря на то, что для расчета средней доходности используется несколько концепций, средняя арифметическая доходность рассчитывается путем деления общей суммы чисел на общее количество чисел в ряду, полученное по следующей формуле:

Инвесторы и рыночные аналитики используют среднюю доходность для определения прошлой доходности акций. Лицо, владеющее акциями компании, называется акционером и имеет право требовать часть остаточных активов и прибыли компании (в случае роспуска компании).Термины «акции», «акции» и «капитал» взаимозаменяемы. или безопасность Безопасность Ценная бумага — это финансовый инструмент, обычно любой финансовый актив, которым можно торговать. Характер того, что можно и что нельзя называть ценной бумагой, обычно зависит от юрисдикции, в которой торгуются активы. Средняя доходность также используется для определения доходности портфеля компании.

Годовая доходность по сравнению со средней доходностью

Годовая доходность складывается при сообщении предыдущих доходностей, тогда как средняя доходность игнорирует сложение.Среднегодовая доходность обычно используется для измерения доходности вложений в акционерный капитал.

Однако из-за того, что он является составным, среднегодовая доходность обычно не считается идеальной метрикой для анализа; следовательно, он нечасто используется для оценки меняющейся доходности. Кроме того, годовая доходность рассчитывается с использованием обычного среднего арифметического среднего арифметическое среднее арифметическое — это среднее значение суммы чисел, которое отражает центральную тенденцию положения чисел. Часто используется как параметр.

Расчет средней доходности с использованием среднего арифметического

Простое среднее арифметическое — один из типичных примеров средней доходности. Рассмотрим взаимный инвестиционный доход в следующем году в течение шести полных лет, как показано ниже.

Средняя доходность за шесть лет рассчитывается путем суммирования годовых доходностей и деления на 6, то есть среднегодовая доходность рассчитывается следующим образом:

Среднегодовая доходность = (15% + 17,50% + 3% + 10% + 5% + 8%) / 6 = 9.75%

В качестве альтернативы рассмотрим гипотетическую доходность Wal-Mart (NYSE: WMT) в период с 2012 по 2017 год. Прибыль от инвестиций для компании показана в таблице ниже:

Средняя доходность Wal- Март за шесть лет рассчитывается с использованием того же подхода.

Средняя доходность = (8,9% + 29,1% + 13,3% + 41,7% + 7,6% + 23,5% 0/6 = 20,68%

Расчет доходности от роста стоимости

Для оценки увеличение или уменьшение стоимости инвестиций за определенный период времени.Скорость роста рассчитывается по формуле темпа роста:

Например, предположим, что инвестор вложил 100000 долларов в инвестиционный продукт, а цены на акции колебались от 100 до 250 долларов. Использование приведенной выше формулы для расчета средней доходности дает следующее:

Скорость роста = (250 — 150 долларов) / 250 долларов = 60% , что означает, что теперь доходность составит 160 000 долларов.

Средняя доходность по сравнению с геометрическим средним

Среднее геометрическое оказывается идеальным при анализе средней исторической доходности.Что устанавливает среднее геометрическое Среднее геометрическое Среднее геометрическое — это средний рост инвестиций, вычисленный путем умножения n переменных и последующего извлечения квадратного корня из n. Это средний доход, кроме того, что он предполагает фактическую вложенную стоимость.

Вычисления обращают внимание только на возвращаемые значения и применяют концепцию сравнения при анализе эффективности более чем одной инвестиции за несколько периодов времени.

Среднегеометрическая доходность учитывает выбросы, возникающие в результате притока и оттока денег с течением времени.По этой причине он также известен как взвешенная по времени ставка доходности (TWRR). Еще одной уникальной особенностью TWRR является то, что он учитывает сроки и размер денежных потоков.

Это делает TWRR точной мерой доходности портфеля, в котором были снятия средств или другие транзакции, такие как получение процентных платежей и депозитов. Ставка доходности, взвешенная в денежном выражении (MWRR), совпадает с внутренней нормой доходности, где ноль — это чистая текущая стоимость.

Ограничения средней доходности

Несмотря на предпочтение простой и эффективной меры внутренней доходности, средняя доходность имеет несколько подводных камней.Он не учитывает разные проекты, которые могут потребовать разных капитальных затрат.

Аналогичным образом игнорируются будущие затраты, которые могут повлиять на прибыль; скорее, он фокусируется только на прогнозируемых денежных потоках в результате вливания капитала. Кроме того, средняя доходность не учитывает скорость реинвестирования; вместо этого он неявно предполагает, что будущие денежные потоки могут быть созданы заново по тем же ставкам, что и внутренние нормы прибыли.

Это предположение нецелесообразно, учитывая, что иногда внутренняя норма доходности может давать большое число, а факторы такой доходности могут быть ограничены или недоступны в будущем.Из-за этих недостатков инвесторы и аналитики предпочитают использовать взвешенную по деньгам доходность или среднее геометрическое в качестве альтернативного показателя для анализа.

Дополнительные ресурсы

CFI является официальным поставщиком сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, охватывающим финансы, бухгалтерский учет и т.д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы, указанные ниже:

- Годовая общая доходность Годовая общая доходность Годовая общая доходность — это доход, полученный от инвестиций каждый год. Он рассчитывается как среднее геометрическое значение прибыли за каждый год, полученное за период

- Возврат инвестиций (ROI) Рентабельность инвестиций (ROI) Рентабельность инвестиций (ROI) — это показатель эффективности, используемый для оценки доходности инвестиций или сравнения эффективность различных вложений.

- Среднегодовой темп ростаСреднегодовой темп ростаСреднегодовой темп роста (AAGR) — это среднегодовое увеличение стоимости инвестиционного актива, портфеля или денежного потока.

- Годовая ставка доходности Годовая ставка доходности Годовая норма прибыли — это способ расчета доходности инвестиций на годовой основе. Когда мы инвестируем, мы часто хотим знать, сколько мы зарабатываем.

Калькулятор средней доходности

Калькулятор средней доходности может рассчитать среднюю доходность для двух разных сценариев.Первый основан на денежных потоках, а второй рассчитывает совокупную и среднюю доходность нескольких инвестиционных доходов с разными периодами удержания.

Средняя доходность на основе денежного потока

Этот калькулятор оценивает среднегодовую доходность всего счета на основе начального и конечного сальдо, а также дат и сумм депозитов или снятий.

Средняя и совокупная доходность

Этот калькулятор оценивает среднегодовую доходность, а также совокупную доходность для различных доходностей от инвестиций с разными периодами владения.

Связанный калькулятор инвестиций | Калькулятор процентовСредняя доходность

Средняя доходность определяется как математическое среднее значение ряда доходностей, полученных за определенный период времени. Что касается калькулятора, средняя доходность для первого расчета — это ставка, по которой начальный баланс заканчивается как конечный баланс на основе депозитов и снятия средств, которые производятся между ними с течением времени. Учитывается временная стоимость денег. Теория утверждает, что доллар сегодня стоит больше, чем доллар завтра.Для второго расчета средняя доходность — это общая доходность за весь период (для всех задействованных доходностей), деленная на количество периодов. Здесь также учитывается временная стоимость денег.

Средняя доходность

Средняя норма доходности (ARR), также известная как учетная норма доходности, — это средняя сумма (обычно в годовом исчислении) денежного потока, генерируемого в течение срока действия инвестиции. ARR не учитывает временную стоимость денег. В результате лучше всего использовать ARR в сочетании с другими показателями при рассмотрении крупных финансовых решений.

Оба приведенных выше вычисления учитывают временную стоимость денег при вычислении средней доходности. Как средняя доходность, так и ARR являются обычно используемыми методами определения относительных уровней производительности.

Совокупная доходность

Совокупный доход относится к совокупной сумме инвестиционной прибыли или убытков независимо от времени и может быть представлен либо в виде числовой суммы, либо в виде процентной ставки. Обычно это контрастирует с годовой доходностью, которая представляет собой доход (или убыток) от инвестиций только за один год.Накопленную прибыль также следует отличать от средней годовой прибыли, которая представляет собой сумму всех доходов за данный период, нормализованных ежегодно.

Поскольку большинство финансовых формул вращаются вокруг и представлены в годовом исчислении, совокупная доходность в качестве метрики менее полезна из-за отсутствия значимых сравнений. Как и ARR, совокупный доход лучше всего использовать в сочетании с другими показателями эффективности.

Преимущества метода средней доходности | Малый бизнес

Инвесторам с ограниченными ресурсами нужны методы для анализа и сравнения инвестиционных возможностей.Это может включать сравнение самых разных типов инвестиций, от акций и облигаций до недвижимости, товаров и иностранной валюты. Метод средней нормы прибыли — это один из способов, с помощью которого инвесторы могут узнать о своих возможностях, прежде чем принять решение о вложении денег в конкретную инвестицию.

Ориентация на доходность

Метод средней нормы доходности не учитывает риск инвестиций. Вместо этого он фокусируется на фактических доходах или доходах от тех же инвестиций в прошлом. Формула для расчета средней нормы прибыли начинается с доходности за период времени, деленной на количество лет, месяцев или финансовых кварталов.Этот результат делится на сумму инвестиций, необходимых для получения прибыли. Умножение этого результата на 100 превращает его в процент. Например, инвестор может вложить 1000 долларов в паевой инвестиционный фонд в 2012 году. Если фонд вырастет на 100 долларов в 2013 году и еще на 200 долларов в 2014 году, средняя доходность за двухлетний период составит 150 долларов в год. Если разделить на первоначальные инвестиции в размере 1000 долларов, то средняя доходность составит 15 процентов.

Гибкие временные рамки

Метод нормы доходности может охватывать любой период времени, указанный инвестором.У каждого инвестора свой временной горизонт, который указывает на то, как скоро инвестор может захотеть продать свои инвестиции. Инвесторы с большими временными горизонтами, например молодые работники, начинающие откладывать на пенсию, могут использовать данные за десятилетия для определения средней нормы прибыли для различных инвестиций. Инвестор с более коротким временным горизонтом может использовать более свежие данные для определения краткосрочной средней нормы прибыли.

исключает выпадающую статистику

Поскольку он основан на средних значениях, метод средней нормы доходности исключает выпадающую статистику в наборах данных.Это особенно полезно для долгосрочных средних значений, когда многолетняя прибыль может минимизировать влияние убытков за один год. Все инвестиции сопряжены с риском, и метод средней нормы доходности имеет дело с риском косвенно, путем включения в среднее значение только его ощутимого воздействия на доходность инвестиций. Разовые события, влияющие на доходность, не так важны, как медленные, устойчивые тенденции в сумме денег, которые инвестиции приносят своим владельцам.

Простое сравнение

Метод средней нормы доходности позволяет проводить простое сравнение различных типов инвестиций.Поскольку результат составляет один процент, инвесторы могут получить прибыль от инвестиций, если в будущем будет получена средняя норма прибыли. Эта информация полезна, когда инвесторы также должны учитывать уровень риска для инвестиций и общую стоимость инвестирования. Простота метода позволяет ему участвовать в сложном процессе выбора правильных инвестиций.

Понимание учетной нормы прибыли (ARR)

Учетная норма прибыли — это инструмент, используемый для принятия решения о том, имеет ли финансовый смысл продолжать покупку дорогостоящего оборудования, приобретение другой компании или другое крупное вложение в бизнес.Это средний годовой чистый доход от инвестиций, деленный на средние капитальные затраты. Если результат превышает минимальную норму прибыли, требуемую бизнесом, это указывает на то, что вложение может оказаться целесообразным. Если учетная норма прибыли ниже контрольной, инвестиции не учитываются.

Расчет бухгалтерской нормы прибылиЧтобы рассчитать учетную норму прибыли для инвестиций, разделите среднегодовую прибыль на среднегодовые инвестиционные затраты.Результат выражается в процентах. Например, если новая машина, рассматриваемая для покупки, будет иметь средние инвестиционные затраты в размере 100 000 долларов США и принесет среднегодовое увеличение прибыли на 20 000 долларов США, учетная норма прибыли будет составлять 20%.

Среднегодовое увеличение прибыли 20 000 долларов США / Средняя инвестиционная стоимость 100 000 долларов США = 0,20

ARR по этой инвестиции составляет 0,20 x 100 или 20%.

Для расчета учетной нормы прибыли требуется три шага: вычисление среднегодового увеличения прибыли, затем средние инвестиционные затраты и затем применение формулы ARR.

Чтобы получить показатель среднегодового увеличения прибыли, аналитики прогнозируют предполагаемое увеличение годовой выручки от инвестиций в течение срока их полезного использования. Затем они вычитают увеличение годовых затрат, включая безналичные начисления на амортизацию.

Чтобы получить среднюю инвестиционную стоимость, аналитики берут начальную балансовую стоимость инвестиции плюс балансовую стоимость в конце срока ее службы и делят эту сумму на два.

Например, предположим, что компания рассматривает возможность покупки новой машины, которая будет стоить 100 000 долларов.Это принесет в общей сложности 150 000 долларов дополнительной чистой прибыли в течение 10 лет. По истечении этого срока он будет в конце своего срока полезного использования, а его ликвидационная (или остаточная) стоимость составит 10 000 долларов.

Сначала посчитаем среднегодовую прибыль:

Дополнительная прибыль: $ 150 000

Минус амортизация (покупная стоимость минус ликвидационная стоимость): 90 000 долларов

Общая прибыль после амортизации: 60 000 долларов США

Средняя годовая прибыль за 10 лет: 6000 долларов США

Во-вторых, рассчитайте средние инвестиционные затраты:

Средняя инвестиция (100 000 долларов США балансовой стоимости за первый год плюс 10 000 долларов США балансовой стоимости за прошлый год) / 2 = 55 000 долларов США

Теперь примените формулу учетной нормы прибыли:

6000 долларов / 55000 долларов = 0.109

ARR для этой инвестиции составит 0,109 x 100 или 10,9%.

ARR Плюсы и минусыМенеджеры могут решить, продолжать ли инвестирование, сравнив учетную норму доходности с минимальной нормой доходности, необходимой бизнесу для оправдания инвестиций. Например, бизнесу могут потребоваться вложения для возврата не менее 15%. В приведенном выше случае покупка нового станка не будет оправдана, поскольку учетная норма доходности 10,9% меньше минимально необходимой доходности 15%.

Учетная норма прибыли также иногда называется простой нормой прибыли или средней нормой прибыли. Учетную норму прибыли можно использовать для проверки отдельных проектов, но она не очень хорошо подходит для сравнения инвестиционных возможностей. Одна из причин заключается в том, что он не учитывает временную стоимость денег. Различные инвестиции могут включать разные периоды времени, что может изменить общее ценностное предложение.

В отличие от других широко используемых показателей доходности, таких как чистая приведенная стоимость и внутренняя норма доходности, учетная норма доходности не учитывает денежный поток, генерируемый инвестициями.Вместо этого он фокусируется на чистой операционной прибыли, которую принесут инвестиции. Это может быть полезно, потому что чистая прибыль — это то, что многие инвесторы и кредиторы учитывают при выборе инвестиций или рассмотрении кредита. Однако денежный поток, возможно, является более важной проблемой для людей, фактически ведущих бизнес. Таким образом, учетная норма прибыли не обязательно является единственным или лучшим способом оценки предлагаемых инвестиций.

ИтогУчетная норма прибыли — это простой и быстрый способ изучить предлагаемые инвестиции, чтобы убедиться, что они соответствуют бизнес-стандартам минимальной требуемой прибыли.Вместо того, чтобы смотреть на денежные потоки, как это делают другие инструменты оценки инвестиций, такие как чистая приведенная стоимость и внутренняя норма доходности, учетная норма доходности исследует чистую прибыль. Однако среди его ограничений является то, как он не учитывает временную стоимость денег.

Советы по оценке капитальных вложений- Рассмотрите возможность работы с опытным финансовым консультантом, если вы оцениваете предлагаемые инвестиции. Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей.Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Если расчет ARR предлагаемых капитальных вложений или приобретения выглядит неубедительным, возможно, имеет смысл передать на аутсорсинг. Аутсорсинг — сложный вопрос, поэтому было бы хорошо усвоить основные аргументы за и против аутсорсинга, прежде чем делать этот альтернативный шаг.

Фото: © iStock.com / cnythzl, © iStock.com / Андрей Шалари, © iStock.com / FG Trade

Марк Хенрикс Марк Хенрикс занимается личными финансами, инвестированием, выходом на пенсию, предпринимательством и другими темами более 30 лет. Его авторская подпись внештатного сотрудника появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который даст вам жизнь.Его любимые репортажи — это те репортажи, которые помогают обычным людям увеличить свое личное богатство и удовлетворение жизнью. Выпускник программы журналистики Техасского университета, он живет в Остине, штат Техас. В свободное время он любит читать, заниматься волонтерством, выступать в дуэте с акустической музыкой, каякингом, альпинизмом в дикой природе и соревнованиями по триатлону.Какую норму прибыли следует использовать для пенсионного планирования?

Q: Какую норму прибыли должны использовать люди 20 или 30 лет при использовании калькулятора пенсионного планирования? (Часто они устанавливаются на 6% или 8%).И включает ли это инфляцию? В зависимости от предположений, которые я использую, я получаю совершенно разные ответы. На нижнем уровне я экономлю слишком мало, а на верхнем я экономлю слишком много. Что ты посоветуешь? — Кимберли

Отличный вопрос. Как вы заметили, небольшая разница в предполагаемой норме прибыли может резко изменить сумму, которую вам нужно откладывать на пенсию. Не говоря уже об инфляции и доходе, который вам понадобится на пенсии.

Предполагаемая доходность

Я видел, как люди использовали все от 5% до 12% для получения средней годовой прибыли за всю жизнь инвестирования.Но какая норма прибыли точнее: 5% или 12%?

Может и то, и другое. Следует учитывать два важных фактора:

- Учитывает ли предполагаемая норма прибыли инфляцию.

- Срок инвестирования.

Инфляция

Исторически уровень инфляции в США колеблется от 1,5% до 4% в год. Итак, если вы получили 10% -ный доход от ваших инвестиций в год, когда была 3% -ная инфляция, ваша скорректированная на инфляцию прибыль будет больше примерно 7% (это чрезмерное упрощение математики, но вы поняли идею).Помните, что инфляция — это единственная причина, по которой вы не можете просто спрятать свои сбережения на банковском счете и рассчитывать на то, что разбогатеете. Если инфляция составляет 3%, а вы зарабатываете только 2%, вы теряете деньги!

Инвестиционный период

Продолжительность инвестирования влияет на ожидаемую доходность по ряду причин. Во-первых, чем дольше вы должны инвестировать, тем более агрессивным вы можете быть с распределением активов, отдавая предпочтение акциям и другим более волатильным, но потенциально более выгодным инвестициям.Кроме того, чем дольше вы инвестируете, тем больше у вас будет хороших лет, чтобы преодолеть плохие. Вот почему так важно не уходить с рынка во время спада — вы рискуете упустить возможность отскока.

Некоторые примеры

С помощью этого калькулятора я вычислил среднюю рыночную норму доходности за три 30-летних периода. Я показал результаты как с инфляцией, так и без нее.

Сводный годовой темп роста индекса S&P 500

| 30-летний период | до инфляции | с поправкой на инфляцию |

|---|---|---|

| 1960-1989 | 10.30% | 5,07% |

| 1970-1999 | 13,78% | 8,24% |

| 1980-2009 | 11,29% | 7,52% |

Я должен отметить, что эти числа представляют собой совокупный годовой темп роста (CAGR), который является более точной мерой рыночной доходности, чем простое среднегодовое значение. Например, если у вас есть инвестиции, которые в один год вырастают на 100%, а в следующем падают на 50%, вы заработали 0 долларов, но простой средний доход (100–50 / 2) указан как 25%.CAGR составит 0%.

Как видите, средняя доходность с поправкой на инфляцию для S&P 500 составляла от 5% до 8% в течение нескольких выбранных 30-летних периодов. Суть в том, что использование нормы доходности 6% или 7% — хороший выбор для вашего пенсионного планирования. Я использую 6%, потому что я — как и многие из вас, которых я опрашивал на нашей странице в Facebook на прошлой неделе — предпочитаю быть консервативным и сэкономить больше, чем быть чрезмерно оптимистичным и закончиться нехваткой через 30 лет.

Вопросы пенсионного планирования

Прогнозирование нормы прибыли — это часть гораздо большей пенсионной головоломки.

Если вы все еще не уверены, лучший способ начать планирование выхода на пенсию — это обратиться к сертифицированному специалисту по финансовому планированию. Если вам нужна помощь в поиске одного из них, Паладин — отличный ресурс. Просто введите информацию о ваших целях, и Паладин подберет вам предварительно проверенного финансового доверенного лица, которое поможет вам достичь ваших целей по сбережениям.

Как вы думаете? Какие предположения относительно нормы прибыли и других переменных вы используете, планируя, сколько откладывать на пенсию?

Подробнее: .

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!. Хотя изначально учет затрат и калькуляция себестоимости касались промышленного производства, впоследствии они стали применяться в банках. Действительно, очень важно, чтобы на банковские… … Энциклопедия банковского дела и финансов

Хотя изначально учет затрат и калькуляция себестоимости касались промышленного производства, впоследствии они стали применяться в банках. Действительно, очень важно, чтобы на банковские… … Энциклопедия банковского дела и финансов