ТОП 10 советов начинающим инвесторам в 2023 году — статьи от Александра Герчика — статьи от Александра Герчика

Пассивный доход все больше сегодня интересует людей. Многим хочется позаботиться о дополнительных выплатах к пенсии, получать процент с депозита, сдавать в аренду купленную квартиру.

С чего начать инвестировать? Как выбрать лучшее направление для вложений? И какими правилами пользоваться?

В статье вы узнаете, какие бывают ошибки начинающих инвесторов и как их не допустить. Предлагаем советы новичкам-инвесторам от профессионалов.

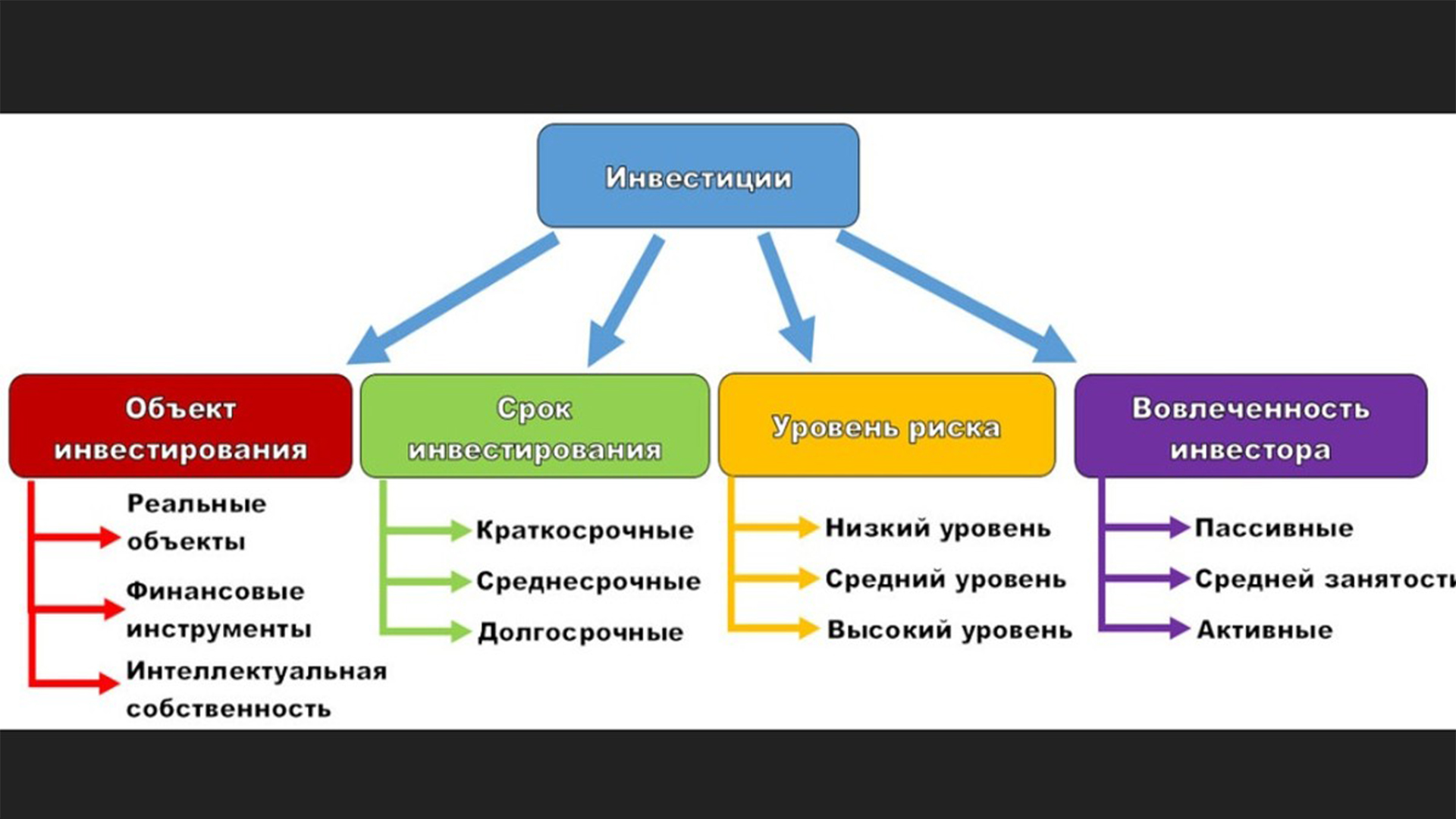

Что такое инвестирование?

Это вложение финансов в активы для их сохранения и получения дохода в дальнейшем. Они имеют продолжительный период — длятся годами и десятилетиями.

Инвесторами становятся люди любых специальностей и возрастов независимо от специального образования. А что для этого нужно сделать и как начать инвестировать с нуля — получите структурированную информацию, чтобы разобраться.

10 важных советов для начинающих инвесторов

Уверены, наши советы инвесторам будут полезны.

1. Инвестируйте только часть своих накоплений

Вам могут понадобиться средства на решение насущных вопросов и «вытянуть» их из бизнеса будет проблематично. Активы могут просесть в цене на момент выхода из бизнеса, и вы просто потерпите убытки.

Поэтому начинайте с сумм, которые будет не жалко потерять. И это должны быть ваши, а не заемные или взятые в долг деньги.

2. Учитесь выбирать активы

Начинающий инвестор должен четко осознавать, в какие активы лучше вкладываться. Нужно учиться и понимать — почему одни акции будут расти в цене, а другие нет.

Поможет в этом анализ и объективная оценка рыночных показателей компаний. Насколько данное направление привлекательно и популярно сейчас и в будущем, в какой мере вас устраивает рост прибыли, процессы модернизации и перспективы развития.

Здесь большой простор для выбора — предприятия и компании здравоохранения, фармацевтики, экологии, IT сферы, энергоресурсов, средств коммуникации и пр.

Узнайте больше про инвестиции и инвестирование

3.

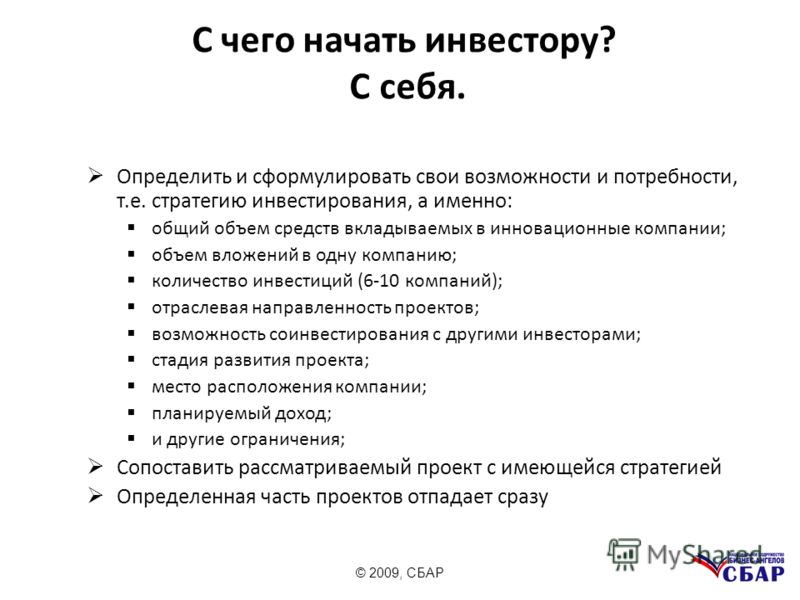

Планируйте

ПланируйтеСоставление четкого плана поможет определить цели и средства их достижения. В этом бизнесе есть закономерности. На основе плана составляется стратегия, реализация которой приведет к результату.

4. Выберите надежного брокера

Советы инвесторам-новичкам продолжает вопрос выбора посредника и открытие брокерского счета. Работайте с теми, кто имеет лицензию, отличные отзывы, долговременную прибыльную историю на бирже.

Ваши шаги в этом направлении:

-подписать договор с брокерской конторой,

-открыть депозит и внести на него деньги,

— установить торговую программу для работы,

— приступать к заключению сделок.

5. Применяйте инструменты, в которых вы разбираетесь

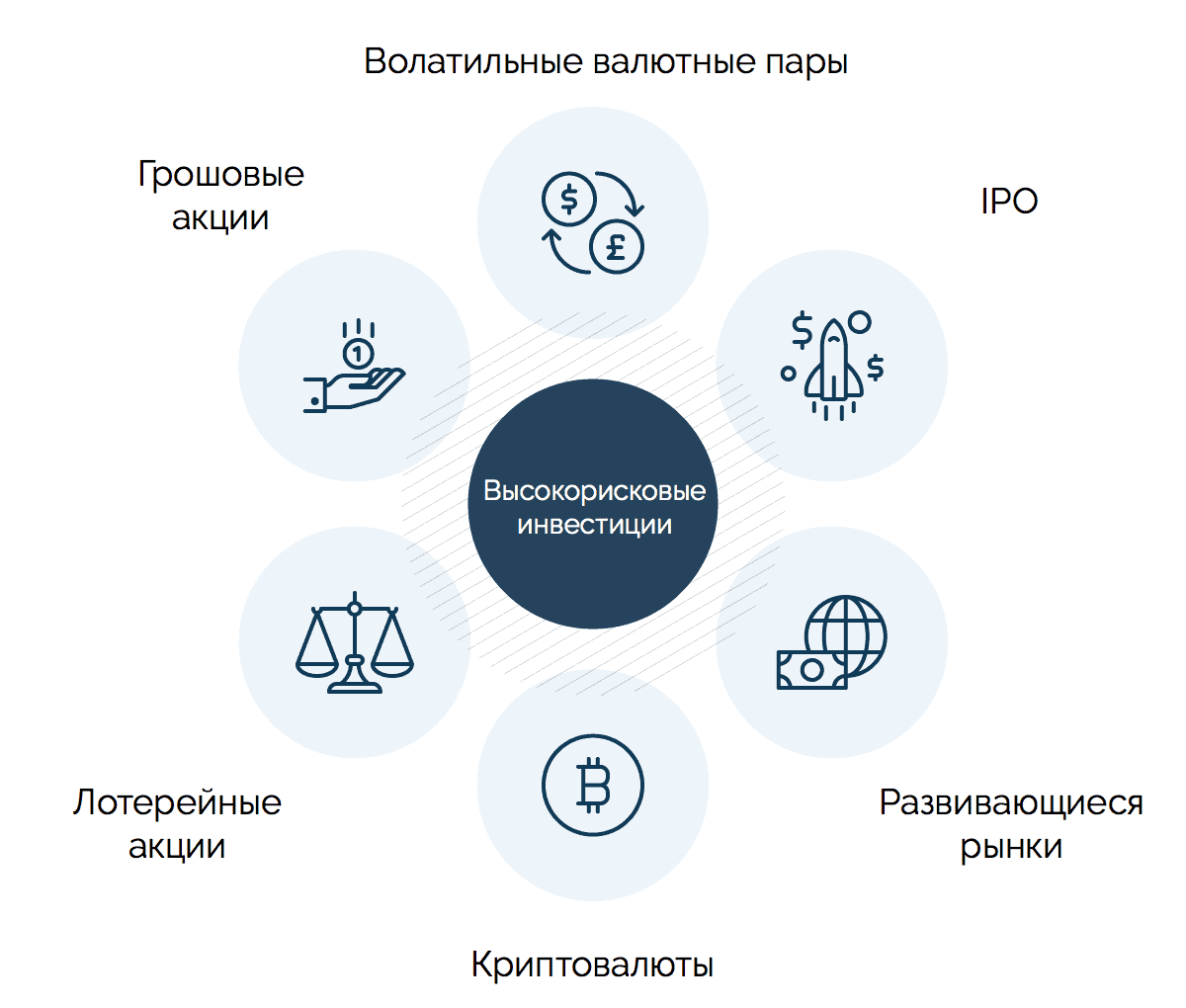

Вы в состоянии сводить к минимуму риски, если будете знать, что предпринимать в возникающих обстоятельствах. Для этого нужно понимать принцип формирования цены, причины ее роста, как работают фондовый рынок, блокчейн на рынке криптовалют или фьючерсы на срочном рынке.

Нужны обучение и практика, начните с демо-счета. Если пока не имеете опыта и сомневаетесь — начинайте с простых консервативных инструментов: покупка облигаций, драгоценных металлов, вклады в ETF.

6. Вкладывайте средства в защитные активы

Как начать инвестировать в акции, вы уже знаете. Но вчера еще пользовавшиеся спросом перспективные акции компаний и целых отраслей могут сегодня резко упасть в цене — из-за санкций, например, или прогресса в технике.

Обратите внимание на стабильные финансовые активы: золото, государственные облигации, твердые валюты — доллары, йены, швейцарские франки. Они не теряют стоимость в периоды кризисов. Их наличие в вашем портфеле будет надежной защитой от катаклизмов и переменчивости рынка.

7. Диверсифицируйте свой инвестиционный портфель

Пусть в нем появятся акции не только различных фирм, но и разных отраслей, стран. С различными инструментами и сроками вкладов.

Так выровняется баланс, и при падении одного актива, прибыль другого перекроет потери.

Вы можете самостоятельно разнообразить портфель или приобрести акции ETF — торгующего на бирже фонда, который уже имеет готовый набор ценных бумаг.

8. Вкладывайте регулярно

Постоянство и наработка опыта приносят положительные результаты. Так у вас увеличиваются горизонты и появляется хватка. Реинвестирование в активы, используя навыки и знания, а иногда и интуицию — уменьшает риск и приносит стабильность.

9. Создайте подушку безопасности

Чтобы чувствовать себя свободно на рынке инвестиций, обеспечьте себе наличие свободных средств в размере полугодовой зарплаты. Тогда у вас не появится соблазн вывести деньги из инвестиционного портфеля для решения насущных или непредвиденных жизненных обстоятельств.

10. Инвестируйте в себя

Эти вложения всегда останутся с вами и принесут много пользы.

Здоровье понадобится для пополнения сил и энергии. Занимайтесь спортом, плавайте, ездите на велосипеде.

Нетворкинг — возможность общаться и узнавать что-то новое, заводить интересные и нужные знакомства.

Обучайтесь, пополняйте багаж знаний и навыков в рыночной торговле. Здесь вам поможет Gerchik Trading Ecosystem — лучшая образовательная платформа для новичков с авторской методологией и практикующими трейдерами-менторами.

Выводы

Перечисленные советы начинающим инвесторам не исчерпываются указанным перечнем.

Идеальных инструментов для вложений нет, но вы можете совершенствоваться, выбирая различные варианты, чтобы достигать поставленных целей.

Инвестиции — не мгновенное обогащение, а долгий путь к богатству. Пройдите его вместе с командой Александра Герчика.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Как начать инвестировать в 2023 году? Вот что нужно знать | Ликбез инвестора

Вы хотите начать инвестировать, но не знаете с чего начать? Это совершенно нормально — сейчас непросто разобраться в том, куда вложить свои деньги. В условиях безудержной инфляции и перевернутого фондового рынка может быть довольно сложно сделать правильный выбор. Перед вами руководство для начинающих по инвестированию.

В условиях безудержной инфляции и перевернутого фондового рынка может быть довольно сложно сделать правильный выбор. Перед вами руководство для начинающих по инвестированию.

Да, количество доступной информации по инвестициям может быть ошеломляющим. Довольно сложно избежать опрометчивых инвестиционных решений на фоне рыночных новостей, которые всегда полны драмы.

Вот почему мы собрали некоторые из лучших вариантов инвестиций на 2023 год, чтобы помочь вам защитить свое богатство и финансовое будущее.

Как начать инвестировать в первый раз?

Ну, для начала, инвестирование не должно быть сложным или запутанным. Наоборот, инвестиции в свое будущее могут стать одним из лучших долгосрочных решений, которые вы когда-либо принимали, особенно если до выхода на пенсию осталось несколько десятков лет.

Итак, если вы считаете, что готовы начать инвестировать в 2023 году, вот несколько шагов, которые следует рассмотреть.

Убедитесь, что у вас есть резервный фонд

Прежде чем начать инвестировать, отложите немного денег в свой резервный фонд, или чрезвычайный фонд, и держите его отдельно от денег, которые вы планируете инвестировать.

Инвестирование — это долгосрочное предприятие, и хотя может показаться, что легко войти на рынок и заработать много денег в течение нескольких недель или даже дней, обычно инвестирование работает не так.

Иногда, когда ваши инвестиции показывают не очень хорошие результаты, вам придется подождать, пока они восстановятся, или продать их с убытком. Может случиться так, что вам понадобятся деньги как можно скорее, и вы не сможете переждать спад.

Вот почему эксперты рекомендуют отложить на сберегательный счет сумму равную расходам на 3-6 месяцев на случай чрезвычайных ситуаций, прежде чем вы начнете серьезно инвестировать в такие активы, как акции, облигации, драгоценные металлы, криптовалюты и т. д.

Если вы тратите в среднем $2.500 долларов в месяц на жилье и повседневные расходы, ваш резервный фонд должен составлять около $7.500-$15.000 долларов.

Но лучше положить наличные на случай непредвиденных обстоятельств на сберегательный счет, который будет приносить вам проценты, чтобы вы не потеряли слишком много денег из-за инфляции.

Потому что, если уровень инфляции превышает проценты по сбережениям, вы теряете деньги.

Однако это не означает, что вы должны прекратить увеличивать свой резервный фонд, когда он станет равен расходам на 6 месяцев. В конце концов, ваш чрезвычайный бюджет должен действовать как «страховочная сетка», которая защитит вас, если что-то случится с вашим основным источником дохода.

В то же время у вас не должно быть слишком много денег, запертых на сберегательном счету и не работающих на вас, потому что инфляция медленно, но верно снижает стоимость денег. Так что в целом 3-6 месяцев сбережений должно быть достаточно, чтобы защитить вас в экстренных ситуациях.

Теперь, когда вы позаботились о своем резервном фонде, пришло время определить бюджет, который вы хотели бы инвестировать.

Продумайте свой бюджет и инвестиционную стратегию

После того, как у вас будет достаточно денег, отложенных на черный день, пересмотрите свой бюджет и инвестируйте столько, сколько можете, комфортную для вас сумму.

Имейте в виду, что даже $5 долларов иногда может быть достаточно для инвестиций. Небольшие суммы со временем накапливаются, но важно быть последовательным и начать инвестировать как можно скорее.

Есть две простые инвестиционные стратегии, которые вы можете начать использовать прямо сейчас.

Паушальная стратегия

Как следует из названия, эта стратегия предполагает вложение большой суммы денег за один раз.

Если вам посчастливилось получить крупную сумму за счет наследства, возврата налогов или просто по счастливой случайности, вы можете пустить в дело всю сумму сразу. Это позволит вам увидеть более быструю и значительную отдачу от ваших инвестиций.

Но имейте в виду, что эта стратегия может быть довольно стрессовой и даже привести к большим потерям в краткосрочной перспективе.

Стратегия усреднения долларовой стоимости

Эта стратегия просто означает покупку определенного количества актива через равные промежутки времени, независимо от его цены.

Некоторые рыночные аналитики предполагают, что эта стратегия может быть вашим лучшим выбором в этом году, особенно после недавних потрясений на фондовом рынке. По словам Ребекки Завалеты, создателя инвестиционного сообщества First Milli:

Стратегия усреднения стоимости в долларах показала, что она на самом деле работает лучше в период сильных рыночных обвалов. И частота обвалов рынка сейчас больше, чем когда-либо.

Но на самом деле важно помнить, что это не обязательно должно быть решение «или/или». Для некоторых инвесторов сочетание паушального инвестирования и усреднения долларовой стоимости может быть хорошим выбором.

Какую бы стратегию вы ни выбрали, она должна лучше всего работать для вас и ваших инвестиционных целей.

Определите свою толерантность к риску

Прежде чем вкладывать все свои деньги, скажем, в акции или криптовалюту, стоит сначала узнать свою толерантность к риску.

Проще говоря, толерантность к риску — это сочетание двух моментов:

- Насколько хорошо вы можете спать по ночам в периоды рыночной волатильности.

- Как долго вам не потребуются деньги.

Вот почему структура вашего портфеля (сочетание акций, облигаций, криптовалюты, драгоценных металлов и т. д.) должна отражать эту толерантность к риску.

Как мы уже упоминали выше, паушальные инвестиции не лишены риска, но могут быть хорошим способом быстро накопить богатство после неожиданного джекпота.

Стратегия усреднения стоимости, с другой стороны, хороша для тех, кто хочет снизить риск и максимизировать прибыль в долгосрочной перспективе. Но с этой стратегией важно действительно придерживаться плана, независимо от того, что происходит на рынке в конкретный день или неделю.

Теперь, когда мы определили некоторые основные шаги, которые вы должны предпринять, чтобы подготовиться к инвестированию, давайте рассмотрим некоторые из популярных инвестиций, с которых вы могли бы начать.

Во что инвестировать начинающим?

Короче говоря, вы начинаете с того, что узнаете возможные инвестиционные варианты, которые очень часто зависят от страны, в которой вы живете, и суммы денег, которую вы можете инвестировать.

Например, состоятельные люди имеют больше возможностей инвестировать в стартапы или молодые компании и поэтому могут получать значительно большую прибыль по сравнению с обычными инвесторами, которым приходится ждать, пока компания станет публичной (или, другими словами, начнет продавать свои акции на открытом рынке).

Поэтому вам, вероятно, придется провести собственное исследование, чтобы увидеть, какие варианты доступны для вас с учетом вашей ситуации.

Но мы подготовили для вас список некоторых общедоступных вариантов инвестирования.

Инвестирование в акции

Ни для кого не секрет, что инвестирование в акции, если все сделано правильно, может быть одним из наиболее эффективных способов создания долгосрочного богатства.

Инвестировать в фондовый рынок можно несколькими способами:

- Отдельные акции: вы можете инвестировать в отдельные акции, но только если вы готовы потратить некоторое время на тщательное изучение и оценку акций на регулярной основе.

Но если умеренные математические расчеты или чтение квартальных доходов компаний не кажутся вам привлекательными, есть более пассивный подход к инвестированию в акции.

Но если умеренные математические расчеты или чтение квартальных доходов компаний не кажутся вам привлекательными, есть более пассивный подход к инвестированию в акции. - Индексные фонды: это инвестиционные фонды, которые отслеживают эталонный индекс, такие как S&P 500 или Nasdaq 100. Давайте используем S&P 500 в качестве примера. S&P 500 — один из основных индексов, отслеживающий деятельность 500 крупнейших компаний США. Инвестирование в фонд S&P 500 означает, что ваши инвестиции привязаны к результатам деятельности широкого круга компаний, таких как Microsoft Corporation, Apple Inc. или Amazon. Исторически S&P 500 приносил инвесторам почти 10% среднегодовой доходности. (Но помните, что прошлые результаты не гарантируют будущие доходы).

- Роботы-советники: наконец, еще один вариант — использование робота-советника, который будет инвестировать в несколько индексных фондов в зависимости от вашей терпимости к риску и целей инвестирования, а также автоматически ребалансирует ваш портфель при изменении рыночных условий.

Итак, как видите, есть несколько вариантов инвестирования в акции. Но прежде убедитесь, что вы провели достаточно исследований и хорошо осведомлены об акциях, которые вы покупаете, или о брокере, который будет покупать акции для вас.

2022 год для большинства мировых фондовых рынков был тяжелым, и похоже, что 2023 год не будет намного лучше, поскольку инфляция усиливается, надвигается рецессия и нарастают глобальные геополитические потрясения.

Фактически, 2022 год был даже худшим годом с 2008 года для основных индексов США.

В 2022 году американские акции показали худший год с 2008 года на фоне опасений по поводу роста процентных ставок, надвигающейся рецессии, геополитической напряженности и замедления корпоративных доходов.

И в целом похоже, что фондовому рынку предстоит неспокойный год, поскольку геополитические опасения, инфляция и процентные ставки уже вызвали резкие колебания на Уолл-стрит.

Инвестирование в облигации

Облигации — это способ для организации (например, компании, муниципалитета или местного самоуправления) привлечь деньги.

Допустим, ваше местное правительство просит вас вложить определенную сумму денег для финансирования общественного проекта, такого как строительство шоссе или школы.

Взамен ваше местное правительство обещает вернуть вам эти инвестиции плюс проценты в течение определенного периода времени, который может составлять 1 год, 10 лет, 30 лет или даже 100 лет! Затем, по прошествии времени, правительство вернет первоначальную сумму займа в согласованную дату.

Если процентная ставка по 30-летней облигации составляет 5%, и вы инвестируете в эту облигацию $1.000 долларов, это означает, что каждый год правительство будет платить вам $50 долларов. И через 30 лет оно вернет $1.000 долларов, которые вы вложили изначально.

Облигации, как правило, считаются безопасными и консервативными инвестициями, поскольку они поддерживаются государством и выплачивают вам фиксированную сумму процентов несколько раз в год.

В то же время облигации требуют, чтобы вы запирали свои деньги на длительный период времени. Более того, поскольку облигации являются долгосрочными инвестициями, вы сталкиваетесь с риском изменения процентной ставки.

Например, если вы покупаете 30-летнюю облигацию с процентной ставкой 3%, а месяц спустя та же компания выпускает облигации с процентной ставкой 4%, ваша облигация упадет в цене.

И об этом стоит помнить, если вы рассматриваете облигации в качестве одного из вариантов инвестирования.

Инвестирование в недвижимость

Недвижимость была популярной инвестицией за последние 50 лет или около того. При сдаче в аренду она может приносить инвестору регулярный доход, генерируя, таким образом, положительный денежный поток.

Вот несколько способов инвестирования в недвижимость:

- Купить недвижимость и сдавать ее в аренду.

- Инвестировать в краудфандинговую платформу недвижимости, которая объединяет деньги от разных инвесторов в недвижимость для инвестирования в сдаваемую в аренду недвижимость или застройщиков.

- Купить дом в плохом состоянии, отремонтировать его и продать по более высокой цене.

В последние годы цены на недвижимость росли. Но вскоре мы можем увидеть замедление, поскольку ФРС и другие центральные банки по всему миру планируют повысить процентные ставки для борьбы с безудержной инфляцией.

Более высокие ставки могут означать, что меньше людей и предприятий смогут претендовать на кредиты, и это может эффективно снизить спрос на жилье и, следовательно, снизить цены на недвижимость.

Инвестирование в криптовалюту

Криптовалюты становятся все более популярными в качестве инвестиций, а биткойн является первыми в мире современными цифровыми деньгами, которые сочетают в себе технологию блокчейн, децентрализованный контроль и анонимность пользователей.

Уже несколько лет поклонники криптовалют утверждают, что биткойн однажды заменит золото в качестве средства сбережения.

Но этот аргумент все еще обсуждается, поскольку, как вы, наверное, заметили, криптовалюта может быть довольно неустойчивой и рискованной, в отличие от более традиционных инвестиций, таких как акции или активы-убежища, такие как драгоценные металлы.

Итак, если вы планируете в ближайшее время попасть на американские горки криптовалюты, убедитесь, что вы хорошо подготовлены к потенциальным рискам:

- Избегайте покупки или продажи из-за страха упустить возможность.

- Убедитесь, что вы храните свои криптовалюты в безопасном месте.

- Защитите себя от волатильности, также инвестируя в более стабильные активы, такие как золото.

Инвестирование в золото и другие драгоценные металлы

Как правило, у инвесторов, желающих начать инвестировать в драгоценные металлы, есть два основных варианта:

- Покупка акций взаимного фонда или ETF (также известного как бумажное золото), который отслеживает цену на золото, или торгует фьючерсами и опционами на товарном рынке.

- Покупка физического драгметалла.

Слитки и монеты — самый простой способ хранить драгоценные металлы. Для начинающих инвесторов это может стать неожиданностью, но бумажные золотые активы не всегда обеспечены физическим драгоценным металлом. Бумажное золото, такое как ETF и фьючерсы на золото, обычно существует только в цифровой форме.

Бумажное золото, такое как ETF и фьючерсы на золото, обычно существует только в цифровой форме.

Представьте, что вы покупаете бумажное золото за $1.000 долларов, но компания, у которой вы его купили, имеет в своих хранилищах физическое золото только на $500 долларов, чтобы обеспечить стоимость вашего бумажного золота. Поэтому, если возникнут финансовые проблемы, и все захотят обналичить деньги сразу, эта компания (известная как контрагент) может быть не в состоянии выплатить вам полную стоимость вашего бумажного золота.

Таким образом, хотя бумажное золото имеет несколько важных преимуществ (отсутствие платы за доставку и хранение, а также тот факт, что их можно довольно легко конвертировать в наличные деньги через брокера), имейте в виду, что они могут нести значительный риск контрагента.

Это означает, что компания или брокер, отвечающий за ваши ETF, могут обанкротиться или не выполнить свои обязательства, искажая истинное состояние своего портфеля.

Покупая физическое золото, с другой стороны, вы не полагаетесь на какое-либо стороннее лицо или компанию, которые будут хранить и владеть вашим богатством за вас.

И хотя существует несколько рисков, связанных с инвестированием в физическое золото (например, затраты и риски, связанные с хранением и страхованием ваших золотых изделий), вы можете легко избежать их, выбрав подходящего торгового посредника по физическому золоту.

Заключение

Мы установили, что, прежде чем вы начнете инвестировать, важно уяснить несколько вещей.

Во-первых, подумайте о своем бюджете и чрезвычайных сбережениях. Эксперты рекомендуют отложить сумму, равную расходам на 3-6 месяцев, прежде чем вы начнете серьезно инвестировать в такие активы, как акции, облигации, недвижимость, криптовалюту и т. д.

Это не обязательно означает, что вам придется ждать, пока вы не накопите полный резервный фонд, чтобы начать инвестировать. Ваш резервный фонд больше похож на «страховочную сетку», чтобы защитить вас, если рынок пойдет вниз, и вы начнете терять свои инвестиции.

Во-вторых, подумайте о своем бюджете и сумме денег, которую вы готовы (или можете) инвестировать. Сделав это, вы сможете выбрать инвестиционную стратегию, которая лучше всего подходит для вас и ваших инвестиционных целей.

Из многих стратегий, которых вы можете придерживаться, наиболее распространенными являются стратегия единовременной выплаты и стратегия усреднения долларовых затрат.

Первая предполагает размещение денег на инвестиционных счетах в больших количествах за один раз, а вторая требует распределения депозитов во времени. У обоих подходов есть свои плюсы и минусы, но стратегия единовременной выплаты может быть более рискованной и стрессовой.

После того, как все эти пункты выполнены (экстренные сбережения, бюджет и инвестиционная стратегия) — поздравляем — вы готовы начать свое инвестиционное приключение!

Мир инвестиций довольно обширен, но из сотен доступных вариантов мы выбрали 5 общедоступных вариантов инвестиций:

- Акции;

- Казначейские облигации;

- Недвижимость;

- Криптовалюты;

- Золото и другие драгметаллы.

Теперь дело за вами.

И напоследок: убедитесь, что ваш инвестиционный портфель всегда хорошо диверсифицирован с хорошим сочетанием более рискованных активов и активов-убежищ для идеального баланса и защиты от любых потенциальных рыночных спадов.

Автор: ГолдАвеню 19 января 2023 | Перевод: Золотой Запас

3 шага, которые нужно сделать, прежде чем начать инвестировать, говорит финансовый консультант

Спросите консультанта

- Инвестирование в рынок — это то, что позволяет многим людям достигать своих самых больших целей.

- Сроки ваших инвестиций окажут огромное влияние на то, как вы будете распределять свои деньги.

- Исследования показывают, что инвесторы, которые держат свои деньги на рынке и постоянно откладывают, получают наибольшее вознаграждение.

посмотреть сейчас

Инвестиции в рынок — это то, что позволяет многим людям достигать своих самых больших целей, таких как покупка дома, отправка ребенка в колледж и выход на пенсию.

Тем не менее, некоторые люди вкладывают деньги в акции до того, как они будут готовы, предупреждает сертифицированный специалист по финансовому планированию Дуглас Боунпарт.

Чтобы получить выгоду от долгосрочного инвестирования, сказал Боунпарт, вы должны сначала сделать эти три шага.

«Если вы сможете делать все это, вы будете в фантастическом месте, чтобы инвестировать свои деньги и рисковать», — сказал Боунпарт, президент Bone Fide Wealth в Нью-Йорке и член Совета советников CNBC.

1. Постановка целей

Прежде чем вкладывать деньги в рынок, очень важно сформулировать, чего вы пытаетесь достичь, сказал Боунпарт.

Это в основном потому, что разные цели имеют разные временные горизонты. Например, вы можете захотеть купить дом задолго до выхода на пенсию.

Сроки ваших инвестиций окажут огромное влияние на то, как вы будете распределять свои деньги.

«Когда у вас есть время, вы можете пойти на больший риск», — сказал Костепарт.

Например, некоторым людям может быть удобно инвестировать 80% или более своих денег в акции для выхода на пенсию, в то время как они хотели бы равномерно разделить свои сбережения между акциями и облигациями для покупки дома через семь лет.

Для любых целей, которых вы надеетесь достичь менее чем за четыре года, «наличные будут тем, на что я смотрю», — сказал Боунпарт. Деньги на краткосрочные цели не должны находиться на рынке.

«Обычно не стоит рисковать потерять те деньги, которые вам скоро понадобятся», — сказал он.

Конечно, определение того, почему вы инвестируете, также поможет вам узнать, сколько вам нужно отложить. Возвращение в школу, например, вероятно, будет меньшими расходами, чем выход на пенсию.

2. Поймите свой бюджет и поведение

Исследования показывают, что инвесторы, которые держат свои деньги на рынке и постоянно откладывают, получают наибольшее вознаграждение.

Чтобы иметь возможность сделать это, вам нужно убедиться, что вы правильно распоряжаетесь своими доходами, расходами и тратами, сказал Боунпарт.

Таким образом, вы будете знать, сколько вы реально можете позволить себе инвестировать на регулярной основе, сказал он.

Пекич | Е+ | Getty Images

Хотя вы хотите иметь возможность инвестировать в течение длительного времени, вполне естественно, если вы поскользнетесь на этом пути, сказал Боунпарт, и вам придется временно приостановить или сократить взносы.

«Жизнь переменчива, все постоянно меняется», — сказал он. «Подарите себе немного благодати».

«Возьмите год, чтобы поработать над этими вещами.»

3. Создайте резервный фонд

Если вы вложите свои деньги в рынок до того, как у вас будет достаточный резервный фонд, вы рискуете разрушить свои инвестиции, если столкнетесь с потерей работы или непредвиденными расходами, сказал Боунпарт.

Большинство экспертов сходятся во мнении, что вы хотите, чтобы ваши расходы от трех до шести месяцев были сбережены солью, но Boneparth любит иметь еще большую подушку безопасности.

«Я травмированный старый миллениал, — сказал он. «Мне нравится от шести до девяти месяцев».

«Мне нравится от шести до девяти месяцев».

Подробнее

Как начать инвестировать: руководство для начинающих

Автор Тайная команда

Ссылка скопирована В Эта статья:Инвестирование означает покупку ценных бумаг, таких как акции, облигации, взаимные фонды и биржевые фонды (ETF), для зарабатывания денег по мере их роста в цене с течением времени. Инвесторы обычно создают портфель, состоящий из различных ценных бумаг, и часто держат их годами или даже десятилетиями. Трейдеры, с другой стороны, обычно быстро покупают и продают ценные бумаги, чтобы получить небольшую прибыль по мере роста и падения цен. Если идея внутридневной торговли заставляет вас попотеть, будьте уверены: инвестирование, как правило, намного проще и менее напряженно.

Почему инвестиции так важны для вашего будущего youtube.com/embed/bgIv-XlBRp4?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture; web-share» allowfullscreen=»»>Многие эксперты сходятся во мнении, что инвестиции являются важнейшим компонентом светлого финансового будущего. Около 58% американцев владеют акциями (Gallup, 2022), и многие инвестируют также и в другие виды инвестиций. Вот некоторые из наиболее распространенных причин, по которым люди инвестируют:

- Выход на пенсию. В 2021 году 75% американцев, не вышедших на пенсию, имели какие-то пенсионные сбережения, и многие вкладывали эти доллары на инвестиционные счета. Инвестирование может помочь вашему сбережению расти быстрее, чем сбережения в одиночку (Федеральная резервная система, 2022).

>>Подробнее: Рассчитайте, сколько вам нужно для выхода на пенсию - Борьба с инфляцией.

Деньги со временем теряют покупательную способность: предмет, который стоил 100 долларов в 1950 году, сегодня, в 2023 году, будет стоить более 1248 долларов. Инвесторы стремятся к доходности, которая соответствует или опережает инфляцию. Сберегательные счета, даже процентные, часто этого не делают.

Деньги со временем теряют покупательную способность: предмет, который стоил 100 долларов в 1950 году, сегодня, в 2023 году, будет стоить более 1248 долларов. Инвесторы стремятся к доходности, которая соответствует или опережает инфляцию. Сберегательные счета, даже процентные, часто этого не делают.

>>Подробнее: Как работает инфляция - Снижение налоговой нагрузки. Пенсионные и студенческие сберегательные счета предлагают налоговые льготы, которые могут снизить ваш налогооблагаемый доход, а некоторые инвестиционные прибыли облагаются налогом по более низкой ставке прироста капитала в размере 0-15%.

>>Подробнее: Как работают налоги на акции - Увеличение богатства за счет пассивного дохода. Инвестирование заставляет ваши доллары работать на вас. Вы можете получать пассивный доход за счет дивидендов, а также доходов от продажи ценных бумаг, стоимость которых увеличилась.

>>Подробнее: Потоки пассивного дохода

Как правило, чем раньше вы начнете инвестировать, тем больше денег сможете накопить. Как? Сила компаундирования.

Представьте, что вы инвестируете 100 долларов и получаете 5% прибыли в год. В первый год вы заработаете 5 долларов. Когда вы реинвестируете эти доходы, вы получите проценты на 105 долларов в следующем году, а доход составит 5,25 доллара. Каждый раз, когда ваши деньги зарабатывают деньги, которые вы реинвестируете, это увеличивает ваш баланс, а также прибыль на этот баланс.

Чем дольше ваши деньги складываются, тем больше эффект. Допустим, вы начинаете со 100 долларов и вносите 25 долларов в месяц в течение 20 лет, зарабатывая в среднем 5%. Через 20 лет вы внесли бы 6 100 долларов, а ваш баланс превысил бы 10 000 долларов. А через 50 лет вы бы внесли 15 100 долларов, а ваш баланс составил бы почти 64 000 долларов.

>>Подробнее: Расчет сложных процентов

Признаки того, что вы готовы инвестироватьПомимо того, что вы узнаете, как начать инвестировать, вы можете сначала определить, готовы ли вы. Вот некоторые индикаторы того, что время может быть правильным:

- Располагаемый доход. Если вы можете оплатить все свои счета с небольшим остатком, возможно, пришло время заставить ваши доллары работать. Если вы в настоящее время не ведете бюджет, сейчас самое подходящее время, чтобы начать.

>>Подробнее: Как составить бюджет - Нет долга под высокие проценты. Допустим, вы зарабатываете 5 % на своих инвестициях, но вы должны 18 % процентов на остаток по кредитной карте. Это аннулирует ваш доход, а затем и некоторые другие, поэтому может быть разумно погасить долг с высокими процентами, прежде чем инвестировать.

>>Подробнее: Как выбраться из долгов - Резервный фонд. Есть ли у вас от трех до шести месяцев расходов в сбережениях? Если нет, то вложение всех ваших лишних денег в инвестиции может вынудить вас быстро ликвидировать в случае чрезвычайной ситуации, что может привести к потере денег на ваших инвестициях.

>>Подробнее: Как создать фонд на случай непредвиденных обстоятельств и на черный день - Четкие финансовые цели. Как инвестиции, так и сбережения могут быть важными способами откладывать деньги на будущее; каждый из них выполняет разные функции. Постановка целей и определение правильных финансовых инструментов для их достижения закладывают прочную основу.

>>Подробнее: Как составить финансовый план

Вопреки тому, что многие думают, вам не нужна большая сумма денег, чтобы начать инвестировать. На самом деле, вы часто можете начать с таких небольших денег, как доллар. Хотя акции и другие ценные бумаги могут быть дорогостоящими, многие брокерские компании продают их по частям через дробные акции. Некоторые также предлагают счета с низкой или нулевой комиссией.

На самом деле, вы часто можете начать с таких небольших денег, как доллар. Хотя акции и другие ценные бумаги могут быть дорогостоящими, многие брокерские компании продают их по частям через дробные акции. Некоторые также предлагают счета с низкой или нулевой комиссией.

Как только вы начнете инвестировать, вы, вероятно, захотите продолжать добавлять деньги на свои счета, особенно если у вас есть долгосрочные цели, такие как выход на пенсию. Многие эксперты рекомендуют инвестировать 10-20% своего дохода на постоянной основе. Например, метод бюджетирования 50/30/20 выделяет около 20% вашего бюджета на сбережения и инвестиции.

Однако для многих людей 10-20% недосягаемы. Инвестируя все, что вы можете себе позволить, особенно если вы начинаете рано, вы все равно можете улучшить свое финансовое здоровье в долгосрочной перспективе.

>>Узнайте больше: Сколько вы должны инвестировать

Узнайте свой подход к инвестированию У каждого инвестора свой стиль, на что влияет множество факторов. Поиск подхода, который работает для вас, зависит от определения ваших инвестиционных целей, вашего бюджета, вашей терпимости к риску и того, насколько практичным вы хотите быть в управлении своими инвестициями. Имейте также в виду, что ваш подход, скорее всего, изменится по мере изменения ваших жизненных обстоятельств.

Поиск подхода, который работает для вас, зависит от определения ваших инвестиционных целей, вашего бюджета, вашей терпимости к риску и того, насколько практичным вы хотите быть в управлении своими инвестициями. Имейте также в виду, что ваш подход, скорее всего, изменится по мере изменения ваших жизненных обстоятельств.

Все инвестиции сопряжены с риском, включая риск потери денег. Но уровень риска, который устраивает каждого человека, очень индивидуален. Ваш возраст, доход, финансовые цели и другие факторы играют роль. Инвесторы обычно классифицируют толерантность к риску по трем категориям:

- Консервативный. Консервативный инвестор ценит стабильность больше, чем возможность получения более высокой прибыли. Распределение активов, вероятно, будет состоять из 40% акций и 60% облигаций.

- Умеренный. Умеренные инвесторы стремятся сбалансировать стабильность с более высоким потенциалом вознаграждения.

Как правило, они выделяют 60% на акции и 40% на облигации.

Как правило, они выделяют 60% на акции и 40% на облигации. - Агрессивный. Агрессивные инвесторы спокойно идут на большие риски и надеются получить большую прибыль. Обычно они выделяют 80% на акции и 20% на облигации.

>>Подробнее: Определите свой профиль риска

Активное и пассивное инвестированиеВы инвестор ручного или невмешательства? Каждый подход сопряжен с рисками и преимуществами.

Практические, активные инвесторы, как правило, сосредотачиваются на краткосрочной прибыли; они обычно тратят много времени на обслуживание своих портфелей и чаще торгуют. Активные инвесторы также могут попытаться превзойти фондовый рынок, выбирая определенные акции, которые могут превзойти ведущие индексы, такие как S&P 500. Однако даже профессиональные управляющие фондами не могут надежно обыграть рынок. Активное инвестирование может быть сопряжено с более высоким риском и связано с большими комиссиями из-за частоты торговли.

Пассивные, невнимательные инвесторы обычно практикуют инвестиционную стратегию «купи и держи»: они держат свои инвестиции в течение длительного периода времени в поисках долгосрочной прибыли. Они часто инвестируют в индексные фонды, которые стремятся имитировать работу рынка в целом. Многие строят диверсифицированный инвестиционный портфель, часто при поддержке робота-консультанта, так что потери в одной области компенсируются прибылью в других областях, чтобы избежать рисков волатильности рынка. Пассивное инвестирование часто рекомендуется для долгосрочных целей, таких как накопление богатства для выхода на пенсию.

| Активное инвестирование (практическое) | Пассивное инвестирование (невмешательство) |

|---|---|

| Большой объем сделок | Покупка и |

| Практическое управление портфелем | Менее частое управление портфелем |

| Склонен концентрироваться на отдельных ценных бумагах | Склонен концентрироваться на диверсифицированном портфеле | Высокий риск | Низкий риск |

| Ориентированы на краткосрочную прибыль | Ориентированы на долгосрочную прибыль |

>>Подробнее: Как пассивное инвестирование работает

Различные способы инвестирования ваших денег Инвесторы могут выбирать из множества счетов и инвестиций, каждый из которых имеет свои возможности и ограничения. Вам не нужно выбирать только один. Многие люди имеют несколько инвестиционных счетов для различных нужд, и важно диверсифицировать свой портфель различными инвестициями.

Вам не нужно выбирать только один. Многие люди имеют несколько инвестиционных счетов для различных нужд, и важно диверсифицировать свой портфель различными инвестициями.

>>Подробнее: Как диверсифицировать свой портфель в 2023 году

Типы инвестиционных счетовВыбор правильного типа инвестиционного счета поможет вам получить необходимые функции. В зависимости от ваших целей вы можете выбрать стандартный брокерский счет или пенсионный или образовательный сберегательный план с налоговыми льготами.

- Налогооблагаемые брокерские счета. Брокерский счет позволяет покупать и продавать практически любые инвестиции. Взрослые также могут создавать учетные записи для детей.

>>Подробнее: Как открыть брокерский счет

- Пенсионные планы, спонсируемые работодателем. В эту категорию входят 401(k), 403(b), индивидуальные пенсионные счета SEP (IRA) и SIMPLE IRA.

Работодатели часто вносят соответствующий вклад.

Работодатели часто вносят соответствующий вклад.

>>Подробнее: IRA Roth против 401(k)s - Индивидуальные пенсионные счета (IRAs). Если у вас нет плана, спонсируемого работодателем, или если вы хотите инвестировать больше, традиционная IRA или Roth IRA может помочь вам накопить на пенсию и получить налоговые преимущества.

>>Подробнее: Традиционные IRA против Roth - 529 План сбережений на образование. Сбережения на образование вашего ребенка? План сбережений 529 может предложить гибкость и налоговые преимущества.

>>Подробнее: Кастодиальные счета против 529сберегательные планы

Существует множество видов инвестиций; большинство повседневных инвесторов вкладывают свои деньги в акции, облигации, взаимные фонды или ETF. Криптовалюта также становится популярным вариантом инвестиций.

Криптовалюта также становится популярным вариантом инвестиций.

| Тип инвестиции | Что это такое | Волатильность | Профиль эффективности |

|---|---|---|---|

| Акции | Доля собственности в компании | Обычно выше | Стоимость имеет тенденцию к росту и падению; может иметь тенденцию к увеличению в долгосрочной перспективе. Может выплачивать дивиденды. |

| Облигация | Ссуда компании или правительству, выплаченная с процентами | Обычно ниже | Рост обычно медленный и устойчивый. |

| Взаимный фонд | Корзина инвестиций, таких как акции, облигации и другие ценные бумаги | Варьируется | Профиль отражает состав фонда. Предлагает некоторую диверсификацию.

Может выплачивать дивиденды. Предлагает некоторую диверсификацию.

Может выплачивать дивиденды. |

| Биржевой фонд (ETF) | Корзина инвестиций, таких как акции, облигации и другие ценные бумаги | Обычно ниже, так как многие из них являются пассивными индексными фондами. | Профиль отражает состав фонда. Предлагает некоторую диверсификацию. Может выплачивать дивиденды. |

| Криптовалюта | Децентрализованная валюта без установленного значения | Обычно очень высокий | Цены быстро падают и падают. |

В приведенной выше таблице отражена общая информация о профилях волатильности и производительности. Но существуют огромные различия в каждом типе инвестиций. Например, стоимостные акции, как правило, относительно стабильны, в то время как «бросовые облигации» могут быть довольно рискованными. Вот почему важно исследовать акции, фонды и любые другие ценные бумаги, прежде чем инвестировать.

Вот почему важно исследовать акции, фонды и любые другие ценные бумаги, прежде чем инвестировать.

>>Подробнее: Различные виды инвестиций0078 Когда вы впервые узнаете, как начать инвестировать, это может показаться ошеломляющим. Но это не должно быть сложным, чтобы заставить ваши деньги работать. Stash Way ® может помочь: все дело в том, чтобы регулярно инвестировать то, что вы можете себе позволить, создавать диверсифицированный портфель и инвестировать в долгосрочный рост. И вы можете начать всего с 5 долларов. Начните сегодня с любой суммы в долларах. Инвестиции в акции всегда сопряжены с риском. Хотя вы можете зарабатывать деньги, инвестируя в акции, облигации, фонды и другие ценные бумаги, вы также можете потерять деньги, особенно если ваши инвестиции обесценятся. Вы можете инвестировать в фондовый рынок, покупая акции, облигации, взаимные фонды и биржевые фонды (ETF), а также другие ценные бумаги. Вы можете совершать эти покупки, открыв инвестиционный счет в брокерской компании, либо онлайн, либо через инвестиционное приложение. Вы можете подумать, что вам нужна большая сумма денег, чтобы начать инвестировать, чтобы купить дорогие акции или другие инвестиции, но вы можете начать всего с 1 доллара благодаря дробным акциям. Как следует из названия, это части полных акций, которые могут помочь вам начать инвестировать, иногда всего за несколько долларов. Торговля — это процесс покупки и продажи акций, который обычно происходит в краткосрочной перспективе. Перейти автоматически с повторяющимися транзакциями. Автор: Тайник Инвестировать легко.

Диверсифицируя и проводя тщательные исследования перед покупкой ценных бумаг, вы можете снизить свой риск.

Диверсифицируя и проводя тщательные исследования перед покупкой ценных бумаг, вы можете снизить свой риск.  Инвестирование обычно подразумевает покупку акций или облигаций и удержание их в течение более длительного периода времени.

Инвестирование обычно подразумевает покупку акций или облигаций и удержание их в течение более длительного периода времени. Сделайте сбережения и инвестиции привычкой.

Подписаться

Все выпуски уже доступны. Вы можете слушать Teach Me How to Money прямо здесь, на нашем сайте, и через приложения для подкастов ниже.

Stash не отслеживает, имеет ли клиент право на определенный тип IRA или налоговый вычет, а также применяется ли к клиенту уменьшенный лимит взносов. Они основаны на индивидуальных обстоятельствах клиента.

Но если умеренные математические расчеты или чтение квартальных доходов компаний не кажутся вам привлекательными, есть более пассивный подход к инвестированию в акции.

Но если умеренные математические расчеты или чтение квартальных доходов компаний не кажутся вам привлекательными, есть более пассивный подход к инвестированию в акции.

Деньги со временем теряют покупательную способность: предмет, который стоил 100 долларов в 1950 году, сегодня, в 2023 году, будет стоить более 1248 долларов. Инвесторы стремятся к доходности, которая соответствует или опережает инфляцию. Сберегательные счета, даже процентные, часто этого не делают.

Деньги со временем теряют покупательную способность: предмет, который стоил 100 долларов в 1950 году, сегодня, в 2023 году, будет стоить более 1248 долларов. Инвесторы стремятся к доходности, которая соответствует или опережает инфляцию. Сберегательные счета, даже процентные, часто этого не делают.

Как правило, они выделяют 60% на акции и 40% на облигации.

Как правило, они выделяют 60% на акции и 40% на облигации. Работодатели часто вносят соответствующий вклад.

Работодатели часто вносят соответствующий вклад.