Гройсман рассказал об угрозе дефолта на Украине

Украине придется согласиться с требованиями МВФ и повысить цены на газ для населения. Если не уступить, то без этого фонд не даст стране новый кредитный транш. А если не будет этих денег, то Украину ждет дефолт, говорит премьер-министр Владимир Гройсман. Из этой ловушки нет выхода, отмечают экономисты: транш нужен, но повышение цен на газ ударит по населению и разгонит инфляцию.

Глава украинского правительства снова заявил о том, что без кредита Международного валютного фонда (МВФ) его страну ждет дефолт. Но для получения очередного транша надо выполнить требования кредиторов, в том числе повысить цены на газ для населения и сократить бюджетный дефицит.

«Я первый за то, чтобы уменьшать цены на ресурсы. Невыполнение требований поставит Украину на грань дефолта. Мы хотим кризиса? Я не кризисный премьер, а антикризисный. Я сделаю все, чтобы защитить людей, снизить инфляцию»,

— заявил Гройсман в интервью телеканалу «Интер».

«Очевидно, что экономика растет, но у нас на плечах такой долг, который мы сами не можем выплатить. Надо выходить на внешние рынки, перекредитовываться, уменьшать проценты», — добавил он.

Ранее Гройсман уже говорил об угрозе дефолта и заявлял о необходимости дальнейшего сотрудничества с МВФ. По его словам, в настоящее время украинская сторона должна сотрудничать с фондом, поскольку невыплата долгов приведет к дефолту, а он вызовет остановку производства, девальвацию гривны и инфляцию.

«Нам нужно уберечь людей от этого негатива, поэтому нам и нужны новые заимствования, чтобы вернуть старые», — сказал Гройсман. Он добавил, что после этого необходимо наращивать экономику страны.

Напомним, что кредитная программа МВФ для Украины была утверждена в 2015 году в размере $17,5 млрд. Из них Киев получил четыре транша на $8,7 млрд, последний был предоставлен в апреле прошлого года.

В этом году МВФ денег не дает, ждет выполнения своих условий. Одно из них — принятие закона о создании антикоррупционного суда — Украина выполнила. Осталось привести дефицит бюджета к уровню не более 2,5% ВВП и повысить цены на газ для населения.

Осталось привести дефицит бюджета к уровню не более 2,5% ВВП и повысить цены на газ для населения.

Миссия фонда приехала на Украину 6 сентября и пробудет там около двух недель. «Миссия МВФ приехала. Работаем, у нас конструктивные отношения. Через две недели сообщим о результатах переговоров», — сказал премьер-министр «Интеру».

Ранее украинские власти ожидали выделения нового транша этой осенью, но сейчас сроки сместились на конец года. Об этом заявил глава Нацбанка Украины Яков Смолий.

«У меня запланирована встреча с МВФ. Мы прогнозируем, что переговоры будут успешны и что мы достигнем консенсуса относительно получения очередного транша до конца года», — сказал главный украинский банкир (цитата по «Укринформ»).

Что касается цен на газ, то пока Нацбанк прогнозирует их рост на 25% в этом году и на 15% в следующем году. По неофициальной информации, МВФ ждет повышения тарифов на 35-70%. О каких параметрах удастся договориться, станет понятно уже скоро.

Новый виток роста цен на газ вызовет синхронное повышение тарифов на услуги ЖКХ и негативно повлияет на инфляцию, с которой Украина пока справиться не может. На днях Нацбанк принял решение увеличить учетную ставку на 50 базисных пунктов до 18% годовых. У регулятора широкая вилка целевого уровня инфляции 4-8%, прогноз на этот год 8,9%.

На днях Нацбанк принял решение увеличить учетную ставку на 50 базисных пунктов до 18% годовых. У регулятора широкая вилка целевого уровня инфляции 4-8%, прогноз на этот год 8,9%.

«На наш взгляд, инфляционные риски остаются высокими, и в сентябре — декабре инфляция, вероятно, будет волатильной из-за ожидаемого повышения тарифов на ЖКУ. По нашим оценкам, это приведет к росту инфляции к концу года до 11,5%, что выше официально прогнозируемых 8,9%»,

— считают аналитик Sberbank CIB.

Нацбанк также отметил, что в случае дальнейшего усиления инфляционных рисков он может снова прибегнуть к повышению учетной ставки, чтобы вернуть темпы инфляции в целевой диапазон. Экономисты отмечают, что в условиях ослабления национальной валюты (гривна падает, также как и большинство других региональных валют) и неясности относительно взаимодействия с МВФ ужесточение денежно-кредитной политики было вполне логичным.

Новый транш Украине необходим, чтобы гасить имеющиеся долги. Иначе придется тратить либо золотовалютные резервы, либо наращивать расходы бюджета на эти цели за счет других статей, что невозможно.

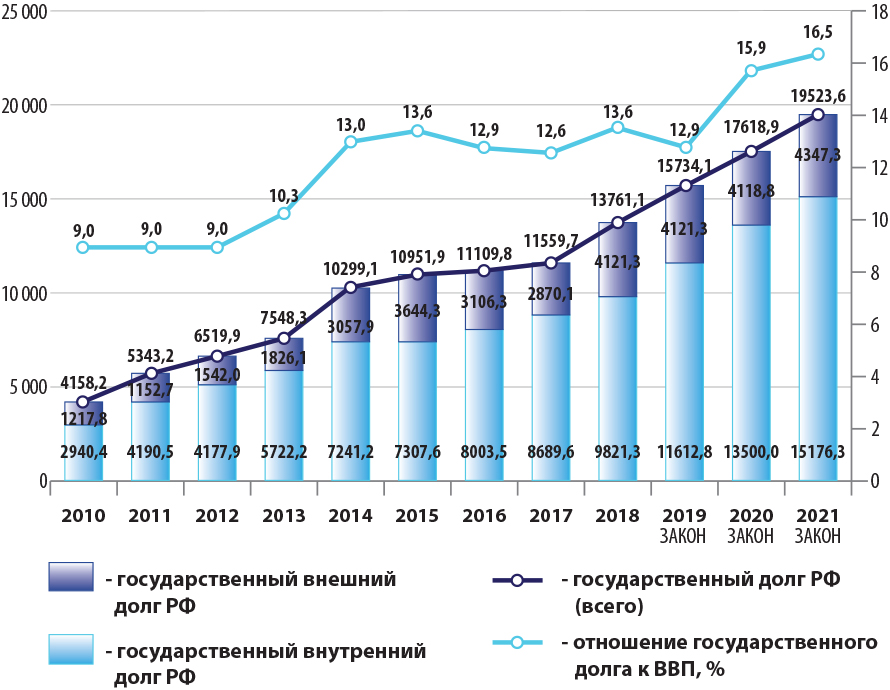

По оценке Владимира Гройсмана, Киев должен погасить $33 млрд госдолга в ближайшие пять лет. Эта сумма составляет около 30% ВВП страны за прошлый год ($112,2 млрд, по оценке Всемирного банка). Премьер-министр подчеркнул также, что обслуживание госдолга ежегодно обходится Украине в 5% от ВВП.

Издание «Страна.Ua» со ссылкой на данные Минфина Украины, приводит несколько другие цифры.

Так, выплаты по госдолгу только в этом, следующем и 2020 году составят $31,3 млрд. Из них на внешние платежи придется почти половина этой суммы ($14,4 млрд).

Стратегией управления госдолгом, которую утвердило правительство, предполагается уменьшить его до 60% ВВП в 2018 году, 52% в 2019 году и 49% в 2020 году. Сейчас он превышает 70%. По итогам первого полугодия госдолг превышал $76 млрд. Это около $1800 в расчете на каждого украинца, подсчитали VOX Ukraine и Liga.net.

«Театр платежей». Как Россия пытается избежать дефолта

До наступления пятницы Россия на всех парах неслась к своему первому дефолту по международным обязательствам с 1918 года: 4 мая заканчивался 30-дневный льготный период, в течение которого Россия должна была выплатить купонные платежи в долларах, но всячески демонстрировала, что делать этого не собирается. И только в пятницу Минфин наконец объявил, что перевел платеж в долларах. Судя по всему, пока дефолт откладывается, но риск того, что этот сценарий все-таки реализуется, сохраняется.

И только в пятницу Минфин наконец объявил, что перевел платеж в долларах. Судя по всему, пока дефолт откладывается, но риск того, что этот сценарий все-таки реализуется, сохраняется.

Эту статью мы написали, когда весь мир был уверен, что Россия находится в шаге от дефолта, а зафиксировать его можно будет уже 4 мая. Но, похоже, что пока худший сценарий откладывается. Расскажем, как Россия оказалась в шаге от дефолта, что делала, чтобы его избежать, и что будет, если он все-таки наступит.

В пятницу, 29 апреля, Минфин России сообщил, что погасил в долларах несколько выпусков еврооблигаций. До платежного агента (Citibank, N.A., London Branch) были доведены $649,2 млн по двум выпускам суверенных облигаций, номинированных в долларах, купон на $84 млн по еврооблигациям с погашением в 2042 году и около $560 млн основного долга по бумагам с погашением в 2022 году.

Эти деньги Россия должна была выплатить еще 4 апреля. Погашение с разрешения Минфина США должно было пройти из замороженных валютных резервов Банка России в американских финансовых институтах. Но после сообщений о массовых убийствах мирных жителей в Буче и других городах под Киевом Минфин США заблокировал обработку платежа банком-корреспондентом JPMorgan. Таким образом власти США решили вынудить Россию использовать для погашения обязательств не замороженные средства за рубежом, а тратить оставшуюся в стране валюту и поступающую выручку от экспорта, отмечал Bloomberg.

Но после сообщений о массовых убийствах мирных жителей в Буче и других городах под Киевом Минфин США заблокировал обработку платежа банком-корреспондентом JPMorgan. Таким образом власти США решили вынудить Россию использовать для погашения обязательств не замороженные средства за рубежом, а тратить оставшуюся в стране валюту и поступающую выручку от экспорта, отмечал Bloomberg.

Через пару дней Россия попыталась еще раз провести платеж, но уже в рублях. 6 апреля Минфин России сообщил, что перечислил рубли на счета в Национальный расчетный депозитарий по курсу Центробанка на 4 апреля, и тем самым исполнил обязательства по еврооблигациям «в полном объеме». Рублевые средства, которые были направлены на оплату внешнего долга РФ, могут быть конвертированы в валюту в случае, если будет открыт доступ к замороженным резервам России, приводил ТАСС объяснение министра финансов Антона Силуанова.

Однако, по мнению большей части финансового мира, изменение валюты платежа, по сути, означало бы дефолт. Условия выпуска облигаций однозначно подразумевают, что выплаты в рублях — это дефолт, цитировал Bloomberg Брендана Маккена, валютного стратега в Wells Fargo Securities. Если бы это работало по-другому, мир бы был заполнен венесуэльскими боливарами и аргентинскими песо (валютами стран, которые ранее совершали дефолт. — The Bell), объяснил агентству один из юристов.

Условия выпуска облигаций однозначно подразумевают, что выплаты в рублях — это дефолт, цитировал Bloomberg Брендана Маккена, валютного стратега в Wells Fargo Securities. Если бы это работало по-другому, мир бы был заполнен венесуэльскими боливарами и аргентинскими песо (валютами стран, которые ранее совершали дефолт. — The Bell), объяснил агентству один из юристов.

Выплаты по некоторым российским еврооблигациям, выпущенным после аннексии Крыма в 2014 году, могут проводиться в рублях, если выплаты в валюте невозможны по независящим от России причинам. Но это не касается выпусков, платежи по которым должны были быть произведены в апреле — они были выпущены в 2012 году.

30-дневный период, когда Россия еще могла выплатить доллары, истекал 4 мая. В противном случае дефолт мог быть объявлен официально — причем по всем российским суверенным облигациям, так как в российские суверенные облигации включен пункт о кросс-дефолте.

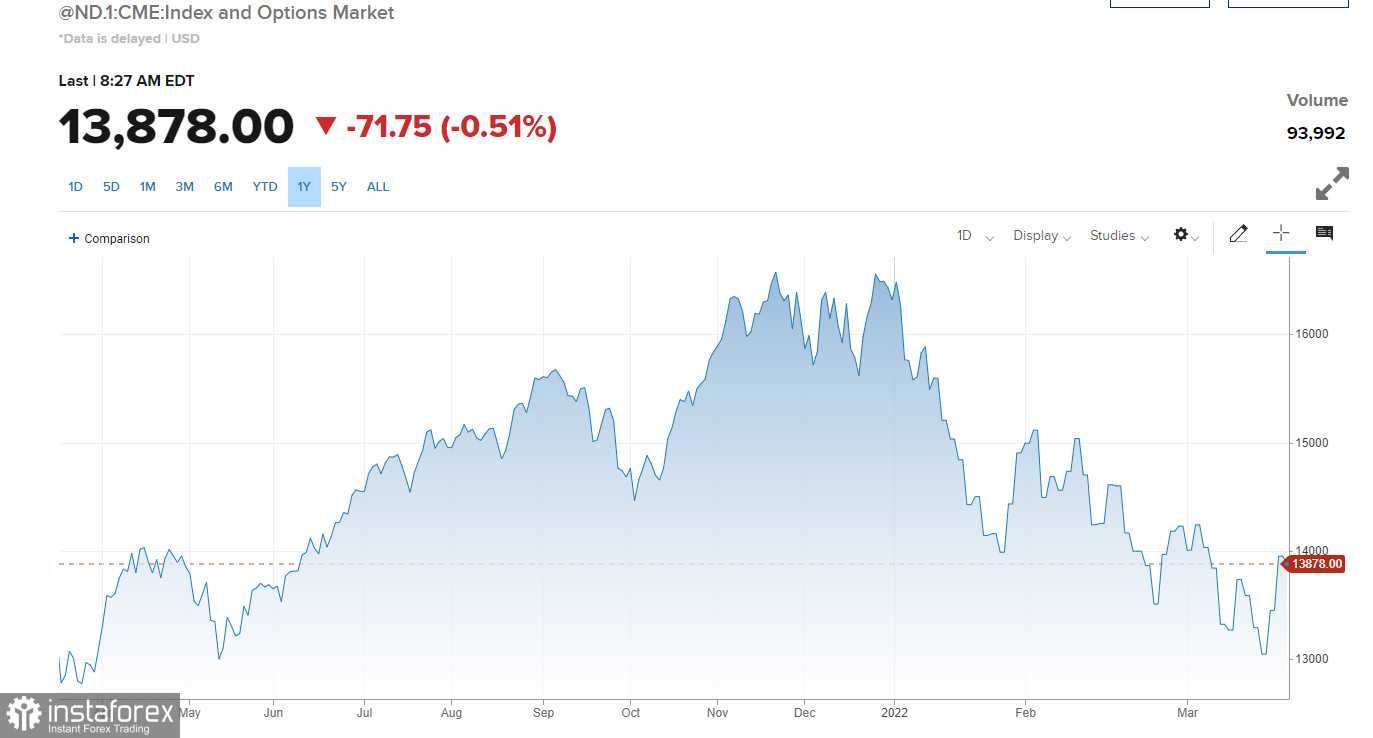

До пятничного объявления Минфина рынки практически не сомневались в скором дефолте России. Еврооблигации с погашением в 2042 году уже в начале апреля торговались на уровне примерно 19,3% от номинальной стоимости, хотя еще до 21 февраля они стоили больше номинала.

Еврооблигации с погашением в 2042 году уже в начале апреля торговались на уровне примерно 19,3% от номинальной стоимости, хотя еще до 21 февраля они стоили больше номинала.

До начала спецоперации Россия считалась одним из самых надежных заемщиков в мире из-за низкого уровня госдолга и огромного нефтегазового экспорта, отмечал FT. Дефолт России по облигациям в иностранной валюте считался немыслимым до февраля.

Но на этот раз России, по всей видимости, удастся избежать такого сценария. Вечером в пятницу Bloomberg со ссылкой на свои источники сообщил, что Россия все-таки использовала для выплат «внутренние резервы», поэтому США разрешат лондонскому Citibank провести платеж. Большого урона «внутренним резервам» платеж нанести не мог: по оценке CERA, от экспорта энергоресурсов c начала «спецоперации» Россия получила около 63 млрд евро.

Риски дефолта, тем не менее, сохраняются. Во-первых, решение о том, проводить ли очередной платеж, зависит от позиции США и новостей из Украины, во-вторых — неясно, как долго Россия будет готова тратить свои экспортные доходы на погашение долга. Следующий обязательный платеж в долларах ждет Россию 27 мая, а лицензия OFAC на получение от России валюты по суверенным бондам истекает 25-го.

Следующий обязательный платеж в долларах ждет Россию 27 мая, а лицензия OFAC на получение от России валюты по суверенным бондам истекает 25-го.

Какие последствия ждут Россию и мировую финансовую систему, если дефолт все-таки наступит?

Обычно после дефолта следует период переговоров между заемщиком и держателями облигаций по поводу реструктуризации долга. Кредиторам невыгодно банкротство заемщика, поэтому стороны, как правило, соглашаются на замену старых облигаций, по которым произошел дефолт, на новые с менее обременительными для заемщика условиями, например с меньшими платежами или большим сроком до погашения.

Однако «нормальное» реструктурирование в случае с российскими облигациями теперь кажется маловероятным: чтобы начать переговоры с Министерством финансов США и Россией, держатели облигаций должны получить «зеленый свет» от OFAC (Управление по контролю за иностранными активами), сказал The Bell Тимоти Эш, стратег по суверенному долгу развивающихся стран в BlueBay Asset Management. Сейчас санкции запрещают большинство форм взаимодействия с Россией, объяснял WSJ.

Сейчас санкции запрещают большинство форм взаимодействия с Россией, объяснял WSJ.

Ли Буххейт, один из самых известных в мире экспертов по реструктуризации долга, предполагает, что кредиторы могут быть особенно жесткими по отношению к России не только по финансовым, но и моральным соображениям. «Украина пользуется почти всеобщей поддержкой, даже среди обычно прагматичных институциональных инвесторов», — цитирует Bloomberg Буххейт.

В теории дефолт могут объявить несколько институций, отмечает Financial Times, — и последствия, и сила решений у этого будут разные.

1. Такое решение после 4 мая может принять Credit Derivatives Determinations Committee (СDDC), состоящий из buy-side и sell-side фирм, в том числе Goldman Sachs, Barclays и JPMorgan Chase, которые голосуют за признание дефолта. В середине апреля комитет объявил, что отсутствие выплат в долларах будет означать дефолт. Это активирует начало процесса аукционов, в результате которых происходят выплаты от продавцов покупателям CDS (credit-default swaps), которые, по сути, представляют собой страховку от дефолта. Цены на CDS взлетели в марте, сигнализируя о 99%-ной вероятности дефолта России в течение года.

Цены на CDS взлетели в марте, сигнализируя о 99%-ной вероятности дефолта России в течение года.

Из-за пункта о кросс-дефолте держатели CDS могут активировать выплаты по контрактам по всем выпускам, отмечал Bloomberg. В марте JPMorgan оценивал, что общий объем выплат по CDS составит $6 млрд. Для сравнения, общий объем выпуска суверенных еврооблигаций составляет около $40 млрд, при этом примерно половина принадлежит нерезидентам, отмечал Reuters.

Российские резиденты получают выплаты по российским еврооблигациям в рублях в России: 72,4% выпуска облигаций «Россия-2022» Минфин досрочно выкупил 31 марта у российских инвесторов за рубли.

CDS по шести выпускам суверенных еврооблигаций примерно на $13 млрд не смогут быть активированы из-за того, что у них есть опция погашения в альтернативной валюте — такое решение в марте после трех дней обсуждений принял СDDC. У такого развития событий есть прецеденты: невыплаты по CDS после дефолта компании по аренде автомобилей Europcar в 2021-м и голландского банка SNS Reaal в 2013-м. Потенциальные ограничения на торговлю российскими еврооблигациями также могут усложнить процесс аукционов.

Потенциальные ограничения на торговлю российскими еврооблигациями также могут усложнить процесс аукционов.

2. Признать дефолт России раньше могли бы рейтинговые агентства. Но кто теперь будет принимать это решение, не ясно, пишет Bloomberg: из-за санкций Евросоюза Moody’s, Fitch и S&P Global к 15 апреля один за другим отозвали все рейтинги российских эмитентов, в том числе правительства.

S&P 9 апреля понизило рейтинги РФ в иностранной валюте до «выборочного дефолта». «Хотя дефолт может быть устранен в течение 30-дневного льготного периода, предусмотренного условиями выпуска облигаций, мы не ожидаем, что инвесторы смогут конвертировать эти рублевые платежи в изначально предусмотренный долларовый эквивалент или что правительство конвертирует эти платежи в течение льготного периода», — объяснялось в пресс-релизе агентства.

3. Остается суд: если четверть кредиторов признает дефолт, они могут обратиться с требованием «ускорить» выплаты. По словам Буххейта, один из способов для инвесторов оказать давление на Россию — проголосовать за досрочное погашение российских суверенных облигаций после истечения льготного периода и добиваться решений в судебном порядке. «Я не удивлюсь, если некоторые держатели облигаций решат сделать это с большей готовностью, чем мы обычно наблюдаем после дефолта по суверенным облигациям», — заявил Буххейт.

По словам Буххейта, один из способов для инвесторов оказать давление на Россию — проголосовать за досрочное погашение российских суверенных облигаций после истечения льготного периода и добиваться решений в судебном порядке. «Я не удивлюсь, если некоторые держатели облигаций решат сделать это с большей готовностью, чем мы обычно наблюдаем после дефолта по суверенным облигациям», — заявил Буххейт.

Держатели облигаций в теории могут претендовать на замороженные активы, но рискуют оказаться в самом конце очереди — вероятно, в первую очередь замороженные средства ЦБ будут направлены на восстановление Украины и военные репарации, сказал The Bell Эш из BlueBay Asset Management.

Российские евробонды, как и многие другие суверенные облигации, выпущены по английскому праву, пишет FT. Однако Россия уже заявила, что не подчинится иностранной юрисдикции, отмечает издание.

Министр финансов Антон Силуанов в недавнем интервью «Известиям» сказал, что Россия обратится в суд в случае попыток объявить ее дефолт, однако не уточнил, с кем страна может судиться и в какой юрисдикции. «Имеют ли иностранные держатели нашего долга доступ к этим деньгам? Имеют. Они могут потратить эти средства на покупку новых бумаг, которые эмитирует Министерство финансов, на расчеты по налогам, на целый ряд других операций», — заявил министр.

«Имеют ли иностранные держатели нашего долга доступ к этим деньгам? Имеют. Они могут потратить эти средства на покупку новых бумаг, которые эмитирует Министерство финансов, на расчеты по налогам, на целый ряд других операций», — заявил министр.

Западные юристы оценивают аргументы России по-разному. «Платить вопреки ожиданиям — это довольно “дешевый”, “бычий” политический ход», — сказала изданию Анна Гелперн, профессор права в Джорджтаунском университете и старший научный сотрудник Института международной экономики Петерсона. «Если смысл вторжения в Украину отчасти заключается в демонстрации того, что “мы — мировая держава, уважайте нас”, то такой “театр платежей” очень важен для президента Владимира Путина», — считает она.

Юридическая неопределенность, связанная с облигациями, означает, что Кремль потенциально может начать судебное разбирательство в России, полагает Миту Гулати, профессор права Университета Вирджинии, который специализируется на реструктуризации суверенных облигаций. По его мнению, аргументы России о том, что власти США помешали ей осуществлять платежи, не выглядят безумными. Загвоздка в том, что обычно причиной, препятствующей оплате, становится некое внешнее для обеих сторон событие. Но в данном случае инвесторы могут утверждать, что причиной стали действия России, отмечает Гулати. «Если бы вы не вторглись в [Украину], вы бы не получили эту ситуацию [с невозможностью оплаты]. Покиньте Украину, и вы сможете заплатить» — цитирует FT Гулати, который размышляет о том, какую позицию могут занять инвесторы.

По его мнению, аргументы России о том, что власти США помешали ей осуществлять платежи, не выглядят безумными. Загвоздка в том, что обычно причиной, препятствующей оплате, становится некое внешнее для обеих сторон событие. Но в данном случае инвесторы могут утверждать, что причиной стали действия России, отмечает Гулати. «Если бы вы не вторглись в [Украину], вы бы не получили эту ситуацию [с невозможностью оплаты]. Покиньте Украину, и вы сможете заплатить» — цитирует FT Гулати, который размышляет о том, какую позицию могут занять инвесторы.

В своем блоге Гулати разбирает условия выпуска российских еврооблигаций-2022, в которых нет оговорки об альтернативной валюте платежа, и приходит к выводу, что Россия может погасить свой долг в рублях, если получатель может использовать эти рубли для покупки достаточного количества долларов. В любом случае, решать это придется какому-то судье, сказал Гулати Bloomberg.

Если держатели облигаций не получат выплаты, это даст начало долгому и сложному процессу разрешения спора. Россия уже является мировым рекордсменом по сроку, прошедшему между дефолтом и началом разрешения спора с кредиторами: СССР подписал соглашение по царским долгам только в 1986 году.

Россия уже является мировым рекордсменом по сроку, прошедшему между дефолтом и началом разрешения спора с кредиторами: СССР подписал соглашение по царским долгам только в 1986 году.

В контексте ситуации с российским долгом сейчас чаще всего упоминают два дефолта — Венесуэлы и Аргентины. Поддерживающая тесные отношения с Россией Венесуэла осенью 2017 года по истечении 30-дневного льготного периода допустила дефолт по своим долговым обязательствам после невыплаты очередного купона по бумагам нефтяной госкомпании PdVSA, гарантированных государством.

Держателями крупных частей суверенного долга Венесуэлы были Китай и Россия (на $28 млрд и $8 млрд соответственно). Суверенные выпуски Венесуэлы содержат условие перекрестного дефолта — инвесторы вправе потребовать досрочного погашения всех бумаг, если не выплачен купон хотя бы по одному выпуску, но пока держатели облигаций воздерживались от такого шага, ожидая, что Венесуэла будет осуществлять процентные выплаты по мере возможности. Москва в том же 2017 году согласилась отсрочить выплату суверенного долга Каракаса на сумму свыше $3 млрд до 2027 года (причем по условиям рефинансирования первые шесть лет выплаты будут минимальными). В марте 2018 года российский НРД зафиксировал еще один дефолт по выплате купона по международным облигациям Венесуэлы с погашением в 2031 году.

Москва в том же 2017 году согласилась отсрочить выплату суверенного долга Каракаса на сумму свыше $3 млрд до 2027 года (причем по условиям рефинансирования первые шесть лет выплаты будут минимальными). В марте 2018 года российский НРД зафиксировал еще один дефолт по выплате купона по международным облигациям Венесуэлы с погашением в 2031 году.

Мировой рекордсмен по количеству дефолтов — Аргентина. В мае 2020 года она допустила девятый дефолт в своей истории после обретения независимости в 1816 году. Последние три случились уже в XXI веке, причем крупнейший, на $100 млрд, — в 2001 году. Судебные разбирательства с кредиторами затянулись на долгие 15 лет, изолировав Аргентину от международного рынка капитала. Группа хедж-фондов, задешево скупивших облигации страны после дефолта, настаивала на полной выплате всей задолженности, в то время как большинство держателей облигаций согласились на списание двух третей долгов страны. Из-за споров с инвесторами в 2014 году государство просрочило платеж по уже реструктурированным облигациям — и страна вновь объявила дефолт.

Аргентина смогла вернуться на международный рынок капитала лишь в 2017 году. Тогда она даже выпустила 100-летние облигации: инвесторы надеялись, что президенту Маурисио Макри удастся реализовать заявленные экономические реформы. Но валютный госдолг рос слишком быстро, а финансовое положение в стране сильно деградировало после двух волн девальвации (в первом полугодии 2018 года и в августе 2019 года), что привело к новому дефолту государства.

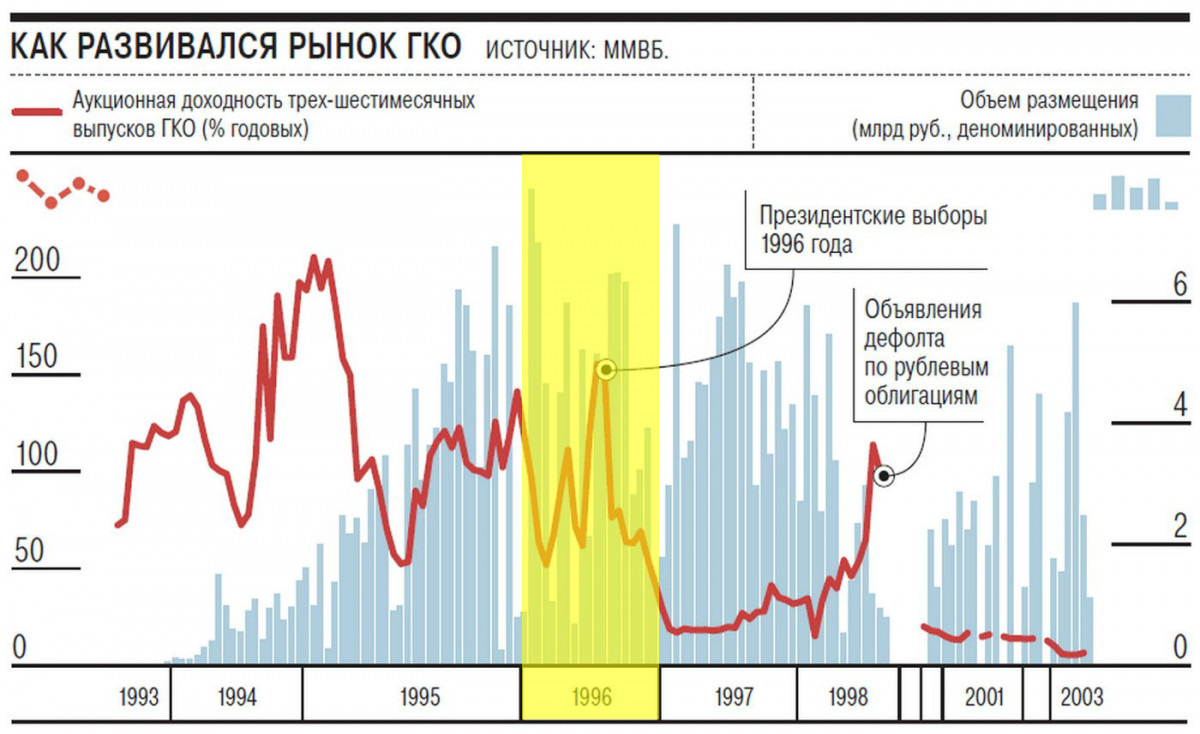

Пример Аргентины, которая все же смогла вернуться на международный рынок капитала, подтверждает, что память у инвесторов коротка, пишет WSJ. После дефолта в 1998 году Россия получила инвестиционный уровень, позволяющий широкому кругу инвесторов вкладываться в ее бумаги, только в 2003-м — после нескольких лет болезненных экономических реформ.

Новое возвращение на мировой рынок капитала займет много времени — возможно, десятилетие, говорит Эш. За образец можно взять Ирак времен Саддама Хусейна, Северную Корею или Венесуэлу. «России грозит очень долгая экономическая зима из-за вторжения в Украину», — предупреждает эксперт.

Заметная часть российских аналитиков с начала спецоперации обсуждают экономическую ситуацию в России на условиях анонимности. Тем не менее мы поговорили с ними о возможных последствиях дефолта для России.

Эффект самого дефолта проявит себя в долгосрочной перспективе — это отсутствие иностранных инвестиций в страну и высокие ставки на внешние заимствования в иностранных валютах для государства и компаний (не только доллары и евро) на ближайшие десятилетия, полагает собеседник The Bell из российского аналитического центра.

«Была возможность занимать в валюте — потенциальные кредиторы выстраивались в очередь. Теперь такой опции нет», — констатирует экономист крупной финансовой зарубежной организации. При этом внешний рынок для России не был значим уже около 15 лет, так что прямой эффект от закрытия внешнего рынка будет минимальный, но суверен служил бенчмарком для корпоративных заемщиков, объясняет он.

Внешний долг в основном снижался после 2014-го и теперь находится на уровне ниже 30% к ВВП, говорит Софья Донец, экономист по России и СНГ «Ренессанс Капитала». При этом в отношении внешних рынков Россия оставалась нетто-сберегателем — иностранные активы наращивались и государством (ФНБ), и частным сектором, отмечает эксперт. Таким образом, пока недоступность внешних рынков фактически нейтральна для финансового рынка и даже может быть положительна для рубля.

При этом в отношении внешних рынков Россия оставалась нетто-сберегателем — иностранные активы наращивались и государством (ФНБ), и частным сектором, отмечает эксперт. Таким образом, пока недоступность внешних рынков фактически нейтральна для финансового рынка и даже может быть положительна для рубля.

По словам Силуанова, в текущем году Минфин не будет обращаться к внутренним заимствованиям, но при стабильной ситуации в 2023 году готов «пробовать рынок» ОФЗ. Но крупные займы на внутреннем рынке приведут к росту ставок и вытеснению частного сектора, что в долгосрочной перспективе ограничит возможности бюджетного стимулирования экономики, предупреждает один из собеседников The Bell.

Краткосрочно низкий уровень госдолга ($59,5 млрд — на 1 февраля) и тот факт, что рыночные цены уже отражают вероятность дефолта, в моменте снижают риски для финансовой стабильности России, полагает директор европейского департамента МВФ Альфред Каммер. Гораздо более серьезное влияние на российскую экономику окажет дефолт компаний, считает он. Сумма непогашенного корпоративного внешнего долга России составляет более $400 млрд, и дефолт будет иметь серьезное последствие для компаний, которые лишатся возможности получать иностранные кредиты.

Сумма непогашенного корпоративного внешнего долга России составляет более $400 млрд, и дефолт будет иметь серьезное последствие для компаний, которые лишатся возможности получать иностранные кредиты.

Российские эмитенты в текущей реальности уже объективно потеряли доступ к внешним финансовым рынкам, говорит Донец. Так что 4 мая мало что здесь изменит в стратегическом плане, хотя в юридическом — может быть запущена новая волна регуляторных и юридических разбирательств с внешними заемщиками.

Подрыв макроэкономической стабильности, которая формировалась в России годами, а именно резкое ускорение инфляции, рост безработицы, спад инвестиций, потеря уровня жизни россиян — все это следствие «военной спецоперации» в Украине и санкций, дефолт здесь вторичен, поясняет собеседник The Bell из российского аналитического центра. «Дефолт России — это крайне технический вопрос, который мало на что повлияет в масштабе всего происходящего. Он будет вызван не отсутствием денег у государства, а его внешнеполитическими решениями», — согласен экономист крупной финансовой зарубежной организации.

Очевидно, что все происходящие события, рост неопределенности, снижение открытости информации, масштабное изменение условия работы рынков — очень негативны для любых инвестиций, прежде всего внутренних, говорит Донец. Исключением могут быть госинвестиции. Уровень жизни россиян будет падать, потому что технологически мы будем двигаться в прошлое, отмечает эксперт.

OFAC будет держать Россию в состоянии дефолта до тех пор, пока Путин остается у власти или пока Россия полностью не покинет территорию Украины, говорит Тим Эш Bluebay Asset Management. Это означает высокую стоимость заимствований, низкий уровень инвестиций, медленный [экономический] рост, снижение уровня жизни и общий экономический спад. Даже китайские кредиторы не захотят давать в долг России, пока она остается в состоянии дефолта, а если и захотят, то под очень высокие проценты, считает он.

Дефолт России может привести к глобальному долговому кризису, если инвесторы начнут пересматривать премию за риск в сторону увеличения и еще больше стран окажутся отрезанными от рынков капитала, отмечал Bloomberg.

«Очевидно, что самый большой удар придется по потокам капитала», — сказал агентству Саймон Харви, глава отдела валютного анализа в Monex Europe. Он ожидает, что управляющие станут гораздо более осторожными в отношении долгов развивающихся рынков: «Инвесторы теперь осознали опасность вложений в высокодоходный суверенный долг». Опасения по поводу дефолта России уже оказывали влияние на развивающиеся рынки (об этом мы рассказывали здесь).

Нынешний дефолт не приведет к глобальному долговому кризису или кризису на развивающихся рынках, считает Эш, с которым поговорил The Bell, а также аналитики, на которых ссылается FT. В преддверии 24 февраля иностранцы сокращали свои вложения в российский суверенный долг, прислушиваясь к предупреждениям своих государств.

По сравнению с общей ликвидностью на долговых рынках развивающихся стран $40 млрд внешнего долга России составляет всего несколько процентов, говорит Эш. Суверенный долг России до начала «спецоперации» составлял 6% в индексе облигаций развивающихся стран, номинированных в национальной валюте, и 2,7% — в долларах, отмечал WSJ. Для сравнения, в 1998-м этот показатель составлял $100 млрд.

Для сравнения, в 1998-м этот показатель составлял $100 млрд.

В марте управляющий директор МВФ Кристалина Георгиева заявила, что для мировой банковской системы Россия «определенно не является систематически [значимой]». Однако некоторые риски, связанные с дефолтом, трудно просчитать, так как вложения небанковского сектора гораздо сложнее отследить, пишет вице-президент и главный экономист Всемирного банка Кармен Реинхарт.

Например, дефолт 1998 года спровоцировал волатильность на американских рынках, а ФРС пришлось спасать хедж-фонд Long-Term Capital Management (LTCM) силами нескольких крупных банков с Уолл-стрит. Ситуация с LTCM не была на радарах аналитиков, как это часто бывает в случае с развивающимися странами, отмечает Реинхарт.

Среди главных держателей российского суверенного долга до начала «спецоперации» были Capital Group и Fidelity, подсчитали в Bloomberg. Многие фонды уже сократили или списали свои вложения в российские бумаги: до начала спецоперации инвесторы владели в том числе примерно 20% рублевых ОФЗ, обращающихся на российском рынке, и теперь не могут их продать из-за ограничений, наложенных Россией.

Скорее всего, потери понесут не только крупные фонды, пишет Bloomberg. Так как до начала спецоперации Россия имела инвестиционный рейтинг, убытки могут получить пенсионные фонды, эндаумент-фонды и т. д. По словам Шивон Морден, стратега по инструментам с фиксированным доходом в Amherst Pierpont, резкое и внезапное ухудшение рейтинга России усугубит потери держателей облигаций. Когда дефолт приближается постепенно из-за неправильной экономической политики, инвесторы могут снизить убытки, постепенно продавая активы. Уникальность наступающего российского дефолта — в его внезапности, сказал Морден.

Убытки получат не только международные управляющие активами. Многие российские инвесторы покупали эту бумагу через свои счета в западных банках, приводит Reuters слова Евгения Суворова, экономиста российского банка «ЦентроКредит». По его мнению, у российских банков также могут возникнуть проблемы, так как облигации учитываются на балансе (данных по распределению вложений российских банков в евробонды РФ через западные банки нет, но существенную часть выпусков ранее скупали Сбербанк и ВТБ).

«Это будет грандиозный дефолт», вероятно, самый масштабный в развивающихся странах с 1998 года, пишет Bloomberg со ссылкой на Джонатана Прина, портфельного менеджера в Greylock Capital Associates. История финансов учит тому, что неожиданные вторичные последствия могут оказывать значительное влияние. Ухудшение ситуации с российским долгом было очень внезапным, особенно с учетом сильных фундаментальных показателей, поэтому дефолт России определенно будет более значительным событием, чем, скажем, дефолт Аргентины, соглашается Энтони Кеттл, старший портфельный менеджер в BlueBay Asset Management.

Россия стремится предотвратить исторический дефолт с помощью последней выплаты долларовых облигаций

- Сообщается, что средства были направлены в лондонское отделение Citibank, но неясно, дойдут ли они до адресатов.

- Платежи должны были быть произведены в апреле и вступили в 30-дневный льготный период до официального дефолта 4 мая. год, когда санкции, введенные в связи с вторжением Путина в Украину, действуют по всей стране.

Михаил Терещенко | Спутник | via Reuters

Россия, похоже, предотвратила исторический суверенный дефолт в пятницу, задействовав свои внутренние резервы и попытавшись произвести просроченные платежи в долларах по своим международным долговым обязательствам.

Ранее в пятницу Министерство финансов России заявило, что оно предприняло попытку выплаты в долларах — резкий разворот после того, как страна ранее пыталась произвести выплаты по своим долларовым облигациям в российских рублях.

Министерство заявило, что оно произвело платеж в размере 564,8 млн долларов по еврооблигациям 2022 года и платеж в размере 84,4 млн долларов по еврооблигациям 2042 года, согласно Reuters, причем оба в долларах, что изначально было предусмотрено в долговых соглашениях.

Сообщается, что средства были направлены в лондонское отделение Ситибанка, но неясно, дойдут ли они до адресатов. Выплаты должны были быть произведены в апреле, и перед официальным дефолтом 4 мая начался 30-дневный льготный период.

Но внимательные наблюдатели за Москвой, такие как Тимоти Эш, стратег по развивающимся рынкам в BlueBay Asset Management, не были уверены, сможет ли компания избежать дефолта.

Но внимательные наблюдатели за Москвой, такие как Тимоти Эш, стратег по развивающимся рынкам в BlueBay Asset Management, не были уверены, сможет ли компания избежать дефолта.«Комитет CDS [комитет по определению кредитных деривативов] уже вынес решение о дефолте, так что это довольно экстраординарно… облигации сильно растут… безумие», – сказал он в краткой заметке в пятницу днем.

Высокопоставленный американский чиновник заявил позже в пятницу, что Россия не мобилизовала деньги через систему США, и платежи включали свежие средства.

«Главное беспокойство заключалось в том, собираются ли они использовать средства, которые были иммобилизованы в США, или использовать деньги, которые они использовали, чтобы поддержать рубль и военные действия. Похоже, они пришли из этой кучи денег, потому что мы не не санкционировать любые транзакции с иммобилизованными средствами в США», — сказал чиновник, сообщает Reuters.

Представитель Управления по контролю за иностранными активами Министерства финансов США, или OFAC, не был немедленно доступен для комментариев, когда с ним связалась CNBC.

Активы заморожены

Около половины обширных валютных резервов России были заморожены в результате карательных экономических санкций, введенных международными державами после ее вторжения в Украину.

4 апреля Россия произвела платеж по двум суверенным облигациям со сроком погашения в 2022 и 2042 годах в местной валюте, а не в долларах, как это предусмотрено условиями контракта.

В недавнем заявлении рейтингового агентства Moody’s говорится, что это отклонение от условий платежа по отношению к первоначальным контрактам на облигации может считаться дефолтом, если оно не будет устранено до конца месячного льготного периода 4 мая.

«Контракты на облигации отсутствие условий для погашения в какой-либо иной валюте, кроме долларов.Хотя еврооблигации, выпущенные после 2018 г., допускают при определенных условиях погашение в рублях, выпущенные до 2018 г. (включая облигации 2022 и 2042 гг.) либо не содержат такой оговорки об альтернативной валюте, либо разрешать погашение только в другой твердой валюте (долларе, евро, фунте стерлингов или швейцарском франке)», — заявили аналитики из группы суверенных рисков Moody’s.

смотреть сейчас

Рейтинговое агентство заявило, что не верит, что инвесторы получили контрактное обещание в иностранной валюте в установленный срок платежа.

S&P Global Ratings также понизило кредитный рейтинг России по внешнему долгу до выборочного дефолта после платежа в рублях 4 апреля.

Попытка заплатить в рублях была предпринята после того, как министерство финансов США отказало в начале апреля в отказе от российских платежей иностранным держателям облигаций, несмотря на санкции США, специальное разрешение, которое оно дало в марте.

Этот шаг помешал Кремлю выплатить держателям своего суверенного долга более 600 миллионов долларов долларовых резервов, хранящихся в финансовых учреждениях США. Цель состояла в том, чтобы заставить Россию либо израсходовать больше своих долларовых резервов, либо смириться с первым за более чем столетие дефолтом по внешнему долгу.

В то время как санкции, введенные после вторжения России в Украину, уже заморозили валютные резервы Центрального банка России, хранящиеся в банках США, Казначейство разрешило Москве использовать эти средства в каждом конкретном случае для выполнения обязательств по выплате купонов по своим долларовый долг.

Исторический дефолт

Россия, похоже, предотвратила исторический дефолт по облигациям в марте, выплатив проценты на сумму 117 миллионов долларов по двум суверенным еврооблигациям, деноминированным в долларах, после спекуляций о том, что она, возможно, пыталась заплатить в рублях.

смотреть сейчас

Пресс-секретарь Кремля Дмитрий Песков заявил в то время, что любой дефолт был бы «чисто искусственным», поскольку у России были средства, необходимые для выполнения своих обязательств по внешнему долгу, но ей помешали бы сделать это западные санкции.

Дефолт в среду будет первым для Москвы по внешнему долгу после большевистской революции 1917 года и может спровоцировать беспорядочный период юридических склок.

Министр финансов России Антон Силуанов заявил в прошлом месяце прокремлевской газете «Известия», что Россия подаст в суд, если ее вынудят объявить дефолт санкциями.

Столбец: Рынки опасаются «эффекта бабочки», если Россия объявит дефолт

[1/2] На этой иллюстрации, сделанной 1 марта 2022 года, доллар США лежит поверх банкноты российского рубля, видимой сквозь разбитое стекло.

Рувик/Иллюстрация

Рувик/ИллюстрацияОРЛАНДО, Флорида, 11 марта (Рейтер) — Российские суверенные дефолты вызывают нервозность на Уолл-стрит.

Сотрясения от последнего дефолта российского правительства по рублевому долгу в августе 1998 года способствовали тому, что на тот момент было одним из крупнейших финансовых потрясений, включая почти крах и спасение мегаамериканского хедж-фонда Long-Term Capital Management.

Будет ли дефолт в 2022 году — даже технический дефолт в иностранной валюте уже на следующей неделе — иметь столь же глубокие и далеко идущие последствия?

У России есть купонные выплаты, подлежащие выплате 16 марта по двум суверенным облигациям в долларах США, в которых нет пунктов, позволяющих платить в рублях или любой альтернативной валюте. Но указ президента Владимира Путина на прошлой неделе запрещает выплату внешних долгов чем-либо, кроме рублей.

В результате Россия технически может объявить дефолт по двум регулярным процентным платежам по номинированным в долларах облигациям на общую сумму 117 миллионов долларов по истечении 30-дневного льготного периода.

Агентство Fitch Ratings заявляет, что дефолт неизбежен, а главный экономист Всемирного банка Кармен Рейнхарт говорит, что Россия находится на «полной территории дефолта».

Если Россия объявит дефолт, она сделает это на фоне повсеместной волатильности глобального рынка после вторжения в Украину 24 февраля и почти беспрецедентных финансовых, торговых и экономических санкций, наложенных на Москву в результате.

Глобальная банковская система значительно укрепилась после Великого финансового кризиса 2008-2009 годов, и мы знаем, что политики сделают «все, что потребуется», если столкнутся с серьезным финансовым кризисом. Системный риск, безусловно, должен быть низким.

Но мировая финансовая система, рынки и инвестиционные потоки никогда не были так взаимосвязаны. Риск серьезной волатильности, стресса или неурядиц в определенных областях, как это наблюдалось на мировом рынке никеля на этой неделе, безусловно, должен быть высоким.

Единственная проблема в том, что почти невозможно заранее с уверенностью узнать, где именно. Страх заражения, вероятно, будет преобладать в мыслях инвесторов в ближайшие месяцы.

Мысли возвращаются к августу 1998 года, когда Россия ошеломила финансовый мир, девальвировав свою валюту и объявив дефолт по некоторым своим рублевым долгам.

Вскоре после азиатского финансового кризиса зараза распространилась со скоростью лесного пожара. LTCM, в то время огромный фонд с высокой долей заемных средств, делавший ставку на сближение ряда спредов, включая датские ипотечные облигации, всего несколько недель спустя сильно прогорел.

ChartChartКрах LTCM в 1998 году, последующая помощь в размере 3,6 млрд долларов США, координируемая Федеральной резервной системой, и оставленные ею шрамы: падение доллара на 10% по отношению к японской иене за два дня в октябре того же года по-прежнему остается самым большим почти за половину века — являются частью рыночного фольклора.

Виллем Буйтер в то время был внешним членом Комитета по денежно-кредитной политике Банка Англии. Он отмечает четкие и важные различия между сейчас и тогда, но предупреждает, что будут жертвы.

«У нас всегда есть эффект бабочки. Плохая новость заключается в том, что мы мало знаем о паутине прямых и косвенных воздействий финансовых и нефинансовых организаций на рынки активов и товаров, которые сейчас в таком смятении. ,» он сказал.

Паутина уходит глубоко и далеко.

Россия является третьим по величине производителем нефти в мире и одним из крупнейших экспортеров; это второй по величине производитель газа, на долю которого приходится 40% газа в Европе; «Норникель» — крупнейший в мире производитель палладия и крупнейший производитель рафинированного никеля; На Россию и Украину в совокупности приходится 29% мирового экспорта пшеницы.

Цены на все эти товары подскочили, во многих случаях на рекордные суммы или до рекордных уровней.

Хорошие новости, если вы находитесь на правильной стороне движения, и катастрофические, если вы на неправильной стороне.

Хорошие новости, если вы находитесь на правильной стороне движения, и катастрофические, если вы на неправильной стороне.Сообщается, что некоторые предприятия понесли убытки, исчисляемые миллиардами долларов, из-за того, что цены на никель подскочили до более чем 100 000 долларов за тонну, что побудило Лондонскую биржу металлов приостановить торги металлом.

Чарли Робертсон, главный экономист «Ренессанс Капитала», в 1998 г. набирался опыта на рынке. Он предупреждает, что размах недавних ценовых движений и волатильность означают, что волновые эффекты могут ощущаться там, где вы меньше всего этого ожидаете.

«Рынки не могут оценить все последствия этого. Кому должны деньги лизинговые компании, у которых 500 самолетов застряли на российской земле? В какой стране свергнут премьер-министра из-за резкого роста цен на продукты?», — размышляет он.

Если это еще не достаточный повод для беспокойства, дефолт в России, скорее всего, усугубит понижательное давление, которое уже нарастает в мировой экономике.

Но внимательные наблюдатели за Москвой, такие как Тимоти Эш, стратег по развивающимся рынкам в BlueBay Asset Management, не были уверены, сможет ли компания избежать дефолта.

Но внимательные наблюдатели за Москвой, такие как Тимоти Эш, стратег по развивающимся рынкам в BlueBay Asset Management, не были уверены, сможет ли компания избежать дефолта.

Рувик/Иллюстрация

Рувик/Иллюстрация

Хорошие новости, если вы находитесь на правильной стороне движения, и катастрофические, если вы на неправильной стороне.

Хорошие новости, если вы находитесь на правильной стороне движения, и катастрофические, если вы на неправильной стороне.