Ключевая ставка ЦБ РФ, история изменений

7.50 % −0.5%

Ключевая ставка с 19.09.2022

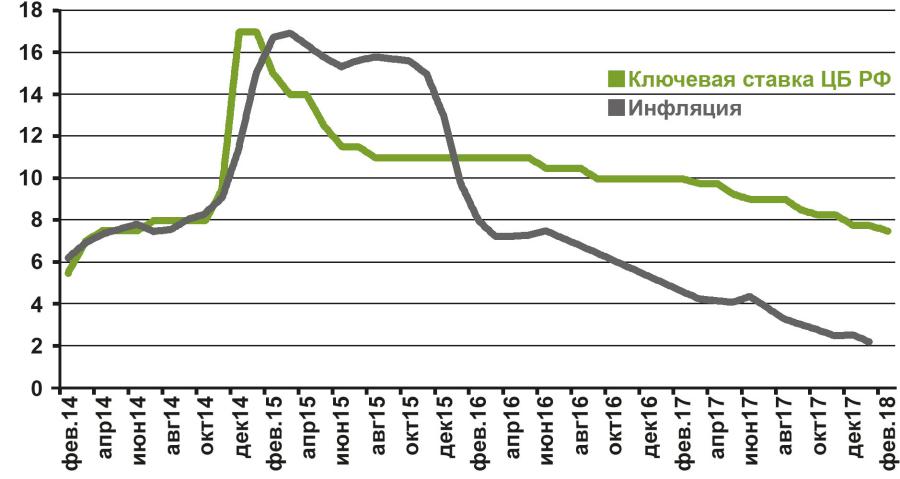

Ключевая ставка — это важный экономический и финансовый инструмент государства в области денежно-кредитной политики. Значение ключевой ставки используется Центробанком при предоставлении кредитов коммерческим банкам и приеме депозитов от них.

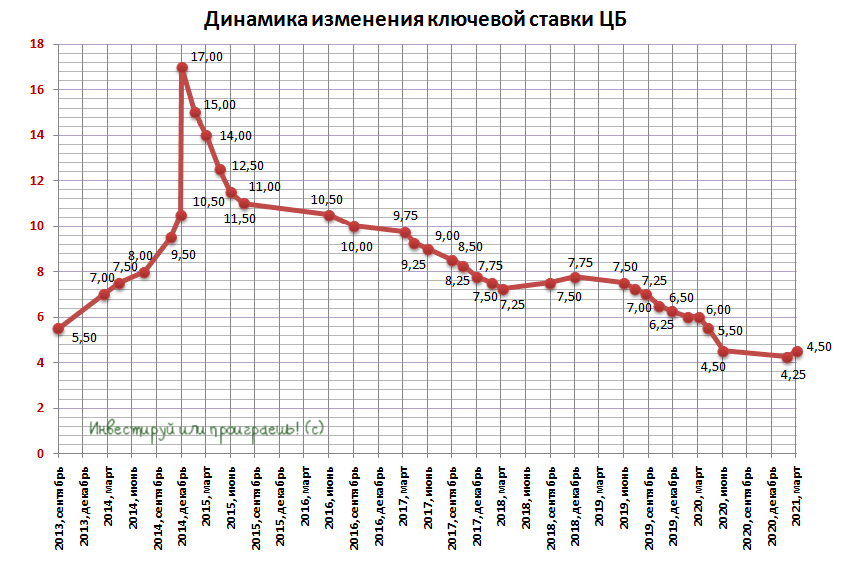

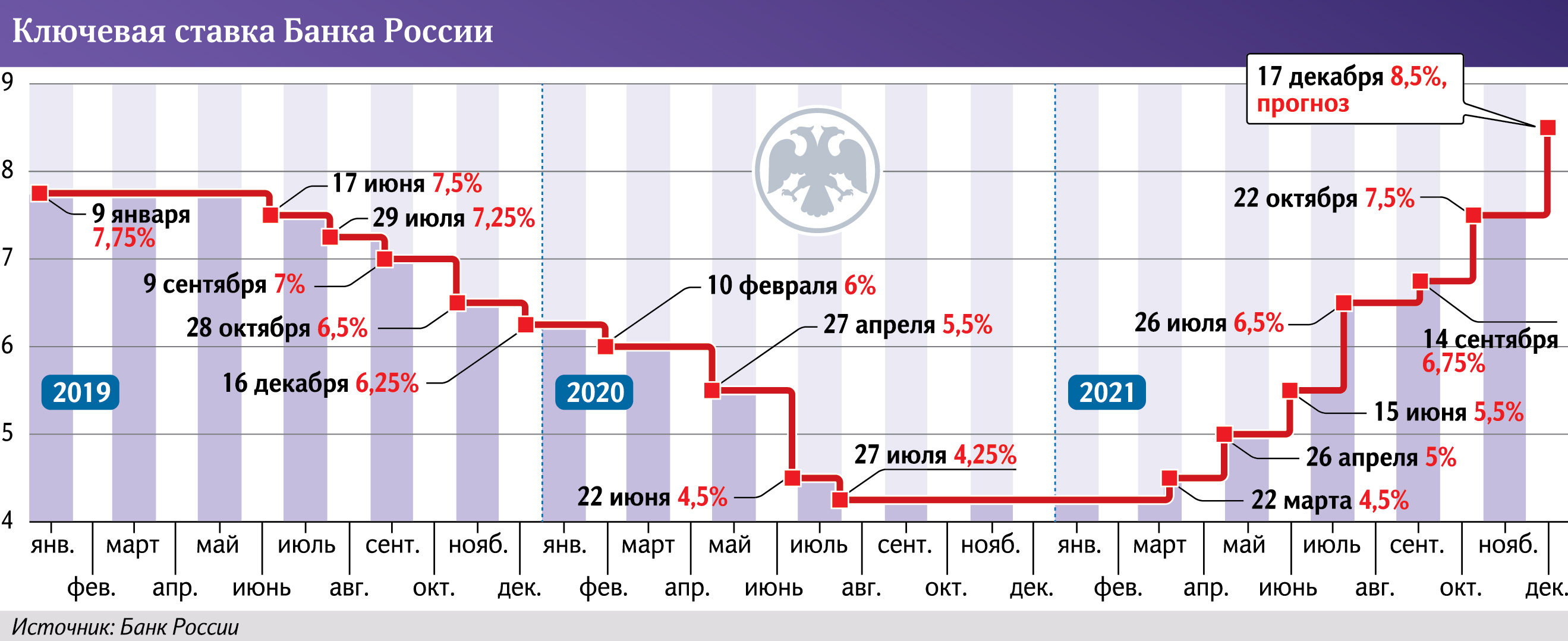

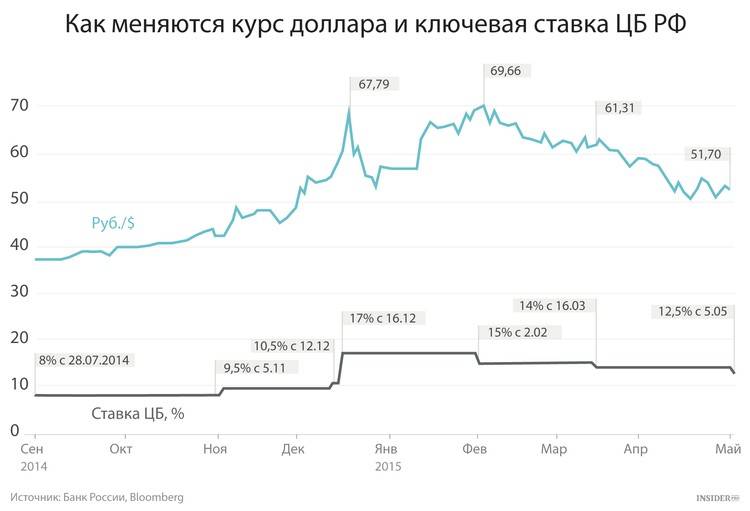

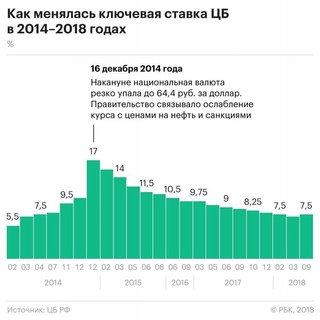

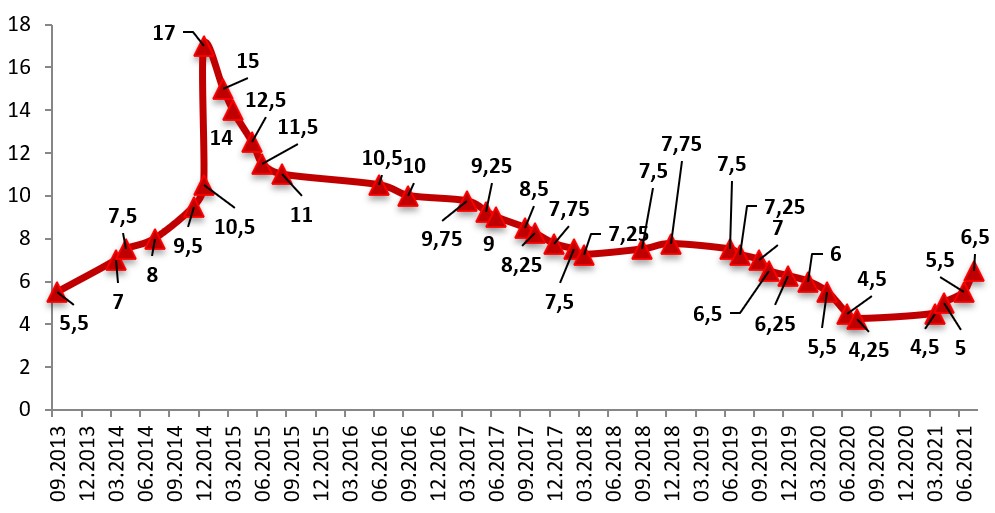

История изменений ключевой ставки

График изменения ключевой ставки с 2013 по 2023 год

| Начало действия | Конец действия | Значение |

|---|---|---|

| 03.02.2013 | 02.03.2014 | 5.50 |

| 03.03.2014 | 27. 04.2014 04.2014 | 7.00 |

| 28.04.2014 | 27.07.2014 | 7.50 |

| 28.07.2014 | 04.11.2014 | 8.00 |

| 05.11.2014 | 11.12.2014 | 9. 50 50 |

| 12.12.2014 | 15.12.2014 | 10.50 |

| 16.12.2014 | 01.02.2015 | 17.00 |

| 02.02.2015 | 15.03.2015 | 15.00 |

16. 03.2015 03.2015 | 04.05.2015 | 14.00 |

| 05.05.2015 | 15.06.2015 | 12.50 |

| 16.06.2015 | 02.08.2015 | 11.50 |

| 03.08.2015 | 13. 06.2016 06.2016 | 11.00 |

| 14.06.2016 | 18.09.2016 | 10.50 |

| 19.09.2016 | 26.03.2017 | 10.00 |

| 27.03.2017 | 01.05.2017 | 9. 75 75 |

| 02.05.2017 | 18.06.2017 | 9.25 |

| 19.06.2017 | 17.09.2017 | 9.00 |

| 18.09.2017 | 29.10.2017 | 8.50 |

30. 10.2017 10.2017 | 17.12.2017 | |

| 18.12.2017 | 11.02.2018 | 7.75 |

| 12.02.2018 | 25.03.2018 | 7.50 |

| 26.03.2018 | 16. 09.2018 09.2018 | 7.25 |

| 17.09.2018 | 16.12.2018 | 7.50 |

| 17.12.2018 | 16.06.2019 | 7.75 |

| 17.06.2019 | 28.07.2019 | 7. 50 50 |

| 29.07.2019 | 08.09.2019 | 7.25 |

| 09.09.2019 | 27.10.2019 | 7.00 |

| 28.10.2019 | 15.12.2019 | 6.50 |

16. 12.2019 12.2019 | 09.02.2020 | 6.25 |

| 10.02.2020 | 26.04.2020 | 6.00 |

| 27.04.2020 | 5.50 | |

| 22.06.2020 | 26. 07.2020 07.2020 | 4.50 |

| 27.07.2020 | 21.03.2021 | 4.25 |

| 22.03.2021 | 25.04.2021 | 4.50 |

| 26.04.2021 | 14.06.2021 | 5. 00 00 |

| 15.06.2021 | 25.07.2021 | 5.50 |

| 26.07.2021 | 12.09.2021 | 6.50 |

| 13.09.2021 | 24.10.2021 | 6.75 |

25. 10.2021 10.2021 | 19.12.2021 | 7.50 |

| 20.12.2021 | 13.02.2022 | 8.50 |

| 14.02.2022 | 27.01.2022 | 9.50 |

| 28.02.2022 | 10. 04.2022 04.2022 | 20.00 |

| 11.04.2022 | 03.05.2022 | 17.00 |

| 04.05.2022 | 26.05.2022 | 14.00 |

| 27.05.2022 | 13.06.2022 | 11. 00 00 |

| 14.06.2022 | 24.07.2022 | 9.50 |

| 25.07.2022 | 18.09.2022 | 8.00 |

| 19.09.2022 | н.в. | 7.50 |

На что влияет ключевая ставка

- Банковские кредиты и депозиты

Коммерческие банки, выдающие кредиты населению, в свою очередь сами берут займы у Центрального Банка России.

ЦБ РФ предоставляет кредиты банкам по ставке, равной или выше ключевой. Соответственно, чем ниже ключевая ставка, тем дешевле кредиты для граждан.

ЦБ РФ предоставляет кредиты банкам по ставке, равной или выше ключевой. Соответственно, чем ниже ключевая ставка, тем дешевле кредиты для граждан.Аналогично с депозитами: ЦБ РФ принимает депозиты от коммерческих банков по ставке, равной или ниже ключевой. Поэтому, чем ниже ключевая ставка, тем меньший процент по вкладам банки предлагают населению.

- Расчет налогов на вклады

Размер ключевой ставки напрямую влияет на расчет налогов на доходы по банковским вкладам. Подробнее об этом на странице калькулятор вкладов.

- Расчет пеней

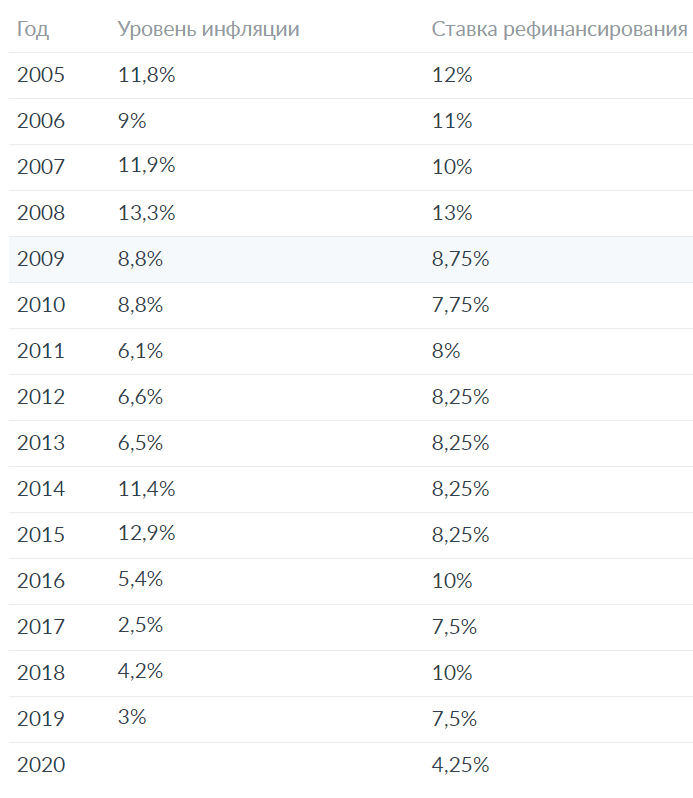

Ключевая ставка участвует в формулах расчета пеней по налогам и сборам, коммунальным услугам, а также при расчете компенсаций за несвоевременную выплату заработной платы. На самом деле здесь применяется ставка рефинансирования, но с 2016 года её значение приравнено к значению ключевой ставки. Подробнее про расчет пеней на странице калькулятор пеней.

Ставка пеней

2023

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

| 31.05.2023 | 9,75 | 0,0271 |

| 02.05.2023 | 10,0 | 0,0278 |

| 03.04.2023 | 10,5 | 0,0292 |

| 01.03.2023 | 11,0 | 0,0306 |

| 23.01.2023 | 11,5 | 0,0319 |

2022

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

01. 03.2022 03.2022 | 12,00 | 0,0333 |

2021

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

| 21.07.2021 | 9,25 | 0,0257 |

| 21.04.2021 | 8,50 | 0,0236 |

2020

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

| 01.07.2020 | 7,75 | 0,0215 |

20. 05.2020 05.2020 | 8,00 | 0,0222 |

| 19.02.2020 | 8,75 | 0,0243 |

2019

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

| 20.11.2019 | 9,00 | 0,0250 |

| 14.08.2019 | 9,50 | 0,0264 |

2018

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

27. 06.2018 06.2018 | 10,00 | 0,0278 |

| 14.02.2018 | 10,50 | 0,0292 |

2017

| Дата начала действия ставки пеней | Размер ставки рефинансирования Национального банка Республики Беларусь, процент годовых | Процентная ставка пеней |

|---|---|---|

| 18.10.2017 | 11,00 | 0,0306 |

| 13.09.2017 | 11,50 | 0,0319 |

| 19.07.2017 | 12,00 | 0,0333 |

| 14.06.2017 | 13,00 | 0,0361 |

| 19.04.2017 | 14,00 | 0,0389 |

15. 03.2017 03.2017 | 15,00 | 0,0417 |

| 15.02.2017 | 16,00 | 0,0444 |

| 18.01.2017 | 17,00 | 0,0472 |

Отчет о рефинансировании – апрель 2018 г.

| Лидерство и организация |

| Закон о равных возможностях при трудоустройстве / без страха |

| Бюджет, финансы и производительность |

| Омбудсмен |

| Омбудсмен по трудовым вопросам |

Дом /

О ФГФА /

Отчеты /

Отчет о рефинансировании – апрель 2018 г.

Отчет о рефинансировании

Опубликовано: 14.06.2018

Основные моменты за апрель 2018 г.

Общий объем рефинансирования снизился в апреле 2018 г., поскольку ставки по ипотечным кредитам выросли в марте, продолжая тенденцию, впервые наблюдавшуюся в октябре 2017 г. Ставки по ипотечным кредитам выросли в апреле: средняя процентная ставка по 30-летней ипотеке с фиксированной процентной 4,47 процента по сравнению с 4,44 процента в марте, достигнув уровня, который в последний раз наблюдался в 2013 году.

В апреле 2018 года:

- Заемщики завершили 1 017 рефинансирований через HARP, доведя общее количество рефинансирований с начала программы до 3 489,182.

- Объем HARP составил 1 процент от общего объема рефинансирования.

- Три процента кредитов, рефинансированных через HARP, имели отношение кредита к стоимости более 125 процентов.

С начала года по апрель 2018 г.:

- Заемщики с соотношением суммы кредита к стоимости более 105 процентов составили 15 процентов от объема кредитов HARP.

- Тридцать три процента рефинансирования HARP для подводных заемщиков приходилось на краткосрочные 15- и 20-летние ипотечные кредиты, которые создают капитал быстрее, чем традиционные 30-летние ипотечные кредиты.

- Рефинансирование HARP составило 3 процента от общего объема рефинансирования в Иллинойсе по сравнению с 1 процентом от общего объема рефинансирования по стране за тот же период.

Заемщики, которые рефинансировали через HARP, имели более низкий уровень просроченной задолженности по сравнению с заемщиками, имеющими право на HARP, которые не рефинансировали через программу.

По состоянию на

31 декабря 2017 г. на девять штатов и одну территорию США приходилось более 70 процентов национальных кредитов, отвечающих критериям HARP, со стимулом рефинансирования.

Рассмотрим рефинансирование с обналичкой в 2018 году

2018 год имеет большой потенциал для рефинансирования ипотечных кредитов с обналичкой. Объедините низкие процентные ставки с растущими ценами на жилье, и вы получите выигрышную комбинацию.

Многие сообразительные заемщики хотят использовать с трудом заработанный капитал в своем доме, чтобы улучшить свое финансовое положение. Согласно отчету Black Knight Mortgage Monitor за ноябрь 2017 года (опубликованному в январе 2018 года), 62% всех рефинансирований во втором и третьем кварталах 2017 года приходилось на рефинансирование с выплатой наличных. Общий объем рефинансирования наличными в третьем квартале 2017 года составил 26 миллиардов долларов. Согласно отчету:

Активный капитал увеличился более чем на 3 триллиона долларов по сравнению с нижней точкой рынка в начале 2012 года и значительно превышает предыдущие пиковые значения, наблюдавшиеся в 2005 и 2006 годах.

Три экономических показателя в 2018 году указывают на значительные возможности для Обналичивание ипотечного рефинансирования: низкие процентные ставки, низкий уровень безработицы, рост цен на жилье.

Получите предложение по рефинансированию наличными

Если вы хотите воспользоваться собственным капиталом в своем доме и улучшить условия ипотеки, получите предложение по ипотечному кредитованию прямо сейчас.

Как мне может помочь ипотека с обналичкой?

Возможно, вы откладывали капитальный ремонт дома, добавляли комнату для своей растущей семьи, обустраивали офис или ремонтировали протекающую крышу? Вы пополняете свои пенсионные фонды или просто не чувствуете, что у вас есть средства, необходимые для этого?

Существует ряд веских причин для получения ипотечного кредита с выплатой наличных. Это может быть отличной возможностью изменить свое общее финансовое положение. С сегодняшними низкими процентными ставками вы можете создать общий доступный ежемесячный платеж по ипотеке и достичь важных финансовых целей.

Рефинансирование наличными может улучшить условия вашей текущей ипотеки, а также помочь вам достичь других финансовых целей. Наиболее распространенными причинами являются ремонт дома, консолидация долга по кредитной карте, оплата медицинских счетов, оплата обучения в колледже или укрепление пенсионных и инвестиционных счетов.

Рост уровня долга и увеличение собственного капитала дает многим домовладельцам возможность использовать рефинансирование наличными и снизить ежемесячные платежи по долгам и процентные ставки. По данным Федеральной резервной системы Нью-Йорка,

По данным Федеральной резервной системы Нью-Йорка,

По состоянию на 30 сентября 2017 года общая задолженность домохозяйств составила 12,96 триллиона долларов, что на 116 миллиардов долларов (0,9%) больше, чем во втором квартале 2017 года. Общий долг домохозяйств в настоящее время на 16,2% выше минимального уровня второго квартала 2013 года.

Источник: www.newyorkfed.org/medialibrary/interactives/householdcredit/data/pdf/HHDC_2017Q3.pdf. заключается в том, чтобы использовать рефинансирование наличными с осторожностью. Использование собственного капитала для улучшения финансового положения — это здорово. Использование его в качестве копилки или для легкомысленных или рискованных авантюр может обернуться катастрофой.

Рефинансирование ипотечного кредита в 2018 году — проверьте свои варианты

Несмотря на то, что ставки по ипотечным кредитам все еще низкие, самое время рассмотреть вопрос об ипотечном кредите с обналичиванием. Согласно большинству прогнозов, ставки по ипотечным кредитам немного вырастут в 2018 году, но останутся низкими, колеблясь в пределах 4,25–5%.

Согласно большинству прогнозов, ставки по ипотечным кредитам немного вырастут в 2018 году, но останутся низкими, колеблясь в пределах 4,25–5%.

Вот несколько шагов, которые необходимо предпринять перед рассмотрением вопроса о рефинансировании ипотечного кредита с выплатой наличных денег:

- Ставки по ипотечным кредитам: проверьте текущую ставку по ипотечным кредитам и платежи. Если ваша текущая ипотечная ставка ниже сегодняшних ставок, рассмотрите возможность получения ссуды под залог жилья (HEL) или кредитной линии под залог жилья (HELOC). Однако, если вы боретесь с ежемесячным платежом, то рефинансирование в долгосрочную ипотеку может иметь смысл.

- Цена дома : Прежде чем прекратить поиск ипотечного кредита для рефинансирования, проверьте цену вашего дома. Хотя оценочная стоимость, скорее всего, будет отличаться от риэлторской или онлайн-сайта, исследование стоимости вашего дома даст вам представление о том, сколько вы можете занять. Большинство ипотечных программ ограничивают общий коэффициент «Ссуда к стоимости» примерно до 80%.

ЦБ РФ предоставляет кредиты банкам по ставке, равной или выше ключевой. Соответственно, чем ниже ключевая ставка, тем дешевле кредиты для граждан.

ЦБ РФ предоставляет кредиты банкам по ставке, равной или выше ключевой. Соответственно, чем ниже ключевая ставка, тем дешевле кредиты для граждан.